海外FX業者の安全性を判断する基準として、最も分かりやすいものでは金融ライセンスが挙げられます。

金融ライセンスを取得していることで「そのFX業者が安全かどうか」といった点の判断が可能です。

しかし海外FX業者を初めて利用される方は、どの国の金融ライセンスが安全なのかや基準が分からないという方も多いでしょう。

この記事では海外FX業者の「金融ライセンス」とは何か、各ライセンスの種類・違いや特徴について解説していきます。

安全性の高い海外FX業者を知りたいという方は以下もチェックしてみてください。

| 海外FX業者 | 業者スペック |

|---|---|

XMTrading | 【日本人人気No.1!】 ◆自己資金0で取引可能! ◆使いやすい超万能な取引環境 ◆人気No.1&老舗だから海外FX初心者でも安心して取引できる \リスクなしで始めるなら/ 無料で開設する |

Vantage | 【総額300万円超のボーナス!】 ◆口座開設だけで15,000円が貰える! ◆海外FXでは珍しくプロ向け口座も各種ボーナスに対応 ◆取引環境も充実の要注目業者 \ボーナスの豪華さで選ぶなら/ 無料で開設する |

Exness | 【圧倒的な取引環境&爆益も!】 ◆海外FX唯一のレバレッジ無制限 ◆スプレッド・取引手数料も海外FX最安クラス ◆取引環境が良いから誰でも利益を出しやすい \しっかり稼ぐなら/ 無料で開設する |

| 海外FX業者 | 業者スペック |

|---|---|

XMTrading | 【日本人人気No.1!】 ◆自己資金0で取引可能! ◆使いやすい超万能な取引環境 ◆人気No.1&老舗だから海外FX初心者でも安心して取引できる \リスクなしで始めるなら/ 無料で開設する |

Vantage | 【総額300万円超のボーナス!】 ◆口座開設で15,000円が貰える! ◆海外FXでは珍しくプロ向け口座も各種ボーナスに対応 ◆取引環境も充実の要注目業者 \ボーナスの豪華さで選ぶなら/ 無料で開設する |

Exness | 【爆益が狙える取引環境!】 ◆海外FX唯一のレバレッジ無制限 ◆スプレッド・手数料も海外FXトップレベルの安さ ◆取引環境が良いから初心者でも利益を出しやすい \しっかり稼ぐなら/ 無料で開設する |

その他の安全性が高い海外FX業者を知りたい方は以下記事もご覧ください。

海外FXの金融ライセンスとは?

海外FXの金融ライセンスとは、海外に拠点を置く企業がFXなどの金融業を行うのに必要なライセンス(許可証)のことです。

海外FX業者などの金融商品の取引サービスを提供する企業は金融ライセンスを取得しなければいけません。

金融ライセンスの取得条件は各国で異なりますが、例えば日本で金融ライセンスを取得するためには以下の条件をクリアする必要があります。

- 株式会社であること

- 取締役会設置会社であること

- 日本国内に適切なオフィスがあること

(※バーチャルオフィスやシェアオフィスはNG) - 資本金が5,000万円以上あること

- 経営状況が安定していること

日本の場合は金融ライセンス承認後も決算書や収支計画書の提出が求められるなど、非常に厳しい条件が設けられているのです。

このように取得難易度が高い金融ライセンスを得ている海外FX業者は、ユーザー側から見ても安全性が高いと判断できます。

海外FX業者は日本の金融ライセンスを意図的に取得していない

海外FX業者が日本で金融ライセンスを取得していない点が気になる方も多いでしょう。

結論、海外FX業者は意図的に日本の金融ライセンスを取得していません。

日本の金融ライセンスを取得すると「最大レバレッジは最大25倍」、「両建て取引は禁止」など取引条件が制限されます。

そのため、日本の金融ライセンスを取得すると海外FX業者の特徴であるハイレバレッジ取引やゼロカットシステムが提供できなくなるのです。

こういった背景から海外FX業者は日本の金融ライセンスを取得せず、海外の金融ライセンスを取得して運営を行っています。

なお、日本金融庁は日本の金融ライセンスを取得せずに運営している海外FX業者に対して警告を出していますので、利用の際には注意が必要です。

金融ライセンスを取得していない海外FX業者は金融庁の公式ホームページで確認ができます。

主要各国の金融ライセンスの取得は困難

日本の金融ライセンスの取得は大変厳しい基準があると前述しましたが、アメリカやイギリスなどの世界主要各国の金融ライセンスも日本同様に厳しい条件が設けられています。

そのため、海外FX業者は日本やアメリカといった主要各国の金融ライセンスを持っていない場合がほとんどです。

しかし、「日本向け法人では主要各国の金融ライセンスを持っていないが、海外FX業者の外国現地法人では主要各国の金融ライセンスを持っている」というパターンも多々あります。

これは、日本の金融庁から世界主要国の金融庁へ「日本にサービスするなら日本の金融ライセンスが無いとダメ」と通達を出していることが理由にあります。

海外FX業者の外国現地法人が日本人に向けて勝手にサービスを提供すれば、日本金融庁から通達が来ている現地金融庁から警告・処置が行われます。

そのため、海外FX業者は現地法人の金融ライセンスをはく奪されないようにマイナーな国・地域に法人を建てて日本へとサービスを提供しているのです。

このように海外FX業者では海外現地法人と日本向け法人で取得している金融ライセンスが異なる場合があるため、金融ライセンスを確認する際には注意しましょう。

必ず金融ライセンスを取得している海外FX業者を利用する

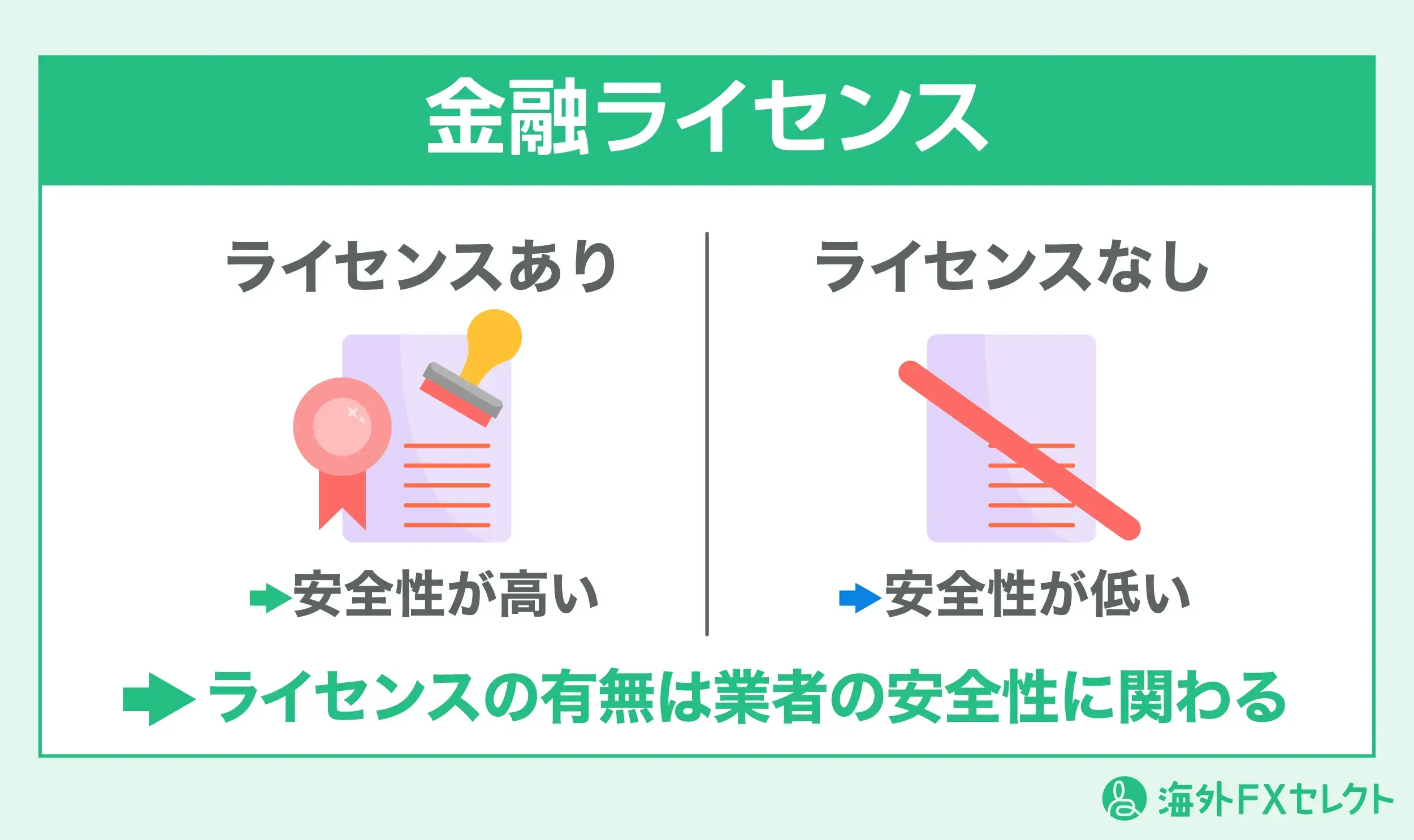

海外FX業者は金融ライセンスを取得していないで無許可でサービスを提供しているケースも珍しくありません。

金融ライセンスを取得していなければ海外FX業者の安全性・信頼度は無いに等しいといえます。

「金融ライセンスを取得している=絶対に安全な海外FX業者」とはいえませんが、金融ライセンスを取得していれば最低限の安全性はクリアしているといえるでしょう。

そのため、海外FX業者を選ぶ際には必ず金融ライセンスを取得しているかの確認が必須です。

金融ライセンスを取得しているかどうかは、海外FX業者の公式サイトにて確認できます。

金融ライセンスを取得していて安全性・運営実績がある海外FX業者を知りたい方は以下がおすすめです。

| 海外FX業者 | 業者スペック |

|---|---|

XMTrading | 【日本人人気No.1!】 ◆自己資金0で取引可能! ◆使いやすい超万能な取引環境 ◆人気No.1&老舗だから海外FX初心者でも安心して取引できる \リスクなしで始めるなら/ 無料で開設する |

Vantage | 【総額300万円超のボーナス!】 ◆口座開設だけで15,000円が貰える! ◆海外FXでは珍しくプロ向け口座も各種ボーナスに対応 ◆取引環境も充実の要注目業者 \ボーナスの豪華さで選ぶなら/ 無料で開設する |

Exness | 【圧倒的な取引環境&爆益も!】 ◆海外FX唯一のレバレッジ無制限 ◆スプレッド・取引手数料も海外FX最安クラス ◆取引環境が良いから誰でも利益を出しやすい \しっかり稼ぐなら/ 無料で開設する |

| 海外FX業者 | 業者スペック |

|---|---|

XMTrading | 【日本人人気No.1!】 ◆自己資金0で取引可能! ◆使いやすい超万能な取引環境 ◆人気No.1&老舗だから海外FX初心者でも安心して取引できる \リスクなしで始めるなら/ 無料で開設する |

Vantage | 【総額300万円超のボーナス!】 ◆口座開設で15,000円が貰える! ◆海外FXでは珍しくプロ向け口座も各種ボーナスに対応 ◆取引環境も充実の要注目業者 \ボーナスの豪華さで選ぶなら/ 無料で開設する |

Exness | 【爆益が狙える取引環境!】 ◆海外FX唯一のレバレッジ無制限 ◆スプレッド・手数料も海外FXトップレベルの安さ ◆取引環境が良いから初心者でも利益を出しやすい \しっかり稼ぐなら/ 無料で開設する |

各国の金融ライセンス10種類の特徴を解説

ここからは世界各国の金融ライセンスの種類や基準について見ていきましょう。

ここでは以下10種類の金融ライセンスの特徴を一覧で解説していきます。

イギリス(FCA)

FCAはイギリスの金融規制機関で「Financial Conduct Authority(金融行動監視機構)」の略称です。

FCAは2012年に設立された比較的新しい機関ですが、それ以前はFSA(Financial Services Authority:金融サービス機構)が同じ役割を担っていました。

世界最難関の審査基準

イギリスの金融ライセンスは世界でも最難関クラスとなっており、日本の金融庁もイギリスをモデルにしているといわれています。

FCAで金融ライセンスを取得するためには以下のような条件のクリアが必須です。

- 一定以上の資本金がある

- トレーダーの資産を分別管理している

- 顧客のサポート体制が整っている

- 外部の監査機関から監査を受けている

FCAの金融ライセンスはライセンス取得後も毎年決算書を提出し、金融ライセンスの基準を満たしていなければライセンスがはく奪されることもあります。

さらに入出金の手続きに対する基準も厳しいものとなっており、出金拒否があったり出金手続きがスムーズに運ばなかったりする場合にも金融ライセンスが取消となる場合があるなど厳正さは世界トップレベルといえるでしょう。

これらの特徴からFCAの金融ライセンスを取得している海外FX業者は非常に信用度が高いということが分かります。

破綻した場合でも確実に資金が返還される

海外FX業者がFCAの金融ライセンスを取得するためには顧客資産取扱規定(CASS)を定めなければいけません。

顧客資産取扱規定(CASS)とはトレーダーの資産管理に対する規定であり、これによりトレーダーの資産は厳格に管理されることとなります。

顧客資産取扱規定(CASS)を定めている場合、万が一FX業者が破綻した際にもトレーダーへ確実に資金が返還されます。

リーマンショックの際に一部のトレーダーに資金返還が行われなかった事例があり、さらに厳しい規定が設けられるようになりました。

そのためFCAの金融ライセンスを取得している海外FX業者は万が一の事態にも十分備えている安心感があるといえます。

補償制度への加入が義務付けられている

海外FX業者がFCAの金融ライセンスを取得するにはFSCS(金融サービス補償機構)への加入が必須です。

海外FX業者が破綻した場合、何らかの事情で分別管理の義務に違反しておりトレーダーに資金が円滑に返還されない場合があります。

FSCSはこのような場合に備えるものであり、FX業者が債務不履行に陥った場合に最大8万5千ポンド(約1,000万円)まで補償される制度です。

そのためFCAの金融ライセンスを取得している海外FX業者は、CASSとFSCSの二重で顧客資産を守る対策が行われているといえます。

オーストラリア(ASIC)

ASICはオーストラリアの金融規制局で日本語では「オーストラリア証券投資委員会」と訳されます。

ASICは1998年に導入され「オーストラリア証券取引委員会法」のもと、他のいくつかの機関と共同でオーストラリア株式市場を監視していました。

その後2009年に規制改革が行われASICのもとに全ての監視権限が与えられ、2024年現在ではオーストラリア唯一の金融監視機関となっています。

過去には多くの海外FX業者がASIC金融ライセンスを取得

かつては海外FX業者の金融ライセンス取得先としてASICは人気を集めていました。

しかし、2014年以降に日本の金融庁よりASICへ規制強化の圧力があり、多くの海外FX業者が撤退する運びとなったのです。

現在日本で事業を展開している海外FX業者でASICの金融ライセンスを取得している場合は、今後日本から撤退していくことも十分考えられます。

ニュージーランド(FMA)

FMAはニュージーランド金融市場統制局と訳されるニュージーランドの金融規制局です。

ニュージーランドは2010年までにニュージーランド証券取引委員会の金融ライセンスを取得していた金融業者の破綻が相次いだことがありました。

これによって多くのトレーダーに損失が発生し、ニュージーランド当局には厳しい批判が寄せられたのです。

その後トレーダーが安心して金融商品の取引を行えるようにと2011年にFMA(ニュージーランド金融市場統制局)が設立され、厳格な規制が行われるようになりました。

FSPRとFMAの違い

ニュージーランドの金融ライセンス表記で気を付けたいのが、「FSPR」と「FMA」の種類の違いについてです。

FSPRとは、「Financial Service Providers Register」の略で、金融商品の取引サービスを提供している業者を名簿に登録・管理している組織を指します。

一見公的な機関のように見えますが、FSPRは金融規制機関ではありません。

FSPRは一定の条件を満たせば簡単に登録ができるもので、FMAとは全く別の組織となります。

海外FX業者の中にはFSPRに登録されていることをニュージーランドで金融ライセンスを受けているように表記している業者もあるため、FMAとFSPRを混合しないように気を付けましょう。

キプロス(CySEC)

キプロスの金融ライセンス(CySEC)は非常に厳格な基準が設けられており取得難易度はイギリスに並ぶほどです。

地中海に浮かぶ島国であるキプロスはオフショア金融センターとして有名な国であり、多くの海外FX業者が拠点を置いていることでも知られています。

近年規制が強化されている

2013年に起こったギリシャショックの影響はキプロスの金融機関にまで及びました。

キプロス内の金融機関も営業停止の措置を取るなどその影響は深刻なものとなったのです。

これを受けてキプロスでは2016年から海外FX業者に対する規制が一段と強化されるようになりました。

キプロスの金融ライセンスを取得するためには、以下のような条件をクリアする必要があります。

- 新規に口座開設を行ったトレーダーに対しては、最大レバレッジを50倍までとする

- 取引のボリュームに応じたボーナスを提供しない

- ゼロカットシステムを導入している

- 出金手続きは原則翌日までに完了する

キプロスで金融ライセンスを取得している海外FX業者はこれらの条件をクリアしているため、トレーダーからの信用度も高いといえます。

補償機関への加入が義務付けられている

CySECで金融ライセンスを取得するにはICF(Investor Compensation Fund)への加入が義務づけられています。

ICFとは海外FX業者が破綻した場合に最大2万ユーロ(約240万円)がトレーダーに返還される制度です。

補償金額は大きいとはいえませんが、公的な機関からの補償がある点はトレーダーにとって安心材料であることは間違いありません。

しかし、規制強化を受けて日本に居住しているトレーダーはCySECで金融ライセンスを取得している海外FX業者で口座開設ができなくなりました。

以前は日本に居住しているトレーダーも取引できましたが、現在では日本国内のトレーダー向けのサービス提供は行われていません。

詳細な理由は明らかになっていませんが、日本の金融庁による要請ではないかといわれています。

したがって、日本に居住しているトレーダーはICFの補償を受けることはできません。

分別管理が義務化されている

CySECで金融ライセンスを取得するFX業者は、トレーダーの資産の分別管理が義務付けられています。

分別管理とは、トレーダーから預かっている資産とFX業者の資産を分別して保管することです。

これによって万が一FX業者が破綻した場合でも、トレーダーへ返還するべき資産とFX業者の資産が混合されることなく、きちんとトレーダーのもとへ資金が返されるという安心感があります。

顧客の資産を信託銀行などで別に保管する「信託保全」とは異なるものですが、自分の資産がきちんと分けて保管される点はトレーダーにとって大きなメリットです。

セーシェル(FSA)

セーシェルの金融ライセンスは、セーシェル金融サービス庁(FSA)によって管理されていますが、2013年以前はSIBAという機関が管理を行っていました。

セーシェルの金融ライセンスの取得には会計監査や自己資本の規定がないため、これまで紹介してきた国々の金融ライセンスと比較すると信頼度・安全性はやや劣るといえます。

分別管理が義務付けられている

セーシェルのFSAライセンスではトレーダーから預かった資産と海外FX業者の運営資本を分別して管理する「分別管理」が義務付けられています。

信託保全より安全性は劣りますが分別管理は海外FXでは一般的な資金管理方法ですので、あくまで平均的な資金管理方法といえるでしょう。

ケイマン諸島(CIMA)

ケイマン諸島はイギリス領の地域で、CIMAの金融規制や法律なども本土のイギリスと似通っている点が多々あります。

ケイマン諸島は国外で行われたビジネスについては法人税が非課税となっているため、タックスヘイブンとして多くの企業が拠点を置いていることでも有名な国です。

世界トップレベルの国際金融センター

ケイマン諸島CIMAの金融ライセンスを取得するためには以下のような条件をクリアしなければいけません。

- 外部機関による監査の実施(年1回)

- 月次取引明細書の発行

- CIMAへ決算書を提出する

- 運営状況の報告

- コンプライアンス証明書の提出

CIMAの金融ライセンスは世界最難関といわれるイギリスの金融ライセンスとも共通点があり、厳しい基準が設けられていることが分かります。

CIMAの監督下にある銀行・信託銀行は200以上もあり、海外FX業者だけでなく世界の名だたる大きな銀行もケイマン諸島に進出しており金融センターとしての役割も担っています。

ベリーズ(IFSC)

国際金融サービス委員会(IFSC)はベリーズを世界的な金融国とするために設立された機関です。

海外企業誘致のために金融ライセンスが比較的緩く設定されていることでも知られています。

ペーパーカンパニーでも取得可能

ベリーズの金融ライセンスの取得要件には「ベリーズ国内に拠点を置いていること」といった条件がありません。

つまり、ベリーズ国内に拠点がないペーパーカンパニーでも金融ライセンスを取得できるのです。

またベリーズ国外で得た利益についても申告する義務がないため、タックスヘイブンとしても知られている国となっています。

2017年に金融ライセンスの取得基準として「最低自己資本金が50万ドル(約5,000万円)必要である」と定められましたが、他の国の金融ライセンスと比べると厳しいものであるとはいえません。

そのためIFSCの金融ライセンスの安全性・信頼性は低いといえます。

バヌアツ(VFSC)

バヌアツ共和国もこれまで紹介したベリーズやケイマン諸島と同様に、所得税や法人税がかからないタックスヘイブンです。

しかし近年、VFSCの金融ライセンス取得基準は強化されており信頼性・安全性が向上している国といえます。

規制強化によって信頼度は増した

バヌアツは2019年に金融ライセンスの取得基準を大幅に変更しました。

以下はその際に新設された条件の一部です。

- 法人の取締役は5年以上、証券取引経験がなければいけない

- 法人の経営者もしくは、取締役は1年間の半分以上をバヌアツ国内で過ごす

- 専門職業賠償責任保険への加入が義務付けられている

- 金融ライセンスをA、B、Cの3クラスに分け、それぞれ特定の金融サービス提供を定める

この規制改革によってペーパーカンパニーがバヌアツで金融ライセンスを取得することは不可能となりました。

セントビンセント・グレナディーン(FSA)

セントビンセント・グレナディーンのFSAは金融ライセンスを取得している金融機関を公開しており、海外FX業者の金融ライセンスの有無をすぐに確認できます。

しかしセントビンセント・グレナディーンの金融ライセンスは投資家保護の基準が定められていないことや、国内の金融システムが脆弱であることから安全性・信頼性が高いといえるものではありません。

イギリス領バージン諸島(BVIFSC)

カリブ海に位地するバージン諸島はイギリス領の国ですが、その金融ライセンス取得の基準はイギリス本土とは異なっています。

バージン諸島BVIFSCの金融ライセンスは、金融機関が破綻した場合の顧客資産の補償などが原則定められておらず、安心して利用できる水準とはいえません。

金融ライセンスを取得している海外FX業者

こちらでは金融ライセンスを取得している海外FX業者の中でも、安全性が高いと評判の海外FX業者を解説しています。

XMTrading

| 海外FX業者 | XMTrading |

|---|---|

| レバレッジ | 最大1,000倍 |

| スプレッド | USD/JPY=1.2pips~ EUR/USD=1.1pips~ XAUUSD=1.9pips~ |

| 1ロット往復取引手数料 | 無料 |

| ロスカット水準 | 20% |

| 最低入金額 | 500円~ |

| 取得済み金融ライセンス | セーシェル金融庁(FSA) モーリシャス金融サービス委員会(FSC) |

XMTradingは、セーシェル金融庁とモーリシャス金融サービス委員会のライセンスを取得している海外FX業者です。

またXMTradingは、金融ライセンスを取得している海外FX業者の中で最も人気があります。

XMTradingはレバレッジ最大1,000倍、主要な通貨ペアやゴールドを低スプレッドで取引できるので1回のトレードで大きな利益を狙うことが可能です。

XMTradingは、過去に出金拒否などトラブルになったことがない安全な海外FX業者です!

「とにかく安全な海外FX業者を使いたい!」という方は、XMTradingの口座開設を行えば間違いありません。

まだXMTradingの口座を開設していない方は、XM公式サイトから口座を作成しトレードを開始してください。

口座開設時にパートナーコード「PROMO」を入力すると、キャッシュバックポイントが50%UP!

- ステータスランクが通常BRONZE⇒今だけGOLDからスタート!

- GOLDへのランクアップは「四半期内で1,000万ドル以上の取引が必要」のところ今すぐGOLD(キャッシュバック50%増)で取引を始められる!

- 口座開設ボーナス13,000円&100万円以上の入金ボーナスも受取OK!

当キャンペーンは2月末までの限定開催なので、今がお得に取引を始められるチャンスです!

\\口座開設だけで13,000円貰える!//

パートナーコードの入力方法

XMの口座開設ページで必要事項を入力できたら、パスワードの下にある「ここから入力」の青い文字を押してください。

するとパートナーコードの入力欄が出てくるので、ここに「PROMO」を入力しましょう。

そのまま「登録」のボタンを押すと、登録が完了し当サイト限定の特典がもらえます。

当サイト限定タイアップキャンペーンの詳細

- 期間:2026年2月28日まで

- 特典内容:ステータスランクがGOLDからスタート(ポイント50%増)

- 注意点:期間中に当サイト経由で口座開設し、パートナーコード「PROMO」を入力した方のみ対象

Vantage

| 海外FX業者 | Vantage |

|---|---|

| レバレッジ | 最大2,000倍 |

| スプレッド | USD/JPY=0.1pips~ EUR/USD=0pips~ XAUUSD=0.7pips~ |

| 1ロット往復取引手数料 | 8ドル |

| ロスカット水準 | 10% |

| 最低入金額 | 50ドル |

| 取得済み金融ライセンス | バヌアツ金融サービス委員会(VFSC) ケイマン諸島金融庁(CIMA) オーストラリア証券投資委員会(ASIC) 英国金融行動監視機構(FCA) 南アフリカ金融行動監視機構(FSCA) |

Vantageは、英国(FCA)やオーストラリア(ASIC)など計5つの金融ライセンスを取得している海外FX業者です。

特に英国(FCA)は厳しい審査基準をクリアしないと取得ができないので、安全性が非常に高いと判断できます。

VantageもXMTradingと同じで過去に出金拒否の事例がない海外FX業者です!

サービス面においてもレバレッジ最大2,000倍、スプレッド0pips~と海外FX業者屈指の数字を誇っています。

Vantageは安全性・利益を上げるのに最適な取引環境が整っているので、ストレスなくトレードを行いたい方はすぐに口座開設を行ってみてください。

Exness

| 海外FX業者 | Exness |

|---|---|

| レバレッジ | 無制限(21億倍) |

| スプレッド | USD/JPY=0.7pips~ EUR/USD=0.6pips~ XAUUSD=1.2pips~ |

| 1ロット往復取引手数料 | 7ドル |

| ロスカット水準 | 0% |

| 最低入金額 | 1,000ドル |

| 取得済み金融ライセンス | セーシェル金融庁(FSA) モーリシャス金融サービス委員会(FSC) キプロス証券取引委員会(CySEC) ケイマン諸島金融庁(CIMA) 英領バージン諸島金融サービス委員会 (BVI FSC) キュラソーおよびシント・マールテン中央銀行 (CBCS) 英国金融行動監視機構(FCA) 南アフリカ金融行動監視機構(FSCA) ケニア資本市場庁 (CMA) |

Exnessは、英国(FCA)やケイマン諸島(CIMA)など計9つの金融ライセンスを取得している海外FX業者です。

安全性が非常に高い海外FX業者として有名で、過去に出金拒否や約定拒否になったことはありません。

またExnessは、海外FX業者で唯一レバレッジ無制限で取引が可能です。

Exnessはスプレッドも非常に狭いので、ハイレバの活用で大きな利益を生み出すこともできます!

「海外FXを使って本気で稼ぎたい!」といった方は、レバレッジ無制限のExnessで口座開設を行ってみてください。

※最初の口座開設画面のみ英語表記です。口座開設後は日本語で操作・取引が可能です。

海外FXの金融ライセンスに関するよくある質問

ここでは海外FXのライセンスに関するよくある質問に回答していきます。

海外FX業者の金融ライセンスで最も安全性の高いところは?

海外FX業者が持つ金融ライセンスでは、特にイギリス(FCA)の金融ライセンスの安全性が高いといえます。

イギリス(FCA)の金融ライセンス取得条件は非常に厳しく、海外FX業者のグループ会社内でイギリス(FCA)の金融ライセンスを取得している海外FX業者があれば安全性は高いといえるでしょう。

日本のライセンスを持たないFX業者で取引するのは違法?おすすめしない?

日本の金融ライセンスを取得していない海外FX業者で取引するのは違法ではありません。

違法ではないため日本の金融ライセンス未取得の海外FX業者で取引しても捕まることは無いのでご安心ください。

ただし、ライセンス未取得の海外FX業者の場合は安全性の面でリスクがあるため利用はおすすめしません。

ライセンス未取得のほか、おすすめしない海外FXの特徴は以下の記事でまとめています。

AmazingTickという海外FX業者は金融ライセンスを取得していますか?

AmazingTickという海外FX業者は、金融ライセンスを取得していません。

またAmazingTickでは、2024年8月にコピートレード詐欺が発生し多くの利用者が被害を受けています。

そのため、AmazingTickは利用せずXMTradingやVantageなど安全性が高いと評判の海外FXの口座開設を行ってください。

ライセンスを取得していない海外FX業者を利用するとどうなる?

金融ライセンスを取得していない海外FX業者を利用すると、以下のトラブルに巻き込まれる可能性が高いです。

- 告知もなく口座が凍結される

- 出金拒否が発生する

- 意図的に損失を発生させ資金を奪い取る

金融ライセンスを取得していない海外FX業者を利用すると、せっかく集めた資金が一瞬で無くなってしまいます。

資金管理を万全にするためにも、XMTradingなど安全性が高い海外FX業者を必ず利用してください。

海外FXで税金を払ったら会社にバレますか?

結論からお話すると、海外FXで税金を払った場合は会社にバレる可能性が高いです。

なぜなら、海外FXの利益を確定申告する際に住民税を「特別徴収」にしていると会社に届く住民税決定通知書の住民税額が高くなるためです。

税金対策としては、海外FXによる所得が20万円を超えた場合に行う確定申告の際に「普通徴収」にすることで住民税決定通知書が自分の住所宛に届きます。

自分で納付する手間はかかりますが、税金が会社にバレたくない方は試してみてください。

海外FXの金融ライセンスまとめ

この記事では金融ライセンスの概要や、各国の金融ライセンスの基準について解説してきました。

金融ライセンスを取得しているからといって絶対に安全に利用できる保証があるわけではありません。

しかし金融ライセンス取得にあたって一定の基準をクリアしている点はトレーダーにとって大きな安心があるといえます。

ただし金融ライセンスの取得を確認する際には、どこの国の金融ライセンスを取得しているかという点にも注意が必要です。

国によっては金融ライセンスの取得基準が緩やかなところもあり、その信用性があまり担保されないものもあります。

海外FX業者で口座開設をする際は、なるべく取得難易度が高い金融ライセンスを得ているXMTradingなどの業者を選ぶと良いでしょう。