「個別株はハイリスクだからやめとけ?」

「個別株はインデックスに勝てないって本当?」

ネット上では「やめとけ」や「勝てない」といった個別株投資への否定的な意見を目にすることも少なくありません。

個別株投資を検討している人や、すでに個別株を保有している人の中には、やめとけなどの言葉に不安を感じる人もいるでしょう。

結論から言えば、個人が株式投資で安定的かつ高い利回りを出し続けるのは非常に難しく、筆者も「やめとけ」という意見に賛同する一人です。

ネットニュースやSNSなどで「億を稼いだ!」などの成功例が取り沙汰されることも多いですが、実際に大成功を収める人は本当に一握りの人達です。

本記事では、「やめとけ」と言われる8つの理由を深掘りしながら、資産運用の選択肢として個別株が適切かを解説。あわせて、代替手段となる投資信託やヘッジファンドも紹介しています。

個別株投資とは?

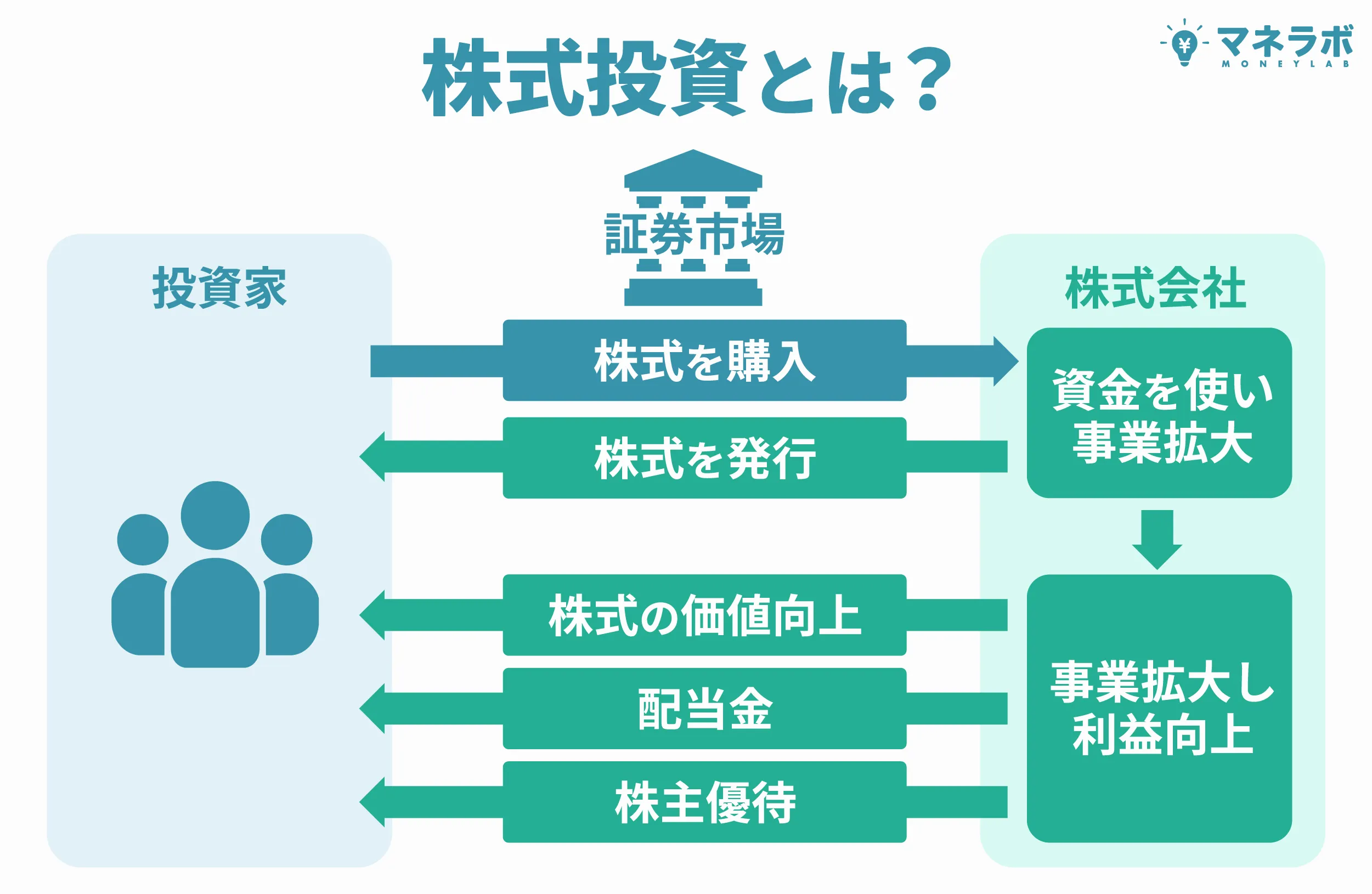

個別株とは企業が発行する株式のことで、個人投資家は証券会社を通じて、これらの株式を直接売買します。

売買によって得られる利益には、株価の上昇によるキャピタルゲインや、配当金によるインカムゲイン、さらに株主優待の獲得などがあります。

※一般に「株式投資」といえば、「個別株投資」を意味することがほとんどです。

株式に投資する主な方法としては、個別株を直接売買するほか、投資信託やETF(上場投資信託)を通じて間接的に行う手段もあります。

そのため、「個別株と投資信託(またはETF)どちらがおすすめか」といったテーマで頻繁に議論されることも少なくありません。

前述の通り筆者は「個別株はやめとけ」に賛同する一人ですが、なぜ個別株投資がおすすめできないのか、続けて8つの理由を挙げて解説します。

個別株投資は失敗の元?やめとけと言われる8つの理由

「投資の王道」とも言われ取り組む人も多い個別株投資ですが、なぜ「やめとけ」「失敗するぞ」などと言われてしまうのでしょうか。

「やめとけ」の理由1.個別株はリスクが高い

個別株投資では、いわゆるテンバガー(株価が10倍に跳ね上がる銘柄)ほどではなくても、大きく値上がりする株を見つけることで高いリターンを得られる可能性があります。

一方で、投資信託などの分散投資と比べると、個別株投資のリスクは高くなりがちであるため「やめとけ」という意見が多いのです。

- 特定の企業に依存するため、事業不振や不祥事があると株価が急落するリスクがある

- 経済や市場環境の影響を受けやすく、景気後退や金融危機が発生すると株価が大きく下落することも

- 流動性が低く売買が頻繁でない個別株は、希望のタイミングで売却できず損失がでやすくなる

- 個人での投資は心理的な影響を受けやすく、ニュースや市場心理に惑わされ冷静さを欠き、損失がでやすくなる

- 取引には多くの知識・情報・経験値が必要で、片手間の知識や感覚的な投資で継続的に勝つのは非常に困難

このような理由から個別株はリスクが高いため、手数料がかかったとしても、ヘッジファンドのようにプロに運用を任せる方法や、ETF・インデックスファンドを活用した分散投資の方が、初心者や時間のない人には現実的な選択肢と言えるでしょう。

「やめとけ」の理由2.個別株は分散投資が難しい

前述のような個別株投資のリスクを軽減するためには、分散投資が欠かせません。

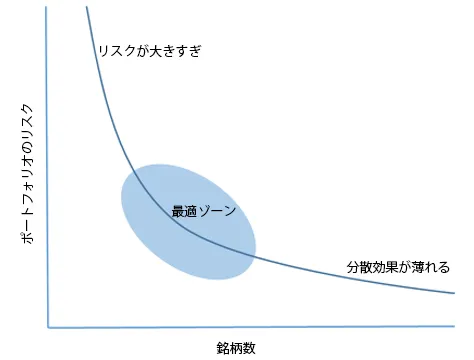

株式投資においては、銘柄数を増やすほどリスクを抑える効果が期待できますが、一般的には20銘柄程度を超えると分散効果は薄れてくるとされています。

分散は20銘柄ほどで良いとはいえ、自分で分散投資を行うには、値上る可能性のある銘柄の調査や分析、売買タイミングの見極め、市場動向に合わせた銘柄や資金のリバランスなど、やるべきことは山ほどあります。

さらに銘柄の分散も、業種による分散、時価総額による分散(大型株・中型株・小型株など)、地域による分散(国内・先進国・新興国)といった幅広い知識と管理力が求められます。

加えて、資金面でも課題があります。

日本株は通常、100株単位(1単元)で購入する必要があり、単元株価格は数百円程度の安い銘柄から、800万円近くする高額銘柄まで幅広く存在します。

米国株は1株単位で購入できますが、それでも価格帯は数千円から数百万円まで大きく開きがあり、資金に余裕がないと十分な分散は難しくなります。

少額投資を希望する場合は、ミニ株(通常の10分の1単位=10株単位で売買できる株式)や、単元未満株(1株〜99株で売買できる株式)などを活用する方法もありますが、それでも限られた資金では理想的な分散を実現するのは簡単ではありません。

このように、個別株でリスクを抑えるための分散投資は、想像以上に手間と資金がかかるのが現実です。

初心者や時間が限られている投資家にとっては、ヘッジファンドや投資信託等・ETF等を活用した「ほったらかし運用」のほうが現実的な選択肢になるでしょう。

「やめとけ」の理由3.銘柄選びは初心者には難しい

前述の通り、個別株投資ではリスク軽減のため、分散投資を意識しながら「自分で」値上がりが期待できる有望な銘柄を選び出す必要があります。

- 今後成長が期待できる業種を複数選ぶ

- 選んだ業種から気になる銘柄をリストアップ

- 銘柄を詳細に調査する

- 事業内容や競合優位性、将来性の確認

- 財務健全性(収益性・負債比率・キャッシュフローなど)

- 株価水準と将来の値上がり期待

現在、日本国内の証券取引所だけでも約4000社の企業が上場しており、その中から20銘柄ほどに絞り込んでポートフォリオを構築する作業は、容易なものではありません。

日本株か海外株式か、大型株か小型株か、成長株か割安株か、値上がり益狙いか配当金狙いかなど、選択肢が多いだけに特定の銘柄に目星を付けるのも大変です。

さらに目星を付けた企業が今後値上がるかを判断するためには、企業の業界動向を分析したり、決算書や会社四季報などから収益性・財務状況・将来性の把握したり、現在の株価が投資に値するかを指標や数字を用いて判断したりといった、非常に細かい作業と高度な情報分析が求められます。

これを20銘柄分行うとなると、掛かる時間や労力も膨大であり、「個別株投資は疲れる」といわれる原因にもなっています。

昨今では、NISAを活用して資産形成を目指す個人投資家の間で、こうした銘柄選びの手間を省き、ほったらかし運用ができるETFやインデックスファンドが高い人気を集めています。

個別株にこだわらず、シンプルに資産運用を進めたいと考える人が増えているのも、自然な流れといえるでしょう。

「やめとけ」の理由4. 売買のタイミングを見極めが難しい

銘柄選定の後は、適切なタイミングで株式を売買し、利益を上げることが求められます。

簡単そうに聞こえるかもしれませんが、売買の適切なタイミングを掴むのは意外と難しいものです。

というのも、株式相場の変動は、会社の業績や財務状況だけでなく、ニュースやイベント、景気、金利、為替、政治情勢、国際情勢、災害、戦争、そして投資家の市場心理など、さまざまな要素が複雑に絡み合って動いているからです。

この複雑な相場を、ファンダメンタルズ分析やテクニカル分析をもとに把握するのですが、コロナ禍のような突発的なイベントが起これば、相場は予想外の動きを見せることもあります。

株価の動きを正確に読み解くのは、投資のプロでさえ難しいのが現実です。

実際、株式型の投資信託(専門家が運用)でも損失を出しているファンドは沢山ありますし、経済や投資について発信している著名なYouTuberでも、過去の発信を振り返ると相場を読み違えていたケースが多々あります。

四六時中市場と向き合い、何百社もの企業情報を追っているプロでも損失を出すのですから、投資初心者や、片手間で投資をしている会社員・主婦の方などが「個別株はやめとけ」と言われるのも納得です。

「やめとけ」の理由5. 情報収集や分析に手間暇が掛かる

個人で個別株に投資し運用を行うには、投資前にも投資後にも常に最新の情報をキャッチし、状況に適した対応を行うことが求められます。

- 銘柄選定のための情報収集や分析

- 適切な株の購入タイミングを見極めるための情報情報や分析

- 購入した株の企業分野動向、企業業績のキャッチアップ

- 市場の変動要因となりうるイベントやニュースのキャッチアップ

- 株価が動いた、もしくは動きそうな時の対応(株の売却や資産のリバランス)

個別株投資の場合は、後述する投資信託やヘッジファンド投資のように、ほったらかしで資産運用するということは出来ないのです。

もちろん、手を抜いて適当に運用することも不可能ではありませんが、そうした場合、たとえ数回はビギナーズラックで利益を得られたとしても、いずれは損失を出し、後悔することになるでしょう。

「やめとけ」の理由6.ストレスやプレッシャーが掛かる

個別株投資には、さまざまなストレスやプレッシャーがかかることもあり、「やめとけ」と言われる理由の一つとなっています。

- 株の勉強や調査に相当な時間を掛けたのに大きな利益が出ない

- 売り抜けのタイミングを逃して利益を逃す

- 下落に早い段階で対処できず損失が大きくなる

- 損切りの勇気が出ず含み損のまま塩漬けに

- 日々の値動きに振り回されて疲労する

- 会社や家事が忙しくリスクヘッジを徹底出来ず失敗

- 損失を出すのが怖いため投資判断が下せない

- 精査すべき情報量が多すぎて対処できない

- 周りの人の成功談に焦りや劣等感を抱く

- 早く儲けたいという誘惑に負け無謀な取引をして失敗‥など

貯金とは違い株式はリスク資産ですから、必ず利益を出せるという保証はなく、失敗すれば大きく元本割れするリスクも常に伴います。

特に、運用する資産額が大きくなるほど、投資に伴うストレスやプレッシャーも増していきます。

例えば、記憶にも新しい2020年のコロナショックでは、TOPIXがわずか1か月強で約27%下落しましたが、同じ下落率でも運用資産額に応じて損失額は大きく異なります。

100万円投資していた場合‥27%の株価下落で運用資産は73万円に毀損(約27万円の損失)

1000万円投資していた場合‥27%の株価下落で運用資産は730万円に毀損(約270万円の損失)

資産運用には、汗水たらして働いた大切なお金が掛かっているため、実際に投資をしてみると、想像以上にストレスを感じる場面が多いことを、あらためて意識しておく必要があるでしょう。

「やめとけ」の理由7.個別株ではインデックスに勝てない

「個別株投資では株価指標やインデックスファンド(投資信託)に勝てない確率が高い」というのがより正確な表現かと思いますが、個人株投資では運用が長期になるほど株価指標に勝る運用は難しいと言われています。

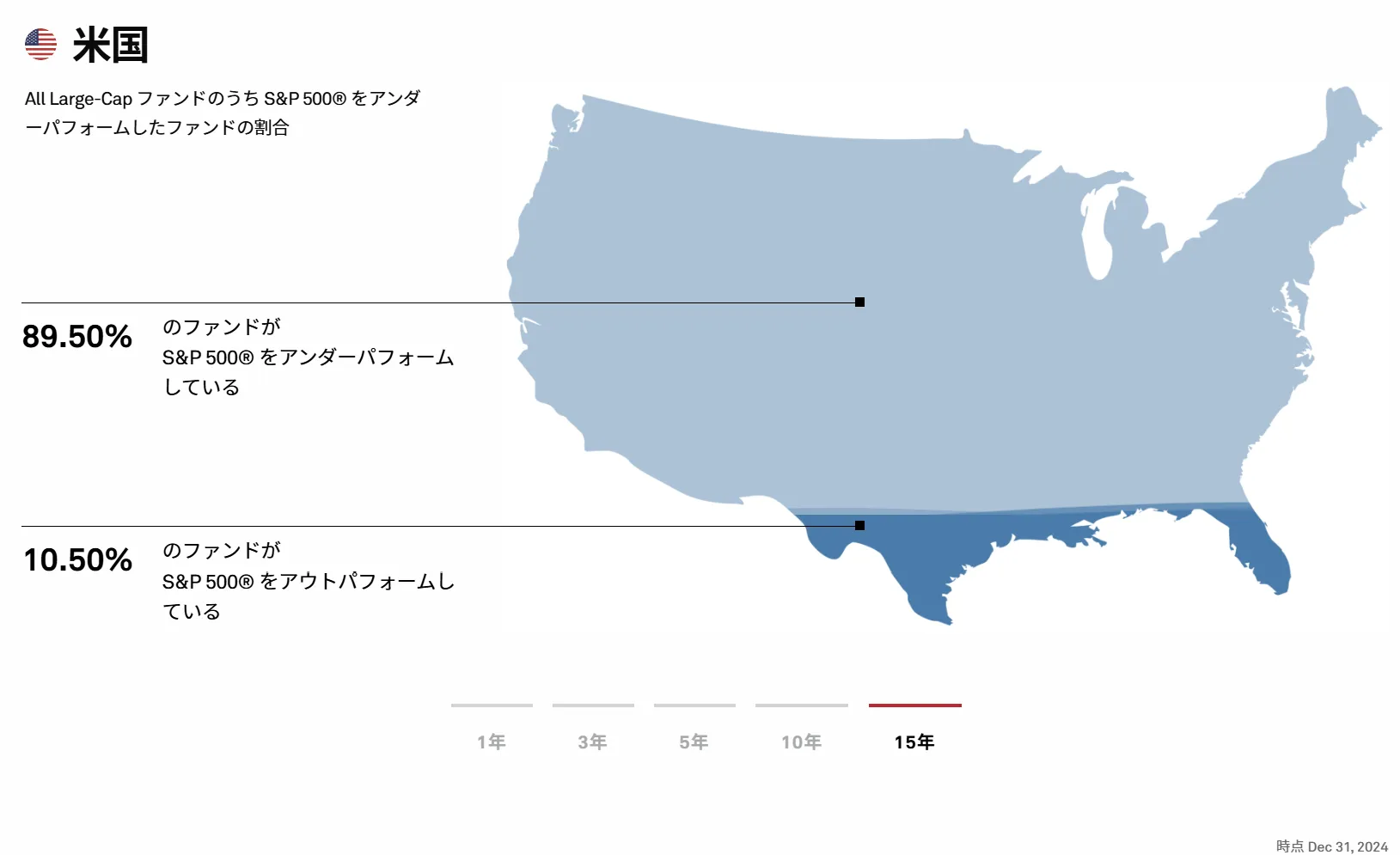

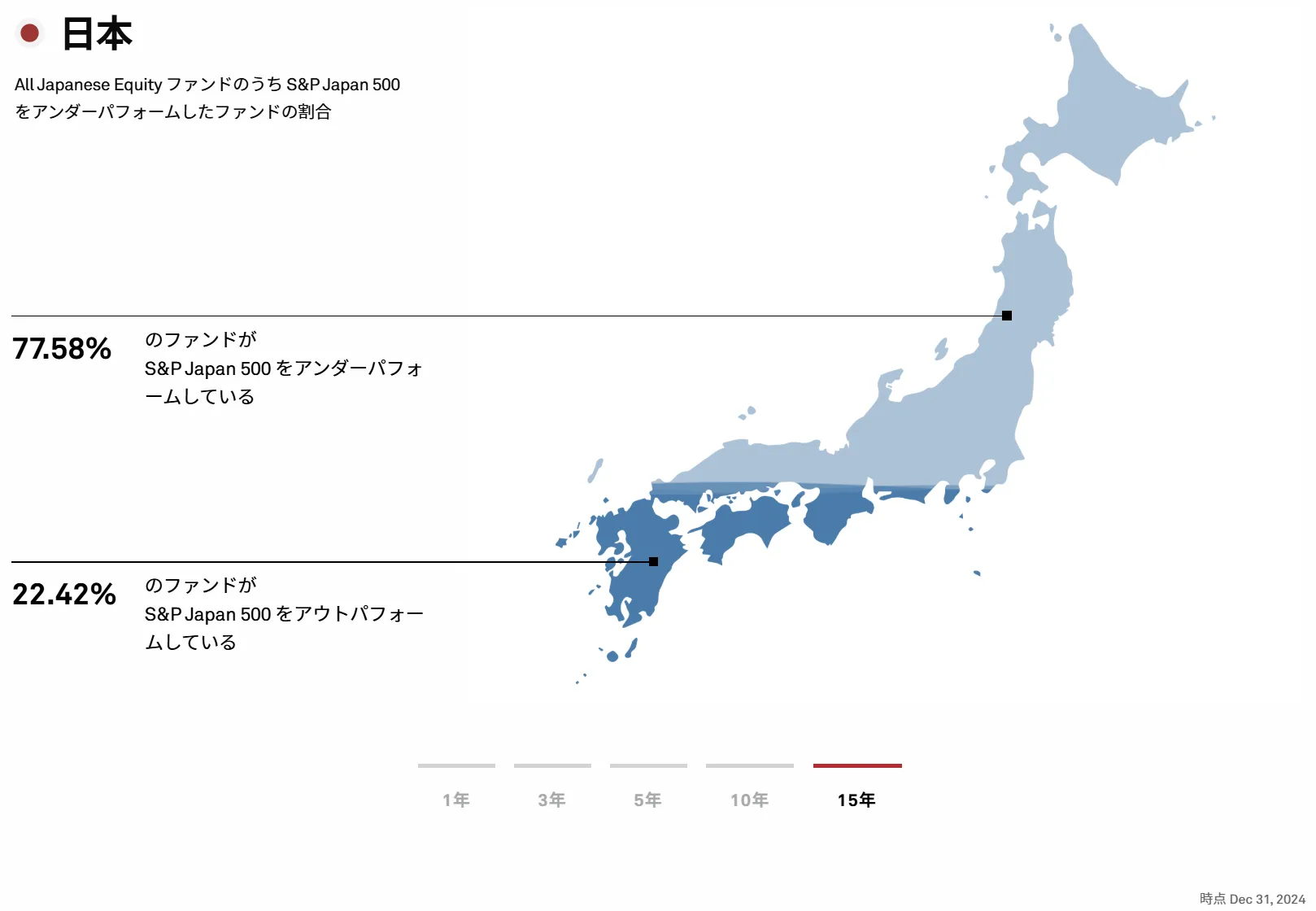

理由は、投資のプロが運用するアクティブファンド(※)ですらも、長期的にベンチマークとする株価指標やインデックスファンドに勝てていない場合が多いからです。

ファンドマネジャーが独自の投資判断に基づいて銘柄を厳選、売買を行うファンド。ベンチマークとする株価指標以上の収益を目指す。 インデックスファンドよりも手数料が高い。

20年以上に渡り、アクティブ運用ファンドとそのベンチマークのパフォーマンスを比較しているS&Pグローバルのデータを参考にしてみましょう。

米国株でも日本株でも、高い確率でアクティブファンドが株価指標をアンダーパフォーム(下回ること)しています。

投資を専門に学び仕事として従事しているプロが銘柄を厳選し運用しても、インデックスファンドに勝てない場合が多いということです。

株式市場では一部の限られた銘柄が高騰する一方で下落する銘柄も多く、この銘柄間格差は運用期間が長期になるにつれて拡大する傾向にあると言われています。

株式指標やインデックスファンドに勝る運用を行うには、市場を牽引する一握りの銘柄を何千とある銘柄から見つけなければならないのです。

そのため、よほど株式売買に自信がある人を除けば、インデックスファンドに投資する方が堅実で、無難な選択といえるでしょう。

また、500万円以上の投資資金がある場合には、低リスクながら高いリターンが期待できるヘッジファンドの活用を検討してみるのも一つの方法です。

「やめとけ」の理由8.相続後の取扱いが面倒

株式や投資信託も、預金などと同様に相続の対象となります。

個別株投資には、相応の知識や経験値が求められ、加えて銘柄の調査や売買のタイミングを見極めるために多くの時間を要することは、これまでに説明してきた通りです。

仮に私たちが亡くなった場合、相続の権利を持つ家族などが保有資産を引き継ぐことになります。

相続される側のご家族に、個別株を適切に管理・運用できるだけの知識や時間があれば問題ありませんが、そうでなければかえって大きな負担になってしまう可能性もあります。

この点は、「個別株はやめとけ」と言われる主な理由ではないかもしれませんが、家族への負担を軽減したいと考えるのであれば、よりシンプルに運用できる投資信託の方が無難な選択肢かもしれません。

個別株にメリットはある?

ここまで「やめとけ」と言われる理由を解説してきましたが、個別株投資にも当然メリットは存在します。

ここからは、主なメリットについてご紹介しますので、メリットとデメリットの両方を理解した上で、自分に合った投資スタイルを見極めてみてください。

株主優待が受けられる場合がある

個別株投資では銘柄によって株主優待を受けることもできます(⇔投資信託を通じた投資では株主優待は受けられません)。

株主優待を行う銘柄は1500銘柄程あり、商品券やポイントの贈呈、自社製品、サービス利用券や割引券など株主優待の種類はさまざまです。

株主優待にばかり気を取られ、肝心な株価が下落しては元も子もないですが、株価が好調でかつ株主優待を受けられる銘柄は魅力的ですね。

大きな利益を得られる可能性がある

株式相場は、高いリターンを生む一部の個別株によって全体のパフォーマンスが大きく押し上げられている一方で、マイナスリターンを出す銘柄も数多く存在します。

しかし裏を返せば、そのごく一部の有望銘柄を見つけ出すことができれば、個別株ならではの大きな利益を手にする可能性も秘めているということです。

たとえば、短期間で株価が10倍になるテンバガー(10倍株)と呼ばれる銘柄がこれに該当します。

実際に、日本株の約25%が過去にテンバガーとなったというデータもあり(参考:日本経済新聞|実は日本株の25%が10倍高 発掘する4つのポイントは)、可能性としては決してゼロではありません。

もちろん、こうした銘柄を的確に見つけ出すのは簡単ではありませんが、当たれば非常に高いリターンが期待できるのが個別株投資の魅力のひとつです。

また、自身の投資スキルに自信がある場合は、空売りなどの手法を活用することで、相場の下落局面でも利益を狙えるため、インデックスファンドよりも高いリターンを実現できる可能性もあります。

手元にない株式を証券会社から借りて、「売り」から取引する方法。

株価が値下がりした時点で「買い戻し」その差額で利益を得る。

投資の知識が身につく

投資信託やヘッジファンドなどのプロに運用を任せる場合、関連する詳細な情報を自分で精査する必要がないため、高度な知識は身に付きません。

一方個別株投資では嫌でも全て自分で情報収集・分析・精査・判断を行わなければなりません。継続して続けていけば、投資だけでなく金融や経済など幅広いお金の知識が付くため、早い資産形成にも役立つでしょう。

投資コストが安くつく

運用をプロに任せる場合、その対価として「信託報酬」という手数料が発生します。

手数料率はファンドによって異なりますが、金融庁が発表するインデックスファンドの信託報酬平均は0.55%、アクティブファンドを含めた信託報酬平均は1.42%です。

一方で、個別株投資は運用をすべて自分で行うため、コストは売買手数料のみに限定されます。

楽天証券やSBI証券などのネット証券では、国内株式の売買手数料が無料になる場合もあります。

このように、一般的には、個別株投資の方が取引コストを低く抑えられる傾向にありますが、近年は「eMAXIS Slim」シリーズのように、信託報酬が極めて低いインデックスファンドも登場しています。

そのため、取引額や売買の頻度、利用する証券会社によっては、個別株よりも投資信託のほうが低コストになるケースもあるため、注意が必要です。(参考:ZAi|売買手数料の安さで選ぶ!お得な証券会社ランキング)

また、株式投資で得た利益には通常20.315%の税金(所得税・住民税・復興税)が課されますが、新NISA制度の「成長投資枠」を活用すれば、年間240万円まで(合計1,200万円まで)非課税で運用可能です。

個別株投資をおすすめできる人と不向きな人

ここまで「個別株はやめとけ」と言われる理由、そして個別株投資のメリットについて見てきましたが、これらを踏まえて、あなた自身は投資の選択についてどのように判断されたでしょうか?

「まだ自分に合っているかよくわからない」という方のために、個別株投資が向いている人・向いていない人の特徴を以下にまとめました。

個別株投資がおすすめな人

- 研究熱心で投資の道を突き詰められる方

- 特定の応援したい企業がある方

すでにご理解いただいたように、個別株投資で成功するには、並々ならむ労力と時間・人並外れたセンス・情報力・冷静な決断力と損失を恐れない勇気が必要です。

少々勉強しただけでは一過性の成功で終わるのがオチでしょう。

株式の世界にどっぷり浸かって投資技術を磨きたい、多くの情報を読み込んだり調査することが好きで、たゆまぬ努力ができる人には個別株投資はおすすめです。

一方で、特定の応援したい企業はなく、個別銘柄を研究する時間がない場合はヘッジファンドなどに出資して運用を代行してもらう方がいいかもしれません。

個別株投資が不向きな人

個別株投資が不向きな人は、簡単に言うと上記に当てはまらない人です。

- メディアやSNSの情報に流されやすい方

- 投資初心者で知識が十分でない方

- 投資に十分な時間を割けない方

- 高額資産を運用したい方

株式投資については、メディアやブロガー・Youtuberなどがこぞって「値上がりの可能性大!人気株◯◯選」などと発信しているのを見かけますが、このような銘柄はすでに人気を得て高騰しているものも多く、自分で株価や市場を精査せずただインフルエンサーの真似をして失敗する人も多いです。

個別株投資は、投資初心者が生半可な気持ちで取り組んで常に利益を出し続けられるような簡単なものではありません。

特に1000万円を超えるような高額資金を個人でさばくのはなかなか疲れますし、相当なストレスが掛かります。

筆者は細かな作業が嫌いではない人間ですが、「起きてから朝の支度、出勤、勤務、退勤して子供や家族と時間を過ごす」だけで精一杯で、どう頑張ってもプロ並みに投資に時間を割くなんてことは無理です。

結果的に筆者は、「自分は労働収入を稼ぎ、投資はプロに任せて不労収入を得る」というのが一番効率が良いという結論に落ち着きました。

筆者のように投資よりも優先したい事がある人は、無理に個別株で自己運用するのではなく、プロの手を借りても良いのではないでしょうか。

ほったらかしで利回りの高い資産運用を目指すならプロに頼もう

お金を増やすは、個別株のように自分で運用するか、プロに任せるかの大きく二択です。

資産運用をプロに任せる場合は手数料が掛かりますが、労力や時間を掛けずに安定した利回りが狙いやすいため投資初心者や多忙な会社員などに特におすすめです。

ここでは最後にプロに運用を任せて不労所得を得る人気の方法を2つ紹介します。

投資信託(期待利回り年3%~8%程)

ヘッジファンド(期待利回り年10%~)

手軽さが人気!新NISAも利用可能な「投資信託」

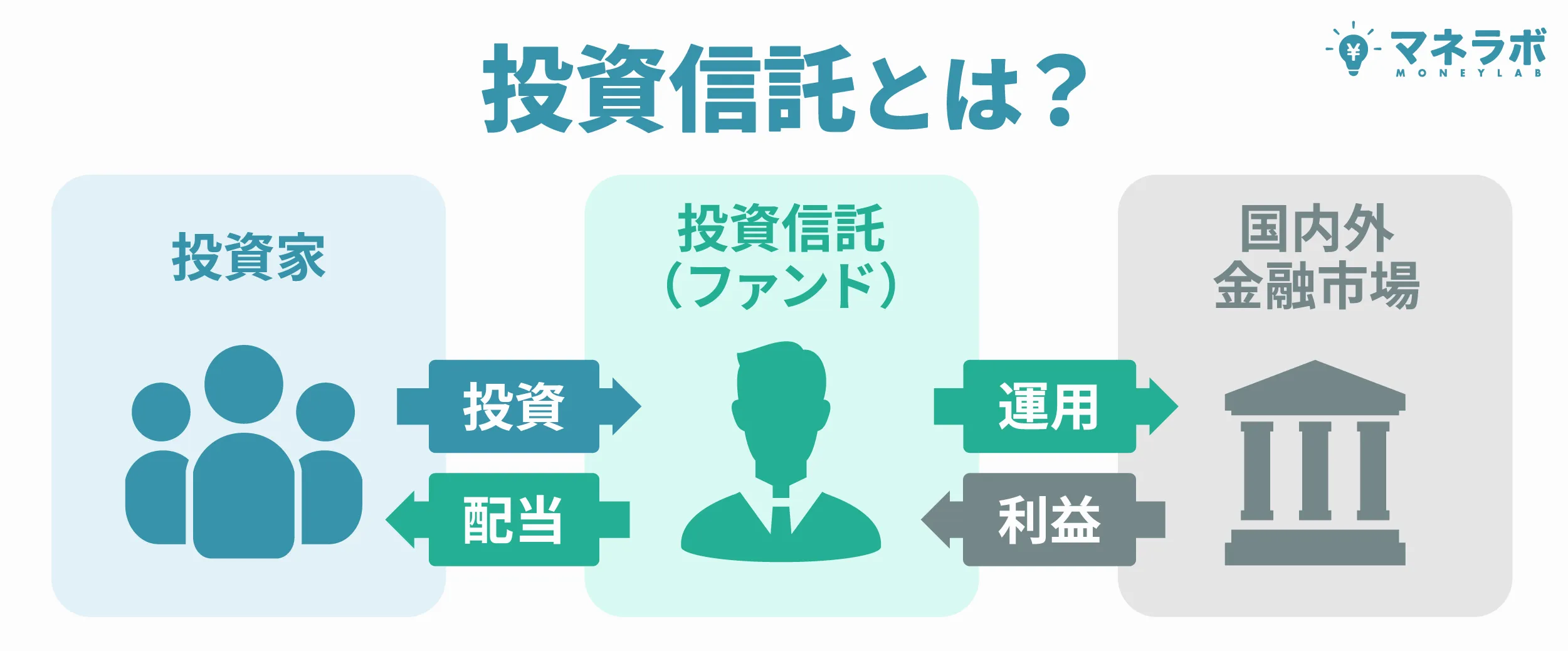

投資信託は、証券会社などの金融機関を通して不特定多数の投資家から資金を集め、集めた資金をファンドマネージャーが運用する金融商品です。

得た運用利益は配当金や売買益などの形で、投資家に還元されます。

投資家は自分に合った投資信託ファンドを選んで購入するだけで、資金の分散や銘柄選定、売買のタイミング判断といった煩雑な運用はプロに一任できます。

個別株投資と違って運用の手間を取られないですし、また、株式投資と同様に新NISAの対象でもあるため、節税しながら長期運用を続けたい初心者にも人気です。

| 利回り目安 | 3~8%程度(※ファンドの種類により異なる) |

|---|---|

| 最低投資額 | 100円程度~ |

| 手数料 | 販売手数料:0〜5.0%程度 信託報酬:0.1%~2%程度 解約手数料(信託財産留保額):0〜0.3%程度 |

| 運用開始方法 | 銀行や証券会社で口座開設 →投信商品を選び購入 |

| 運用メリット | ・投資のプロに運用を任せて、手間暇要らずで運用できる ・証券会社やネットで簡単に投資できアクセス性が高い ・少額から投資できる ・分散投資が容易にできる ・投信積立サービスで簡単に積立投資が可能 ・新NISAやiDecoを活用できる商品がある |

| 運用デメリット (リスク) | ・下落相場での耐性が強くない (悪相場では利益を出しにくい) |

どのくらい運用利益が見込めるかや投資のリスク度合いはファンドによって様々です。

投資信託には、大きく分けて2つの運用スタイルがあります。

「インデックスファンド」日経平均やS&P500などの株価指数に連動した運用を行い、低コストで安定性が高い。

「アクティブファンド」ファンドマネージャーが独自の判断で銘柄を厳選し、指数を上回るリターンを目指す。

なお、投資信託の中にはETF(上場投資信託)という形態もあります。

ETFはインデックスファンドと同じように指数に連動する商品が多く、取引所に上場しているため株式のようにリアルタイムで売買できるのが特徴です。

ただし、インデックスファンド・アクティブファンド・ETFいずれも、相場が下落した場合はマイナス運用になりやすいという共通点があります。

これは、投資信託では「空売り」などの高度な投資手法を利用できないため、下落相場で利益を上げたり効果的なリスクヘッジを行うことが難しいからです。

そのため投資信託選びでは、運用が比較的安定しており手数料以上に利益が見込めるファンドを見極めることが重要です。

下落相場に強い!絶対収益型の「ヘッジファンド」

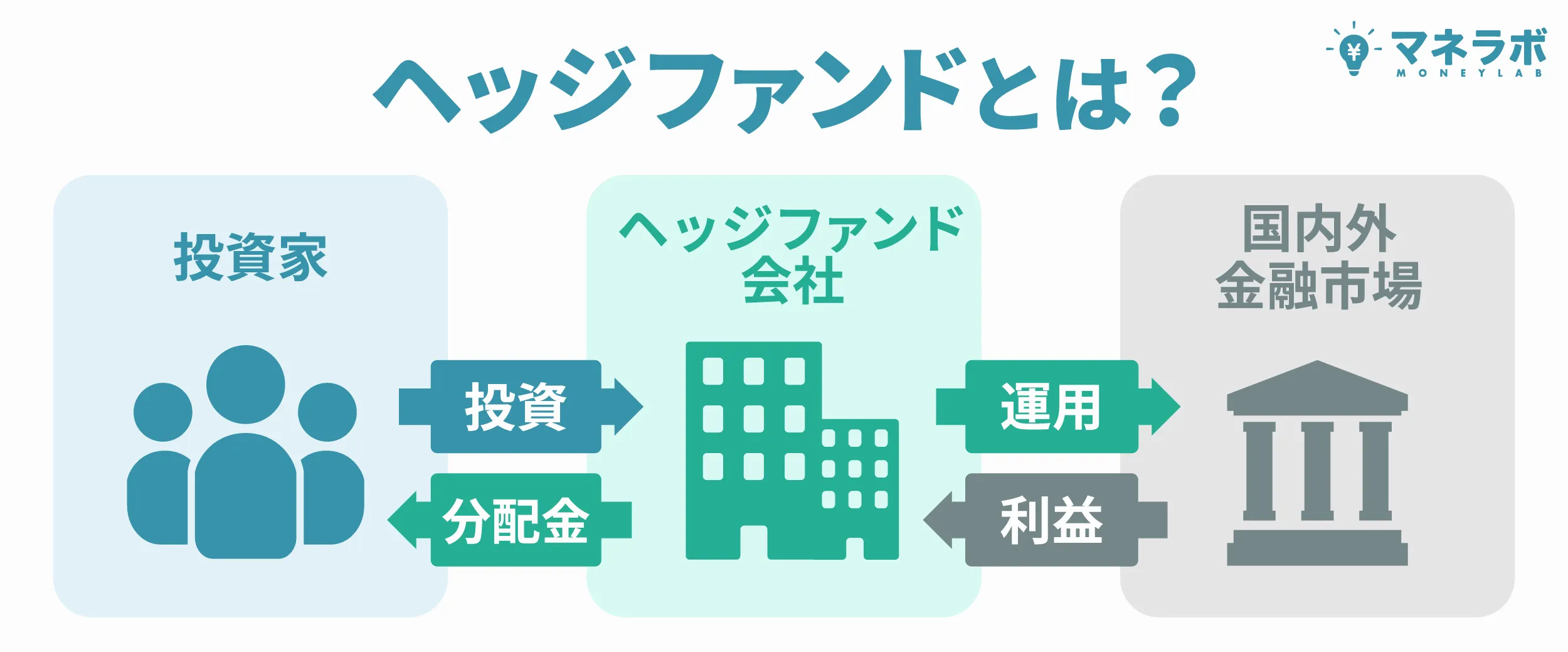

ヘッジファンドは、限られた投資家から集めた資金をファンドマネージャーが運用し、その利益を投資家に還元する仕組みの投資商品です。

投資信託と同様に、銘柄選定から実際の運用まですべてプロに任せられるため、投資後は「ほったらかし」で資産運用が可能です。

ヘッジファンドは「オルタナティブ投資」と呼ばれ、株式や債券に加え、不動産、為替、コモディティ、先物など、多様な資産に分散投資します。

さらに、投資信託では原則使えない「空売り」や「レバレッジ」などの高度な手法も活用することで、下落相場でさえ利益のチャンスに変える「絶対収益型運用」を目指します。

最低投資額は比較的高額ですが、投資初心者でもプロの手腕を活用し、手間をかけずに高い利回りを狙える魅力的な投資先です。

| 利回り目安 | 10~20% |

|---|---|

| 最低投資額 | 500万円、もしくは1000万円程度~ |

| 手数料 | 管理手数料2%程 成功報酬20%程 ※会社によって異なる |

| 運用開始方法 | 運用会社のホームページから問い合わせ →説明を聞いたのち出資 |

| 運用メリット | ・投資のプロに運用を任せて、手間暇要らずで運用できる ・知識のない投資初心者でも、プロの手腕で投資ができる ・自動的に分散投資が可能 他の投資先よりも高い利回りが期待できる ・絶対収益目標で運用(下落相場でも利益を出せる) ・高いリスクヘッジ能力を享受できる |

| 運用デメリット (リスク) | ・最低投資額が高め ・手数料が高め ・手軽に売買できない |

ヘッジファンドはもともとアメリカ発祥の投資手法ですが、ここ10年ほどで日本でも個人資産の運用先として注目を集めるようになりました。

特に「大きなリターンは狙いたいが、自分で運用する時間や知識がない」という富裕層や、多忙なビジネスパーソンからの支持を集めています。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクアInt’l | アクション | |

|---|---|---|

| 年利 | 12%(固定) | |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | バリュー株 事業投資 ファクタリング Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、25.07%(運用期間2024年4月〜2025年3月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクア・インターナショナル(以下、ハイクア)では、関連会社「サクコベトナム(以下、サクコ)」への事業融資を行うことで収益獲得を目指します。

詳しいスキームは以下の通りです。

投資家はハイクアへ社員権を購入する形でハイクアへ出資をします。

ハイクアは関連会社でベトナム企業であるサクコに事業融資を実施。

融資を受けているサクコはハイクアに対して貸付金利息を支払いますが、その貸付金利息の一部が配当金として投資家に配当される仕組みです。

配当は1年に4回3%ずつ、合計12%(固定)となります。

一般的な個人向け社債の利回りが1~2%程度、株式の配当利回りでも3~4%程度といわれる中、ハイクアでは年間12%の固定リターンが期待できます。

- ハイクア:12%(固定)

- 個人向け社債:1~2%

- 株式(配当利回り):3~4%

安定した高利回りを求める投資家にとって魅力的な選択肢といえるでしょう。

ここで気になってくるのはサクコの企業情報と業績でしょう。

サクコの代表はハイクアの代表 梁 秀徹(ヤンヒデテツ)氏が兼任しています。

ハイクアの公式サイトによると、サクコはベトナムで2011年に設立され、日系ホテル、日本製品を販売するショップ、日本でも人気のスイーツ店などを展開中。

今後も様々な事業展開を予定しており、規模としては「大企業」といえます。

また、Googleなどで「サクコベトナム」「Sakuko Vietnam」と調べてみても、同社の製品などを評価するブログや代表ヤン氏のインタビューなども見られます。

同氏が運営するYouTubeでは企業としての成長やベトナム市場の変化などをチェックすることが可能。

わざわざベトナムまで行かなくても、インターネット上で日本人だけでなくベトナム人からも愛されている様子が見れて、企業としての信頼度も担保できるでしょう。

プライベートデットファンドとしてはかなり低い水準の500万円から投資が可能です。

個人投資家がアクセスしやすいのもハイクアインターナショナルの魅力と言えるでしょう。

「個人向け社債より高い利回りで安定的に資産形成したい」という方は、是非ハイクアをご検討下さい。

ハイクアに投資するには、無料の面談が必要です。

ハイクアへの投資に関する説明を受けた後、こちらから質問があれば質問可能です。

また、ハイクアは、面談がハードル高いと感じる方や投資方針などを知りたい方に向けて、資料請求のみの問い合わせも受け付けています。

まずは資料でハイクアやサクコのことを知りたい!という方はぜひ、お問い合わせしてみてくださいね!

\ フォーム入力1分で無料面談を予約 /

アクション

| 運用会社 | アクション合同会社 |

|---|---|

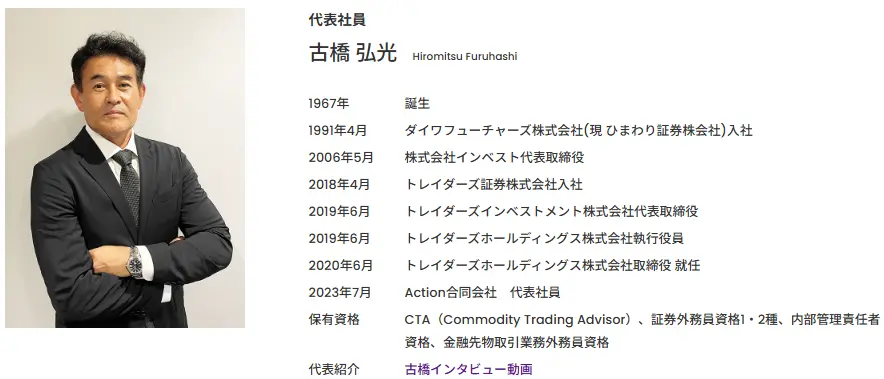

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 25.07% ※2024年4月〜2025年3月 |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・バリュー株投資 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

FXをされている方の中には知っているという方も多いかもしれませんね。

30年以上も金融業界に携わってきた古橋氏が開設したファンドということもあり、期待が高まります。

そんなアクションの投資先は日本のバリュー株、海外の投資ファンド、不動産、債券事業投資、ファクタリング、Web3事業など多岐におよびます。

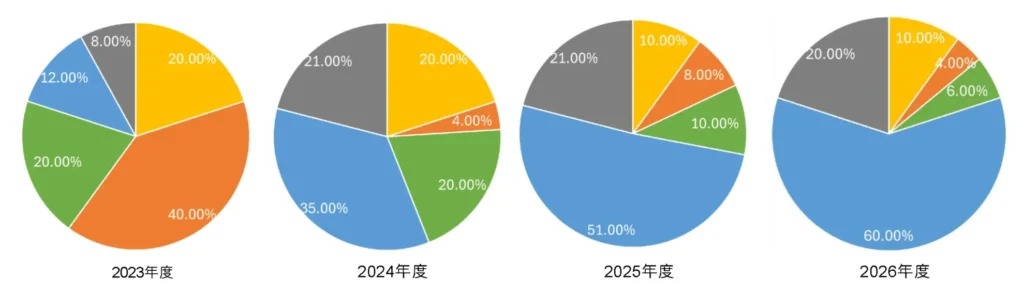

アクションが公式サイトで公表している年度ごとのポートフォリオによると、分散投資を行いつつも2025年からはESGファンドの比率を高めていることがわかりますよね。

■Web3事業

■事業投資

■ファクタリング

■ESGファンド

■余剰資金

引用:アクション合同会社

公式サイトにも記載がありますが、代表の古橋氏はアクティビティストになることが最終目標であるとしています。

まだ新しいファンドですから、初めのうちは資金の確保と言う意味でも様々な事業に分散投資をしているということもあるのでしょう。

今後の想定としても、高いリターンを見積もっていることが分かりますね。

| 年月 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2024 | - | - | - | 0.81% | 1.42% | 1.73% | 1.80% | 2.31% | 3.04% | 2.98% | 2.41% | 1.71% |

| 2025 | 1.95% | 2.54% | 2.38% | - | - | - | - | - | - | - | - | - |

本格的なヘッジファンドの最低投資額は1000万円~がほとんどですが、アクションの最低投資額は500万円~受け付けています。

恐らくですが、設立されたばかりと言うことで「投資家・資金を集める」と言う意味で最初の内は500万円~なのでしょう。今後はアクションも1000万円~になる可能性もあるかもしれません。

同社は今後アクティビティストになることを目標としていていますから、今のうちに本格的なアクティビティストファンドへ500万円で投資できるのはチャンスとなるでしょう。

詳しいポートフォリオ詳細や今後の見通しなどは、直接面談にて説明をしてくれます。

当然、その場で契約を迫ったりをすることはありませんので、是非お気軽にご相談してみてはいかがでしょうか?

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

ヘッジファンドへの投資には500万〜1000万円以上のまとまった資金が必要になります。

大切な資金を預けるわけですからしっかり話を聞いて、資料請求や運用の相談(無料)を通して、複数のヘッジファンドに問い合わせて比較検討することをおすすめします。

| ハイクアInt’l | アクション | |

|---|---|---|

| 年利 | 12%(固定) | |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | バリュー株 事業投資 ファクタリング Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、25.07%(運用期間2024年4月〜2025年3月)。

まとめ

本記事では「個別株投資はやめとけ」「個別株投資は難しい」と言われる理由を解説しました。

個別株投資は、投資先銘柄選びや売買タイミングなど、多大な時間と労力を必要とする投資です。

また株式市場は変動が激しく、ヘッジファンドなど巨大な投資資金を操る機関投資家によって上昇や下落の大きな波を起こされることもあります。

あなたはこのような難しい株式市場に挑むだけの知識や時間を持っていますか?

資産運用や資産形成の方法は沢山あり、どれが最善の方法かは人によってさまざまです。

自分の知識レベルや資金、投資に割ける時間、許容できるリスク度合いなど、個別株に拘らず広い視点で自身に合う投資先を見つけるのがおすすめです。

特に初心者が十分知識武装せずに高額資産を運用するのは非常に危険ですので「自分で運用するのはまだ怖いな」と思う方は、無理をせずプロの力を借りて安全性の高い資産運用を目指しましょう。