「高配当株」とは、配当利回りが高い株式のことを指します。

米国株の中には配当利回りが20%を超えるものも多く存在しますが、配当利回りは高ければ高いほど良いというわけでもありません。

では、安定して高配当を受取れる優良株はどういった銘柄なの?

高配当優良株の定義は?

高配当優良株を長期保有するメリットはあるの?デメリットは?

今回はそういったお悩みを解決するために、長期保有におすすめな米国株5選を大公開!

また、高配当米国株を長期保有するメリット・デメリットや、投資をする際のポイントなどを徹底解説します。

さらには、より高い利回りを期待できる「ヘッジファンド」もご紹介するので、是非最後までお読みください。

高配当な優良株はどれ?長期保有におすすめの米国株5選

では早速ですが、高配当狙いの投資家におすすめの優良米国株を5選紹介していきます。

>>「配当金」や「配当利回り」についての解説や、本記事における「高配当」の定義を先に知りたいという方はこちらを先にお読みください

エクソンモービル

| 企業名 | エクソン・モービル(Exxon Mobil) |

|---|---|

| ティッカー | XOM |

| 企業概要 | 石油メジャーの一角で、米石油王ジョン・ロックフェラーが設立したスタンダード・オイル社が前身。 |

| 時価総額 | 5346.94億USD |

| 業種 | 石油&ガス精製・販売 |

| 配当利回り | 3.68%(23年12月) 3.18%(24年12月予) 3.30%(25年12月予) |

| 配当性向 | 45.65% |

| 配当支払い月 | 3月、6月、9月、12月 |

| 連続増配年数 | 42年 |

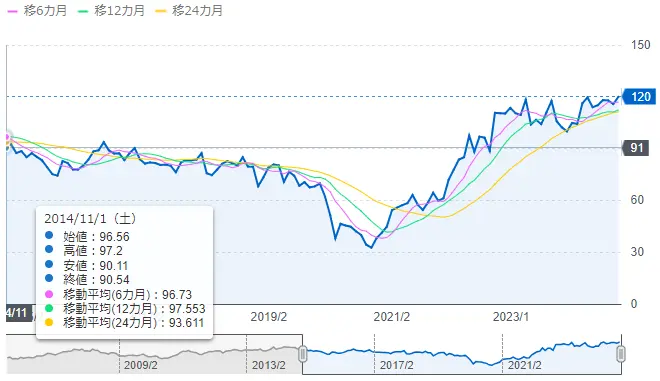

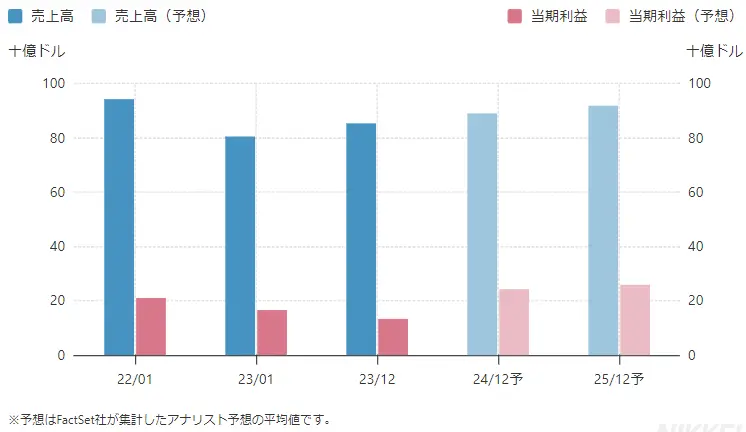

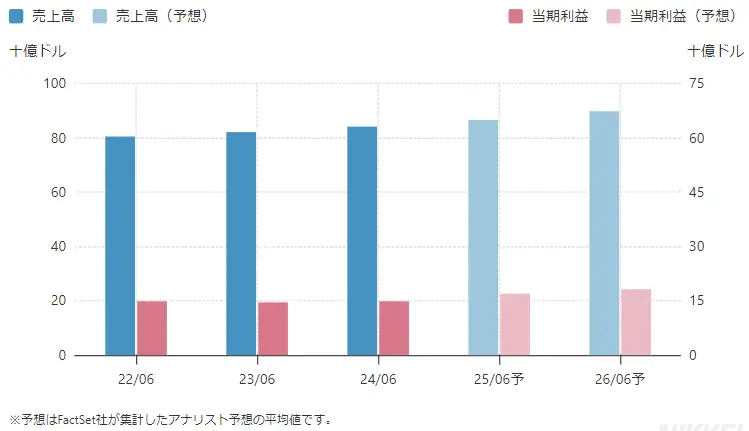

| 業績推移 |  |

エクソンモービルは世界最大規模の石油・天然ガスを精製・販売する会社。

「エクソン」、「エッソ」、「モービル」などのブランドで200か国以上で事業をグローバル展開する「スーパーメジャー(国際巨大石油資本)」6社のうちの1社です。

連続増配年数は42年の配当貴族。配当利回りも12月の予想は3.18%と高いです。

財務も安定しており配当性向も比較的低い水準。

エクソンモービルはコロナ渦においてはロックダウンなどの影響で株価は下落し不況ではあったものの、連続配当を維持した企業です。

エネルギーセクターは景気動向によって株価が左右されやすいという弱点はありますが、エクソンモービルに関しては以下の点から今後も基本的には安定した高配当を期待することができるでしょう。

- 42年連続増配を継続していることから、簡単には配当金の減配・廃止は行わないと予想される

- 2022年の原油価格高騰以降は株価が上昇、2023年以降は比較的安定している

- 配当性向も45.65%と適当

- 業績実績・予想も安定している

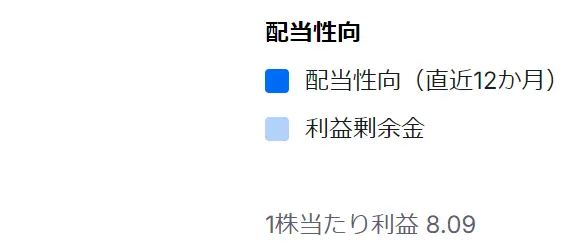

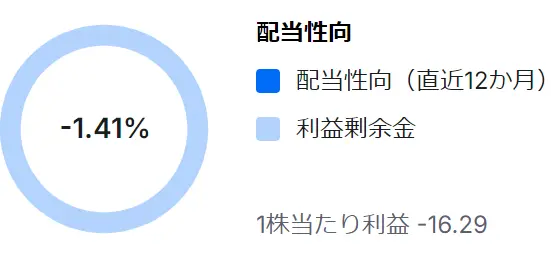

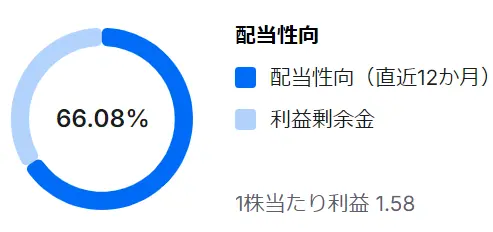

「配当性向」とは

配当性向とは、企業のその期の税引き後の純利益から、配当金をどのくらい出しているのかをパーセンテージ表した指標です。

計算式は「配当性向(%)=1株あたりの配当額÷1株あたりの当期純利益×100」で、配当性向が高い企業やマイナスの企業は無理をして配当を出している可能性があります。

>>配当性向について詳しくはこちら

ジョンソン・エンド・ジョンソン

| 企業名 | ジョンソン・エンド・ジョンソン(Johnson & Johnson) |

|---|---|

| ティッカー | JNJ |

| 企業概要 | 傘下企業を通じ、世界各地で医薬品や医療機器などの開発・生産・販売を手がける。 |

| 時価総額 | 3959.19億USD |

| 業種 | 医薬品 |

| 配当利回り | 2.99%(23年12月) 2.87%(24年12月予) 2.96%(25年12月予) |

| 配当性向 | 68.27 % |

| 配当支払い月 | 3月、6月、9月、12月 |

| 連続増配年数 | 61年 |

| 業績推移 |  |

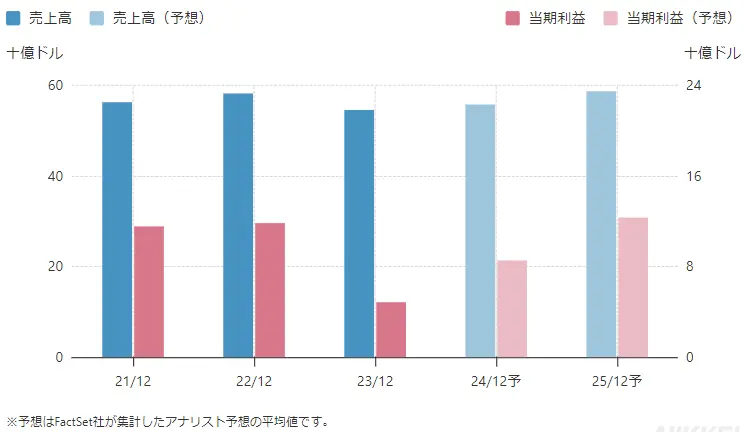

ジョンソン・エンド・ジョンソンは医薬品や医療機器などの開発・生産・販売を手がける会社。

主力の医薬品部門では、免疫疾患、感染症、神経疾患、がん、循環器疾患、肺高血圧症などの分野に注力しており、乾癬治療薬「ステラーラ」や抗がん剤「ダラザレックス」などが主力製品として挙げられます。

バンドエイド、タイレノール、リステリンなどの身近な製品を製造・販売をしているイメージがあるかもしれませんが、これら消費者向け製品部門は2023年5月に「ケンビュー」として分離上場しており、ジョンソン・エンド・ジョンソン本体は医薬品・医療機器事業を手掛けるとのことです。

生活必需品である医薬品は「ディフェンシブ銘柄」と言われ、景気動向に左右されづらい比較的安定的な銘柄を指し、ジョンソン・エンド・ジョンソンもこれに該当します。

実際にコロナパンデミック時期の株価の推移を見ても、やや上下は繰り返しているものの比較的安定していたことが分かりますね。

またジョンソン・エンド・ジョンソンは61年も連続して増配している「配当王」。今後も継続して配当金を期待できる銘柄です。

ただし、61年も連続配当をしていることで逆に増配を辞められない状態にある可能性も考えられます。

増配が止まれば株価下落も避けられません。

しばらくの間は配当金狙いで長期保有に向いている銘柄である一方、上記のようなリスクも考えられることから集中投資は控えると良いでしょう。

アッヴィ

| 企業名 | アッヴィ(AbbVie) |

|---|---|

| ティッカー | ABBV |

| 企業概要 | 医薬品大手のアボット・ラボラトリーズ(ABT)から、研究開発型の製薬事業を分社化する形で設立。 |

| 時価総額 | 3330.79億USD |

| 業種 | 医薬品 |

| 配当利回り | 3.86%(23年12月) 3.23%(24年12月予) 3.39%(25年12月予) |

| 配当性向 | 201.82% |

| 配当支払い月 | 2月、5月、8月、11月 |

| 連続増配年数 | 50年以上 |

| 業績推移 |  |

アッヴィは関節リウマチ、乾癬、クローン病、 C型肝炎(HCV)、ヒト免疫不全ウイルス(HIV)、子宮内膜症、甲状腺疾患、 パーキンソン病、慢性腎臓病、嚢胞性線維症などの治療薬を開発するバイオ医薬品会社です。

「Humira」(関節リウマチなどの治療薬)、「AndroGel」(テストステロン補充療法ジェル薬)、「Kaletra」(HIVプロテアーゼ阻害薬)などが主な製品として挙げられます。

アッヴィに関しても、景気動向に左右されづらい比較的安定的な銘柄「ディフェンシブ銘柄」に該当。

コロナ渦においても株価は「大暴落」とまではいかず、また増配も維持していた実績もあり、現時点で50年以上も連続増配をしている「配当王」です。

しかし、アッヴィに投資をする上で一番懸念される点は、配当性向の高さ。

一般的に配当性向は100%を超えると「1年間の純利益より多くの配当金を出している」とされていますが、アッヴィは200%超え。

相当無理をして投資家に配当金を支払っていると考えられます。

アッヴィは50年以上も連続増配している「配当王」ですから、今すぐに配当金を廃止するとは考えづらいですが、(まだ高配当ETFの代表「HDV」や「VYM」のポートフォリオ上位10位以内にも留まっています)そう遠くない将来、配当金の減配・廃止となる可能性が十分に高いです。

アッヴィに関しても集中投資は避け、ひとまず5年前後の中期運用で3%程度の配当金を安定して受け取りたいという方は検討すると良いでしょう。

コカ・コーラ

| 企業名 | コカ・コーラ(Coca Cola) |

|---|---|

| ティッカー | KO |

| 企業概要 | 200ブランド以上のノンアルコール飲料をグループで製造し、世界約200カ国で事業を展開。 |

| 時価総額 | 3012.60億USD |

| 業種 | 飲料 ノンアルコール |

| 配当利回り | 3.12%(23年12月) 2.74%(24年12月予) 2.87%(25年12月予) |

| 配当性向 | 75.75% |

| 配当支払い月 | 4月、7月、10月、12月 |

| 連続増配年数 | 61年 |

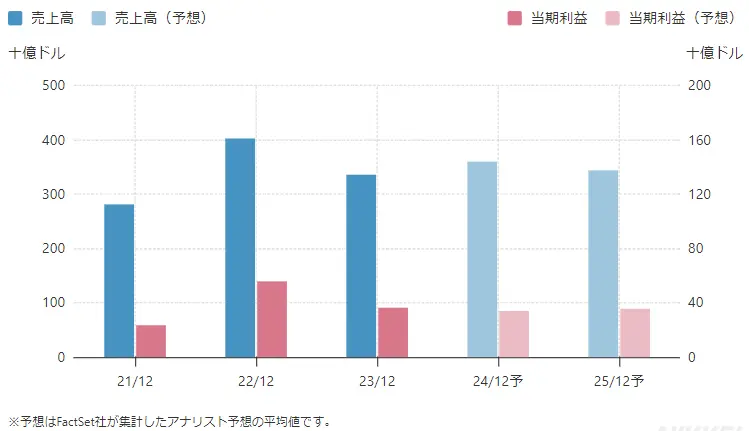

| 業績推移 |  |

コカ・コーラは200ブランド以上のノンアルコール飲料の原液を製造し、世界約200カ国のボトラーや小売業者へ供給する会社です。

(少しわかりづらいので簡単に解説すると、米国コカ・コーラがコーラなどの飲料製品の原液を製造し、世界各地のボトラーや小売業者が包装・販売を行うという形)

「コカ・コーラ」、「ファンタ」、「スプライト」、「ミニッツメイド」、「アクエリアス」などがヒット商品として挙げられます。

コカ・コーラは誰もが一度は口にしたことのある飲料製品を取り扱う企業。

同社の飲料製品のレシピは企業秘密で、それゆえに消費者の支持も厚く、参入障壁は高いと言われています。

配当利回りは3%前後で61年連続増配の「配当王」。当性向も75.75%と無理のない範囲です。

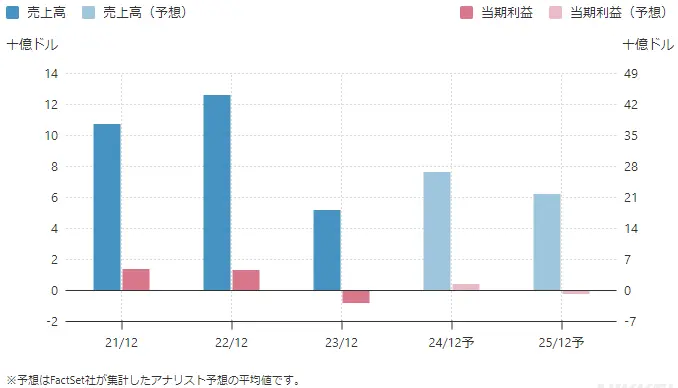

そして売上高・当期利益も上昇傾向で、大きな資本投資も必要としない「成熟企業」であるため、今後も安定した配当金が期待できる優良株であると言えるでしょう。

またコカ・コーラは「成熟企業」とは言われているものの、長期で株価は右肩上がりです。

高配当狙いの場合は長期保有が基本ですが、10~20年後の遠い未来に万が一売却する場合でも、プラスαで売却益を得られる確実性が高い点も魅力的ですね。

プロクター・アンド・ギャンブル

| 企業名 | プロクター・アンド・ギャンブル(P&G)(Procter & Gamble) |

|---|---|

| ティッカー | PG |

| 企業概要 | 各種一般消費財の製造を手がけ、180カ国以上で製品を販売する。 |

| 時価総額 | 4048.08億USD |

| 業種 | 一般消費財 |

| 配当利回り | 2.32%(23年12月) 2.33%(24年12月予) 2.42%(25年12月予) |

| 配当性向 | 62.58% |

| 配当支払い月 | 2月、5月、8月、11月 |

| 連続増配年数 | 67年 |

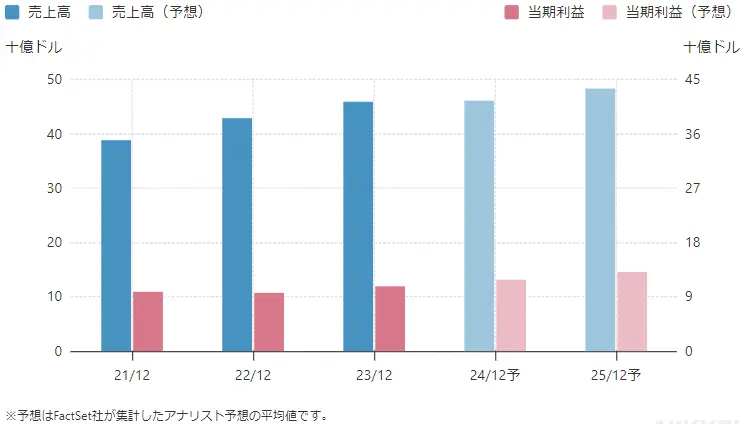

| 業績推移 |  |

プロクター・アンド・ギャンブルは「パンパース」「アリエール」「ボールド」「ジョイ」「ファブリーズ」「ジレット」「パンテーン」「ヴィダルサスーン」「SK-Ⅱ」など馴染みのある製品の製造を手掛け、180ヶ国以上で製品を販売している会社です。

日本では「P&G」として知られていますね。

プロクター・アンド・ギャンブルでは株主還元を重視しており、67年連続で増配している「配当王」。

配当性向も62.58%と無理が無く、売上高・当期利益も上昇傾向であることから、こちらも安定した配当金が期待できる優良株であると言えるでしょう。

ちなみに株価についても、景気後退局面でやや下がりはするものの、長期では右肩上がりです。

高配当狙いで株式を保有する場合は長期保有が基本ですが、当銘柄に関しても万が一売却する場合もプラスαで売却益を得られる確実性が高いという点も魅力の一つに挙げられるでしょう。

高配当株とは

この章では、当記事における「高配当株」の定義について詳しく解説していきます。

そもそも「配当金」「配当利回り」とは

まずは「配当金」「配当利回り」についておさらいをしていきます。

まず「配当金」とは、企業が出した利益の一部を株主に還元するお金を指します。

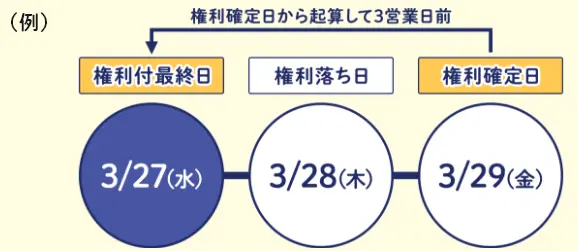

株主が配当金を受け取れるようになるには、「権利確定日」の3営業日前の「権利付最終日」の大引け(取引所においてその日の最後の取引)時点までに銘柄を保有している必要があります。

例えば3/29(金)が権利確定日の銘柄の場合は、3営業日前の3/27(水)の大引け時点までに保有していなくてはならないということです。

ちなみに配当金の支払いは「権利確定日」から約2~3ヵ月後に実施されます。

また配当金がいくらもらえるかに関しては、「1株当たり〇円」という形で決まります。例えば1株当たり10円の配当がつく株式を100株持っていたとすると、10円×100株=1000円の配当金をもらえるということです。

配当金は日本株に関しては年2回、米国株は年4回支払われるのが一般的で、組み合わせ次第では毎月配当金を受け取ることも可能となりますね。

そして「配当利回り」とは、購入した株価に対して1年間でどれだけの配当を受けることができるかをパーセンテージで表した指標です。

「配当利回り(%)=1株あたりの年間配当金額÷1株購入価額×100」で求められます。

例えば1株当たり10円の配当がつく株式の株価が1000円の場合、10円÷1000円×100=配当利回り1%となりますね。

配当利回りが高ければ高いほど「高配当株」となるということ。

ただし、配当利回りが高い=「高配当優良株」とはならない点には注意が必要です。

続きます。

配当利回りが高い=「高配当優良株」ということでもない

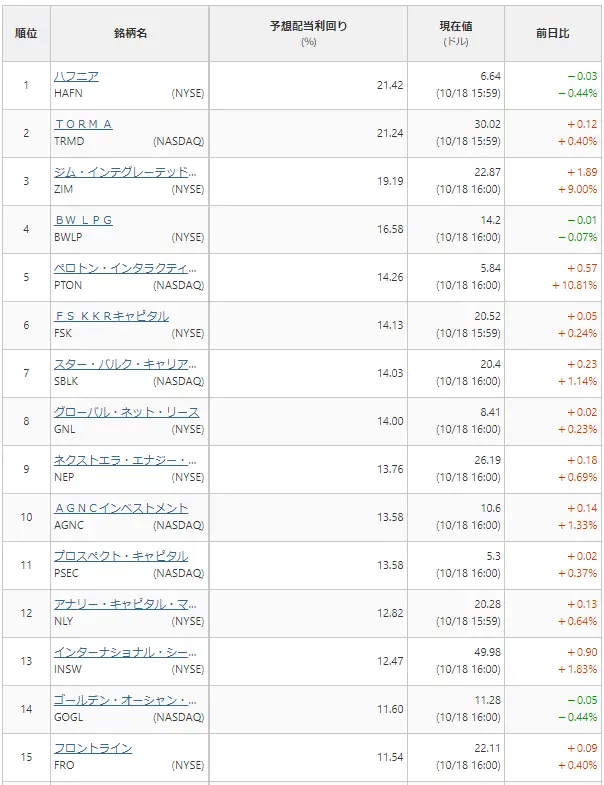

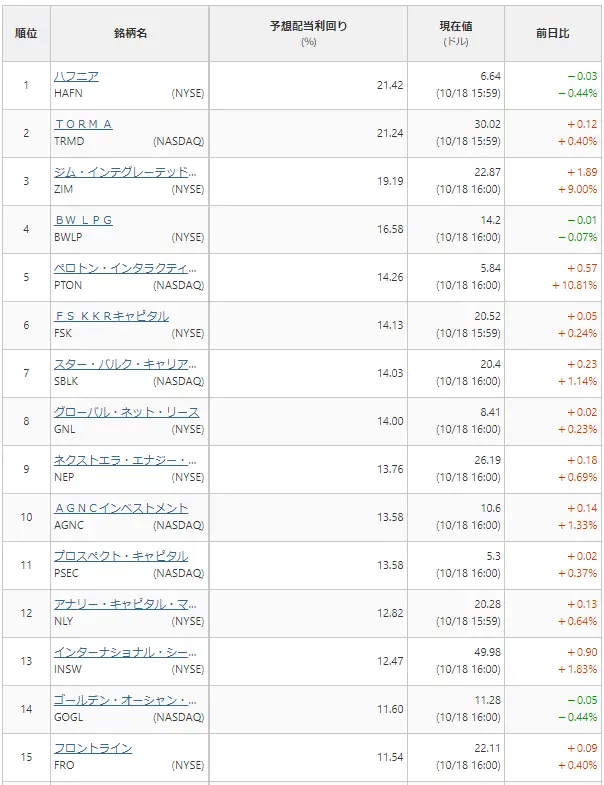

以下は日本経済新聞が公開している米国市場に上場している株式の予想配当利回りのランキングです。(全市場)

200位まで掲載がありますが、以下は15位までのランキングとなります。

予想配当利回りを見ると、11.54%~21.42%と非常に高く、魅力的です。

しかし、株式の長期保有で安定的な配当金を狙いたい場合、配当利回りが高い=「高配当優良株」とはならない点には注意が必要になります。

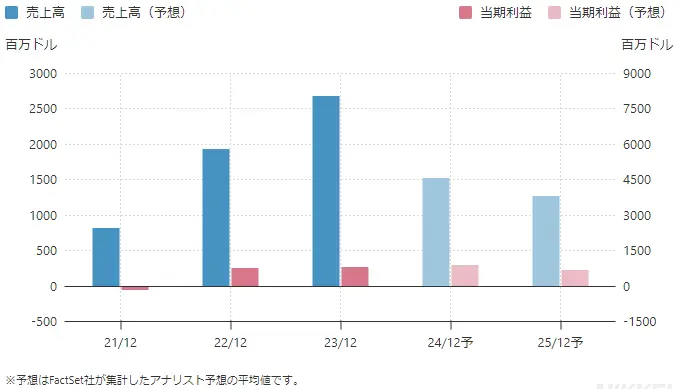

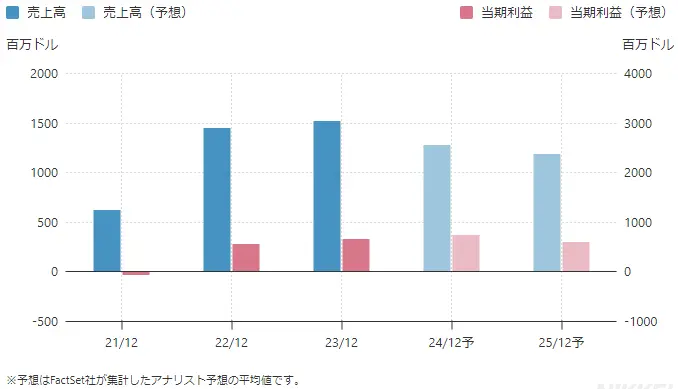

一度、日本経済新聞の米国株の予想配当利回りのランキング表上位に掲載の各銘柄の業績実績と予想、そして配当性向を見ていただきたいのですが、これら上位銘柄の業務実績と業務予想はバラつきがあり、安定していないことが分かるはずです。

そして配当性向を調べると、100%に近い銘柄やマイナスの銘柄もあります。

(参考)1~3位銘柄の業務実績と配当性向

1位:ハフニア

2位:TORMA

※Investing.comに配当性向の掲載は無かったものの、筆者調べによると概ね70%程度であると考えられる。

3位:ジム・インテグレーテッド・シッピング・サービシズ

つまりこれら銘柄は、

- 業績悪化により株価が下落→配当金の減配・廃止となる可能性 または

- 配当金廃止→株価が下落する可能性

このようなリスクが高くなるため、長期保有で安定的な配当金を狙いづらい銘柄となるのです。

では、長期保有で安定的な配当金が狙える「高配当優良株」はどのように見つければ良いのでしょうか?

続きます。

配当利回り3~4%の株式が高配当優良株と言われている

長期保有で安定的な配当金が狙える「高配当優良株」は、まずは以下の3つのポイントで見極めると良いでしょう。チェックする方法もあわせて確認しておいてください。

| チェックポイント | チェック方法 |

|---|---|

| 安定して配当を出し続けている | 投資の森「連続増配年数 ランキング/米国株」 The Montley Fool「Dividend Kings of 2024」 Investing.com各銘柄の「会計報告>配当」 など |

| 業績が安定している | 各企業の公式サイト 日本経済新聞の各銘柄の「業績・財務」 Investing.com各銘柄の「会計報告>財務サマリー」など |

| 無理をして配当金を出していない (配当性向が高すぎない・マイナスではない) | Investing.com各銘柄の「会計報告>配当」 など |

安定して配当を出し続けている

まず、安定して配当を出し続けている企業、特に連続増配を25年以上続けている「配当貴族」に該当する銘柄や50年以上続けている「配当王」に該当する銘柄に関しては、投資家が株式を売却することによる株価急落につながりかねないので簡単に配当金の減配をしたり廃止をすることは無いと言われています。

業績が安定している

また配当金は企業が出した利益の一部を株主に還元するお金となるため、毎年業績がバラバラで不安定な企業よりは、安定している企業の方が、配当金が減配されたり廃止となるリスクが低くなります。

先にご紹介した日本経済新聞の米国株の予想配当利回りのランキング上位の各銘柄と本記事「高配当狙いの投資家におすすめの優良米国株5選」でご紹介した銘柄の業績を見比べると、後者の銘柄の方が安定的であることが分かりますので是非見比べてみてください。

無理をして配当金を出していない

しかし中には、投資家の売りによる株価急落を防ぐため、無理して連続配当・連続増配をしている企業も存在します。

いわゆる配当性向が高すぎる、もしくは配当性向がマイナスの銘柄です。

配当性向とは、企業のその期の税引き後の純利益から、配当金をどのくらい出しているのかをパーセンテージ表した指標。

計算式は「配当性向(%)=1株あたりの配当額÷1株あたりの当期純利益×100」です。

業績の割に配当性向が高すぎる企業は「企業が成長のための再投資を行う余力が減る可能性」が考えられ、またマイナスとなる企業は「当期純利益がマイナスの状況で配当金を出しているので、これまで蓄えた資本を配当金として捻出している可能性」が考えられます。

これらはむしろ将来的に配当金の減配・廃止になる可能性が高くなる要因となるので、配当性向が高すぎない・マイナスではない、無理をして連続配当・連続増配をしていない銘柄を選ぶことがポイントとなるのです。

これら3つのポイントを満たす銘柄は配当利回りが3~4%の銘柄が多く、長期保有で安定的な配当金が狙える「高配当優良株」であると言われています。

ちなみに、今回ご紹介した「高配当狙いの投資家におすすめの優良米国株5選」でご紹介した銘柄についても配当利回りは約3~4%程度でしたね。

日本経済新聞の米国株の予想配当利回りのランキング200位以内にも同5選でご紹介した銘柄はランクインされていませんでした。

配当利回りが高い=「高配当優良株」ではないということがよく分かりますね。

以上、「配当金」「配当金」と、本記事における「高配当株」の定義についての解説でした。

高配当が狙える米国株を長期保有するメリット・デメリット

では次に、高配当が狙える米国株を長期保有するメリット・デメリットをご紹介していきます。

高配当米国株を長期保有するメリット

高配当が狙える米国株を長期保有するメリットは以下の通りです。

- 1株から購入可能

- 株主ファーストで配当利回りが高い傾向

- 配当金の受け取りは年4回

- 連続増配の銘柄が多い

1株から購入可能

日本株の場合、売買の単位は基本的に「100株」単位となっていますが、米国株の場合は「1株」単位となっているため、少ない資金からでも始めることが可能になります。

例えば1株=1000円の銘柄を購入したい場合、日本株は1000円×100株=最低10万円の資金が必要なところ、米国株は1株×1000円=最低1000円あれば投資が可能になるのです。

株主ファーストで配当利回りが高い傾向

米国では「株主ファースト」が主流。そのため配当利回りが高い傾向にあります。

「株主ファースト」とは

「株主ファースト」(「株主資本主義」「株主第一主義」)とは、企業の経営において株主の利益を最優先する考え方です。

企業の利益を株主に還元することを重視し、配当の増加や株価の上昇、株主への優遇策を優先する姿勢を指します。

これにより、株主の満足度を高め、企業の株価や評価を向上させることを目指します。

実は「株主ファースト」については、2019年に米主要企業の経営者団体「ビジネス・ラウンドテーブル」が「株主ファーストを廃止して従業員や地域社会への還元を厚くする」と発表し、当時大きなニュースとなりました。

しかしそれから5年経った現時点、「脱・株主ファースト」は進んでいないとのこと。(参考:日本経済新聞)

米国株はまだまだ「株主ファースト」であると考えて良いでしょう。

配当金の受け取りは年4回

配当金は日本株に関しては年2回の受け取りが一般的ですが、米国株は年4回支払われるのが一般的です。

組み合わせ次第では毎月配当金を受け取ることも可能に。

参考までに、今回「高配当狙いの投資家におすすめの優良米国株5選」でご紹介した5銘柄の配当金支払い月をまとめましたので、ポートフォリオ作成時の参考にどうぞ。

| 銘柄名 | 配当金支払い月 |

|---|---|

| エクソンモービル | 3月、6月、9月、12月 |

| ジョンソン・エンド・ジョンソン | 3月、6月、9月、12月 |

| アッヴィ | 2月、5月、8月、11月 |

| コカ・コーラ | 4月、7月、10月、12月 |

| プロクター・アンド・ギャンブル | 2月、5月、8月、11月 |

| 月 | その月に配当金が支払われる銘柄 |

|---|---|

| 1月 | ー |

| 2月 | アッヴィ プロクター・アンド・ギャンブル |

| 3月 | エクソンモービル ジョンソン・エンド・ジョンソン |

| 4月 | コカ・コーラ |

| 5月 | アッヴィ プロクター・アンド・ギャンブル |

| 6月 | エクソンモービル ジョンソン・エンド・ジョンソン |

| 7月 | コカ・コーラ |

| 8月 | アッヴィ プロクター・アンド・ギャンブル |

| 9月 | エクソンモービル ジョンソン・エンド・ジョンソン |

| 10月 | コカ・コーラ |

| 11月 | アッヴィ プロクター・アンド・ギャンブル |

| 12月 | エクソンモービル ジョンソン・エンド・ジョンソン コカ・コーラ |

例えば今回ご紹介した5銘柄でポートフォリオを組み合わせる場合、1月の配当金はナシとなりますが、その代わり12月に3銘柄からの支払いがあります。

多く配当金をもらえる月に、もらえない月を補うという方法もできますね。

連続増配の銘柄が多い

一般的に、50年以上連続増配を続けている銘柄を「配当王(Dividend Kings)」、25年以上連続増配を続けている銘柄を「配当貴族(Dividend Aristocrats)」と言います。

実は米国株には「配当王」銘柄が多く、1位はなんとアメリカン・ステイツ・ウォーター(American States Water Company)の69年という記録です。(参考)

対して日本株は花王の34年がトップ、続いて26年のSPK、25年の三菱HCキャピタル、24年の小林製薬と、日本株市場においては連続増配記録は上位銘柄でも「配当貴族」に留まることが分かります。(参考)

連続増配を続ける銘柄の場合、以下のようなメリットがあり、安定収入を期待できるでしょう。

- 株の保有数を増やさなくとも受け取れる配当が増えていく

- 長い間連続増配をしている米国株は業績悪化となってもすぐには配当金の減配・廃止を行わない

高配当米国株を長期保有するデメリット

一方で高配当が狙える米国株を長期保有するデメリットは以下の通りです。

- 売却益(キャピタルゲイン)は狙いにくい

- 無理に高配当を出す銘柄もある

- 配当金の受け取りには米国と日本の2重課税になる

売却益(キャピタルゲイン)は狙いにくい

「売却益」とは、株式購入時よりも株価が値上がりした時に売却することで利益を得る方法です。

しかし「高配当株」と呼ばれる銘柄の企業に関しては、企業のその期の税引き後の純利益を使って資本投資をしなくて良いなどの理由から余った利益を投資家に配当金として支払う傾向にあります。

資本投資をしなくて良い=十分に成長しきった「成熟企業」となるので、5~20年の長期目線では株価が上昇している可能性こそ十分にあるものの、ベンチャー企業のような「成長株」のように、これから急成長して大きな株価値上がりを期待することはできません。

そのため、配当金狙いで株式を保有する場合は長期保有をすることが基本となりますが、「現金が必要になった」「別の銘柄に乗り換えたい」などの理由から売却しなくてはいけないこともあるでしょう。

しかし「成熟企業」の場合、1~5年未満程度の短期保有では大きな値上がりは期待できず、売却益はあまり期待できないということは理解をしておく必要があります。

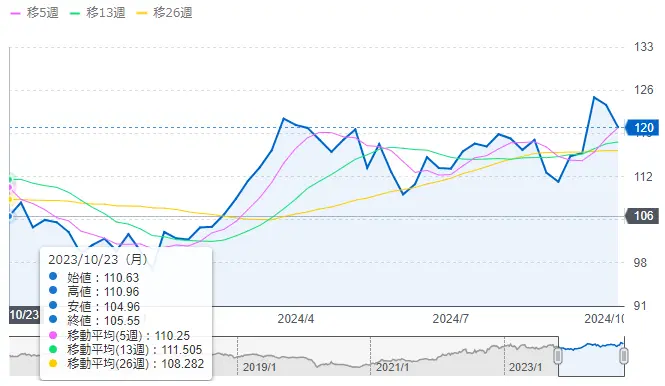

例として、以下でエクソンモービルを1年間保有していた場合と10年間保有していた場合の株価上昇率を見てみましょう。

1年保有していた場合の株価上昇率は約13.70%なのに対し、10年保有していた場合は約32.55%の上昇となりました。

さすががは優良株「エクソンモービル」といったところでしょうか、1年で13.70%の上昇であれば優秀ですが、それでも10年保有していた場合と比べると売却時の利益は少ないですよね。

成熟企業であっても株価が上昇しているかどうかは、「高配当優良株」であるかどうかにも深い関係があります。

先に紹介したの3つのポイント安定して配当を出し続けている・業績が安定している・無理をして配当金を出していないに当てはまる高配当優良株を選び、万が一売却する際にもできるだけ大きな利益を得られるように備えておくと良いでしょう。

無理に高配当を出す銘柄もある

高配当が狙える米国株を長期保有するメリットのひとつに「連続増配の銘柄が多い」という項目がありました。

米国株には50年以上の連続増配をしている「配当王」も多く、安定的に配当を受取りたい投資家にとっては非常に魅力的でしたね。

ただし、連続配当の記録を破らないために無理して配当を出している企業も多くあります。

無理して配当を出している企業かどうかを見極めるには、本記事で口ずっぱくお伝えしている通り、配当性向が高すぎない、もしくは配当性向がマイナスではない銘柄を選ぶ必要があります。

おさらい

- 配当性向が高すぎる

→企業が成長のための再投資を行う余力が減る可能性が考えられる - 配当性向がマイナス

→当期純利益がマイナスの状況で配当金を出しているので、これまで蓄えた資本を配当金として捻出している可能性が考えられる

配当金の受け取りには米国と日本の2重課税になる

米国株の取引きにおいては、売却益に対する「譲渡益課税」と配当金に対する「配当課税」の2つの税が発生します。

発生の有無と税率は以下の通りです。

| 米国 | 日本 | |

|---|---|---|

| 譲渡益課税 | なし | 20.315% |

| 配当課税 | 10% | 20.315% |

配当課税に関しては米国と日本の両方で課税対象となります。

例えば1000ドルの配当金を受け取った場合、実質の受取額は約717ドルです。

- 米国の課税:1000ドル-10% = 900ドル

- 日本の課税:900ドル-20.315% = 約717ドル

日本株の配当受取時と比べると、税金が2重で発生する点はデメリットだと言えるでしょう。

個人で高配当米国株に分散投資する時のポイント

ではここで、個人で高配当米国株に分散投資をするときのポイントを解説していきたいと思います。

配当利回り3~4%の株式が「高配当優良株」

長期保有で安定的な配当金が狙える「高配当優良株」は、以下の3つのポイントをチェックして選定を行います。

- 安定して配当を出し続けている

- 業績が安定している

- 無理をして配当金を出していない

これら3つのポイントを満たす銘柄は配当利回りが3~4%の銘柄が多いと言われています。

銘柄選びが手間な方①「ダウの犬」手法で5~10銘柄へ分散投資

しかし実は、より優良な「高配当優良株」を厳選するには上記3つのポイントのチェックだけでは不十分です。

投資上級者やプロのファンドマネージャーは、上記3つのポイントに加えて、各企業の時価総額、自己資本比率、自己資本利益率などの多くの指標もチェックします。

しかしこれら多くの指標をひとつひとつチェックしていくのは一般の投資家には非常に手間です。

そこでおすすめな分散投資方法が「ダウの犬(Dogs of the Dow)」。

ダウの犬とは、以下の手順で高配当米国株の購入・保有・売却を行う古典的な投資方法です。

ダウの犬

- NYダウ構成銘柄(30銘柄)を配当利回りの高い順に並べる

※近年は各証券会社の投資アプリなどで自動で並べ替えてくれるので、活用すると良いでしょう。 - 上位5~10銘柄を均等な金額で買う(配当金は再投資)

- 1年後に再度NYダウの構成銘柄から配当利回りの高い銘柄をスクリーニングし、上位10銘柄から外れたものは売却。上位10銘柄に入ったものを新たに購入

- 毎年③を繰り返す

NYダウの30銘柄は米国を代表する有名企業で構成されており、倒産リスクが極めて低いとされています。

また一般的には配当利回りが高い=株価が下落することが要因となっているため、買った時より値上がりが期待できる割安株となる傾向にあります。

- 倒産のリスクが低い有名企業

- 配当利回りが高い=株価が下落傾向

- 割安株の傾向

倒産のリスクが低い有名企業で、株価の値下がりで配当利回りが高くなっている、プラス売却益も狙えることから「ダウの犬」がおすすめなのです。

銘柄選びが手間な方②「高配当ETF」のポートフォリオからピックアップ

また、「高配当ETF」のポートフォリオから銘柄をピックアップするという方法もおすすめです。

ETFはプロのファンドマネージャーが配当利回りの高い銘柄をスクリーニングしてポートフォリオの見直しを行います。

「高配当」を謳うETFは多く存在しますが、その中でも実績のある「高配当ETF」の上位10銘柄の中から投資をする銘柄を選ぶというのも一つの手でしょう。

以下は実績のある「高配当ETF」とその上位10銘柄を表にまとめたものです。

是非ご参考ください。

| HDV | SPYD | VYM |

|---|---|---|

| エクソンモービル | ケラノバ | ブロードコム |

| シェブロン | BXP | JPモルガン・チェース・アンド・カンパニー |

| ジョンソン・エンド・ジョンソン | ケンビュー | エクソンモービル |

| アッヴィ | IBM | プロダクター・アンド・ギャンブル |

| AT&T | ウィリアムズ・カンパニーズ | ジョンソン・エンド・ジョンソン |

| フィリップ・モリス・インターナショナル | スタンレー・ブラック・アンド・デッカー | ホーム・デポ |

| コカ・コーラ | ハズブロ | アッヴィ |

| シスコシステムズ | ベンタス | ウォールマート |

| ペプシコ | エンタジー | メルク |

| メルク | WECIエナジー・グループ | コカ・コーラ |

銘柄選びが手間な方③「高配当ETF」へ投資

銘柄選びが不安・手間、売買が面倒という方は、「高配当ETF」へ投資をしてしまっても良いでしょう。

ETFは先述の通り、プロのファンドマネージャーが配当利回りの高い銘柄をスクリーニングしてポートフォリオの見直しを行います。

ファンドマネージャーによって選び抜かれた高配当銘柄がセットとなったのが「高配当ETF」です。

銘柄の売買もファンドマネージャーが行ってくれるので、一切の手間が無い点が魅力的です。

ただし、個人で投資をするよりも手数料がかかるなどのデメリットもあるので、「不安や手間」と「手数料」を天秤にかけてETFで高配当を狙うのか・個別株で高配当を狙うのかを決めると良いでしょう。

以下では「高配当ETF」のメリット・デメリットを簡単にまとめましたので是非ご参考ください。

- 銘柄選びの手間がかからない

- 1本の購入で間接的に数多くの高配当銘柄に分散投資ができる

- ETFは投資信託に属するものの分配金は「普通分配」のみなので元本が減ることはない

- 個別株よりも手数料がかかる※ETFも投資信託なので信託報酬がかかりますが、一般的に投資信託よりは利率が低いとされています。

- 自分の好きな銘柄に投資ができない

売却のタイミングは株価が5年分の配当を得られるまで上昇した時

配当金狙いで株式を保有する場合、長期保有をするのが基本です。

しかし、様々な理由から売却しなくてはいけないこともあるでしょう。

売却のタイミングを迷うこともあるかもしれません。

配当金狙いで保有していた株式の売却は株式購入時点から株価が上がり、5年分の配当益を売却益で受取れるようになったときが目安としておすすめです。

例)100万円を配当利回り4%の銘柄へ投資していた場合

(5年間の配当金額)

資金100万円×配当利回り4%=年間4万円の配当金

年間配当金4万円×5年分=20万円

(購入時1株=1000円の株式を100万円分(1000株)購入した場合)

資金100万円÷株価1000円=1000株

↓株価20%UP

1000株×株価1200円=120万円→20万円の売却益

→株価20%UPで配当益5年分の利益を売却益で得られることに

より高い利回りを狙いたいなら「ヘッジファンド」もおすすめ

ヘッジファンドとは、投資家から資金を集めて金融資産へ投資を実施。投資で得られた利益を投資家に還元をするという仕組みです。

配当金狙いの米国株への投資とメリット・デメリットを比較すると以下の通りです。

配当金狙いの米国株のメリット・デメリット

- 1株からの投資が可能

→小額投資が可能 - 「空売り」や「先物取引」の戦略実施ができる

→下落局面で利益を得る機会がある

※ただし配当金狙いの場合はこれら戦略を実施しての売買の必要なし - 手数料は売買手数料のみ

- 「優良米国株」の配当利回りは3~4%

- ポートフォリオの選定・株式の売買を全て自分で行う必要がある

- 分散投資をするには別の金融資産への投資を行う必要がある

→十分な知識が必要で手間もかかる

ヘッジファンドのメリット・デメリット

- 運用の全てをファンドマネージャーに任せられる

→投資初心者や時間が無い方にも安心 - 国内外の様々な金融資産が投資対象となる

→分散投資が叶う - 「空売り」や「先物取引」の戦略実施ができる

→下落局面で利益を得る機会がある - 分散投資ができる・下落耐性があるため年間10~20%の利回りを期待できる

- 最低投資額は500~1000万円

→まとまった資金が必要 - 手数料は購入手数料、管理手数料、成功報酬が徴収される

※ただし主な手数料である「成功報酬」は運用で利益となった部分から徴収されるので、投資家は損をしない

基本的には双方メリットの多い運用先ではありますが、ヘッジファンドの期待利回りは10~20%と高めです。

個別米国株の場合は「配当利回りが高い=「高配当優良株」ということでもない」とお伝えしていましたが、ヘッジファンドの場合は利回りが高くとも投資先が多様であることや、下落耐性があることから低・中リスクでの運用が叶います。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクア・インターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

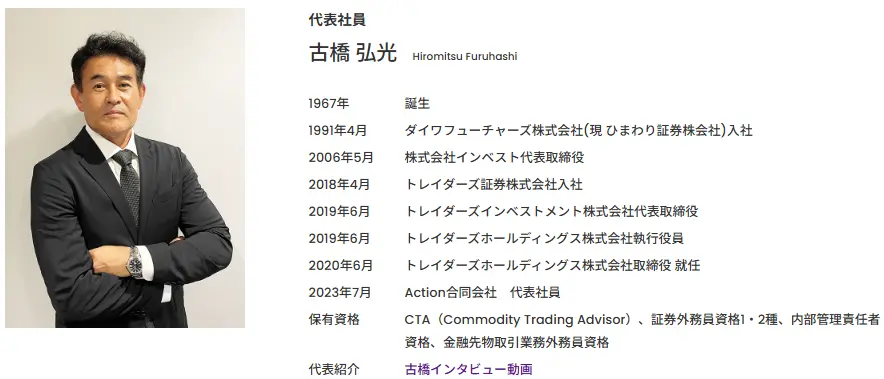

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

よくある質問

最後に、高配当が狙える米国優良株についてのよくある質問を確認して終わりにしたいと思います。

米国株の高配当ランキングを教えて下さい

米国株の純粋な高配当ランキングは日本経済新聞が公表しているランキングが参考になるでしょう。

同ランキングは予想配当利回りが高い順に200位までが公開されています。

ただし、純粋に予想配当利回りが高い順が公開されているだけで、業績・配当実績・配当性向が安定していて今後長期保有をして安定的に配当を受取れる銘柄とは限りませんので注意が必要です。

米国株のうち高配当かつ長期保有におすすめ銘柄を教えて下さい

米国株のうち、高配当かつ長期保有におすすめ銘柄は以下の通りです。

その他にも、マクドナルド、IBM、ファイザー、シェブロン、フォード・モーターなどの米国株が、高配当かつ長期保有におすすめの銘柄としてよく挙げられます。

米国株のうち高配当かつ連続増配を続けている銘柄を教えて下さい

50年以上連続増配を続けている銘柄を「配当王(Dividend Kings)」、25年以上連続増配を続けている銘柄を「配当貴族(Dividend Aristocrats)」と言います。

高配当かつ連続増配を続けている銘柄が知りたい場合は、投資の森で公開されている「連続増配年数 ランキング」が参考になるでしょう。

投資の森では連続増配年数が長い順に100位までの銘柄が公開されています。

ここでは、連続増配記録を破らなために無理をして増配をし続けている銘柄がある可能性もあります。

実際に投資をする場合は、配当性向が高すぎない、もしくはマイナスでない銘柄を選んでくださいね。

米国株のうち配当を年4回受け取れる銘柄を教えて下さい

米国株では一般的に配当は年4回受け取れます。

先ほど解説しましたが、組み合わせ次第では毎月配当金を受け取れましたね。是非参考にしてください。

まとめ

本記事では、高配当狙いの投資家におすすめの優良米国株5銘柄を詳しく解説しました。

おすすめの高配当米国株5選は以下の通りです。

これらは、安定して配当を出し続けている・業績が安定している・無理をして配当金を出していないといったポイントをクリアしており、長期保有で安定的な配当が狙える銘柄です。

ただし、これらポイントをクリアしており、長期保有で安定的な配当が狙える銘柄は配当利回り3~4%であることが多く、より高い利回りを期待していた人には物足りないかもしれません。

そこでおすすめしたいのが、安定運用で年間10~20%の利回りを期待できる「ヘッジファンド」です。

以下の記事では本記事で紹介したファンドの他にもおすすめのヘッジファンドをランキング形式で掲載していますので、「安定はしていても配当利回り3~4%は物足りない」「まとまった資金があるのでヘッジファンドに挑戦してみたい」という方は是非ご参考ください。