「楽天ブル掲示板の評判や口コミは?」

株式市場の4.3倍の値動きを目指して運用する「楽天日本株4.3倍ブル(通称:楽天ブル)」。

非常に魅力的な運用方針ですが、果たして実際に運用している人の掲示板での評判・口コミはどうでしょうか。

本記事ではそんな楽天ブルの掲示板での評判・口コミを始め、価額の推移や、今後の見通しまで徹底検証を行います。

結論からお伝えすると、長期運用で安定的に利益獲得を目指す筆者は、投機的に利益獲得を目指す「楽天ブル」は今後も運用をおすすめすることはできません。

「楽天ブル」に代わる運用先として、安定運用をしながら高リターンを目指せる「ヘッジファンド」についても解説していますので、是非お見逃しなく。

楽天ブルはどんな投資信託?

まずは「楽天ブル」がどんな投資信託なのかを解説していきます。

運用方針

| 名称 | 楽天日本株4.3倍ブル |

|---|---|

| 通称 | 楽天ブル |

| 運用会社 | 楽天投信投資顧問 |

| 設立 | 2015年 |

| 投資対象 | 日本株 |

| 純資産総額 | 575.45 億円 |

| 運用区分 | アクティブ型 |

| 為替ヘッジ | なし |

| 決算頻度 | 年1回(毎年6月15日) |

| 手数料 | 購入手数料:上限3.3% 信託報酬手数料:1.243% 信託財産保留額:なし |

| ファンドマネージャー | 運用責任者:新村直人(経験年数:26年) 運用業務従事者:8名( 平均経験年数20年) |

楽天ブルでは、日本の株価指数を対象とした先物取引を積極的に活用することで、日々の基準価額の値動きが株式市場の日々の値動きに対して概ね4.3倍程度となることを目指して運用をしています。

ちなみに、「株価指数の日々の値動きに対して〇倍の値動きをする」ことを目指して運用される投資信託のことを「レバレッジ型投資信託」と言います。

簡単に言うと、「短期で」大きく儲けたい人に人気のある投資信託です。

しかし、楽天ブルを含むレバレッジをかける取引を採用する「レバレッジ型投資信託」には危険性や注意点もあります。

なぜ「短期で」大きく儲けたい人向けなのかも含め、詳しくは後ほど解説します。

>>「レバレッジ型投資信託」の危険性・注意点をすぐに見たい人はこちら

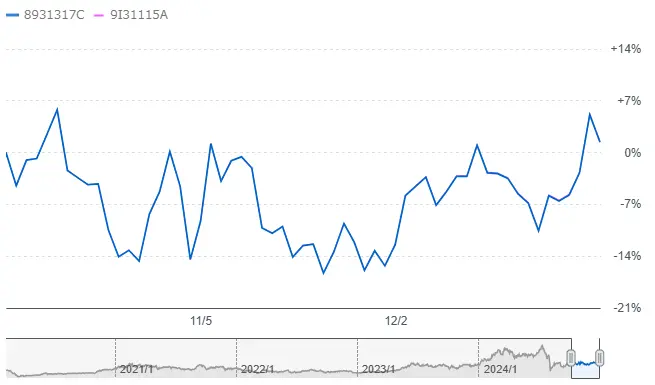

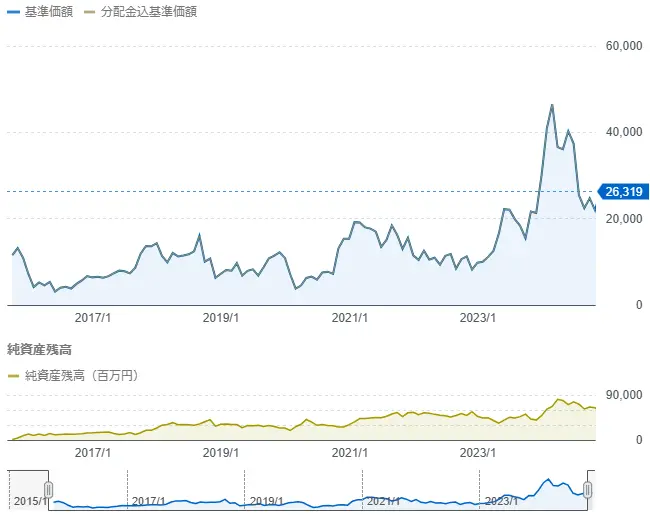

最新基準価額とチャート推移

楽天ブルの2024年7月時点の基準価額は26,319 円です。

なお、本サイトでは楽天が運用する以下のファンドについても解説しています。

レバレッジ型投資信託の危険性・注意点

では、「レバレッジ型投資信託の危険性・注意点」について解説していきます。

レバレッジ型投信は1日の値動きに対して4.3倍の値動きをする

楽天ブルを含むレバレッジ型投信は、株価指数の日々の値動きに対して〇倍の値動きをすることを目指して運用され、楽天ブルの場合は4.3倍の値動きを目指しています。

では実際にどのような値動きをするのか、楽天ブルの交付目論見書に記載の例を見てみましょう。

まずは株式市場が上昇を続けた場合を見てみます。

基準日から1日後、株式市場の基準価額が110に上昇した時に楽天ブルは143(前日比4.3倍)に上昇します。

また2日後、株式市場の基準価額が120に上昇した時に楽天ブルは198.9(前日比4.3倍)に上昇していますね。

株式市場が上昇傾向にあれば楽天ブルはその4.3倍大きく上昇=売却することで大きなリターンを獲得できるわけですから、同ファンドの最も魅力的なポイントであると言えるでしょう。

次に、株式市場が下落を続けた場合を見てみます。これが「レバレッジ型投資信託の危険性・注意点」になりますのでよく理解しておいてください。

基準日から1日後、株式市場の基準価額が90に下落した時に楽天ブルは57(前日比-4.3倍)に下落します。

また2日後、株式市場の基準価額が80に下落した時に楽天ブルは198.9(前日比-4.3倍)に下落していますね。

レバレッジをかける取引を採用する「レバレッジ型投資信託」の怖いところは、株式市場が下落傾向にあれば楽天ブルはその4.3倍大きく下落するところ。

大きな利益を期待することができる反面、大きな損失も覚悟しなくてはいけない商品なのです。

長期投資には向いていない

「レバレッジ型投資信託」の危険性・注意点をお分かりいただけたところで、楽天ブルがなぜ「短期で」大きく儲けたい人向けなのかについてもあわせて解説していきます。

以下は同じく楽天ブルの交付目論見書に記載されている、株式市場がもみ合った(一定の範囲内で、上昇と下落を繰り返した)場合の例です。

株式市場に関しては、4日間の間に基準価額は上下を繰り返し、4日後には100に戻りました。

一方の楽天ブルに関しては、初日で株式市場の4.3倍上昇した分、2日後の下落はわずかな範囲で耐えられましたが、3日後の下落で楽天ブルは暴落。

一度減った資産を戻すには減少分以上のプラスを出す必要があり、4日後で株式市場が上昇したのと連動して楽天ブルも上昇していますが、結果的に基準価額は73.4と-26.6%ものマイナスの結果となってしまっているのです。

株式市場が上下を繰り返した場合、時間の経過とともに基準価額が押し下げられる楽天ブルは投資の基本である「長期投資」に向いておらず、どちらかというと短期取引で利益を得るギャンブル性の高い「投機」に近いファンドと言えますね。

株式市場にとどまらず、どんな金融商品も「上昇だけ」「下落だけ」という値動きはしません。

必ず上下を繰り返すので、必然的に楽天ブルは長期投資に向いていないと言えますね。

ちなみに楽天ブルの交付目論見論にも、「当ファンドは、一般的に中長期の投資には向かず、比較的短期間の投資に向いている金融商品です。」(原文ママ)との記載があるくらいです。

楽天ブル掲示板の評判・口コミ

ではここで、楽天ブルの掲示板での口コミもチェックしていきます。

「爆上げ最高です!もっといけー!」

短期取引を行って投機的な運用で利益を得る楽天ブル。基準価額が上がったところで売らなくてはいけないので、「もっと上がってほしい」と言った欲が生まれるのが投機の特徴です。

「お小遣いチャンスと見てINしました( ^)o(^ )が、ちょっと不安もあるのでいつもの半額程度で(;’∀’)」

「INする=一旦売却した銘柄を再び買う」と言う意味です。短期取引でうまくいけば大きな利益を得られるため、「お小遣い稼ぎ」としてゲーム感覚で楽天ブルを利用する人もいるのでしょう。

「素人の自分が、自称トレーダー様にこんなこと言うと失礼かもわかりませんが、。、ブルやベアはチャート読んで、中長期でガチホすれば有利のように感じますが、その間の上下により投資信託の複利プラスレバレッジ効果が下落局面の減価プラス逆レバレッジ効果で消されてしまいます。先を見るより、短期で逆に動く前に手放すことが大事カト、、、、投資は自己責任デ、、、」

この人は楽天ブルのような「レバレッジ型投資信託」をよく理解していますね。ガチホは「ガチ(本気)でホールド(保有)する」の略。長期保有のことを指しています。長期保有をしていると「逆レバレッジ効果」つまり、株式市場が下落した時は-4.3倍マイナスとなるため、楽天ブルは短期での運用をおすすめしていますね。

「上がる時はボチボチ、下がる時はガツンと…」

「レバレッジ型投資信託」は下がった分を取り戻すのに減少分以上のプラスを出す必要があるため、まさに「上がる時はボチボチ、下がる時はガツンと」状態になってしまうのでしょう。

「ブルベア投資はじっとチャンスを待つことが原則w」

「レバレッジ型投資信託」は長期運用には向いていないとお伝えしましたが、利益を得るためには基準価額が上がるのを待たなくてはいけません。特に、投資を始めて一度マイナスになった人は心理的になかなか損切できないため、「ブルベア投資はじっとチャンスを待つことが原則となる」とコメントしたのでしょう。しかし、長期運用で利益獲得を目指す運用先であれば、じっとチャンスを待つことで結果的にプラスになる可能性もありますが、「レバレッジ型投資信託」のような短期売買で利益獲得を目指す金融商品の場合は一度マイナスとなれば減少分以上のプラスを出す必要があります。しかし市場はそううまくは動いてくれません。つまり何度かマイナスになったらプラスになるのは非常に困難であるため、ブルベア投資では損切をすることも大切になります。

コメント参照:楽天 日本株4.3倍ブル【9I31115A】の掲示板 2024/05/15〜2024/05/31

「レバレッジ型投資信託の危険性・注意点」をよくご理解いただけたのではないでしょうか。

買い時は来る?楽天ブルの今後の見通し

楽天ブルは長期運用に向いていないファンドだと解説してきました。

では、短期運用の場合はどうでしょうか?

最新の月次レポートに掲載の、ファンドの騰落率をチェックしてみましょう。

| 期間 | 騰落率 |

|---|---|

| 1か月 | -11.2% |

| 3か月 | -13.6% |

| 6か月 | -39.2% |

| 1年 | +1.5% |

| 3年 | +69.3% |

| 設定来 | +119.7% |

なんと、短期運用を推奨されている楽天ブルの騰落率は、むしろ1か月・3か月・6か月の短期間でマイナス、1年・3年・設定来の中長期間でプラスだったのです。

非常に将来の見通しが立てづらいファンドであることが分かります。

ちなみに楽天ブルをとある月の初めから1か月間保有した場合の資産推移も見てみましょう。

その前の月の最後の日の基準価額は36,586円でしたので、100口=3,658,600円保有していたとします。

| 日付 | 資産推移 | 前日比変化率 |

|---|---|---|

| 30日 (前月最後の日) | 3,658,600円 | ー |

| 1日 | 3,552,400円 | -2.90% |

| 2日 | 3,544,300円 | -0.23% |

| 7日 | 3,819,400円 | 7.76% |

| 8日 | 3,536,600円 | -7.40% |

| 9日 | 3,468,900円 | -1.91% |

| 10日 | 3,547,200円 | 2.26% |

| 13日 | 3,499,000円 | -1.36% |

| 14日 | 3,574,000円 | 2.14% |

| 15日 | 3,602,000円 | 0.78% |

| 16日 | 3,807,500円 | 5.71% |

| 17日 | 3,744,200円 | -1.66% |

| 20日 | 3,881,200円 | 3.66% |

| 21日 | 3,825,500円 | -1.44% |

| 22日 | 3,690,100円 | -3.54% |

| 23日 | 3,886,800円 | 5.33% |

| 24日 | 3,672,700円 | -5.51% |

| 27日 | 3,806,700円 | 3.65% |

| 28日 | 3,773,100円 | -0.88% |

| 29日 | 3,622,500円 | -3.99% |

| 30日 | 3,423,700円 | -5.49% |

| 31日 | 3,612,100円 | 5.50% |

その結果、3,658,600円だった資産は3,612,100円に減ってしまいました。

およそ1.27%の下落率です。

ちなみに同じ期間の日経平均株価の場合は+0.2135%の増加でした。

| 日付 | 資産推移 | 前日比変化率 |

|---|---|---|

| 30日 (前月最後の日) | 3,840,500円 | ー |

| 1日 | 3,827,400円 | -0.34 |

| 2日 | 3,823,600円 | -0.10 |

| 7日 | 3,883,500円 | 1.57 |

| 8日 | 3,820,200円 | -1.63 |

| 9日 | 3,807,300円 | -0.34 |

| 10日 | 3,822,900円 | 0.41 |

| 13日 | 3,817,900円 | -0.13 |

| 14日 | 3,835,600円 | 0.46 |

| 15日 | 3,838,500円 | 0.08 |

| 16日 | 3,892,000円 | 1.39 |

| 17日 | 3,878,700円 | -0.34 |

| 20日 | 3,906,900円 | 0.73 |

| 21日 | 3,894,600円 | -0.31 |

| 22日 | 3,861,700円 | -0.84 |

| 23日 | 3,910,300円 | 1.26 |

| 24日 | 3,864,600円 | -1.17 |

| 27日 | 3,890,000円 | 0.66 |

| 28日 | 3,885,500円 | -0.12 |

| 29日 | 3,855,600円 | -0.77 |

| 30日 | 3,805,400円 | -1.30 |

| 31日 | 3,848,700円 | 1.14 |

マイナスになった日は両方とも31日中22日。

ですが、やはり楽天ブルの方が下落率は大きくなることが分かりますね。

総括すると、

- ファンド自ら短期運用を推奨している

- にもかかわらず直近の短期運用の騰落率はマイナス

- 日経平均株価と比較しても直近1カ月間の騰落率はマイナス

よって、投機的な要素の強い楽天ブルは、「運さえ良ければ」大きな利益を得られる「可能性がある」程度にも関わらずリスクが高すぎるファンドだと評価をすることができるでしょう。

ところで、楽天ブルのような運まかせの運用などではなく、リスクが少なく安定的な運用ができて、かつ大きな利益を期待できる運用先というのは無いのでしょうか?

答えは「ある」です。

詳しくは、爆益を期待したいならヘッジファンドがおすすめの見出しで解説してます。

爆益を期待したいならヘッジファンドがおすすめ

運まかせの運用などではなく、リスクが少なく安定的な運用ができて、かつ大きな利益を期待できる運用先はズバリ「ヘッジファンド」です。

この章では「ヘッジファンド」と、国内おすすめのヘッジファンド会社について解説していきます。

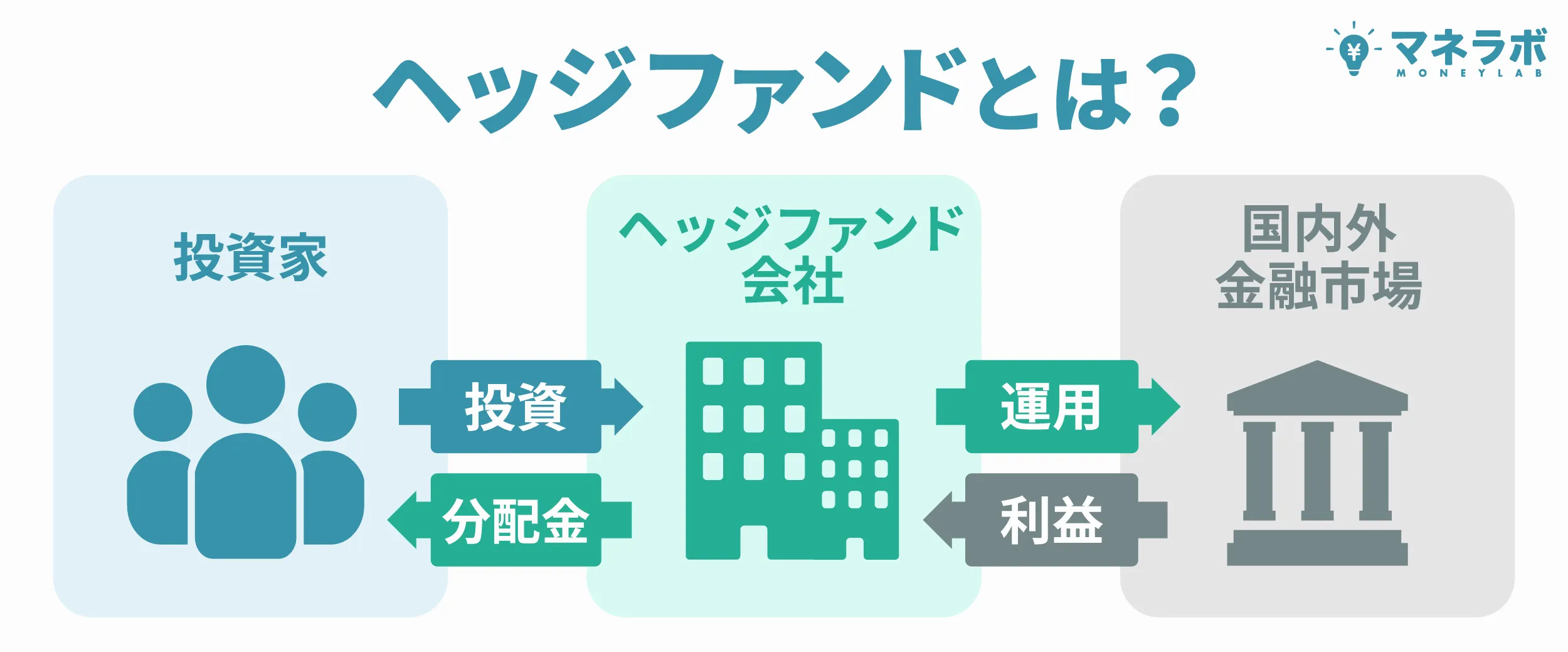

ヘッジファンドとは

「ヘッジファンド」とは、投資家から資金を集めて金融資産へ投資を実施。投資で得られた利益を投資家に還元をするという仕組みです。

ヘッジファンドの最大の特徴は以下の2点です。

- ヘッジファンドの投資先は国内外の株式や債券、外貨預金、不動産、コモディティなど制限がなく効果的な「分散投資」が可能

- 投資信託のように金融庁からの制限が少なく、下落にも耐えれて利益も出せる「空売り」などの高度な投資戦略を駆使することが可能

つまり、効果的な「分散投資」かできることに加え、下落局面でも利益を出せる「空売り」戦略を駆使できるため、中・低リスクであるにも関わらず10%以上もの高いリターンを目指せるというのがヘッジファンドの強みなのです。

成績が不安定な楽天ブルを損切したいと考えている方、リスクが低く安定的に高リターンを目指したい方は是非ヘッジファンドをご検討ください。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当:株式市場の変動に左右されず、安定した利回りを実現。銀行預金(金利0.1%)の120倍のリターンが期待できます。

- 3ヶ月ごとに届く配当金:1月・4月・7月・10月の年4回、定期的にキャッシュを受け取れます。500万円の出資なら、3ヶ月ごとに15万円(年間60万円)の収入に。

- 融資先の事業が「見える」安心感:投資先のSAKUKO Vietnamは店舗数48、会員数37万人、年商25億円の実在企業。検索すれば情報が出てくる、現地に行けば店舗がある——自分の目で確認できる透明性があります。

- 500万円から始められ、いつでも解約可能:ヘッジファンドとしては低めの最低投資額。ロックアップ期間がないため、急な資金需要にも対応できます。

- 手数料ゼロで配当をそのまま受け取れる:運用手数料・成功報酬は一切なし。年利12%の配当が目減りせず、そのまま手元に届きます。

具体的にいくら受け取れるのか

3ヶ月ごとに届く配当金をシミュレーションしました。

| 出資額 | 1月 | 4月 | 7月 | 10月 | 年間合計 |

|---|---|---|---|---|---|

| 500万円 | 15万円 | 15万円 | 15万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 30万円 | 30万円 | 30万円 | 120万円 |

| 1,500万円 | 45万円 | 45万円 | 45万円 | 45万円 | 180万円 |

| 2,000万円 | 60万円 | 60万円 | 60万円 | 60万円 | 240万円 |

※年利12%(3ヶ月ごとに3%)で計算

毎月届く給与とは別に、3ヶ月に一度まとまった現金が入ってくる。旅行資金に、教育費の足しに、老後の備えに。使い道を自分で決められる「第二の収入源」が生まれます。

長期で持つほど資産が育つ

配当を受け取らずに再投資する「複利運用」を選べば、資産は加速度的に成長します。

1,000万円を年利12%で複利運用した場合

| 経過年数 | 資産額 |

|---|---|

| 3年後 | 約1,400万円 |

| 6年後 | 約2,000万円(約2倍) |

| 10年後 | 約3,100万円(約3倍) |

| 20年後 | 約9,600万円(約10倍) |

もちろん、毎回配当を受け取る「単利運用」も選択可能。ライフスタイルに合わせて、収入重視か資産形成重視かを選べます。

始めやすく、やめやすい設計

「まとまったお金を預けるのは不安」という声に応える仕組みがあります。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 500万円〜(ヘッジファンドとしては低めの設定) |

| ロックアップ | なし(いつでも解約可能) |

| 手数料 | 無料(運用手数料・成功報酬なし) |

| 配当サイクル | 年4回(1月・4月・7月・10月) |

「試しに始めてみて、合わなければやめる」という選択ができる柔軟さ。これも長期で付き合える投資先かどうかを見極めるうえで、重要なポイントです。

まずは話を聞いてみませんか

ハイクアインターナショナルでは、出資を検討している方向けに無料の個別相談を実施しています。

相談で確認できること

- 年利12%が実現できる根拠

- SAKUKO Vietnamの最新業績

- リスクと注意点の正直な説明

- 自分の資産状況に合った出資プラン

強引な勧誘はありません。疑問をすべて解消したうえで、「納得できたら始める」——その判断材料を得る場として活用してください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、Web3事業・事業投資・ファイナンスなど複数領域へ分散投資することで高リターンを狙うヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 前年度 年利17.35%の実績:運用開始からわずか1年で驚異的なリターンを達成。

- 下落相場にも強い多角的戦略:2024年8月の日経平均12%急落時も月間成績はプラスを維持。特定領域に依存しない分散投資がリスクを低減しています。

- 金融畑出身の代表:代表の古橋 弘光氏は金融業界30年以上の経歴。顧問も外資の投資銀行での経歴があり信頼できるチームで運用されています。

- 500万円から投資可能:海外ヘッジファンドでは億単位が当たり前の中、個人投資家でも手が届く金額設定です。

- 運用状況が見える透明性:四半期レポートで実績を報告。代表自らYouTubeで運用方針を発信するなど、情報開示に積極的です。

なぜ高リターンを実現できるのか

アクション合同会社では、金融業界30年以上のキャリアを持つ代表・古橋弘光氏が、市場環境を見極めながら3つの投資領域への配分を柔軟に調整しています。

- ① 事業投資

-

成長が期待できる企業や事業に直接投資。経営への関与や株主としての権利行使を通じて、企業価値の向上を積極的に働きかけます。

- ② Web3事業

-

ETH/BTCマイニングやデジタルアセットローンなど、次世代のテクノロジー領域に投資。成長市場への早期参入で高いリターンを狙います。

- ③ ファイナンス

-

短期与信やファクタリングなど、金融サービス領域への投資。比較的安定したキャッシュフローを生み出し、ポートフォリオ全体のリスクを分散します。

代表の古橋氏の経験と専門知識に基づいた機動的な資金配分がアクションの強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

前年度の実績である年利17%をベースにシミュレーションしてみましょう。

\ 出資額別の年間リターン /

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

※年利17%で計算。実際の配当は運用成績により変動します。

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

まずは無料面談で詳細を確認

アクション合同会社では、出資を検討している方向けに無料の個別面談を実施しています。

- 過去の四半期レポートの閲覧

- 具体的な投資先・運用戦略の説明

- リスクと注意点の詳細

- 自分の資産状況に合った出資プランの相談

まずは面談で詳しい話を聞き、納得した上で投資判断をしてみてはいかがでしょうか。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

その他のヘッジファンドは以下の記事で紹介しています。

楽天ブルの掲示板に関するよくある質問

では最後に、楽天ブルの掲示板の評判・口コミに関連してよくある質問を確認して終わりにしたいと思います。

楽天ブルは楽天証券でしか買えない?SBI証券でも買える?

楽天ブルは、楽天証券だけでなく、SBI証券、マネックス証券、フィデリティ証券などでも購入可能です。

楽天ブルでは購入手数料の上限を3.3%としていますが、実際はほとんどの証券会社でなしとしています。

また同ファンドは信託財産保留額もなしとしていますから、運用の際には信託報酬手数料の1.243%だけがかかると考えて良いでしょう。

楽天ブルの信託報酬手数料は1.243%と、一般の投資信託と比べても高めです。

このことからも、長期運用には向いていないことが分かりますね。

楽天ブルとSBI日本株4.3ブルはどっちがおすすめ?

楽天ブルと似た特徴を持つ「SBI日本株4.3ブル」という商品があります。

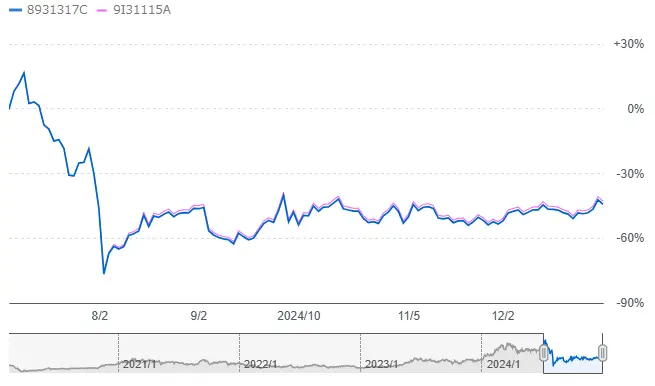

「レバレッジ型投資信託」は短期運用に向いていますので、両ファンドの基準価額を1か月・3か月・6か月比べてみました。

青:SBIブル ピンク:楽天ブル

楽天ブルとSBIブルはほぼ同じ動きをするためチャートでは違いがほとんどありません。

ただ、よく見ると楽天ブルの方がやや高めですので、楽天ブルに分があるとしておきます。

ただし、長期運用を推奨する筆者としては、「レバレッジ型投資信託」は投機的であるため、楽天ブル・SBIブルはおすすめできません。

大きな利益を期待したいなら、同時に安定的な運用ができる「ヘッジファンド」がおすすめです。

楽天ベアとは?

楽天の「レバレッジ型投資信託」として「楽天日本株3.8倍ベア(通称:楽天ベア)」もあります。

楽天ベアは、日本の株価指数を対象とした先物取引を積極的に活用することで、日々の基準価額の値動きが株式市場の日々の値動きに対して概ね3.8倍程度反対となることを目指して運用をしています。

つまり、株式市場が上昇すると損をし、下落をすると利益となるように設計されている商品です。

楽天ブル掲示板まとめ

今回は株式市場の4.3倍の値動きを目指して運用する「楽天ブル」の掲示板での評判・口コミについて解説していきました。

結論ですが、「楽天ブル」は以下の理由から今後もおすすめできません。

- ファンド自ら短期運用を推奨している

- にもかかわらず直近の短期運用の騰落率はマイナス

- 日経平均株価と比較しても直近1カ月間の騰落率はマイナス

そこで、「楽天ブル」に代わる運用先として、安定運用をしながら高リターンを目指せる「ヘッジファンド」をご紹介しました。

ヘッジファンドについての詳しい解説もしていますので、是非ご参考くださいね。