「HDVをおすすめしないと言われるのはなぜ?」

「HDVで配当生活は送れる?」

「SPYDやVYMとの違いがわからない…」

HDVは、アメリカの高配当株75銘柄に投資する高配当ETFです。

年に4回、比較的高い配当金を受け取れることから長期投資家から人気があります。

しかし、競合のSPYDやVYMと比べてパフォーマンスが劣る部分もあるので、デメリットも知っておかないと損をするかもしれません。

本記事では、HDVをおすすめしない理由やメリット、注意点などについて解説しています。

HDVへの投資を検討している方は、ぜひ参考にしてください。

HDVとは?人気高配当ETFの4つの特徴を解説

| 正式名称 | iシェアーズ・コア 米国高配当株 ETF |

|---|---|

| ティッカー | HDV |

| 運用会社 | ブラックロック |

| 設定日 | 2011年3月 |

| 最新純資産総額 | 約109億USD ※2025年3月時点 |

| 取引所 | NYSE |

| 基準通貨 | USD |

| ETF経費率 | 0.08% |

| 決算 | 年4回 |

| 保有銘柄数 | 75 |

HDVは「iシェアーズ・コア 米国高配当株 ETF」という、アメリカの高配当株75銘柄に投資するETF(上場投資信託)です。

生活必需品やエネルギーやヘルスケアなどなど主にディフェンシブな企業を中心に構成されており、年4回の配当を得られます。

ただし、成長性が低い企業が多いため、株価の大幅な上昇は期待しない方がいいでしょう。

HDVは、キャピタルゲイン(売却益)よりも定期的なインカムゲイン(配当金)を求める長期投資家に向いている銘柄です。

HDVの4つの特徴について解説します。

HDVの配当額・配当利回り

HDVの直近12ヶ月の配当利回りは3.59%です。

一般的に、配当利回りが3%以上であれば、高配当株といわれています。

また、HDVの直近1年間の配当金額は下記の通りです。

| 権利落ち日 | 配当金単価 |

|---|---|

| 2024年12月17日 | USD 1.121716 |

| 2024年9月25日 | USD 1.229495 |

| 2024年6月11日 | USD 0.928354 |

| 2024年3月21日 | USD 0.835487 |

HDVの場合、年4回決算があります。

3ヶ月ごとに配当金をもらえるため、安定収入になる点が大きなメリットです。

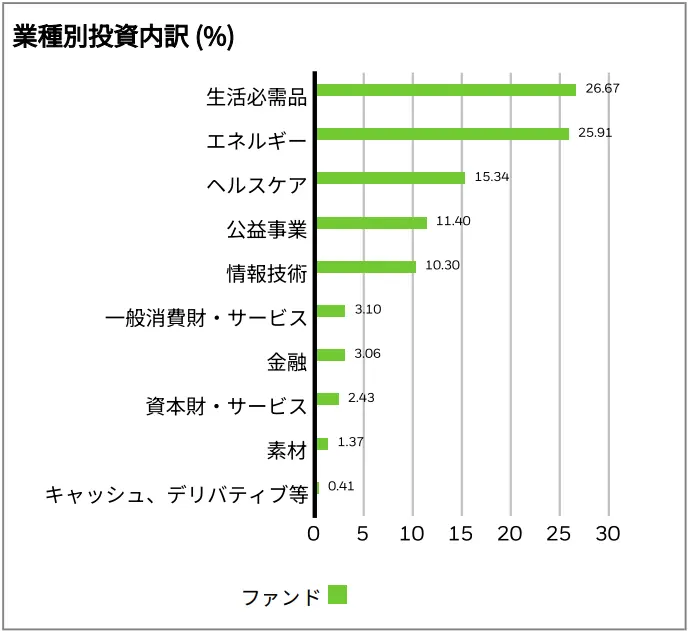

最新のセクター比率

HDVは生活必需品やエネルギーやヘルスケアなど景気に左右されにくいセクターを中心に構成されている点が特徴です。

景気が悪化しても大きく落ち込むリスクが少ないため、安定した配当収入を求める投資家にとって魅力的な銘柄といえます。

組み入れ上位20銘柄

2025年3月時点のHDV組み入れ上位20銘柄は、下記の通りです。

| 銘柄名 | ティッカー | セクター | 保有比率 |

|---|---|---|---|

| エクソンモービル | XOM | エネルギー | 9.21 |

| ジョンソン・エンド・ジョンソン | JNJ | ヘルスケア | 7.33 |

| シェブロン | CVX | エネルギー | 5.81 |

| フィリップ・モリス・インターナショナル | PM | 生活必需品 | 5.45 |

| プロクター・アンド・ギャンブル | PG | 生活必需品 | 5.22 |

| コカ・コーラ | KO | 生活必需品 | 4.67 |

| メルク・アンド・カンパニー | MRK | ヘルスケア | 4.02 |

| アルトリア・グループ | MO | 生活必需品 | 3.99 |

| ペプシコ | PEP | 生活必需品 | 3.93 |

| IBM | IBM | 情報技術 | 3.63 |

| シスコシステムズ | CSCO | 情報技術 | 3.57 |

| マクドナルド | MCD | 一般消費財・サービス | 2.69 |

| ギリアド・サイエンシズ | GILD | ヘルスケア | 2.58 |

| テキサス・インスツルメンツ | TXN | 情報技術 | 2.49 |

| メドトロニック | MDT | ヘルスケア | 2.19 |

| コノコフィリップス | COP | エネルギー | 2.07 |

| デューク・エナジー | DUK | 公益事業 | 1.88 |

| サザン | SO | 公益事業 | 1.85 |

| モンデリーズ・インターナショナル | MDLZ | 生活必需品 | 1.47 |

| ロッキード・マーティン | LMT | 資本財・サービス | 1.34 |

HDVの構成銘柄は、安定した配当を提供する企業が中心で、特にディフェンシブセクターに多く分散投資されている点が特徴です。

たとえば、エクソンモービルは石油価格の変動に影響されるものの、大規模な企業ネットワークと長期的な収益性により高配当を維持しています。

ジョンソン・エンド・ジョンソンは医療機器と医薬品の分野で安定した収益を上げ、安定した配当を実施しています。

以上のことから、HDVは安定した収益と高配当を出し続ける銘柄に投資したい人におすすめの銘柄です。

安定性を求めつつ、成長性にも期待したい場合は、成長性が期待できる個別株やETFとの分散投資を検討するといいでしょう。

最新の株価とチャート推移

HDVの2025年3月現在の基準価額は117.80USDです。

全期間チャートを見ると、2011年の設定以来、長期的に右肩上がりに株価が上昇しています。

HDVは、キャピタルゲインを期待しにくいディフェンシブな銘柄として有名です。

しかし、2011年から2025年に至るまで14年間保有していれば、基準価額は3.8倍に成長ことがわかります。

このことから、HDVに長期投資すれば、定期的な配当金を得ながらキャピタルゲインも期待できるといえます。

HDVはなぜおすすめしないのか?デメリットを解説

HDVは高配当ETFとして人気の銘柄ですが、おすすめできないポイントもあります。

ここでは、HDVの7つのデメリットについて解説します。

①配当利回りがSPYDより低い

| 銘柄 | 直近の配当利回り |

|---|---|

| HDV | 3.59% |

| SPYD | 4.25% |

HDVは高配当ETFとして人気ですが、上記比較表の通り、SPYD(SPDRポートフォリオS&P500高配当株式ETF)と比較すると配当利回りが低くなっています。

ディフェンシブセクターを中心に構成されているHDVは、成長性が低いため配当利回りはSPYDよりも控えめです。

一方、より幅広いセクターに分散投資しているSPYDは、HDVよりも成長性が見込まれるため、結果として配当利回りが高くなります。

配当利回りの高さを重視するのであれば、HDVよりもSPYDへの投資がより合理的といえるでしょう。

②分散性とトータルリターンでVYMに劣る

| 銘柄 | 保有銘柄数 | トータルリターン(5年) |

|---|---|---|

| HDV | 75 | 15.19% |

| VYM | 400以上 | 14.44% |

HDVは投資先が特定のセクターに偏っており、保有銘柄数も75と分散効果が低い点がデメリットです。

またHDVの場合、エネルギーや生活必需品といったディフェンシブセクターの比重が高いため、成長性が低くトータルリターンも控えめ。

一方で、VYM(バンガード 米国高配当株式ETF)は400以上の銘柄に分散投資されており、トータルリターンでもHDVを上回るのが特徴です。

安定した配当収入を得たいだけでなく、成長性も期待したい場合はHDVよりもVYMへの投資を検討しましょう。

ただし、過去5年間のトータルリターンを比較するとHDVが15.19%に対し、VYMは14.44%のパフォーマンスを出しています。

金利上昇局面で恩恵を受けた可能性や、直近のエネルギーセクターの好調、経済の不確実性などといった理由からエネルギーセクターの比重が高いHDVの成績が相対的に高くなった可能性があります。

③経費率が他の米国高配当ETFと比較して高い

| 銘柄 | 経費率 |

|---|---|

| HDV | 0.08% |

| SPYD | 0.07% |

| VYM | 0.06% |

HDVの経費率は0.08%ですが、SPYDやVYMはさらに低水準の経費率に抑えられています。

投資信託やETFにおいて、経費率は運用にかかるコストを示します。低コストであることは、長期投資においてリターンを最大化する上で重要なポイントです。

長期投資を前提とするなら、わずかでも経費率が低い方が有利です。経費率の観点から考えると、VYMやSPYDの方がより効率的な選択肢といえるでしょう。

④ディフェンシブセクターの比率が高い

HDVは、景気に左右されにくいディフェンシブセクター(エネルギー、生活必需品、ヘルスケア)に強く依存しています。

安定したキャッシュフローを生み出しやすいディフェンシブセクターは、景気後退局面において耐性の強さを発揮します。

その反面、成熟産業のため、経済が好調な時期には他のセクターほどの成長が見込めない点がデメリットです。

成長性を重視するなら、ディフェンシブセクター以外にも分散投資されているETFを選びましょう。

VYMやSPYDは、HDVに比べて成長セクターへの配分が高いため、経済全体の成長を享受しやすい構成です。

⑤成熟企業が多くキャピタルゲインは狙いづらい

HDVに組み入れられている企業は、エネルギー、生活必需品、ヘルスケアなどの分野で長い歴史を持ち、安定して収益を上げている成熟企業が多いのが特徴です。

成熟企業は安定して高配当を出し続けられる点がメリットですが、すでに大企業であるため、伸び代は少なく、大きな値上がり益(キャピタルゲイン)を狙うのは難しいでしょう。

たとえば、HDVに含まれる「ジョンソン・エンド・ジョンソン」や「コカ・コーラ」は、60年以上連続増配している「配当貴族」銘柄ですが、急激な成長が期待できる新興企業とは異なり、株価が大きく上がる可能性は少ないです。

配当金によるインカムゲインよりも、株価の成長による利益(キャピタルゲイン)を期待するのであれば、グロース株(成長株)やグロース株を含むETFへの投資を検討しましょう。

⑥為替リスクがある

HDVは米ドル建てETFのため、為替の影響により円高になると、価値が下がるリスクがあります。

たとえば、下記のような為替レートになった場合、米ドル換算では増配しているものの、日本円にするとむしろ価値が減少してしまいます。

| 配当金 | 円換算配当金 | 為替レート | |

|---|---|---|---|

| 1回目 | 1ドル | 150円 | 1ドル 150円 |

| 2回目 | 1.1ドル | 143円 | 1ドル 130円 |

為替リスクを軽減するためには、為替相場の動きに注意しつつ、長期的な視点で投資を続けることが重要です。

⑦確定申告しないと二重課税になる

HDVの配当金は、米国で税金が引かれた後、日本でも課税される「二重課税」の仕組みになっています。

二重課税を避けるためには、確定申告を行い、外国税額控除を利用する必要があります。

確定申告するのは手間がかかりますが、二重課税による損失を防ぐためには不可欠です。

多額の配当収入がある場合は、とくに毎年漏れなく確定申告するようにしましょう。

HDVのメリットとは?

HDVにはデメリットだけでなく、4つのメリットもあります。

高い配当を受け取ることができる

HDVの構成銘柄は、エネルギー、ヘルスケア、生活必需品など、業績が安定している企業が多いため、配当金も安定して高い水準を保っています。

HDVは配当利回りが3%以上あるので、定期的に安定したインカムゲインを手に入れたい人におすすめです。

とくに、高配当ETF投資によるFIRE(経済的自立と早期リタイア)を達成したい人は、HDVへの投資を検討しましょう。

1株から購入することができる

HDVは国内の証券会社で1株(2万円弱)から購入できるため、初心者でも安心して投資を始められます。

国内の個別株を購入する場合、単元株(100株)単位での購入が基本です。一般的に10万円前後の資金が必要になるため、リスクが伴います。

HDVの場合は少額投資が可能なので、投資初心者でも抵抗なく始めやすい点がメリットです。投資を始めたいけれど、多額の資金がない方にも適しています。

ある程度資金がある場合も、まずは少額から投資を始めて、慣れてから追加投資する方法もおすすめです。

HDVを買うだけで分散投資ができる

HDVは約75社の米国企業に投資しており、エネルギー、生活必需品、ヘルスケアなど、異なるセクターの企業で構成されています。

個別株投資の場合、複数の株を買い集めないと分散効果がありません。HDVであれば、1銘柄買うだけで分散投資になる点がメリットです。

HDVの場合、複数のセクターに投資しているので、特定の業種が不調になっても全体のリスクは軽減されます。

HDVは、リスクを抑えつつ配当金により手堅くインカムゲインを手に入れたい人におすすめの銘柄です。

組み入れ銘柄は下落耐性がある

生活に不可欠なディフェンシブセクター中心に構成されているHDVは、不況下においても安定した業績を維持することが多く、下落局面に強い特徴があります。

たとえば、生活必需品やヘルスケア関連の商品は、不景気になったからといって買わないわけにはいきません。そのため、ディフェンシブセクターは、株式市場が下落局面に陥っても影響を受けにくいのです。

経済不況時にも安定して資産を守りたい投資家には、HDVのようなディフェンシブ銘柄を中心にしたETFが向いています。

HDVで配当金生活をするにはいくら必要か検証

HDVの配当金で生活するために、どれくらいの投資が必要か考えてみましょう。生活費を全て配当金でまかなおうとする場合、税金も考慮に入れる必要があります。

HDVの配当利回りは約3%と仮定しますが、配当金には約20%の税金がかかります。つまり、手取りの配当金は税引後で約2.4%です。

税金を差し引いた実質的な配当利回りで、シミュレーションしておきましょう。

たとえば、年間の生活費が300万円だと仮定し、税引後の配当利回りが2.4%の場合、必要な投資額の計算方法は次の通りです。

300万円 ÷ 2.4% = 1億2,500万円

以上の通り、HDVの配当金で税引後300万円の手取り収入を得るためには、1億2,500万円の資金が必要です。

配当金のみで生活するのは高額な投資が必要ですが、まずは生活費の一部を配当金で補う戦略が現実的といえるでしょう。

少額からでも投資を開始し、時間をかけて目標に近づけることが大切です。

高配当投資ならヘッジファンドもおすすめ

高配当投資なら、HDVに投資するよりもヘッジファンドに投資した方が効率的です。

HDVの配当利回りは3%程度ですが、ヘッジファンドであれば安定して10%以上の利回りが期待できます。

以下は、個人でも500万円~投資可能な日本国内のおすすめヘッジファンドです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、事業投資やWeb3分野への投資、ファイナンスで利回りを追求しているヘッジファンドです。

投資対象が幅広くポートフォリオに分散性があるため、アクションの運用実績は極めて堅調です。

- 年利17%超の高リターン

-

昨年度は年利17.35%という驚異的な実績を達成。1,000万円の出資で年間170万円以上のリターンが期待できます。

- プロの判断による分散投資

-

金融業界30年以上の経験を持つ代表が、事業投資・Web3・ファイナンスの3領域へ最適な配分で運用。リスクを抑えながら高利回りを実現します。

- 下落相場に強い運用力

-

2024年8月の日経平均12%急落時も月間+2.3%のプラスを維持。市場環境に左右されにくい安定した運用が強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

昨年度の実績である年利17%をベースにシミュレーションしてみましょう。

出資額別の年間リターン

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

優秀な役員陣

アクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

なぜ下落相場に強いのか

2024年8月、日経平均株価は12%もの急落を記録しました。多くの投資家が損失を被る中、アクション合同会社は月間+2.3%のプラスを維持。この下落耐性こそ、アクションの大きな強みです。

一般的な投資信託やヘッジファンドは、株式や債券など金融市場と連動する資産が中心です。そのため、市場全体が下落すれば、運用成績も悪化しやすい構造にあります。

一方、アクションは以下の3領域に分散投資しています。

| 投資領域 | 市場連動性 | 特徴 |

|---|---|---|

| 事業投資 | 中 | 企業価値向上による長期的なリターン |

| Web3事業 | 低〜中 | 株式市場とは異なる値動き |

| ファイナンス | 低 | 短期与信・ファクタリングで安定収益 |

特にファイナンス領域は、株式市場の上下に関係なく貸付利息やファクタリング手数料が収益源となるため、相場急変時のクッション役を果たします。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新しいヘッジファンドです。

ファンドマネージャーはモルガン・スタンレー証券の投資銀行本部での経験がある方。

現在はその時の経験を活かして、日本の大型株をメインに投資戦略を組んでいます。

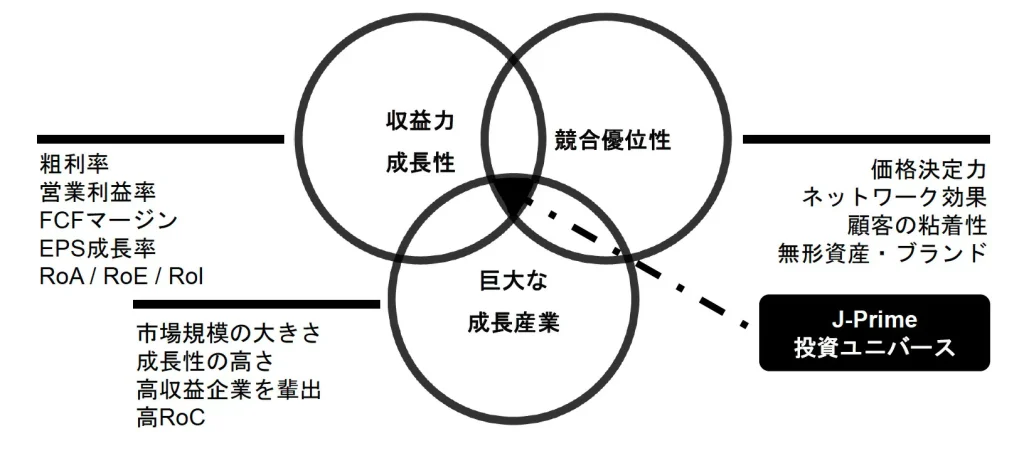

そんなGFマネジメントの投資戦略は「J-Prime戦略」という独自のもの。

具体的には、日本大型株のなかでも「収益力・成長力」「巨大な成長産業」「競合優位性」のどれにも当てはまるごくわずかな銘柄「J-Prime投資ユニバース」に投資を実施するというものです。

以下は運用開始前の実績も含みますが、「J-Prime戦略」のパフォーマンスは日経平均やS&P500をも上回る圧倒的なパフォーマンスを実現しています。

分かりやすく、この期間にGFマネジメント、日経平均、S&P500に500万円と1000万円を預けていた場合、元利合計は以下のようになるということですね。

| リターン | 元本500万円 | 元本1000万円 |

| GFマネジメント | 2383万円 | 4766万円 |

| 日経平均株価 | 1237.5万円 | 2475万円 |

| S&P500 | 1338万円 | 2676万円 |

実際の額で見ると圧倒的な差があることが分かります。

これまでのパフォーマンスについてはもちろん、今後の方針についてや、ポートフォリオについての詳細が気になる方は、是非GFマネジメントへ直接お問い合わせください。

面談にて詳しい資料とともに丁寧に説明してくれますよ。

GFマネジメントの最低投資額は1000万円~ですが、500万円~も相談可能とのことなので、もし「資金は1000万円に達しないけどGFマネジメントで挑戦してみたい!」「ヘッジファンドに挑戦してみたい!」とお考えの方がいればチャンスです。

あわせて相談してみてくださいね。

失敗しない!HDVを買う際の注意点

HDVへの投資を検討している場合は、事前に以下の注意点を抑えておきましょう。

HDVだけだとディフェンシブに偏ってしまう

HDVは、エネルギーやヘルスケア、生活必需品などディフェンシブ銘柄に偏った構成になっています。

ディフェンシブセクターに偏ると、不況に強い反面、好況時において相場の波に乗れない点がデメリットです。

高配当をもらいつつキャピタルゲインも狙いたい場合は、HDV以外にも個別株や成長セクターが含まれるETFを組み合わせることで、バランスをとりましょう。

買い時に気を付ける

HDVのような高配当ETFは長期的な資産形成に向いていますが、買い時には注意が必要です。

とくに株価が高騰しているときに購入すると、配当利回りが下がることがあります。

一方で、市場の変動によって一時的に株価が下がる局面で購入すれば、より有利な利回りで運用を始めることができます。

市場の動きをよく観察し、割安なタイミングを狙うことが重要です。

買い時の判断が難しい場合は、毎月定額購入する「ドルコスト平均法」を活用しましょう。

他の高配当株と比較する

HDVは高配当株を中心に投資するETFですが、他にもSPYDやVYMといった高配当ETFが存在します。

それぞれ配当利回りや銘柄の構成が異なるため、自分の投資スタイルに合ったETFを選ぶことが大切です。

たとえば、SPYDは配当利回りが高めであり、VYMは銘柄の分散性が高いという特徴があります。

これらのETFと比較して、どのETFが自分の投資目的に合っているかを検討し、最適な選択をしましょう。

HDVをおすすめしない理由に関するよくある質問

最後に、HDVをおすすめしない理由に関するよくある質問について回答します。

HDVの評価は総じて良い?悪い?

HDVの評価は、投資スタイルによって意見が分かれます。

配当収入を重視する人には、安定した高配当とディフェンシブな構成が好評です。

一方で、成長性を重視する投資家からは、銘柄がディフェンシブセクターに偏っているため、キャピタルゲイン(株価上昇による利益)を期待しにくいとの意見もあります。

とくに、経済が回復する局面では成長株に劣るパフォーマンスとなりがちです。

そのため、HDVは長期的に安定した配当を狙う投資家には向いていますが、積極的な成長を目指す投資家には不向きな面もあります。

例えば1億円などの元手で利息生活をするにはHDVは優秀な投資対象になります。

国内証券会社で買える?楽天証券は?

HDVは、楽天証券やSBI証券などの国内証券会社でも購入できます。

楽天証券の場合、海外ETF取扱本数が450銘柄以上あるので、その他のETFと組み合わせる際も使い勝手がいいです。

楽天ポイントを使ったポイント投資もできます。

HDVは投資信託?

HDVはETF(上場投資信託)であり、投資信託とは異なります。

ETFは投資信託と異なり、リアルタイムで価格が動くため、市場の動きに合わせたタイミングで売買できる点が特徴です。

まとめ

HDVは、ディフェンシブセクターを中心とした75銘柄に投資するアメリカの高配当ETFです。

安定して3%前後の配当利回りが期待できる一方で、値上がり益は出にくい構造になっています。

そのため、株価の成長性を求める投資家にはおすすめしません。

平均10%以上の高利回りを狙いつつ、安定した資産運用を行いたい場合はヘッジファンドへの投資を検討しましょう。