「たわらノーロード全世界株式の評判が気になる」

「運用方針や過去の利回りは?」

「他にも良い投資先があれば知りたい!」

たわらノーロード全世界株式は、日本を含む世界各国の株式に分散投資する低コストなインデックスファンドです。

信託報酬が安く、広く分散された資産構成により、安定した利回りでの運用が期待できることから、長期投資の対象として高い評判を得ています。

本記事では、たわらノーロード全世界株式の運用方針やチャート推移、過去の利回りや投資シミュレーションについて最新データをもとに解説し、あわせて実際の投資家による評判や口コミ、メリット・デメリットもわかりやすく紹介します。

【全世界株式と好相性の投資先をご紹介】

全世界株式インデックスは長期投資の王道ですが、下落相場では市場と連動して資産が目減りするリスクがあります。

相場の上下に左右されにくい運用先も持っておきたいなら、過去の年利17.35%の実績を誇り、元衆議院議員が顧問を務める「アクション」をポートフォリオに加えた分散投資がおすすめです。

アクションの詳しい解説を見る

たわらノーロード全世界株式に興味がある方は、ぜひ参考にしてください。

たわらノーロード全世界株式はどんな投資信託?概要を解説

たわらノーロード全世界株式は、世界中の株式に広く分散投資ができる低コストのインデックスファンドです。

日本を含む先進国から新興国まで幅広い市場に投資できるため、これ1本で国際分散投資が完結する点が特徴です。

長期で安定的な資産形成を目指す投資家を中心に評判を集めており、NISAやiDeCoでの活用事例も多く見られます。

以下では、基本情報・運用方針・直近のチャート推移・過去の利回りについて、順を追って詳しく見ていきましょう。

たわらノーロード全世界株式の基本情報と運用方針

世界中の株式に分散投資できる点が評判の「たわらノーロード全世界株式」は、アセットマネジメントOneが運用するインデックスファンドです。

同社の運用する低コストインデックスファンドシリーズ「たわらノーロード」の中でも、国際分散を重視する人に選ばれているファンドです。

| 銘柄名 | たわらノーロード全世界株式 |

|---|---|

| 運用会社 | アセットマネジメントOne株式会社 |

| 投資対象資産 | 日本株を含む全世界の株式 |

| 連動指数 | MSCIオール・カントリー・ワールド・インデックス (円ベース、配当込み、為替ヘッジなし) |

| 設定日 | 2019年7月22日 |

| 基準価額 | 31,333円(2026年2月時点) |

| 純資産総額 | 2403億円 |

| 決算頻度 | 年1回 (10月12日) |

| 分配金 | 設定来:0円 |

| コスト | 購入時手数料:なし 信託報酬:年率0.10989%(税込) 信託財産留保額:なし |

| 新NISA | つみたて投資枠・成長投資枠対象 |

| 販売会社 | 楽天証券、SBI証券、マネックス証券など |

※データは2026年時点

たわらノーロード全世界株式は、MSCIオール・カントリー・ワールド・インデックス(ACWI)との連動を基本方針とし、日本を含む先進国および新興国の株式市場に幅広く分散投資することで、世界の経済成長を広く取り込むことを目指します。

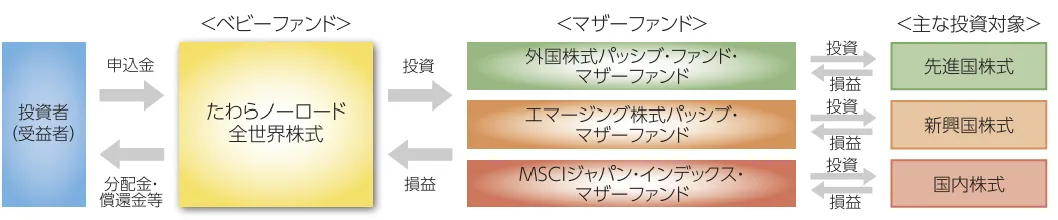

アセットマネジメントOneが直接株式に投資するわけではなく、以下の3つのマザーファンドを通じて間接的に投資します。

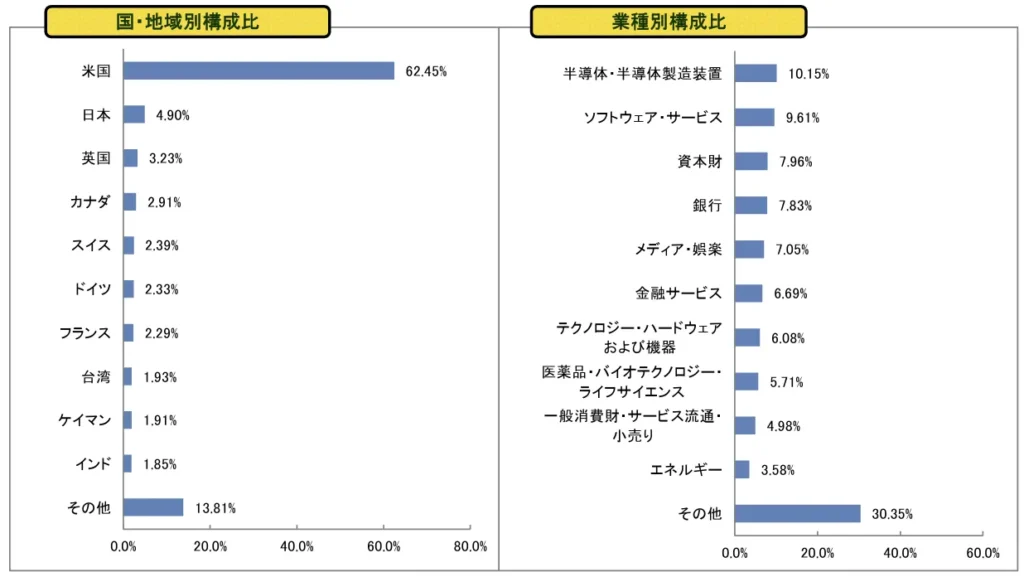

最新の月次レポートによると、たわらノーロード全世界株式の国別および業種別資産構成比は下図の通りとなっています。

「全世界株式」という名称から「すべての国に均等投資している」と誤解されがちですが、実際は米国を中心としつつ、日本や他国もバランス良く取り入れた時価総額加重型の分散投資が行われています。

業種別では「半導体・半導体製造装置」や「ソフトウェア・サービス」などのIT・ハイテク分野が上位を占めています。銀行・資本財・メディア・ヘルスケアといった業種も一定割合を占めており、セクター分散も効いています。

また、ファンドの設計面では、得られた収益は分配金として受け取らず、ファンド内で自動的に再投資される仕組みのため、複利効果を活かした長期的な資産形成が可能となります。

たわらノーロード全世界株式の最新基準価額とチャート

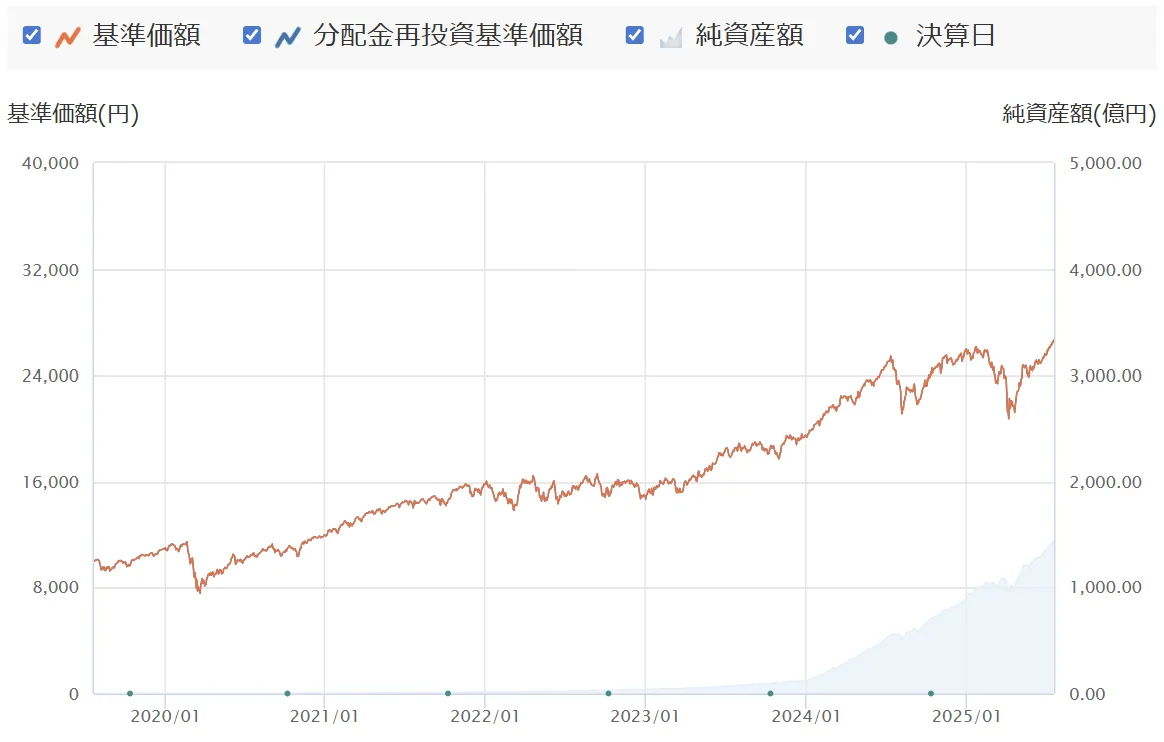

以下は、たわらノーロード全世界株式の設定来の基準価額の動きを示したチャート図です。

2026年2月時点の基準価額は31,333円となっており、設定時の10,000円から大きく上昇しています。

チャートを振り返ると、2020年3月のコロナショックで大きく下落したものの、各国の金融緩和により急速に回復。その後もウクライナ情勢やインフレなどのリスクがありましたが、地域分散の効果で影響は比較的抑えられています。

特に2023年以降は、米国のAI関連株の上昇や円安が追い風となり、パフォーマンスが大幅に改善。

2024年は一時調整があったものの、米国の政策金利の利下げやトランプ氏の再選を背景に再び上昇しました。

2025年に入ると、トランプ政権の関税政策や為替の変動により一時的な調整局面もありましたが、その後持ち直し、基準価額は3万円台に到達しています。

このように、たわらノーロード全世界株式は、短期的な下落はあるものの、長期的には右肩上がりで上昇し続けています。

たわらノーロード全世界株式の過去の利回りと利益シミュレーション

以下は、たわらノーロード全世界株式の最新のリスク・リターン表です。

たわらノーロード全世界株式は、設定来で+200%超という非常に高いトータルリターンを達成しています。これは、2019年の設定から約6年半で資産が約3倍に増えた計算になります。

直近の年率リターンでは、過去1年で+21.65%と堅調に推移しており、長期保有で強いパフォーマンスを発揮してきたことがわかります。

好成績の背景には、世界的なインフレ環境下でも成長を続ける米国株の存在感や、円安による円建て評価額の押し上げなどが挙げられます。

さらに、AI関連株の台頭や、米国の金利政策による為替影響など、経済構造の変化をうまく取り込んだポートフォリオが機能しているとも言えるでしょう。

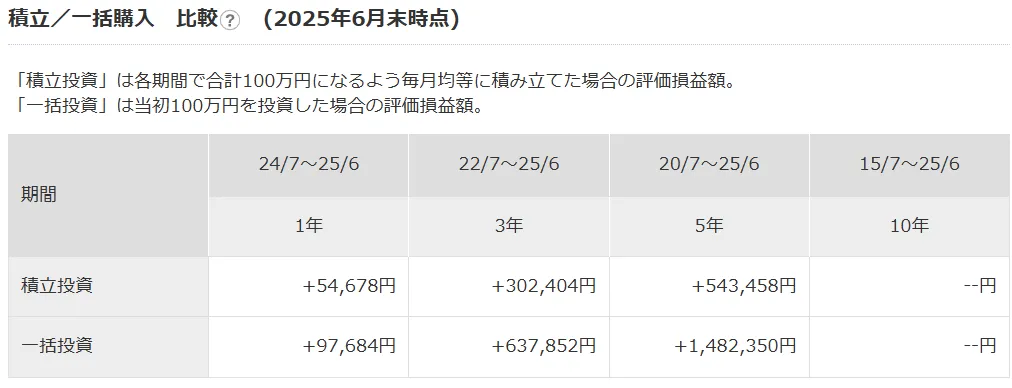

下図は、たわらノーロード全世界株式に積立投資と一括投資を行った場合の損益比較です(各期間で合計100万円を投資)。

今回のデータでは、いずれの期間でも一括投資のリターンが積立投資を上回っており、特に5年間では約94万円の差(積立+54万円/一括+148万円)が見られます。

一般的に、市場が大きく下落したり価格変動(ボラティリティ)が激しい局面では、積立投資の方が有利になることもあります。

しかし、本ファンドのこれまでの運用期間は、基準価額が比較的安定して右肩上がりだったため、一括で早期に投資したほうがより大きなリターンを得られたという結果になっています。

【より高い利回りを目指すなら】

たわらノーロード全世界株式の過去リターンは堅実ですが、インデックス投資のリターンは市場平均に収束する特性があります。

市場平均を上回る利回りを狙いたい方は、過去の年利17.35%を記録し、元衆議院議員が顧問を務める「アクション」も選択肢に入れてみてください。

アクションの詳しい解説を見る

たわらノーロード全世界株式の良い評判・メリット

多くの投資家に選ばれているたわらノーロード全世界株式ですが、具体的にどのような点が評価されているのでしょうか。この章では、本ファンドの良い評判・メリットについて解説します。

評判①初心者でも手間なく始められる

たわらノーロード全世界株式は、証券口座を開設すれば、ネットやスマホから簡単に申込・購入することができます。

自分で株を選んで売買したり、各国のマーケットを調べたりする必要がなく、手軽に資産運用を始められるのが特徴です。

たとえば、国や業種を分けて個別株に投資しようとすれば、情報収集や管理の手間がかかるうえに、高い専門知識も必要になります。

たわらノーロード全世界株式であれば、国内の証券口座から購入するだけで幅広い資産に自動で投資でき、分配金も自動再投資されるため、初心者でも安心して継続できます。

購入時手数料ゼロ、信託報酬も低水準で、100円程度の少額から買えるなど、長期運用を見据えた手軽な設計も魅力です。

評判②1本で全世界の株式に分散投資できる

たわらノーロード全世界株式は、この1本で世界中の株式市場に分散投資できることが大きなメリットであり、リスクを抑えながら安定的なリターンを目指せる点で高い評判を得ています。

具体的には、世界約50か国・2,600銘柄以上に投資しており、国・地域・業種のバランスを意識したポートフォリオ設定に基づき運用されています。

経済成長が異なる複数の地域に幅広く投資することで、一部の市場が低迷しても他の成長市場がカバーするという、分散投資本来のメリットが活かされています。

運用はファンド側に任せられるため、投資先を広げすぎて管理が煩雑になる心配もなく、分散投資の効果を効率よく享受できます。

評判③つみたてNISAを利用して投資できる

たわらノーロード全世界株式は、新NISAのつみたて投資枠および成長投資枠の対象銘柄となっており、税制メリットを活かしながら長期的な資産形成が可能です。

また、iDeCo(個人型確定拠出年金)の対象商品としても採用されており、複数の制度を通じて効率的に資産運用ができる点も魅力です。

通常の課税口座で運用した場合、得られた利益には約20%の税金がかかりますが、NISA(つみたて投資枠・成長投資枠)を活用すれば、年間の非課税投資枠の範囲内で得た運用益が非課税となります。

たとえば、以下のようなシミュレーションを考えてみましょう。

【シミュレーション例】

利益100万円が出た場合の手取り比較

| 区分 | 運用益 | 税金 (約20.315%) | 手元に残る金額 |

|---|---|---|---|

| 課税口座 | 100万円 | 約20.3万円 | 約79.7万円 |

| つみたて NISA口座 | 100万円 | 0円 | 100万円 |

このように、NISAで運用していれば、税金で差し引かれることなく運用益がそのまま手元に残ります。

つみたて投資枠・成長投資枠・iDeCoのすべてに対応している投資信託は限られており、たわらノーロード全世界株式は複数の制度で活用できる、利便性の高いファンドといえます。

評判④信託報酬が低い

投資信託の一般的な信託報酬は「純資産総額に対して年率0.2%~2.5%」と言われています。

たわらノーロード全世界株式の信託報酬は、わずか0.10989%。これは数ある投資信託の中でも最も低い水準の一つであり、長期運用において大きなコスト差を生むポイントです。

信託報酬は運用期間が長くなるほどリターンに影響を与える費用であり、商品選びにおいて軽視できない確認事項のひとつです。

低コストで運用できるたわらノーロード全世界株式は、長期投資でリターンを増やしたい方にとってメリットが大きい銘柄と言えるでしょう。

たわらノーロード全世界株式の悪い評判・デメリット

ここまで、たわらノーロード全世界株式の魅力や評判について見てきましたが、一方で注意すべき点もあります。

続いては、実際に挙がっている悪い評判やデメリットについても客観的に解説していきます。

悪い評判①リスク分散の代償でリターンは平均的

たわらノーロード全世界株式は、分散効果が高い点がメリットである一方で、大きな成長の機会を逃す可能性があるという指摘も見られます。

理由は、約2,600銘柄に幅広く投資することで、個別銘柄の高い成長率が薄められてしまうためです。

実際、過去のトータルリターンを比較すると、以下のような差が見られます。

- たわらノーロード全世界株式:+156.18%

- たわらノーロード先進国株式:+173.36%

このように、全世界に分散されていることで結果的に平均的な成績に収束しやすい傾向があります。

投資効率を最大化したい場合は、ある程度リスクを取って先進国株式や米国株式などの特化型ファンドを検討するのも一つの戦略です。

悪い評判②為替変動リスクをそのまま受ける

たわらノーロード全世界株式は、為替ヘッジを行わないため、円高が進行した場合には為替差損が発生し、基準価額が目減りするリスクがあります。

2022年から2024年にかけては円安が続き、外貨建て資産が多い本ファンドにとっては追い風となりました。

2025年には為替の変動が基準価額に影響を与える場面もあり、今後も円高リスクには注意が必要です

野村證券では、米トランプ政権の関税政策を巡る米景気減速への警戒感などから2025年末にかけて緩やかな円高・ドル安のトレンドが続くと見込んでおり、2025年末時点のドル円相場を1ドル=135円と想定しています。足元と比べ10円ほどの円高・ドル安水準です。

引用:野村証券 2025.06.26付の情報より

テクニカル指標からドル円相場を分析すると、短期的には円高は一旦落ち着き、暫くはやや円安気味の展開が予想されるものの、その余地はあまり大きくなく、継続的なものになるとは考えにくい。

引用:第一生命経済研究所 2025.04.28付の情報より

一方、月足チャートから中期的な展開を探ると、いずれ再び円高が進み始める公算が大きく、場合によっては1ドル=120円を割り込む展開も想定される。

上記のように、為替の先行きを正確に予測するのは専門家であっても困難であり、経済指標や政治情勢の解釈は専門家によって大きく分かれます。

為替は常に変動しており、長期的には為替の変動は平均化される傾向があるため、長期・積立投資を前提としてドルコスト平均法で為替変動リスクを緩やかに吸収するのも有効です。

悪い評判③損益に関係なく手数料がかかる

投資信託では、たとえ運用成績がマイナスとなっていても、信託報酬は毎日日割りで差し引かれます。

インデックスファンドである「たわらノーロード全世界株式」は、あくまで特定の株価指数への連動を目指すパッシブ運用(受動的運用)が基本であるため、相場が下落しても能動的に回避することはなく、下落リスクへの防御的な対応は基本的に行いません。

それでも信託報酬は毎年発生するため、「下落相場でもコストがかかる」ことへの疑問や不満が一定数存在します。

ちなみに「たわらノーロード全世界株式」の信託報酬は年率0.10989%で、投資金額ごとの支払額のイメージは以下の通りです。

- 100万円投資した場合:年間1,099円

- 1,000万円投資した場合:年間10,989円

- 3,000万円投資した場合:年間32,967円

このように、信託報酬が低水準とされるファンドであっても、投資金額が大きくなるにつれて手数料の絶対額も比例して増えるという点には注意が必要です。

さらに、同じく全世界株式に投資するインデックスファンドの中には、たとえば「eMAXIS Slim 全世界株式(オール・カントリー)」のように、信託報酬が年率0.05775%とより低コストな銘柄もあります。こうしたコスト面の差が、たわらノーロード全世界株式の評判に影響を与えている側面もあるようです。

【下落リスク・コストが気になる方へ】

インデックスファンドは相場の下落局面でもコストが発生し、損失を能動的に回避する仕組みがありません。

下落に強い柔軟な運用で資産を守りたいなら、過去の年利17.35%の実績を持ち、元衆議院議員が顧問を務める「アクション」との併用で、リスクとリターンのバランスを改善できます。

アクションの詳しい解説を見る

たわらノーロード全世界株式の掲示板の口コミ・評価

投資信託を選ぶ際には、実際に投資している人の口コミ評判や評価も重要な判断材料になります。

ここでは、SNSやYahoo!ファイナンス掲示板に掲載されているたわらノーロード全世界株式の口コミ評判を紹介します。

好意的な口コミ評判

- 絶好調!たわらオルカンでもしっかりリターン取れます。主軸の買い付けファンドとして十分と思います。(2024年3月4日)

- 1月から積立してますが利回り10%ジャストと順調、同じくして成長枠の全世界は25%と絶好調 (2024年6月30日)

- 毎月1万円で積み立てシミュレーションしたら30年後は億超えになる…夢有るわ😆😆😆 (2025年3月6日)

- 信託報酬率引き下げ嬉しいです 新NISA枠はここで全て埋めました〜 (2025年1月7日)

- DCで買えるようになったから参戦!(2025年6月17日)

否定的な口コミ評判

- 信託報酬でここの半額が複数あるから、ここを買う理由がないんだよね いつまで引き下げを渋るつもりだ (2024年2月5日)

- バブル崩壊後と同じく「投資は損をする」という人が今日も大量発生。(2024年8月5日)

- 為替が円高で邪魔をするね!今年は年始からパフォーマンス冴えない (2025年2月24日)

今後の見通しに関する口コミ評判

- 今年一年積立し途中大暴落もありましたが10%は確保できそうでなにより☺次年度も為替円安見込みの為伸びそうですね (2024年12月23日)

- トランプショック落ち着いて欲しい (2025年3月10日)

- トランプ発言で上がり下がり、やめてほしい (2025年2月4日)

たわらノーロード全世界株式に対する口コミ評判は、全体として好意的な声が多く見られます。

特に2024年末から2025年初頭にかけてはリターンが安定していたことから、「オルカンでもしっかりリターンが取れる」「新NISA枠の主軸にふさわしい」など、積立投資家を中心に高評価が目立ちました。信託報酬引き下げやDC対応開始も、肯定的な反応につながっています。

一方で、信託報酬が他の低コストファンドと比べて見劣りする点や、為替の影響によるパフォーマンスの不安定さを指摘する否定的な意見もあり、特に2025年前半の円高局面では「年初から冴えない」といった声も見受けられました。

総じて、たわらノーロード全世界株式は、信託報酬の水準や為替リスクといった課題はあるものの、長期・積立投資を志向する層からは「安定感のある選択肢」として一定の評価と信頼を得ているファンドといえるでしょう。

相場に左右されず高い利回りを狙うならヘッジファンドもあり

たわらノーロード全世界株式は、低コストで手間なく全世界の株式に分散投資できる点が評価され、長期・積立投資の定番として人気を集めています。

ただし注意点として、下落相場では市場と連動して基準価額も下がるというリスクがあります。

前述の通り、本ファンドはインデックス型のパッシブ運用であり、市場全体の動きに沿って値動きするため、相場の急落にも能動的に対処することはできません。アクティブファンドも存在しますが、日本では金融庁の規制により、下落局面への機動的な対応には限界があります。

その点、柔軟な戦略で下落リスクを抑えやすい「ヘッジファンド」は、変動の大きい相場環境で注目される選択肢の一つです。

ヘッジファンドも、投資家から集めた資金をファンドマネージャーが一括で運用し、成果を分配する仕組みのため、初心者や多忙なビジネスパーソンでも手軽に取り組める投資手段です。

ヘッジファンドが下落相場に強い理由は、規制が比較的緩く、空売り・先物・オプションなど多様な金融商品を使った柔軟な戦略が可能な点にあります。

この自由度の高さから、年利10%以上の高いリターンを狙えるケースも多く、知識が少ない方でもプロの運用によって成果を期待できるのが魅力です。

以下は国内で投資可能なおすすめヘッジファンドの一例です。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、Web3事業・事業投資・ファイナンスなど複数領域へ分散投資することで高リターンを狙うヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 前年度 年利17.35%の実績:運用開始からわずか1年で驚異的なリターンを達成。

- 下落相場にも強い多角的戦略:2024年8月の日経平均12%急落時も月間成績はプラスを維持。特定領域に依存しない分散投資がリスクを低減しています。

- 金融畑出身の代表:代表の古橋 弘光氏は金融業界30年以上の経歴。顧問も外資の投資銀行での経歴があり信頼できるチームで運用されています。

- 500万円から投資可能:海外ヘッジファンドでは億単位が当たり前の中、個人投資家でも手が届く金額設定です。

- 運用状況が見える透明性:四半期レポートで実績を報告。代表自らYouTubeで運用方針を発信するなど、情報開示に積極的です。

なぜ高リターンを実現できるのか

アクション合同会社では、金融業界30年以上のキャリアを持つ代表・古橋弘光氏が、市場環境を見極めながら3つの投資領域への配分を柔軟に調整しています。

- ① 事業投資

-

成長が期待できる企業や事業に直接投資。経営への関与や株主としての権利行使を通じて、企業価値の向上を積極的に働きかけます。

- ② Web3事業

-

ETH/BTCマイニングやデジタルアセットローンなど、次世代のテクノロジー領域に投資。成長市場への早期参入で高いリターンを狙います。

- ③ ファイナンス

-

短期与信やファクタリングなど、金融サービス領域への投資。比較的安定したキャッシュフローを生み出し、ポートフォリオ全体のリスクを分散します。

代表の古橋氏の経験と専門知識に基づいた機動的な資金配分がアクションの強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

前年度の実績である年利17%をベースにシミュレーションしてみましょう。

\ 出資額別の年間リターン /

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

※年利17%で計算。実際の配当は運用成績により変動します。

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

まずは無料面談で詳細を確認

アクション合同会社では、出資を検討している方向けに無料の個別面談を実施しています。

- 過去の四半期レポートの閲覧

- 具体的な投資先・運用戦略の説明

- リスクと注意点の詳細

- 自分の資産状況に合った出資プランの相談

まずは面談で詳しい話を聞き、納得した上で投資判断をしてみてはいかがでしょうか。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

その他のヘッジファンドは以下の記事で紹介しています。

投資前によくある質問

最後に、たわらノーロード全世界株式に関するよくある質問をまとめました。

たわらノーロード全世界株式はどんな人におすすめ?おすすめしない人は?

たわらノーロード全世界株式は、以下のようなタイプの人におすすめです。

- 投資初心者で、リスクを抑えて運用したい人

- 世界経済の成長を幅広く取り込みたい人

- 毎月の積立投資で長期運用を考えている人

- 為替変動による値上がり益も期待する人

- コストを重視する投資家

たわらノーロード全世界株式は、堅実に資産形成を目指す投資家に適したファンドです。

短期で大きなリターンを狙うのではなく、長期的な視点で世界経済の成長に分散投資し、コツコツ資産を増やしていきたい人にとって、有効な選択肢といえるでしょう。

一方で、たわらノーロード全世界株式は、短期間での値上がり益を狙いたい方や為替変動を避けたい方、毎月の分配金を期待する方には向いていません。

- 短期的な値上がり益を求める投資家

- 為替リスクを許容できない人

- 毎月の分配金収入を期待する人

- アクティブ運用を好む人

このようなスタイルの投資を求める方は、個別株投資や特定地域・テーマに特化したアクティブファンドなど、別の投資商品を検討することをおすすめします。

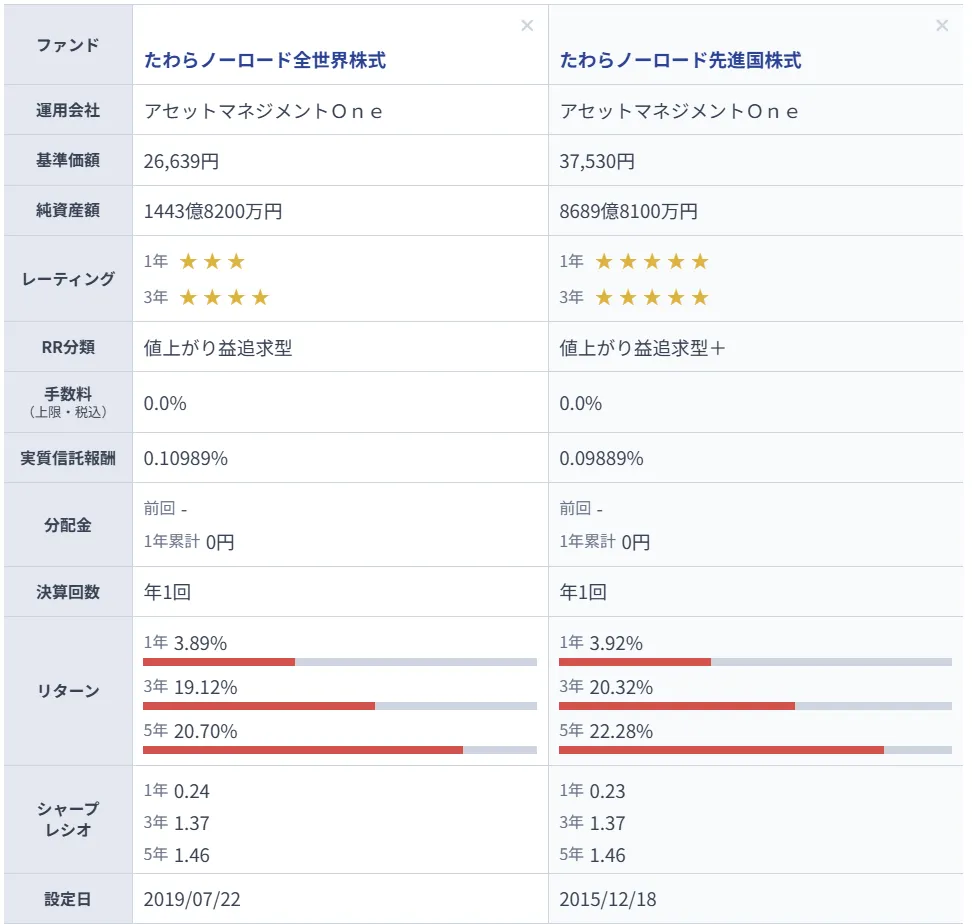

たわらノーロード先進国株式と全世界株式を比較するとどっちがおすすめ?

パフォーマンス重視の方には、たわらノーロード先進国株式の方がおすすめです。

上表の通り、たわらノーロード先進国株式は、純資産総額・信託報酬の安さ・トータルリターン(1年/3年/5年)といった主要指標において、たわらノーロード全世界株式よりも優れた実績を示していることが分かります。

そのため、運用実績やコストパフォーマンスを重視する方には、先進国株式の方が優れた選択肢となるでしょう。

一方で、リスクを抑えて長期的に運用したい方や、新興国の成長も取り込みたい方には、新興国も含むたわらノーロード全世界株式が適しています。

実際、全世界株式はおよそ2,600社に分散投資しており、約1,500社で構成される先進国株式よりも分散効果が高く、安定性を重視したい投資家にとって安心感のある選択肢といえます。

また、グローバルに分散投資するアクティブファンドとしては、セゾン投信なども代表的な選択肢です。

結局オルカンはどれがいいの?

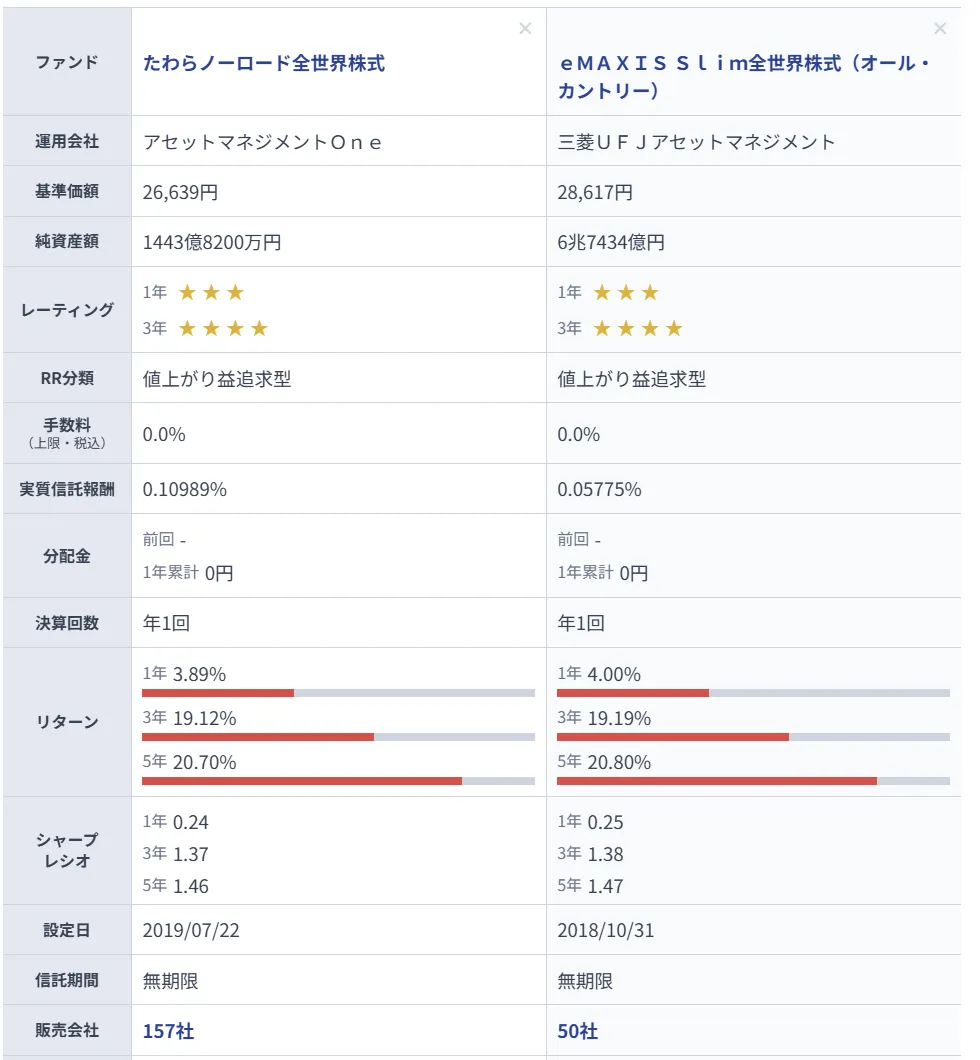

全世界株式に投資するオルカン銘柄は複数ありますが、一番のおすすめは、eMAXIS Slim 全世界株式(オール・カントリー)です。

オルカン銘柄の中で、とくにeMAXIS Slim 全世界株式(オール・カントリー)をおすすめする主な理由は3つあります。

- 信託報酬が約半分と圧倒的に安い

- トータルリターン(1年/3年/5年)で一貫して上回っている

- 純資産総額が大きく安定性が高い

これらのファンドは、どちらもMSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)への連動を目指すインデックスファンドで、投資対象や運用方針に大きな違いはありません。

ただし、信託報酬の差が運用成績にも影響を与えており、リターンにも明確な差が出ている点が注目されます。

このことから、全世界株式に分散投資できるオルカンファンドを選ぶ際には、eMAXIS Slim 全世界株式(オール・カントリー) が最も合理的な選択といえるでしょう。

本記事のまとめ

たわらノーロード全世界株式は、新NISA(つみたて投資枠・成長投資枠の両方)にも対応し、手数料の安さと投資しやすさが魅力のインデックスファンドです。

少ないコストで世界中の株式に分散投資できる点から、初心者にも扱いやすい商品といえるでしょう。

信託報酬がより安い「eMAXIS Slim 全世界株式(オール・カントリー)」も存在しますが、対応している販売会社数はたわらノーロード全世界株式の約3分の1程度にとどまります。取り扱いのしやすさや既存の利用口座との連携も含めて、自分の投資環境に合ったファンドを選ぶことが大切です。

また、500万円〜1000万円以上のまとまった資産運用を目指す方や、相場環境に左右されにくい運用を希望する方は、ヘッジファンドなど別の選択肢も視野に入れるのがおすすめです。