「米国債券ETFのおすすめランキングが知りたい」

「外国債券ETFって何?」

「どんな銘柄があるのか知りたい!」

「債券」「利回り」などの言葉は聞いたことがあっても、外国債券ETFが実際にどのような投資なのか、知らない方も多いのではないでしょうか。

外国債券ETFは、海外だけでなく日本でも人気上昇中の投資商品です。

本記事では、人気の米国債券ETFの直近配当利回りが高い順にランキングを紹介。

また、投資初心者の方へ向けて、外国債券ETFの仕組みについても解説していきます。

基礎知識・メリット・銘柄一覧・利回りやリスクまで分かりやすく説明しているので、興味のある方はぜひ参考にしてください。

>>早速、直近の分配金利回り最大9.47%までの米国債券ETFランキングをチェック

なお、米国債券ETFの直近の分配金利回りは高くても9.47%となります。

米国債券ETFのような安定運用ができて、かつ10%以上のより高い配当利回りを固定で目指したい方は「プライベートデット」がおすすめです。

また、米国債券ETFを含む債券投資は一般的に価格変動が緩やかと言われており、最終的なリターン拡大はそこまで期待はできないと言われています。

値上がり益を狙って最終的な資産の拡大を目標にしているという方には「ヘッジファンド」がおすすめです。

米国債券ETFのおすすめランキングTOP30【分配金利回りが高い順】

米国債券ETFのおすすめランキング(直近の分配金利回りが高い順)は以下の通りです。

| 順 位 | 銘柄名 | コード | 直近の分配金利回り | 騰落率(1年) |

|---|---|---|---|---|

| 1 | インベスコ シニア ローンETF | BKLN | 9.47% | 7.04% |

| 2 | SPDR ブラックストーン/GSOシニアローンETF | SRLN | 7.54% | 6.75% |

| 3 | SPDRポートフォリオ・ハイ・イールド債ETF | SPHY | 7.48% | 8.87% |

| 4 | SPDR ブルームバーグ・バークレイズ短期ハイ・イールド債券ETF | SJNK | 7.42% | 8.62% |

| 5 | iシェアーズ 米国優先株式 ETF | PFF | 6.94% | 1.18% |

| 6 | SPDR ICE 優先証券ETF | PSK | 6.88% | -0.89% |

| 7 | First Trust シニア・ローン・ファンド | FTSL | 6.74% | 7.12% |

| 8 | SPDR バークレイズ・ハイ・イールド債券 ETF | JNK | 6.73% | 8.42% |

| 9 | ウィズダムツリー米国ハイイールド社債ファンド(金利ヘッジ型) | HYZD | 6.48% | 7.63% |

| 10 | グローバルX 米国優先証券 ETF | PFFD | 6.44% | 0.37% |

| 順 位 | 銘柄名 | コード | 直近の分配金利回り | 騰落率(1年) |

| 11 | First Trust プリファード・セキュリティーズ・アンド・インカム・ETF | FPE | 6.31% | 6.78% |

| 12 | ファースト・トラスト・戦略的ハイイールドETF | HYLS | 6.23% | 8.17% |

| 13 | バンガード・米国長期社債ETF | VCLT | 6.04% | 1.05% |

| 14 | iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF | HYG | 5.68% | 9.08% |

| 15 | SPDR ポートフォリオ米国長期社債ETF | SPLB | 5.49% | 0.98% |

| 16 | SPDR ダブルライン・トータル・リターン・タクティカルETF | TOTL | 5.03% | 5.43% |

| 17 | SPDR ブルームバーグ投資適格変動金利ETF | FLRN | 5.01% | 5.32% |

| 18 | バンガード・超長期米国債ETF | EDV | 4.98% | -8.73% |

| 19 | バンガード・米国長期債券ETF | BLV | 4.93% | -0.23% |

| 20 | ウィズダムツリー米国債券ファンド(利回り強化型) | AGGY | 4.9% | 4.32% |

| 順位 | 銘柄名 | コード | 直近の分配金利回り | 騰落率(1年) |

| 21 | バンガード・米国中期社債ETF | VCIT | 4.84% | 6.52% |

| 22 | iシェアーズブロード米ドル建投資適格社債 ETF | USIG | 4.69% | 4.97% |

| 23 | バンガード・米国長期政府債券ETF | VGLT | 4.64% | -1.51% |

| 24 | Iシェアーズ 米ドル建て中期社債 ETF | IGIB | 4.64% | 6.66% |

| 25 | ファースト・トラスト・リミテッド・デュレーション・インベストメント・グレード・コーポレートETF | FSIG | 4.58% | 6.1% |

| 26 | JPモルガン・ウルトラショート・インカムETF | JPST | 4.57% | 5.28% |

| 27 | ファースト・トラスト・エンハンスト・ショート・マチュリティETF | FTSM | 4.56% | 5.07% |

| 28 | SPDR ポートフォリオ米国短期社債ETF | SPSB | 454% | 6.16% |

| 29 | バンガード・米国短期社債ETF | VCSH | 4.53% | 6.56% |

| 30 | iシェアーズ 米国国債 20年超 ETF | TLT | 4.51% | -3.1% |

| 順位 | 銘柄名 | コード | 直近の分配金利回り | 騰落率(1年) |

おすすめランキングの選定基準は以下の通りです。

- 2025年6月時点での直近分配金利回りが高い順

- 投資先がアメリカ

- 主に国債、社債など債券に投資する銘柄

- 銘柄参考:ETF検索|楽天証券

- 直近分配金利回り参考:Bloomberg

最も直近の分配金利回りが高いのは、インベスコ シニア ローンETF(BKLN)9.47%でした。

元本割れがしづらく、高いリターンは期待できない代わりに安定運用ができるのが特徴の債券投資であるにもかかわらず、9.47%の分配金利回りですからやはり米国債券ETFは魅力的です。

一方債券投資にも、金利上昇局面では債券ETFの価格下落リスクがありますが、これは騰落率(1年)で確認することができます。

騰落率は特定期間における価格の上昇・下落率を表し、騰落率の絶対値が大きいほど、価格変動が大きかったことを示しています。

この表では過去1年間の価格変動を表しています。

例えば、最も直近の分配金利回りが高いインベスコ シニア ローンETF(BKLN・9.47%)の騰落率+7.04%となっており、過去1年で価格が約7%上昇したということ。

一方、ランキング6位のSPDR ICE優先証券ETF(PSK・6.88%)は騰落率が-0.89%で、過去1年で価格が約-0.9%下落したことを示しています。

インベスコ シニア ローンETFは、レバレッジドローン(企業向け融資債権)といい、信用力の低い企業への貸付が中心となるETFです。

リターンが高い対価としてリスクも高く、投資初心者や安定運用を志している投資家にはおすすめできません。

投資初心者や安定運用を目指す投資家の場合は、上表の銘柄のうち、商品内容が理解しやすく安定した配当が期待できる以下の銘柄への投資がおすすめです。

- バンガード・米国長期債券ETF(BLV)4.93%

- iシェアーズ 米国優先株式ETF(PFF)6.94%

- SPDR ICE優先証券ETF(PSK)6.88%

- バンガード・米国中期債券ETF(VCIT)4.84%

- iシェアーズ 米国債20年超ETF(TLT)4.51%

ただし、リスクが低い分、リターンも相対的に低くなってしまうことも分かりますね。

安定した運用・分かりやすい商品性・高い配当を期待したいという投資家には、後ほど詳しく解説する「プライベートデットファンド」がおすすめです。

プライベートデットファンドは、投資家から集めた資金をもとに、新規企業や成長企業への事業融資を行い、企業から支払われる貸付金利子の一部またはすべてを投資家に配当金として還元します。

仕組み自体は債券投資とよく似ており、債券投資同様、事業融資先企業が倒産しない限りは基本的には元本が保証されているにも関わらず、配当原資は企業からの貸付金利子となるため債券投資よりも安定的な運用が期待できるのです。

本記事では、そんなプライベートデットファンドの中でも、年間12%の配当を固定で期待できるファンド「ハイクアインターナショナル」をご紹介しています。

\ フォーム入力1分で無料面談を予約 /

>>すぐにプライベートデットについて読みたい方はこちらをクリック

外国債券ETFの銘柄・分配金利回り・最低投資金額一覧表

では次に、東証に上場している外国債券ETF銘柄の一例をご紹介します。

上記3種類に分けて、銘柄・分配金利回り・最低投資金額を見ておきましょう。

米国国債の関連銘柄

| 銘柄 コード | 銘柄名 | 分配金利回り | 最低投資金額 |

| 1482 | iシェアーズ コア米国債7-10年 ETF (為替ヘッジあり) | 3.25% | 1,661円 |

| 1486 | 上場インデックスファンド米国債券 (為替ヘッジなし) | 4.44% | 23,195円 |

| 1487 | 上場インデックスファンド米国債券 (為替ヘッジあり) | 2.91% | 12,780円 |

| 2647 | NEXT FUNDSブルームバーグ米国債券7-10年インデックス (為替ヘッジなし)連動型上場投信 | 2.97% | 55,460円 |

| 2648 | NEXT FUNDSブルームバーグ米国債券7-10年インデックス (為替ヘッジあり)連動型上場投信 | 3.45% | 35,730円 |

| 2838 | MAXIS米国債券7-10年上場投信 (為替ヘッジなし) | 2.81% | 8,359円 |

| 2839 | MAXIS米国債券7-10年上場投信 (為替ヘッジあり) | 3.17% | 5,350円 |

上表は、米国債券に投資できるETF銘柄の一例です。

例えば、「上場インデックスファンド米国債券」なら、「S&P 米国債7-10年指数」に連動(同じような値動き)するよう運用されています。

分配金利回りは3~4%台で比較的高め。発行体である米国自体が信用力の高い国家なので、手堅い外国債券かもしれませんね。

米国債券は、最低投資金額が数千円の銘柄もあるので、資金の少ない方でも始めやすいのではないでしょうか。

先進国債券の関連銘柄

| 銘柄 コード | 銘柄名 | 分配金利回り | 最低投資金額 |

| 1677 | 上場インデックスファンド海外債券 (FTSE WGBI)毎月分配型 | 2.49% | 551,000円 |

| 2511 | NEXT FUNDS外国債券・FTSE世界国債インデックス (除く日本・為替ヘッジなし)連動型上場投信 | 2.64% | 10,775円 |

| 2512 | NEXT FUNDS外国債券・FTSE世界国債インデックス (除く日本・為替ヘッジあり)連動型上場投信 | 2.15% | 7,639円 |

| 2843 | 上場インデックスファンド豪州国債 (為替ヘッジあり) | 2.36% | 40,110円 |

| 2844 | 上場インデックスファンド豪州国債 (為替ヘッジなし) | 4.60% | 49,250円 |

| 2861 | 上場インデックスファンドフランス国債 (為替ヘッジなし) | 2.70% | 52,500円 |

| 2862 | 上場インデックスファンドフランス国債 (為替ヘッジあり) | 2.08% | 40,280円 |

続いて、先進国関連のETF銘柄です。

「上場インデックスファンド海外債券」のように先進国全般の債券指数に連動する銘柄や、豪州など特定の先進国の債券指数に連動する銘柄など様々。

米国国債より、最低投資金額が若干高い印象です。

為替変動リスクのある「ヘッジなし」のほうが、利回りが高い傾向にあります。

新興国債券の関連銘柄

| 銘柄 コード | 銘柄名 | 分配金利回り | 最低投資金額 |

| 1566 | 上場インデックスファンド新興国債券 | 4.98% | 48,650円 |

| 2519 | NEXT FUNDS新興国債券 (為替ヘッジなし)連動型上場投信 | 5.00% | 10,740円 |

| 2622 | iシェアーズ 米ドル建て新興国債券 ETF (為替ヘッジあり) | 4.90% | 1,734円 |

新興国債券は、信用リスク・流動性リスクが高い分、利回りが5%近くと高めです。

新興国債券がおすすめかどうかは、投資家の考え方次第といった所でしょうか。

なお、債券投資と同様にリスクが低いにも関わらず、「お金を貸すだけで」分配金利回り12%(固定)を実現するプライベートデットという方法もおすすめです。

ハイクア債券ETFとは?投資の基本知識

ではここで改めて、外国債券ETFについて、投資の基本知識から順に見ていきましょう。

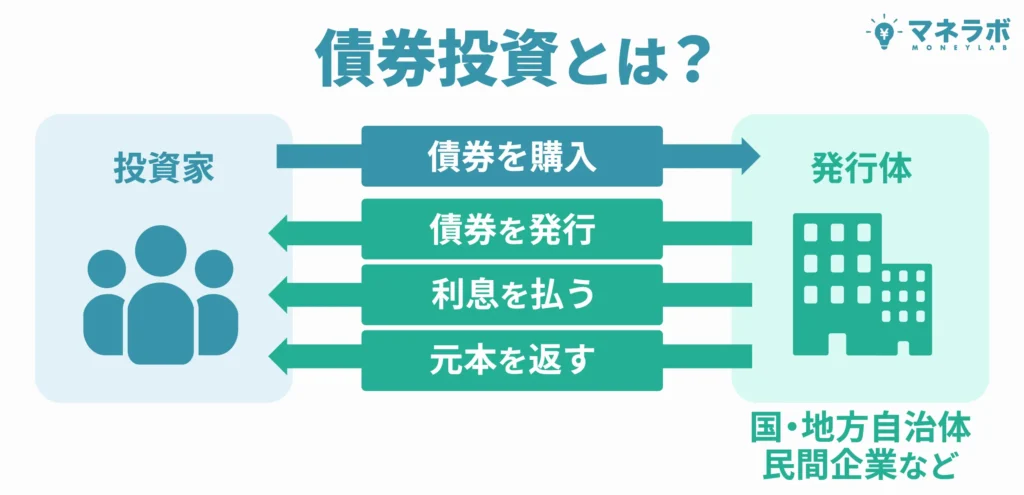

債券投資とは?

そもそも「債券」とは、国や団体・企業等が、投資家からお金を借りるために発行する有価証券のことです。借用証明書と考えると分かりやすいでしょう。

つまり債券投資とは、お金を貸してあげる投資。借金に対しての投資ということです。

通常の債券投資(ETFではない債券)では、発行体にお金を貸す代わりに、定期的に利子がもらえて、満期になると償還金を額面金額で受け取れます。

国内債券

おそらく、債券と聞くと「日本の国債」をイメージする方も多いのではないでしょうか。

日本国債は、日本政府が発行する債券です。

- 1万円以上・1万円単位で購入可能

- 国家が破綻しないかぎり償還時の元本割れなし

- 日本国債10年の利回りは、2025年以降約1.1~1.5%を推移(2025年3月時点)

日本国債を1万円買ったとすると、1年間で110~150円の利子をもらえることに。

ただ、100万円買っても年11,000〜15,000円の利子と考えると、少々物足りないかもしれませんね。

日本国家が破綻することは考えづらいので、安全性の高い投資ではありますが、利回り面で大きな期待はできないでしょう。

外国債券(外債)

一方、外国債券は、海外の政府機関が発行する債券のこと。略して「外債」と呼ばれることもあります。

米国債券も外国債券の一つですね。

外国債券は、日本国債と比較すると、利回りの高い銘柄が多いです。

また、国が発行する国債だけでなく、金融機関や法人が発行する外貨建ての海外債券も豊富にあります。

- 日本国債より利回りの高い銘柄が多い

- 米国債券は高い信用力と流動性がある

- 新興国債券はより高い利回りを期待できる

- 外貨建てではなく日本円でも取引可能(円建て外債=サムライ債)

2025年以降も米国国債10年の利回りは4%越えで推移しています。

100万円買ったら年4万円以上の利子と考えると、投資としての収益性は高いと言えるでしょう。

ちなみに、外国債券は外貨建てだけでなく、円建ての銘柄も多くあります。

米国債券や新興国債券よりも分配金利回りが高く、安全性は日本の個人向け社債より高い運用先を考えている方には、「プライベートデットファンド」がおすすめです。

日本のプライベートデットファンド「ハイクアインターナショナル」であれば年間12%(固定)の分配金利回りを実現しています。

\ フォーム入力1分で無料面談を予約 /

ETFと投資信託の違いは?

外国債券について見てきた所で、「ETF」とは何かを見ておきましょう!

ETFは、証券取引所で取引される投資信託のことです。

ETFと投資信託の主な違いは、下記の通り。

- 銘柄が上場している

- 証券取引所の取引時間内に、株式と同じようにリアルタイムで取引できる

- 自分が取引したい価格で発注・売買できる

- 銘柄が上場していない

- 1日1回算出される基準価額でしか取引できない

ETFは、株取引をイメージして頂くと分かりやすいでしょう。株取引では、取引したい価格で自由に注文を入れますよね、あれと同じです。

つまり外国債券ETFとは、上場している銘柄で、証券取引所を通して、任意の価格で取引できる投資となります。

上記の「上場」は、東証(日本国内)だけでなく、海外市場で上場している銘柄も当然含まれるので、外国債券ETFには膨大な数の銘柄・商品があるとお考えください。

インデックス型とアクティブ型とは?

外国債券ETFには、インデックス型の銘柄と、アクティブ型の銘柄があります。

- インデックス型:S&P米国債指数など特定の指標に連動することを目指す・手数料が安い

- アクティブ型:S&P米国債指数など特定の指標を上回る成果を目指す・手数料が高い

インデックス型の「米国債指数に連動する」とは、米国債指数チャートと同じような値動きをする、ということです。

インデックス型は、ある程度安定的な値動きをする分、利回りは小さめ。一方アクティブ型は、より大きな成果を目指すため、利回り面で期待できます。

以前、東証に上場できるETF銘柄は、インデックス型のみでした。

しかし、2023年6月末から、アクティブ型銘柄も上場申請を受付開始しました。今後、東証市場における外国債券ETF銘柄の一覧も、大きく変わる可能性があるでしょう。

ETF取引の流れ

ETF取引の流れを簡単に言うと、下記の通りです。

- 運用会社がETF銘柄を開発して上場申請を出す

- 証券会社がETF銘柄を販売する

- 投資家は証券会社でETFを買う(投資金を渡す)

- 投資家の注文は証券会社経由で証券取引所(流通市場)へ流れる

- 投資金は信託銀行で分別管理される

運用会社(管理会社)は、ETF銘柄の生みの親であり、期待した値動きになるよう運用指示・コントロールもしています。

証券会社は、一般投資家への販売者であり、投資家と取引所をつなぐ橋渡し的な存在。運用会社と証券会社は別物です。以下のように考えると分かりやすいでしょう。

- 運用会社:メーカー(企画開発・運営全般)

- 証券会社:スーパーなどの小売店(販売場所)

- 投資家:お客さん

投資信託の場合、証券会社だけでなく、銀行や郵便局でも購入可能です。しかし、ETFは証券会社でしか買えないのでご注意ください。

投資金は、証券会社や運用会社ではなく、信託銀行で分別管理されます。万が一、証券会社や運用会社が倒産しても、投資金は守られる仕組みです。

外国債券ETFのおすすめポイント【メリット】

次に、米国債券ETFも含む、外国債券ETFのメリットを5つ解説します。

証券会社経由でいつでも購入できる

外国債券ETFは上場投資信託なので、株と同じ感覚で取引が可能です。

取引所が開場している時間帯なら、好きな時に任意の価格で注文できます。

これは、非上場の投資信託にはないメリットと言えるでしょう。

投資信託よりコストが比較的安い

外国債券ETFは、投資信託よりコストが比較的安い点もメリットです。

ETFは、非上場の投資信託と比較すると、販売会社(=証券会社)への手数料が安い傾向にあります。

保有コストを抑えられることからも、外国債券ETFは長期保有に向いていると言えそうです。

多くの海外銘柄に分散投資できる

外国債券ETFのメリットとして、分散投資できる点も挙げられるでしょう。

外国債券ETFの銘柄は、特定の債券の銘柄ではなく、「指数(インデックス)」に連動します。いわば、様々な債券の集合体です。

例えば「米国債指数」に連動するETF銘柄なら、下記のような債券をすべて包含しています(一例)。

- 短期米国債(償還期間が52週以内)

- 中期米国債(償還期間が2年・3年・5年・7年・10年)

- 長期米国債(償還期間が10年以上)

米国債指数は、多くの米国債を含めて構成されるもの。1つのETF銘柄を買えば、複数の銘柄に分散投資していることになります。

「日経平均株価」という指数は、ソニー1社ではなく、225社の平均株価に分散投資していると考えれば、分かりやすいのではないでしょうか。

外国債券であっても日本円で取引可能

「外国債券」と聞くと、外貨建てでしか買えないというイメージかもしれませんね。

しかし実際には、外国債券であっても日本円で取引可能です。外貨建てだけでなく、円建て銘柄も豊富にあります。

円建てで取引して日本円で運用したい方にとって、大きなメリットとなるでしょう。

値動きが緩やかな傾向

外国債券ETFは、指数(インデックス)に連動するため、一般的に株式投資と比較して値動きが緩やかになりやすい傾向にあります。

特に米国国債関連の銘柄は、米国の信用リスクが低いので、相対的に安定性を重視した投資をしたい方に向いていると言えそうです。

外国債券ETFをおすすめしないポイント【デメリット・リスク・注意点】

続いて、外国債券ETFのリスク・注意点を3つ解説します。

売却時に株式ほどの売却益は期待しづらい

外国債券ETFは、銘柄によって異なるものの、株取引ほどの値上がり益は期待しづらいでしょう。

外国債券ETFの連動対象は、特定の債券ではなく、様々な債券を集めた「指数(インデックス)」。そのため、大きな変動が起こりにくく、比較的安定した運用を目指すのが特徴です。

一方で、株式ほどの価格変動が起こりにくいため、爆発的な売却益は望みにくいという面も。

外国債券ETFは、株式よりリスク面での心配が少ない代わりに、稼ぎづらいと言えるかもしれません。

ヘッジなしだと為替変動リスクがある

外国債券ETFでは、為替ヘッジの有無も重要です。

- 為替ヘッジあり:為替変動(円高)による損失を回避できる

- 為替ヘッジなし:為替変動(円高)による損失リスクがある

為替ヘッジなしの場合、円安による為替差益を得られる可能性もある一方で、円高によって損失が出るリスクもあるので注意しましょう。

市場金利が上昇すると価格下落のリスクがある

外国債券ETFは、市場金利が上がると価格下落のリスクが伴います。

例えば、金利3%の外国債券があるとしましょう。この債券を100万円買えば、年間3万円の分配金を受け取れます。

しかし、金利が5%に上昇すれば、年間の分配金は5万円。こちらのほうが報酬として魅力的ですよね。その結果、金利3%の外国債券は人気がなくなり、価格が下落します。

ざっくりですが、外国債券ETFでは、下記のことが言えるでしょう。

- 低金利(不景気):外国債券ETFには有利

- 高金利(好景気):外国債券ETFには不利

一方「プライベートデットファンド」の場合は、企業へ事業融資をしてその企業から支払われる貸付金利子が分配金原資となるため、市場環境に左右されない運用が可能となるのでお勧めです。

>>プライベートデットファンドについての解説はこちら

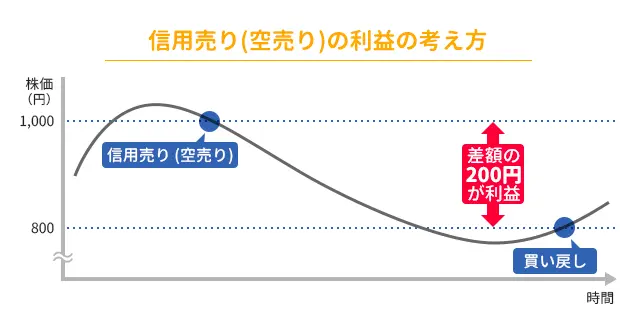

また下落相場でも利益が狙える「空売り」という投資戦略の活用で、上昇相場でも下落相場でも利益獲得が期待できる運用先を探している場合は「ヘッジファンド」がおすすめです。

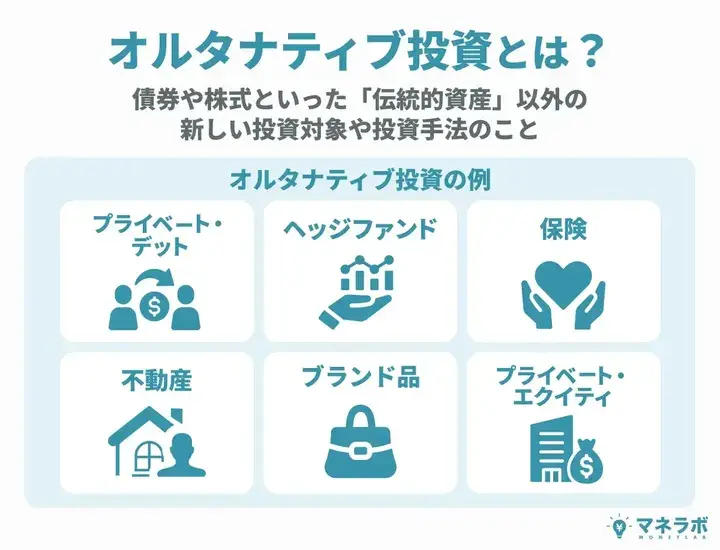

米国債券ETFよりも高い配当を目指すならオルタナティブ投資がおすすめ

オルタナティブ投資とは、債券や株式といった「伝統的資産」以外の以外の新しい運用方法のことです。

運用先の例としては、プライベートデットファンド、ヘッジファンド、コモディティ、仮想通貨、暗号資産などが挙げられます。

中でもプライベートデットファンドは米国債券ETFと同等程度のリスクでより高い分配金利回りを、ヘッジファンドは米国債券ETFよりややリスクは高くなるものの、より高い資産の成長性を期待できるためおすすめです。

ここでは、プライベートデットファンドとヘッジファンドについて、具体的な運用先例もあわせて解説していきます。

プライベートデットファンド|ハイクアインターナショナル

プライベートデットファンドとは、投資家から集めた資金をもとに、新規企業や成長企業に事業融資を実施し、企業から支払われる貸付金利子の一部または全てを分配金として投資家に還元する仕組みのファンドです。

「お金を貸すだけで」分配金を受け取れるので、仕組み自体は債券と似ています。

しかし、米国債券ETFを含む債券投資は分配金やトータルリターンが価格変動によって上下しますが、プライベートデットファンドの場合は企業から支払われる貸付金利子が分配原資となるため、市場価格に左右されることなく固定の分配金が期待できますし、最終的に元本割れを起こす可能性も極めて低くなる点が最大の特徴です。

ただし、分配金利回りが減少しない・元本割れを起こさないためには、貸付金利子を支払う事業融資先企業の業績が安定していなくてはなりません。

またプライベートデットファンドに関しても、信頼のおけるファンドでなくてはいけません。

そこで今回は運用先例として、ベトナムで設立から約15年の歴史があり、更なる事業拡大のために銀行融資の他にも資金調達をするために代表が設立したプライベートデットファンド「ハイクアインターナショナル」をご紹介したいと思います。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

\ フォーム入力1分で無料面談を予約 /

ハイクアインターナショナル(以下、ハイクア社)は、ベトナムのグループ会社「SAKUKO VIETNAM(以下、サクコ社)」への事業融資で年利12%の分配を実現する新興国企業融資ファンドです。

サクコ社の代表・梁秀徹(ヤンヒデテツ)氏によって、資金調達を目的に2023年に設立されました。

運用の仕組みは以下の通りです。

- 投資家がハイクア社に出資する

- ハイクア社がサクコ社に融資する

- サクコ社が利益をハイクア社に還元する

- ハイクア社が投資家に配当を支払う

融資先のサクコ社はベトナムで日本製品販売店やビジネスホテル、飲食店などを展開する成長企業。

2011年にベトナムで設立され、現在は年間25億円を売り上げています。

分配は年4回3%ずつ、合計12%(固定)を実現。

また最低投資額は500万円からと、他のヘッジファンドと比較しても投資しやすい金額設定になっています。

サクコ社については「SAKUKO Vietnam」で検索するといろいろな情報が得られる上、ハイクア社の社長兼サクコ社の会長がYouTubeで発信するなど実体性や透明性も抜群。

農林水産省やジェトロ(日本貿易振興機構)のレポートでもその名前が確認でき、日本の政府機関や地方自治体の公的支援機関などにも認知されている存在です。(レポートを開いて「Ctrl+F」で「SAKUKO」と検索してみて下さい。)

そんなサクコ社の代表が設立したハイクア社。

どちらも信頼に値することが分かりますね。

- 3カ月ごと3%、年利12%の配当を受け取れる

- 最低投資額は500万円~

- 成長市場の成長企業への融資なので確実性が高い

- 資料請求のみも可能で、問い合わせハードルが低い

以下公式サイトでは無料の資料請求やお問い合わせ・出資前の面談・相談の申し込みが可能です。

債券投資と同等のリスクにも関わらず、年間12%(固定)と高い分配金を得たいという方は、是非投資先としてご検討ください。

\ フォーム入力1分で無料面談を予約 /

ヘッジファンド|アクション・GFマネジメント

ヘッジファンドとは、投資家から集めた資金をもとに、国内外の株式・債券・不動産・コモディティ・事業融資などに広く分散投資し、投資で得られた利益を還元するという仕組みです。

お金を預けて運用してもらうという仕組み自体は投資信託やETFと似ています。

しかしヘッジファンドでは、投資信託やETFでは基本的に活用NGとされている「空売り」という投資戦略を駆使することが可能(一部ETFでは制限付きでOKとされている)。

空売りとは、債券価格や株価が下落すると予想する際に証券会社から債券・株式を借りて売却し、その後債券価格や株価が下落したところで買い戻すことで利益を得る手法です。

つまり、上昇相場においてはもちろん、下落相場においても利益獲得が期待できるので、相場に左右されづらい運用を目指すことが可能となるのがヘッジファンドの最大の特徴なのです。

ではここで、ヘッジファンドの運用先例として、「アクション」と「GFマネジメント」をご紹介したいと思います。

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

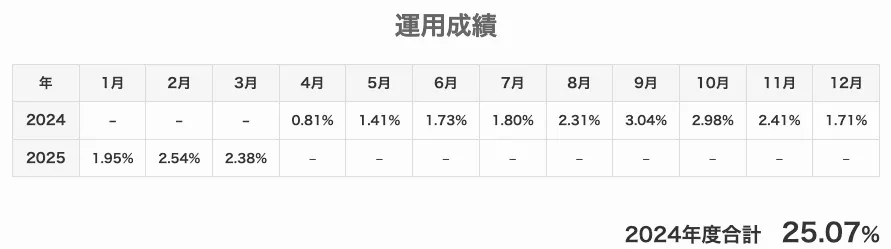

| 利回り | 25.07% ※2024年4月〜2025年3月 |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・バリュー株投資 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、バリュー株投資や事業への融資など様々な戦略で年間15%以上のリターン獲得を目標としているヘッジファンドです。

アクションの運用実績は極めて堅調で、2024年度は年利25.07%(運用期間2024年4月〜2025年3月)という高い利回りを実現しています。

アクションでは単利運用(配当金は受け取り、元本額はそのままで運用)と複利運用(配当金は受け取らずに元本に追加して運用)どちらも選択が可能。

単利運用の場合は、米国債券ETFでの運用のように毎回配当金を受け取って生活の足しにしても良いですし、複利運用の場合は配当は受け取らずに元本に追加して運用を続けることで高い利益拡大を目指せるでしょう。

また透明性の面でも、運用実績や役員陣の顔写真、名前、経歴をウェブサイト上で公開するなど、ヘッジファンドとしては珍しい積極的な情報開示を行っています。

投資条件も最低投資金額が500万円と、比較的少額から始められる点が特徴です。

- 多様な投資戦略で年間15%以上のリターンを目指す

- 2024年度の運用実績は+25.07%

- 最低投資額は500万円~

出資を検討する場合は、無料のオンライン面談で詳しい説明を受けることができ、その後契約するかどうかを判断できます。

米国債券ETFと比べるとリスクが高まりますが、その対価として下落相場にも強い本格的なヘッジファンドで高いリターン性を目指したいという方は、以下の公式サイトからアクションの詳細を聞いてみてはいかがでしょうか。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、ハイリターンを期待できる新興ヘッジファンドです。

GFマネジメントの魅力として、高利回りである点が挙げられます。

同社の投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率ですから圧倒的です。

- 平均年利29%の実績

- 直近5年の成長率は277%

※運用開始前の実績含む

- 500万円~投資相談可能

- 運用レポートは月1回発行

GFマネジメントでも単利運用・複利運用どちらの運用の可能ですので、目的に合った方法で運用を行うと良いでしょう。

ただし、同じヘッジファンドのアクションと比べるとややリスクが高まるという点には注意が必要です。

理由としては、バリュー株投資や事業への直接投資など多様な投資対象があるアクションに対してGFマネジメントでは日本の大型株のみが投資対象となり、分散効果が働かないことが挙げられます。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

へッジファンドの詳細:日本のヘッジファンドランキング!国内・海外のおすすめ会社を紹介!

ここまで、プライベートデットファンドの「ハイクアインターナショナル」と、ヘッジファンドの「アクション」と「GFマネジメント」をご紹介しました。

米国債券ETFも含めて、それぞれの特性をまとめると以下の通りです。

- プライベートデットファンド

- 米国債券ETF

- ヘッジファンド

- プライベートデットファンド

- 米国債券ETF

- ヘッジファンド

- GFマネジメント

- アクション

- ハイクアインターナショナル

- 米国債券ETF

- ハイクアインターナショナル

- 米国債券ETF

- アクション

- GFマネジメント

米国債券ETFと比べて高い配当を期待したい場合は、プライベートデットファンド・ヘッジファンドどちらの運用先もおすすめですが、リスクは極めて低い方が良いという方はプライベートデットファンドである「ハイクアインターナショナル」がおすすめです。

リスクはある程度許容できて、12%(固定)を超えるリターンを期待したいという方はヘッジファンドの「アクション」、より高いリスクも許容できる場合は「GFマネジメント」を検討すると良いでしょう。

3ファンドともに最低投資額は500万円~(GFマネジメントは要相談)ですので、500万円のまとまった資金が無いという方はまずは米国債券ETFで運用を始めても良いですね。

重要なのは、ご自身に合った運用先を見つけることが大切です。

よくある質問

最後に、外国債券(外債)ETFについてよくある質問をまとめたので、ぜひご活用ください。

- 投資信託とETFの違いは?

- 外国債券ETFは外貨建てですか?日本円で買える?

- インデックス型とアクティブ型の違いは?

- 外国債券(外債)の為替ヘッジありって何ですか?

- 米国債券10年の利回りを知りたい

- 外国債券ETFの利回りランキング一覧は東証HPに出てる?

- 株式と外国債券ETFで利回りがいいのはどっち?おすすめは?

- iシェアーズ外国債券ETFの銘柄を知りたい

- SBIアセットマネジメントは証券会社?

- 外国債券ETFの銘柄一覧はどこで分かる?

投資信託とETFの違いは?

投資信託とETFの大きな違いは、「上場しているか上場していないか」です。

- 投資信託:上場していないため証券取引所では取引されない

- ETF:上場しているため株式と同じく証券取引所で取引される

また、購入できる所にも、以下のような違いがあります。

- 投資信託:証券会社・銀行・郵便局など

- ETF:証券会社のみ

外国債券ETFは外貨建てですか?日本円で買える?

外国債券ETFは、外貨建てだけではなく円建ての銘柄も多数あるので、日本円での購入が可能です。

インデックス型とアクティブ型の違いは?

ETFにおけるインデックス型とアクティブ型の違いは、下記の通り。

- インデックス型:指数など、事前に定めた対象指標に連動する運用成果を目指す

- アクティブ型:対象指標を上回る運用成果を目指す

外国債券(外債)の為替ヘッジありって何ですか?

外国債券の為替ヘッジありとは、為替の値下がり(円高)による損失を回避することです。

外国債券投資では、円高になると、日本円換金した際の損失リスクが伴う点がデメリット。

しかし、為替ヘッジありの銘柄に投資すれば、為替変動による損失を防げます。

米国債券10年の利回りを知りたい

米国債券10年の利回りは、2025年3月中旬時点で約4.1~4.4を推移しています。

外国債券ETFの利回りランキング一覧は東証HPに出てる?

いえ、外国債券ETFの利回りランキング自体は、東証HPに掲載されていません。ただし、利回り情報を確認することは可能です。

ランキングというほどではないですが、特に利回りの高い外国債券ETF(東証上場)は、下記の通り(2025年3月時点)。

- NEXT FUNDS新興国債券・J.P.モルガン・エマージング・マーケット・ボンド・インデックス・プラス(為替ヘッジなし)連動型上場投信:5.00%

- iシェアーズ米ドル建て新興国債券ETF(為替ヘッジあり):4.90%

- iシェアーズ 米ドル建て投資適格社債ETF(為替ヘッジあり):4.53%

- 上場インデックスファンド米国債券(為替ヘッジなし):4.44%

米国株式ETFと外国債券ETFで分配金利回りがいいのはどっち?おすすめは?

結論からお伝えすると、分配金利回りの比較は現在の金利環境によって大きく左右されるため、一概にどちらが良いとは言えません。

米国株式ETFと外国債券ETFの現在の分配金利回りの傾向は、以下の通りです。

- 米国株式ETF:銘柄により幅があり、高配当型で相対的に高くなる

- 外国債券ETF:現在の金利環境では比較的高水準

現在の金利環境では外国債券ETFの方が高い分配金利回りを期待できる傾向にありますが、投資目的(安定性 vs 成長性)や投資期間によって最適解は変わります。

iシェアーズ外国債券ETFの銘柄を知りたい

iシェアーズ外国債券ETFには、以下のような銘柄があります。

| 銘柄 コード | 銘柄名 |

|---|---|

| 1482 | iシェアーズ・コア 米国債7-10年 ETF(為替ヘッジあり) |

| 1496 | iシェアーズ 米ドル建て投資適格社債 ETF(為替ヘッジあり) |

| 1497 | iシェアーズ 米ドル建てハイイールド社債 ETF(為替ヘッジあり) |

| 1656 | iシェアーズ・コア 米国債7-10年 ETF |

| 2620 | iシェアーズ 米国債1-3年 ETF |

| 2621 | iシェアーズ 米国債20年超 ETF(為替ヘッジあり) |

| 2622 | iシェアーズ 米ドル建て新興国債券 ETF(為替ヘッジあり) |

| 2623 | iシェアーズ ユーロ建て投資適格 ETF(為替ヘッジあり) |

| 2649 | iシェアーズ 米国政府系機関ジニーメイMBS ETF(為替ヘッジあり) |

| 2853 | iシェアーズ 気候リスク調整世界国債 ETF(除く日本・為替ヘッジあり) |

| 2856 | iシェアーズ 米国債3-7年 ETF(為替ヘッジあり) |

| 2857 | iシェアーズ ドイツ国債 ETF(為替ヘッジあり) |

SBIアセットマネジメントは証券会社?

いえ、SBIアセットマネジメントは証券会社ではなく、運用会社です。

- SBI証券:証券会社

- SBIアセットマネジメント:運用会社

外国債券ETFでは、SBIアセットマネジメントが銘柄を開発して上場させます。

投資家は、SBIアセットマネジメントで開発された銘柄を、SBI証券を通して購入・投資する流れです。同じSBIでも、証券会社と運用会社は別物だと理解しておきましょう。

外国債券ETFの銘柄一覧はどこで分かる?

では、外国債券ETFの銘柄一覧は、どこで探せばよいのでしょうか?

外国債券ETFの情報を得る方法は、大きく2つ。

- 東証公式HPで探す

- 証券会社HPで個別に探す

②の場合、海外の証券所に上場している銘柄も含まれます。例えば楽天証券では、東証で上場55銘柄・海外で上場69銘柄の外国債券ETFがあります(2025年3月時点)。

まず、初心者の方におすすめなのは、東証公式HPの一覧から探す方法です。東証に上場している外国債券ETF銘柄を、一覧で確認できますよ!まずは、東証上場銘柄から確認してみてはいかがでしょうか。

東証に上場している外国債券ETFの銘柄一覧を見たい方は、こちらからどうぞ。

上画像のように、東証HPでは、日本国債も含めたETF銘柄の一覧が掲載されています。

「日本国債」「国内債券」以外の銘柄が、外国債券ETFです。

- 連動対象指標:連動を目指すインデックス対象

- 名称:ETF銘柄名

- 管理会社:銘柄を開発した運営会社

「銘柄詳細」をクリックすると、各ETF銘柄の詳細情報が出てきます。

価格や分配金、利回りなど、ETF銘柄の知りたい情報が一目瞭然!他の銘柄の検索もできるうえ、注目銘柄の記事等も掲載されており、情報サービスが充実しています。

外国債券ETFが新たに追加されれば情報更新されるので、たまに東証HPで情報チェックしておくのもおすすめですよ。

まとめ

外国債券ETFとは、外国の債券を投資対象とし、証券所に上場している投資信託のことです。

外国債券ETFには、以下のようなメリットがあります。

- 株のように証券会社経由で購入できる

- 投資信託よりコストが比較的安い

- 多くの海外銘柄に分散投資できる

- 円建てで取引可能

- 米国債券など利回りの安定した銘柄も多い

ただし、売却時に株式ほどの値上がり益は期待しづらく、為替変動リスク・金利リスクがデメリットとなる点には注意が必要です。

東証に上場している外国債券ETFの銘柄一覧は、東証公式サイトにて確認できます。まずは、分配金や利回りなどの情報収集から始めるのもよいでしょう。

なお、米国債券ETFで期待できる分配金利回りの目安は2~5%程度。

配当利回り順上位30位では4.51~9.47%程度の分配金利回りが期待できることが分かりました。

債券投資と同様、「お金を貸すだけ」・元本割れほぼ無しのプライベートデットファンド「ハイクアインターナショナル」であれば、年間12%(固定)の配当が期待できます。

また債券投資よりはリスクが高まるものの、ヘッジファンドの「アクション」であれば年間15%以上のリターンを目標に、「GFマネジメント」であれば年率29%のリターンを目指すことが可能。

米国債券ETFより高いリターンを狙いたいという方におすすめの運用先です。

以下に「ハイクアインターナショナル」「アクション」「GFマネジメント」の公式サイトと詳細記事をあらためて掲載しますので、ぜひ参考にどうぞ。

\ フォーム入力1分で無料面談を予約 /