「SUMCOの株価はなぜ上がらないの? 」

「株価が停滞している理由は?」

SUMCOはシリコンウェハーの製造で世界シェア2位を誇る会社です。

3,500もの特許を保有しており、日本が世界に誇れる半導体関連企業と言える存在です。

しかし投資家目線で見ると、なかなか株価が上がらないことに不満を感じている方も少なくありません。

そこで本記事では、SUMCOの株価が上がらない理由を中心に、業績や市場環境など複数の理由からその背景を分析していきます。

まずは、SUMCOがどんな会社なのか、概要を簡単に紹介していきましょう。

SUMCOの株価が上がらない理由を先に見たい方は「こちら」から

SUMCO (サムコ) はどんな会社?事業内容を簡単に解説

SUMCOは、半導体用シリコンウェハーの専業メーカーとして1999年に設立された東証プライム上場企業です。

住友金属工業と三菱マテリアルの事業統合により誕生し、その後は小松製作所傘下のシリコンウェハー関連事業も統合。

2024年12月期の連結売上高は約3,966億円、約9,850名の従業員を抱える大手企業です。

※出典:株式会社SUMCO 2024年12月期 決算短信〔日本基準〕(連結)

SUMCOは、AIデータセンター向けの300mmシリコンウェハーや、民生・産業・自動車用途向けの200mmウェハーを中心に製造・供給しています。

国内外の半導体メーカーに向けて高品質な製品を提供しており、技術力の高さが強みです。

シリコンウェハーとは?

シリコンウェハーとは、半導体チップの基盤として使われる、シリコン素材の薄い円盤。

【200mm】主に家電・産業機器・自動車用半導体用(成熟市場向け)

【300mm】主にスマホ・PC・AI・データセンター向けの最先端チップ用(最新設備が必要)

また、その技術力は世界的にも認められており、2023年にはTSMCから10年連続15回目の「Excellent Performance賞」、Samsungからは通算17回目となる「Best in Value賞」を受賞。世界の主要半導体メーカーから高い評価を得ています。

SUMCOは世界シェア2位のシリコンウェハー企業

SUMCOは、シリコンウェハーの世界シェア第2位に位置しています。

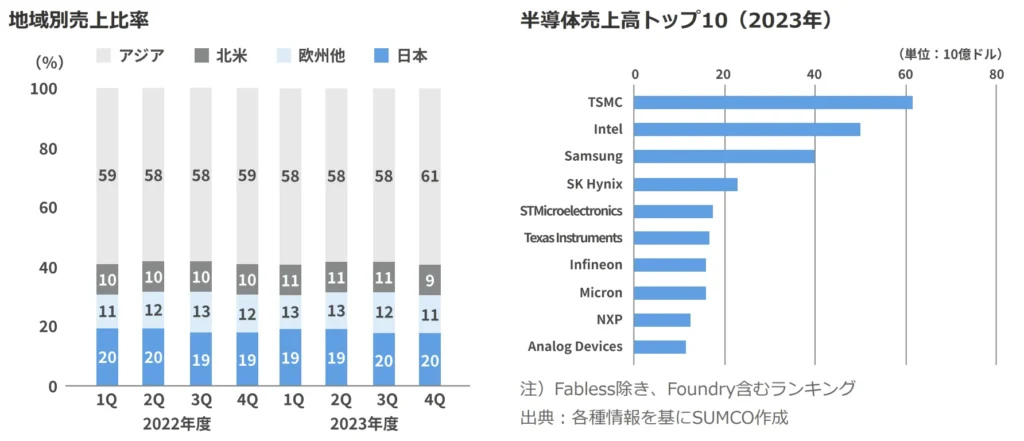

以下は2023年の主なメーカー別シェアです。

| 会社名 | 市場シェア |

|---|---|

| 信越化学 | 24.70% |

| サムコ | 19.90% |

| グローバルウエハーズ ※台湾 | 14.20% |

| シルトロニック ※独 | 10.90% |

| SKシルトロン ※韓国 | 10.20% |

このように、SUMCOは世界市場でもトップクラスの存在であり、またウエハー製造は設備投資・技術集約型で、新規参入が難しいため、既存大手が高い競争優位性を維持しています。

ちなみにSUMCOでは、売上の8割が海外向けであるため、グローバル需要の変動が直接業績に影響を与える銘柄とも言えます。

主要顧客はTSMC・サムスン

SUMCOの取引先には、世界の主要な半導体メーカーが名を連ねています。

特に、世界の半導体売上高トップ10企業すべてが取引先である点は、同社の技術力と供給体制への信頼の証といえます。

一方で、こうした大手顧客への依存度の高さは、半導体市場の変動リスクを増幅させる要因ともなり得ます。

特に、TSMCやSamsungなどの主要取引先の需要動向や生産戦略の変化が、SUMCOの収益に直結するため、顧客分散と柔軟な供給体制の構築が今後の持続的成長の鍵になるでしょう。

複数の視点から見るSUMCOの株価が上がらない理由

前述のように、世界のトップ半導体企業から高い評価を得ているSUMCOですが、ではなぜSUMCOの株価が上がらないのでしょうか。

株価が上がらない理由①2024年8月日本株市場全体と共に下落

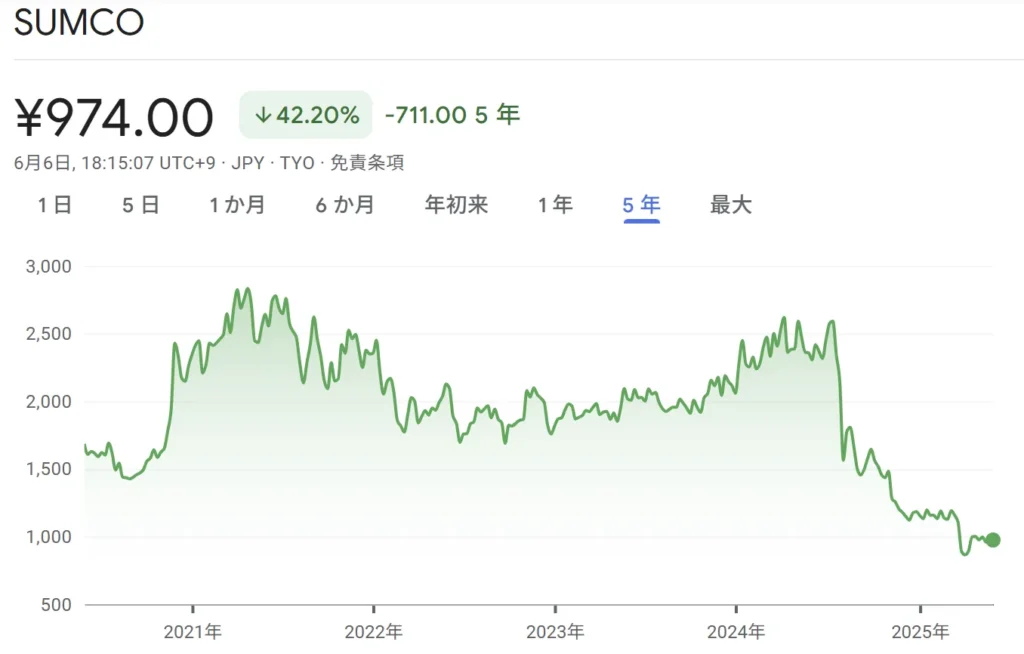

まず、SUMCOの過去の株価の推移を見てみましょう。

直近5年のSUMCOの株価は、1000円台〜最高2900円台のレンジで推移しています。

2023年から2024年にかけて半導体関連株が全体的に上がってきましたが、SUMCOの株価は2024年8月に入り急落し、9ヶ月の間に1,000円台を割り込む水準にまで下がってしまいました。

これは、SUMCOに関するニュースなどが出たわけではなく、日経平均の大幅下落(12.4%)が主因とされています。

米国経済の弱い指標や、日銀の政策金利引き上げ、円高の進行などが重なったことが、日本市場の株全体の下落に繋がり、SUMCOもその波に飲み込まれた格好となりました。

しかし、SUMCOの実際の下落幅は40%超に達しており、日経平均の下落幅を大きく上回っています。

その背景には、市場全体の影響だけでなく、SUMCO特有の個別要因(続く章で解説)も存在していると考えられます。

株価が上がらない理由②業績不振が続いている

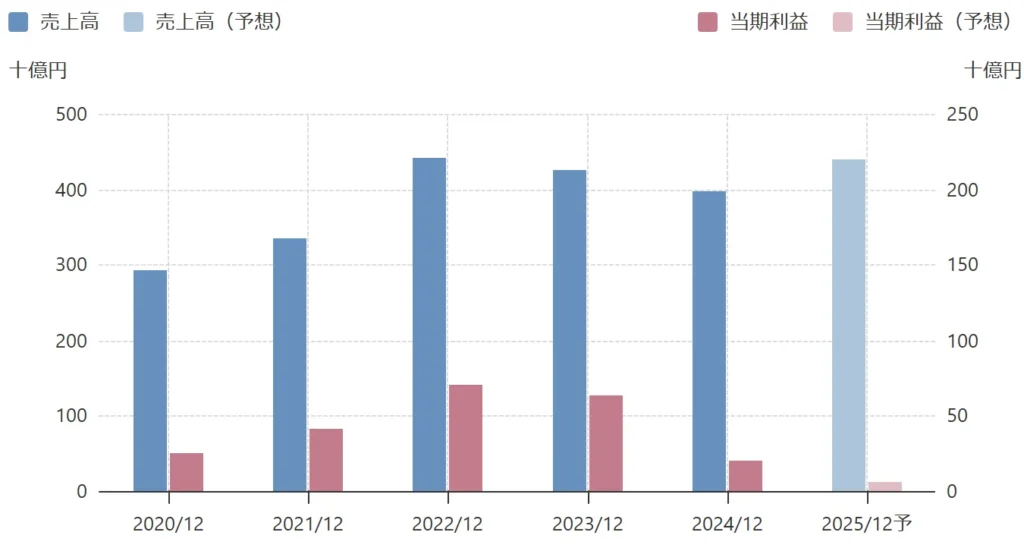

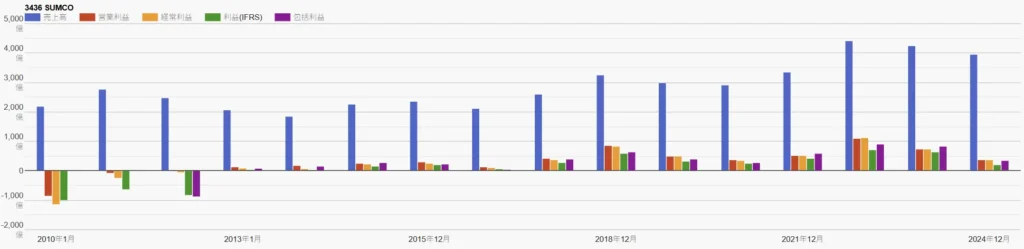

SUMCOは、2022年に売上、営業利益ともに上場来最高を記録しました。

しかし、その後は業績が頭打ちとなり、2023年以降は売上・利益ともに減少傾向が続いています。

2025年末の決算予想は、2025年5月8日時点における日経予想

2025年末の決算予想では、売上高はやや持ち直す見込みであるものの、当期利益は2022年のピーク時と比べて約70%減少する見通しとなっており、これも投資家からの評価低下の一因と見られています。

- 民生用・産業用を中心とした半導体需要の低迷と在庫調整の長期化

- 成熟市場向け200mmウェーハの出荷不振が続いている

- AI向け以外の分野で300mmウェーハ在庫が高水準にとどまっている

- 中国勢の台頭により、200mm以下の市場で競争環境が悪化

- 高性能製品対応のための大型設備投資によるコスト負担の増加

- 稼働率低下に伴う減価償却費の増加と固定費の重荷

- 円高進行による為替差損の拡大と海外売上の目減り

このように、SUMCOは2022年をピークに業績が下降基調にあり、特に収益性の低下が投資家の懸念材料となっています。

今後の株価回復には、需要環境の改善と収益構造の見直しが重要な鍵となるでしょう。

株価が上がらない理由③事業の見通しが悪い

SUMCOの株価が上がらない理由として、事業の先行きに対する不透明感も大きな要因となっています。

特に競合企業や半導体市場全体の動向を見比べると、現時点では成長に対する期待がやや控えめになっているのが現状です。

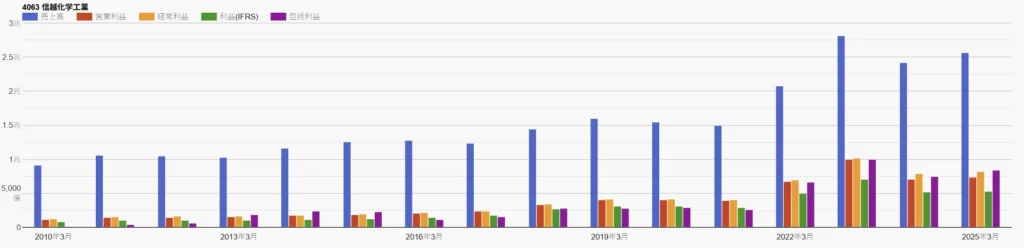

たとえば、SUMCOと同じくシリコンウェハーを製造する信越化学との比較では、2022年以降、両社とも一時的な業績の落ち込みが見られたものの、信越化学は2025年にかけて売上・営業利益ともに回復の兆しを見せています。

一方のSUMCOは、2025年の当期利益予想が前年比で約70%減少する見通しとなっており、業績の戻りの鈍さが信越化学との差を際立たせています。

これは、信越化学が事業を分散しているのに対し、SUMCOはウェハー専業で市況の影響を受けやすいためで、こうした業績回復ペースの差が、SUMCOの株価が上がらない理由の一つと見なされています。

また、半導体市場の需要環境が不安定であることも、SUMCOの事業見通しを重くしている要因です。

AI需要を背景としたデータセンター向けは堅調な一方で、スマホやPCなど民生用途の回復は鈍く、全体として業績を押し下げる要因となっています。

また、工場新設などの大型投資に伴う減価償却費の増加や稼働率低下による固定費負担が重荷となり、短期的には利益を圧迫しやすい構造が続いています。

今後はAI・自動運転・IoT分野の成長が期待される一方で、台湾・韓国・中国企業との価格競争や供給過多の懸念も残ります。

結果として、SUMCOにとっては収益改善へのハードルが依然として高い状態が続いているのが実情です。

株価が上がらない理由④配当が減配された

2022年に過去最高益を記録したSUMCOは、その年に年間81円(1株あたり)の配当を実施し、株主還元にも積極的な姿勢を見せていました。

しかしその後の業績悪化により、配当金は2023年に55円、2024年は21円と、大幅な減配が続いています。

2022年の配当はまだ未定であるものの、中間配当予想は10円とこちらも減少傾向が見られます。

配当の大幅な減少は、配当重視の投資家にとって売却の条件になりやすく、株価が伸び悩む中では新たに「買う理由」を見出しにくい状況です。

また、今後の業績回復見通しが弱いため、増配への期待も持ちにくく、これも株価が上がらない理由の一つとなっています。

株価が上がらない理由⑤機関投資家の空売りが入っている

SUMCOの株価が上がらない理由の一つとして、機関投資家による空売りの影響も考えられます。

空売りとは?

株価が下がると予想した時に使う手法で、株を借りて高く売り、後で安く買い戻すことで利益を得る取引。

SUMCO株に関しては、2024年秋から2025年前半にかけて空売り比率が上昇し、需給面での重しとなった結果、SUMCO株は買いが入りにくい展開が続きました。

その後、株価は2024年12月の1,183円から2025年6月6日には974円まで下落しています。この下落は、前述のSUMCO業績不振や市場環境の影響に加え、こうした空売りの影響も受けています。

2025年6月現在は、主要な機関投資家の空売り残高が2024年11月頃と比べて3分の一強に減少しており(約1600万株程度)、空売り圧力は弱まりつつある可能性があります。

また、大規模な空売り後には基本的に「買い戻し」があるため、複数の機関による大規模なポジション解消が集中した場合は株価への大きな影響が予想されます。

ただし、買い戻しのタイミングは機関によって異なり、業績回復の見通しなしには一時的な上昇に留まる可能性もあるため、投資判断には慎重さが求められます。

以上、5つがSUMCOの株価が上がらない理由でした。

SUMCOに対する投資家の評判を掲示板やSNSから紹介

ではここからは、実際に投資家がどのようにSUMCO株を見ているのか、掲示板やSNS上の口コミ評判をもとに整理していきます。リアルな声を通じて、投資家の株価や市場に対する見方を探ってみましょう。

参考:Yahoo! JAPAN ファイナンス|(株)SUMCO【3436】の掲示板 および X.com

掲示板およびSNS上の口コミ①シリコンサイクルについて

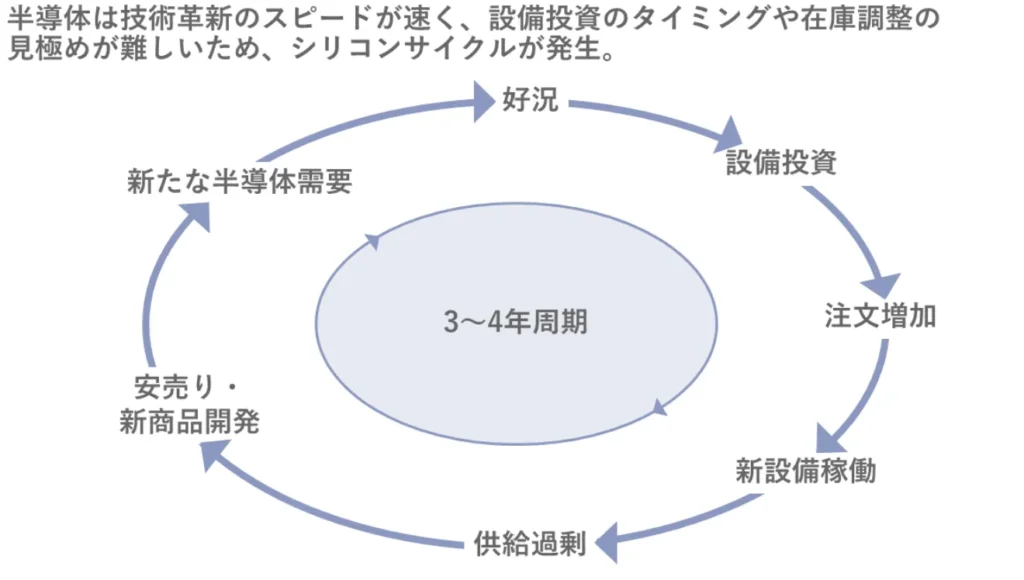

半導体市場は3〜4年周期で好況と不況を繰り返しています。この周期はシリコンサイクルと呼ばれています。

2024年はAI需要が高まったこともあり、シリコンサイクルで言うと好況でした。つまりSUMCOは好況の中で悪い決算を出してしまったのです。

実際の掲示板やSNSでも、シリコンサイクルの有効性については賛否が分かれます。

| 肯定派 | 否定派 |

|---|---|

| 今の株価水準は仕込み時。数年後には戻る (2025年3月4月) シリコンサイクルとほぼ同期。待てば上がる (2025年3月) AI半導体需要は続く。経営資源を先端半導体にシフトしている点は安心 (2025年3月) | 決算サイクルも重要。赤字リスクも見るべき(2025年4月) シリコンサイクルはもはや死語。が主軸で、旧来の需給論では語れない (2025年3月) トランプ政権下での不確実性やコロナでの需給歪みで、波が崩れている。正常化には数年を要する (2025年3月4月) シリコンサイクルなんてのは株価の指標として意味がない。300mm市場の拡大を待つしかない (2025年4月) シリコンサイクル教徒が現れないことを願う (2025年4月) |

(括弧内は口コミ評判の投稿時期)

このように、投資家の間では「シリコンサイクルは通用しない」とする声が多い一方で、過去10年の株価推移を見るとシリコンサイクルの流れに沿っているようにも見え、シリコンサイクルを重視する一定の投資家の動きが今後の相場に影響を与える可能性も否定できません。

ちなみに、TBS NEWS DIG(2024年12月)のインタビューでは、アナリストが「需給の山谷は依然としてあるが、近年はより複雑化している」と指摘し、サイクルは存在するものの、以前のような明確な「波」としては機能しにくくなっているとの見方も示されています。

サイクルの存在を意識しつつも、実際の投資においてはSUMCOの業績動向や市場環境を注視しながら、長期的な視点で冷静に判断する姿勢が求められます。

掲示板およびSNS上の口コミ②最近の価格推移について

2024年以降、SUMCOの株価は1,000円割れ目前まで下落。現在の株価水準をどう見るかについて、投資家の間では意見が分かれています。

| 買い派 | 慎重派 (弱気・様子見) |

|---|---|

| 900円台ならどこで買ってもリターンは狙える(2025年4月) 半導体工場が次々でき、ウエハの需要が増えないわけがない。さらにここはバガー狙える低さ (2024年6月) トランプ前は1300円直前だった。2~3年後に2500円になればいい (2025年6月) 短期ならイライラするけど長期なら勝てると思う (2025年6月) | 1200円まで半年はかかりそうなの覚悟した(2025年5月) 半導体全体が上昇する中で逆行安。我が道を行ってますね。(2025年5月) ハズレのなかでも大外れの株。500円になる前に逃げよう (2025年5月) ワンコインまで待てば良いだけだろ。 (2025年6月) 認めたく無いけど下は790円も視野にはいれておかないと (2025年6月) |

(括弧内は口コミ評判の投稿時期)

SUMCOの株価は900円台で推移しており、投資家の口コミ評判では「割安」「反転狙い」とする声と、「業績不安」「長期戦覚悟」といった慎重派が拮抗しています。

一方、みんかぶ提供の「SUMCOの証券アナリスト予想」では、2025年6月8日時点のコンセンサス評価として「買い」判断が過半数を占め、目標株価は現在より約48%高い1,446円が設定されています。

これは、短期的な業績悪化がすでに株価に織り込まれており、反発の可能性を見込む声があることを示しています。

ただし直近ではアナリストによる目標株価や業績予想が引き下げられており、赤字転落の見通しも踏まえた慎重な姿勢がうかがえます。

一部では「チャート的には底を打った」とする声もあるものの、業績回復の道筋が見えない中では、こうした反発期待も必ずしも信頼できる買いシグナルとは言えず、慎重な見極めが必要な状況です。

長期投資なら買い?SUMCOの今後の見通し

ここまで、SUMCOの株価が上がらない理由やSUMCOの評判について解説してきました。

ここからは、今後の半導体市場やSUMCOの成長要因を踏まえて、将来性に注目した中長期的な展望を解説していきます。

もちろん、ここで述べる内容はあくまで参考情報にすぎず、将来の相場や企業業績を保証するものではありません。最終的な投資判断はご自身の責任でお願いいたします。

半導体の市場予想

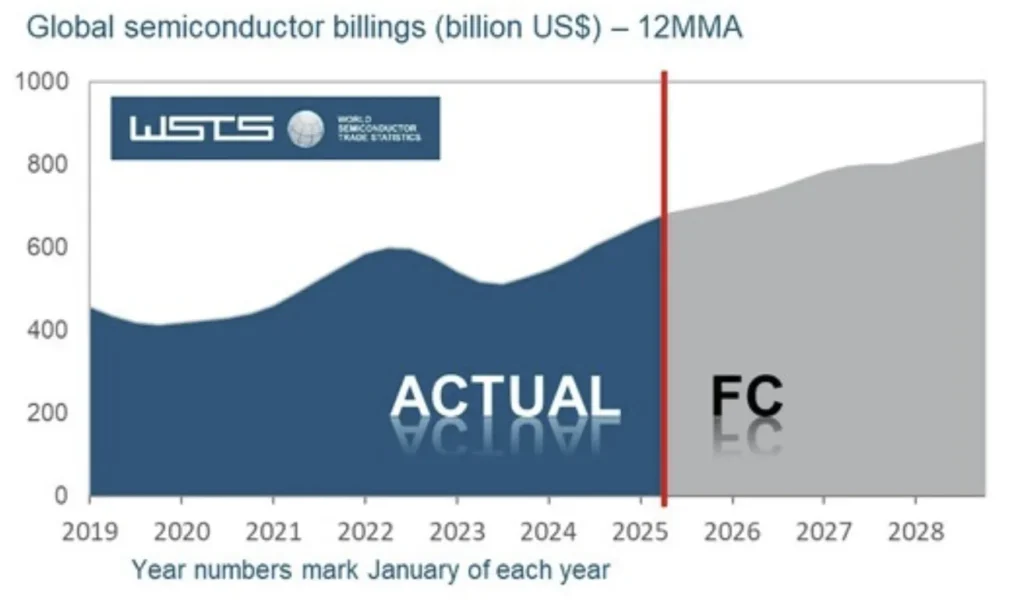

下図は、世界半導体貿易統計機構(WSTS)による世界半導体市場の最新予測(2025年6月3日付け)を示したものです。

WSTSによると、2024年の回復基調に続き、2025年もロジックやメモリ分野の堅調な需要が全体の成長を牽引し、世界の半導体市場は前年比11.2%増の7,009億ドルに達する見通しです。

ロジックやメモリ分野の好調は、AI・クラウド・一部の先進的な民生機器向けの拡大が背景にあります。

(他の分野では、緩やかながら成長が続く分野、縮小傾向が見込まれる分野などもあり)

2026年には8.5%増の7,607億ドルへ拡大する見通しで、メモリ・ロジック・アナログの3分野がバランスよく貢献すると分析されています。

このように、分野や地域による差はあるものの、半導体市場は2025年〜2026年にかけて中長期的に成長を維持するとされており、SUMCOのような素材・部材メーカーにとっても追い風となる可能性があります。

SUMCOの業績見通し

SUMCOの業績は、製品ごとの需要動向や価格競争、在庫状況など複数の要因が絡み合って推移しています。

現在、AIやデータセンター向け300mmウェーハの需要は堅調で、同社の収益を一定程度支えています。

一方、スマホ・PC・自動車などに使われる200mm以下の製品は低迷しており、在庫調整も長期化しています。これらは半導体需要全体の5〜6割を占めるため、影響は大きくなっています。

さらに、200mm以下は特に中国勢との価格競争が厳しく、採算も悪化しています。

こうした中、SUMCOは先端用途向け製品(300mmウェーハ)への対応として新工場の建設や設備投資を進めていますが、減価償却費が先行しており、出荷が本格化するまでの間は利益を圧迫する構造が続いています。

とはいえ、今後の成長ドライバーとして期待されているのが生成AIの普及です。

AI搭載のスマートフォンやパソコンの投入が進めば、買い替え需要が本格化し、関連半導体の需要再加速が期待されます。さらに、車載半導体も2025年後半からの回復が見込まれ、中長期的に業績の支えとなる可能性があります。

総じて、SUMCOは足元での利益圧迫に直面しているものの、300mmウェーハの底堅い需要と、AIや次世代機器の普及を追い風に、2025年以降の回復が意識されつつあります。現状は「先端と汎用の需給ギャップ」が業績に影響を与えており、どの分野で回復が先行するかが今後の焦点です。

為替・市場環境の見通し

SUMCOは、グループ全体の海外売上比率が8割を占めており、外貨建てでの取引が中心です。そのため、円安局面では為替差益を受けやすい一方、円高になると利益を圧迫するリスクがあります。

2025年6月9日時点では、USD/JPYは144.4110と円高傾向にあり、SUMCOの収益環境にマイナス要因となっています。

現在、米国では段階的に利下げが進む一方で、日本は日銀が政策金利の引き上げを模索している状況です。このため、金利差の縮小によるさらなる円高進行も視野に入ります。

FRB(米連邦準備制度理事会)の利下げと、日本銀行の利上げが重なれば、円高基調が続く可能性が高まります。

為替相場は、専門家でも正確に予測するのが難しく、こうしたマクロ環境の変動が個別株投資におけるリスクの一つでもあります。

個別株はやめとけと言われる理由を下記の記事でも解説していますので、あわせて参考にしてみてください。

安定した利益を期待するならヘッジファンドがおすすめ

ここまで、SUMCOの将来性や半導体市場の見通し、同社の株価が上がらない理由について見てきましたが、個別株はどうしても市況の影響を大きく受けるという側面があります。

実際、SUMCOのような個別株は将来性があっても、業績や為替、市況の影響を強く受けるため、タイミングによっては想定外の値動きとなることもあるでしょう。

そのような中、より安定的に資産を育てたいという方には、個別株とは異なる投資手法として「ヘッジファンド」も一つの選択肢となり得ます。

ヘッジファンドは、投資のプロが顧客の資金を預かり、戦略的に運用し、利益を還元してくれる仕組みです。

市場環境に左右されず、ショートポジション(空売り)やレバレッジ、デリバティブなどの高度な運用戦略を駆使して、上昇相場でも下落相場でもリターンの最大化を狙える点が、ヘッジファンドの大きな魅力です。

- 投資家から集めた資金を投資のプロ(ファンドマネージャー)が広く分散投資

- 投資知識のない初心者でもプロの手腕で高い利回りを狙うことができる

- 運用を委託するため、株や不動産投資のような投資の手間が掛からない

- 株式・債券・デリバティブ・オプションなど多様な資産に投資するため、分散性や収益性が高い

- 空売りやレバレッジを使用した高度な戦略で、下落相場でも効果的に利益が狙える

従来は海外富裕層向けというイメージも強かったかもしれませんが、最近では日本国内から比較的低額で参加可能なファンドも登場しており、個人投資家にとっても手が届く選択肢となりつつあります。

以下は、個人投資家にも開かれたおすすめのヘッジファンドの一例です。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクア・インターナショナル(以下、ハイクア)では、関連会社「サクコベトナム(以下、サクコ)」への事業融資を行うことで収益獲得を目指します。

詳しいスキームは以下の通りです。

投資家はハイクアへ社員権を購入する形でハイクアへ出資をします。

ハイクアは関連会社でベトナム企業であるサクコに事業融資を実施。

融資を受けているサクコはハイクアに対して貸付金利息を支払いますが、その貸付金利息の一部が配当金として投資家に配当される仕組みです。

配当は1年に4回3%ずつ、合計12%(固定)となります。

一般的な個人向け社債の利回りが1~2%程度、株式の配当利回りでも3~4%程度といわれる中、ハイクアでは年間12%の固定リターンが期待できます。

- ハイクア:12%(固定)

- 個人向け社債:1~2%

- 株式(配当利回り):3~4%

安定した高利回りを求める投資家にとって魅力的な選択肢といえるでしょう。

ここで気になってくるのはサクコの企業情報と業績でしょう。

サクコの代表はハイクアの代表 梁 秀徹(ヤンヒデテツ)氏が兼任しています。

ハイクアの公式サイトによると、サクコはベトナムで2011年に設立され、日系ホテル、日本製品を販売するショップ、日本でも人気のスイーツ店などを展開中。

今後も様々な事業展開を予定しており、規模としては「大企業」といえます。

また、Googleなどで「サクコベトナム」「Sakuko Vietnam」と調べてみても、同社の製品などを評価するブログや代表ヤン氏のインタビューなども見られます。

同氏が運営するYouTubeでは企業としての成長やベトナム市場の変化などをチェックすることが可能。

わざわざベトナムまで行かなくても、インターネット上で日本人だけでなくベトナム人からも愛されている様子が見れて、企業としての信頼度も担保できるでしょう。

プライベートデットファンドとしてはかなり低い水準の500万円から投資が可能です。

個人投資家がアクセスしやすいのもハイクアインターナショナルの魅力と言えるでしょう。

「個人向け社債より高い利回りで安定的に資産形成したい」という方は、是非ハイクアをご検討下さい。

ハイクアに投資するには、まず無料個別相談で担当者から詳しい話を聞きます。投資に関する説明を受けた後、疑問があれば質問も可能です。

誠実に対応してもらえますので、気軽に予約してみてはいかがでしょうか。

\ フォーム入力1分で無料個別相談を予約 /

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35% ※2024年7月〜2025年6月 |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023設立の新興ヘッジファンド。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 年利17.35%(運用期間2024年7月〜2025年6月)

- 株式や債券に留まらないポートフォリオ戦略

- 最低投資額は500万円~

アクション合同会社の2024年度の運用パフォーマンスは17.35%という驚異的な実績を残しており、今後の運用にも期待が高まります。

アクションは株式や債券だけでなく、Web3事業や事業投資、ファイナンスへの投資など、さまざまな対象に分散投資することでこのパフォーマンスを上げてきました。

詳しい投資事例や今後の方針については無料の面談で聞くことができますので、まずは公式サイトから問い合わせてみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

「SUMCOの株価が上がらない理由」解説まとめ

SUMCOの株価が上がらない理由には、業績回復の遅れ、配当の大幅な減少、そして競争環境の厳しさなど、複数の要因が重なっています。

一方で、300mmウェーハの需要は堅調に推移しており、AIや次世代機器の普及が進めば、SUMCOの業績も中長期的には持ち直す可能性があります。

現状では「先端分野は好調だが、汎用分野は弱い」という需給ギャップが株価にも影響を与えていると見られます。

そのため、SUMCOは「短期的には慎重姿勢が求められる一方で、長期では成長への期待も持てる銘柄」と言えるでしょう。

割安感が意識される水準まで株価が下がってきた今、今後の回復シナリオにどれだけ現実味を持てるかが重要な判断ポイントになるでしょう。