「ストラテジックキャピタルはどんなヘッジファンド?」

「ストラテジックキャピタルの評判が知りたい!」

ストラテジックキャピタルは2012年に設立された日本のヘッジファンドです。

アクティビスト戦略が特徴のヘッジファンドで、積極的な株主提案をしていく姿勢から、株式投資界隈ではたびたび名前があがります。

この記事では、ストラテジックキャピタルの評判や、ヘッジファンドとしての特徴を解説していきます。

また投資を検討している方向けに、個人投資家におすすめのヘッジファンドも紹介していますので参考にしてください。

ストラテジックキャピタルはどんなファンド?

日本株への投資をしているとたまにニュースなどでストラテジックキャピタルの名前を見ることもあると思います。

そのストラテジックキャピタルがどのようなファンドなのか、以下の項目に分けて解説をしていきます。

ストラテジックキャピタルの会社概要

ストラテジックキャピタルの会社概要は以下の通り。

| 会社名 | 株式会社ストラテジックキャピタル Strategic Capital, Inc. |

|---|---|

| 所在地 | 〒150-0011 東京都渋谷区東3-14-15 MOビル6F |

| 設立 | 2012年9月 |

| 資本金 | 50,000,000円 |

| 株主 | 丸木 強、加藤 楠 |

| 役員 | 代表取締役 丸木 強 取締役副社長 加藤 楠 取締役 今野 優 社外取締役 パチレオ バイオレット 監査役 中塩 信一(公認会計士) |

| 事業内容 | 投資運用業 投資助言業 第二種金融商品取引業 |

| 公式HP | ストラテジックキャピタル |

代表取締役は丸木強氏で、ストラテジックキャピタルの株主でもあります。

設立は2012年の9月と、10年以上の運営歴を持つファンドです。

ストラテジックキャピタルはヘッジファンド

よくネット上では、ヘッジファンドと投資信託のファンドが混同されています。

ストラテジックキャピタルは正真正銘のヘッジファンドです。

ヘッジファンドは、自由な手法で運用できるファンド形態のため、あらゆる戦略で投資収益の最大化を図ります。

ストラテジックキャピタルの運用方針については、公式サイトに以下のように記載されています。

ストラテジックキャピタル「投資方針」

- 原則として、日本で上場している企業に投資をします。

- 私どもが評価する企業価値に比べて、何らかの理由により、市場で低く評価されている株に集中的に投資を行います。

- 市場からの評価が低くなっている要因を改善するように、少数株主として積極的に企業に働きかけます。

- 企業が持つ潜在的な価値を顕在化させます。

基本的に日本株を投資対象としていて、バリュー投資やアクティビスト戦略を得意としているのが特徴です。

代表者は旧村上ファンドの幹部

ストラテジックキャピタルの代表取締役 丸木強氏は、旧村上ファンドの幹部。

村上ファンドとは、過去に「物言う株主」の先駆者として有名になったファンドです。

物言う株主とは、一定数以上の株式を保有し、企業の経営者に対して戦略を提案することで株式価値を高めて利益を得る株主のことです。

丸木強氏は、村上ファンドを幹部として率いていました。

アクティビスト戦略を日本で初めて採用したファンドの幹部だったこともあり、まさにアクティビストファンドのプロと言えるでしょう。

アクティビストファンドとして有名

ストラテジックキャピタルは、村上ファンドの潮流を継いでいてアクティビストファンドとして有名です。

アクティビストファンドとして、主に企業価値の向上と株主還元の促進を行っています。

アプローチ方法は、コーポレートガバナンスの改善や役員人の刷新など、時に経営陣と闘いながら企業価値の向上を目指しています。

また、株価を上げる(安定させる)ための自社株買い戦略などの株主還元策も提案することでリターンを高めているのです。

続いて、ストラテジックキャピタルの評判・口コミを見ていきましょう。

ストラテジックキャピタルの評判・口コミ

評判① 代表丸木強氏の手腕

丸木強氏は界隈では有名人であり、信頼が厚い人物でもあります。

村上ファンドの創業者であることや、アクティビストの第一人者として株主利益を追求する姿勢は凄まじいです。

丸木氏の著書には「モノ言う株主」の株式市場原論があります。

こちらはアクティビスト目線で株式市場について分かりやすく論じていて、評価の高い人気図書です。

丸木氏については、インタビュー動画もYouTubeに上がっていて人柄や戦略について見ることができるので、気になる方は見てみてはいかがでしょうか。

評判② 投資先は日本株式

ストラテジックキャピタルの投資先は原則として日本株です。

ヘッジファンドは、資金をあらゆる投資先に入れることが多いですが、原則日本株に投資をしているはやはりアクティビスト戦略に強みがあるからでしょう。

また、ストラテジックキャピタルは同時に10社前後に投資をしていて、それぞれアクティビストとして活動ができる割合の株式を大量保有しています。

資金力があるからこそできる投資戦略ともいえるでしょう。

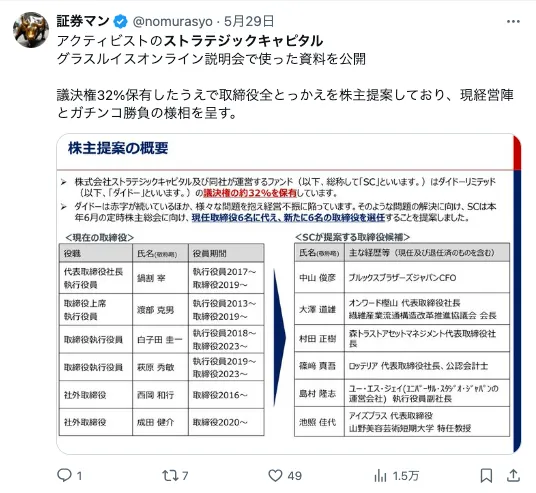

評判③ 投資先企業に対し積極的に株主提案をしている

ストラテジックキャピタルは、かなりアグレッシブに株主提案をしています。

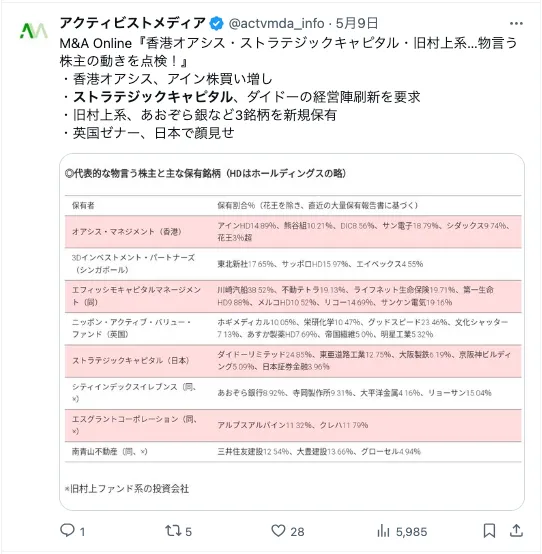

以下はX(旧Twitter)でストラテジックキャピタルの動きをまとめているアカウントから引用。

また、このような動きはストラテジックキャピタルが自主的に逐次公開をしています。

公式サイトの「新着情報」から見ることができるので、ぜひご覧ください。

ストラテジックキャピタルの運用実績・大量保有銘柄

こちらではストラテジックキャピタルの運用実績を見ていきます。

運用実績は現在投資中の銘柄と過去の銘柄に分けて見ていきましょう。

まずは現在投資中の銘柄、保有比率、そして株価を紹介していきます。

現在の投資先・保有比率・株価

| 投資先 | 保有比率 | 市場 |

|---|---|---|

| 東亜道路工業株式会社 | 14.62% | プライム |

| 株式会社有沢製作所 | 4.96% | プライム |

| 大阪製鐵株式会社 | 8.48% | スタンダード |

| 株式会社淀川製鋼所 | 5.03% | プライム |

| 日産車体株式会社 | 3.0% | スタンダード |

| 極東開発工業株式会社 | 7.69% | プライム |

| 株式会社ワキタ | 8.7% | プライム |

| 京阪神ビルディング株式会社 | 5.09% | プライム |

2024年10月現在は、上記の8社に投資をしています。

それぞれ、会社の経営に対して影響力を持つことができる保有比率になっていますね。

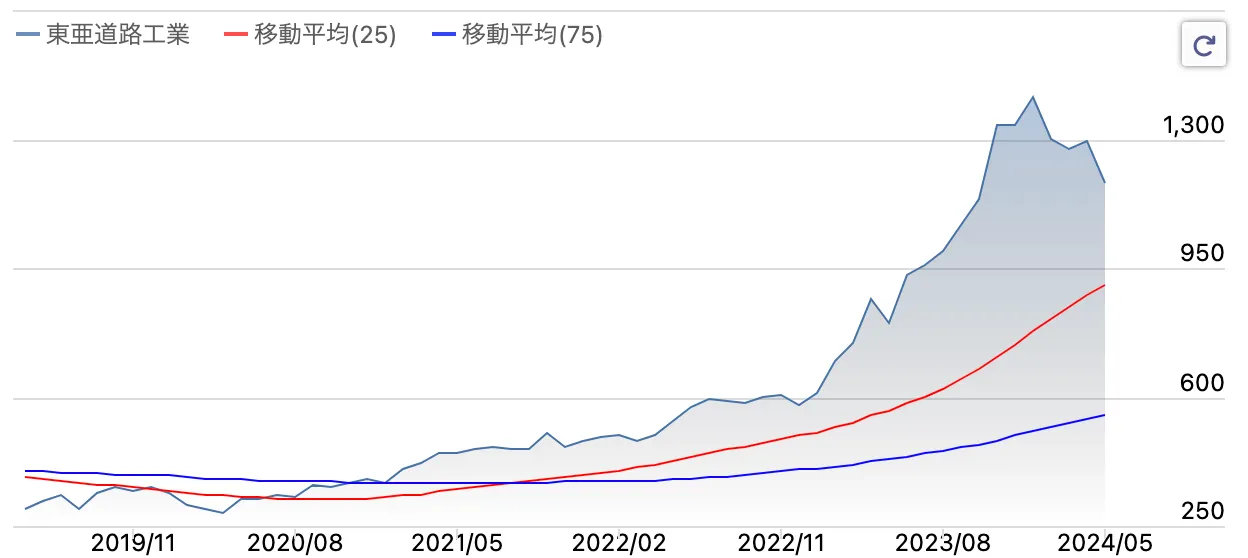

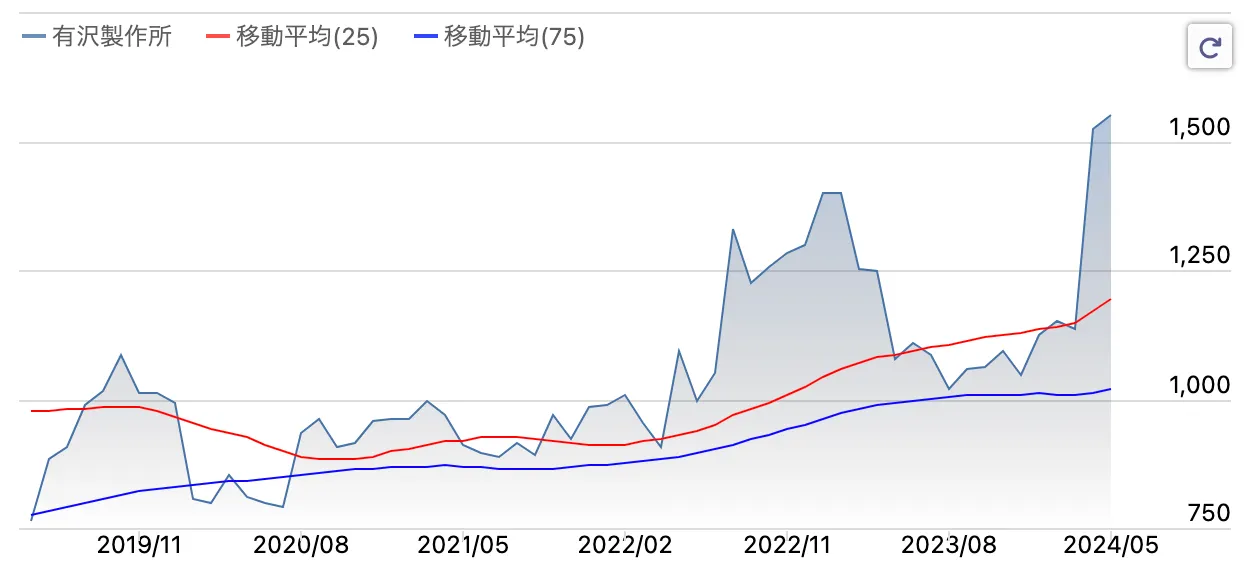

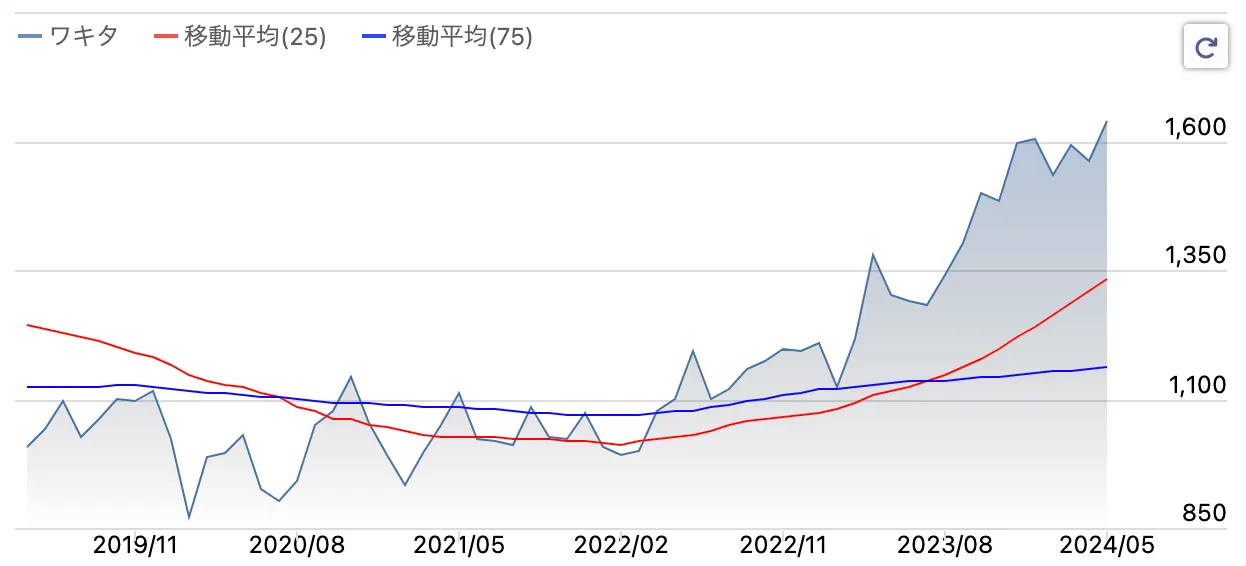

続いて、上記8社の直近5年の株価チャートを見ていきましょう。

東亜道路工業株式会社

株式会社有沢製作所

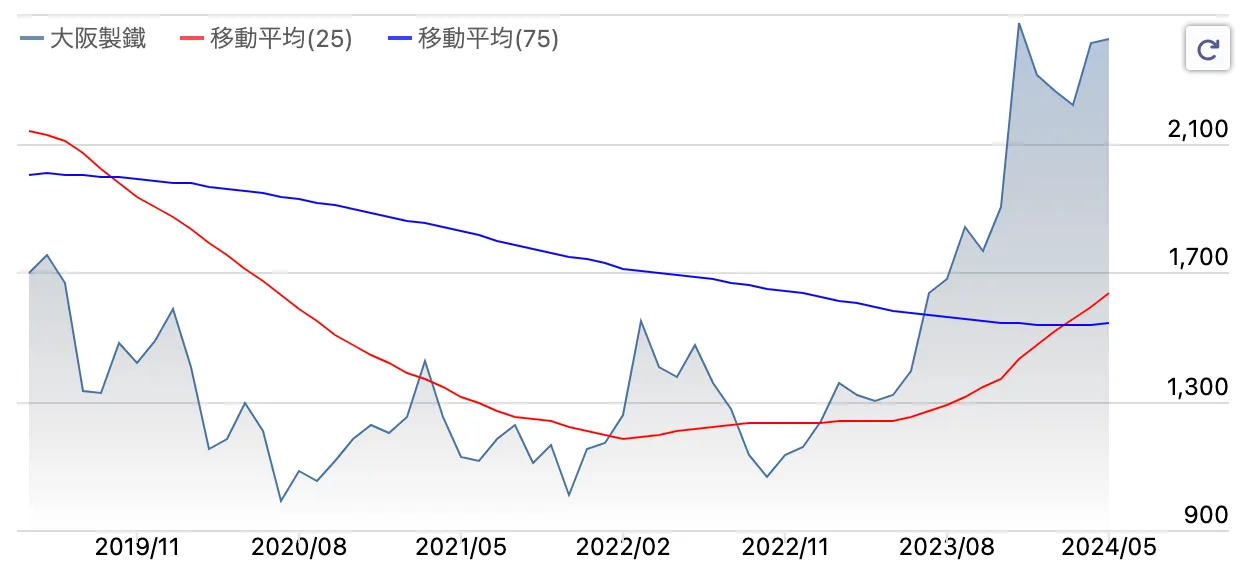

大阪製鐵株式会社

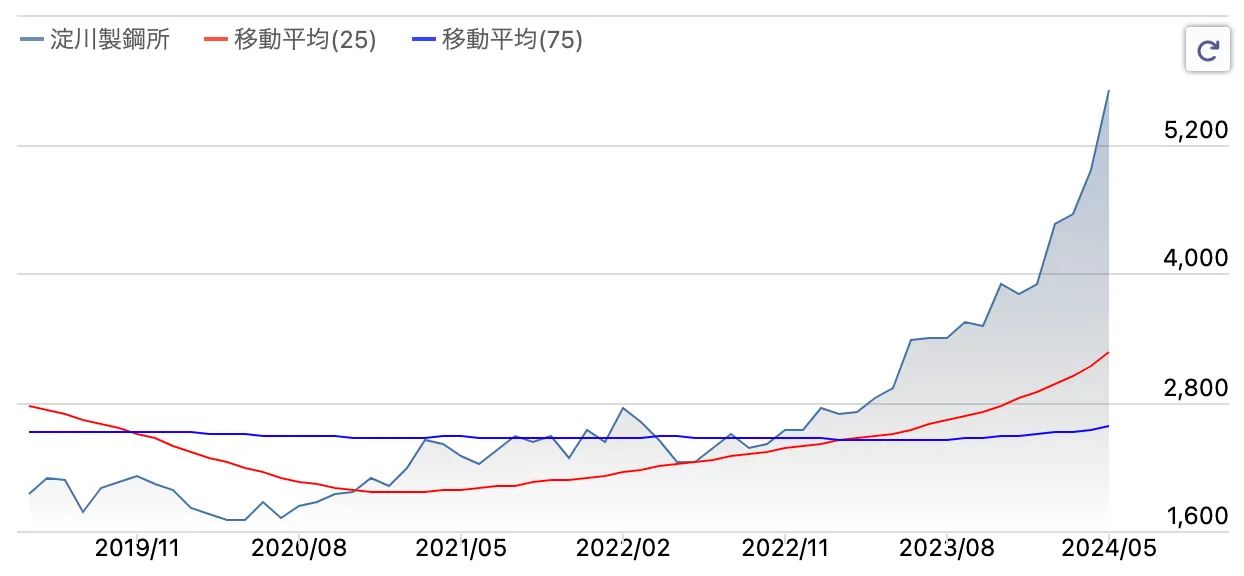

株式会社淀川製鋼所

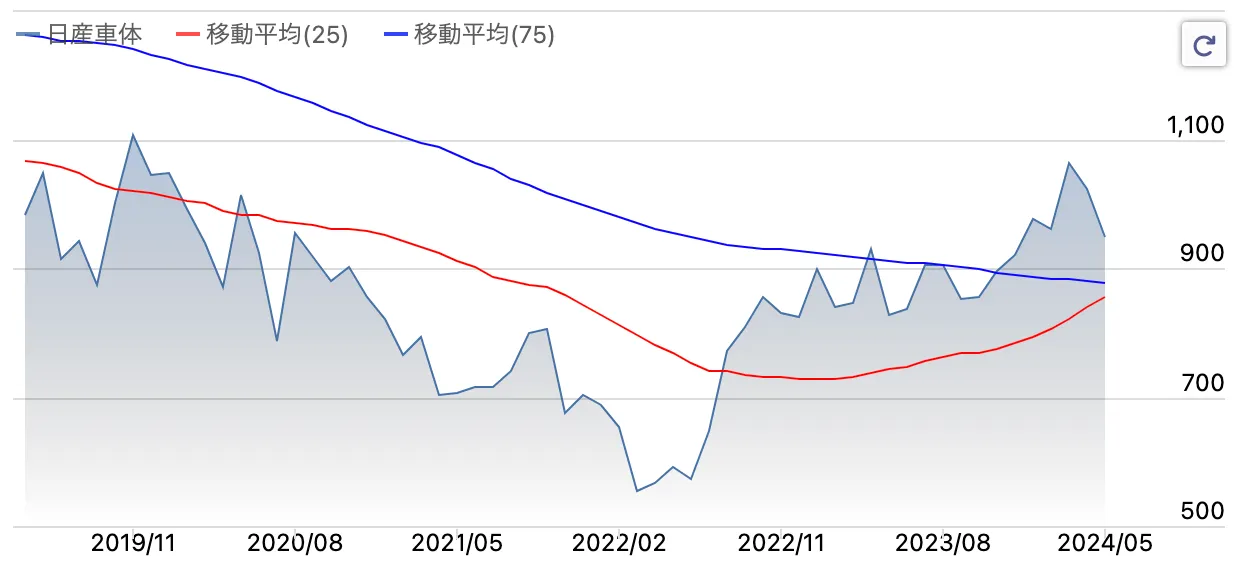

日産車体株式会社

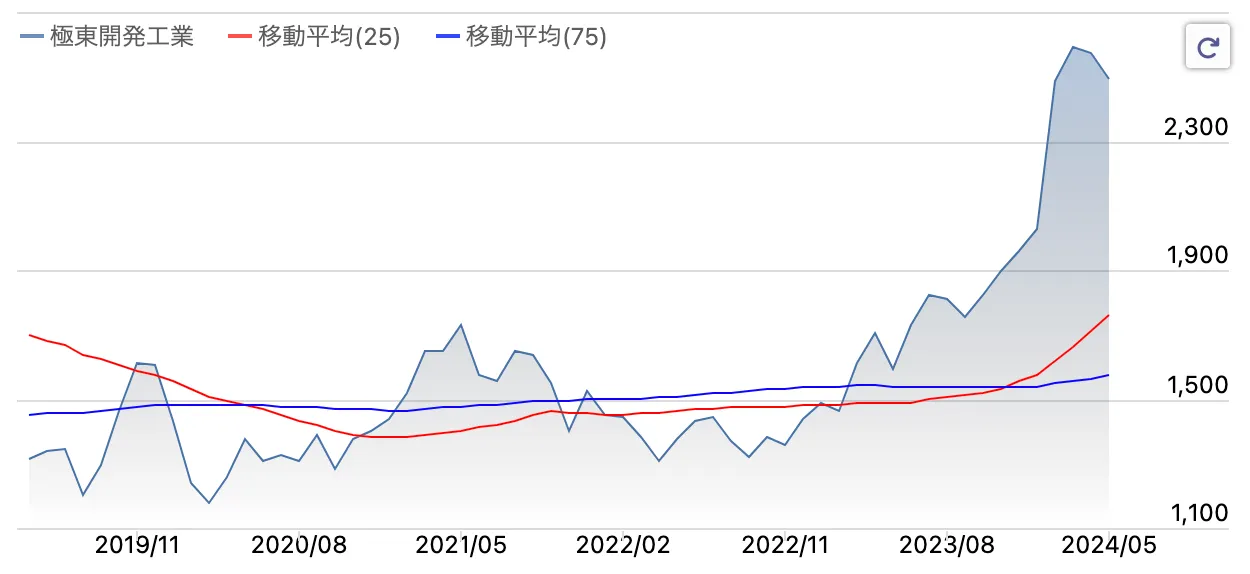

極東開発工業株式会社

株式会社ワキタ

京阪神ビルディング株式会社

いかがでしょうか。かなりの確率で株価が上昇しているのが分かるかと思います。

勝率が高くなるのは、ストラテジックキャピタル自体がアクティビストファンドであり、株価上昇のために働きかけることができるからこそでしょう。

補足になりますが、上記のチャートはただ単に5年間のチャートを切りとっているだけです。

それぞれの銘柄によってエントリータイミングが異なることはご了承ください。

過去の投資先

ストラテジックキャピタルの過去の投資銘柄は以下の通りです。

- 世紀東急工業株式会社

- 極東貿易株式会社

- 蝶理株式会社

- 図書印刷株式会社

- 株式会社内田洋行

- 株式会社日本デジタル研究所

- 株式会社アイネス

- ダブル・スコープ株式会社

- 日特建設株式会社

- 株式会社タチエス

- 株式会社淺沼組

- 東レ株式会社

- 新日本空調株式会社

- 株式会社帝国電機製作所

- 大和冷機工業株式会社

- 株式会社マックハウス

- 東洋鋼板株式会社

- 宝印刷株式会社

実に18社もの会社にすでに投資を行っています。

過去10年以上の運営歴の中でストラテジックキャピタルが投資してきた銘柄ですので、チャートはそれぞれご覧ください。

ストラテジックキャピタルの出資条件と出資方法

ストラテジックキャピタルへの出資条件は以下のようになっています。

- 金融資産5000万円以上

- 最低出資額10万ドル

- 3年以上の投資経験

- 解約は四半期に1回のみ

- 1年以上投資できること

ヘッジファンドの中では、比較的出資はしやすい条件です。

ただし、金融資産5000万円以上や投資経験3年以上など投資初心者は投資できない条件にもなっています。

出資方法は、ストラテジックキャピタルに問い合わせるのではなく「Teneo Partners株式会社(テネオ・パートナーズ株式会社)」に問い合わせが必要です。

ストラテジックキャピタルが運用しているのがCayman籍の「Unit Trust」という私募投資信託であり、その販売をテネオ・パートナーズ株式会社が行っているという構図になります。

| 会社名 | Teneo Partners株式会社 (テネオ・パートナーズ株式会社) |

|---|---|

| 所在地 | 東京都中央区京橋3-3-2 小松ビル3階 |

| 電話番号 | 03-4550-2518 |

| info@teneopartners.co.jp | |

| HP | https://www.teneopartners.co.jp/ |

出資を相談する場合は、こちらに問い合わせをしましょう。

ストラテジックキャピタルと一緒に検討したい個人向けおすすめヘッジファンド

ここからは、ストラテジックキャピタル以外の個人投資家におすすめできるヘッジファンドを紹介していきます。

個人投資家におすすめ出来のは下記の4つのファンドです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

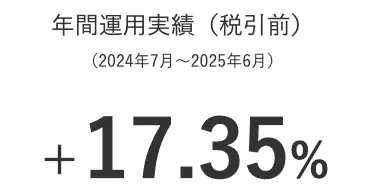

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当:株式市場の変動に左右されず、安定した利回りを実現。銀行預金(金利0.1%)の120倍のリターンが期待できます。

- 3ヶ月ごとに届く配当金:1月・4月・7月・10月の年4回、定期的にキャッシュを受け取れます。500万円の出資なら、3ヶ月ごとに15万円(年間60万円)の収入に。

- 融資先の事業が「見える」安心感:投資先のSAKUKO Vietnamは店舗数48、会員数37万人、年商25億円の実在企業。検索すれば情報が出てくる、現地に行けば店舗がある——自分の目で確認できる透明性があります。

- 500万円から始められ、いつでも解約可能:ヘッジファンドとしては低めの最低投資額。ロックアップ期間がないため、急な資金需要にも対応できます。

- 手数料ゼロで配当をそのまま受け取れる:運用手数料・成功報酬は一切なし。年利12%の配当が目減りせず、そのまま手元に届きます。

具体的にいくら受け取れるのか

3ヶ月ごとに届く配当金をシミュレーションしました。

| 出資額 | 1月 | 4月 | 7月 | 10月 | 年間合計 |

|---|---|---|---|---|---|

| 500万円 | 15万円 | 15万円 | 15万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 30万円 | 30万円 | 30万円 | 120万円 |

| 1,500万円 | 45万円 | 45万円 | 45万円 | 45万円 | 180万円 |

| 2,000万円 | 60万円 | 60万円 | 60万円 | 60万円 | 240万円 |

※年利12%(3ヶ月ごとに3%)で計算

毎月届く給与とは別に、3ヶ月に一度まとまった現金が入ってくる。旅行資金に、教育費の足しに、老後の備えに。使い道を自分で決められる「第二の収入源」が生まれます。

長期で持つほど資産が育つ

配当を受け取らずに再投資する「複利運用」を選べば、資産は加速度的に成長します。

1,000万円を年利12%で複利運用した場合

| 経過年数 | 資産額 |

|---|---|

| 3年後 | 約1,400万円 |

| 6年後 | 約2,000万円(約2倍) |

| 10年後 | 約3,100万円(約3倍) |

| 20年後 | 約9,600万円(約10倍) |

もちろん、毎回配当を受け取る「単利運用」も選択可能。ライフスタイルに合わせて、収入重視か資産形成重視かを選べます。

始めやすく、やめやすい設計

「まとまったお金を預けるのは不安」という声に応える仕組みがあります。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 500万円〜(ヘッジファンドとしては低めの設定) |

| ロックアップ | なし(いつでも解約可能) |

| 手数料 | 無料(運用手数料・成功報酬なし) |

| 配当サイクル | 年4回(1月・4月・7月・10月) |

「試しに始めてみて、合わなければやめる」という選択ができる柔軟さ。これも長期で付き合える投資先かどうかを見極めるうえで、重要なポイントです。

まずは話を聞いてみませんか

ハイクアインターナショナルでは、出資を検討している方向けに無料の個別相談を実施しています。

相談で確認できること

- 年利12%が実現できる根拠

- SAKUKO Vietnamの最新業績

- リスクと注意点の正直な説明

- 自分の資産状況に合った出資プラン

強引な勧誘はありません。疑問をすべて解消したうえで、「納得できたら始める」——その判断材料を得る場として活用してください。

\ フォーム入力1分で無料個別相談を予約 /

アクション

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023設立の新興ヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

昨年度は年間利回り17.35%で、投資家からの注目も高いファンドです。

- 昨年度の年間利回り17.35%

- 500万円投資で85万円の配当

- 代表は金融畑で30年超の経歴

- 最低投資額は500万円~

アクションの利回りについて

昨年度は年利17.35%(運用期間2024年7月〜2025年6月)という驚異的な実績を残しています。

アクションはWeb3事業や事業投資、ファイナンスなどさまざまな対象に分散投資をすることで、リスクを抑えながら高いリターンを実現しています。

500万円の出資で、年間85万円のリターン

アクション合同会社の2024年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源としても、資産形成の一環としても文句なりの利回りです。

優秀な役員陣

そんなアクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

無料相談で疑問を解消

「年利17%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。アクションでは、出資前に無料の個別相談を実施しています。

運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

ストラテジックキャピタルの評判:まとめ

今回はストラテジックキャピタルの評判を解説してきました。

ストラテジックキャピタルはアクティビストファンドとして有名なヘッジファンドです。

積極的な株主提案で、経営陣に働きかけることで投資先の株価を上げて結果を出しています。

代表は旧村上ファンドの丸木氏で、ネット上で調べると氏の情報やインタビュー動画なども見ることができます。

ストラテジックキャピタルへの出資を検討しているのであれば、ぜひご覧になってはいかがでしょうか。