「ヘッジファンドの購入方法がわからない…」

「個人でもヘッジファンドは買えるの?」

「信頼できるファンドに投資したい」

ヘッジファンドは安定して利回り10%以上を狙える投資です。

しかし、ヘッジファンドは出資者を一般に広く募っている訳ではないので、「購入方法がわからない…」という方も多いでしょう。

また前提として、本来ヘッジファンドは募集対象を1億円以上といった規模の資金を出資できる超富裕層や機関投資家に限定しており、個人投資家が購入できるファンドも少ないのが現状です。

そこで本記事では、500~1000万円の資金を出資したい個人投資家がヘッジファンドを購入する方法や失敗しないファンドの選び方を解説します。

個人投資家の方で、ヘッジファンドでの資産運用に興味がある方は、ぜひ最後までご覧ください。

なお本サイトには、個人投資家でも投資ができるおすすめの国内ヘッジファンドをランキング形式で紹介している記事もあります。

ランキング2位までをご紹介すると以下の通りです。

| ヘッジファンド | 特徴 |

|---|---|

ハイクアインターナショナル | 【 年利12%固定 】 運用方法:事業融資 融資対象:ベトナム日系企業 最低出資額:500万円 確実性が高く投資初心者におすすめ! |

アクション | 【 昨年度実績:年利25% 】 運用方法:事業投資・日本株 投資対象:Web3・バリュー株等 最低出資額:500万円 分散投資で安定性×高利回りを実現! |

ランキングの続きを見たい方は、以下の記事も参考にどうぞ。

個人でヘッジファンドに投資する5つの方法

私募ファンドであるヘッジファンドは投資信託といった公募ファンドのように公には出資者を募集しておらず、またその特性上、収集できる情報が少ないため買い方がわからないという人も多いでしょう。

こそこでここでは、個人投資家がヘッジファンドを購入する方法5つについて解説していきます。

①ヘッジファンドから購入する

個人投資家がヘッジファンドを購入する方法1つ目は、「ヘッジファンドから購入する」です。

- 無駄なコストを払わなくていい

- 手数料負けしにくい

- ヘッジファンドと直接面談できる

- 自分で問い合わせする必要がある

- 業者を見極める能力が求められる

通常ヘッジファンドでは、出資前に必ず直接またはオンラインで面談を行っています。

気になるヘッジファンドの担当者から直接ファンドの理念や運用方針の説明を受けられますので、理解を深めることができるでしょう。

また中間マージンを取られないので、無駄なコストを節約できる点もメリットです。

ただし、自分でヘッジファンドを選ぶ必要があるため、信頼できる業者を見極める能力が求められます。

「どのヘッジファンドが良いか分からない…」

という方は日本のヘッジファンドランキング1位の「ハイクアインターナショナル」2位の「アクション」から検討してみると良いでしょう。

ハイクアインターナショナルは、企業への事業融資で年間12%(固定)の配当を実現。

事業融資先企業からの貸付金利子が配当原資となるため、市場環境に左右されない安定的な収入確保となります。

またアクションでは多様な投資対象で年間15%以上のリターンを目標としています。

リターンはハイクアインターナショナルと比べると上下するものの、より高い収益性を期待することが可能です。

②証券会社から購入する

個人投資家がヘッジファンドを購入する方法2つ目は、「証券会社から購入する」です。

- プロが厳選しているので安心できる

- 少額から購入できる

- 手数料が高い

- 取り扱い銘柄が少ない

証券会社は資産運用のプロがヘッジファンドを厳選しているので、初心者でも安心して投資できる点がメリットです。

証券会社では「ファンド・オブ・ヘッジファンズ」と呼ばれる複数のヘッジファンドを詰め合わせたパッケージ型の商品を取り扱っています。

ヘッジファンド版投資信託のようなもので、1つの銘柄を購入するだけで分散投資でき、少額から始められる点が魅力です。

ただし、証券会社から購入する際は、ヘッジファンドから直接購入するよりも高い手数料がかかるので、その分利益は少なくなります。

証券会社からの購入は、少額からヘッジファンドに分散投資したい人におすすめです。

③プライベートバンクから購入する

個人投資家がヘッジファンドを購入する方法3つ目は、「プライベートバンクから購入する」です。

- 顧客のニーズにあった商品を提案してくれる

- コピーファンドしか購入できない

- 超富裕層しか口座開設できない

プライベートバンクでは、担当者から個人の資産状況に合わせて最適なヘッジファンドを提案してくれます。

ただし、プライベートバンクで購入できるのは特定のヘッジファンドと同じ値動きを目指すコピーファンドがメインなので、あえてプライベートバンクから購入するメリットはあまりありません。

プライベートバンクを利用できるのは億単位の金融資産を持つ超富裕層に限られるので、敷居が高い点もデメリットです。

プライベートバンクに億単位の資産を預けていて、資産管理を一任している人にはプライベートバンクからの購入をおすすめします。

④投資助言会社から購入する

個人投資家がヘッジファンドを購入する方法4つ目は、「投資助言会社から購入する」です。

- 専門家のアドバイスを受けられる

- 海外籍ヘッジファンドの購入サポートが受けられる

- 助言料が必要

- 自分で購入手続きをする必要がある

投資助言会社に相談すれば、専門家の意見が聞けるので投資で失敗するリスクが軽減されます。

ただし、投資助言会社に相談すると助言料が発生するので、費用対効果を試算したうえで利用しましょう。

また、投資助言会社ではヘッジファンド購入のサポートは対応しているものの販売は行っていません。

ヘッジファンドの購入手続きは、投資助言会社のサポートを受けながら、自分で行う必要があるので注意してください。

⑤IFA・FPから購入する

個人投資家がヘッジファンドを購入する方法5つ目は、「IFA・FPから購入する」です。

- 中立な立場で商品を提案してくれる

- 長期的なサポートを受けられる

- 手数料が高い

- 信頼できるIFA・FAを見つけるのが難しい

IFA(独立系ファンアンシャルアドバイザー)やFP(ファイナンシャルプランナー)は複数社のヘッジファンドを取り扱っているので、投資家の方針に合ったファンドを紹介してくれる点がメリットです。

ただし、IFAやFPを通してヘッジファンドを購入すると手数料が上乗せされるので、直接購入するよりも利益が少なくなります。

また、IFAやFPの中には経験の浅い人もいるので、手数料に見合った相談ができるかどうか判断が難しい点がデメリットです。

以上が、ヘッジファンドを個人で購入する方法5つでした。

ヘッジファンドへの参入方法は様々ですが、一番コストがかからないのは「①ヘッジファンドから購入する」となるのでおすすめです。

なお、おすすめのヘッジファンドについてはこちらで紹介しています。

個人向けヘッジファンドの失敗しない選び方

ヘッジファンドは最低投資金額が500~1000万円と高額であるため、信頼できるファンドを選ぶことが重要です。

ここでは、個人投資家がヘッジファンド選びで意識するべきポイントを解説します。

なお、おすすめしないヘッジファンドの特徴については以下の記事も参考にしてください。

失敗しない選び方①運用実績が安定している

ヘッジファンドは運用実績が安定しているファンドを選ぶようにしましょう。

利回りが安定しないヘッジファンドを選んでしまうと、長期的なリターンが予想しにくく、ギャンブルに近くなってしまうためです。

単月でマイナスだったとしても、年単位または数年単位でプラスになっていれば安定したパフォーマンスが期待できるでしょう。

過去の成績に関しては、面談や資料で教えてもらえるため、問い合わせて確認してみましょう。

失敗しない選び方②理念や運用方針に共感できる

ヘッジファンドを選ぶときは、理念や運用方針に共感できるファンドを選びましょう。

理念や運用方針に共感できるヘッジファンドを選べば、信頼感が生まれ短期的な値動きに一喜一憂することがなくなります。

失敗しない選び方③信頼性が高い

ヘッジファンド投資で失敗しないためには、信頼性の高いファンドを選びましょう。

なぜなら、ヘッジファンドの中には詐欺を働く業者も多く、そのような悪徳ファンドを選ぶと資金を失うかもしれないからです。

下記の特徴を持つヘッジファンドは信頼性が低いので避けるべきです。

- 元本保証を謳っている

- 毎月高すぎる配当金が配られる

- 出資前の面談がない

なお、信頼性の高いヘッジファンドについては次の章で紹介します。

日本国内のおすすめヘッジファンド【個人向け】

そもそもヘッジファンドとは、投資家から集めた資金をもとに国内外の株式や債券、不動産、通貨、先物、企業に対して投資を行い、運用で得られた利益を投資家へ還元するという仕組みです。

仕組み自体は投資信託と似ていますが、投資信託よりも選択肢の多い分散投資先、また下落相場において利益を狙える「空売り」の活用が可能(投資信託では原則NG)。

投資信託よりも高い分散効果と、下落にも強い運用戦略で年間10%以上ものリターンを期待できるとして近年注目をされていますね。

ここでは、個人投資家におすすめの信頼性の高い日本国内のヘッジファンドを紹介します。

ご自身に合ったヘッジファンドを是非見つけて下さいね。

| ハイクアInt’l | アクション | |

|---|---|---|

| 年利 | 12%(固定) | |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | バリュー株 事業投資 ファクタリング Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、25.07%(運用期間2024年4月〜2025年3月)。

ハイクアインターナショナル|年間12%(固定)

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

\ フォーム入力1分で無料面談を予約 /

ハイクアインターナショナル(以下、ハイクア)は、グループ会社への事業融資で年利12%の配当を実現する新興国企業融資ファンドです。

運用の仕組みは以下の通り。

- 投資家がハイクア社に出資する

- ハイクア社がサクコ社に融資する

- サクコ社が貸付金利子をハイクア社に支払う

- ハイクア社が投資家に配当を支払う

事業融資先企業であるサクコ社が支払う貸付金利子が投資家への配当原資となるため、年間の配当利回りを12%に固定することが可能。

投資対象が株式や債券といった資産の値動きで配当利回りが上下する通常のヘッジファンドと比べ、安定的な収入機会を確保できる点が最大のメリットとなります。

融資先のサクコ社はベトナムで日本製品販売店やビジネスホテル、飲食店などを展開する成長企業。2011年に進出し、現在は年間25億円を売り上げる実力派です。

- 3カ月ごと3%、年利12%の配当を受け取れる

- 最低投資額は500万円~

- 成長市場の成長企業への融資なので確実性が高い

- 資料請求のみも可能で、問い合わせハードルが低い

最低投資額は500万円からと、一般的なヘッジファンドと比較しても投資しやすい金額設定になっています。

「SAKUKO Vietnam」で検索するといろいろな情報が得られる上、ハイクア社の社長兼サクコ社の会長がYouTubeで発信するなど実体性や透明性も抜群です。

また資料請求のみの問い合わせもできるため「いきなり面談はちょっと」という人も、一歩を踏み出しやすいでしょう。

\ フォーム入力1分で無料面談を予約 /

アクション合同会社|年間目標15%以上

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

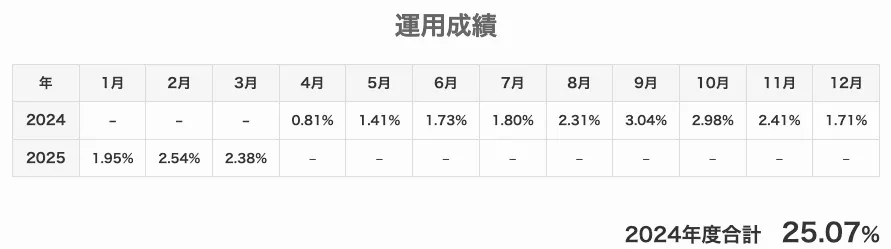

| 利回り | 25.07% ※2024年4月〜2025年3月 |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・バリュー株投資 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、2023年設立の新興ヘッジファンド。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 年間15%以上のリターンを目標

- 2024年度の実績は+25.07%

- 株式や債券に留まらないポートフォリオ戦略

- 最低投資額は500万円~

アクションは株式のバリュー株投資だけでなく、Web3事業や事業投資、ファクタリングやESGファンドへの投資など、さまざまな対象に分散投資することで年間15%以上のリターンを目標としています。

2024年度の運用パフォーマンスは25.07%という驚異的な実績を残しており、今後の運用にも期待が高まるヘッジファンドです。

アクションの最低投資額も500万円~と、一般的なヘッジファンドと比べると投資しやすい金額設定となっています。

詳しい投資事例や今後の方針については無料の面談で聞くことができますので、まずは公式サイトから問い合わせてみてください。

GFマネジメント|年平均29%(2018~2023年)

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。

モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

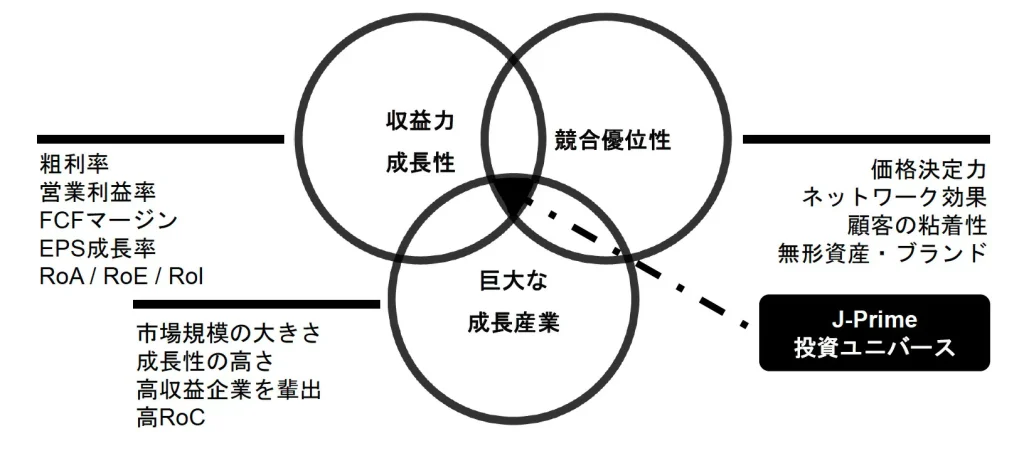

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。

銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。

この戦略により、運用開始から277%(年平均29%)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。

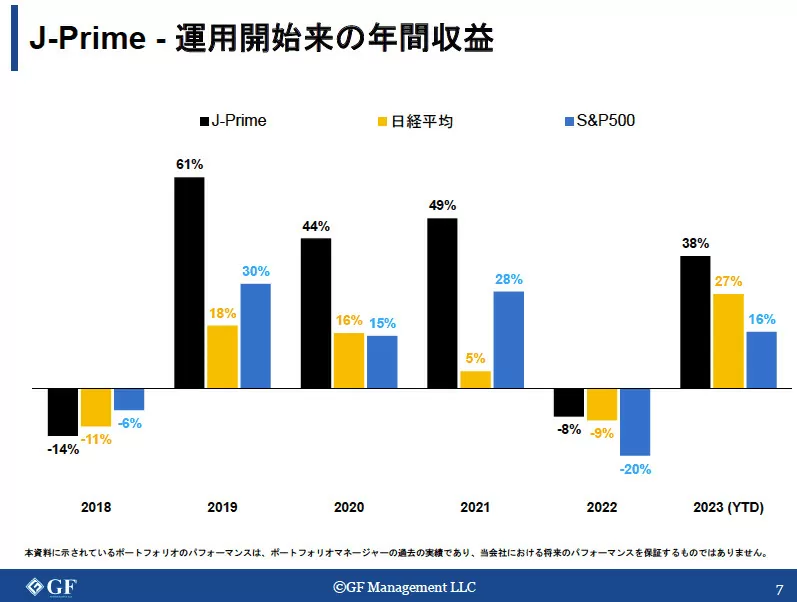

ただし、以下の年間収益のグラフを見ても分かる通り、GFマネジメントは日本の大型株が運用対象となるため、市場の影響を受けてリターンに波が出やすいという特徴があります。

運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。

投資開始額は1000万円~ですが、500万円からも相談可とのこと。

月次での運用レポート提供など、情報開示にも積極的で安心です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

個人がヘッジファンドに投資する前に知っておくべきこと

個人投資家が無知なままヘッジファンドに投資すると、詐欺会社にだまされて大損するリスクが高まります。

個人投資家がヘッジファンドに投資をする前に知っておくべき知識を3つ紹介するので、投資する前に確認しておきましょう。

①最低投資額は500~1000万円から

日本のヘッジファンドの場合、最低投資額が500~1000万円に設定されています。

ヘッジファンドは50人未満の投資家から私募によって募集されるので、一人あたりの投資額が高額に設定されている点が特徴です。

中には少額から投資可能なヘッジファンドも存在しますが、投資家の資金を持ち逃げする詐欺会社の可能性が高いので投資しないように注意しましょう。

過去には100万円から出資できるエクシア合同会社が投資家への返金を停止したことで、投資家から訴訟を起こされた事例があります。

信用性の高いヘッジファンドは、最低投資金額が500~1000万円以上に設定されていることを認識しておきましょう。

②元本保証ではないため損失があり得る

ヘッジファンドは、いかなる局面でも収益化を目指す「絶対収益」を目標としていますが、元本保証をしているわけではありません。

プロが運用しているとはいえ、一時的に損失が出るリスクがあることを理解しておきましょう。

平均利回りが10%を超える成績を出しているヘッジファンドでも、単年ではマイナスになることもあります。

③破綻して大損するリスクがある

ヘッジファンドは、運用次第で破綻するリスクがあります。

プロのファンドマネージャーが運用しているとはいえ、予測不能な出来事が起きれば一気に破綻に陥ることもあるからです。

たとえば、後述するゲームストップ事件は、個人投資家が引き起こした突発的な事件だったので、ヘッジファンドのファンドマネージャーも予測することができませんでした。

ゲームストップ事件により、アメリカのヘッジファンド「メルビン・キャピタル」が閉鎖に追い込まれた事例があります。

ヘッジファンドが破綻するリスクを考慮して、投資する際は余剰資金内に抑えるようにしましょう。

「個人向けヘッジファンド」に関するよくある質問

最後に、個人向けヘッジファンドに関するよくある質問について解説します。

疑問点をなくした上で、ヘッジファンド投資を始めましょう。

①個人向けヘッジファンドにいくらから投資できますか?

個人向けヘッジファンドには500~1000万円から投資できます。

中には100万円程度の少額から投資できるヘッジファンドも存在しますが、過去にはその正体が詐欺会社だった事例も存在します。

詐欺会社に投資すると、資金を持ち逃げされて大損するリスクが高いので、手を出さないように気をつけましょう。

②個人投資家のゲームストップ事件とは何ですか?

個人投資家のゲームストップ事件とは、アメリカの個人投資家たちが結束して、一部のヘッジファンドを窮地に追い込んだ事件のことです。

2021年初頭、SNSなどを通じて結集した一部の個人投資家たちが、業績が低迷していたゲームストップ社の株を大量に買うことで、意図的に株価を暴騰させました。

これにより、ゲームストップ社の下落を予想し、大量のショート(売り)ポジションを持っていた一部のヘッジファンドが巨額の損失を抱える事態に。

アメリカのヘッジファンド「メルビン・キャピタル」が閉鎖に追い込まれるなど、大騒動になったことから「ゲームストップ事件」と呼ばれています。

③ヘッジファンドの個人投資家狩りとは何ですか?

ヘッジファンドの個人投資家狩りとは、巨額の資金を運用するヘッジファンドが個人投資家が設定している「損切り注文(ストップロス)」を意図的に誘発することで、個人投資家に損失を与える手法のことです。

個人投資家がヘッジファンドの思惑で意図的に損切りさせられる一方で、ヘッジファンドは下落の反動を利用して利益を獲得するため、ヘッジファンドの「個人投資家狩り(ストップ狩り)」と呼ばれています。

「個人投資家狩り」を行うヘッジファンドに対抗するため、個人投資家たちが集結してゲームストップ事件を引き起こしました。

【まとめ】個人でヘッジファンドを購入するならまずは面談から

個人でヘッジファンドを購入するなら、コストの面でヘッジファンドにて直接購入がおすすめです。

直接やり取りをして自分の目で確かめることで、投資を検討しているヘッジファンドの理念や運用方針への理解度を深めることが可能となります。

また通常ヘッジファンドでは出資の前に面談を行いますが、面談をした上でもっとも共感できるヘッジファンドを選べば安心して運用を任せられるでしょう。

個人でも参入できる日本のおすすめのヘッジファンドは「ハイクアインターナショナル」と「アクション」です。

以下にそれぞれの公式サイトと詳細記事をあらためて掲載しますので、ぜひ参考にどうぞ。

\ フォーム入力1分で無料面談を予約 /