近年、世界で注目を集めている「プライベートデットファンド(Private Debt Fund)」。

高金利環境が続く米国を中心に人気が高まるなか、日本市場でもその存在感が徐々に強まり、2025年現在、投資家にとって新たな選択肢として関心が寄せられています。

そこで今回は、プライベートデットファンドの基本から、日本における市場の現状、投資メリット・リスク、さらには個人でも投資可能な注目ファンドまで、2025年の最新情報を交えてわかりやすく解説します。

プライベートデットファンド(Private Debt Fund)とは?

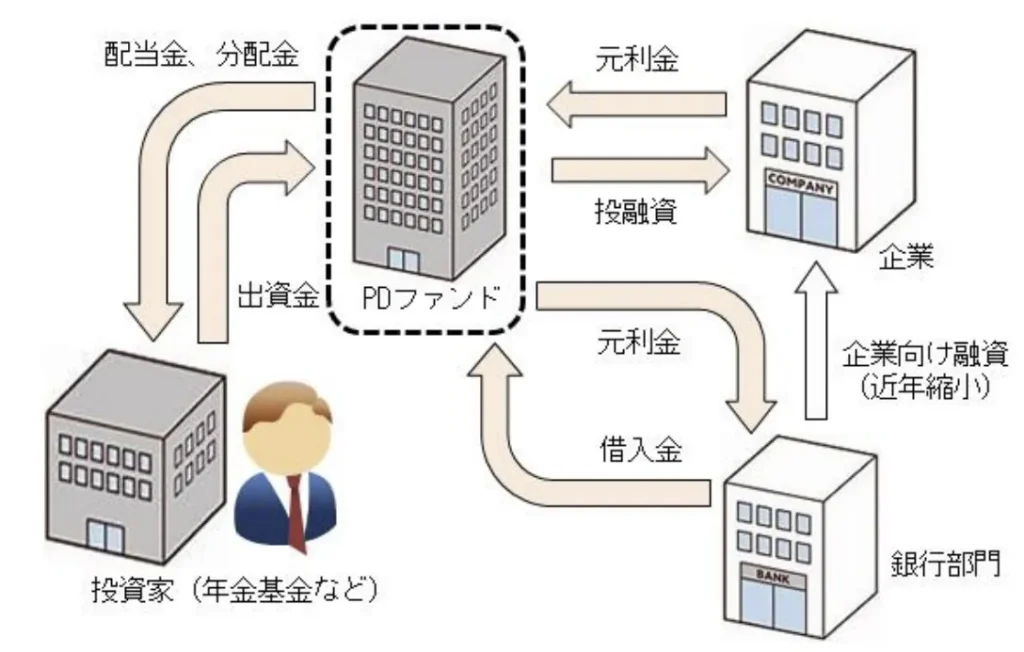

プライベートデットファンド(Private Debt Fund/PDファンド)とは、非上場企業などに対し、投資家などから集めた資金を直接貸し出し、利息収入を得る形で運用されるファンドです。

まずは、プライベートデットファンドの基本的な仕組みについて押さえておきましょう。

プライベートデットファンドの概要

プライベートデットファンド(PDファンド)とは、公的市場を介さず、企業に直接融資を行い、その利息や元本返済を通じて収益を上げる投資ファンドです。

投資家から集めた資金や銀行からの借入金をもとに、主に非公開の中小企業や、信用力が比較的低く銀行融資が難しい企業に対してローンを提供します。

これにより、借り手企業は資金調達ができ、投資家は利息収入をリターンとして受け取ることができるという仕組みです。

出典:日本銀行|プライベートデット・ファンドの実態と金利上昇下の動向

プライベートクレジット(Private Credit)やプライベートエクイティ(PE)との違い

「プライベート・デット(PD)」と似た言葉に「プライベートクレジット」や「プライベートエクイティ(PE)」がありますが、明確な違いがあります。

プライベートクレジット(Private Credit)

非公開市場での債権投資全般を指し、PDファンドはその一種。

プライベートエクイティ(PE)

未上場企業の株式に投資し、経営に深く関与して企業価値の向上や売却で利益を得る形態。

プライベートデット (PD)は、プライベートクレジットの一部ですが、あくまで「債務 (貸付)」への投資であり、返済と利子が主なリターン源泉です。

| プライベート・デット Private Debt | プライベートクレジット Private Credit | プライベートエクイティ Private Equity | |

|---|---|---|---|

| 投資対象 | 非公開企業等への融資 (主に直接貸付) | 非公開市場での貸付全般 (社債など含む広義) | 非公開企業の株式取得 |

| 収入源 | 利息収入 (インカムゲイン) | 利息収入(インカムゲイン) +キャピタルゲイン | 企業の成長・売買益など によるキャピタルゲイン |

| リスク | 中程度〜低め | 中程度〜高め | 高リスク |

| 返済の優先度 | 返済の優先順位が高い | 一部は低い場合もある (融資の形態により異なる) | 返済の順位は最後 |

| 企業への関与 | 経営への関与は少ない | 融資条件によっては 一定の関与もありうる | 経営に積極的に関与 |

プライベート・デット(PD)、プライベートクレジット、プライベートエクイティ(PE)は、いずれも特定の投資家から資金を募る私募形式で運用され、企業に対して非公開で貸付や出資を行うプライベートファンドの一形態です。

これらのプライベートファンド型の投資は、「伝統的資産」とされる株式や債券などとは異なり、「オルタナティブ投資(代替投資)」に分類されます。

プライベートデットファンドが注目される理由

プライベートデットファンド(PDファンド)が注目を集める背景には、従来の銀行融資の縮小という金融環境の変化があります。

2008年の世界金融危機以降、金融規制が強化され、銀行がリスクの高い融資に慎重な姿勢を取るようになった結果、従来の銀行に代わる資金供給手段として、PDファンドなどのオルタナティブな貸付手法が台頭。

さらに、長引く低金利環境のもとで、高い利回りと分散投資先を求める投資家側のニーズにも合致しており、プライベートデット市場の拡大に繋がっています。

日本国内でもこの流れは徐々に浸透しつつあり、今後さらなる市場成長が期待されています。

プライベートデットファンドの市場規模

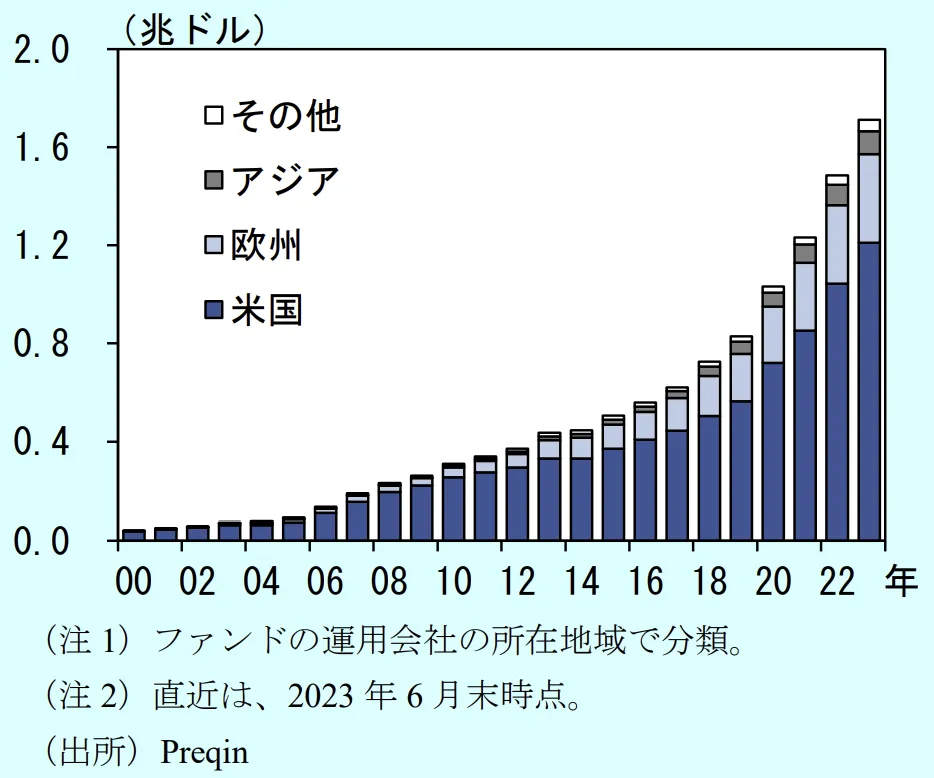

プライベートデットファンド市場は、世界的にその存在感を高めており、運用資産残高は年々拡大を続けています。

ここでは、欧米と日本でのプライベートデットファンドの状況を比較しながら解説します。

米国におけるプライベート・デット市場の拡大

欧米では、すでに重要な資金供給源の一つとしてプライベートデットが定着し、成熟した市場を形成しつつあります。

特に米国では、金融危機後の低金利環境や規制強化がプライベートデットファンドの成長を後押ししました。

日本銀行の調査によると、2023年6月時点で世界のプライベートデットファンド運用資産残高は1.7兆ドルに達し、過去10年で約4倍に拡大しています。

出典:日本銀行|プライベートデット・ファンドの実態と金利上昇下の動向

- 金融規制の影響‥2008年の金融危機後、銀行への規制が強化され、中小企業への融資が減少

- 低金利の長期化‥投資家がより高い利回りを求めて、オルタナティブ投資にシフト

- 企業のニーズ‥成長企業が柔軟な資金調達を求め、PDファンドが台頭

さらに、IMF(国際通貨基金)の2024年4月の報告によると、プライベートデットを含むプライベートクレジット市場は2.1兆ドル規模に成長しており、特に米国で急拡大しています。

日本のプライベート・デット市場の現状と今後

2024年の日銀レビューによると、日本のプライベートデット市場規模は米欧に比べて限定的で、国内では依然として地方銀行や信用金庫による中小企業融資が主流を占めています。

さらに、日本は米欧に比べて貸出金利が低く、プライベートデットファンドにとってはリスク・リターンの見合わない市場と見なされやすいことも、成長のハードルの一つとされています。

ただし、近年は徐々にプレイヤーが増えつつあり、従来の銀行融資では対応が難しい資金ニーズを抱える中小企業やスタートアップにとって、プライベートデットは新たな資金源として注目され始めています。

加えて、投資対象としてのプライベートデットファンドへの関心も高まりつつあり、機関投資家や富裕層を中心に出資の動きも広がっています。

海外の大手運用会社も日本市場への参入を進めており、一例として、米アレス・マネジメントは2024年に本格的な事業展開を開始し、日本の投資家向けにプライベートクレジット商品を提供し始めています。(関連記事:Bloomberg|米アレスが富裕層向けプライベートクレジットファンド-2000億円規模)

他にも、米ブラックストーン・グループは、2023年に大和証券グループと提携し、米国企業への直接貸し付けを行う日本初の公募プライベートクレジットファンドを立ち上げました。(参考:大和証券|ダイワ・ブラックストーン・プライベート・クレジット・ファンド(米ドル建て))

また、ロンドンの金融調査会社Preqinによると、日本から海外のプライベートデット市場への投資だけでなく、日本国内でもプライベートデット市場への投資が広がっており、2023年9月時点の運用資産は81億ドルと、過去6年で最高を記録しています。

今後は、日本国内の資産運用の多様化や、家計に眠る4500兆円規模の金融資産の活用促進といった流れも追い風となり、プライベートデットファンド市場がさらに活気づくことが期待されます。

投資家にとってのプライベートデットファンドの魅力

では、なぜ今、プライベートデットファンドが投資家の関心を集めているのでしょうか。

ここでは、PDファンドの投資家にとってのメリットを4つのポイントに分けてわかりやすく解説します。

高い利回りが期待できる

プライベートデットファンドの最大の魅力は、比較的高い利回り(リターン)が期待できる点です。

日本の一般的な定期預金や国債の金利は年0.2〜0.7%程度と非常に低水準ですが、プライベートデットファンドでは、年7〜11%前後の利回りを目指すものが多く、伝統的な債券や預金に比べてはるかに高い利回りが期待されます。

- 銀行融資を受けにくい企業への貸付にはリスクプレミアムが上乗せされ、高金利が設定される

- 上場市場を介さない非流動性資産である代償として、高い利回りが期待される

- ファンドが直接融資を行うことで、中間コストを抑えた効率的な運用が可能

| 資産クラス | 期待利回り(年率) |

|---|---|

| 国内債券 | 国債 0.2〜0.7%程度 社債 0.3〜1.0%程度 |

| 先進国債券 | 米国債 4.0〜4.5%程度 米社債(投資適格) 4〜6%前後 |

| プライベートデット | 7〜11%前後 |

そのぶんリスクはありますが、定期預金や日本国債のような超低金利資産に比べ、プライベートデットは数倍の利回りを狙えることから、高リターンを重視する長期投資家にとって有力な選択肢となり得ます。

高金利環境下でも安定収益が見込める

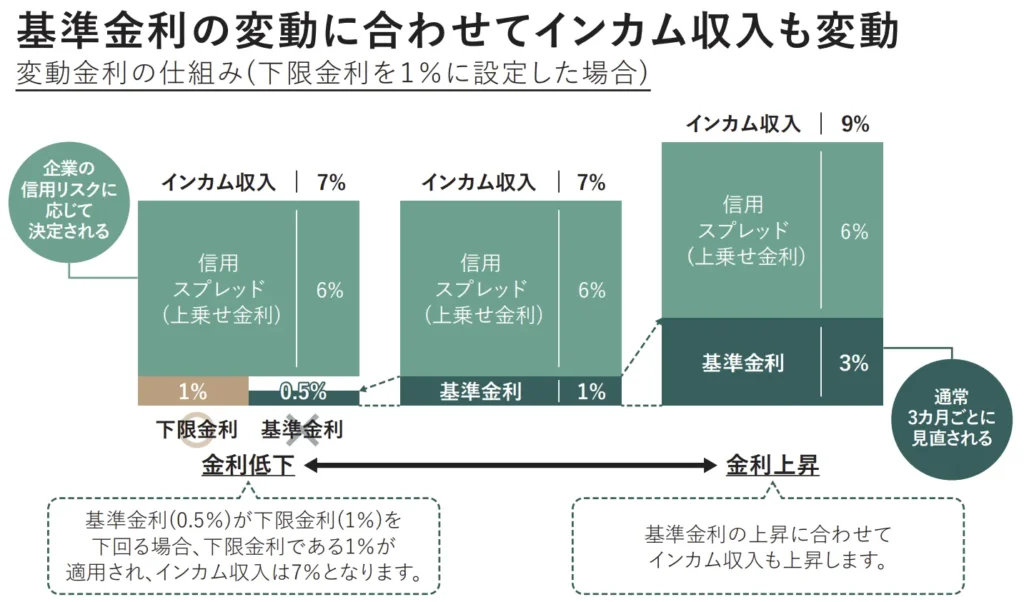

プライベートデットファンドの多くは変動金利を採用しており、市場金利が上昇すれば貸付金利も連動して上がる仕組みになっています。

たとえば、「市場金利+6%」という条件であれば、市場金利が2%のときは利率8%、4%になれば10%へと上昇し、金利が上がるほど投資家の受け取る利息も増えるのが特徴です。

これは、金利上昇局面で価格が下がりやすい固定金利の債券とは対照的で、高金利環境や金利上昇局面でも安定した収益が見込める点が評価されています。

ポートフォリオの多様化によるリスク分散が可能

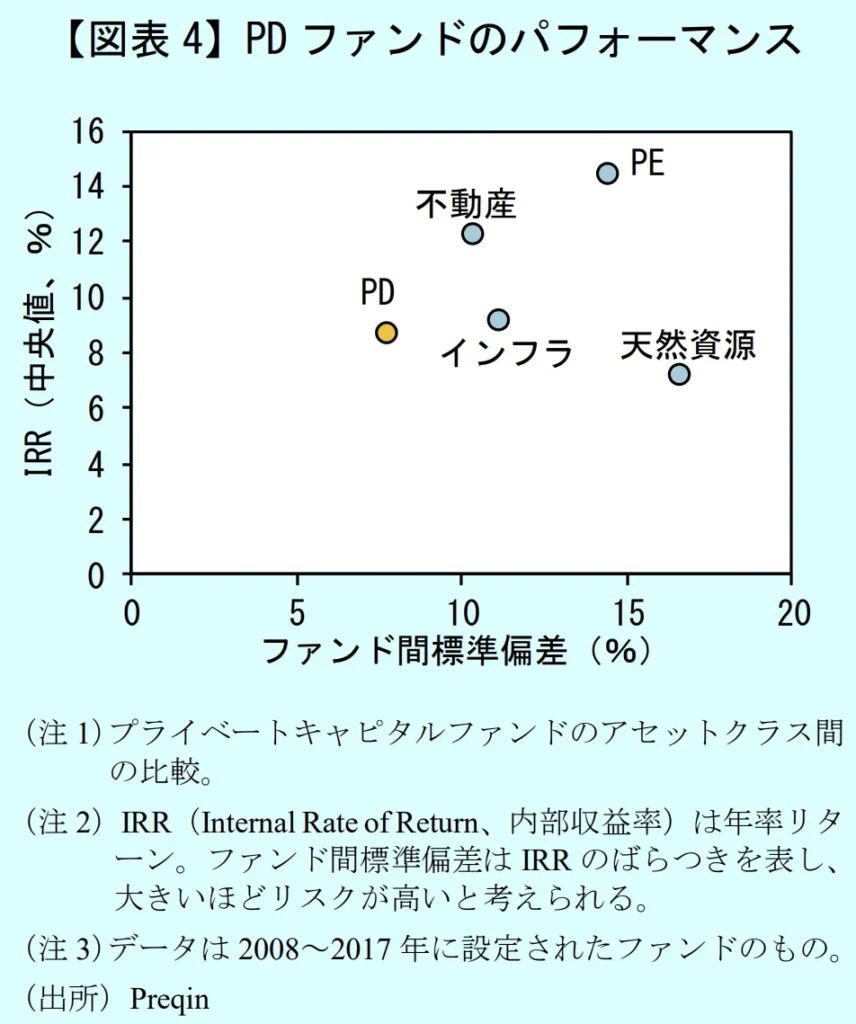

プライベートデットファンドは、株式や国債などの伝統的な資産とは異なる値動きをするため、投資ポートフォリオに組み入れることでリスク分散の効果が期待できます。

たとえば、株式やREIT(不動産投資信託)は、景気や金融市場の影響を受けやすく、経済の悪化や市場の下落局面では大きく値下がりするリスクがあります。

一方、プライベートデットファンドは、企業への貸付による利息(インカム収入)を主な収益源としており、景気や市場の短期的な変動には比較的影響を受けにくいとされています。

以下の図からも、プライベートデット(PD)が、他の資産クラスに比べてリターンのばらつき(標準偏差)が小さく、リスクとリターンの均衡が取れた、比較的安定した資産であることが確認できます。

ただし、まったく無関係というわけではなく、経済全体が大きく悪化すれば、借り手企業の返済能力が低下し、デフォルトリスクが高まる可能性がある点には注意が必要です。

また、投資先企業の信用力やファンドの運用戦略によってリスクが異なる点は留意しておく必要があるでしょう。

インフレヘッジが期待できる

インフレ(物価上昇)が進むと、現金や定期預金などの固定金利型資産は「実質的な価値」が下がり、購買力が低下します。

たとえば、物価が年3%上昇している中で、金利1%の預金に資産を預けていた場合、実質的には2%の目減りとなるため、資産の「実質価値」を維持するためには「インフレに強い資産」の保有が鍵となります。

この観点では、プライベートデットファンドはインフレヘッジの手段として注目される資産クラスです。

前述のように、プライベートデットファンドの多くが変動金利型の貸付を採用しており、市場金利や政策金利が上昇すれば、それに連動して利息も上がる仕組みになっています。

その結果、インフレ局面でも収益性が維持されやすく、現金や定期預金ではカバーしきれないインフレの影響を緩和する手段となりえます。

プライベートデットファンドのリスクと注意点

魅力が多い一方で、プライベートデットファンドには特有のリスクもあります。

流動性の低さ(途中で換金しにくい)

プライベートデットファンドの大きな特徴の一つが、「流動性の低さ」です。

「流動性」は資産をすぐに現金化できるかを指し、特に個人投資家には運用方針を決定する上で重要な要素となります。

たとえば、上場株式や公募投資信託であれば、通常は市場を通じていつでも売却できますが、非公開市場で運用されるプライベートデットファンドはそうはいきません。

多くのプライベートデットファンドはクローズドエンド型で、投資後は原則として中途解約ができず、運用期間中は資金が長期間固定されることになります。

これは、プライベートデットファンドが企業への長期貸付を前提とした運用スタイルであり、安定した資金管理を保つ必要があるという運用側の事情があるからです。

そのため、プライベートデットへの投資は、資金の出し入れを柔軟に行いたい投資家には不向きであり、自身の資金計画や事情に応じて慎重に判断する必要があります。

最低投資金額が高め

プライベートデットファンドのもう一つの特徴が、最低投資金額の高さです。

プライベートデットファンドは通常、限られた投資家(機関投資家や富裕層)を対象とした私募型の商品であるため、数百万円〜数億円単位の資金が必要となるケースも珍しくありません。

近年では、個人投資家向けに500万円程度で投資できる商品も登場していますが、依然として一般の投資家にとっては手軽に始められる水準とは言いにくいのが実情です。

・安定した事業基盤を持つ日系ベトナム企業への直接融資(私募)

・運営歴10年以上

・年利12%(固定)

・最低投資額500万円

▶無料資料請求可能

借り手企業の信用リスク(貸し倒れ)

プライベートデットファンドは、財務情報の開示が限定的な非公開企業や、成長途中の企業に融資することが多く、特に経済環境の悪化時にはデフォルト(貸し倒れ)のリスクが高まりやすい点に注意が必要です。

多くのファンドでは、企業の財務状況や事業計画を精査したうえで融資を行い、担保の設定や返済条件に関する契約(コベナンツ)を設けてリスクを抑える工夫がされていますが、貸し倒れリスクを完全に排除することはできません。

そもそも、プライベートデットファンド(PD)は、プライベートエクイティ(PE)ファンドよりもリターンが控えめなため、ひとつの貸付先で損失が出ると、ファンド全体の成績に与える影響が大きくなりやすいという構造的な脆弱性も抱えています。

実際に、既出の日本銀行の調査では、PDファンドの元本割れ率は6.2%と、PEファンドの約2倍にのぼります。

そのため、信用リスクを抑えるには、案件の分散に加え、貸付先の状況を的確に把握・管理できる運用力のあるファンドを選ぶことが重要です。

情報の非公開性と透明性の課題がある

プライベートデットファンドの融資先は、非上場企業であることが多く、借り手企業の財務状況や業績、資金使途の詳細が開示されないケースも少なくありません。

加えて、プライベートデットファンド自体も公募投信のように定期的な運用報告を行わないことが多く、投資家にとっては運用状況やリスクの全体像を把握しにくいという問題点があります。

こうした情報の非公開性や透明性の低さは、ファンド運営の健全性を見極めたり、適切な投資決定を下すうえでの妨げとなり、特に初心者や個人投資家にとっては不安材料になりがちです。

このため、投資の際は「スチュワードシップ・コード」の考え方に基づき、運用会社が情報開示や説明責任にしっかり取り組んでいるかどうか、そうした努力が見られるかなどを確認することも大切です。

為替リスク(海外ファンドの場合)

日本で出資の募集が行われているプライベートデットファンドの中には、海外企業への貸付を通じて運用されるものもあります。

こうしたファンドに投資する際には、為替リスクに注意が必要です。

為替リスクとは、外国通貨と円のレート変動により、円換算した際の損益が変動するリスクのことです。

たとえば、1ドル=100円で投資した後に1ドル=90円へ円高が進むと、ドル建てで利益が出ていても、円換算では損失になることがあります。

このような為替リスクを避けるためには、為替相場の動きを日頃から継続的に監視し続けることが大切です。

個人が投資できる日本のPDファンドはある?

現在のところ、日本で個人投資家がプライベートデットファンドに投資するには、依然として高いハードルがあります。

多くのファンドは機関投資家向けに設計されており、最低投資額が千~億単位と高額に設定されているケースが一般的です。

しかし近年、一部の運用会社では、個人投資家にも門戸を開く形で、最低投資額を引き下げた商品や、日本国内での販売に対応したプライベートクレジットファンドの提供が進んでいます。

※「ファンド又は運用会社名」のリンクを押下すると、公式サイトに遷移します。

| ファンド 又は運用会社名 | 概要/特徴 |

|---|---|

| ハイクアインターナショナル | ・安定した事業基盤を持つ日系ベトナム企業への直接融資(私募) ・運営歴10年以上 ・年利12%(固定) ・最低投資額500万円 ▶無料資料請求可能 |

| 東海東京 ヌビーン チャーチル プライベート・キャピタル ファンド | ・米国非上場企業向けプライベート・キャピタルに投資する外国籍公募投資信託(公募) ・分配金込み基準価額の騰落率 +3.80%(2025年02月末時点 過去6か月) ・最低購入口数:300口 (約3.1万米ドル ※2025年4月1日現在) |

| ダイワ・ブラックストーン・プライベート・クレジット・ファンド(米ドル建て) | ・ブラックストーンと大和証券の提携による海外籍投資信託(公募) ・米国企業に直接融資をするプライベート・クレジット投資 ・投資対象ファンド(BCRED)の設定来トータルリターンは年率10.4% (202012月末~2024年3月末) ・毎月の分配支払いを目指す ・最低購入口数:500口 (約5.2万米ドル ※2025年4月1日現在) |

日本国内では、プライベートデットファンドそのものがまだ一般的ではなく、個人投資家がアクセス可能なファンドとなると、その数はさらに限られています。

表中で紹介した3つのファンドは、そんな数少ない貴重な選択肢と言えます。

なかでも「ハイクアインターナショナル」は、安定した事業基盤に基づく日系ベトナム企業への直接融資を特徴とし、10年以上の運用実績を誇る注目の私募型ファンドです。

年利12%の固定利回りに加え、最低投資額500万円からと、一定の資金力を持つ個人投資家には検討に値する内容と言えるでしょう。

一方、他の2ファンドは、米国企業向けのプライベートキャピタルやプライベートクレジットを投資対象とする外国籍の公募投資信託です。

日本の証券会社が販売している点で制度的な安心感はある一方、為替変動リスクや海外投資信託特有の留意点もあります。

また、公募投資信託とはいえ、最低購入額も約450万円~750万円ほど(1米ドル=146円と仮定)とかなり高額に設定されています。

個人でプライベートデットファンドへの投資を検討するなら、それぞれの投資対象や仕組み、リスクの性質を理解したうえで、自身のリスク許容度や資産運用の目的に合ったファンドを選ぶことが重要です。

※詳細な条件は各ファンドの公式サイトを確認してください。

| ファンド 又は運用会社名 | 概要/特徴 |

|---|---|

| トパーズ・キャピタル株式会社 | ・中小企業や銀行融資が難しい成長企業に融資(私募) ・最低投資額非公開 |

| PGIMジャパン株式会社 | ・プライベートデットを含むオルタナティブ投資(私募形式) ・最低投資額非公開 |

| SDFキャピタル株式会社 | ・日本のスタートアップ企業を対象にした独立系のデットファンド ・最低投資額非公開 |

| 株式会社キーストーン・パートナーズ | ・中堅・中小企業を対象にした融資(私募) ・最低投資額非公開 |

プライベートデットファンドはどんな人に向いている?

プライベートデットファンドは、すべての投資家に適しているわけではありませんが、その安定収益性や分散効果、利回りの高さなどから、特定のニーズを持つ投資家層には非常に有効な選択肢となり得ます。

プライベートデットファンドへの投資に向いている人は、以下の通りです。

長期的な視点で運用できる人

プライベートデットファンドは、多くが途中解約ができないクローズドエンド型の仕組みを採用しており、運用期間中(一般的に5〜10年程度)は資金の引き出しが制限されます。

そのため、短期的な資金ニーズがない、長期視点での資産運用を前提とする投資家に適しています。

たとえば、退職金や老後資金など、当面使う予定のない余裕資金の運用先として有力な選択肢となるでしょう。

安定収益+分散効果を求める人

伝統的な株式や債券とは異なる値動きをするプライベートデットは、投資ポートフォリオのリスク分散という観点でも有効です。

また、変動金利型で金利上昇にも対応しやすい点は、高金利環境下においてインフレ対策を重視する投資家にとって大きなプラスとなります。

富裕層・機関投資家(大学や年金基金など)

最低投資金額が非常に高額であるため、ある程度の資金力がある富裕層や機関投資家が主な対象となります。

実際、日本の年金基金・大学の基金(エンダウメント)・保険会社なども資産運用の一環としてPDファンドへの出資を増やしています。

これらの機関は、長年の資産運用ノウハウやリスク分析の蓄積を活かし、潜在的なリターンと安定性を兼ね備えた資産クラスとしてPDファンドを活用しています。

プライベートデットファンドの解説まとめ

プライベートデットファンドは、高利回りを狙いながらも比較的安定した収益が期待できる新しい投資の選択肢です。

特に「安定したインカムゲインが期待できる」「変動金利でインフレに強い」「分散効果がある」といったメリットがあり、長期運用を前提とした資産形成に向いています。

一方で、途中解約ができない流動性の低さや、最低投資額が高めに設定されている点、情報開示の少なさといったデメリットにも注意が必要です。

機関投資家や一部の富裕層向けというイメージが強いですが、少しずつ一般投資家にも門戸が開かれています。

なかでも「ハイクアインターナショナル」は、日系ベトナム企業への直接融資を通じて12%の固定利回りを実現し、10年以上の運用実績を持つ注目の私募型ファンドです。

安定性と高利回りのバランスを求める個人投資家にとって、現実的かつ魅力的な選択肢のひとつとなり得るでしょう。

今後さらに注目が高まると予想されるプライベートデット市場。興味を持った方は、自分の資産運用スタイルに合うかどうか、ぜひ一度検討してみてください。