資産運用を始めたい方の中には、「どこで始めれば良いのか」「何に投資すれば良いのか」「おすすめの投資先はどこか」「なぜ資産運用をするべきなのか」そういった悩みを持つ方も多いかもしれません。

本記事では投資初心者の方でも何に投資すれば良いのかしっかり選択ができるように、メリット・デメリットをわかりやすく説明しながら投資方法を紹介していきます。

その他、資産運用をおすすめする理由や投資初心者がやってしまいがちな失敗例も解説しているのでお見逃しなく!

それでは、まずは本当におすすめできる運用先から見て行きましょう。

資産運用おすすめ運用ランキング

資産運用におすすめの運用先ランキングは以下の通りです。

- 1位:ヘッジファンド

- 2位:投資信託(インデックスファンド・分配金なし)

- 3位:ETF(分配金狙い)

- 4位:株式(配当金狙い)

- 5位:米国債

- 6位:個人向け社債

- 7位:REIT

- 8位:外貨預金

- 9位:個人向け国債

- 10位:定期預金

おすすめ1位:ヘッジファンド

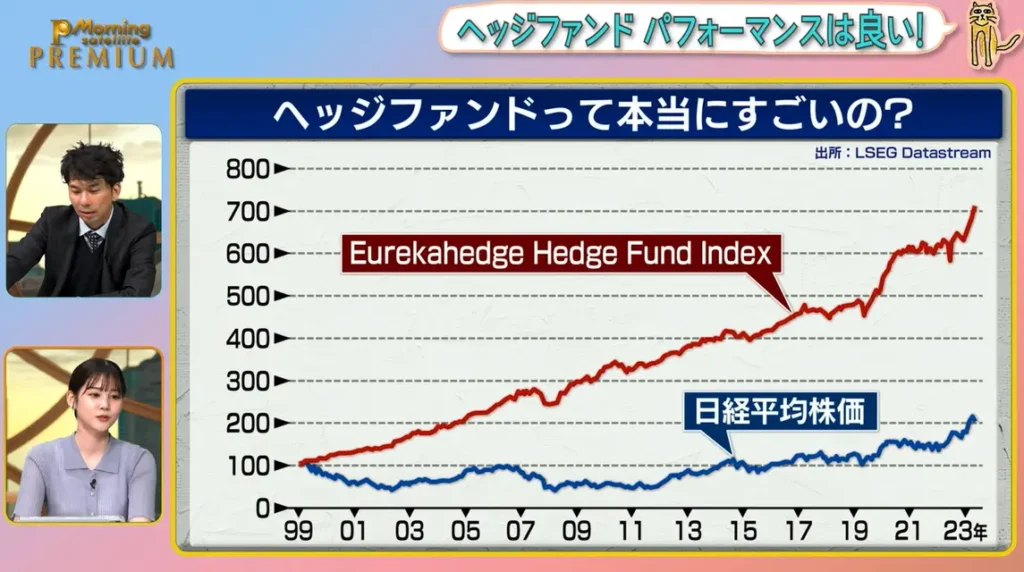

資産運用におすすめの運用先第1位は「ヘッジファンド」です。

投資家が預けた資金をヘッジファンドのファンドマネージャーが国内外の株式・債券・外貨預金、不動産、コモディティなど制限なしの様々な金融資産に投資を実施。

その運用成果が投資家への配当金として還元されるという仕組みです。

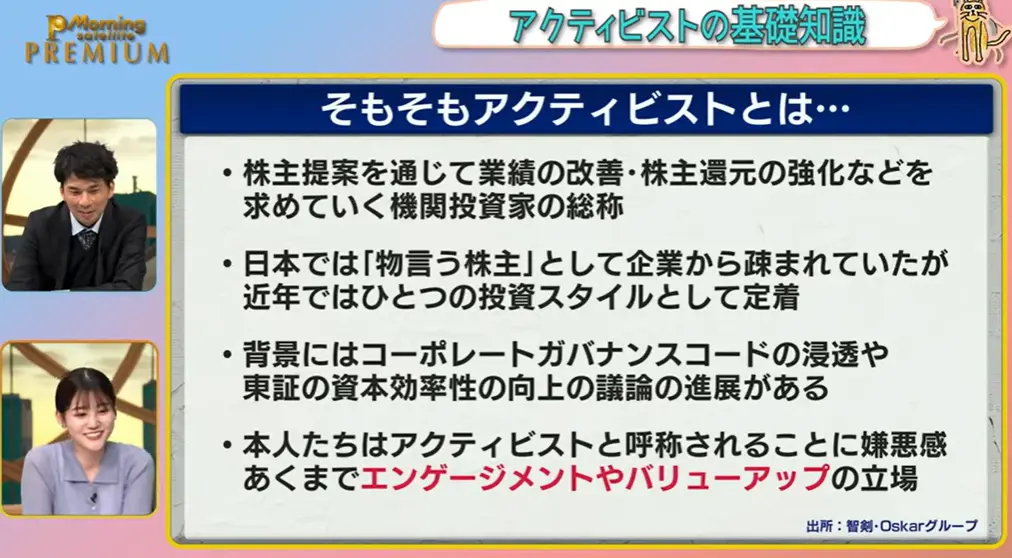

日本ではあまり馴染みのない「ヘッジファンド」ですが、下落局面でも利益を出せる投手戦略を実施し、近年は「株価指数をも超える運用ができる」「モノ言う株主として存在感を示している」などとして話題となっています。

ヘッジファンドのメリット

ヘッジファンドのメリットは以下の通りです。

- 投資のプロが代わりに運用をしてくれる

→投資初心者の方でも安心して出資できる - 投資のプロがリターンの追求・リスクの管理を同時に行ってくれる

→具体的には、分散投資や下落局面でも利益を上げられる戦略の実施を行ってくれる

→リターンの追求とリスクの管理を同時に行うことで低中リスク・高リターンが叶う - ヘッジファンドの主な手数料「成功報酬」はプラスになった利益から差し引かれるため投資家にとってマイナスにならない

→ヘッジファンド側にとって「成功報酬」は主な収入源となる

→「成功報酬」は運用で利益が上げられた時のみ、利益部分から徴収される

→運用で利益が上げられなかったら「成功報酬」は徴収されない=ヘッジファンド側は死活問題となる

→投資家とヘッジファンドの利害が一致している数少ないファンドである

(投資家:収益を上げて資産を大きくしたい!ファンドマネージャー:収益を上げて報酬をもらいたい!)

ヘッジファンドのデメリット(注意点)

一方、ヘッジファンドのデメリット(注意点)は以下の通りです。

- 情報収集が難しい

→ヘッジファンドでは運営形態上、運用の報告義務が無いため、サイトなどでの情報公開に消極的 - 最低投資額が高額

→ヘッジファンドでは運営形態上、募集できる出資者の人数に制限があるため、投資家一人ひとりが負担する資金額が高額になる(日本のヘッジファンドの最低投資額は500~1000万円からが多い) - 現金化が制限される「ロックアップ期間」が設けられている

→投資家一人ひとりが預けている資金額が高額なため、短期間で出金があると運用額に影響が出てしまう。1度運用を始めたら一定期間(3ヶ月~1年間)は現金を引き出せない。

ヘッジファンドの始め方

ヘッジファンドの始め方は主に以下の3つです。

- 直接問い合わせ

※日本のヘッジファンドへ投資をする場合は主にこの方法となります。 - 現在投資をしている人に紹介してもらう

※紹介してもらったとしても、面談などを通じて運用実態があるのか・自分に合っているのかをしっかりとチェックしましょう。 - 投資助言会社を通じて投資

※投資助言会社を通せば海外のヘッジファンドにも投資できる可能性もありますが、ヘッジファンドに加えて投資助言会社にも手数料を支払う必要があるので収益率が低くなる可能性があります。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

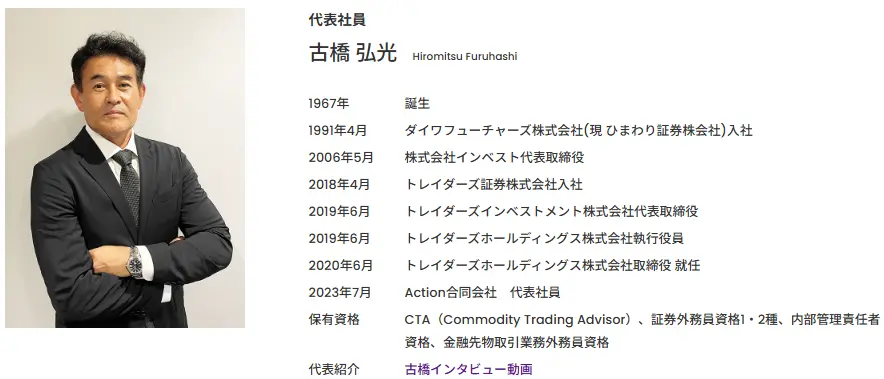

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新しいヘッジファンドです。

ファンドマネージャーはモルガン・スタンレー証券の投資銀行本部での経験がある方。

現在はその時の経験を活かして、日本の大型株をメインに投資戦略を組んでいます。

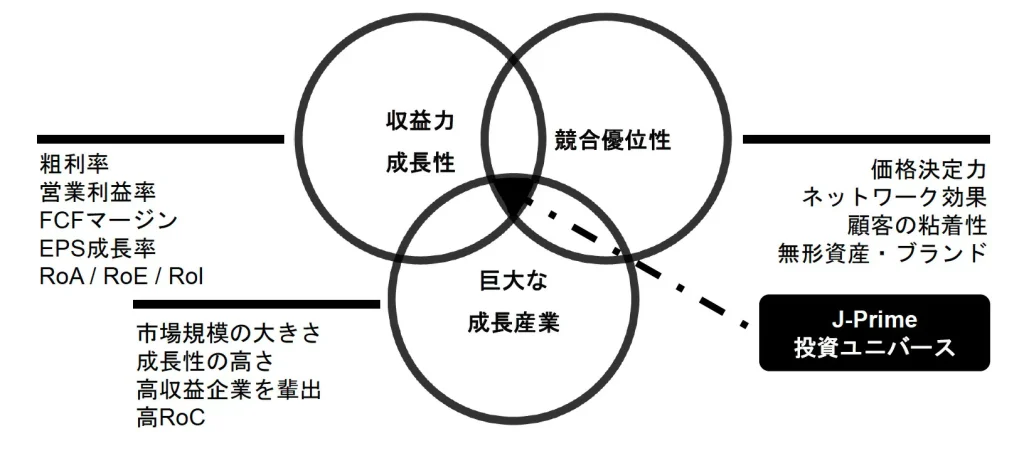

そんなGFマネジメントの投資戦略は「J-Prime戦略」という独自のもの。

具体的には、日本大型株のなかでも「収益力・成長力」「巨大な成長産業」「競合優位性」のどれにも当てはまるごくわずかな銘柄「J-Prime投資ユニバース」に投資を実施するというものです。

以下は運用開始前の実績も含みますが、「J-Prime戦略」のパフォーマンスは日経平均やS&P500をも上回る圧倒的なパフォーマンスを実現しています。

分かりやすく、この期間にGFマネジメント、日経平均、S&P500に500万円と1000万円を預けていた場合、元利合計は以下のようになるということですね。

| リターン | 元本500万円 | 元本1000万円 |

| GFマネジメント | 2383万円 | 4766万円 |

| 日経平均株価 | 1237.5万円 | 2475万円 |

| S&P500 | 1338万円 | 2676万円 |

実際の額で見ると圧倒的な差があることが分かります。

これまでのパフォーマンスについてはもちろん、今後の方針についてや、ポートフォリオについての詳細が気になる方は、是非GFマネジメントへ直接お問い合わせください。

面談にて詳しい資料とともに丁寧に説明してくれますよ。

GFマネジメントの最低投資額は1000万円~ですが、500万円~も相談可能とのことなので、もし「資金は1000万円に達しないけどGFマネジメントで挑戦してみたい!」「ヘッジファンドに挑戦してみたい!」とお考えの方がいればチャンスです。

あわせて相談してみてくださいね。

おすすめ2位:投資信託(インデックスファンド・分配金なし)

資産運用におすすめの運用先第2位は「投資信託(インデックスファンド・分配金なし)」です。

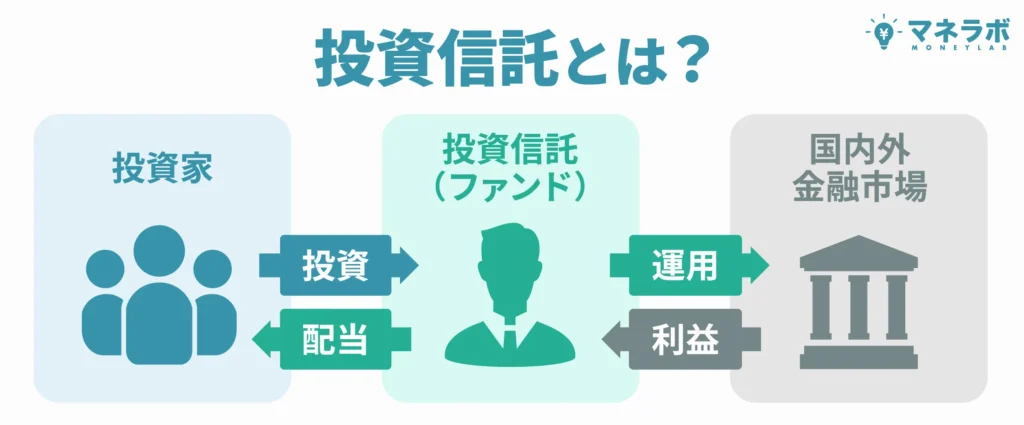

投資家が預けた資金を投資信託のファンドマネージャーが国内外の株式・債券・外貨預金、不動産、コモディティなどのテーマごとの投資先に投資を実施。

その運用成果が投資家への配当金として還元されるという仕組みです。

投資信託の中でもインデックスファンドに分類され、さらに分配金なしのファンドがおすすめです。

「インデックスファンド」と「アクティブファンド」

投資信託には「インデックスファンド」と「アクティブファンド」の2つの運用スタイルがあります。

| インデックスファンド | アクティブファンド | |

|---|---|---|

| 概要 | インデックスに連動することを目標に運用 | インデックスを上回ることを目標に運用 |

| メリット | 手数料が安い | インデックスより大きな価格上昇を期待できる |

| デメリット | インデックスの価格が下落すると連動してファンドの基準価額も下落する傾向にある | 手数料が高い |

アクティブファンドは手数料が高いという特徴がありますが、運用成績がインデックスを超えて大きな利益を得られるファンドであれば良いはずです。

しかし実際には、世界の大半の国で、インデックスに勝てたアクティファンドの割合は50%を下回ります。

| 市場 | 過去1年 | 過去3年 | 過去5年 | 過去10年 |

|---|---|---|---|---|

| 米国 | 14.93% | 32.15% | 25.90% | 16.93% |

| カナダ | 33.33% | 10.81% | 5.68% | 19.32% |

| メキシコ | 2.17% | 8.51% | 16.28% | 13.89% |

| ブラジル | 39.74% | 34.98% | 22.09% | 13.47% |

| チリ | 35.14% | 35.00% | 12.50% | 2.22% |

| 欧州 | 25.21% | 37.78% | 27.37% | 16.77% |

| 中東・北アフリカ | 25.93% | 20.00% | 11.76% | 10.26% |

| 南アフリカ | 53.11% | 55.72% | 44.12% | 26.72% |

| インド | 50.00% | 30.00% | 17.74% | 32.39% |

| 日本 | 35.30% | 36.90% | 30.70% | 18.10% |

| オーストラリア | 57.76% | 37.35% | 26.55% | 20.18% |

つまり、どの市場においてもアクティブファンドに投資をする妙味はないため、手数料の安いインデックスファンドへ投資をする方が良い、となるのです。

分配金ありと分配金なし

投資信託には分配金ありと分配金なしの2つの運用スタイルがあります。

| 分配金あり | 分配金なし | |

|---|---|---|

| 概要 | 投資信託の運用益から切り崩す「普通分配金」または元本から切り崩す「特別分配金」より投資家へ分配される | 運用益はそのまま元本に加えられて運用が続く |

| メリット | 定期的に利益を確保できる | 複利効果を発揮して分配金ありに比べて大きな利益を得られる |

| デメリット | 「特別分配金」で分配金が出た場合は元本が切り崩されるため、複利効果が得られにくいだけでなく基準価額が下がるため将来的に売却して受け取れる利益が少ない可能性が高い | 売却まで利益を受取れない |

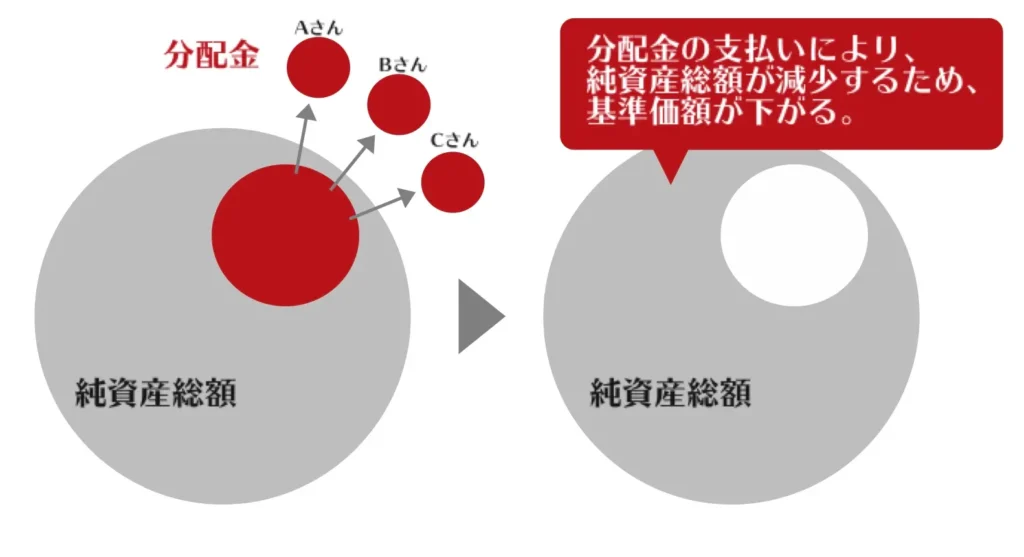

投資信託の分配金は株式の配当金やETFの分配金とは異なり、分配後の基準価額が個別元本を下回る場合は個別元本を下回る部分が特別分配金で支払われます。

特別分配金が出る度に元本額が少なくなるため、複利効果は得られません。

また元本額が少なくなる=基準価額が下落するためファンドマネージャーの意思通りに運用ができず、ファンドとしての運用が上手く回らなくなるなんてことも。

そうなると将来的に売却した際に受け取れる利益が非常に少なくなる可能性が高いため、投資信託は分配金なしがおすすめなのです。

投資信託のメリット

投資信託(インデックスファンド・分配金なし)のメリットは以下の通りです。

- 投資のプロが代わりに運用をしてくれる

→投資初心者の方でも安心して出資できる - 情報収集が容易

投資信託では運営形態上、運用の報告義務があるため、サイトなどで簡単に運用実績などの情報収集ができる - 少額からの運用が可能

投資信託では運営形態上、不特定多数の出資者を募集できるため、投資家一人ひとりが負担する資金額を低額に設定できる(100円~もOK) - NISAやiDeCoの利用が可能

→投資信託ではNISAやiDeCo口座を通じて運用を行うことで税制メリットを受けることができる

NISAのメリット・デメリットについて詳しくはこちらで解説しています。

インデックスファンド・分配金なしのメリット

- インデックスに沿った運用を目指している

→値動きの予想がしやすい

→手数料が安い - 分配金なし

→複利の効果で資産が育ちやすい

投資信託のデメリット(注意点)

投資信託のデメリット(注意点)は以下の通りです。

- 分散投資ができない

例)株式ファンドであれば株式のみ、債券ファンドであれば債券のみへ投資を実施

→集中投資によるリスクが上がる - 下落局面では利益を期待できない

→下落局面でも利益を追求できる戦略の実施が原則できず、下落相場に弱い - 信託報酬(運用管理費用)は運用が上手くいってても上手くいってなくても徴収される

→運用が上手くいっていない場合は投資家にとってマイナスになる。

→投資信託のファンドマネージャーの収入減はいつでも確保されているため、投資家と投資信託の利害は一致していない。

(投資家:収益を上げて資産を大きくしたい!ファンドマネージャー:収益なくても給与は入る)

投資信託の始め方

投資信託の始め方は主に以下の3つです。

- ネット証券会社で購入

購入手数料無料・取り扱い銘柄も2000本を超える・クレカ積立◎ - 証券会社の窓口で購入

購入手数料は銘柄によっては有料もある・取り扱い銘柄は1000本程度・クレカ積立× - 銀行の窓口で購入

購入手数料は銘柄によっては有料もある・取り扱い銘柄は500本程度・クレカ積立×

ここでは近年最もポピュラーな「ネット証券で購入」の方法をご紹介します。

ネット証券ではほぼすべてのファンドの購入手数料が無料なのでおすすめです。

以下がネット証券で購入する流れとなります。

ネット証券のサイトからファンドを選択します。

ネット証券の例:SBI証券、楽天証券、松井証券、マネックス証券など

金額買付・口数買付・積立買付を選択してファンドを購入します。

これでファンドの買付が完了します。

投資信託(インデックスファンド・分配金なし)では1年以上の長期運用で価格上昇を待ち、資金が大きくなったところで売却をして利益獲得を目指すと良いでしょう。

投資信託で資産運用するならキャピタル世界株式ファンドのように分散性が効いた銘柄を選びましょう。

おすすめ3位:ETF(分配金狙い)

資産運用におすすめの運用先第4位は「ETF(分配金狙い)」です。

ETFとは、証券取引所に上場している投資信託で、「投資信託と株式のいいところ取りをしている」とも言われる金融資産。

その中でも売却益(キャピタルゲイン)ではなく分配金(インカムゲイン)で利益を狙う方法がおすすめです。

ETFのメリット

ETF(分配金狙い)のメリットは以下の通りです。

- 手数料が安い

→テーマ内であれば分散投資が可能

→通常の投資信託に比べても手数料が安い傾向 - 値動きが予想しやすい

→日経平均株価やS&P500といったインデックスに連動することを目標に運用されるため、値動きが予想しやすい - リアルタイムで売買できる

→証券取引所に上場しているためリアルタイムで売買できる

⇒運用を一任できる「投資信託」とリアルタイムで売買できる「株式投資」のいいところ取り

分配金狙いのメリット

- 投資信託ではあるものの分配金は「普通分配金」のみ

→元本が減ることはない - 値動きを気にしなくて良い

→「分配金狙い」であるため値動きを気にしなくて良い

ETFのデメリット(注意点)

ETFのデメリット(注意点)は以下の通りです。

ETF(分配金狙い)の始め方

ETF(分配金狙い)の始め方は以下の通りです。

分配金狙いの場合、まずはGoogleなどで「ETF 分配金利回りランキング」などと検索すると良いでしょう。

ただし、分配利回りが高ければ高いほど良いというわけではありません。

分配金実績が継続してない可能性や、テーマが「新興国の株や債券」などは一時的に分配利回りが高くても安定的に支払いがあるわけではない可能性があるので、以下のようなETFを選びましょう。

- 分配金実績が継続して2~3%程度は安定してある(または継続して増配している)

- テーマが「先進国の株や債券」

ETFの購入は通常の株式取引と同じ方法です。

証券会社に口座開設がまだの場合は口座開設を行ってから購入を行います。

本人確認書類やマイナンバー確認書類などを提出し認証されると口座開設完了です。

その際にNISA制度の利用を検討している場合はNISA口座を開設しましょう。

金額買付・口数買付・積立買付を選択してETFを購入します。

これでETFの買付が完了します。

分配金狙いのETF運用では長期の運用を目指し、安定的な利益獲得を目指すと良いでしょう。

おすすめ4位:株式(配当金狙い)

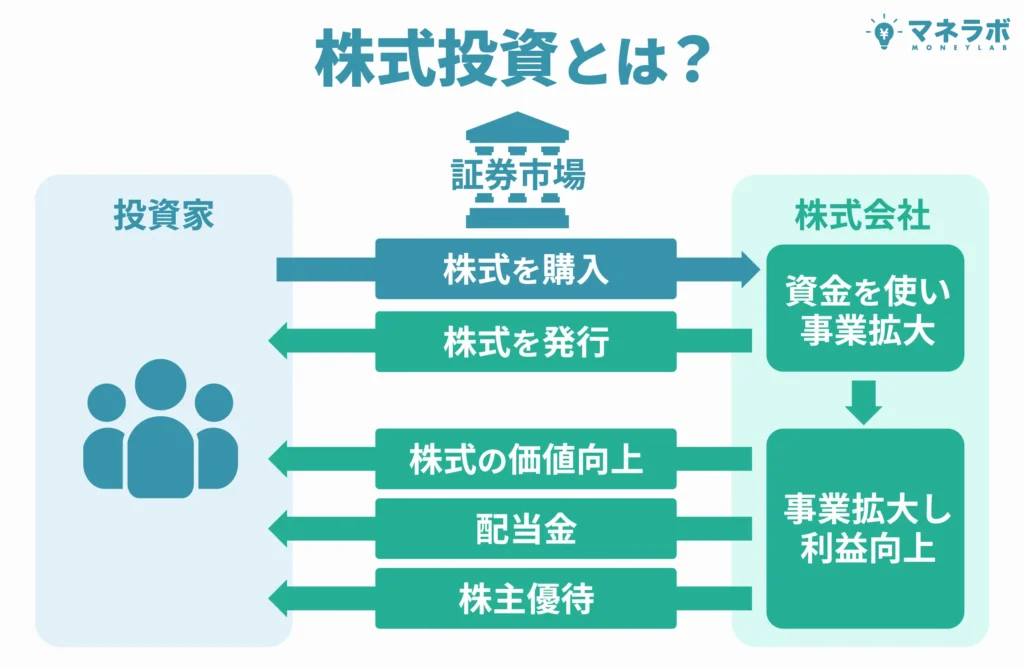

資産運用におすすめの運用先第4位は「株式(配当金狙い)」です。

株式投資とは、企業が発行する株式を購入し、買った時より高値で売ることで「売却益(キャピタルゲイン)」を、保有をすることで「配当益(インカムゲイン)」や「株主優待」の3つの利益を期待することができますが、その中でも「配当益」で利益獲得を目指すの方法がおすすめです。

メリット

株式(配当金狙い)のメリットは以下の通りです。

- 株式を保有しているだけで安定した配当金収入を得られる

→安定した収入確保ができる

→値動きを気にしなくて良いので精神環境にも良い

→株価が下落しても配当金は減配だけで済む場合も - 銘柄によっては株主優待を得られる

→企業によっては株式を一定数・一定期間以上保有していればその企業の商品などをプレゼントされる

→株主優待目的で株式投資を始めるのは利回りの面でやや懸念があるが、配当金狙いで保有をしているついでに受け取る分には非常にうれしいプレゼントである - 株主総会に参加できる

→株式の保有数に応じて「議決権」が与えられる

→企業の重要事項などを決定する株主総会にて「賛成」「反対」などの意思表示ができる - 経済の動向を知れる

→株式を保有していると、保有している銘柄の株価がなぜ上がったのか・下がったのか、配当金が減額・増額となった理由を知る必要がある(今後も保有するのかどうかを決めるため)

→単に企業の成績だけでなく、世界の時事や経済の動向を幅広く知れる

(株価が買った時より値上がりした場合・・・)

- 売却益を狙える

→できれば割安株や株価が安くなった局面で購入するとその差額が大きくなることも

※ただし配当金狙いで運用をする場合、売却は最終手段としたい。

デメリット(注意点)

株式のデメリット(注意点)は以下の通りです。

- 分散投資ができないためリスク分散が難しい

→分散投資を行いたい場合は自分でいくつかの銘柄を購入する必要がある

→分析を見誤ると効果的な分散投資ができない可能性がある - 減配・無配となる場合がある

→企業の業績悪化などの理由から減配・無配となる場合がある

→そのリスクを排除して安定的に分配金を得るには購入の前の銘柄選択が重要となる - まとまった資金が必要となる

→株の売買は100株単位が基本

→最近は1株~取引ができる「ミニ株」もある - 情報収集に手間がかかる

→株式投資は銘柄の選択や売買を全て自分で行う必要がある

→その代わり手数料はかからない - 外国株式の場合は円高で損をする「為替リスク」がある

→円安:利益、円高:損失

始め方

株式(配当金狙い)の始め方は以下の通りです。

配当金狙いの場合、まずはGoogleなどで「高配当株 おすすめ」などと検索すると良いでしょう。

ただし、配当金利回りが高ければ高いほど良いというわけではありません。

配当金実績が継続してない可能性や、決算結果が良かった企業などは一時的に配当金利回りが高くても安定的に支払いがあるわけではない可能性があるので、以下のような銘柄を選ぶようにしましょう。

- 配当金実績が継続して2~3%程度は安定してある(または継続して増配している)

- 業績が安定している

- 可能であれば割安株(売却時に売却益を得られるように)

証券会社に口座開設がまだの場合は口座開設を行ってから購入を行います。

本人確認書類やマイナンバー確認書類などを提出し認証されると口座開設完了です。

その際にNISA制度の利用を検討している場合はNISA口座を開設しましょう。

指値(さしね)注文・成行(なりゆき)注文を選択して株式を購入します。

株式の売買はだいたいが100株~ですが、最近では1株~購入できる「ミニ株」もおすすめです。

1株=2000円の場合は20万円が元本として必要であるのに対し、ミニ株は2000円~始めることができます。

まずは株式を購入する過程や、値上がりや値下がりで何%の利益(または損失)があるのか、配当金受取や株主優待を受取ってみる、売却する過程などを経験して資産運用・投資の全体像を把握してから本格的に初めてみるのも良いでしょう。

おすすめ5位:米国債

資産運用におすすめの運用先第5位は「米国債」です。

米国債は、米国政府が発行する政府債券。

債券は発行元が破綻をする・中途売却しない限りは元本が確保されますが、外国債の中でも米国債は信用格付けが高く、利回りも個人向け国債と比べて高いためおすすめです。

メリット

米国債のメリットは以下の通りです。

- 信用格付けが高く元本割れのリスクが低い

→ムーディース:Aaa、S&P:AA+、フィッチ:AA+

(日本は…ムーディース:A1、S&P:A+、フィッチ:A)

→米国が破綻(または中途売却)しない限りは元本が確保されるが、信用格付けが高い=米国が破綻する可能性は低いので元本割れリスクが低くなる

※ムーディース・・・アメリカの民間企業で、米大手債券の格付け機関業務を行っている。

※フィッチ・・・・・ニューヨークとロンドンに本拠を置く民間格付け会社 - 日本国債より利回りが高い

(引用:三井住友銀行) - 流動性が高い

→売買に伴う制約が少ない

→目的に応じて長期保有したり短期トレーディングができる

→長期保有:インカムゲインを狙える

→短期トレーディング:金利変動による価格変動を利用してキャピタルゲインを狙える

| 米国債の名称 | 期間 | 特徴 |

|---|---|---|

| トレジャリービル (T-Bills) | 4週間、8週間、13週間、26週間、52週間 | 割引債 |

| トレジャリーノート (T-Notes) | 2年, 3年, 5年, 7年,10年 | 利付債 |

| トレジャリーボンド (T-Bonds) | 20年、30年 | 利付債 |

| 米国物価連動国債 (TIPS) | 5年、10年、30年 | インフレ率に連動して元本および利払い額が変動する |

| ストリップス債 (STRIPS) | 各種 | 利付債の元本部分とクーポン(利子)部分を切り離し、それぞれをゼロクーポンの割引債として販売している債券 |

デメリット(注意点)

米国債のデメリット(注意点)は以下の通りです。

- 円高ドル安となると受取額が少なくなる

→満期時に購入時より円高ドル安となると受取金額が少なくなる(為替差損) - 金利が上昇すると債券価格が下がるリスクがある

→債券価格と金利は逆相関の関係にある(金利↗:債券価格↘、金利↘:債券価格↗)

→米国債を購入後、金利が上昇して債券価格が下落した局面で中途売却すると売却損が出る可能性がある

※満期まで保有していれば元本は確保されているので中途売却はできるだけ控えましょう。

始め方

米国債の始め方は以下の通りです。

本人確認書類やマイナンバー確認書類などを提出し認証されると口座開設完了となります。

購入額面を入力して購入確定します。

米国債には2つのデメリット(注意点)がありました。

しかし、今後実質心配をしなくてはいけないリスクは1つ「為替変動リスク」のみでしょう。

理由としては、米国債を含む債券は満期まで保有をすれば元本が確保されています。リスクをできるだけ減らしたい方に関しては、リスクを負ってまで価格変動差益を狙う必要はないからです。

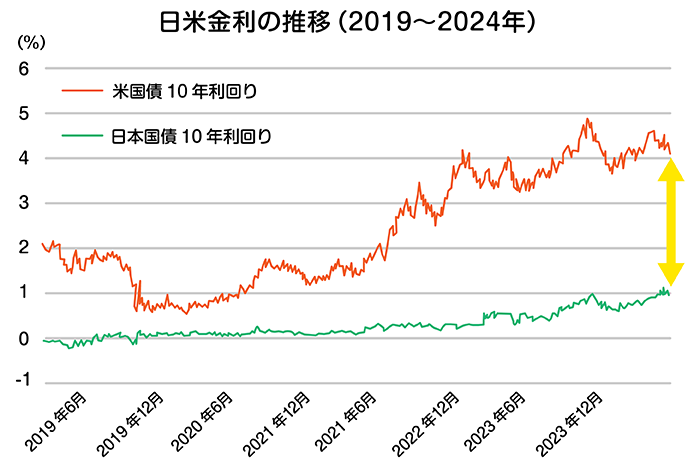

米国FRBは2024年9月に政策金利の大幅利下げを決定しました。今後も利下げは続くと見られています。

一方日本は3月に金利政策解除して利上げを開始以降、7月にも追加利上げを決定。9月の金融政策決定会合では金利を据え置いたものの、今後も利上げは続くと見られています。

米国の利下げと日本の利上げが続いた場合、円安ドル高局面の今、米国債を購入すると満期時に円高ドル安となり為替差損を被る可能性があるという点は、今後米国債を買うかどうかの検討を行う際の懸念材料とすると良いでしょう。

おすすめ6位:個人向け社債

資産運用におすすめの運用先第6位は「個人向け社債」です。

個人向け社債は、企業が個人投資家でも小口で購入できるように発行した債券。

債券は発行元が破綻をする・中途売却しない限りは元本が確保されますが、個人向け社債は米国債や個人向け国債に比べて破綻するリスクが上がる代わりに、為替リスクが無い・利回りが個人向け国債と比べて高いためおすすめです。

メリット

個人向け社債のメリットは以下の通りです。

デメリット(注意点)

個人向け社債のデメリット(注意点)は以下の通りです。

- 個人向け国債に比べて元本割れのリスクがある

→国の破綻と企業の破綻を比べた時、企業の破綻の方が可能性としては高い

→債券購入の際には発行企業の「有価証券報告書」「決算短信」「決算公告」「事業計画書」や格付投資情報センターの信用格付け一覧などを参考にすると良い - 人気の社債は買うタイミングが難しい

→ソフトバンクや大手銀行などの社債は発売後すぐ完売してしまう

→社債を発行する企業のサイトや証券会社のサイトで情報入手をする必要がある - 金利が上昇すると債券価格が下がるリスクがある

→債券価格と金利は逆相関の関係にある(金利↗:債券価格↘、金利↘:債券価格↗)

→個人向け社債を購入後、金利が上昇して債券価格が下落した局面で中途売却すると売却損が出る可能性がある

※満期まで保有していれば元本は確保されているので中途売却はできるだけ控えましょう。

始め方

個人向け社債には「新発債」と「既発債」があります。

それぞれの特徴は以下の通りです。

| 種類 | 特徴 |

|---|---|

| 新発債 | 新規に発行される債券 購入価格・利率が固定されている=最終利回りが固定 情報収集に加えて迅速な購入が必須 |

| 既発債 | 既に発行されている債券 実勢価格で取引される=購入のタイミングにより最終利回りは変動 証券会社のサイトでじっくり購入を検討することができる |

ご自身の投資スタイルに合った種類を選んでくださいね。

個人向け社債の始め方は以下の通りです。

社債発行企業の公式サイトや複数のネット証券のサイトで情報を収集します。

複数のネット証券のサイトで情報収集する必要は、取り扱いをしている社債の種類が異なるからです。

ネット証券の例:SBI証券、楽天証券、松井証券、マネックス証券など

本人確認書類やマイナンバー確認書類などを提出し認証されると口座開設完了となります。

購入額面を入力して購入確定します。

おすすめ7位:REIT

資産運用におすすめの運用先第7位は「REIT」です。

REITとは「Real Estate Investment Trust」の略で、不動産投資信託を意味します。

投資家はREITに出資→REITはマンション、ホテル、オフィス、商業施設などの様々な不動産物件へ投資を実施。

REITは賃料収入や売買差益などからで得た利益を投資家に分配する仕組みです。

投資家は間接的に不動産投資を行うことになります。

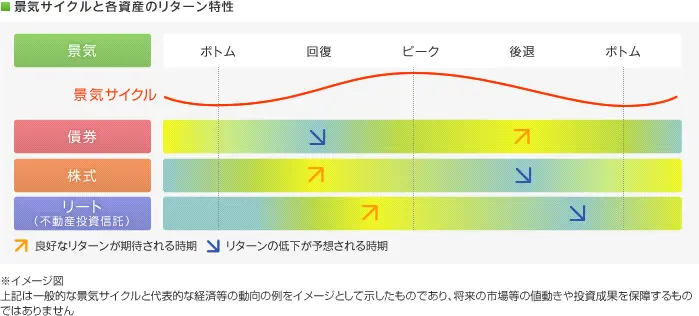

REIT(および不動産投資)は株や債券とも異なるタイミングで値動きをするため、ポートフォリオに取り入れると投資リスクの分散効果をより高めることができるのでおすすめです。

メリット

REITのメリットは以下の通りです。

- 現物不動産投資より少額で不動産投資に挑戦できる

→現物不動産投資の初期費用は数百万円(住宅)~数十億円(ホテルや商業施設)

→REITの初期費用は数万円~と少額 - 手間いらずで不動産投資に挑戦できる

→現物不動産投資では必要な以下のような手間いらずなので手軽に挑戦できる

→これら手間に伴う費用削減も図れる

「手間」の例)物件探し、立地調査、融資申請、保険介入、入居者募集、管理・維持 - 流動性が高い

→現物不動産投資では買い手を見つけ、売買成立するまでに数か月ほどの期間を要する

→REITでは株取引のように好きなタイミングで売買が可能 - 比較的利回りが高い

→J-REITの平均分配金利回りは4.84%(参考)

→ヘッジファンドの利回り目安:10~20%

→投資信託の利回り目安:3~4%

→株式の配当利回り目安:3~4%

デメリット(注意点)

REITのデメリット(注意点)は以下の通りです。

- 自然災害や事故の影響が値下がりや減配になるリスクに直結する

→REITでは間接的に現物不動産に投資をする

→地震・津波・台風などの自然災害の被害に遭った物件や事故物件となった物件はREIT価格の値下がりや減配になる可能性がある

→株式投資や債券投資では影響が直結しないだけにREIT特有のリスクと言える

※ただしいつでも売却することができるので、損失が大きくなる前に売却することでリスクを最小限に抑えることができる - 投資法人の倒産・上場廃止・繰上償還のリスクがある

→投資法人が倒産・上場廃止となったり、ファンドが繰上償還(あらかじめ決まっていた信託期間が終了する前に、投資信託の運用が終了すること)となるとREIT価格が暴落する可能性がある

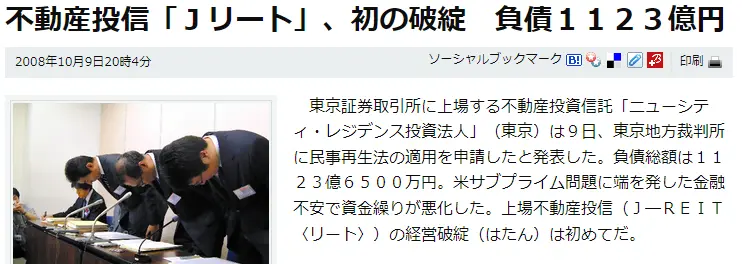

※実際に「ニューシティ・レジデンス投資法人」は2008年に米サブプライム問題を発端とした金融不安で資金繰りが悪化し、日本初となる破綻・上場廃止。REIT価格が50%マイナスとなりました。

引用:朝日新聞 - 複利効果を得られない

→REITは単利での運用に限定される

→「雪だるま方式」で利益が利益を生む複利効果は得られない

※複利効果を得たい場合は配当金を得た後に自分で再投資をしなくてはならない - 実物不動産より節税メリットが少ない

→実物不動産投資の場合、所得税、住民税、贈与税、相続税、法人税 などの納税額を節税できる

→REITはNISA以外に節税する手段が無い

→ただしリスク面を比べるとREITの方が圧倒的にハードルが低い - 信託報酬(運用管理費用)は運用が上手くいってても上手くいってなくても徴収される

※REITファンドの場合

→運用が上手くいっていない場合は投資家にとってマイナスになる。

→投資信託のファンドマネージャーの収入減はいつでも確保されているため、投資家とヘッジファンドの利害は一致していない。(投資家:収益を上げて資産を大きくしたい!ファンドマネージャー:収益上げても給与は入る)

始め方

REITへの投資方法は以下の主に以下の3つが挙げられます。

- 個別銘柄

- REITのETF

- REITの投資信託

上記は上から手数料がかからない順に記載しています。

反対に最低投資額が安い順は投資信託<ETF<個別銘柄の順です。

またリスク分散が利くのは個別銘柄<ETF・投資信託となります。

始め方は基本的には3つとも同じです。

ネット証券のサイトからREITを選択します。

ネット証券の例:SBI証券、楽天証券、松井証券、マネックス証券など

買付口数を入力してREITを購入します。

REITはメリットが多い一方、デメリットも多くあるといった印象です。

しかし先述の通り、REIT(および不動産投資)は株や債券とも異なるタイミングで値動きをします。

より高いリスク分散効果が期待したいという方はポートフォリオに取り入れると良いでしょう。

(ただし、リスクヘッジを取りすぎてリターンがあまり期待できなくなるという点には留意してください。)

>>詳しくは「資産運用のポイント⑥各運用先のリスクを把握する」

おすすめ8位:外貨預金(定期預金)

資産運用におすすめの運用先第8位は「外貨預金(定期預金)」です。

外貨預金は、外国通貨で預金をする運用方法。円預金よりも高い金利と、円安局面では為替差益を狙えます。

メリット

外貨預金(定期預金)のメリットは以下の通りです。

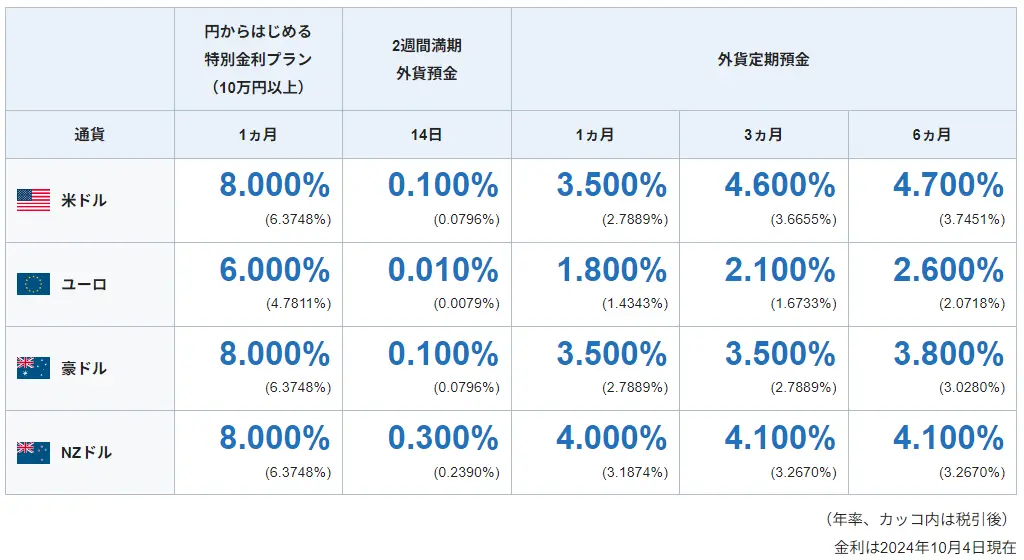

- 円預金より金利が高い

→円貨定期預金の場合、金利は0.2%~0.5%程度

→外貨預金は以下のように高金利

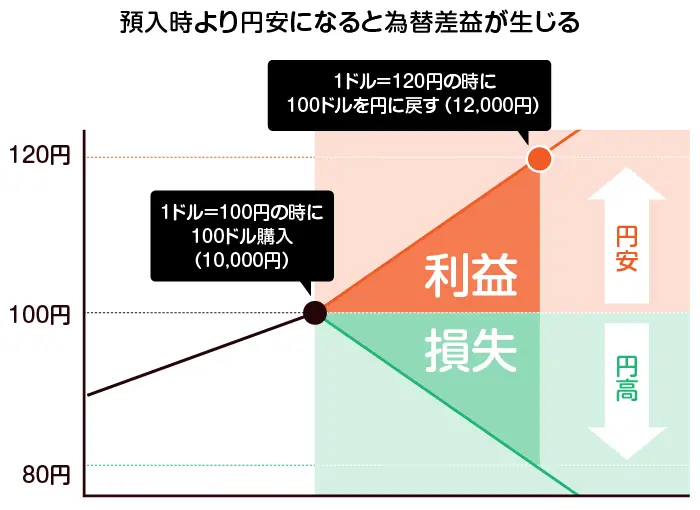

引用:SBI新生銀行 - 円安になると為替差益を得られる

例:1万円を預けた場合)購入時1ドル=100円→払戻時1ドル=120円となった場合は2000円プラスとなる

購入時)1万円÷100円(1ドル)=100ドル

払戻時)100ドル×120円(1ドル)=12000

引用:三井住友銀行 - 簡単に始められる

→外貨預金は外貨預金口座を開設し、日本円を外貨に交換してから口座に入金するだけで始められる

→株式や債券、投資信託などの運用先と比べて事前に調べることが少ないため簡単に始められる

定期預金のメリット

- 普通預金より金利が高い

→外貨預金も普通預金の金利は日本の金利とあまり変わらない

→運用をする場合は金利の高い定期預金がおすすめ

デメリット(注意点)

外貨預金のデメリット(注意点)は以下の通りです。

- 円高になると為替差損を被る

例:1万円を預けた場合)購入時1ドル=100円→払戻時1ドル=80円となった場合は2000円マイナスとなる

購入時)1万円÷100円(1ドル)=100ドル

払戻時)100ドル×80円(1ドル)=8000円 引用:三井住友銀行

引用:三井住友銀行 - 元本保証はない

→円預金の場合は運用期間の間は元本割れを起こさない(元本保証されている)

→外貨預金の場合は元本保証はされていない - ペイオフ制度の対象でない

→円預金の場合は万が一金融機関が破綻した場合、金融機関ごとに預貯金者1人あたり1000万円の預金額とその利息が保護されるが外貨預金は保護の対象とならない - 為替手数料がかかる

→日本円から外貨へ、外貨から日本円へ交換するときに発生

→SBI新生銀行の場合、往復でだいたい1円程度

→基本的にネット証券またはネット取引の方が安い傾向

引用:SBI新生銀行 - 為替差益に対しても税金が発生する

→外貨預金の場合、以下の2つで税金が発生されます。

| 利息 | 源泉分離課税として20.315%が源泉徴収される ※確定申告不要 |

|---|---|

| 為替差益 | 雑所得として総合課税の対象 ※確定申告必要 |

始め方

外貨預金の始め方は以下の通りです。

証券会社・銀行によって金利の高さ・リスクの高さ・為替手数料の高さが異なります。

複数の証券会社や銀行のサイトで情報収集しましょう。

ネット証券の例:SBI証券、楽天証券、松井証券、マネックス証券など

本人確認書類やマイナンバー確認書類などを提出し認証されると口座開設完了となります。

買付金額や預金の期間などを選択

外貨預金は、「円高」の局面で購入し、「円安」の局面で満期となった場合に為替差益を得られると解説しました。

円→米ドルで外貨預金を考えている場合、2024年10月時点では「円安ドル高」の局面にあり今後は「円高ドル安」になる可能性が高いと予想されているため、直近で外貨預金の運用を始めることはおすすめできません。

米国FRBは2024年9月に政策金利の大幅利下げを決定しました。今後も利下げは続くと見られています。

一方日本は3月に金利政策解除して利上げを開始以降、7月にも追加利上げを決定。9月の金融政策決定会合では金利を据え置いたものの、今後も利上げは続くと見られています。

米国の利下げと日本の利上げが続いた場合円高ドル安になる可能性もありますから、外貨預金を始める場合は実際に「円高ドル安」となった局面で開始をすると良いでしょう。

おすすめ9位:個人向け国債

資産運用におすすめの運用先第9位は「個人向け国債」です。

個人向け国債は日本政府が個人投資家でも小口で購入できるように発行した政府債券。

債券は発行元が破綻をする・中途売却しない限りは元本が確保されます。

ただし日本が破綻する可能性というのは極めて低く、また個人向け国債に関しては財務省の公式サイトに「元本割れなし」と明記されているので安心です。

メリット

個人向け国債のメリットは以下の通りです。

- 元本割れリスクが極めて低い

→債券は発行元が破綻をする・中途売却しない限りは元本が確保される金融商品

→日本国が発行する個人向け国債の場合、日本が破綻する可能性は限りなく低い

→また財務省の公式サイトにも「元本割れなし」との明記がある - 日本国発行なので安心

→詐欺に遭うリスクが低い - 手数料がかからない

→個人向け国債は購入手数料・管理手数料などの手数料がかからない - 銀行の定期預金より金利が高い

→2024年10月時点での定期預金の金利は0.1~0.3%

→2024年10月時点での個人向け国債の金利は以下の通り(10年満期は半年ごとに金利が変動)

引用:財務省

デメリット(注意点)

個人向け国債のデメリットは以下の通りです。

- 1年間は原則中途売却ができない

→一度購入したら現金が必要になっても中途売却はできない - 中途売却すると受け取れる利子が減る

→購入から1年経つと中途売却が可能になる

→ただし中途売却をする場合「直前2回分の各利子相当額×0.79685」が減額される - 銀行との金利の差は以前より縮まってきている

→2023年11月以降、各銀行は金利の引き上げを進めている

→現時点で数は少ないが、オリックス銀行やSBI新生銀行、SBJ銀行などで1年満期に100万円預入時0.5~0.7%の高金利商品も出てきている

→定期預金は運用期間中は元本保証で、万が一金融機関が破綻した場合は1000万円までの預金額とその利息がペイオフの対象となる

→元本が1000万円を超える部分に対しては「ペイオフの対象とならない」という意味では個人向け国債が安心だが、1000万円以下の場合は定期預金の方が金利が高い可能性もある - 資産はなかなか増えない

→安心して運用できる対価として金利は低く資産はなかなか増えていかない

始め方

個人向け国債の始め方は以下の通りです。

個人向け国債は10年満期、5年満期、3年満期の3種類があり、10年満期は金利変動型で3年・5年満期は金利固定型です。

どの証券会社・銀行で購入をしても手数料はかかりませんので、お好きな金融機関で口座開設をしましょう。

ネット証券の例:SBI証券、楽天証券、松井証券、マネックス証券など

他の運用先での分散投資も考えている場合は、購入手数料がご自身にとってメリットの多い金融機関を選択できると良いですね。(例えば投資信託や個別株の場合、購入手数料が各金融機関によって異なります。)

本人確認書類やマイナンバー確認書類などを提出し認証されると口座開設完了となります。

注文数量を入力して個人向け国債を購入します。

個人向け国債はヘッジファンドや投資信託、個別株などの期待利回りと比べると金利が低く、資産はなかなか増えていきません。

資産を「増やす」というよりも資産を「守る」という意味合いで個人向け国債での運用を行うと良いでしょう。

おすすめ10位:定期預金

資産運用におすすめの運用先第10位は「定期預金」です。

定期預金(また普通預金)は運用期間中は元本保証のある唯一の金融商品。

また万が一金融機関が破綻した場合には1000万円までの預金額とその利息が保護されるペイオフ制度の対象のため安心です。

メリット

定期預金のメリットは以下の通りです。

デメリット(注意点)

定期預金のデメリット(注意点)は以下の通りです。

- 中途解約すると受け取れる利子が減る

→中途解約をすると金利が低くなり、普通預金の金利と変わらないケースがほとんどである - 資産はなかなか増えない

→安心して運用できる対価として金利は低く資産はなかなか増えていかない

始め方

定期預金の始め方は以下の通りです。

定期預金の金利は金融機関や預ける期間によって異なります。

銀行の例:SBI新生銀行、オリックス銀行、三井住友銀行、ゆうちょ銀行など

本人確認書類やマイナンバー確認書類などを提出し認証されると口座開設完了となります。

口座へ入金すると定期預金がスタートします。

定期預金の金利は近年、ネット銀行を筆頭に上昇傾向にあります。

しかし銀行も破綻する可能性がゼロではありませんから、ペイオフ制度の対象外となる1000万円以上を定期預金で運用する場合は以下のような対策をすると良いでしょう。

- 1000万円を超える部分に関しては別銀行の定期預金で運用する

- 破綻する可能性の極めて低い大手銀行の定期預金で運用をする

定期預金もヘッジファンドや投資信託、個別株などの期待利回りと比べると金利が低く、資産はなかなか増えていきません。

資産を「増やす」というよりも資産を「守る」という意味合いで定期預金での運用を行うと良いでしょう。

資産運用をおすすめする理由

では次に、資産運用をおすすめする理由について解説していきます。

資産運用をおすすめする理由①老後資金の準備

資産運用をおすすめする理由の1つ目は「老後資金の準備」です。

資産運用で老後資金の準備をしなくてはいけない理由としては、以下のような点が挙げられます。

詳しく解説していきます。

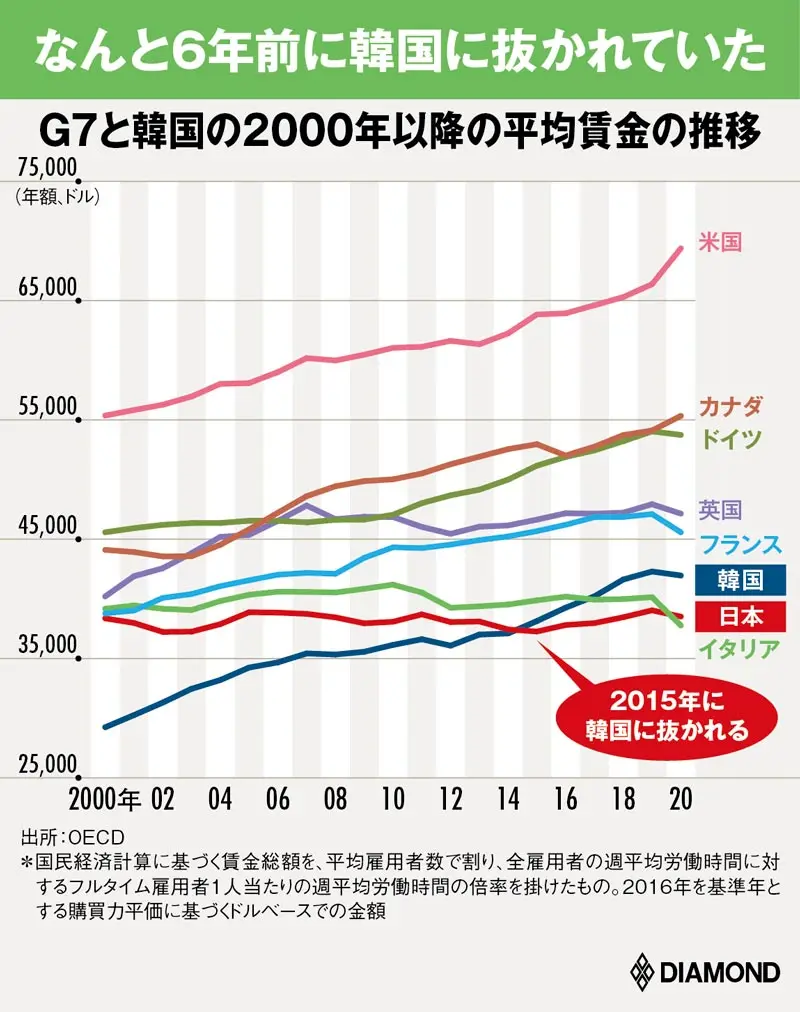

給与水準は上がっていない

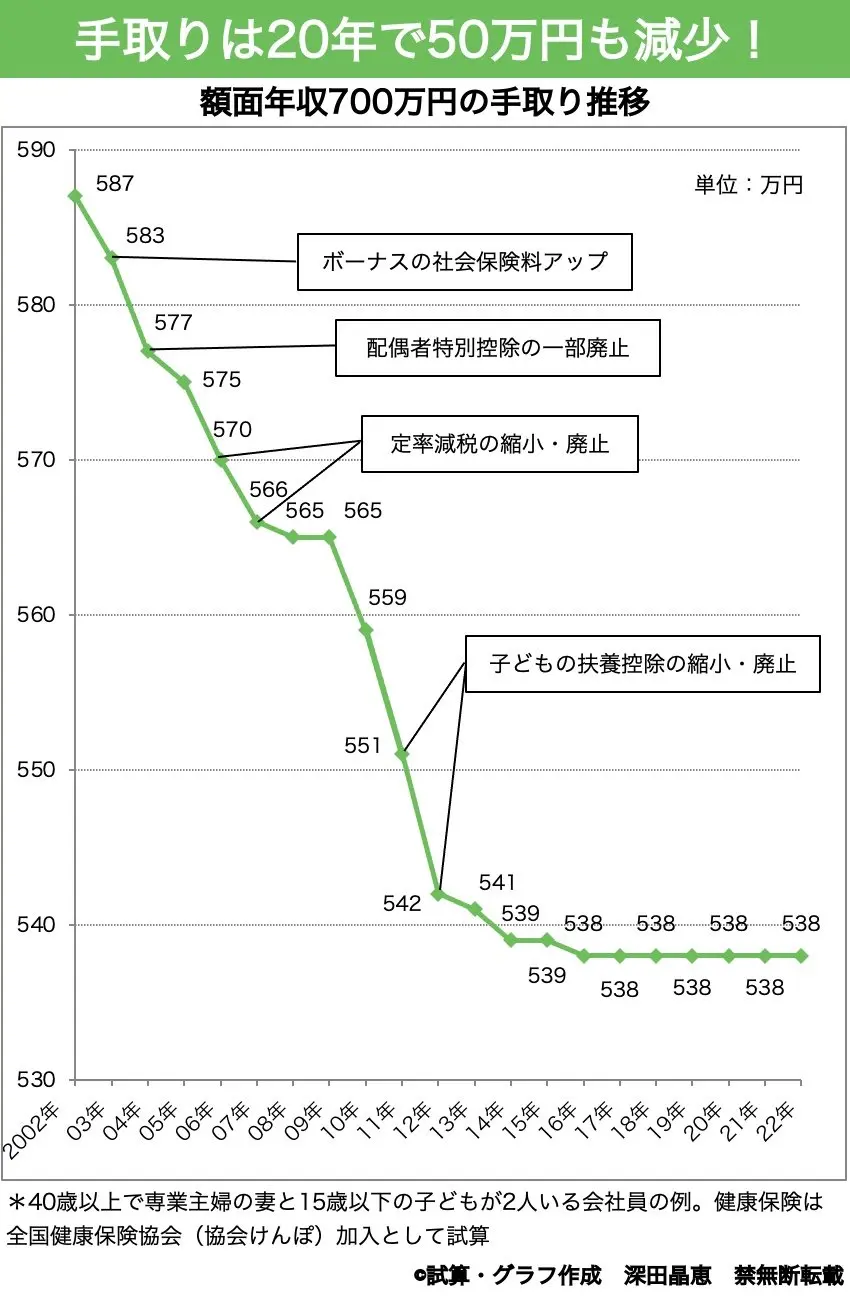

経済協力開発機構(OECD)の2020年の調査(物価水準を考慮した「購買力平価」ベース)によると日本の平均賃金は20年間横ばいを推移しています。

それどころかダイヤモンド・ザイの筆者の試算によると、額面年収700万円の人の2002年から2022年までの手取り年収は減り続けています。

今を生きるので手一杯の今、月にわずかな額を金利0.1%程度の普通預金に貯金していくだけで十分な老後資金を確保できるでしょうか?

今貯金に回せる資金をより高い利回りが期待できる資産運用に回すことで、複利の効果も相まって大きな資産を形成していくことが可能となるのです。

年金支給額は減少傾向

では、65歳から受給が開始される年金をあてにしてみてはどうでしょうか。

以下は2005年~2022年までの平均年金支給額の推移です。

| 調査年 | 厚生年金 (国民年金含む) | 国民年金 |

|---|---|---|

| 2005年 | 167,172円 | 53,012円 |

| 2010年 | 150,034円 | 54,529円 |

| 2015年 | 145,305円 | 55,157円 |

| 2020年 | 144,366円 | 56,252円 |

| 2022年 | 143,973円 | 56,316円 |

結論、年金の受給額は年々減少していることが分かります。

さらには年金には今後以下のようなリスクも考えられますから、老後資金を年金頼りにしていては非常に危険となるのです。

- 物価の上昇リスク

- 年金支払い期間の長期化リスク

- 年金受給開始年齢の引き上げリスク

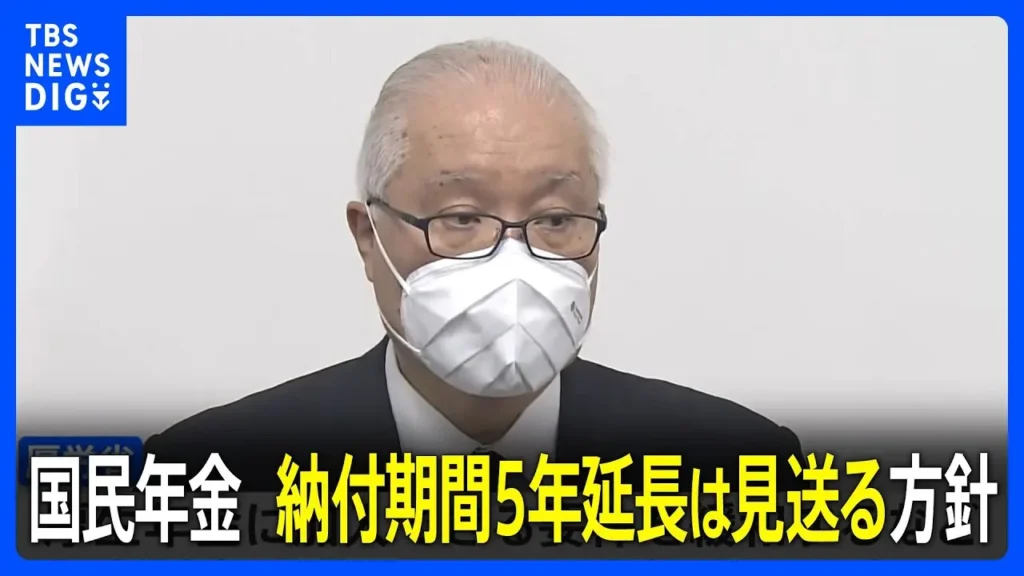

厚生労働省は国民年金保険料の納付期間を5年(60歳→65歳)引き延ばす制度変更を検討していました。

結果的には2024年7月に行われた「公的年金財政検証」でこの制度変更は見送ることが決定されましたが、実際にこのような検討が行われていたことは事実ですので、今後も「年金支払い期間の長期化リスク」が無くなることは無いでしょう。

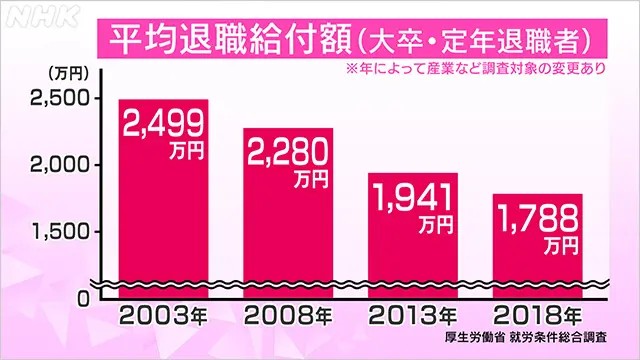

退職金額は減少傾向

では退職金をあてにするのはどうでしょうか。

以下は2003年~2018年までの平均退職給付額(大卒・定年退職者)の推移です。

2003年は2499万円だった平均退職給付額は15年間で1788万円と約28.45%減少していることが分かります。

「人生を捧げて1社で勤め上げる」といった考え方が一般的だった一昔前から、近年人々の働き方は多様になりました。

転職することやフリーランスとして働くことも一般的になり、さらに言うと退職金制度の無い企業も増えてきています。

退職金で老後資金を補うという考えはこれからの時代は捨てるべきなのでしょう。

資産運用をおすすめする理由②インフレリスクに備える

そして資産運用はインフレによる現金価値の目減りを防ぐという効果もあります。

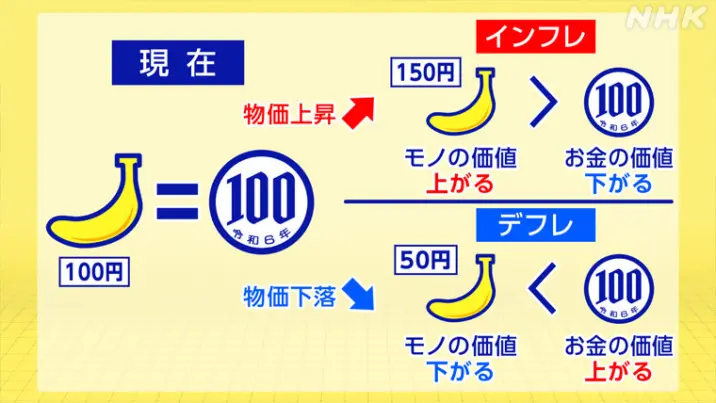

【お金の価値<モノの価値】となる状態をインフレと呼ぶことは周知の通り。1%のインフレ率上昇でお金の価値は1%下がるとされています。

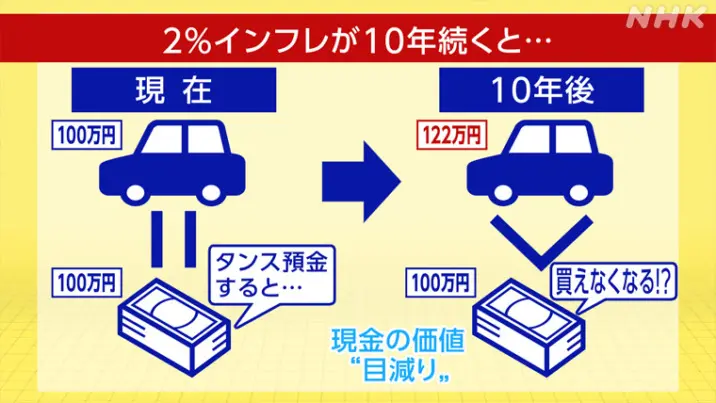

例えば自動車が現在100万円で販売されている場合、2%のインフレが10年続くと来年には102万円、再来年には104万円…と毎年値段が上昇し、10年後には122万円になるということ。

これを「現金価値の目減り」といいます。

この現金価値の目減りを防ぐには、インフレ率と同等またはそれ以上の利回りが期待できる運用先で利子を受け取ることで現金の価値を維持していく必要があります。

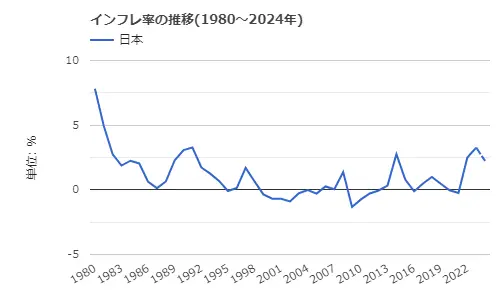

以下の通り1980年以降の日本のインフレ率はだいたい2%前後を推移しています。

また日本銀行では「物価安定の目標」を消費者物価の前年比上昇率2%と定めています。

このことから、最低2%以上の利回りが期待できる資産運用先での運用をおすすめしているのです。

以下の表はインフレ率が2%の状況下で年間利回り1%、2%、3%、5%、10%が期待できる運用先で運用した場合、実質利回りとお金の目減りが防げるかどうか、実質の利益、運用先の例をまとめたものです。

以下の2つのポイントとあわせて抑えておくと良いでしょう。

- 2%の利回りが期待できる資産運用先での運用で現金の価値は維持される

- 3%以上の利回りが期待できる資産運用先での運用で現金の価値はインフレに勝てる

| 年間利回り | 1% | 2% | 3% | 5% | 10% |

|---|---|---|---|---|---|

| インフレ率 | 2% | 2% | 2% | 2% | 2% |

| 実質利回り | 1-2=-1% | 2-2=0% | 3-2=1% | 5-2=3% | 10-2=8% |

| お金の目減り | 防げない | 防げる | 防げる | 防げるが物足りない | 防げる |

| 実質の利益 | マイナス | プラマイゼロ | 物足りない | 余裕がある | かなり余裕がある |

| 運用先例 | ・個人向け国債 ・定期預金 など | ・個人向け社債 ・定期預金 など | ・投資信託(インデックスファンド・分配金なし) ・ETF(分配金狙い) ・株式(配当金狙い) ・米国債 ・個人向け社債 ・REIT ・外貨預金 など | ・投資信託(インデックスファンド・分配金なし) ・ETF(分配金狙い) ・株式(配当金狙い) ・REIT ・外貨預金 など | ・ヘッジファンド など |

資産運用をおすすめする理由③今からでも遅くない(人生100年時代)

資産運用を始める年齢は「早ければ早いほど良い」とされています。

理由は以下の通りです。

- 運用する時間が長ければ長いほど複利効果を得て資産が大きくなるスピードが速くなる

- マーケットは短期間では上下を繰り返すが長期間では上昇傾向にあること

とは言え、年齢を重ねたからといってスタートが「遅すぎる」ということもありません。

「人生100年時代」です。

人生100年時代とは

平均寿命の伸びにより、100歳まで生きるのが当たり前になる時代がくるという考え方。

英国のリンダ・グラットン教授が著書「LIFE SHIFT(ライフ・シフト)」で提唱したのをきっかけに、長寿時代に向けて従来の社会制度や人生設計を見直そうという動きが広まった。

日本では、政府主導で2017年9月に「人生100年時代構想会議」が始動し、教育の無償化や高齢者の雇用拡大などが検討されている。引用:野村証券

仮に寿命が100歳だとして、80歳から運用を始めても20年は資産を大きくするチャンスがあります。大きくした資産は将来的に家族に相続することも可能です。

この章で述べたように、近年は貯金や退職金、年金では老後資金の準備はできません。

また現金をそのままにしているとインフレの影響で現金価値が下がるリスクもあります。

ご自身の老後や家族の将来を想うのであれば今からでも良いので資産運用をするに越したことは無いのです。

※ちなみに口座開設・資産運用は0歳からも可能です。

【投資初心者は必読】資産運用のポイント

ではここで、資産運用をするにあたってのポイントを8つ解説していきます。

投資初心者の方は必読です。

資産運用のポイント①利回り1%の差が将来的に大きな差に

資産を大きくしていく上で重要となる点は、利回りや利率の大きさです。

例えば年間1%の利回りが期待できる運用先と10%の利回りが期待できる運用先を比べた場合、後者の方が大きな利益を狙えることは素人目にも分かりやすいでしょう。

ですが、1%と2%、5%と6%のようにたった1%の差で将来的に大きな差となることも知っておく必要があります。

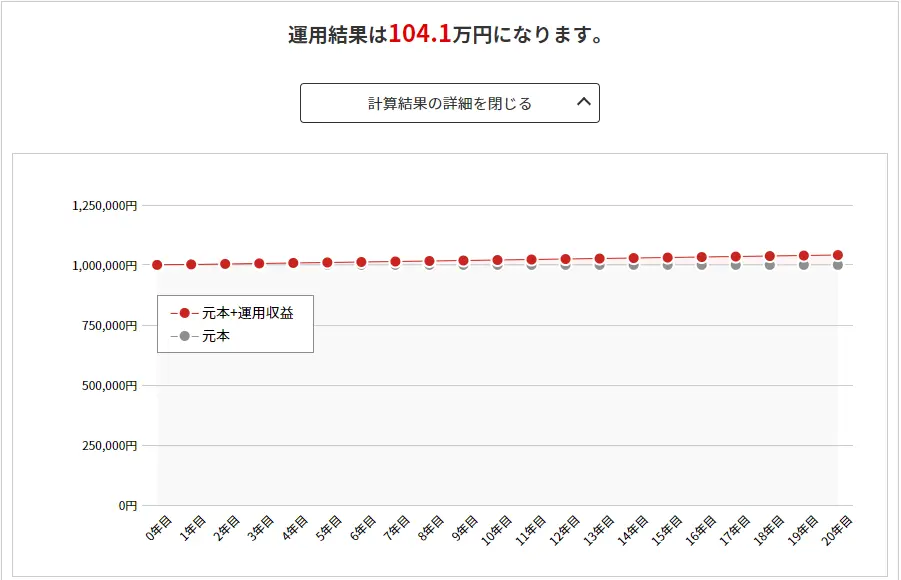

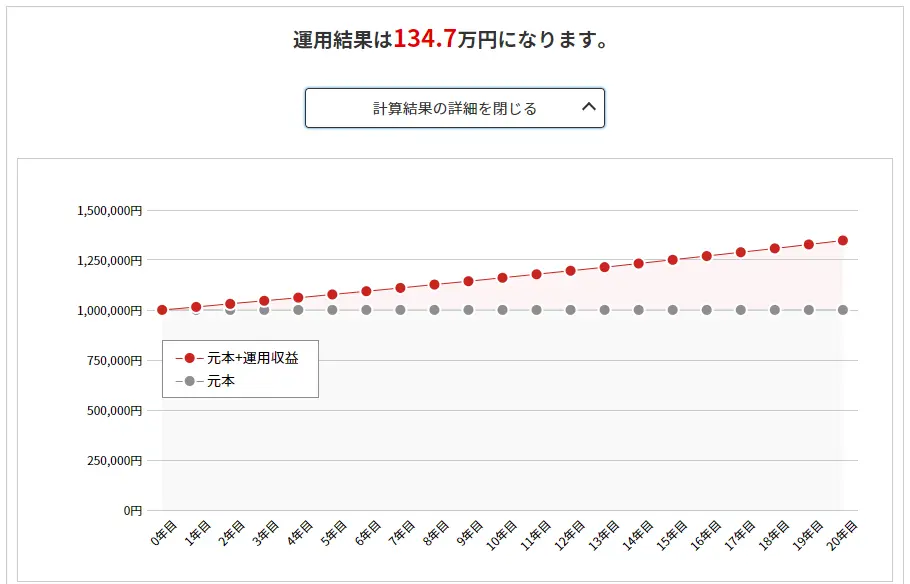

以下は100万円を20年間、年間0.5%の利回りと1.5%の利回りが期待できる運用先で運用した場合の元利合計額をシミュレーションしたものです。

期待年間利回り0.5%▼

期待年間利回り1.5%▼

期待年間利回り0.5%の運用先の20年後の元利合計は104.1万円ですが、期待年間利回り1.5%の運用先の20年後の元利合計は134.7万円と、1%違うだけで約30万円もの差があります。

「たかが1%、されど1%」なのです。

年利5%の稼ぎ方は以下の記事を参考にしてみてください。

資産運用のポイント②運用先を1つに絞らない【分散投資】

資産運用においては様々なリスクが存在します。

資産運用におけるリスクの例

- 価格変動リスク

- 信用リスク

- 為替変動リスク

- 金利変動リスク

- カントリーリスク

これらリスクを軽減する方法としては「分散投資」が推奨されています。

具体的には、以下を意識してポートフォリオを組むと効果的な分散投資ができるとされています。

| リスク | 対策 | 運用例 |

|---|---|---|

| 価格変動リスク | 価格が下落しても上昇しても利益を得られる方法を組み合わせて分散投資 | ・空売りと現物売り ・先物取引 ※空売りと先物取引はリスクが高いため個人での取引は非推奨 |

| 信用リスク | 信用リスクが異なる資産同士で分散投資 | ・ブラジル国債と米国債 ・大手企業社債と中小企業社債 |

| 為替変動リスク | 為替変動を受ける資産と受けない資産で分散投資 | ・日本株と米国株 ・円と米ドル |

| 金利変動リスク | 金利変動による価格変動のタイミングが異なる資産同士で分散投資 | ・株式と債券 ・株式と債券と不動産(REIT) |

| カントリーリスク | カントリーリスクが異なる国や地域の資産同士で分散投資 | ・先進国と新興国 ・アジアと北米 |

ただし、資産運用においてリスクとリターンは比例します。

分散投資を意識しすぎてすべての投資資金を分散した結果、リスクは低くなるものの相対的にリターンも低くなるということにもなりかねません。

適当なリスクは必ずしも除外しなくてはならない物とは限らないという点も理解しておきましょう。

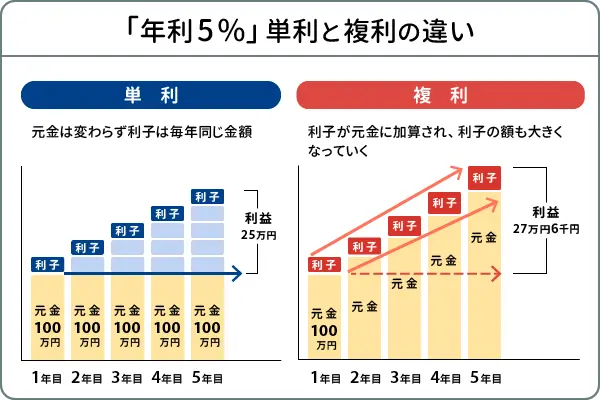

資産運用のポイント③単利運用と複利運用を知る

資産運用には「単利運用」と「複利運用」の2つの方法があります。

概要、メリット・デメリットは以下の通りです。

| 単利運用 | 複利運用 | |

|---|---|---|

| 概要 | 運用で得られた利子は受取り、元本額はそのままで引き続き運用 | 運用で得られた利子は受取らず、元本に加えて再投資 |

| メリット | 運用の成果が手元ですぐ分かる | ・雪だるま方式で利息が利息を生む ・長期になればなるほど資産が増えるスピードが速くなる |

| デメリット | ・利子は毎年同じ額 ・資産の増えるスピードが緩やか | 運用の成果がデータ(残高額)でしかわからない |

例えば年利5%が期待できる運用先でで100万円を5年間運用した場合、単利運用では利子の合計は25万円ですが、複利運用では27.6万円と2.6万円もの差が発生します。

資産運用においてはメリットがより多い複利での運用がおすすめです。

資産運用のポイント④売却益(キャピタルゲイン)より配当益(インカムゲイン)

資産運用の利益には「売却益(キャピタルゲイン)」と「配当益(インカムゲイン)」の2つの種類があります。

※ここでは株式投資を例に売却益と配当益の概要について解説します。

| 売却益 | 株式を安く買って高く売り、差額による利益を得る方法 |

|---|---|

| 配当益 | 株式を保有していることで企業が得た利益の一部を余剰金として受け取れる方法 |

少し前までほとんどの日本人にとって投資は、「売却益」でギャンブルのように一喜一憂しながら利益を得るというようなイメージがあったかもしれません。

しかし安定的な運用を目指している投資家にとって売却益で利益を得る方法はあまり推奨できません。

理由は以下の通りです。

- 値上がる見込みのある株式を探す手間がかかる

- 値上がると見込んで買った株式は値上がるか値下がるかの2択

- 売却のために資産価値の値動きを常に気にしなくてはいけない

値上がる見込みのある株を手間をかけて探したところで、本当に値上がるかどうかの確率は1/2。

また値上がった時点で売却して利益を得なくてはいけなくてはならないため、常に値動きが気になって仕事に手が付かないなんてことも。

対して配当益で利益を得る場合、安定的に配当益を支払っている銘柄を探す手間はかかるかもしれませんが、保有をしてしまえばあとは配当金を受け取るだけなので精神的にも負担がかかりません。

さらに言うと、売却時に株価が値上がりしていれば値上がり益も受け取れますし、株主優待を実施している銘柄であれば保有しているだけでその企業の名産品などを受取れてまさに一石二鳥。

配当金と株主優待狙いで株式投資を行っているあの桐谷さんの言葉を借りるなら、売却益狙いは「狩猟型」、配当益狙いは「農耕型」。

引用:ダイヤモンド・ザイ

特に投資初級・中級の方の場合は、安定的な利益獲得を目指す「農耕型」で資産運用を行うことがおすすめです。

資産運用のポイント⑤「収入-投資=生活費・生活防衛費」

資産運用を行う際、毎月いくらを投資に回せばいいのか迷う方がいるかと思います。

「投資は余裕資金で」と言われており、「収入-生活費・生活防衛費=投資」が一般的ですし、筆者も賛成です。

しかし、給与をもらったら先に使い、余ったら投資に回していてはいつまでたっても十分な元本資金が確保されないことも事実です。

「投資」の部分は余裕資金になることは念頭に置きつつも、これからは「収入-投資=生活費・生活防衛費」を意識して投資資金を確保することも重要になるでしょう。

例えば月1万円を投資に回すためには1日約340円を節約できればより多くの余裕資金を確保できますね。

| 1か月で節約したい額 ※余裕資金として確保したい額 | 1日の節約額 | 節約例 |

|---|---|---|

| 1万円 | 約340円 | コーヒー 間食 |

| 3万円 | 1000円 | コーヒー 間食 贅沢な昼食 |

| 5万円 | 約1666円 | コーヒー 間食 贅沢な昼食 外食 |

| 7万円 | 約2333円 | コーヒー 間食 贅沢な昼食 外食 飲み会 |

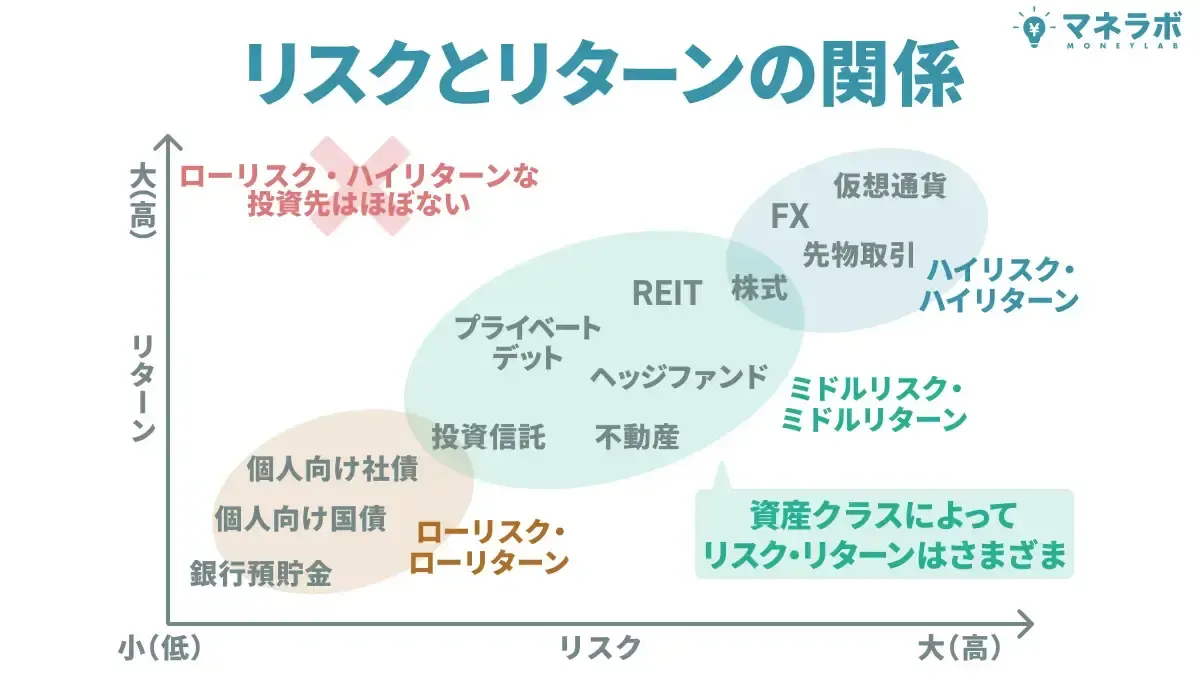

資産運用のポイント⑥各運用先のリスクを把握する

金融資産において、原則「銀行の預貯金」を除き元本の保証はありません。

つまりほとんどの運用先にはリスクが付いて回ります。

ただしリスクの大きさは各運用先によって異なり、さらにはリターンの大きさはリスクの大きさに比例するので、ご自身のリスクの許容範囲と狙いたい利回り率のバランスをしっかりとチェックしてから運用先を決めると良いでしょう。

以下は各運用先におけるリスクとリターンの大きさ早見表です。預貯金、国内債券、外国債券、投資信託、国内株式、外国株式しかありませんが参考にしてください。

ただし、リスクヘッジを取りすぎてリターンがあまり期待できなくなるという点には留意してください。

先ほど解説した通り利回り1%の差が将来的に大きな差になりますから、ある程度のリスクを許容するのも大切。

ヘッジファンドでの投資であれば、ポートフォリオのバランスもファンドマネージャーが全て管理をしてくれるので安心ですよ。

資産運用のポイント⑦NISA(少額投資非課税制度)・iDeCo(個人型確定拠出年金)を利用する

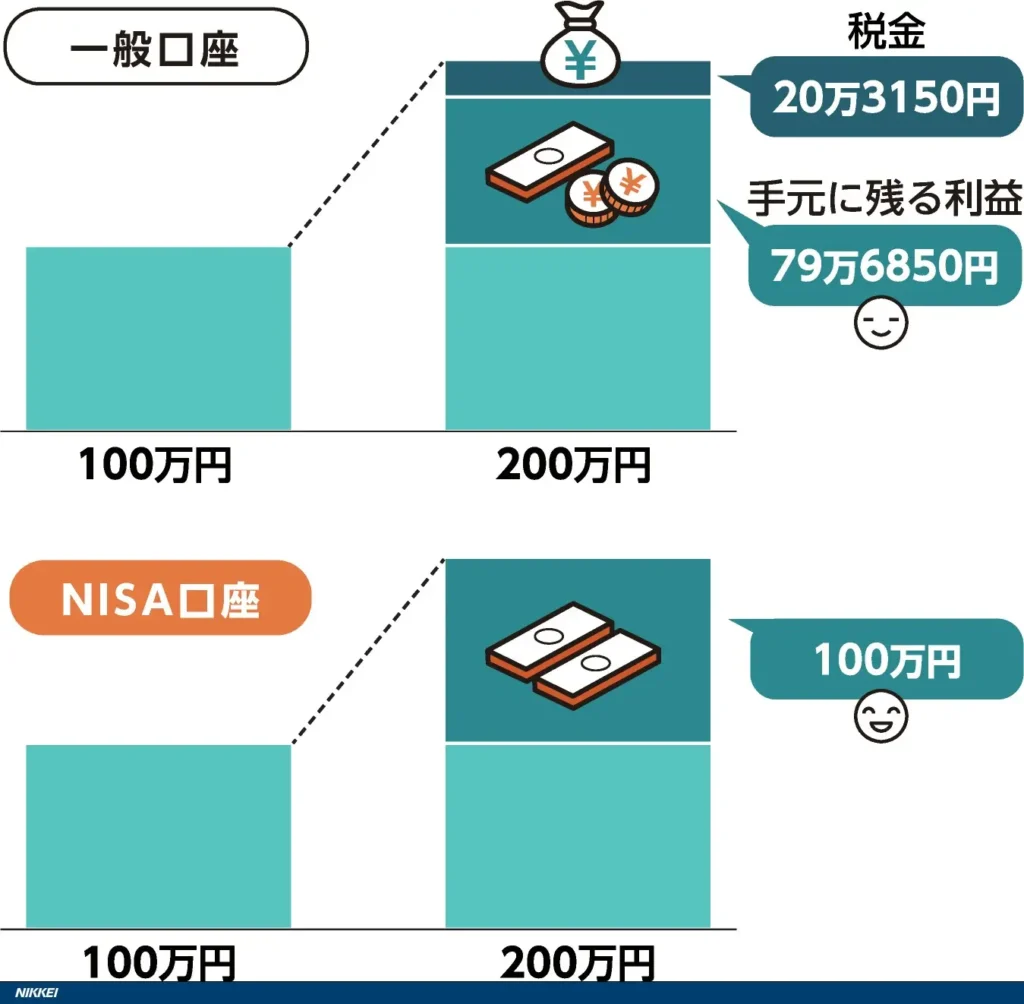

NISA(少額投資非課税制度)とは、投資で得られた収益に20.315%の税金がかからない制度です。

例えば一般口座で100万円の利益が出た場合、利益に対して20.315%である20万3150円が税金として徴収され、手元に残る利益は79万6850円となります。

一方NISA口座で100万円の利益が出た場合は非課税のため、100万円がそのまま手元に残るのです。

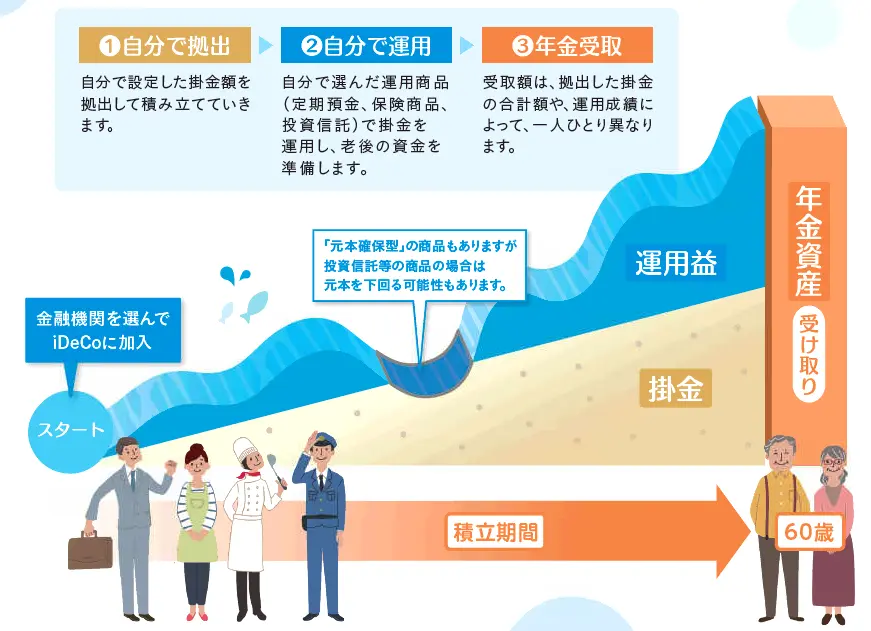

またiDeCo(個人型確定拠出年金)は、公的年金(国民年金・厚生年金)とは別に給付を受けられる私的年金制度の1つ。任意での加入となります。

iDeCoの税制優遇は以下の通りです。

| タイミング | 税制優遇 |

|---|---|

| 拠出時 | 加入者が拠出した掛金:全額所得控除 |

| 運用時 | 運用益:運用中は非課税 |

| 給付時 | 年金として受給:公的年金等控除 一時金として受給:退職所得控除 |

これらは余裕があれば両方活用すると良いでしょう。

資産運用のポイント⑧一括投資はNG!一定額積み立て投資が鉄則

資産運用においては、以下のような理由から一定額積み立て投資が鉄則です。

- 高値で買うリスクが減らせる

- 平均購入単価を下げられる

- 日々の値動きに一喜一憂しなくてよい

値段が日々変わるコーヒー豆を例に、一括投資と一定額積み立て投資の違いについて見ていきましょう。

| タイミング | 価格 | 2万ずつ積み立てて購入した場合 10万円で買える量 | 10万円分一括購入した場合 10万円で買える量 |

|---|---|---|---|

| 1か月目 | 1500円 | 13.3袋 | 66.6袋 |

| 2か月目 | 1000円 | 20袋 | ー |

| 3か月目 | 900円 | 22.2袋 | ー |

| 4か月目 | 1600円 | 12.5袋 | ー |

| 5か月目 | 1800円 | 11.1袋 | ー |

| 全部で | ー | 79.1袋 | 66.6袋 |

結果、10万円を一括購入した場合は合計66.6袋しか購入できませんでしたが、2万円ずつ購入した場合は合計79.1袋を購入できました。

一定額積み立て投資を行うことで価格が上昇した局面では少なく買い、価格が下落した局面では多く買えるため平均購入単価を下げることができるのです。

年代別・資産額別おすすめポートフォリオ例

ではここで、年代別・投資に回せる資金額(年間)別に資産運用おすすめポートフォリオ例を見ていきましょう。

20代・30代

| 投資に回せる資金額(年間) | 運用先 | 割合 |

|---|---|---|

| 30万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 70%(21万円) |

| 米国債 | 30%(9万円) | |

| 100万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 60%(60万円) |

| 株式(配当金狙い) | 30%(30万円) | |

| 米国債 | 10%(10万円) | |

| 500万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 40%(200万円) |

| 株式(配当金狙い) | 20%(100万円) | |

| 米国債 | 20%(100万円) | |

| 外貨預金(定期預金) | 20%(100万円) | |

| 1000万円 | ヘッジファンド | 100%(1000万円) |

| 2000万円 | ヘッジファンド | 100%(2000万円) |

40代・50代

| 投資に回せる資金額(年間) | 運用先 | 割合 |

|---|---|---|

| 30万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 70%(21万円) |

| 個人向け社債 | 30%(9万円) | |

| 100万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 60%(60万円) |

| 個人向け社債 | 30%(30万円) | |

| 株式(配当金狙い) | 10%(10万円) | |

| 500万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 40%(200万円) |

| 個人向け社債 | 20%(100万円) | |

| 株式(配当金狙い) | 20%(100万円) | |

| REIT | 10%(50万円) | |

| 定期預金 or 個人向け国債 | 10%(50万円) | |

| 1000万円 | ヘッジファンド | 100%(1000万円) |

| 2000万円 | ヘッジファンド | 60%(1200万円) |

| 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 10%(200万円) | |

| 株式(配当金狙い) | 10%(200万円) | |

| 個人向け社債 | 10%(200万円) | |

| REIT | 5%(100万円) | |

| 定期預金 or 個人向け国債 | 5%(100万円) |

60代・70代

| 投資に回せる資金額(年間) | 運用先 | 割合 |

|---|---|---|

| 30万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 70%(21万円) |

| 定期預金 or 個人向け国債 | 30%(9万円) | |

| 100万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 50%(50万円) |

| 定期預金 or 個人向け国債 | 30%(30万円) | |

| 株式(配当金狙い) | 20%(20万円) | |

| 500万円 | 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 50%(250万円) |

| 株式(配当金狙い) | 20%(100万円) | |

| 定期預金 or 個人向け国債 | 20%(100万円) | |

| REIT | 10%(50万円) | |

| 1000万円 | ヘッジファンド | 100%(1000万円) |

| 2000万円 | ヘッジファンド | 50%(1000万円) |

| 投資信託(インデックスファンド・分配金なし)or ETF(分配金狙い) | 15%(300万円) | |

| 株式(配当金狙い) | 15%(300万円) | |

| 定期預金 or 個人向け国債 | 15%(300万円) | |

| REIT | 5%(100万円) |

20代・30代は時間を味方にでき、またたとえ損失が出ても取り返せる体力もあるのでやや攻めを優先したポートフォリオです。

60代・70代は守りを優先、40代・50代は攻めつつもやや守り優先のポートフォリオとなっています。

注目していただきたいのが投資に回せる資金額が1000万円を超えてからのポートフォリオです。

ヘッジファンドは自分でポートフォリオを決めなくても、ファンドマネージャーがリスクとリターンのバランスを見ながら金融資産の効率的な分散投資をしてくれます。

さらには下落局面でも利益が狙える戦略の実施が行えるため、上昇局面・下落局面のどちらの局面でも利益を狙うことが可能。

簡単に言うと、低中リスク・高リターンが叶うので、どの年代でも投資に回せる資金額が1000万円の場合はヘッジファンド1本としました。(日本のヘッジファンドの場合、最低投資額は1000万円~がほとんど)

資金額2000万円のポートフォリオにおいても、筆者個人的にはヘッジファンド1本で運用しても問題は無いと考えました。

しかし、いくらヘッジファンドが低中リスク・高リターンとは言え、特に40~70代の方にとっては将来のためにすべての資金をリスク性資産にさらすのは心配な方も多いと考え、ヘッジファンドと他の運用先も組み合わせました。

本ポートフォリオが皆さんの参考になれば幸いです。

投資初心者が陥りがちな失敗例

この章では、投資初心者の方が陥りがちな失敗例6つをチェックしていきます。

同じ失敗をしないためにも、しっかりと確認していきましょう。

失敗例①ローリスクな運用先だけで運用する

ここまで本記事を読んだ方はもう意外ではないかもしれません。

資産運用においてリスクとリターンは比例するとお伝えしましたよね。

資産運用をする際には、ローリスクな運用先だけで運用をしたり、リスクを軽減させるために分散投資をしすぎるとリターンがなかなか増えていかない=運用に失敗となります。

適当なリスクは必ずしも除外しなくてはならない物とは限らないという点を理解しておくと良いでしょう。

失敗例②ハイリスクな運用先で運用する

資産運用においてリスクとリターンは比例します。つまり、ハイリターンが期待できる運用先で運用をするとリスクも高まるということ。

例えばFXや暗号資産などがハイリスク・ハイリターンな運用先として挙げられますが、これらは資産が何十倍にも大きくなる可能性もある一方で、元本割れをする可能性も同じくらいあります。

このようなハイリスク・ハイリターンな運用先で運用したい場合は、「ハイリスクな運用先に使う資金はもともと無かったものと考えている」「資金が無くなっても全く支障がない」というマインドがある方を除いておすすめしません。

失敗例③投資資金を無理して捻出する

投資資金については、「収入-投資=生活費・生活防衛費」を意識して投資資金を確保することも重要になるとお伝えしましたね。

とは言え、投資資金を確保するために健康的な生活ができないレベルで節約をしたり、借金をすることはやめましょう。

前者は精神的にも肉体的にもストレスとなりますし、後者は借金返済の際に利子の支払いもあるので、運用でマイナスとなってしまった場合は資産形成のために始めた投資で借金地獄に陥ってしまう可能性もあります。

投資資金の確保については「収入-投資=生活費・生活防衛費」を意識すると良いですが、「投資」の部分はあくまでも余裕資金でなくてはいけないという点は念頭に置いておいてくださいね。

失敗例④短期的な運用実績に一喜一憂する

資産運用においては、以下のような理由から長期運用が推奨されています。

- 複利効果で資産が大きくなるスピードが速くなる

- 値動きを気にしなくて良い

- マーケットは短期間では上下を繰り返すが長期間では上昇傾向にある

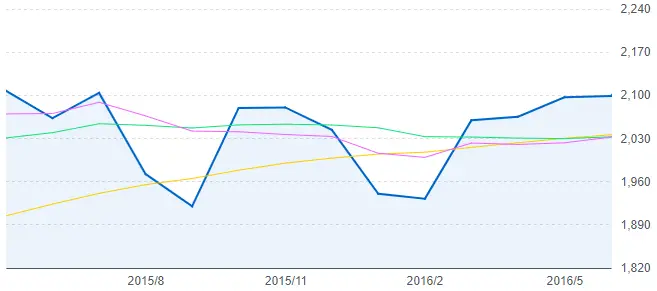

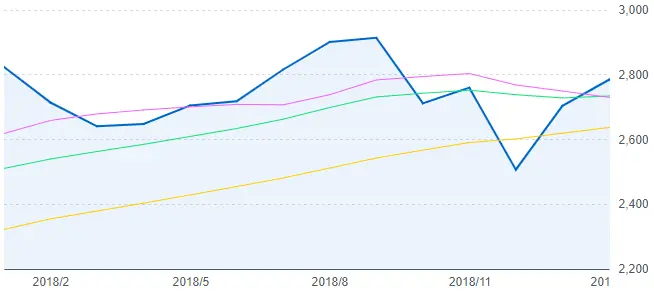

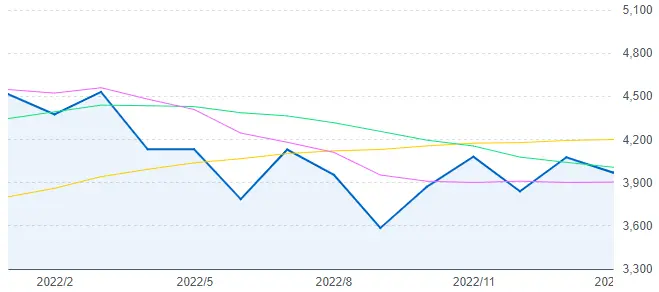

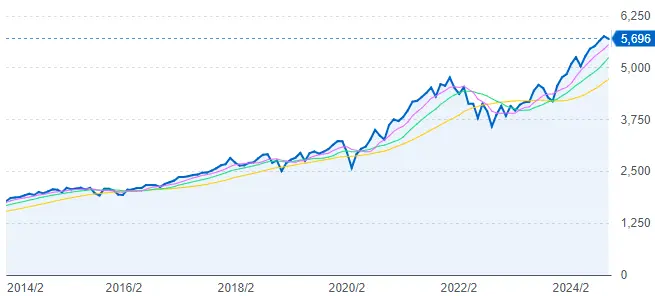

以下はS&P500のチャートの2014年からの10年間と、そのうちのランダムに選んだとある短期間をピックアップしたものです。

2014年~2024年10月までの10年間▼

ランダムに選んだとある短期間▼

S&P500は長期目線で見ると右肩上がりですが、短期目線で見ると価格が上下していることが分かります。

売却益で収益獲得を目指す「狩猟型」の場合は、この短期間の値動きのブレを常にチェックし、購入時より高値だと思ったタイミングで売却をしなくてはいけません。

天井価格で売却できればベストですが、売却したあとにさらに値上がることもあり得ますし、さらに言えば購入時より値下がる場合もあります。

短期運用は1日1日の値動きに一喜一憂せざるを得ないのです。

その反面、配当益で収益獲得を目指す「農耕型」の場合は、価格の上下を気にせず、決まったタイミングで支払われる配当金を受け取ればいいだけ。

価格が上昇すれば企業の収益も上がって配当金アップの可能性もありますし、長期目線で値上がりしているので売却するときもプラスαで値上がり益を得ることができますよね。

資産運用で失敗しないためには、長期運用が鉄則なのです。

失敗例⑤人の意見に左右される

資産運用をしている人の中には、「よくわからないから〇〇さんがおすすめしてくれた銘柄で投資をしている」「投資系YouTuberの〇〇さんがこれに投資しておけば大丈夫と言っていた」などと、投資の仕組みや金融資産の概要をよく知らずに運用をしている人もいるでしょう。

しかし、投資において「分からない」は最大のリスクです。

投資の格言の一つに、「分からないものには投資をしない」という言葉があります。

世界3大投資家の1人であるウォーレン・バフェットの言葉です。彼は分からない金融資産・業界には投資を行いません。

どの金融資産にする・どのタイミングで売買する、もっと言えば投資をする・しないなどは自分の判断で冷静に実施することが大切です。

失敗例⑥【詐欺】「元本保証」「絶対儲かる」甘いうたい文句に引かれてしまう

- 元本保証です!

- 絶対儲かります!

- 月利30%です!(圧倒的な高利回り)

- 著名人が儲かる銘柄教えます!

これらのような謳い文句で投資を勧誘してくる業者は投資詐欺を疑うべきです。

元本保証の金融商品は銀行の預貯金のみとお伝えしましたよね。つまりその他の金融商品で「元本保証」であることも、リスクがある以上「絶対儲かる」ことも無いと言えるのです。

圧倒的な高利回り商品もまずは疑いの目を持つといいでしょう。だいたい年利10~20%(月利1~1.5%)以上は一般的な運用先で期待できない利回りだと覚えておいてください。

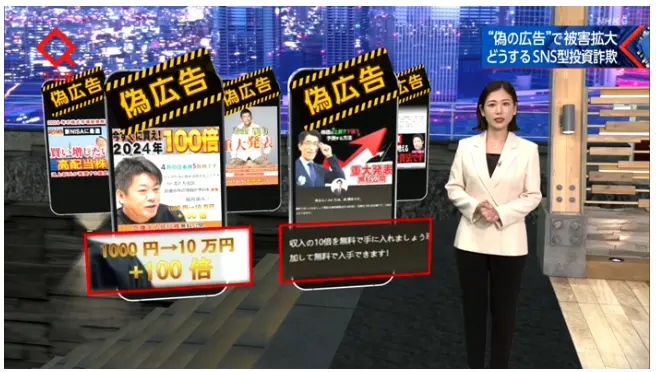

また近年では「SNS型投資詐欺」が流行しています。

著名人の名前や写真を無断使用し、SNSなどで投資を呼びかけるニセ広告を掲載。広告をタップするとLINEやダイレクトメッセージなどで著名人を名乗る人物とのやり取りが開始され、最終的に巧みな話術で入金を促します。

入金後は何度がのやり取りの後、突然連絡が途絶えて出金ができなくなるのが「SNS型投資詐欺」のやり口。

ここ1、2年で被害件数が増えており、警察庁も注意を呼び掛けているので注意をしましょう。

資産運用におすすめしない(控えるべき)運用先5選

ここでは、資産運用におすすめしない(控えるべき)運用先をご紹介します。

控えるべき運用先①不動産

不動産投資は物件購入をするために潤沢な資金が必要です。

現役を引退して年金しか収入源が無い方、返済能力・計画が無いのにローンを組んで投資を行うのは危険。

好物件を見つけるには、立地・人の流入・地域の賃貸需要・築年数などから分析する必要があり、投資初心者には難易度が高めです。

また好物件だったとしても物件価値の下落や長く空室が続けば家賃収入を得られずローン返済へ充てられません。

不動産投資は以下に当てはまる方以外は控えるべきでしょう。

- 将来的な好物件を見極められる

- 資金が潤沢にあり、物件購入だけでなく管理費や維持費・修繕費などを支払える余裕がある

- ローンを組んでの投資であれば返済の見通しが立てられる(給与や不労所得から支払えるなど)

控えるべき運用先②FX・仮想通貨

FXや仮想通貨は、一般的にリスクが高いと言われる運用先です。

まずはFXの勝率について見ていきましょう。

以下は一般社団法人金融先物取引業協会が2018年に全国の20代~70代のFXトレーダー1000人を対象に行った「外国為替証拠金取引の取引顧客における金融リテラシーに関する実態調査」の結果です。

| 利益 | 100万円以上 | 7.5% | 60.3% |

|---|---|---|---|

| 50~100万円 | 7.1% | ||

| 20~50万円 | 10.1% | ||

| 20万円未満 | 35.6% | ||

| 損失 | 20万円未満 | 28.4% | 39.7% |

| 20~50万円 | 5.9% | ||

| 50~100万円 | 2.2% | ||

| 100万円以上 | 3.2% |

| 6か月未満 | 11.7% |

|---|---|

| 6か月~1年未満 | 6.9% |

| 1年~3年未満 | 21.4% |

| 3年~5年未満 | 15.1% |

| 5年以上 | 44.9% |

FXトレーダー1000人の内、5年以上の取引年数があるのが約45%にのぼる中、FXによる2017年の勝率は約6割程度。

また利益が出た人のうち、20万円以上の利益を得られた人は約25%程度だったのです。

FXで利益を得ることがいかに難しいかがおわかりいただけるのではないでしょうか。

次に、仮想通貨の勝率について見ていきましょう。

以下は日経マネーが毎年実施している「個人投資家調査」の18年調査と19年調査の結果を比較したものです。

| 2018年調査 | 2019年調査 | |

|---|---|---|

| 1年未満 | 26.5% | 23.9% |

| 1~3年 | 22% | 24.2% |

| 3~5年 | 12.8% | 13.1% |

| 5~10年 | 14.8% | 13.6% |

| 10年以上 | 23.9% | 25.2% |

| 2018年調査 | 2019年調査 | |

|---|---|---|

| 利益 | 60.5% | 69.5% |

| 損失 | 39.5% | 30.5% |

※2019年調査

引用:日本経済新聞

2018年はビットコインバブルが崩壊したこともあり、2019年調査では仮想通貨の取引年数は1年未満と10年以上の人数が2018年調査と逆転しています。

しかし2018年はベテランでも苦戦の年となったようで、2019年調査の勝率は30.5%と、2018年調査(39.5%)から悪化。1000万円以上の損失を出した人も18.2%と決して少なくありません。

また2019年に利益を得た人の内、約20%もの人が利益額100万円も得られていません。

FXも仮想通貨も5年や10年の長期運用をしても勝率が低い、さらには勝ったとしても労力に対して利益が少ないなどのデメリットが多く、以下に当てはまる方以外はおすすめできません。

- リスクは度外視できる

- 損失を被っても痛くも痒くもない

- 取引をする上で必要な知識を常に吸収できる

控えるべき運用先③ロボアドバイザー

ロボアドバイザーはAI(人工知能)を活用し、投資家一人ひとりに合った投資方法を診断・運用を行ってくれるサービスで、利用者は年々拡大しています。

ポートフォリオの選定や金融資産の売買などを感情に流されず冷静にに行ってくれるので、手間がかからず非常に便利です。

しかしロボアドバイザーを間に挟むと、以下のようなデメリットもあるのでおすすめできません。

- 運用残高に応じた手数料が引かれる

- 投資に関する知識が付かない

資産運用を通じて資産を大きくしていくには、無駄なコストを省いて運用効率を上げる、わからないものには投資をしないというのがコツとして挙げられます。

金融の知識があって投資に手間をかけられるのであれば、ご自身での運用をおすすめします。

- 投資にかけられる時間が一切ない

- ポートフォリオを自分で決められない

控えるべき運用先④ファンドラップ

ファンドラップは銀行や証券会社が投資家一人ひとりに合ったポートフォリオの提案・運用を行ってくれるサービスで、利用者は年々拡大しています。

定期的にポートフォリオや運用についての手厚いフォローアップを行ってくれるため、運用に関する手間は省けるものの自分の意思を細部まで反映することができるため非常に便利です。

しかしファンドラップを間に挟むと、以下のようなデメリットもあるのでおすすめできません。

- 管理手数料が引かれる

- ポートフォリオの種類は細かくない

- 投資に関する知識が付かない

ファンドラップでは「投資一任報酬」という手数料が差し引かれます。投資信託やロボアドバイザーと比べてサービスが手厚く、投資一任報酬も高めです。

また「投資家一人ひとりに合ったポートフォリオの提案」はしてくれるものの、厳密には紹介される金融商品は系列企業のものだったり、種類が少ないことも。

金融の知識があって投資に手間をかけられるのであれば、ご自身での運用をおすすめします。

- 投資にかけられる時間が一切ない

- ポートフォリオを自分で決められない

- 金融機関からの手厚いサポートが必要

よくある質問

最後に、資産運用おすすめランキングに関連してよくある質問をチェックして終わりにしたいと思います。

元本保証の資産運用先はありますか?

元本保証の資産運用先は、銀行の普通預金と定期預金のみです。

ちなみに債券については、債券の発行元が破綻・中途売却をしない限りは元本が確保されている「元本確保型」の運用先です。

それ以外は元本保証はされていません。

資産運用においてリスクとリターンは比例していますから、ご自身のリスクの許容範囲と得たいリターンの大きさのバランスを見極めてから運用先を決めると良いでしょう。

資産運用の勉強におすすめな本・動画はありますか?

以下は資産運用の勉強におすすめな本・動画のリストです。是非参考にしてみてください。

おすすめの本

大学生ですが、資産運用をしても大丈夫ですか?

資産運用を始める年齢は以下のような理由から「早ければ早いほど良い」とされています。

- 運用する時間が長ければ長いほど複利効果を得て資産が大きくなるスピードが速くなる

- マーケットは短期間では上下を繰り返すが長期間では上昇傾向にある

口座は0歳でも開設できますし、大学生だからといって早すぎることもありません。

ただし、生活が圧迫しない程度の余裕資金から始める、投資には損失を被る可能性もあることを理解した上でスタートすると良いでしょう。

資産形成、資産運用、投資、貯蓄、貯金の違いは何ですか?

資産形成、資産運用、投資、貯蓄、貯金の違いは以下の通りです。

| 資産形成 | 資産を増やす全体のプロセス |

|---|---|

| 資産運用 | 今ある資産でお金を増やす方法 |

| 投資 | 成長に期待し、資金を投じること |

| 貯蓄 | お金を貯めること (貯める対象が現金に限らない) |

| 貯金 | 現金を貯める行為 |

今ある資産を使ってお金を増やす方法について、次の記事で解説していますので参考にしてください。

資金も少なく投資初心者です。何から始めたらいいですか?

老後資金はいくら必要ですか?

朝日新聞のWeb媒体「Reライフ.net」が2023年に行った試算によると、備えておくと安心な老後資金の目安は以下の通りです。

※老後期間は65歳からの25年間を想定

| 夫婦ともに厚生年金の場合 | 1,811万2,600円 |

|---|---|

| 夫婦のどちらかが厚生年金の場合 | 3,391万4,600円 |

| 夫婦ともに国民年金の場合 | 6,522万4,700円 |

【条件】

- 戸建ての家を所有している

- 毎月の生活費:26万8,508円

- 25年間のその他の支出:1,868万円

| 厚生年金の場合 | 1,829万700円 |

|---|---|

| 国民年金の場合 | 4,960万800円 |

【条件】

- 賃貸アパートに住んでいる

- 毎月の生活費:15万5,495円

- 25年間のその他の支出:828万円

- 家賃差額:1,237万6,200円※

※家賃の全国平均額から「家計調査年報(家計収支編)」に記載されている65歳以上の単身の無職世帯の住居費を引き、居住期間を乗じた額

どのパターンにおいても非常に大きな額の資金が必要になることが分かりますね。

まとめ:資産運用おすすめランキング

資産運用のおすすめランキングは以下の通りでした。

- 1位:ヘッジファンド

- 2位:投資信託(インデックスファンド・分配金なし)

- 3位:ETF(分配金狙い)

- 4位:株式(配当金狙い)

- 5位:米国債

- 6位:個人向け社債

- 7位:REIT

- 8位:外貨預金

- 9位:個人向け国債

- 10位:定期預金

総合的に見て、低中リスクで高リターンを狙えるヘッジファンドが堂々の1位でしたね。

ヘッジファンドで例に挙げた日本のおすすめヘッジファンドは、資料請求や面談は無料。

面談で過去の運用実績なども丁寧に教えてくれるので、投資初心者の方にも安心のファンドですよ。

また本記事では資産運用のおすすめランキングを始め資産運用の全てを網羅的に解説していきました。

本記事が皆さんの運用マニュアルになれば幸いです。

資産運用がやめとけと言われる理由が気になる方は、次の記事をご覧ください。