「米国債は買ってはいけないってホント?」

「投資メリットはある?」

「どこで買えるの?初心者でも大丈夫?」

米国債は世界最大の流通量を誇る債券で、経済や金融市場の不確実性が高まる時には一気に資金流入が起こるなど、世界で最も安全な資産として信頼されている有価証券です。

しかし、一部では「米国債は買ってはいけない!やめとけ!」といった否定的な声も散見されます。

そこで本記事では、米国債の仕組みやメリット、買ってはいけないと言われる理由、投資方法などの他、初心者におすすめのその他の投資先などを併せて徹底解説します!

米国国債への投資を検討している方は必見です。

そもそも米国債とは?

本題の「米国債が買ってはいけないと言われる理由」に入る前に、米国債について詳しくないという人はこちらで基本を押さえておきましょう。

米国債はアメリカ政府が発行する債券

米国債(米国国債)は、アメリカの財務省が国家の資金調達を目的として発行する債券です。

米国政府が、元本の支払い(償還)と利息(クーポン)の支払いを保証しており、信用度も折り紙付き。

非常に安全性の高い債券として、個人投資家の資産運用先としてだけでなく、各国の外貨準備の運用先としても多く利用されています。

また、先述のとおり、米国債は世界で最も取引量の多い債券であり、非常に高い流動性を誇ります。

日本で個人購入できる米国債の種類

米国債には、償還期間や特徴の違いによって大きく5つのタイプがあります。

| 割引債 (ゼロクーポン債) | 米国財務省短期証券(T-Bills) | 償還期限が1年以内の割引債 4週/8週/13週/26週/52週満期の5種類 利払いはない |

|---|---|---|

| 利付債 (利払いがある債券) | 米国財務省中期証券(T-Notes) | 償還期限が2〜10年の利付債 2年/3年/5年/7年/10年満期の5種類 利払いは半年に一度 |

| 米国財務省長期証券(T-Bond) | 20年/30年満期の2種類 利払いは半年に一度 | |

| 米国物価連動国債(TIPS) | 物価上昇に応じて元本が増える債券 5年/10年/30年満期の3種類 利払いは半年に一度 | |

| 変動利付き国債(FRN) | 利率が13週のT-Billsの利回りに連動 2年満期の一択 利払いは3か月に一度 |

利子の有無で分類すると、米国財務省短期証券(T-Bills)のみ割引債、それ以外はすべて利付債です。

利付債は、購入後から償還まで定期的に利息(クーポン)が支払われる債券で、額面100%で発行・償還されるシンプルな仕組みです。

一方、ゼロクーポン債とも呼ばれる割引債は、購入後から償還まで利息の支払いがない代わりに、額面金額から一定額割り引かれた安い価格で発行される債券。満期には額面100%で償還され、発行価格との差額が利息分となります。

上記5種類の米国債のうち、日本で個人購入向けに流通しているのは、米国財務省中期証券(T-Notes)と米国財務省長期証券(T-Bond)で、証券会社を通して既発債(※)を購入することができます。

既発債はすでに発行済みで市場に流通している債券(⇔新規に発行されるのは新発債)

これらの他にも、投資信託やETFを利用すれば、米国物価連動国債(TIPS)や変動利付き国債(FRN)に投資することも可能です。

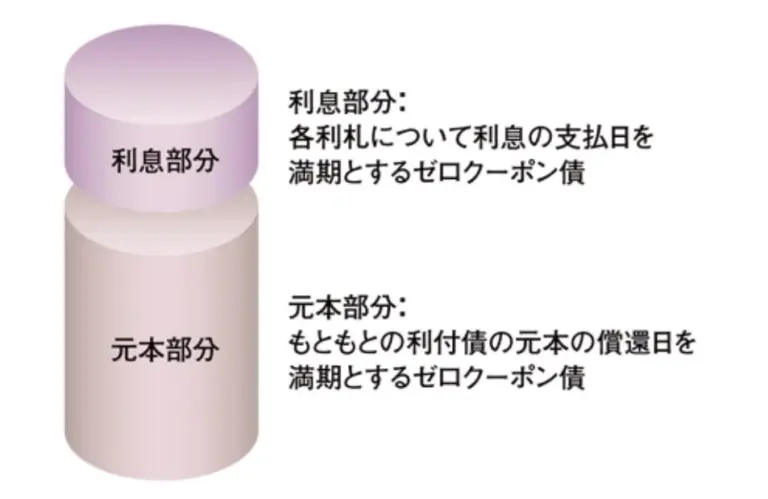

また証券会社で取り扱う債券商品には、利付債の元本部分とクーポン部分を分離し、それぞれを割引債として販売する「ストリップス債」というものもあります。

ストリップス債は、金利の動向に応じて、元本部分だけあるいは利息部分だけを選んで投資できるため、柔軟な運用が可能な商品となっています。

日本では主にT-NotesやT-Bondsの元本部分のストリップス債が取引されています。

米国債は買ってはいけない?注意すべき5つのデメリット

2025年現在、「米国債は安全」とされてきた常識に揺らぎが生じています。

ここでは、本記事のテーマである「なぜ米国債は買ってはいけない・やめとけと言われるのか」について、具体的な理由を5つのポイントに分けて解説していきます。

買ってはいけない理由①債券価格の変動リスク(元本割れの可能性も)

米国債は、購入から償還まで中途換金せずに持てば元本保証で運用できます(※ただしドル建て)。

しかし、満期前に中途換金する場合は市場価格での売却となるため、債券価格が購入時より下がっていれば、元本割れしてしまう可能性があります。

債券価格は主に金利の動きに連動します。

| 市中金利が低下 | 新発債の利回り低下 → 既発債の価値上昇 → 既発債の価格上昇 |

|---|---|

| 市中金利が上昇 | 新発債の利回り上昇 → 既発債の価値低下 → 既発債の価格下落(元本割れリスク) |

これは、発行済みの債券の利回りが新発債と比べて見劣りする/有利になるため、相対的な価値が変動するためです。

このように、市場に流通する既発債の価格は、金利情勢に大きく影響を受けます。特に金利上昇時には、低利回りで償還期間の長い既発債が下落しやすくなります。

ちなみに債券価格の変動要因は金利だけではなく、景気動向や物価(インフレ動向)も間接的に影響します。

| 金利 | 低下 | 債券価格上昇(利回り低下) |

|---|---|---|

| 上昇 | 債券価格低下(利回り上昇) | |

| 景気 | 不景気→金利低下 | 債券価格上昇(利回り低下) |

| 好景気→金利上昇 | 債券価格低下(利回り上昇) | |

| 物価 | デフレーション→金利低下 | 債券価格上昇(利回り低下) |

| インフレーション→金利上昇 | 債券価格低下(利回り上昇) |

このように、米国債は債券の価格変動による元本割れリスクを負うことが、「買ってはいけない」と言われる理由の一つです。

実際に、2022年から2023年にかけて続いたFRBの急速な利上げにより長期金利が上昇し、既発の長期債を中心に価格が大きく下落しました。

一方で現在(2025年)は、FRBが年内に利下げに踏み切る可能性があるものの、金利は依然として高水準にあり、今後の動向次第では債券価格の変動リスクが続く可能性があるため、購入には慎重な判断が求められます。

買ってはいけない理由②為替変動リスク(外国債券特有の注意点)

米国債は米ドル建てで発行されるため、日本の投資家が米国債を購入するときは、円をドルに両替して購入します。

そのため、購入時と償還時の為替レートによっては、利回り以上に為替損が出てしまい、元本割れとなるリスクがあります。

米国債の平均利回りはいおおむね4%台ですので、一定の為替変動には耐えられますが、大幅な円高局面では利回りを上回る損失が出る可能性もあります。

したがって、米国債を購入する前には、為替トレンドを調査し、利益と損失の境目となる「損益分岐点」を意識して投資判断をするのがおすすめです。

損益分岐点とは、利息も含めた最終的な円建て収益が、投資時の円建て金額と同じになる為替レートのこと。

為替変動でどの程度円高に動いたら、収益がマイナスになるのかを想定することができます。

米国債の損益分岐点 = 債券購入時のドル円レート ÷{ (1+利回り) 年数の累乗}

外国債券の損益分岐点は上の計算式でも計算できますが、三菱UFJモルガン・スタンレー証券の「既発外国債券シミュレーション」のような証券会社が提供するシミュレーターを使えば、簡単に確認できます。

例えば、利回り4.920%の米国債(既発債)をドル円が140円の時に1万ドル分購入した場合。

損益分岐点のシミュレーション結果は以下の通りです。

この例では、購入時1ドル140円だった為替レートが、償還時に約65.88円以上に円高が進むと、投資利益がマイナスに転じる(=元本割れする)と理解できます。※このような約53%もの極端な円高は非現実的な想定であり、あくまで試算上の一例です。

このように、債券の利回り・償還期間・購入時の為替レート・今後の為替動向などの条件によっては、為替差損によって元本割れするリスクもあり、それが米国債が「買ってはいけない」と言われる理由の一つとなっています。

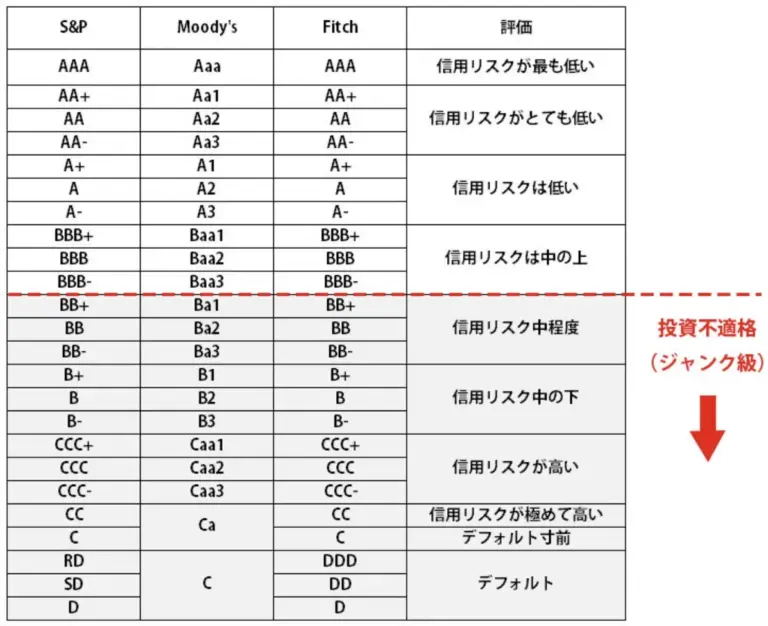

買ってはいけない理由③信用リスク

債券は、発行体の財務状況の悪化により、元利金の支払えなくなる(=債務不履行)リスクがあり、これを信用リスクと呼んでいます。

国債も例外ではなく、直近では2022年にスリランカやガーナがデフォルトになったほか、過去にはロシア、トルコ、ギリシャ等多くの国が対外債務においてデフォルトを経験しています。

一方、米国財務省が元利金の支払いを保証する米国債は、これまでデフォルトを回避してきたものの、2025年5月現在、その信用力に対する懸念が高まっています。

2025年5月16日、格付け会社ムーディーズは、連邦債務の急増や財政赤字、金利負担の拡大といった構造的な財政悪化を理由に、米国の長期信用格付けを最上位の「Aaa」から「Aa1」へ引き下げました。

| S&P | AA+ 2011年にAAAから格下げ |

|---|---|

| ムーディーズ | Aa1 2025年5月にAaaから格下げ |

| フィッチ・ レーティングス | AA+ 2023年8月にAAAから格下げ |

米国では、法で定められた「債務上限」を超えて国債を発行するには、議会の承認が必要です。

2025年1月に債務上限の適用が再開された後、議会が債務上限の引き上げや停止に合意しなかったため、米財務省は一時的な資金繰り策で対応してきましたが、その予備資金も2025年8月ごろには限界を迎える見通しです。

議会での交渉が難航すれば、政府は一部の支払いを停止せざるを得ず、米国債の元利金支払いが滞る=実質的なデフォルトに陥るリスクもあり、投資家にとって非常に大きなリスクです。

「世界で最も安全な資産」とされてきた米国債も、近年の財政悪化や政治的リスクの高まりによって、その神話に陰りが見え始めています。

特に長期債を保有する投資家にとっては、格下げによる価格下落や金利上昇による評価損のリスクが高まります。また、為替リスクやインフレリスクと相まって、元本割れの可能性も否定できません。

米国債に投資する際は、こうしたリスクをしっかり把握し、過信せず慎重な判断を行うことが重要です。

買ってはいけない理由④相対的な利回りの低さ

2025年5月時点の米国債の10年利回りは約4.5%で、日本10年物国債(0.8~1.2%)と比べれば高利回りです。

しかし、高い利回りを求める投資家にとって、米国債は必ずしも魅力的な商品とは言えません。

米国債は比較的安定していますが、為替が円高に振れれば実質利回りが目減りし、場合によっては元本割れリスクも生じます。

また、株式などリスクを取った投資商品では年10%を超えるリターンを狙える場合もあり、さらにヘッジファンドをはじめとするオルタナティブ投資では、市場環境に応じてそれ以上の利回りが期待できることもあります。

私たちの限られた資産を最大限活かし増やせる投資商品は何か、米国債だけにこだわらず、広い視野で選択肢を検討することがおすすめです。

買ってはいけない理由⑤インフレリスク

米国債が買ってはいけないと言われる5つ目の理由は、インフレリスクです。

米国債は固定利回りのため、インフレ率が上昇すると実質利回りが低下し、収益が目減りします。

例えば米国債の利回りが4%でも、同じ4%のインフレが続けば実質的な利益はゼロ。インフレ率が米国債の利回りを上回る場合は、事実上の元本割れとなるリスクもあるのです。

過去のデータでは、米10年国債利回りは概ねコアインフレ率を上回ってきましたが、2021~2022年のような急激な物価上昇局面では、金利がインフレに追いつかず、実質利回りがマイナスになる期間も存在しました。

2025年5月現在、米国のコアインフレ率は2.8%前後で推移しており、FRBの利下げ観測が広がる中、今後の実質利回り維持には不透明感もあります。

参考:Trading Economics|United States Core Inflation Rate

また地政学的リスクや経済的ショック(パンデミック、戦争、供給網の混乱など)が再び発生すれば、将来的にインフレが再燃し、米国債の実質的な運用益を打ち消す可能性もあります。

こうした5つのデメリットを踏まえると、米国債は慎重に検討すべき投資対象とされ、「買ってはいけない」と言われる理由も見えてきます。

米国債は本当に買ってはいけない?メリットから考える

前章では「買ってはいけない」と言われる理由を解説しましたが、米国債にはそれでも投資対象として魅力とされるポイントもあります。

続いては、米国債を買うメリットについて確認していきましょう。

メリット①安全性が高く信用リスクが低い

米国債は、世界で最も安全な資産の一つと広く認識されています。その背景には、米国政府の圧倒的な経済規模と、ドルが基軸通貨として機能している点があります。

2025年5月時点での米国のGDPは約30.3兆ドル(IMF推定)と、世界全体の約25%を占め、依然として最大の経済大国です(日本は約4.4兆ドルで第4位)。

また、米国債市場は世界最大の規模と流動性を持ち、多くの中央銀行や機関投資家が保有しています。

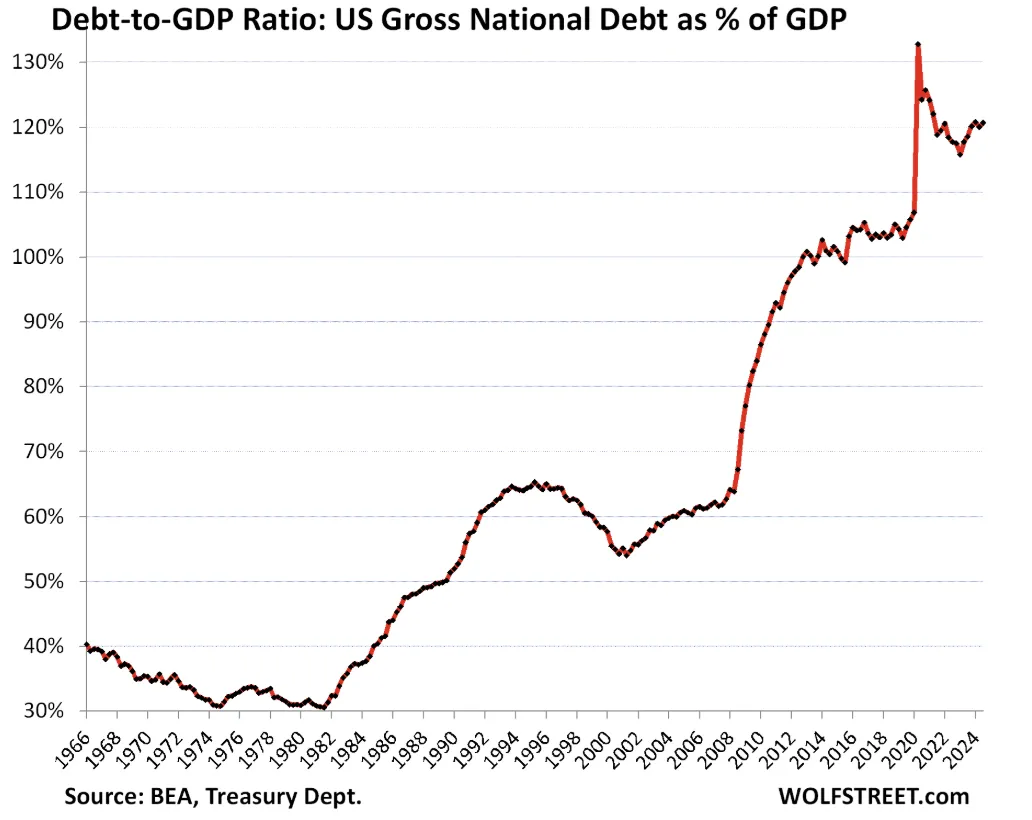

一方で、前述のように、政府債務残高はGDP比で約124%に達し、今後も長期的には上昇が見込まれています。(米議会予算局の予測では、財政赤字・高齢・利払い費の増加により2054年には192%に達する見通し)

加えて、近年は財政赤字の拡大や債務上限問題から、米国債の信用格付けの引き下げも起きています。

しかし、それでもなお米国債は世界的に高く評価されており、日本の個人投資家にとっても、為替リスクを管理しながらポートフォリオの安定性を高める有力な選択肢といえます。

インフレや政策リスクを意識しつつも、分散投資の一環として活用することで、相対的なリスクを抑えることも可能でしょう。

米国のGDPにおける債務残高の推移

メリット②リターンが安定している

米国債は、満期まで保有すれば額面100%で償還されるため、ドルベースでの元本割れリスクは基本的にありません(途中売却しない限り)

2025年5月時点で、10年物国債の利回りは4.3~4.5%、日本国債(0.8~1.2%)に比べて高く、信頼性の高い利息収入が期待できます。

たとえ保有中に途中売却が必要になっても、米国債の債券価格の変動は、株などと比べると緩やかであるため、安全性を重視したいシニア層などの投資家にとって、米国債は有力な選択肢となります。

為替リスクを完全に回避することは難しいですが、証券会社によっては米国債を売却した後もドルのまま保有できるため、為替のタイミングを見ながら再投資を検討することも可能です。柔軟な対応を望む方は、外貨預かりサービスに対応した証券会社を選ぶとよいでしょう。

※参考までに、より自由度の高い外貨運用を望む方には、オフショア投資といった選択肢もあります。

メリット③為替差益を得られる場合がある

米国債が買ってはいけないと言われる二つ目の理由として「為替変動リスク」について紹介しました。

たしかに、米国債を購入後、売却や償還時にかけてドル円が円高に動くと為替差損が発生しますが、反対に円安に動いた場合には為替差益により利益アップが期待できます。

メリット④少額から投資でき流動性も高い

米国債の最低購入金額は証券会社によって規定が異なり、楽天証券やSBI証券では100ドル以上100ドル単位、マネックス証券や野村証券では1000ドル以上1000ドル単位となっています。

2025年5月26日時点の為替レートだと、14000円代から投資できるため、投資初心者でも比較的少額から米国債への投資を検討しやすいと言えるでしょう。

また米国債の発行残高は36兆ドル(2025年1月 CEIC)を超え、世界最大規模の債券市場となっています。世界中の投資家、金融機関、中央銀行などが活発に取引しているため、流動性が高く投資資金を現金化しやすいのもメリットです。

メリット⑤ポートフォリオの分散に役立つ

米国債は、日本株式や国内不動産などの資産と相関関係が低いため、ポートフォリオに組み入れることで分散効果が高まり、全体のリスクを軽減する効果が生まれます。

0.0~0.2:相関関係がほとんどない

0.2~0.4:やや相関関係がある

0.4~0.7:かなり相関関係がある

0.7~1.0: 強い相関関係がある

1に近いほど相関性が強く、マイナス1に近いほど値動きの関連性が低いと判断できます。

2025年3月末のJ.P.モルガン「Guide to the Markets」によると、米国10年物国債と日本株式の相関係数は0.18、国内不動産とは0.17で、ほぼ連動しません。

ここまで、「米国債は買ってはいけない」と言われる理由(デメリット)と、それに対する投資メリットを整理して解説してきました。

これらを総合的に踏まえると、筆者としては、米国債は決して「買ってはいけない商品」ではないと考えます。むしろ、資産運用において安定性や安全性を重視する投資家にとっては、米国債は十分に検討に値する選択肢です。

もちろん、為替リスクには注意が必要ですが、利息や償還金の受け取りを「外貨(米ドル)」に設定し、円安時に円転するなどの工夫をすれば、為替の影響をある程度コントロールすることも可能です。

株式や高リスク資産(ヘッジファンドなど)と組み合わせることで、米国債はポートフォリオ全体のバランスを整える安定的な役割を果たしてくれるでしょう。

分散投資の「攻め手」に!高リターンを狙うヘッジファンドとは

米国債のような安定資産でポートフォリオの土台を固めたうえで、もう少しリターンを狙いたい方に注目されているのが「ヘッジファンド」です。

ヘッジファンドは、投資家から集めた資金をプロのファンドマネージャーが代わりに運用し、収益を投資家に還元する仕組みです。

一見すると投資信託と似ていますが、運用目標や投資手法が大きく異なるのが特徴です。

投資信託が、市場平均(TOPIXやNASDAQなど)を上回る「相対収益」を目指すのに対し、ヘッジファンドは上昇相場・下落相場などの相場環境にかかわらず利益獲得を目指す「絶対収益」を運用目標とします。

※投資信託では、市場平均が下落した場合、投資信託もマイナス運用になりやすくなります。

ヘッジファンドは、投資信託のように特定のベンチマークは持たず、株式・債券・不動産・金・デリバティブ・オプションなど多様な資産に投資するオルタナティブ投資で、幅広く投資チャンスを狙います。

ヘッジファンドは、投資信託では原則使用が認められていない「空売り(下落相場などで売りから入る取引手法)」や「レバレッジ」を利用できるため、投資信託ファンドがマイナスを出すような下落相場でも利益の獲得に動きます。

このような特性から、ヘッジファンドは下落相場での耐性が強く、利益獲得の機会が多いため高い利回りが狙えるファンドとして知られており、資産を安定的にまた高利回りで運用したい人に人気を得ています。

アメリカ発祥のこの投資スタイルは、もともと富裕層向けでしたが、近年では日本でも500万円以上の資産を持つ個人投資家に広がりを見せています。

実際におすすめできるファンドを見ていきましょう。

| ハイクアInt’l | アクション | |

|---|---|---|

| 年利 | 12%(固定) | |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | バリュー株 事業投資 ファクタリング Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、25.07%(運用期間2024年4月〜2025年3月)。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

利回りは年12%固定で3月、6月、9月、12月の年4回、3%の分配金が投資家へ配当されます。

- 3カ月ごと3%、年利12%の配当を受け取れる

- 最低投資額は500万円~

- 成長市場の成長企業への融資なので確実性が高い

- 資料請求のみも可能で、問い合わせハードルが低い

運用の仕組みは、以下の図の通りです。

- 投資家がハイクア社に出資する

- ハイクア社がサクコ社に融資する

- サクコ社が利益をハイクア社に還元する

- ハイクア社が投資家に配当を支払う

リターンは年間12%が固定されており、以下のような特徴に当てはまる方におすすめの資産運用先です。

- 年に4回の分配金を得たい人

- 目標額達成までの期間を明確に把握して運用をしたい人

- 確実性の高い資産運用をしたい人

- ポートフォリオに新興国地域を取り入れたい人

- ファンドの透明性を重視する人

- 500万円以上の余裕資金がある人

最低投資額は500万円からと、他のヘッジファンドと比較しても投資しやすい金額設定になっています。

また資料請求のみの問い合わせもできることから、いきなり面談をすることに抵抗がある方も、一歩を踏み出しやすいでしょう。

\ フォーム入力1分で資料請求 /

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 25.07% ※2024年4月〜2025年3月 |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・バリュー株投資 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023設立の新興ヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

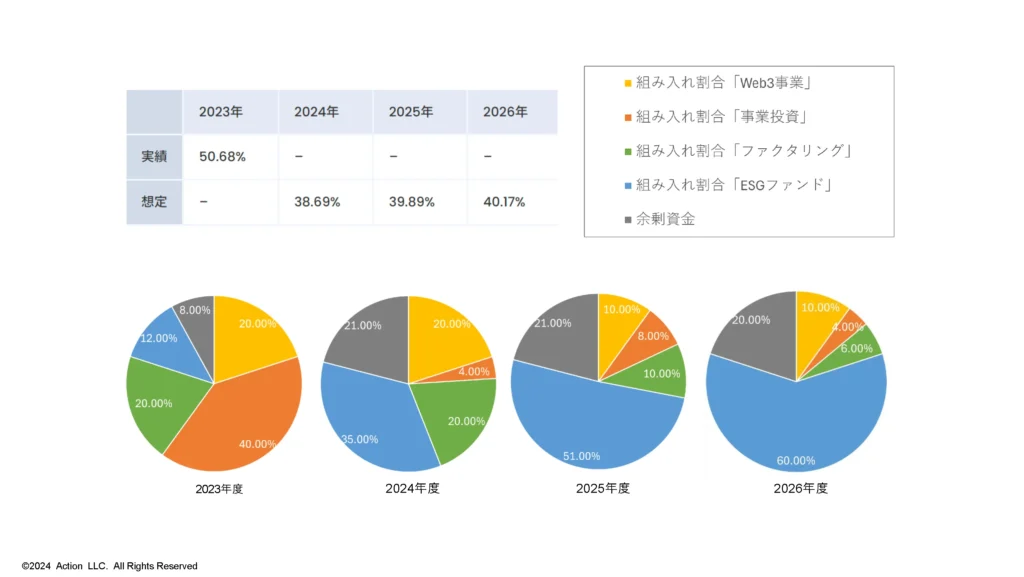

2024年度は年利25.07%(運用期間2024年4月〜2025年3月)で、投資家からの期待度も高いヘッジファンドです。

- 2024年度は年利25.07%(運用期間2024年4月〜2025年3月)

- 株式や債券に留まらないポートフォリオ戦略

- 最低投資額は500万円~

2024年度は年利25.07%(運用期間2024年4月〜2025年3月)という驚異的な実績を残しています。

| 年月 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2024 | - | - | - | 0.81% | 1.42% | 1.73% | 1.80% | 2.31% | 3.04% | 2.98% | 2.41% | 1.71% |

| 2025 | 1.95% | 2.54% | 2.38% | - | - | - | - | - | - | - | - | - |

アクションは株式や債券のほか、Web3事業や事業投資、ファクタリングやESGファンドへの投資などさまざまな対象に分散投資しています。

アクション社への出資に向いている人は以下の特徴にあてはまる人です。

- 信頼性の高いヘッジファンドに投資したい人

- 分散投資によるリスクヘッジをしたい人

- 金融商品の運用をプロに任せたい人

詳しい投資事例や今後の方針については無料の面談で聞くことができますので、まずは公式サイトから問い合わせてみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

米国債に関するよくあるQ&A

最後に、米国債について、投資家からよく寄せられる質問に回答します。

Q.米国債の買いのタイミングはいつ?

日本の証券会社で購入できるのは、主に既発債である米国財務省中期証券(T-Notes)や長期証券(T-Bonds)、およびそれらを分離したストリップス債です。

では、米国債を購入する適切な買いタイミングとはいつなのでしょうか?

結論から言えば、「最も利回りが高くなるタイミング」で購入するのが理想です。具体的には以下の条件が重なる局面がチャンスといえます(ドル建てベース)。

- 債券価格が下がったときに購入し、満額償還または高値売却が狙える

- 利回りが相対的に高い時期に購入する

- 為替が円安に向かう局面で購入する

もちろん100%最適な買いタイミングを見極めるのは難しいですが、以下の要素を総合的に判断し、ある程度適切なタイミングを絞ることは可能です。

| 債券価格 | 金利が上昇し債券価格が低下したタイミングで購入すると、キャピタルゲインがアップ |

|---|---|

| 金利動向 | FOMCの利上げ局面が終わり、金利が下がり始める兆しが見えたときに購入すれば、高い金利を償還時まで維持可能 |

| 為替動向 | 円高から円安に転換するタイミングで購入すれば、為替差益が期待できる |

2025年5月時点では、FRBは政策金利を4.25~4.50%で据え置いており、市場では年内に1〜2回の利下げ観測もあるものの、FRBは慎重な姿勢を崩していません。

金利はすでにピークアウトしていると見られる一方、急速な利下げも想定しづらく、投資タイミングの見極めには引き続き注意が必要です。

また、利下げが実施されれば日米の金利差が縮小し、為替は円高に振れやすくなります。

円高の進み具合によっては利益よりも為替差損の方が大きくなってしまう可能性もあるので、適切なタイミングまで利金と償還金の円転をしないという前提で投資するのがよいでしょう。

Q.買い方は?NISAの利用や初心者向け証券会社は?

米国債を購入する方法は、大きく以下2つの方法があります。

- 証券会社で個別債券を購入する方法

- 証券会社や銀行で米国債を含む投資信託やETFを購入する方法

両者のメリットデメリットは以下の通りです。

| メリット | デメリット | |

|---|---|---|

| 個別債券の購入 | ・満期や利率が決まっており投資計画が立てやすい ・満期時には額面金額100%で償還される | ・債券選びに調査・分析が必要 ・最低購入金額が高め ・NISA口座が利用できない |

| 投資信託やETF | ・米国債以外の債券にも分散投資できる ・100円程度の少額から投資できる ・積立投資が可能 ・毎月分配の投信ファンドもある ・NISA口座が利用できる | ・元本や利子が変動し、価格の保証がない ・信託報酬手数料が掛かる |

NISA口座を使って米国債に投資したい場合は、ETFや投資信託経由での投資が必要です。直接の債券購入ではNISAは利用できません。

安定的で確実性の高い運用を望む方は個別債券として、投資の手軽さを重視する方や、分散投資・積立投資・NISA口座の利用を希望する方は、投資信託やETFを利用して投資するのも良いでしょう。

また、外貨建てMMFを使った米国債投資も一つの選択肢ですが、こちらには元本保証がなく、為替や金利変動の影響を受ける点に注意が必要です。

詳しくは以下の記事で解説しています。

初心者におすすめの証券会社は?

以下は、主要な証券会社における米国債の取扱状況をまとめた表です。

| 最低購入金額 | 米国債の 取扱い銘柄 | 外貨受取 | 為替 手数料(片道) | |

|---|---|---|---|---|

| SBI証券 | 100米ドル | 60銘柄以上 | 可能 | 25銭 |

| 楽天証券 | 100米ドル | 15銘柄程度 | 可能 | 25銭 |

| マネックス証券 | 1,000米ドル | 非公開 | 可能 | 25銭※1 |

| 野村證券 | 1,000米ドル | 16銘柄程度 | 可能 | 50銭 |

| 大和証券 | 1,000米ドル | 11銘柄程度 | 可能 | 50銭 |

| SMBC日興証券 | 1,000米ドル | 13銘柄程度 | 可能 | 50銭 |

| JTG証券 | 10,000米ドル | 10銘柄程度 | 可能 | 50銭※2 |

※2 JTG証券では購入時に50銭、利払・償還時に10銭の為替手数料がかかる

投資のしやすさ(最低購入金額が安い)、銘柄数の多さ、為替手数料の安さでは、SBI証券や楽天証券がおすすめです。

特にSBI証券はホームページ上で、全銘柄の利回りや償還日などを簡単に比較でき、米国債ETFや投資信託も複数取り扱っています。

ただし、米国債の利回りはピークを迎えつつあり、今後は低下する可能性があります。加えて円高が進めば、為替差損によって利益が削られることも考えられます。

「年利4%以下では物足りない」「もっと攻めた運用も検討したい」という方には、上で紹介したヘッジファンドなども有力な選択肢となるでしょう。

米国債は買ってはいけない?解説まとめ

本記事では、米国債の仕組みや種類、「買ってはいけない」と言われる理由、投資メリット、購入タイミング、具体的な買い方まで幅広く解説してきました。

米国債を「買ってはいけない」とする意見には以下のようなデメリットがありますが、筆者としては、財政赤字や金利変動といったリスクを踏まえた上でも、一定の安全性と流動性を備えた分散投資先として検討に値する資産だと考えています。

| 買ってはいけないと言われる理由 (米国債のデメリット) | 米国債の投資メリット |

|---|---|

| 債券価格の変動リスク 為替変動リスク 信用リスク 利回りの低さ インフレリスク | 安全性が高く信用リスクが低め リターンが安定している 為替差益を得られる場合がある 少額から投資でき流動性も高い ポートフォリオの分散に役立つ |

また、日本はすでに人口減少フェーズに突入しており、経済成長もここ30年ほぼ横ばいの状態が続いています。こうした国内環境を踏まえると、長期的に高い利回りを狙うには海外資産の組み入れが不可欠です。

米国債には為替リスクをはじめ、金利や価格変動などのリスクも伴いますが、そうした特性を理解したうえで戦略的に活用すれば、一定の安定性と収益性をあわせ持つ資産としてポートフォリオに組み入れる価値は十分にあるでしょう。

ご自身で金利・為替・経済動向をチェックするのが難しいという方は、すでにご紹介した投資信託やヘッジファンドなど、プロに運用を任せられる商品を活用するのも一つの方法です。