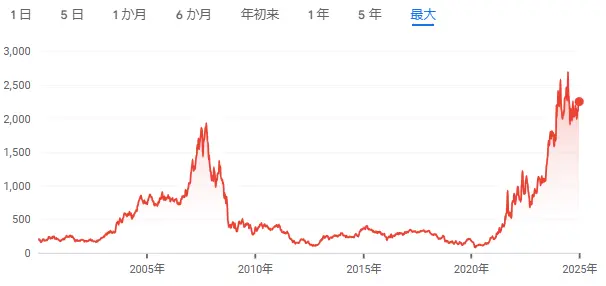

川崎汽船(9107)の株価は海運業のコロナバブルが明けたあとも上昇し、2024年7月に高値を更新しました。

一方で「川崎汽船への投資は危ない」という声もちらほら聞こえてきます。

結論から先にお伝えすると、株価が天井を打ち切った今、川崎汽船への投資は危ないです。

本記事では川崎汽船への投資が「危ない」と言われる理由とその詳細に加え、そもそもなぜ株価が上昇したのか、そして今後の見通しや川崎汽船に代わるおすすめの運用先「ヘッジファンド」についても解説していますので、是非お見逃しなく。

そもそも川崎汽船の株価が上昇した理由は?

2020年代以降に株価が急上昇した川崎汽船。

そもそも川崎汽船の株価が上昇した理由は何なのでしょうか。

まずはその理由について確認していきます。

>>すぐに川崎汽船への投資が危ないと言われている理由を知りたい方はこちら

新型コロナの影響でコンテナ船がバブルになり復活した

もともと川崎汽船の株価は2009年~2021年まではボックス圏を推移していました。

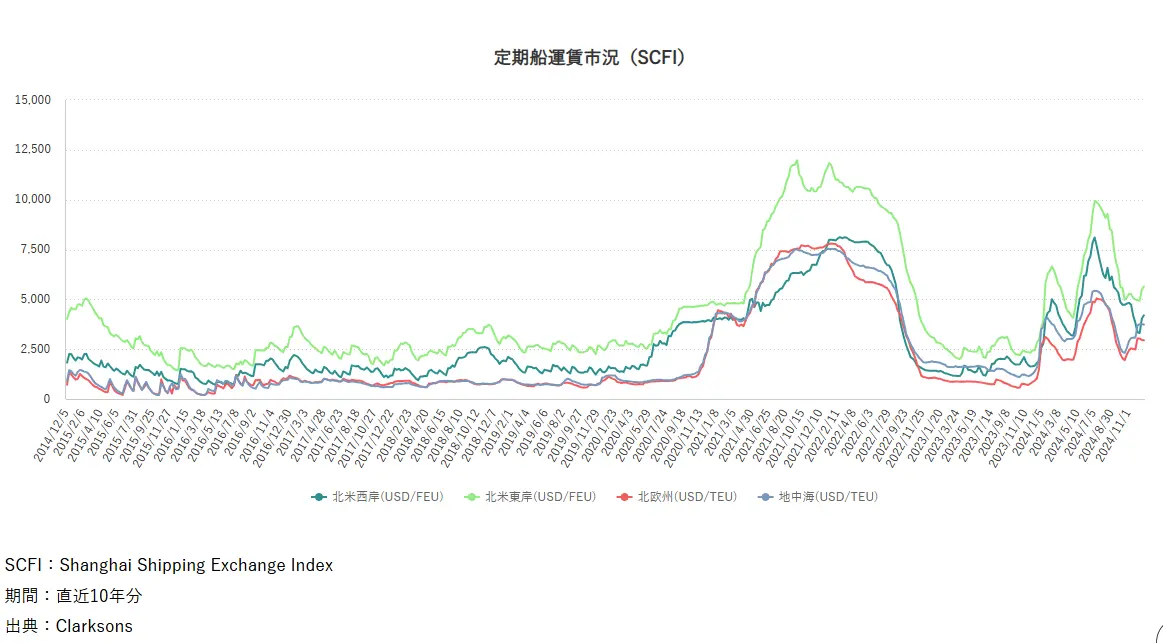

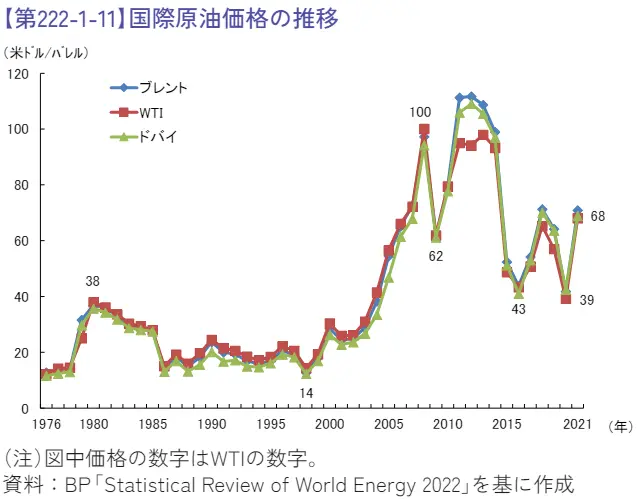

しかし、世界的なコロナウイルスの影響による巣ごもり消費によるサプライチェーンの混乱・ロシアによるウクライナ侵攻の影響によるエネルギー価格の高騰のダブルパンチによりコンテナ船の運賃は急騰。

コンテナ船の運賃が上がれば概ね海運業の収益は増加するので、結果的に川崎汽船の株価も上昇したとの見方が濃厚です。

Ocean Network Express(ONE)からの持ち分法利益で業績が上昇した

2017年、川崎汽船・日本郵船・商船三井の海運大手3社がコンテナの定期船事業部門を統合し、オーシャン ネットワーク エクスプレス ジャパン株式会社 (Ocean Network Express(Japan)Ltd.)通称「ONE」を設立しました。

ここで、なぜライバル会社であるはずの海運大手3社が手を組んだのかを解説していきます。

2000年代、世界的好景気により船の需要は拡大。

新造船の発注は殺到し、コンテナ船も大型化するなど、まさに海運業バブルでした。

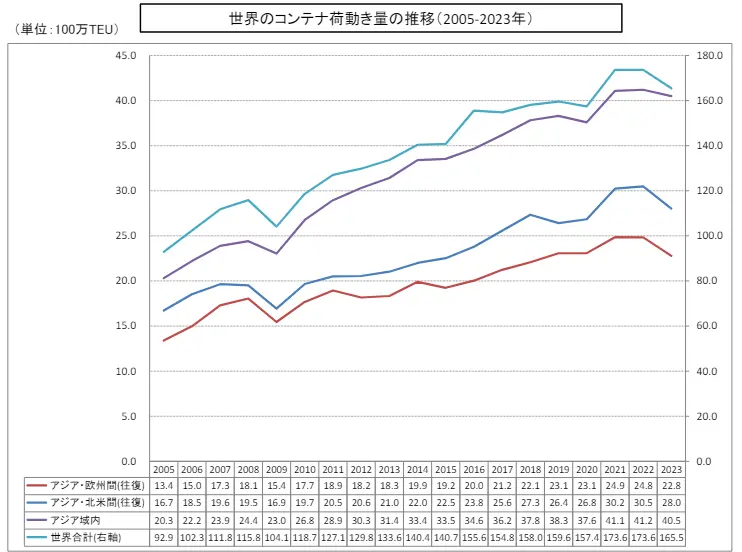

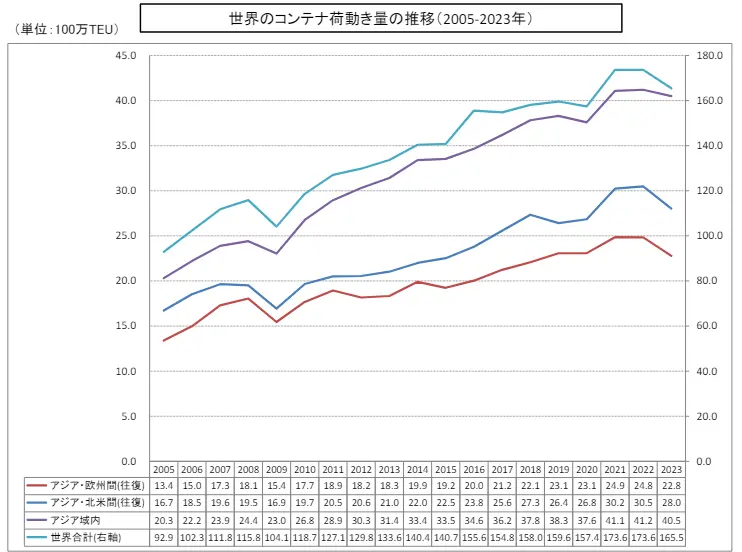

日本海事センターのデータを見ても、2000年代のコンテナ荷動き量は世界的に見ても増加していることが分かります。

しかし、2008年に起きたリーマンショックの影響で世界的に不況の時代に突入し、新しく造船されたコンテナ船や大型化したコンテナ船は供給過多に陥りました。

またさらには燃料価格高騰のパンチも喰らい、コンテナ事業で数百億円規模の経常赤字を計上していた3社は、ビジネスモデルの構造改革を迫られていたのです。

そこで誕生したのが「ONE」。

川崎汽船・日本郵船・商船三井の三者三様の戦略を統合することによって積載効率の向上化を図ることを目的としたコンテナ海運会社を設立したのです。

設立から5年で純利益345億米ドルを達成するなど、業績はまさに順調。

「ONE」の快進撃により、結果として川崎汽船は持ち分法利益で業績が上昇することとなりました。

配当が増加しより流動性は活発化した

川崎汽船の配当金の推移は以下の通りです。

| 年度 | 中間・期末合計 | 配当利回り |

|---|---|---|

| 2011年3月 | 9.50円 | 3.09% |

| 2013年3月 | 2.50円 | 1.26% |

| 2014年3月 | 4.50円 | 2.02% |

| 2015年3月 | 8.50円 | 2.63% |

| 2016年3月 | 5円 | 2.29% |

| 2017年3月 | 0円 | 0% |

| 2018年3月 | 0円 | 0% |

| 2019年3月 | 0円 | 0% |

| 2020年3月 | 0円 | 0% |

| 2021年3月 | 0円 | 0% |

| 2022年3月 | 600円 | 7.48% |

| 2023年3月 | 600円 | 19.83% |

| 2024年3月 | 250円 | 4.12% |

| 2025年3月 (予想) | 85円 | 4.07% |

参考:IR BANK

川崎汽船は2017年3月期から無配が続いていましたが、2022年3月期から復配となり、6年ぶりに配当が実施されました。

「増配=業績が好調」ということでもありますので、多くの投資家の関心を引いて売り買いの流動性が活発化したと見られています。

ちなみに川崎汽船では株主優待の実施はありません。

川崎汽船は、2025年3月期の年間配当を従来予想から15円増やし1株100円にすると発表しました。

後ほど解説しますが、中東情勢の緊迫長期化に伴うコンテナ船運賃の高止まりによる業績拡大が主な理由としています。

川崎汽船への投資が危ないと言われている理由は?

コンテナ船バブルであるはずの川崎汽船。

ではなぜ川崎汽船への投資は危ないと言われているのでしょうか。その理由について解説していきます。

危ない理由1. コロナ特需だったコンテナ船のバブルが終わる

川崎汽船への投資が危ないと言われている理由の1つ目は、「コロナ特需だったコンテナ船のバブルが終わったから」と言われています。

コンテナ船のバブルが終わったと言われるその根拠を見てみましょう。

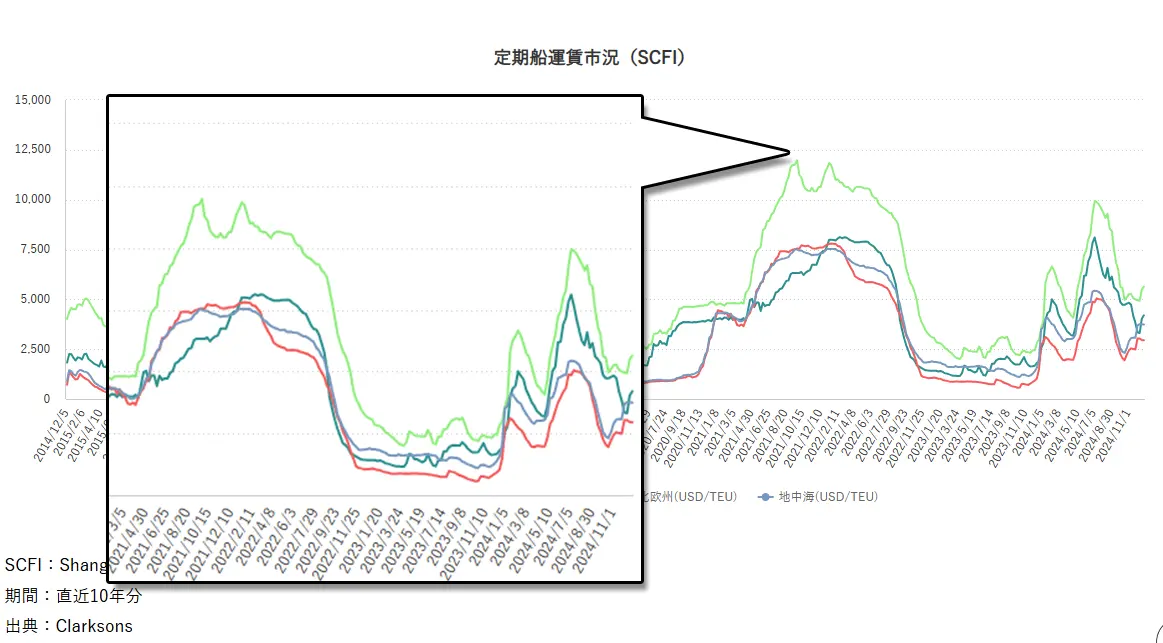

以下のグラフは先ほどもチェックした定期船運賃市況(SCFI)の直近3年間の推移です。

ご覧の通り、コンテナ船の運賃は2022年ごろから急落。

海運業の株価は概ねコンテナ船の運賃に連動しますから、川崎汽船の株価も下がると見られていました。

実際は確かに、2022年のコンテナ船の運賃に連動して株価はやや下がるものの、すぐに上昇となりました。

ただし、世界のコンテナ荷動き量の推移をもう一度見てみると、2022年から荷動き量は減少傾向です。

荷動き量の減少はやはり、業績低迷につながる可能性がありますから、これからの川崎汽船への投資は危ないと言われるのでしょう。

危ない理由2. 日本郵船・商船三井とは違う経営戦略を立てている

上記のように「コンテナ船のバブルの終焉」を迎えた川崎汽船・日本郵船・商船三井の海運大手3社は、「ポストコロナバブル」となる新たな戦略を打ち出す動きに出ました。

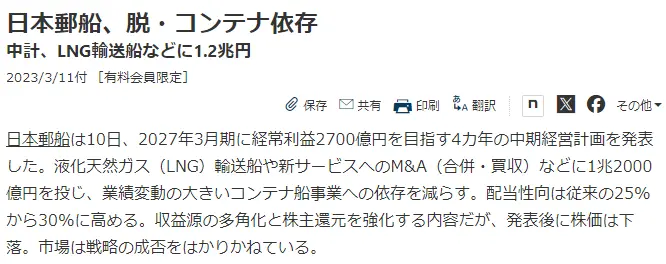

日経新聞によると、3社ともONEで得た資金源を元手に、日本郵船は液化天然ガス輸送船や新サービスへのM&A(合併・買収)に1兆2000億円を投じ「脱・コンテナ依存」を、

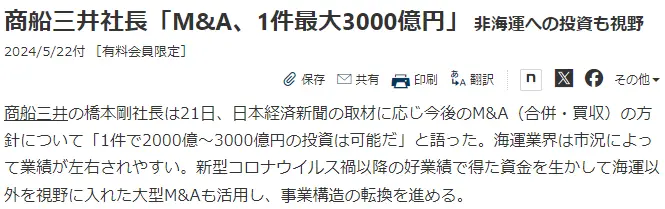

商船三井もM&Aに1件当たり最大3000億円を投じて「非海運」も視野に入れているとし、両社とも市況によって業績変動の大きいコンテナ船事業への依存を減らす戦略を発表しました。

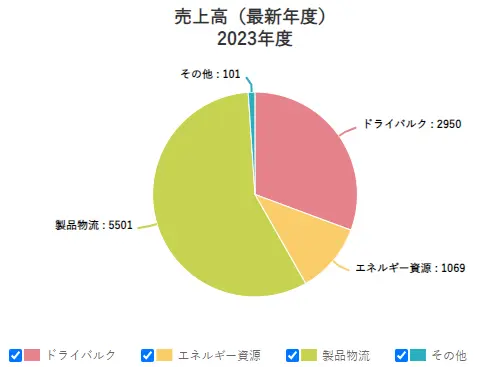

一方の川崎汽船はと言うと、成長戦略では「我々の強みを生かせる自動車、鉄鋼原料、液化天然ガス(LNG)輸送の3分野に経営資源の8割を集中させる」(明珍幸一社長)方針で、日本郵船・商船三井とは異なり川崎汽船の強みを活かした「海運業一本勝負」の姿勢を見せているのです。

セグメント別の売上高も見ると、市況によって業績の振れ幅が大きくなるコンテナ船事業にも経営資源の比重が多いことも分かります。

| セグメント | 事業 |

|---|---|

| ドライバルク | ドライバルク事業 |

| エネルギー資源 | 液化天然ガス輸送船事業 電力事業 油槽船事業及び海洋事業 |

| 製品物流 | 自動車船事業 物流事業 近海・内航事業 コンテナ船事業 |

| その他 | 報告セグメントに含まれない 船舶管理業 旅行代理店業 不動産賃貸・管理業等 |

川崎汽船の「海運業一本勝負」の姿勢は「脱炭素リスク」「市況リスク」「大量供給リスク」など様々なリスクも伴うため安定的な収益獲得から遠ざかる形となり、「川崎汽船への投資が危ない」と言われる要因の一つともなっています。

危ない理由3. 業績が低迷すると減配される可能性が高い

コンテナ船バブルの終焉や経営戦略の不透明化など、様々な要因で業績が低迷すると心配されるのが減配になる可能性です。

事実、2024年の配当額は2023年と比べて-350円の減額。2025年の予想配当額は85円に減額となっています。

| 年度 | 中間・期末合計 | 配当利回り |

|---|---|---|

| 2011年3月 | 9.50円 | 3.09% |

| 2013年3月 | 2.50円 | 1.26% |

| 2014年3月 | 4.50円 | 2.02% |

| 2015年3月 | 8.50円 | 2.63% |

| 2016年3月 | 5円 | 2.29% |

| 2017年3月 | 0円 | 0% |

| 2018年3月 | 0円 | 0% |

| 2019年3月 | 0円 | 0% |

| 2020年3月 | 0円 | 0% |

| 2021年3月 | 0円 | 0% |

| 2022年3月 | 600円 | 7.48% |

| 2023年3月 | 600円 | 19.83% |

| 2024年3月 | 250円 | 4.12% |

| 2025年3月 (予想) | 85円 | 4.07% |

一般的に高配当株と言われている配当利回りは4~6%と言われており、2024年の配当利回りは4.12%、2025年の予想配当利回りは4.07%。

単に2022年と2023年の配当額が異常に高かっただけなので、「配当利回りが低すぎる」ということは無いでしょう。

しかし川崎汽船については、2022年度の説明会で配当下限金額を「稼ぐ力を前提に120円」に設定しているとの説明があったものの、2025年度の予想配当額が85円であるところを見ると、見直しとなった可能性があります。

つまり、今後さらに業績が悪化した場合は無配となる可能性も大いにあるのです。

(※川崎汽船は、2025年3月期の年間配当を従来予想から15円増やし1株100円にすると発表しました。(参考:日本経済新聞)それでも、120円の配当下限金額を下回りますよね。)

特に配当金狙いで川崎汽船の株式を保有していた方にとっては大打撃となりますので、「川崎汽船への投資は危ない」と言われるのですね。

川崎汽船はやっぱり危ない?今後はどうなる?【見通しとリスク】

前の章では「川崎汽船への投資は危ない」と言われている理由について解説していきましたが、この章では川崎汽船の株価は今後どうなるのか、見通しとリスクについて解説していきます。

見通しとリスク1. 成長戦略が描けていない

川崎汽船が成長戦略を描けていないのは「危ない理由2. 日本郵船・商船三井とは違う経営戦略を立てている」で解説しましたね。

将来的に安定的な収益獲得のビジョンがあるのであれば、例え今業績が悪くても今後は盛り返す可能性もありますが、経営戦略の将来性が不透明な今、川崎汽船に投資をし続けても株価停滞または下落・減配の可能性は高く、危ないです。

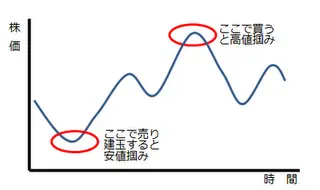

これから投資をするにしても、株価は現在高値の状態なので、「高値掴み」となってしまう可能性もあります。

見通しとリスク2. 海運3強から陥落する可能性

川崎汽船は、「コロナバブル」を受けて2008年のリーマンショック以降の不況から脱出し、海運業界では日本郵船・商船三井と並んで「海運3強」と言われています。

しかし同社は近年、海運3強から陥落する可能性もささやかれているのです。

具体的な根拠はないものの、ダイヤモンドオンラインには「川崎汽船が3強から陥落危機!?バブルで復活も「海運一本足打法」の逆張り戦略に不安」という記事が発信されました。

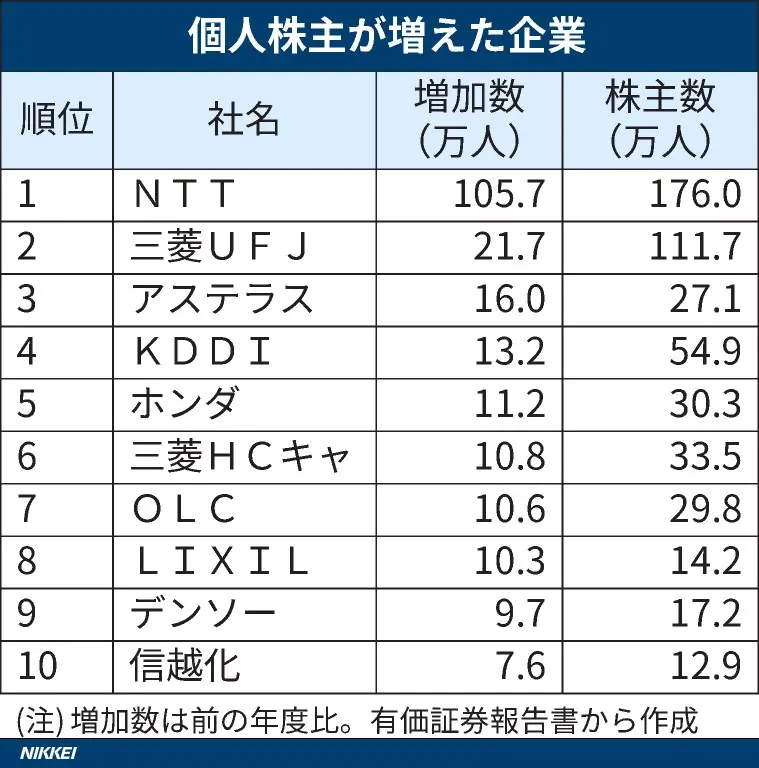

また日本経済新聞によると、2022年度に個人株主が増えた企業のランキング1位に商船三井、3位に日本郵船がランクインしたのにも関わらず、川崎汽船はランクインすることはありませんでした。

川崎汽船が今すぐに「海運3強」から陥落するということはないと思いますが、要チェックとなるでしょう。

見通しとリスク3. 長期目線ではどう?危ない?

では川崎汽船を長期目線で評価した場合はどうでしょう。やはり危ないのでしょうか。

筆者は川崎汽船への投資は長期目線で見て「危ない」と判断します。

もう一度川崎汽船の株価を見てみましょう。今度は過去25年間(2000年~)の推移を見てみます。

川崎汽船の設立は1919年ですから、2000年以前の株価がどうだったかまではこのグラフから読み取ることはできませんが、Googleファイナンスによると2000年1月当時の株価は184円で、リーマンショック後コロナバブルの前までの期間の最安値はおそらく100円台。

直近ではコロナバブル後にも関わらず株価は上昇し、7月に自社株買いを発表した際に最高値を記録。その直後に川崎汽船の座礁事故などが要因で下落をした後は以下のような理由から上下を繰り返しています。

(できるだけ時系列順に記載しています)

- 紅海の物流混乱に伴うコンテナ船運賃の高止まりによる業績拡大発表で買い増加(株価上昇要因)

- 自社株買いを発表したことによる買い増加(株価上昇要因)

- ↑これを受けて株価が上昇したことによる利益確定売り増加(株価下落要因)

- ↑加えてフェリー座礁事故発生。株価上昇直後だったためさらに利益確定売り増加(株価下落要因)

- 米国:利下げ決定、日本:利上げ決定→円高リスク懸念による売り増加(株価下落要因)

- 「令和のブラックマンデー」の影響を受けて暴落(株価下落要因)

- 権利付最終日が近づいたことにより配当狙いの買いが増加(株価上昇要因)

- 9月末の権利落ちによる株価下落前の利益確定売りが増加(株価下落要因)

- 米国次期大統領にトランプ氏が当選。関税引き上げ案が現実味を増し海上運賃高騰が観測されたことによる買いが増加(株価上昇要因)

- LNG船事業で船隊規模を現在の40隻から100隻規模に増やすと発表したことによる買い増加(株価上昇要因)

長期で見ると、川崎汽船の株価は2024年7月に天井を打ったと見ておかしくないでしょう。

現在は低迷期に突入している可能性があります。

短期で見ても、海運業は世界の情勢・金融などの外的要因にも左右されやすく、安定的に利益を求める人には「危ない」と判断できるのではないでしょうか。

安定した高利回りを狙うならヘッジファンドも検討しよう

安定的な高利回りを目指すなら、ヘッジファンドもおすすめです。

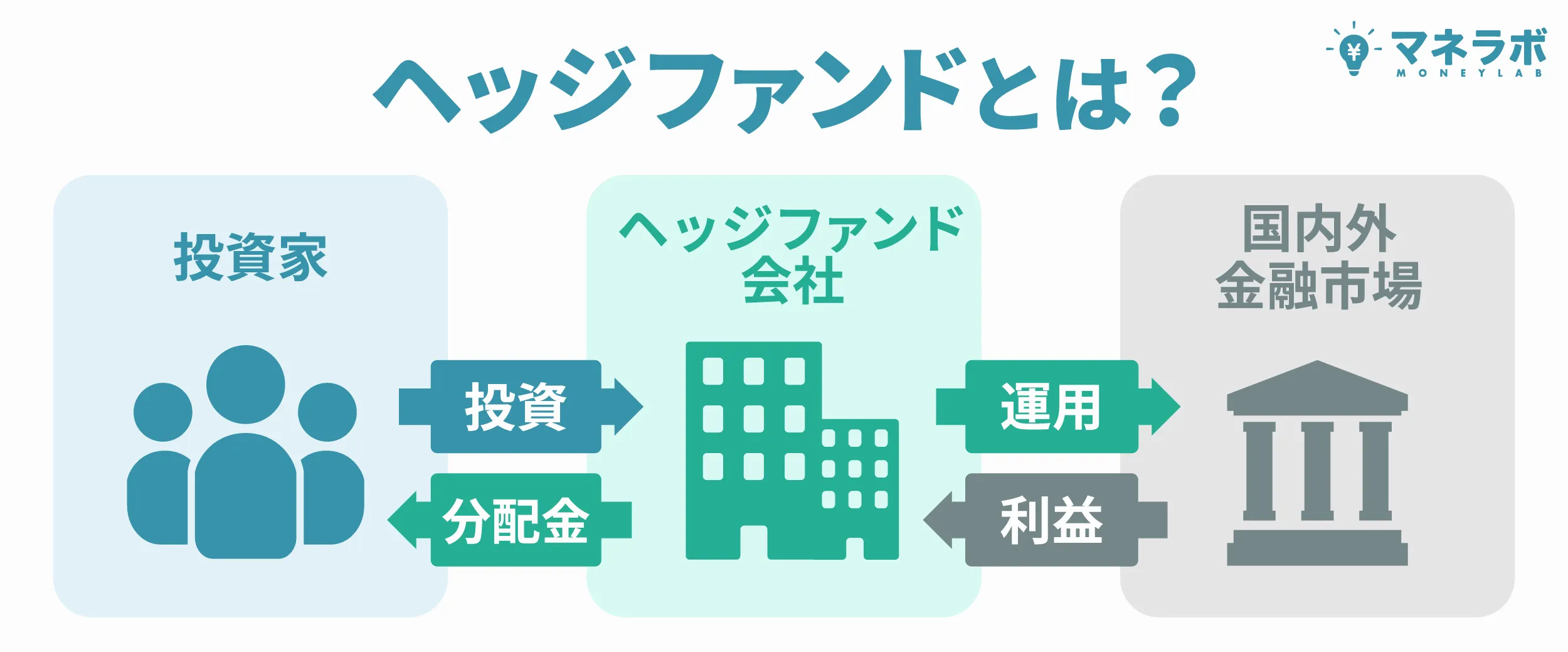

「ヘッジファンド」とは、投資家から資金を集めて金融資産へ投資を実施。投資で得られた利益を投資家に還元をするという仕組みです。

ヘッジファンドの最大の特徴は以下の2点です。

- ヘッジファンドの投資先は国内外の株式や債券、外貨預金、不動産、コモディティなど制限がなく効果的な「分散投資」が可能

- 投資信託のように金融庁からの制限が少なく、下落にも耐えれて利益も出せる「空売り」などの高度な投資戦略を駆使することが可能

つまり、効果的な「分散投資」かできることに加え、下落局面でも利益を出せる「空売り」戦略を駆使できるため、中・低リスクであるにも関わらず10%以上もの高い利回りを目指せるというのがヘッジファンドの強みなのです。

川崎汽船の短期的な株価上下が不安な方、安定的な高利回りを目指したい方は是非ヘッジファンドをご検討ください

ちなみに筆者おすすめのヘッジファンドは以下の通りです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

おすすめヘッジファンド①ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す企業融資ファンドです。

500万円の出資で、年間60万円の配当収入

ハイクアインターナショナルでは、3ヶ月ごとに出資額の3%が配当として支払われます。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

銀行預金の金利が0.1%程度の時代に、年利12%の固定配当。しかも株式のような価格変動がないため、「毎回いくら受け取れるか」が明確にわかります。

配当を使わずに再投資する「複利運用」を選べば、資産の成長スピードはさらに加速。1,000万円の出資なら、6年で約2倍、10年で約3倍になる計算です。

なぜ12%の高配当が可能なのか

秘密は「成長市場ベトナム×実績ある日系企業」という組み合わせにあります。

- GDP成長率は年6%前後で安定推移

- 2022年に一人当たりGDPが4,000ドルを突破

- 30代人口が最多の「人口ボーナス期」真っ只中

- 銀行融資金利は10%台が当たり前の高金利環境

この環境下で事業を展開すれば、10%以上の成長は決して非現実的な数字ではありません。

そこで気になるのが融資先「SAKUKO Vietnam」の実力ですよね。

SAKUKO Vietnamは2011年創業、ベトナムで14年の実績を持つ日系企業グループです。

- SAKUKO Store(日本製品専門店)— 35店舗、会員数37万人

- SAKURA Hotel(ビジネスホテル)— 2店舗

- Beard Papa(シュークリーム専門店)— 11店舗

グループ年商は約25億円。顧客の99%はベトナム人で、「日本製品=安心・高品質」というブランドイメージを武器に、着実にファンを増やし続けています。

さらに2025年以降は、焼肉店・牛カツ店・牛丼店などの外食事業や、日本の大手小売チェーンとの資本提携による食品スーパー展開も計画中。成長余地はまだまだ残されています。

投資家にとっての5つの安心材料

- 配当の確実性

-

株式市場の変動に左右されない事業融資型。融資先が利息を払う限り配当は継続

- いつでも解約可能

-

ロックアップ期間なし。急な資金需要にも対応できる

- 手数料ゼロ

-

運用手数料・成功報酬なし。配当はそのまま受け取れる

- 上場予定で透明性向上

-

2026年にベトナムUPCoM市場へ上場申請中。上場後は四半期決算の開示義務あり

- 代表が顔出しで情報発信

-

会長のヤン氏がYouTubeで事業状況を公開。投資先を自分の目で確認できる

無料相談で疑問を解消

「年利12%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。ハイクアインターナショナルでは、出資前に無料の個別相談を実施しています。運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

\ フォーム入力1分で無料個別相談を予約 /

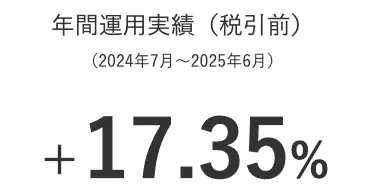

おすすめヘッジファンド②アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023設立の新興ヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

昨年度は年間利回り17.35%で、投資家からの注目も高いファンドです。

- 昨年度の年間利回り17.35%

- 500万円投資で85万円の配当

- 代表は金融畑で30年超の経歴

- 最低投資額は500万円~

アクションの利回りについて

昨年度は年利17.35%(運用期間2024年7月〜2025年6月)という驚異的な実績を残しています。

アクションはWeb3事業や事業投資、ファイナンスなどさまざまな対象に分散投資をすることで、リスクを抑えながら高いリターンを実現しています。

500万円の出資で、年間85万円のリターン

アクション合同会社の2024年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源としても、資産形成の一環としても文句なりの利回りです。

優秀な役員陣

そんなアクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

無料相談で疑問を解消

「年利17%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。アクションでは、出資前に無料の個別相談を実施しています。

運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

おすすめヘッジファンド③GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは2023年設立の日本の新興ヘッジファンドです。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

- 平均年利29%の実績(設立前の実績)

- 直近5年の成長率は277%(設立前の実績)

- 500万円~投資相談可能

- 運用レポートは月1回発行

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

単純計算で1,000万円が3,770万円になる成長率です。

GFマネジメントのファンドマネージャーの経歴はまさに金融エリートです。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

経歴にもあるようにGFマネジメントのファンドマネージャーは、付加価値の高い産業であるテクノロジーやヘルスケアの専門家です。

GFマネジメントのファンドマネージャーの専門的な知識や分析力を活かして、日本の大型株でポートフォリオを組む戦略を採用し、上記のような実績を残してきました。

GFマネジメントは、「株式投資が難しくて失敗した経験があり、ハードルを感じている」「運用を優秀なファンドマネージャーに任せたい」という方におすすめできる投資先です。

具体的な投資事例や詳しい戦略、今後の方針は無料の面談で聞くことができますので、まずは問い合わせてみてください。

「川崎汽船危ない?」に関してよくある質問

最後に、「川崎汽船は危ない?」に関連してよくある質問を確認して終わりにしたいと思います。

川崎汽船が倒産する危険性は?

川崎汽船について調べていくと、「川崎汽船が倒産する危険性がある」などと言ったワードを目にするかもしれません。

実は2016年、とあるシンガポールのNVOCC企業が、当時海運業世界7位だった韓国の企業「韓進海運」の倒産を受け、提携関係にあった川崎汽船の倒産の可能性を示唆したメールを自社の顧客に送信したという出来事がありました。

メールを受信した顧客らは川崎汽船に対して「本当に倒産するのか?」という問い合わせをする事態に発展し、川崎汽船はNVOCC企業に抗議を申し入れたそうです。

こういった経緯から、未だに「川崎汽船が倒産する危険性がある」などと言ったワードが飛び交っているのではないかと推測されます。

しかし、川崎汽船は設立1919年(大正8年)の歴史ある企業です。

遠い将来はどうなるかわかりませんが、川崎汽船が今後10年以内で急に倒産するということはなかなか無いでしょう。

川崎汽船のフェリーが苫小牧で座礁した事故について詳細を知りたいです

2024年7月、乗客乗員あわせて140人を乗せた川崎汽船のフェリーが、北海道の苫小牧港の入り口付近で座礁しました。

フェリーは予定よりも11時間以上遅れてフェリーターミナルに着桟し、乗客は全員無事に下船したそうです。

乗員・乗客にけが人や体調不良者はいないとのこと。

運輸安全委員会は、原因を調査するため事故調査官3人を現地に派遣したそうです。

川崎汽船では、この事故の詳細について新しい情報が入り次第逐次発表を行っています。

詳しくは川崎汽船公式ホームページからご確認ください。

川崎汽船の株価はどうなる?

川崎汽船の株価は、天井を打ったと言っても良い状態です。

先ほど「川崎汽船への投資が危ないと言われている理由は?」で解説した通り、コロナ特需だったコンテナ船のバブルが終わった・他海運業とは違う経営戦略を立てている・業績が低迷すると減配される可能性が高いなどと言った懸念から、今後はいわゆる「低迷期」に突入する可能性が高いでしょう。

最新情報!

2025年1月現在、過去6か月の株価を見ると、8月に起こった日本株の大暴落以降、上下を繰り返しながらもなかなか上昇できない状況が続いています。

予測通り、「低迷期」に突入したと考えても良いでしょう。

川崎汽船に代わるおすすめ銘柄は?

今後「低迷期」に突入する川崎汽船に比べると、上がる可能性と下がる可能性が半々にある「日本郵船」がおすすめです。

また株式ではないですが、より安定的な高利回りを期待できる「ヘッジファンド」もおすすめです。

日本のおすすめのヘッジファンドをランキング形式でご紹介している以下の記事をご参考ください。

川崎汽船の配当が支払われるのは何月?

川崎汽船では3月末に期末配当、9月末に中間配当の年2回配当金を受け取れますが、実際に配当金が振り込まれるのは2~3か月後の「12月上旬」と「6月下旬」の2回です。

ちなみに川崎汽船の権利確定日は3月末日と9月末日

配当金を受け取るには権利確定日の2営業日前までに株式を購入する必要があります。

川崎汽船の掲示板での口コミ・評判はどう?

川崎汽船の株価は直近で急騰していたり、6月に株主総会が開かれた関係、苫小牧でフェリーが座礁した関係などでYahoo掲示板には最近のコメントが多いです。

今日も配当もらった分だけ買ったのじゃ。

しばらく放置じゃ。

6月21日

川崎汽船の配当は3月末と9月末ですが、実際に振り込まれるのは2~3か月後の「12月上旬」と「6月下旬」です。

株式で配当金生活をされている方でしょうか。

実際に振り込まれた配当金で再び川崎汽船の株を購入しています。

元本毀損をできるだけ回避する賢い方法です。

総会中の午前は上げておいて株主黙らせて終わった午後は下げるんじゃ?

参加したことないけど

6月21日

川崎汽船の株主総会は6月21日でした。

このようなコメントも多く見受けられましたが、この日の値動きは以下のように落ち着いていました。

| 始値 | 高値 | 安値 | 終値 |

| 2,251 | 2,296.5 | 2,244.5 | 2,269 |

また野村の登場ですかね??

対面では顧客の味方!!という感じを出しますが、

企業としては「ほんとに日本の企業なの?」みたいなことを平気でしますからね。

6月26日

野村證券は川崎汽船の大株主です。

現在の保有率は5%にも満たしませんが、川崎汽船の値動きに関連するロング・ショートを繰り返し行う野村證券に、個人投資家は翻弄されている様子も見受けられます。

自分が望んでる株価は2700とか2800でなく4000円です。

そのくらいまで年内に行くことを期待してます。

7月1日

4000円台を記録する前に値下がりしてしまわないか心配ですが、それだけ昨今の値上がりは期待値も同時に上がっているということですね。

今日のシルバーブリーズの座礁事故がどれくらい株価に影響あるんだろ?

海難事故後の株価に詳しい人、教えて

7月2日

この日川崎汽船の保有するフェリーが座礁する事故がありました。

>>詳細はこちら

株価にその影響があるのか無いのか、心配する方のコメントも多く見受けられました。

カジノ川崎

新装開店

全台設定6

7月3日

これは株式を短期売買して「売却益」獲得を目指している人のコメントと思われます。

川崎汽船の株価は1週間単位で見ても以下のように急上昇しています。

この値動きの差を利用して短期売買で利益獲得を目指す方法は「投機」と言われ、ややギャンブル性の高い取引方法です。

特に投資初心者の方は失敗する可能性が高いので控えたほうが良いでしょう。

コメント参照:

川崎汽船(株)【9107】の掲示板①、②、③

「川崎汽船は危ない?」まとめ

本記事では、「川崎汽船は危ないのか?」について、その理由と詳細に加え、そもそもなぜ株価が上昇したのか、そして今後どうなるのかについても解説していきました。

川崎汽船の株価は長期で見ると、2024年7月に天井を打った後現在は低迷期に突入しており、今購入しても「高値掴み」となる可能性が高いです。

また短期で見ても、海運業は世界の情勢・金融などの外的要因にも左右されやすいという特徴があります。

そのため、長期・短期どちらで見ても安定的に利益を求める人には「危ない」と判断されてしまうでしょう。

川崎汽船に代わるおすすめの運用先として「ヘッジファンド」についても解説しました。

以下の関連記事では、今回ご紹介した「ハイクア・インターナショナル」「アクション」「GFマネジメント」の他にも、日本国内のおすすめヘッジファンドをランキング形式で紹介しています。

ヘッジファンドについてのより詳しい解説もありますので、興味のある方は是非チェックしてください。