買ってはいけない高配当株を見分けられずに投資して、失敗した経験はありませんか?

高配当株投資は魅力的ですが、すべてが安全とは限りません。

中には、配当性向が100%を大幅に超える異常な状態で高配当を演出している危険な銘柄も存在します。

本記事では、買ってはいけない高配当株の特徴6つと具体的な銘柄ランキング、失敗しない選び方を解説。

安全な高配当株を選ぶ力が身につくので、ぜひ参考にしてください。

買ってはいけない高配当株の特徴

高配当株と聞くと「安定して配当がもらえるお得な株」と思いがちですが、すべてが安全とは限りません。

中には表面的な利回りだけが高く、企業の財務や業績に深刻な問題を抱えている銘柄も存在します。

ここでは、買ってはいけない高配当株の特徴をご紹介します。

利回りが異常に高い銘柄

利回りが異常に高い銘柄は、利回り目当ての投資家による一斉売りで暴落するリスクがあるため、買ってはいけないと言われています。

極端に高い利回りをうたう銘柄には、「配当さえもらえればいい」と考える投資家が集中しやすい傾向があるのです。

こうした投資家は、業績悪化や減配の兆候が出た瞬間に株を売り、価格が急落する原因となることがあるため注意しましょう。

たとえば、ダイドーリミテッドは7期連続で赤字を出しており、2025年3月の決算後には株価が暴落しました。

株価が下がった影響で配当利回りは10%を超えており、利回りだけで魅力的に見える状態です。

一般に配当利回りが6〜7%を超えると異常水準とされ、企業の実力以上の期待が織り込まれている可能性があります。

利回りの高さだけで飛びつくのではなく、IR資料で利回りの根拠や配当方針を確認した上で投資判断をしましょう。

業績が悪化している銘柄

業績が悪化している企業の高配当株は配当に回すだけの利益を得られなくなり、高配当を維持できなくなる可能性が高いため、買ってはいけないと言われています。

無理に高配当を維持している銘柄は、いずれ減配や無配に転落する可能性が高く、配当狙いの投資では大きな裏切りにつながるリスクがあるのです。

たとえば、JALCOホールディングスは2024年3月期から営業利益が約60%も減少しました。

2025年3月期の純利益は66百万円とわずかしかありません。

それにも関わらず、異常な配当性向2,943%で高配当を演出しています。

売上や利益の3期連続減少や営業利益率の急落、赤字化があれば、業績悪化と判断して買わないようにしましょう。

負債が多い銘柄

負債の多い企業の高配当株は、景気が悪化した際や金利が上昇した場合に、借入金の返済や資金調達が難しくなり、財務が悪化するリスクがあるため、買ってはいけないと言われています。

負債とは、企業が将来返済する義務を負っているお金のことです。

これには、金融機関からの「借入金」や「社債」などの有利子負債、仕入先への未払い金などの買掛金が含まれます。

負債を抱えた高配当株の例として、AGCは2024年12月期に純損失940億円、経常赤字500億円という苦しい決算を出しながら、210円の高配当を維持しました。

財務悪化が進んでもなお配当を続ける姿勢には、無理があると言わざるを得ません。

負債の多さは、IR資料や四季報で「自己資本比率」や「有利子負債残高」を見ることで把握できます。

目安として、自己資本比率が30%を下回る企業は要注意です。

特定のセクターに集中している銘柄

特定のセクターに集中している銘柄は、景気悪化時に大きな打撃を受けるため、買ってはいけないと言われています。

1つの業種に依存する企業は、市況や景気の影響をまともに受けやすく、業績や配当が安定しにくくなるのです。

特に、海運・資源・建設といったセクターは市況変動の影響が大きいため、注意しましょう。

たとえば、川崎汽船は好調な海運市況に乗って一時的に高配当となりましたが、過去には5年連続で無配の時期もありました。

業績の波が激しい業種は、配当も不安定になりやすいのです。

セグメント情報や売上構成を見れば、事業の偏りが確認できます。

特定のセクターに集中している銘柄は業績が急変するリスクが高いため、安定性を重視したい方は、できるだけ複数の業種に収益源を持つ企業を選びましょう。

配当性向が100%以上の銘柄

配当性向が100%を超えている場合、企業が得ている利益以上の金額を配当に割いていることになり、配当を継続するのが難しくなる可能性があるため、買ってはいけないと言われています。

配当性向とは企業が稼いだ利益のうち、どれだけを株主への配当に充てたかを示す指標のことです。

計算式は「配当性向=1株配当金 ÷ 1株当たり純利益(EPS)×100」で表され、数値が高いほど、利益の多くを配当に回していることを意味します。

たとえば、ドリームインキュベータは2025年3月期に配当性向2,181.5%という異常な数値を記録しました。

これは、利益の20倍以上を配当に費やしている状態であり、明らかに持続可能とは言えません。

業績が少しでも悪化すれば、減配や無配に転落するリスクが非常に高くなります。

配当性向は、企業のIR資料や四季報、証券会社の株式情報ページで「EPS(1株利益)」と「1株配当金」を確認することで、自分で計算することも可能です。

100%を超えている場合は、無理な配当を出している可能性があるため、おすすめしません。

一時的に配当利回りが高くなっている銘柄

一時的に配当利回りが高くなっている銘柄は、特別配当や記念配当などの臨時配当が出されている可能性があります。

翌年から期待通りの配当を得ることができない場合があるため、買ってはいけないと言われているのです。

たとえば日本冶金工業は、2025年3月期の期末配当において、創立100周年を記念して1株あたり20円の記念配当を上乗せしました。

これにより期末配当は100円から120円に引き上げられ、通期の配当は220円に達しています。

しかし、この記念配当は2025年限りのものであり、翌期には通常水準に戻る可能性が高いです。

IR資料に「記念配当」「特別配当」の記載があるかチェックすることで、一時的な配当かどうか確認できます。

例年よりも配当金が増えている場合は、特別配当や記念配当が原因ではないかチェックしておきましょう。

高配当株に関する基礎知識

高配当株は「配当が多い=お得」と思われがちですが、すべてが安全で優良な投資対象というわけではありません。

まずは、高配当株の基本的な定義や仕組み、似た投資対象との違いを正しく理解しておきましょう。

高配当株とは配当利回りの高い株式のこと

高配当株とは、株価に対して支払われる配当金の割合(=配当利回り)が相対的に高い株式のことです。

日本株の平均的な利回りが2%前後のため、配当利回りが3〜4%以上であれば「高配当株」と見なされます。

配当利回りの計算式は次の通りです。

配当利回り(%)=1株あたり年間配当金 ÷ 株価 × 100

たとえば、株価が2,000円で年間配当が80円の場合、利回りは4%となります。

高配当株の仕組み

高配当株は、企業が稼いだ利益の一部を株主に配当として還元する仕組みです。

とくに成長が一段落した成熟企業に多く見られ、株価の上昇よりも配当収入を重視する投資家に選ばれやすい傾向があります。

企業の利益が拡大すれば「増配」が行われることもありますが、逆に業績が悪化すれば「減配」や「無配」に転じるケースも少なくありません。

高配当株だからといってその配当が将来にわたって続くとは限らないため、業績や配当方針については、四半期ごとの決算でチェックしておく必要があります。

増配株や高配当ETFとの違い

高配当株および増配株・高配当ETFは、いずれも配当収入を狙う投資対象ですが、それぞれに特徴があります。

下記の比較表を参考に違いを理解しておきましょう。

| 項目 | 高配当株 | 増配株 | 高配当ETF |

|---|---|---|---|

| 特徴 | 利回りが高い個別株 | 毎年増配している企業の株 | 高配当株に分散投資できるETF |

| 配当の安定性 | 企業によって異なる | 比較的安定して増加傾向 | 組入れ銘柄により変動 |

| 分散効果 | 低い | 低い | 高い |

| 銘柄の例 | JT、日本郵船 | 花王、小林製薬 | NF日経平均高配当株50指数 |

高配当株は利回りの高さが魅力ですが、個別企業の業績に大きく左右される点がデメリットです。

一方で、増配株は長期的な配当成長が期待できますが、配当利回り自体は控えめな場合もあります。

高配当ETFは分散効果に優れているものの、信託報酬などのコストが発生する点には注意が必要です。

買ってはいけない高配当株ランキング【2025年最新】

買ってはいけない高配当株の特徴を理解しても、具体的にどの株に気をつけるべきかイメージがつかない方も多いのではないでしょうか?

ここでは、投資家が避けるべき「買ってはいけない高配当株」をランキング形式で10銘柄ご紹介します。

買ってはいけない高配当株1位:ダイドーリミテッド

ダイドーリミテッド(3205)は、「ニューヨーカー」ブランドを中心とした毛紡織業界の中堅企業です。

同社は、2025年3月期決算において7期連続の赤字を発表しました。

この決算を受けて、株価は暴落。

配当利回り10.30%という異常な数値に陥っています。

繊維業界の構造的な厳しさに加え、海外事業の苦戦が長期化しているのが現状です。

売上高は微減が続き、固定資産の減損損失も発生しています。

このような財務状況下で高配当を維持することは困難であり、減配や無配転落は時間の問題かもしれません。

買ってはいけない高配当株2位:JALCOホールディングス

JALCOホールディングス(6625)は、主にパチンコ店向け不動産賃貸や貸金業を行う企業グループです。

買ってはいけない理由は、急激な業績の悪化にあります。

2025年3月期の営業利益は2,529百万円(営業利益率36.87%)まで大幅に悪化し、2024年3月期の営業利益6,363百万円から約60%も減少しています。

経常利益も622百万円(9.07%)と極めて低水準である一方、配当性向2,943.60%は純利益66百万円に対して約30倍の配当を支払っていることを示しているのです。

このような財務状況下で配当の持続可能性は期待できないため、投資家の皆さんにはおすすめしません。

買ってはいけない高配当株3位:ロンシール工業

ロンシール工業(4224)は、ビルや工場の防水・床材を製造する建築資材メーカーです。

配当性向2,465.80%という異常な数値を示しており、利益を大幅に上回る配当を継続しているため健全な状態とはいえません。

建築資材業界は建設需要の変動や原材料価格の影響を受けやすく、安定した利益確保が困難な事業構造になっています。

現在の配当水準は明らかに企業の収益力を超えており、近い将来の大幅減配や無配は避けられないでしょう。

財務の健全性を重視する投資家には、この銘柄への投資をおすすめしません。

買ってはいけない高配当株4位:ドリームインキュベータ

ドリームインキュベータ(4310)は、大企業向けの経営コンサルとスタートアップ投資を行う戦略会社です。

配当性向2,181.50%という異常値を記録していることから、買うことをおすすめしません。

これは、利益の20倍以上の配当を支払っていることを示しているためです。

コンサルティング業界は人材依存度が高く、景気変動の影響を受けやすいビジネスモデルのため、安定した利益確保が困難といえます。

このような異常な配当水準を維持することは不可能であり、投資家にとって極めてリスクの高い投資対象といえるでしょう。

リスクを抑えた投資を希望する方には、この銘柄への投資はおすすめできません。

買ってはいけない高配当株5位:ディーエムエス

ディーエムエス(9782)は、メーリングサービス(DM発送代行)の国内最大手です。

2025年3月期には大幅な増配を行い、配当利回りは7.70%、配当性向は驚異の162.5%に達しました。

一見すると魅力的な高配当株ですが、実際は業績が右肩下がりで、純利益も前年から大きく減少しています。

配当を優先した会社の方針は評価できますが、利益を上回る配当がいつまで続くかは不透明です。

安定した高配当を求める投資家にはリスクが高い銘柄といえるでしょう。

買ってはいけない高配当株6位:大平洋金属

大平洋金属(5541)は、ステンレスなどに使われるフェロニッケルを生産する金属メーカーです。

業績が極めて深刻な状況にあることから、この銘柄への投資はおすすめしません。

営業利益率は2023年3月期-36.12%、2024年3月期-58.72%、2025年3月期-55.92%と継続的に大幅な赤字を計上しています。

2026年3月期の予想でも営業利益率-70.87%とさらなる悪化が見込まれており、経営状況は改善の兆しが見えません。

鉄鋼業界は資源価格の変動や国際的な需給バランスの変化に敏感であり、このような業績状況で6.83%の配当維持は不可能でしょう。

業績回復の見通しが立たない現状では、投資家の皆さんにはおすすめできません。

買ってはいけない高配当株7位:西川ゴム工業

西川ゴム工業(5161)は、自動車用ドアシールやガラスランなどのゴム製品を製造する自動車部品メーカーです。

買ってはいけない理由として、配当額の急激な変動が挙げられます。

2023年3月期40円、2024年3月期44円と安定していた配当が、2025年3月期には突然209円まで急騰。

しかし、2026年3月期予想では184円に減額される予定です。

現在の配当性向は102.0%になっており、業績が少しでも悪化すれば大幅な減配は避けられません。

安定した配当収入を求める投資家には、おすすめできない銘柄です。

買ってはいけない高配当株8位:川崎汽船

川崎汽船(9107)は、自動車や資源を運ぶ大型船を運航する大手海運会社です。

配当実績が不安定なことから「高配当株投資」という観点ではおすすめしません。

同社の配当履歴を振り返ると、2017年3月期から2021年3月期まで5年間連続で無配となった実績があります。

一方で、2022年3月期にはコンテナ運賃高騰により大幅な増益となり、年間配当600円(株式分割考慮後:約67円)という異常な高配当を実現しましたが、これは一時的な市況要因によるものでした。

このように、海運市況に左右されて業績が激しく変動し、配当額も大きく影響を受ける傾向にあります。

現在の5.96%という配当利回りも、海運市況の悪化とともに大幅減配や再び無配となるリスクが極めて高いといえるでしょう。

実際に、川崎汽船は過去に長期間の無配を経験しており、安定した配当収入を期待する投資家には、この銘柄をおすすめできません。

川崎汽船について詳しくは、以下の記事で解説しています。

買ってはいけない高配当株9位:武田薬品工業

武田薬品工業(4502)は、日本を代表するグローバル製薬会社で、医療用医薬品を開発・販売しています。

この銘柄を避けるべき理由は、配当性向286.70%という利益を大幅に上回る配当を実施しているためです。

純利益の約2.9倍の配当を支払っていることを意味しており、長期的な配当の持続可能性に疑問が残ります。

製薬業界の特性上、研究開発費への投資を削減することは将来の成長を犠牲にすることになるため、現在の配当水準の維持は困難といえるでしょう。

持続的な配当成長を重視する投資家には、この銘柄への投資をおすすめしません。

買ってはいけない高配当株10位:JT

JT(2914)は、たばこ事業で世界第3位の販売数を誇るグローバル企業です。

高配当株銘柄として高い人気がありますが、2025年7月時点の配当性向は192.2%になっています。

2024年12月期の純利益1,792億円に対し、1株当たり194円の配当を維持しており、利益の約2倍の配当を支払っている状況です。

たばこ産業が直面する構造的な逆風の影響もあり、今からJTを買うのはおすすめしません。

健康志向の高まりにより先進国を中心にたばこ消費量は長期的に減少傾向にあり、世界的な規制強化や増税により事業環境は厳しさを増しています。

現在の4.51%という配当利回りは魅力的に見えますが、業界全体の縮小トレンドと異常な配当性向を考慮すると、将来的な大幅減配は避けられないでしょう。

安定した配当収入を求める投資家には、おすすめできない銘柄です。

JTについて詳しくは、以下の記事で解説しています。

高配当株をおすすめする人

高配当株は、安定した配当収入を得られる魅力的な投資手段です。

ここでは、どのような人に高配当株への投資が向いているのかを詳しく解説します。

高利回りを得たい人

高配当株であれば年利3%以上の配当利回りが期待できるため、銀行預金と比較して大幅に高い収益が見込めます。

現在の国内金融機関の金利水準を見ると、メガバンクや主要銀行の普通預金金利は0.2%程度、定期預金でも0.275〜0.5%程度にとどまっています。

たとえば、100万円を銀行の定期預金に1年間預けた場合、メガバンクでは税引後で年間約2,200円程度の利息しか得られません。

しかし、配当利回り3%の高配当株に投資すれば、税引後でも年間約2万4,000円の配当金を受け取れます。

この差は投資期間が長くなるほど拡大し、資産形成に大きな影響を与えるでしょう。

より高い利回りを求める投資家にとって、高配当株は銀行預金に代わる有力な選択肢となります。

安定した収入を得たい人

高配当株を所有しているだけで、配当金による定期的な収入が期待できるため、安定した収入を得たい人には高配当株がおすすめです。

特に増配株への投資は、安定性重視の投資家にとって大きなメリットがあります。

たとえば、三菱HCキャピタルは26期連続の増配を達成しており、配当利回りも3.9%と魅力的です。

このような継続的な増配は、インフレに対するヘッジ効果も期待できるため、実質的な購買力の維持にも貢献します。

安定した配当収入を重視する投資家にとって、連続増配企業への投資は理想的な戦略といえるでしょう。

投資を始めて間もない人

複雑なチャート分析や頻繁な売買タイミングの判断が不要で、長期保有を前提とした投資スタイルのため、投資初心者でも比較的安心して始められます。

投資を始めて間もない人におすすめの高配当株として、以下のような特徴を持つ銘柄が挙げられます。

- 連続増配の企業

- 業界トップクラスの企業

- 配当性向が30〜70%程度

- 配当利回りが3.5〜5%程度

初心者が高配当株投資で重要視すべきポイントは、安定性です。

できるだけ信用度が高く、長期にわたって安定した配当を出し続けている銘柄から選ぶようにしましょう。

手間をかけたくない人

高配当株投資の場合、株価の変動によるリターンよりも定期的な配当収入を重視するので、日々の株価変動を気にする必要がありません。

四半期や半年ごとに配当金が自動的に口座に振り込まれるので、忙しい会社員や投資に時間をかけられない人にとって、これほど手軽な投資手法はないでしょう。

手間をかけたくない人におすすめの銘柄の例として、リコーリースやユー・エス・エスが挙げられます。

いずれも25年連続増配を記録している優良企業で、配当利回りも3%以上です。

手間をかけずに安定的な配当金を得たい投資家にとって、高配当株は理想的な投資先といえるでしょう。

投資に手間をかけたくない方には、以下の記事がおすすめです。

高配当株をおすすめしない人

高配当株は安定した配当収入を得られる魅力的な投資先ですが、すべての投資家に適しているわけではありません。

ここでは、どのような人に高配当株をおすすめできないのかを解説します。

株価の成長性を重視する人

配当利回りが高い企業は、株価の成長性が低い傾向にあります。

そのため、株価の成長性を重視する人には高配当株をおすすめしません。

リコーリース(8566)を例に見てみると、同社は26期連続増配を達成し配当利回りも3.5%と魅力的な水準を維持していますが、株価の成長性は限定的です。

リース業界は成熟した業界であり、急激な事業拡大よりも安定した収益を重視するビジネスモデルのため、株価の大幅な上昇は期待しにくい構造になっています。

株価の成長性を重視する投資家には、成長性の高いヘッジファンドへの投資がおすすめです。

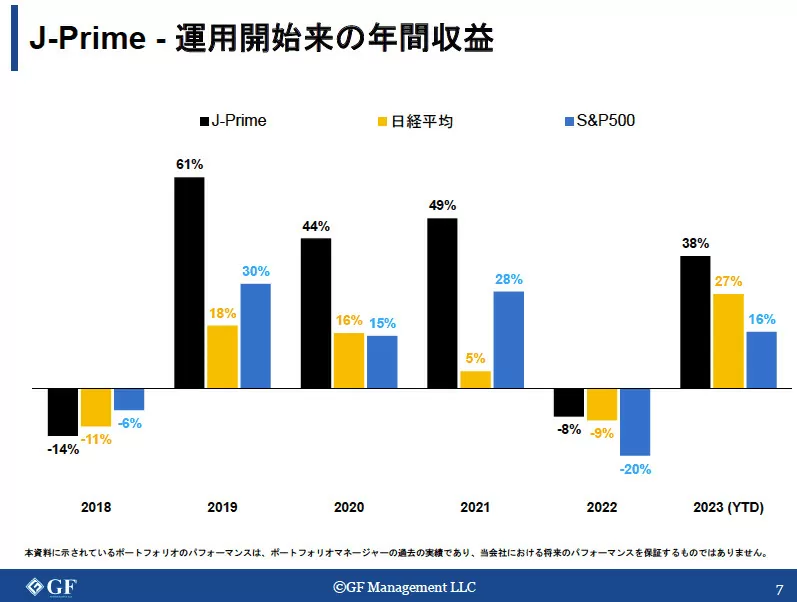

GFマネジメントの場合、年平均29%の高いリターンを実現。

大型日本株を中心とした成長戦略により、5年間で277%という驚異的な資産成長を達成した実績があります。

このような成長志向の投資先は、キャピタルゲインを重視する投資家にとって理想的な選択肢となるでしょう。

配当収入よりも資産の大幅な増加を期待する投資家にとって、高配当株は物足りない投資先といえます。

短期間で大きな利益を得たい人

定期的な配当収入を得るには長期的に保有する必要があるため、短期間で大きな利益を得たい人には高配当株をおすすめしません。

高配当株投資は、企業の配当政策に依存した投資手法であり、年間3〜5%程度の配当利回りを長期間にわたって積み重ねることで資産を築く戦略です。

言い換えると、短期間で劇的な利益を得ることは期待できず、忍耐強く長期保有を続けることが前提となります。

短期間で大きな利益を得たい投資家には、より積極的な運用を行うヘッジファンドの方が最適です。

たとえば、アクション合同会社は株式や債券に加えてWeb3事業や事業投資など多様な投資対象に分散投資することで、短期間での高い収益を目指しています。

2024年度には、年利25.07%という高いリターンを実現しました。

ただし、高いリターンを求める投資には相応のリスクが伴うため、リスク許容度を十分に検討した上で投資判断を行う必要があります。

無配や減配の可能性を許容できない人

配当による還元は企業の義務ではなく、景気や企業業績が悪化すれば無配や減配になることがあるため、無配や減配の可能性を許容できない人には高配当株をおすすめしません。

高配当株投資において最も大きなリスクは、企業の業績悪化により配当が削減されたり、完全に停止されたりすることです。

特に景気悪化時には、多くの企業が配当を見直すことがあり、安定した配当収入を前提とした投資計画が大きく狂う可能性があります。

無配や減配のリスクを避けたい投資家には、固定利回りが保証されたプライベートデットファンドがおすすめです。

ハイクアインターナショナルでは、年間12%(固定)の配当を実現しています。

企業の事業融資を通じて得られる利息収入が配当原資となるため、株式投資と比較して配当の確実性が高い点がメリットです。

確実な配当収入を求める投資家にとって、減配リスクのある高配当株は適さない投資先といえるでしょう。

確実にキャピタルゲインを得たい人

高配当株は株価が上がりにくく、大きなキャピタルゲインを狙いにくい傾向にあるため、確実にキャピタルゲインを得たい人には高配当株をおすすめしません。

高配当株に分類される企業の多くは成熟した業界に属しており、安定した事業基盤を持つ一方で、急激な成長は期待しにくい点がデメリットです。

また、配当に多くの利益を充てているため、事業拡大への再投資が限定的になり、結果として株価上昇の原動力が不足しがちになります。

より高確率でキャピタルゲインを得たい投資家には、プロのファンドマネージャーによる積極的な運用が行われるヘッジファンドがおすすめです。

GFマネジメントは「J-Prime戦略」という独自の戦略により、市場成長性、持続的な収益力、競争優位性という3つの基準で銘柄を厳選し、運用開始から277%という高い資産成長率を実現しています。

株価上昇による利益を重視する投資家にとって、高配当株は期待に応えられない投資先となる可能性が高いでしょう。

高配当株の失敗しない選び方

高配当株投資で成功するためには、単に配当利回りの高さだけを見るのではなく、企業の財務状況や将来性を総合的に判断することが重要です。

ここでは、失敗を避けながら優良な高配当株を選ぶための具体的なポイントを解説します。

企業の財務状況を確かめる

現在は高配当を実現していたとしても、財務状況が不安定な場合、将来的に減配や無配になるリスクが大きいためです。

企業の財務状況を確認する際は、配当性向とフリーキャッシュフローの状況をチェックしましょう。

配当性向が100%を超えている場合は、利益以上の配当を支払っていることを意味するため注意が必要です。

次にフリーキャッシュフローの状況を確認します。

企業が事業活動で得た自由に使えるお金が潤沢であれば、一時的に配当性向が高くても配当を継続できる可能性があるので問題ありません。

また、自己資本比率や有利子負債比率などの財務指標も合わせて確認し、企業の財務基盤が健全かどうかを判断することが重要です。

財務状況が健全でない企業への投資は、配当収入を期待していたにも関わらず、突然の減配や無配によって期待を裏切られるリスクが高くなります。

業績が安定している銘柄を選ぶ

業績悪化が続いている企業の場合、配当に回すだけの利益を得られなくなり、高配当を持続できなくなる可能性が高いためです。

過去5年程度の売上高と営業利益の推移をチェックすることで、業績の安定性を確認できます。

営業利益率が継続的にマイナスとなっている企業は避けるべきです。

また、景気変動に敏感な業界の企業は、市況悪化とともに大幅な業績悪化に陥るリスクがあるためおすすめしません。

さらに詳しく調査したい場合は、決算説明資料や中期経営計画も確認し、今後の業績見通しについて十分確認した上で銘柄を選びましょう。

配当実績を確かめる

過去の配当実績に連続増配があれば、投資家に配当を還元しようという意識が高い企業と判断できます。

配当実績を確認する際は、過去10年程度の年間配当額の推移をグラフで確認しましょう。

連続増配を続けている企業は、将来的にも安定した配当を期待できます。

適度な配当利回りを維持しながら、着実に増配を続けている企業が理想的です。

配当利回りが高すぎる銘柄を避ける

配当利回りが7%を超える銘柄は避けるべきです。

配当利回り上昇の背景には経営状態の悪化などがあり、将来的な減配や無配につながるリスクがあります。

長期投資を前提とした高配当投資を行うなら、配当利回り3〜5%程度の銘柄を中心に検討しましょう。

ポートフォリオを配当利回りランキング上位の銘柄で固めてしまうと、将来的な減配や無配のリスクが高まるので、おすすめしません。

一時的に利回りが高い銘柄を避ける

一時的に利回りが高い銘柄は、臨時配当である場合があるのでおすすめしません。

翌年から期待通りの配当を得られない可能性があるためです。

一時的な高配当の例として、特別配当や記念配当、資産売却益による臨時配当などがあります。

配当利回りを計算する際は、こうした一時的な配当を除外して検討することが重要です。

企業の決算資料で「普通配当」と「特別配当」を確認し、普通配当のみで利回りを計算しましょう。

持続可能な配当を提供する企業を選ぶことで、長期的に安定した配当収入を得ることができます。

株主還元に意欲的な銘柄を選ぶ

株主還元に意欲的な姿勢を示す企業は、長期的に信頼できる高配当株になる可能性を秘めているのでおすすめです。

株主還元への意欲は、企業の中期経営計画から読み取れます。

たとえば「配当性向40%以上」といった明確な配当方針を掲げている企業や、配当だけでなく自社株買いなどの株主還元策を併用している企業は評価できます。

また、経営陣の株主還元に対する発言も重要な判断材料です。

長期的な株主還元方針を明確に示している企業は、一時的な業績悪化があっても配当維持に努める可能性が高い傾向にあります。

企業の成長性を見極める

高配当株投資は、保有期間が長いほど配当を受け取れる回数も増えます。

そのため、企業の成長性を見極めた上で、継続的に成長できる銘柄を選びましょう。

中期経営計画や成長戦略をチェックすることで、企業の成長性の見極めが可能です。

たとえば、新市場への参入や新技術の開発など、具体的な成長施策を持っている企業は将来性が期待できます。

財務面では、売上高成長率やROE(自己資本利益率)の推移を確認し、過去5年間で着実に成長を続けている企業を選びましょう。

成長性のある企業に投資することで、配当の増額だけでなく株価上昇による資産増加も期待できます。

長期保有を前提に投資する

長期保有することで、定期的に安定した配当収入が得られ、再投資による複利効果も期待できるためです。

三菱HCキャピタルやリコーリースなど、業績が安定している連続増配株に分散投資することをおすすめします。

高配当株ランキングや配当利回りランキングだけで判断するのではなく、長期的な視点で銘柄選定をしましょう。

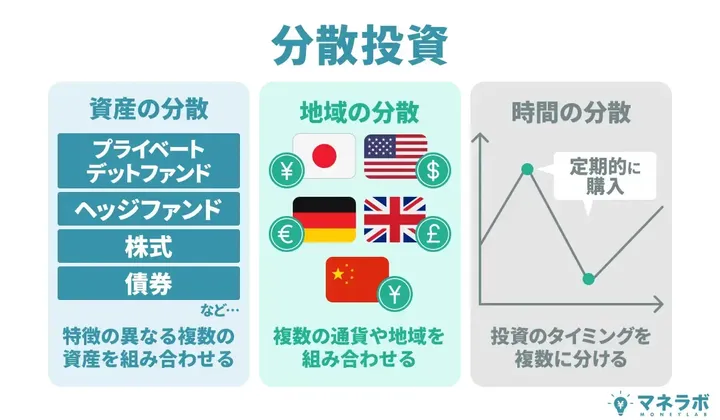

複数の銘柄に分散投資を行う

景気に影響されやすい業界に集中投資すると、一気に株価下落のダメージを受ける可能性が高まるためです。

分散投資を行う際は、業種の分散を心がけましょう。

生活必需品、公益事業、金融、通信、ヘルスケアなど、異なる特性を持つ業界の銘柄を組み合わせることでリスクを分散できます。

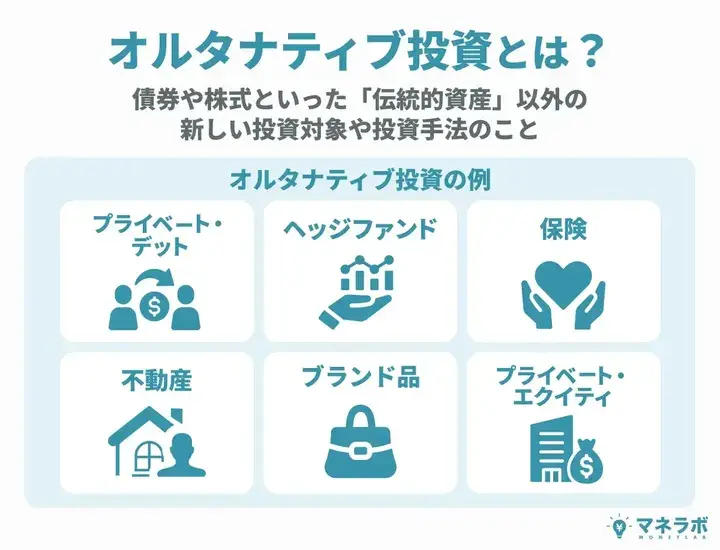

安定性と収益性を両立を期待できる資産運用先なら「オルタナティブ投資」もおすすめ

従来の株式や債券投資では物足りないと感じる投資家にとって、オルタナティブ投資は魅力的な選択肢になります。

オルタナティブ投資とは、株式や債券といった伝統的な資産以外への投資手法のことです。

代表的なものに「プライベートデットファンド」や「ヘッジファンド」があります。

これらの投資先は伝統的な資産との相関性が低いため、ポートフォリオ全体のリスク分散効果を期待できる点が特徴です。

ここでは、安定した収益を期待できるプライベートデットファンドと、より高いリターンを狙えるヘッジファンドについて、深掘りして解説します。

プライベートデットファンド

プライベートデットファンドは、企業への事業融資を通じて安定した利息収入を得る投資手法です。

投資家から集めた資金を企業に融資し、その利息の一部を配当として投資家に還元する仕組みになっています。

株式投資のような価格変動リスクがほとんどなく、あらかじめ決められた利率で配当を受け取れる点が最大の特徴です。

元本の変動リスクが少ないため、安定した収益を重視する投資家には理想的な運用先といえるでしょう。

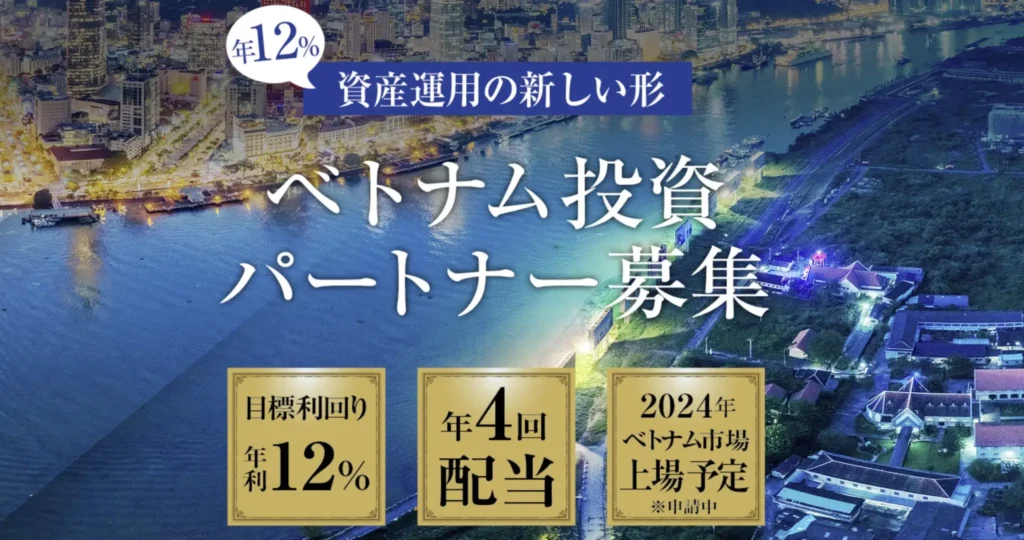

プライベートデットファンドの中でも、特におすすめなのが「ハイクアインターナショナル」です。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナル(以下、ハイクア)は、下図の通り、投資家が社員権を購入することで出資できる仕組みを採用しています。

投資家からの出資金は、ハイクアを通じてベトナムの日系企業「サクコベトナム(以下、サクコ)」に事業融資として提供。

サクコから支払われる貸付金利息の一部が、配当金として投資家に分配される構造です。

年利12%(固定)の配当は、1月・4月・7月・10月の年4回、それぞれ3%ずつ支払われます。

これは、約6年で投資資産が2倍になる計算です。

他の運用先と違ってサクコの事業収益から直接利息が支払われるため、株価変動の影響を受けません。

サクコは年商25億円規模の大企業で、2026年にはベトナムのUPCOM市場への上場も予定されています。

ベトナムの金利水準が日本より高いことも、高配当を実現できる理由のひとつです。

透明性の面でも優れており、代表の梁秀徹氏はYouTubeやメディアを通じて事業内容を積極的に公開しています。

【ハイクア公式YouTubeチャンネル】

ベトナムまで視察に行かなくても、現地の状況を確認できる点は投資家にとって安心できる材料です。

また、投資家に対しては年1回の事業報告会も開催されているので、運用状況を詳しく確認できる環境が整っています。

最低投資額は500万円からと、プライベートデットファンドとしては比較的低い設定です。

安定した利回りで資産を着実に増やしたい方には、おすすめの投資先といえます。

ハイクアに興味がある方は、公式HPから資料請求や無料個別面談の予約をしてみてください。

\ フォーム入力1分で無料個別相談を予約 /

プライベートデットについて詳しくは、以下の記事で解説しています。

ヘッジファンド

ヘッジファンドとは、投資のプロであるファンドマネージャーが多様な投資戦略を駆使して収益を追求するファンドのことです。

株式や債券だけでなく、さまざまな金融商品や投資手法を組み合わせて運用を行います。

市場の上昇局面だけでなく、下落局面でも利益を狙える柔軟な運用戦略が特徴です。

プライベートデットファンドと異なり、配当よりも資産の成長を重視した運用を行います。

より高いリターンを求める投資家にとって、魅力的な選択肢となるでしょう。

国内のヘッジファンドでは「アクション合同会社」と「GFマネジメント」をおすすめします。

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

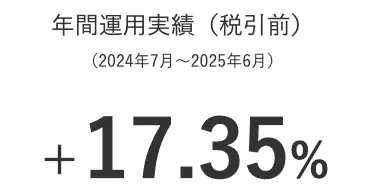

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023年設立の新興ヘッジファンドです。

会社の歴史は浅いものの、トレイダーズインベストメント株式会社の元代表取締役である古橋弘光氏が代表を務めるため、信用度は高いといえます。

顧問には、三菱東京UFJ銀行やドイツ証券などでキャリアを積んだ木内孝胤氏を起用している点も、評価すべきポイントです。

運用成績も申し分なく、2024年度は年利17.35%(運用期間2024年7月〜2025年6月)という優秀な成績を記録しています。

事業投資とバリュー株投資を組み合わせた独自の運用戦略により、堅実でありながらハイパフォーマンスな運用を実現しているのです。

投資対象は株式や債券にとどまらず、Web3事業、成長事業、ファクタリング、ESGファンドなど多様な分野に資金を分散させています。

このような分散投資により年間15%以上のリターンを目標としており、リスクヘッジを重視した運用が特徴です。

最低投資額は500万円からと、ヘッジファンドとしてはアクセスしやすい水準に設定されています。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントはアクションと同じく2023年設立のヘッジファンドです。

社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

設立者は営業畑で手腕を振るってきた田尻光太朗氏で、ファンド運用はモルガン・スタンレー出身の実力派金融プロフェッショナルが担当しています。

ファンドマネージャーは、世界でもランキング上位に位置する英国ロンドン・スクール・オブ・エコノミクス(LSE)で修士号を取得した金融エリートです。

GFマネジメントが採用する「J-Prime戦略」では、日本の大型株や指数ETFを20〜30銘柄組み込んだポートフォリオを構築します。

銘柄選定では、収益力成長性、巨大な成長産業、競争優位性という3つの基準で厳選。

この戦略により、運用開始から277%(年平均29%)という驚異的なリターンを実現してきました。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど慎重な運用姿勢を貫いています。

ただし、下図の通り運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資を検討しましょう。

投資家には月1回のペースで運用報告レポートが提供され、運用内容を詳しく確認できる透明性の高い体制が整っています。

最低投資額は1,000万円からですが、500万円からの相談も可能です。

日本株の優良企業ポートフォリオで中長期での大きなリターンを狙いたい方におすすめの運用先です。

信頼性の高いヘッジファンドで分散投資によるリスクヘッジを求める投資家に適した運用先といえるでしょう。

投資の詳細事例や将来の運用方針については無料相談で確認できるため、まずは公式サイトより相談してみることをおすすめします。

ヘッジファンドについて詳しくは、以下の記事で解説しています。

よくある質問

最後に、買ってはいけない高配当株に関するよくある質問をまとめました。

日本たばこ産業(JT)の株はやめとけといわれる理由は?

日本たばこ産業(JT)の株がやめとけといわれる主な理由は、たばこ産業に対する構造的な向かい風と将来性への懸念です。

健康志向の高まりにより、先進国を中心にたばこ消費量は長期的に減少傾向にあり、この流れは今後も続くと予想されます。

また、JTの事業は海外展開に依存する構造となっていますが、世界的な規制強化や増税により海外たばこ事業のリスクが高まっている状況です。

これらの要因により、JTへの投資はやめとけといわれています。

JTについて、Xでは下記の口コミがありました。

このように、JTの将来性を不安視して売却したという報告が上がっています。

日本郵船の株はやめとけといわれる理由は?

日本郵船の株がやめとけといわれる理由は、業績が景気や海運市況に大きく左右される不安定さや配当の持続性への不安です。

過去10年を振り返ると、日本郵船の経常利益は10億円台から1兆円超まで幅広く変動しており、2017年から2021年まで5年間連続で無配となった実績があります。

コロナ禍では一時的に高配当を実現しましたが、市況次第で業績が激変する不安定な事業構造が問題です。

また、配当の持続可能性に対する疑問の声もあがっています。

好調時には配当利回りが13%を超えることもありますが、市況悪化とともに大幅減配や無配に転落するリスクがあるためです。

安定した配当収入を求める投資家にとって、この配当の不安定さは大きなデメリットになります。

日本郵船について、Xでは下記の口コミがありました。

Xでは、海運の運賃を考慮して、日本郵船の売却を決断した投資系インフルエンサーの意見がありました。

高配当な株で最強の銘柄は?

高配当な株で最強の銘柄を配当利回りと安定性から総合的に評価したランキングTOP10は以下の通りです。

| 順位 | 銘柄名 | 配当利回り | 連続増配期間 |

|---|---|---|---|

| 1位 | 三菱HCキャピタル | 4.15% | 26期 |

| 2位 | 三菱UFJフィナンシャルグループ | 3.50% | 12期 |

| 3位 | リコーリース | 3.35% | 26期 |

| 4位 | トヨタ自動車 | 3.75% | 5期 |

| 5位 | ユー・エス・エス | 3.30% | 25期 |

| 6位 | KDDI | 3.30% | 23期 |

| 7位 | 高速 | 4.10% | 22期 |

| 8位 | 三菱商事 | 3.84% | 8期 |

| 9位 | NTT | 3.53% | 14期 |

| 10位 | みずほリース | 4.32% | 21期 |

このランキングは配当利回り3%以上を基準とし、連続増配期間と事業の安定性を重視して作成しました。

景気に左右されにくいインフラ、通信、リースなどの業界を優先し、財務健全性と将来の成長性も考慮しています。

特に長期間にわたって連続増配を続けている企業は、株主還元に対する強いコミットメントを示しており、将来的にも安定した配当が期待できます。

最低でも買っておくべき日本株は?

最低でも買っておくべき日本株を投資価値と将来性から総合評価したランキングTOP10は以下の通りです。

| 順位 | 銘柄名 | 配当利回り |

|---|---|---|

| 1位 | トヨタ自動車 | 3.75% |

| 2位 | 三菱UFJフィナンシャルグループ | 3.50% |

| 3位 | KDDI | 3.30% |

| 4位 | 三菱商事 | 3.84% |

| 5位 | 高速 | 4.10% |

| 6位 | プラネット | 3.35% |

| 7位 | NTT | 3.53% |

| 8位 | 三菱HCキャピタル | 4.15% |

| 9位 | オリックス | 3.63% |

| 10位 | みずほリース | 4.32% |

このランキングは時価総額と流動性を重視し、長期投資に適した銘柄を選定しています。

配当利回りだけでなく成長性と財務安定性も評価した上でランキングを作成しました。

特に日本を代表する企業群であり、経済の基盤となる重要な産業に属する企業を中心に構成することで、ポートフォリオの核となる銘柄を厳選しています。

トヨタの株を100株買ったら配当金はいくらもらえる?

トヨタの株を100株買った場合、年間9,500円の配当金がもらえます。

では、どのようにこの配当金が算出されているのか、具体的に見てみましょう。

- 2026年3月期の予想配当:95円(1株あたり)

- 100株保有時の年間配当金:95円×100株=9,500円

- 税引き後の受取金額:約7,581円(20.315%の税率適用)

配当金は年2回に分けて支払われ、中間配当が11月下旬、期末配当が5月下旬に証券口座に振り込まれます。

なお、新NISAの成長投資枠を利用すれば、配当金を非課税で受け取ることが可能です。

人気投資信託の一つであるトヨタグループ株式ファンドに興味がある方は、以下の記事をご覧ください。

高配当な株は何円から買える?

高配当な株は5万円以下から購入可能です。

5万円以下で購入できる高配当株の例として、オリエンタル白石(1786)があります。(2025年7月時点)

始めて高配当株を購入する際は、最低購入金額が安い銘柄を選ぶのがおすすめです。

たとえば、SBI証券や楽天証券などのネット証券に口座を開設すれば、スマホやパソコンから簡単に株式を購入できます。

高配当株投資の始め方を知りたい

高配当株投資を始める大まかな手順は、以下の通りです。

- 証券口座の開設

- 投資資金の入金

- 投資方針の決定

- 銘柄選択・購入

高配当株投資を始める際は、以下の点に注意しましょう。

- 配当利回りだけでなく、配当の持続可能性を重視する

- 一つの業界に集中投資せず、複数業界に分散する

- 長期投資を前提とし、短期的な株価変動に惑わされない

- 定期的な情報収集と銘柄の見直しを怠らない

高配当株は、基本的に長期運用が前提です。

慎重に分析した上で、複数の銘柄に分散投資しましょう。

まとめ

高配当株投資は魅力的に見えますが、すべての高配当株が安全な投資先というわけではありません。

以下のような特徴のある高配当株は買わないようにしましょう。

このような銘柄を選んでしまうと、減配や無配転落により期待していた配当収入が得られない可能性があります。

株価下落のリスクもあるので、配当金が出てもトータルでマイナスになることも想定しなければいけません。

安定した配当収入と資産成長の両立を目指すなら、高配当株よりもオルタナティブ投資がおすすめです。

ハイクアインターナショナルでは年間12%(固定)、アクションやGFマネジメントでは年15%~29%の高いリターンを実現しています。

オルタナティブ投資についてさらに詳しく知りたい方は、こちらの記事をご覧ください。