「安定した資産形成を目指したい…」

「スパークス・新・国際優良日本株ファンドの評価は高い?」

「投資するなら日本の会社を応援したい…」

スパークス・新・国際優良日本株ファンド(愛称:厳選投資)は、日本の優良株20社程度を厳選して集中投資する投資信託です。

資産運用のプロが成長性のある銘柄を厳選していることから、日本株で高いリターンを追求する投資家から人気があります。

本記事では、スパークス・新・国際優良日本株ファンドのリアルな評判や競合銘柄とのチャート比較、今後の見通しについて徹底解説。

スパークス・新・国際優良日本株ファンドに興味がある方は、ぜひ最後までご覧ください。

スパークス・新・国際優良日本株ファンドの基本情報|基準価額や運用方針を解説

ここでは、スパークス・新・国際優良日本株ファンド(厳選投資)がどのような投資信託か解説します。

基本情報を簡潔にまとめているので、ぜひ参考にしてください。

どのような投資信託?

| 銘柄名 | スパークス・新・国際優良日本株ファンド |

|---|---|

| 愛称 | 厳選投資 |

| 投資対象 | 日本株 |

| 設定日 | 2008年3月28日 |

| 基準価額 | 64,834円 |

| 運用会社 | スパークス・アセット・マネジメント株式会社 |

| 購入時手数料 | 0~3.3%(販売会社によって異なる) |

| 新NISA | 成長投資枠対象 |

| 信託報酬 | 1.804% |

| 信託財産留保額 | 0.30% |

| トータルリターン (1年) | +32.51% |

参考:スパークス・アセット・マネジメント

スパークス・新・国際優良日本株ファンドは、国内の上場企業のうち将来性が期待される銘柄20社程度を厳選した投資信託です。

資産運用のプロが投資対象を厳選していることから、「厳選投資」という愛称で呼ばれています。

将来性の高い銘柄に集中投資するため、スパークス・新・国際優良日本株ファンドは、インデックスファンドよりも高い利回りを狙える人気のアクティブファンドです。

ただし、インデックスファンドと比較すると手数料が高いので、実質利回りは低くなります。

割高な手数料を支払っても、それに見合ったリターンが見込めると判断した場合は、スパークス・新・国際優良日本株ファンドへの投資を検討しましょう。

投資対象・構成銘柄

スパークス・新・国際優良日本株ファンドは、投資対象が20銘柄程度に厳選されているので、どの銘柄にどれくらいの比率で投資しているのか把握しておく必要があります。

構成銘柄上位10社は次の通りです。

| 順位 | 銘柄名 | 比率 |

|---|---|---|

| 1位 | セブン&アイ・ホールディングス | 14.1% |

| 2位 | オリックス | 11.1% |

| 3位 | 日立製作所 | 9.1% |

| 4位 | ソニーグループ | 6.6% |

| 5位 | リクルートホールディングス | 6.6% |

| 6位 | 三菱UFJフィナンシャル・グループ | 5.7% |

| 7位 | 信越化学工業 | 5.4% |

| 8位 | 三菱商事 | 5.2% |

| 9位 | 東京海上ホールディングス | 5.0% |

| 10位 | ルネサスエレクトロニクス | 4.1% |

参考:スパークス・新・国際優良日本株ファンド 交付目論見書

投資対象はセブン&アイ・ホールディングスやオリックス、日立製作所、ソニーグループなど時価総額が高く、グローバルでの活躍が期待できるブランド力のある大企業のみに絞られています。

ハイリスク・ハイリターンな小型株・中型株は含まれていないので、高いリターンを狙いつつ、利回りがマイナスになるリスクを抑えている点が特徴です。

投資対象や構成銘柄に納得できる場合は、スパークス・新・国際優良日本株ファンドへの投資を検討しましょう。

スパークス・新・国際優良日本株ファンドの良い評判(愛称:厳選投資)

ここでは、スパークス・新・国際優良日本株ファンド(厳選投資)の良い評判について解説します。

良い評判①大きなリターンが狙える

スパークス・新・国際優良日本株ファンドは、国内の優良企業20社程度を厳選して集中投資しているため、大きなリターンが狙えます。

実際に、直近1年間の利回りは+32.51%の高利回りを達成しました。

2024年に入ってからは、日経平均株価が史上最高値を更新するなど、特に日本株にとっては追い風が吹いています。

近年、好調な値動きをしている日本株の中でも、約20社のみに厳選したスパークス・新・国際優良日本株ファンドにすれば、今後さらに大きなリターンが期待できるでしょう。

良い評判②運用会社は日本株に強い「スパークスグループ」

スパークス・新・国際優良日本株ファンドは、日本株に強い「スパークスグループ」が運用しています。

スパークス・グループは、世界三大投資家の1人として知られるジョージ・ソロス氏のもとファンドマネージャーとして活躍した阿部修平氏が1989年7月に創業。

「日本株のスパークス」として国内外からの支持に応え続けることを掲げ、実績を積み上げてきました。

2024年11月時点で、グループ全体の運用資産は約1.8兆円にまでのぼっています。

投資信託にはさまざまな種類がありますが、日本株に特化した銘柄を選ぶならスパークスグループが運営するスパークス・新・国際優良日本株ファンドがおすすめです。

(参考:スパークスグループ「成長の源泉」「スパークスグループとは」)

良い評判③グローバルに活躍している企業に投資できる

スパークス・新・国際優良日本株ファンドは日本株の優良銘柄の中でも、グローバルに活躍している企業を厳選した投資信託です。

投資方針が明確なので、共感できる人にはおすすめします。

投資信託を選ぶ際は、過去の成績だけでなく対象銘柄がどのような方針で運用されているのか理解することも重要です。

運用方針に納得した上で運用すれば、下落相場に陥った際も原因がわかっているので焦ることがなくなります。

良い評判④運用報告書がわかりやすい

スパークス・新・国際優良日本株ファンドは運用報告書がわかりやすいことで投資家から好評です。

運用報告書には、設定以来の運用実績や対象銘柄の情報などがわかりやすくまとめられています。

スパークス・新・国際優良日本株ファンドに興味を持ち始めたばかりの人でも運用報告書を読むだけで過去の実績から今後の運用方針まで理解できる内容になっている点がメリットです。

良い評判⑤NISAやiDeCoを活用できる

スパークス・新・国際優良日本株ファンドは新NISAの成長投資枠やiDeCoの対象銘柄に指定されています。

特定口座や一般口座ではなく、NISAやiDeCoでスパークス・新・国際優良日本株ファンドを買えば運用益が非課税になる点がメリットです。

NISAやiDeCoの投資枠に余裕がある場合は、積極的に活用しましょう。

スパークス・新・国際優良日本株ファンドの悪い評判(愛称:厳選投資)

ここまで、スパークス・新・国際優良日本株ファンド(厳選投資)の良い評判を紹介しましたが、悪い評判もあります。

悪い評判①手数料が高い

スパークス・新・国際優良日本株ファンドはアクティブファンドのため手数料が高い点がデメリットです。

「信託報酬」と呼ばれる運用にかかる手数料は1.804%かかります。

インデックスファンドの場合、信託報酬が0.06%前後の銘柄もあるので、スパークス・新・国際優良日本株ファンドは割高に感じるでしょう。

信託報酬が高い原因は、スパークス・新・国際優良日本株ファンドがベンチマークを設定しておらず、ファンドマネージャーが細かく銘柄を管理しているためです。

インデックスファンドより手数料が高いのは必然的ですが、その代わり高いリターンを狙えます。

悪い評判②集中投資でリスクが大きい

スパークス・新・国際優良日本株ファンドは約20銘柄に集中投資しているため、分散効果が薄くリスクが大きくなります。

個別銘柄の場合、1年で株価が半減するような銘柄も珍しくありません。

対象銘柄が1つ暴落するだけで、全体に与える影響も大きくなるので、スパークス・新・国際優良日本株ファンドのみに投資するのはおすすめしません。

とはいえ、複数の投資信託に分散投資するのは面倒に感じる人もいるでしょう。

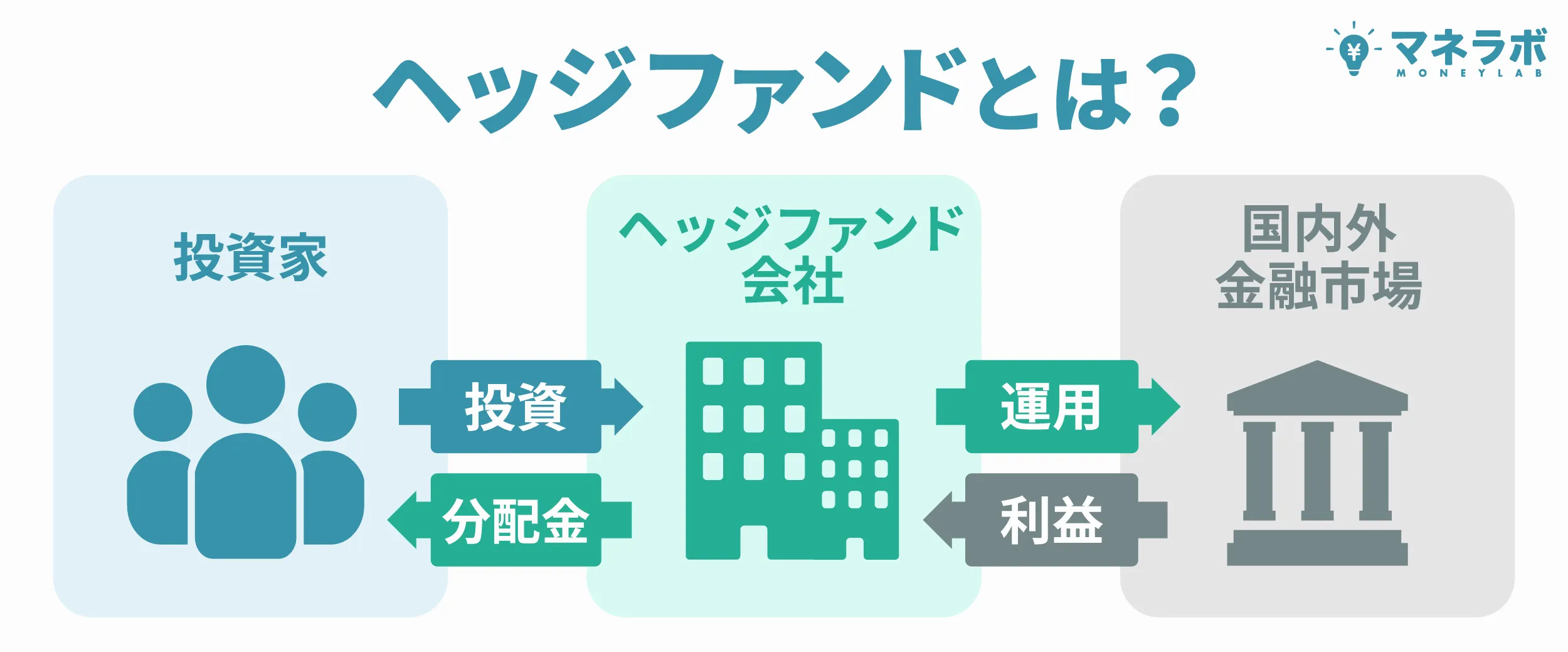

1つの銘柄で高利回りかつリスクを抑えて資産運用したい場合は、ヘッジファンドがおすすめです。

ヘッジファンドの場合、500~1000万円の資金が必要ですが、安定して10%前後の利回りが期待できます。

悪い評判③分配金を出している

投資信託には分配ありと再投資型の2種類がありますが、スパークス・新・国際優良日本株ファンドは分配金ありのタイプです。

分配金があると定期的にキャッシュが入るので、一見得しているように感じるかもしれません。

しかし、分配金を受け取るより、再投資した方がトータルリターンは高くなります。

長期目線で考えると分配金を出しているスパークス・新・国際優良日本株ファンドは評価を下げる原因になっています。

スパークス・新・国際優良日本株ファンドがおすすめな人

スパークス・新・国際優良日本株ファンドは次のようなタイプの人におすすめです。

おすすめな人①高い利回りで運用したい人

スパークス・新・国際優良日本株ファンドは高い利回りで運用したい人におすすめです。

日本株の投資信託には日経225に連動するようなインデックスファンドもありますが、分散投資のため高い利回りは期待できません。

一方で、スパークス・新・国際優良日本株ファンドの場合、ファンドマネージャーが厳選した約20銘柄に集中投資しているので、インデックスファンドよりも高い利回りが狙える点が特徴です。

直近1年間では、+32.51%の利回りを記録しました。

日本株投資に興味があり、インデックスファンドより高い利回りを目指したい人には、スパークス・新・国際優良日本株ファンドをおすすめします。

おすすめな人②少額から投資したい人

スパークス・新・国際優良日本株ファンドは少額から投資したい人におすすめします。

スパークス・新・国際優良日本株ファンドは約20銘柄で構成されていますが、株式投資で20銘柄を買いそろえようとすると数百万円の資金が必要です。

投資信託であれば、プロが厳選した20銘柄に少額から投資できます。

最低購入金額は販売会社によって異なりますが、楽天証券であれば、100円から購入可能です。

おすすめな人③インデックスファンドに投資している人

インデックスファンドに投資していて、もっと高い利回りを目指したい人にはスパークス・新・国際優良日本株ファンドをおすすめします。

インデックスファンドは、分散投資のため安定性がある一方で、5%前後の利回りしか見込めません。

高利回りが狙えるスパークス・新・国際優良日本株ファンドと現在投資しているインデックスファンドを組み合わせることで、安定して高い利回りが期待できます。

スパークス・新・国際優良日本株ファンドはおすすめしない人

スパークス・新・国際優良日本株ファンドは高利回りが期待できますが、次のような人にはおすすめしません。

おすすめしない人①これから資産運用を始める人

これから資産運用を始める人には、スパークス・新・国際優良日本株ファンドをおすすめしません。

スパークス・新・国際優良日本株ファンドは、ややハイリスク・ハイリターンな集中投資の戦略を取っているため、場合によっては購入直後に大きく資産を失うリスクもあるためです。

投資初心者には、分散投資で運用コストの低いインデックスファンドをおすすめします。

おすすめしない人②コストをかけたくない人

スパークス・新・国際優良日本株ファンドはアクティブファンドのため、運用コストが高めに設定されています。

できるだけコストをかけずに投資したい人には、インデックスファンドがおすすめです。

特定の指数に連動することを目指したインデックスファンドであれば、運用コストがほとんどかかりません。

たとえば、eMAXIS Slim全世界株式(オール・カントリー)の場合、信託報酬は0.05775%に設定されています。

これは、スパークス・新・国際優良日本株ファンドの信託報酬の約3分の1程度です。

おすすめしない人③投資資金が500万円ある人

投資資金が500万円ある人は、スパークス・新・国際優良日本株ファンドなどの投資信託ではなく、ヘッジファンドへの投資をおすすめします。

スパークス・新・国際優良日本株ファンドの場合、高利回りが期待できる反面、リスクも高い点がデメリットです。

ヘッジファンドであれば、低リスクで10%程度の高利回りが期待できます。

ヘッジファンドの魅力は、いかなる局面でも「絶対収益」を目指している点です。

投資金が500万円以上あるならヘッジファンドも検討しよう

前章でも触れましたが、500万円以上の資金がある場合は、投資信託よりもヘッジファンドがおすすめです。

ヘッジファンドは投資信託に似た投資先で、私募投資信託とも呼ばれています。

主に富裕層・機関投資家を対象としており、投資額が500万円〜1,000万円と高額に設定されていることが特徴となっています。

ヘッジファンドの大きなメリットは、下落相場でも利益が出るようにプロが資産を運用すること。

自分で運用するより高い水準が期待できるといえるでしょう。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

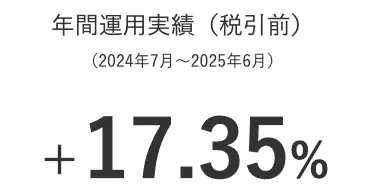

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

以下の章で詳しく解説します。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す企業融資ファンドです。

500万円の出資で、年間60万円の配当収入

ハイクアインターナショナルでは、3ヶ月ごとに出資額の3%が配当として支払われます。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

銀行預金の金利が0.1%程度の時代に、年利12%の固定配当。しかも株式のような価格変動がないため、「毎回いくら受け取れるか」が明確にわかります。

配当を使わずに再投資する「複利運用」を選べば、資産の成長スピードはさらに加速。1,000万円の出資なら、6年で約2倍、10年で約3倍になる計算です。

なぜ12%の高配当が可能なのか

秘密は「成長市場ベトナム×実績ある日系企業」という組み合わせにあります。

- GDP成長率は年6%前後で安定推移

- 2022年に一人当たりGDPが4,000ドルを突破

- 30代人口が最多の「人口ボーナス期」真っ只中

- 銀行融資金利は10%台が当たり前の高金利環境

この環境下で事業を展開すれば、10%以上の成長は決して非現実的な数字ではありません。

そこで気になるのが融資先「SAKUKO Vietnam」の実力ですよね。

SAKUKO Vietnamは2011年創業、ベトナムで14年の実績を持つ日系企業グループです。

- SAKUKO Store(日本製品専門店)— 35店舗、会員数37万人

- SAKURA Hotel(ビジネスホテル)— 2店舗

- Beard Papa(シュークリーム専門店)— 11店舗

グループ年商は約25億円。顧客の99%はベトナム人で、「日本製品=安心・高品質」というブランドイメージを武器に、着実にファンを増やし続けています。

さらに2025年以降は、焼肉店・牛カツ店・牛丼店などの外食事業や、日本の大手小売チェーンとの資本提携による食品スーパー展開も計画中。成長余地はまだまだ残されています。

投資家にとっての5つの安心材料

- 配当の確実性

-

株式市場の変動に左右されない事業融資型。融資先が利息を払う限り配当は継続

- いつでも解約可能

-

ロックアップ期間なし。急な資金需要にも対応できる

- 手数料ゼロ

-

運用手数料・成功報酬なし。配当はそのまま受け取れる

- 上場予定で透明性向上

-

2026年にベトナムUPCoM市場へ上場申請中。上場後は四半期決算の開示義務あり

- 代表が顔出しで情報発信

-

会長のヤン氏がYouTubeで事業状況を公開。投資先を自分の目で確認できる

無料相談で疑問を解消

「年利12%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。ハイクアインターナショナルでは、出資前に無料の個別相談を実施しています。運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023設立の新興ヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

昨年度は年間利回り17.35%で、投資家からの注目も高いファンドです。

- 昨年度の年間利回り17.35%

- 500万円投資で85万円の配当

- 代表は金融畑で30年超の経歴

- 最低投資額は500万円~

アクションの利回りについて

昨年度は年利17.35%(運用期間2024年7月〜2025年6月)という驚異的な実績を残しています。

アクションはWeb3事業や事業投資、ファイナンスなどさまざまな対象に分散投資をすることで、リスクを抑えながら高いリターンを実現しています。

500万円の出資で、年間85万円のリターン

アクション合同会社の2024年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源としても、資産形成の一環としても文句なりの利回りです。

優秀な役員陣

そんなアクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

無料相談で疑問を解消

「年利17%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。アクションでは、出資前に無料の個別相談を実施しています。

運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは2023年設立の日本の新興ヘッジファンドです。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

- 平均年利29%の実績(設立前の実績)

- 直近5年の成長率は277%(設立前の実績)

- 500万円~投資相談可能

- 運用レポートは月1回発行

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

単純計算で1,000万円が3,770万円になる成長率です。

GFマネジメントのファンドマネージャーの経歴はまさに金融エリートです。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

経歴にもあるようにGFマネジメントのファンドマネージャーは、付加価値の高い産業であるテクノロジーやヘルスケアの専門家です。

GFマネジメントのファンドマネージャーの専門的な知識や分析力を活かして、日本の大型株でポートフォリオを組む戦略を採用し、上記のような実績を残してきました。

GFマネジメントは、「株式投資が難しくて失敗した経験があり、ハードルを感じている」「運用を優秀なファンドマネージャーに任せたい」という方におすすめできる投資先です。

具体的な投資事例や詳しい戦略、今後の方針は無料の面談で聞くことができますので、まずは問い合わせてみてください。

ヘッジファンドへの投資には500万〜1000万円以上のまとまった資金が必要になります。

大切な資金を預けるわけですからしっかり話を聞いて、投資内容を理解してから出資したいですよね。

資料請求や運用の相談は無料ですので、複数のヘッジファンドに問い合わせて比較検討することをおすすめします。

その他のヘッジファンドは以下の記事で紹介しています。

スパークス・新・国際優良日本株ファンドの運用実績・チャート比較(ひふみ投信・TOPIX)

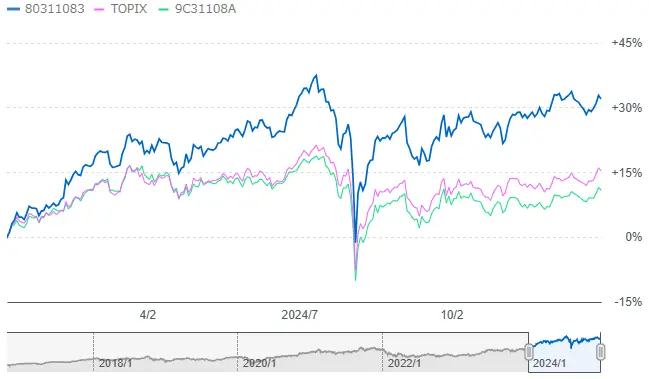

スパークス・新・国際優良日本株ファンドの運用実績の良し悪しを客観的に判断するためには、チャート分析が欠かせません。

今回は、日本株の代表的な指数「東証株価指数(TOPIX)」および競合銘柄「ひふみ投信」と比較してみます。

青:スパークス・新・国際優良日本株ファンド

ピンク:TOPIX

緑:ひふみ投信

※過去1年間

上記チャートの通り、スパークス・新・国際優良日本株ファンドはTOPIX・ひふみ投信よりも高いパフォーマンスを出していることがわかりました。

TOPIXに連動したインデックスファンドや競合銘柄のひふみ投信を買うよりも、スパークス・新・国際優良日本株ファンドに投資した方が高い利回りが期待できるのです。

ひふみ投信はポートフォリオの約92%を日本株へ投資していますが、大型株に加えて中小型株・超小型株も対象に全銘柄合わせると211銘柄とかなり細かく分散投資を実施しています。

20銘柄程度に集中投資をするスパークス・新・国際優良日本株ファンドと比べると圧倒的な差が発生したのだと考えられます。

スパークス・新・国際優良日本株ファンドの今後の見通し

2024年は日経平均株価が過去最高値を更新し、史上初の4万円代に突入しました。

日本株は堅調に推移していますが、スパークス・新・国際優良日本株ファンドははそんな日本株の中でも特に有望な20銘柄に厳選されているので2025年も順調に高利回りをできるでしょう。

2025年の日本株見通し

- 企業業績の改善:

主要企業(金融とソフトバンクグループを除く397社)の2025年度の純利益は8.7%増を予想 - 賃金上昇の継続:

2025年の平均賃上げ率は2024年に引き続き5.1%程度を想定、物価上昇の落ち着きにより実質賃金がプラスに

(参考:三井住友DSアセットマネジメント)

賃上げの動きが続いて企業業績がさらに伸びれば、底堅く推移すると見られています。

ちなみに最近では半導体関連銘柄がトレンドですが、スパークス・新・国際優良日本株ファンドには関連銘柄の信越化学工業も組み込まれています。

スパークス・新・国際優良日本株ファンドは、時流に合わせて銘柄の組み替えも行っているので、今後も高い利回りを維持できるでしょう。

スパークス・新・国際優良日本株ファンドの掲示板での評判・口コミ

スパークス・新・国際優良日本株ファンド(厳選投資)は、掲示板などのSNSでどのような評価を受けているのでしょうか?

リアルな評判・口コミについてまとめました。

意外と知らない『投資信託』と『ETF』の違いをまとめました。個人的には、分配金も自動で再投資してくれる『投資信託』がラクでオススメです。好きな投資信託は『スパークス・新・国際優良日本株ファンド(愛称:厳選投資)』です。20銘柄に集中投資が気に入ってます。

たこやき@やさしい株式投資(@takoyaki_invest)

ジュニアNISAを12月に滑り込んだんだけど

オルカンとS&P500決めかねて、どっちも買い、少しの冒険と期待でアクティブファンドとして↓を混ぜた

スパークス−スパークス・新・国際優良日本株ファンド(子1人)

One-One国内株オープン(子2人)

この2つは大体同じ動き

1ヶ月半で+8%超

ひなり(@upsmile9)

「スパークス・新・国際優良日本株ファンド」の純資産総額が1,500億円を突破しました。「新・国際優良企業」およそ20銘柄に厳選して投資する戦略が奏功し、設定来リターンはTOPIXを大きく上回っています。

若山卓也_IFA×ライター(@FP38346079)

スパークス・新・国際優良日本株ファンド

(愛称:厳選投資)

21年、22年パフォーマンス悪化で

半導体株を入れ込み

厳選していたのに漏れていたのか

ニコラス(@clarke3001)

投資ソムリエ、スパークス・新・国際優良日本株ファンドは、経費率が高めですが、インデックスファンドとは違う視点で運用しているのが特徴ですね!前者は変動率を4%に抑え、後者は大幅な上昇が見込める一方、大幅下落の可能性もあるので、両方にバランスよく投資するのがいいかもしれませんね

エース@資産形成(@skyblue20020121)

口コミを見てみると「20銘柄に集中投資しているから高いリターンが得られる」「1ヶ月半で8%以上の利益が出ている」といった評価がありました。

一方で「最近話題の半導体関連株が入っていなかった」「今はリターンが大きいが、今後は大幅下落する可能性がある」といったコメントも寄せられています。

スパークス・新・国際優良日本株ファンドは20銘柄に厳選投資していているので、構成銘柄の特徴を理解した上で投資を検討しましょう。

スパークス・新・国際優良日本株ファンドに関するよくある質問

スパークス・新・国際優良日本株ファンド(厳選投資)の購入を検討するにあたって、よくある質問をまとめました。

楽天証券で購入できますか?

スパークス・新・国際優良日本株ファンド(厳選投資)は楽天証券で購入できます。

新NISA(成長投資枠)の対象銘柄にもなっているので、新NISAの買付枠に余裕がある場合は、利益が非課税になるNISAでスパークス・新・国際優良日本株ファンドを購入するのがおすすめです。

目論見書はどこにありますか?

スパークス・新・国際優良日本株ファンド(厳選投資)の目論見書はスパークス・アセット・マネジメントの公式サイトで確認できます。

下記URLをご参照ください。

https://www.sparx.co.jp/mutual/prosk-gen.pdf

投資信託の人気ランキングは?

楽天証券の全銘柄買付ランキングによるとスパークス・新・国際優良日本株ファンド(厳選投資)は138位にランクインしています。

楽天証券では投資信託を2,627銘柄取り扱っています。

スパークス・新・国際優良日本株ファンドは楽天証券の中で上位3.6%に入る人気銘柄です。

【まとめ】スパークス・新・国際優良日本株ファンドの評価は高い!

スパークス・新・国際優良日本株ファンド(愛称:厳選投資)は、ファンドマネージャーが日本株の中でも特に将来性を期待された約20銘柄に集中投資する人気の投資信託です。

集中投資により日経平均株価に連動するインデックスファンドよりも高いパフォーマンスが狙えます。

ただし、約20銘柄を厳選しているが故に、分散効果が少なくリスクも伴います。

低リスクで高い利回りを目指したい場合は、ヘッジファンドへの投資を検討しましょう。

日本株への投資を検討している方は、次の記事がおすすめです。