1億円をどこに預けるか迷っていませんか?

資産1億円以上の富裕層世帯は、日本に約165万世帯あり、全世帯のおよそ3%、つまり33人に1人の割合です。

1億円は人生を左右する非常に大きな資産ですので、どこに預けるかは慎重に考えたいものです。

しかし、いざ富裕層となると「どこに預けるのが適切なのか分からない」とお悩みの方も多いよう。

そこで本記事では、既に1億円以上の資産をお持ちの方や、「億り人」の達成が見込まれる方に向けて、資産の預け先としておすすめの選択肢を詳しく解説します。

各運用先をタップで詳細へジャンプ▼

| 運用方法 | 期待年間利回り | 運用益の目安 (1億円×利回り) |

|---|---|---|

| プライベート デット | 10%以上 | 1000万円以上 |

| ヘッジファンド | 10%以上 | 1000万円以上 |

| 債券投資 | 国内債券:0.7~3%程度 外国債券:1.5~5%程度 | 国内債券:70~300万円 海外債券:150~500万円 |

さらに、1億円でリタイアは可能なのか、年代別の生活シミュレーションもしています。

資産1億円をどこに預けるかお悩みの方は、ぜひ当記事をご活用ください。

貯金1億円はどこに預ける?おすすめの資産運用10選!

投資には価格や金利、為替の変動リスクがあるため、資産を1つの商品に集中させるのは避けるべきです。

「卵は一つのかごに盛るな」という格言の通り、複数の資産に分散投資することが、安定した運用成果を得るための正解に近づく道です。

では、実際に1億円を運用する場合、どんな商品や選択肢があるのでしょうか。

1億円の運用先として考えられる代表的な運用方法と期待利回りを以下にまとめました。

各運用先をタップで詳細へジャンプ▼

| 運用方法 | 期待年間利回り | 運用益の目安 (1億円×利回り) |

|---|---|---|

| プライベート デット | 10%以上 | 1000万円以上 |

| ヘッジファンド | 10%以上 | 1000万円以上 |

| 債券投資 | 国内債券:0.7~3%程度 外国債券:1.5~5%程度 | 国内債券:70~300万円 海外債券:150~500万円 |

| 株式投資 | 3%~7%程度 | 300~700万円 |

| 投資信託 | 0.5%~8%程度 | 50~800万円 |

| 不動産投資 | 4%~5%程度 | 400〜500万円 |

| 外貨預金 | 2%~5%程度 | 200〜500万円 |

| 金投資 | 10%程度 | 1000万円 |

| 貯金 (定期預金) | 0.4~0.75%程度 | 40万〜75万円 |

| ロボ アドバイザー | 3%~10程度 | 300万〜1,000万円 |

では、順に詳しく見ていきましょう。

どこに預ける?①プライベートデット

| 運用先(どこに預ける) | プライベートデットファンド |

|---|---|

| 最低投資額 | 500万円~ |

| 期待年間利回り | 10%以上 |

| 1億円を預ける場合 の期待運用益(税引き前) | 1000万円以上 |

貯金1億円の預け先として最もおすすめな資産運用は、プライベートデットです。

プライベートデットは、投資家から集めた資金をもとに、新規企業や成長企業へ事業融資を実施。

事業融資先企業から支払われる貸付金利子の一部または全てがリターンとして投資家へ還元される仕組みです。

通常の株式や債券などのように、リターンが価格変動に依存する投資とは異なり、プライベートデットファンドのリターン原資は事業融資先企業から支払われる貸付金利子となるため、比較的安定した利息収入を期待できる点が最大の特徴となります。

最低運用額は500万円~。

資産1億円を保有する方なら、資産の一部だけを運用するなど、余裕を持って運用開始できるでしょう。

- 資産運用の中でも10%以上もの高い利回りを狙える

- 配当利回りを固定で提供する運用会社も増えている

- 「お金を貸すだけ」なので手間がかからない

- 市場環境に左右されにくい

- 資産1億円という資金力を活かせる

- 信用性の高いファンドを見つけづらい

- 元本保証されない

プライベートデットの最大のメリットは、年間10%以上という高い利回りを固定で期待できるという点。

さらには相場環境に左右されずにリターンを維持できるのが嬉しいところです。

ただし、一般の投資家向けに募集をしていて信頼性も高いプライベートデットファンドは少なく、見つけるのは非常に困難です。

そこでここでは、おすすめのプライベートデット「ハイクアインターナショナル」についてご紹介します。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

\ フォーム入力1分で無料個別相談を予約 /

ハイクアインターナショナル(以下、ハイクア社)は、ベトナムのグループ会社「SAKUKO VIETNAM(以下、サクコ社)」への事業融資で年利12%の配当を実現するプライベートデットファンドです。

運用の仕組みは以下の通り。

- 投資家がハイクア社に出資する

- ハイクア社がサクコ社に融資する

- サクコ社が利益をハイクア社に還元する

- ハイクア社が投資家に配当を支払う

融資先のサクコ社はベトナムで日本製品販売店35店舗やビジネスホテル2店舗、飲食店11店舗などを中心に多くの事業を展開する成長企業。

2011年に進出し、現在は年間25億円を売り上げています。

現地にて筆者撮影

- 3カ月ごと3%、年利12%の配当を受け取れる

- 最低投資額は500万円~

- 成長市場の成長企業への融資なので確実性が高い

- 無料個別相談が可能

最低投資額は500万円からと、投資しやすい金額設定になっています。

「SAKUKO Vietnam」で検索するといろいろな情報が得られる上、ハイクア社の社長兼サクコ社の会長がYouTubeで発信するなど実体性や透明性も抜群です。

また無料個別相談では、ハイクア社およびサクコ社について詳しい説明を受けることができます。

説明を聞き、ご自分の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

どこに預ける?②ヘッジファンド

| 運用先(どこに預ける) | ヘッジファンド |

|---|---|

| 最低投資額 | 500~1000万円ほど |

| 期待年間利回り | 10%以上 |

| 1億円を預ける場合 の期待運用益(税引き前) | 1000万円以上 |

2つ目のおすすめ資産運用は、ヘッジファンドです。

ヘッジファンドは、プロの運用チームに資金を託し(運用を一任)、多様な投資戦略を組み合わせて運用を行う仕組みです。

株式の個別銘柄に投資する場合のように、自ら投資判断や売買のタイミングを決める必要がなく、経験豊富なファンドマネージャーに資産運用を一任できる点が大きなメリットです。

一見すると投資信託と似ていますが、投資信託では比較的運用戦略の幅が限定されているのに対し、ヘッジファンドはレバレッジや空売りなど多様な手法を用い、市場環境に応じて柔軟に運用方針を変更できる点が特徴です。

最低投資額は500〜1,000万円程度で、富裕層を中心に利用されています。

1億円のうち一部をヘッジファンドに配分すれば、資産全体のリスク対策にもなります。

- 年平均利回り10%以上の運用会社も多い

- プロに運用を一任できるので手間がかからない

- 投資対象は株式・債券・不動産・先物・金など幅広い

- 様々な投資方法を駆使して利益を追求する

- 相場・市場に左右されにくい(下落相場でも利益を狙える)

- 貯金1億円という資金力を活かせる

- 手数料として成功報酬が発生する

- 情報開示が限定的

- 元本保証されない

以下は、日本の個人投資家でも投資できる、おすすめのヘッジファンドの一例です。

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

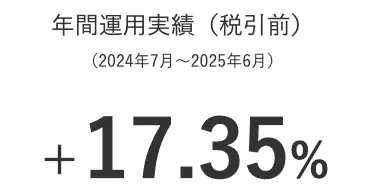

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、2023年設立の新興ヘッジファンド。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

アクションは株式のバリュー株投資だけでなく、Web3事業や事業投資、ファクタリングやESGファンドへの投資など、さまざまな対象に分散投資することで年間15%以上のリターン獲得を目標としています。

事実、同社の2024年度の運用パフォーマンスは+17.35%という驚異的な実績を残しており、今後の運用にも期待が高まります。

- 年間15%以上のリターン獲得を目標

- 2024年の運用実績は年利+17.35%

- 株式といった伝統資産に留まらないポートフォリオ戦略

- 最低投資額は500万円~

詳しい投資事例や今後の方針については無料の面談で聞くことができますので、まずは公式サイトから問い合わせてみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

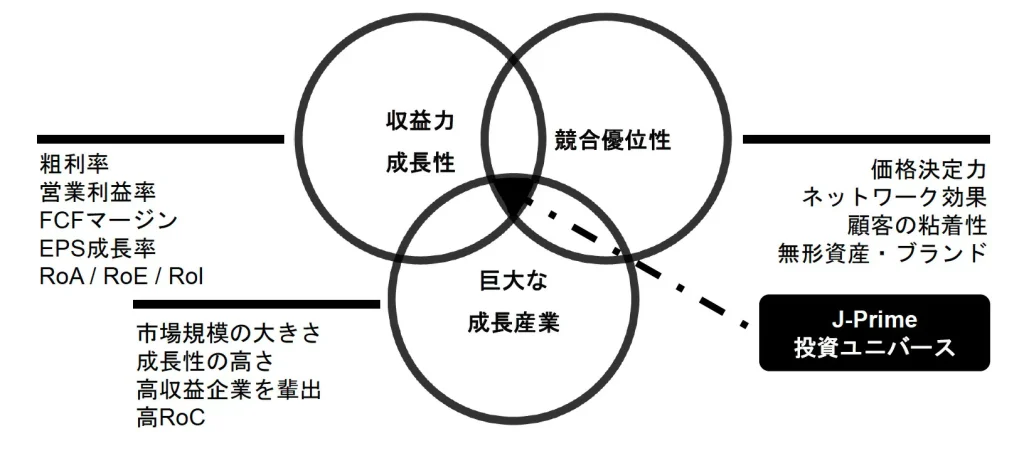

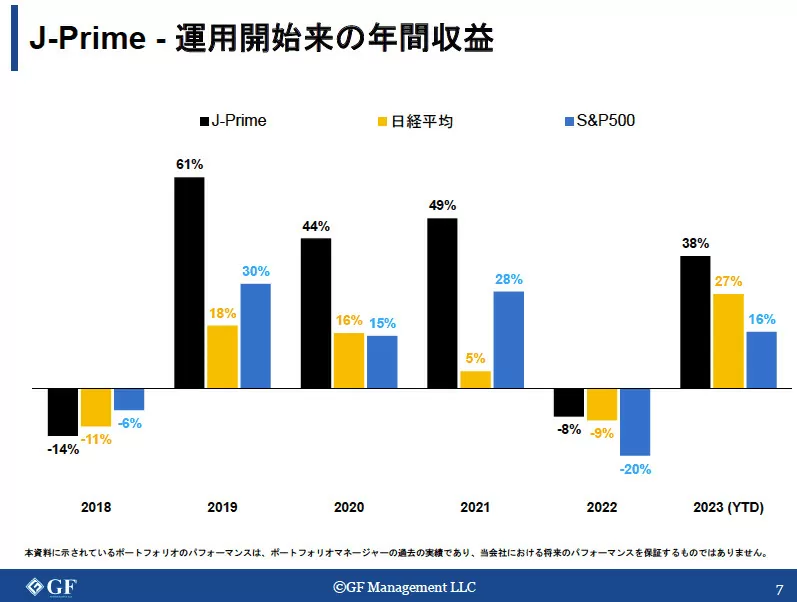

GFマネジメントは2023年設立の日本の新興ヘッジファンドです。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

投資対象は日本の大型株。

「J-Prime戦略」という独自の戦略に該当する日本株にのみ集中投資を実施します。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、2018年~2023年の5年間で成長率+277%(平均年利29%)という驚異的なパフォーマンスを発揮しています。

単純計算で1,000万円が3,770万円になる成長率です。

一方で、多様なポートフォリオを採用するアクションと比べて、日本の大型株への集中投資をしているGFマネジメントの年間の運用実績は、上画像を見ても分かる通りマイナスになる年も発生していることも分かります。

日本の大型株のみを対象としているが故に、相場が下落となる時はGFマネジメントも下落の波に流されてしまうと言うことです。

よってGFマネジメントは短期のリスクを許容できて、5~10年の長期運用で爆発的な利益を狙いたいという投資家におすすめです。

資産が1億円ある方は、その一部を運用して積極的な利益獲得を目指しても良いですね。

- 2018~2023年の5年間の成長率は+277%(年平均29%)

- 500万円~投資相談可能

- 運用レポートは月1回発行

具体的な投資事例や詳しい戦略、今後の方針は無料の面談で聞くことができますので、まずは問い合わせてみてください。

どこに預ける?③債券投資

| 運用先 (どこに預ける) | 国内債券:証券会社・銀行・郵便局(社債は主に証券会社) 外国債券:証券会社 |

|---|---|

| 最低投資額 | 国内債券:国債は1万円、社債は10万円~100万円程度 外国債券:国債は1万円~10万円程度、社債は10万円~100万円程度 |

| 期待年間利回り | 国内債券:0.7~3%程度 外国債券:1.5~5%程度 |

| 1億円を預ける場合 の期待運用益 (税引き前) | 国内債券:70~300万円 海外債券:150~500万円 |

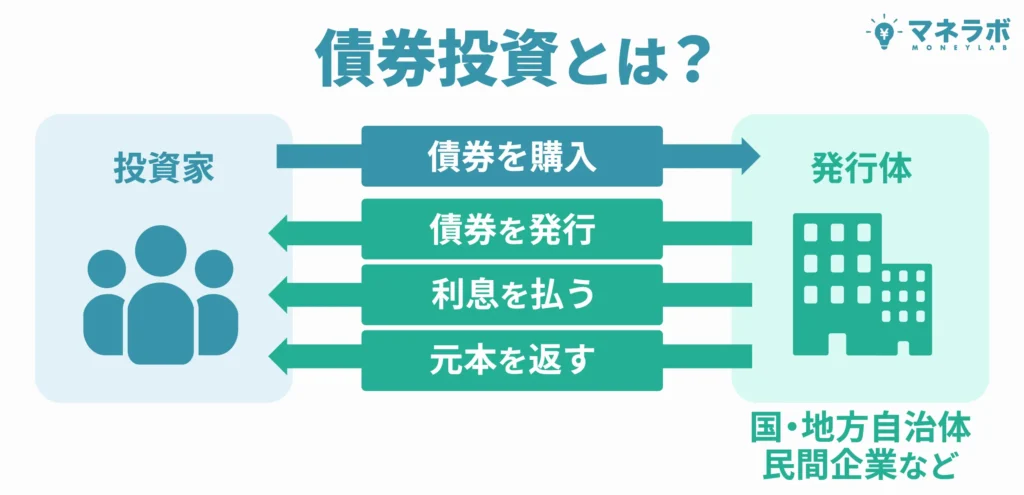

3つ目のおすすめ資産運用は、債券投資です。

債券とは、国や地方自治体、企業などが資金を集めるために発行する「借金証書」です。投資家は債券を購入し、定期的に利息を受け取り、満期に元本が返済されます。

債券には国内債券(日本国債や国内社債)と外国債券(海外の国債・社債)があり、外国債券は為替リスクを伴う点に注意が必要です。

債券投資では、発行体が破綻しない限り元本が償還されるため、比較的低リスクで運用できるのが魅力です。

- 他の資産運用と比べて低リスク

- 国債は元本償還の確実性が高く、安全性が高い

- 定期的に利息収入を得られる

- 銀行預金より金利が高い

- 外国債券は為替変動による収益を狙える可能性もある

- 株式などと比べて利回りが低め

- 国・企業が破綻すると元本が償還されない可能性もある

- 外国債券は為替リスクがあり、円ベースの収益が減少する場合がある

総じて、比較的低リスクで定期的に利息収入を得られる債券投資は、1億円を活用したリタイア生活の資金計画とも相性が良い選択肢と言えます。

どこに預ける?④株式投資

| 運用先 (どこに預ける) | 証券会社 |

|---|---|

| 最低投資額 | 数万円~数十万円程度 (単元未満株は1万円程度から可) |

| 期待年間利回り | 3%~7%程度 |

| 1億円を預ける場合 の期待運用益 (税引き前) | 300~700万円 |

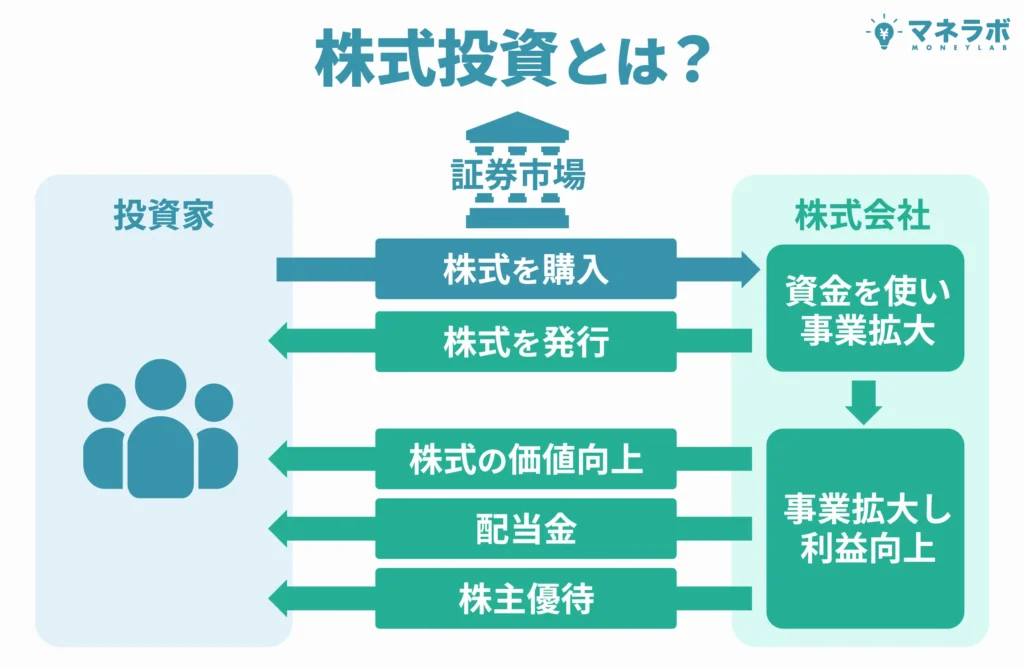

4つ目のおすすめ資産運用先は、株式投資です。

株式投資は、企業が発行する株式を購入し、値上がり時に売却して利益を得る方法です。

さらに、株を長期保有することで定期的に「配当金」を受け取ることも可能です。

配当金は株を持っているだけでもらえるため、利息と似た側面があります。

株式投資には価格下落リスクがあるものの、優良株であれば年利3〜4%程度の比較的安定した配当収入を期待できます。(※配当利回りは株価や企業の業績で変動する点に注意が必要)

| 会社名 | 配当利回り(年利) |

|---|---|

| トヨタ自動車 | 3.81% |

| 三菱UFJ FG | 3.47% |

| 三井住友 FG | 3.65% |

| 伊藤忠商事 | 2.63% |

| ホンダ | 4.85% |

| 武田薬品工業 | 4.51% |

| コマツ | 4.00% |

- メジャーな資産運用法なので情報収集しやすい

- 自分で投資先や投資方法を決められる

- 資産運用の中では高い利回りを狙える

- 優良株を保有し続ければ安定的な配当金を期待できる

- 値上がり益を狙うにはかなりの経験・知識が必要

- 相場変動には運の要素も若干ある

- 株式市場が下落すると損失を被るリスクがある

- 元本保証されない

株式投資の魅力は、資産運用の中でも比較的高い利回りを狙えることです。

売却益と配当金の二つの収益源があり、運用成果を高める余地があります。

一方で、値上がり益を得るには相場観や分析力が必要で、株価の急落による損失リスクも無視できません。

元本が保証されない点は大きなデメリットといえるでしょう。

このように、株式投資は比較的高い収益を狙える一方でリスクも大きいため、プライベートデットやヘッジファンドなどの他の運用手段と組み合わせ、リスク分散を意識することが大切です。

どこに預ける?⑤投資信託 (インデックス投資)

| 運用先(どこに預ける) | 証券会社・銀行・郵便局 |

|---|---|

| 最低投資額 | 100円~ |

| 期待年間利回り | 0.5%~8%程度 |

| 1億円を預ける場合 の期待運用益(税引き前) | 50~800万円 |

5つ目のおすすめ資産運用は、投資信託(インデックス投資)です。

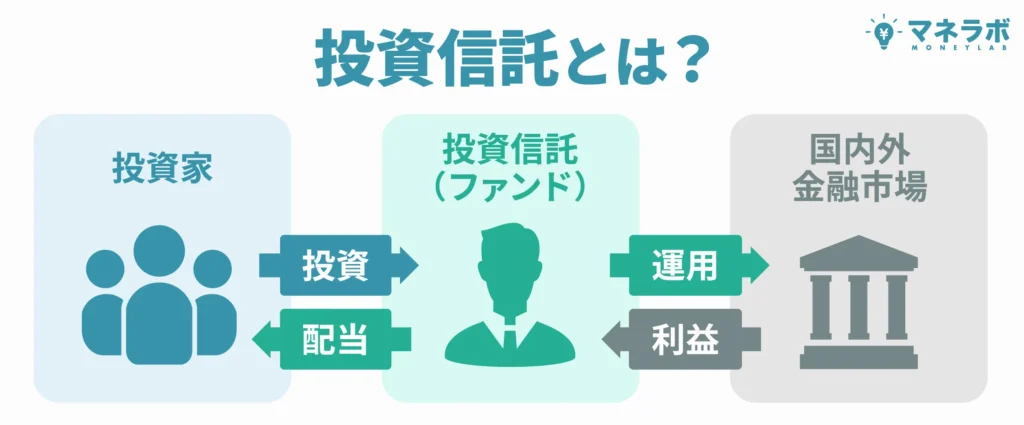

投資信託は、ヘッジファンドと同様に、資金をプロに預けて運用を一任する仕組みです。

一つの投資信託の中で複数の銘柄や資産クラス(株式・債券・REITなど)に分散して投資しており、投資信託を購入することで、少額から広く分散投資できるのが特長です。

ただし、公募形式のため金融庁の規制があり、運用の自由度はやや制限される点がデメリットといえます。

- 証券会社やネットで少額から始められる

- 資産運用の代表的な手段の一つで情報収集しやすい

- 株式・債券・不動産など手広く分散投資できる

- 運用はプロに一任できるので初心者におすすめ

- 銘柄・商品選びは自分で行う必要がある

- 利益の有無に関わらず手数料(信託報酬など)が発生する

- 下落相場ではマイナス運用になりやすい

- 元本保証がない

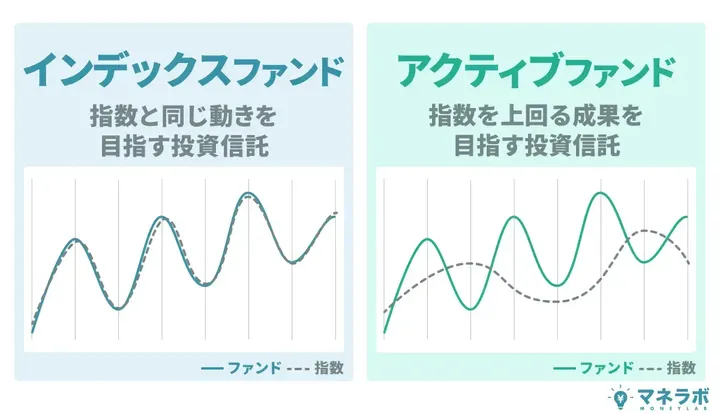

投資信託には大きくインデックス型とアクティブ型の2種類があります。

| インデックス型 | ・日経平均やTOPIXなど市場全体の値動き (インデックス) への連動を目指す ・低コストで長期運用に適している |

|---|---|

| アクティブ型 | ・市場平均を上回るリターンを目指す ・運用の自由度が高い反面、手数料は高め |

貯金1億円をどこに預けるかで考えると、値動きが比較的緩やかで低コストなインデックス型の投資信託がおすすめです。

ただし、インデックス型は市場全体が下落すると資産価値も大きく下がるため、下落対策としてリターン原資が相場環境に左右されないプライベートデットや、相場環境に応じて運用方針を切り替えられるヘッジファンドなどを併用すると安心です。

どこに預ける?⑥不動産投資

| 運用先(どこに預ける) | 不動産販売会社 |

|---|---|

| 期待年間利回り | 100万円程度~ |

| 期待年間利回り | 4%~5% |

| 1億円を預ける場合 の期待運用益(税引き前) | 400~500万円 |

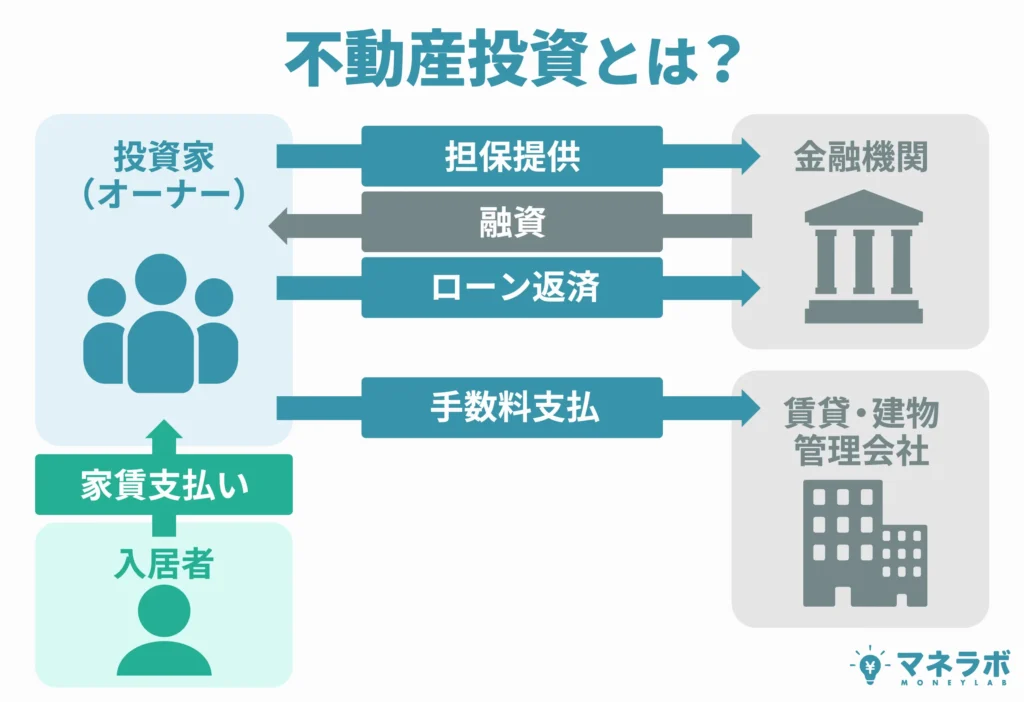

6つ目のおすすめ資産運用は、不動産投資です。

不動産投資は、マンションやビルを購入して貸し出すことで、家賃収入を得る仕組みです。

借主さえ確保できれば、比較的安定した収益が期待でき、「不労所得」に近い運用を目指すことができます。

不動産投資は、主に4種類の方法があります。

| 一棟投資 | マンション一棟を丸ごと買って貸し出す方法。数千万円から1億円以上の資金が必要。 |

|---|---|

| 区分マンション投資 | マンションの一室を買って貸し出す方法。数百万円~1000万円程度から投資可能。 |

| 一戸建て投資 | 一戸建てを買って貸し出す方法。1000万円〜3000万円程度から。 |

| 駐車場投資 | 土地を買って駐車場として貸し出す方法。数百万円〜数千万円程度。 |

- マンションなどを現物資産として保有可能

- 万が一借主が見つからなくても売却すると現金化できる

- 借主を確保できれば安定的な資産運用ができる

- 一室から始めれば低リスクで始められる

- 借主が見つからず空室になるリスクがある

- 災害などで物件の価値が下落するリスクがある

- 物件の選定が難しく手間・時間もかかる

- 元本保証されない

ただし、実物不動産投資は物件の管理や維持に手間がかかるほか、空室リスクや災害による価格下落などのリスクも伴います。

また、ローンを活用する場合は金利の上昇や返済負担にも注意が必要です。

こうした負担を避けたい場合は、不動産投資信託(J-REIT)を活用するのも有効です。J-REITであれば、証券口座を通じて数万円程度から複数の不動産に分散投資できるうえ、現物を保有するよりも流動性が高く、管理の手間もかかりません。

不動産投資は一定の資金が必要ですが、安定した収益が期待できます。

ただし、単独で多額を投じるのはリスクが大きく、資産の一部として他の運用手段と組み合わせることがおすすめです。

どこに預ける?⑦外貨預金

| 運用先(どこに預ける) | 銀行 |

|---|---|

| 最低投資額 | 1ドル(約145円程度)~ |

| 期待年間利回り | 2%~5%程度 |

| 1億円を預ける場合 の期待運用益(税引き前) | 年200~500万円 |

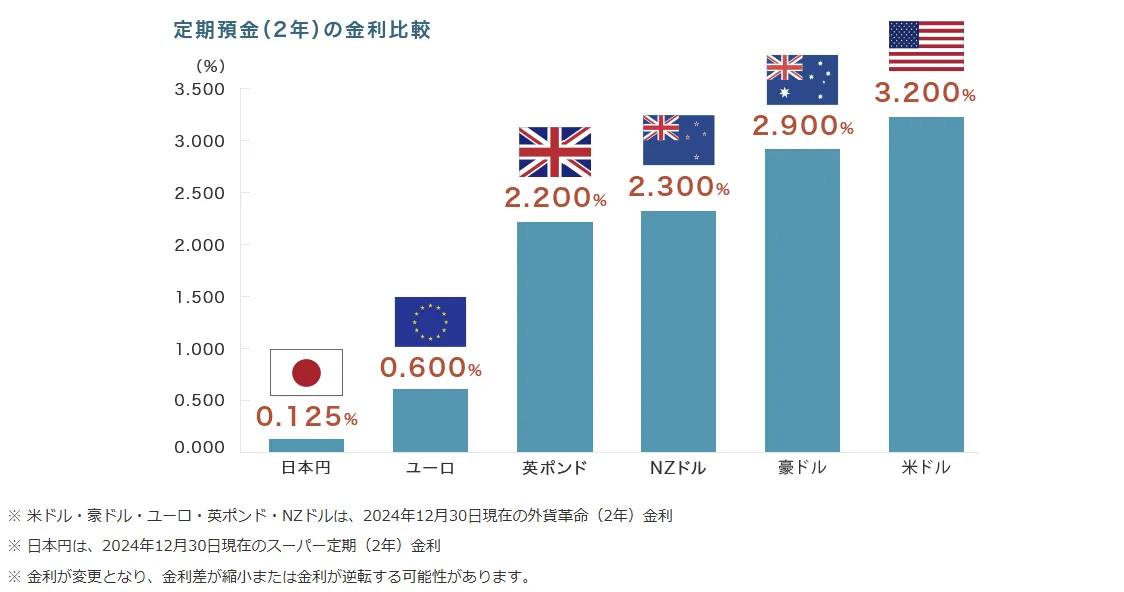

7つ目のおすすめ資産運用は、外貨預金です。

外貨預金とは、日本円ではなく、米ドルやユーロなどの外国通貨で預金する資産運用の方法です。

日本の大手金融機関では、円建て定期預金の金利は年0.4~0.75%程度と極めて低金利です。

一方、米ドル・豪ドル・ニュージーランドドルなどの外貨建て定期預金では、年利2〜5%と高い金利が期待できるケースもあります。

日本円で預けるより外貨で預金したほうが、金利面ではかなり有利と言えるでしょう。

- 日本の円預金よりも高金利が期待できる

- 円安時に日本円へ戻すと為替差益が得られる可能性がある

- 外貨ベースでは元本保証される

- 1通貨(例:1ドル)から少額で始められる

- 円高時に日本円に戻すと為替差損が発生するリスクがある

- 日本円ベースでは元本保証されない

- ペイオフ(預金保険制度)の対象外

- 為替手数料やスプレッドなどのコストがかかる

- 雑所得として総合課税の対象になる

外貨預金は、高い金利が魅力の一方で、円高リスクがあります。

たとえば、1ドル=150円のときに、年利3%で1億円分を米ドルで1年間預けた場合を考えます。

- 1億円÷150円=約67万ドルを外貨預金

- 1年後の利息=約67万ドル × 3%=約2万ドル(資産合計は69万ドル)

- 満期時に1ドル=130円(円高が進行)で日本円へ換金したとする

- 資産は69万ドル×130円=約9000万円(1億円が9000万円になり元本割れ)

このように、高金利でも為替差損によって元本割れのリスクがあるのが外貨預金の特徴です。

とくに円高局面では損失が大きくなりやすいため、貯金1億円を外貨預金する際は、為替相場を慎重に見極めつつ、円安の時期を狙う方法がおすすめです。

どこに預ける?⑧金投資

| 運用先(どこに預ける) | 証券会社・宝飾店など |

|---|---|

| 最低投資額 | 3,000円程度~ |

| 期待年間利回り | 明確な期待利回りを算出不可 (金は配当・利息を生まない資産のため) 過去20年間(2004-2024年)では円建て金価格が約8倍上昇 ※年率換算約10%(為替変動の影響を含む) |

| 1億円を預ける場合 の期待運用益(税引き前) | 年利10%とすると年1000万円(参考レベル) |

8つ目のおすすめ運用方法は、金投資です。

金(ゴールド)は、安全資産と考えられているため、有事の際や不況時に価格が上がりやすいのが特徴です。

また、金の埋蔵量には限りがあり希少価値も高いため、長期的には価格上昇を続けています。

過去20年間で金価格は約8倍も上がっている状況です。(参考:田中貴金属|金価格推移)

もし2004年に貯金1億円で金を購入していたら、2024年には資産8億円になっている計算に。

金投資が魅力的な資産運用であることは間違いないでしょう。

ただし、金は配当や利息を生まない資産のため、株式や債券のような定期的な収益は期待できません。

収益は価格変動(キャピタルゲイン)のみに依存し、短期的には大きく変動する可能性があります。

- 実物資産として金の現物そのものに価値がある

- インフレや不況に強い(経済不安定時の避難先資産)

- 希少価値が高く今後大きく値崩れする可能性は低い

- 純金積立なら少額から投資できる

- 金を保有しても利息・配当は得られない

- 売買時の差額(売却益)でしか利益を得られない

- 好景気時には価格が停滞しやすい

- 現物の場合は保管・管理コストがかかる場合も

金投資は、現物購入・純金積立・金投資信託・金ETF・金CFD取引など様々な方法で行うことができます。

| 現物購入 | 金地金(インゴット)の現物を宝飾店などで買う |

|---|---|

| 純金積立 | 毎月少額を積立して購入 |

| 金投資信託 | 金銘柄の投資信託で運用 |

| 金ETF | 金銘柄の上場投資信託で運用 |

| 金CFD取引 | 金の価格差益を狙う短期売買手法(FX) |

いずれの手法でも、貯金が1億円あれば余裕を持って運用できるでしょう。

金投資はリターンを狙うよりも、長期的な資産保全やリスク分散を目的としたポートフォリオの一部として位置づけるのが適切です。

どこに預ける?⑨定期預金

| 運用先(どこに預ける) | 銀行(ネット銀行含む) |

|---|---|

| 最低投資額 | おすすめは1000万円以上 |

| 期待年間利回り | 0.4~0.75%程度 |

| 1億円を預ける場合 の期待運用益(税引き前) | 年40~75万円 |

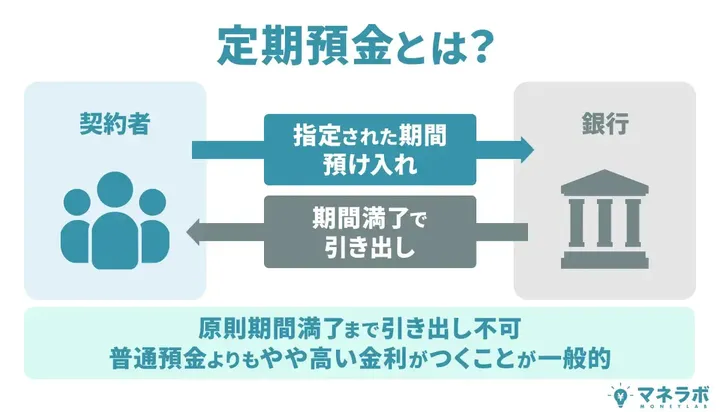

9つ目の資産運用候補は「定期預金」です。

前述のように、定期預金は「資産を大きく増やす手段」としては不向きです。

しかし、資産全体の一部を安全に保管する「余裕資金の置き場所」としては非常に重要な選択肢です。

相場変動のない安定資産として、ポートフォリオの一角に据えておく価値があります。

たとえば、1億円を保有していても、リスクのある資産に全額を投じるのは非現実的です。

数千万円を運用に回し、残りの資金は預金口座に入れておくことで、資産全体の安定性を高めることができます。

- 普通預金より高金利で運用できる

- 1000万円までなら預金保険制度により保護される

- 直近ではわずかに金利上昇傾向も見られる

- 他の資産運用と比べて利回りが極めて低い

- 預入期間中は資金が拘束される

- 中途解約すると金利が著しく下がる可能性がある

少しでも定期預金の金利を高くしたい方は、ネット銀行という方法もあります。

下表のように、オリックス銀行・住友SBIネット銀行・ソニー銀行などのネット銀行などの方が、メガバンクの定期預金金利よりも高めです。

| 銀行名 | 年利 | 満期 | 1億円を預けた時の 1年の利息 (税引後利息) |

|---|---|---|---|

| オリックス銀行 | 0.75% | 7年 | 75万円 (約59.7万円) |

| 住信SBIネット銀行 | 0.40% | 5年 | 40万円 (約31.8万円) |

| ソニー銀行 | 0.60% | 10年 | 60万円 (約47.8万円) |

| 三菱UFJ銀行 | 0.50% | 10年 | 50万円 (約39.9万円) |

| 三井住友銀行 | 0.50% | 10年 | 50万円 (約39.9万円) |

| みずほ銀行 | 0.50% | 10年 | 50万円 (約39.9万円) |

資産運用としては消極的な選択ですが、「資産管理」や「現金比率の調整」といった観点では欠かせない手段です。

目的に応じて活用しましょう。

どこに預ける?⑩自動ロボアドバイザー

| 運用先(どこに預ける) | 証券会社・銀行 |

|---|---|

| 最低投資額 | 100円~ |

| 期待年間利回り | 3%~10程度 |

| 1億円を預ける場合 の期待運用益(税引き前) | 年300~1000万円 |

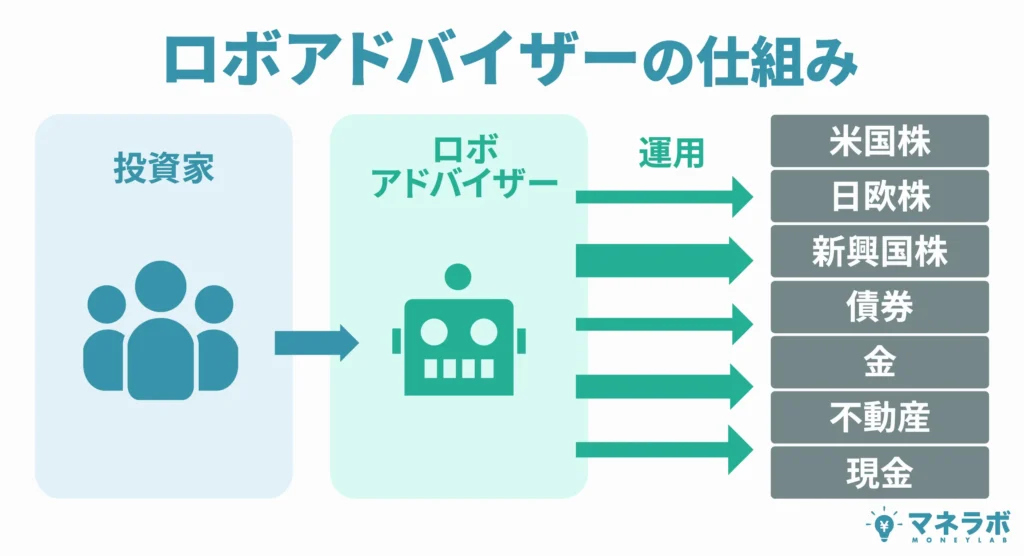

最後におすすめしたいのは、「自動ロボアドバイザー」。

自動ロボアドバイザーとは、AIが投資家のリスク許容度や目的に応じて、最適な資産配分を提案し、自動で運用してくれるサービスです。

ロボアドバイザーを利用すれば、資産配分の設計、投資商品の選定、リバランス(資産の比率調整)まで、すべてを自動で行ってくれます。

手間がかからない点が最大の特徴です。

- 投資知識がなくても気軽に始められる

- 少額(100円程度)からの積立も可能

- 感情に左右されない判断が期待できる(AIによる客観的運用)

- 手数料(年率1%前後)はインデックスファンドに比べるとやや高め

- AI頼みになるため投資経験・知識を蓄積できない

- 高い運用実績を継続できるとは限らない

以下は、代表的なロボアドバイザーの一例です。

| ロボアドバイザー名 | 運用元 |

|---|---|

| WealthNavi | ウェルスナビ |

| ROBOPRO | FOLIO |

| THEO+docomo | お金のデザイン |

| らくらく投資 | 楽天証券 |

| SMBCロボアドバイザー | 三井住友銀行 |

ロボアドバイザーは、銀行や証券会社で提供されており、どこに預けるかでリターンに大きな差は出にくいと言われます。

ただし、ポートフォリオの中身や手数料体系には若干の違いがあるため、自身の投資スタイルに合ったサービスを選ぶことが重要です。

「貯金1億円を自分で運用するのは不安」「完全にお任せで資産を増やしたい」という方にとって、ロボアドバイザーは有力な選択肢のひとつです。

ここまで紹介してきた資産運用方法を上手に組み合わせて運用すれば、リタイア後も安心して暮らせるだけの生活資金を確保できる可能性は十分にあるでしょう。

1億円というお金とはどのような水準なのか?

資産1億円のおすすめの預け先を見たところで、そもそも1億円というお金がどのような水準なのかを確認しておきましょう。

「資産1億円」と聞くと、大きなお金という印象を持つ方が多いはずです。

ただ、実際にどの程度の資産なのか、具体的なイメージが湧きにくい方もいるでしょう。

ここでは、資産1億円という金額について、以下のポイントを解説します。

資産1億円以上の富裕層とはどんな人

資産1億円を有する方は、間違いなく富裕層に分類されます。

一般の会社員が簡単に到達できる金額ではありません。

では、どのような人が資産1億円を築いているのでしょうか。

一般的には、以下のような経緯で資産1億円を達成した方が多いと考えられます。

- 給与の高い企業で夫婦共働きをし、節約と資産運用で着実に貯めた

- 自営業や起業で、順調に事業を成長させて資産を築いた

- 株式投資やFX・仮想通貨などで大きなリターンを得た

- 富裕層の親からの相続で資産を引き継いだ

- 「地道な貯金+退職金」の正攻法で、60歳前後に到達した

ただし「資産1億円を築くこと」自体は一つのゴールですが、その後「その資産をどう運用して増やしていくか」はまた別の課題です。

1億円の資産をどこに預けるかは、億り人にとって非常に重要なテーマといえるでしょう。

全世帯に占める資産1億円世帯の割合

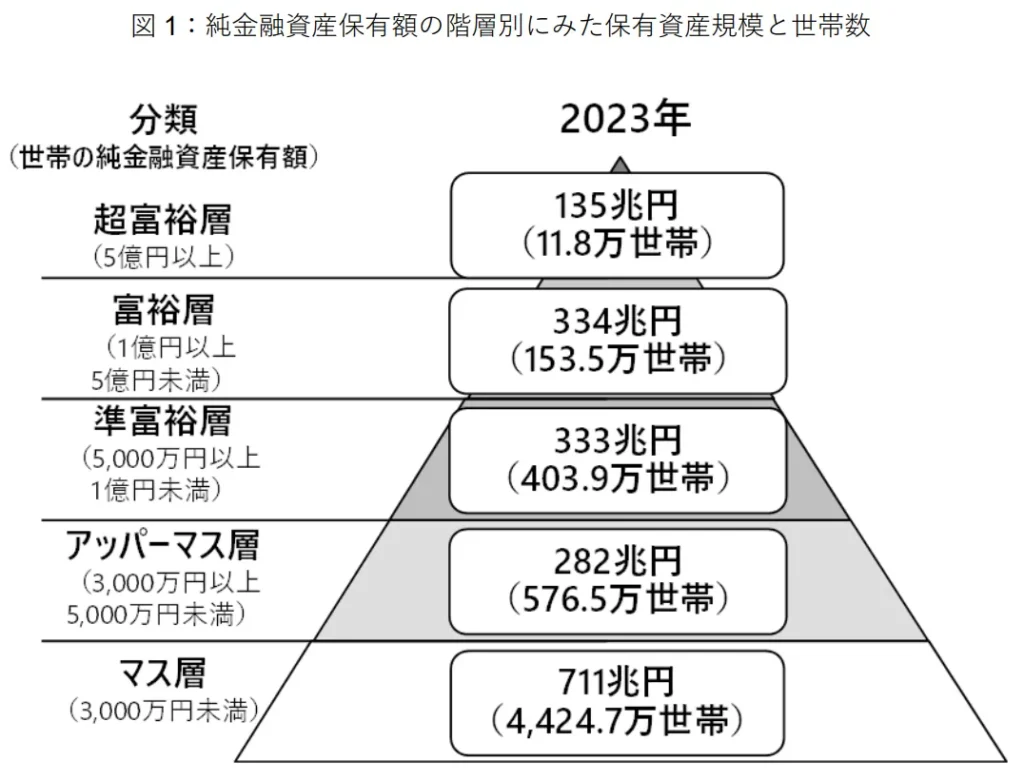

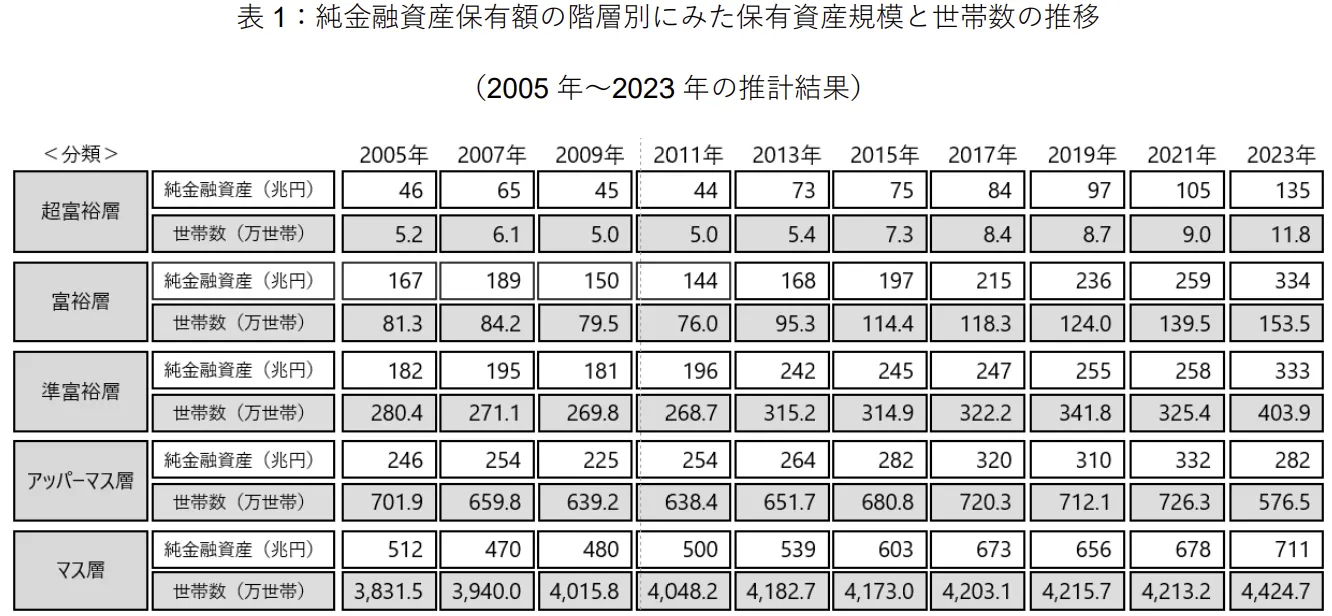

野村総合研究所の最新調査(2025年2月13日発表)によると、2023年時点で純金融資産が1億円以上の世帯は約165.3万世帯と報告されています。

冒頭でも紹介しましたが、これは割合にして日本の全世帯の約3%、つまり約33世帯に1世帯が1億円以上の金融資産を有するイメージです。

なお、このデータは負債を差し引いた「純金融資産」を基にしているため、不動産や金などの実物資産を含めれば、1億円以上の資産保有者の割合はさらに高くなるでしょう。

およそ165万世帯が1億円超の資産を保有しているわけですから、預け先について悩む人も決して少なくないでしょう。

年代別に見る資産1億円世帯の割合

では、1億円の貯金を保有する方の年代や年齢層にはどのような傾向があるのでしょうか。

総務省統計局が5年ごとに実施している「全国家計構造調査」のデータをもとに、年代別の貯金1億円以上の割合を示した表です。

| 貯金額 | 35歳未満 | 35~44歳 | 45~54歳 | 55~64歳 | 65歳以上 |

|---|---|---|---|---|---|

| 900万円未満 | 85% | 60% | 45% | 28% | 20% |

| 900万円~2000万円 | 7% | 19% | 19% | 19% | 21% |

| 2000万円~5000万円 | 6% | 16% | 23% | 30% | 33% |

| 5000万円~ 1億円 | 1% | 4% | 9% | 17% | 18% |

| 1億円以上 | 0% | 2% | 4% | 4% | 8% |

30代では貯金1億円以上の富裕層はほぼ皆無、40代以降で割合が増えています。

65歳以上のリタイア世代は8%が富裕層です。

退職金の相場は2000万円前後なので、退職金によって1億円を得た方は少ないと考えられます。

高齢層で貯金1億円ある方は、会社経営もしくは資産運用・投資で増やした可能性が高いでしょう。

貯金1億円の割合が高齢層で多い点から見ても、資産を増やすには時間が必要と言えそうです。

ちなみに上表は、階層別の世帯数の推移を示した表ですが、2011年以降は、超富裕層・富裕層が年々増えています。

これは、アベノミクス以降、株式市場が好調である点も理由の1つでしょう。

つまり、多くの富裕層の方が資産運用(特に株式投資・投資信託)をしていると考えられます。

なお、現在資産1億円達成を目指していると言う方は、株式投資や投資信託よりも効率的に、かつ安定的に資産拡大のチャンスを狙える運用先での運用がおすすめです。

特におすすめの運用先は先ほどのランキング1位の「プライベートデット」と2位の「ヘッジファンド」です。

>>1位の「プライベートデット」を再度チェック

>>2位の「ヘッジファンド」を再度チェック

資産1億円でリタイアは可能?シミュレーションで検証

貯金が1億円あれば、仕事をせずに一生暮らしていけるのでは…と思うかもしれませんが、年齢や生活水準によっては1億円で一生暮らすことは難しいです。

早期リタイアした場合、具体的にどのくらい資金が必要になるのか、どれくらい不足が生じるのか、シミュレーションしてみましょう。

シミュレーション①預金1億円の利息だけで生活できる?

私たちが預金1億円の利息収入だけで生活費を賄えるならば、1億円を取り崩すことなく暮らせるため、年齢に関わらずリタイア(FIRE)が可能という事になりますよね。

そこでまず、1億円の貯金があれば、利息だけで生活することは可能なのかを検証します。

2025年7月現在の銀行の定期預金金利は、年0.4~0.75%程度で、1億円を預ける場合の年間利息は下表のとおりです。

| 銀行名 | 年利 | 満期 | 1億円を預けた時の 1年の利息 (税引後利息) |

|---|---|---|---|

| オリックス銀行 | 0.75% | 7年 | 75万円 (約59.7万円) |

| 住信SBIネット銀行 | 0.40% | 5年 | 40万円 (約31.8万円) |

| ソニー銀行 | 0.60% | 10年 | 60万円 (約47.8万円) |

| 三菱UFJ銀行 | 0.50% | 10年 | 50万円 (約39.9万円) |

| 三井住友銀行 | 0.50% | 10年 | 50万円 (約39.9万円) |

| みずほ銀行 | 0.50% | 10年 | 50万円 (約39.9万円) |

結果は、一番金利の高い年0.75%の場合でも、年間の税引き後利息は約60万円。

利息収入を月換算すると5万円ですので、資産1億円でリタイアし、銀行貯金で得られる利息だけで生活するのは非現実的でしょう。

シミュレーション②年齢別に必要な生活費と老後資金

前述のように、月5万円の利息収入だけではリタイア生活を送るのが難しいことは、火を見るより明らかです。

では、実際リタイア生活にはいくらお金が必要なのでしょうか。

資産1億円を手にする年齢は人それぞれですので、いくつかのリタイア年齢別に、リタイア後の生活にいくら必要なのかを試算してみます。

リタイア後の生活にかかるお金を見積もるのに必要な情報は、以下の通りです。

- リタイア後の必要支出(年金受給前)

- リタイア後の必要支出から年金を差し引いた不足分(年金受給後)

①リタイア後の必要支出(年金受給前)

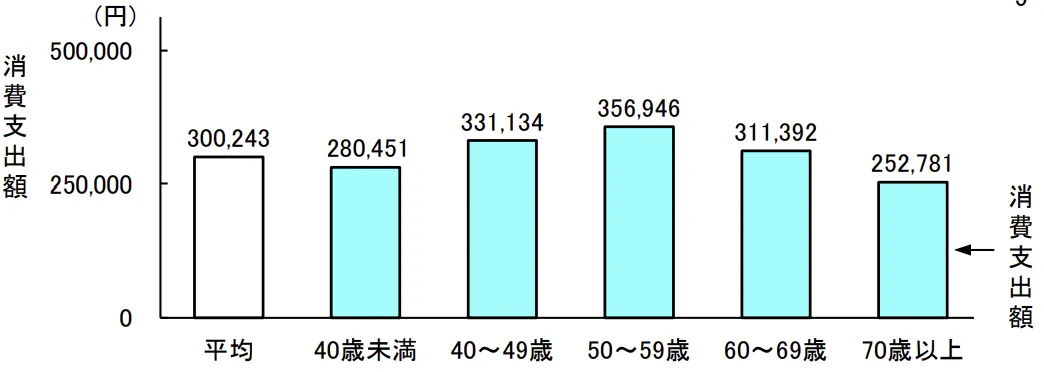

以下は、2人以上世帯における年代別の月平均生活費 (消費支出額)です。

上図の「月平均生活費」は消費支出のみを前提とたものです。

実際には、リタイア後にも国民年金保険料や健康保険料などの非消費支出が毎年発生するため、以下ではこれらの非消費支出も含めて「必要支出」とします。

では、上の「月平均生活費」を目安に、資産1億円を元手として30歳・40歳・50歳・60歳で早期リタイアした場合に、「標準的な受給開始年齢である65歳までに必要となる総支出額」を試算してみましょう。

| リタイア年齢 | 年間の生活費 (月平均生活費) | 年間の非消費 支出の目安 | 65歳までの合計支出 (生活費+非消費支出) |

|---|---|---|---|

| 30歳 | 336万円 (月28万円) | 60歳未満:年約50万円 60歳以上:年約10〜15万円 | ・30代:336万円×10年=3360万円 ・40代:396万円×10年=3960万円 ・50代:432万円×10年=4320万円 ・60代:372万円×5年=1860万円 ・非消費支出:1575万円程度 【合計】1億5075万円 |

| 40歳 | 396万円 (月33万円) | 60歳未満:年約50万円 60歳以上:年約10〜15万円 | ・40代:396万円×10年=3960万円 ・50代:432万円×10年=4320万円 ・60代:372万円×5年=1860万円 ・非消費支出:1075万円程度 【合計】 1億1215万円 |

| 50歳 | 432万円 (月36万円) | 60歳未満:年約50万円 60歳以上:年約10〜15万円 | ・50代:432万円×10年=4320万円 ・60代:372万円×5年=1860万円 ・非消費支出:575万円程度 【合計】6755万円 |

| 60歳 | 372万円 (月31万円) | 年約10〜15万円 | ・60代:372万円×5年=1860万円 ・非消費支出:75万円程度 【合計】1935万円 |

※表中の非消費支出は、国民年金保険料(60歳未満)および健康保険料の想定額です。

土地や家屋を所有している場合は別途固定資産税も考慮が必要です。

30歳、40歳でのリタイアでは、年金受給が始まる前に、必要支出額が1億円を超えてしまっています。

この時点ですでに、1億円の貯金を切り崩すだけでは、30歳・40歳でのリタイアは不可ということが判明しましたね。

では、50歳・60歳でリタイアした場合、老後も資産1億円で生活を続けていくことはできるのでしょうか?

続けて、65歳以降の必要支出と年金受給分を差し引いた不足分がどの程度になるのか確認していきましょう。

②リタイア後の必要支出から年金を差し引いた不足分(年金受給後)

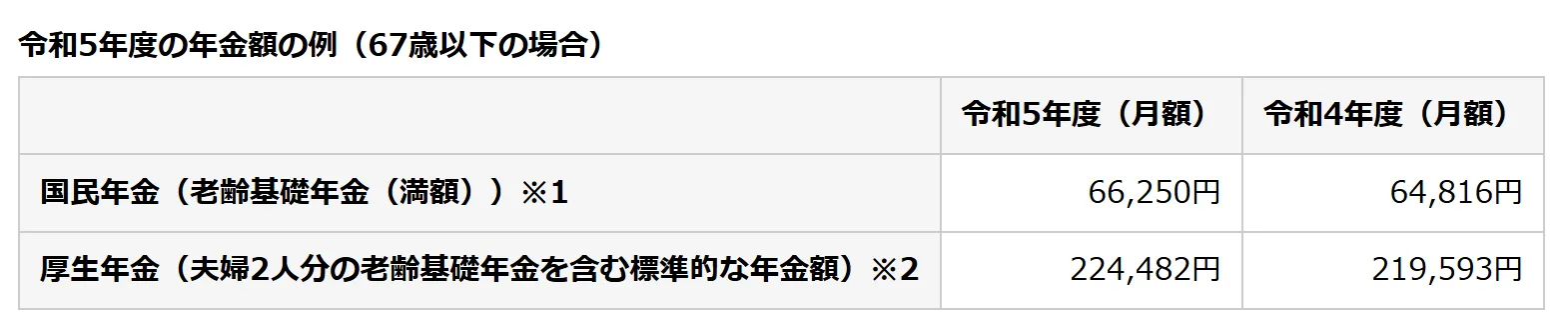

総務省統計局の2024年 (令和6年) 家計調査報告によると、65歳以上の夫婦のみの無職世帯における平均的な月間支出(消費支出+非消費支出)は約28.7万円と報告されています。

これをすべて年金だけで賄えるかというと、一般的には難しい場合が多いかもしれません。

令和5年度(2023年度)の年金受給額の目安は、国民年金(老齢基礎年金)の満額で月額66,250円、夫婦二人分の老齢基礎年金と厚生年金を合わせた平均額は月22.4万円程度です。※ただし、年金受給額は加入期間や収入によって大きく変動します。

65歳以上夫婦二人世帯(無職世帯)の平均月間支出が約28.7万円、夫婦二人分の老齢基礎年金と厚生年金を合わせた平均額は月22.4万円程度。単純計算で月6.3万円の赤字です。

ただしこの「平均月間支出28.7万円」というのは、「慎ましい一般的な生活」をベースとした金額です。

「ゆとりある老後生活」を送る場合は、プラス月14万円前後かかるとされているため、年金だけでは賄えない不足額は、月20万円程度にのぼります。

では、65歳から年金を受給し、日本の平均寿命に近い90歳まで夫婦ともに生きると仮定(老後25年)し、年金だけでは賄えない不足額をシミュレーションしてみましょう。

- つつましい生活:

不足額は月6.3万円(年間75.6万円)

→25年間では1890万円 - ゆとりある生活:

不足額は月20万円(年間240万円)

→25年間では6000万円

この試算からも、老後を安心して暮らすには年金だけでは不十分で、まとまった資産が必要になることが分かります。

結論、「早期リタイア後~年金受給前まで」および「年金受給開始後~90歳まで」にかかる必要資金(年金受給額を抜いた自己負担額)は以下の通りです。

| リタイア年齢 | 65歳までの 必要支出 | 65歳~90歳 (25年間) の不足分 | リタイアに 必要な総資金 |

|---|---|---|---|

| 30歳 | 1億5075万円 | つつましい生活:1890万円 ゆとりある生活:6000万円 | つつましい生活:1億6965万円 ゆとりある生活:2億1075万円 |

| 40歳 | 1億1215万円 | つつましい生活:1億3105万円 ゆとりある生活:1億7215万円 | |

| 50歳 | 6755万円 | つつましい生活:8645万円 ゆとりある生活:1億2755万円 | |

| 60歳 | 1935万円 | つつましい生活:3825万円 ゆとりある生活:7035万円 |

(年金受給額を除く自己負担分)

表中に赤字で示したケースでは、1億円を優に超えているため、資産1億円を切り崩すだけでの生活は難しいという結果になりました。

50歳でリタイアし慎ましい生活を送る場合や、60歳でリタイアする場合には、資産1億円を資産運用しなくても暮らしていける可能性が高いでしょう。

なお、ここに示した必要資金に加えて、家のリフォームや医療費、介護、子どもの進学支援など予期しない出費が発生する可能性もあります。余裕資金として2,000〜3,000万円程度を別に確保しておくとより安心です。

・家のリフォーム代

・冠婚葬祭

・病院の通院費や入院費

・親の介護費用

・子供の進学費や結婚の援助

・孫の教育資金の援助など

・その他、万が一への備え

シミュレーション③1億円でリタイアするための条件

以上のシミュレーション結果からは、30歳・40歳、そしてゆとりある生活を望む50歳では、資産1億円だけでリタイアするのは難しいという結論に至りました。

それでも、「1億円で早期リタイアを実現したい」と考える方は、資産運用を活用して資金を増やしながら暮らす工夫が必要になります。

ではいくら程度の運用利益 (利回り) があれば1億円でリタイアできるのでしょうか。

リタイアを計画する際には「4%ルール」と呼ばれる考え方が一つの目安とされています。

これは、年間支出の25倍の資産を用意し、年利4%で運用を続けることで生活費を賄うというものです。

ただし、日本では運用益に約20.315%の税金(所得税・住民税など)がかかるため、実際に手元に残る利回りは4%を下回ります。

さらに、早期リタイアでは年間支出が年代によって大きく変動するため、一律に「4%ルール」に合わせるのは簡単ではありません。

生活レベルを保ちながら資産を減らさないためには、運用利回りを引き上げる工夫も求められます。

以上の点を加味して、リタイア後の年間支出額を、1億円の運用益で賄うためには何パーセントの年利で資産運用すべきかを以下にまとめました。

| 年齢 | 年間の総支出額の目安 (消費支出+非消費支出) | 左記支出額を運用益で賄う のに必要な年間利回り(税引き前) |

|---|---|---|

| 30代 | 386万円 | 年4.85% |

| 40代 | 446万円 | 年5.60% |

| 50代 | 482万円 | 年6.05% |

| 60歳~ 65歳 | 387万円 | 年4.86% |

| 65歳以降 | つつましい生活:75.6万円 ゆとりある生活:240万円 ※年金受給額を差し引いた自己負担額 | つつましい生活:年0.95% ゆとりある生活:年3.01% |

※表中の非消費支出は、国民年金保険料(60歳未満)および健康保険料の想定額です。

土地や家屋を所有している場合は別途固定資産税も考慮が必要です。

表中に示した年間利回りで1億円を運用していけば、理論上、資産を切り崩すことなくリタイア生活を続けられるという計算になります。

下表は、おすすめの1億円の預け先10選における、1年間の想定利回りと運用益です。

各運用先クリックで詳細にジャンプ▼

| 運用方法 | 期待年間利回り | 運用益の目安 (1億円×利回り) |

|---|---|---|

| プライベート デット | 10%以上 | 1000万円以上 |

| ヘッジファンド | 10%以上 | 1000万円以上 |

| 債券投資 | 国内債券:0.7~3%程度 外国債券:1.5~5%程度 | 国内債券:70~300万円 海外債券:150~500万円 |

| 株式投資 | 3%~7%程度 | 300~700万円 |

| 投資信託 | 0.5%~8%程度 | 50~800万円 |

| 不動産投資 | 4%~5%程度 | 400〜500万円 |

| 外貨預金 | 2%~5%程度 | 200〜500万円 |

| 金投資 | 10%程度 | 1000万円 |

| 貯金 (定期預金) | 0.4~0.75%程度 | 40万〜75万円 |

| ロボ アドバイザー | 3%~10程度 | 300万〜1,000万円 |

詳細は「貯金1億円はどこに預ける?おすすめの資産運用10選!」の章で解説していますが、プライベートデットやヘッジファンドが10%以上と最も高い利回りを狙えます。

上記の資産運用方法を組み合わせて長期運用すれば、リタイア後に必要な生活資金を稼げる可能性は十分にあるでしょう。

1億円の資産運用で失敗しないための5つの鉄則

「1億円をどこに預けるか」は、今後の資産形成や生活設計に大きく関わる重要なテーマです。

特に、長期の安定運用を考えるなら、リスクとの向き合い方や資産の分散がカギになります。

ここでは、貯金1億円の預け先で失敗しないための5つのポイントをわかりやすくまとめました。

「運用目的」と「目標年利」を明確にする

「1億円をどこに預けるか」を決めるためには、先に投資目的と目標年利という明確な目標設定が重要です。

たとえば、「将来の生活費を確保したい」「資産を倍増させたい」など、目標によって必要な運用期間や取るべきリスクの水準も異なります。

以下は、目標金額や年利の違いによって考えられる具体的なシナリオです。

- 1億円のうち8000万円を積極運用して、年間420万円(税引後)ほどの運用益が欲しい

→年利5.25%での運用が必要(ミドルリスク投資が選択肢に) - 年金収入に加えて、5000万円の運用で年100万円前後(税引後)の運用益が欲しい

→年利2%前後での運用が必要(ローリスク投資が選択肢に) - 1億円のうち5000万円を運用して10年で倍増したい

→年利7.18%前後での運用が必要(ミドル〜ハイリスク投資が選択肢に)

このように、目的と目標によって最適な運用手法や預け先は異なります。

まずはご自身のゴールを具体的に設定することが、資産運用の第一歩といえるでしょう。

一発逆転ではなく堅実な資産形成を意識する

貯金1億円を達成すると、「次は10億円を目指したい」と考える方もいるかもしれません。

たしかに10億円というのは多くの人にとって夢のような目標ですが、資産運用で一気に10億円を狙うのは非常にリスクが高く、おすすめできません。

短期間で資産を何倍にも増やすには、FXや仮想通貨といったボラティリティの高い投資が候補になりますが、それらは想定外の損失リスクも大きく、安定的な資産運用には不向きです。

たとえば、期待年利10%のプライベートデットやヘッジファンドに1億円を10年間投資し続けたとしても、理論上の利益は約1億円、つまり総額で2億円程度です。

まずは年間1,000万円前後の安定した運用益を目指す方が、現実的かつ持続可能な運用戦略と言えるでしょう。

>>プライベートデットの詳細はこちら

>>ヘッジファンドの詳細はこちら

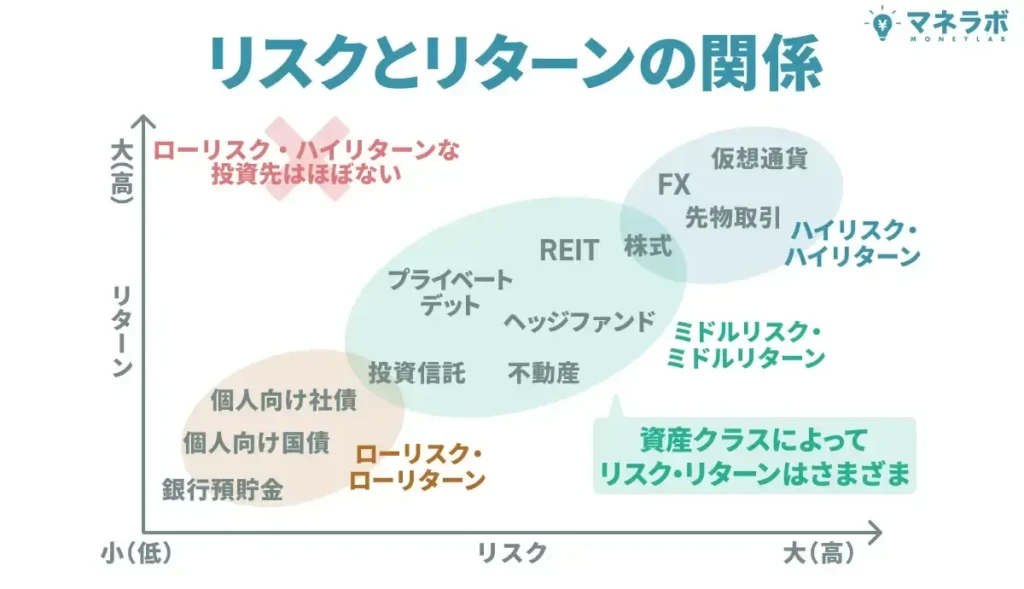

資産運用のカギはリターンとリスクのバランス感覚

資産運用では、リターンを追求するほどリスクも高まるという「リスク・リターンのトレードオフ」の原則が常に存在します。

たとえば、定期預金や日本国債のような低リスク資産では元本の安全性は高いものの、利回りは非常に低いです。

一方、FXや新興国株式のような高リスク資産は、年10%を超える利回りも期待できるものの、価格変動リスクや元本割れのリスクも大きくなります。

貯金1億円の運用先を検討するなら、現実的な選択肢は「ミドルリスク・ミドルリターン」戦略です。

「ミドルリスク・ミドルリターン」の運用先としては、プライベートデットやヘッジファンドが該当します。

ミドルリスク・ミドルリターンの・・・

>>プライベートデットの詳細はこちら

>>ヘッジファンドの詳細はこちら

分散・長期・複利を意識したポートフォリオで運用する

資産1億円の運用で失敗を避けるには、「長期・分散・複利」の基本を押さえたポートフォリオ設計が重要です。

①長期的視線を持つ

短期的な値動きに一喜一憂せず、10年・20年といったスパンで資産を増やす意識が欠かせません。

たとえば米国株など、長期的に成長してきた資産への投資は、有力な選択肢といえるでしょう。

②複数資産に分散投資する

1億円全額を1つの資産に集中させるのはリスクが高すぎます。

値動きや資産特性の異なる複数のアセットを組み合わせ、自身のリスク許容度に応じた分散ポートフォリオを構築することで、資産の安定性を高めることができます。

- ポートフォリオ例①:ヘッジファンド+外国債券+定期預金

- ポートフォリオ例②:ヘッジファンド+金投資+日本国債+定期預金

「いくらをどこに預けるか」は、利回りとリスクのバランスを意識したアセットアロケーション設計が鍵となります。

適切な配分を行えば、中長期での資産形成がより効率的かつ安定的になります。

ポートフォリオ設計に不安がある場合は、IFAやFPといった独立系の資産運用アドバイザーに相談し、第三者の視点から助言を得るのも有効な選択肢です。

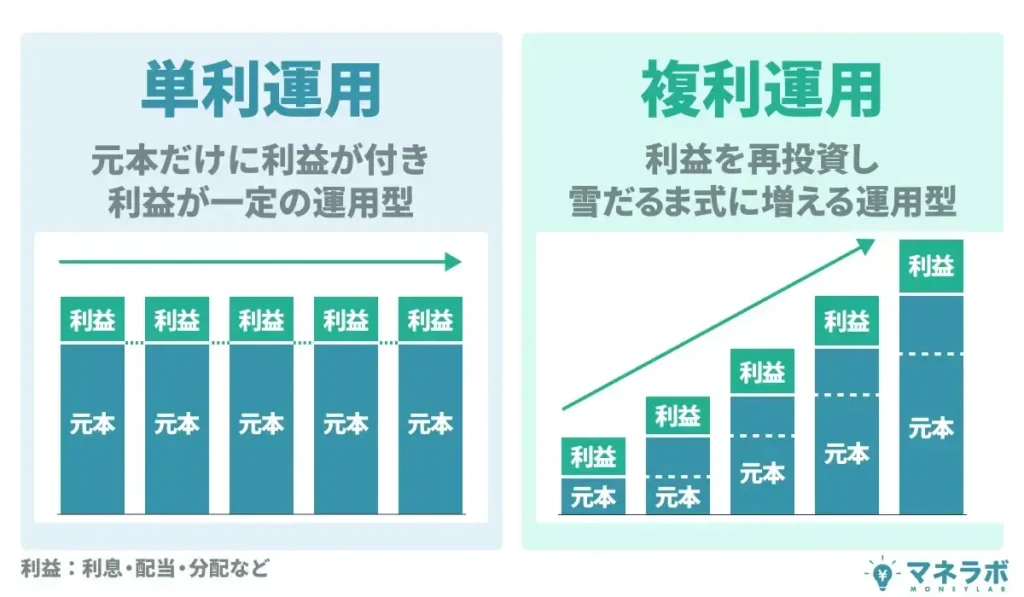

③複利の力を活用する

1億円を資産運用する際は、複利で運用することをおすすめします。

複利とは、運用益を元本に組み込んで、次の投資に回す運用方法です。

得られた利益をそのまま再投資することで、投資金が増えるため、時間経過とともに利益の増え方が加速するのが特徴です。

例えば、プライベートデットに1億円を預け年利10%で運用した場合、資産はどのように増えるのでしょうか。

下表は、単利・複利で運用したときの資産増加の違いを比較したものです。

| 運用年数 | 単利運用 | 複利運用 |

|---|---|---|

| 1年 | 1.1億円 | 1.1億円 |

| 5年 | 1.5億円 | 1.6億円 |

| 10年 | 2億円 | 2.6億円 |

| 20年 | 3億円 | 6.7億円 |

複利運用すれば、20年後には単利運用の2倍以上もの資産になります。

これが複利運用の威力です。

生活資金として必要な分はあらかじめ確保したうえで、残りの利益は出金せず再投資に回すことで、資産の増加ペースを加速させることができます。

65歳以降で貯金1億円ならローリスクな運用方法で十分

65歳以降に貯金1億円ある方であれば、生活資金の多くを年金でカバーできるため、ローリスク・ローリターンな運用方法でも資産を切り崩さずに生活を維持することも可能です。

「シミュレーション③1億円でリタイアするための条件」で解説したように、65歳以降で平均的な年金収入がある場合、1億円を年利0.95%~3.01%で運用すれば、運用益だけで老後の生活費の不足分(年金収入差引後の自己負担額)を賄うことが可能です。

| 年齢 | 年間の総支出額の目安 (消費支出+非消費支出) | 左記支出額を運用益で賄う のに必要な年間利回り(税引き前) |

|---|---|---|

| 30代 | 386万円 | 年4.85% |

| 40代 | 446万円 | 年5.60% |

| 50代 | 482万円 | 年6.05% |

| 60歳~ 65歳 | 387万円 | 年4.86% |

| 65歳以降 | つつましい生活:75.6万円 ゆとりある生活:240万円 ※年金受給額を差し引いた自己負担額 | つつましい生活:年0.95% ゆとりある生活:年3.01% |

※表中の非消費支出は、国民年金保険料(60歳未満)および健康保険料の想定額です。

土地や家屋を所有している場合は別途固定資産税も考慮が必要です。

また、65歳以上夫婦二人世帯(無職世帯)の老後資金の不足分(年金収入差引後の自己負担額)は以下の通りでした。

- つつましい生活:

不足額は月6.3万円(年間75.6万円)

→25年間では1890万円 - ゆとりある生活:

不足額は月20万円(年間240万円)

→25年間では6000万円

1億円の資産を計画的に取り崩していく前提であれば、仮に運用を行わなくても、65歳から90歳までの生活を、資産の取り崩しだけで無理なく維持することが可能です。

本記事の解説まとめ

この記事では、「1億円どこに預ける?」というテーマに関連して、以下の内容を解説しました。

1億円もの資金があれば、「仕事を早期退職してリタイア生活を」と考える人もいると思いますが、以下の表のように、年齢によっては1億円の貯金を切り崩すだけではリタイア資金が尽きてしまう場合があります。

| リタイア年齢 | 65歳までの 必要支出 | 65歳~90歳 (25年間) の不足分 | リタイアに 必要な総資金 |

|---|---|---|---|

| 30歳 | 1億5075万円 | つつましい生活:1890万円 ゆとりある生活:6000万円 | つつましい生活:1億6965万円 ゆとりある生活:2億1075万円 |

| 40歳 | 1億1215万円 | つつましい生活:1億3105万円 ゆとりある生活:1億7215万円 | |

| 50歳 | 6755万円 | つつましい生活:8645万円 ゆとりある生活:1億2755万円 | |

| 60歳 | 1935万円 | つつましい生活:3825万円 ゆとりある生活:7035万円 |

(年金受給額を除く自己負担分)

資産1億円を切り崩すだけでは生活を維持できないと想定される場合は、資産運用による運用益で支出を補っていくことで資金寿命を延ばし、安定した暮らしを長く続けることが可能になります。

改めて、1億円を有効に活用するためにおすすめの資産運用方法を確認しておきましょう。

各運用先クリックで詳細にジャンプ▼

| 運用方法 | 期待年間利回り | 運用益の目安 (1億円×利回り) |

|---|---|---|

| プライベート デット | 10%以上 | 1000万円以上 |

| ヘッジファンド | 10%以上 | 1000万円以上 |

| 債券投資 | 国内債券:0.7~3%程度 外国債券:1.5~5%程度 | 国内債券:70~300万円 海外債券:150~500万円 |

| 株式投資 | 3%~7%程度 | 300~700万円 |

| 投資信託 | 0.5%~8%程度 | 50~800万円 |

| 不動産投資 | 4%~5%程度 | 400〜500万円 |

| 外貨預金 | 2%~5%程度 | 200〜500万円 |

| 金投資 | 10%程度 | 1000万円 |

| 貯金 (定期預金) | 0.4~0.75%程度 | 40万〜75万円 |

| ロボ アドバイザー | 3%~10程度 | 300万〜1,000万円 |

なお、1億円という大きな資産を運用する際には、「リスクの分散」「長期視点での運用」「複利効果の活用」といった基本原則を押さえておくことが重要です。

もし自分での運用に不安がある場合は、プライベートデットやヘッジファンドなど専門家に任せることで、より安定的かつ効率的な資産形成を目指すこともできます。

以下記事では1位のプライベートデットの詳しい解説を、

以下の記事では2位のヘッジファンドの詳しい解説をしていますので、ぜひご参考下さい。