「デジタル・トランスフォーメーション株式ファンドの評判は良い?」

「ゼロコンタクトはどんな投資信託?」

「ゼロコンタクトの今後の見通しは?」

デジタル・トランスフォーメーション株式ファンド(ゼロコンタクト)は、非接触ビジネスをテーマとする投資信託です。

2022年の下落後から基準価額は徐々に回復傾向にあります。

今回は、同ファンドの特徴や投資家からの評判、今後の見通しを解説していきます。

ゼロコンタクト(デジタル・トランスフォーメーション株式ファンド)の概要

デジタル・トランスフォーメーション株式ファンド(愛称:ゼロコンタクト)はNikko Asset Managementが提供する投資信託です。

テーマ型の投信として話題になったゼロコンタクトですが、どのような特徴があるのでしょうか。

こちらでは、ゼロコンタクトについて以下の3つの点を解説していきます。

ゼロコンタクトのテーマと組み入れ銘柄

ゼロコンタクトがファンドの特色として挙げているのは以下の3つです。

①主に、世界の上場株式の中から、ゼロ・コンタクト・ビジネスを行なう 企業の株式などに投資を行ないます。

②個別銘柄の選定において、アーク社の調査力を活用します。

③年1回、決算を行ないます。

引用元:https://www.nikkoam.com/api/reports/prospectus?fundcode=654700

ゼロ・コンタクト・ビジネスというのは、非接触型ビジネスのことでコロナ禍に話題になったZOOMやその他のWEB完結型のビジネスモデルを持つ銘柄ということです。

実際の組み入れ上位銘柄は以下の通りとなっています。

| 銘柄 | 地域 | 業種 | 比率 |

|---|---|---|---|

| COINBASE GLOBAL INC -CLASS A | アメリカ | 金融 | 6.9% |

| ROBLOX CORP -CLASS A | アメリカ | メディア・娯楽 | 6.8% |

| ROBINHOOD MARKETS INC – A | アメリカ | 金融 | 5.6% |

| ROKU INC | アメリカ | メディア・娯楽 | 5.5% |

| SHOPIFY INC – CLASS A | カナダ | ソフトウェア | 5.4% |

| BLOCK INC | アメリカ | 金融 | 4.8% |

| DRAFTKINGS INC-CL A | アメリカ | 消費者 | 4.2% |

| PALANTIR TECHNOLOGIES INC-A | アメリカ | ソフトウェア | 4.2% |

| META PLATFORMS INC-CLASS A | アメリカ | メディア・娯楽 | 3.6% |

| CROWDSTRIKE HOLDINGS INC – A | アメリカ | ソフトウェア | 3.5% |

組み入れ銘柄は成熟企業ではなく、グロース銘柄が中心です。

組み入れ比率を見ると以前から暗号資産の取引所であるCOINBASEが最も比率が高く、ゼロコンタクトの中でかなり影響力のある銘柄となっています。

その他の銘柄も1つ1つの組み入れ比率が高く、個々の決算の影響を受けやすい投資信託と言えるでしょう。

特色②の「個別銘柄の選定において、アーク社の調査力を活用します。」について、アーク社というのはコロナ禍に話題になったキャシー・ウッド氏が率いる運用会社です。

アーク社は各テーマに沿ったETFの運用などを行っています。

コロナ禍でアーク社が投資する銘柄の株価が一気に上がり注目を集めましたが、その後市場全体の下落の影響を最も受けるような形になってしまい現在に至ります。

アーク社は、そもそも将来性を見越して銘柄選定しているため、コロナ禍後の下落は需要の先食いが起きたことが問題でした。

現在もスタンスはブレず、将来の成長が見込める銘柄に投資しています。

③の年1回決算は、6月7日に行われます。委託会社の収益分配方針に適えば分配金が発生するしますが、今までは1度も出ていません。

今後収益性が向上していくと分配金も発生する可能性があります。

以下はアーク社が銘柄選定をしている投資信託です。

償還日が2030年6月7日と決まっている?

「デジタル・トランスフォーメーション株式ファンド(予想分配金提示型)」は、2030年の6月7日が償還日として決まっています。

これは2030年の6月7日に投資信託の運用が終了し、強制的に売却されるということです。

長い期間の運用をすることができないため、積立投資には向いていません。

また、償還日付近で上昇していれば良いですが、下落していた場合は強制的に損切りされてしまうことになります。

そうならないためにも、利益が乗っている期間に早めに利益確定する必要があるでしょう。

一方で、予想分配金提示型ではない普通の投資信託「デジタル・トランスフォーメーション株式ファンド」の信託期間は無期限になっています。

積立投資や長期保有をするのであれば、こちらを購入しましょう。

また、間違えて予想分配金提示型を購入している場合は、乗り換えても良いでしょう。

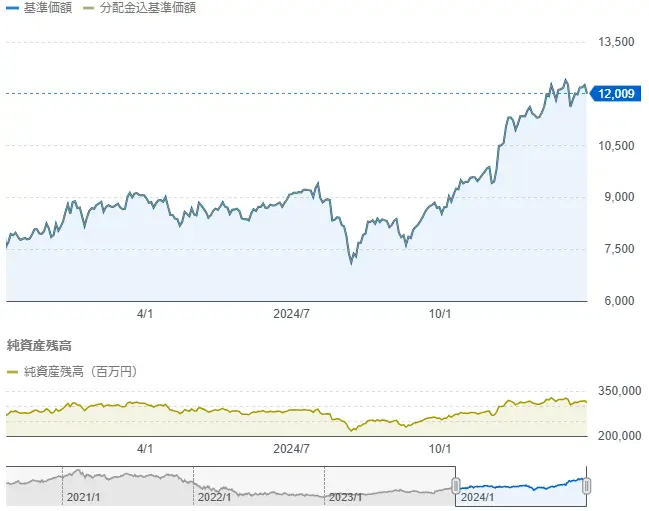

現在の基準価額とチャート推移

ゼロコンタクトの基準価額は2024年12月末時点で12,009円です。

2022年に大底を叩いた時の基準価額からは約3倍になっています。

とはいえ、設定来最高値は15,969円のため、全盛期には程遠い状況です。

続いてゼロコンタクトのチャートを紹介していきます。

今回は、ゼロコンタクトのようなテーマ型投信の対極にあるものとして、インデックス投信の代表格である「eMAXIS Slim米国株式(S&P500)」とチャートの期間を1年、3年、5年で比較してみました。

それぞれどのような結果になっているのか見ていきましょう。

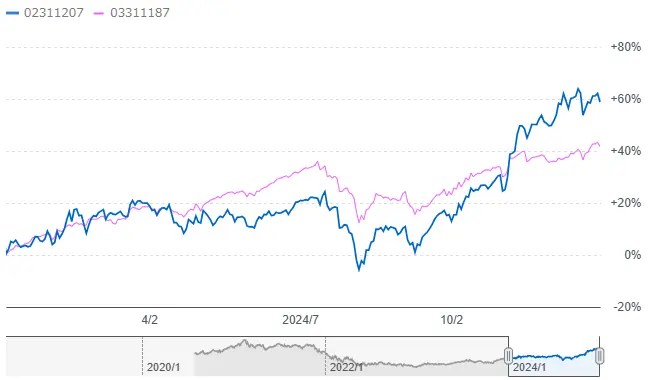

1年チャート

青:ゼロコンタクト

ピンク:eMAXIS Slim米国株式(S&P500)

ここ1年間のチャートを見ると、ゼロコンタクトは9月ごろから徐々に上昇しており、11月ごろにはeMAXIS Slim米国株式(S&P500)を上回りました。

米国で利上げがひと段落し、9月から利下げが開始したことでグロース株全般が上がっていたことや、次期大統領にトランプ氏が当選したことで暗号資産の規制緩和に期待が高まっていることからCOINBASEに恩恵があったことなどが理由として挙げられるでしょう。

3年チャート

青:ゼロコンタクト

ピンク:eMAXIS Slim米国株式(S&P500)

3年間のチャートでは、ゼロコンタクトの下落がもろに反映されており、下落耐性の強いインデックスに軍配が上がりました。

やはりグロース株だけでポートフォリオを持つとボラティリティが高くなってしまうということです。

5年チャート

青:ゼロコンタクト

ピンク:eMAXIS Slim米国株式(S&P500)

5年間のチャートを比較してもeMAXIS Slim米国株式(S&P500)が大きくアウトパフォームしています。

ゼロコンタクトは2020年のコロナ禍に一気に話題になり、2021年からは停滞しその後下落したため、ここ数年基本的に調子が良いインデックスと比較すると残念な結果になっていると言えるでしょう。

また、5年間のチャートで見るとわかりますが、ゼロコンタクトは設定来でマイナスが2年ほど続いていましたが、やっとここ最近でプラスに回復しました。

9月からの米国の利下げや次期大統領にトランプ氏が当選したことが追い風になっていたはずです。

ただしこの後解説しますが、FRBは利下げペースは今後鈍化する可能性を示唆しています。

その場合は、この回復は長くは続かないでしょう。

また2023年からAI関連や半導体など大きく上昇しているグロースセクターもあるため注目が他に移ってしまっている可能性も考えられます。

ゼロコンタクトは非接触型ビジネスをテーマとしたファンドで、成長株に投資する特徴があります。一方で、バランス型や安定性を重視するファンドを探している場合は、投資のソムリエのような選択肢もあります。詳しくは以下の記事を参照ください。

2022年からの値下がり理由は?

ゼロコンタクトが下落した理由は以下の2つです。

- インフレ鎮圧のための政策金利の利上げ

- コロナ禍独自のテーマ性と需要の先食い

まず挙げられるのはFRBによる利上げです。

コロナを経て物不足によるコストプッシュインフレが起き、それに加えてウクライナロシア戦争による原油価格の高騰などがインフレに拍車をかけました。

アメリカを始めとして世界的なインフレが起き、それを退治するためにFRBは政策金利の利上げに踏み切ったのです。

政策金利が上がると相対的に株式のバリュエーションが下がるため、特にゼロコンタクトの組み入れ銘柄のようなグロース株は打撃を受けます。

その結果2022年から大きく下落したのです。

また、基準価格の値下がり理由としてゼロコンタクトというのがコロナ禍独自のテーマだったことも挙げられます。

コロナ禍では、人と接触すると感染の危険がありましたが、それでもビジネスを止める訳には行かないためZOOMなどの非接触ツールがかなり利用されました。

本来徐々に成長していたであろう会社が、コロナ禍という特需を経て大きく成長したのです。

それ自体は悪いことではありませんが、一時的な特需を見越して購入していた投資家はもちろん「売り抜け」を初めから考えて買っています。

コロナ禍が落ち着きを見せつつあり、FRBの姿勢が利上げに傾きそうになったところで一気に投資家たちが売り抜けたことで下落したと考えられるでしょう。

以上がゼロコンタクトが値下がりした主な理由です。

9月からはFRBは利下げを開始しており、このまま利下げが続けばゼロコンタクトの組み入れ銘柄にとっては追い風になると考えられます。

ただしFRBは2024年12月に、今後の利下げペースについて鈍化を示唆する内容を発表。

さらには投資先銘柄は需要を先食いしてしまっているため今後の売上高成長率などは大きく期待できないのが実情ではないでしょうか。

続いてゼロコンタクトの掲示板での評判を見ていきましょう。

ゼロコンタクトの掲示板での悪い評判

こちらでは、Yahoo!ファイナンスやみんかぶの掲示板に寄せられたゼロコンタクトの悪い評判・口コミをまとめていきます。

主な評判は以下の通り。

信託報酬(手数料)が高い

まずは信託報酬について。

ゼロコンタクトの信託報酬は1.7985%となっています。

テーマ型投資信託の中では、高すぎるという水準ではありません。

ただし、インデックスに比べるとかなり高くなっています。

上でチャートを比較していたeMAXIS Slim米国株式(S&P500)の信託報酬は0.09372%です。

パフォーマンスもインデックスに劣っていることを考えるとゼロコンタクの信託報酬が高いと言われても仕方ないでしょう。

積立投資には向かない

ゼロコンタクが積立投資に向かない理由は以下の3つです。

- テーマ型投資信託であり将来が読めない

- 組み入れ銘柄が少なく分散性が低い

- 信託報酬が高く利益が出しづらい

テーマ型投資信託は、そのテーマが流行っている時に大いに上昇する一方で、熱が冷めると流動性は悪くなります。

組み入れ銘柄もテーマ性に準じて選ばれているため、銘柄数が少なく分散が効きません。

分散が効いていない投資信託は、ボラティリティが高くなるためキャピタルゲインを狙う難易度も高くなります。

また、テーマ型投資信託やその他のアクティブファンドはインデックスファンドに比べて信託報酬が高い傾向にあります。その点も積立投資には向かない理由になるでしょう。

株価下落後なかなか戻ってこない

ゼロコンタクトの掲示板に最も寄せられていた口コミが「基準価額が上がらない」というもの。

みんな大損してる投資信託

ガツガツ堕ちる

慣れてますが

とっとと見切ってその分S&Pでも買ったほうが回収早いかもしれないね

マジでそう思うよ

なんかもたついてますね 10,000は遠いのか

他のアクティブファンド系の投資信託の基準価額が上がっている中でゼロコンタクトのチャートにはあまり勢いがありません。

そのような結果がまたゼロコンタクへの不満や悪い評判に繋がっているのでしょう。

ただ、市場が上昇している中で勢いよく上がらない銘柄というのは注目されていないことがほとんどです。

我慢した分、後から他の銘柄より上がると思うのではなく、上がる理由がないから上がっていないと素直に諦めるのも肝心でしょう。

※2024年12月時点

ゼロコンタクトは9月から利下げが開始したことでグロース株全般が上がっていたことや、次期大統領にトランプ氏が当選したことなどが追い風となり、基準価額は上昇傾向にあります。

そのため投資家のコメントも基準価額上昇を喜ぶ声が増えてきています。

コロナ特有のテーマだった

ゼロコンタクトが現在復調しないのは、やはりコロナ特有のテーマだったことが挙げられます。

コロナ禍が明け、経済が活発になると注目されるのは非接触でなく、今まで我慢していた旅行やアクティビティなど。

そもそもゼロコンタクトというテーマがコロナにより恩恵を受けたテーマだったと言えるでしょう。

銀行や証券会社の営業に紹介されて購入した

ゼロコンタクを自分で選んで買ったのではなく、証券会社や銀行で勧められて購入したという口コミも散見されました。

14,000円くらいで銀行員に言われるがまま買ってしまった初心者です。

知識のないまま買ってしまい今マイナス80万です。とりあえず塩漬けして、様子見てます。いつか戻ってくるんでしょうかね。自己責任だとは思いますがこんなに下落する事があるとは知りませんでした。三井住友銀行は怖いです。

私も証券会社に言われるまま買い、今50万弱損です、少しでも損が、減るのを待ってるのですが、もどるのでしょうか?

証券会社や銀行員などの専門家に勧められると信じてしまいがちですが、株式投資は人に勧められて行うのはあまり推奨できません。

まして営業マンにはノルマのために販売しています。甘い言葉には騙されないようにしましょう。

ゼロコンタクトの掲示板での良い評判

こちらでは、Yahoo!ファイナンスやみんかぶの掲示板に寄せられたゼロコンタクトの良い評判・口コミをまとめていきます。

主な評判は以下の通り。

- 良い評判① 利下げが行われれば強い

- 良い評判② 基準価格は徐々に回復傾向

良い評判① 利下げが行われれば強い

金利下がったら

ボロ株が上がりそうだから

私はもう少し放置しておきます。

一時は半分になってどうなるかと思ってたけど!ちょこちょこ買い増ししてようやくプラス領域に、金利が下がれば上げていく

ゼロコンタクトの組み入れ銘柄は、グロース株がメインです。

グロース株は金融相場に上がりやすい傾向があります。

金融相場とは、中央銀行が利下げをしていく期間のこと。

米国では、9月から5.5%まで引き上げた金利の利下げを開始。

しばらくはゼロコンタクトに追い風となるでしょう。

ただしFRBは、今年最後のFOMC(政策金利などの金融政策を決定する会合)にて2025年は利下げペースは鈍化するとの声明文を発表しました。

ゼロコンタクトの強みがどこまで続くのかやや不安が残ります。

良い評判② 2024年は徐々に回復傾向

2024年に入ってから8月に大きな下落を経験した後、米国の利下げ開始やトランプ氏が次期大統領に当選したことでコイン規制緩和が期待されたことによるCOINBASEの好調を受け、9月ごろから上昇を開始しました。

8月の最安値からなんと約5000円上昇しています。

基準価額は現時点では回復の一途を辿っていると考えられるでしょう。

ゼロコンタクトの掲示板の評判・口コミまとめ

こちらでは、Yahoo!ファイナンスやみんかぶの掲示板に投稿されたゼロコンタクトの評判口コミをまとめていきます。

みんかぶの掲示板の評判・口コミ

DXという軸はまだ惟るでしょうが、「ゼロコンタクト」という概念に組み入れ銘柄が縛られるなら終わりですね。 コロナとともに終わったコンセプト。 今後伸びるかはまだ時間かかるかな。米国金利下がったらどうなるかね。。

2023年の口コミ

一時は大きなパフォーマンスでしたが、いまはボロボロ。 DXがテーマならまだ成長可能性を感じますが、副題の「ゼロ・コンタクト」がもう終わってる概念ですよね。 「ゼロ・コンタクト」に縛られるなら厳しいのかな。。。 もう今となっては売り時も逸し、かすかな望みに欠けるしかないですが、ここからの下げがあると。。。

2023年の口コミ

ARK系の新銘柄ということで発売直後に購入、グローバル・フィンテック同様に伸びてましたが、今はボロボロですね。ARK系は暫く我慢の時期でしょう。気長に春を待ちます。ハイテク系に振り過ぎたか…。もう少しインデックス銘柄の割合を増やしても良かったかもしれません。

2022年の口コミ

Yahoo!ファイナンスの掲示板の評判・口コミ

間違いないっすね

銘柄入れ替えとかすればいいのにね

とっとと見切ってその分S&Pでも買ったほうが回収早いかもしれないね

マジでそう思うよ

組入銘柄上位(5%弱)のショピファイ(Shopify)株が昨晩18%ほど下落しました(第一四半期の決算内容等への嫌気によるものとのこと)。

個別株の上下に一喜一憂すべきではないですが。。。

約3年前はココとsp500slim同じくらいの値じゃったかのう、期待して両方とも買ったが明暗がハッキリと分かれてココにはあまりにも酷い目に合った!

sp500の利益がココの損失でチャラじゃ!

今は少し上向いてるがどこまで(あと2倍まで行って元本じゃが)戻るかのう‼️

もうちょっと上がると思うんで

年内は放置します。申し訳ないですが、

余剰資金がまだたんまりあるので

他買ってます。これからは日本株がいいね

ゼロコンタクトの今後の見通しは?買いか売りか?【2025年】

さて、ゼロコンタクトの今後はどうなるのでしょうか。

こちらでは、市場環境と組み入れ銘柄の状況から今後の見通しを評価していきます。

結論から言うと、ゼロコンタクトは「ホールドor売り」と考えられます。

まず市場環境については、ゼロコンタクトにとっては悪くないと言えます。

これは現在、米国の中央銀行は利下げを実行している時期にあるからです。

また次期大統領にトランプ氏が当選されたことで、暗号資産の規制緩和が期待されています。

暗号資産の規制緩和が現実となれば、ゼロコンタクト組み入れ比率は以前から暗号資産の取引所であるCOINBASEが最も比率が高いため、良い影響を受けることでしょう。

これらの理由から、基本的にはホールドで良いと思われます。

ただ、筆者は売りでも良いと考えています。

その理由は、組み入れ銘柄の注目度と米国の利下げペース鈍化の示唆のため。

ゼロコンタクトの組み入れ銘柄は、やはりコロナ禍に話題になった銘柄がメインです。

現在株式市場はグロース株の中でもAIや半導体に注目が映ってしまっています。

また既出の通り、米国のFRBは2024年最後のFOMCで2025年は利下げペース鈍化を見込んでいると声明文を発表しました。

基準価額が上昇しているタイミングで、過度な期待をせずに早々に乗り換えるのも1つの策です。

したがって、「ホールドでも基本的に問題ないが、売却して乗り換えても良い」という結論になるのです。

また、テーマ型投資信託などを買って基準価額の上下に一喜一憂するのであれば、そもそもプロに運用を任せることができるヘッジファンドもおすすめです。

高利回りを目指すならヘッジファンドもおすすめ

テーマ型投資信託やアクティブファンドの投資信託を買うときに、「下落しても良いや」と思って購入する方は少ないはず。

投資するからにはなるべく下落しない方がよく、しっかり評価資産額は上がって行って欲しいですよね。

ただ、やはり自分で何かに投資するとそう上手くはいきません。

そこでおすすめなのが、外資系の投資銀行などで経験を積んだプロに運用を任せられるヘッジファンドです。

ヘッジファンドは、投資信託と違い自由な運用ができるため相場の上昇時も下落時も利益を狙うことができます。

また、リスクヘッジもプロが独自に組むことができるため、「ただ下落していく銘柄を見ている」ということは基本的にあり得ません。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

上記以外のヘッジファンドは以下の記事でご紹介しています。

ハイクア・インターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す企業融資ファンドです。

500万円の出資で、年間60万円の配当収入

ハイクアインターナショナルでは、3ヶ月ごとに出資額の3%が配当として支払われます。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

銀行預金の金利が0.1%程度の時代に、年利12%の固定配当。しかも株式のような価格変動がないため、「毎回いくら受け取れるか」が明確にわかります。

配当を使わずに再投資する「複利運用」を選べば、資産の成長スピードはさらに加速。1,000万円の出資なら、6年で約2倍、10年で約3倍になる計算です。

なぜ12%の高配当が可能なのか

秘密は「成長市場ベトナム×実績ある日系企業」という組み合わせにあります。

- GDP成長率は年6%前後で安定推移

- 2022年に一人当たりGDPが4,000ドルを突破

- 30代人口が最多の「人口ボーナス期」真っ只中

- 銀行融資金利は10%台が当たり前の高金利環境

この環境下で事業を展開すれば、10%以上の成長は決して非現実的な数字ではありません。

そこで気になるのが融資先「SAKUKO Vietnam」の実力ですよね。

SAKUKO Vietnamは2011年創業、ベトナムで14年の実績を持つ日系企業グループです。

- SAKUKO Store(日本製品専門店)— 35店舗、会員数37万人

- SAKURA Hotel(ビジネスホテル)— 2店舗

- Beard Papa(シュークリーム専門店)— 11店舗

グループ年商は約25億円。顧客の99%はベトナム人で、「日本製品=安心・高品質」というブランドイメージを武器に、着実にファンを増やし続けています。

さらに2025年以降は、焼肉店・牛カツ店・牛丼店などの外食事業や、日本の大手小売チェーンとの資本提携による食品スーパー展開も計画中。成長余地はまだまだ残されています。

投資家にとっての5つの安心材料

- 配当の確実性

-

株式市場の変動に左右されない事業融資型。融資先が利息を払う限り配当は継続

- いつでも解約可能

-

ロックアップ期間なし。急な資金需要にも対応できる

- 手数料ゼロ

-

運用手数料・成功報酬なし。配当はそのまま受け取れる

- 上場予定で透明性向上

-

2026年にベトナムUPCoM市場へ上場申請中。上場後は四半期決算の開示義務あり

- 代表が顔出しで情報発信

-

会長のヤン氏がYouTubeで事業状況を公開。投資先を自分の目で確認できる

無料相談で疑問を解消

「年利12%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。ハイクアインターナショナルでは、出資前に無料の個別相談を実施しています。運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

\ フォーム入力1分で無料個別相談を予約 /

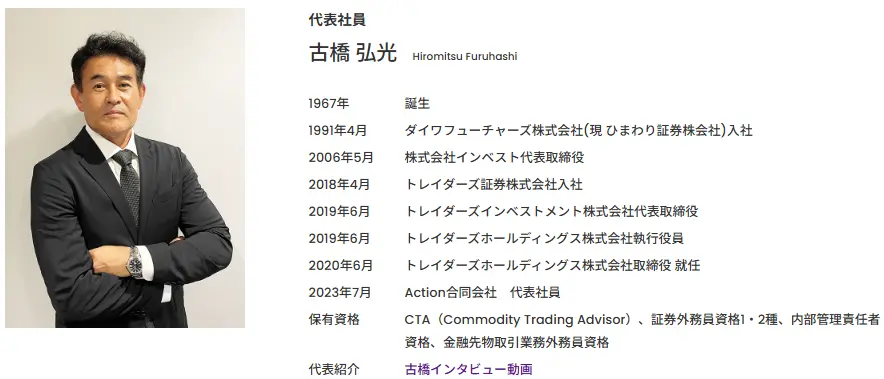

アクション

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

ゼロコンタクトの評判・掲示板に関するよくある質問

最後にゼロコンタクトの掲示板に投稿された評判・口コミや、投資信託としての特徴に関するよくある質問に回答していきます。

ゼロコンタクトはどんな投資信託ですか?

ゼロコンタクトは、非接触ビジネスを提供している銘柄の中で将来の成長が期待できる銘柄を集めた投資信託です。

他に良い投信はありますか?

ゼロコンタクトのようなアクティブファンドでは、アライアンスバーンスタインやグローバルAIファンドが長期で結果を出しています。

ゼロコンタクトの信託期間は無期限ですか?

ゼロコンタクトの信託金は無期限です。

ただし、「デジタル・トランスフォーメーション株式ファンド(予想分配金提示型)」に関しては2024年6月7日が償還日として定められています。

ゼロコンタクトの評判:まとめ

今回はゼロコンタクトに関する悪い評判や良い評判、その他掲示板に投稿されている評判・口コミについて解説してきました。

ゼロコンタクトは基準価格が低調なこともあり、あまり良い評判は見受けられませんでした。

ただし、取り巻く環境は2024年9月以降そこまで悪くなく、良い評判も増えてきたように感じられます。

今後の見通しとしては基本的にはホールド、または調子が良いタイミングで早々に売り抜けても良いという評価ができるでしょう。

投資信託がなかなか上がらず利益が出ていないのであればヘッジファンドも検討してみてください。

ヘッジファンドは投資のプロに運用を任せられるため、勝率は高くなります。

以下の記事で日本におけるヘッジファンドのランキングを紹介しているので、参考にしてみてはいかがでしょうか。