「高金利の退職金専用定期預金に預けよう」

退職金を受け取ったら、まずはこのように考える方が多いはずです。

本記事では、主な金融機関が扱う100商品以上の退職金専用定期預金を、金利ごとにランキング形式でご紹介していきます。

☞早速、退職金専用定期預金のランキングをチェックしたい方はこちら

ただし、「高金利で安全な退職金専用定期預金!」と銘打って販売していても、実際には最初の3ヶ月だけ高金利であとは普通預金の金利が適用される、もしくは投資信託などとのセット商品で実際にはリスクが高かったりと、「増えない」「安全じゃない」といった注意点も存在します。

また昨今の日本では毎年2%程度のインフレが進んでおり、退職金専用定期預金の金利ではこのインフレを補うことができずに資産が実質マイナスになっていく…なんてことも。

そこで本記事では安全性が高く、かつ収益性も期待できてインフレ対策が可能な運用先を厳選し、安全性 × 収益性で選ぶ退職金の預け先・運用先ランキング11選もご紹介しています。

安全性が高く、かつ年12~17%もの高い収益性を期待できる運用先なら、1~3位の運用先も退職金の預け先として検討の価値があるでしょう。

| 運用先 | 特徴 |

|---|---|

| 1位: ハイクア インターナショナル | 事業融資で 年間合計12%の 固定配当 |

| 2位: アクション | 2024年度の実績 17.35% |

| 3位: GFマネジメント | 過去に 年平均29%の実績 |

退職金を守りつつも、老後資金確保のために増やしていきたいとお考えだった方は、是非最後までお見逃しなく。

【最新版】退職金専用定期預金の金利ランキング!

では早速ですが、メガバンク・地方銀行・信用金庫・信用組合といった主要な金融機関が扱う退職金専用定期預金100商品以上を、金利ごとにランキング形式でご紹介していきます。

高金利が適用される期間ごとにランキング付けをしましたので、自分に合った商品を探してみて下さい。

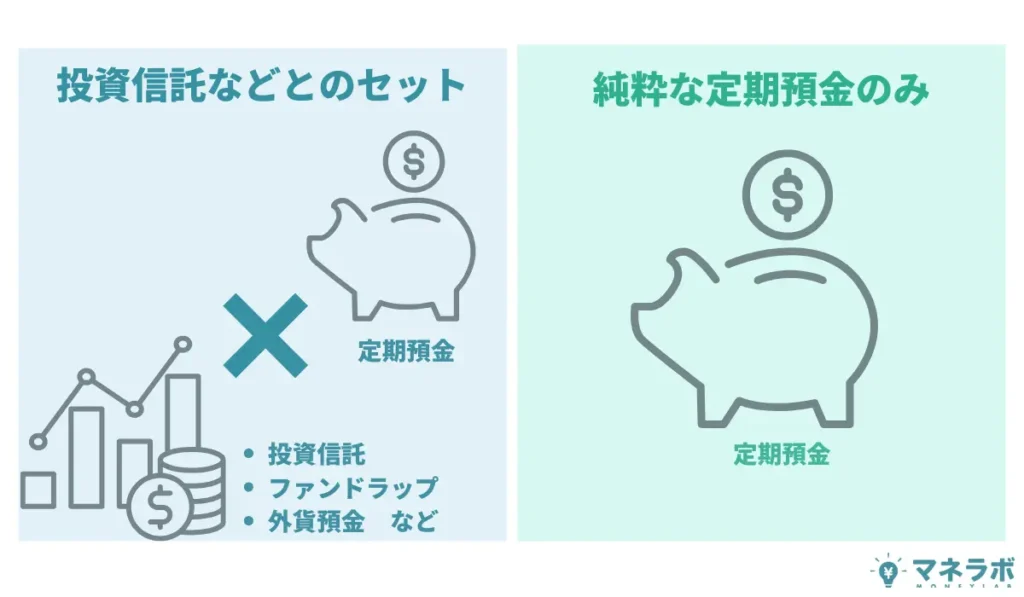

なお、3ヶ月の商品に関しては数が多く、また投資信託などとのセット商品も混在しているため、投資信託などとのセット商品と純粋な定期預金のみの商品でご紹介を分けています。

| 期間 | 1位の金利 | 利回り |

|---|---|---|

| 3ヶ月 投資信託などとのセット | 年10% | 2.50% |

| 3ヶ月 定期預金のみ | 年2.2% | 0.55% |

| 6ヶ月 | 年1.5% | 0.75% |

| 1年 | 年0.985% | ー |

| 3年 | 年1.4% | 4.2% |

| 5年 | 年1.1% | 5.5% |

| 1年で12%(固定)の配当利回りなら: ハイクアインターナショナル | ||

ご覧の通り、退職金専用定期預金(定期預金のみの商品)においては、高くても年1~2%程度の金利しか期待できません。

ハイクアインターナショナルでは1年で12%の固定配当を実現しています。安全性・収益性においてもバランスよく、退職金の預け先・運用先としても優秀です。

\ フォーム入力1分で無料個別相談を予約 /

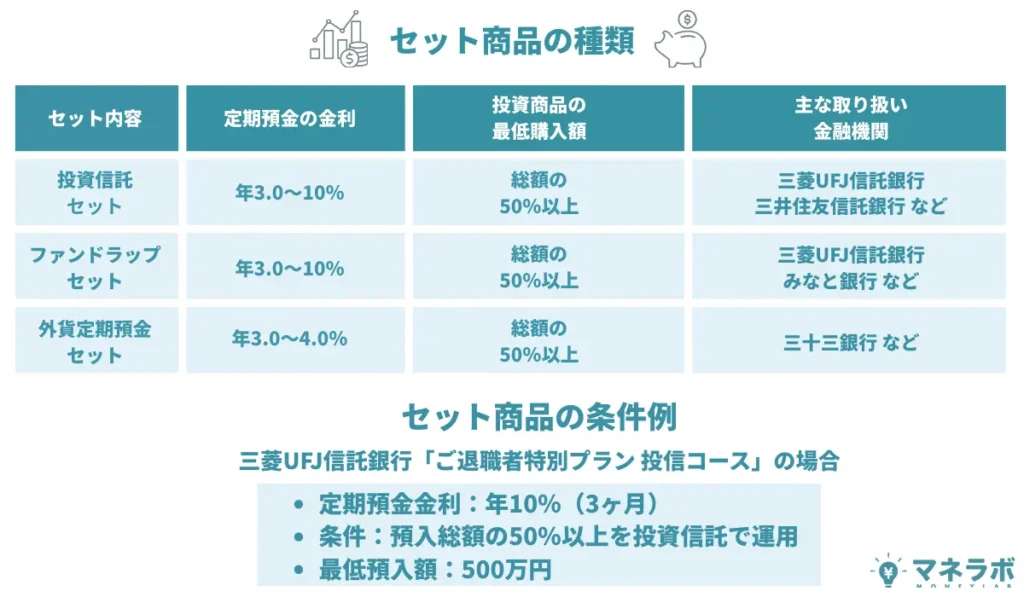

【3ヵ月】退職金専用定期預金の金利ランキング(投資信託などとのセット)

退職金専用定期預金の中でも、高金利適用期間3ヶ月の商品は最も取扱いが多いです。

ここでは投資信託やファンドラップ、外貨定期預金などとのセット商品に絞って金利の高い順にランキング付けを行いました。

1~5位

| 銀行名 | 金利 ※定期預金の部分のみ | 預入期間 トータルの利回り | プラン名 | セット商品 | 投資商品金利 | 条件 | 元本保証 ※定期預金の部分のみ | 最低預入額 |

|---|---|---|---|---|---|---|---|---|

| 1位: 三菱UFJ信託銀行 | 年10% | 2.50% | ご退職者特別プラン 投信コース | 投資信託 | 運用成果次第 | なし | あり | 500万円 ※預入総額の50%以上を 投信に |

| 1位: 三菱UFJ信託銀行 | 年10% | 2.50% | ご退職者特別プラン ファンドラップコース | ファンドラップ | 運用成果次第 | なし | あり | 1000万円 ※預入総額の50%以上を ファンドラップに |

| 1位: 三井住友信託銀行 | 年10% | 2.50% | 退職金特別プラン投資運用コース 運用50タイプ | 投資信託/ ファンドラップ | 運用成果次第 | なし | あり | 500万円 ※預入総額の50%以上を 投信/ファンドラップに |

| 4位: ちば興銀 | 年8.0% | 2% | 資産運用セットプラン「コスモスマネープラン」退職金プラン | 株式投資信託/ ファンドラップ | 運用成果次第 | なし | あり | 100万円 |

| 5位: みなと銀行 | 年7.0% | 1.75% | セレクトG 退職金運用コース(投資信託300万円以上) | 投資信託 | 運用成果次第 | なし | あり | 投信300万円以上、 定期預金5000万円以下 かつ総額の50%以下 |

| 5位: 関西みらい銀行 | 年7.0% | 1.75% | 退職金運用プラン 投資信託組み入れコース | 投資信託/ ファンドラップ | 運用成果次第 | なし | あり | 200万円 ※預入総額の50%以上を 投信/ファンドラップに |

6位以降 ※気になる方はクリック

| 銀行名 | 金利 ※定期預金の 部分のみ | 預入期間 トータルの利回り | プラン名 |

|---|---|---|---|

| 7位: 山形銀行 | 年6.0% | 1.50% | チェリーファイル 「退職金プラン」 |

| 8位: 佐野信用金庫 | 年5.3% | 1.325% | 退職金定期預金 投資信託コース |

| 9位: 佐野信用金庫 | 年5.0% | 1.25% | 退職金定期預金 投資信託コース |

| 9位: みなと銀行 | 年5.0% | 1.25% | セレクトG 退職金運用コース(投資信託100万円以上) |

| 11位: 三十三銀行 | 年4.225% | 約1.056% | セットプラン(退職金運用) |

| 12位: 山形銀行 | 年4.0% | 1.00% | チェリーファイル「退職金プラン」(NISA口座なし) |

| 13位: 八十二銀行 | 年3.875% | 約0.96% | 八十二運用セットプラン |

| 14位: 第四北越銀行 | 年3.525% | 約0.88% | ワンダフルライフ応援定期預金 資産運用プラン |

| 15位: 三井住友信託銀行 | 年3.50% | 0.875% | 退職金特別プラン 投資運用コース 運用20タイプ |

| 16位: 第四北越銀行 | 年3.225% | 約0.8% | ワンダフルライフ応援定期預金 資産運用プラン |

| 17位: 尼崎信用金庫 | 年3.0% | 0.75% | 退職金特別定期預金(投資信託240万円以上) |

| 18位: 尼崎信用金庫 | 年1.625% | 約0.406% | 退職金特別定期預金(投資信託100万円以上) |

| 19位: 滋賀銀行 | 年1.00% | 0.25% | 退職金スペシャルプラン 資産形成コース |

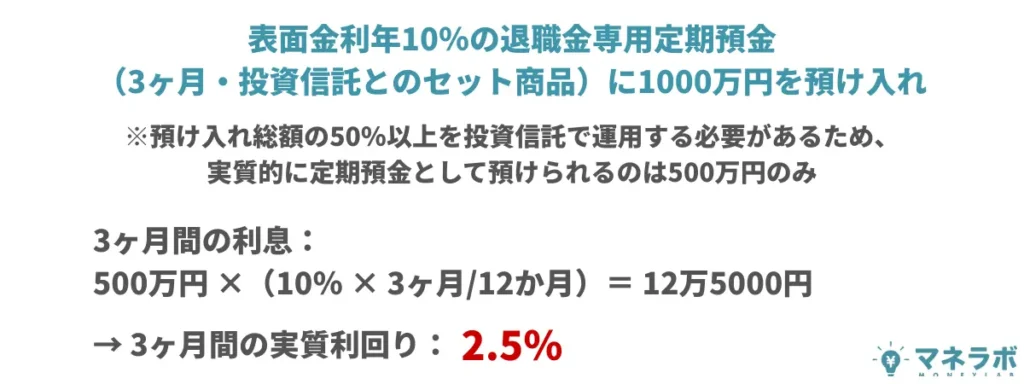

投資信託やファンドラップなどとのセット商品であるため、1年間預けた場合の定期預金部分に年1~10%(年率換算)の高金利が設定されています。

ただし、適用期間は3ヵ月だけですので、実際に受け取れる利息は年率の4分の1、つまり0.25~2.50%となりますが、それでも定期預金だけの商品と比べると高めですよね。

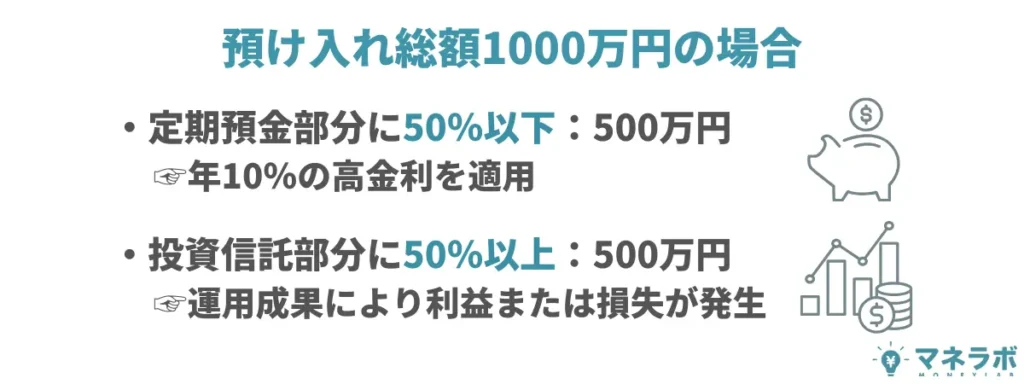

1位の「ご退職者特別プラン 投信コース(三菱UFJ信託銀行)」に1000万円を3ヶ月預けた場合、いくらの利息を受取れるのかをシミュレーションしてみましょう。

なお、同商品は預入総額の50%以上を投資信託で運用しなくてはいけないので、実質500万円が定期預金部分として預けられることとなります。

※実際には500万円のみが定期預金として預けられる。投資信託部分の金利に関しては運用成果次第。

500万円 × 2.50%(10% × 3ヶ月/12か月)

= 12万5,000円の利息

このように、非常に高い利息を受取れることが分かりますね。

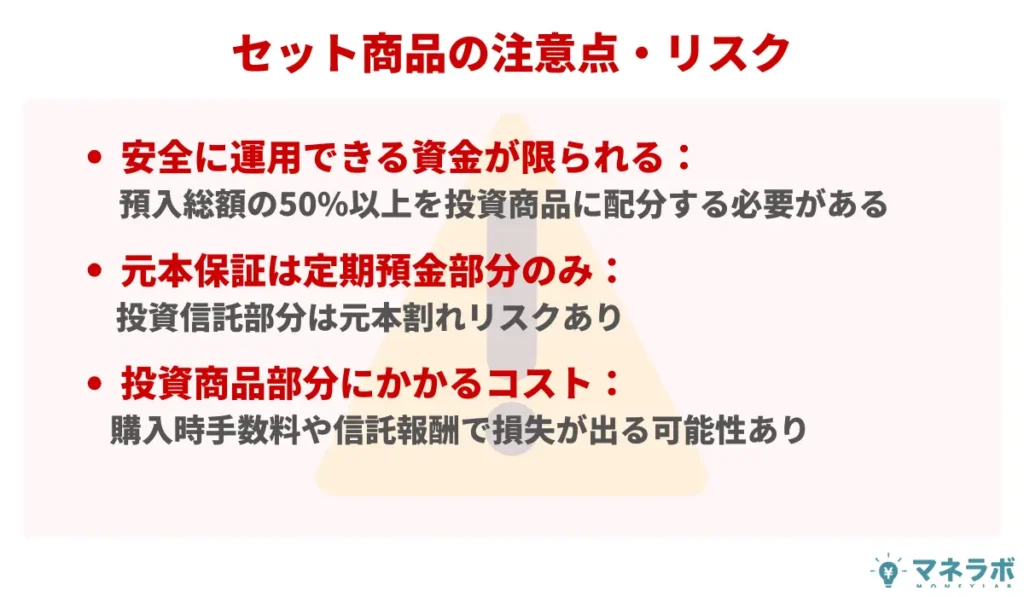

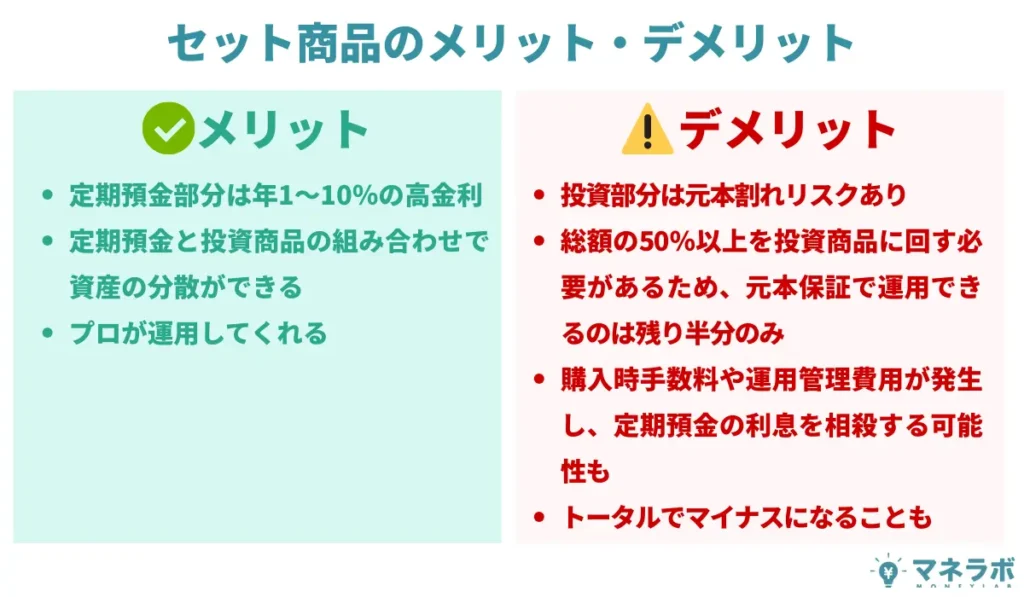

ただし、投資信託などとのセット商品に関しては、以下のような注意点・リスクを伴います。

定期預金の部分だけでなく、投資部分を含めた総合的なリターンで判断する必要があるため、高金利に惹かれて不要な投資をしないよう、自身の資産運用方針と照らし合わせて慎重に判断する必要があるでしょう。

12~17%以上の高い利回りが期待できて、かつ安全性の高い運用先を探している方は、以下も検討する価値があるでしょう。

- 事業融資で年間12%(固定)の安定収益を確保:ハイクアインターナショナル

- 多様なポートフォリオ戦略で2024年度17.35%の実績:アクション

- 日本の厳選大型株への投資で過去には年平均29%の実績:GFマネジメント

☞詳しくは安全性 × 収益性で選ぶ!退職金の預け先・運用先ランキングで解説しています。

【3ヵ月】退職金専用定期預金の金利ランキング(定期預金のみ)

ここでは、3ヶ月ものの中でも純粋な定期預金のみの商品に絞って金利の高い順にランキング付けを行いました。

☞投資信託などとのセット商品(3ヶ月もの)のランキングはこちら

1~5位

| 銀行名 | 金利 | 預入期間 トータルの利回り | プラン名 | 条件 | 元本保証 | 最低預入額 |

|---|---|---|---|---|---|---|

| 1位: みずほ銀行 | 年2.2% | 約0.55% | 退職金特別金利円定期預金 | 積立投資信託の契約・ 新規申し込み | あり | 1000万円 |

| 2位: みずほ銀行 | 年2.0% | 約0.5% | 退職金特別金利円定期預金 | なし | あり | 1000万円 |

| 2位: 三菱UFJ信託銀行 | 定期預金の部分: 年2.0% ずっと安心信託の部分: 運用成果次第で変動 | 定期預金の部分: 年0.50% ずっと安心信託の部分: 運用成果次第で変動 | ご退職者特別プラン 元本保証ずっと安心コース ※「ずっと安心信託(元本保証)」 とのセット商品。 | なし | あり | 1000万円 ※総額の50%以上をずっと安心信託に |

| 2位: 三井住友信託銀行 | 年2.0% | 0.50% | 退職金特別プラン 定期預金コース | なし | あり | 500万円 |

| 2位: 北伊勢上野信用金庫 | 年2.0% | 0.50% | ニューライフ応援定期預金 | なし | あり | 300万円 |

| 2位: 三菱UFJ銀行 | 年2.0% | 0.50% | 退職金円定期金利優遇プラン | なし ※エクセレント倶楽部会員限定 | あり | 1000万円 |

6位以降 ※気になる方はクリック

| 銀行名 | 金利 | 預入期間 トータルの利回り | プラン名 |

|---|---|---|---|

| 7位: みなと銀行 | 年1.7% | 0.43% | セレクトG ワンクッションコース |

| 8位: 第四北越銀行 | 年1.525% | 約0.38% | ワンダフルライフ応援定期預金 定期預金プラン |

| 9位: みなと銀行 | 年1.5% | 0.38% | セレクトG ワンクッションコース |

| 9位: 京都銀行 | 年1.5% | 0.38% | 退職金特別定期預金 ファーストステップⅡ |

| 9位: 島根中央信用金 | 年1.5% | 0.38% | 退職金専用 金利上乗せ定期預金 浪漫スペシャル |

| 12位: 山梨県民信用組合 | 年1.325% | 約0.33% | 退職金定期預金 |

| 13位: トマト銀行 | 年1.305% | 約0.32% | 退職金運用向け金利優遇サービス(1000万円以上) |

| 14位: 桑名三重信用金庫 | 年1.30% | 0.33% | 退職金専用定期預金「これから」 |

| 15位: 飯田信用金庫 | 年1.250% | 約0.31% | 退職者専用特別金利定期預金 ゴールドコース |

| 16位: 第四北越銀行 | 年1.225% | 約0.3% | ワンダフルライフ応援定期預金 定期預金プラン |

| 17位: 島根中央信用金庫 | 年1.21% | 約0.3% | 退職金専用 金利上乗せ定期預金 浪漫スペシャル |

| 18位: 香川銀行 | 年1.205% | 約0.3% | 退職金資産運用プラン2ステージ ステージ1 |

| 18位: トマト銀行 | 年1.205% | 約0.3% | 退職金運用向け金利優遇サービス(1000万円以上) |

| 18位: 広島銀行 | 年1.205% | 約0.3% | 退職金専用定期預金(1000万円以上) |

| 21位: イオン銀行 | 年1.2% | 0.3% | 退職金定期預金 |

| 21位: JA福岡市東部 | 年1.2% | 0.3% | 退職金専用定期貯金(ドリームライフ) |

| 21位: 静岡中央銀行 | 年1.2% | 0.3% | 短期運用型退職金定期預金 ひとまずプラン |

| 21位: 愛媛銀行 | 年1.2% | 0.3% | 退職金専用定期預金 |

| 25位: 愛媛銀行 | 年1.1% | 0.275% | 退職金専用定期預金 |

| 26位: 飯田信用金庫 | 年1.050% | 約0.26% | 退職者専用特別金利定期預金 プラチナコース |

| 27位: 福邦銀行 | 年1.025% | 約0.25% | 退職金定期預金「夢えがく」 |

| 27位: 福井銀行 | 年1.025% | 約0.25% | 退職金プレミアム定期預金 |

| 29位: 呉信用金庫 | 年1.005% | 約0.25% | 退職金専用 スーパー定期預金 |

| 30位: きのくに信用金庫 | 年1.005% | 約0.25% | 退職金専用定期預金”アニバーサリー” |

| 31位: 愛媛銀行 | 年1.0% | 0.25% | 退職金専用定期預金 |

| 31位: 伊予銀行 | 年1.0% | 0.25% | 退職金専用定期預金 ハッピーステージ1 |

| 31位: 荘内銀行 | 年1.0% | 0.25% | 退職金専用定期預金 |

| 31位: 沼津信用金庫 | 年1.0% | 0.25% | 退職金・相続金専用定期預金「NEXT LIFE PLAN」 |

| 31位: 中国銀行 | 年1.0% | 0.25% | 退職金定期預金(1000万円以上・条件あり) |

| 31位: のと共栄信用金庫 | 年1.0% | 0.25% | 退職金専用定期預金 新生活物語 年金コース |

| 31位: もみじ銀行 | 年1.0% | 0.25% | 「退職記念」特別金利定期預金 |

| 31位: 山形銀行 | 年1.0% | 0.25% | 退職金運用プラン じっくり検討プラン |

| 31位: 愛媛信用金庫 | 年1.0% | 0.25% | 退職金専用定期預金 |

| 31位: 佐野信用金庫 | 年1.0% | 0.25% | 退職金定期預金 通常コース |

| 31位: 京都北都信用金庫 | 年1.0% | 0.25% | 退職金特別定期預金「セカンドライフ」 |

| 31位: 北陸銀行 | 年1.0% | 0.25% | 退職金専用定期預金「Gエイジ」 |

| 31位: 富山第一銀行 | 年1.0% | 0.25% | 退職金定期預金(特別資金定期預金) |

| 44位: トマト銀行 | 年0.805% | 約0.20% | 退職金運用向け金利優遇サービス(300万円以上) |

| 45位: 北陸銀行 | 年0.75% | 約0.18% | 退職金専用定期預金「Gエイジ」 |

| 46位: 北おおさか信用金庫 | 年0.725% | 約0.181% | 退職金定期預金「ひとまず」 |

| 46位: 三十三銀行 | 年0.725% | 約0.181% | 退職金専用定期 |

| 48位: トマト銀行 | 年0.705% | 約0.176% | 退職金運用向け金利優遇サービス(300万円以上) |

| 48位: 広島銀行 | 年0.705% | 約0.17% | 退職金専用定期預金(300万円以上) |

| 50位: 八十二銀行 | 年0.625% | 約0.15% | セカンドライフプラン |

| 50位: 尼崎信用金庫 | 年0.625% | 約0.156% | 退職金特別定期預金 |

| 52位: 呉信用金庫 | 年0.605% | 約0.15% | 退職金専用 スーパー定期預金 |

| 53位: のと共栄信用金庫 | 年0.6% | 0.15% | 退職金専用定期預金 新生活物語 一般コース |

| 53位: 東京スター銀行 | 年0.5% | 0.13% | 退職金専用 スターワン円定期預金 |

| 53位: 佐野信用金庫 | 年0.5% | 0.13% | 退職金定期預金 通常コース |

| 53位: 京都北都信用金庫 | 年0.5% | 0.13% | 退職金特別定期預金「セカンドライフ」 |

| 53位: 北陸銀行 | 年0.5% | 0.13% | 退職金専用定期預金「Gエイジ」 |

| 53位: 富山第一銀行 | 年0.5% | 0.13% | 退職金定期預金(特別資金定期預金) |

| 53位: 中国銀行 | 年0.5% | 約0.125% | 退職金定期預金(300万円以上1000万円未満または条件なしで1000万円以上) |

| 53位: 横浜銀行 | 年0.5% | 0.13% | 資産運用パッケージ 定期預金コース【退職金・相続金限定】 |

| 53位: 京都信用金庫 | 年0.5% | 0.13% | 京信退職金定期 セカンドライフ |

| 53位: 京都銀行 | 年0.5% | 0.13% | 退職金特別定期預金 ファーストステップ |

| 63位: きのくに信用金庫 | 年0.45% | 約0.11% | 退職金専用定期預金”アニバーサリー” |

| 63位: 滋賀銀行 | 年0.45% | 約0.11% | 退職金スペシャルプラン 定期預金コース |

金利適用が3ヵ月の退職金専用定期預金は最も商品数が多く、選択肢が豊富なのが特徴的です。

なお、2位の「ご退職者特別プラン 元本保証ずっと安心コース(三菱UFJ信託銀行)」は「ずっと安心信託」とのセット商品になっており、預け総額の50%以上をずっと安心信託で運用するという条件付きではありますが、元本保証とのことでこちらでご紹介しました。

適用金利は年0.45~2.2%となり、同じ3ヶ月という期間でも投資信託などとのセット商品よりも金利は低くなります。

また上記金利は1年間預けた場合の年率となり、実際に受け取れる利息は年率の6分の1、つまり0.11~0.55%となります。

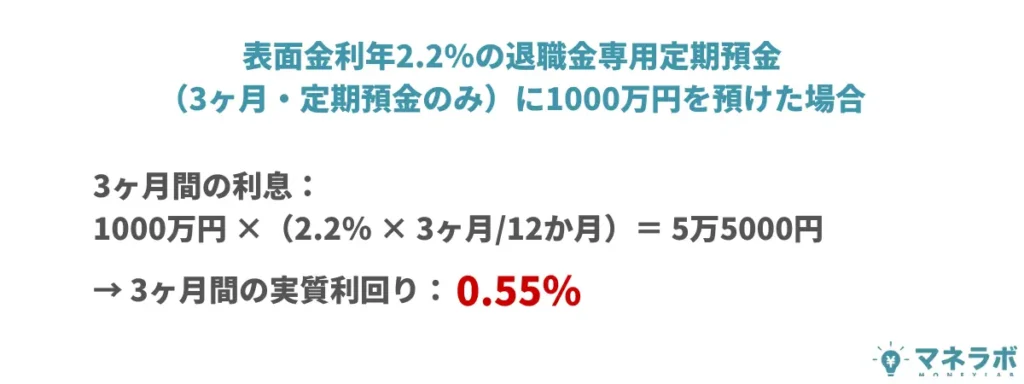

1位の「退職金特別金利円定期預金(みずほ銀行)」に1000万円を3ヶ月預けた場合、いくらの利息を受取れるのかをシミュレーションしてみましょう。

1000万円 × 0.55%(2.2% × 3ヶ月/12か月)

= 5万5,000円の利息

1000万円を預けても5.5万円の利息しか受け取れないのが現状です。

また1位の「退職金特別金利円定期預金(みずほ銀行)」は年2.2%と定期預金のみで3カ月ものの商品の中では高金利で魅力的ではありますが、最低預入額は1000万円からと高額で、利用できる人にも限りがあるでしょう。

案外、自分の条件に合った商品を見つけるのは大変なのです。

退職金の預け先・運用先として、

- 最低預け入れ額500万円~

- 12~17%の高い利回り

- 安定的で高い収益

が期待できる商品をお探しの方は以下もぜひご検討下さい。

| 運用先 | 期待利回り | 最低投資額 | 特徴 |

|---|---|---|---|

| ハイクアインターナショナル | 年間12%(固定) | 500万円 | 事業融資で安定的な収益確保 |

| アクション | 2024年度の実績: 17.35% | 500万円 | 多様なポートフォリオ戦略で収益確保 |

| GFマネジメント | 18~23年の年平均: 29% | 1000万円 ※500万円からも相談可 | 日本の厳選大型株への集中投資で爆発的な収益確保 |

☞詳しくは安全性 × 収益性で選ぶ!退職金の預け先・運用先ランキングで解説しています。

【6ヵ月】退職金専用定期預金の金利ランキング

1~5位

| 銀行名 | 金利 | 預入期間 トータルの利回り | プラン名 | 条件 | 元本保証 | 最低預入額 |

|---|---|---|---|---|---|---|

| 1位: 浜松いわた信用金庫 | 年1.5% | 0.75% | 退職金専用定期預金 | なし | あり | 100万円 |

| 1位: 島根中央信用金庫 | 年1.5% | 0.75% | 退退職金専用 金利上乗せ定期預金 浪漫スペシャル | 年金受取口座指定・予約 | あり | 100万円 |

| 3位: 三菱UFJ信託銀行 | 年1.4% | 0.70% | ご退職者特別プラン 定期預金コース | NISA口座開設+ 投信積立月1万円以上 | あり | 1000万円 |

| 4位: きらぼし銀行 | 年1.3% | 0.65% | 退職金特別金利定期預金「セカンドライフ応援団」 | なし | あり | 300万円 |

| 5位: 三菱UFJ信託銀行 | 年1.2% | 0.60% | ご退職者特別プラン 定期預金コース | なし | あり | 1000万円 |

6位以降 ※気になる方はクリック

| 銀行名 | 金利 | 預入期間 トータルの利回り | プラン名 |

|---|---|---|---|

| 6位: 豊田信用金庫 | 年1.050% | 0.53% | ゆとりプラン(退職金運用プラン) |

| 7位: 香川銀行 | 年1.035% | 約0.517% | 退職金資産運用プラン2ステージ ステージ2 |

| 8位: ちば興銀 | 年1.0% | 0.50% | 退職金定期 |

| 9位: 香川銀行 | 年0.935% | 約0.467% | 退職金資産運用プラン2ステージ ステージ2 |

| 10位: 山梨県民信用組合 | 年0.875% | 約0.43% | 退職金定期預金 |

| 11位: 豊田信用金庫 | 年0.750% | 0.38% | ゆとりプラン(退職金運用プラン) |

| 12位: 香川銀行 | 年0.735% | 約0.367% | 退職金資産運用プラン2ステージ ステージ2 |

| 13位: 千葉銀行 | 年0.7% | 0.35% | 退職金定期預金 |

| 14位: 佐野信用金庫 | 年0.6% | 0.30% | 退職金定期預金 通常コース |

| 15位: 香川銀行 | 年0.535% | 約0.267% | 退職金資産運用プラン2ステージ ステージ2 |

| 16位: 湖東信用金庫 | 年0.5% | 0.25% | 退職金専用定期預金「ゴールデンエイジ」 |

| 17位: 佐野信用金庫 | 年0.3% | 0.15% | 退職金定期預金 通常コース |

金利適用が6ヵ月の退職金専用定期預金に関しては取り扱いをしている機関が比較的少なく、17商品にとどまりました。

17商品とも純粋な定期預金のみの商品です。

金利は年0.3~1.5%と高金利に見えますが、これは1年間預けた場合の年率です。

上記商品は適用期間が6ヵ月だけですので、実際に受け取れる利息は年率の2分の1、つまり0.15~0.75%となります。

1位の「退職金専用定期預金(浜松いわた信用金庫)」に1000万円を6ヶ月預けた場合、いくらの利息を受取れるのかをシミュレーションしてみましょう。

1000万円 × 0.75%(1.5% × 6ヶ月/12か月)

= 7万5,000円の利息

預け入れ期間が中期になることで、受け取れる利息額は他の期間の純粋な定期預金の商品と比べて高くなることがわかりますね。

【1年】退職金専用定期預金の金利ランキング

1~5位

| 銀行名 | 金利 | プラン名 | 条件 | 元本保証 | 最低預入額 |

|---|---|---|---|---|---|

| 1位: 鳥取銀行 | 年0.985% | とりぎん退職金特別金利プラン | 優遇条件3項目以上該当 | あり | 100万円 |

| 2位: 伊予銀行 | 年0.935% | 退職金専用定期預金 ハッピーステージ2 | 年金指定・予約または給与振込指定+0.1%、 NISA口座開設+0.1% どちらの条件も満たした場合:+0.2% | あり | 100万円 |

| 3位: 伊予銀行 | 年0.835% | 退職金専用定期預金 ハッピーステージ2 | 年金指定・予約または給与振込指定+0.1%、 NISA口座開設+0.1% どちらか条件を満たした場合:+0.1% | あり | 100万円 |

| 4位: JAバンク長野 | 年0.825% | 特別金利定期貯金「GOGO人生」 | 年金予約または年金受給中 | あり | 300万円 |

| 5位: 広島県信用組合 | 年0.8% | 退職金定期預金 | 年金受取取引中・予約 | あり | 100万円 |

6位以降 ※気になる方はクリック

| 銀行名 | 金利 | プラン名 |

|---|---|---|

| 6位: 鳥取銀行 | 年0.735% | とりぎん退職金特別金利プラン |

| 6位: 伊予銀行 | 年0.735% | 退職金専用定期預金 ハッピーステージ2 |

| 8位: 高知銀行 | 年0.7% | 自由金利定期預金 ビビッド・プレミアム |

| 9位: 広島銀行 | 年0.640% | 退職金専用定期預金(1000万円以上) |

| 10位: JAバンク長野 | 年0.625% | 特別金利定期貯金「GOGO人生」 |

| 10位: 山梨県民信用組合 | 年0.625% | 退職金定期預金 |

| 12位: 広島県信用組合 | 年0.6% | 退職金定期預金 |

| 12位: イオン銀行 | 年0.6% | 退職金定期預金 |

| 12位: 大分みらい信用金庫 | 年0.6% | 退職金定期預金 |

| 12位: 大分県信用組合 | 年0.6% | 退職者専用定期預金「彩~いろどり」 |

| 16位: 桑名三重信用金庫 | 年0.575% | 退職金専用定期預金「これから」 |

| 17位: 鳥取銀行 | 年0.535% | とりぎん退職金特別金利プラン |

| 17位: 愛媛信用金庫 | 年0.535% | 退職金専用定期預金 |

| 17位: 愛媛銀行 | 年0.535% | 退職金専用定期預金 |

| 20位: 高知銀行 | 年0.5% | 自由金利定期預金 ビビッド・プレミアム |

| 20位: 千葉銀行 | 年0.5% | 退職金定期預金 |

| 22位: 関西みらい銀行 | 年0.475% | 退職金運用プラン 円定期預金コース |

| 23位: 広島銀行 | 年0.440% | 退職金専用定期預金(300万円以上) |

| 24位: 愛媛信用金庫 | 年0.435% | 退職金専用定期預金 |

| 24位: JA愛媛たいき | 年0.435% | 退職金専用定期貯金【NEWかがやき】 |

| 26位: 愛媛銀行 | 年0.434% | 退職金専用定期預金 |

| 27位: きらやか銀行 | 年0.4% | 山形応援シリーズ 退職金専用定期預金「前途悠々」 |

| 27位: 沖縄県労働金庫 | 年0.4% | ろうきんプレミアム60 ニューマネー |

| 29位: 沖縄県労働金庫 | 年0.35% | ろうきんプレミアム60 書替継続 |

| 29位: 大分県信用組合 | 年0.35% | 退職者専用定期預金「彩~いろどり」 |

| 31位: 愛媛信用金庫 | 年0.335% | 退職金専用定期預金 |

| 31位: JA愛媛たいき | 年0.335% | 退職金専用定期貯金【NEWかがやき】 |

| 31位: 愛媛銀行 | 年0.335% | 退職金専用定期預金 |

| 34位: 銚子信用金庫 | 年0.265% | 退職金専用定期預金 |

金利適用が1年の退職金専用定期預金に関しては取り扱いをしている機関が比較的多く、選択肢が豊富です。

ちなみに34商品とも純粋な定期預金のみの商品となります。

預け入れ期間が1年なので、実際に受け取れる利息額もイメージしやすいのも特徴ですね。

金利は年0.265~0.985%と、残念ながら1%には届きません。

1位の「とりぎん退職金特別金利プラン(鳥取銀行)」に1000万円を1年預けた場合、いくらの利息を受取れるのかをシミュレーションしてみましょう。

1000万円 × 0.985%= 9万8,500円の利息

1年もの商品ということもあり、預け入れ期間が長くなる分受け取れる利息額は高くなります。

ただし、資金が1年間拘束されてしまうので、退職金を受け取ってから1年間は使い道が無いという方に限り検討すると良いですね。

また1位の「とりぎん退職金特別金利プラン(鳥取銀行)」の場合、対象者が鳥取銀行の営業エリアに在住・勤務の方に限られ、利用できる人にも限りがあるでしょう。

【3年】退職金専用定期預金の金利ランキング

1~5位

| 銀行名 | 金利 | プラン名 | 条件 | 元本保証 | 最低預入額 |

|---|---|---|---|---|---|

| 1位: 三菱UFJ信託銀行 | 年1.4% | ご退職者特別プラン 定期預金コース | NISA口座開設 +投信積立月1万円以上 | あり | 1000万円 |

| 2位: 三菱UFJ信託銀行 | 年1.2% | ご退職者特別プラン 定期預金コース | なし | あり | 1000万円 |

| 3位: 広島県信用組合 | 年1.0% | 退職金定期預金 | 年金受取取引中・予約 | あり | 100万円 |

| 4位: 島根中央信用金庫 | 年0.75% | 退職金専用 金利上乗せ定期預金 浪漫 | 年金受取口座指定・予約 | あり | 100万円 |

| 5位: きらやか銀行 | 年0.7% | 山形応援シリーズ 退職金専用定期預金「前途悠々」 | なし | あり | 100万円 |

| 5位: 大分みらい信用金庫 | 年0.7% | 退職金定期預金 | なし | あり | 1000万円以内 |

6位以降 ※気になる方はクリック

| 銀行名 | 金利 | プラン名 | 条件 | 元本保証 | 最低預入額 |

|---|---|---|---|---|---|

| 7位: 広島県信用組合 | 年0.65% | 退職金定期預金 | なし | あり | 100万円 |

| 7位: 静岡中央銀行 | 年0.65% | 長期運用型退職金定期預金(あんしんプラン) | なし | あり | 300万円 |

| 9位: 北伊勢上野信用金庫 | 年0.60% | ニューライフ応援定期預金 | なし | あり | 300万円 |

| 10位: 島根中央信用金庫 | 年0.55% | 退職金専用 金利上乗せ定期預金 浪漫 | なし | あり | 100万円 |

| 10位: 沖縄県労働金庫 | 年0.55% | ろうきんプレミアム60 ニューマネー | なし | あり | 100万円 |

| 12位: 山梨県民信用組合 | 年0.5% | 退職金定期預金 | 3ヶ月/6ヶ月ものが満期後に継続可能 | あり | 1000万円 |

| 13位: 沖縄県労働金庫 | 年0.450% | ろうきんプレミアム60 書替継続 | なし | あり | 100万円 |

| 14位: 銚子信用金庫 | 年0.360% | 退職金専用定期預金 | なし | あり | 100万円 |

金利適用が3年の退職金専用定期預金に関しては取り扱いをしている機関が比較的少なく、14商品にとどまりました。

14商品とも純粋な定期預金のみの商品です。

金利は年0.360~1.4%と、TOP3の商品に関しては年1%を超えました。

3年預けることで利息も3年分受け取れるため、よりまとまった利息を得ることができます。

では、1位の「ご退職者特別プラン 定期預金コース(三菱UFJ信託銀行)」に1000万円を3年預けた場合、いくらの利息を受取れるのかをシミュレーションしてみましょう。

1000万円 × 1.4% × 3年= 42万円の利息

この通り、3年で42万円(1年で14万円)もの利息を受取れることが分かりますね。

ただし、預け入れをしてから3年間は資金を自由に触れなくなってしまうという点には注意が必要です。

また三菱UFJ信託銀行が扱う1位と2位の商品は、最低預入額が1000万円からと高額で、利用できる人に限りがあるでしょう。

【5年】退職金専用定期預金の金利ランキング

| 銀行名 | 金利 | プラン名 | 条件 | 元本保証 | 最低預入額 |

|---|---|---|---|---|---|

| 1位: 北伊勢上野信用金庫 | 年1.1% | ニューライフ応援定期預金 | なし | あり | 300万円 |

| 2位: きらやか銀行 | 年0.8% | 山形応援シリーズ 退職金専用定期預金「前途悠々 | なし | あり | 100万円 |

| 2位: 大分みらい信用金庫 | 年0.8% | 退職金定期預金 | なし | あり | 1000万円以内 |

| 4位: 沖縄県労働金庫 | 年0.75% | ろうきんプレミアム60 ニューマネー | なし | あり | 100万円 |

| 5位: 静岡中央銀行 | 年0.65% | 長期運用型退職金定期預金(あんしんプラン) | なし | あり | 300万円 |

| 6位: 山梨県民信用組合 | 年0.55% | 退職金定期預金 | 3ヶ月/6ヶ月ものが満期後に継続可能 | あり | 1000万円 |

| 7位: 沖縄県労働金庫 | 年0.55% | ろうきんプレミアム60 書替継続 | なし | あり | 100万円 |

金利適用が最長の5年の退職金専用定期預金に関しては取り扱いをしている機関が比較的少なく、7商品にとどまりました。

7商品とも純粋な定期預金のみの商品です。

金利は年0.550~1.10%と、資金が5年も拘束されてしまう割には控えめです。

では、1位の「ニューライフ応援定期預金(北伊勢上野信用金庫)」に1000万円を5年預けた場合、いくらの利息を受取れるのかをシミュレーションしてみましょう。

1000万円 × 1.10% × 5年= 55万円の利息

この通り、5年で55万円(1年で11万円)もの利息を受取れることが分かりますね。

ただし、預け入れをしてから5年間は資金を自由に触れなくなってしまうという点には注意が必要です。

以上が、各期間ごとの退職金専用定期預金の金利ランキングでした。

1位の金利と預入期間トータルの利回り、また1000万円預け入れ期間中の利息額をまとめると以下の通りです。

| 期間 | 1位の金利 | 利回り | 1000万円預け入れ時の利息額 |

|---|---|---|---|

| 3ヶ月 投資信託などとのセット | 年10% | 2.50% | 12万5,000円 |

| 3ヶ月 定期預金のみ | 年2.2% | 0.55% | 5万5,000円 |

| 6ヶ月 | 年1.5% | 0.75% | 7万5,000円 |

| 1年 | 年0.985% | ー | 9万8,500円 |

| 3年 | 年1.4% | 4.2% | 14万円 |

| 5年 | 年1.1% | 5.5% | 11万円 |

| 1年で12%(固定)の配当利回りなら: ハイクアインターナショナル | 120万円 | ||

1位の金利で預け入れができる場合、預入期間中の利息額で判断すると、投資信託などとのセット商品であれば3ヶ月もの、純粋な定期預金だけの商品であれば1年ものが最も有利であることが分かりますね。

後ほど「安全性×収益性で選ぶ!退職金の預け先・運用先ランキング」の章で紹介する1位のハイクアインターナショナルでは年間合計12%の固定配当を実現しています。

1000万円を運用した場合、1年間で受け取れる配当額は120万円です。

退職金専用定期預金で最も金利が高いとされている投資信託などとのセット商品で1位の利息額の約10倍。

- 3か月もの1位(投資信託などとのセット)の利息額:12万5,000円

- ハイクアインターナショナルの年間配当額:120万円

さらに、投資信託などとのセット商品はリスクが高いと言われていますが、ハイクアインターナショナルは成長企業への事業融資で安定配当を提供しており、安全性・収益性において最もバランスの良い運用先です。

\ フォーム入力1分で無料個別相談を予約 /

退職金専用定期預金の特徴と選び方

退職金専用定期預金の金利ランキングをご覧いただきましたが、

「そもそも退職金専用定期預金とは何か」

「100以上の商品の中からどのように選べば良いのか」

と思われた方もいらっしゃるのではないでしょうか。

そこでこの章では、退職金専用定期預金の基本的な特徴や選び方のポイントについて詳しく解説していきます。

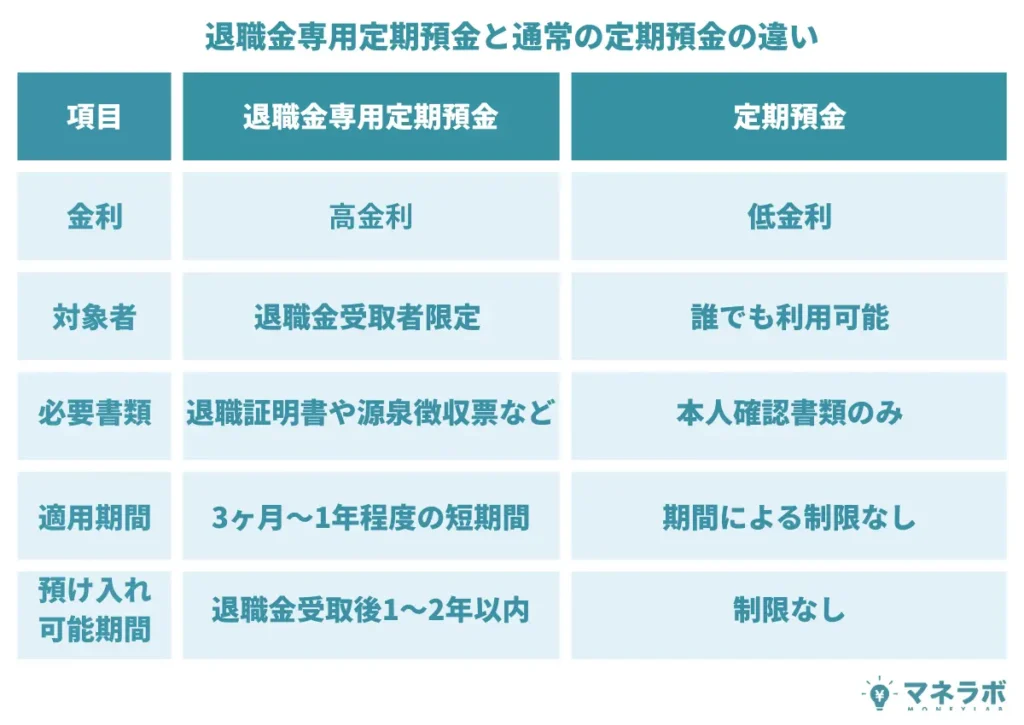

退職金専用定期預金とは?

退職金専用定期預金とは、退職金を受け取った方を対象に、通常の定期預金よりも高い金利を提供する特別な金融商品です。

多くの金融機関が退職シーズンに合わせてキャンペーンを展開しており、「退職金の預け先」として真っ先に検討される方も多いでしょう。

退職金専用定期預金と通常の定期預金には、以下のような違いがあります。

最も大きな違いは金利の高さです。

- 3ヶ月:年0.25~1.20%程度

- 1年 :年0.275~1.20%程度

であるのに対し、

- 3ヶ月:年0.45~10%程度

- 1年 :年0.265~0.985%程度

の金利が設定されています。

ただし、この高金利は最初の数ヶ月間のみに適用されるのが一般的であるという点に注意が必要です。

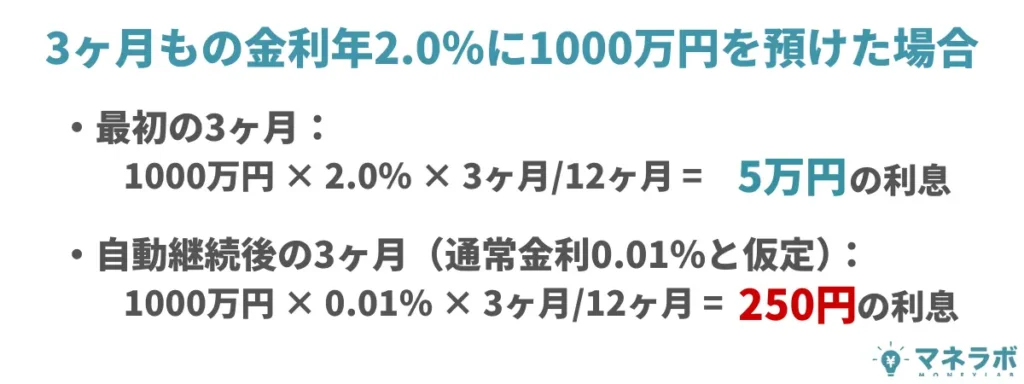

たとえば3ヶ月もの金利年2.0%の退職金専用定期預金に1000万円を預けた場合、高金利が適用されるのは最初の3ヶ月のみで、満期後に自動継続した場合は通常の定期預金金利に下がってしまうということ。

そのため、満期を迎えたら自動継続せず、次の運用先を検討することが重要です。

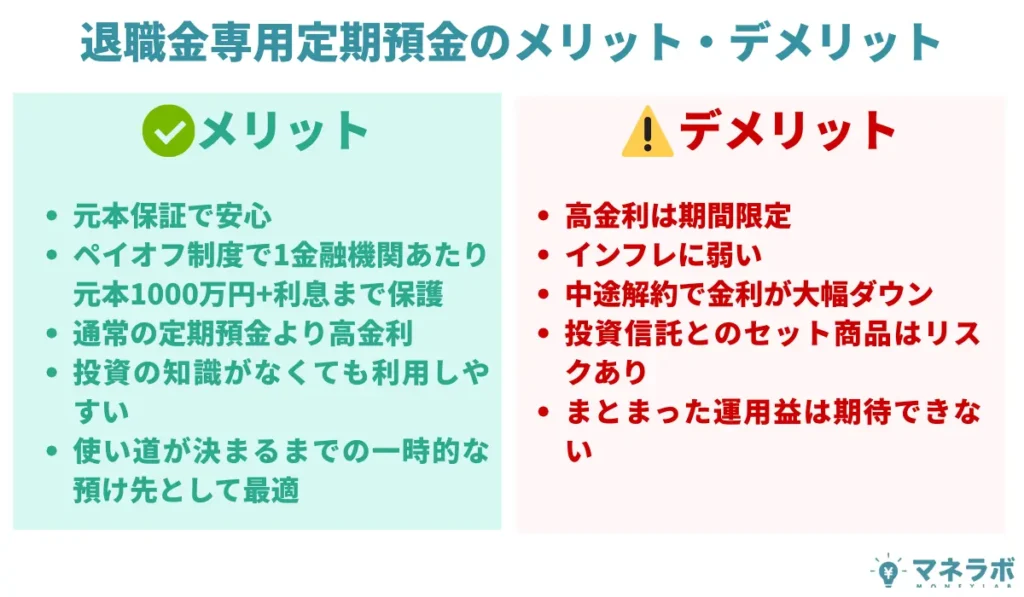

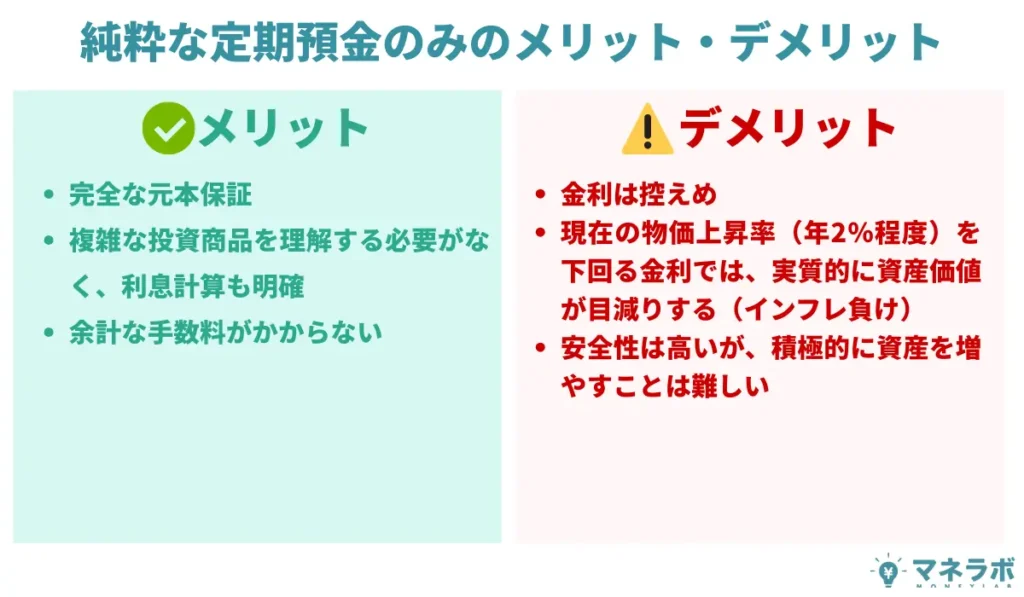

ではここで、退職金専用定期預金のメリット・デメリットを確認しておきましょう。

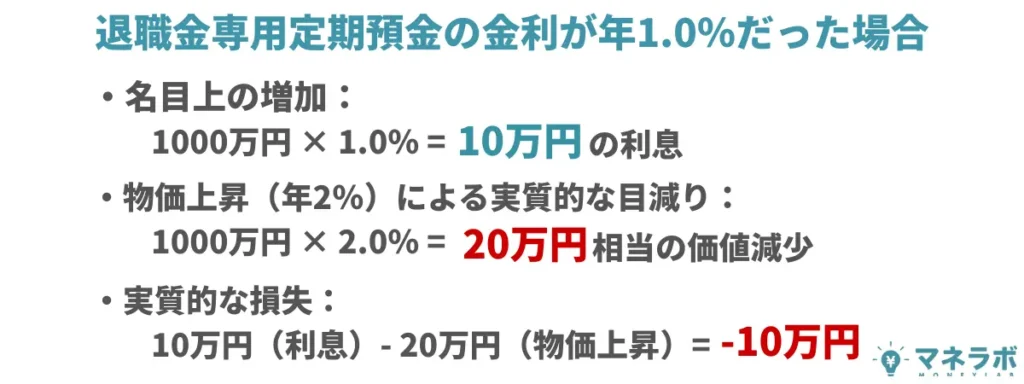

特に注意したいのがインフレリスクです。

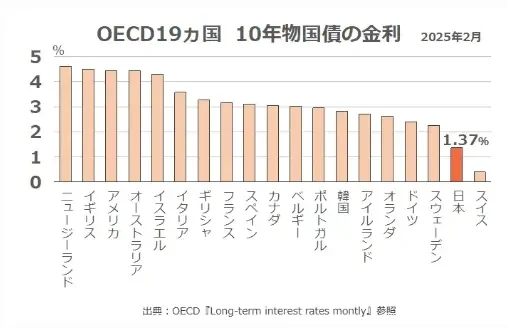

日本銀行は年2%の物価上昇を目標としており、実際に近年は毎年2%程度のインフレが続いています。

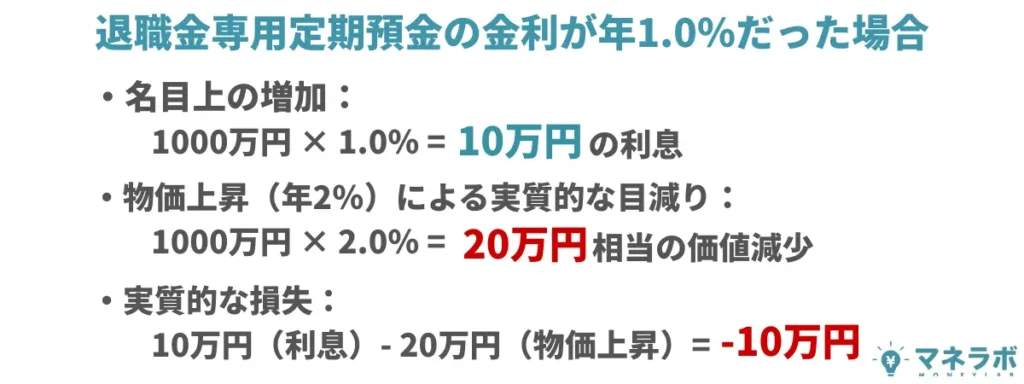

仮に退職金専用定期預金の金利が年1.0%だった場合を見てみましょう。

このように、金利がインフレ率を下回る場合、預けているだけで実質的に資産が減っていくことになります。

退職金専用定期預金は「元本保証で安全」というイメージがありますが、実際にはインフレによる資産の実質的な目減りというリスクを抱えていることを理解しておく必要があるのです。

退職金専用定期預金は「使い道が決まるまでの一時的な預け先」としては優秀ですが、インフレリスクを抱えているため長期的な資産形成には不向きです。

インフレに負けない運用を目指すなら、以下のような選択肢も検討する価値があります。

- ハイクアインターナショナル:

年間合計12%の固定配当を実現 - アクション:

2024年度は17.35%の実績 - GFマネジメント:

2018~2023年の年平均29%の実績

☞詳しくは「安全性×収益性で選ぶ!退職金の預け先・運用先ランキング11選」で解説しています。

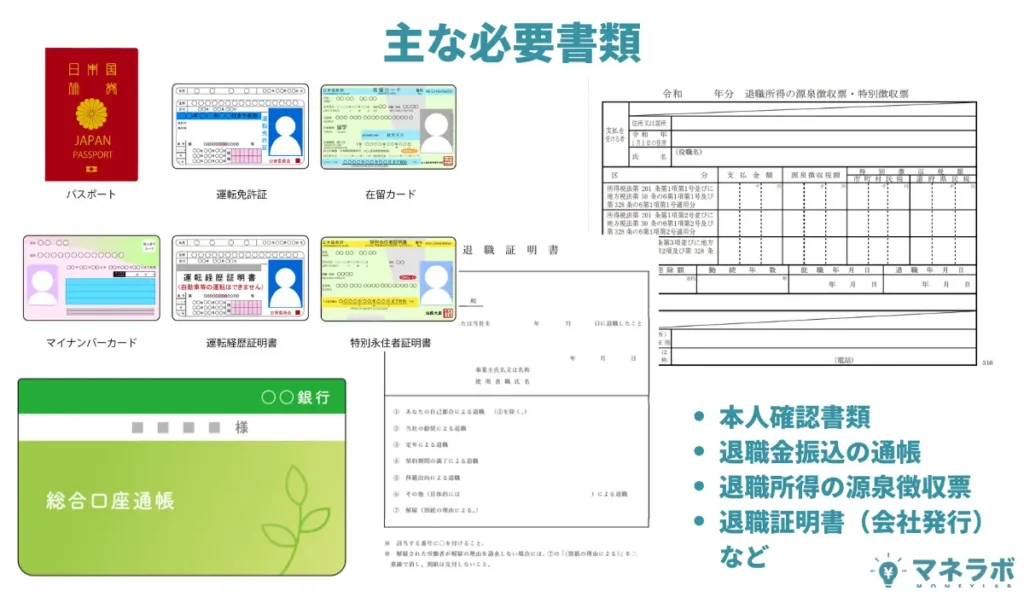

退職金専用定期預金の利用に必要な書類

退職金専用定期預金を利用するには「退職金を受け取ったこと」を証明する書類の提出が必要です。

退職金専用定期預金の申請期間

多くの金融機関では退職金受取後1~2年以内という期限を設けています。

退職から時間が経ちすぎると利用できなくなる可能性があるため、早めの行動がおすすめです。

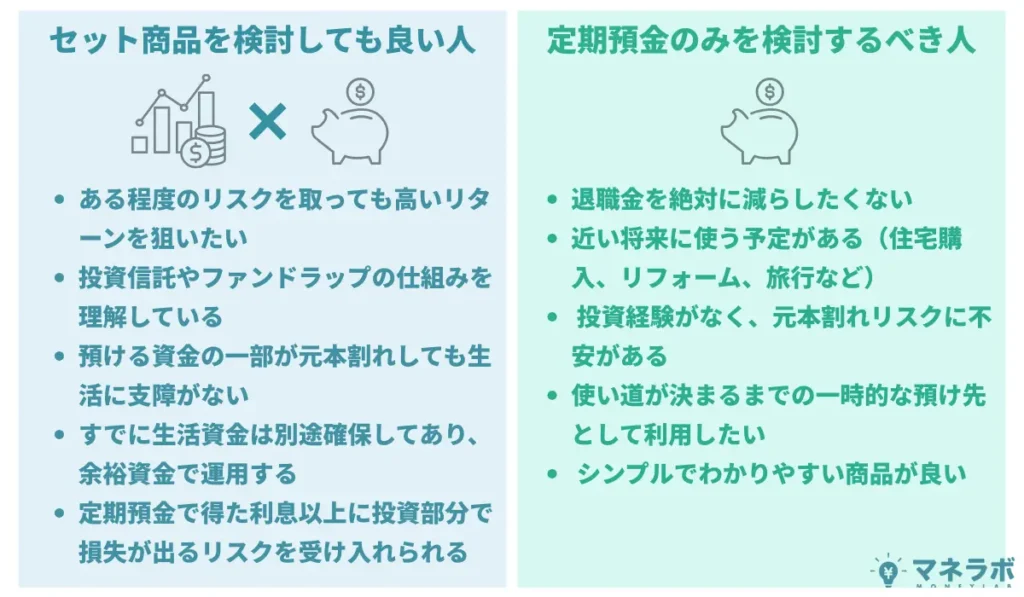

投資信託などとのセット商品 vs 純粋な定期預金のみの商品

退職金専用定期預金には、大きく分けて2つのタイプがあります。

冒頭のランキングでチェックした通り、一見するとセット商品の方が金利が高く魅力的に見えますが、実際にはリスクも伴います。

ここでは、両者の違いを詳しく解説し、どちらを選ぶべきかを考えていきます。

まず、投資信託などとのセット商品は、定期預金と投資商品、ファンドラップ、外貨預金などを組み合わせて運用する金融商品です。

このように、預入総額の一定割合(多くの場合50%以上)を投資信託やファンドラップで運用することが条件となっています。

このようなセット商品は、表面上の金利は非常に高く魅力的ですが、実際に高金利が適用されるのは定期預金部分のみという点に注意が必要です。

なお、投資信託などとのセット商品は3ヶ月ものに集中しているのも特徴となります。

ではここで、セット商品のメリット・デメリットをチェックしてみましょう。

実例として、金利年2.5%のセット商品に1000万円を預けた場合を見てみます。

このように、高い金利の裏にはトータルでマイナスになるリスクも潜んでいるのです。

一方、投資商品などとのセットではなく、純粋な定期預金のみの商品もあります。

純粋な定期預金のみのメリット・デメリットは以下の通りです。

セット商品と純粋な定期預金、どちらを選ぶべきかはご自身のリスク許容度と退職金の使い道によって変わります。

結論:多くの方には「純粋な定期預金のみ」がおすすめ

退職金は老後の大切な資金です。セット商品の高金利は魅力的ですが、投資部分で大きな損失を出してしまっては本末転倒。

特に投資経験が少ない方や、近い将来に退職金を使う予定がある方は、まずは純粋な定期預金で安全に運用することをおすすめします。

一方で、「定期預金だけではインフレに負けてしまう」「もっと高い利回りで運用したい」とお考えの方には、投資信託とのセット商品よりも、以下のような選択肢の方が適しているでしょう。

- ハイクアインターナショナル:

年間合計12%の固定配当を実現 - アクション:

2024年度は17.35%の実績 - GFマネジメント:

2018~2023年の年平均29%の実績

これらは安定的な収益源を持つ運用手法を採用しています。

☞詳しくは「安全性×収益性で選ぶ!退職金の預け先・運用先ランキング11選」で解説しています。

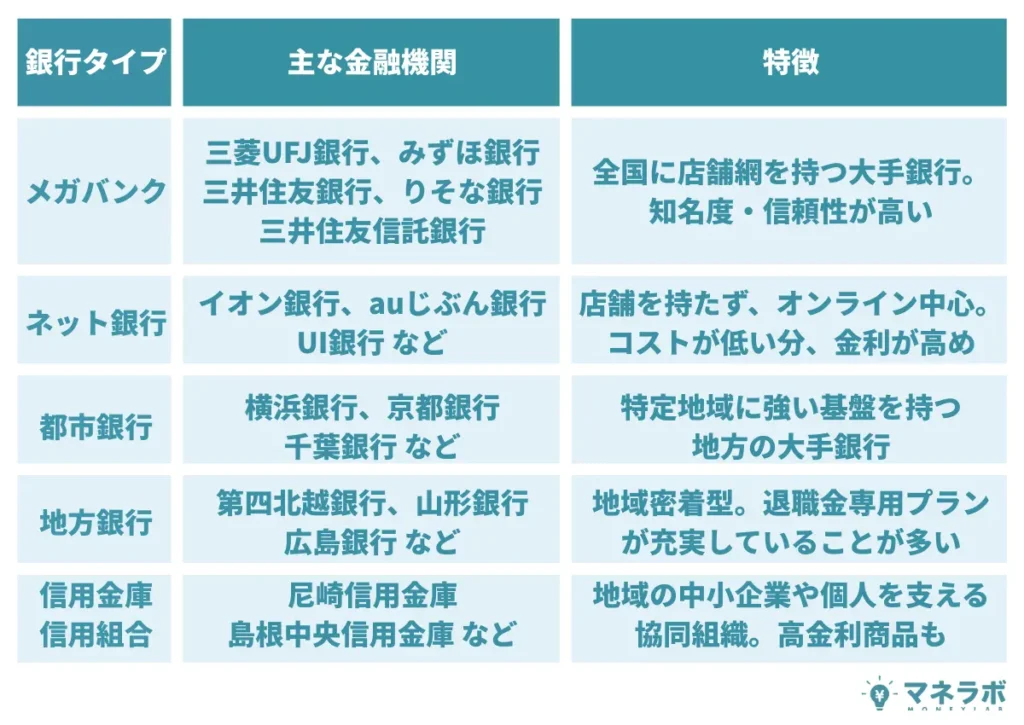

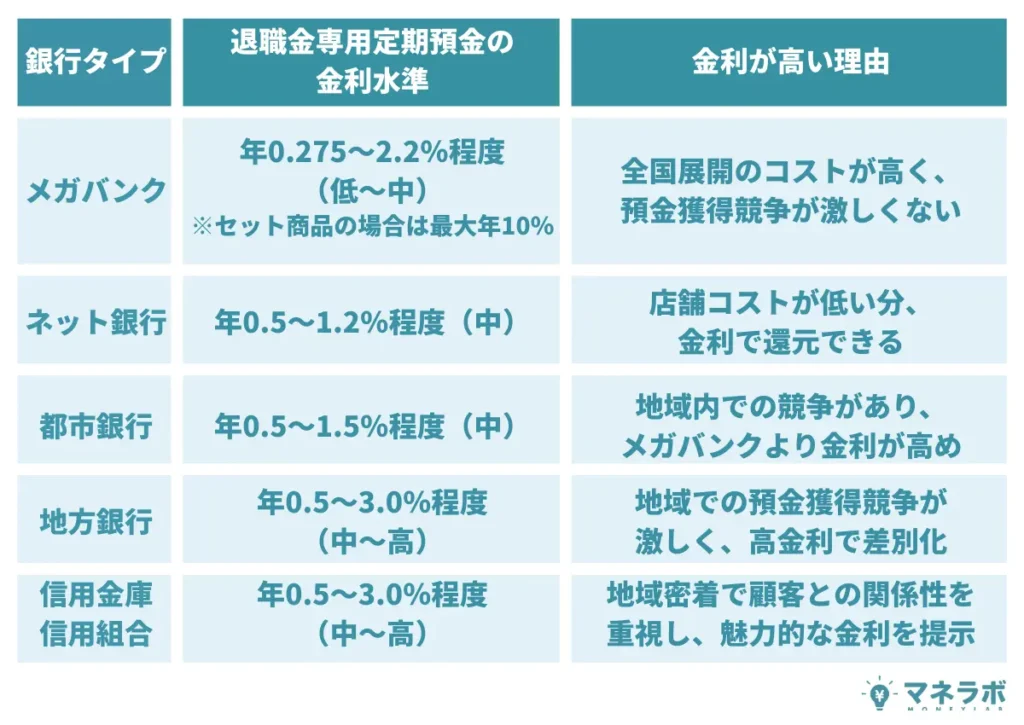

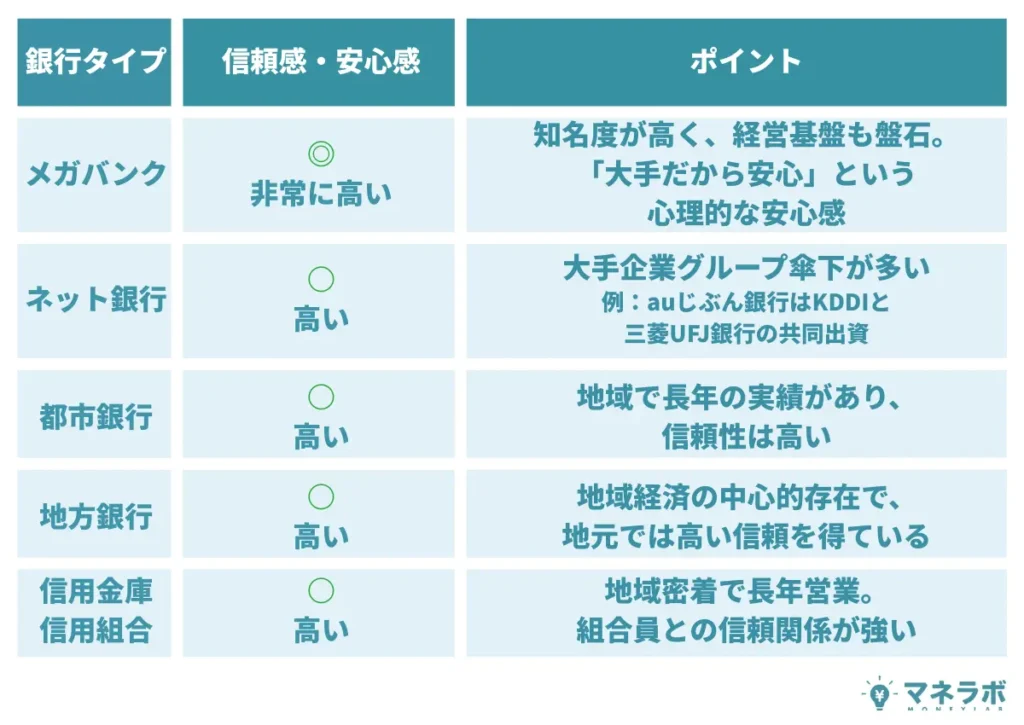

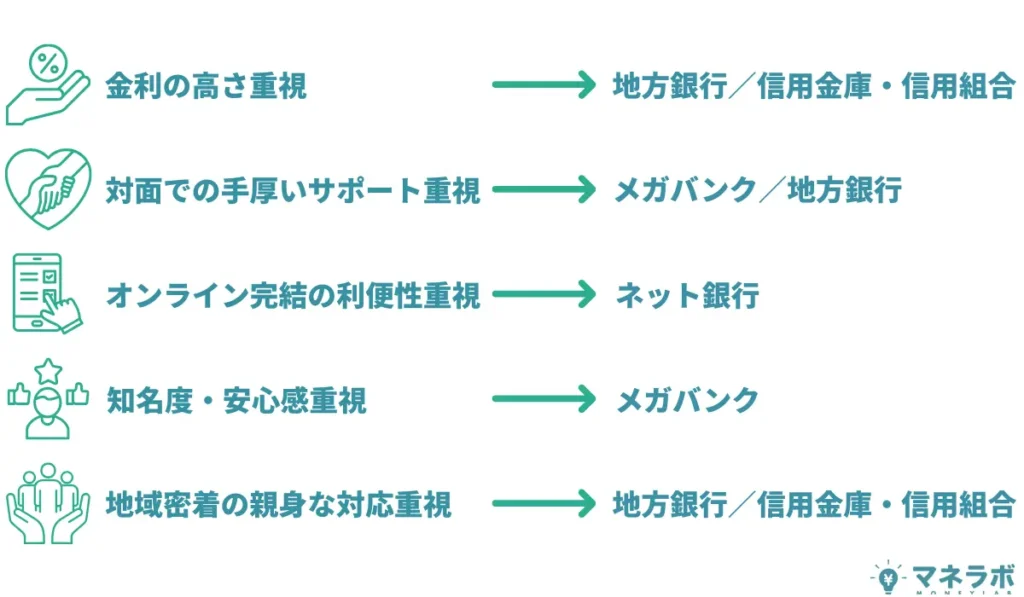

メガバンク vs ネット銀行 vs 都市銀行 vs 地方銀行

退職金専用定期預金は、さまざまな種類の金融機関が取り扱っています。

「どこの銀行に預けるべきか」と迷われる方も多いでしょう。

ここでは、メガバンク、ネット銀行、都市銀行、地方銀行の4つのタイプに分けて、それぞれの特徴を比較していきます。

各銀行タイプの金利水準を比較すると、以下のような傾向があります。

実際に本記事で紹介した金利ランキングを見ると、地方銀行や信用金庫が上位を占めていることがわかります。

| 1位 | 金融機関 | 金利 |

|---|---|---|

| 3ヶ月もの1位 | みずほ銀行(メガバンク) | 年2.2% |

| 6ヶ月もの1位 | 浜松いわた信用金庫(信用金庫) | 年1.50% |

| 1年もの1位 | 鳥取銀行(地方銀行) | 年0.985% |

| 3年もの1位 | 三菱UFJ信託銀行(信託銀行) | 年1.4% |

| 5年もの1位 | 北伊勢上野信用金庫(信用金庫) | 年1.10% |

メガバンクにも高金利の商品はありますが、最低預入額が1000万円など、利用のハードルが高い場合が多いです。

一方、地方銀行や信用金庫は100万円~300万円から利用できる商品が多く、幅広い層が利用しやすくなっています

また利便性の面でも、それぞれのタイプで大きな違いがあります。

ただし、地方銀行や信用金庫・信用組合の退職金専用定期預金は、営業エリア内に居住・勤務している方が対象となる場合が多いです。

たとえば、鳥取銀行の「とりぎん退職金特別金利プラン」は鳥取県や島根県などの営業エリア内の方が対象で、東京在住の方は利用できません。

金利が高い商品を見つけても、自分が利用できるかどうかを必ず確認する必要がありますね。

また退職金という大切な資金を預けるにあたって、信頼性・安心感は重要な判断基準です。

どの銀行タイプを選んでも、ペイオフ制度により万が一の破綻時には1金融機関あたり元本1000万円+利息まで保護されます。

そのため、「大手でないと不安」という理由だけでメガバンクを選ぶ必要はありません。

金利や利便性も含めて、総合的に判断しましょう。

結論として、金利を重視するなら地方銀行や信用金庫・信用組合、全国どこでも利用できる利便性を重視するならメガバンクやネット銀行が適しています。

ただし、繰り返しお伝えしている通り、退職金専用定期預金は高金利が適用されるのは短期間のみで、資産はインフレ負けをする可能性もあります。

「退職金専用定期預金に預けておくだけで大丈夫なのか?」

そう疑問に思った方のために、次章では退職金専用定期預金に預け続ける「落とし穴」と、その解決策について詳しく解説していきます。

実は安全じゃない!退職金専用定期預金に預け続ける落とし穴

ここまで退職金専用定期預金の金利ランキングや特徴、選び方について詳しく解説してきました。

「高金利で元本保証なら安心」と思われるかもしれませんが、実は退職金専用定期預金に預けっぱなしにしておくことには大きな落とし穴が潜んでいます。

この章では、多くの方が見落としがちな5つのリスクとその解決策について解説していきます。

高金利は最初の数か月だけで実質金利は低い

退職金専用定期預金の最大の落とし穴は、高金利が適用されるのは最初の数か月だけという点です。

「年10%」「年2.0%」という表示を見て、1年間この金利で運用できると誤解してしまう方が多いのですが、実際に適用されるのは3ヶ月や6ヶ月といった短期間に限られます。

表面上の「年10%」と実質的な利回り「2.5%」には大きな開きがあることが分かります。

さらにセット商品の場合は、預け入れ資金の50%以上を投資信託などで運用をしなくてはいけません。

つまり、1000万円の資金の場合は500万円を定期預金・500万円を投資信託などでの運用が必須となり、定期預金の分として受け取れる利息額は上記例の通り12万5000円にとどまるということですね。

純粋な定期預金のみの商品ではさらに深刻です。

このように、退職金専用定期預金の高金利は期間限定のキャンペーンに過ぎず、満期を迎えたら速やかに次の運用先を検討することが重要となるのです。

金利が低くインフレで実質マイナス運用に

退職金専用定期預金のもう1つの大きな落とし穴が、インフレによる実質的な資産価値の目減りです。

「元本保証だから安心」と思っていても、物価が上昇すれば、同じ金額で買えるものは減っていきます。

つまり、名目上の金額は変わらなくても、実質的な資産価値は下がってしまうのです。

現在、日本銀行は年2%の物価上昇を目標としており、実際に近年は毎年2%程度のインフレが続いています。

退職金専用定期預金の金利がこのインフレ率を下回る場合、実質的には資産が目減りしていることになります。

名目上は10万円増えているように見えても、物価上昇を考慮すると実質的な購買力は10万円減少していることになります。

これが「インフレに負ける」という意味です。

インフレに負けない運用を目指すなら…

物価上昇に負けない資産形成を目指すなら、以下のような選択肢も検討する価値があります。

- ハイクアインターナショナル:

年間合計12%の固定配当で、インフレ率を大きく上回る - アクション:

2024年度17.35%の実績で、資産の実質価値を大きく増やせる - GFマネジメント:

過去年平均29%の実績があり、長期的な資産成長が期待できる

これらは退職金専用定期預金よりもリターンが高く、インフレにも強い運用先です。

☞詳しくは「安全性×収益性で選ぶ!退職金の預け先・運用先ランキング11選」で解説しています。

中途解約すると金利が大幅に下がる

退職金専用定期預金の3つ目の落とし穴が、中途解約時のペナルティです。

「とりあえず預けておいて、急な出費が必要になったら解約すればいい」と考えている方もいるかもしれませんが、満期前に解約すると、受け取れる利息が大幅に減額されてしまいます。

多くの金融機関では、中途解約時には「中途解約利率」という特別に低い金利が適用され、場合によってはほとんど利息がつかないことも。

退職金専用定期預金は満期まで預けることを前提とした商品であり、途中で資金が必要になった場合には大きなデメリットが生じます。

特に注意が必要なのは、以下のようなケースです。

退職金専用定期預金を利用する際は、必ず満期まで使わない資金だけを預けることが重要です。

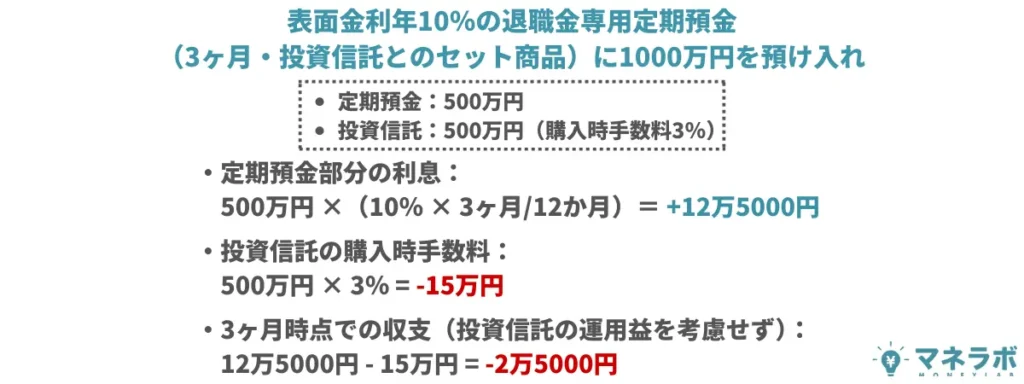

「投資信託とのセット購入」でマイナススタートになることも

退職金専用定期預金の4つ目の落とし穴が、投資信託とのセット商品における購入時手数料です。

前章でもご紹介した通り、年10%などの高金利商品の多くは投資信託などとのセット購入が条件となっています。

一見すると定期預金部分で高い利息を受け取れるため魅力的に見えますが、投資信託の購入時には購入時手数料がかかり、運用開始時点でいきなりマイナスからのスタートになってしまう可能性があるのです。

定期預金で12万5000円の利息を受け取っても、投資信託の購入時手数料で15万円が差し引かれるため、運用開始時点ですでに2万5000円のマイナスになっているのです。

さらに、投資信託には購入時手数料だけでなく、信託報酬(運用管理費用)も毎年かかります。

一般的な投資信託の信託報酬は年0.5~2%程度です。

つまり、定期預金の利息12万5000円から、購入時手数料15万円と年間信託報酬5万円を差し引くと

12万5000円 – 15万円 – 5万円 = -7万5000円

投資信託部分で運用益が出なければ、トータルで7万5000円の損失となってしまいます。

投資信託部分で利益を出すためには、少なくとも購入時手数料と信託報酬を上回るリターンが必要です。

購入時手数料3% + 信託報酬1% = 4%

つまり、投資信託部分が最低でも年4%以上のリターンを出さなければ、手数料分すら回収できないということです。

市場環境によっては投資信託が値下がりする可能性もあり、その場合は定期預金の利息以上の損失を被るリスクがあります。

退職金専用定期預金だけでは老後資金不足を解消できない

退職金専用定期預金の5つ目の落とし穴が、老後資金不足を解消できないという現実です。

「老後2000万円問題」という言葉を聞いたことがある方も多いでしょう。

これは、老後30年間で約2000万円の生活資金が不足するという試算です。

退職金を受け取った時点で2000万円以上あれば一見安心に思えますが、実際には医療費や介護費、住宅修繕費など想定外の出費も発生します。

退職金専用定期預金だけで本当に老後資金は足りるのでしょうか?

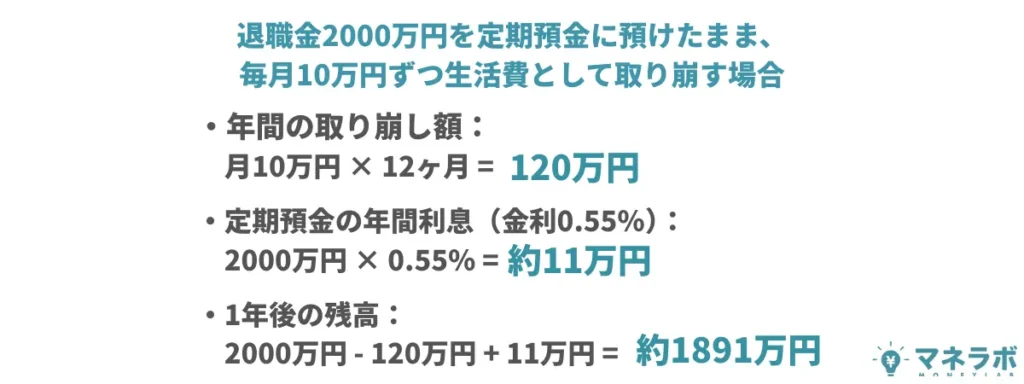

具体的なシミュレーションで確認してみましょう。

このように、取り崩し額(120万円)を利息(11万円)でカバーできないため、毎年約109万円ずつ資産が減っていきます。

このペースで計算すると、

- 1年後の残高:約1891万円

- 5年後の残高:約1455万円

- 10年後の残高:約910万円

- 15年後の残高:約365万円

- 18年後の残高:資金が底をつく

約18年で資金が底をついてしまいます。

金利が低いため、運用益では取り崩し額をカバーできないのです。

さらに、繰り返しになりますが、インフレの影響も考慮する必要があります。

物価が毎年2%上昇すると、今100円で買えるものが20年後には約149円になります。

つまり、2000万円の価値は20年後には約1346万円相当にまで目減りしてしまうのです。

定期預金で少しずつ増やしたところで、物価上昇のスピードには追いつけません。

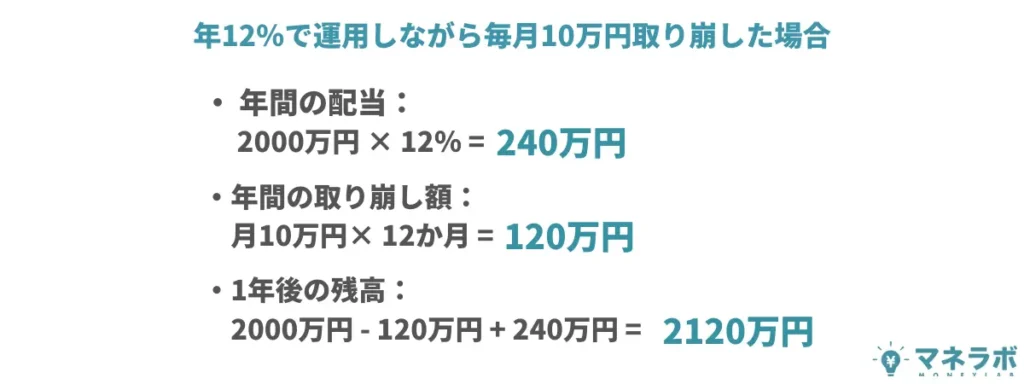

一方、より高い利回りで運用できれば、資金の寿命を大きく延ばすことができます。

配当(240万円)が取り崩し額(120万円)を上回るため、取り崩しながらも資産が増え続けることが分かります。

このペースなら、

- 1年後の残高:2120万円

- 5年後の残高:約2600万円

- 10年後の残高:約3200万円

- 20年後の残高:約4800万円

月10万円を取り崩しながらも、20年後には資産が2倍以上に増えているのです。

老後資金は現役引退から約30年以上の長期間にわたって必要となる資金です。

資金の寿命を大きく延ばす運用が必要となるでしょう。

運用先の例

退職金は「預ける」だけでなく「増やす運用」も検討すべき

ここまで退職金専用定期預金の5つの落とし穴について解説してきました。

- 高金利は最初の数か月だけで実質金利は低い

- 金利が低くインフレで実質マイナス運用に

- 中途解約すると金利が大幅に下がる

- 「投資信託とのセット購入」でマイナススタートになることも

- 退職金専用定期預金だけでは老後資金不足を解消できない

これらの問題点を踏まえると、退職金を「預けるだけ」の運用では、老後の安心した生活を実現することは難しいといえるでしょう。

「では、どうすればいいの?」

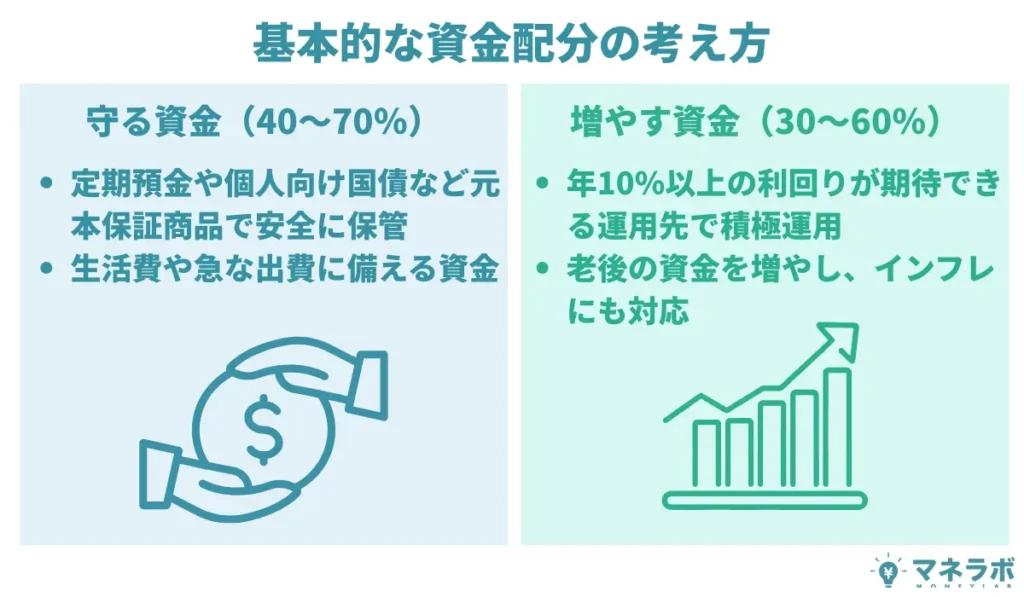

答えは、退職金の一部を「増やす運用」に回すことです。

もちろん、すべての退職金をリスク資産に投資する必要はありません。

大切なのは「守る資金」と「増やす資金」のバランスです。

あなたのリスク許容度や年齢、ライフプランによって、この配分比率を調整することが重要です。

次の章では、安全性と収益性を兼ね備えた運用先をランキング形式でご紹介します。

「守る」と「増やす」のバランスを取りながら、老後資金を確実に育てていける運用先を厳選しました。

- 年10%以上の高利回りが期待できる運用先

- 元本保証ではないが、リスクを抑えた安定運用が可能な商品

- 実績豊富で信頼できる運用会社

あなたのタイプに合った運用先がきっと見つかるはずですので、ぜひご覧ください。

安全性×収益性で選ぶ!退職金の預け先・運用先ランキング11選

退職金専用定期預金に預け続けるのは実は安全ではないということが分かったところで、安全性と収益性を兼ね備えた運用先をランキング形式でご紹介します。

| おすすめ運用先 | 期待年利 | 元本保証 | 最低投資額 |

|---|---|---|---|

| 1位: ハイクアインターナショナル | 12%(固定) | なし(低リスク) | 500万円 |

| 2位: アクション | 2024年度実績:17.35% | なし(中リスク) | 500万円 |

| 3位: GFマネジメント | 2018~2023年の年平均:29% | なし(中リスク) | 1000万円 ※500万円からも相談可 |

| 4位: 投資信託 | 3~8% | なし(中リスク) | 100円 |

| 5位: 米国債券ETF | 3〜5% | なし(中リスク) | 数万円〜 |

| 6位: JリートETF | 4% | なし(中~高リスク) | 数千円~数万円 |

| 7位: ロボアドバイザー | 3〜8% | なし(低~高リスク) | 1万円〜 |

| 8位: 個人向け国債 | 1% | あり | 1万円〜 |

| 9位: 退職金専用定期預金 | 0.2〜10% | あり ※セット商品の場合: 投資信託などの部分はなし | 30万〜1000万円 |

| 10位: ネット銀行定期預金 | 0.2〜1.4% | あり | 1万〜10万円 |

| 11位: ネット銀行普通預金 | 0.2~0.5% | あり | 制限なし |

- 安全性:運用の安定性、元本毀損リスクの低さ、運用実績の透明性

- 収益性:期待できる利回り、過去の実績

- その他:最低投資額、流動性、手数料

これらを総合的に評価し、特に退職金運用に適した商品を厳選しました。

【1位】ハイクアインターナショナル|事業融資で安定・年12%固定配当

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

\ フォーム入力1分で無料個別相談を予約 /

退職金の預け先・運用先ランキングの第1位はハイクアインターナショナルです。

ハイクアインターナショナルは、ベトナムの関連会社「サクコベトナム(以下、サクコ)」への事業融資を行うことで収益獲得を目指すプライベートデットです。

プライベートデットとは?

プライベートデットとは、銀行などの金融機関を通さず、専門の運用会社が投資家からの資金をもとに企業に直接融資を行う投資手法です。

融資先企業は比較的少ない制約で資金調達ができる、投資家は高い貸付利息を受け取れるといったwin-win関係となります。

投資家はハイクアインターナショナルへ社員権を購入する形で出資をします。

ハイクアインターナショナルは投資家からの資金をもとに関連会社でベトナム企業であるサクコに事業融資を実施。

融資を受けているサクコはハイクアインターナショナルに対して貸付金利息を支払いますが、その貸付金利息が配当金として投資家に還元される仕組みです。

2023年に運用を開始して以来、配当は1年に4回3%ずつ、年間合計12%(固定)という高い収益性を実現しています。

またハイクアインターナショナルでは購入手数料や運用・管理手数料ゼロ、解約手数料も5年以上の運用でゼロ。

そのため、資金の全てを投資に充てることが可能で、効率的な収益確保が叶うでしょう。

ここまでの内容で、ハイクアインターナショナルがいかに収益性が高い運用先かをご理解いただいたはずです。

しかし、利回りが高いだけでは本「安全性×収益性で選ぶ!退職金の預け先・運用先ランキング」1位にはランクインしません。

ハイクアインターナショナルは安全性の高さも魅力。

同社の安全性についても見ていきましょう。

- 配当利回りは毎年固定(合計12%)で安定的

- 事業融資先のサクコはベトナムで成長中の企業

- ベトナムのUPCoM市場に上場予定

- 日本の行政にも認知されている

- 社長自ら情報発信に積極的

まず、ハイクアインターナショナルでは年間12%の固定配当を実現しています。

退職金専用定期預金と比べて高いだけでなく、配当原資が貸付金利子となるため、投資特有の利回りが変動するリスクがないというのがポイントです。

またサクコはベトナムで急成長をしている企業です。

2011年にベトナムで設立され、主に日本製品専門店30店舗以上、日本人向けビジネスホテル2店舗、ビアードパパ(デザート店)10店舗以上などを筆頭に事業を展開中。

2024年・2025年も牛肉加工工場・パーソナルジム・牛かつ屋・牛丼屋などをオープンさせました。

左:スイーツ店(ビアードパパ)、右:日本製品専門店(SAKUKO STORE)

幅広い分野の事業で分散的に収益確保を行っているため、貸し倒れとなり投資家への配当が途切れるといったリスクもありません。

ちなみにサクコは2026年ベトナムのUPCoM市場へ上場を予定しています。

さらにサクコは、日本政府機関発行のレポートにも名前が挙げられています。

ベトナムにおける「ビジネスパートナー候補」としてその存在が認識されているのです。

以下はレポート一例となります。

| 農林水産省 | 令和 5 年度外務省官民連携推進事業「ベトナム食品の市場・消費者動向、輸入状況、パートナー候補プロフィール 月次レポート」 |

|---|---|

| 農林水産省 | 令和3年度 輸出先国・地域における現地の体制強化委託事業(海外展開に際して検討すべき現地の課題と対策にかかる情報整理及び事業者への情報提供) |

| ジェトロ (日本貿易振興機構) | 品目別カントリーレポート水産物(2024年3月) |

またハイクアインターナショナルとサクコの代表は梁秀徹(ヤンヒデテツ)氏が兼任。

ハイクアインターナショナルの投資の仕組みや実績、またサクコの事業進捗情報などを公式サイトやYouTube、noteなどで積極的に公開しており、透明性も抜群です。

こうした背景が、ハイクア社が「安全性×収益性」のバランスが最も優れているとして最もおすすめする理由なのです。

なお、ハイクア社は年利12%(固定)で、配当は年4回(1月・4月・7月・10月)3%ずつの配当としていますが、複利での再投資も可能とのことで、投資家一人ひとりに合ったプランで資産運用計画が立てられるのも魅力的ですね。

- 事業融資で収益獲得を目指すプライベートデット

- ベトナムの成長企業サクコ社への貸付金利子が配当原資となるため安定的

- 3カ月ごと3%、年12%の固定配当を受け取れる

- サクコ社は幅広い分野で事業展開しており貸し倒れリスクの低い成長企業

- ハイクア社・サクコ社の代表はヤン氏が兼任し、情報公開に積極的で透明性も抜群

- 投資家一人ひとりのプランに合った運用方法の選択が可能

- 「安全性×収益性」のバランスが最も優れている運用先

最低投資額は500万円からと、退職金などまとまった資金の運用先を検討している方にとっては、現実的な金額設定といえるでしょう。

以下の公式サイトから無料の個別相談・資料請求の申し込みが可能です。

\ フォーム入力1分で無料個別相談を予約 /

【2位】アクション|2024年度+17.35%の実績

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

退職金の預け先・運用先ランキングの第2位はアクションです。

アクションは多様なポートフォリオ戦略で高いリターン獲得を目指すヘッジファンドです。

ヘッジファンドとは?

ヘッジファンドとは、投資家から資金を集め、多様な投資手法を駆使して高いリターンを目指す私募投資ファンドです。

下落相場でも利益を狙う柔軟な運用戦略の活用を行い、どのような相場環境でも利益を追求する「絶対収益型」の運用が基本となります。

代表は、トレイダーズインベストメント株式会社の元代表取締役・古橋 弘光氏が務めています。

FXをされている・していたという方の中には知っている方も多いかもしれませんね。

30年以上も金融業界にいた古橋氏が設立したヘッジファンドということもあり、注目度も高いです。

投資内容としては、WEB3事業(暗号資産のマイニング)や複数の事業投資を実施。

収益性の高い投資かつ、複数の事業への分散投資によって年間15%以上のリターン獲得を目指しています。

事実、2024年度は+17.35%という高いリターン獲得を達成。今後の運用にも期待が高まります。

収益性の高い投資 × 複数の事業への分散投資でバランスの良い運用が叶うという点が、アクションが退職金の預け先・運用先ランキングで2位にランクインした理由です。

- WEB3事業や複数の事業投資など多様なポートフォリオ戦略を実施

- 収益性の高い投資 × 複数の事業への分散投資のバランス運用

- 年15%以上のリターン獲得目標

- 2024年度は+17.35%の実績

- 代表は金融業界で30年以上活躍する古橋 弘光氏

最低投資額は500万円からと、退職金などのまとまった資金の運用をお考えの方も検討しやすいのが嬉しいですね。

詳しい投資事例や今後の方針については無料の面談で聞くことができますので、興味がある方は公式サイトからお問い合わせをどうぞ。

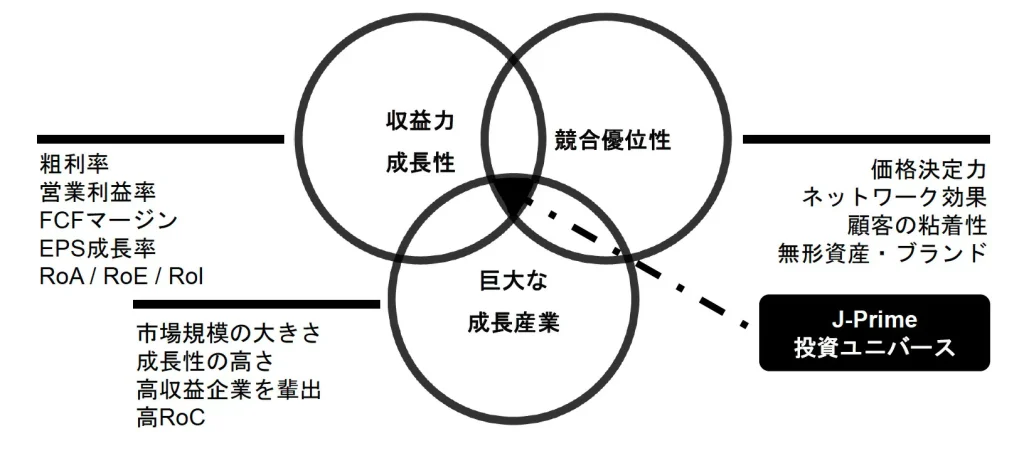

【3位】 GFマネジメント|2018~2023の年平均29%の実績

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

退職金の預け先・運用先ランキングの第3位はGFマネジメントです。

GFマネジメントは、日本の大型株に特化した投資でハイリターンを期待できるヘッジファンドです。

ヘッジファンドとは?

ヘッジファンドとは、投資家から資金を集め、多様な投資手法を駆使して高いリターンを目指す私募投資ファンドです。

下落相場でも利益を狙う柔軟な運用戦略の活用を行い、どのような相場環境でも利益を追求する「絶対収益型」の運用が基本となります。

GFマネジメントの独自戦略である「J-Prime戦略」では、厳選した日本の大型株平均20〜25銘柄へ集中投資し、爆発的な高いリターン獲得を目指します。

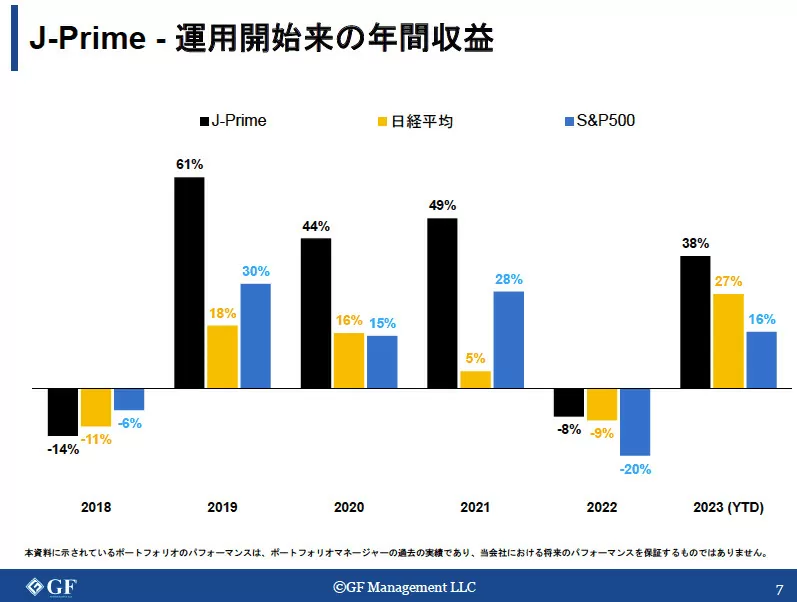

事実、2018年~2023年の5年間で成長率+277%、年平均29%の実力者です。

※GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用は2018年から始まっていました。

これは、同期間の日経平均株価やS&P500をも凌ぐ結果です。

短期間でマイナスとなった期間もありますが、驚異的なプラスを記録する年があることでマイナスを相殺。

結果的に資産の大きな成長につながるのです。

ただし、「安全性×収益性」のバランスにおいては、安全性の面でランキング1位のハイクアインターナショナルや2位のアクションと比べると劣り、GFマネジメントはランキング3位となりました。

具体的には、

- 日本大型株への集中投資で短期的にはマイナスになる可能性がある

- 近年の実績は面談や出資者限定のレポートでのみ公開している

という点が挙げられます。

先ほどのグラフを見ると、下落幅は小さいものの、2018年~2023年の5年間の間に2回マイナスリターンとなっている年がありますね。

日本大型株への集中投資を実施しているため、金融政策や市場の影響を受けやすく、どうしても短期ではリターンに波が出てしまうのです。

またGFマネジメントでは本格的な運用が始まった2024年からの実績を公には公開していません。

さらに言うと、どのような銘柄に何銘柄投資しているのかといった情報も、出資前の面談や出資後は出資者限定で送付される定期レポートなどでしか公開していないため、投資のハードルがやや上がってしまうのですね。

ただし、退職金定期預金では収益性が圧倒的に足りないと考えていた方、多少のリスクを負っても爆発的なリターンを得たいと考えていた方には検討の価値がある運用先となるでしょう。

短期的に値下がりする可能性もあるため、3~5年程度の中長期視点での運用がおすすめです。

最低投資額は1000万円からですが、500万円からの相談も可能とのこと。

日本株を軸に中長期で大きなリターンを目指す投資家に適した選択肢です。

最新の実績やポートフォリオなどが気になった方は、以下公式サイトからお問い合わせをどうぞ。

【4位】投資信託|少額から分散投資・NISA対応で実質利回りアップ

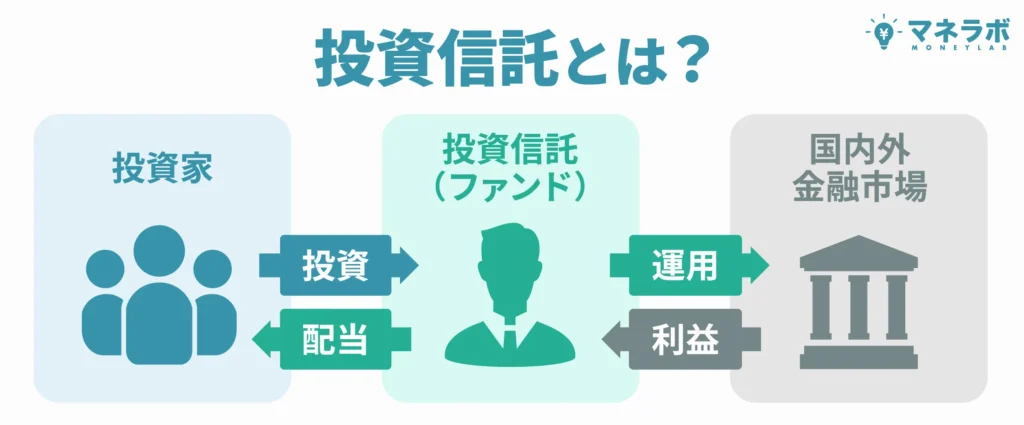

退職金の預け先・運用先ランキング第4位は投資信託です。

投資信託は、投資家から集めた資金もとに、株式や債券などに分散投資する仕組みの金融商品。

100円から始められ、投資初心者の方にも取り組みやすいのが特徴です。

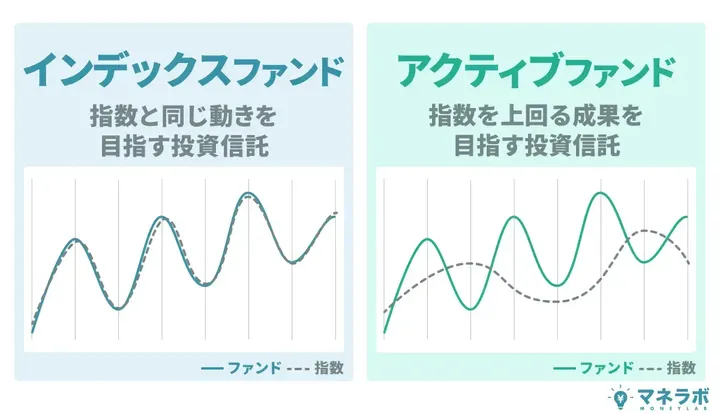

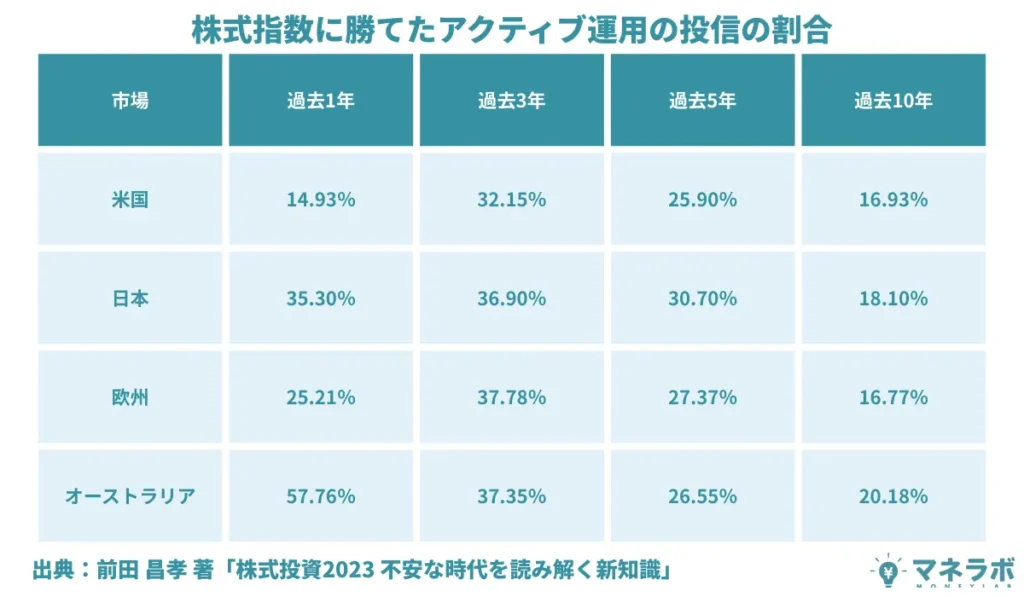

投資信託は主に「日経平均株価」や「S&P500」などといった指数と同じ動きを目指す「インデックスファンド」と、これら指数を上回る成果を目指す「アクティブファンド」の2つに分けられます。

インデックスファンドは指数に連動する運用を目指しているため、数百から数千の銘柄に自動的に分散投資されます。

そのため、個別株投資に比べて特定企業の倒産や業績悪化の影響がポートフォリオ全体で薄まるため、リスクが抑えられるとされているのです。

運用コストも非常に低い点も安全と言われているポイントとなります。

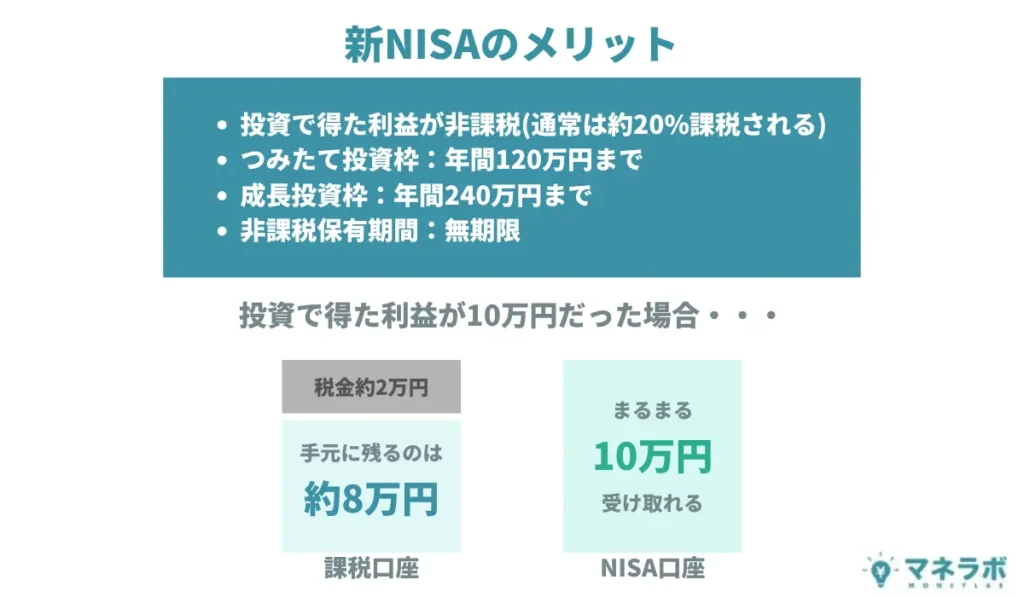

またNISA口座で購入することで、投資で得た利益にかかる約20%の税金がかからず、そっくりそのまま利益として手元に残るので利益率が高くなるのが嬉しいですね。

ただし、インデックスファンドは市場全体の平均に追随するように設計されているため、市場が下がればファンドの価格も必ず下がります。

例えば日経平均が10%下落すれば、日経平均連動型のインデックスファンドもほぼ10%下落するということ。

リーマンショックやコロナショックといった下落局面では、どれだけ分散されていても損失を避けられないのです。

アクティブファンドにおいても、市場を上回る運用を目指していますが、実際には運用コストが高く、長期的にはインデックスファンドに勝てないファンドが多いというデータもあります。

投資信託は、

- 低額からスタートできる

- 1つの銘柄だけでも数百~数千の銘柄に分散投資ができる

- NISA口座の活用で投資利益が非課税になる

といった特徴がある一方で、

- 市場下落には耐性が無い

- アクティブファンドにおいては運用リターンがコスト負けすることもある

といった面も持ち合わせており、期待利回りは年3~8%と1~3位の運用先と比べるとやや低くなってしまうことから、「安全性×収益性」を重視した本ランキングにおいては4位という結果になりました。

- 100円程度の少額から投資可能

- 1つのファンドで複数の銘柄に分散投資ができる

- 運用コストが低い(インデックスファンド)

- NISA口座の活用で投資利益が非課税に

- 市場下落には耐性がない

- 運用コストが高くリターンがコストに負ける例も(アクティブファンド)

【5位】米国債券ETF|信用リスクの低い米国債で安定配当金収入

退職金の預け先・運用先ランキング第5位は米国債券ETFです。

米国債券ETFでは、米国の国債や社債に投資を行います。

ETFは複数の債券に自動的に分散投資されるため、個別の債券投資と比べて特定企業のデフォルトリスク(投資した債券について元本の払い戻しや利子の支払いが滞ったりする可能性)がポートフォリオ全体で薄まり、リスクが抑えられるとされています。

特に米国債券ETFは年利回り4~5%程度と、日本国債よりも高い利回りが期待でき、かつ信用リスクが低く流動性も高いため、「安全性×収益性」を重要視する多くの投資家に人気です。

とはいえ、米国債券ETFは利息収入(インカムゲイン)を得ながら安定的に運用する性質があるため、4位の投資信託のように大きな値上がり益(キャピタルゲイン)は期待できません。

さらに、円高になると円換算の資産価値が目減りするリスクがある、市場金利が上昇すると既存債券の価格が下落し、ETFの基準価額も下がる可能性があるといったリスクも。

ちなみに米国債券ETFの中には7%もの高利回りを期待できる銘柄もありますが、「シニアローンETF」「ハイイールド社債ETF」「優先証券ETF」といったような高リスクのETFに限られてしまいます。

リスクを抑えた運用をするとなると、4%程度が米国債券ETFの期待利回りとなってしまうでしょう。

1~4位までの運用先と比べると収益性が限定されること、またヘッジファンドや投資信託と比べると投資先の多様性(株式・債券・REIT等への幅広い分散)では劣るため、「安全性×収益性」を重視した本ランキングでは5位となりました。

- 米国の国債や社債に投資

- 1つのETFで複数の債券銘柄に分散投資ができる

- 期待利回り:4%程度(リスクを抑えた運用の場合)

- 大きな値上がり益(キャピタルゲイン)は期待できない

- 為替リスクがある

- 市場金利が上昇すると価格下落のリスクがある

- 7%もの高利回りが期待できる銘柄は高リスク

【6位】JリートETF|インフレに強い不動産で安定分配金収入

退職金の預け先・運用先ランキング第6位はJリートETFです。

JリートETFでは、複数のJリート銘柄に投資を行います。

1つのETFで多様な不動産セクター(オフィス、商業施設、住宅、物流施設など)に自動的に分散投資が可能です。

インフレに強い不動産投資に手軽に参画でき、年4%の分配金収入が期待できることから、「安全性×収益性」のバランスが良い運用先として注目されています。

上位ランキングの運用先ほどの大きなリターンは期待しにくいものの、安定した収益性が魅力です。

ただし、金利上昇で運用収益が減少し、分配金の減配や価格の下落となる可能性や、景気悪化で空室が増加し賃料収入が減少するといったリスクもあります。

1~5位までの運用先と比べると収益性が低い点、また5位の米国債券ETFと比べると市場規模が小さく流動性が低くなる点をふまえて、「安全性×収益性」を重視した本ランキングにおいては6位という結果になりました。

- 複数のJリート銘柄に投資

- 1つのETFで多様な不動産セクターに分散投資が可能

- インフレに強い不動産投資に手軽に参画できる

- 期待利回り年4%

- 金利上昇で分配金の減配や価格下落となるリスク

- 景気悪化で空室が増加し賃料収入が減少するリスク

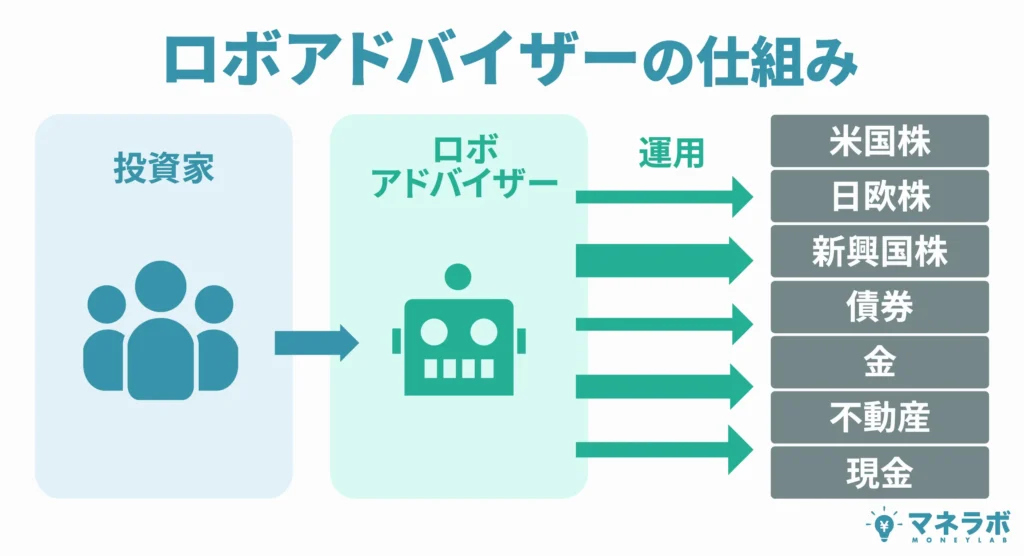

【7位】ロボアドバイザー|すべての運用をAIにおまかせ

退職金の預け先・運用先ランキング第7位はロボアドバイザーです。

ロボアドバイザーは、AIやアルゴリズムを活用して資産運用を自動化するサービスです。

投資家がリスク許容度や運用目標を入力するだけで、ポートフォリオが自動的に設計され、運用まで一任できます。

ロボアドバイザーの最大のメリットは、資産配分・リスク管理・リバランスをすべて自動で行える点です。

これにより、投資初心者の方でも感情に流されずに、分散投資によるリスク軽減と効率的な資産形成が可能になります。

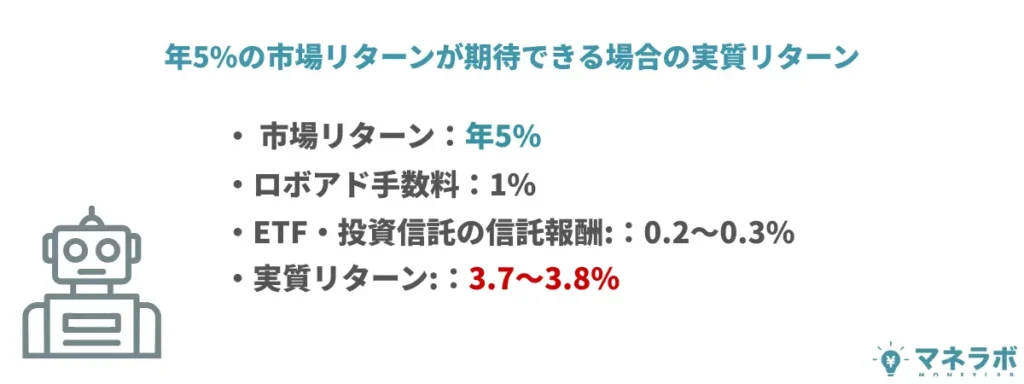

なお、期待利回りは投資家のリスク許容度によって異なりますが、保守的な運用で年3〜5%程度、積極的な運用で年5〜8%程度が目安です。

ただし、ロボアドバイザーでは、投資先のETFや投資信託の信託報酬(0.2〜0.3%)に加えて、ロボアドバイザー自体の運用手数料(管理費用)が年1%程度かかり、リターンの減少につながってしまうでしょう。

例えば、年5%の市場リターンが期待できる場合でも、実際の手取りは以下のようになります。

アルゴリズムによる自動運用となるので、手間なしで感情に左右されない運用ができる点は初心者にとって大きな魅力です。

しかし、自分でつみたてNISAなどを活用してインデックスファンドを購入すれば、手数料を0.1〜0.2%程度に抑えられます。

例えば1,000万円を20年、年利5%で運用した場合、

- 手数料1.2%(ロボアド1%+信託報酬0.2%)なら約2,000万円

- 手数料0.2%(インデックスファンドのみ)なら約2,400万円

と、約400万円もの差が生まれますね。

この手数料差が長期的には大きな差となることから、「安全性×収益性」を重視した本ランキングにおいては7位という結果になりました。

- 資産配分・リスク管理・リバランスをすべて自動で行える

- 手間なしで感情に流されない運用が可能

- 期待利回りは年3〜8%程度が目安

- 運用手数料が年1%程度かかり実質利回りが減少

- 長期運用では手数料差が数百万円の差になる可能性

【8位】個人向け国債|国が保証・元本割れなし

退職金の預け先・運用先ランキング第8位は個人向け国債です。

個人向け国債は日本国が発行する国債で、個人が購入できる債券です。

国発行のためデフォルトリスクが極めて低く、元本保証に近い安全性があります。

最低投資額は1万円からと少額で始められ、発行から1年経過すれば中途換金も可能(ただし直前2回分の利子相当額が差し引かれる)です。

それでも元本割れはしないため、一定の流動性が確保されています。

また利回りは1〜1.2%程度と、一般的な定期預金よりも高めに設定されているのも人気が高い理由です。

なお、個人向け国債には「変動10年」「固定5年」「固定3年」の3種類があります。

「変動10年」は実勢金利に応じて半年毎に適用利率が変わる一方、「固定5年」「固定3年」は満期まで利率が変わりません。

ただし、安全性は非常に高いものの利回りは上位の運用先(3~29%)と比べると大幅に低くなり、物価上昇に追いつかず、実質的な資産価値が目減りする可能性もあります。

そのため、「安全性×収益性」を重視した本ランキングにおいては8位という結果になりました。

- 日本国が発行する国債で、個人での購入が可能

- 国が発行しているためデフォルトリスクが極めて低い

- 最低投資額は1万円から

- 発行から1年経過すれば中途換金も可能(直前2回分の利子相当額が差し引かれる)

- 「変動10年」「固定5年」「固定3年」の3種類がある

- 利回りは1〜1.2%程度でインフレによる実質的な資産増加は期待しにくい

- 上位の運用先(3~29%)と比べると収益性は低い

【9位】退職金専用定期預金|最初の数か月限定で高金利が適用

退職金の預け先・運用先ランキング第9位は退職金専用定期預金です。

退職金専用定期預金は、退職金を受け取ったら多くの人がまず最初に思いつく預け先ではないでしょうか。

本記事冒頭の「退職金専用定期預金の金利ランキング」では、退職金専用定期預金の商品を期間ごとに金利の高い順にご紹介しましたね。

退職金専用定期預金は、退職金受取後一定期間内に限り申し込める特別金利キャンペーンとして提供されており、金利1~2%と通常の定期預金よりも高金利が適用されるのが通例です。

しかし、

- 年1〜2%程度の金利(他の運用先と比べると低い)

- 中には金利10%の商品もあるが投資信託などとのセット商品でリスクが高い

- 高金利が適用される期間は3か月などの短期間に限られる

- 利回りはインフレ率と同程度かそれ以下のため、実質的な資産増加は期待しにくい

といったデメリットも多く、「使い道が決まるまでの一時避難先」として利用されるケースも多く見られます。

銀行によって金利や預入れ条件が異なるため、事前に対象条件や必要書類、預け入れ期限などを確認し、有利な条件での利用ができると良いですね。

退職金専用定期預金は通常の定期預金や普通預金と比べると金利は高く、元本保証。

さらにペイオフ制度で銀行が破綻した場合でも1000万円とその利息分は保護されるため安全性は高いといえます。

しかし収益性は上位の運用先(年3〜29%)と比べて極めて低いため、「安全性×収益性」を重視した本ランキングにおいては9位という結果になりました。

退職金専用定期預金での預け入れが終わったら、本ランキング1~8位までの運用先を検討すると良いでしょう。

- 退職金受取後一定期間内に限り申し込める特別金利キャンペーン

- 金利は1~2%と通常の定期預金よりも高金利が適用される

- 高金利が適用される期間は3か月などの短期間に限られる

- 元本保証でペイオフ制度により1,000万円とその利息分が保護される

- インフレによる実質的な資産増加は期待しにくい

- 上位の運用先(3~29%)と比べると収益性は低い

【10位】ネット銀行定期預金|メガバンク定期預金より高金利

退職金の預け先・運用先ランキング第10位はネット銀行の定期預金です。

定期預金は、退職金を受け取ったら退職金専用定期の次に検討する預け先かもしれませんね。

定期預金は元本保証で、ペイオフ制度の対象となっており、極めて安全性が高いと言われています。

金利は普通預金よりは高いものの、退職金専用定期預金と比べると低くなります。

ただし、ここでご紹介するのは「ネット銀行」の定期預金です。

ネット銀行は店舗を持たずオンラインでの取引が中心となるためコストが低い分、金利が高めに設定されているのが特徴です。

ここでは各期間ごとに金利の高い順にネット銀行の定期預金ランキングをご紹介したいと思います。

1ヵ月ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: auじぶん銀行 | 円定期預金 | 0.30% | 通常プラン |

| 1位: ソニー銀行 | 定期預金 | 0.30% | 通常プラン |

| 1位: ローソン銀行 | スーパー定期 | 0.30% | 通常プラン |

| 4位: SBJ銀行 | スーパー定期預金 | 0.25% | 通常プラン |

| 5位: 楽天銀行 | 定期預金 | 0.23% | 通常プラン |

| 5位: 住信SBIネット銀行 | 定期預金 | 0.23% | 通常プラン |

| 5位: PayPay銀行 | 定期預金(ネット定期) | 0.23% | 通常プラン |

2か月ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: ローソン銀行 | スーパー定期 | 0.30% | 通常プラン |

| 1位: 住信SBIネット銀行 | 定期預金 | 0.23% | 通常プラン |

3ヶ月ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: auじぶん銀行 | デビュー応援定期預金 | 1.20% | 新規口座開設者限定 |

| 2位: auじぶん銀行 | 円定期預金 | 0.30% | 通常プラン |

| 2位: UI銀行 | スーパー定期預金 | 0.30% | 通常プラン |

| 2位: ソニー銀行 | 定期預金 | 0.30% | 通常プラン |

| 2位: ローソン銀行 | スーパー定期 | 0.30% | 通常プラン |

6ヶ月ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: 楽天銀行 | 定期預金 | 0.80% | 通常プラン |

| 2位: UI銀行 | スーパー定期預金 | 0.70% | 通常プラン |

| 3位: SBJ銀行 | はじめての定期預金 はじめくん | 0.60% | 初回口座開設者限定 |

| 4位: オリックス銀行 | スーパー定期 | 0.50% | 通常プラン |

| 5位: ローソン銀行 | スーパー定期 | 0.40% | 通常プラン |

1年ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: オリックス銀行 | eダイレクト定期預金優遇金 | 1.20% | 新規口座開設者限定 |

| 1位: SBJ銀行 | はじめての定期預金 はじめくん | 1.20% | 初回口座開設者限定 |

| 3位: auじぶん銀行 | デビュー応援定期預金 | 1.00% | 新規口座開設者限定 |

| 3位: 楽天銀行 | 定期預金 | 1.00% | 通常プラン |

| 3位: UI銀行 | スーパー定期預金 | 1.00% | 通常プラン |

2年ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: SBJ銀行 | はじめての定期預金 はじめくん | 1.25% | 初回口座開設者限定 |

| 2位: オリックス銀行 | スーパー定期 | 0.65% | 通常プラン |

| 3位: SBJ銀行 | 100万円上限定期預金 ミリオくん2 | 0.63% | 100万円上限・1口座限定 |

| 4位: ソニー銀行 | 定期預金 | 0.50% | 通常プラン |

| 5位: UI銀行 | スーパー定期預金 | 0.45% | 通常プラン |

| 5位: SBJ銀行 | スーパー定期預金 | 0.45% | 通常プラン |

3年ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: SBJ銀行 | はじめての定期預金 はじめくん | 1.30% | 初回口座開設者限定 |

| 2位: オリックス銀行 | スーパー定期 | 0.65% | 通常プラン |

| 3位: ローソン銀行 | 100万円上限定期預金 ミリオくん3 | 0.65% | 100万円上限・1口座限定 |

| 4位: ソニー銀行 | スーパー定期 | 0.55% | 通常プラン |

| 5位: UI銀行 | スーパー定期預金 | 0.50% | 通常プラン |

| 5位: ソニー銀行 | 定期預金 | 0.50% | 通常プラン |

5年ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: オリックス銀行 | eダイレクト定期預金優遇金利 | 1.40% | 新規口座開設者限定 |

| 2位: SBJ銀行 | はじめての定期預金 はじめくん | 1.35% | 初回口座開設者限定 |

| 3位: SBJ銀行 | 100万円上限定期預金 ミリオくん5 | 0.75% | 100万円上限・1口座限定 |

| 4位: オリックス銀行 | スーパー定期 | 0.70% | 通常プラン |

| 5位: ローソン銀行 | スーパー定期 | 0.60% | 通常プラン |

7年ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: SBJ銀行 | 100万円上限定期預金 ミリオくん7 | 1.10% | 100万円上限・1口座限定 |

| 2位: オリックス銀行 | スーパー定期 | 0.75% | 通常プラン |

| 3位: ローソン銀行 | スーパー定期 | 0.65% | 通常プラン |

| 4位: ソニー銀行 | 定期預金 | 0.55% | 通常プラン |

| 5位: 楽天銀行 | 定期預金 | 0.45% | 通常プラン |

| 5位: PayPay銀行 | 定期預金(ネット定期) | 0.45% | 通常プラン |

10年ものTOP5

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: SBJ銀行 | 100万円上限定期預金 ミリオくん10 | 1.35% | 100万円上限・1口座限定 |

| 2位: ソニー銀行 | 定期預金 | 0.75% | 通常プラン |

| 3位: ローソン銀行 | スーパー定期 | 0.70% | 通常プラン |

| 4位: 楽天銀行 | 定期預金 | 0.50% | 通常プラン |

| 5位: PayPay銀行 | 定期預金(ネット定期) | 0.50% | 通常プラン |

ここで紹介したネット銀行では退職金専用定期預金の扱いはありませんが、条件などが合えば高金利が適用されるため、退職金の預け先として検討しても良いでしょう。

ちなみに、メガバンクとゆうちょ銀行の定期預金の金利は以下の通り、ネット銀行の定期預金より低いことが分かりますね。

| 金融機関名 | 3ヶ月金利 | 1年金利 |

| 三菱UFJ銀行 | 0.250% | 0.275% |

| みずほ銀行 | 0.250% | 0.275% |

| 三井住友銀行 | 0.250% | 0.275% |

| りそな銀行 | 0.250% | 0.275% |

| 三井住友信託銀行 | 0.250% | 0.275% |

| ゆうちょ銀行 | 0.210% | 0.230% |

とはいえネット銀行の定期預金も金利は上位の運用先(3~29%)と比べて極めて低いため、「安全性×収益性」を重視した本ランキングにおいては10位という結果になりました。

定期預金は「資産を育てる」ではなく、「資産を安全に保管する」という意味合いで活用をするべきでしょう。

また、退職金専用定期預金のリスク同様、インフレによる資産の目減りリスクには注意が必要です。

- 金利は0.22~1.0%程度(新規口座開設者限定やキャンペーンでは最大1.4%)と普通預金よりも高金利が適用される

- 元本保証でペイオフ制度により1,000万円とその利息分が保護される

- インフレによる実質的な資産増加は期待しにくい

- 上位の運用先(3~29%)と比べると収益性は低い

【11位】ネット銀行普通預金|メガバンクの2倍以上の金利・生活費管理のみ推奨

退職金の預け先・運用先ランキング第11位はネット銀行の普通預金です。

普通預金は身近な預け先として、受け取った退職金をそのまま眠らせてしまっている方も多いでしょう。

確かに普通預金はいつでも預け入れ・引き出しがOK、元本保証、ペイオフ制度対象と安心できる要素が揃っています。

中途解約にペナルティがある定期預金と比べて、いつでも自由に引き出せる流動性の高さが魅力。

さらにネット銀行は店舗を持たずオンラインでの取引が中心となるためコストが低い分、金利が通常の銀行より高めに設定されているのが特徴です。

ここでは金利の高い順にネット銀行の普通預金ランキングをご紹介したいと思います。

1~10位

| 銀行名 | 商品名 | 金利 | 参考 |

|---|---|---|---|

| 1位: PayPay銀行 | 特別金利 | 2.00% | ドル&円2%預金(米ドル預入分、円普通預金の金利・付与率が10倍にアップ) |

| 2位: auじぶん銀行 | 普通預金 | 0.55% | 通常金利 + プレミアム金利優遇 |

| 3位: UI銀行 | 女神のサイフ(普通預金) | 0.50% | 女性限定 |

| 4位: UI銀行 | はたらくサイフ(普通預金) | 0.50% | 給与受取が条件 |

| 5位: UI銀行 | まもりのサイフ(普通預金) | 0.50% | 公的年金受取が条件 |

| 6位: SBJ銀行 | ANY住宅ローン専用普通預金〈プラスモア〉 | 0.45% | 通常金利:0.20% + 特別付与金利Ⅰ:0.10% + 特別付与金利 Ⅱ:0.20%(すべて変動金利) ※月内の最低残高(上限1,000万円)に適用 ※特別付与金利Ⅱは月内の最低残高30万円以上で付与 ※ANY住宅ローン契約者限定 |

| 7位: 楽天銀行 | 普通預金 | 0.44% | ボーナス金利(各条件を達成で通常金利あるいは優遇金利に上乗せ) |

| 8位: PayPay銀行 | 特別金利 | 0.40% | ステップアップ円預金(円普通預金残高が増えるほど金利・付与率がアップ) |

| 9位: SBJ銀行 | 年金受取普通預金「年金プラスα(アルファ)」 | 0.40% | 公的年金受取が条件 |

| 10位: ローソン銀行 | 普通預金 | 0.40% | ー |

10位以降

| 銀行名 | 商品名 | 金利 |

|---|---|---|

| 11位: 楽天銀行 | 普通預金 | 0.34% |

| 12位: auじぶん銀行 | 普通預金 | 0.31% |

| 13位: 楽天銀行 | 普通預金 | 0.30% |

| 14位: SBJ銀行 | 特別金利付与型普通預金「普通預金プラス」 | 0.30% |

| 15位: 楽天銀行 | 普通預金 | 0.29% |

| 16位: 楽天銀行 | 普通預金 | 0.28% |

| 17位: 楽天銀行 | 普通預金 | 0.28% |

| 18位: auじぶん銀行 | 普通預金 | 0.26% |

| 19位: auじぶん銀行 | 普通預金 | 0.26% |

| 20位: auじぶん銀行 | 普通預金 | 0.26% |

| 21位: auじぶん銀行 | 普通預金 | 0.26% |

| 22位: 楽天銀行 | 普通預金 | 0.24% |

| 23位: 楽天銀行 | 普通預金 | 0.23% |

| 24位: 楽天銀行 | 普通預金 | 0.22% |

| 25位: auじぶん銀行 | 普通預金 | 0.21% |

| 26位: オリックス銀行 | 普通預金 | 0.21% |

| 27位: 住信SBIネット銀行 | SBIハイブリッド預金 | 0.21% |

| 28位: 住信SBIネット銀行 | SBIハイブリッド預金 | 0.21% |

| 29位: SBJ銀行 | 普通預金 | 0.20% |

| 30位: UI銀行 | 普通預金 | 0.20% |

| 31位: UI銀行 | KYODAI Bank(普通預金) | 0.20% |

| 32位: 楽天銀行 | 普通預金 | 0.20% |

| 33位: 住信SBIネット銀行 | 普通預金 | 0.20% |

| 34位: 住信SBIネット銀行 | 普通預金 | 0.20% |

| 35位: ソニー銀行 | 普通預金 | 0.20% |

| 36位: PayPay銀行 | 普通預金 | 0.20% |

メガバンクとゆうちょ銀行の普通預金の金利は以下の通り。

条件付きではありますが、上位のネット銀行ではメガバンクやゆうちょ銀行の2倍以上の金利が適用されることがわかります。

| 金融機関名 | 金利 |

| 三菱UFJ銀行 | 0.200% |

| みずほ銀行 | 0.200% |

| 三井住友銀行 | 0.200% |

| りそな銀行 | 0.200% |

| 三井住友信託銀行 | 0.200% |

| ゆうちょ銀行 | 0.200% |

とはいえネット銀行の普通預金の金利も上位の運用先(3~29%)と比べて極めて低いため、「安全性×収益性」を重視した本ランキングにおいては最下位の11位という結果になりました。

日常の生活費管理や、短期的な資金の置き場所として活用するのがおすすめです。

- いつでも預け入れ・引き出しが可能

- 金利は0.2〜0.55%(条件により異なる)

- 元本保証でペイオフ制度により1,000万円とその利息分が保護される

- インフレによる実質的な資産増加は期待しにくい

- 上位の運用先(3~29%)と比べると収益性は極めて低い

以上、安全性×収益性で選ぶ!退職金の預け先・運用先ランキング11選をご紹介しました。

次の章では、投資家それぞれのスタイルと年代に合ったおすすめのポートフォリオを確認していきます。

【投資家タイプ・年代別】おすすめポートフォリオ

まずは、あなたの投資スタイルと年代を確認してみましょう。

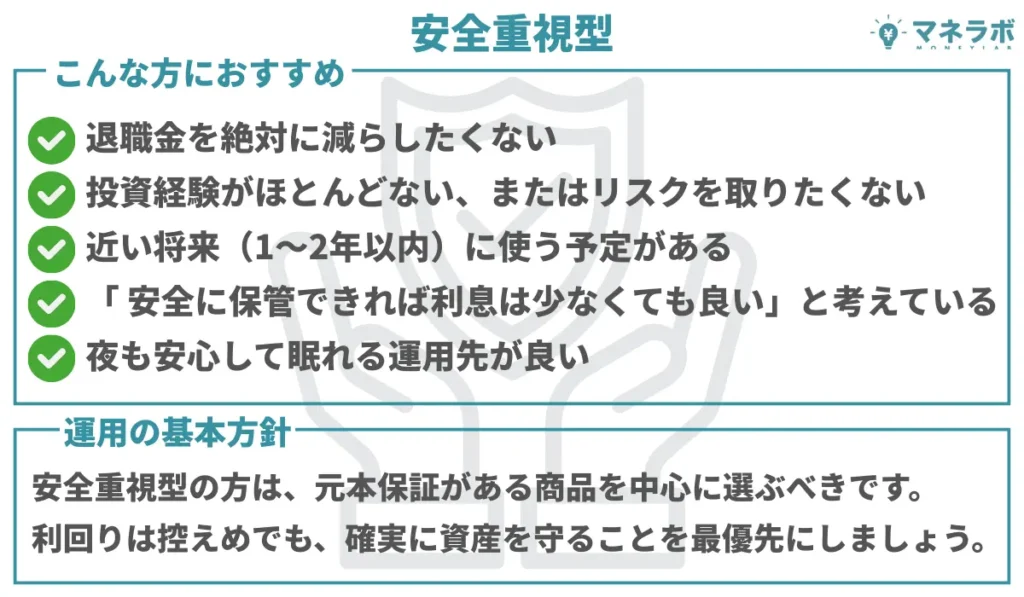

安全重視型

安全を重視する投資家には以下のような商品がおすすめです。

| 商品名 | 特徴 | 期待利回り | 最低投資額 |

|---|---|---|---|

| 退職金専用定期預金(定期預金のみ) | 高金利適用期間は短いが元本保証 | 年1~2% | 30万〜1000万円 |

| ネット銀行の定期預金 | メガバンクより高金利で使いやすい | 年0.2〜1.4%程度 | 1万〜10万円 |

| 個人向け国債(変動10年) | 国が保証、最低金利0.05%保証 | 年1%程度 | 1万円 |

| ネット銀行の普通預金(生活費用) | いつでも引き出せる流動性 | 年0.2〜0.5%程度 | 制限なし |

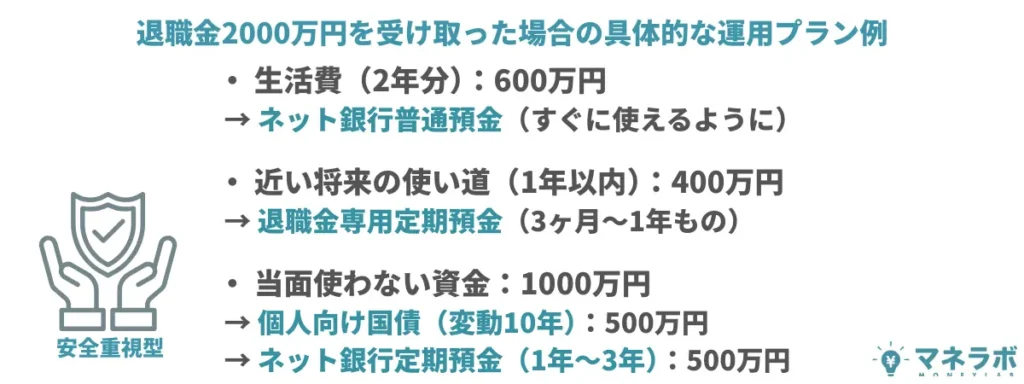

退職金2000万円を受け取った場合の具体的な運用プラン例も見てみましょう。

生活費や近い将来使う予定のある資金は普通預金(ネット銀行)や退職金定期預金へ預けて流動性を確保します。

一方、当面使わない資金に関しては半分を個人向け国債で運用し、残りはネット銀行の定期預金で長い期間預けて資金を安全に保管すると良いでしょう。

ただし以下の点には注意をする必要があります。

- 資金がインフレ負けをする可能性があることは理解しておく

- 1000万円を超える場合は、複数の金融機関に分散してペイオフ制度を最大限活用

- 定期預金の満期後は自動継続せず、次の運用先を検討する

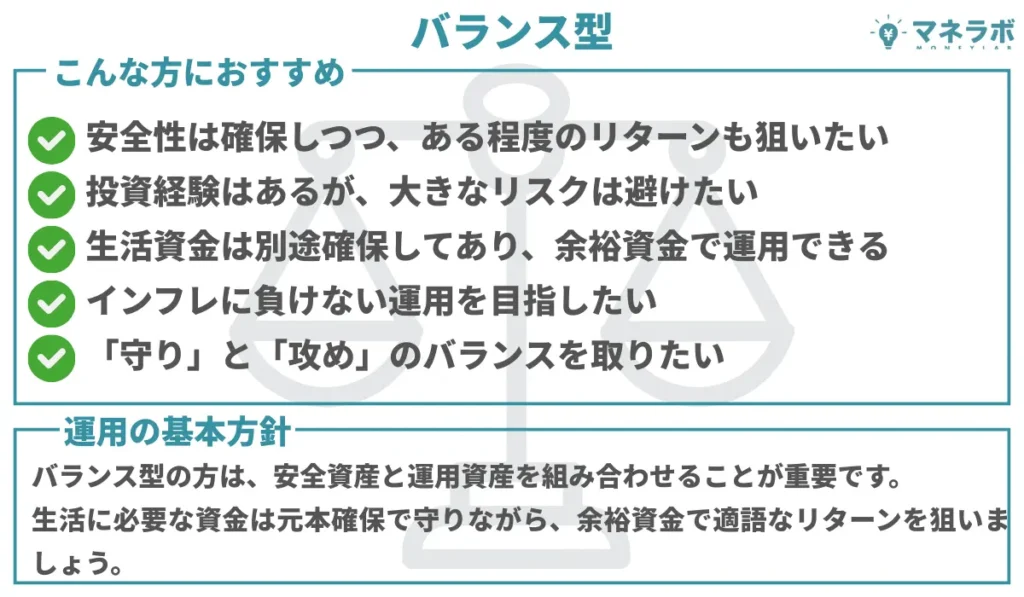

バランス型

バランス型の方には以下のような商品がおすすめです。

| 商品名 | 特徴 | 期待利回り | 最低投資額 |

|---|---|---|---|

| ハイクアインターナショナル | 事業融資で年間合計12%の固定配当 | 年12%(固定) | 500万円 |

| 個人向け国債 | 安全資産の基本 | 年1%程度 | 1万 |

| 退職金専用定期預金 | 高金利適用期間は短いが元本保証 | 年1~2% | 30万〜1000万円 |

| 米国債券ETF | 信用リスクの低い米国債で安定配当 | 年3〜5%程度 | 数万円〜 |

| 投資信託(バランス型) | 株式と債券を組み合わせた分散投資 | 年2〜5%程度 | 100円〜 |

| ロボアドバイザー | AIによる自動運用 | 年3〜10%程度 | 1万円〜 |

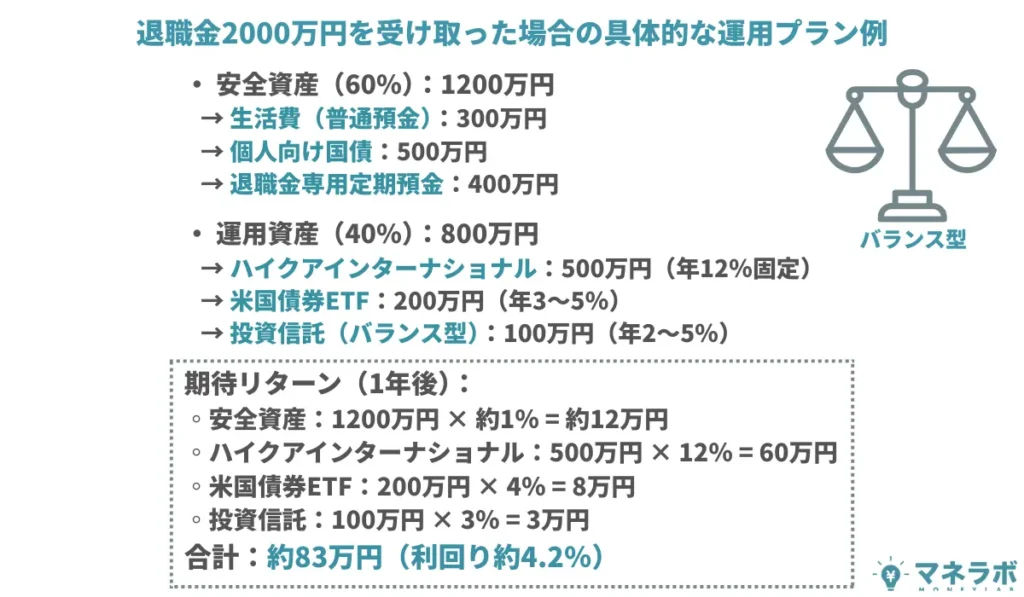

退職金2000万円を受け取った場合の具体的な運用プラン例も見てみましょう。

このような配分であれば、安全資産で生活資金を守りながら、余裕資金で年4%程度のリターンを狙うことができるでしょう。

ポイントとしては、生活に必要な資金は必ず元本保証で確保し、運用資産は全体の30〜50%程度に抑えること、また分散投資でリスクを分散することを徹底すると良いですね。

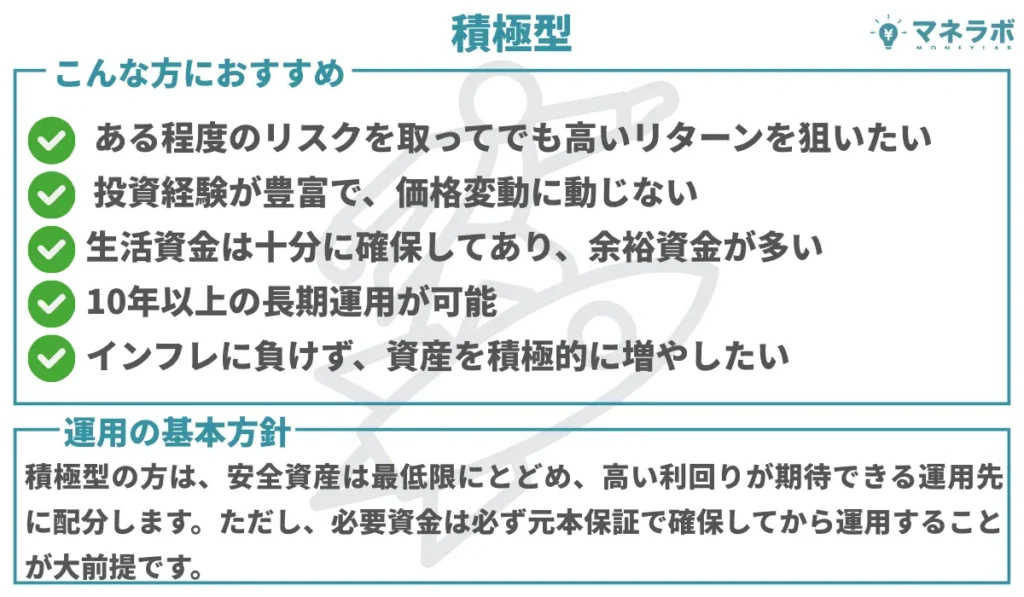

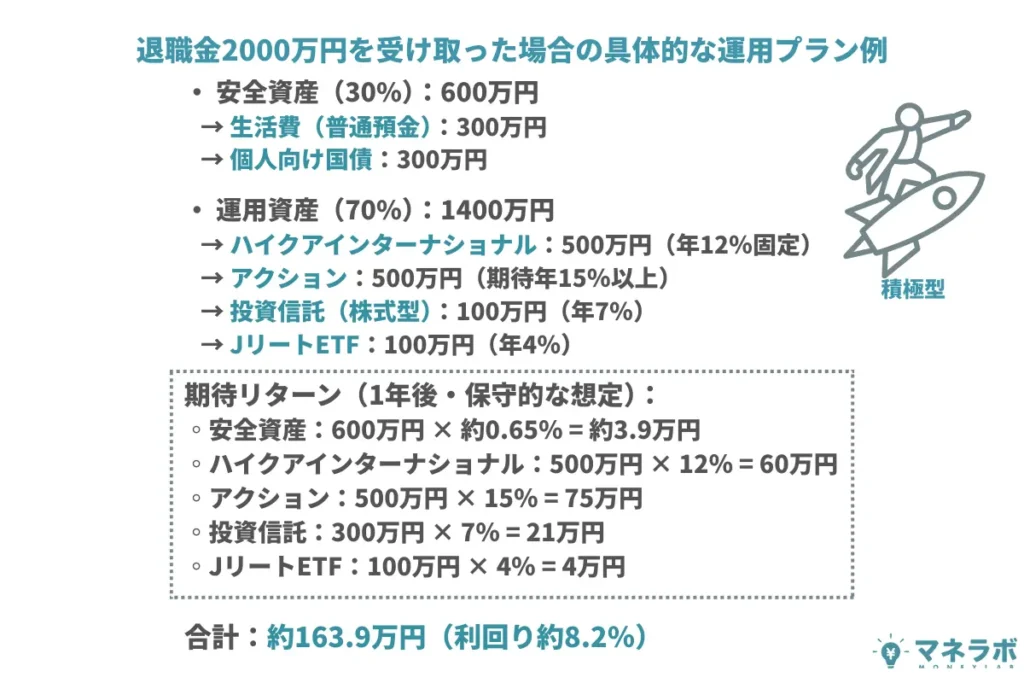

積極型

積極型の方には以下のような商品がおすすめです。

| 商品名 | 特徴 | 期待利回り | 最低投資額 |

|---|---|---|---|

| ハイクアインターナショナル | 事業融資で年間合計12%の固定配当 | 年12%(固定) | 500万円 |

| アクション | 多様なポートフォリオ戦略 | 2024年度実績17.35% | 500万円 |

| GFマネジメント | 日本の厳選大型株への集中投資 | 過去年平均29% | 1000万円(500万円から相談可) |

| 個人向け国債 | 国が保証、最低金利0.05%保証 | 年1%程度 | 1万円 |

| 投資信託(株式型) | 国内外の株式に投資 | 年5〜8%程度 | 100円〜 |

| JリートETF | 不動産で安定分配金 | 4%程度 | 数千円~数万円 |

積極的な運用の結果、合計利回り約8%と高い収益性を期待することができますね。

ただし、退職金を運用して老後資金の確保を検討している場合、「増やすこと」より「減らさないこと」が重要となります。

収益性と安全性のバランスの良い運用先での運用を行うことが重要です。

退職金運用で成功するための5つのコツ

退職金は人生で一度きりの大切な資金です。

運用で失敗して後悔しないために、押さえておくべき5つのコツを解説します。

必要資金は必ず元本保証で確保してから運用する

退職金運用で最も重要なのは、生活に必要な資金を確実に確保してから余裕資金で運用することです。

まずは、どれくらいの生活費を手元に残すべきか計算しましょう。

一般的には、月々の生活費×24〜36ヶ月分を普通預金で確保することが推奨されます。

例えば、月30万円で生活している場合、720万円〜1,080万円程度を確保し、残りを運用に回すイメージです。

生活費とは別に、突発的な支出に備える「緊急予備資金」も必要です。

老後には医療費、介護費、住宅修繕費、家族への支援など、予期せぬ出費が発生しやすくなります。

こうした急な支出に対応できるよう、流動性の高い定期預金や個人向け国債に100万円〜300万円程度を確保しておくと安心です。

余裕資金とは、「当面使う予定がなく、万が一減っても生活に支障をきたさない資金」を指します。

退職金のうち、生活費2〜3年分と緊急予備資金を差し引いた残りが余裕資金となります。

運用はこの余裕資金の範囲内で行うことが鉄則です。

銀行窓口で勧められた商品は即決しない

退職金を受け取ると、銀行から運用商品を勧められることがよくあります。

しかし、その場で契約するのは避けましょう。

銀行窓口で提案される商品の中には、販売手数料や信託報酬が高額なものが含まれているケースがあります。

特に「退職金専用プラン」として投資信託やファンドラップとセットになった商品は、高金利の定期預金が入り口となっていても、実質的には手数料負担が大きく、トータルで不利になることも少なくありません。

窓口で勧められた商品は、魅力的に聞こえても、その場では契約しないことが重要です。

「今日中に契約すれば優遇金利が適用されます」などと言われても、焦らず一度持ち帰り、商品内容やリスク、手数料を冷静に確認しましょう。

1つの銀行だけで判断せず、複数の金融機関で条件を比較することをおすすめします。

また、ネット証券では店舗型の銀行よりも低コストで購入できることも多いため、幅広く情報収集することが大切です。

高利回り商品は必ずリスクとセットであると理解する

高い利回りを提示する商品には、必ずそれに見合ったリスクが存在します。

一般的に、年利10%以上の運用先は、相応のリスクを伴います。

もちろん、

のように、実績と信頼性のある運用先であれば、10%以上の利回りも十分に現実的です。

しかし、運用内容が不透明だったり、「必ず儲かる」「元本保証で高利回り」といった極端な表現を使う商品には注意が必要です。

高利回り商品に投資する際は、以下の点を必ず確認しましょう。

- 運用会社の設立年数や実績

- 過去の運用パフォーマンス

- 運用戦略やリスク管理の方法

- 手数料体系の透明性

信頼できる運用先かどうかを見極めるには、公式サイトだけでなく、第三者の評価や口コミも参考にすると良いでしょう。

初めて投資する商品については、いきなり大金を投じるのではなく、少額から始めて運用状況を確認することをおすすめします。

特に退職金のような大切な資金の場合、分散投資の一環として段階的に投資額を増やしていく方が安全です。

中・長期運用では一時的な価格変動に動揺しない

ヘッジファンドや投資信託、ETF、ロボアドバイザーなどのリスク資産は、市場環境によって短期的に価格が大きく変動し、一時的に評価額が下がることも珍しくありません。

中・長期的な視点で運用すれば、一時的な下落も想定内の範囲として受け止めることができます。

焦って売却し損失を確定させてしまうと、その後の回復局面での利益を逃すことになります。

売却のタイミングは、短期的な価格変動ではなく、以下のような基準で判断しましょう。

- 目標金額に到達したとき

- ライフイベント(住宅購入、医療費など)で資金が必要になったとき

- 運用方針や市場環境が大きく変わったとき

感情的な判断ではなく、事前に設定した基準に基づいて冷静に判断することが重要です。

また中・長期運用においては、定期的にポートフォリオのバランスを見直す「リバランス」も大切です。

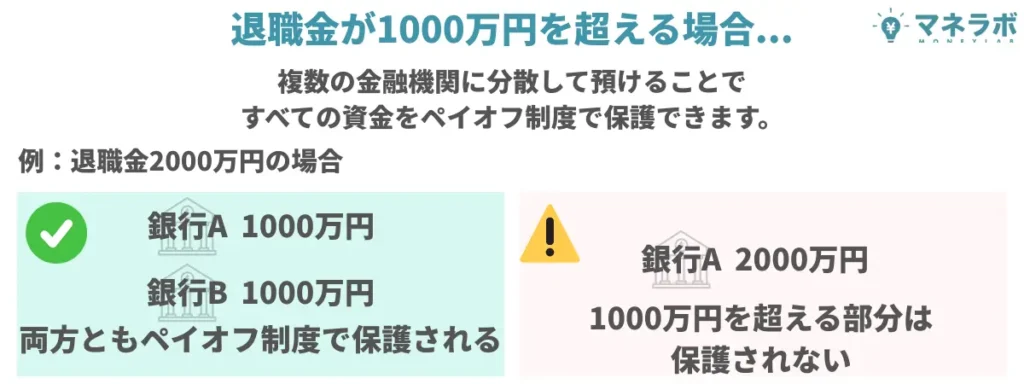

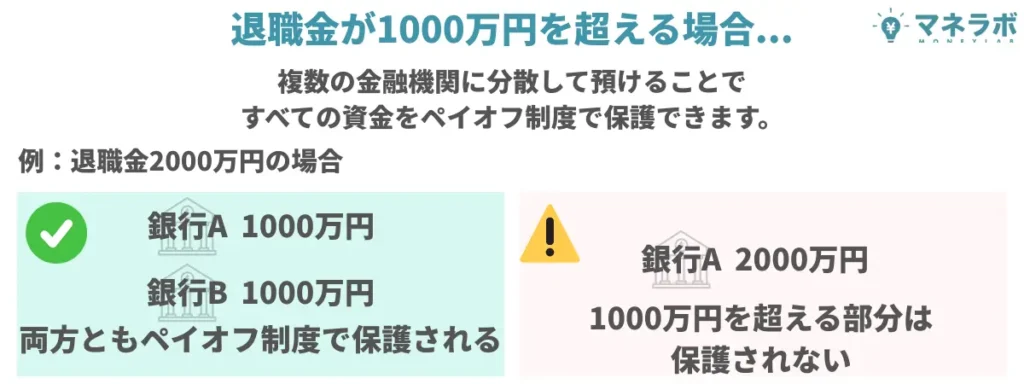

ペイオフ(預金保護)の上限1,000万円を超える場合は分散

ペイオフ制度では、万が一金融機関が破綻した場合でも、1つの金融機関につき預金者1人あたり元本1,000万円とその利息までが保護されます。

つまり、1つの銀行に2000万円を預けていた場合、1000万円とその利息分は保護されず、戻ってこない可能性があるのです。

退職金が1,000万円を超える場合は、複数の金融機関に分散して預けることが基本となります。

ちなみに金利の面においては、ネット銀行が有利となります。

複数のネット銀行に分散して預けることで、安全性と利便性を両立できるでしょう。

以上が、運用で失敗して後悔しないために押さえておくべき5つのコツでした。

これらを踏まえて退職金を運用すれば、後悔のない資産形成が実現できるでしょう。

退職金の預け先・運用先に関するよくある質問

退職金の預け先・運用先に関するよくある質問と回答を紹介します。

退職金は運用しなくてもいい?

銀行の預貯金は元本保証で安全と思われがちですが、退職金を退職金専用定期預金を含む銀行の預貯金に預けているだけでは危険です。

運用が必須となります。

銀行の預貯金は、「高金利」と言われている商品でも以下のように低い金利しか期待できません。

| 退職金専用定期預金 | 0.2〜10% |

|---|---|

| ネット銀行定期預金 | 0.22〜1.4% |

| ネット銀行普通預金 | 0.2~0.5% |

日本銀行は年2%の物価上昇を目標としており、実際に近年は毎年2%程度のインフレが続いています。

物価が上昇すれば、同じ金額で買えるものは減っていき、名目上の金額は変わらなくても実質的な資産価値は下がってしまいます。

資産がインフレに負けないためには、インフレ率に負けない利回りでの運用が必要です。

インフレに負けない運用を目指すなら…

退職金専用定期預金は元本保証で安全ですが、インフレには対応できません。

物価上昇に負けない資産形成を目指すなら、以下のような選択肢も検討する価値があります。

| 運用先 | 特徴 |

|---|---|

| ハイクアインターナショナル | 年間合計12%の固定配当で、 インフレ率を大きく上回る |

| アクション | 2024年度17.35%の実績で、資産の実質価値を大きく増やせる |

| GFマネジメント | 過去に年平均29%の実績で、 長期的な資産成長が期待できる |

これらは定期預金よりもリターンが高く、インフレにも強い運用先です。

退職金の預け先・運用先はどこがいい?

退職金の預け先として多くの人がまず最初に思いつくのは退職金専用定期預金でしょう。

本記事の冒頭では退職金専用定期預金の金利ランキングをご紹介しています。

期間ごとに高金利の商品をランキング付けしましたので、ぜひご参考ください。

一方で繰り返しにはなりますが、退職金を退職金専用定期預金を含む銀行の預貯金に預けっぱなしにしておくのは、資産がインフレ負けをしてしまうため危険です。

そこで本記事では安全性×収益性で選ぶ!退職金の預け先・運用先ランキングもご紹介しました。

特に1~3位では「安全性と収益性」のバランスが良い運用先をご紹介していますので、退職金を受け取る予定の方・退職金専用定期預金の満期が来て次の運用先を考えていた方は是非ご検討下さい。

| 運用先 | 期待年利 |

|---|---|

| 1位: ハイクアインターナショナル | 12% ※毎年固定 |

| 2位: アクション | 15~17% ※毎年15%以上のリターン獲得目標 ※2024年度+17.35%の実績 |

| 3位: GFマネジメント | 年平均29% ※2018~2023年の5年間の平均 |

定期預金の金利は預入期間によって変動する?

はい、預入期間によって異なります。

商品ごとに設定が異なり、各金融機関のWebサイトで期間別の金利を確認できます。

ペイオフ制度は1000万円までの保証だけど、退職金2000万円はどうしたら良い?

「ペイオフ制度」とは、銀行が万が一破綻した場合でも金融機関ごとに預金者1人あたり元本1000万円とその利息までが保護されるという制度です。

退職金が2000万円の場合は、例えばA銀行に1000万円、B銀行に1000万円といったように分散するのが安全です。

退職金の預け先 (運用先) はネット銀行でも大丈夫?

はい、ネット銀行でも問題ありません。

ネット銀行でも退職金向けの定期預金プランや高金利の商品を提供しています。

オンラインでの操作に抵抗がなければ、選択肢のひとつとして検討できます。

退職金の預け先として、三菱UFJや三井住友、ゆうちょなどの大手銀行はどう?

信頼性や店舗網、対応力の面では、大手銀行は預け先として安心感があります。

ただし、金利はネット銀行などと比べて低めに設定されていることが多く、利回りを重視する方にとっては必ずしも有利とは限りません。

サービスの充実度や安全性を重視するなら大手銀行は有力な選択肢ですが、金利や条件を比較したうえで、他の金融機関も併せて検討することをおすすめします。

2025年のゆうちょ銀行退職金キャンペーンはある?

2025年11月時点で、ゆうちょ銀行では退職金専用の定期預金キャンペーンは実施していません。

過去には実施していた時期もありましたが、現在は通常の定期預金のみとなっています。

また退職金専用定期預金も提供していません。

現在は通常の定期預金・普通預金のみが選択肢となります。

| 定期預金 | 普通預金 | |

|---|---|---|

| 3ヶ月 | 0.210% | 0.200% |

| 1年 | 0.230% |

退職金のおすすめ預け先・運用先解説まとめ

本記事では、多くの方が退職金の預け先としてまず検討をする退職金専用定期預金の金利ランキングをご紹介しました。

紹介した商品数は100を超えるので、ここでは各期間の1位の金利と実質の利回りを改めて掲載します。

通常の銀行預貯金と比べると高い金利を期待できることが分かりますね。

とはいえ年1~2%程度と低く、退職金専用定期預金に預けておくだけという選択肢では資産が増えていくことはありません。

インフレの影響でモノの価値がお金の価値より高まる今、インフレ上昇率を上回る利回りが期待できる金融商品での運用が必要です。

そこで本記事では安全性と収益性のバランスが良い11の預け先・運用先をランキング形式でご紹介しました。

| おすすめ運用先 | 期待年利 | 元本保証 | 最低投資額 |

|---|---|---|---|

| 1位: ハイクアインターナショナル | 12%(固定) | なし(低リスク) | 500万円 |

| 2位: アクション | 2024年度実績:17.35% | なし(中リスク) | 500万円 |

| 3位: GFマネジメント | 2018~2023年の年平均:29% | なし(中リスク) | 1000万円 ※500万円からも相談可 |

| 4位: 投資信託 | 3~8% | なし(中リスク) | 100円 |

| 5位: 米国債券ETF | 3〜5% | なし(中リスク) | 数万円〜 |

| 6位: JリートETF | 4% | なし(中~高リスク) | 数千円~数万円 |

| 7位: ロボアドバイザー | 3〜8% | なし(低~高リスク) | 1万円〜 |

| 8位: 個人向け国債 | 1% | あり | 1万円〜 |

| 9位: 退職金専用定期預金 | 0.2〜10% | あり ※セット商品の場合: 投資信託などの部分はなし | 30万〜1000万円 |

| 10位: ネット銀行定期預金 | 0.2〜1.4% | あり | 1万〜10万円 |

| 11位: ネット銀行普通預金 | 0.2~0.5% | あり | 制限なし |

特に1~3位の運用先については、安全性が高く、かつ年12~29%もの高い収益性を期待できるためおすすめです。

退職金というこれまでの人生の集大成ともいえる大金の預け先・運用先ですから、それぞれのメリット・デメリットを踏まえ、自身のリスク許容度や資産形成の目的に応じて適切に組み合わせることが大切です。