2023年に運用を開始したばかりの日本の新興ヘッジファンド「Action(アクション)合同会社」。

2024年度は年利17.35%(運用期間2024年7月〜2025年6月)で、投資家からの期待度も高いヘッジファンドです。

そんなアクション合同会社の情報は、新興ヘッジファンドということもあり入手が困難。

そこで当記事では、アクション合同会社について以下のポイントに沿って詳しく解説します。

- 会社概要

- 役員(代表、運用責任者、業務執行役員、顧問)

- 運用実績

- 投資対象・投資戦略

- 今後の方針(2024年度、2025年度、2026年度)

- 出資方法

- 最低投資額

- ロックアップ期間

- 各種手数料

- 向いている人・向いていない人

- 注意点

今年大注目の新ヘッジファンド「Action(アクション)合同会社」を是非お見逃しなく。

アクション合同会社の実態

では早速、アクション合同会社(以下、アクション社)の実態について解説していきます。

アクション合同会社の概要

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション社は2023年に古橋弘光氏によって開設された、日本の新しいヘッジファンドです。

主に事業投資、Web3事業、ファイナンスを投資対象としています。

アクション合同会社の役員

アクション社の役員は以下の通りです。

代表社員はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏

| 1967年 | 誕生 |

|---|---|

| 1991年4月 | ダイワフューチャーズ株式会社(現 ひまわり証券株会社)入社 |

| 2006年5月 | 株式会社インベスト代表取締役 |

| 2018年4月 | トレイダーズ証券株式会社入社 |

| 2019年6月 | トレイダーズインベストメント株式会社代表取締役 |

| 2019年6月 | トレイダーズホールディングス株式会社執行役員 |

| 2020年6月 | トレイダーズホールディングス株式会社取締役 就任 |

| 2023年7月 | Action合同会社 代表社員 |

| 保有資格 | CTA(Commodity Trading Advisor)、証券外務員資格1・2種、内部管理責任者資格金融先物取引業務外務員資格 |

アクション社の代表はトレイダーズホールディングス株式会社の元取締役 古橋 弘光氏です。

古橋氏は同社の運用責任者も兼任されています。

古橋氏は数年前にFX界隈で話題となった「みんなでFX -Rising Sun-」をプロデュースされた過去があり、FXをされている方の中には知っている方も少なくないかもしれませんね。

約30年もの間金融業界で活躍されている古橋氏が開設した新しい日本のヘッジファンドには期待が高まります。

顧問は株式会社TKコーポレーションの現 代表取締役・木内 孝胤(たかたね)氏

| 1989年4月 | 三菱銀行(現三菱東京UFJ銀行)入行 営業第六部・ロンドン支店等勤務 |

|---|---|

| 2001年3月 | ドイツ証券入社 投資銀行部 ヴァイスプレジデント・ディレクター |

| 2005年3月 | UBS証券入社 投資銀行部 エグゼクティブ・ディレクター |

| 2006年3月 | メリルリンチ証券入社 投資銀行部 マネージング・ディレクター |

| 2009年8月 | 衆議院議員選挙 一期目当選 |

| 2014年12月 | 衆議院議員選挙 二期目当選 |

| 2017年10月 (現在に至る) | 上場会社を含む代表取締役、役員、顧問、20社を務める。 株式会社TKコーポレーション代表取締役 |

アクション社の顧問を担当するのは、三菱銀行やドイツ証券を始めとする外資系証券で経験を積んだ後、衆議院議員を務めた経験もある木内 孝胤(たかたね)氏。

現在は株式会社TKコーポレーション代表取締役を務める傍ら、20社の代表取締役や役員、顧問を務めており、アクション社の顧問もそのうちのひとつ。

様々な経験を生かして指導・アドバイスをしてくれるはずですから、心強いですね。

アクション合同会社の運用実績【1000万円シミュレーション】

では、気になるアクション社の運用実績を見ていきます。

また、同社に1000万円を投資していた場合の資産の推移もシミュレーションで見てみましょう。

アクション合同会社の運用実績と今後の見通し

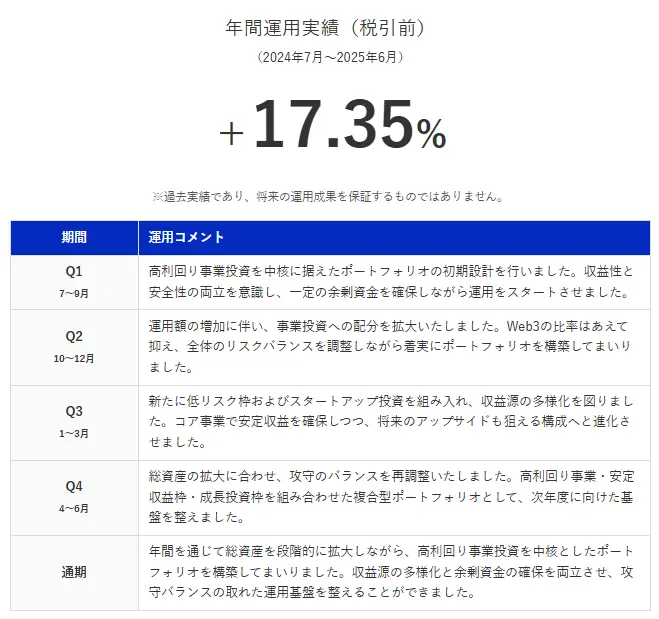

アクション社は、2024年度(2024年7月~2025年6月)において+17.35%という堅実な運用実績を達成しました。

この成果は、四半期ごとに戦略を調整しながら達成されたものです。

通期を通じて、高利回り事業投資を中核としたポートフォリオ構築から始まり、第2四半期以降は運用額の増加に伴ってWeb3事業の比率をあえて抑え、全体のリスクバランスを調整する方針へと転換。

第3四半期には低リスク枠およびスタートアップ投資を組み入れ、収益源の多様化を図っています。

第4四半期には総資産の拡大に合わせて攻守のバランスを再調整し、高利回り事業投資・安定収益枠・成長投資枠を組み合わせた複合型ポートフォリオとして、次年度に向けた基盤を整えました。

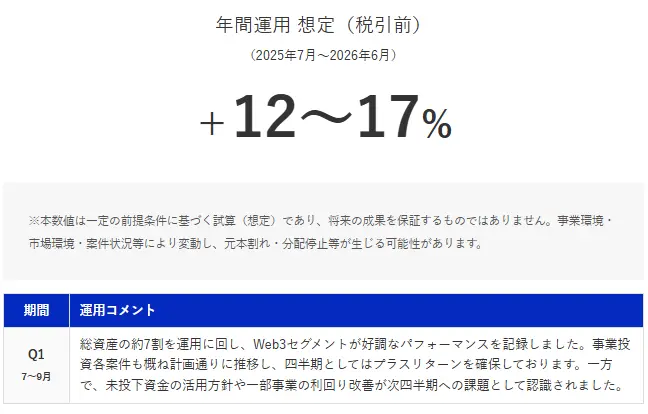

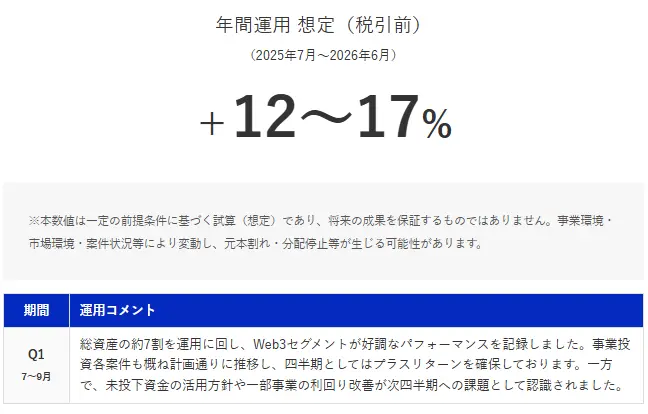

2025年度第1四半期(7~9月)の運用想定は+12~17%とされており、前年度の好調な運用実績を維持する見込みです。

総資産の約7割を運用に回し、Web3事業セグメントが好調なパフォーマンスを記録する中、事業投資各案件も概ね計画通りに推移しているとのこと。

一方で、未投下資金の活用方針や一部事業の利回り改善が次四半期への課題として認識されており、さらなる運用効率の向上が期待されます。

シミュレーション|1000万円を投資していた場合の資産額推移

アクション社の年利17.35%(2024年度実績)で1000万円を10年間運用した場合の資産の推移は、次の通りです。

| 経過年数 | 資産額 | 前年比増加額 |

|---|---|---|

| 1年目 | 約1,174万円 | +約174万円 |

| 2年目 | 約1,377万円 | +約203万円 |

| 3年目 | 約1,616万円 | +約239万円 |

| 4年目 | 約1,896万円 | +約280万円 |

| 5年目 | 約2,224万円 | +約328万円 |

| 6年目 | 約2,610万円 | +約386万円 |

| 7年目 | 約3,063万円 | +約453万円 |

| 8年目 | 約3,595万円 | +約532万円 |

| 9年目 | 約4,217万円 | +約622万円 |

| 10年目 | 約4,946万円 | +約729万円 |

- 当初の1,000万円から約4,946万円まで増加

- 10年間での総利益は+約3,946万円

- 資産総額は当初の約5倍になる

このように、17.35%という高い利回りと複利効果の組み合わせにより、10年という期間で大きな資産形成が可能です。

特に後半になるほど複利効果が顕著になり、年間の増加額が大きくなっていく点が特徴的です。

アクション合同会社の投資対象・投資戦略

ここでは、アクション社の投資対象・投資戦略について見ていきます。

分散投資によるリスク管理と安定リターンの追求

アクション社は、複数のプロジェクトへの分散投資によってリスクを管理し、各分野の専門性を活かした運用で安定したリターンを追求しています。

事業投資を中核としながら、余剰資金の機動的な活用とWeb3事業への戦略的な配分を組み合わせた複合型ポートフォリオを構築。

投資先の選定は、主にオルタナティブ投資を中心とした事業への参加が基本方針です。

案件の選定や投資判断・回収方針などの事業運営は、金融業界30年超の経験を持つ同社代表の古橋弘光氏が直接行っており、1990年代から最前線で活躍してきた実績とWeb3技術を融合した独自の運用手法を展開しています。

投資対象①:事業投資

事業投資は、アクション社の運用戦略の中核を担っています。

この領域では、成長企業への戦略的投資を通じて安定収益の確保を目指しています。

具体的な投資対象としては、暗号資産担保融資、再生可能エネルギー関連事業(低圧太陽光用地取得等)、大型建築施工案件、先端技術開発(NEDO)などが含まれます。

これらの投資先は、いずれも成長性と収益性のバランスを重視して選定されており、高利回り事業として位置づけられています。

2024年度の運用実績では、第1四半期に高利回り事業投資を中核に据えたポートフォリオの初期設計を行い、収益性と安全性の両立を意識しながら運用をスタートさせました。

その後、運用額の増加に伴って事業投資への配分を拡大し、第3四半期には低リスク枠およびスタートアップ投資を組み入れることで収益源の多様化を図っています。

第4四半期には総資産の拡大に合わせて攻守のバランスを再調整し、高利回り事業・安定収益枠・成長投資枠を組み合わせた複合型ポートフォリオとして、次年度に向けた基盤を整えました。

投資対象②:余剰資金・ファイナンス

余剰資金・ファイナンスは、機動的な運用と短期融資で活用されています。

この領域の主な目的は、流動性の確保、短期事業資金貸付、新規案件への迅速対応、そして柔軟なポートフォリオ運用の実現です。

余剰資金を一定程度保持することで、市場環境の変化や新たな投資機会に対して迅速に対応できる体制を維持しています。

また、短期ファイナンス事業を通じて、安定的なキャッシュフローを確保しながら、全体のリスクバランスを調整する役割も果たしています。

2024年度第2四半期の運用コメントでは、運用額の増加に伴って事業投資への配分を拡大する一方で、全体のリスクバランスを調整しながら着実にポートフォリオを構築してきたことが報告されています。

この柔軟な資金配分戦略により、市場環境の変動に対応しながら安定的な運用を継続することが可能となっています。

投資対象③:Web3事業

Web3事業は、暗号資産マイニングを中心とした事業展開を行っています。

具体的には、BTC・ETHマイニング、ブロックチェーン技術の活用、最新設備による効率的な運用を通じて、高い四半期利回りを実現しています。

2025年度第1四半期の運用実績では、Web3セグメントが好調なパフォーマンスを記録し、事業投資各案件も概ね計画通りに推移しました。

四半期としてはプラスリターンを確保しており、この領域の成長性が確認されています。

現在のWeb3事業は比率としては小さいながらも高利回りが期待できる分野として位置づけられており、今後の拡大を検討中です。

2024年度第2四半期の運用方針では、運用額の増加に伴ってWeb3の比率をあえて抑え、全体のリスクバランスを調整しながら着実にポートフォリオを構築してきた経緯があります。

このように、Web3事業は成長性を見据えながらも、全体のリスク管理を優先した慎重な配分戦略が取られています。

アクション合同会社の今後の方針

アクション社は、2025年度も前年度の好調な運用実績を維持する方針のようです。

2025年度第1四半期の運用想定は+12~17%とされており、引き続き高いリターンを目指した運用を継続するとのこと。

今後の重点課題として、未投下資金の活用方針の明確化と一部事業の利回り改善が掲げられているようです。

総資産の約7割を運用に回している現状から、残りの資金をより効率的に活用することで、さらなる運用効率の向上が期待されます。

また、Web3事業については段階的な拡大を検討しているようです。

現在は比率を抑えた慎重な運用を行っていますが、今後10-15%程度への拡大を視野に入れており、ブロックチェーン技術や暗号資産マイニング分野での収益機会を捉えていく方針とのこと。

ただし、全体のリスクバランスを維持しながら、市場環境を見極めた上での段階的な配分調整が行われる見込みだそうです。

投資戦略の基本方針としては、引き続き分散投資によるリスク管理を重視し、事業投資を中核としながら、余剰資金の機動的な活用とWeb3事業への戦略的な配分を組み合わせた複合型ポートフォリオを維持するようです。

各分野の専門性を活かした運用で、安定したリターンの追求と収益源の多様化を両立させていく計画とのことです。

アクション合同会社の出資方法・最低投資額・ロックアップ期間・各種手数料

ではここで、アクション社への出資方法と最低投資額、また解約する際のロックアップ期間や各種手数料についてを確認しておきましょう。

出資方法

アクション社へ出資をするにはまず、同社公式サイトからお問い合わせをする必要があります。

お問い合わせフォームに必要事項を入力し、送信します。

この際、フォーム下「お問い合わせ内容」の自由記載の欄には予定出資額や、面談で知りたいことなどを事前に記載しておくと今後の流れがスムーズとなるでしょう。

その後アクション社からの返事が来ますので、面談の日程などの相談を行った後に、直接またはオンラインにて面談となります。

大切な資産を預けるのですから、出資の前にクリアにしておきたい点などがあれば必ず確認しておきましょう。

面談で案内される内容に納得ができた場合には契約・出資という流れになります。

当然、その場で契約を迫るようなことはありませんので、一度持ち帰って検討したい場合にはその旨お伝えし、ゆっくり検討するようにしましょうね。

ちなみに面談では、投資家に送付している四半期レポートも見せてもらえますので、少しでも興味が湧いたらまずは面談をも申し込んでみてください。

最低投資額

アクション社の最低投資額は500万円~。

ヘッファンドの最低投資額は高額です。それはヘッジファンドが「私募ファンド」であるから。

「私募ファンド」では募集できる投資家の人数に制限があります。

しかし、効果的な運用成果を得るためにはある程度の資金力が必要です。

そのため、投資家一人ひとりが負担するべき出資額が大きくなってしまう傾向にあり、なんと海外のヘッジファンドでは億を超えることも。

例えば、2022年と2023年で創業来利益1位のヘッジファンド「シタデル」の最低投資額は、一説によると1000万ドル~。また機関投資家のみの受付となり、個人投資家には手が届きません。

しかし、日本のヘッジファンドへの出資の場合は500〜1000万円からの受け付けで且つ、個人投資家も受け入れているケースが多く、アクション社もそのうちの一社となります。

海外の有名ヘッジファンドに比べると総資産額の規模が小さくなるとはいえ、それでもヘッジファンドの運用力を十分に期待できますから、500万円以上のまとまった資金のある方にはおすすめの運用先ですよ。

ロックアップ期間

アクション社のロックアップ期間は1年です。

ヘッジファンドでは大規模な資産力を持って投資を実施しますが、アクション社で言うと投資家一人ひとりから最低500万円の資金を集めています。

多くの投資家が解約となり急に多額の資金力を失ってしまうと今後の運用成績にも影響が出てしまうため、多くのヘッジファンドではある一定の期間は解約ができないというルールを設けているのです。

ロックアップ期間としては1年間という期間は一般的ではありますが、出資後は資金に触れなくなってしまうので、必ず余裕資金で出資を行うようにしましょう。

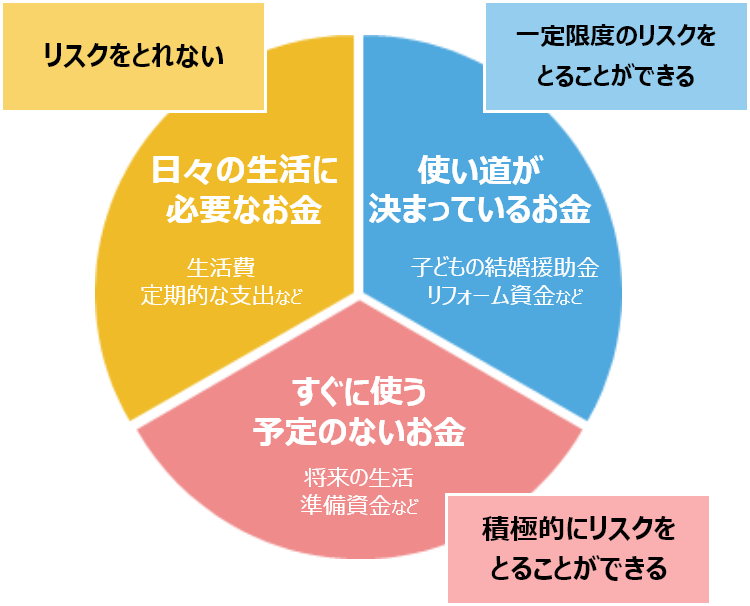

余裕資金とは

余裕資金とは全体の資金から、生活費と今後3年以内に使い道の決まっているお金を引いて残った、すぐに使う予定のないお金のこと。

資産運用は余裕資金で行うことが推奨されています。

各種手数料

アクション社に対して支払う手数料は主に以下の通りです。

- 事業運営に必要な各種コスト

- 業務執行に対する報酬

成功報酬等、特別なフィーの設定がある場合には、事前に資料にて明示するとのこと。

アクション合同会社への出資に向いている人・向いていない人

ここまで解説したところで、アクション社への出資に向いている人と向いていない人も確認しておきましょう。

向いている人はこんな人

アクション社への出資に向いている人は以下の特徴にあてはまる人です。

中・長期の投資を考えている人

アクション社は中長期的な事業参加を前提とした投資スキームです。

資金が必要になったときにすぐ解約できる仕組みではなく、持分を手放したい場合も思い通りのタイミングや価格で換金できない可能性があります。

2024年度に+17.35%という成果を出していますが、この利益を短期間で実現したい方には適していません。

数年単位で腰を据えて資産運用に取り組みたい方、当面使う予定のない資金で投資を検討している方に向いています。

オルタナティブ投資に関心がある人

アクション社が選定する投資先は、主にオルタナティブ投資を中心とした事業です。

具体的には、Web3領域(ETH/BTCマイニング等)、再生可能エネルギー関連(低圧太陽光用地取得等)、短期与信・ファクタリング事業、デジタルアセットローン事業など、伝統的な株式や債券とは異なる投資対象が含まれます。

これらの分野に興味があり、新しい投資機会を求めている方、ポートフォリオの多様化を図りたい方には魅力的な選択肢となるでしょう。

分散投資によるリスク管理を重視する人

アクション社は、複数プロジェクトへの分散投資によってリスク管理に努めています。

事業投資、余剰資金・ファイナンス、Web3事業という3つの主要領域に資産を配分し、各分野の専門性を活かした運用で安定したリターンを追求。

事業者の担保・収益性のチェック、過度なレバレッジ(借入)を避ける慎重な資本構成、投資後のモニタリングと必要に応じた回収・見直しなど、リスクを抑えるための取り組みが行われています。

このような慎重な運用方針に共感できる方に適しています。

金融業界の豊富な経験を持つ運用者を信頼できる人

代表の古橋弘光氏は1990年代から日本のFX業界で活躍し、30年以上にわたり金融業界の最前線に立ち続けてきました。

ダイワフューチャーズ、インベスト、トレーダーズ証券など複数の金融機関で要職を歴任した経験があります。

長年培われた金融知識と投資判断力を信頼できる方、実績あるプロフェッショナルに運用を任せたい方、Web3など最新技術を取り入れた運用手法に期待する方に向いています。

500万円以上の余裕資金がある人

アクション社への投資参加には最低500万円の出資が必要です。

生活費や近い将来に使う予定のある資金ではなく、長期間動かさなくても問題ない余裕資金で投資を考えている方に適しています。

透明性の高い運用報告を求める人

アクション社では次の決算報告や四半期ごとの運用レポートを通じて、定期的に運用状況が報告されます。

重要な案件の進捗や環境変化があった場合には、臨時の案内も行われる予定です。

投資先の状況を定期的に把握したい方、運用者との継続的なコミュニケーションを重視する方には安心できる体制が整っています。

向いていない人はこんな人

アクション社への出資に向いていない人は以下の特徴にあてはまる人です。

これらの特徴に当てはまるという方は、アクション社への出資を控えるようにしましょう。

短期で利益を得たい人

アクション社のスキームは中長期の事業参加を前提としており、短期での解約や払戻しには対応していません。

やむを得ない事情により持分の譲渡・払戻しを希望される場合でも、希望どおりのタイミング・金額での回収ができない可能性があります。

数ヶ月から1年程度の短期で利益を確定したい方、流動性の高い投資を求める方には不向きです。

500万円の余裕資金がない人

最低出資金額は500万円からとなっており、まとまった資金での投資が必要です。

この金額を余裕資金として用意できない方、近い将来に使用予定のある資金で投資を考えている方には適していません。

余裕資金として500万円を準備できないという方は、500万円以下でも出資ができる別のヘッジファンドを検討するべきでしょう。

例えば、ベトナムに籍を置く親会社に事業融資を行い、その貸付金利息で年利12%を狙う「ハイクア・インターナショナル(公式)」は、最低投資額500万円以下も相談可能との話があります。

元本保証を求める人

合同会社の社員として出資する形式のため、事業成果に応じた利益分配の可能性はありますが、元本や収益の保証はありません。

投資先の事業が想定を下回った場合や不測の事態が発生した場合、出資金の一部または全部を失う可能性があります。

リスクを受け入れられない方、確実なリターンを求める方には向いていません。

投資内容を完全に理解せずに参加したい人

アクション社へは、スキームの仕組み・主要なリスク・事業内容などを自分自身で理解し納得した上での参加が求められます。

専門家に全て任せれば安心という考え方では参加すべきではありません。

契約書や重要事項説明の内容、想定される投資期間と自身の資金計画との整合性、全資産における投資割合の妥当性、将来のライフプランへの影響などを十分に検討できない方には適していません。

完全な流動性を求める人

いつでも自由に解約・現金化できる商品ではないため、急な資金需要に対応できる流動性は期待できません。

緊急時にすぐ資金を引き出したい方、流動性を最優先する方には不向きな投資スキームです。

アクション合同会社へ出資する前の注意点

アクション社へ出資をする前の注意点について整理しておきましょう。

詳しい内容については既に解説した部分となりますので、もう一度知っておきたいという方は各「詳しい解説はこちら」をクリックすると該当の章にジャンプします。

アクション合同会社についてよくある質問

最後に、アクション社についてよくある質問をチェックしておきましょう。

ただし、これらについても出資前の面談にて直接確認しておくようにしてください。

アクション社はなぜ「合同会社」を採用しているの?

一般的に金融会社では「株式会社」の形態で運用されることが多く、アクション社の「合同会社」という形態は見慣れないという方も多いかもしれません。

しかし近年では、

- 登録コストの削減

- 投資戦略に関して金融庁からの制限を受けない

- 合同会社の社員権スキームを販売する場合は人数制限が499人までに拡大する など

といった様々なメリットを受けられるという観点から、多くのヘッジファンドで合同会社の形態が採用されているのです。

アクション社はポンジスキームではない?

ポンジスキームとは投資詐欺の一種で、出資として募った資金の一部を運用で得た利益の「配当」と偽って支払うこと。

実際には運用の実態は無く、出資として募った資金の大部分は詐欺業者の懐に入っていくというものです。

しかし、投資家には「配当」として実際にお金が戻ってくるため詐欺だと気づかれにくく、発見までに時間がかかってしまい、わかった頃にはドロンされているというなんとも悪質な詐欺手法。

ポンジスキームなどを行う詐欺業者には以下のような特徴があります。

- 元本保証を宣伝

- 圧倒的なハイリターンを宣伝

- 金融庁への登録がない

- 徹底した秘密主義

- 投機的な投資先

- 解約を制限しており、支払いの受け取りが困難

そこで、アクション社がこれらに当てはまるのかを検証してみました。

- 元本保証を宣伝:×

アクション社は元本保証を一切宣伝していません。一般のヘッジファンドと同様、ミドルリスク・ミドルリターンに属すると考えて良いでしょう。 - 圧倒的なハイリターンを宣伝:×

アクション社の公式サイトには、年利17.35%(2024年度実績)と掲載されていますが、今後のハイリターンを約束しているわけではありません。 - 金融庁への登録がない:〇

アクション社では様々なメリットを享受するため「合同会社」という形態を採用しています。それに伴い金融庁への登録も行っておらず、金融庁のお墨付きがない代わりに幅広い投資戦略のもと高いリターンを狙うことが可能となっています。金融庁のお墨付きがあっても幅広い投資戦略を活用できない運用先の例としては投資信託が挙げられますが、その代わりに最低投資額が低額であったり、有名な証券会社を通して購入できる安心感はありますね。一長一短といえます。 - 徹底した秘密主義:×

アクション社では役員の顔や経歴がすべて公開されています。詐欺を行う人たちが顔や経歴を公開するとは考えにくいでしょう。 - 投機的な投資先:×

投機的な投資先とは、FXや暗号資産などを指します。アクション社の投資先は日本株をメインにしており、投機的な投資先には当てはまりません。 - 解約を制限しており、支払いの受け取りが困難:△

アクション社ではロックアップ期間が1年に設定されています。ヘッジファンドのロックアップ期間としては一般的ではありますが、1年もの間資金に手出しできないのはどの投資家にとっても心苦しいものでしょう。

これらのことから、総合的に見てアクション社は「ポンジスキームなどの詐欺業者である」と判断するのは時期早々ではないかと考えられます。

アクション社の評判は?

アクション社は2023年に設立された新しいヘッジファンドです。

そのため、同社の評判についてを知る方法は今のところ残念ながら存在しません。

またヘッジファンドであるが故に情報もなかなか追いにくいでしょう。

アクション社の評判については見つけ次第当記事でアップデートしていく予定ですのでお楽しみに。

まとめ|まずはお問い合わせから

当記事では、日本の新興ヘッジファンド「Action(アクション)合同会社」について詳しく解説しました。

アクション社は、分散投資によるリスク管理と安定リターンの追求をしており、2024年度は年利17.35%を誇る、期待のニューフェイスです。

そんなアクション社への出資に向いている人は以下の通り。

これらの特徴に当てはまるという方は、是非アクション社に一度お問い合わせをしてみてはいかがでしょうか。

>>アクション社を含む日本のヘッジファンドランキングはこちら