「金ETFはどれがおすすめ?」「新NISAで金ETFは買える?」「楽天証券やSBI証券でおすすめの銘柄は?」

金(ゴールド)ETFへの投資を検討していても、銘柄選びや証券会社選びで迷っている方は多いのではないでしょうか。

金(ゴールド)ETFのおすすめランキングTOP3を紹介します。

金ETFは新NISAの成長投資枠で購入できる手軽な安全資産ですが、銘柄によって信託報酬が0.077%〜0.44%と大きく異なり、選び方次第で長期リターンに差が出ます。

本記事では、日本・米国の金ETFおすすめランキングに加え、新NISA対応銘柄の比較、楽天証券・SBI証券での買い方、金ETFと投資信託の違いまで徹底解説します。

なお、金ETFには分配金がなく、金価格次第というデメリットもあります。これを補う運用先も記事後半で紹介しています。

金ETFとは?基礎知識と仕組みを解説

まずは金(ゴールド)ETFの基本的な仕組みを理解しておきましょう。「金ETFとは何か」「金の投資信託との違い」を押さえておくことで、自分に合った銘柄選びがスムーズになります。

金ETFの基本的な仕組み

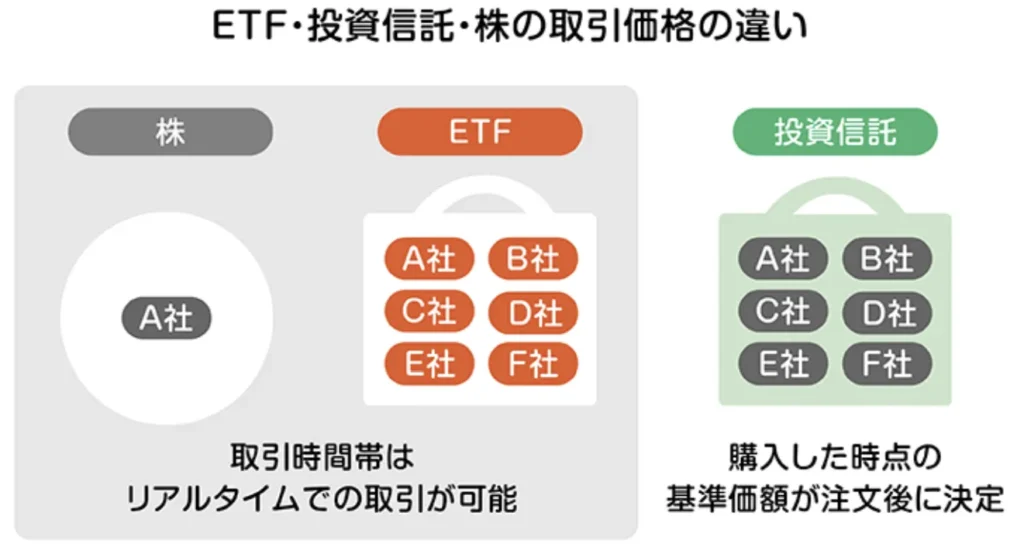

ETFとは「Exchange Traded Fund(上場投資信託)」の略称で、証券取引所に上場している投資信託です。

金(ゴールド)ETFは、金の市場価格に連動するように設計されたETFで、実際に金現物を保有しなくても、株式と同じように証券口座から売買できます。

- リアルタイム取引:株式と同様に市場が開いている時間帯はいつでも売買可能

- 少額から投資可能:数千円〜数万円から始められる

- 保管コスト不要:金現物のような保管料や盗難リスクがない

- 新NISA対応:多くの銘柄が成長投資枠の対象

金ETFと金投資信託の違い【比較表】

「金ETF」と「金の投資信託」は似ているようで、取引方法やコスト構造に明確な違いがあります。

| 比較項目 | 金ETF | 金投資信託 |

|---|---|---|

| 上場の有無 | 上場(証券取引所で取引) | 非上場(証券会社・銀行で購入) |

| 取引価格 | リアルタイムで変動 | 1日1回の基準価額 |

| 最低投資額 | 数千円〜数万円 | 100円〜 |

| 信託報酬 (年率) | 0.077%〜0.44% (低コスト) | 0.2%〜0.9%程度 (やや高め) |

| 売買手数料 | 証券会社により異なる (NISA口座なら無料も) | 購入時手数料あり (ノーロードも増加) |

| 積立投資 | 一部証券会社で対応 | 毎月積立に対応 |

| 新NISA | 成長投資枠 | 成長投資枠 |

| おすすめの人 | コスト重視 機動的に売買したい人 | 少額から積立したい人 100円から始めたい人 |

コストを抑えて効率的に金投資をしたいなら金ETF、100円から積立を始めたいなら金投資信託がおすすめです。

現物型と先物型の違い

金ETFは、投資の仕組みによって「現物型」と「先物型」の2種類に分けられます。

| 項目 | 現物型ETF | 先物型ETF |

|---|---|---|

| 仕組み | 実際の金地金を裏付け資産として保有 | 金先物取引を通じて価格に連動 |

| 価格の連動性 | 金現物価格とほぼ同様に推移 | 先物価格に基づき、短期的な変動大 |

| コスト | 信託報酬が低く長期保有向き | ロールオーバーコストが発生 |

| 向いている 投資スタイル | 長期保有 資産防衛型 | 短期売買 リターン重視型 |

長期の資産形成には現物型ETFがおすすめです。日本で取引できる主要な金ETFはほとんどが現物型となっています。

国内ETFと米国ETFの違い

金ETFは日本の証券取引所に上場している銘柄と、米国市場に上場している銘柄の両方を購入できます。

| 項目 | 日本上場ETF | 米国上場ETF |

|---|---|---|

| 取引口座 | 国内株式口座 | 外国株式口座 |

| 通貨 | 円建て | ドル建て |

| 為替リスク | なし(円建て) ※為替ヘッジなし銘柄は間接的に影響 | あり(円⇔ドル) |

| 信託報酬 | 0.077%〜0.44% | 0.10%〜0.40% |

| 取引時間 | 9:00〜15:30(日本時間) | 23:30〜6:00(日本時間) |

| NISA対応 | 成長投資枠対象 | 一部は成長投資枠対象 |

| おすすめの人 | 円建てで手軽に始めたい人 日中に取引したい人 | ドル資産を持ちたい人 最低コストを追求したい人 |

初心者には国内上場の金ETFがおすすめです。外国株取引口座の開設が不要で、為替手数料もかからず、新NISA対応銘柄も豊富です。

為替ヘッジあり・なしの選び方

国内上場の金ETFには「為替ヘッジあり」と「為替ヘッジなし」の2種類があります。

| 項目 | 為替ヘッジなし | 為替ヘッジあり |

|---|---|---|

| 為替の影響 | 受ける (円安で有利、円高で不利) | 受けない (為替変動を抑制) |

| ヘッジコスト | なし | 年0.5%〜2%程度 (金利差による) |

| おすすめの人 | 円安トレンドを享受したい人 長期保有でコストを抑えたい人 | 為替変動リスクを抑えたい人 純粋に金価格だけに連動させたい人 |

| 代表銘柄 | [447A] [425A] [314A] | [424A] [448A] |

現在の日米金利差が大きい環境では、為替ヘッジありはコストがかさみやすい傾向にあります。

特にこだわりがなければ、長期投資には「為替ヘッジなし」がコスト面で有利です。

為替や金価格の動きに左右されず、保有中に定期収入も得たい方は、記事後半で紹介する運用先との組み合わせも検討してみてください。

金ETFおすすめ銘柄ランキング(日本)

まずは、金(ゴールド)ETFの日本のおすすめ銘柄をランキング形式で見ていきます。

| 順位 | コード | 信託報酬 | 純資産総額 | 運用会社 | 特徴まとめ |

|---|---|---|---|---|---|

| 🥇 1位 | 447A | 0.077% | 14.05億円 | ステート・ストリート | 最低コストで長期保有に最適 |

| 🥈 2位 | 425A | 0.1775% | 110.83億円 | ミラエアセット | 低コストで実質金価格に連動 |

| 🥉 3位 | 314A | 0.22% | 745.42億円 | ブラックロック | 実績と流動性に優れた定番 |

※金ETFは短期の値上がりではなく、インフレや景気変動、金融市場の不安定化に備える資産として、中長期の分散投資に最適です。

金ETFおすすめ銘柄ランキングでは、「長期保有を前提とした金ETFの比較」を、下記5つの要素の総合的な評価で算出しています。

- 信託報酬の低さ

- 連動指標の正確性

- NISA対応可否

- 純資産規模・流動性

- 為替ヘッジの有無

ステート・ストリート・ゴールドETF

| [コード] 銘柄名 | [447A] ステート・ストリート・スパイダーゴールドETF (為替ヘッジなし) |

|---|---|

| 連動指標 | LBMA金価格 (円換算ベース) |

| 売買単位 | 10口単位 |

| 信託報酬 | 0.077% |

| 上場日 | 2025年11月17日 |

| 新NISA | 新NISA 成長投資枠 |

[447A] ステート・ストリート・スパイダーゴールドETF (為替ヘッジなし) は、世界最大の金ETF運用会社ステート・ストリートが手がけていて、2025年11月に上場しました。

連動指標は「LBMA金価格 (円換算ベース)」で、国際金価格 (ロンドン金値決め) を円換算して反映され、為替ヘッジなしで金価格の上昇と円安の恩恵を受けられる設計。

信託報酬は国内最低水準クラスで、従来の人気銘柄 [1326] SPDRゴールドシェアの2分の1以下のコストで同等のパフォーマンスが期待できます。

新NISAの成長投資枠の対象商品のため、今後は人気の高まりとともに資金流入が進むでしょう。

[447A]は低コストで優秀な銘柄ですが、保有中の分配金はゼロです。売却するまでキャッシュフローが一切得られない点は、長期保有で気になるデメリットのひとつです。

グローバルX ゴールド ETF

| [コード] 銘柄名 | グローバルX ゴールド ETF |

|---|---|

| 連動指標 | Mirae Asset Gold Bullion ETF Hedged Index (円換算ベース) |

| 純資産総額 | 110.83億円 |

| 売買単位 | 10口単位 |

| 信託報酬 | 0.1775% |

| 上場日 | 2025年9月26日 |

| 新NISA | 新NISA 成長投資枠 |

[425A] グローバルX ゴールドETF (円換算ベース) は、2025年9月に上場した新しい金ETFで、連動指標は「Mirae Asset Gold Bullion ETF Index(円換算ベース)」。

オーストラリア市場に上場するGlobal X Gold Bullion ETFの終値を基に算出された指数を円換算し、実際の金現物価格との連動を目指しています。

信託報酬は国内ETFの中でも最安水準に近い低コスト設計となり、金価格に連動するETFとして長期保有時のコスト効率が◎。

上場して間もなく現時点では取引量や純資産額が小さく、流動性で今後の拡大が期待される段階ですが、コスト面では次世代の主力候補です。

iシェアーズ ゴールドETF

| [コード] 銘柄名 | [314A] iシェアーズ ゴールドETF |

|---|---|

| 連動指標 | LBMA金価格 (円換算ベース) |

| 純資産総額 | 741.92億円 |

| 売買単位 | 10口単位 |

| 信託報酬 | 0.22% |

| 上場日 | 2025年1月16日 |

| 新NISA | 新NISA 成長投資枠 |

[314A] iシェアーズ ゴールドETFも比較的新しいETFですが、すでに純資産700億円以上の資金が集まっており、安定して取引されています。

運用は世界最大の資産運用会社ブラックロックで信頼性の高さも抜群、世界標準の金価格を円建てで反映するため、国際的な整合性が高く、長期の分散投資にも最適です。

信託報酬は最安水準ではないものの、従来の人気銘柄の半分ほどの低コストで、既に一定の純資産のため新興ETFとしての成長力と安定性の両面を併せ持つ銘柄と言えるでしょう。

今後はより低コストな金ETFへ資金が移行する流れが続くと見られ、コスト・流動性・指標精度のバランスの見極めが欠かせません。

日本のおすすめ金ETF一覧

おすすめ銘柄ランキングTOP3以外に、日本の主要な金(ゴールド)ETFを一覧で見ていきましょう。

| [コード] 銘柄名 | 連動指標 | 純資産総額 | 信託報酬 | 3年トータルリターン (年率) | NISA対応 |

|---|---|---|---|---|---|

| [1326] SPDRゴールドシェア | LBMA金価格 (ロンドン金値決め) | 18兆5404.5億円 | 0.4% | 35.81% | 新NISA 成長投資枠 |

| [1328] NEXT FUNDS 金価格連動型上場投信 | 金 (1g当たりの 円表示の金価格) | 333.6億円 | 0.22% | 34.14% | 新NISA 成長投資枠 |

| [1540] 純金上場信託 (現物国内保管型) | 「グラム・円」 単位の金の理論価格 | 1兆355.8億円 | 0.44% | 36.72% | 新NISA 成長投資枠 |

| [1672] WisdomTree 金上場投資信託 | 金 | — | 0.39% | 35.76% | 非対応 |

| [314A] iシェアーズ ゴールドETF | LBMA金価格 (円換算ベース) | 286億円 | 0.22% | 26.34% | 新NISA 成長投資枠 |

| [424A] グローバルX ゴールド ETF (為替ヘッジあり) | Mirae Asset Gold Bullion ETF Hedged Index (円ヘッジベース) | 5.4億円 | 0.1775% | – 上場1年未満 | 新NISA 成長投資枠 |

| [425A] グローバルX ゴールド ETF | Mirae Asset Gold Bullion ETF Hedged Index (円換算ベース) | 6.6億円 | 0.1775% | – 上場1年未満 | 新NISA 成長投資枠 |

| [447A] ステート・ストリート・スパイダー ゴールド ETF (為替ヘッジなし) | LBMA金価格 (円換算ベース) | ※2025/11/19 上場予定 | 0.177% | – 上場予定 | 新NISA 成長投資枠 |

| [448A] ステート・ストリート・スパイダー ゴールド ETF(為替ヘッジあり) | LBMA金価格 (円ヘッジベース) | ※2025/11/19 上場予定 | 0.177% | – 上場予定 | 新NISA 成長投資枠 |

※3年トータルリターンはBloomberg10月24日時点データより

国内の金ETFは対象指標に若干違いはあるものの、いずれも国際的な金価格に連動しているため、運用パフォーマンスに大きな差は生じにくいです。

一方で、[424A]や[448A]などの為替ヘッジありETFは、金価格の値動きに連動しつつも為替変動の影響を打ち消す設計になっています。

円高・円安に左右されにくく、短期的な値動きを抑えたい投資家に向いていますが、円安時の為替益を取り込めないのは留意しておきましょう。

いずれの銘柄も分配金はなく、リターンは金価格の値上がりのみに依存します。守りを固めつつ、保有中の収益も確保したい場合は、別の運用先との組み合わせを検討しましょう。

新NISAで買える金ETFおすすめ比較【2026年最新】

「新NISAで金ETFは買える?」「成長投資枠でおすすめの銘柄は?」という疑問をお持ちの方も多いでしょう。

結論から言うと、国内上場の金ETFはほとんどが新NISAの成長投資枠に対応しています。

- 金ETFは成長投資枠の対象(つみたて投資枠では購入不可)

- 成長投資枠の年間上限は240万円、生涯上限は1,200万円

- 売却益・分配金は非課税(通常は20.315%の税金がかかる)

- [1672] WisdomTree 金上場投資信託はNISA非対応

【新NISAで買える国内金ETF 信託報酬比較】

| [コード] 銘柄名 | 信託報酬 | 純資産総額 | 為替ヘッジ | 新NISA | おすすめ度 |

|---|---|---|---|---|---|

| [447A] ステート・ストリート・スパイダーゴールドETF | 0.077% | 14.05億円 | なし | ◎ | ★★★★★ |

| [425A] グローバルX ゴールドETF | 0.1775% | 110.83億円 | なし | ◎ | ★★★★☆ |

| [314A] iシェアーズ ゴールドETF | 0.22% | 745.42億円 | なし | ◎ | ★★★★☆ |

| [1328] NEXT FUNDS 金価格連動型上場投信 | 0.22% | 333.6億円 | – | ◎ | ★★★☆☆ |

| [1326] SPDRゴールドシェア | 0.4% | 18兆5404億円 | – | ◎ | ★★★☆☆ |

| [1540] 純金上場信託 | 0.44% | 1兆355億円 | – | ◎ | ★★☆☆☆ |

| [424A] グローバルX ゴールドETF(ヘッジあり) | 0.1775% | 5.4億円 | あり | ◎ | ★★★☆☆ |

| [448A] ステート・ストリート・スパイダーゴールドETF(ヘッジあり) | 0.177% | – | あり | ◎ | ★★★☆☆ |

新NISAで金ETFを買うなら、信託報酬が最安水準の[447A]または[425A]がおすすめです。

特に長期保有を前提とするなら、信託報酬0.077%の[447A]は、10年・20年単位でのコスト差が大きくなるため最有力候補と言えるでしょう。

【徹底比較】314A・425A・447A・1326・GLDMどれがいい?

「金ETFはどれがいい?」と迷っている方向けに、人気銘柄を徹底比較します。

| 銘柄 | 信託報酬 | 純資産総額 | 連動指標 | 流動性 | 新NISA | おすすめの人 |

|---|---|---|---|---|---|---|

| [447A] ステート・ストリート | 0.077% (国内最安) | 14.05億円 (小) | LBMA金価格 (円換算) | △ (上場間もない) | ◎ | コスト最重視 長期保有派 |

| [425A] グローバルX | 0.1775% | 110.83億円 (中) | Mirae Asset指数 (円換算) | ○ | ◎ | コストと流動性の バランス重視派 |

| [314A] iシェアーズ | 0.22% | 745.42億円 (大) | LBMA金価格 (円換算) | ◎ | ◎ | 安定性・実績重視派 初心者 |

| [1326] SPDRゴールドシェア | 0.4% | 18兆5404億円 (超大) | LBMA金価格 | ◎ | ◎ | 世界最大の実績 信頼性重視派 |

| [GLDM] ※米国ETF | 0.10% | 約279億USD | LBMA金価格 | ◎ | ◎ | ドル資産を持ちたい 最低コスト追求派 |

【結論】目的別おすすめ金ETF

| あなたの目的 | おすすめ銘柄 |

|---|---|

| とにかくコストを抑えたい (国内ETF) | [447A] ステート・ストリート 信託報酬0.077%で国内最安 |

| コストと流動性のバランス重視 | [314A] iシェアーズ 純資産700億円超の安定感 |

| ドル資産を持ちたい (米国ETF) | [GLDM] SPDRゴールド・ミニ 経費率0.10%で米国最安水準 |

| 初心者で迷っている | [314A] iシェアーズ または[425A] グローバルX |

| 為替変動を抑えたい | [424A] グローバルX(ヘッジあり) または[448A] ステート・ストリート(ヘッジあり) |

迷ったら「長期保有ならコスト最安の[447A]」「安定性重視なら[314A]」を基準に選ぶとよいでしょう。

金ETFおすすめ銘柄ランキング(米国)

次に、金(ゴールド)ETFの米国のおすすめ銘柄をランキング形式で見ていきます。

| 順位 | ティッカー | 経費率 | 純資産総額 | 運用会社 | 特徴まとめ |

|---|---|---|---|---|---|

| 🥇 1位 | GLDM | 0.10% | 約279億USD | ステート・ストリート | 最低コストで長期保有に最適 |

| 🥈 2位 | IAU | 0.25% | 約729.8億USD | ブラックロック | 実績・流動性が抜群で堅実 |

| 🥉 3位 | BAR | 0.17% | 約14.92億USD | GraniteShares | コスト優秀だが規模小さめ |

[GLDM] SPDRゴールド

| ティッカー | [GLDM] SPDRゴールド・ミニシェアーズ・トラスト |

|---|---|

| 連動指標 | LBMA金価格 |

| 純資産総額 | 約279億USD |

| 売買単位 | 1口単位 |

| 経費率 | 0.10% |

| 上場日 | 2018年6月26日 |

| 新NISA | 新NISA 成長投資枠 |

[GLDM]SPDRゴールド・ミニシェアーズ・トラストは、世界最大級の運用会社ステート・ストリートが手掛ける低コスト金ETFの代表格です。

金地金価格(ロンドン金値決め)に連動する運用成果を目指し、親銘柄である「GLD(SPDRゴールド・シェア)」の廉価版として2018年に登場。

金価格の動きをほぼ完全に再現しながらも信託報酬は低く、米国上場ETFの中でもコストパフォーマンスは群を抜いており、長期保有や積立投資前提の個人投資家に最適な選択肢でしょう。

流動性も十分で、スプレッド(売買コスト)が安定しているのも評価されています。

GLDMの弱点をカバーする投資先

GLDMはドル建てのため、金価格が上がっても円高に振れれば円換算の資産は目減りします。また分配金もゼロです。米国ETFを保有しながら、為替・価格変動の影響を受けない円建ての収益源も持ちたい方は以下をご参照ください。

[IAU] iシェアーズ ゴールド

| ティッカー | [IAU] iシェアーズ ゴールド・トラスト |

|---|---|

| 連動指標 | LBMA金価格 |

| 純資産総額 | 約729.8億USD |

| 売買単位 | 1口単位 |

| 経費率 | 0.25% |

| 上場日 | 2005年1月21日 |

| 新NISA | 新NISA 成長投資枠 |

[IAU]iシェアーズ ゴールド・トラストは、世界最大の資産運用会社ブラックロックが運用する老舗金ETF。

連動指標は「LBMA金価格」で、[GLDM]と同じく金地金価格(ロンドン金値決め)に連動する運用成果を目指します。

2005年に上場して以来、ステート・ストリートの[GLD]に次ぐ純資産規模と流動性を誇り、機関投資家から個人まで利用者が幅広いです。

信託報酬はGLDMより高いですが、20年近い実績・高い取引量・スプレッドの狭さによる総合的な安定性が強みでしょう。

[BAR] グラナイトシェアーズ・ゴールド

| ティッカー | [BAR] グラナイトシェアーズ・ゴールド・トラスト |

|---|---|

| 連動指標 | LBMA金価格 信託費用を差し引いた金の価格 |

| 純資産総額 | 約14.92億USD |

| 売買単位 | 1口単位 |

| 経費率 | 0.17% |

| 上場日 | 017年8月31日 |

| 新NISA | 新NISA 成長投資枠 |

[BAR]グラナイトシェアーズ・ゴールド・トラストは、2017年に登場した新興運用会社GraniteSharesによる金ETFで、経費率0.17%とGLDMに次ぐ低コストを実現。

実物の金地金を裏付け資産として保有し、LBMA金価格に連動するシンプルな構造のため、価格の正確性と透明性が高いのは間違いありません。

ただし、運用会社の規模が小さいため機関投資家の利用が限られており、純資産や出来高は他の主要ETFに比べると小規模になります。

米国の金ETFは経費率の最安値が0.1%前後と、日本の金ETFよりもわずかに低コストです。

米国の金ETFを購入するには外国株取引口座の開設が必要で、国内の売買手数料に加え円⇔外貨の為替手数料や現地取引所のコストが発生する。

円建てで手軽に始めたいなら日本ETF、ドル資産を持ちたいなら米国ETFと、投資スタイルに合わせて選ぶのが今の金ETF投資の最適解でしょう。

米国のおすすめ金ETF一覧

おすすめ銘柄ランキングTOP3以外に、米国の主要な金(ゴールド)ETFを一覧で見ていきましょう。

| [ティッカー] 銘柄名 | 連動指標 | 純資産総額 | 経費率 (年率) | 3年トータル リターン(年利) | NISA対応 |

|---|---|---|---|---|---|

| [GLD] SPDRゴールド・シェア | 金地金価格 (ロンドン金値決め) | 138.118 (十億USD) | 0.40% | 34.90% | 新NISA 成長投資枠 |

| [GLDM] SPDRゴールド・ミニシェアーズ・トラスト | 金地金価格 (ロンドン金値決め) | 23.601 (十億USD) | 0.10% | 35.28% | 新NISA 成長投資枠 |

| [IAU] iシェアーズ ゴールド・トラスト | 金地金価格 (ロンドン金値決め) | 63.892 (十億USD) | 0.25% | 35.11% | 新NISA 成長投資枠 |

| [BAR] グラナイトシェアーズ・ゴールド・トラスト | 信託費用を差し引いた 金の価格 | 1.404 (十億USD) | 0.17% | 35.21% | 新NISA 成長投資枠 |

| [GDX] ヴァンエック ベクトル 金鉱株ETF | NYSE Arca 金鉱株指数 | 22.044 (十億USD) | 0.51% | 47.03% | 新NISA 成長投資枠 |

| [GDXJ] ヴァンエック ベクトル ジュニア金鉱株ETF | MVIS グローバル・ジュニア 金鉱株指数 | 8.118 (十億USD) | 0.51% | 49.84% | 新NISA 成長投資枠 |

| [NUGT] Direxion デイリー 金鉱株 ブル2倍 ETF | NYSE Arca 金鉱株指数の2倍 | 1.070 (十億USD) | 1.13% | 79.48% | 非対応 |

| [DUST] Direxion デイリー 金鉱株 ベア2倍 ETF | NYSE Arca 金鉱株指数の-2倍 | 155.818 (百万USD) | 0.93% | -62.59% | 非対応 |

| [JNUG] Direxion デイリー ジュニア・ゴールド・マイナーズ・インデックス ブル2倍 ETF | MVIS グローバル・ジュニア 金鉱株指数の2倍 | 475.850 (百万USD) | 1.02% | 81.12% | 非対応 |

| [IGLD] FT ゴールド戦略 ターゲットインカム ETF | 連動指標なし | 390.921 (百万USD) | 0.85% | 24.75% | ー |

※3年トータルリターンはBloomberg10月24日時点データより

日本の証券会社で購入可能な米国上場の金ETFのうち、金の現物価格に連動するETFは4銘柄 (GLD・GLDM・IAU・BAR) で、その他は金鉱株やレバレッジ型ETFなど、値動きの性質が異なります。

金鉱株ETFは金市場の価格変動だけでなく、鉱山会社の業績や株式市場全体の動向、原油価格などのコスト要因の影響も受けるため、金価格と必ずしも連動しません。

純粋に金の値動きへの分散投資を目的とするなら、現物連動型ETFが最適です。

【GLDM完全ガイド】買い方・NISA対応・手数料を徹底解説

米国金ETFの中で最も人気が高い[GLDM] SPDRゴールド・ミニシェアーズ・トラストについて、詳しく解説します。

GLDMの基本情報

| ティッカー | GLDM |

|---|---|

| 正式名称 | SPDR Gold MiniShares Trust |

| 運用会社 | ステート・ストリート |

| 経費率 | 0.10%(米国金ETF最安水準) |

| 純資産総額 | 約279億USD |

| 連動指標 | LBMA金価格 |

| 上場市場 | NYSE Arca |

| 新NISA | 成長投資枠対応 |

| 分配金 | なし |

GLDMは、世界最大の金ETF「GLD」の低コスト版として2018年に登場しました。経費率0.10%は米国金ETFの中でも最安水準で、個人投資家の長期保有に最適化された設計となっています。

運用会社のステート・ストリートは世界最大級の資産運用会社であり、信頼性・流動性ともに申し分ない銘柄と言えるでしょう。

GLDMはNISAで買える?

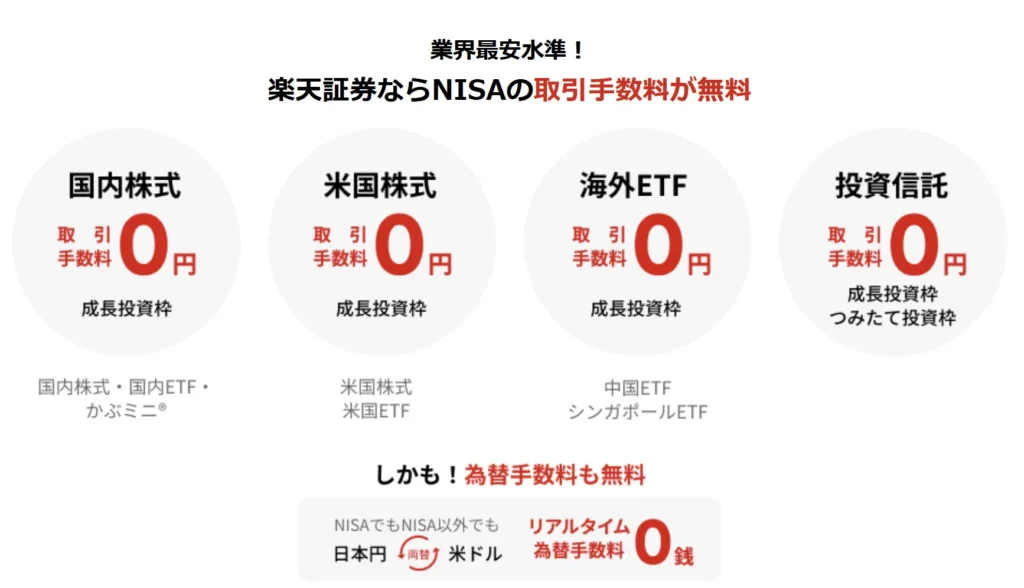

GLDMは新NISAの成長投資枠で購入可能です。楽天証券・SBI証券・マネックス証券など主要ネット証券で取り扱っています。

NISA口座で購入すれば、売却益が非課税となるため、長期保有で値上がりした際の税負担を大幅に軽減できます。米国ETFでありながらNISA対応している点は大きなメリットです。

GLDMの買い方【証券会社別】

| 証券会社 | 買付手数料 | 為替手数料 | 備考 |

|---|---|---|---|

| SBI証券 | 無料 (ETFセレクション対象) | 無料 (インターネットコース) | 総コスト最安でおすすめ |

| 楽天証券 | 無料 (無料ETFプログラム対象) | リアルタイム為替は片道25銭 キャンペーンで無料も | 楽天ポイントが貯まる |

| マネックス証券 | 無料 (買い放題プログラム対象) | 買付時:無料 売却時:25銭 | 米国株に強い |

GLDMを最もお得に購入できるのはSBI証券です。買付手数料が無料なのはもちろん、為替手数料も無料(インターネットコース)なので、総コストで他社を上回ります。

楽天証券は楽天ポイントが貯まるメリットがあり、普段から楽天経済圏を利用している方にはおすすめです。

GLDMと国内金ETFの比較

| 比較項目 | [GLDM](米国) | [447A](国内) |

|---|---|---|

| 経費率/信託報酬 | 0.10% | 0.077% |

| 為替リスク | あり(ドル建て) | 間接的(円建て) |

| 為替手数料 | SBI証券なら無料 | なし |

| 取引時間 | 23:30〜6:00(日本時間) | 9:00〜15:30 |

| おすすめの人 | ドル資産を持ちたい人 | 円建てで手軽に始めたい人 |

経費率だけを見ると国内の[447A]が0.077%で最安ですが、「ドル資産として金を保有したい」という目的があればGLDMが最有力候補となります。

SBI証券を利用すれば為替手数料も無料なので、経費率の差(0.023%)はほぼ気にならないレベルです。資産の通貨分散を意識するなら、国内ETFとGLDMを併用するのも賢い選択でしょう。ます。

金ETFを購入できるおすすめ証券会社

証券口座を開設して金ETFを購入する方法のほか、証券口座が不要で申し込める運用先もあります。金ETFと並行して検討したい方は先にご確認ください。

金ETFの投資方法

1. 証券口座を開設し、資金を入金する

2. 金ETFを選び、注文

3. 市場動向を見ながら、タイミングを見て売却

金(ゴールド)ETFは、主要なネット証券を中心に幅広く取り扱われていて、証券会社ごとに取引手数料・為替コスト・取扱銘柄数・NISA対応状況が異なります。

選ぶ会社によって実質コストや利便性が変わるため、使いやすくコスパが良い証券会社を比較検討しましょう。

【金ETFを購入できるおすすめ証券会社】

| 証券会社 | 特徴 |

|---|---|

| 楽天証券 | ・金現物・純金積立・金投資信託・先物に対応しラインナップが豊富 ・NISA口座なら国内外ETFの取引手数料が無料で低コスト投資が可能 |

| SBI証券 | ・資産や銘柄数が国内最大級で、金ETF以外も充実 ・NISA口座なら国内外ETFの売買手数料無料 ・海外ETF利用時のドル/円為替手数料が無料で低コストで取引可能 |

| マネックス証券 | ・国内外のETFや投資信託に強く、海外ETFも豊富 ・NISA口座なら国内ETF・海外ETFともに売買手数料が無料 ・米国ETF買い放題プログラムの対象銘柄は口座に関わらず買付手数料無料 |

楽天証券

楽天証券では、取引で貯まる楽天ポイントを1ポイント=1円として投資に利用できるため、ポイントを活用しながら投資を始められます。

金(ゴールド)ETFを含む投資信託の取扱いが充実していて、NISA口座を利用すれば国内外ETFの取引手数料が無料です。

GLDM(SPDRゴールド・ミニシェアーズ・トラスト) は「買付手数料無料米国ETF」プログラムの対象で、NISA以外の口座でも買付手数料が無料。

米国ETFの通常の取引手数料は約定代金の0.495% (上限22ドル) 、為替手数料(米ドル/円)は別途発生しますが、無料となるキャンペーンも。

国内ETFの取引では、NISA以外の口座でも現物取引の手数料が無料になる「ゼロコース」も選択可能なのでおすすめです。

【楽天証券での金ETF投資をさらに強化するなら】

楽天証券なら金ETFを低コストで取引できますが、金価格が下落すると含み損を抱えるリスクがあります。

金ETFの値動きに左右されない収益源もポートフォリオに加えたい方には、固定年利12%・年4回配当の「ハイクア」がおすすめ。金価格が停滞しても、ハイクアから定期的なキャッシュフローを受け取れます。

楽天証券でおすすめの金ETF

「楽天証券で金ETFを買うならどれがいい?」という方向けに、楽天証券でおすすめの金ETFを紹介します。

| 銘柄 | 信託報酬 | 取引手数料 | 特記事項 |

|---|---|---|---|

| [447A] | 0.077% | NISA口座:無料 ゼロコース:無料 | 国内最安コストで楽天証券イチオシ |

| [314A] | 0.22% | NISA口座:無料 ゼロコース:無料 | 純資産700億円超の安定感 |

| [GLDM] (米国) | 0.10% | 買付手数料無料 (無料ETFプログラム対象) | ドル資産を持ちたい人におすすめ |

楽天証券では、国内ETFはゼロコース選択でNISA口座以外でも売買手数料無料、米国ETFの[GLDM]は買付手数料無料ETFプログラムの対象となっています。

SBI証券

SBI証券は国内株式個人取引シェアNo.1を誇るおすすめのネット証券で、金(ゴールド)ETFのほか、金・銀・プラチナなど幅広い投資商品を取り扱っています。

金(ゴールド)ETFを含む国内外ETFの売買手数料はNISA口座の利用無料で、インターネットコースならNISA口座以外でも無料で取引可能です。

米国ETFの通常の取引手数料は約定代金の0.45%(税込0.495%)で、上限は20ドル(税込22ドル)に設定。

GLDMを含む一部の海外ETF銘柄は、買付手数料が無料となっています(参照:SBI証券)。

インターネットコースの利用で米ドル/円の為替手数料(買付・売却時)が無料など、SBI証券なら海外ETF投資のコストを大きく抑えられるでしょう。

SBI証券でおすすめの金ETF

「SBI証券で金ETFを買うならどれがいい?」という方向けに、SBI証券でおすすめの金ETFを紹介します。

| 銘柄 | 信託報酬 | 取引手数料 | 特記事項 |

|---|---|---|---|

| [447A] | 0.077% | NISA口座:無料 インターネットコース:無料 | 国内最安コストでSBI証券イチオシ |

| [314A] | 0.22% | NISA口座:無料 インターネットコース:無料 | 純資産700億円超の安定感 |

| [GLDM] (米国) | 0.10% | 買付手数料無料 (SBI ETFセレクション対象) | 為替手数料も無料でコスト最安 |

SBI証券の強みは、米ドル/円の為替手数料が無料(インターネットコース)である点です。米国ETFの[GLDM]を購入する場合、為替コストがかからない分、実質的に最もお得に金ETFを保有できます。

マネックス証券

マネックス証券は、約5000種類の米国株銘柄を取り扱い、金(ゴールド)ETFをはじめとする海外ETF投資にも強みがあります。

NISA口座を利用すれば国内ETF・海外ETFともに売買手数料が無料、GLDMは「米国ETF買い放題プログラム」の対象で、NISA口座以外でも買付手数料が無料。

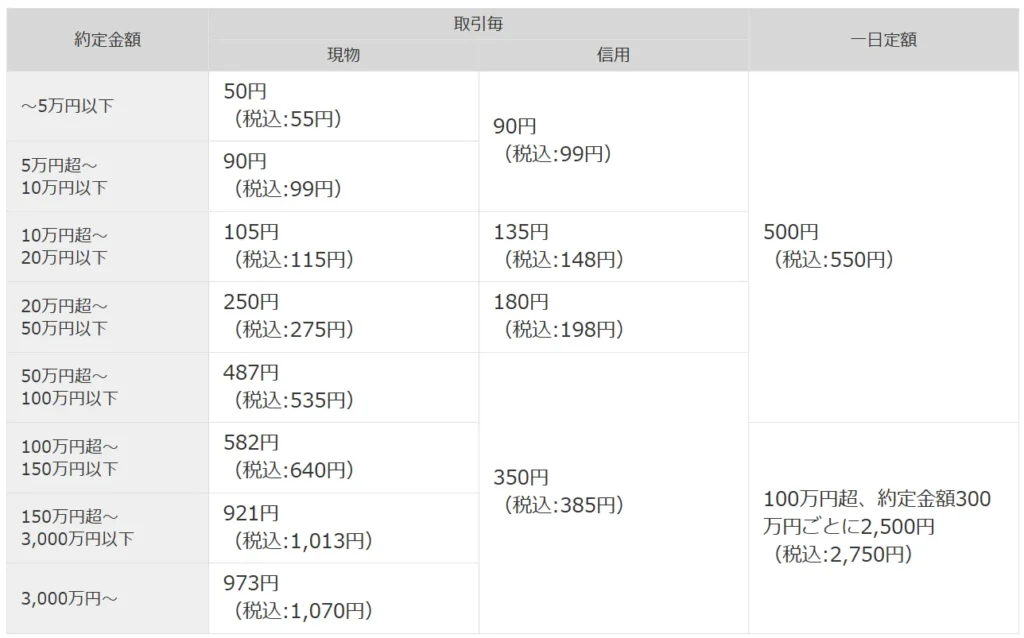

国内ETFの売買手数料は、取引毎手数料コース(現物取引)と一日定額手数料コースが設定されていて、それぞれの取引手数料は以下の通りです。

米国ETFの取引手数料は約定代金の0.45%(税込0.495%)で、最低手数料0米ドル、上限は20ドル、為替手数料は買付時は無料、売却時は25銭となっています。

金ETFのメリット・デメリット【やめとけと言われる理由も解説】

「金ETFはやめとけ」「金ETFはデメリットが多い」という声を聞いて不安になっている方もいるかもしれません。

ここでは金ETFのメリット・デメリットを客観的に解説し、どんな人に向いているか・向いていないかを明確にします。

金ETFのメリット

- 少額から投資できる

数千円〜数万円から始められる - 低コスト

信託報酬0.077%〜と、金現物や純金積立より安い - 流動性が高い

株式と同様にリアルタイムで売買可能 - 保管リスクなし

金現物のような盗難・紛失リスクがない - 分散投資効果

株式・債券と異なる値動きでリスク分散 - 新NISA対応

非課税で運用可能 - 今後の見通しが良好

中央銀行の金購入増加、地政学リスクが追い風

金ETFは手軽さ・低コスト・流動性の3拍子が揃った金融商品です。特に新NISAの成長投資枠を活用すれば、非課税メリットも享受できます。

また、近年は地政学リスクの高まりや各国中央銀行による積極的な金購入を背景に、金市場を取り巻く環境には追い風が吹いていると言えるでしょう。

金価格は史上最高値を更新中

引用:Investing.com

実際に金の価格は2023年から上昇基調が続き、2026年1月時点で史上最高値圏で推移しています。

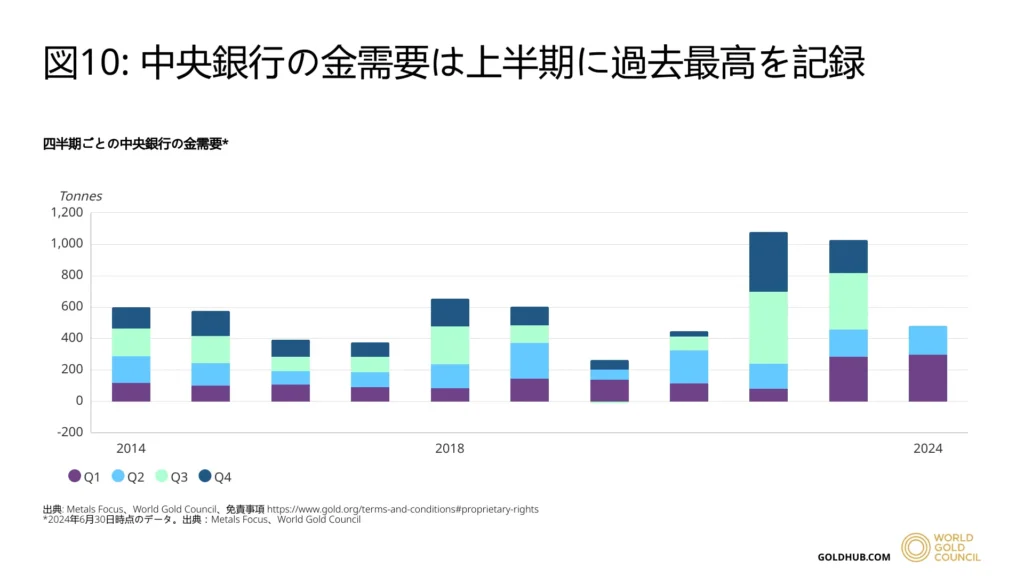

各国中央銀行の金需要も増加

※2024年は6月末時点

引用:Gold World Council

上記グラフの通り、各国の中央銀行は近年、金の購入を大幅に増やしています。希少性の高い金の需要が供給を上回れば価格が下支えされ、さらなる上昇も期待できる状況です。

金ETFのデメリット【やめとけと言われる理由】

- 元本保証ではない

金価格の下落で損失が発生する可能性 - 分配金がない

株式の配当や債券の利息のような定期収入は得られない - 信託報酬がかかる

長期保有ではコストが積み重なる - 為替リスク

円建てでも間接的に為替の影響を受ける - インカムゲインがない

キャピタルゲイン(値上がり益)のみ

「金ETFはやめとけ」と言われる最大の理由は、分配金がないため定期的な収入が得られない点です。

配当金や利息を期待する投資家には向いていませんが、資産全体のリスク分散を目的とした「守りの資産」としては非常に有効です。

金ETFが向いている人・向いていない人

| 向いている人 | 向いていない人 | |

|---|---|---|

| 投資目的 | 資産の分散・リスクヘッジ | 定期的な配当収入を得たい |

| 投資期間 | 中長期(5年以上) | 短期で大きなリターンを狙いたい |

| リスク許容度 | 価格変動を許容できる | 元本割れが絶対に嫌 |

| 投資スタイル | ポートフォリオの一部に組み入れたい | 金だけに集中投資したい |

金ETFには「分配金なし」「金価格次第のリターン」というデメリットがありますが、他の投資先と組み合わせることでこれらの弱点をカバーできます。

- 【デメリット①】分配金ゼロでキャッシュフローなし

保有中は一切収入が入らず、売却して初めて利益が確定します。生活費や副収入として定期収入を期待している方には不向きです。 - 【デメリット②】金価格に依存したリターン

金相場が停滞・下落すると含み損を抱えたまま身動きが取れなくなります。金ETFだけに頼らず、値動きの異なる資産を組み合わせてリスクを分散することが重要です。

金ETFの弱点を補う運用先

金(ゴールド)ETFはインフレヘッジや有事の備えとして有効な守りの資産ですが、単独では以下の課題があります。

- 分配金がない

保有期間中のキャッシュフローがゼロ - 金価格次第

リターンは金相場の変動に完全依存 - 株式市場との逆相関は不完全

必ずしも株安時に上がるとは限らない

そこで、金ETFの「守り」を補完しながら、攻めのリターンも狙える分散投資先を2社ご紹介します。

どちらも市場全体の上げ下げに左右されにくい「絶対収益追求型」の運用で、金ETFとの相性が良い投資先です。

- ハイクアインターナショナル

固定年利12%で価格変動なし。年4回の配当で定期的なキャッシュフローを確保 - Action(アクション)

バリュー株・債券・不動産など幅広い資産に分散し、市況に左右されにくい安定運用を実現。過去実績年利17.35%

ハイクアインターナショナル|固定年利12%で安定キャッシュフロー

金ETFの最大のデメリットは「分配金がなく、保有中のキャッシュフローがゼロ」という点です。ハイクアインターナショナルは、このデメリットを完全に補完する投資先です。

| 運用会社 | ハイクアインターナショナル |

|---|---|

| 設立 | 令和4年4月27日 |

| 代表者 | 梁 秀哲(ヤンヒデテツ) |

| 投資スキーム | ベトナム・sakuko vietnamへの事業融資 |

| 利回り | 年間12%(固定) |

| 配当頻度 | 年4回(3月・6月・9月・12月) |

| 最低投資額 | 500万円 |

| 運用手数料 | 無料 |

金ETF投資家にハイクアをおすすめする理由

- 固定年利12%

金価格や株価の変動に一切影響されない - 年4回の配当

金ETFにはない定期的なキャッシュフローを確保 - 事業融資型

市場連動ではなく実体経済に基づく収益 - 手数料無料・解約自由

コストを抑えた柔軟な運用が可能

ハイクアの仕組みは、出資金をベトナムで急成長中の日本製品小売チェーン「SAKUKO Vietnam」に融資し、その事業利益から配当を受け取るというものです。

金ETFが「金価格上昇を待つ」投資なのに対し、ハイクアは「待たなくても定期的に収益が入る」投資です。

金ETF+ハイクアのポートフォリオイメージ

| 役割 | 金ETF | ハイクア |

|---|---|---|

| 主な機能 | インフレヘッジ 資産保全 | 安定キャッシュフローの確保 固定収益 |

| リターンの性質 | キャピタルゲイン (売却益) | インカムゲイン (配当収入) |

| 価格変動 | 金価格に連動 | なし(固定年利) |

| キャッシュフロー | なし | 年4回の配当 |

例えば、金ETFに500万円、ハイクアに500万円を配分した場合:

- 金ETF

金価格が上昇すれば含み益が増加(売却時に利益確定) - ハイクア

年間60万円(税引前)の配当収入を確保

金ETFの「いつか上がるのを待つ」投資と、ハイクアの「毎年確実に受け取る」投資を組み合わせることで、守りと攻めのバランスが取れた資産形成が可能になります。

Action(アクション)|分散型運用で市況に左右されない資産形成

金ETFは「金」という単一資産への投資ですが、Action(アクション)は複数の資産クラスに分散投資することで、特定の市場環境に依存しない運用を行っています。

| 運用会社 | Action(アクション) |

|---|---|

| 設立 | 2023年7月 |

| 代表者 | 古橋弘光 |

| 所在地 | 〒105-0001 東京都港区虎ノ門5-13−1 虎ノ門40MTビル7階 |

| 投資対象 | 日本のバリュー株、債券、不動産、Web3事業など |

| 運用実績 | 年利12~17.35%(過去実績) |

| 最低投資額 | 500万円 |

金ETF投資家にアクションをおすすめする理由

金ETFを検討している方は「資産を守りたい」「市場の暴落に備えたい」という意識が高いはずです。アクションはまさにその発想に合致した運用を行っています。

- 絶対収益追求型

相場が上がっても下がっても利益を狙う運用方針 - 複数資産への分散

株・債券・不動産・Web3と幅広く、金ETFとは異なるリスク特性 - バリュー株中心

割安株への投資で下落耐性を確保 - プロによる機動的な運用

30年以上のキャリアを持つ運用責任者が市況に応じて配分調整

金ETFが「金価格が上がれば儲かる、下がれば損する」というシンプルな構造なのに対し、アクションは市場環境に応じた柔軟な運用でリターンを追求します。

たとえば株式市場が下落しても、債券やWeb3事業からの収益でカバーする仕組みです。

金ETF+アクションのポートフォリオイメージ

| 役割 | 金ETF | アクション |

|---|---|---|

| 主な機能 | インフレヘッジ 有事の備え | 分散投資による安定成長 キャピタルゲイン |

| リターンの源泉 | 金価格の上昇のみ | 株・債券・不動産・事業収益など複合的 |

| 市場との相関 | 株式市場と低相関 | 絶対収益型で市況に左右されにくい |

| キャッシュフロー | なし | 運用益の還元あり |

金ETFで「守り」を固めつつ、アクションで「攻め」のリターンを狙うという組み合わせが、バランスの取れた資産形成につながります。

金ETF+代替投資先の組み合わせまとめ

| あなたの目的 | おすすめの組み合わせ |

|---|---|

| 守りを固めつつ 攻めのリターンも欲しい | 金ETF + アクション 分散投資で市況に左右されない運用 |

| 金ETFの分配金ゼロを 補いたい | 金ETF + ハイクア 固定年利12%で定期収入を確保 |

| 守り・攻め・ キャッシュフローすべて欲しい | 金ETF + アクション + ハイクア 3つの投資先で最強の分散体制 |

金ETFだけでは得られない「安定したリターン」と「定期的なキャッシュフロー」を、アクションとハイクアで補完することで、より堅牢な資産形成が可能になります。

金ETFおすすめランキングのFAQ

最後に、金(ゴールド)ETFのおすすめランキングに関するよくある質問と回答を見ていきます。

金ETFはNISAで買える?

国内上場の金ETF (例外:[1672] WisdomTree 金上場投資信託) は、NISA口座でも取引可能です。

米国の金ETFではNISA対応銘柄は限られ、証券会社によっても取扱いや対応可否が異なります。

投資タイミングと保有のコツは?

金はインフレや金融不安時に上がりやすい資産です。

短期的な値動きよりも「分散投資の一部」として長期保有するのが基本。毎月一定額ずつ買う「ドルコスト平均法」も有効となります。

金現物・純金積立との違いは?

金現物投資は、金地金や金貨を購入して保有する方法。現物資産の安心感が得られる反面、盗難や災害のリスク、保管コスト (年0.1~0.5%程度)、売却時の手間や流動性の低さが課題です。

純金積立は毎月一定額を積み立てて金を購入する方法で、月々1,000円程度から始められるため少額投資に適しています。

金現物は地金商や貴金属メーカーから、純金積立は貴金属メーカーや証券会社を通じて購入するのが一般的です。

最近はSBI証券や楽天証券などのネット証券でも両方のサービスが提供され、より気軽に始められるようになっています。

金の投資信託との違いは?

金の投資信託とは、金や金鉱株、金先物などの金関連資産を投資対象とする投資信託です。

実際に金現物は保有せず、運用会社が複数の投資家から集めた資金をまとめて運用します。

【メリット】

- 数千円程度の少額から始められる

- 1つの投資信託で幅広い金関連資産に分散投資できる

【デメリット】

- 信託報酬が金ETFより高い

- 非上場のため基準価額は1日1回のみで、リアルタイム取引ができない

金の投資信託は、主に証券会社や銀行を通じて購入可能。

代表的な商品には「SBI・iシェアーズ・ゴールド」や「三菱UFJ純金ファンド(ファインゴールド)」などがあります。

金先物取引との違いは?

金ETFは「現物連動型」、金先物は「レバレッジ型」です。

金先物取引は、限月と呼ばれる約定日に、予め決められた価格で金を売買する取引で、金は保有せず金相場の変動を利用して利益を狙います。

レバレッジ取引を利用できるため、少ない資金で大きな取引も可能です。

金ETFは長期投資向きで、先物は短期売買や投機目的に使われます。

国内ETFと海外ETFどちらがおすすめ?

- 国内の金ETF:円建て・為替リスクなし・NISA対応。

- 海外の金ETF:コストが安く流動性も高め・為替リスクあり・海外税制対応が必要。

→初心者には国内ETFがおすすめ。

保有すべき金ETFの比率は?

一般的に、ポートフォリオにおける金の割合は、全体の5〜15%程度が目安です。

景気後退やインフレ対策として分散効果を発揮しますが、過剰保有はリターン低下につながります。

金ETFと金投資信託どっちがおすすめ?

コスト重視・機動的に売買したいなら金ETF、100円から積立を始めたいなら金投資信託がおすすめです。

金ETFは信託報酬が0.077%〜と低コストで、リアルタイムに売買できるのが強み。一方、金投資信託は100円から積立可能で、毎月コツコツ投資したい方に向いています。

楽天証券でおすすめの金ETFは?

楽天証券でおすすめの金ETFは以下の3銘柄です。

- [447A]:国内最安の信託報酬0.077%

- [314A]:純資産700億円超の安定感

- [GLDM]:米国ETFで買付手数料無料

楽天証券はゼロコース選択で国内ETFの売買手数料が無料、GLDMは買付手数料無料プログラムの対象となっています。

SBI証券でおすすめの金ETFは?

SBI証券でおすすめの金ETFは以下の3銘柄です。

- [447A]:国内最安の信託報酬0.077%

- [314A]:純資産700億円超の安定感

- [GLDM]:買付手数料無料+為替手数料無料で最安

SBI証券はインターネットコースなら米ドル/円の為替手数料が無料なので、GLDMを購入する場合は総コストで最安となります。

金ETFの手数料・信託報酬を比較すると?

主要な金ETFの信託報酬(経費率)を比較すると以下の通りです。

- [447A] ステート・ストリート:0.077%(国内最安)

- [GLDM] SPDRゴールド・ミニ:0.10%(米国最安)

- [425A] グローバルX:0.1775%

- [314A] iシェアーズ:0.22%

- [1326] SPDRゴールドシェア:0.4%

- [1540] 純金上場信託:0.44%

長期保有するほどコストの差が大きくなるため、信託報酬の低い銘柄を選ぶことが重要です。

314Aと425Aと447Aの違いは?

3銘柄の主な違いは以下の通りです。

- [447A]:信託報酬0.077%で最安、2025年11月上場の新銘柄

- [425A]:信託報酬0.1775%、純資産110億円程度

- [314A]:信託報酬0.22%、純資産745億円超で流動性・安定性に優れる

コスト最重視なら[447A]、安定性・流動性重視なら[314A]がおすすめです。

GLDMは新NISAで買える?

はい、GLDMは新NISAの成長投資枠で購入可能です。

楽天証券・SBI証券・マネックス証券など主要ネット証券で取り扱っており、いずれも買付手数料無料プログラムの対象となっています。

特にSBI証券はインターネットコースなら為替手数料も無料なので、GLDMを購入するなら最もお得です。

金ETFで為替ヘッジあり・なしどっちがいい?

特にこだわりがなければ、長期投資には「為替ヘッジなし」がおすすめです。

現在は日米金利差が大きいため、為替ヘッジありはヘッジコスト(年0.5%〜2%程度)がかさみやすい傾向にあります。

ただし、為替変動リスクを完全に排除したい場合は、[424A]や[448A]などの為替ヘッジあり銘柄も選択肢となります。

金ETFおすすめランキング【まとめ】

金(ゴールド)ETFの日本・米国のおすすめ銘柄ランキングは下記の通りでした。

| 順位 | コード | 信託報酬 | 純資産総額 | 運用会社 | 特徴まとめ |

|---|---|---|---|---|---|

| 🥇 1位 | 447A | 0.077% | 14.05億円 | ステート・ストリート | 最低コストで長期保有に最適 |

| 🥈 2位 | 425A | 0.1775% | 110.83億円 | ミラエアセット | 低コストで実質金価格に連動 |

| 🥉 3位 | 314A | 0.22% | 745.42億円 | ブラックロック | 実績と流動性に優れた定番 |

| 順位 | ティッカー | 経費率 | 純資産総額 | 運用会社 | 特徴まとめ |

|---|---|---|---|---|---|

| 🥇 1位 | GLDM | 0.10% | 約279億USD | ステート・ストリート | 最低コストで長期保有に最適 |

| 🥈 2位 | IAU | 0.25% | 約729.8億USD | ブラックロック | 実績・流動性が抜群で堅実 |

| 🥉 3位 | BAR | 0.17% | 約14.92億USD | GraniteShares | コスト優秀だが規模小さめ |

金ETFは、手軽に投資できる安全資産で初心者にも最適ですが、価格変動の激しさや長期運用の信託報酬、金利上昇での値下がりリスクもあります。

流動性やリスク分散を求めるなら金ETFを、安定とより高い利回りを目指すなら代替投資先を上手に活用して着実に資産を形成しましょう。

金ETFの「守り」を活かしながら弱点を補い、より堅牢なポートフォリオを構築したい方には以下の投資先がおすすめです。

- 【定期収入を確保】ハイクア

固定年利12%・年4回配当で、金ETFにはないキャッシュフローを補完 - 【攻めのリターンを追加】Action(アクション)

株・債券・不動産など複数資産に分散し、市況に左右されにくい運用を実現。過去実績年利17.35%