「MUFGファンドラップの評判が知りたい」

MUFGファンドラップの評判に「ひどい」といった声がある点が気になる方も多いでしょう。

ファンドラップは、投資家のニーズやリスク許容度に合わせて、投資信託などさまざまな金融商品を組み合わせた資産運用サービスです。

銀行や証券会社がおすすめする金融商品の中に「ファンドラップ」があり、その中でも三菱UFJ信託銀行では「MUFGファンドラップ」という商品を取り扱っています。

しかし手数料や運用コストが高すぎるため、投資家からMUFG「ファンドラップはやめとけ」と評判があまり良くないのも事実です。

本記事ではなぜMUFGファンドラップをおすすめできないのか、その理由を商品特性や実際の評判を踏まえて解説します。

また、MUFGファンドラップに代わるおすすめの商品も紹介しますので、資産運用を検討中の方は、ぜひ最後までご覧ください。

三菱UFJ信託銀行のMUFGファンドラップ(ラップ口座)とは?

(引用:三菱UFJ銀行-ファンドラップより)

ファンドラップとは、個々の投資家の意向に合わせて商品のポートフォリオを自由に選べる金融商品です。

投資目的やリスク許容度に基づいて、株式や債券、不動産投資に至るまで、多様な金融商品から成るポートフォリオが構築できます。

本来株式や投資信託などの金融商品は投資家自らが選んで運用をおこなうものですが、ファンドラップについては投資家一人ひとりに対して金融機関の専任担当者が付き、担当者に商品選定を一任できる点が特徴です。

また、一度ポートフォリオを選定して終わりではなく、その時の市場環境に応じて運用の見直しを適宜図り、運用成果の最大化を目指します。

運用する商品の中身、売買のタイミングを金融機関の担当者に一任できるため、現役で働きながら資産運用に時間を割くの難しい人や、金融知識が浅く、運用方法がわからない人にとって魅力的な商品と言えます。

銀行や証券会社が積極的に販売促進していることから、資産残高は年々増加している金融商品です。

MUFGファンドラップには、以下の2つのコースがあります。

- 下方リスク抑制コース

- リスク分散コース

①下方リスク抑制コース

(引用:三菱UFJ銀行-ファンドラップより)

MUFGファンドラップの「下方リスク抑制コース」は、その名の通りリスクを抑えることを運用方針とした商品です。

ファンドラップは株式や債券に限らず幅広い商品を選択できることが特徴の一つですが、下方リスク抑制コースは国内外の株式と債券をメインで取り扱い、その中でも国内債券を中心とした運用方針を重要視しています。

市場環境が良い時、悪い時に応じてポートフォリオを適宜見直し、環境が悪い時は状況次第で株式の持ち高をゼロまで減らすなど、変動を極力抑えた運用を最優先としています。

②リスク分散コース

(引用:三菱UFJ銀行-ファンドラップより)

MUFGファンドラップの「リスク分散コース」は、下方リスク抑制コースと違い、株式や債券に限定せず、不動産投資やコモディティ、ヘッジファンドなどの商品に幅広くポートフォリオを分散する商品です。

組み入れ比率は顧客に応じて柔軟に対応することができ、適宜資産を入れ替えますが、基本的には年に一回程度の頻度で見直しています。

「リスク分散コース」は長期分散投資を基本原則として運用しており、短期で細かく見直しをするよりも、長期的な目線での運用が、結果的にリターンが高くなることを想定しています。

MUFGファンドラップの悪い評判・デメリット

MUFGファンドラップの悪い評判(デメリット)について順を追って解説します。

悪い評判①手数料が高い

MUFGファンドラップには2種類の手数料が発生し、そのうちの一つは「信託報酬」と呼ばれています。

これは一般的な投資信託にも発生する管理コスト的な費用です。

ファンドラップはこの「信託報酬」に加えて「投資一任運用に係るコスト」が伴います。

投資信託は金融機関で定めたポートフォリオを、その商品を購入している投資家全てに同じ内容、同じ比率で運用をかけますが、ファンドラップの場合は既に述べた通り投資家別に好みのポートフォリオを定められます。

しかし、異なる管理をする必要があることから、金融機関にとっては管理面での手間暇が通常の投資信託と比べて多くなるため、その対価として投資一任運用に係るコストが発生します。

また、投資一任運用に係るコストは「固定報酬型」と「成功報酬型」の2種類から選択可能です。

固定報酬型はファンドラップの運用成績の良し悪しに関係なく、運用資産残高に応じて一定割合の手数料を徴収されるものです。

具体的な金額は以下の図の通りですが、例えばリスク分散コースを3000万円未満で運用している場合、約1.3%の手数料が発生します。

(引用:三菱UFJ銀行-費用の詳細・投資リスク等より)

成功報酬型の場合は、固定報酬に加えて運用成績が好調だった場合、利益分に対して一定の手数料が追加で発生する仕組みです。

固定報酬型と比べて固定報酬部分の割合は少ないですが、利益が発生した場合はその分多くの手数料を金融機関に支払わなければなりません。

成功報酬型の固定報酬部分と成功報酬部分については以下の図に示す通りです。

(引用:三菱UFJ銀行-費用の詳細・投資リスク等より)

ネット証券が普及したことで株式や投資信託などの金融商品は手数料競争が激しくなり、各社値下げを打ち出すなどの方針を掲げています。

このような状況の中、MUFGファンドラップの手数料が1%を超えているのは、金額に応じて負担が軽くなるとはいえ、非常にコストパフォーマンスの悪い金融商品と言わざるを得ません。

悪い評判②金融庁がダメ出し

ファンドラップについては投資家保護の観点から金融庁も睨みを利かせています。

ファンドラップは投資家ごとの個別対応やきめ細やかなサービスを売り文句としていますが、実態はその通りではありません。

金融庁は以下3点について注意喚起をしています。

- サービス内容がわかりにくい

- 手数料に見合う成果があがっていない

- 顧客に開示される情報量が少ない

参考:金融庁-投資信託等の販売会社による顧客本位の業務運営のモニタリング結果について

本来ファンドラップは顧客一人ひとりに対して異なるサービスを展開しているため、その分フォローを手厚くすることが求められますが、サービス内容が定まっていなかったり、情報量の不足が問題視されています。

それにもかかわらず高い手数料が発生しているという状況が、依然として続いているのです。

悪い評判③顧客の8割がマイナス(2023年)

2023年のMUFGファンドラップの運用成績は、保有している顧客のうち8割が評価損を発生させていました。

2023年は国内海外共に株式市場は好調で、例えば、日経平均株価の場合は年初約25000円のラインから年末にかけて34000円あたりまで値上がりしています。

そのような環境下であれば大抵の投資家に利益が発生していることが想定されるにもかかわらず、8割の顧客の資産がマイナスになっていた事実は、取り扱い金融機関としては心苦しい事案であり、顧客の信用を失いかねない状況です。

国内のヘッジファンドでは年間12%のリターンを固定としているファンドもあるため、ファンドラップにこだわる必要はないでしょう。

悪い評判④運用パターンが少ない

ファンドラップは顧客属性に応じたポートフォリオを選択できることが魅力の一つですが、実際は一人ひとりに対して細かく設定を変えているわけではありません。

実態としては、実際の運用パターンは少なく、おおよそのリスク許容度や運用方針をもとに、金融機関側でパターン化した内容にてポートフォリオを選定しています。

本来であれば、ファンドラップは顧客から投資を一任されていること、高い手数料を徴収していることから、本来金融機関は顧客意向のヒアリングに多くの時間を要し、最適な商品選定をする義務があります。

しかしそれができていないという状況は、運用のノウハウが少ないのか、もしくは顧客をないがしろにしているのではないかとが疑われても仕方がありません。

ヘッジファンドであれば、空売りを含めたさまざまな運用手法を駆使して絶対収益を目指すため、このような事態には陥らないでしょう。

悪い評判⑤解約まで時間がかかる

一般的な投資信託や債券は解約に2日ほどの時間がかかり、換金するまでに1週間ほどを要します。

それに比べてMUFGファンドラップは契約の解除に1ヶ月ほどの時間を必要とします。

売却したいタイミングとズレが生じる可能性があり、本来想定していた金額水準で換金できない可能性を考慮しておかなければなりません。

また、換金性が低いことから急ぎの入用が発生した場合の資金充当手段としては見込みにくいため注意が必要です。

MUFGファンドラップの良い評判・メリット

次に、MUFGファンドラップの良い評判(メリット)について順を追って解説します。

良い評判①資産運用をすべて任せられる

ファンドラップは投資一任契約を金融機関と締結します。契約締結後は金融機関側に商品の選定や売買のタイミングを任せきりにできます。

例外的に特定のセクターにのみ投資するような特殊な投資信託や、借入れを利用して投資を行うレバレッジ投資信託の場合などは、売買の都度顧客に意向確認をしなければなりませんが、一般的なファンドラップであれば、特定の売買を行いたいと明示的に指示した場合を除き、資産運用をすべて一任できます。

投資はしたいけど時間がない、金融リテラシーが低いから運用はプロに任せたいという人にとって、MUFGファンドラップは非常に使い勝手のいい商品特性です。

良い評判②初心者向けのサービスが充実している

MUFGファンドラップは運用タイプを選択可能であり、そのうちのひとつに下方リスク抑制コースがあります。

下方リスク抑制コースでは、低リスク資産を中心としたポートフォリオで運用します。

投資初心者は損するのが怖く、思い切った決断をするのが難しいものですが、その点、下方リスク抑制コースであれば初心者でも安心して資産運用を始められます。

良い評判③手軽に分散投資できる

個人投資家にとっての資産運用は長期分散型の運用が基本スタイルです。

しかし、数ある金融商品の中から優良な商品を探し出し、バランス良く運用をおこなうのは難易度が高いです。

MUFGファンドラップであれば細かな点を気にする必要はなく、顧客の意向に沿って銀行や証券会社の担当者がポートフォリオを組んでくれるため、手軽に分散投資ができます。

MUFGファンドラップがおすすめな人・おすすめしない人

ファンドラップには様々なメリットとデメリットがあります。

そのうえでMUFGファンドラップはどのようなタイプの投資家が購入するべき商品なのか、おすすめできる人とできない人のタイプをそれぞれご紹介します。

投資初心者や多忙な人にはおすすめ

MUFGファンドラップをおすすめできるタイプは多忙な人です。現役で働いている経営者や会社員は朝から晩まで働きづめな人が多いでしょう。

投資で高いリターンを出すためには、商品や金融市場について学び、自分で理解を深めなければ成功するのは難しいとされています。

しかし、日々忙しくしている人は時間をかけて投資と向き合うことができず、深く考えずに適当に流行りの商品を購入してしまいがちです。

このようなタイプの人は自分で商品を選定する手間がかからないファンドラップがおすすめだといえます。

また、投資初心者にもMUFGファンドラップはおすすめです。

高い低いはあれど、資産運用は常にリスクと向き合わなければならず、特に初心者にとってはリスクを過度に不安視する傾向があります。

しかし、数ある金融商品の中から自身のニーズや投資意向に合致した特性のある商品を選ぶのは難しく、初心者にとっては尚更です。

MUFGファンドラップであれば低リスク資産を中心としたポートフォリオを選定できるだけでなく、金融機関の担当者が付いてくれるという安心感もあることから、投資初心者にとっておすすめといえます。

投資経験者や時間のある人にはおすすめしない

MUFGファンドラップをおすすめできないタイプは時間に余裕のある人です。既に述べた通り、投資で成功するための近道は自ら学んで知識を得ることです。

時間が余っている人は投資にじっくりと向き合うことができるため、ファンドラップのように高い手数料を払ってポートフォリオの選定を委ねる必要はありません。

また、投資経験者にとってもファンドラップはおすすめできません。

自分で判断でき、運用する商品を決められる人にとってファンドラップは不向きであるといえます。

運用を金融機関に任せる必要がないだけでなく、MUFGファンドラップは運用パターンが多くないことから、購入したいタイプの商品を選べない可能性があります。

利回り10%以上で安定して運用したい人はヘッジファンドがおすすめ

資産運用をする以上、誰しもが高いリターンを得たいと思うはずです。

しかし、リターンを求めればそれに比例してリスクは高くなり、一方でリスクを抑えればリターンは少なくなってしまいます。

そのような悩みや疑問を解決できる商品がヘッジファンドです。

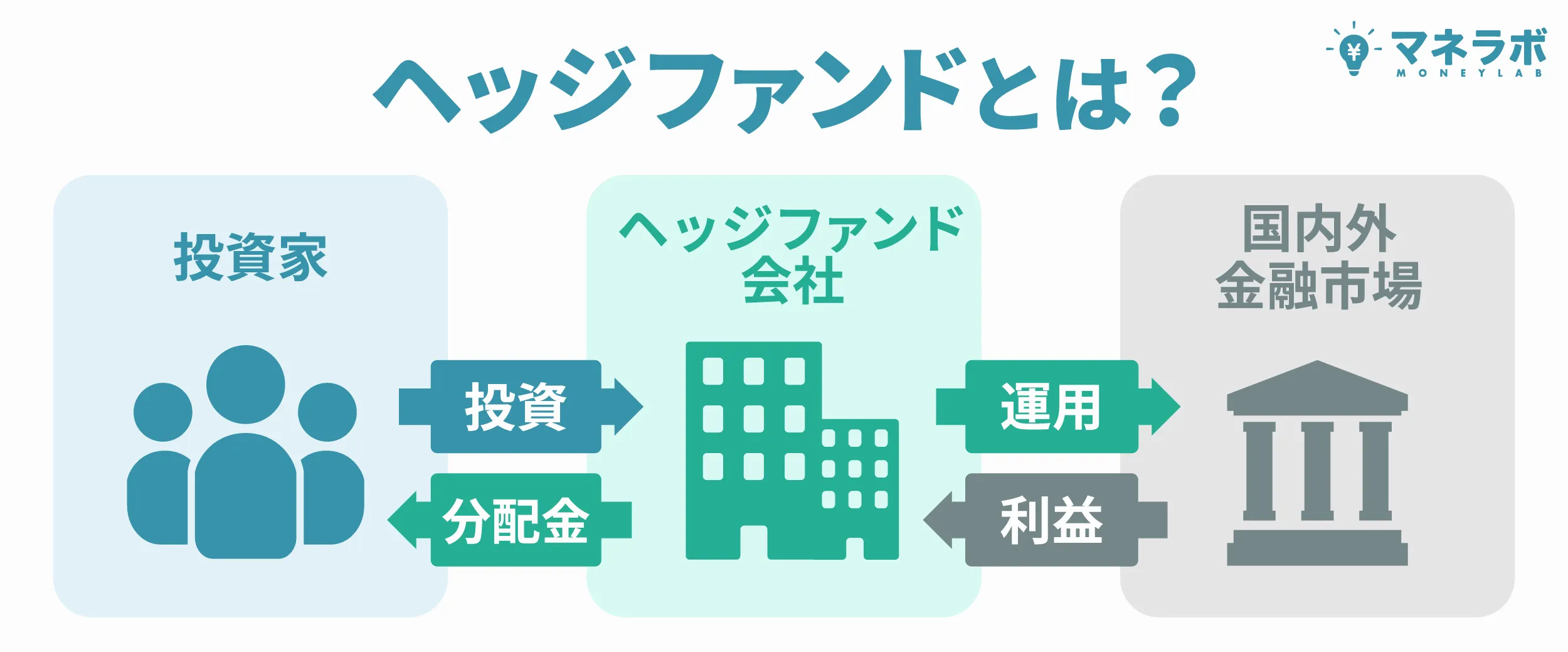

ヘッジファンドとは、資産運用のプロであるファンドマネージャーにポートフォリオの選定から運用までの全てを一任できる金融商品です。

投資を一任するという点ではファンドラップと同じですが、ファンドラップとの大きな違いは運用戦略にあります。

ヘッジファンドは一般的に高いリターンを目指す投資ファンドで、株式や債券、商品、デリバティブなど幅広い資産に投資をおこない、あらゆる市場環境に対応することで利益を得ようとします。

また、ヘッジファンドはレバレッジ(借入金を使った投資)やショートセリング(価格の下落から利益を得る戦略)といった、ファンドラップのような一般的な投資ファンドでは見られない手法も積極的に用いるなど、選定できる金融商品は多岐に渡ります。

一方でファンドラップの場合は、ヘッジファンドほどの運用手段を用いておりません。

そのため、ヘッジファンドに比べてリターンはどうしても低くなる傾向にあります。

中でも特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、事業投資やWeb3分野への投資、ファイナンスで利回りを追求しているヘッジファンドです。

投資対象が幅広くポートフォリオに分散性があるため、アクションの運用実績は極めて堅調です。

- 年利17%超の高リターン

-

昨年度は年利17.35%という驚異的な実績を達成。1,000万円の出資で年間170万円以上のリターンが期待できます。

- プロの判断による分散投資

-

金融業界30年以上の経験を持つ代表が、事業投資・Web3・ファイナンスの3領域へ最適な配分で運用。リスクを抑えながら高利回りを実現します。

- 下落相場に強い運用力

-

2024年8月の日経平均12%急落時も月間+2.3%のプラスを維持。市場環境に左右されにくい安定した運用が強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

昨年度の実績である年利17%をベースにシミュレーションしてみましょう。

出資額別の年間リターン

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

優秀な役員陣

アクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

なぜ下落相場に強いのか

2024年8月、日経平均株価は12%もの急落を記録しました。多くの投資家が損失を被る中、アクション合同会社は月間+2.3%のプラスを維持。この下落耐性こそ、アクションの大きな強みです。

一般的な投資信託やヘッジファンドは、株式や債券など金融市場と連動する資産が中心です。そのため、市場全体が下落すれば、運用成績も悪化しやすい構造にあります。

一方、アクションは以下の3領域に分散投資しています。

| 投資領域 | 市場連動性 | 特徴 |

|---|---|---|

| 事業投資 | 中 | 企業価値向上による長期的なリターン |

| Web3事業 | 低〜中 | 株式市場とは異なる値動き |

| ファイナンス | 低 | 短期与信・ファクタリングで安定収益 |

特にファイナンス領域は、株式市場の上下に関係なく貸付利息やファクタリング手数料が収益源となるため、相場急変時のクッション役を果たします。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新しいヘッジファンドです。

ファンドマネージャーはモルガン・スタンレー証券の投資銀行本部での経験がある方。

現在はその時の経験を活かして、日本の大型株をメインに投資戦略を組んでいます。

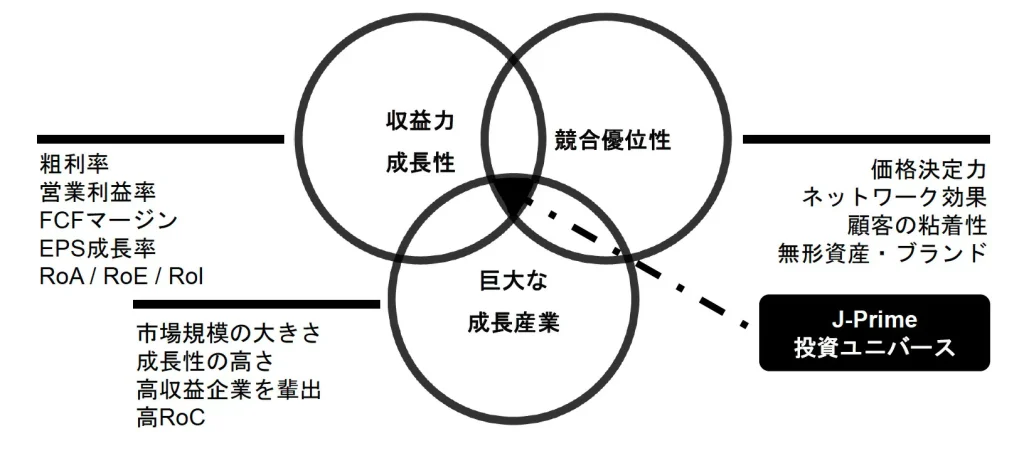

そんなGFマネジメントの投資戦略は「J-Prime戦略」という独自のもの。

具体的には、日本大型株のなかでも「収益力・成長力」「巨大な成長産業」「競合優位性」のどれにも当てはまるごくわずかな銘柄「J-Prime投資ユニバース」に投資を実施するというものです。

以下は運用開始前の実績も含みますが、「J-Prime戦略」のパフォーマンスは日経平均やS&P500をも上回る圧倒的なパフォーマンスを実現しています。

分かりやすく、この期間にGFマネジメント、日経平均、S&P500に500万円と1000万円を預けていた場合、元利合計は以下のようになるということですね。

| リターン | 元本500万円 | 元本1000万円 |

| GFマネジメント | 2383万円 | 4766万円 |

| 日経平均株価 | 1237.5万円 | 2475万円 |

| S&P500 | 1338万円 | 2676万円 |

実際の額で見ると圧倒的な差があることが分かります。

これまでのパフォーマンスについてはもちろん、今後の方針についてや、ポートフォリオについての詳細が気になる方は、是非GFマネジメントへ直接お問い合わせください。

面談にて詳しい資料とともに丁寧に説明してくれますよ。

GFマネジメントの最低投資額は1000万円~ですが、500万円~も相談可能とのことなので、もし「資金は1000万円に達しないけどGFマネジメントで挑戦してみたい!」「ヘッジファンドに挑戦してみたい!」とお考えの方がいればチャンスです。

あわせて相談してみてくださいね。

MUFGファンドラップの運用実績|他社と比較ランキング

ファンドラップを取り扱っているのは三菱UFJ信託銀行だけではありません。MUFGファンドラップの運用実績は他社商品と比較して良いのでしょうか。

以下の表をご覧ください。

他金融機関のファンドラップで利益が出ている人が大多数いるにもかかわらず、三菱UFJ信託銀行では著しく低い結果となっています。

MUFGファンドラップには下方リスク抑制コースがあることが不幸中の幸いなのか、損失を抱えた顧客が大多数でも一人ひとりの損失額は軽微で済んでいます。

MUFGファンドラップの今後の見通し|解約するべき?

MUFGファンドラップを既に保有している場合、今後も継続して運用をするべきなのか、それとも解約をするべきなのかは悩みどころでしょう。

結論から言えばMUFGファンドラップを保有している場合はすぐに解約をするべきです。

これまで相場環境が良い中でも成果を残せなかったMUFGファンドラップは、今後も保有を続けたところで成果が期待できるとは到底思えません。

また、成果が見込めないだけでなく、継続して保有することで高い手数料を支払い続けなければなりません。

パフォーマンスの悪いMUFGファンドラップは早急に解約して、ヘッジファンドなど成果の見込める金融商品へ資金シフトすることをおすすめします。

MUFGファンドラップの掲示板での評判・口コミ【大損した】

SNS上でMUFGファンドラップがどのような評価をされているか見てみましょう。

親父が買ってたMUFGファンドラップ 2017年末に650万で契約して、4年後にほぼトントンで回収したという話。 最初にいきなり30万円抜かれて、その後も毎年数%抜かれ続けるという鬼畜商品でした。この急激な上げ相場でようやく取り戻せるくらいの商品性です。 勝手に契約しないように管理していきます。

mog🐳クリノガウディー被害者の会 会長

@mog_mog_moggy

手数料の高さと運用成績の悪さはやはり事実であることがわかります。

MUFGファンドラップは運用成績が振るわないにもかかわらず契約の残高は増えています。契約残高が増えている=人気がある、と思われるかもしれませんが、実はそうではありません。

契約残高が増えている理由は、金融機関の積極的なプロモーションが要因の一つです。

ファンドラップは手数料が高いだけでなく、契約を続ける限り永続的に手数料が徴収できることから、金融機関にとって都合の良い商品です。

そのため、金融機関で積極的に営業活動を展開した結果、契約残高が増えているという背景があります。

契約残高の増加と運用成績の良さは必ずしも比例しているわけではないため、注意しましょう。

MUFGファンドラップは評判が悪く、運用成果も芳しくない金融商品です。

資産運用をするうえで大事なことは、どれだけトータルで利益を取りにいけるかではないでしょうか。

そのためには、値上がりが期待できる金融商品やポートフォリオを選定するのはもちろんですが、手数料などの費用面をいかに抑えるかが重要です。

MUFGファンドラップのような商品は値上がりが期待できないどころか手数料は高く、本来あるべき資産運用の姿と逆行した商品だといっても過言ではありません。

今後も運用益を取りにいくことは難しいと想定されるため、購入を検討されていた方は見送ることをおすすめします。

また、既に保有されている場合は一刻も早く解約をするべきです。これから資産運用を検討されるのであれば、ヘッジファンドでの運用がいいでしょう。

資産運用は本来早く始めれば始めるほど将来の資産形成に結びつきやすいといわれています。

様々な金融商品が出回る中、ヘッジファンドを選択肢の一つとして検討されてみてはいかがでしょうか。