イオン株への投資を検討していても、特徴や危険かどうかわからず迷っている人は少なくありません。

イオン株は割高なPERや高い配当性向などで危険とされているため、代替投資先も上手に活用すれば順当な資産形成が可能です。

今回は、イオン株が危険と言われている理由、株主優待と売り買いのタイミング、安定リターンを目指せる代替投資先を解説します。

イオン株が危険と言われる理由

まずは、イオン株がなぜ危険なのか?危険と言われている理由を詳しく見ていきましょう。

PER(株価収益率)が桁違いに割高

株価収益率を指すPERとは「株価が企業の利益と比べて割高か割安か」を判断する指標で、企業の株価を1株当たりの純利益で割って求めます。

PERの目安は国内の上場企業では一般的に「15倍」とされ、PERが15倍未満であれば株価に対して割安、15倍以上であれば割高です。

【イオン株と同業他社のPER比較】

イオン株の2025年2月期のPERは、同業他社と比較しても桁違いに割高になっています。

イオンが上場している東証プライムの市場総合のPER平均は16.3倍で、イオン、セブン&アイHD、パン・パシフィックを含む小売業のPER平均は20.0倍。

イオン株のPERは平均を大きく上回っているかなり「危険」な水準にあると言えるでしょう。

配当性向が高く分配が不適正

企業の期の税引き後の純利益からどのくらい配当金を出しているのかを表す配当性向は、1株あたりの配当額÷1株あたりの当期純利益×100で求めます。

【配当性向の判断基準】

一般的に30~50%とされている

イオン、セブン&アイHD、パン・パシフィックの過去5年間の配当性向の推移は下記の通りです。

【3社の配当性向の推移】

| 決算期 | イオン | セブン&アイHD | パン・パシフィック |

|---|---|---|---|

| 2025年 | 119.1% | 60% | 23.1% |

| 2024年 | 68.9% | 44.4% | 20.2% |

| 2023年 | 143.4% | 35.5% | 18% |

| 2022年 | 468.1% | 41.9% | 16.6% |

| 2021年 | 赤字 | 48.5% | 18.9% |

3社の中でも、2023年にセブン&アイHDに抜かされるまではイオンは比較的高配当銘柄であり、配当金額だけ見ると非常に魅力的でした。

ただ、配当性向が100%超えの年やマイナスの年もあり、適正に配当を分配しているとは言えません。

イオンの配当性向の推移からは、下記の可能性が懸念され「危険」であると判断できます。

- 企業成長のための資金不足

- 内部留保を蓄えられていない

- 減配・配当廃止

- 企業存続の危機

株主優待の改悪・廃止の可能性

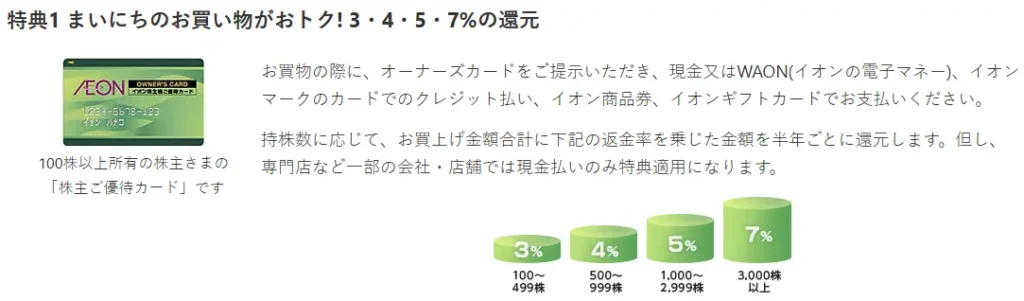

イオンの株主優待では「イオンオーナーズカード」の提示で株式保有数に応じて3~7%のキャッシュバックを受けられます。

株主優待制度は企業には大きな負担で、優待目当てに株式を買う投資家が増える分だけ、イオンは株主優待の実施コストが増えるのは否めません。

コストカットのために優待内容が改悪・廃止となれば投資家が離れていくのは避けられず株価が下がる悪循環が想定されるため「危険」と言われしまうのでしょう。

収益圧迫と価格競争の激化

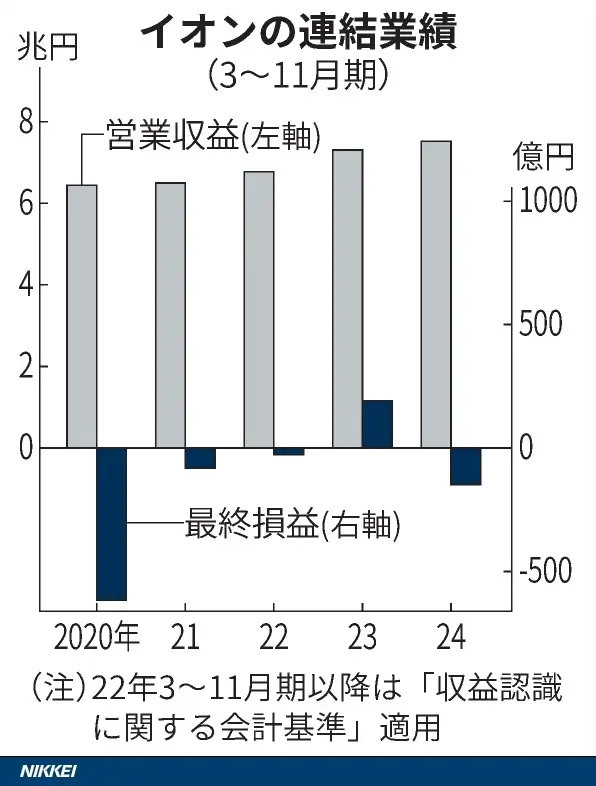

イオンの「2024年3〜11月期の連結決算」によると、同社の主力の総合スーパー(GMS)が部門別の営業損益で192億円の赤字(前年同期は14億円の赤字)と発表されました。

記録的な高温による季節商品の不振、パート従業員の時給を平均7%引き上げた人件費の増加、販促費用の増加、原価上昇、競争環境の激化などを理由に挙げています。

「2024年3〜8月期の連結決算」の記者会見で、イオンの社長が発言した内容は下記の通りです。

足元ではインフレが定着し、賃上げで所得は増えているが、消費が比例して(増えて)いない。特売日に来店客が集中する傾向は高まった。原価上昇の中でスーパー各社と価格競争する厳しい環境にある

物価高に伴い賃金は上昇しているものの追いついておらず、消費者の消費意欲が低迷したまま競合他社と価格競争しなくてはいけない厳しい立場にイオンは置かれています。

近年の消費意欲の低迷はイオンに限らず業界全体に影響していて、収益圧迫は企業の存続も左右する「危険」な状態と言えるでしょう。

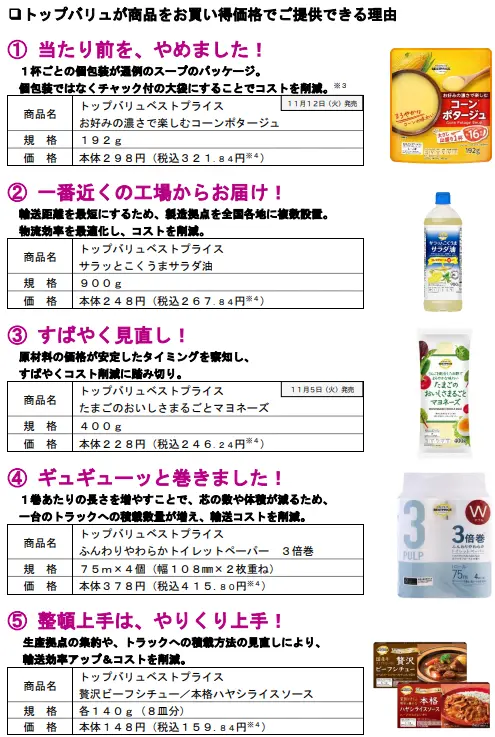

イオンでは赤字をカバーすべく、2024年10月にプライベートブランド「トップバリュ」の低価格帯シリーズで約500品目の新商品を発売し、一部を実質値下げすると発表しています。

イオンの原点である「岡田屋」には「下げにもうけよ 上げでもうけるな」の家訓があり、実際に不況期に値下げして商品の回転率を上げ、収益を確保してきた歴史があるようです。

物価高により各小売業全体が苦戦する中、プライベートブランドの先行きは今後の株価に大きく影響を与えるでしょう。

持ち合い株の解消の噂

株の持ち合いとは、経営権の取得、安定株主の形成、企業の集団化、企業間取引の強化、敵対的買収の回避などを目的に、2つ以上の企業が相互に相手の株を所有する動きを指します。

バブル崩壊以降は各企業の株の持ち合いは徐々に解消されていて、大量の持ち合い株を保有しているイオンでも解消が噂されていました。

株価を支えてきた持ち合い株の解消は、安定的な企業経営ができなくなり株価が不安定になるなどの懸念がありますが、イオンは先日、京成電鉄との資本業務提携の合意を発表。

イオンの持ち合い株の解消による株価下落の危険性は、当面の間考慮しなくても良いでしょう。

【イオン株と相性抜群の投資先をご紹介】

イオン株は株主優待が魅力的ですが、PERの割高さや配当性向の高さなど不安要素も残ります。

株価変動リスクを抑えて資産を守りたいなら、イオン株と合わせて固定年利12%と最強の安定感を誇る「ハイクア」を組み合わせた分散投資がおすすめです。

固定年利12%のハイクアの詳しい解説を見る

イオン株は危険?株主優待と配当実績

次は、危険と言われているイオン株の株主優待と配当実績を見ていきます。

保有株数と継続年数に応じた株主優待

イオンでは100株以上の株主にオーナーズカードを発行し、買い物金額合計と保有株数に応じた金額を還元する優待を実施しています。

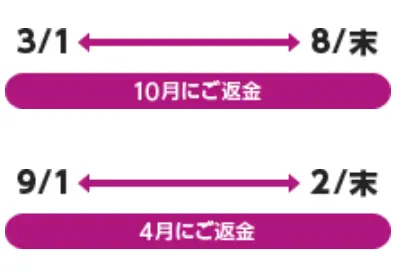

還元は半年ごとに100万円までで、利用期間と返金時期は下記の通りです。

例えば半年間で100万円の買い物をしたとしてシミュレーションすると、最大で7万円のキャッシュバックが受けられます。

| 株式保有数 | 還元率 | 還元額 |

|---|---|---|

| 100株 | 100万円×3% | 3万円 |

| 500株 | 100万円×4% | 4万円 |

| 1000株 | 100万円×5% | 5万円 |

| 3000株 | 100万円×7% | 7万円 |

オーナーズカードは、イオングループの様々な施設で使用可能で、各施設での優待内容も充実。

| 施設 | 優待内容 |

|---|---|

| イオンシネマ | 映画鑑賞料 大人: 1800円→1000円 高校生以下: 1000円→800円 |

| レストラン おひつごはん四六時中 天ぷら和食処四六時中 ごはん処四六時中 | 会計時10%OFF |

| 専門店 メガスポーツ イオンペット コスメーム ブランシェス | 会計時5%OFF |

| 指定旅行会社の パッケージツアー | 2~4%割引 |

| イオンモバイル | 月額基本料金5%OFF |

| 美術館 | 入館料50%割引 |

イオンは長期保有の株主を重視する姿勢を示していて、3年以上の継続保有者には追加特典が付与されます。

| 対象株数 | 追加特典 |

|---|---|

| 1,000株~1,999株 | 2,000円分 ギフトカード |

| 2,000株~2,999株 | 4,000円分 ギフトカード |

| 3,000株~4,999株 | 6,000円分 ギフトカード |

| 5,000株以上 | 10,000円分 ギフトカード |

イオン株は危険と言われる側面もありますが株主優待は充実しているため、リスクを加味しても優待目的でメリットがあると判断したら投資する選択肢もあるでしょう。

配当実績は着実に伸長

イオン株の過去10年の配当実績を見てみると、金額は着実に上がっています。

【イオン株の配当実績】

| 年度 | 中間 | 期末 | 合計 | 利回り |

|---|---|---|---|---|

| 2014年2月 | 13円 | 13円 | 26円 | 2.09% |

| 2015年2月 | 14円 | 14円 | 28円 | 2.19% |

| 2016年2月 | 14円 | 14円 | 28円 | 1.89% |

| 2017年2月 | 15円 | 15円 | 30円 | 1.79% |

| 2018年2月 | 15円 | 15円 | 30円 | 1.66% |

| 2019年2月 | 17円 | 17円 | 34円 | 1.45% |

| 2020年2月 | 18円 | 18円 | 36円 | 1.79% |

| 2021年2月 | 18円 | 18円 | 36円 | 1.12% |

| 2022年2月 | 18円 | 18円 | 36円 | 1.39% |

| 2023年2月 | 18円 | 18円 | 36円 | 1.42% |

| 2024年2月 | 18円 | 18円 | 36円 | 1.01% |

| 2025年2月 | 20円 | 20円 | 40円 | 1.09% |

| 2026年2月 (予想) | 20円 | 20円 | 40円 | – |

2026年度も合計40円が予想されていますが、イオン株の配当性向は非常に高く「無理して配当を出している」のは否めません。

いつ減配や配当廃止になってもおかしくなく、状況が転じれば投資家離れ=株価下落は避けられないでしょう。

【配当収入を安定させたい方へ】

イオン株の配当は増配傾向にあるものの、配当性向100%超えの年もあり安定性に欠けます。

減配リスクを避けて安定した配当収入を得たいなら、年4回の配当で固定年利12%を実現する「ハイクア」との組み合わせがおすすめです。

固定年利12%のハイクアの詳しい解説を見る

イオン株は危険?今後の成長要因

次は、危険と言われているイオン株の、今後株価の上昇が期待できる成長要因を見ていきます。

アジアエリアの事業拡大計画

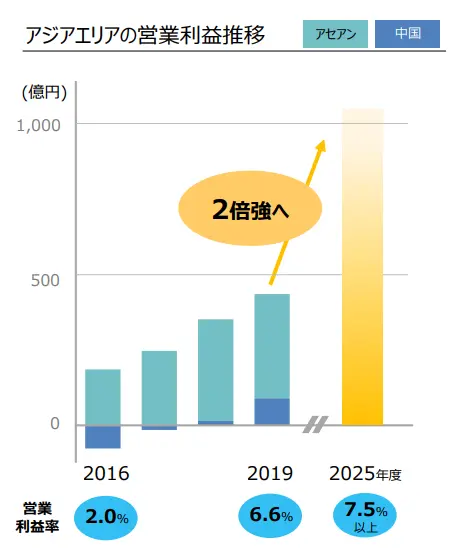

イオンは特に中国とアセアンでの事業拡大が好調で、アジア展開は成長戦略の柱になっています。

【イオンの今後の出店計画】

| 国 | 2022年度末累計施設数 | 2023〜2025年度 | 2025年度末累計施設数 |

|---|---|---|---|

| 日本 | 94 | 6 | 98 |

| 中国 | 22 | 4 | 25 |

| アセアン | 13 | 3 | 16 |

今後もさらなる成長が見込まれていて、海外で次々に事業を展開していく予定です。

「2021年度~2025年度における中期経営計画」によると、2025年度は2019年度と比較して2倍強の営業利益が期待できるとされています。

順当に事業が拡大して今抱えている危険を覆せるだけの成長を遂げれば、株価の上昇は十分にあり得るでしょう。

デジタル化で売上高1兆円へ

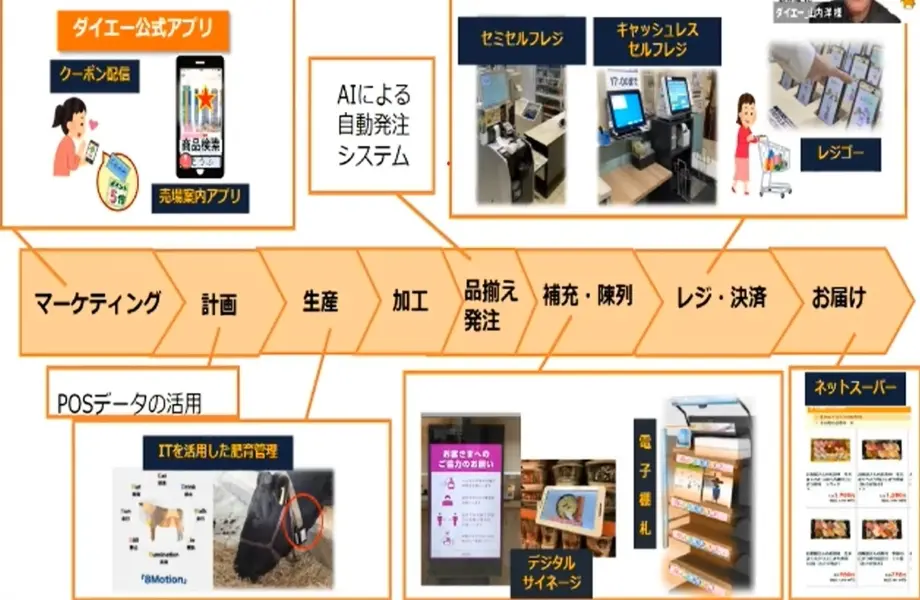

イオン株の将来性を支える要因が、DX(デジタルトランスフォーメーション)です。

イオンでは下記の施策を主軸に、オンライン事業の拡大と店舗のデジタル化を進めています。

- ネットスーパーの配送範囲拡大

- スマートフォンアプリの機能強化

- 店舗での無人レジ導入

- データ分析による商品戦略の高度化

- デジタル人材の採用・育成強化

マーケティングから計画~レジ・決済からお届けに至るまで、組織体制・サービスの強化を徹底。

デジタル化戦略の例▼

2026年度までに、デジタル売上高1兆円の達成を目標にしていて、実現すれば株価が危険な状態を回避するのは決して難しくありません。

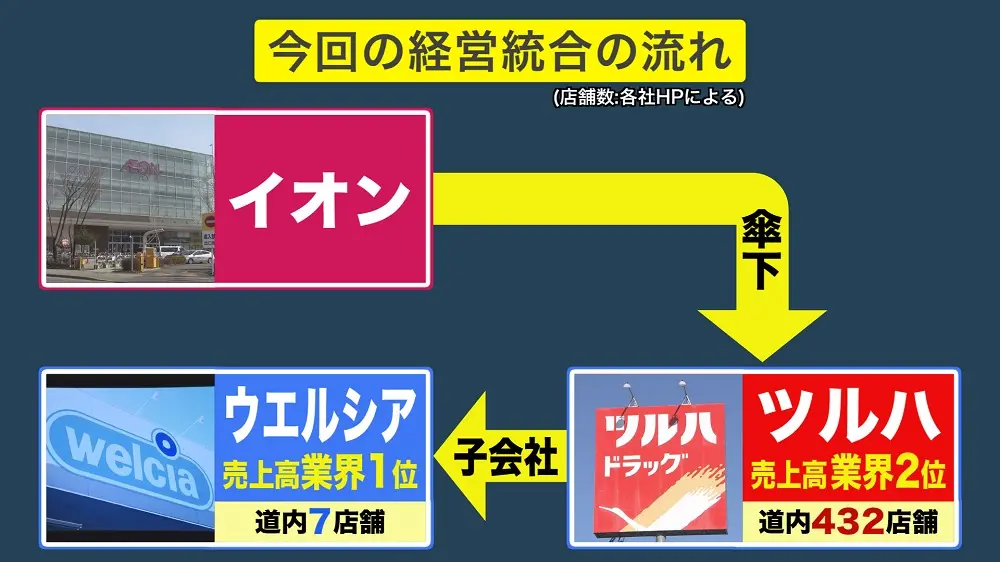

ドラッグストアチェーンと経営統合

イオンでは2015年にウエルシアHDを連結子会社化し、2025年にはツルハHDと資本業務提携を締結。

ウエルシアHDをツルハHDの完全子会社とした経営統合を実現させ、ヘルス&ウエルネス事業が新たな成長ドライバーとなっています。

ウエルシアHDとツルハHDは業界売上トップ2位の全国最大のドラッグストアチェーンです。

| 子会社 | ウエルシアHD | ツルハHD |

|---|---|---|

| 売上高 | 1兆2,173億3900万円 | 1兆274億6200万円 |

| 営業利益 | 432億3100万円 | 92億5000万円 |

| 経常利益 | 477億5600万円 | 493億4000万円 |

| 国内店舗数 | 2812店舗 (調剤併設店舗数:2,155店舗) | 2653店舗 (調剤併設店舗数:936店舗) |

| 参考 | 2024年2月期決算 | 2024年5月期決算 |

単純計算でイオンのヘルス&ウエルネス事業は売上高2兆円超え、店舗数は5000店舗超えの規模となり、事業の好調による危険な要素も覆す株価上昇に期待できます。

【成長期待と安定収益の両立を目指すなら】

イオン株は経営統合やアジア展開など成長要因がある一方、株価の値動きは大きいのが実情です。

成長株への投資と並行して安定収益も確保したいなら、固定年利12%で市場変動に左右されない「ハイクア」を組み合わせたポートフォリオがおすすめです。

固定年利12%のハイクアの詳しい解説を見る

イオン株は危険?売り買いの判断

長期で見ると、イオンの株価は2009年以降、上下しながらも右肩上がりで成長を続けています。

配当金や株主優待も充実しており、長期で保有するメリットは大きいでしょう。

短期で見ると高値圏を過ぎた調整の時期で「今が下がっている時期」とも言えるため、保有している投資家は早めに売却しないと含み損が大きくなりかねません。

イオン株は売却益が目的か・配当金や株主優待が目的かで売るタイミング・買いどきは異なります。

- 配当金・株主優待がいらない

- 売却益目的でイオン株を購入した

懸念点▼

- 売るタイミングによっては株主優待が受けられない・無効となる

- 売るタイミングによっては配当金を受け取れない

- 3年以下の保有では長期保有株主優待を受けられない

- 長期目線での株価上昇を期待している

- 配当金・株主優待を受取りたい

- 長期保有株主優待を受けたい

懸念点▼

- 短期的に含み損になる期間がある

- 右肩上がりでも株価はいつ急落するかわからない

- 配当性向が高く、減配や配当廃止、優待内容の改悪の可能性も

- 調整期間の下落は一般的には「買い」

- 十分に下がりきったと判断する

- 今後も右肩上がりの推移に期待する

懸念点▼

- 今後も株価が下がる可能性もある

- 含み損の拡大

イオン株は危険?代替投資先

次は、危険と言われているイオン株などの個別株投資よりも高利回りで安定性がある代替投資先のヘッジファンドをご紹介します。

ヘッジファンドは市況に関わらず常にプラスのリターンを目指す「絶対収益追求型」のファンドで、平均利回り10%以上も実現可能です。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル |

|---|---|

| 設立 | 令和4年4月27日 |

| 代表者 | 梁 秀哲(ヤンヒデテツ) |

| 所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 事業内容 | ・海外との輸出入および貿易実務のサポート ・貿易に関する各種事務代行・業務支援 ・国際ビジネス・海外展開に関するコンサルティング ・企業のM&A・事業提携に関する支援・アドバイザリー ・有価証券・事業への投資および資産運用サポート |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 |

| 問い合わせ | 公式サイト |

イオン株の代替先として最もおすすめなヘッジファンドは、ベトナム企業への事業融資型ファンドを運営する「ハイクアインターナショナル」です。

イオン株にはない固定年利12%の安定感

ハイクアインターナショナルの最大の魅力は、年利12%の固定配当を年4回(1・4・7・10月)に分けて受け取れる点です。

イオン株の配当利回りが約0.6%、配当性向100%超えの年もある不安定さと比較すると、その差は歴然。仮に500万円を出資した場合、3カ月ごとに15万円、年間で合計60万円(税引前)の配当を安定して受け取れます。

金融資産への投資ではなく事業融資という仕組みのため、株式市場の変動に左右されにくいのも特徴です。

500万円から始められて手数料も良心的

一般的なヘッジファンドは数千万円〜1億円以上の資金が必要ですが、ハイクアは500万円から投資可能。

イオン株の最低投資額(約22万円)よりは高いものの、ヘッジファンドとしてはかなり敷居が低い設定です。

手数料も5年以上の投資で無料になり、解約時期の制限もなくいつでも出金可能と柔軟性が高いのもポイント。

イオン株の株主優待を楽しみながら、ポートフォリオの一部で安定した配当収入を確保したい方にとって、ハイクアは有力な選択肢となるでしょう。

Action(アクション)

イオン株よりおすすめできるヘッジファンド2社目は、設立して間もなく高水準のリターンで多くの投資家から期待を集める「Action(アクション)」です。

数々の外資系証券で30年以上のキャリアがある投資のスペシャリストが代表を務め、分散型投資に大きな強みを持っています。

| 運用会社 | Action(アクション) |

|---|---|

| 設立 | 2023年7月 |

| 代表者 | 古橋弘光 |

| 所在地 | 〒105-0001 東京都港区虎ノ門5-13−1 虎ノ門40MTビル7階 |

| 事業内容 | ・金融商品取引に関する コンサルティング ・各種コンサルティング |

| 利回り | 12~17.35% (過去実績) |

| 最低投資額 | 500万円 |

| 運用手法 | 成長企業への投資、ファイナンス、Web3事業 |

| 問い合わせ | 公式サイト |

Action(アクション)は、日本国内のバリュー株を主軸に、債券、不動産、Web3事業など幅広い分散投資でリスクを徹底的に管理。

運用責任者の確かな経験と知識に基づく投資戦略を駆使し、各分野の専門性を活かした複合的な運用で安定した高水準のリターンを追求しています。

中長期的な投資戦略や方針など運用のロードマップを明示していて信頼性・透明性は高いですが、運用の手数料と解約時期の縛りがデメリットです。

イオン株は危険?FAQ

最後に、イオン株が危険と言われる理由に関するよくある質問に回答します。

イオン株とイオンモール株の違いは?

イオン株は総合小売業、イオンモール株は不動産事業がメインとなります。

両銘柄の特徴は下記の通りです。(2025年2月期)

どちらも一長一短ですが、株価も比較的割安で、今後も安定した配当金を受け取れるイオンモール株の方が現状は将来性に期待できる投資先と言えるでしょう。

- イオン株のPERはイオンモールに比べて割高:

「投資家からの期待が高い」一方で、「本来の価値に対して株価が高すぎる」側面も。 - イオン株は配当性向が高く配当利回りが低い:

無理して配当を出していないイオンモール株の方が持続性と安定性の高い配当を期待できる - 株主優待の内容はイオン株の方が充実:

株主への還元はイオン株の方が手厚い

イオン株を売るタイミングはいつ?

イオン株は現在調整の時期にあり特に危険な水準なため、複数の指標を見て慎重な判断が求められます。

売却を検討すべきタイミングは下記の通りです。

- PERが80倍を超えた

- 株主優待制度の大幅な改悪

- 配当性向が高すぎる・マイナスの状態が続いている

- 株主数の急激な増加

- 持ち合い株式の大規模な解消が発表された

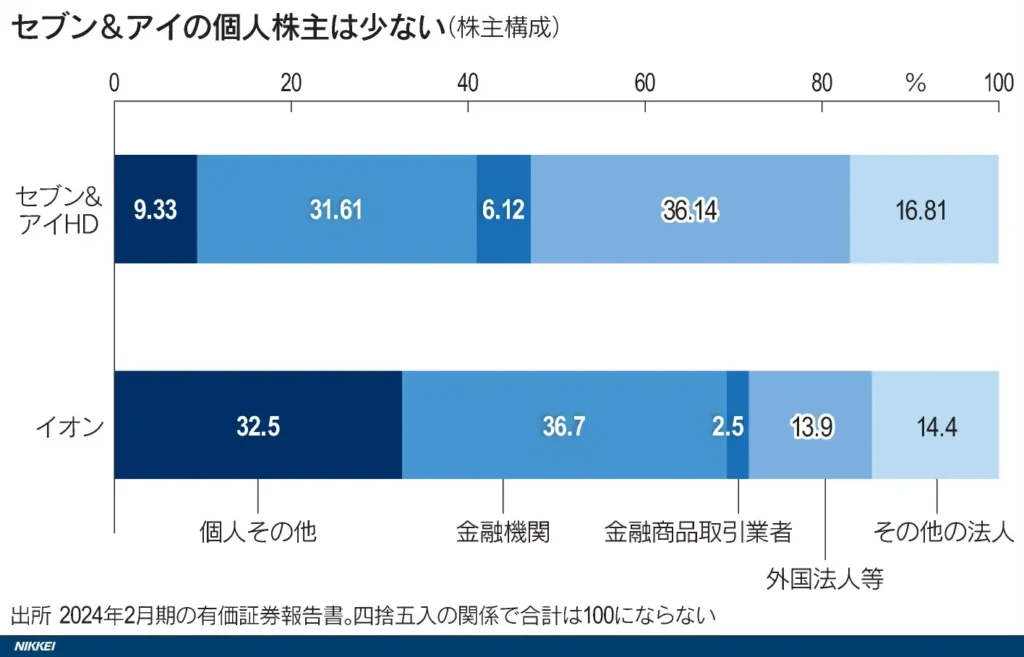

セブンと比べてイオン株はなぜ好調?

直近10年間のイオン株とセブン&アイHDの株価の推移は下記の通りです。

青:イオン

ピンク:セブン&アイHD

長期で見るとセブン&アイHDと比べてイオン株は好調ですが、短期(1年)で見ると、イオンが好調な時期もセブン&アイHDが好調な時期もあります。

2024年9月にイオンは上場来高値を更新しましたが、下記の要因が考えられます。

- 円安が一服して輸入コストが増える懸念が和らいだ

- 8月にカナダの大手コンビニ会社によるセブン&アイ・ホールディングス買収騒動が起こり、海外から見た日本の小売業は割安だと評価されている考えが広まった

セブン&アイHDと比べてイオンの方が株主優待が充実しているのも理由です。

| イオン | セブン&アイHD |

|---|---|

| 買い物金額合計に対し保有株数に応じた金額を半年毎に還元 映画館、レストラン、ジム、美術館などの関連施設で割引 | 株式保有数に応じてセブン&アイ共通商品券発行 2000~3500円分 |

セブン&アイHDは株主優待の導入を2024年に始めたばかりで、イオンの株主優待は以前から手厚く、個人株主数も32.5%と高めになっています。

セブン&アイHDには、アクティビティスト=モノ言う株主と言われる外国法の株主が多め。

イオンには経営体制にモノ言わない株主が多く、外から見ると何も言われないイオンの方が好調に見えるのでしょう。

イオン株はいくらから購入できる?

イオン株は約37万円から購入可能です。

| 項目 | 内容 | 備考 |

|---|---|---|

| 最低取引単位 | 100株~ | 100株単位 |

| 必要資金 | 約37万円 | 2025年3月時点 |

| 取引手数料 | 0-1000円 | 証券会社による |

イオン株が危険と言われる理由まとめ

イオン株は長期的に見ると右肩上がりで成長を続けていますが、下記の理由で投資家から危険と言われています。

アジアへの事業拡大やデジタル化の推進、ヘルスケア事業の資本業務提携など成長要因も多いため、今後危険な水準からの脱却は十分に可能です。

市場に左右されにくい代替投資先も上手に活用して、堅実に資産を形成していきましょう。