「アクティブファンドはやめとけ」

投資信託について調べていくと、そんな情報を目にするかと思います。

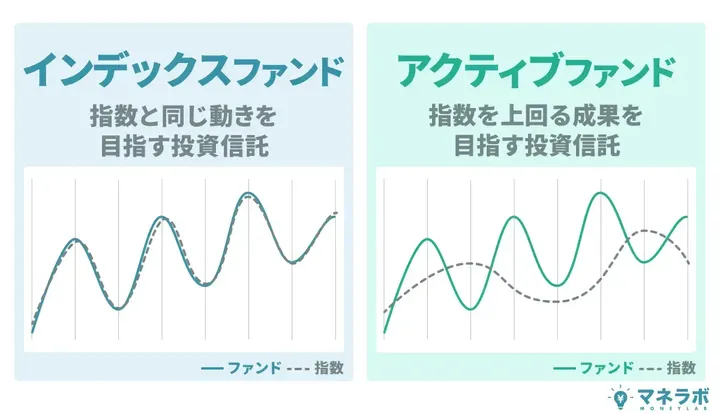

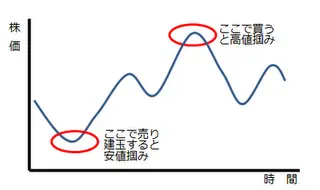

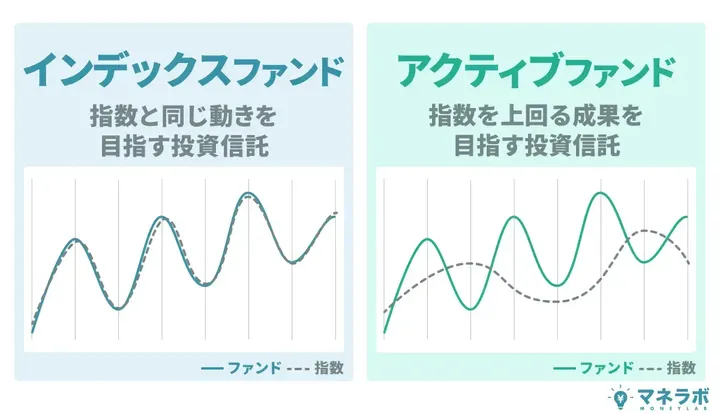

投資信託の運用スタイルはインデックスファンドとアクティブファンドの2つに分けられます。

| インデックス型 | アクティブ型 | |

|---|---|---|

| 概要 | 日経平均株価やTOPIXなどの指標(インデックス)に連動することを目標に運用 | 日経平均株価やTOPIXなどの指標(インデックス)を上回ることを目標に運用 |

| メリット | 手数料が低め | インデックスを上回る利益を期待できる |

| デメリット | インデックスが下がれば運用成績もマイナスになる傾向に | 手数料が高め |

アクティブファンドは端的に言うと、手数料を支払う代わりにインデックスを上回る利益を期待できるという運用スタイルです。

では世間ではなぜ「アクティブファンドはやめとけ」と言われるのでしょうか?

今回は「アクティブファンドはやめとけ」と言われる理由をはじめ、インデックスファンドとの比較、「アクティブファンドはやめとけ」に関する質問などを解説していきます。

「アクティブファンドはやめとけ」と言われる理由は?

早速ですが、「アクティブファンドはやめとけ」と言われる理由をチェックしていきましょう。

「アクティブファンドはやめとけ」と言われる理由は大きく分けて2つあります。

やめとけ①インデックスファンドよりも勝率が低いから

先ほどアクティブファンドは端的に言うと、手数料を支払う代わりにインデックスを上回る利益を期待できるという運用スタイルであると解説しました。

しかし結論から言うと、実際のアクティブファンドはインデックスファンドよりも勝率が低いということがデータとして証明されています。

以下は、株価指数に勝てたアクティブ運用の投信の割合です。

株式指数に勝てたアクティブ運用の投信の割合(2021年12月末現在)▼

| 市場 | 過去1年 | 過去3年 | 過去5年 | 過去10年 |

|---|---|---|---|---|

| 米国 | 14.93 | 32.15 | 25.90 | 16.93 |

| カナダ | 33.33 | 10.81 | 5.68 | 19.32 |

| メキシコ | 2.17 | 8.51 | 16.28 | 13.89 |

| ブラジル | 39.74 | 34.98 | 22.09 | 13.47 |

| チリ | 35.14 | 35.00 | 12.50 | 2.22 |

| 欧州 | 25.21 | 37.78 | 27.39 | 16.77 |

| 中東・北アフリカ | 25.93 | 20.00 | 11.76 | 10.26 |

| 南アフリカ | 53.11 | 55.72 | 44.12 | 26.72 |

| インド | 50.00 | 30.00 | 17.74 | 32.39 |

| 日本 | 35.30 | 36.90 | 30.70 | 18.10 |

| オーストラリア | 57.76 | 37.35 | 26.55 | 20.18 |

残念ながら、どの国のどの期間も勝率は半分に満たないことがほとんどですね。

また、アクティブファンドの手数料はインデックスファンドよりも高いことも「やめとけ」と言われる理由として挙げられます。

次でアクティブファンドの手数料についてチェックしていきましょう。

やめとけ②インデックスファンドよりも手数料が高いから

まず、投資信託の手数料は大きく分けて以下の3つです。

- 購入時手数料

- 信託報酬(運用管理費用)

- 信託財産留保額

では実際に、国内の代表的なアクティブファンドとインデックスファンドの手数料率を見てみましょう。

| 購入時手数料 | 信託報酬 (運用管理費用) | 信託財産留保額 | |

|---|---|---|---|

| ひふみプラス | 上限3.30% | 年1.078% | なし |

| フィデリティ・日本成長株・ファンド | 上限3.30% | 年1.683% | なし |

| さわかみファンド | なし | 年1.10% | なし |

| 購入時手数料 | 信託報酬 (運用管理費用) | 信託財産留保額 | |

|---|---|---|---|

| eMAXIS SIim全世界株式 (オール・カントリー) | なし | 年率0.05775% | なし |

| eMAXIS SIim米国株式 (S&P500) | なし | 年率0.09372% | なし |

| 年率0.05775% | なし | 年率0.7755% | なし |

ご覧の通り、インデックスファンドでは購入手数料や信託財産留保額が無いだけでなく、信託報酬が1%未満のものが多いです。

アクティブファンドは優秀なファンドマネージャーを採用し、また運用に関する情報収集・調査・分析を行うプロセスが多いため手数料が高い傾向にあります。

「アクティブファンドはやめとけ」と言われる理由まとめ

まとめると、アクティブファンドはインデックスを超えるために優秀なファンドマネージャーを採用し、運用に関する情報収集・調査・分析を熟考してくれる代わりにインデックスファンドと比較して手数料が高い傾向にあります。

アクティブファンドのコストはリターンに相殺されますが、それでもインデックスを超える運用がしっかりできているのであれば問題はないのです。

しかし先ほどチェックした通り、アクティブファンドの勝率はインデックスファンドより低め。

高い手数料を払ってインデックスファンドで運用する冥利はないため「アクティブファンドはやめとけ」と言われるのです。

インデックスファンドと代表的な3アクティブファンドを比較

冒頭で「アクティブファンドはインデックスファンドよりも勝率が低い」ということをデータを通して見ていきました。

この章では、国内の代表的なインデックスファンドとアクティブファンドの運用成績を比較していきたいと思います。

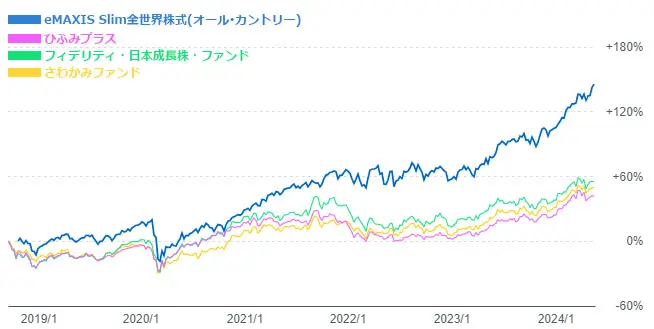

ここでは、みんかぶ、SBI証券、楽天証券でインデックスファンドランキング1位の「eMAXIS SIim全世界株式(オール・カントリー)」と、国内株で純資産上位3位のアクティブファンド「ひふみプラス」「フィデリティ・日本成長株・ファンド」「さわかみファンド」を比較してみます。

「eMAXIS SIim全世界株式(オール・カントリー)」の特徴は以下の通りです。

- 「MSCI オール・カントリー・ワールド・インデックス(ACWI)」に連動を目指すインデックスファンド

- 購入手数料:なし

- 信託財産留保額:なし

- 運用管理費用(信託報酬):年率0.05775%

MSCI オール・カントリー・ワールド・インデックス(ACWI)とは?

MSCI ACWIは、米国の金融サービス企業「MSCI Inc.(モルガン・スタンレー・キャピタル・インターナショナル社)」が算出する株価指数です。MSCI ACWIは先進国23カ国及び新興国24カ国の大型株と中型株のうち、最も時価総額が大きい計2,919銘柄※2で構成されており、組入上位銘柄は以下の通りです。

※2(出所)MSCI、2024年2月末時点

引用:野村アセットマネジメント

「eMAXIS SIim全世界株式(オール・カントリー)」は2018年設立のインデックスファンドですが、国内代表のアクティブファンドは3ファンドとも勝てていません。

これでは「アクティブファンドはやめとけ」といわれても仕方がないですね。

本当にやめとけ?アクティブファンドのメリットをチェック

ここまでは「アクティブファンドはやめとけ」と言われてしまう理由について解説してきましたが、悪い点だけを見てファンドの良し悪しを判断するのは良くありません。

ここではアクティブファンドのメリットもチェックしていきます。

メリット①インデックス(指数)を超える大きなリターンが狙えるから

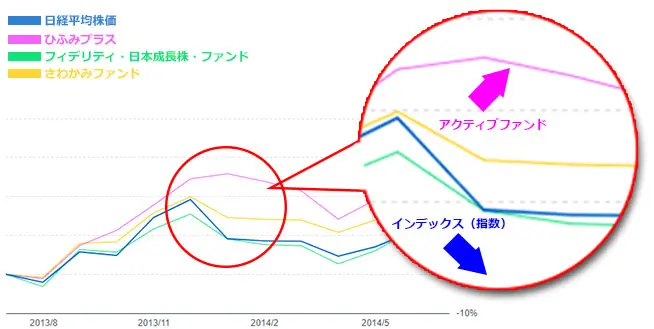

ここでは、日本の代表的な株式指数である「日経平均株価」と、既出の国内株で純資産上位3位のアクティブファンドのとあるごく短期間の運用成績をピックアップしてみます。

上記画像のように、アクティブファンドでは日経平均株価などの指数が下落した局面で上昇できる・または大きく超えるような運用を目指します。

インデックスを超える大きなリターンを期待することが可能である点はアクティブファンドのメリットと言うことができるでしょう。

ただし、短期間でインデックスを超える大きなリターンを得ることができても、長期間で負けていては意味がありません。

例え短期間でインデックスに勝ったとしても、負けていた時期のマイナスを取り戻すことは果たして可能なのでしょうか?

長期運用でインデックスを超える運用をできている「優秀な」アクティブファンドを探すのは困難と言われています。

メリット②流行りの「テーマ型ファンド」が多いから

投資信託には「テーマ型ファンド」と言われるファンドが存在し、そのほとんどがアクティブファンドと言われています。

「テーマ型ファンド」とは、今話題のテーマに注目してそのテーマに関連した銘柄に集中投資するファンドのことを指し、最近ですと「AI(人工知能)」「次世代通信5G」「ヘルスケア」「自動運転」などのテーマが注目されています。

そんな「テーマ型ファンド」は世間や投資家からの注目度に連動して株価が上昇するという特徴があり、短期間で大きな利益を期待することができるでしょう。

ただし、「テーマ型ファンド」は「今話題のテーマに注目して集中投資するファンド」です

つまり、流行りが過ぎてしまうと後は値下がるのみ。

また今話題になっているからと運用を開始するころには「高掴み」になってしまう可能性もあるのです。

資産運用の基本は「分散投資」「長期運用」です。

テーマを絞ってしまうことで「分散投資」が叶わないことに加え、流行りの経過とともに値下がりを避けられず「長期運用」もできないという点には注意が必要でしょう。

メリット③インデックスファンドと組み合わせることでいいとこ取りができるから

アクティブファンドは、日経平均株価やTOPIX、S&P500などの指数を上回る運用成果を目指しています。

これら指数が下落しているときにも指数を上回る運用をするとしているのです。

つまり論理上では、インデックスファンドと組み合わせて運用をすることで、インデックスファンドがマイナスの時期でもアクティブファンドでプラスを狙うことが可能になるのです。

ただしここまで解説してきたように、実際には長期運用でインデックスを超える運用をできている「優秀な」アクティブファンドを探すのは困難で、インデックスファンドの方が運用としては優秀です。

組み合わせて運用をすることで利益が相殺されてしまうどころか、むしろマイナスになってしまうことも考えられます。

分散投資を検討しているのであればアクティブファンドは避け、インデックスファンドとヘッジファンド・株式インデックスファンドと債券インデックスファンドなどの、運用方針や値動きの異なる金融資産との組み合わせで運用するのがベターでしょう。

アクティブファンドのメリットまとめ

ここではアクティブファンドのメリットについてチェックしました。

アクティブファンドのメリットは以下の通りでしたが、ひとつひとつ紐解いていくと反対にデメリットにもなり得るものばかりでしたね。

- インデックス(指数)を超える大きなリターンが狙える

- 流行りの「テーマ型ファンド」が多い

- インデックスファンドと組み合わせると良いとこ取りができる

「アクティブファンドはやめとけ」と言われてしまうのも仕方ないですね。

【結論】アクティブファンドはやめとけ!

結論、アクティブファンドは指標を上回るための運用に対して高い手数料を支払いますが、一方でインデックスファンドより良い成績を収めているアクティブファンドはなかなか無いというのが現在の状況です。

実際に国内の代表3アクティブファンドと国内1位のインデックスファンドを比較してみても、アクティブファンドのメリットを確認してみても、アクティブファンドで投資をする妙味はありませんでしたよね。

これはアクティブファンド・インデックスファンドどちらにも当てはまる話ですが、委託会社・販売会社・受託会社はどれだけ負けても「信託報酬」という収入減が確保されているので、痛くも痒くもありません。

アクティブファンドで運用をする・しないは個人の自由ですが、損をするのは投資家だけです。

それであれば、できるだけ損をしない運用先を選ぶのが賢い選択と言えるのではないでしょうか。

ローリスクハイリターンを狙うなら「ヘッジファンド」がおすすめ

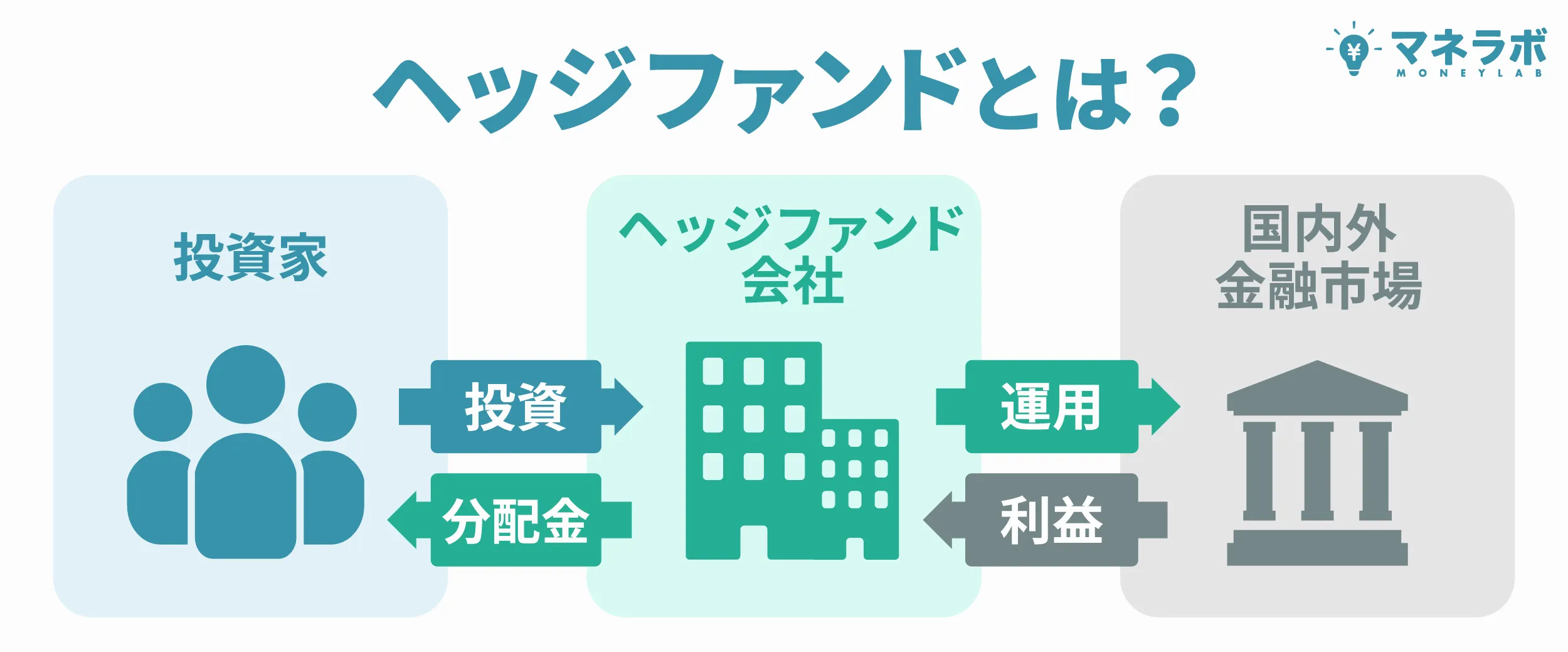

ここで、できるだけ損をしない運用をしたい人向けに「ヘッジファンド」をご紹介します。

ヘッジファンドも投資信託と同様に、投資家から資金を集めて金融資産へ投資を実施。投資で得られた利益を投資家に還元をするという仕組みです。

ヘッジファンドが投資信託と大きく異なる特徴は以下の3つです。

- ヘッジファンドの投資先は国内外の株式や債券、外貨預金、不動産、コモディティなど制限がなく「効果的な分散投資」が可能

- 投資信託のように金融庁からの制限が少なく、下落にも耐えられて利益も出せる「空売り」などの高度な投資戦略を駆使することが可能

- ヘッジファンドの手数料体系は投資家のとの利害が一致する

①ヘッジファンドの投資先は国内外の株式や債券、外貨預金、不動産、コモディティなど制限がなく「効果的な分散投資」が可能

投資信託の投資先は、主に以下に分類されます。

例えば、国内株式ファンドであれば国内株式に関連する銘柄、国内債券であれば国内債券に関する銘柄を組み合わせて運用されます。

一見、資産運用の基本「分散投資」ができているように見えるのですが、投資信託は「効果的な分散投資」ができているとは言えません。

「効果的な分散投資」とは、値動きの異なる金融資産・地域・そして時間の分散ができていることを指します。

投資信託はそのテーマに関連する銘柄でしか分散投資ができないので、「効果的な分散投資」ができているとは言えないのです。

一方、ヘッジファンドの投資先は国内外の株式や債券、外貨預金、不動産、コモディティなど制限がありません。

ヘッジファンド1本に投資をするだけでファンドマネージャーがその時々の金融市場を見てポートフォリオを修正してくれるので、高い確率でマイナスを防ぐことができるのです。

②投資信託のように金融庁からの制限が少なく、下落にも耐えられて利益も出せる「空売り」などの高度な投資戦略を駆使することが可能

投資信託は金融庁の認可を受けて運用を行う一方、ヘッジファンドでは金融庁の認可なしで運用を行います。

| 金融庁の認可 | メリット | デメリット | |

|---|---|---|---|

| 投資信託 | あり | 金融庁からのお墨付きがある =信用度が上がる | 金融庁からの監視が厳しく「空売り」ができない =下落に弱い |

| ヘッジファンド | なし | 金融庁からの監視が緩い =「空売り」を含む高度な投資戦略の駆使が可能。 下落に強い運用ができる | 金融庁からのお墨付きがない =信用度が付きにくい (運用歴でしか証明できない) |

金融庁の認可なしで運用をできるため「空売り」などの高度な投資戦略を駆使することが可能。

コロナショックの時のような世界的に大暴落が起こる中でもヘッジファンドではプラスの利益を目指すことができるのです。

コロナショック時の各インデックスの値動き

③ヘッジファンドは投資家と利害が一致する手数料体系

ヘッジファンドが投資家から徴収する手数料は主に以下の3つです。

- 申し込み手数料:出資額に対して5%程度

- 管理報酬:運用残高に対して5%程度

- 成功報酬:運用益に対して30~50%程度

まず申し込み手数料と管理報酬ですが、投資信託と比べるとかなり高いです。

これは簡単に言うと、投資信託は不特定多数の投資家から資金を集められるのに対し、ヘッジファンドでは投資家の数に制限があることに起因します。

しかし先ほどもご説明した通り、ヘッジファンドは効果的に分散投資できることに加え、「空売り」などの投資戦略で下落相場でも積極的に利益を狙いに行きます。

プラスの利益になりやすいヘッジファンドですから、そう考えると「手数料が高い」とも言えないのです。

またヘッジファンドの成功報酬は30~50%と非常に高いことに目が行きがちですが、成功報酬に関してはプラスとなった運用益に対してかかるもの。

例えば1000万円を運用し、30万円がプラスになったとします。

成功報酬が50%のヘッジファンドの場合、15万円がファンドに徴収され、15万円が投資家の利益となるのです。

もちろん、運用益がプラスにならなかった場合は成功報酬はありません。成功報酬はファンドマネージャーの主な収入源となるため、利益を上げるための努力を惜しまないのです。

つまり、「運用に成功した時に運用益から手数料が支払われるので損はしない」投資家と、「利益を上げる努力をして成功報酬を受取れば受け取るほど収入が増える」ファンドマネージャーの利害は一致します。

そのため、できるだけ損をしない運用がしたい人には「ヘッジファンド」がおすすめなのです。

以下の記事ではおすすめのヘッジファンドをランキング形式で紹介していますが、ここでは特におすすめのファンドを簡単にご紹介したいと思います。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクア・インターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション

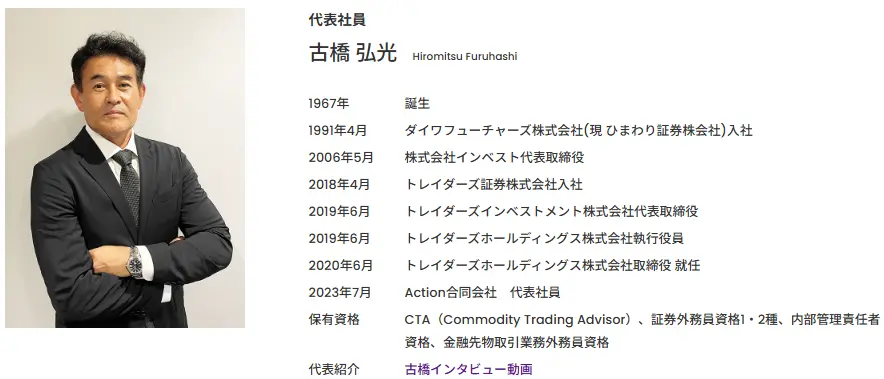

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

「アクティブファンドはやめとけ!」に関連してよくある質問

では最後に、「アクティブファンドはやめとけ!」に関連してよくある質問をチェックしていきます。

アクティブファンドがインデックスファンドに勝てない理由を教えて

アクティブファンドがインデックスファンドに勝てない理由には、「運用コストの高さ」が挙げられています。

投資信託の基準価額は運用成績からコストを引いた値となりますが、コスト控除前の成績が長い期間好調でないと、高いコストを吸収ができないのです。

かの有名な投資家ウォーレン・バフェット氏も投資家に対して以下のように話しています。

When trillions of dollars are managed by Wall Streeters charging high fees, it will usually be the managers who reap outsized profits, not the clients.

Both large or small investors should stick with low-cost index funds.

ウォール街の運用会社は数兆ドルの資金を運用しており高い運用手数料を得ているが、利益を享受しているのは主にうんようマネージャーであり、顧客ではない。

大手投資家や小口の投資家はともに低コストのインデックスファンドを活用すべきである。

当サイトでも様々なアクティブファンドについて解説しているので、参考にしてみてください。

アクティブファンドとインデックスファンドどちらを選んだら良いですか?

インデックスファンドの方が手数料も安く、勝率もインデックスファンドの方が良いため、甲乙をつけるのであればインデックスファンドの方が良いと言えるでしょう。

また、投資信託と似ている「ヘッジファンド」であれば、下落にも強く効果的に運用を行うことが可能なのでおすすめです。

優秀なアクティブファンドは存在しないんですか?

アクティブファンドの中には当然、優秀なアクティブファンドは存在します。

冒頭で紹介した「株価指数に勝てたアクティブ運用の投信の割合」のデータをもう一度見てみましょう。

株式指数に勝てたアクティブ運用の投信の割合(2021年12月末現在)▼

| 市場 | 過去1年 | 過去3年 | 過去5年 | 過去10年 |

|---|---|---|---|---|

| 米国 | 14.93 | 32.15 | 25.90 | 16.93 |

| カナダ | 33.33 | 10.81 | 5.68 | 19.32 |

| メキシコ | 2.17 | 8.51 | 16.28 | 13.89 |

| ブラジル | 39.74 | 34.98 | 22.09 | 13.47 |

| チリ | 35.14 | 35.00 | 12.50 | 2.22 |

| 欧州 | 25.21 | 37.78 | 27.39 | 16.77 |

| 中東・北アフリカ | 25.93 | 20.00 | 11.76 | 10.26 |

| 南アフリカ | 53.11 | 55.72 | 44.12 | 26.72 |

| インド | 50.00 | 30.00 | 17.74 | 32.39 |

| 日本 | 35.30 | 36.90 | 30.70 | 18.10 |

| オーストラリア | 57.76 | 37.35 | 26.55 | 20.18 |

勝率は非常に低いですが、例えば過去10年の場合、米国では16.93%のアクティブファンドが、日本では18.10%のアクティブファンドがインデックスファンドに勝利しています。

アクティブファンドは投資信託の約1割程度と言われ、その中でも優秀なアクティブファンドを探すのは非常に難しいですが、優秀なアクティブファンドが「存在しないことは無い」のです。

「隠れインデックスファンド」って何ですか?

隠れインデックスファンドとは、実際にはインデックスファンドと変わらないにもかかわらず表では「アクティブファンド」と名乗って高い運用コストを請求するファンドのことです。

アクティブファンドは高いコストを受取る代わりに、指標を上回る運用を目指していましたよね。

「指標を上回る運用」とは実際には労力がかかるものですが、隠れインデックスファンドは裏では指標に連動する運用をしているので労力がかからない上に高い手数料を請求できるので、運用会社にとってはラクな仕事なのです。

またインデックスファンドは指数に連動することを目指していましたよね。

つまり、劇的に大負けするということもなかなか無いため、投資家には「もう少し様子を見てください」などと言い訳がしやすいです。

そして表向きはアクティブファンドなので、こんなにラクな運用なのに高コストが受取れるので、運用会社にとっては「良いファンド」でしょうが、投資家にとっては「良くないファンド」となりますので注意が必要です。

まとめ

本記事では、アクティブファンドは高い手数料の割にインデックスファンドより勝率が低いため「やめとけ」と言われていることを解説しました。

インデックスファンドかアクティブファンドの2択であれば、コストの低さや勝率からもインデックスファンドがおすすめです。

また、できるだけ損をしない、効果的な運用を目指したい人には「ヘッジファンド」がおすすめです。

ヘッジファンドについては以下の記事も是非ご参考くださいね。