「ベイリーギフォードはやばい?」

「評判や今後の見通しはどう?」

ベイリーギフォード世界長期成長株ファンド(ロイヤル・マイル)は、グロース株に集中的に投資する人気のアクティブファンドです。

しかし近年は、基準価額の下落や低迷・高い信託報酬などを理由に、評判の分かれる口コミも多く、「やばい」など不安な声も聞かれます。

そこで本記事では、

- ベイリーギフォードが「やばい」と言われる理由

- ベイリーギフォード世界長期成長株ファンドの特徴や実績

- 掲示板やSNSでのリアルな口コミ評判

- ベイリーギフォードの今後の見通し

などを解説します。投資を検討中の方や、運用中で「やばいのでは?」と感じている方は、ぜひ参考にしてください。

また、投資先で迷っているなら安定して高利回りを狙えるヘッジファンドもおすすめです。ページ後半で解説していますので、ぜひご覧ください。

投資信託「ベイリーギフォード世界長期成長株ファンド (ロイヤルマイル)」とは?

ベイリーギフォード世界長期成長株ファンドが「やばい」と言われる理由を考える前に、まずは本ファンドの概要と特徴を押さえておきましょう。

基本情報を割愛して、「やばい」と言われる理由から読み進めたい方は、こちら↓からご覧ください。

「ベイリーギフォードが「やばい」と言われる4つの理由」

基本概要

ベイリー・ギフォード世界長期成長株ファンド(愛称:ロイヤル・マイル)は、日本を含む世界各国の株式等に投資を行うアクティブ型の投資信託です。

| ファンド 名称 | ベイリー・ギフォード世界長期成長株ファンド ベイリー・ギフォード世界長期成長株ファンド(予想分配金提示型) |

|---|---|

| 愛称 | ロイヤル・マイル |

| 運用会社 | 三菱UFJアセットマネジメント |

| 設定日 | ベイリー・ギフォード世界長期成長株F : 2019年1月31日 ベイリー・ギフォード世界長期成長株F予想分配金: 2021年1月19日 |

| 投資対象 | 日本を含む世界各国の株式 (米国・欧州の成長企業や革新企業中心) |

| 投資形式 | ファンド・オブ・ファンズ方式 |

| 運用分類 | アクティブ運用(ベンチマークなし) |

| 為替ヘッジ | 無し |

| 組入銘柄 | 38銘柄前後 ※変動 |

| 手数料 | 購入手数料:上限3.3% 信託報酬手数料:年率1.6445% 信託財産保留額:なし |

| 新NISA | ベイリー・ギフォード世界長期成長株ファンドは、 NISAつみたて投資枠・NISA成長投資枠の対象 |

ベイリー・ギフォード世界長期成長株ファンドは、管理や販売を三菱UFJアセットマネジメントが行い、実際の運用はスコットランドに本社を置く「ベイリー・ギフォード・オーバーシーズ・リミテッド」が担当しています。

同社は1908年にスコットランド・エディンバラで設立された老舗の資産運用会社「ベイリー・ギフォード&カンパニー」の100%子会社で、未来志向の独自の投資哲学に基づき、成長が期待される世界株式に長期的な視点から投資を行っています。

投資方針

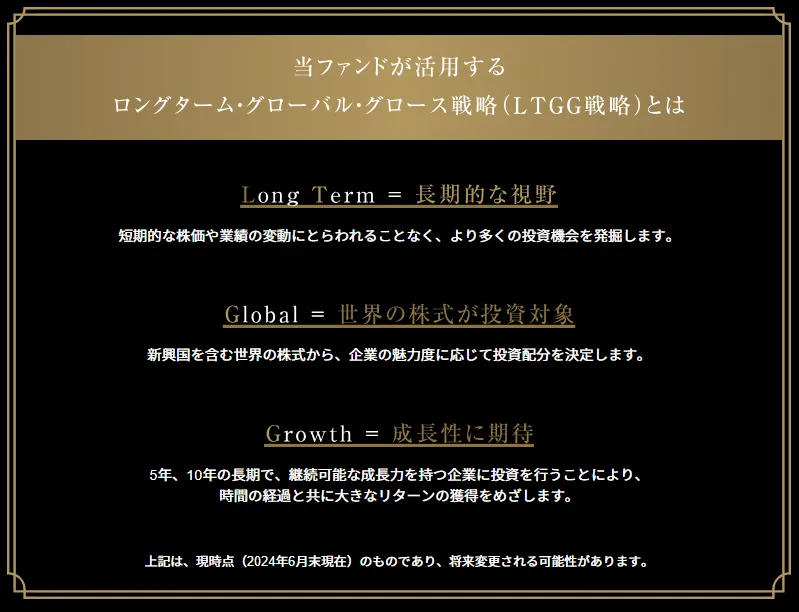

ベイリー・ギフォード世界長期成長株ファンドの主な投資対象は、日本や新興国を含む世界各国の株式で、LTGG戦略に基づき、中長期的な値上がり益の獲得を目指して運用しています。

主要指数に連動するインデックスファンドとは異なり、ベンチマークを設けずに指数を上回る成果を目指します。

また運用形式はファンド・オブ・ファンズ方式を採用し、複数の投資信託を通じて間接的に運用されるため、信託報酬が割高になる場合があります。

ベイリーギフォード世界長期成長株ファンドは、分配金の支払い方針の違いにより2コースに分かれます。

「ベイリー・ギフォード世界長期成長株ファンド」は年1回 (1/25) 決算で分配金の支払いは基本なし。

一方の「ベイリー・ギフォード世界長期成長株ファンド(予想分配金提示型)」は年12回決算で、ファンドの収益状況に応じて定期的に分配金を支払う方針です。

為替ヘッジの有無については、分配金なし・ありの両コースとも為替ヘッジを行わないため、円安ではプラス、円高ではマイナスの影響を受けます。

組み入れ銘柄の特徴

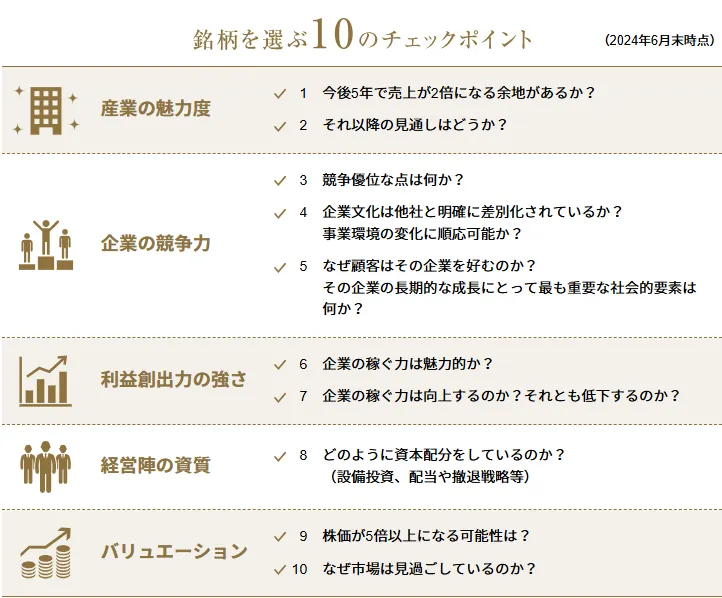

銘柄選定では、国や地域、業種、時価総額に捉われることなく、個別企業に対する独自の調査に基づき、長期的な視点から高い成長が期待される企業の株式を厳選します。

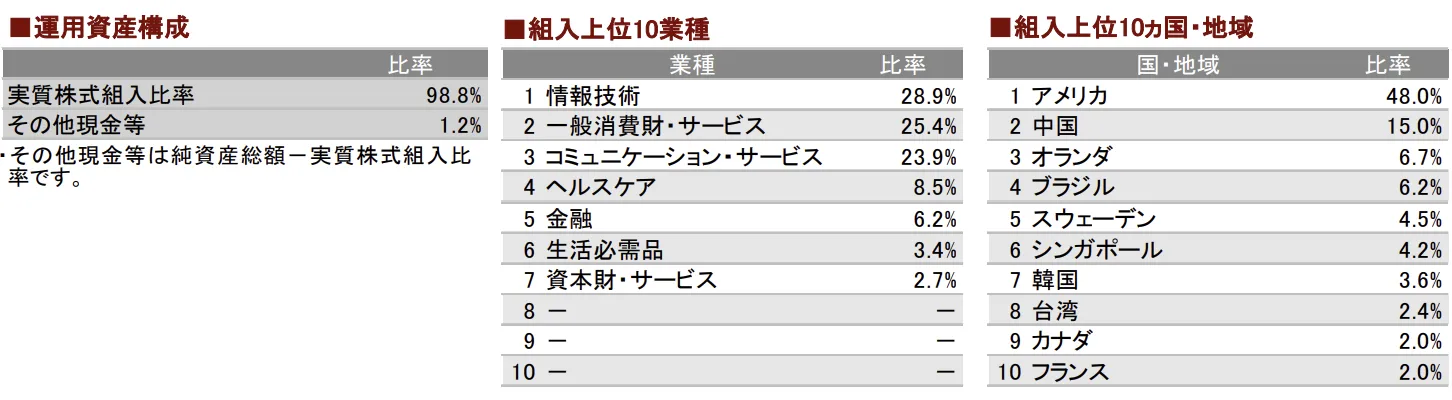

以下は、実際の組入上位銘柄、および上位銘柄の業種別・地域別比率を示した表です。

上位の組み入れ銘柄を見ると、本ファンドは単なるIT企業への投資ではなく、世界中でネットやサービスを通じて大きな影響力を持つ企業を厳選していることが分かります。

具体的には、Amazon(EC・クラウド)、Netflix(動画配信)、NVIDIA(AI基盤)など米国の巨大IT企業に加え、Tencent(中国の多機能アプリ)、SEA(シンガポールのECやゲーム事業)、Spotify(音楽ストリーミング)など、各市場で圧倒的なシェアを誇る成長企業を組み入れています。

地域別ではアメリカが約48%と最も多く、中国15%、さらにオランダやスウェーデンの先進国のイノベーション企業、ブラジルやシンガポールなど新興市場の有望企業にも分散投資しています。

組入上位銘柄の業種では、情報技術、一般消費財・サービス、コミュニケーション・サービスの3分野が8割弱を占め、いずれも成長性が高い一方で、景気や金利の影響を受けやすい特徴があります。

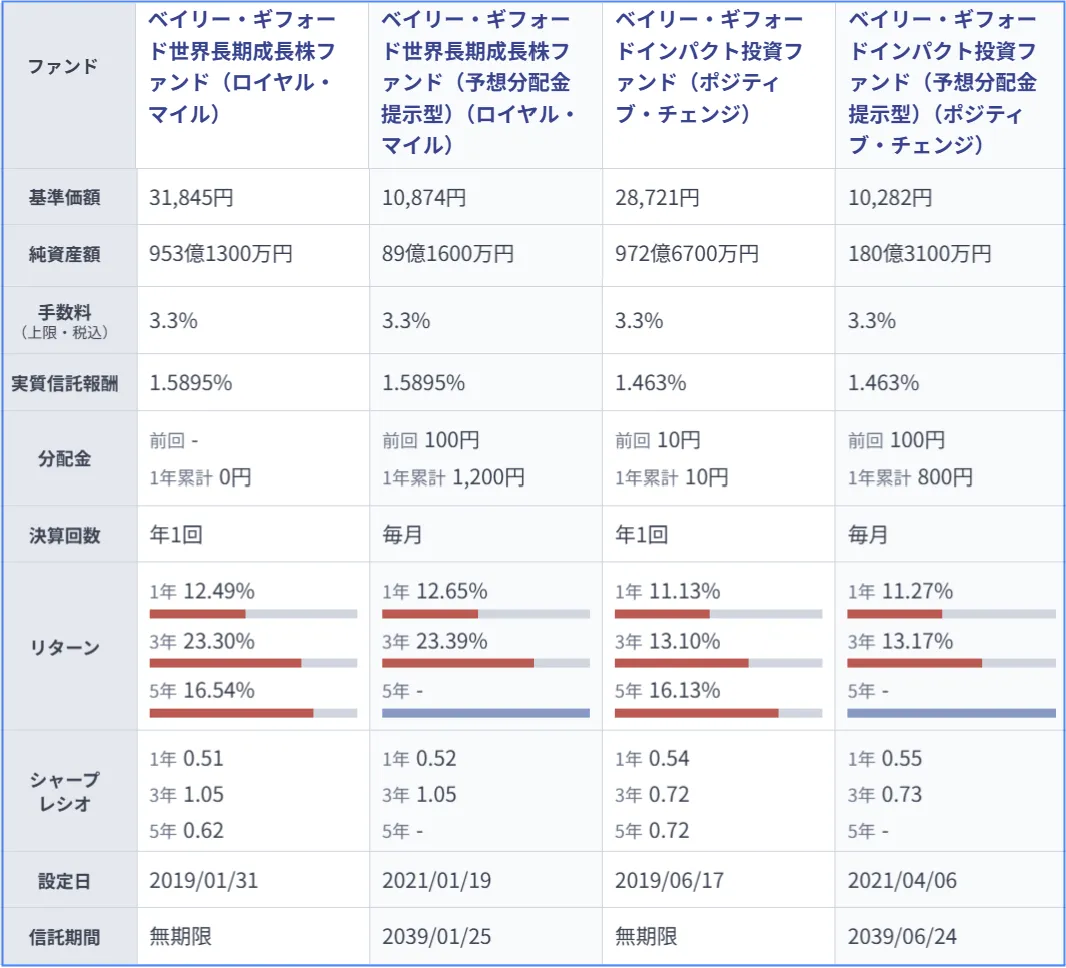

インパクト投資ファンド(ポジティブ・チェンジ)との違い

実は、ベイリー・ギフォードにはロイヤル・マイル以外にも複数の投資信託があります。

中でも「インパクト投資ファンド(ポジティブ・チェンジ)」は、ロイヤル・マイルと同規模の純資産額を誇ります。

※2025年7月1日時点

「世界長期成長株ファンド(ロイヤル・マイル)」と「インパクト投資ファンド(ポジティブ・チェンジ)」は、両方とも長期成長株ファンドですが、投資先銘柄の選び方が全く違います。

ロイヤル・マイルが世界各国の長期的に成長が成長が見込める銘柄に投資するのに対し、ポジティブ・チェンジでは、単に成長が見込めるだけではなく、環境問題や社会問題の解決に貢献する企業の株式に投資します。

ベイリーギフォードが「やばい」と言われる4つの理由

では、ベイリーギフォード世界長期成長株ファンドの基本を押さえたところで、本題の「ベイリーギフォードがやばいと言われる理由」について検証していきましょう。

やばいと言われる理由1. 近年の大幅な基準価額の下落

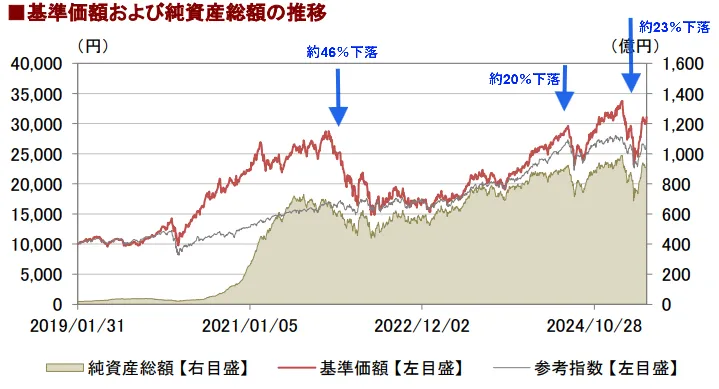

ベイリー・ギフォード世界長期成長株ファンドは、2021年11月をピークに40%を超える大幅な基準価額の下落を経験しました。コロナ禍で急騰したテック株や成長株が、2022年以降の金利上昇局面で売られたことが主因です。

※グラフ内下落率は筆者追記

2022年に底を打った後は徐々に回復していたものの、2024年8月のいわゆる「令和のブラックマンデー」で20%の急落があり、さらに2025年2月から3月にかけても約23%の急落を記録しました。

2021年11月のピーク時から2年半以上にわたり、基準価額が当時の水準を一度も上回らない期間が続いたため、ピーク時に購入した人の中にはずっと含み損を抱える状態になってしまった方もいるでしょう。

やばいと言われる理由2. 投資戦略のリスクとボラティリティの高さ

ベイリー・ギフォード世界長期成長株ファンドが「やばい」と評価される理由の一つに「ボラティリティの高さ」が挙げられます。ボラティリティが高いというのは、値動きの上下が激しいという意味です。

上記の基準価額の推移チャートを改めて確認すると、グレーで示した参考指標(MSCI オールカントリー・ワールドインデックス)に比べ、上昇局面では大きく値を上げている一方で、下落局面では参考指標と同程度まで大きく値を下げていることが分かります。

※グラフ内下落率は筆者追記

本ファンドは「集中投資」戦略を取っており、上位10銘柄で約40%を占めるリスクの高い運用をしています。普通の投資信託なら数百銘柄に分散投資しますが、ロイヤル・マイルは38銘柄程度しか持たず、しかもすべて成長株です。

成長株は業績や市場環境の変化に敏感で、業績やニュースによって株価が大きく動くため、短期的な基準価額の変動幅が大きくなる傾向がある点に注意が必要です。

やばいと言われる理由3. 高い手数料(信託報酬)

ベイリーギフォード世界長期成長株ファンドの信託報酬は年1.6445%と、一般的なインデックスファンド(0.05-0.2%程度)の約8-33倍もの高さです。

投資信託に掛かる手数料の中でも、信託報酬は毎日計算され、基準価額に反映される形で投資元本から日々差し引かれています。

例えば100万円運用した場合でシミュレーションすると、毎年16,445円が信託報酬手数料として取られる計算です。10年間では16万円以上になります。

特に基準価額の下落や低迷が続く局面では、高い信託報酬が運用成績をさらに圧迫するため、その負担の大きさが批判されやすい要因となっています。

やばいと言われる理由4. 長期ではパフォーマンスがインデックスファンドに劣後

信託報酬がインデックスファンドより何倍も高いのであれば、それに見合うだけの高いリターンを上げられなければ投資家にとって合理的な選択とは言えません。

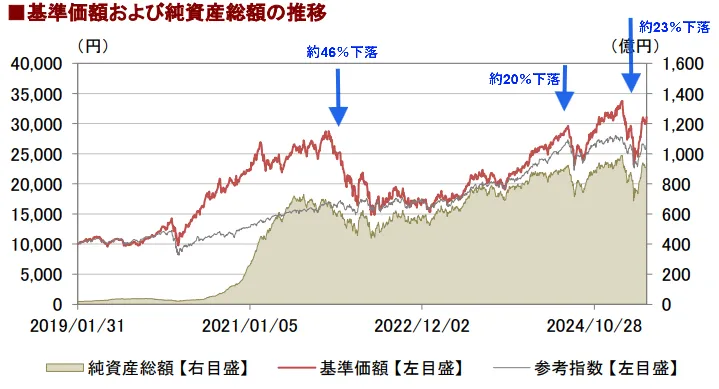

しかし実際には、長期的に見るとインデックスファンドと大きな差がなく、似たようなパフォーマンスにとどまっています。

下のチャートは、ベイリーギフォード世界長期成長株ファンドと、全世界株式に投資するインデックスファンド「eMAXIS Slim 全世界株式(オール・カントリー)」の基準価額の推移を比較したものです(期間はベイリー・ギフォード世界長期成長株ファンドの設定来)。

ベイリーギフォード世界長期成長株ファンドは、一時的に大きく基準価額を伸ばす局面もありましたが、その後の下落によって結局インデックスファンドとほぼ同じ水準まで戻ってしまっています。

両者の過去の運用実績を具体的な数字で表すと以下の通りです。

| ベイリーギフォード 世界長期成長株ファンド | eMAXIS Slim 全世界株式 (オルカン) | |

|---|---|---|

| リターン (年率) | 1年:+12.49% 3年:+23.30% 5年:+16.54% | 1年:+5.08% 3年:+16.63% 5年:+20.28% |

| リスク (年率) | 1年:27.43% 3年:22.47% 5年:26.72% | 1年:18.58% 3年:14.05% 5年:14.20% |

| シャープ レシオ (年率) | 1年:0.55 3年:1.04 5年:0.71 | 1年:0.34 3年:1.16 5年:1.37 |

このように、ベイリー・ギフォード世界長期成長株ファンドは大きなリターンを目指す一方で、基準価額の変動幅も大きいのが特徴です。長期的に保有すれば必ずしも期待通りの成果になるとは限らないため、リスクを理解したうえで投資判断を行うことが重要と言えるでしょう。

ベイリーギフォードの外部評価や掲示板での口コミ評判を調査

ベイリーギフォード世界長期成長株ファンドの良し悪しを見極めるうえでは、実際の投資家の口コミや受賞歴といった外部評価も参考になります。

成長株ファンドの評判・口コミ

ベイリーギフォード世界長期成長株ファンドの受賞歴

日本で投資信託の評価・表彰を行っている代表的なアワードとしては、R&Iファンド大賞やモーニングスターの「ファンド オブ ザ イヤー」などがあります。

ベイリーギフォード世界長期成長株ファンドは、モーニングスター アワード「ファンド オブ ザ イヤー2020」において、国際株式型(グローバル)部門で最優秀ファンド賞を受賞しています。これはコロナ禍で成長株が大きく上昇したタイミングにおける高いリターンと運用力が評価されたものと考えられます。

一方で、それ以降の他の年次や他のアワードでは受賞実績は確認されていません。

運用開始が2019年と比較的新しく実績が浅いことに加え、成長株に集中投資する運用方針から値動きが大きく、相場環境の変化で基準価額が大幅に調整した点が、他の年の受賞に繋がらなかった要因と考えられます。

やばいって本当?掲示板・SNS上での投資家の口コミ評判

では続けて、ベイリー・ギフォード世界長期成長株ファンドに関する投資家の口コミや評判を見ていきましょう。

以下は、ベイリー・ギフォード世界長期成長株F【03311191】の掲示板やXに投稿された最新の口コミから、一部を抜粋し要約したものです。

あまりに上げ下げが大きすぎるので 7割ほど利確してインベスコ世界厳選株式D とアライアンス米国成長株式投信Dに組み替えしました。(2024年2月10日)

2022年の暗黒時期を経てようやく元に戻りました。そろそろ処分した方が良いでしょうか? (2024年2月10日)

15000円の時に仕込みましたが、その時のコメント欄はひどい言われようでしたね。ここはまた暴落する時が必ず来ます。そこで信じて持っていられるかが、分かれ道になると思います。僕は信じてずっと持っています。(2024年3月5日)

手数料高いだけのダメダメアクティブファンドだね。

4年間で26%上昇だけ。金利0%ぐらいにならないと上がれない。

銘柄構成見直しもクソレベル。結論はSP500買ってけばいい。 (2025年2月17日)

今日やっとSP500の基準価格を上回る! 何年振りだろう?

やっぱ投資は長期目線で間違えなし‼️(2025年2月17日)

このファンド、値動きが持っている中で一番激しい。

眺めていて飽きないけど、この値動きは狙いなの? (2025年5月12日)

アクティブファンドの積立は①長期リターンが良いファンド②短期リターンが悪いファンドのどちらを選ぶか悩ましい。足元だとベイリーギフォードのロイヤルマイル、WCMのネクストジェネレーション、米国IPOニューステージが短中期で好調だが、グロースファンドと見る粛々と買い続けていいのかどうか (2025年6月14日)

全体として、成長株ファンドとして将来に期待する声が根強い一方で、値動きの大きさや高い信託報酬への不安の声も多い印象です。

特に運用のブレが大きいことがネックとなり、他の投資先に乗り換える人もいます。ボラティリティの高い資産がポートフォリオの大半を占めると精神的な負担が大きくなるため、資産全体の3割程度に抑えるなど比率を調整するのも一つの方法です。

また、大幅な上昇と調整を繰り返した結果、最終的にインデックスファンドと同水準のリターンにとどまるケースもあり、投資妙味を感じにくいとの意見もあります。

そのため、一度大きく値上がりしたタイミングで利益を確定し、下落局面で再び仕込むなど、メリハリをつけた運用が効率的だという声も見られます。

ベイリー・ギフォード世界長期成長株ファンドを保有する場合も、投資スタンスは様々です。

ベイリーギフォード世界長期成長株ファンドの今後の見通し

ここからは、今後の市場や成長株を取り巻く環境の変化を踏まえながら、このファンドの見通しや投資のポイントを整理していきます。

「組み入れ銘柄の特徴」で解説したように、ベイリーギフォード世界長期成長株ファンドは、成長株やテック株を中心としてポートフォリオを構成しています。

これらの銘柄は、以下のような要因によって株価が動きやすくなります。

| 上昇に繋がりやすい要因 | 下落に繋がりやすい要因 |

|---|---|

| 金利が低いとき 景気が拡大しているとき 流動性が豊富なとき(金融緩和局面) テクノロジー革新に注目が集まるとき | 金利が上昇するとき 景気悪化・リスクオフのとき 過熱感によるバリュエーション調整 規制リスク・地政学リスク |

特に、景気後退局面で、金利の低下や金融緩和によって株式市場に資金が流入する「金融相場」では上昇しやすい傾向があるため、ベイリーギフォード世界長期成長株ファンドの今後の見通しには、米国の金融政策の動きが大事な焦点になってきます。

米国の金利政策見通し

米連邦準備理事会(FRB)は、2024年後半から金融緩和スタンスを継続しており、これは将来の利益成長を重視するグロース株にとってはプラス材料です。

ただ、トランプ政権の追加関税の影響で今後物価が再上昇するという予想から、6月のFOMCでは金利を据え置き、年内に0.5%ほどの利下げを検討しながらも「下げすぎには注意が必要」との考えも示されました。

このように、金利の引き下げが株に追い風となる一方で、インフレや先行きの不透明感から、市場が不安定になる可能性も残っています。

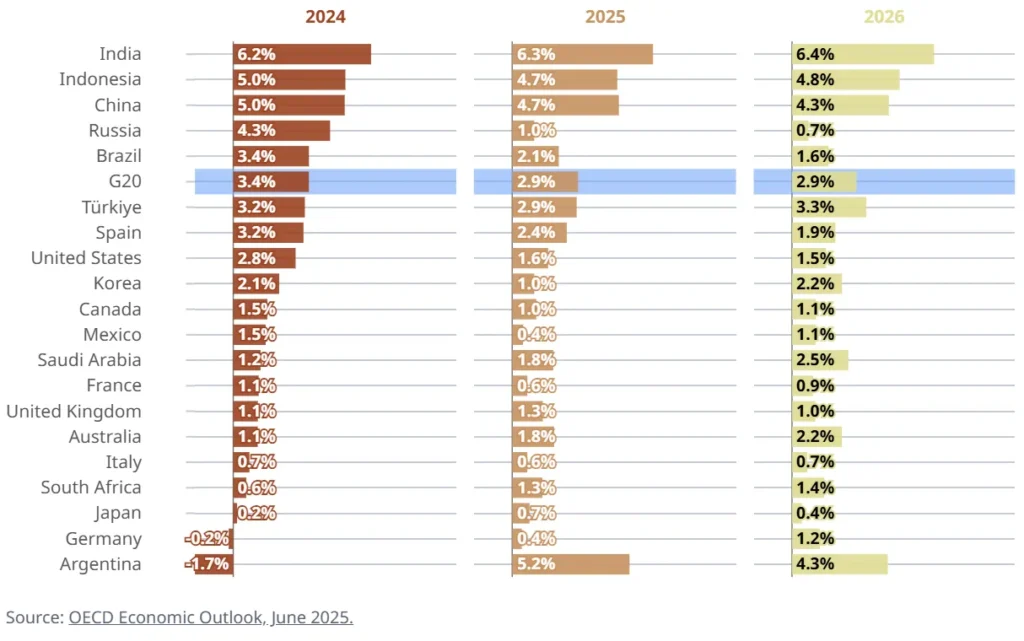

世界の経済成長見通し

OECDの最新の世界経済の見通しによると、世界経済の成長は継続するものの、貿易障壁の拡大や金融引き締め、政策の不透明感などで世界経済の成長が減速するだろうとされています。

2024年の3.3%から2025〜2026年には2.9%に鈍化し、特に米国や中国で減速が顕著になる見込みです。

組入上位銘柄の業績・株価動向

直近半年では、AIやクラウド関連(NVIDIA、Amazon、Cloudflare)を中心に、ポートフォリオ全体で力強い成長を示す企業が目立ち、イノベーションが具体的な収益に結びつくフェーズに入りつつあるとの見方が広がっています。

特にAIやクラウド関連企業への投資はパフォーマンスを大きく左右し、今後も成長余地が大きいと見られています。

短期的なボラティリティの高さはあるものの、テクノロジー分野を中心とした企業は今後も成長が期待されているため、ベイリー・ギフォードの見通しは長期的には明るいと予想されます。

まとめると、全体としては好材料が目立っています。

金利は下げ幅が限定的とはいえ利下げの方向で進んでおり、経済も成長傾向は続いています(ただし成長率はやや鈍化する見通しです)。

組入銘柄の業績も総じて順調で、特にAIやクラウド関連は力強い成長が確認されています。

もちろん、米中対立などの地政学リスクや、新たな規制強化の動きは不透明要因として残り、金利変動や主要銘柄の業績による短期的な値動きも引き続き注意が必要です。

投資を検討する際は、こうした成長ポテンシャルとリスクを十分に理解し、ご自身の投資スタンスに合わせて判断することが大切です。

安定して高利回りを得たいならヘッジファンドもおすすめ

これまで見て来たように、成長株への投資は高いリターンが期待できる一方で、短期的には値動きが大きくなる傾向があります。

こうしたボラティリティや相場変動リスクを抑えながら安定した収益を目指したい方には、別の選択肢としてヘッジファンドも検討の余地があります。

ヘッジファンドは、外資証券や外資銀行の投資部門出身のプロに資産の管理運用を任せることができるサービスです。

投資信託と同様に、投資家から資金を募って運用を行い、利益を投資家に還元する仕組みを持ちますが、その運用手法と投資対象の柔軟性においては、投資信託とは明確に異なる特徴があります。

- 投資対象の幅広さ

国内外の株式、債券、外貨預金、不動産、コモディティなど、運用に関する制約が少ないため、投資信託よりも高い分散効果が期待できる。 - 戦略の柔軟性

ショートポジション(空売り)など、下落局面でも利益を狙える高度な戦略を採用し、市場環境に左右されにくい運用成果を目指せる。

ヘッジファンドは、一般的な投資信託では制約のあるショート戦略や非伝統的資産への投資を駆使することで、中長期的に10%以上の年間利回りを実現した事例も多数存在します。

投資信託で満足の行く運用が出来ていない方、下落相場での耐性に不安を感じる方は、ヘッジファンドも検討してみることをおすすめします。

以下は、500万円~投資可能な国内のおすすめヘッジファンドです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023設立の新興ヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

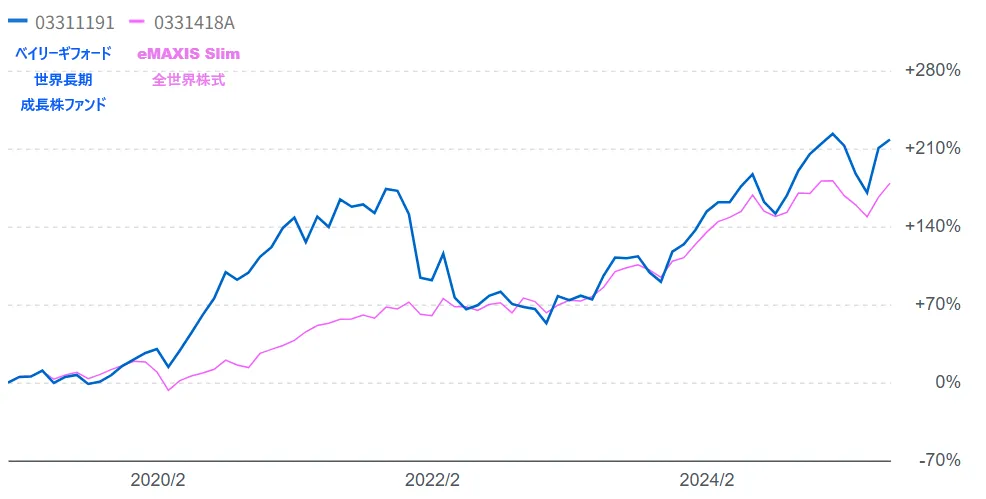

昨年度は年間利回り17.35%で、投資家からの注目も高いファンドです。

- 昨年度の年間利回り17.35%

- 500万円投資で85万円の配当

- 代表は金融畑で30年超の経歴

- 最低投資額は500万円~

アクションの利回りについて

昨年度は年利17.35%(運用期間2024年7月〜2025年6月)という驚異的な実績を残しています。

アクションはWeb3事業や事業投資、ファイナンスなどさまざまな対象に分散投資をすることで、リスクを抑えながら高いリターンを実現しています。

500万円の出資で、年間85万円のリターン

アクション合同会社の2024年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源としても、資産形成の一環としても文句なりの利回りです。

優秀な役員陣

そんなアクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

無料相談で疑問を解消

「年利17%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。アクションでは、出資前に無料の個別相談を実施しています。

運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新しいヘッジファンドです。

ファンドマネージャーはモルガン・スタンレー証券の投資銀行本部での経験がある方。

現在はその時の経験を活かして、日本の大型株をメインに投資戦略を組んでいます。

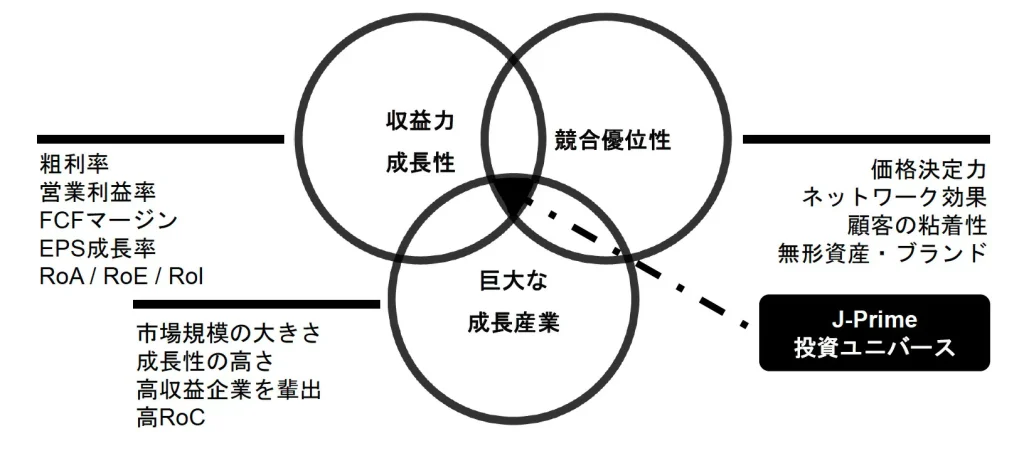

そんなGFマネジメントの投資戦略は「J-Prime戦略」という独自のもの。

具体的には、日本大型株のなかでも「収益力・成長力」「巨大な成長産業」「競合優位性」のどれにも当てはまるごくわずかな銘柄「J-Prime投資ユニバース」に投資を実施するというものです。

以下は運用開始前の実績も含みますが、「J-Prime戦略」のパフォーマンスは日経平均やS&P500をも上回る圧倒的なパフォーマンスを実現しています。

分かりやすく、この期間にGFマネジメント、日経平均、S&P500に500万円と1000万円を預けていた場合、元利合計は以下のようになるということですね。

| リターン | 元本500万円 | 元本1000万円 |

| GFマネジメント | 2383万円 | 4766万円 |

| 日経平均株価 | 1237.5万円 | 2475万円 |

| S&P500 | 1338万円 | 2676万円 |

実際の額で見ると圧倒的な差があることが分かります。

これまでのパフォーマンスについてはもちろん、今後の方針についてや、ポートフォリオについての詳細が気になる方は、是非GFマネジメントへ直接お問い合わせください。

面談にて詳しい資料とともに丁寧に説明してくれますよ。

GFマネジメントの最低投資額は1000万円~ですが、500万円~も相談可能とのことなので、もし「資金は1000万円に達しないけどGFマネジメントで挑戦してみたい!」「ヘッジファンドに挑戦してみたい!」とお考えの方がいればチャンスです。

あわせて相談してみてくださいね。

その他のヘッジファンドは以下の記事で紹介しています。

ベイリーギフォード世界長期成長株ファンドに関するFAQ

最後に、ベイリーギフォード世界長期成長株ファンドについて良くある質問に回答していきます。

- ベイリー・ギフォード世界長期成長株ファンドはどこで買える?

- ベイリー・ギフォード世界長期成長株ファンドはNISAで買える?

- ベイリー・ギフォード世界長期成長株ファンドを今から買うのは遅い?

- ベイリーギフォードってやばいの?今後下落する可能性は?

ベイリー・ギフォード世界長期成長株ファンドはどこで買える?

国内の証券会社や銀行を通じて購入できます。

SBI証券や楽天証券などでも取り扱っているため、手数料の安さを重視する方はこれらのネット証券を検討するのもおすすめです。

ネット証券は購入時手数料が無料になる場合が多く、運用コスト(信託報酬)はどこで買っても同じなので、ポイント還元の分だけコスト負担を軽減しやすいです。

購入を検討する際は、NISA口座対応や積立サービスの有無も確認しておくと安心です。

ベイリー・ギフォード世界長期成長株ファンドはNISAで買える?

ベイリーギフォード世界長期成長株ファンドは、NISAつみたて投資枠およびNISA成長投資枠で購入可能です。

2年や3年で大きく値上がりする可能性を秘めている銘柄であることから、NISA口座で保有するのも一つの選択肢でしょう。

また、設定来のパフォーマンスも堅調なため、積立NISAで積極的に活用している投資家もいます。

ベイリー・ギフォード世界長期成長株ファンドを今から買うのは遅い?

ベイリーギフォード世界長期成長株ファンドの今後の見通しを考えると、今からでも投資の選択肢の一つとして考えられます。

ただし、相場には「理想で買って現実で売る」という動きが起こりやすい点に注意が必要です。今は米国の利下げ期待で株価が上がっていますが、実際に利下げが進むと利益確定の売りが出て、相場全体が下落する可能性もあります。

そのため、慌てて買わずに短期的な調整のリスクを念頭に置き、タイミングを慎重に見極めることが大切です。

ベイリーギフォードってやばいの?今後下落する可能性は?

もちろん、どんな銘柄も短期的に下落する可能性はあります。

ただ、現状の株式市場を踏まえると、ベイリーギフォードの組み入れ銘柄についてはAIやクラウド関連の業績好調や金利低下など、比較的プラスの要因が多い状況です。

今後の値動きについては、短期的な調整を挟みながらも中長期では上昇余地が期待できるとの見方が多いですが、市場環境によって変動する可能性は常にあります。

なお、相場の上下に左右されにくい運用を希望する場合は、ヘッジファンドを検討するのも一つの選択肢です。

「ベイリーギフォード世界長期成長株ファンドはやばい?」解説まとめ

本記事では、ベイリーギフォード世界長期成長株ファンドの概要や実績、「やばい」と言われてしまう理由、評判や口コミ、今後の見通しについて解説してきました。

結論、ベイリーギフォードがやばいと言われる理由は以下の通りです。

ベイリーギフォード世界長期成長株ファンドは、成長性の高い銘柄を中心に投資するため、短期的に大きく値上がりする局面もある一方で、相場環境が変わると急落することもあります。

投資初心者の場合は、短期間での売買を繰り返すよりも、十分にリスクを理解した上で「長期投資を前提にする」ことが大切です。

最後に、投資判断はご自身のリスク許容度や資産配分の考え方に合わせて行うことが重要です。

不安がある場合は、分散投資やよりリスクをより抑える商品への乗り換え、また下落相場での耐性に優れたヘッジファンドなどを活用するのも一つでしょう。