「5000万円のおすすめ運用方法を知りたい」

預金金利が低水準で推移する中、5000万円の金融資産をどのように運用すべきか判断に迷う方も多いのではないでしょうか。

「資産運用」と一言で言っても投資商品の種類や特徴、リスクの度合いはさまざまです。

そのため、適切な資産形成戦略の構築が欠かせません。

長期的な資産形成を目指す上では、インフレ対策も考慮する必要があります。

物価上昇が続くと同じ金額でも実際に購入できる商品の量が減ることから、保有している資産の実質的な購買力が低下してしまうためです。

そこで本記事では5000万円の運用方法について初心者でも理解できるようにわかりやすく解説します。

5000万円を運用するメリットは?

ここでは、資産5000万円を運用することで得られるメリットを解説します。

給与以外の収入源が増える

定期的な給与収入に加えて資産運用からの収入源を確保することで、安定的に資産形成を行えます。

投資による収入は、大きく分けて次の3つです。

| 収入の種類 | 特徴 | 収入を得られる投資先 |

|---|---|---|

| インカムゲイン | 定期的な収入 | 株式配当 債券利子 不動産家賃 |

| キャピタルゲイン | 値上がり益 | 株式売買 REIT売買 |

| 株主優待 | 年1-2回の特典 | 株式投資 |

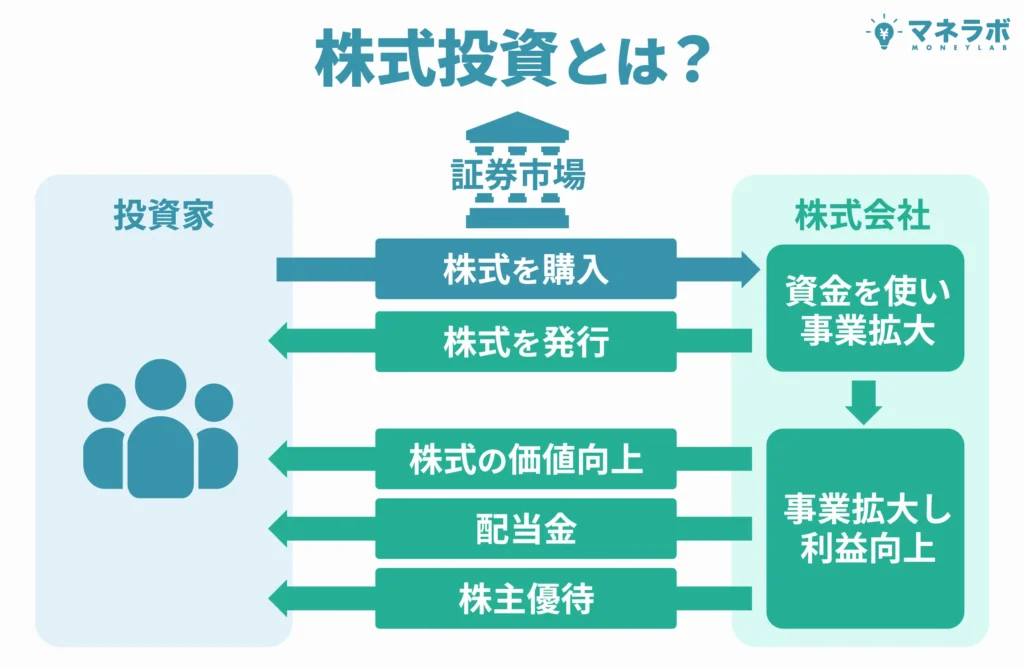

株式投資による利益には、株価の値上がり益(キャピタルゲイン)と配当金(インカムゲイン)の2種類があります。

インカムゲインは毎月の生活資金として活用可能です。

キャピタルゲインは将来の大きな支出に備えられます。

株主優待とは、企業が株主に対して自社の商品やサービスを無料または割引価格で提供する制度です。

5000万円あれば、分散投資によって安定的なポートフォリオを構築できます。

リスクを抑えながら複数の収入源を確保するために、インカムゲインとキャピタルゲインをバランスよく組み合わせることが賢明でしょう。

例えば国内外の債券に2000万円、株式に2000万円、不動産投資に1000万円を配分することでリスクを抑えながら複数の収入源を確保できるのです。

また、投資先を国内外に分散させることで為替リスクに備えられます。

円安時の米国株式からの配当収入は、収入増加も期待できるでしょう。

運用でインフレに備えられる

5000万円を預金で持っていると、インフレによって資産価値が目減りするリスクがあります。

昨今の世界経済において、インフレリスクへの対応は資産防衛の重要な課題です。

近年、日本経済はインフレの状態にあります。

そのため、預金だけでは資産価値を守ることが難しくなってきています。

インフレ対策として有効な投資商品は、次のとおりです。

インフレ対策として有効な投資商品

- 株式投資:

株価上昇によってインフレに備えられるため - 不動産投資:

家賃収入は物価上昇に連動することから、インフレリスクを抑えられるため - 金融商品(株式や不動産、債券など):

価格が為替や商品市況に連動することから、インフレの影響を受けにくくなるため - インフレ連動債:

物価上昇に連動して利回りが上昇することから、インフレ対策として効果的であるため

これらの投資商品を組み合わせることで、インフレによる資産価値の目減りを防げます。

インフレ対策には、インフレ率を上回るリターンを得られる資産運用が効果的でしょう。

例えば、不動産投資では賃料収入が物価上昇に応じて増加する傾向があることから長期的な資産価値の維持が期待できます。

また、優良企業の株式投資では企業の価格転嫁力によってインフレの影響を最小限に抑えられます。

金融商品の選択においては、グローバルな分散投資が大切です。

為替変動や商品市況の変化に連動する投資商品を組み入れることで、インフレリスクを防ぎながら収益機会も確保できます。

また、適切にポートフォリオを配分すると、市場の下落時でも損失を最小限に抑えることが可能です。

例えば、インフレ連動債を組み入れることで直接的なインフレ対策が可能になるため、より安定的な資産運用が実現できます。

老後資金の不足を防げる

高齢化社会において、計画的な資産形成は将来の生活を左右する重要な要素となっています。

資産5000万円を運用することで、老後の生活資金を確保できます。

年代別の必要な老後資金の目安は、次のとおりです。

| 年代 | 必要な老後資金の目安 | 運用に必要な資金額 |

|---|---|---|

| 50代 | 3000万円 | 2000万円 |

| 40代 | 4000万円 | 3000万円 |

| 30代 | 5000万円 | 4000万円 |

老後の生活費は、年金受給額と貯蓄の取り崩しで賄う必要があります。

資産運用の収益は、年金収入を補完する重要な収入源となります。

老後資金の不足を防ぐためには、インフレ率を考慮した長期的な資産運用が求められるでしょう。

例えば、5000万円の資産から年率3%の運用収益を得られれば、年間150万円の追加収入が期待できます。

また、年齢やリスク許容度に応じた最適な運用方法を選択することによって、安定的な収益を確保可能です。

若い世代ほど、リスクを取れる期間が長いため、株式などの成長性の高い資産への投資比率を高められます。

一方、退職が近い場合は価格変動の小さい債券の比率を高めることで資産の安全性を確保することが賢明です。

運用開始の時期が早ければ早いほど複利効果による資産形成の効果が高まるため、できるだけ早い段階から将来を見据えた資産運用をはじめましょう。

資産運用と並行して、生命保険や医療保険などのリスク対策も検討してください。

予期せぬ支出に備えることで、安心して老後を迎えられます。

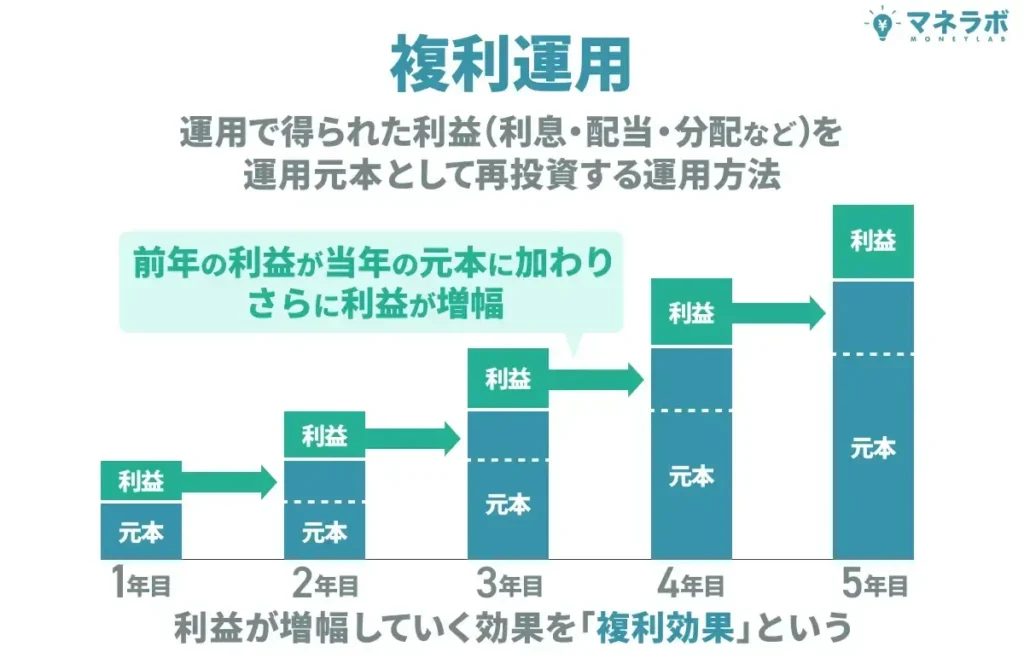

複利効果を生かした運用で資産を増やせる

5000万円を長期運用することで、複利効果による資産の増加が期待できます。

複利効果は「利子に対する利子」を生み出すため、時間とともに資産の成長が加速します。

特に長期投資において、この効果は大きな違いを生むでしょう。

運用利回り別の資産増加シミュレーションは、次のとおりとなっています。

| 運用期間 | 年利3%の場合 | 年利5%の場合 |

|---|---|---|

| 5年後 | 5,796万円 | 6,381万円 |

| 10年後 | 6,719万円 | 8,144万円 |

| 20年後 | 9,030万円 | 1億3,266万円 |

複利効果を最大限活用するには、投資信託や株式投資などでの長期運用が効果的です。

長期投資において重要なのは、市場の短期的な変動で感情的な判断をせず、積立を続けることです。

また、投資対象を分散することで一つの資産が値下がりしても損失を抑えられます。

例えば株式や債券、不動産投資信託(REIT)など異なる資産に分散投資することによってリスクを抑えながら資産を増やせるのです。

配当金や分配金を再投資することで、より資産が増加しやすくなります。

特に配当や分配金の再投資は、追加の資金拠出なしで保有資産を増やせる点が魅力的でしょう。

一部の投資信託では、自動再投資によって効率的に複利運用できます。

5000万円のおすすめ運用方法5選

ここでは、5000万円を効率的に運用するための金融商品について解説していきます。

ヘッジファンド

ヘッジファンドは、プロのファンドマネージャーが投資家から集めた資金をさまざまな手法を使って運用する金融商品です。

ヘッジファンドは、市場の変動性が高まる中で伝統的な投資手法に頼らない運用戦略として富裕層向けの金融商品として注目を集めています。

ヘッジファンドの主な特徴は、次のとおりです。

ヘッジファンドの主な特徴

- 最低投資額:1000万円〜1億円

- 期待利回り:年7%〜15%

- 運用期間:3年〜10年

- リスク度:中

ヘッジファンドの運用手法は多岐にわたります。

ロング・ショート戦略やマクロ投資戦略、イベントドリブン戦略などさまざまな手法を組み合わせることで市場に左右されにくい運用を目指しています。

例えば、株式市場が下落局面であっても、ショート・ポジションを活用することで収益を上げることが可能なのです。

また、ヘッジファンドの特徴として運用者の報酬体系が挙げられます。

一般的に、運用資産に対して1〜2%の管理手数料に加えて利益の20%程度を成功報酬として受け取る仕組みとなります。

この報酬体系によって、より積極的な運用成果を追求するため高利回りを実現できるのです。

5000万円の資産があれば、複数のヘッジファンドに分散投資することも可能です。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当:株式市場の変動に左右されず、安定した利回りを実現。銀行預金(金利0.1%)の120倍のリターンが期待できます。

- 3ヶ月ごとに届く配当金:1月・4月・7月・10月の年4回、定期的にキャッシュを受け取れます。500万円の出資なら、3ヶ月ごとに15万円(年間60万円)の収入に。

- 融資先の事業が「見える」安心感:投資先のSAKUKO Vietnamは店舗数48、会員数37万人、年商25億円の実在企業。検索すれば情報が出てくる、現地に行けば店舗がある——自分の目で確認できる透明性があります。

- 500万円から始められ、いつでも解約可能:ヘッジファンドとしては低めの最低投資額。ロックアップ期間がないため、急な資金需要にも対応できます。

- 手数料ゼロで配当をそのまま受け取れる:運用手数料・成功報酬は一切なし。年利12%の配当が目減りせず、そのまま手元に届きます。

具体的にいくら受け取れるのか

3ヶ月ごとに届く配当金をシミュレーションしました。

| 出資額 | 1月 | 4月 | 7月 | 10月 | 年間合計 |

|---|---|---|---|---|---|

| 500万円 | 15万円 | 15万円 | 15万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 30万円 | 30万円 | 30万円 | 120万円 |

| 1,500万円 | 45万円 | 45万円 | 45万円 | 45万円 | 180万円 |

| 2,000万円 | 60万円 | 60万円 | 60万円 | 60万円 | 240万円 |

※年利12%(3ヶ月ごとに3%)で計算

毎月届く給与とは別に、3ヶ月に一度まとまった現金が入ってくる。旅行資金に、教育費の足しに、老後の備えに。使い道を自分で決められる「第二の収入源」が生まれます。

長期で持つほど資産が育つ

配当を受け取らずに再投資する「複利運用」を選べば、資産は加速度的に成長します。

1,000万円を年利12%で複利運用した場合

| 経過年数 | 資産額 |

|---|---|

| 3年後 | 約1,400万円 |

| 6年後 | 約2,000万円(約2倍) |

| 10年後 | 約3,100万円(約3倍) |

| 20年後 | 約9,600万円(約10倍) |

もちろん、毎回配当を受け取る「単利運用」も選択可能。ライフスタイルに合わせて、収入重視か資産形成重視かを選べます。

始めやすく、やめやすい設計

「まとまったお金を預けるのは不安」という声に応える仕組みがあります。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 500万円〜(ヘッジファンドとしては低めの設定) |

| ロックアップ | なし(いつでも解約可能) |

| 手数料 | 無料(運用手数料・成功報酬なし) |

| 配当サイクル | 年4回(1月・4月・7月・10月) |

「試しに始めてみて、合わなければやめる」という選択ができる柔軟さ。これも長期で付き合える投資先かどうかを見極めるうえで、重要なポイントです。

まずは話を聞いてみませんか

ハイクアインターナショナルでは、出資を検討している方向けに無料の個別相談を実施しています。

相談で確認できること

- 年利12%が実現できる根拠

- SAKUKO Vietnamの最新業績

- リスクと注意点の正直な説明

- 自分の資産状況に合った出資プラン

強引な勧誘はありません。疑問をすべて解消したうえで、「納得できたら始める」——その判断材料を得る場として活用してください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、事業投資やWeb3分野への投資、ファイナンスで利回りを追求しているヘッジファンドです。

投資対象が幅広くポートフォリオに分散性があるため、アクションの運用実績は極めて堅調です。

- 年利17%超の高リターン

-

昨年度は年利17.35%という驚異的な実績を達成。1,000万円の出資で年間170万円以上のリターンが期待できます。

- プロの判断による分散投資

-

金融業界30年以上の経験を持つ代表が、事業投資・Web3・ファイナンスの3領域へ最適な配分で運用。リスクを抑えながら高利回りを実現します。

- 下落相場に強い運用力

-

2024年8月の日経平均12%急落時も月間+2.3%のプラスを維持。市場環境に左右されにくい安定した運用が強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

昨年度の実績である年利17%をベースにシミュレーションしてみましょう。

出資額別の年間リターン

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

優秀な役員陣

アクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

なぜ下落相場に強いのか

2024年8月、日経平均株価は12%もの急落を記録しました。多くの投資家が損失を被る中、アクション合同会社は月間+2.3%のプラスを維持。この下落耐性こそ、アクションの大きな強みです。

一般的な投資信託やヘッジファンドは、株式や債券など金融市場と連動する資産が中心です。そのため、市場全体が下落すれば、運用成績も悪化しやすい構造にあります。

一方、アクションは以下の3領域に分散投資しています。

| 投資領域 | 市場連動性 | 特徴 |

|---|---|---|

| 事業投資 | 中 | 企業価値向上による長期的なリターン |

| Web3事業 | 低〜中 | 株式市場とは異なる値動き |

| ファイナンス | 低 | 短期与信・ファクタリングで安定収益 |

特にファイナンス領域は、株式市場の上下に関係なく貸付利息やファクタリング手数料が収益源となるため、相場急変時のクッション役を果たします。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

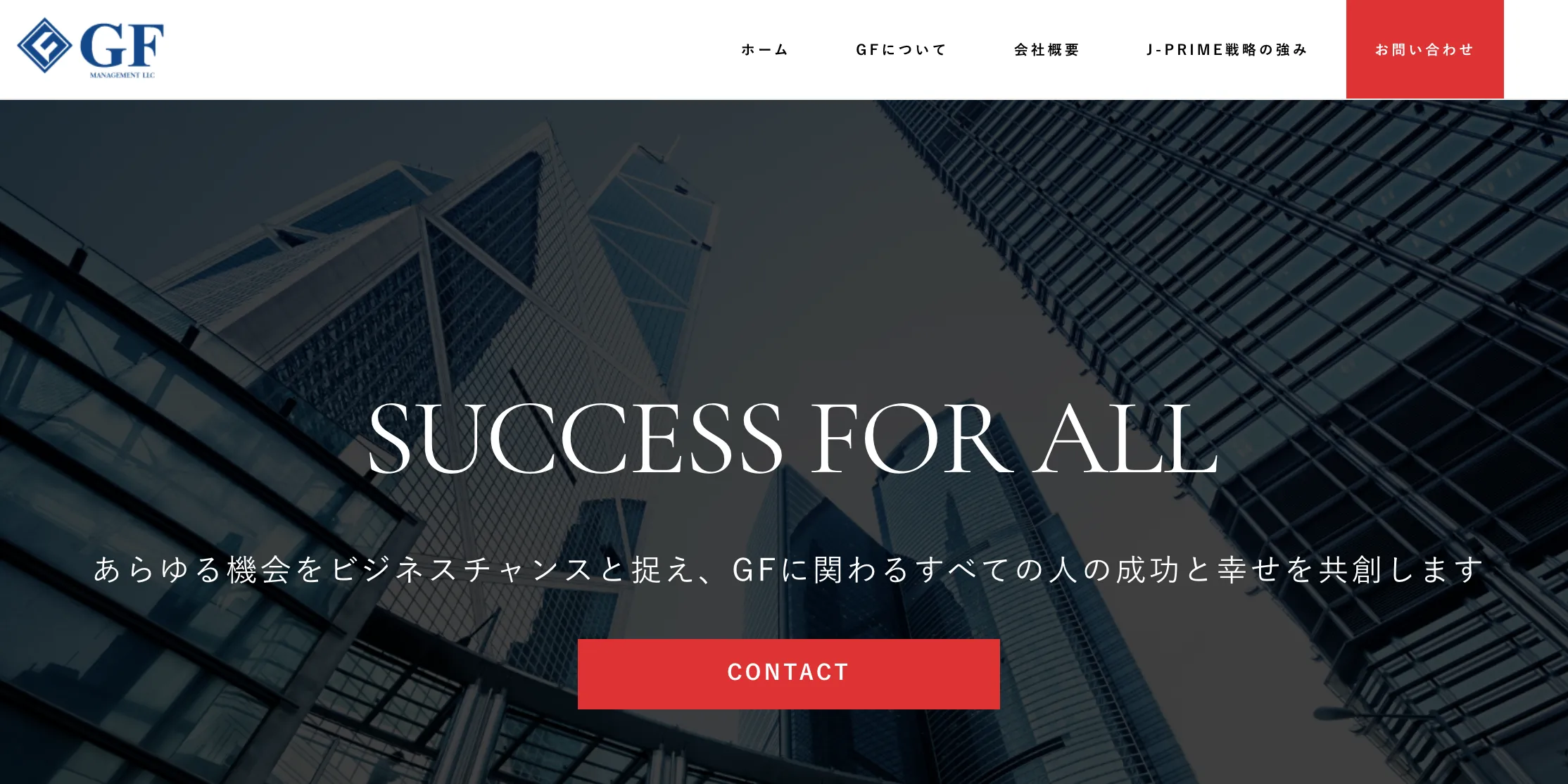

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

その他のヘッジファンドは以下の記事で紹介しています。

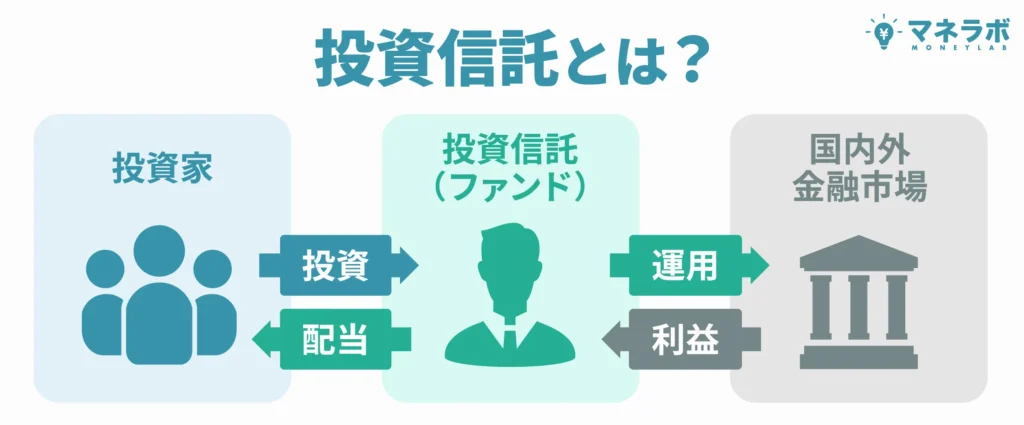

投資信託

投資信託は、少額から始められる手軽さと、プロによる運用で初心者でも安心して取り組めることから、資産運用の入門として人気の商品です。

投資信託の主な特徴は、次のとおりです。

投資信託の主な特徴

- 最低投資額:100円〜

- 期待利回り:年3〜5%

- 運用期間:5年以上

- リスク度:中

投資信託には、投資対象や運用方針によってさまざまな種類が存在しています。

投資信託の種類は、次のとおりです。

投資信託の種類

- 株式投資信託:

国内外の企業の株式に投資するもので、株式市場の値動きに応じて運用成果が変動する - 債券投資信託:

国債や社債など、安定した利子収入が期待できる債券に投資する - バランス型投資信託:

株式と債券のバランスを考慮して運用されるため、リスクを抑えつつ、安定した収益を目指すのに適している - REIT投資信託:

オフィスビルや商業施設などの不動産に投資する信託で、不動産市場の動向が運用成果に影響する - インデックスファンド:

日経平均株価やTOPIXなどの指標に連動するように運用されるため、市場全体の動きに沿った運用成果が期待できる

投資信託は、これらの特性を理解した上で、自分の投資目的やリスク許容度に合ったものを選ぶことが大切です。

また、投資信託は長期的な運用に適しているため、一時的な市場変動に惑わされず、継続的な投資が賢明でしょう。

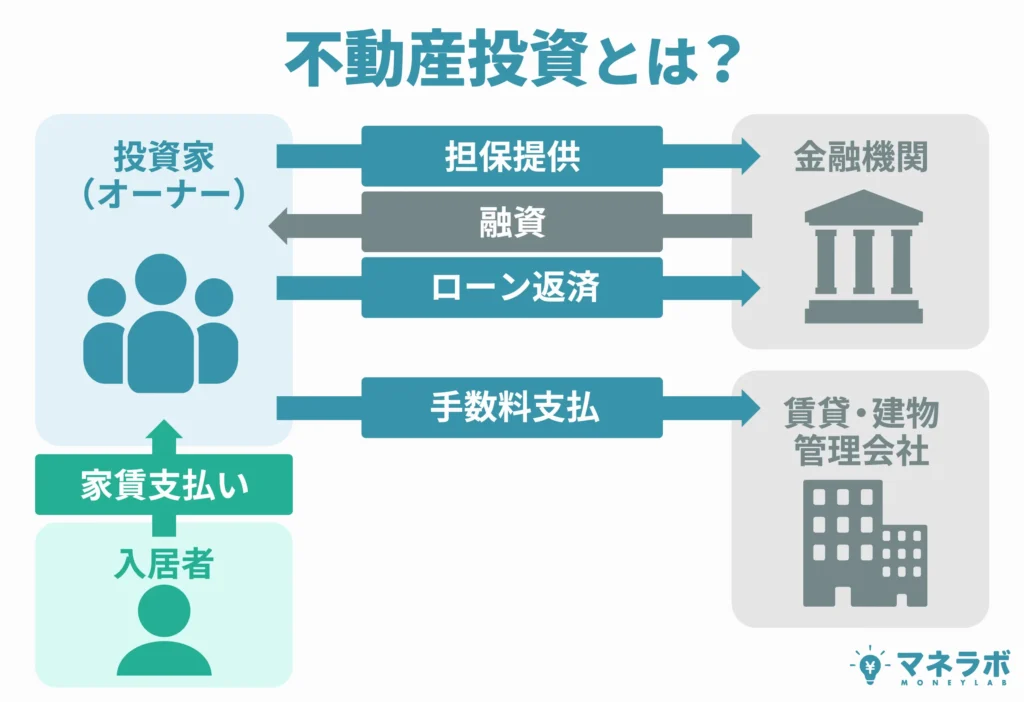

不動産投資

不動産投資は、アパートやオフィスビル等の不動産を購入して賃料収入や売却益を目的とした長期的な投資です。

不動産投資は、インフレに強いことから安定した収入が期待できる資産運用方法です。

そのため、実物資産への投資として長期的な資産形成の柱となり得るでしょう。

経済成長が続く都市部では、安定した需要が見込めるのです。

不動産投資の主な特徴は、次のとおりです。

不動産投資の主な特徴

- 最低投資額:数万円〜数百万円

- 期待利回り:年2〜8%程度(物件や市場による)

- 運用期間:1年〜20年程度

- リスク度:中〜高

不動産投資において特に重要なのが立地選びです。

人口流入が続いている地域では、空室リスクが低いことから将来的な資産価値の上昇を期待できます。

例えば都心部の単身者向けマンションは安定した需要が見込めるため、投資対象として人気を集めているのです。

また、不動産投資の大きな特徴として、レバレッジ効果が挙げられるでしょう。

自己資金の3〜4倍程度の物件購入が可能で、借入金の返済は家賃収入で賄えるのです。

ただし、金利上昇リスクには注意が必要です。

税務面でのメリットも見逃せません。

減価償却費を計上することで、課税所得を抑えられます。

不動産取得時の諸費用も経費計上が可能で、実質的な収益率を高められるのです。

5000万円の資金があれば、都心部のワンルームマンション複数戸や郊外の一棟アパートなど高収益を期待できる物件を購入できるでしょう。

分散投資の観点からは、複数の小規模物件に投資することで空室リスクを分散させられます。

不動産投資は、建物の維持管理費用や将来的な大規模修繕費用などの考慮が必要です。

また、入居者とのトラブル対応や家賃の督促など管理面での手間も発生します。

これらは不動産管理会社への委託によって効率化できる一方で、その分コストがかかることに注意が必要です。

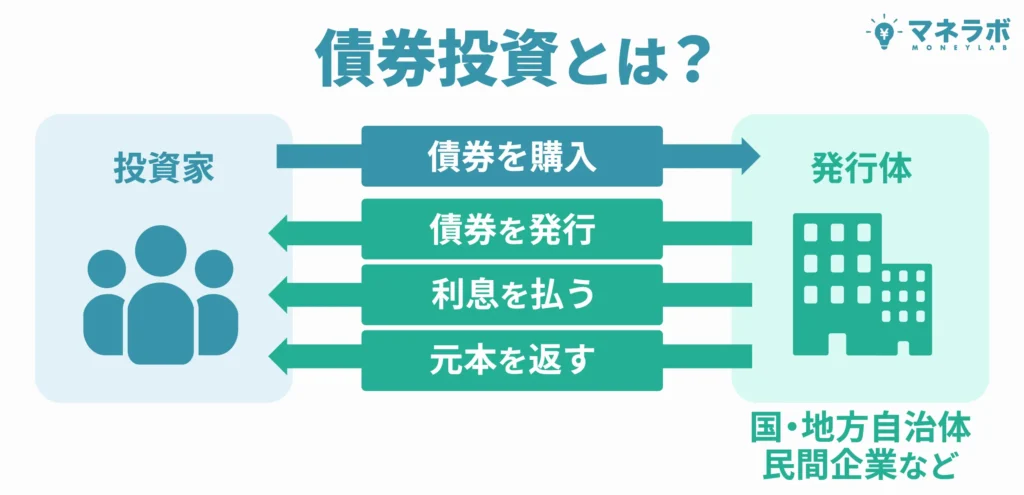

国債

国債とは、国の借金を証券化した債券です。

国債の主な特徴は、次のとおりです。

国債の主な特徴

- 最低投資額:1万円〜

- 期待利回り:年0.1〜1.5%程度

- 運用期間:2年〜40年

- リスク度:低

景気の変動や市場の不確実性が高まる中、安全性の高い資産として個人向け国債が注目を集めているのです。

個人向け国債は、国の信用力による安全性と定期的な利子支払いによる安定した収入が特徴です。

個人向け国債の商品は、次の2種類が代表的でしょう。

| 種類 | 期間 | 金利タイプ | 最低購入額 |

|---|---|---|---|

| 変動金利型 | 10年 | 半年ごとに変動 | 1万円 |

| 固定金利型 | 3年・5年 | 固定金利 | 1万円 |

国債は、元本保証があるため、安全性の高い投資商品として知られています。

個人向け国債の特徴として、中途換金制度があります。

保有から1年経過していれば、いつでも換金が可能です。

ただし中途換金時には利子相当額が差し引かれる場合があるため、満期まで保有することが賢明なのです。

5000万円の資産の一部を国債で運用することで、安定的に資産運用できます。

国債投資では、投資期間と金利動向に応じた商品選びを行うことによって運用益を最大化できます。

また、満期償還後の再投資についても、その時点での金利環境を考慮して計画を立てることが重要となるのです。

株式投資

株式投資は、企業の株式を購入して株価の値上がり益(キャピタルゲイン)や配当金(インカムゲイン)を得ることで利益を追求する投資方法です。

株式投資は、長期的な資産形成において重要な選択肢の一つとなっています。

特に近年は、インターネット取引の普及によって個人投資家でも手軽に取引できるようになりました。

株式投資の主な特徴は、次のとおりです。

株式投資の主な特徴

- 期待利回り:年5〜10%

- 最低投資金額:10万円〜

- 運用期間:5年〜

- リスク度:高

株式投資で得られる主な収益は、次のとおりです。

| 収益タイプ | 頻度 | 特徴など |

|---|---|---|

| 値上がり益 | 売却時 | 株価が上昇した時に株式を売却することで得られる 利益で相場の変動に左右される |

| 配当金 | 年1-4回 | 企業の業績に応じて定期的に支払われる 収益で安定した収入が期待できる |

| 株主優待 | 年1-2回 | 企業が株主に対して自社製品やサービスを提供する制度 投資額に関係なく一定の特典を受けられる |

株式投資の成功のためには、慎重に投資先企業を選定する必要があります。

企業の収益力は、財務・市場・競争力の3つの指標で判断可能です。

特に、PER(株価収益率)やPBR(株価純資産倍率)などの指標を活用することで、企業の割安度を判断できます。

また、投資期間を明確に定めると、目的に合った商品選択で損失リスクを抑制できるでしょう。

短期的な値動きに一喜一憂せず、長期保有することで市場変動リスクを軽減できます。

資金を複数の優良企業に分散投資することで、リスクを抑えた運用が可能です。

具体的な投資戦略として、業種分散が挙げられます。

例えば製造業や金融業、情報通信業など異なる業種に資金を振り分けることによって業界の不振による影響を最小限に抑えることが可能です。

一般的には、15〜20銘柄程度に分散投資することで十分なリスク分散効果が得られるとされています。

株式投資をはじめる際は、投資情報の収集と分析が欠かせません。

企業の決算情報や業界動向、マクロ経済指標などを定期的にチェックして必要に応じてポートフォリオの見直しを行うことをおすすめします。

特に、株価が大きく変動する局面では冷静な判断が求められます。

また、証券会社の選択次第で年間の取引コストが大きく変わる点に注意が必要です。

手数料や提供される投資情報の質、取引のしやすさなどを総合的に見ながら選択することをおすすめします。

5000万円の運用シミュレーション

実際の数値を交えて、運用シミュレーションを確認しましょう。

5000万円を利回り3%で運用する場合

5000万円を年利3%で運用した場合の運用シミュレーションは、次のとおりです。

年利3%は、投資信託や国債などの金融商品で目指せる水準といえます。

| 運用期間 | 運用資産額 | 増加額 |

|---|---|---|

| 1年後 | 5,150万円 | 150万円 |

| 5年後 | 5,796万円 | 796万円 |

| 10年後 | 6,719万円 | 1,719万円 |

| 20年後 | 9,030万円 | 4,030万円 |

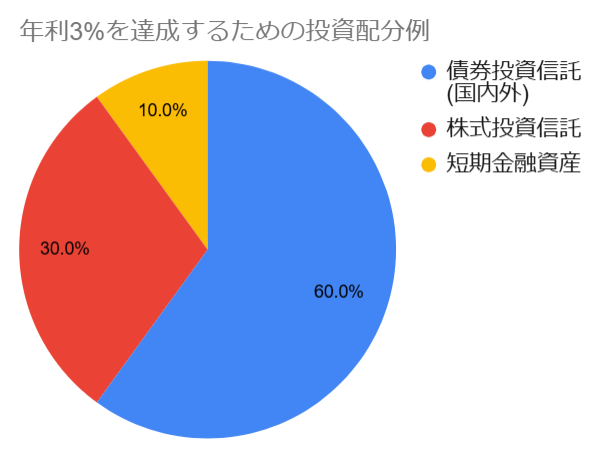

年利3%を達成するための投資配分例を見てみましょう。

| 資産分類 | 配分比率 |

|---|---|

| 債券投資信託 (国内外) | 60% |

| 株式投資信託 | 30% |

| 短期金融資産 | 10% |

この配分例は、国内外の債券投資信託を60%、株式投資信託を30%、短期金融資産を10%とするバランス型ポートフォリオです。

債券中心の運用によって元本の安全性を重視しながら、適度な収益を追求できます。

また、インフレ率を織り込んだ運用戦略によって資産価値の目減りを防ぐことが可能です。

年間インフレ率が1%の場合、実質的な収益率は2%になるでしょう。

ただし、この水準でも20年間で実質的な資産価値は約1.5倍になる計算です。

長期投資によって、安定的な資産形成が期待できる水準でしょう。

なお、定期的な収入が必要な場合は、運用益の一部を定期的に引き出すことも可能です。

年間150万円程度の引き出しであれば、元本を大きく減らすことなく継続的な運用が可能かもしれません。

5000万円を利回り5%で運用する場合

5000万円を年利5%で運用した場合の運用シミュレーションは、次のとおりです。

| 運用期間 | 運用資産額 | 増加額 |

|---|---|---|

| 1年後 | 5,250万円 | 250万円 |

| 5年後 | 6,381万円 | 1,381万円 |

| 10年後 | 8,144万円 | 3,144万円 |

| 20年後 | 1億3,266万円 | 8,266万円 |

年利5%は、株式投資や不動産投資の組み合わせで目指せる水準といえます。

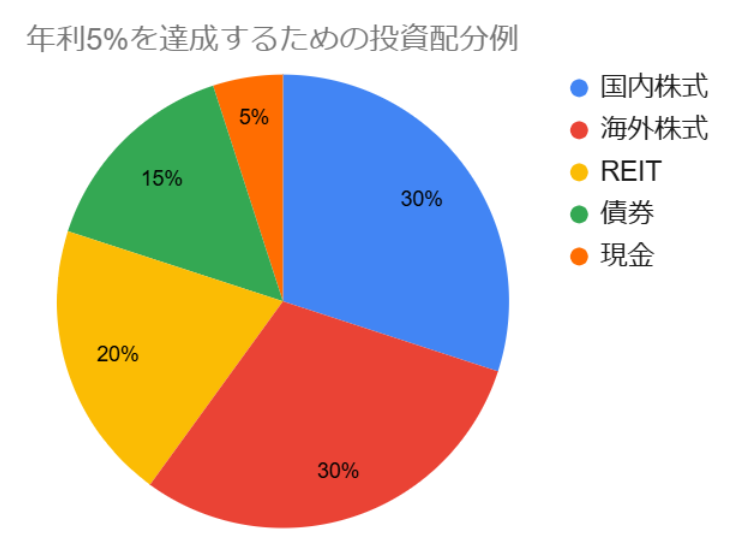

年利5%を達成するための投資配分例を確認しましょう。

| 資産分類 | 配分比率 |

|---|---|

| 国内株式 | 30% |

| 海外株式 | 30% |

| REIT | 20% |

| 債券 | 15% |

| 現金 | 5% |

資産配分のバランスは、時間とともに市場の変動で崩れていきます。

定期的なリバランスを行いながら、適切な配分を保つよう心がけましょう。

年利5%を目指す場合、20年で資産を倍以上に増やせる可能性があります。

20年の長期投資では、インフレによる資産価値の目減りに備えた運用が効果的です。

年間2%のインフレを想定しても実質的な収益率は年3%程度となるため、資産の実質的な向上が期待できるでしょう。

5000万円を利回り10%で運用する場合

5000万円を年利10%で運用した場合の運用シミュレーションは、次のとおりです。

| 運用期間 | 運用資産額 | 増加額 |

|---|---|---|

| 1年後 | 5,500万円 | 500万円 |

| 5年後 | 8,052万円 | 3,052万円 |

| 10年後 | 1億2,968万円 | 7,968万円 |

| 20年後 | 3億3,637万円 | 2億8,637万円 |

年利10%は、ヘッジファンドや積極的な株式投資で目指す水準といえます。

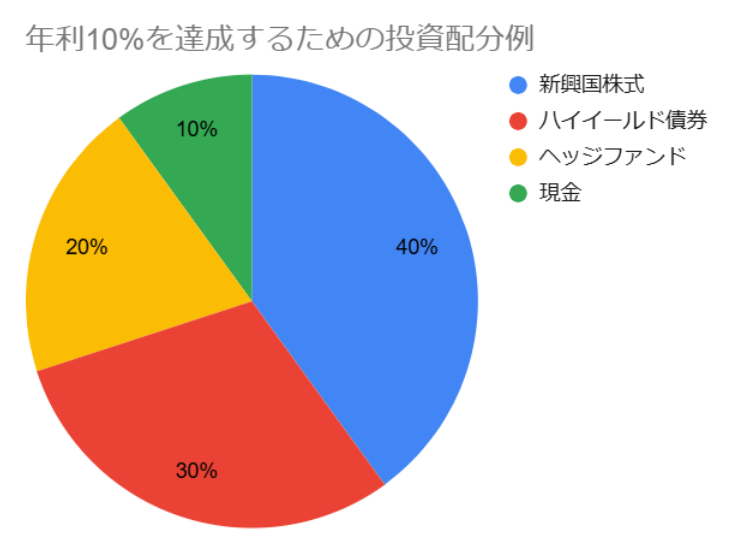

年利10%を達成するための投資配分例を見てみましょう。

| 資産分類 | 配分比率 |

|---|---|

| 新興国株式 | 40% |

| ハイイールド債券 | 30% |

| ヘッジファンド | 20% |

| 現金 | 10% |

この水準の利回りを目指すには、新興国株式やベンチャー企業、投資信託への投資が有効かもしれません。

ヘッジファンドは、市場環境に関係なく収益機会を追求できる特徴があります。

ポートフォリオの分散効果を高める投資手段として検討してみてはいかがでしょうか。

ヘッジファンドの主な投資戦略には、次のとおりです。

ヘッジファンドの主な投資戦略

- マクロ戦略:

世界経済の動向を分析して為替や金利、株式などに投資する - ロング・ショート戦略:

割安株の買いと割高株の売りを組み合わせる - イベントドリブン戦略:

企業の合併や買収などの特殊なイベントに着目して投資する - マルチストラテジー:

複数の戦略を組み合わせてリスク分散を図る

ヘッジファンドは、伝統的資産と組み合わせたポートフォリオ運用が注目を集めています。

ファンドマネージャーによる厳格なリスク管理体制も、投資家に安心感を与える要因となるでしょう。

5000万円を運用するコツ

5000万円の資産を運用するためには、いくつかの重要なポイントがあります。

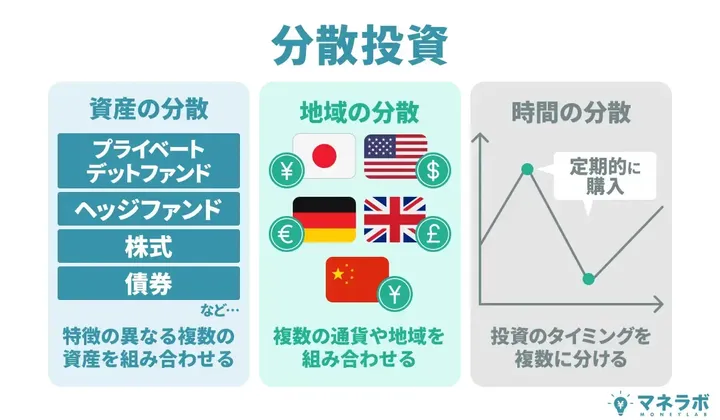

分散投資でリスクに備える

資産運用では、適切なリスク管理を行うことで市場の急激な変動時でも損失を最小限に抑え、長期的な資産の成長を実現できます。

5000万円規模の資産運用では、適切な分散投資戦略が不可欠といえるでしょう。

安全な運用のための分散投資方法を見てみましょう。

| 分散の種類 | 具体例 | リスク軽減効果 |

|---|---|---|

| 商品分散 | 株式 債券 不動産 | 高 |

| 地域分散 | 国内 先進国 新興国 | 中 |

| 通貨分散 | 円 ドル ユーロ | 中 |

| 時間分散 | 定期的な 積立投資 | 高 |

分散投資は、1つの投資対象が値下がりしても他の投資対象でカバーできる運用手法です。

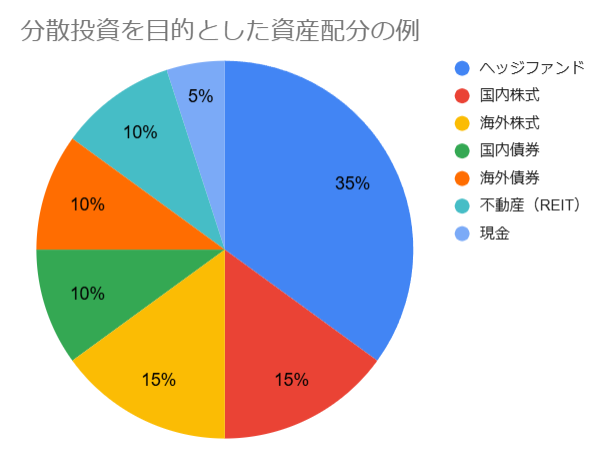

具体的な資産配分例を確認してみましょう。

分散投資を目指す場合は、ヘッジファンド35%、株式30%(国内15%・海外15%)、債券20%(国内10%・海外10%)、不動産10%(REIT)、現金5%という構成がおすすめです。

この配分によって、各資産クラスの特性を活かしながら、リスクの分散を図れます。

特にヘッジファンドは、市場環境に左右されにくく安定的なリターンが期待できるため、ポートフォリオ全体のリスク低減に効果的です。

時間分散の実践方法としては、資金を12回に分けて1年かけて投資する手法(ドルコスト平均法)が効果的です。

市場のタイミングを計ることは難しいため、定期的な投資により平均的な投資単価を実現できます。

特に5000万円の資産は、複数の投資対象に分散することによってリスクを効果的に抑えられるでしょう。

また、定期的なポートフォリオの見直しを行うことにより、各資産の値動きによって崩れた配分比率を修正してリスク水準を一定に保つことができます。

資産配分は市場の変動により徐々にずれていくため、半年に1回程度の頻度でリバランスを行うことをおすすめします。

NISAなどの節税制度を活用する

資産運用において、税金は収益を大きく左右する要素です。

5000万円の運用に活用できる主な節税制度は、次のとおりです。

| 項目 | NISA(新制度) | iDeCo |

|---|---|---|

| 非課税投資枠 | 年120万円 | 会社員:年27.6万円 |

| 投資可能期間 | 無期限 | 60歳まで |

| 投資対象商品 | 上場株式 ETF 投資信託 REIT | 投資信託 保険商品 定期預金 |

| 特徴 | 非課税投資枠の繰越可能 ロールオーバー制度あり 18歳以上が対象 | 掛け金が全額所得控除 運用益非課税、原則60歳まで引き出し不可 加入者の年齢・職業により拠出限度額が異なる 老後の資産形成に特化した制度 |

節税制度を活用することで、投資の利益にかかる税金を抑えられます。

新NISA制度では、株式投資や投資信託の売却益や配当金が非課税になります。

成長投資枠(年間120万円)では、上場株式や投資信託など幅広い金融商品に投資が可能です。

値上がりが期待できる成長株や高配当の優良株式の組み入れで、節税効果を最大化できるでしょう。

新制度では、投資可能期間が無期限となったことに加えて非課税投資枠の繰り越しも可能になりました。

これによって、柔軟な長期投資戦略を立てられます。

iDeCoは、掛け金が全額所得控除となることから運用益も非課税となる制度です。

ただし、60歳までは原則として引き出しができないため、長期の資産形成資金として利用しましょう。

5000万円の資産運用では、複数の税制優遇制度を組み合わせることによって税負担を抑えられます。

例えば、NISAで積極的な株式投資を行いながらiDeCoで長期の資産形成を図るという組み合わせがおすすめです。

これによって、リスクの異なる投資をそれぞれの税制メリットを活かしながら実行できます。

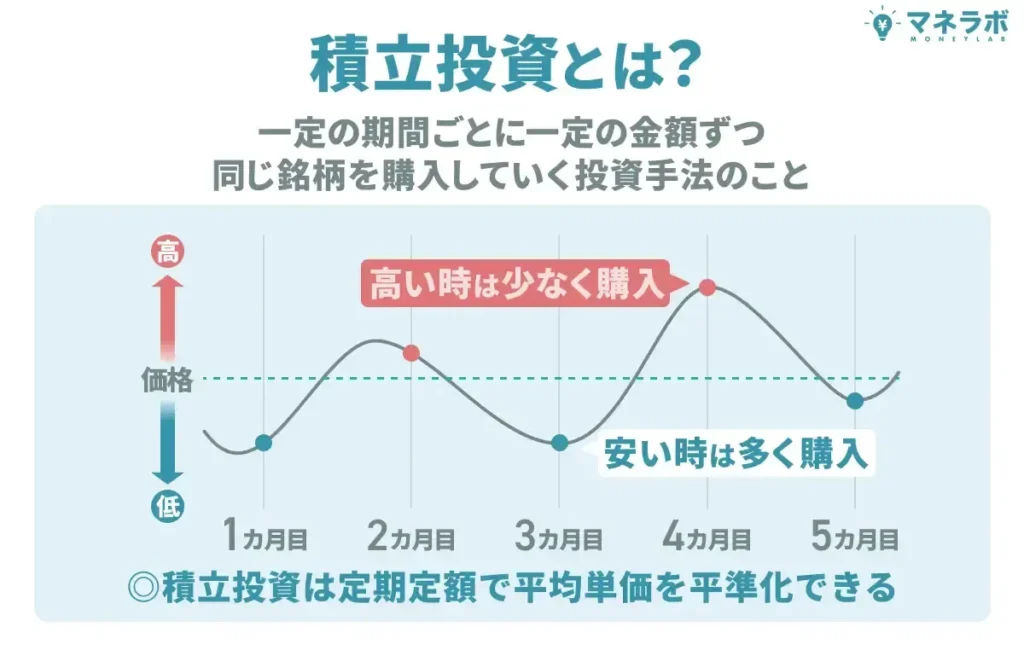

積立投資でリスク分散する

積立投資によって、市場変動リスクを抑えながら効率的に資産運用ができます。

投資のタイミングを分散させることでドルコスト平均法によって平均取得単価が抑えられるため、短期的な市場変動に左右されにくくなります。

ドルコスト平均法とは?

毎月一定額を継続的に投資する手法で、投資コストを平準化できる運用方法。

高値で少なく、安値で多く購入することで、平均取得単価を抑える効果がある。

具体的な運用方法としては、5000万円を12回に分けて投資する方法が考えられます。

例えば、毎月400万円程度を異なる資産に振り分けることで、1年かけて全額を投資可能です。

これによって、特定の時期に集中して投資するリスクを軽減できるでしょう。

生活費の3か月分の貯金を確保する

生活費の3ヶ月分の貯金を確保することで、予期せぬ出費が発生しても投資資金を取り崩すことなく、長期の運用計画を維持できます。

予期せぬ支出に備えることで、計画的に長期投資ができます。

5000万円の運用前に確保すべき貯金の目安は、次のとおりです。

| 世帯構成 | 月の生活費目安 | 必要な貯金額 |

|---|---|---|

| 単身世帯 | 20万円 | 60万円 |

| 2人世帯 | 30万円 | 90万円 |

| 3人世帯 | 40万円 | 120万円 |

生活費の3か月分の貯金を確保しておくことで、予期せぬ出費や緊急時に対応できます。

貯金は医療費や修繕費、失業時の生活費などさまざまな不測の事態に対応するための緊急時用の資金です。

特に、持病がある場合や自宅の築年数が古い場合は、より多くの緊急時用の資金を貯金で確保することをおすすめします。

また、大型支出(自動車の買い替えや住宅のリフォームなど)を予定している場合は、追加の資金を確保しておきましょう。

これらの費用は、年間収入の10〜20%程度を目安に積み立てることが望ましいといえます。

具体的な預け入れ先としては、普通預金と定期預金を組み合わせることをおすすめします。

普通預金で即時の出金に対応できる額を確保しながら残りを金利の良い定期預金で運用することで、利息収入を得られます。

5000万円の運用に関するよくある質問

5000万円の資産運用について、よくある質問と回答を解説します。

5000万円あったら何年暮らせる?

5000万円で暮らせる期間の目安は、次のとおりです。

| 世帯構成 | 月の生活費 | 暮らせる期間 |

|---|---|---|

| 単身世帯 (年金なし) | 25万円 | 約16年 |

| 単身世帯 (年金あり) | 25万円 | 約25年 |

| 2人世帯 (年金なし) | 35万円 | 約12年 |

| 2人世帯 (年金あり) | 35万円 | 約20年 |

生活費は地域や生活スタイルによって大きく異なります。

また、年金受給の有無によっても暮らせる期間が変わる点に注意が必要です。

5000万円でインデックス投資はどう?

5000万円をインデックス投資で運用する場合の配分例は、次のとおりです。

| インデックスの種類 | 過去10年平均リターン | 投資金額の目安 |

|---|---|---|

| TOPIXインデックス | 年7.2% | 2000万円 |

| S&P500インデックス | 年11.5% | 2000万円 |

| 新興国株式インデックス | 年5.8% | 1000万円 |

| インデックスの種類 | 年平均リターン | 初期投資額 | 1年後の金額 | 5年後の金額 | 10年後の金額 |

|---|---|---|---|---|---|

| TOPIXインデックス | 年7.2% | 2000万円 | 2144万円 | 2824万円 | 4000万円 |

| S&P500インデックス | 年11.5% | 2000万円 | 2230万円 | 3845万円 | 5920万円 |

| 新興国株式インデックス | 年5.8% | 1000万円 | 1058万円 | 1325万円 | 1750万円 |

| 合計 | 年9.1% | 5000万円 | 5432万円 | 7994万円 | 11670万円 |

このように各インデックスファンドの特徴を活かした資産配分を行うと、安定的なリターンを目指せます。

TOPIXインデックスは日本の主要企業を広く投資対象としているため、国内経済の成長をに伴って利益を得られます。

S&P500インデックスは、世界最大の株式市場である米国の大企業群への投資機会を提供することから、高い成長性が期待できます。

新興国株式インデックスは、中国やインドなど成長著しい新興国への分散投資が可能です。

インデックス投資のメリットとして、運用コストの低さが挙げられます。

一般的なアクティブファンドの信託報酬が年1%程度であるのに対して、インデックスファンドは0.1〜0.3%程度と大幅に低いといえるでしょう。

この低コストは、長期投資において大きなメリットをもたらすでしょう。

また、定期的な積立投資と組み合わせることで、市場のタイミングを気にすることなく着実な資産形成が可能です。

市場の変動に応じて配分比率を調整する「リバランス」を年1〜2回程度行うことで、リスクに備えられます。

1億円以上の金融資産があったら投資はいらない?

1億円の金融資産がある場合も、投資をおすすめします。

資産運用は資産の価値を守るために有効な手段です。

5000万円の運用と同様に、インフレリスクへの対応にはヘッジファンドや投資信託などある程度の利回りが期待できる投資先での資産運用をおすすめします。

まとめ

5000万円のおすすめ運用方法は、次のとおりです。

本記事ではシミュレーションの結果、5000万円を運用すると年利3%で20年後に9,030万円、年利5%で1億3,266万円、年利10%で3億3,637万円まで資産が増加することがわかりましたね。

それぞれの運用先のリスクとリターンのバランスを調整しながら、安定的な長期運用を目指しましょう。

セミリタイアに興味がある方は、以下の記事をご覧ください。