「コモンズ30ファンドの口コミや評判・評価が気になる…」

「コモンズ30ファンドの実績を知りたい!」

「ひふみプラスと比較するとどっちがおすすめ?」

コモンズ30ファンドは、30年の投資目線により、有望な国内のグローバル企業約30銘柄に集中投資するアクティブファンドです。

2009年に運用を開始して以降、安定したパフォーマンスを出し続けています。

本記事では、コモンズ30ファンドの特徴やチャート分析、口コミ・評判や評価などについて徹底解説。

コモンズ30ファンドへの投資を検討している方は、ぜひ最後までご覧ください。

コモンズ30ファンド【ファンド分析】

コモンズ30ファンドは、グローバル経済で活躍する国内企業約30社に集中投資するアクティブファンドです。

ここでは、コモンズ30ファンドに関する基本情報について解説します。

コモンズ投信とは?

| 銘柄名 | コモンズ30ファンド |

|---|---|

| 運用会社 | コモンズ投信株式会社 |

| 設定日 | 2009年1月 |

| 償還日 | 無期限 |

| 信託報酬 | 1.078% |

| NISA | 成長投資枠 つみたて投資枠 |

| 運用区分 | アクティブ型 |

| 販売会社例 | 楽天証券 SBI証券 マネックス証券 |

コモンズ30ファンドは、30年の長期目線を持って、成長が見込まれる日本株約30銘柄に集中投資する投資信託です。

「誰もが長期的な資産形成が出来る長期投資のファンド」を目指すコモンズ投信株式会社が運用しています。

NISAの成長投資枠、つみたて投資枠にも採用されているので、非課税で運用することが可能です。

コモンズ30ファンド【運用方針】

コモンズ30ファンドは、日本株約30銘柄に集中投資するアクティブファンドです。

30年の長期にわたって、世界で成長し続けられるグローバル企業に絞って投資することで、高い利回りを目指しています。

コモンズ30ファンドの投資先企業は、下記5つの評価基準により選定されています。

| 5つの軸 | 選定基準 |

|---|---|

| 収益力 | 営業利益率、ROEなどの財務的価値が優れ、長期的な収益力が見込まれれる |

| 競争力 | 技術やサービスの開発、市場の開拓に積極的に取り組んでいる。 |

| 経営力 | 経営トップの向上心が高く、外部の知見も取り入れている。 |

| 対話力 | 顧客、社員、取引先、株主、社会などとの対話を重視している。 |

| 企業文化 | 企業理念・価値観を組織内に共有し、具体的な行動に結び付けている。 |

コモンズ30ファンド【組み入れ銘柄】

コモンズ30ファンドの投資対象として組入されている約30銘柄は下記の通りです。

| 銘柄名 | セクター |

|---|---|

| 日揮ホールディングス株式会社 | 資源・エネルギー |

| 丸紅株式会社 | 資源・エネルギー |

| 三菱商事株式会社 | 資源・エネルギー |

| 旭化成株式会社 | 新素材 |

| 信越化学工業株式会社 | 新素材 |

| 日東電工株式会社 | 新素材 |

| 味の素株式会社 | ウェルネス |

| 株式会社資生堂 | ウェルネス |

| エーザイ株式会社 | ウェルネス |

| シスメックス株式会社 | ウェルネス |

| エムスリー株式会社 | ウェルネス |

| 株式会社セブン&アイ・ホールディングス | 生活ソリューション |

| 楽天株式会社 | 生活ソリューション |

| 任天堂株式会社 | 生活ソリューション |

| ヤマトホールディングス株式会社 | 生活ソリューション |

| 株式会社KADOKAWA | 生活ソリューション |

| 株式会社ディスコ | 精密テクノロジー |

| SMC株式会社 | 精密テクノロジー |

| 株式会社堀場製作所 | 精密テクノロジー |

| 東京エレクトロン株式会社 | 精密テクノロジー |

| 株式会社日立製作所 | 社会インフラ |

| 株式会社デンソー | 未来移動体 |

| 本田技研工業株式会社 | 未来移動体 |

| リンナイ株式会社 | 快適空間 |

| ダイキン工業株式会社 | 快適空間 |

| 株式会社マキタ | 快適空間 |

| 株式会社小松製作所 | 地球開発 |

| 株式会社クボタ | 地球開発 |

| ユニ・チャーム株式会社 | ライフサイクル |

(2024年10月時点)

運用方針でも解説した通り、30銘柄すべて世界で活躍するグローバル企業で構成されている点が特徴です。

セクターで分類すると10種類程度に絞って集中投資していることがわかります。

コモンズ30ファンドがどのような運用方針で、どのような銘柄に投資しているのか理解した上で、投資を検討しましょう。

組入銘柄の1つ、丸紅株については以下の記事で解説しています。

コモンズ30ファンド【基準価額と最新チャート】

コモンズ30ファンドの最新基準価額は50,533円(2024年10月現在)です。

コモンズ30ファンドのチャートは上記の通りで、長期的に右肩上がりで成長しています。

コモンズ30ファンド【利回り】

コモンズ30ファンドが、中長期的に安定した利回りを達成しているのか気になる人も多いでしょう。

コモンズ30ファンドの直近6ヶ月および1〜5年の利回りは下記の通りです。

| 期間 | 利回り |

|---|---|

| 6ヶ月 | 18.07% |

| 1年 | 17.60% |

| 3年 | 12.98% |

| 5年 | 15.20% |

上記表の通り、コモンズ30ファンドは、直近5年間で安定して10%以上の利回りを達成しています。

コモンズ30ファンド【信託報酬・手数料】

コモンズ30ファンドの信託報酬や手数料は、アクティブファンドとしては安いといえます。

金融庁によるとアクティブファンドの信託報酬平均は1.56%、インデックスファンドおよびアクティブファンドを合わせた信託報酬平均は1.42%です。

コモンズ30ファンドの信託報酬(運用管理費用)は1.078%なので、平均値と比べて信託報酬が安いことがわかります。

コモンズ30ファンド同様、国内株式に投資する人気アクティブファンド「ひふみプラス」および「さわかみファンド」と手数料を比較してみましょう。

| 銘柄 | 信託報酬 | 購入時手数料 |

|---|---|---|

| コモンズ30ファンド | 1.078% | なし |

| ひふみプラス | 1.078% | なし |

| さわかみファンド | 1.1% | なし |

上記の通り、信託報酬に関しては、コモンズ30ファンドとひふみプラスが1.078%で、さわかみファンドは、やや高い1.1%です。

購入時手数料は、3銘柄ともにかかりません。

このことから、コモンズ30ファンドの信託報酬や手数料は、アクティブファンドとしては安いといえます。

コモンズ30ファンドの評判・評価【良い評判・口コミ】

コモンズ30ファンドは投資家からどのような評価を受けているのでしょうか?

SNSや掲示板から良い評判・口コミについてまとめました。

良い評判1. 大型グロース銘柄がしっかり組み込まれている

コモンズ30ファンドは、大型グロース銘柄がしっかりと組み込まれており、成長ポテンシャルが高いと評価されています。

大型グロース銘柄は、市場での影響力が大きく、安定した成長を期待できる点がメリットです。

たとえば、組入銘柄の1つである丸紅の株価は2020年時点で約500円でしたが、2024年7月現在の株価は約3,000円です。

このように、大型株でありながら中長期的に数倍に株価が成長している銘柄へ投資しているので、コモンズ30ファンドは優良銘柄といわれています。

良い評判2. 長期投資ファンドとして結果を残している

コモンズ30ファンドは、30年スパンを想定した長期投資を基本としたファンドであり、安定した利回りを維持しています。

過去5年間は、安定して10%以上の高利回りを達成している点が特徴です。

短期間で大きなリターンを狙うテーマ株と異なり、長期的に安定的にリターンを出し続けているので、投資初心者でも手を出しやすい銘柄と言えるでしょう。

良い評判3. 積立NISAで投資可能

コモンズ30ファンドは、つみたてNISAの対象ファンドであり、税制優遇を受けながら投資できる点が評価されています。

2024年からは新NISAのつみたて投資枠、成長投資枠に採用されているため、最大で年間360万円まで運用可能です。

課税口座ではなくNISA口座で運用すれば、運用益が非課税になります。

高利回りで運用しても、利益に対して税金が発生しないので、投資家にとっては大きなメリットと言えるでしょう。

良い評判4. 時代に合わせて組み入れ銘柄を変更している

コモンズ30ファンドは、時代の変化に対応して組み入れ銘柄を柔軟に変更している点が評価されている銘柄です。

市場環境や経済状況の変化に応じて、適切な銘柄選定を行うことで、ポートフォリオの質を維持しています。

コモンズ30ファンドの過去の運用報告書を分析すると、随時新たな成長企業や市場のトレンドに対応した銘柄が追加されていることが確認できます。

このように、コモンズ30ファンドは柔軟に組入銘柄を入れ替えしているので、安定した利回りを維持できているのです。

コモンズ30ファンドの評判・評価【悪い評判・口コミ】

コモンズ30ファンドは良い評判が多い一方で、悪い評判・口コミもあります。

メリット・デメリットを踏まえた上で、投資を検討しましょう。

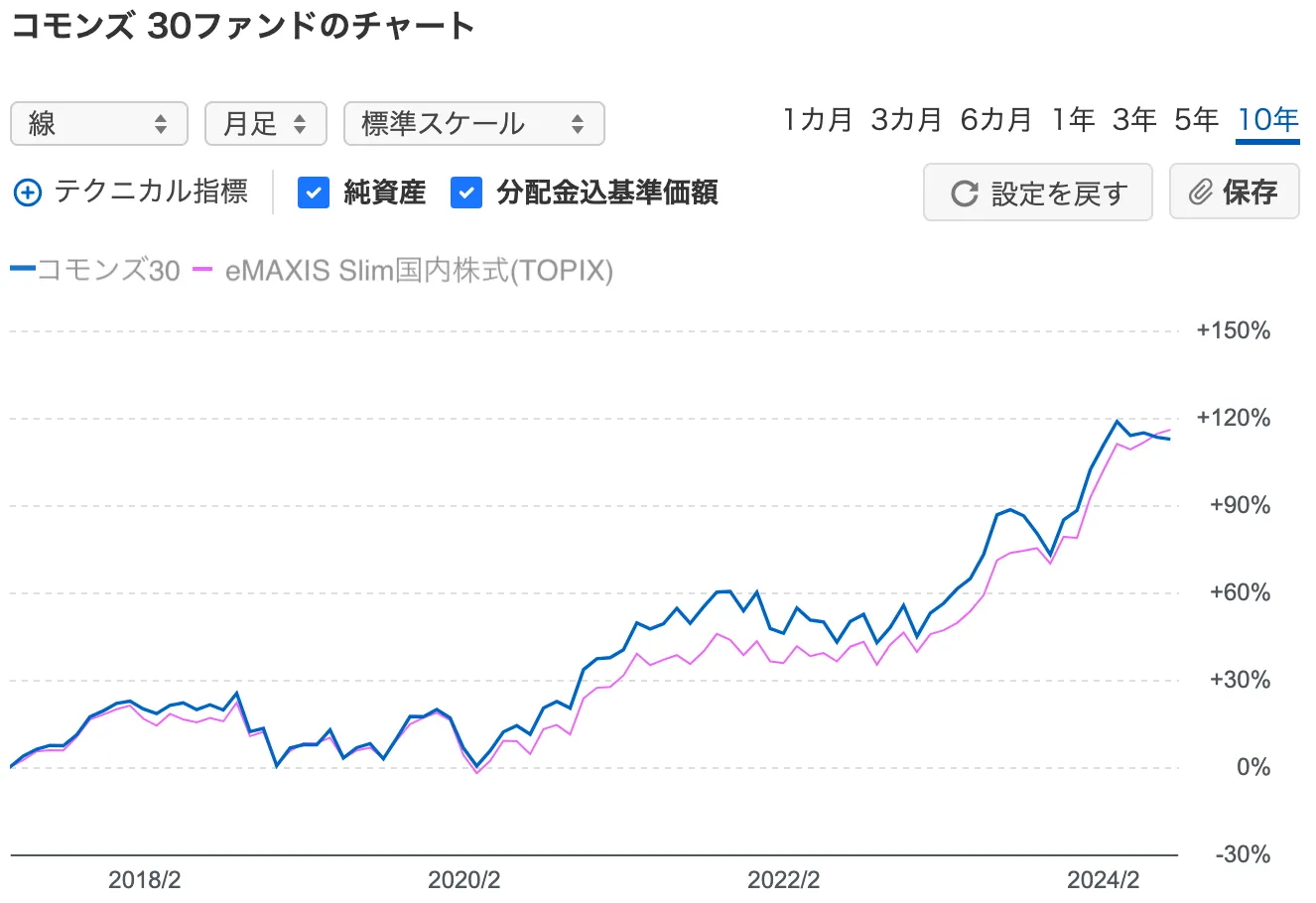

悪い評判1. TOPIXの方が成績が良い場面もある

上記チャートの通り、コモンズ30ファンドとTOPIX(東証株価指数)に連動するインデックスファンドeMAXIS Slim国内株式(TOPIX)を比較すると、場面によってはeMAXIS Slim国内株式(TOPIX)の方が成績が上回っています。

アクティブファンドは手数料が高い代わりに、インデックスファンドよりも好成績を収めることが使命です。

しかし、実際のところインデックスファンドとのパフォーマンスの差はほとんどありません。

インデックスファンドよりもパフォーマンスが劣っている場面もあることから、コモンズ30ファンドをおすすめしない声も上がっています。

悪い評判2. 指数とほぼ同じなのに信託報酬が高い

コモンズ30ファンドはTOPIXの指数と似たような値動きをしているのに、信託報酬が高いという指摘があります。

TOPIXに連動するインデックスファンドのeMAXIS Slim国内株式(TOPIX)とコモンズ30ファンドの信託報酬、購入時手数料を比較してみましょう。

| 銘柄 | 信託報酬 | 購入時手数料 |

|---|---|---|

| コモンズ30ファンド | 1.078% | なし |

| eMAXIS Slim国内株式 (TOPIX) | 0.143% | なし |

上記の通り、信託報酬はインデックスファンドのeMAXIS Slim国内株式(TOPIX)の方が圧倒的に安くなっています。

インデックスファンドよりも高いパフォーマンスを出せないのであれば、アクティブファンドに投資するメリットがありません。

このことから、コモンズ30ファンドに対する悪い評判が出回っています。

コモンズ30ファンド【今後の見通し】

コモンズ30ファンドは2009年の設定以来、右肩上がりで価格が上昇し続けているため、今後も長期的に見ると上昇し続けるでしょう。

コモンズ30ファンドが今後も上昇し続ける理由は2つあります。

- 30年の長期目線で投資しているから

- 時代の流れに合わせて銘柄の組み替えを行なっているから

運用方針が明確なため、長期にわたって安定した利回りを達成し続けています。

ただし、アクティブファンドなのにインデックスファンドと同等のパフォーマンスしか残せていないことから物足りなさを感じている人もいるでしょう。

安定かつ高利回りを目指すならヘッジファンド

コモンズ30ファンドよりも高利回りで安定したリターンを得たい場合は、ヘッジファンドがおすすめです。

ヘッジファンドであれば、安定して平均利回り10%以上を目指せます。

年利10%以上を目指せる日本国内のおすすめヘッジファンドは以下の通りです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、事業投資やWeb3分野への投資、ファイナンスで利回りを追求しているヘッジファンドです。

投資対象が幅広くポートフォリオに分散性があるため、アクションの運用実績は極めて堅調です。

- 年利17%超の高リターン

-

昨年度は年利17.35%という驚異的な実績を達成。1,000万円の出資で年間170万円以上のリターンが期待できます。

- プロの判断による分散投資

-

金融業界30年以上の経験を持つ代表が、事業投資・Web3・ファイナンスの3領域へ最適な配分で運用。リスクを抑えながら高利回りを実現します。

- 下落相場に強い運用力

-

2024年8月の日経平均12%急落時も月間+2.3%のプラスを維持。市場環境に左右されにくい安定した運用が強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

昨年度の実績である年利17%をベースにシミュレーションしてみましょう。

出資額別の年間リターン

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

優秀な役員陣

アクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

なぜ下落相場に強いのか

2024年8月、日経平均株価は12%もの急落を記録しました。多くの投資家が損失を被る中、アクション合同会社は月間+2.3%のプラスを維持。この下落耐性こそ、アクションの大きな強みです。

一般的な投資信託やヘッジファンドは、株式や債券など金融市場と連動する資産が中心です。そのため、市場全体が下落すれば、運用成績も悪化しやすい構造にあります。

一方、アクションは以下の3領域に分散投資しています。

| 投資領域 | 市場連動性 | 特徴 |

|---|---|---|

| 事業投資 | 中 | 企業価値向上による長期的なリターン |

| Web3事業 | 低〜中 | 株式市場とは異なる値動き |

| ファイナンス | 低 | 短期与信・ファクタリングで安定収益 |

特にファイナンス領域は、株式市場の上下に関係なく貸付利息やファクタリング手数料が収益源となるため、相場急変時のクッション役を果たします。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは2023年設立の日本の新興ヘッジファンドです。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

- 平均年利29%の実績(設立前の実績)

- 直近5年の成長率は277%(設立前の実績)

- 500万円~投資相談可能

- 運用レポートは月1回発行

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

単純計算で1,000万円が3,770万円になる成長率です。

GFマネジメントのファンドマネージャーの経歴はまさに金融エリートです。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

経歴にもあるようにGFマネジメントのファンドマネージャーは、付加価値の高い産業であるテクノロジーやヘルスケアの専門家です。

GFマネジメントのファンドマネージャーの専門的な知識や分析力を活かして、日本の大型株でポートフォリオを組む戦略を採用し、上記のような実績を残してきました。

GFマネジメントは、「株式投資が難しくて失敗した経験があり、ハードルを感じている」「運用を優秀なファンドマネージャーに任せたい」という方におすすめできる投資先です。

具体的な投資事例や詳しい戦略、今後の方針は無料の面談で聞くことができますので、まずは問い合わせてみてください。

コモンズ30ファンドの評判・評価は?【関連してよくある質問】

最後に、コモンズ30ファンドに関するよくある質問をまとめました。

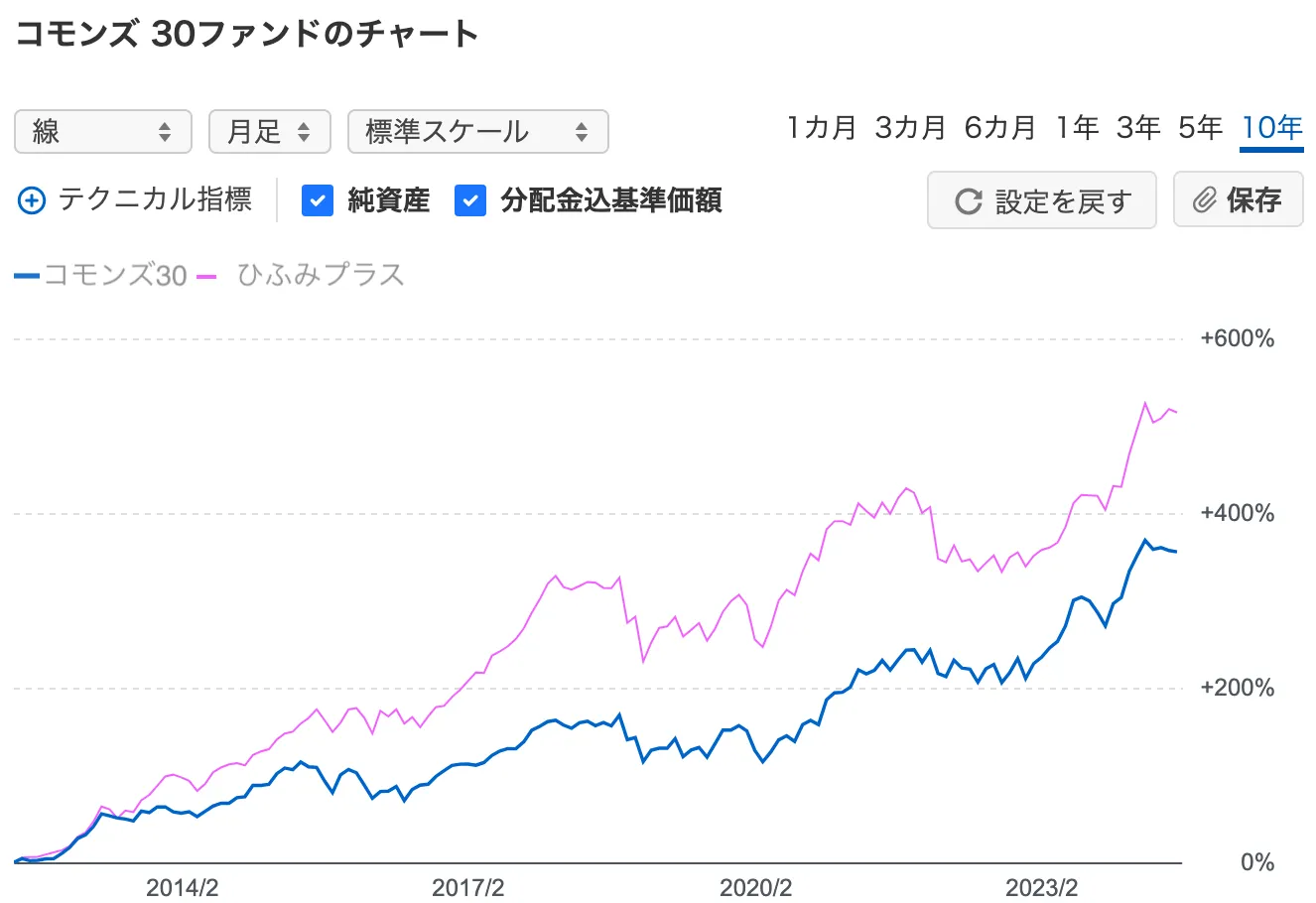

ひふみプラスと比較して成績が良いのはどっち?

コモンズ30ファンドとひふみプラスのチャートを比較すると、ひふみプラスの方が高いパフォーマンスを出しています。

信託報酬に差はないので、利回りを重視するのであれば、ひふみプラスの方がおすすめです。

楽天証券やSBI証券で購入可能ですか?

コモンズ30ファンドは楽天証券、SBI証券のどちらでも購入できます。

楽天経済圏で楽天ポイントを貯めたい人には、楽天証券。

Vポイントを貯めたいユーザーにはSBI証券をおすすめします。

つみたてNISAで投資可能ですか?

コモンズ30ファンドは、つみたてNISAの対象銘柄でした。

2024年からは新NISAになり、つみたて投資枠、成長投資枠の対象銘柄として取り扱われています。

つみたて投資枠では年間最大120万円、成長投資枠では年間最大240万円まで投資可能です。

分配金はありますか?

コモンズ30ファンドは、2021年まで分配金を出していましたが、2022年以降は分配金を出していません。

直近5年間の分配金の履歴は下記の通りです。

| 年度 | 分配金 |

|---|---|

| 2020年 | 250円 |

| 2021年 | 300円 |

| 2022年 | 0円 |

| 2023年 | 0円 |

| 2024年 | 0円 |

まとめ

コモンズ30ファンドは、30年の長期目線で成長が期待できる日本企業約30銘柄に集中投資するアクティブファンドです。

長期にわたって右肩上がりで価格が上昇し続けている点は評価できるものの、アクティブファンドとしてはパフォーマンスが物足りないという声もあります。

安定して10%以上の平均利回りを目指したい場合は、ヘッジファンドへの投資を検討しましょう。

日本株への投資を検討している方は、次の記事がおすすめです。