「三井住友信託銀行のファンドラップの評判は?」

「運用実績や手数料は妥当なの?」

「大手他社のラップ口座と比較して評判はどう?」

三井住友信託銀行のファンドラップは、投資家の目標やリスク許容度に応じて、複数の投資信託を組み合わせて運用する資産管理サービスです。

専門知識を持つ三井住友信託銀行のアドバイザーが顧客ごとにポートフォリオを提案するため、投資初心者でも効率的な運用が可能です。

一方で、ネット上では手数料の割に運用実績が物足りないとの理由から「ファンドラップはおすすめしない」という意見もあります。

そこで本記事では、三井住友信託銀行のファンドラップの概要、運用実績、評判、メリット・デメリット、今後の見通し、ファンドラップに代わるおすすめ運用先などを詳しく解説します。

ぜひ投資判断の参考にしてください。

三井住友信託銀行のファンドラップとは【2025年最新】

三井住友信託銀行が提供するファンドラップは、投資一任運用商品(ラップ口座)のひとつです。

ラップ口座とは、顧客一人ひとりの資産運用目標やリスク許容度に応じて、複数の金融商品(投資信託や株式、債券、ETFなど)を組み合わせ、運用の方針決定から商品の選定・見直しまでを専門家が一任で行う資産運用サービスです。

ラップ口座のうち、ファンドラップは、主に複数の投資信託を組み合わせて運用を行う形式であり、比較的少額から始められる点や分散投資のしやすさが特徴です。

通常の投資信託のように自分で商品を選ぶ必要はなく、要望や意向を伝えるだけで、運用のプロであるファンドマネージャーが運用方針の決定・資産配分(ポートフォリオの構築)・商品の売買・リバランスまで一貫して対応してくれます。

三井住友信託銀行では、以下の2種類のファンドラップ商品を提供しています。

- ファンドラップ:標準的な一任運用サービス

- ファンドラップ・プレミアム:より高度な運用設計ときめ細やかなフォローアップ体制を備えた上位プラン

以下でそれぞれの特徴を詳しく見てみましょう。

①ファンドラップ

まず、三井住友信託銀行ファンドラップの概要は以下の通りです。

| サービス名 | 三井住友信託ファンドラップ「ファンドラップ」 |

|---|---|

| 契約金額 | 500万円以上1円単位 追加入金は100万円以上1円単位 |

| 投資対象商品 | 国内投資信託 |

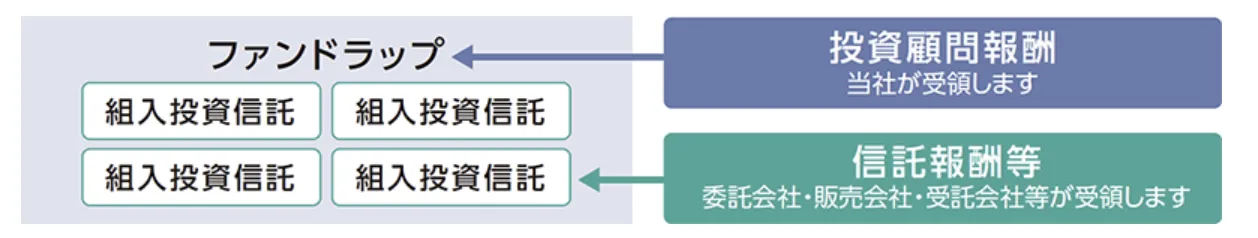

| 費用 | 投資顧問報酬(固定報酬型または成功報酬併用型) 投資信託の信託報酬 |

| サービスの流れ | ①投資目的・方針の確認 ②ポートフォリオ等の提案 ③投資一任契約の締結 ④投資一任契約に基づいた運用 ⑤定期的な運用報告 ⑥ポートフォリオ等の見直し |

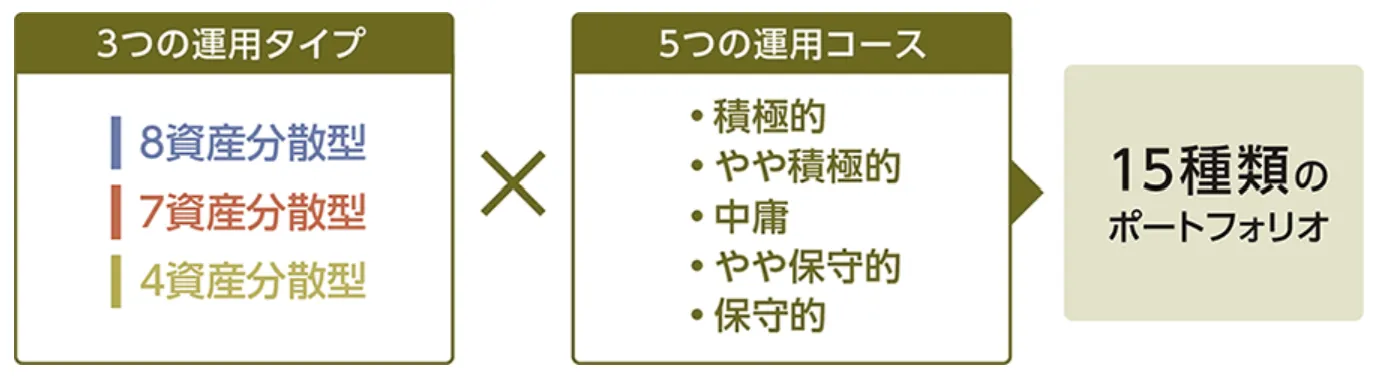

三井住友信託銀行の「ファンドラップ」には、「資産分散型」と「株式特化型」の二つの運用タイプがあります。

株式特化型は、その名の通り、株式に投資する投資信託(ファンドオブファンズ)のみで運用するタイプです。

資産分散型は、国内外の債券・株式・REITやコモディティ・ヘッジファンドなどの資産に投資する投資信託を組み合わせ、分散投資を行うタイプです。

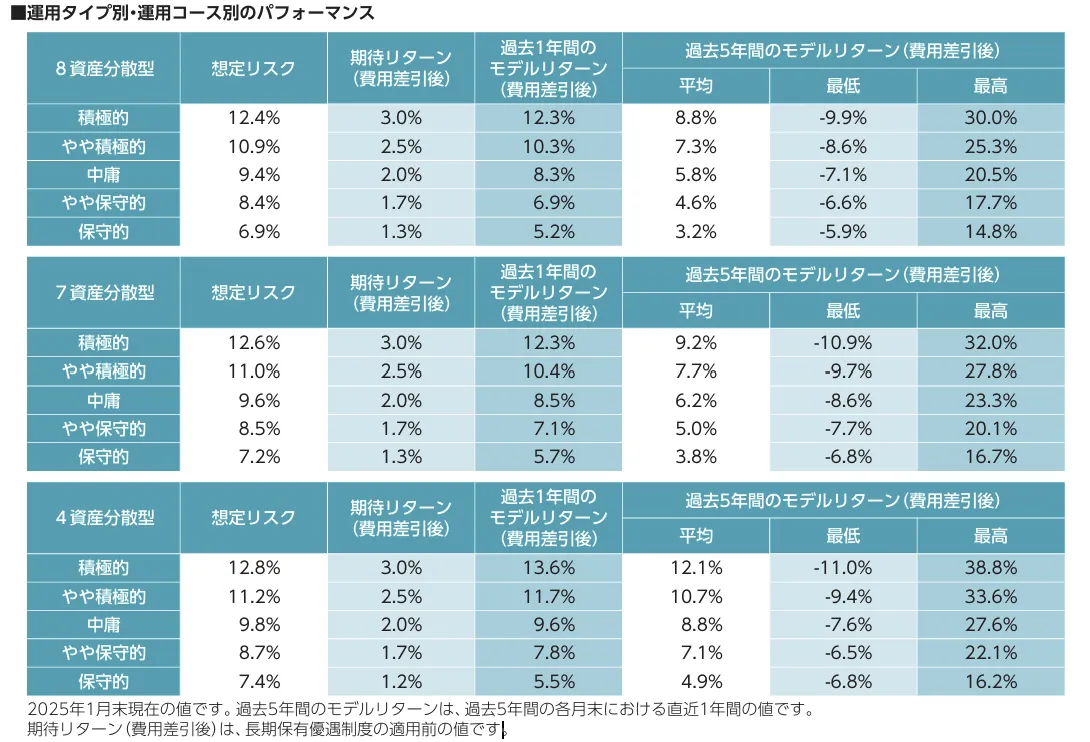

資産分散型では、上図の「3つの運用タイプ」とリスク許容度別の「5つの運用コース」を掛け合わせた15種類のポートフォリオの中から自分に合うコースを選択します。

運用中には、基本資産配分の見直し(年1回)、組入投資信託の見直し(随時)、リバランス(3か月ごと)など、市場環境の変化に応じてリスクを抑えるための調整を行います。

投資家は毎月送られてくる運用報告書や、ファンドラップ専用サイトにて、運用資産の状況を確認できます。

「ファンドラップ・プレミアム」と比べると、運用に対する個別フォローやアドバイスの提供はやや簡素であるものの、基本的な一任運用機能は共通です。

②ファンドラップ・プレミアム

次に、「ファンドラップ・プレミアム」の概要を確認してみましょう。

| サービス名 | 三井住友信託ファンドラップ「ファンドラップ・プレミアム」 |

|---|---|

| 契約金額 | 1億円以上1円単位 追加入金は100万円以上1円単位 |

| 投資対象商品 | 国内投資信託 |

| 費用 | 投資顧問報酬(固定報酬型または成功報酬併用型) 投資信託の信託報酬 |

| サービスの流れ | ①PLAN:投資目的・方針の確認と提案 ②DO:投資一任契約の締結・運用開始 ③CHECK:定期的な運用報告 ④ACT:ポートフォリオ等の見直し ※運用タイプ/コース/スタイル/各機能の見直し/キャッシュ比率の調整 |

「ファンドラップ・プレミアム」は、商品の特性については通常の「ファンドラップ」と大きな違いはありませんが、運用担当者のきめ細かいフォローが特徴です。

通常のファンドラップよりも、人件費を含めた管理コストが高くなるため、初回の申込金額は通常のファンドラップ(500万円以上)より高額の1億円以上になります。

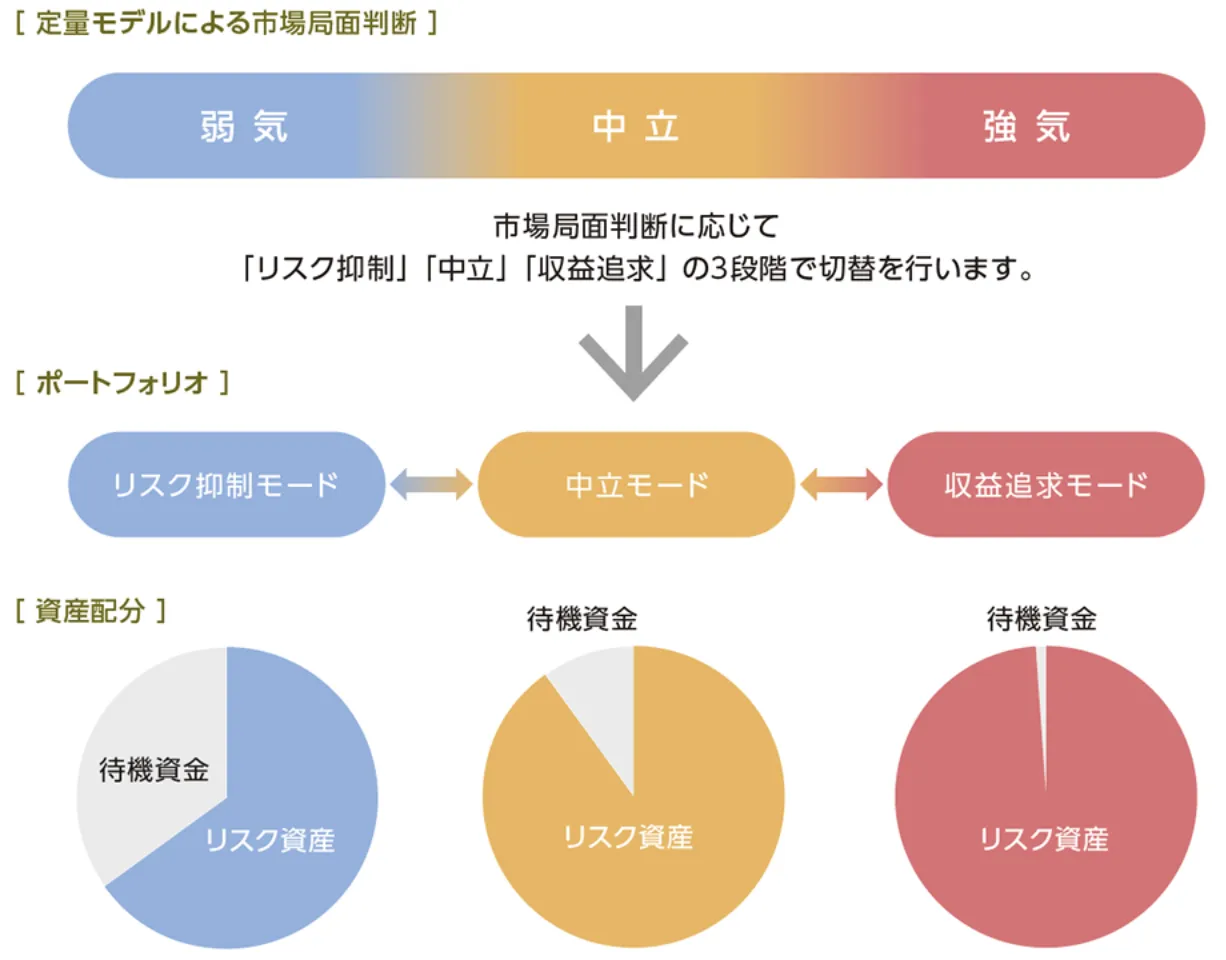

運用タイプには、株式特化型・資産分散型の他に、リスク資産調整型があります。

通常のファンドラップと同じく、株式特化型は国内株式のみまたは外国株式のみでの運用。資産分散型は以下15種類のポートフォリオから選びます。

ただし、「外国株式・外国債券の中でも新興国は除外して先進国だけに投資したい」「コモディティの中でもゴールドだけに投資したい」などより細かな選択が可能です。

リスク資産調整型は、ファンドラップ・プレミアムの運用者の投資判断に基づき、経済指標や中長期的な経済見通しなどを用いて、複数のポートフォリオ(3種類)を機動的に切り替えることで、市場環境に応じた柔軟な運用を行います。

このように「ファンドラップ・プレミアム」は、通常の「ファンドラップ」よりも柔軟な資産配分やリスク調整が可能で、投資家一人ひとりのニーズに応じたポートフォリオのカスタマイズや、専任担当者との個別相談など、より手厚いサポートが受けられます。

三井住友信託銀行ファンドラップの良い評判・メリット

三井住友信託ファンドラップの概要が理解できたところで、続いては、実際によく話題に挙がる評判をもとに、代表的なメリットを整理していきます。

良い評判①資産運用を専門家に一任できる

三井住友信託ファンドラップが評判を集めている理由の一つが、金融業界で実績のある三井住友信託銀行の、経験豊富なファンドマネージャーやアナリストに資産運用を一任できる点です。

金融商品は種類も多く複雑で、価格やチャートの動きも日々変化するため、一定の知識がある人であっても、片手間で継続的に市場を追い、チャートを分析し続けるのは容易ではありません。投資知識の不十分な初心者の方は、言うまでもなく、さらに難易度は高まります。

前述のとおり、三井住友信託銀行のファンドラップを利用すれば、手数料を支払うことで、銘柄選定・売買・リバランスまでの全てをプロに任せることが可能です。

投資の知識や時間がなくても、国内外の株式・債券・不動産投信などへ分散投資でき、特定資産のリスクを抑えながら安定的なリターンを目指せる点が一定の評価を得ています。

良い評判②17種類のポートフォリオから選べる

三井住友信託ファンドラップでは、資産分散型15種類・株式特化型2種類を含む、計17種類のポートフォリオから自身の運用方針に合ったものを選ぶことができます。

さらにファンドラップ・プレミアムでは、市場局面に応じて3つのポートフォリオを自動で切り替える「リスク資産調整型」も選択可能です。

ファンドラップを利用しない場合、自分で複数の投資信託を選び、資産配分を調整して運用することも可能ですが、知識や経験が求められるうえ、相場の変動に応じて常にリバランスを行う必要があるため、初心者や多忙な人がプロと同じ精度で対応するのは容易ではありません。

三井住友信託ファンドラップを利用すれば、手間暇を掛けずに、自分に合った運用ポートフォリオを維持できる点も評判の理由の一つです。

良い評判③運用後のサポートや付随サービスが充実

三井住友信託銀行のファンドラップは、運用開始後のサポート体制や付随するサービスが充実している点でも評判です。具体的には、以下のような特徴があります。

①継続的な運用報告とアドバイス

運用開始後も、専門のアドバイザーが定期的に運用状況を報告し、市場環境や顧客の資産状況に応じたアドバイスを提供します。投資家はこれにより、自身のポートフォリオの進捗を把握し、必要に応じて運用方針の見直しを行うことができます。

②人生安心パッケージや家族おもいやりパッケージ

三井住友信託銀行では、投資一任運用商品に付随する「人生安心パッケージ」や「家族おもいやりパッケージ」といった付帯サービスも提供しています。

「人生安心パッケージ」は、ファンドラップの契約金額に応じて、がん保障や介護保障、または傷害保障が付帯される保険サービスで、保険料は三井住友信託銀行が負担するため、投資家に追加費用はかかりません。

「家族おもいやりパッケージ」は、顧客の資産を家族へ円滑に承継するためのサポートサービスです。相続発生時に一括で資金を交付する「相続時一括交付型」と、生前贈与を支援する「定時払戻・暦年贈与サポート型」があります。

このように、単なる資産運用サービスにとどまらず、将来の暮らしや家族の資産承継を見据えた包括的なサポートを受けられるのもメリットです。

③多彩な会員サービス

ファンドラップ・プレミアム会員向けには、所定のダイナースクラブカードを年会費無料で保有できる特典もあります。

さらに、カードの年間利用額に応じてJCBギフトカードのプレゼントがあるほか、ダイナースクラブカードの持つ「エグゼクティブ ダイニング」や「空港ラウンジ利用」、「コナミスポーツクラブ優待」といった付帯サービスも利用でき、資産運用と合わせて、より豊かなライフスタイルをサポートするプログラムとなっています。

このように三井住友信託銀行のファンドラップは、プロによる一任運用に加え、多様なポートフォリオや充実したサポートなど、長期的な資産設計をサポートする体制が整っている点も評判の理由となっています。

三井住友信託銀行ファンドラップの悪い評判・デメリット

上では、三井住友信託ファンドラップの良い評判について解説しましたが、必ずしもメリットだけではありません。

続いて、三井住友信託銀行ファンドラップを利用する際に注意すべき点や、実際に寄せられているネガティブな評判について整理します。

悪い評判①運用実績が手数料に見合わない

専門家に資産運用を一任できる利便性が魅力ですが、その一方で、手数料が比較的高めに設定されている点がデメリットとされています。

運用資産の評価額に応じた「投資顧問報酬(固定報酬+成功報酬)」に加え、組入投資信託の「信託報酬」も間接的に発生します。

投資信託を自分で購入した場合と、三井住友信託銀行の通常のファンドラップを利用した場合の手数料の違いは下表のとおりです。

| 三井住友信託 ファンドラップ | 投資信託 (インデックス型) | |

|---|---|---|

| 投資顧問報酬 | ▼資産分散型 【定報酬型】 1.1%~1.54% (最初の2年間) 0.77%~1.078% (2年経過後) 0.55%~0.77% (5年経過後) 【成功報酬併用型】 0.605%~1.023% (最初の2年間) 0.4235%~0.7161% (2年経過後) 0.3025%~0.5115% (5年経過後) +成功報酬支払基準額からの超過金額に対して16.5% | 無し |

| ▼株式特化型 【定報酬型】 0.781%~1.1% (最初の2年間) 0.5467%~0.77% (2年経過後) 0.3905%~0.55% (5年経過後) 【成功報酬併用型】 0.429%~0.726% (最初の2年間) 0.3003%~0.5082% (2年経過後) 0.2145%~0.363% (5年経過後) +成功報酬支払基準額からの超過金額に対して16.5% | ||

| 購入時手数料 | 無し | ノーロード (無料)が主流 |

| 組入投資信託 の信託報酬 | ~年0.935% (税込み) | 年0.05%~0.5%程度 (税込み) |

| 信託財産留保額 | 無し | 0~0.3% (解約時のみ発生) |

※三井住友信託ファンドラップの手数料詳細はこちら

※三井住友信託ファンドラップ・プレミアムの手数料詳細はこちら

成功報酬併用型の場合、定形報酬型よりも固定報酬率が低く設定されていますが、利益が発生した場合はその利益の16.5%という多額の手数料を支払わなければなりません。

市場が好調な時には利益を享受できますが、運用成績が低調であったり、市場の下落局面では、高い手数料が利益を圧迫し、「手数料に見合わない」と感じる顧客も少なくありません。こうした点が否定的な評判にも繋がっているようです。

では実際に、三井住友信託銀行のファンドラップがどの程度のリターンを上げているのか、15種類のモデルコースの過去の実績を確認してみましょう。

資産分散型の各コースの運用実績

※値は2025年1月末時点

上表の「過去5年間のモデルリターン(費用差引後)」の「平均」を見ると、例えば「7資産分散型」の「積極的」コースでは平均9.2%、「中庸」コースでは平均6.2%と、決して悪くはありません。

一方、参考指標として、類似のバランス型の投資信託「のむラップ・ファンド(積極型)」は同期間で年率約13%、「普通型」でも約8%のリターンを記録しています。

なお、三井住友信託ファンドラップの数値は「直近1年間の成績」を毎月末に記録した平均であり、「のむラップ・ファンド」はトータルリターンを基にした年率(複利)です。

算出方法が異なるため単純比較はできませんが、両者のリターン水準を総合的に見ると「のむラップ・ファンド」の方がより高い実績を残した可能性も考えられます。

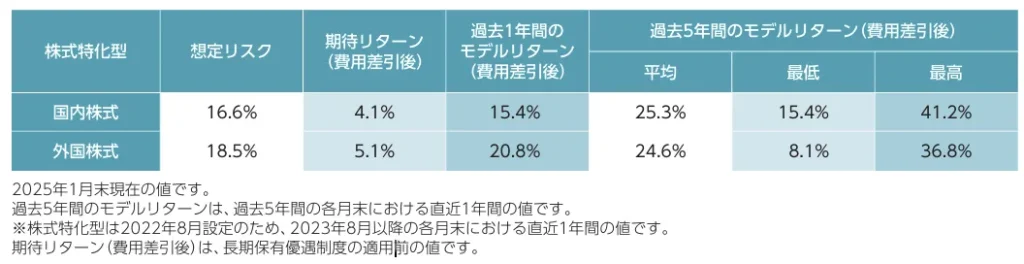

株式特化型の2コースの運用実績

次に株式特化型の運用実績を確認すると、国内株式コースの過去5年間の平均リターンは25.3%、外国株式コースでは24.6%と非常に好調に見えます。

ただし、注記の通りこれらのコースは2022年8月に設定されたため、「過去5年間のモデルリターン」とはいえ、実際には2023年8月末以降の各月末における直近1年間のリターンを平均したに過ぎません。

2023年後半〜2024年にかけて株式市場が好調だった点を踏まえると、現在のリターン水準は一時的な相場上昇の影響を強く受けている可能性があります。

こちらも同様に算出方法が違うため単純比較はできませんが、インデックスファンドの年率リターンと比較することで、一定の目安として位置づけることはできるでしょう。

【参考】2023年8月末~2025年1月末のインデックスファンドのリターン

eMAXIS Slim国内株式(TOPIX):年率約17%

eMAXIS Slim全世界株式(オール・カントリー):年率約25%

諸条件を踏まえると、三井住友信託ファンドラップの株式特化型では、短期的な相場の追い風を受けた可能性はあるものの、少なくとも直近のパフォーマンスにおいては競争力は高いと言えるでしょう。

一方で、資産分散型コースについては、同様のアクティブファンドと比較した場合、算出方法の違いにより単純な優劣はつけられないものの、特筆すべきリターンの優位性は見えにくいのが実情です。

そのため、ラインナップされているすべてのファンドラップ商品が、あらゆる投資家にとって「手数料に見合う価値がある」と断言するのは難しいと言えるでしょう。

悪い評判②運用商品を自分で細かく選べない

三井住友信託ファンドラップでは、顧客のリスク許容度や運用ニーズに応じたポートフォリオ(運用コース)に基づいて運用が行われます。

運用を完全に一任する「おまかせ運用」が基本となるため、投資家自身が個別の投資信託の種類や銘柄を細かく選定することはできません。

投資信託は約6,000本以上あるので、多彩な選択肢の中から自分の投資方針に合った商品を選べないのは残念です。

専門家による分散投資というメリットの裏返しとして、個別の運用商品に対する選択の余地が少ない点がデメリットとして挙げられます。

悪い評判③最低投資金額が高い

ファンドラップは一般的に最低投資金額が高く、「気軽に始められない」といった評判が多く見られます。

三井住友信託銀行のファンドラップも同様で、500万円以上の運用資金がないと利用は難しく、初心者や少額投資希望者にとってはハードルとなります。特に「ファンドラップ・プレミアム」は1億円以上の契約が必要で、一般家庭には現実的とは言えません。

一方、近年では、リスクや運用目的に応じて運用を一任できる選択肢として、数万円から始められるロボアドバイザーなども登場しています。

これらと比較すると、ファンドラップは利用できる層が限定的で、手軽さに欠けるといった声もあり、最低投資金額の高さがサービス検討時の障壁になっていると言えるでしょう。

三井住友信託銀行ラップ口座の掲示板やSNSでの口コミは?(ひどい / 大損?)

ここまで解説してきた三井住友信託ファンドラップの特徴や注意点を踏まえたうえで、実際の利用者はどう感じているのでしょうか。SNSや掲示板での口コミを見てみましょう。

三井住友信託銀行のファンドラップを退職金で契約しました。最初のうちは収益がで出たのですが、現在は100万円のマイナスです。毎月顧問料を払いながらマイナスではたまりません。

三井住友信託銀行株式会社の質問・相談

三井住友信託でファンドラップを購入

購入時期 2017.秋 投資額 2千万 やや保守的現在の評価額が1950万ほどなので50万位の損失が出ています。

このまま見据えていた方が良いか、売却するか迷っています。置いておける資産ではありますが、購入後ファンドラップの手数料の高さ等、マイナス面が感じられていて。アドバイスお願いします!

YAHOO!JAPAN知恵袋

三井住友信託ファンドラップについてSNSや掲示板では、手数料の高さや運用成績への不満が投稿されていました。

「プロに任せる=高い手数料でも安心して増やせる」という期待が大きかった分、落差を感じている人も多いのかもしれません。

三井住友信託銀行の投資顧問報酬(固定報酬)は年率1.760%(上限で)とありますが、これはかなり高いように感じるのですがどうでしょうか?おそらく野村などは1%を下回っていた気がします

YAHOO!JAPAN知恵袋

2年前、銀行に勧められて、ろくに調べもせず、退職金の一部500万円を三井住友信託銀行のファンドラップに入れました。結果、今のところ時価評価額が547万に増えています。

YAHOO!JAPAN知恵袋

しかし、ラップは手数料が高く、良くないとの評価が多く、今のうちに解約してNISAを始めようかと考えています。利益が出たら非課税になる方がよいかと。(以下省略)

今日夕方に三井住友信託銀行のファンドラップを1000万で契約してしまいました。

4月2日から運用開始だそうですが、リスクが怖いのでもう解約したいです。運用開始前なら解約できますか?また実際にファンドラップでプラスになった方いらっしゃいますか?わたしの母も4年前からやっていますが、ずっとマイナスで最近すこし戻ってきたそうですが、まだマイナスで手数料がどんどんかさむので早く解約したいそうです。(以下省略)

YAHOO!JAPAN知恵袋

三井住友信託はしかしラップ口座も手数料高いファンドも魅力感じないから、あまり長い付き合いにはならない予感がする。

吐谷渾@tuyuhun001

「三井住友信託ファンドラップ」と検索すると、「大損」「ひどい」といった関連ワードが表示されることもあり、上で紹介した投稿からも運用タイミングによっては大きな損失が出るケースもあることがわかります。

もちろんプラスの実績が出ている利用者もいますが、高額な最低投資額や手数料を払う価値があるかどうかは、慎重に検討すべきでしょう。

専門家に運用を任せて高利回りを狙うなら「ヘッジファンド」も選択肢に

三井住友信託ファンドラップなどのラップ口座を利用する中で、「プロに任せているのに成績が振るわない」と感じる方もいるかもしれません。その一因は、ラップ口座の運用先が主に投資信託で構成されている点にあります。

日本の投資信託は規制上、レバレッジや空売りといった戦略が制限されており、下落局面では有効なリスク回避が難しく「守りに弱い」構造です。アクティブ型の投資信託では資産配分やディフェンシブ銘柄で調整はされますが、市場全体の下落には限界があります。

こうした中で、昨今、下落相場でも柔軟に対応し資産を守る手段として「ヘッジファンド」が注目されています。

ヘッジファンドも投資信託と同様、資産をファンド側に預けて運用で出た利益を受け取るという仕組みです。

しかし最大の違いは、その運用手法の自由度にあります。投資信託が法律や規制により空売りやレバレッジ取引に制限があるのに対し、ヘッジファンドは柔軟にロング・ショート戦略を組み合わせたり、デリバティブを活用したりすることで、下落相場でも利益を狙えるような構造になっているのです。

ラップ口座に物足りなさを感じている方や、よりリスクヘッジ力の高い運用を希望される方は、ヘッジファンドの活用も選択肢の一つと言えるでしょう。

以下は、500万円~投資可能な国内のおすすめヘッジファンドです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション

| 運用会社 | アクション合同会社 |

|---|---|

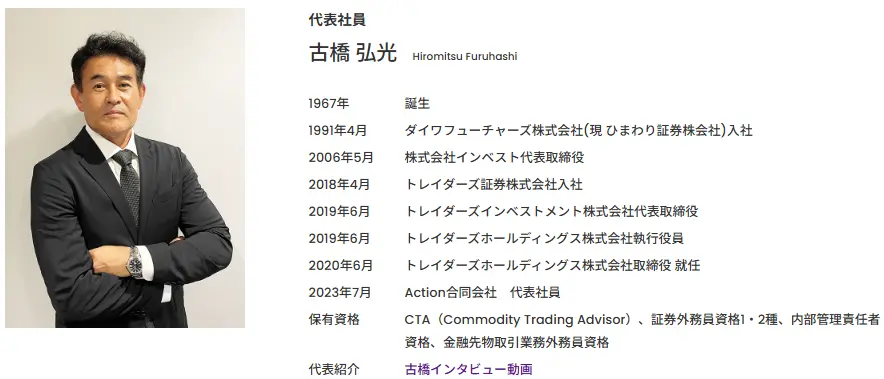

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

上記以外のヘッジファンドは以下の記事で紹介しています。

三井住友信託銀行と大手他社のラップ口座を比較【2025年最新】

ファンドラップに話を戻し、ここでは主要な金融機関が提供しているラップ口座(最低投資額が1000万円未満のサービス)の運用実績や手数料について、2025年7月時点で各社が公表している最新データを元に概要を一覧でまとめました。

ファンドラップを検討する際の参考としてご覧ください。

| サービス提供機関 (ラップ口座の契約残高) ※1 | サービス名 | 収益率の目安 ※2 | 投資一任手数料の目安 (税込み) ※3 |

|---|---|---|---|

| 日興証券 (4兆8117億円) | 日興ファンドラップ 最低投資額:300万円 | ▼標準モデルR1/R4/R7 過去5年間(2024年8月末時点)の 収益率:平均4.5%~10.2% | (固定報酬型) 年0.22%~1.32% (成功報酬併用型) 年0.198%~1.188% (成功報酬率) 11.0% |

| 大和証券 (4兆5188億円) | 大和ファンドラップ 最低投資額:300万円 | ▼安定~積極の5モデル 過去5年間(2025年4月時点)の 収益率:平均5.7%~14.2% | 年最大1.54% |

| 野村證券 (4兆1632億円) | 野村ファンドラップ バリュー・プログラム 最低投資額:500万円 | ▼RR1~RR7のモデルパフォーマンス (Hなし/REITあり/新興国なし) 過去5年間(2024年12月末時点)の 収益率:年率3.11%~14.26% | リスク水準により 年最大1.023%~最大1.738% |

| 三井住友信託銀行 (1兆6038億円) | 三井住友信託 ファンドラップ 最低投資額:500万円 | ▼資産分散型 過去5年間(2025年1月末時点)の 収益率:平均3.2%~12.1% | (固定報酬型) 年0.55%~1.54% (成功報酬併用) 年0.363%~1.0230% (成功報酬率)16.5% ※運用資産が2000万円以下の場合 |

| ウェルスナビ (1兆3750億円) | ウェルスナビ 最低投資額:1万円 | ▼リスク許容度3 2016年1月19日~2025年5月末 年率約6.6% | 資産の年1.1% |

| りそな銀行 (8113億円) | りそなファンドラップ スタンダードコース 最低投資額:300万円 | ▼慎重型~積極型 過去5年間(2025年3月末時点)の 収益率:平均0.11%~8.48% | (固定報酬型) ~年1.320% (成功報酬併用型) ~年1.210% (成功報酬率) 11.0% |

| りそなファンドラップ プレミアムコース 最低投資額:500万円 | ▼慎重型~積極型 過去5年間(2025年3月末時点)の 収益率:平均0.2%~9.19% | (固定報酬型) ~年1.320% (成功報酬併用型) ~年1.210% (成功報酬率) 11.0% | |

| みずほ証券 (7777億円) | みずほファンドラップ ファーストステップ 最低投資額:500万円 | ▼安定型~積極拡大型 過去5年間(2025年3月末時点)の 収益率:平均2.9%~10.7% | リスク水準により 年最大1.21%~最大1.43% |

※2:公開されている一部運用モデルの実績またはモデルパフォーマンスを例として表示 (パフォーマンス測定期間は各社異なる)

※3:手数料に複数の規定がある場合は最小値~最大値を表示。

1000万円未満で利用できるファンドラップは、ロボアド型の「ウェルスナビ」を除けば、多くが最低投資額300万〜500万円台に設定されています。

収益率については、「平均値」か「年率」か、あるいは算出期間やリスク許容度など、各社・各サービスによって前提条件にバラツキがあるため、単純な比較は難しいのが実情です。

それでも全体的に見ると、一般的な投資信託(特にアクティブファンド)と比べて、飛び抜けたパフォーマンスが示されているとは言いがたい状況です。

そのため、運用成績と手数料のバランスを踏まえ、「本当にコストに見合うのか?」という点は慎重な判断が求められます。

一方で、自身での銘柄選定やリバランスに不安がある方や、プロの運用に加え面談・レポートなどのサポートを重視する方には、一定の費用をかける価値もあるサービスです。

なお、ファンドラップを利用できるだけの資産がある方であれば、さらに一歩進んで、より柔軟な戦略や下落局面への対応力が期待できる「ヘッジファンド」を視野に入れるのも有力な選択肢でしょう。

三井住友信託銀行ファンドラップの今後の見通しは?金融庁も注視

ファンドラップのパフォーマンスは、株式や投資信託と同様に元本保証がないため、将来の見通しを断定することはできません。

一方、サービス面の展望ですが、近年は金融リテラシーの向上や投資への関心の高まりにより、個人投資家の判断力や情報量も向上しています。

こうした中でファンドラップの利用価値を維持するには、コストの見直しに加え、一般的な投資信託を上回るパフォーマンスや差別化された付加価値の提供が求められます。

これらが実現されれば、ファンドラップは今後も有力な選択肢となり得ますが、そうでなければ、多額の資産を持ち、自力での運用や管理が難しい富裕層向けの限定的なサービスにとどまる可能性もあります。

なお、これまでの運用成績や手数料体系などを踏まえると、金融庁はファンドラップを取り巻く状況に以下のような一定の懸念を示しています。

- サービス内容が不透明

- 手数料に見合った成果が十分に示されていない

- 情報開示が限定的

今後、三井住友信託ファンドラップをはじめとするサービスが広く支持を得るには、コストやサポートだけでなく、運用の透明性も含めた改善が求められるでしょう。

三井住友信託銀行ファンドラップに関するよくある質問

三井住友信託のファンドラップに関するよくある質問をご紹介します。

三井住友信託銀行のラップ口座サービスはどんな人におすすめ?

三井住友信託銀行のファンドラップは、以下のような人に向いています。

| おすすめできる人 | おすすめしない人 |

|---|---|

| 投資初心者 忙しくて資産運用に時間が割けない人 | 高いリターンを狙いたい人 安定して利益を狙いたい人 |

おすすめできるのは、投資知識が浅い方や運用判断に自信のない方、多忙で運用に手が回らない方です。専任担当者のアドバイスや定期レポートを受けながら、手間をかけずに資産管理できるのは大きなメリットです。

一方、高いリターンや安定した利益を重視する人にとっては、三井住友信託のファンドラップは最適な選択とは限りません。

ファンドラップは既存の複数投資信託を組み合わせる運用であり、柔軟な資産配分や下落局面での迅速な対応には限界があります。

また、手数料も高めであるため、運用が安定していても収益が目減りする可能性があります。

プロに運用を任せながら、より柔軟で高度な運用対応を求めるのであれば、ヘッジファンドを選択肢として検討するのが現実的でしょう。

三井住友銀行ファンドラップとSMBCファンドラップの違いは?

本記事で解説した三井住友信託銀行のファンドラップと、三井住友銀行で取り扱うSMBCファンドラップは、提供主体や運用方針、サービス設計が異なる別の商品です。

ファンドラップとしての共通点も多い一方で、以下のような点に違いがあります。

| 三井住友信託 ファンドラップ | SMBC ファンドラップ | |

|---|---|---|

| 初回契約金額 | 500万円~ | 300万円~ |

| 運用コース | 株式特化型2種類 資産分散型15種類 | リスク水準別の6コース |

| 投資一任手数料 | (固定報酬型) 年0.55%~1.54% (成功報酬併用) 年0.363%~1.0230% (成功報酬率)16.5% ※運用資産が2000万円以下の場合 | 最大1.54%(年率・税込) |

| 特徴 | カスタマイズ性や付加価値サービスで優位性があり、中上級者や長期投資家向け | 投資ハードルが低めで、ポートフォリオは初心者向けのシンプルな設計が中心 |

解約方法と解約方法がいくらかかるか教えて?

三井住友信託ファンドラップの解約は、運用開始日から3カ月後の応当日以降、毎営業日解約の申し込みが可能で、担当者または取扱窓口にて申請します。

解約資金の入金までは、手続きの日から9営業日程度かかります。

なお、三井住友信託銀行のファンドラップは通常版・プレミアム版ともに解約そのものに伴う手数料は発生しません。ただし、解約時点で未払いの「投資顧問報酬」(固定報酬型・成功報酬併用型)がある場合は、清算が必要です。

本記事の解説まとめ

三井住友信託銀行のファンドラップは、資産運用をプロに一任できる「投資一任型サービス」として提供されており、収益率もモデルポートフォリオの実績を見る限り、決して悪いわけではありません。

しかし、ファンドラップ全体に共通する傾向として、コストに対して得られるリターンが見合いにくいとの指摘が多く、特に「プロによる運用=高収益」との期待に応えられないケースも少なくありません。

そのため、自分で運用する時間が取れない方や投資初心者には一定の価値がある一方で、コスト効率や高い収益性を重視する方にとっては、ファンドラップは最適とは言いきれない選択肢です。

もし高いリターンや柔軟な運用を求めるのであれば、ヘッジファンドのような代替手段も選択肢に入れるのが現実的と言えるでしょう。

またその他のファンドラップは、以下の記事で解説しています。