株式投資は、資産を増やせる魅力的な投資先である一方、大損してしまうリスクも伴います。

実際、株価の急落や誤った投資判断などによって大損し、悲惨な状況に陥る人は後を絶ちません。

そこで本記事では、株で大損しないために知っておくべき失敗の原因や予防策、実際に大損してしまった場合の対処法などを解説します。

- 株で大損してしまう原因と失敗例

- 株で大損を防ぐために予防策

- 含み損を抱えてしまった場合の対処法

本記事を通して、株式投資で成功率を上げるための考え方や取り組み方を知った上で、本当に株式投資がご自身に合う投資方法なのか、改めて考えてみましょう。

肌に合わなさそう、難しそうだと感じた方は、何も株式投資だけに拘る必要はありません。記事の最後には、初心者におすすめな手間暇要らずの投資先2選もご紹介しますので、より広い選択肢の中から投資先を選ぶと良いでしょう。

株で儲かる人と失敗する人の割合

まず最初に、みなさまは株式投資でどのくらいの人が儲けを出しているかご存じですか。

株を始める際には、だれもが投資で資金を増やせている自分を想像するでしょう。

しかし、意外にも株式投資でプラス利益を上げている人は多くないのです。

株で儲けている人の割合は、過去何年間のデータを見るか、どの期間を切り取るのか、また日本株や米国株など投資対象をどこまで含めるかなどでも変わりますが、一般的に、株式投資で平均的に利益を上げられる人は、2~3割程度と様々なデータで発表されています。

つまり、株式投資家の7割~8割は、利益が出せていない、もしくは損失を出しているのです。

投資の王道とも言われ、気軽に始める人も多い株式投資ですが、ネット上のSNSやブログなどには「数千万円を失って立ち直れない」「大切な老後資金を溶かしてしまった」「株で地獄を見た」など悲惨な体験談が数多く見られます。

この記事を読んでいる皆さんは、間違った株式投資でこのような後悔をされないよう、株で大損を出してしまう原因をしっかり確認していきましょう。

株で大損してしまう原因と悲惨な体験談

株式投資でなぜ大損をしてしまうのか、その直接的な原因は、株式相場の変動(主には下落)です。

株式相場(≒株価)は常に変動しており、以下のような要因により急激に下落することがあります。

特定銘柄の株価下落の原因‥

会社の倒産・不正・業績不振・ 外部要因(規制や政策の変更、自然災害等)・重役や経営者の交代

株式市場全体の下落の原因‥

不況・大国の金融政策の変更・市場バブルの崩壊・地政学的・投資家のパニック売り

しかし、このような変動の激しい株式市場でも、2割~3割の人は平均的に利益を出し続けているのです。

株式投資で利益を出せるか、逆に大損をするのか、最終的に明暗を分けているのは以下の5つの要因です。

それぞれ関連する体験談とともに解説します。

大損する原因①リスクの認識や対策の不足

株というのは元々、上昇と下落を繰り返すリスク資産です。

にも拘わらず、リスクを過小評価し、適切なリスク管理を怠った結果、損失を拡大させ大損に繋がるケースが多く見られます。

一体なぜリスクを正しく認識できないのか、それには以下のような理由が挙げられます。

| 楽観性バイアスが働く | 根拠なく先行きを楽観視し、自分の都合の良いように解釈してリスクを軽視 |

|---|---|

| 情報過多 | 膨大な情報の中から、本当に重要な情報を見極められず判断を誤まる |

| 損失回避 | 損失を恐れて、損切りができず、更なる下落リスクから目を反らせてしまう |

| 経験不足 | 投資経験が浅いために、リスクの大小を正しく理解できない |

| 知識不足 | 株式市場の仕組みや各銘柄の特徴などの知識がなく、適切な取引が出来ない |

| 感情に振り回される | リスクがあるにもかかわらず、欲が出て短期的な利益に目を向けてしまう |

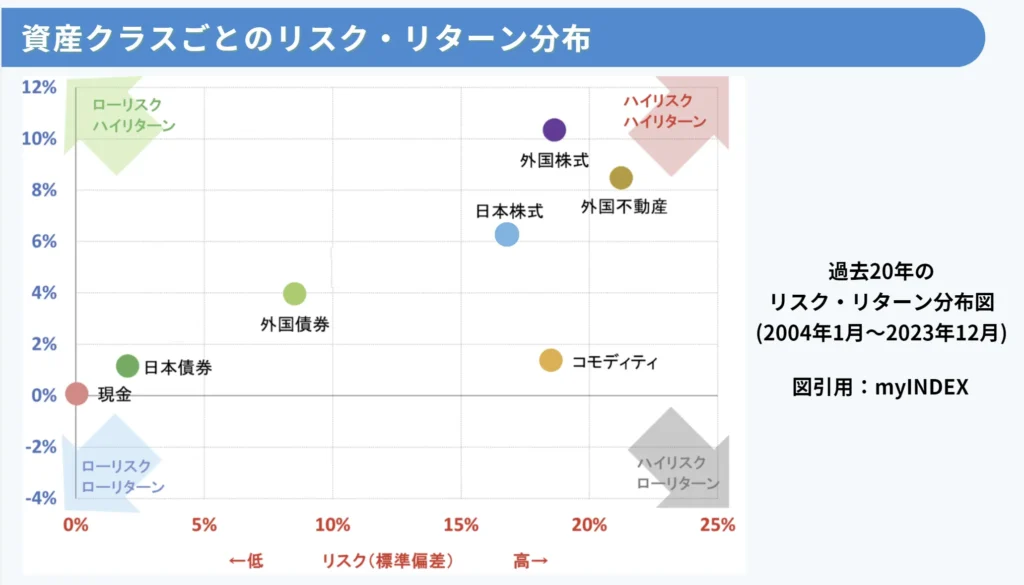

以下の画像のように、投資のリスクは高いリターンを求めるほど高まる傾向にあり、日本株式や外国株式への投資は比較的リスクが高めです。

しかし、昨今のような低金利下では、リスクを取った運用を避けいては資産を大きく増やすことは難しいため、リスクとリターンがトレードオフの関係にあることを理解し、適切な対策を講じながらリスクと上手く付き合っていくことが重要です。

投稿日時:2023/2/25

メルカリ株で大損してます。決算が良かったので3020円で買いました。そしたらみるみる下げて含み損ご700万円超えました。正直サラリーマンで住宅ローンとかもあるので株価もどらないとマジでやばいです。

助かりますかね?何で決算良くて下げるんですか?今めちゃめちゃ割安だと思うんですけどなぜ?

来週上がらないとマジでやばくなってます。

この男性は、投稿日当時のメルカリの株価から概算すると、3200万円ほどをメルカリ株に投じていた(信用取引の可能性も含む)と考えられます。

株式投資のリスクを考えれば余剰資金内で投資すべきですが、この男性は住宅ローンの返済にあてるべき資金まで株に投じてしまっていますね。

またメルカリのような成長株は、景気や金利動向に敏感なため、決算の結果に関わらず評価が下がることもあります。さらに当時のメルカリのPER(株価収益率)は非常に割高であることを示していたにも関わらず「割安」と誤った判断をしてしまっています。

このように誤ったリスク認識や知識の欠如により、大損につながることがあるため注意が必要です。

大損する原因②短期で大きな利益を狙おうとする

短期で大きな利益を狙おうとする投資家がやりがちなのが、短期トレード・集中投資・一括投資です。

短期トレード

株式投資では、取引期間(≒利益を確定させるまでの期間)によっていくつかのトレードスタイルに分かれます。

| デイトレード | 1日の内に株を売買して利益を確定。市場の開いている間の株価変動を利用して利益を狙う。 |

|---|---|

| スイングトレード | 数日から数週間の期間で、価格の変動(スイング)を狙って売買。短期的なトレンドを活用。 |

| ポジショントレード | 数週間から数ヶ月の間、トレンドが続くと予測される期間にポジションを保持して利益を狙う。 |

| 中期投資 | 企業業績や市場環境を分析し、株を数ヶ月から1年程度保有。配当や成長を見込んだ投資。 |

| 長期投資 | 数年以上株を保有し、企業の成長とともに利益を得る。バフェット流の投資が代表的。 |

リスクを度外視するならば、誰もが短期で利益を出せた方が良いと考えるでしょう。

しかし、デイトレードやスイングトレードなどの「短期トレード」は、長期投資よりもリスクが高く、初心者が持続的に利益を上げるのは非常に難しいです。

株式投資で損失や大損を回避するには、相当の知識と経験を積み上げるまでは、株式投資の中でも比較的リスクが抑えられる長期運用を行うのがおすすめです。

投稿日時:2023年10月12日

なんでデイトレしたんだろ😑

しかも持ち越した😮💨水谷隼🏓Jun Mizutani

@Mizutani__Jun

このX(旧ツイッター)の投稿は、卓球の東京五輪金メダリストで最近は芸能人としても活躍する水谷隼氏が株のデイトレーディングで大損したという内容を投稿したものです。

2023年1月以降は、FRBの利上げペースの鈍化や米国の強い経済指標などから株式市場全体が中長期的に上昇していた時期ですが、デイトレで短期的な値動きに賭けた結果、損失を膨らませてしまった様子が見て取れます。

集中投資

近い内に株価が上昇するだろうという予測や情報から、銘柄を分散せず、一つの株式銘柄に大金を集中投資してしまう人がいます。

読み通り株価が上がれば短期間でまとまった利益が得られる反面、読みが外れて株価が下落した場合、銘柄分散によるリスク軽減策をとっていないため、下落の影響を全面的に受けてしまいます。

株式投資に限らず、投資の鉄則とも言える「分散投資」を守っていないと、大損をしても自業自得と言われてしまうでしょう。

一括投資

短期で利益を出すことを目的として、一括投資(⇔積立投資)という方法を採る場合があります。

例えば、120万円の投資資金があった場合、

同じ商品に一度に120万円を投資するのが一括投資、月々10万円づつ1年に渡って投資するなど、定期的に少額に分けて投資するのが積立投資です。

運用利回りが同率である場合、利益額は投資元本の大きさに比例するため、上昇相場などでは、積立投資よりも一括投資の方が短期間で大きなリターンを狙いやすくなります。

しかし、逆に一括投資で株を購入した直後に市場が下落すると、大きな損失に繋がる場合があります。

大損する原因③取引ルールを決めていない・守らない

株で大損する人の特徴として、具体的な取引ルールを決めていなかったり、決めても順守していなかったりという例が多いようです。

株式投資における取引ルールの基準や内容は様々ですが、初心者の方が決めておくと良い最低限のルールは、以下の3つです。

- 購入のルール

どのタイミングで、どんな銘柄をいくら購入するか。

例:株価が25日移動平均線を超えたら買う / 押し目で買う等 - 利確(利食い)のルール

いつどんなタイミング(または価格)で売却して利益を確定させるか。

例:株価がいくらになったら利確する / 10%の利益が出たら売却等 - 損切りのルール

含み損を抱えた際、どのラインで損失を確定させるか。

例:株価が25日移動平均線を下回ったら売る / 株価が10%下がったら売る等

株を購入する際は、なぜこの銘柄買うのか、なぜこのタイミングで買うのか、今後株価はどうなると予想されるのかなど、具体的に自分で説明できなければ、その投資はギャンブルと何ら違いはありません。

株価がいくらになったら買う、株価が移動平均線を超えたら買うなど、自分なりのルールを決め、根拠と計画に基づいた取引をすることが大切です。

また利確のルールを決めていないと、株価が上昇しても適切なタイミングで売却できず、利益獲得の機会を逃したり、逆に損失に転じる可能性があります。

3つ目の損切りのルールは、大損を防ぐために最も大切なルールと言っても過言ではありません。

損切りルールを決めていないと、株価が下落して含み損を抱えた際に適切なタイミングで損失を確定できず、どんどん損失が膨れてパニックに陥り、狼狽売りにより大損してしまうことがあります。

また復活を期待して下落した株を持ち続けることで、資金が塩漬け状態となり、他の値上がりが期待できる銘柄への投資機会を失うダブルパンチを受ける可能性もあります。

自分でマイナス(損失)を確定するのには大きな精神的ストレスが伴いますが、損失の拡大を避けるためにも損切りルールの設定と徹底が重要です。

投稿日時:2008/10/29

株で大損しました。損切りが、なかなか出来ません。損切りのコツがあれば教えて下さい。また勉強方法があれば教えて下さい。

ちなみに350万円が80万円に減ってしまいました。

引用|YAHOO! JAPAN 知恵袋

この投稿日時から判断するに、リーマンショックによる暴落に巻き込まれて大損した例のようです。

リーマンショックの際には株式市場が再び上昇基調に入るまで約4年間横ばいで推移しました。 「25日移動平均線を下回ったら損切」など、早めに損切りするルールなどを決めておけば、このような大損は防げた可能性が高いでしょう。

大損する原因④知識の乏しいうちから信用取引を使う

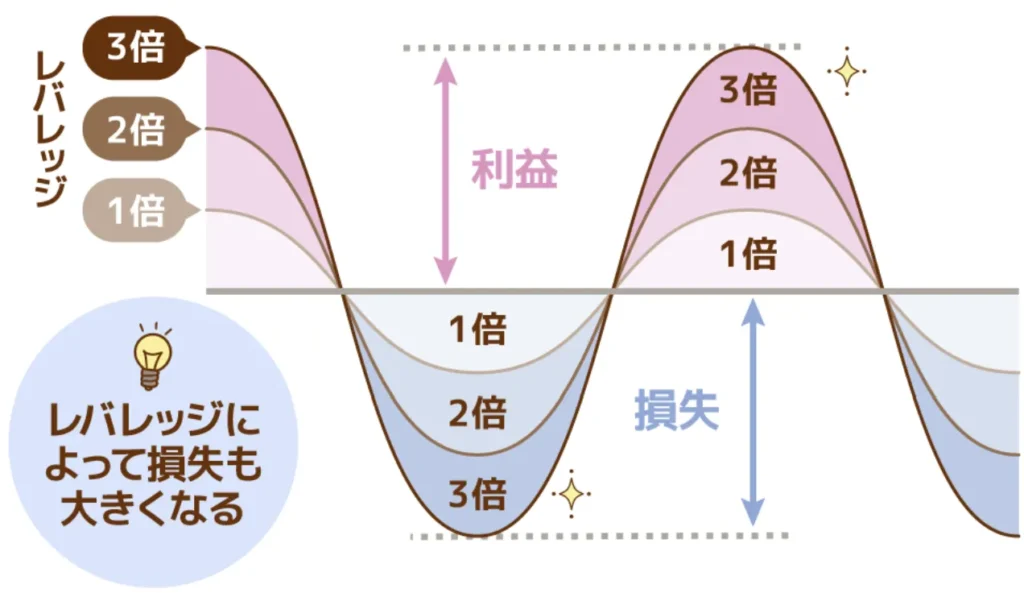

個人投資家は、年齢・収入・投資経験などの一定の条件を満たせば、証券会社で信用取引口座を開設でき、信用取引(レバレッジ取引)を行うことも可能です。

株の信用取引では、一定額の「委託保証金」を担保として証券会社に預けます。

例えば30万円の保証金を預けると、レバレッジ3倍なら、90万円分の取引が可能になります(=60万円は借金している状態)。

しかし、信用取引は自己資金以上の取引を行うため、利益幅の拡大が期待できる一方、損失も大きくなるリスクがあります。

また信用取引では、「追証(おいしょう)」という仕組みにも注意が必要です。

追証とは、株価が大幅に下落して信用取引で購入した株の評価額が下がった場合に、証券会社から追加で委託保証金の支払いを求められることです。

追証に対応できない場合は、株価がさらに下落する前に、証券会社が損失を最小限に抑えるため、強制的に株式が売却されてしまいます。

この強制ロスカットが実施されると、投資家は市場の状況に関係なく保有株を売却されるため、大損を被ることがあります。

これ以外にも、信用取引に関しては、信用期日(返済する期限)を守らないと自動決済されてしまったりと、取扱いに注意が必要な仕組みが多々あります。

株式投資に慣れていない投資初心者が安易に信用取引に手を出すと大損に繋がりかねないため、注意が必要です。

投稿日時:2022/9/23

夫が株(信用取引)で600万以上の大損をしました。

夫はまだ30代ですが、若い頃から趣味程度で株取引をしていましたが、最近ダブルスコープという会社の株を2500円ぐらいで6000株ほど買ったらしく、今大損とのことで放心状態です。

引用|YAHOO! JAPAN 知恵袋

2500円で6000株となると1500万円ほどの取引をされていたことになります。

またダブルスコープ株が2500円あたりの値を付けてた2022年夏頃には、今後も米国FRBが利上げを続けるだろうというニュースが度々出ていたころです。金利が上がれば下落圧力の掛かる成長株に1500万円も信用取引で一括投資するのはギャンブルと紙一重とも言わざる負えません。

ダブルスコープ株はその後現在まで下落基調が続いているため、持ち続けた場合はさらに損失が膨らんでしまっているでしょう。

大損する原因⑤情報不足や誤った情報に基づく判断

昨今、投資の専門家ではない個人投資家の方が、Youtubeや各種SNS等で運用に関する情報を発信するケースも多くなっています。

しかし、他人の投資アドバイスや一部の情報に盲目的に従い、結果大損をしてしまう例も少なくありません。

株式投資で持続的に利益を上げるには、複雑な仕組みを理解し、広範な知識や情報を得る必要があります。

プロの証券アナリストや巨額の資産を動かすファンドマネージャーですら難しい相場予想や銘柄選定を、ちょっと株に詳しいサラリーマン投資家や、運用利益だけで生活している投資ユーチューバーの方の意見に頼るのはリスキーです。

他人の意見を参考にするにしても、最終的には自分で調査し、ご自身の考える根拠に基づいて投資決定を行うべきでしょう。

投稿日時:2024年5月

小型株で大損してます。

全て逃げ遅れです。

2334イオレ→アドプラットフォーム不発

3936グローバルウェイ→カカ◯ーチョバブル崩壊

2345クシム→ワラント

どれも含み損を通り越して塩漬けです。

某掲示板では買い煽りがテンバガーとか時価総額数倍とか鵜呑みにして一瞬儲かりましたが一気に売り込まれて握り続けてしまったら大損です。

もう無理ですかね?

引用|YAHOO! JAPAN 知恵袋

この方は、ネット上の「買い煽り」にうまく乗せられてしまい大損してしまったようです。

買い煽りとは、株式投資などで特定の銘柄を過度に推奨し、他の投資家に購入を促す行為のことです。特に、SNSや掲示板などで誇張された情報を流し、あたかもその銘柄が今後大きく成長すると信じ込ませるような書き込みが典型的な例です。

煽られて一時的に株価が上昇した後、煽った側が利益を確定して売却することで、他の投資家が損失を被ることがあります。

株で大損・後悔しないための予防策

前述の「株で大損してしまう5つの原因と悲惨な体験談」の中でも、株で注意すべき点について言及しましたが、ここでは改めて、株で大損し、後悔しないための予防策を6つ簡潔にまとめておきます。

株のリスク(ボラティリティ)を理解する

株価は日々変動しており、その振れ幅(ボラティリティ)が大きいほどリスクも高まります。

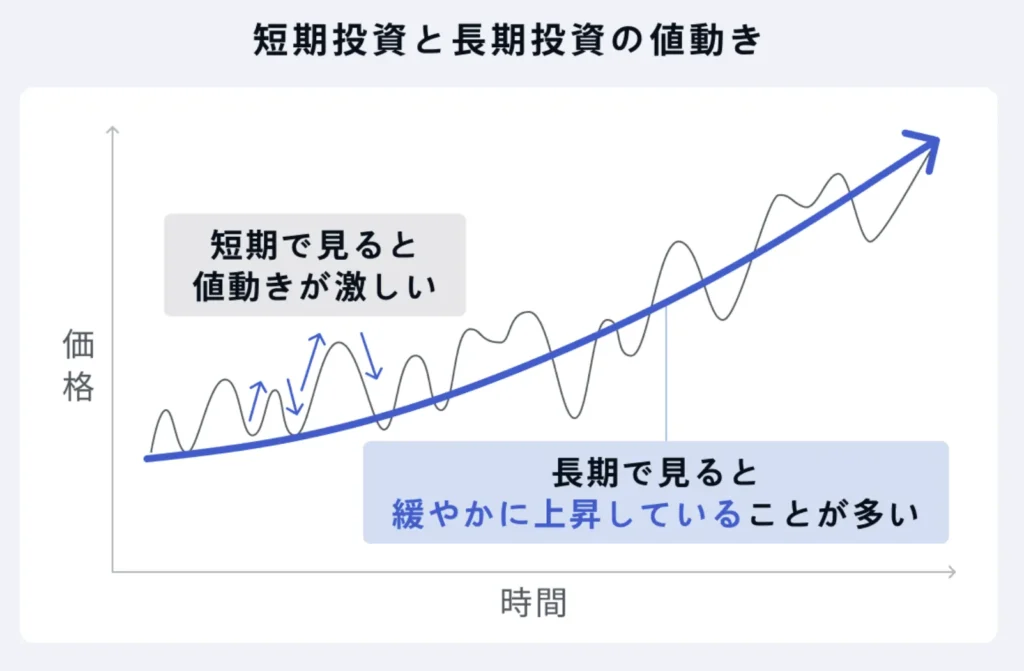

・長期投資よりも短期投資の方が、ボラティリティが大きい(リスクが大きい)

・バリュー株やディフェンシブ株より成長株の方が、景気の影響を受けやすい

・急騰中の株は、ボラティリティが高く急落リスクがある

など、株式市場の値動きの特徴や、株式銘柄の種類による特徴の違いなど、様々な角度と視点から株式投資のリスクを正しく把握することが損失を避けるための第一歩と言えます。

長期投資を前提として資産運用する

過去のデータに基づけば、長期投資を行うことでリスクを低減し、安定したリターンを得やすくなることが立証されています。

上図のように、短期間では値動きが激しくなる上、短期トレードで売買の決め手となるテクニカル分析は、必ずしも未来の動きを正確に予測できるものではなく、特に突発的なイベントや未曾有の事態においては、正しい分析が出来なくなります。

短期的な利益を狙うのではなく、長期的な視点で資産を運用することで、市場の一時的な下落や変動に振り回されることなく、安定した運用がしやすくなります。

長期運用であれば年利5パーセントも狙えるでしょう。

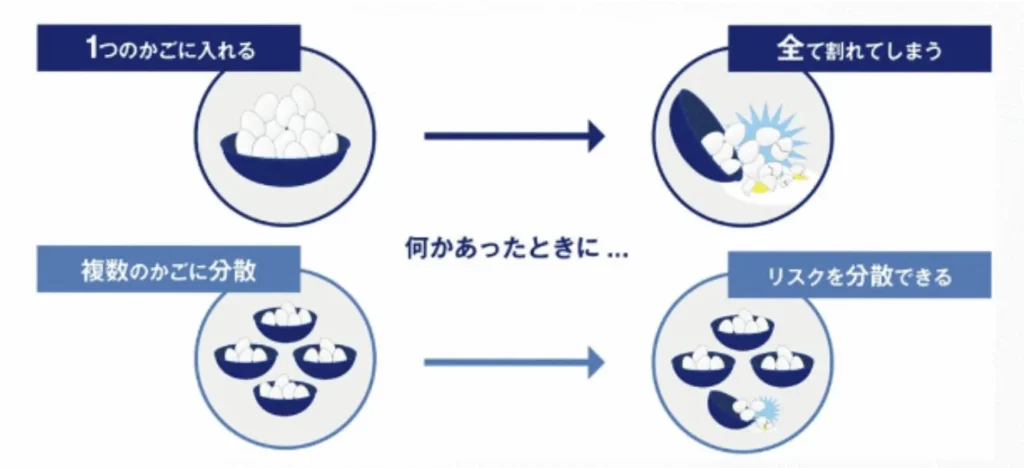

リスク分散を徹底する

特定の銘柄や業界に集中投資するのはリスクが高いため、複数の銘柄や異なる業種・地域に分散して投資することが必要です。

リスク分散によって、一部の株が下落しても他の株がカバーし、ポートフォリオ全体のリスクを抑えることができます。

リスクに対する備えをしっかりとしておくことで、投資に対する不安を軽減し、冷静な判断を維持することにも繋がります。

株の取引ルールを設定し順守する

株で大損する一番の理由は「人間の欲」に起因すると言っても過言ではないかもしれません。

欲に振り回され、リスクを軽視したり、根拠の無い期待や自身を抱いてしまうことで、損失に損失を重ね、大損に至るまでの負のループに巻き込まれてしまうのです。

取引ルールを設定し、事前に決めた計画に基づいて行動すれば、このような感情的な判断を機械的に避けることができます。

特に損切りのタイミングを明確にし、ルールを守って取引することで。損失をしたとしてもリカバリーの効く程度の損失に抑えることができるでしょう。

安易に信用取引を利用しない

信用取引は、自己資金以上の株を売買できるため、利益を大きく狙える反面、損失も大きくなるリスクがあります。

特に、株価が下落した場合には、追証(おいしょう)と呼ばれる追加保証金が必要になり、対応できない場合は強制的に売却され、含み損だった損失が確定されてしまいます。

信用取引を利用する際は、リスク管理を徹底し、無理のない範囲で行うことが重要です。

株式投資に関連する情報収集を欠かさない

個別株へ自分で投資するなら、銘柄を購入した後も、常に情報収集と勉強を重ね、自らの知識と経験の厚みを増やしていくことが安定運用への唯一の道です。

市場動向や企業の最新情報、経済ニュースを常にチェックすることで、少しずつ適切な投資判断ができるようになります。

また、他人の意見や噂に頼らず、しっかりと自分で調べた情報やデータに基づいて取引を行うことが大切です。

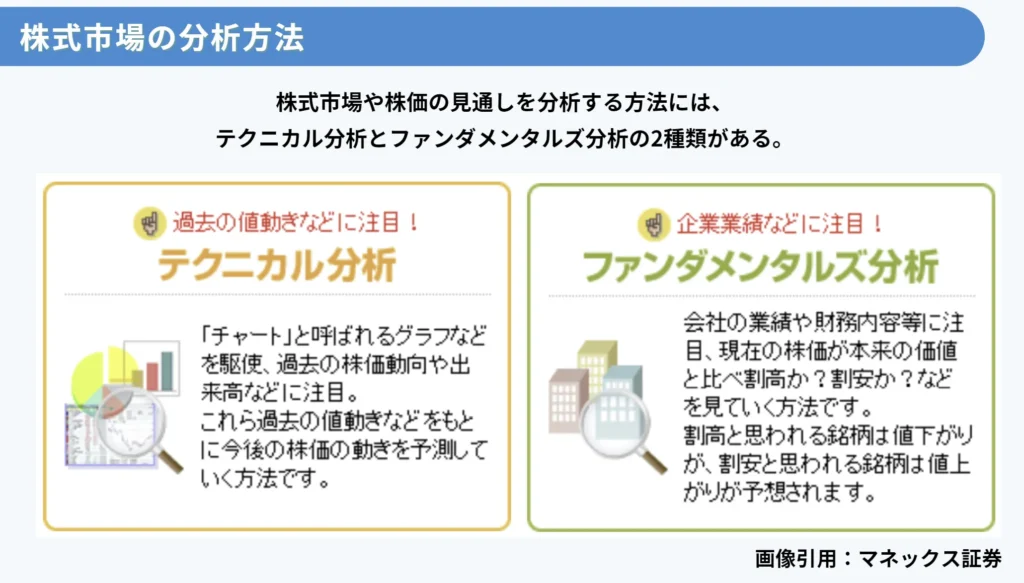

ファンダメンタルズ分析やテクニカル分析を活用し、自信を持って判断できる材料を集めましょう。

株が下落し含み損を抱えた場合どうする

どれだけ慎重に、また準備を重ねた上で投資をしても、100%損失を出さないというのは難しいです。

万が一株式投資で大きな含み損を抱えてしまった場合には、以下の手順で状況に合わせた最適な対応を検討してみてください。

- 1. 冷静に状況を見極める

-

株で大きな含み損が発生した場合には、思考が混乱し、損失を回避しようと感情的な判断をしてしまいがちです。

しかし、感情的な投資判断は傷口をさらに広げてしまうだけです。

このような時こそ冷静を心掛け、市場の動向・保有株の現状と長期的な見通し・なぜ大損が発生したのかを客観的に見直し、次の行動を決めるための土台を築きましょう。

- 2. 当該株の損切りを検討する

-

株価が下落し続ける場合、早めに損失を確定(損切り)し、それ以上の損失を防ぐことが重要です。

損切りラインを事前に設定し、計画的に対処することで、ダメージを最小限に抑えられます。

株価が回復する見込みが薄い場合は、損切りを検討しましょう。

- 3. 当該株の長期保有を検討する

-

一方で、当該株が強固な企業基盤を持っており、長期的には株価の復活が見込まれる場合は、長期保有を検討することも有効です。

短期的な市場の変動に惑わされず、企業の将来性や成長性に自信があるなら、回復を待つという選択肢もあります。

- 4. 平均取得価格を引き下げるためのナンピン

-

株価が下がったとき、追加で株を購入して平均取得価格を引き下げる「ナンピン」を行うのも対応手段の一つです。

ただし、銘柄を買い増した後さらに株価が下落する危険もあるため、ナンピンは慎重な判断が求められます。

会社の成長が期待できる場合や、市場が一時的に下落している時に有効です。

つまり、株価の回復が期待できるなら長期保有かナンピンを、株価の回復が期待できないようなら損切りをするのが適切です。

- 5. ポートフォリオの見直しとリスク分散

-

大損したのを機に、保有株や資産全体のポートフォリオを見直すことも重要です。

特定の銘柄に偏りすぎていた場合、今後のリスク管理を徹底し、複数の銘柄やセクターに分散投資することで、損失を軽減できる可能性があります。

初心者におすすめの「おまかせ投資」方法2選

ここまでの内容からお察しの通り、株式投資で安定的に利益を上げていくことは容易ではなく、成功する人の影で、大損し大切な資金や貯蓄を溶かし、株式市場から退場してしまう人も後を絶ちません。

「周りの人が株をやっているから」と、株式投資が簡単であるかのような誤解を抱いたり、安易な気持ちで始めてしまうのは危険です。

株式投資で大損を回避し、かつ利益を積み上げて行くには、投資後も常に情報収集と勉強を重ね、自らの知識と経験の厚みを増やしていく努力が必要です。

・多忙なサラリーマンや、子育てで忙しい主婦など、株式投資に十分な時間を割けない方

・時間はあるけど、投資に関する情報収集や分析が得意でない方

このような方々は、以下で紹介する投資信託やヘッジファンドなど、投資のプロに運用をおまかせできる投資先がよりおすすめです。

1. 少額の投資を希望するなら「投資信託」

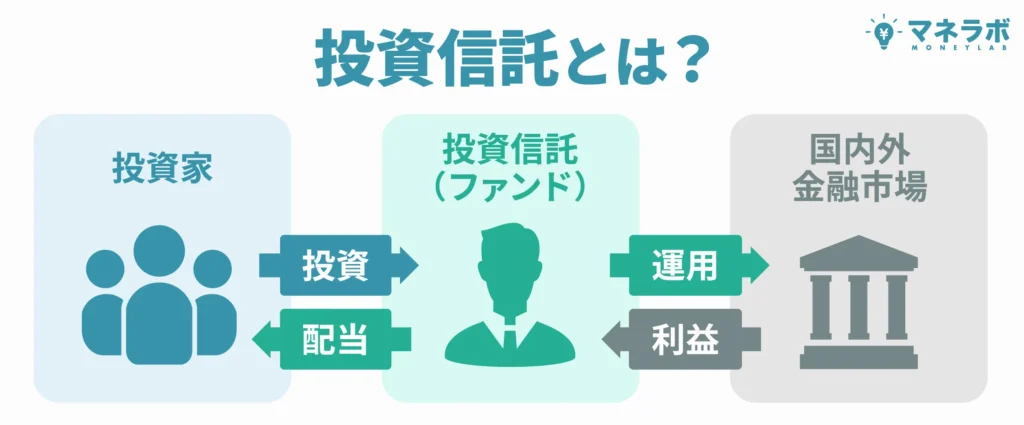

投資信託は、投資家から集めた資金をファンドマネージャーが分散投資し、成果を投資家に分配する金融商品です。

プロの運用者が運用してくれるため、投資初心者やサラリーマンなどの忙しい人でも、専門的な知識や時間を必要とせず、安心して資産を任せることができます。

また投資信託は、100円程度の少額から投資でき、自動的に複数の銘柄に分散投資が可能です。個別株を購入するよりもリスクを抑えやすく、1つの銘柄が下がっても他の銘柄がそれをカバーすることで、安定した運用が期待できます。

ただし、投資信託は金融庁から運用手法に関する規制を強く受けているため、上昇相場では利益が出しやすいものの、下落相場では打つ手が少なく、損失を出しやすくなってしまいます。

下落相場での対応には不安はあるものの、少額からプロに運用を任せられる点でメリットの大きい投資先です。

2. 絶対収益型の運用の恩恵を受けたいなら「ヘッジファンド」

ヘッジファンドも、投資家から集めた資金を一括でファンドマネージャーが分散投資し、その成果を投資家に分配します。

ヘッジファンドの最大の特徴は「絶対収益」を目標に投資を行う点。運用手法に関する規制が少ないため、多様かつ高度な投資手法を用いてどのような相場環境でも利益獲得を目指します。

投資の知識が少ない初心者の方でも、投資のプロの手腕で、年利10%以上の高いリターンを目指せるのがヘッジファンドの最大の魅力でしょう。

最低投資額は500万円以上と、一般的に投資のハードルは高いものの、投資をプロに任せ、手間やストレスを掛けずに高い収益を狙いたい投資家に人気の投資先です。

特におすすめのヘッジファンドは、次のとおりです。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

| 運用会社 | アクション合同会社 |

|---|---|

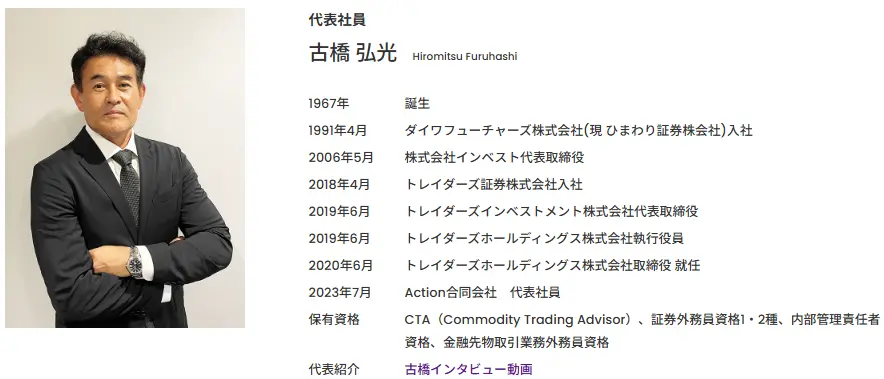

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新しいヘッジファンドです。

ファンドマネージャーはモルガン・スタンレー証券の投資銀行本部での経験がある方。

現在はその時の経験を活かして、日本の大型株をメインに投資戦略を組んでいます。

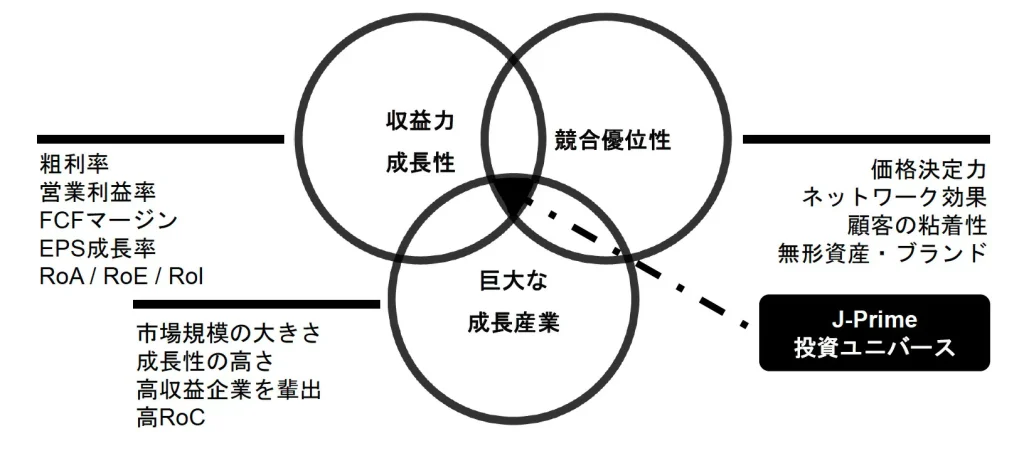

そんなGFマネジメントの投資戦略は「J-Prime戦略」という独自のもの。

具体的には、日本大型株のなかでも「収益力・成長力」「巨大な成長産業」「競合優位性」のどれにも当てはまるごくわずかな銘柄「J-Prime投資ユニバース」に投資を実施するというものです。

以下は運用開始前の実績も含みますが、「J-Prime戦略」のパフォーマンスは日経平均やS&P500をも上回る圧倒的なパフォーマンスを実現しています。

分かりやすく、この期間にGFマネジメント、日経平均、S&P500に500万円と1000万円を預けていた場合、元利合計は以下のようになるということですね。

| リターン | 元本500万円 | 元本1000万円 |

| GFマネジメント | 2383万円 | 4766万円 |

| 日経平均株価 | 1237.5万円 | 2475万円 |

| S&P500 | 1338万円 | 2676万円 |

実際の額で見ると圧倒的な差があることが分かります。

これまでのパフォーマンスについてはもちろん、今後の方針についてや、ポートフォリオについての詳細が気になる方は、是非GFマネジメントへ直接お問い合わせください。

面談にて詳しい資料とともに丁寧に説明してくれますよ。

GFマネジメントの最低投資額は1000万円~ですが、500万円~も相談可能とのことなので、もし「資金は1000万円に達しないけどGFマネジメントで挑戦してみたい!」「ヘッジファンドに挑戦してみたい!」とお考えの方がいればチャンスです。

あわせて相談してみてくださいね。

その他のヘッジファンドは以下の記事で紹介しています。

本記事のまとめ

株式投資で大損を避けるためには、しっかりとしたリスク認識と管理、また冷静な判断が不可欠です。

感情に左右されず、事前に決めた取引ルールを守ることや、長期的な視野を持つこと、分散投資を行うことが損失を最小限に抑える重要なポイントです。

また、投資を成功させるためには、自分に合ったスタイルで計画的に運用し、常に最新の情報に基づいて行動することが求められます。

特に、忙しい方や投資に不慣れな方には、プロが資産を運用してくれる投資信託や、相場の上下に関係なく利益を狙うヘッジファンドといった「おまかせ投資」も有力な選択肢となります。

これらの商品や運用先を活用することで、より安心して資産運用を進められるでしょう。