本記事では、資産7億円あれば何年暮らせるのか、7億円をただ切り崩して生活した場合と資産運用をした場合に分けてシミュレーションを行い、検証していきます。

また余裕のある生活のために、年間リターン4%~10%が期待できる運用先もご紹介。

【7億円の資産運用と相性抜群の投資先をご紹介】

7億円あれば一生暮らせる計算ですが、ただ切り崩すだけでは資産が減る一方です。

資産を守りながら安定的に増やしたいなら、年利17.35%の過去実績を誇り、顧問は元衆議院議員が担当する「アクション」を活用した分散投資がおすすめです。

アクションの詳しい解説を見る

そして、「東京大学基金」「ハーバード大学基金」「年金積立金管理運用独立行政法人(GPIF)」のポートフォリオを参考に、おすすめのポートフォリオ例をご紹介しています。

7億円あれば何年暮らせるのかが気になっている方は、是非最後までお見逃しなく!

資産7億円あったら何年暮らせる?

早速ですが、資産7億円あれば何年暮らせるのか、検証してみます。

以下は、総務省のデータをもとに、世帯主の平均年齢が40代の現役世代について、1人暮らしから4人世帯までの月間・年間支出を算出したものです。

| 支出内訳 | 1人暮らし | 2人暮らし | 3人暮らし | 4人暮らし |

|---|---|---|---|---|

| 食料 | 45,750円 | 75,254円 | 84,708円 | 94,962円 |

| 住居 | 31,415円 | 29,427円 | 19,772円 | 15,174円 |

| 光熱・水道 | 11,142円 | 19,253円 | 22,157円 | 22,733円 |

| 家具・家事用品 | 5,060円 | 12,326円 | 13,473円 | 12,710円 |

| 被服及び履物 | 5,992円 | 9,631円 | 11,622円 | 14,008円 |

| 保健医療 | 8,302円 | 12,984円 | 13,426円 | 12,942円 |

| 交通・通信 | 23,806円 | 47,786円 | 47,605円 | 52,356円 |

| 教育 | 8円 | 2,016円 | 19,728円 | 33,497円 |

| 教養娯楽 | 22,640円 | 31,512円 | 30,022円 | 35,064円 |

| その他の消費支出 | 29,834円 | 65,334円 | 58,848円 | 49,048円 |

| 非消費支出 | 64,384円 | 119,139円 | 123,695円 | 132,732円 |

| 月間実支出 | 248,334円 | 424,662円 | 445,057円 | 475,226円 |

| 年間実支出 | 2,980,008円 | 5,095,944円 | 5,340,684円 | 5,702,712円 |

1人暮らし、2人暮らし、3人暮らし、4人暮らしの月間支出額を年間に計算すると、それぞれ約298万円、約509万円、約534万円、約570万円です。

つまり、「資産7億円あれば何年暮らせるのか?」の答えは、1人暮らし:約234年、2人暮らし:約137年、3人暮らし:約131年、4人暮らし:約122年となることが分かります。

ちなみに男女平均寿命は、男性81.09歳、女性87.14歳。

参考にした年間支出は勤労世代(世帯主の平均年齢が40代)のものですが、たとえ0歳から同様の支出をしていたとしても7億円あれば平均寿命まで余裕で暮らせることが分かりますね。

| 何人暮らし? | 年間支出額 | 7億円で何年暮らせる? |

|---|---|---|

| 1人暮らし | 約298万円 | 約234年 (一生) |

| 2人暮らし | 約509万円 | 約137年 (一生) |

| 3人暮らし | 約534万円 | 約131年 (一生) |

| 4人暮らし | 約570万円 | 約122年 (一生) |

【7億円を”減らさずに”暮らす方法】

7億円あれば一生暮らせる計算ですが、切り崩すだけでは資産は減る一方です。

元本を維持しながら利息で生活したいなら、年利17.35%の過去実績を誇り、顧問は元衆議院議員が担当する「アクション」を活用した資産運用がおすすめです。

アクションの詳しい解説を見る

7億円あっても生活水準によっては一生暮らせない場合も

ただし、資産が7億円あっても生活水準によっては一生暮らすことができなくなる可能性も大いにあるという点には注意が必要です。

先ほどの章でシミュレーションを行う際に参考にしたデータは、世帯主の平均年齢40代のお仕事現役世代の「最低限の」年間支出です。

年代が異なったり、自営業なのか会社員なのか、家族が学校に通っているのかどうか、通院をしているのかどうか、都内に住んでいるのか地方に住んでいるか、賃貸なのか持家なのか、車を保有しているのかどうかなどによっても支出額には大きな差が出ます。

そして何より、大金が手元にあると贅沢をしたくなってしまうのが人間の性です。

お金に余裕があるからと、少しずつでも贅沢をし続けるとその分資産はどんどん減っていきます。

例)

- 回転ずしを利用してたけど毎回カウンターの寿司を食べるようになった

- 近所のスーパーで買い物していたけど毎回成城石井で買い物するようになった

- 身に着けるものがブランド物になっていった

- タクシーを利用する回数が増えた など

→少しずつでも贅沢を重ねるとその分資産は減っていく・・・

また、一度裕福な生活に味を占めると、そこから抜け出すのは非常に難しいです。

例)

- 子供を有名私立学校に通わせる

- 車を高級車に変える

- ビジネスクラス・ファーストクラスで旅行をする

- 一等地に家を構える など

→一度裕福な生活に味を占めると、そこから抜け出すのは非常に難しい・・・

水準の高い生活を続けていたら7億円はみるみるうちに減っていってしまうでしょう。

資産7億円を資産運用したら利息生活できる?

では、資産7億円を運用して資産を増やしながら生活をする場合は何年暮らせるのか、検証してみます。

7億円を年間利回り1%、3%、5%、7%、10%が期待できる運用先で資産運用をした場合、1年間で以下のリターンを得ることが可能です。

| 年間利回り | リターン |

|---|---|

| 1% | 700万円 |

| 3% | 2100万円 |

| 5% | 3500万円 |

| 7% | 4900万円 |

| 10% | 7000万円 |

年間利回りが1%期待できる資産運用先で運用を行った場合は700万円のリターンを、10%の場合は7000万円を得ることができるということですね。

では、7億円を運用して1年間で得られた利息だけで何年暮らせるのかシミュレーションしてみましょう。

生活費については、先ほども掲示した、世帯主の平均年齢が40代の現役世代で、1人暮らし~4人暮らしまでの年間支出を算出したデータを使用します。

| 1年で得られる リターン | 1人暮らし 年間支出約298万円 | 2人暮らし 年間支出約509万円 | 3人暮らし 年間支出約534万円 | 4人暮らし 年間支出約570万円 |

|---|---|---|---|---|

| 1%:700万円 | 約2.3年 | 約1.3年 | 約1.3年 | 約1.2年 |

| 3%:2100万円 | 約7.0年 | 約4.1年 | 約3.9年 | 約3.6年 |

| 5%:3500万円 | 約11.7年 | 約6.8年 | 約6.5年 | 約6.1年 |

| 7%:4900万円 | 約16.4年 | 約9.6年 | 約9.1年 | 約8.5年 |

| 10%:7000万円 | 約23.4年 | 約13.7年 | 約13.1年 | 約12.2年 |

その結果、年間1%のリターンが期待できる資産運用先で運用をした場合は、1年の運用で得られた利息700万円で4人暮らしでも約1年分の生活費を補うことができることがわかりますね。

年間10%のリターンが期待できる運用先だった場合は、7000万円の利息で4人暮らしでもなんと約12年分の生活費を補えることも分かります。

今回は1年間の運用のみでシミュレーションしましたが、7億円を毎年運用してその利息を生活費に充てることで、ただ7億円を切り崩していくだけの生活より使うたびに減っていくストレスを感じず、精神的にもより安定した生活を送ることが可能になるでしょう。

資産が7億円あれば期待リターンの高い運用先で運用した場合、利息生活を送るのも夢ではありませんね。

利息生活をして残った資産は相続することも可能。

ヨーロッパ諸国ではすでに利息生活をして2代目・3代目の家系もありますから、これを叶えることもそう難しくはないでしょう。

ちなみにですが、投資のリターンとリスクは比例するとされており、一般的には期待利回りが低い運用先=リスクが低め、期待利回りが大きい運用先=リスクが高めとされています。

しかし、リスクは低いかもしれませんが1%程度のリターンではなかなか資産が増えていかないため、「資産を守りたい」という高齢世代の方には向いているかもしれませんが、「資産を増やしていきたい」「今ある資産で利息生活を送りたい」という方には向いていません。

低リスク・低リターンな運用先の例)

- 銀行普通預金

- 銀行定期預金

- 債券 など

一方で、短期間で20%・30%もの爆発的なリターンを期待できる運用先は、元本毀損のリスクも非常に高く、「リスク度外視でリターン獲得を目指したい」というややギャンブル気質の方には向いているかもしれませんが、「ある程度のリスクは許容できるが、その代わりリターンも着実に増やしたい」「資産を守りながら増やしたい」と言う方には向いていません。

高リスク・高リターンな運用先の例)

- FX

- 仮想通貨

(投機であれば・・・↓)

- パチンコ

- 競馬

- 競艇

- オートレース など

総括すると、

- 資産を増やしていきたい

- 今ある資産で利息生活を送りたい

- ある程度のリスクは許容できるが、その代わりリターンも着実に増やしたい

- 資産を守りながら増やしたい

これらに当てはまる方は、中リスク中リターンである4%~10%程度の利回りが期待できる運用先での運用がおすすめです。

【7億円で利息生活を目指す方におすすめの投資先】

7億円を年利10%で運用できれば、年間7,000万円のリターンで4人家族でも約12年分の生活費を確保できます。

株式・債券にとどまらない幅広い分散投資で年利17.35%の過去実績を誇り、顧問は元衆議院議員が担当する「アクション」なら、利息生活の実現がより現実的になります。

アクションの詳しい解説を見る

年間利回り4%~10%程度が期待できる資産運用先

ではここで、年間4%以上の利回りが期待できる資産運用先をご紹介します。

年利10%~|プライベートデットファンド

| 概要 | 投資家から集めた資金をもとに成長新興企業へ事業融資を実施。 企業から支払われる貸付金利子が投資家への配当原資となる仕組み。 |

|---|---|

| 期待年利 | 10%~ |

| 最低投資額 | 500万円 |

| メリット | 配当原資は企業からの貸付金利子なので市場環境に左右されない 流動性が低い代わりに高い配当利回りが固定で受け取れる |

| デメリット | 公開市場での取引ではなく私的取引となるため流動性が低い 融資先企業の業績によっては減配・無配になる可能性も |

プライベートデットファンドはその名前の通り、非公開市場で取引される「私的取引」となるため、相対的に流動性が低くなる対価として10%以上もの高い配当利回りが固定で受け取れるというのが特徴の投資方法です。

流動性とは?

流動性とは、資産の現金化や取引のしやすさを指します。

流動性が高い:

売りたい時に売れる、買いたい時に買える

流動性が低い:

売りたい時に売れない、買いたい時に買えない

また株式投資や債券投資などのように市場の価格変動で利益が左右される一般的な投資先とは異なり融資先企業からの貸付金利子が配当原資となるため、配当利回りは一般的に固定されていて安定運用が期待できるのです。

ただし高い配当を期待できるのも、融資先企業の業績が安定している必要があります。

業績が安定しないと、減配や無配になる可能性もありますからね。

また、配当を還元するプライベートデットファンドも信頼に値するファンドでなくてはいけません。

そこでここでは、業績が安定していてさらには今後の成長にも期待ができる企業へ事業融資をしており、信用度も高いプライベートデットファンドをご紹介したいと思います。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクア・インターナショナル(以下、ハイクア)では、関連会社「サクコベトナム(以下、サクコ)」への事業融資を行うことで収益獲得を目指します。

詳しいスキームは以下の通りです。

投資家は、ハイクアの社員権を取得する形で出資。ハイクアは、投資家から集めたこれらの資金で、関連会社であるベトナム企業「サクコ」へ事業融資を行います。

融資を受けたサクコは、ハイクアに貸付金利息を支払い、その金利収入の一部が配当金として投資家に還元される仕組みです。

安定した金利収入を原資とするため、長期的な資産形成を目指す投資家にも適したスキームです。

配当は年4回、各回3%ずつ、年間合計で12%(固定)が支払われます。

一般的な株式の配当利回りが年3〜4%程度であることを考えると、毎年12%の固定リターンが確約されている点は、投資家にとって非常に魅力的です。

7億円といった大きな資産を減らさずに、安定した利息収入で暮らしたい方にとっても、ハイクアの運用スキームは有力な選択肢となるでしょう。

ここで気になるのは、融資先であるサクコの企業情報と業績です。

業績が不安定では、安定的な金利支払いが難しくなるため、出資判断において重要なポイントとなります。

ハイクアの公式サイトによると、サクコは、ハイクア代表の梁秀徹(ヤン・ヒデテツ)氏が代表を兼任しており、2011年にベトナムで設立された企業です。

現在は、日系ホテルの運営、日本製品を扱うショップ、日本でも人気のスイーツブランドの展開など幅広い事業を手がけています。

今後も様々な事業展開を予定しており、規模としては「大企業」と言っても過言ではなさそうです。

さらに、Googleで「サクコベトナム」や「Sakuko Vietnam」と検索すれば、代表のインタビュー記事や、企業の取り組み、ベトナム市場の変化などを紹介するYouTube動画(ハイクアが運営)なども確認できます。

代表が積極的に情報発信を行っている点も、企業の透明性を示す材料と言えるでしょう。

ハイクアへの最低投資額は500万円からと、比較的少額での投資が可能なのも魅力の一つ。

7億円があればその資金の一部を運用するなど、選択肢も広がりますね。

「7億円を運用して生活資金の足しにしたい」「安定したリターンを得たい」という方には、ハイクア・インターナショナルは検討に値する選択肢といえるでしょう。

また、ハイクアでは資料請求のみの問い合わせも受け付けているため、まずは「ハイクアやサクコについて詳しく知りたい」という方も、ぜひ気軽にお問い合わせください。

\ フォーム入力1分で無料個別相談を予約 /

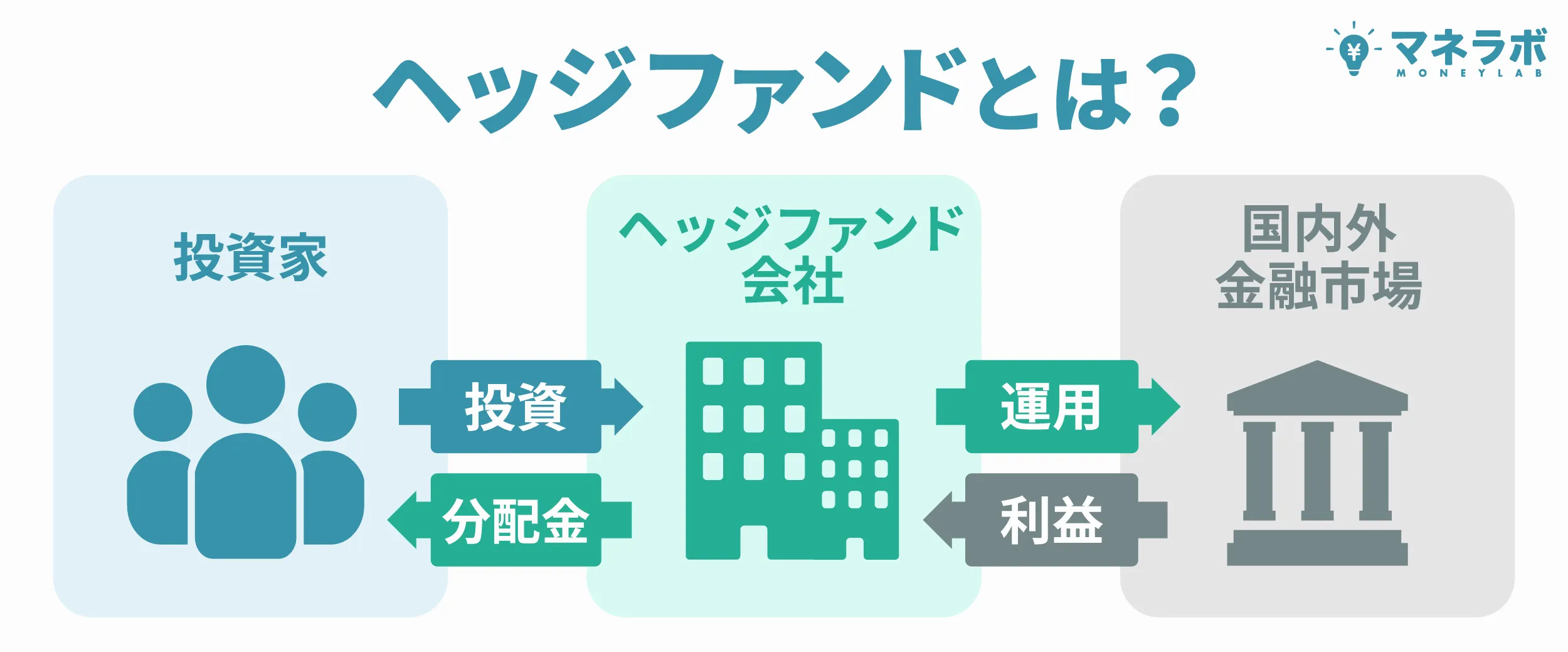

年利10%~|ヘッジファンド

| 概要 | 投資家から集めた資金をもとにファンドマネージャーが投資を実施。 投資で得られた利益が投資家に還元されるという仕組み。 |

|---|---|

| 期待年利 | 10%~ |

| 最低投資額 | 500~1000万円 |

| メリット | 投資先は国内外の株式・債券・外貨預金・不動産・コモディティなど制限なし →「効果的な分散投資」が可能 金融庁への登録が不要なので「空売り(ショート)戦略」を実施することが可能 →下落にも耐えられる →中・低リスクであるにも関わらず年間10%以上もの高い利回りを目指せる |

| デメリット | NISA・iDeCoなどの非課税制度が適応されない 金融庁の登録が無くファンドとしての信頼度は運用歴でしか証明できない 最低投資額は500万円~1000万円 |

「効果的な分散投資」でリスクに備えられることに加えて、「空売り(ショート)戦略」を駆使できるため、中・低リスクであるにも関わらず年間10%以上もの高い利回りを目指すことできるのがヘッジファンドの強みです。

一方でデメリットとしては、投資信託のようにNISAやiDeCoといった税制優遇制度の対象外である点が挙げられます。

NISAやiDeCoを利用できる投資信託では、運用益に対する税金(約20%)が非課税となりますが、非課税枠には年間および通算の上限があるため、結局のところ多額の資金をすべて非課税で運用することはできません。

このように比較すると、ヘッジファンドでは税金が課されるものの、そもそも目指す利回りが高く、年利10%以上といった高リターンも現実的に狙えるケースが多いため、長期で運用すればするほど、課税による目減りを考慮しても実質利回りでは依然として大きな優位性を持つと言えるでしょう。

もちろん、金融庁の登録が無いことでファンドとしての信頼度は運用歴でしか証明できないという点もデメリットではありますが、それなら長期実績のある信頼できるヘッジファンドを探せばいいのです。

また、最低投資額が500~1000万円と高めに設定されているヘッジファンドですが、資産が7億円ある方にとっては、参入障壁は低いといえるでしょう。

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

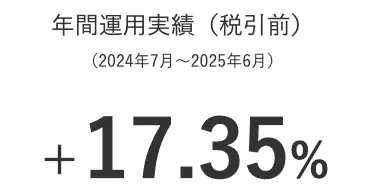

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023年設立の新興ヘッジファンド。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 年利17.35%(2024年度実績)

- 株式や債券に留まらないポートフォリオ戦略

- 最低投資額は500万円~

アクションは株式や債券だけでなく、Web3事業や事業投資、ファクタリングやESGファンドへの投資など、さまざまな対象に分散投資することでこのパフォーマンスを上げてきました。

アクション合同会社の2024年の運用パフォーマンスは17.35%という驚異的な実績を残しており、今後の運用にも期待が高まります。

詳しい投資事例や今後の方針については無料の面談で聞くことができますので、まずは公式サイトから問い合わせてみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。

モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。

銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。

この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。

ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。

投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

へッジファンドの詳細:日本のヘッジファンドランキング!国内・海外のおすすめ会社を紹介!

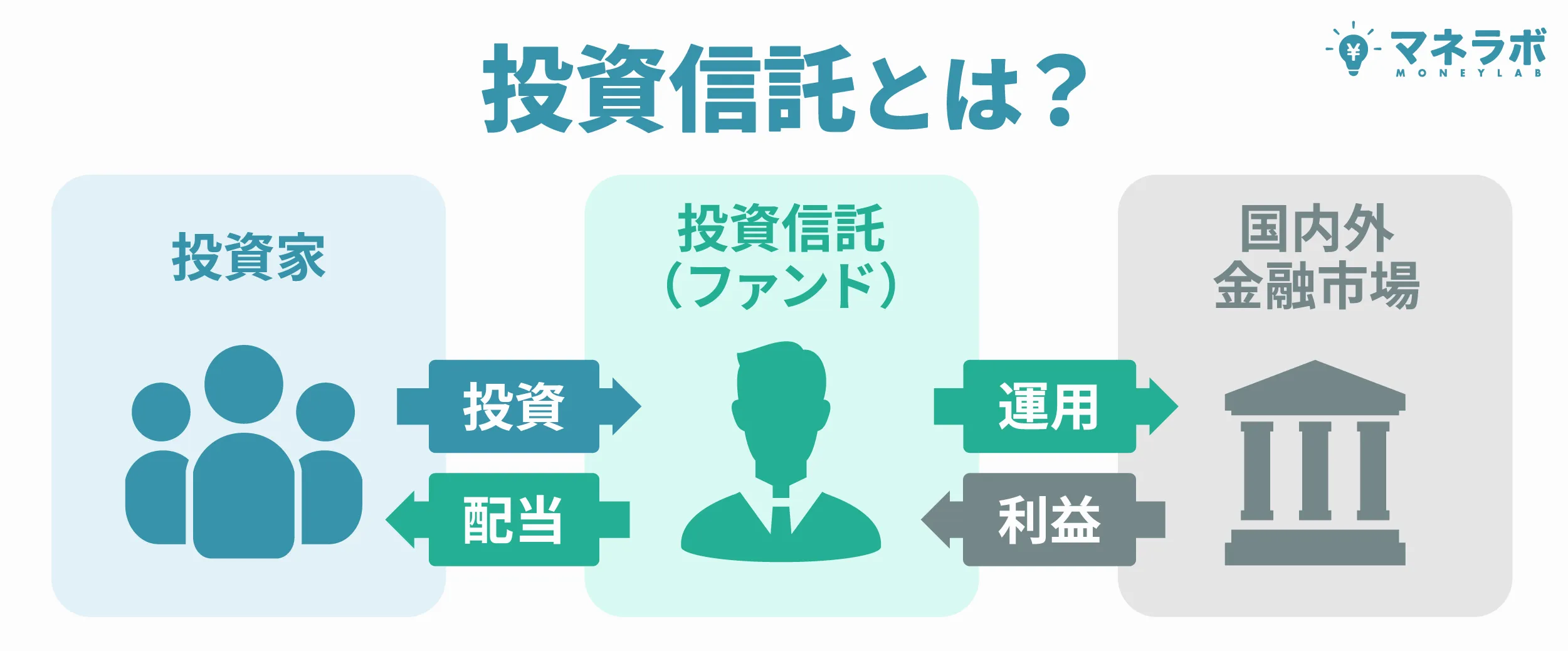

年利3~8%|投資信託

| 概要 | 投資家から集めた資金をもとにファンドマネージャーが投資を実施。 投資で得られた利益が投資家に還元されるという仕組み。 |

|---|---|

| 期待年利 | 3%~8% |

| 最低投資額 | 100円 |

| メリット | 少額資金で投資できる 金融庁の登録があり信頼度が高い NISA・iDeCoなどの非課税制度が適応される |

| デメリット | 「効果的な分散投資」はできない 金融庁の登録があり信頼度がある代わりに「空売り(ショート)戦略」は原則禁止なので下落局面に弱い |

投資信託は投資家から集めた資金をファンドマネージャーが運用し、運用で得た利益が投資家に還元されるという仕組みです。

100円程度の少額から投資が可能で、プライベートデットファンドやヘッジファンドに比べると投資参入のハードルは低くなります。

またNISAやiDeCoなどの非課税措置が適応されるというメリットも拡大。

7億円の資金のある方には、プライベートデットファンドやヘッジファンドでの投資だけでも十分ですが、分散投資でより効果的な資産形成を行うためにも、投資信託を組み合わせての運用もおすすめですよ。

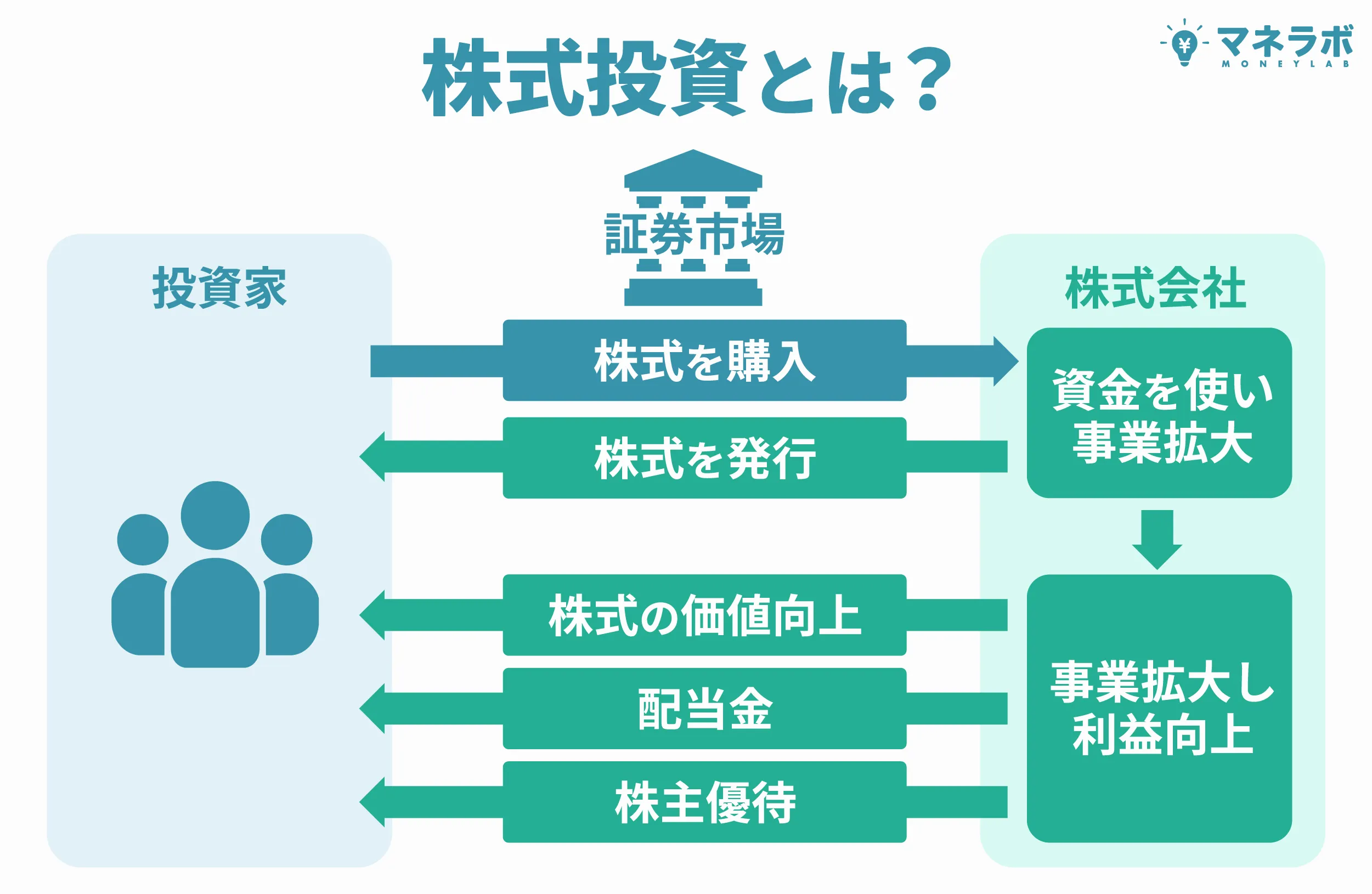

年利3~5%|株式(配当金狙い)

| 概要 | 企業が発行する株式を証券会社を通して売買を行う。 |

|---|---|

| 期待年利 | 3%~5% |

| 最低投資額 | 10万円 |

| メリット | 「売却益」「配当金」「株主優待」で利益を期待できる 手数料が抑えられる |

| デメリット | 「効果的な分散投資」はできない 自分で運用をしなくてはいけない |

株式投資の利益は「売却益」「配当金」「株主優待」の3つあります。

その中でも、株式を保有しているだけで受取れる「配当金」狙いの株式投資がおすすめです。

配当金を受け取れる銘柄の中でも、企業成績や配当実績が安定している企業であれば、高くて年間4%程度の配当金を受け取ることが可能です。

プライベートデットファンドやヘッジファンド、投資信託とは異なり、投資家自身で運用を行う必要がありますが、配当金狙いの株式投資であれば一度銘柄を決めてしまえばあとは保有をしているだけで配当金を得ることが可能。

企業の業績が悪く一時的に株価が下がったとしても2~3割程度配当金額が値下がりするだけで、それでも保有していれば配当金は支払われますから、株式を売却して得られる「売却益」狙いの運用よりはるかに簡単で、かつ安定期な利益獲得が叶うのです。

ただし、7億円を個別株式だけの運用に費やしてしまうのはおすすめしません。

理由はやはり、「効率的な分散投資」ができないからです。

7億円の資金のある方は、資金の一部で配当金狙いの株式投資を行い、プライベートデットファンドやヘッジファンド、投資信託などの運用先と組み合わせることでより「効果的な分散投資」を目指すと良いでしょう。

個別株で高配当銘柄を探すのが難しそう・不安と言う方は、「高配当株ETF」なども検討すると良いですね。

資産7億円の運用におすすめのポートフォリオ例

ではここで、資産7億円の運用におすすめのポートフォリオ例をご紹介します。

7億円という巨額の資産を運用する場合は、同様に高額資産を運用している「東京大学基金」「ハーバード大学基金」「年金積立金管理運用独立行政法人(GPIF)」の3機関のポートフォリオを参考にすると良いでしょう。

教育施設の充実化や、優秀な教員の招待などを目的に運用される東京大学基金とハーバード大学基金、日本の将来の年金資金の確保を目的に運用されるGPIF。

3機関とも資産を増やすことは許されても、減らすことは許されないため、優秀な運用マネージャーたちが積極的でありながら安定的な運用ができるポートフォリオを選定しています。

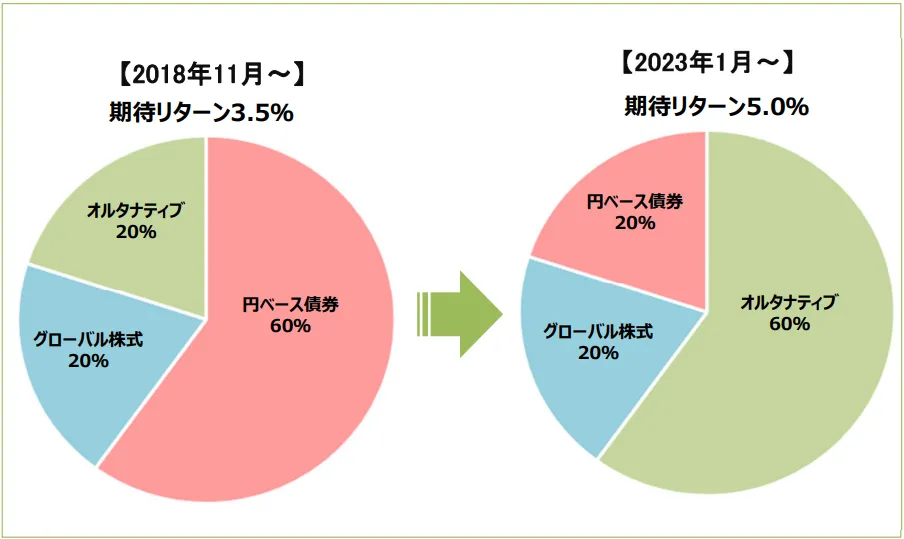

そんな3機関の現在のポートフォリオが以下のとおりです。

東京大学基金では期待リターン5%を目指し、2023年1月からオルタナティブ60%、グローバル株式20%、円ベース債券20%の配分で運用を行っています。

東京大学基金の運用資金額は300億円。

2023年度の運用リターンは11.57%でした。

オルタナティブ(投資)とは?

オルタナティブ(投資)とは、株式や債券といった「伝統資産」以外の以外の新しい投資対象や投資手法のことをいいます。

本記事でご紹介した資産クラスの中では、プライベートデット、ヘッジファンド、一部投資信託が該当します。

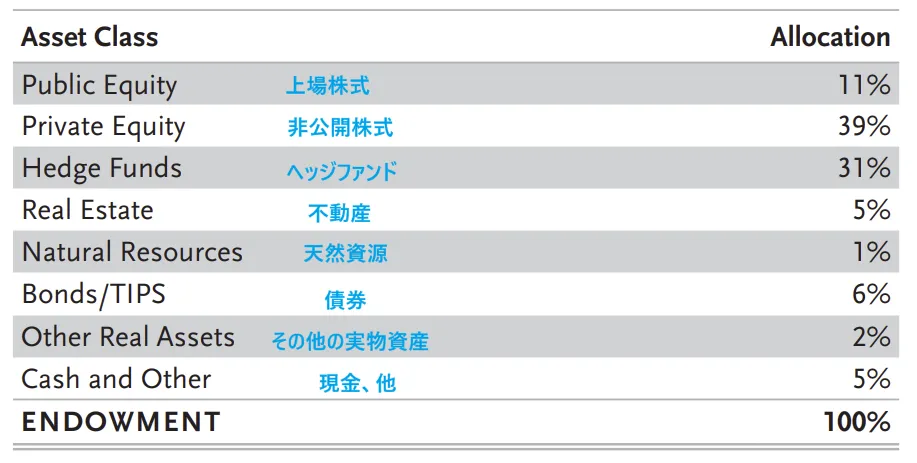

ハーバード大学基金は3機関の中でも積極運用型で、ヘッジファンドの割合が30%以上を占めるのが特徴的です。

ヘッジファンドの下落局面での強さを買っていることが分かりますね。

ハーバード大学基金の総資産額は507億ドル(約7兆2,501億円 1ドル=143円で計算 ※2025年4月15日時点)。

FY23(2022年7月1日から2023年6月30日)のハーバード大学基金の運用リターンは2.9%でした。

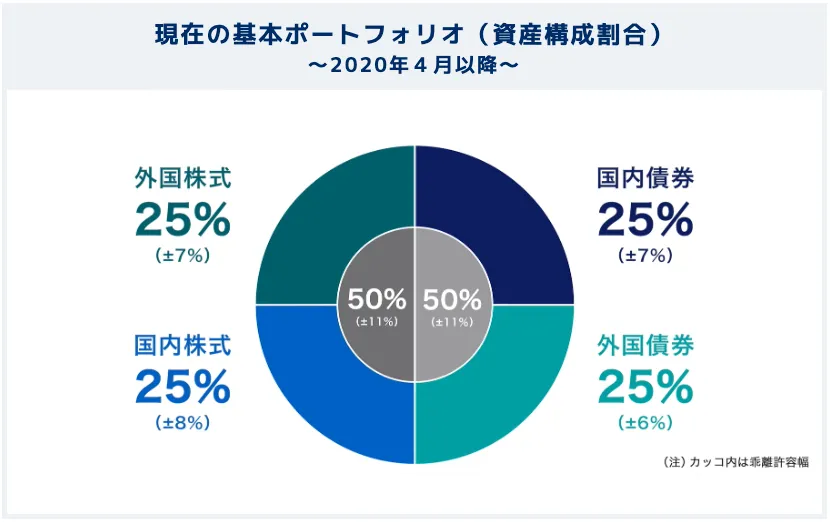

GPIFでは賃金上昇率+1.7%のリターンを目指し、国内債券・国内株式・海外債券・海外株式にほぼ均等に配分するポートフォリオを採用しています。

ポートフォリオを見ても分かりますが、3機関の中でも「安定性・安全性重視」の運用を行っています。

GPIFの運用資金額は約245兆9,815億円(2023年度末時点)。

世界的に見てもここまでの規模の資産を運用する機関は珍しいです。

2023年度(2023年4月1日から2024年3月31日)の運用リターンは+22.67%でした。

「資産を守りながら、かつ積極的に増やす」これらポートフォリオは、7億円という大金を運用するのにも非常に参考になるでしょう。

以下は3機関のポートフォリオを参考に7億円を運用した場合のポートフォリオ例です。

| 参考 | ポートフォリオ例 | 運用の方向性 |

| 東京大学基金 | プライベートデット:50% 株式(配当金狙い):20% 債券:20% 現金:10% | 安全・積極型(安全優先) |

| ハーバード 大学基金 | 株式(配当狙い):11% 投資信託(非公開株式ファンド):39% ヘッジファンド:31% 不動産やREITなど:5% 投資信託(コモディティファンド):1% 債券:6% 現金:7% | 安全・積極型(積極優先) |

| GPIF | プライベートデット:20% 国内債券:20% 外国債券:20% 国内株式:20% 外国株式:20% | 安全型 |

【ポートフォリオにヘッジファンドを組み込むなら】

ハーバード大学基金でもヘッジファンドが31%以上を占めるように、大きな資産を守りながら増やすにはヘッジファンドの活用が鍵です。

年利17.35%の過去実績を誇り、顧問は元衆議院議員が担当する「アクション」は、7億円規模の分散ポートフォリオにも最適な選択肢です。

アクションの詳しい解説を見る

なお、ポートフォリオに採用したいプライベートデットファンド・ヘッジファンドは以下の通りです。

| ハイクアInt’l | アクション | |

|---|---|---|

| ファンドの 種類 | プライベートデットファンド | ヘッジファンド |

| 年利 | 12%(固定) | – |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 海外日系企業への事業融資 | バリュー株 事業投資 |

| おすすめの人 | 投資初心者の方におすすめ 高配当投資をしたい人 ファンドの信頼性を重視する人 元本割れのリスクを避けたい人 | 信頼性の高いヘッジファンドに投資したい人 分散投資によるリスクヘッジをしたい人 金融商品の運用をプロに任せたい人 |

※アクションは運営年数が少ないため、記載なし(2024年実績:25.07%)

>>「プライベートデット」や「ヘッジファンド」についての詳細はこちら

「資産7億円あれば何年暮らせる?」に関連してよくある質問

最後に、「資産7億円あれば何年暮らせる?」に関連してよくある質問を確認していきます。

何億あれば一生暮らせるようになりますか?

冒頭で検証した通り、7億円あれば、資産運用をしなくてもほぼ一生暮らすことができました。

| 何人暮らし? | 年間支出額 | 7億円で何年暮らせる? |

|---|---|---|

| 1人暮らし | 約298万円 | 約234年(一生) |

| 2人暮らし | 約509万円 | 約137年(一生) |

| 3人暮らし | 約534万円 | 約131年(一生) |

| 4人暮らし | 約570万円 | 約122年(一生) |

ここでは、1億円~10億円の資産がある場合、資産運用を行わずに何年暮らせるのか検証してみます。

| 何人暮らし? | 年間支出額 | 1億円 | 3億円 | 5億円 | 7億円 | 9億円 | 10億円 |

|---|---|---|---|---|---|---|---|

| 1人暮らし | 約298万円 | 約33年 | 約100年 (ほぼ一生) | 約167年 (一生) | 約234年 (一生) | 約302年 (一生) | 約335年 (一生) |

| 2人暮らし | 約509万円 | 約19年 | 約58年 | 約98年 (ほぼ一生) | 約137年 (一生) | 約176年 (一生) | 約196年 (一生) |

| 3人暮らし | 約534万円 | 約18年 | 約56年 | 約93年 (ほぼ一生) | 約131年 (一生) | 約168年 (一生) | 約187年 (一生) |

| 4人暮らし | 約570万円 | 約17年 | 約52年 | 約87年 (ほぼ一生) | 約122年 (一生) | 約157年 (一生) | 約175年 (一生) |

検証では、1~4人暮らしすべての世帯で「7億円以上あれば一生暮らせるようになる」と言えるようになることが分かりますね。

しかし、10億円あってもお金を切り崩していくだけではお金が底をつくのはあっという間。

例え何億・何兆という資産があったとしても、資産運用をして生活費の足しにするという考え方はこれからの時代を生きていく上で重要となるでしょう。

宝くじで7億円当たった人はどんな人ですか?

宝くじ公式サイトに掲載の、7億円が当たった人のエピソードをここでご紹介します。

2018年度 年末ジャンボ宝くじ

京都府在住 男性 Bさん 40代(1等 7億円)

当せんを知った状況:実家に帰ってきた妹たちと確認して・・・

スマホに当せん番号のメール配信を登録しており、12月31日の抽せん日にメールが来たので、実家に来ていた妹たちと一緒に確認しました。組がまずあたっており、まさかと思い番号を確認すると、なんと1等の番号と一致しており驚きました!

自分のメールの番号が違う可能性もあると思い、妹に他のサイトでも1等の番号を確認させて、やはり当せんしていることを確認しました。

宝くじを買う際のポイント:根気よく買い続ける!

ロト(ロト7、ロト6、ミニロト)は、毎週連続購入で一週間分を買っております。ジャンボは、毎回同じ売り場でバラを30枚程度購入しております。購入暦は、20年以上になります。

今回、初めて高額があたりました。少ない金額でも、毎回継続して購入することが大事なのかなと思います。今後もロトやジャンボは買おうと思います。

宝くじ券の保管場所:気が気でなくて毎日確認

購入した宝くじは、縁起物の龍の置物の上にいつも置いております。当せんが分かってから銀行に行くまでは、金庫に保管しておりました。しかし、気が気でなくて毎日、金庫を開けては、宝くじがあるかを確認しておりました(笑)

当せん金の使い道:家族思いのお兄さん

7億円の一部で実家を新しくしようと思います。妹たちも、頻繁に集えるような家を建てようと思います。

宝くじには夢がありますね。購入して抽せん日まで、あたったらどうしようとか、ワクワクするのも楽しみです。今後もジャンボやロトは継続して購入していきたいと思います。

2018年度 サマージャンボ宝くじ

神奈川県在住 女性 Bさん 50代(1等+前後賞 7億円)

「外出中に息子が抽せん結果をネットで調べてくれて、最初は『1等の前後賞があたってる!』と連絡があったのですが、“3連バラ”を買っていたので『1等も当せんしているはず』と返答したところ、息子が、1等もあたっていることを確認してくれました。」

平成30年のサマージャンボ宝くじから始まった、ジャンボ宝くじの新しい買い方“3連バラ”で高額当せんを果たしたというBさん。最初から、“3連バラ”を買うつもりだったのでしょうか?

「宝くじはいつも比較的大きな売場で買うのですが、その売場は人気があって、列ができていました。その列に並んでいるとき、売場に貼ってあった『3連バラ』の説明文が目に入り、これはバラの楽しみと1等・前後賞も狙える買い方だなと思って、買ってみました。」

そんなBさんの宝くじを買うポイントやゲン担ぎとは・・・

「基本的に、高額当せんが出た売場で買いたいと思っています。あとは、家族が集まるテーブルの上に置いておくことが“決め事”です。ゲン担ぎなどは特にしていませんが、いつも思っていたのは『買わなきゃあたらない』ということです。『あたったら嬉しいな。じゃあ買わねば!』というかんじです。」

宝くじファンにメッセージをお願いすると、

「宝くじは買わなきゃあたりません。あたってもはずれても、ジャンボ宝くじを30年間毎年買い続けてきた結果が、今回の結果だと思います。皆さんにもとにかく、ジャンボ宝くじを買っていただきたいです!」と語るBさん。皆さんも、「3連バラ」など新しい買い方に挑戦しながら、継続して購入してみてはいかがでしょうか。

2017年度 年末ジャンボ宝くじ

大阪府在住 女性 Tさん 20代(1等 7億円)

宝くじファン歴は2年ほど、というTさん。

「私の父がかれこれ40年ほど宝くじを買い続けている大ファンでして、その影響もあって、ここ2年ほど前から宝くじを買い始めました。」

歯医者のついでなど出かけた際に宝くじを購入していて、今回は連番とバラを10枚ずつ購入したというTさんは、この高額当せんをどのように知ったのでしょうか。

「正直、宝くじを買ったことをすっかり忘れてしまっていて、宝くじ券もリュックの中に入れっぱなしでした(笑)。友人から、年末ジャンボ買ったけど300円しかあたらなかったという連絡がきて、それで買ったことを思い出したんです。当せんが分かった時はとにかくビックリ!で、まず頭に浮かんだのは、これからはセール品じゃなくてもお買い物ができる!ということでした。あとは結婚資金にでも使いたいと思います(笑)」

宝くじの魅力を、「当たったらどうしようかと想像している時が楽しい」と語るTさん。

当せんした時を想像しながら購入して、ワクワクを楽しむのも魅力ですね!

人生何があるかわかりません。

夢が広がりますね。

宝くじで7億円が当たる確率は?

ダイヤモンドオンラインによると、宝くじ年末ジャンボの1等賞で金7億円が当たる確率は2000万分の1だそうです。

ちなみに宝くじ公式サイトでは宝くじの当選確率が高い性別・血液型・年代・職業・イニシャル・星座を公開していました。

これらデータは、令和5年度の1年間に宝くじで1,000万円以上の当せん金を受け取った高額当せん者(数字選択式宝くじでの当せん者を除く)を対象にアンケートを行い、そのうち回答をした432人の結果をまとめたものだそうです。

資産運用で得られた利益に対する税金は何%ですか?

資産運用などで得られた利益に対する税金は、一般的に20.315%がかかります。

20.315%=

所得税15%+復興特別所得税0.315%+住民税5%

本記事では税金を一切考慮せずにシミュレーションを行いましたので、実際にご自身の生活スタイルに当てはめてシミュレーションを行う方は税金の考慮もお忘れなく。

まとめ

本記事では、「資産7億円あったら何年暮らせる?」についてシミュレーションを行いました。

答えは、資産運用を行わずに7億円を切り崩して生活する場合、1人暮らし:約234年、2人暮らし:約137年、3人暮らし:約131年、4人暮らし:約122年なのでほぼ一生暮らせると言えますね。

それでも、7億円をただ切り崩していく生活ではなく、使うたびに資産が減るストレスから解放され、精神的にも安定した暮らしを続けるためには、7億円という資産があっても資産運用はすべきです。

以下に当てはまる方は、年間4%~10%のリターンを期待できる資産運用先で運用を行うと良いでしょう。

- 資産を増やしていきたい

- 今ある資産で利息生活を送りたい

- ある程度のリスクは許容できるが、その代わりリターンも着実に増やしたい

- 資産を守りながら増やしたい

年間4%~10%のリターンを期待できる資産運用先としては、「プライベートデットファンド」「ヘッジファンド」「投資信託」「株式(配当金狙い)」へ分配投資をするのがおすすめで、ポートフォリオは「東京大学基金」「ハーバード大学基金」「GPIF」を参考すると良いでしょう。

本サイトには、特におすすめのプライベートファンドの「ハイクアインターナショナル」やヘッジファンドの「アクション」について詳しく解説している記事もありますので、是非ご参考ください。

| ハイクアInt’l | アクション | |

|---|---|---|

| ファンドの 種類 | プライベートデットファンド | ヘッジファンド |

| 年利 | 12%(固定) | – |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 海外日系企業への事業融資 | バリュー株 事業投資 |

| おすすめの人 | 投資初心者の方におすすめ 高配当投資をしたい人 ファンドの信頼性を重視する人 元本割れのリスクを避けたい人 | 信頼性の高いヘッジファンドに投資したい人 分散投資によるリスクヘッジをしたい人 金融商品の運用をプロに任せたい人 |

※アクションは運営年数が少ないため、記載なし(2024年実績:25.07%)

\ フォーム入力1分で無料個別相談を予約 /