「貯金5000万円でセミリタイアできるのか?」

「もし可能なら、いつから実現できる?」

多くの方が5000万円という金額を前に、こうした疑問を抱くのではないでしょうか。

実は、単身者なら45歳から、夫婦2人でも60歳からのセミリタイアが理論上は可能です。しかし、貯金だけでは、インフレや年金減少など多くのリスクが待ち受けています。

5000万円があっても不安な理由は、日銀が目標とする年2%の物価上昇により、10年で実質1000万円も資産価値が目減りするからです。さらに年金受給額の減少、医療・介護費用の増加など、想定外の支出も考慮しなければなりません。

そこで当記事では、5000万円でセミリタイアを実現するための資産運用戦略を徹底解説します。具体的な生活シミュレーションから、おすすめのポートフォリオ、失敗しないための運用のコツまで、実践的な情報をお届けします。

セミリタイアにおすすめの資産運用方法6選や、利回り12〜29%実績のヘッジファンド3選も紹介。

今すぐ読み進めて、余裕ある理想のセミリタイア生活への第一歩を踏み出しましょう。

貯金5000万円あればセミリタイアできる?徹底シミュレーション!

「5000万円あればセミリタイアできるのでは?」多くの方がそう考えるかもしれません。

しかし現実は厳しく、貯金5000万円だけでは多くのケースで赤字になります。具体的な数値でシミュレーションしてみましょう。

単身者のケース

まず、単身者(サラリーマン)のケースから見ていきましょう。

セミリタイア前(65歳まで)の生活費

| 年齢 | 月間生活費 |

|---|---|

| 40~49歳 | 17.5万円 |

| 50~59歳 | 19.6万円 |

| 60~64歳 | 18.5万円 |

大都市圏では、単身者でも月18万円程度の生活費が必要です。完全にセミリタイアして収入がゼロになると、この金額がそのまま毎月の赤字となります。

65歳以降の年金生活

65歳から年金を受給できますが、状況はあまり改善しません。

- 月間生活費:約15万円

- 年金受給額:約14万円(サラリーマンの場合)

- 月間収支:1万円の赤字

年金をもらっても、わずかながら赤字が続きます。

何歳からセミリタイアできる?

それでは、5000万円で何歳からセミリタイアできるのでしょうか。リタイア年齢別に90歳までの総赤字額を計算してみました。

| リタイア年齢 | 65歳までの赤字 | 65~90歳の赤字 | 総赤字額 |

|---|---|---|---|

| 45歳 | 4,320万円 | 300万円 | 4,620万円 |

| 50歳 | 3,240万円 | 300万円 | 3,540万円 |

| 55歳 | 2,160万円 | 300万円 | 2,460万円 |

| 60歳 | 1,080万円 | 300万円 | 1,380万円 |

結論:単身者なら45歳からのセミリタイアが理論上は可能です。50歳以降であれば、さらに余裕を持った生活を送れます。

ただし重要な注意点があります。上記の計算にはインフレ(物価上昇)が含まれていません。日銀は年2%の物価上昇を目標としており、10年で約20%の物価高になる可能性があります。実際にはプラス1000万円程度の余裕を見ておくべきでしょう。

夫婦2人のケース

続いて、夫婦2人(夫がサラリーマン・妻が専業主婦)のケースを見ていきましょう。

セミリタイア前(65歳まで)の生活費

| 年齢 | 月間生活費 |

|---|---|

| 40~49歳 | 27.9万円 |

| 50~59歳 | 28.3万円 |

| 60~64歳 | 27.3万円 |

大都市圏では、夫婦で月27万円程度の生活費が必要です。完全にセミリタイアして収入がゼロになると、この金額がそのまま毎月の赤字となります。

65歳以降の年金生活

65歳から年金を受給できても、状況は厳しいままです。

- 月間生活費:約27万円

- 年金受給額:約20万円(夫がサラリーマン・妻が専業主婦)

- 月間収支:7万円の赤字

年金をもらっても、月7万円の赤字が続きます。単身者に比べて厳しい状況です。

何歳からセミリタイアできる?

それでは、夫婦2人の場合は5000万円で何歳からセミリタイアできるのでしょうか。リタイア年齢別に90歳までの総赤字額を計算してみました。

| リタイア年齢 | 65歳までの赤字 | 65~90歳の赤字 | 総赤字額 |

|---|---|---|---|

| 45歳 | 6,480万円 | 2,100万円 | 8,580万円 |

| 50歳 | 4,860万円 | 2,100万円 | 6,960万円 |

| 55歳 | 3,240万円 | 2,100万円 | 5,340万円 |

| 60歳 | 1,620万円 | 2,100万円 | 3,720万円 |

結論:夫婦2人の場合、55歳でもセミリタイアできません。60歳でようやく総赤字が5000万円を下回る状況です。

さらに深刻な問題があります。上記の計算にはインフレ(物価上昇)が含まれていません。日銀は年2%の物価上昇を目標としており、10年で約20%の物価高になる可能性があります。つまり、今の5000万円の価値は10年後には実質4000万円程度に目減りするのです。

インフレリスクと年金支給額の減少を考慮すると、60歳までサラリーマンを続けたとしても、資産5000万円ではギリギリの老後生活となるでしょう。

このギリギリの状況を打開するには、資産を効率的に増やす運用戦略が不可欠です。

特に年利10~20%を狙えるヘッジファンドなら、セミリタイア時期を大幅に早められる可能性があります。

5000万円あってもセミリタイアには投資が必要な理由

上記のシミュレーションで、5000万円だけでは多くのケースで老後資金が不足することが分かりました。

では、なぜ貯金だけではなく投資が必要なのでしょうか。5つの重要な理由を解説します。

5000万円の金融資産はインフレで目減りする

インフレ・物価高によって金融資産の価値が目減りするのが最大の問題です。貯金という形で5000万円を保有していても、この金額の価値はずっと同じではありません。

何も運用しなければ、金融資産の実質的な価値は下がり続けます。

上図は消費者物価指数の推移グラフです。2021年以降、急速に物価高が進んでいることが分かります。

日銀は「毎年2%の物価上昇」を目標に掲げており、今後も年2%前後の物価上昇が続く可能性は高いでしょう。

物価が2%上がるということは、金融資産の価値が2%下がることを意味します。

では、5000万円を10年間貯金したまま放置した場合を考えてみましょう。

毎年2%の物価上昇が続くと、10年間で約20%の物価高になります。

- 物価高による資産価値の下落:5000万円×20%=1000万円ダウン

- 10年後の実質的な資産価値:5000万円-1000万円=4000万円

お金としては5000万円あっても、10年後には4000万円分の購買力しかなくなってしまうのです。

今後も物価高が続けば、貯金だけでは資産が目減りする一方となってしまうでしょう。「何も資産運用しないこともリスク」という点を、ぜひ認識しておいてください。

インフレに負けない資産運用が必要な今こそ、年利10~20%を狙えるヘッジファンドが有効です。

物価上昇率を大きく上回るリターンで、実質的な資産価値を守りながら増やせます。

90歳までの生活を考える必要がある

最低でも90歳までの生活・人生を考える必要があるという現実も見逃せません。

上図は日本人の平均寿命の推移ですが、2040年推計で男性83歳・女性89歳となっています。

ただし、これはあくまで「平均寿命」であり、実際に最も多い寿命パターンは異なります。

男女共同参画局によると、寿命の最頻値は「男性88歳・女性93歳」です。つまり、寿命が尽きるのは90歳前後の方が最も多いことになります。

人生90年と考えると、年金支給開始の65歳以降も25年間、生活が続くわけです。感覚的に見ても、5000万円では心もとないと感じたのではないでしょうか。

年金受給額は減少の一途

年金受給額が減少し続けているという厳しい現実もあります。

老後の頼みの綱として年金をアテにしている方も多いでしょうが、少子高齢化のため支給額は年々減少しています。

| 調査年 | 厚生年金 (国民年金含む) | 国民年金 |

|---|---|---|

| 2005年 | 167,172円 | 53,012円 |

| 2010年 | 150,034円 | 54,529円 |

| 2015年 | 145,305円 | 55,157円 |

| 2020年 | 144,366円 | 56,252円 |

厚生年金はサラリーマン(会社員)、国民年金は専業主婦や自営業の方が受給します。

単純計算すると、夫婦2人の年金支給額は「夫がサラリーマン・妻が専業主婦」なら約20万円、「夫婦ともに自営業」なら約11万円です。

さらに深刻なのは、将来的なリスクです。年金には以下のような不確実性があります。

- 年金支払い期間の延長リスク

- 年金支給年齢の引き上げリスク

2024年現在、国民年金の支払いは60歳までですが、すでに65歳への延長が議論されている状況です。また、数十年先も本当に65歳から受給できるかは分かりません。

67歳や70歳など、支給年齢引き上げの噂を各種メディアで耳にした方もいるはずです。

この先、年金は「支払いは長く・支給は遅く」となる可能性が十分にあります。70歳まで受給できないことも想定したうえで、資産計画を考える必要があるでしょう。

医療費や介護費用など想定外の支出への備え

想定外の医療費や介護費用が発生するリスクも見逃せません。

老後の生活費だけを計算していても、実際には予期せぬ大きな支出が発生する可能性があります。

特に高齢になるほど、医療費や介護費用は増加します。

老後に想定される主な支出には、以下のようなものがあります。

- 重病の治療費

がんなどの重い病気の場合、数百万円単位の支出が必要になることも - 介護施設の入居費用

月額15万円〜30万円が相場。要介護状態が10年続けば1800万円〜3600万円 - 住宅のリフォームや修繕

バリアフリー化や老朽化に伴う修繕で数百万円規模の出費 - 子どもや孫への緊急支援

住宅購入の援助、教育資金、急な失業時のサポートなど - 配偶者や自身の葬儀費用

一般的な葬儀で200万円〜300万円程度が必要

5000万円という金額は一見多く見えますが、こうした想定外の支出を考慮すると決して余裕があるとは言えません。資産運用で増やしておくことで、こうした不測の事態にも対応できる余裕が生まれます。

資産の切り崩しによる精神的ストレス

貯金を切り崩し続ける生活が精神的なストレスになるという問題も深刻です。これは金銭的な問題ではなく、心理的な問題として非常に重要です。

セミリタイア後、毎月貯金残高が減り続ける状況で「今月も○○万円減った」「あと何年もつだろうか」と常に不安を抱えながら生活することになります。

特に予想外の出費があった月は、大きな精神的負担となるでしょう。このストレスは、せっかくのセミリタイア生活の質を大きく損なってしまいます。

一方、資産運用で配当金や運用益が定期的に入ってくる状態であれば、心理的な安定感はまったく異なります。仮に月10万円〜20万円の運用益があれば、生活費の一部をカバーでき、資産の減少ペースを大幅に緩和できます。

「資産が増えている」「少なくとも減るペースが遅い」という安心感は、老後の精神的な余裕につながり、より豊かな生活を送ることができるのです。

5000万円でセミリタイアを目指すおすすめ資産運用6選

セミリタイアを実現するには、5000万円を効率的に運用して資産を増やすことが不可欠です。

ここでは、セミリタイア後の生活を支える資産形成におすすめの運用方法を6つ解説します。

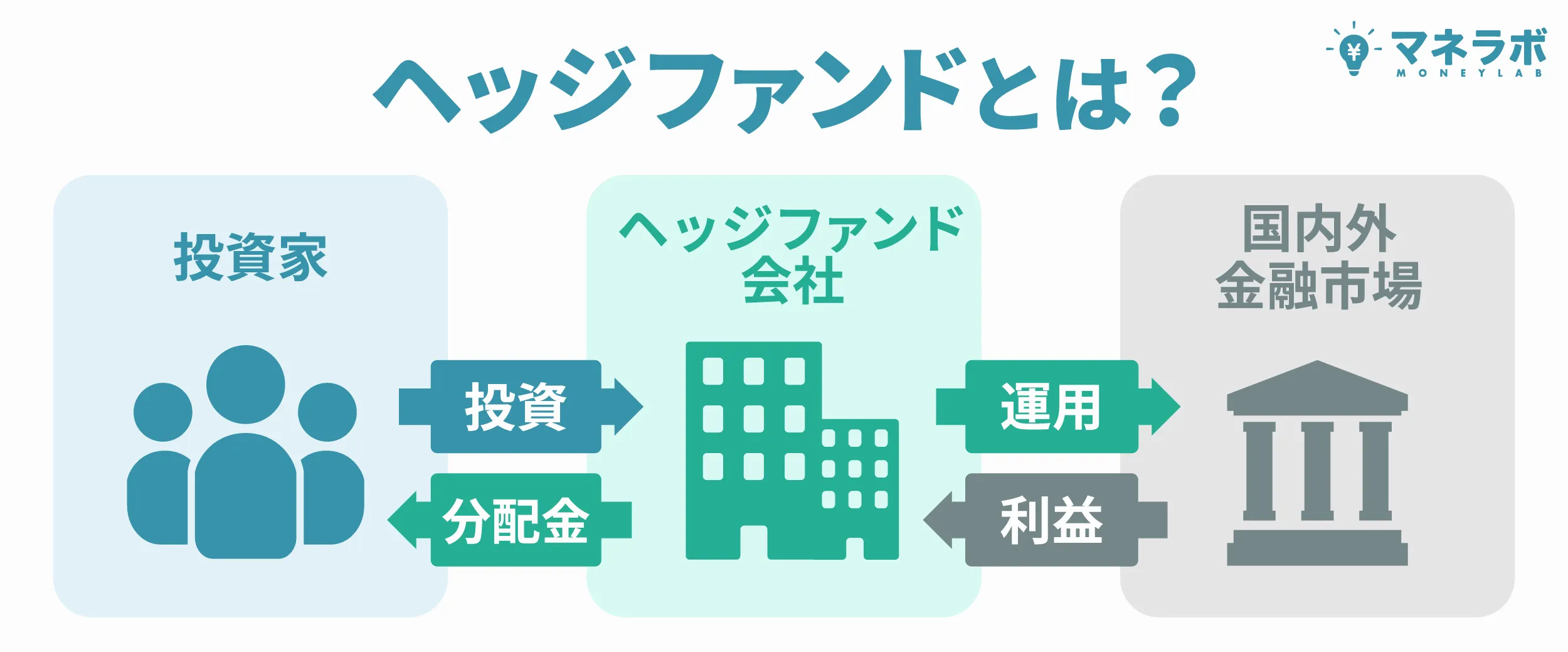

ヘッジファンド

セミリタイアに向けて資産を効率的に増やしたいなら、ヘッジファンドが最有力候補です。「利回り10%以上で早期にセミリタイア資金を確保したい」という方に非常に向いているでしょう。

ヘッジファンドは最低投資金額1000万円以上で、限られた富裕層だけが投資に参加できます。貯金5000万円の方なら、資産の一部をヘッジファンドで運用してセミリタイア後の生活基盤を強化できるでしょう。

ヘッジファンドの特徴は、以下の通り。

- 投資金を渡してプロに運用を委託する投資方法

- 私募形式で投資者を募集する

- 他の資産運用と比較すると利回りが段違いに高い

- 投資対象は株式・債券・為替・不動産・コモディティなど幅広い

- ロング以外の手法も使ってあらゆる相場で利益を追求する

- 成功報酬・運用手数料は高い

ヘッジファンド最大のメリットは、10~20%という高い利回りを狙える点。

セミリタイア後の生活費を賄うには、このような高い運用益が重要になります。すべての資産運用の中で、最も高い利回りが期待できるでしょう。

「プロに運用を任せる」という点は投資信託と同じですが、利回りには大きな差があります。

ヘッジファンドが高い利回りを狙える理由は、以下の通りです。

- 絶対利益を追求しており指標を上回ることを目標にしている

- 金融庁の規制がないので投資手法の自由度が高い

- ショートなどの投資手法により下落相場でも利益を狙える

- 株式や債券だけでなく債券・為替・不動産・コモディティなど投資対象が幅広い

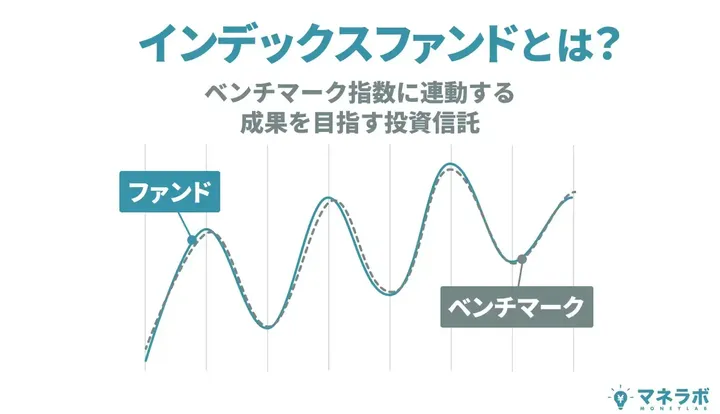

一般的に、投資信託では目標とする指標があり、その指標と連動する(同じ動きをする)ような運用を目指しています。

しかしヘッジファンドでは、指標を上回る成果を狙って運用するため、利回りも大きくなるのです。

上図の例で言えば、日経平均株価とほぼ同じ動きを目指すのが投資信託。

日経平均株価を大きく上回る動きを目指すのがヘッジファンドとなります。例えば、同じ日経平均株価関連の商品でも、好調な株の保有率を高めたりするなど様々な戦略を使い、より高い運用益を狙うわけです。

まさにプロの仕事と言ってよいでしょう。

また、投資信託の場合は、銀行や郵便局で広く公募されています。そのため、金融庁の規制があり、投資手法も限定的で、株式のロング(買い)が中心です。

一方、ヘッジファンドは私募形式のため、金融庁の規制がありません。そのため、以下のような投資手法が可能です。

- ショート

下落相場で空売りして利益を狙う方法 - イベント・ドリブン

M&Aや業務提携などのイベント発生時の株価の変動を狙う方法 - グローバル・マクロ

世界経済を分析して多様な金融商品に投資する方法 - バリュー株投資

本来の価値より安い株を購入して値上がり益を狙う方法 - 株式ヘッジ投資

両建てによって利益を狙う方法 - アクティビスト

株式を保有して企業の経営改善に介入し、株価を上げて売却する方法 - マルチ・ストラテジー

複数の投資方法を商品に組み込む方法

様々な投資方法を用いて、どんな相場局面でも運用益を狙える点こそ、ヘッジファンドの強みと言えるでしょう。

例えば、投資信託では株関連の金融商品が中心なので、株式市場が下落すると損失が出やすいのが弱点。しかしヘッジファンドなら、ショート戦略によって下落相場ですら運用益を目指せます。

「投資初心者だけどセミリタイアに向けて大きな利回りを狙いたい」「プロに5000万円の運用を任せて安心してセミリタイアしたい」という方にとって、ヘッジファンドはおすすめですよ。

ただし、高い利回りを狙えるかわりに、運用手数料は投資信託より高く設定されています。

ヘッジファンドで運用する場合は、コストも考えながら慎重に検討しましょう。資産が5000万円あるので、1000万円~2000万円だけヘッジファンドで運用し、残りを他の方法で分散するのもおすすめです。

固定年利12%や、昨年の年利実績25%以上のヘッジファンドについては、後述の見出しをご覧ください。

>>固定年利12%・昨年の年利実績25%以上のヘッジファンドの詳細はこちら

以下の記事では、おすすめのヘッジファンドをランキング形式でご紹介しています。

社債

セミリタイア後の安定収入を確保するなら、社債がおすすめです。社債は、企業が発行した債券に投資して、定期的に利子を受け取る資産運用になります。

簡単に言えば、企業の事業のためにお金を貸してあげる、その見返りとして利子を受け取るという投資です。

同じく債券投資として「国債(国が債券を発行)」がありますが、利回り・運用益はあまり期待できません。

「低リスクながらそれなりの運用益も狙える」という点で言えば、セミリタイア資金の運用方法としては社債のほうが向いているでしょう。

社債の特徴は、以下の通りです。

- 国債より利回りが高い

- 発行体の企業が経営破綻しない限り元本保証される

- 債券の発行後は価格が変動する

- 商品ごとに満期が定められている(3年~10年程度が多い)

- 満期前に解約すると元本割れリスクがある(売却時の価格次第)

- 資産運用の中では比較的リスクが低い

- 運用ポートフォリオの1つとして投資しやすい

基本的に、社債は企業が経営破綻しなければ、元本保証されます。ただし満期までに解約すると、その時の価格によっては元本割れするリスクもゼロではないのでご注意ください。

セミリタイア資金を社債に投資する場合、よほど企業業績が危ない時以外は、満期まで保有することをおすすめします。満期まで保有すれば運用益を計算できるという点は、社債の大きなメリットだからです。

セミリタイア後の資産運用ポートフォリオを組む際に、「低リスクで安定した収入源を加えたい」という時に社債は重宝します。資産運用で守りを固めたい方に非常に向いているでしょう。

社債投資には、以下2種類の方法があります。

それぞれの社債を詳しく見ていきましょう。

個人向け社債

個人向け社債では、日本国内の会社が発行する債券へ投資します。国内企業なら業績状況も把握しやすいので、投資初心者やサラリーマンの方でも運用しやすいのではないでしょうか。

では、どんな企業が社債を発行しているのか、具体例を見てみましょう。下表は、2022年~2023年に発行された個人向け社債です(一例を記載)。

| 会社名 | 金利 | 債券価格 |

|---|---|---|

| ソフトバンクグループ | 4.75% | 100万円 |

| 楽天グループ | 3.30% | 50万円 |

| ルノー | 2.80% | 100万円 |

| 三井住友フィナンシャルグループ | 1.758% | 100万円 |

| 三菱UFJフィナンシャル・グループ | 1.672% | 100万円 |

| 楽天カード | 1.65% | 10万円 |

| GMOインターネットグループ | 1.60% | 100万円 |

| GMOフィナンシャルホールディングス | 1.52% | 10万円 |

| みずほフィナンシャルグループ | 1.412% | 100万円 |

| SBIホールディングス | 1.28% | 10万円 |

| 光通信 | 1.11% | 100万円 |

| 日産自動車 | 1.015% | 100万円 |

| 丸井グループ | 1.00% | 1万円 |

表中の「金利」は、債券発行時の利率です。債券が発行された直後(価格が変動する前)に購入すれば、ほぼ「金利=利回り」になるとお考えください。

ご覧のように、投資先は大手有名企業がズラリ。「社債に投資するのはリスクが高そう」と思っていた方も、不安が消えたのではないでしょうか。

もちろん、以前のマイカルやJALのように、社債を発行中に経営破綻した会社もあります。いくら大手企業であっても、運用リスクゼロということはないでしょう。

それでも、三菱UFJや三井住友が経営破綻するとは考えにくいかと思います。直近の業績を見ても、順調に利益を出している企業です。セミリタイア資金の運用では、特に大手金融会社の社債をおすすめします。信頼性・安全性ともに申し分ないでしょう。

仮に、利回り1.5%で10年運用する場合、以下のようになります。

- 5000万円×利回り1.5%×単利10年=750万円(単利運用)

- 5000万円×利回り1.5%×複利10年≒803万円(複利運用)

大手金融会社という安心感のもと、800万円も運用益が出せるのは魅力的ですよね。セミリタイア後の生活費の一部を賄える金額です。ローリスクながら利回りもある程度狙える、手堅い資産運用と言えるのではないでしょうか。

ただし、大手金融会社など人気の社債は、販売当日に完売します。早い者勝ちなので、公式サイトのIRなどで社債情報を確認しておくようにしましょう。

外国社債

債券投資でもう1つおすすめしたいのが、外国社債です。外国企業が発行する債券への投資ですが、個人向け社債以上に効率的な運用を期待できるでしょう。

外国社債への投資は、ローリスクのわりに利回りがよいというメリットがあります。一般的に、資産運用は「ローリスク・ローリターン」です。しかし外国社債なら、「ローリスク・ミドルリターン」を十分に狙えるでしょう。セミリタイア資金の運用先として、ぜひおすすめしたいですね。

では、現在販売されている外国社債の一例をご紹介します(外貨建て商品)。

| 会社名 | 利回り (複利) | 残存年数 |

|---|---|---|

| オラクル | 4.050% | 約1.8年 |

| 三菱UFJフィナンシャル・グループ (TLAC債) | 3.616% | 約0.9年 |

| ナイキ | 3.537% | 約1.2年 |

| トヨタ ファイナンス オーストラリア | 3.519% | 約1.3年 |

| 本田技研工業 | 3.814% | 約1.3年 |

| コカ・コーラ | 3.380% | 約1.4年 |

| みずほフィナンシャルグループ (TLAC債) | 3.722% | 約1.8年 |

| アメリカン・エキスプレス | 3.527% | 約1.9年 |

| メタ・プラットフォームズ | 3.436% | 約2.4年 |

| スターバックス | 4.255% | 約7.0年 |

外国企業に詳しくない方でも、聞いたことのある会社ばかりではないでしょうか。利回り3~4%台の魅力的な投資商品が並んでいますね。会社である以上、万が一がないとは言い切れないものの、三菱UFJやトヨタ、コカ・コーラ、メタ・プラットフォームズ(旧Facebook)などの大手企業が経営破綻に陥るとは考えづらいのではないでしょうか。

仮に、利回り4%の商品で5000万円を5年運用したとすると、運用益は以下の通り。

5000万円×利回り4%×5年=1000万円

たった5年で、運用益は1000万円に達します。セミリタイア後の生活費として大きな支えになる金額です。リスクの低さを考えると、効率的な資産運用と言えるでしょう。

ただし、外国債券は大半が外貨建て商品です。先ほどの表でご紹介した商品もドル建てになります。運用中に為替変動リスクがある点には注意しましょう。ドル資産としては元本保証+利回りを得られても、ドルを日本円に換金する時に為替差損が出るリスクはあります。

外国社債に投資する以上、このデメリットだけは致し方ない部分でしょう。投資はリスクゼロというわけにはいきません。為替変動リスクを許容できる方には、外国社債は本当におすすめですよ。

「低リスクで安定収入」を実現する社債の具体例やランキングはこちらでご紹介しています。

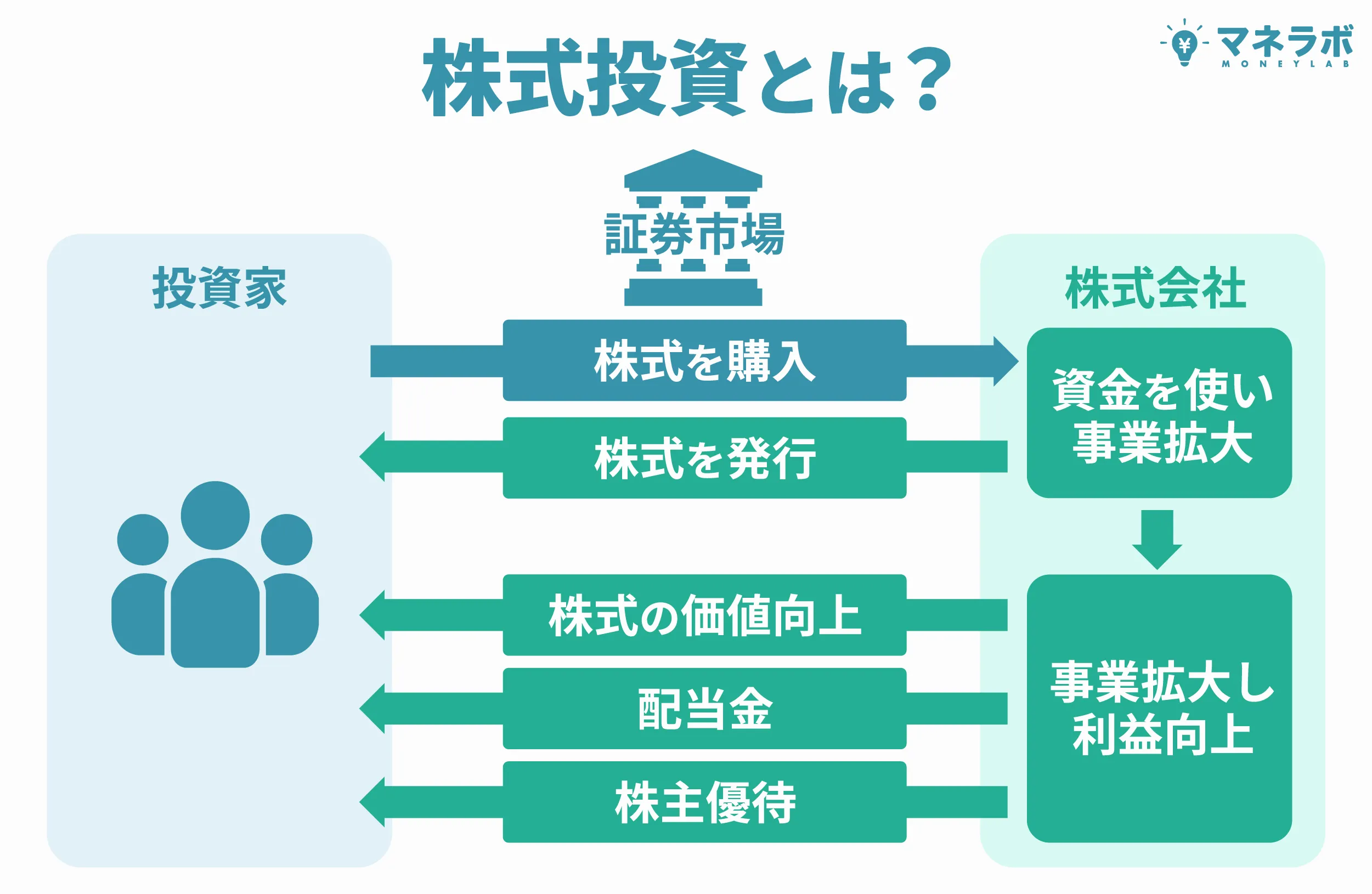

株式投資

セミリタイア後の配当収入を確保するなら、株式投資も有力な選択肢です。企業が発行する株券を購入して、以下の利益を狙う資産運用になります。

- 配当金:業績に応じて株の保有者に定期的に配られるお金

- 売却益:株価が安い時に買って高い時に売ることで得られる値上がり益

- 株主優待:株主だけに提供されるサービス

「株式投資」と聞いたら、売却益をイメージする方が多いのではないでしょうか。

株券を購入し、株価が上がるのを待つ運用方法ですね。しかし、株価は不確定要素が多いため、安定的に予想を的中させるのは難しいでしょう。

そこでセミリタイア向けにおすすめしたいのが、配当金利回りを重視する運用方法です。

株式投資を難しく感じるのは、株価の変動を的中させようとするため。

それであれば、株価変動は気にせず、毎年もらえる配当金の運用益だけを狙うというわけです。5000万円という資金力があるので、そこそこの利回りでも十分に「配当金生活」は実現できるでしょう。

下表は、大手優良企業の株価と配当金利回りの一例です。

| 会社名 | 株価 | 2025年 | 2024年 | 2023年 | 2022年 |

|---|---|---|---|---|---|

| トヨタ自動車 | 3,074円 | 3.06% | 2.88% | 2.97% | 2.60% |

| 三井物産 | 3,994円 | 3.88% | 3.68% | 4.05% | 3.99% |

| 三菱UFJ フィナンシャル・グループ | 2,381円 | 3.75% | 3.45% | 4.09% | 4.36% |

| ソフトバンク | 226円 | 4.36% | 5.04% | 5.74% | 5.82% |

| 任天堂 | 13,115円 | 1.37% | 3.13% | 3.22% | 3.53% |

さすがは大手優良企業、コロナショックを物ともせず、高利回りの配当金を継続しています。

例えば、5000万円で利回り3%のトヨタ株を買うとしましょう。

- 1年の運用益:5000万円×利回り3%=150万円

- 20年の運用益:150万円×20年=3000万円(単利の場合)

単純計算では、トヨタ株を20年保有するだけで3000万円の運用益です。年間純利益2兆円以上を誇る世界のトヨタが、配当金ゼロになることは常識的には考えづらいでしょう。

もちろん民間企業なので万が一がないとは断言できませんし、株価変動リスクはあります。しかし、リスク・リターンのバランスを考えると、セミリタイア後の安定収入源として効率的な資産運用と言えるのではないでしょうか。

上例では5000万円で試算しましたが、全額を1社に投資するのはリスクもあります。実際には、複数の株式や他の資産運用とポートフォリオを組んで、分散投資するのがおすすめです。

リスク分散の観点から、個別株に集中投資すべきではない理由を、こちらの記事で詳しく解説しています。

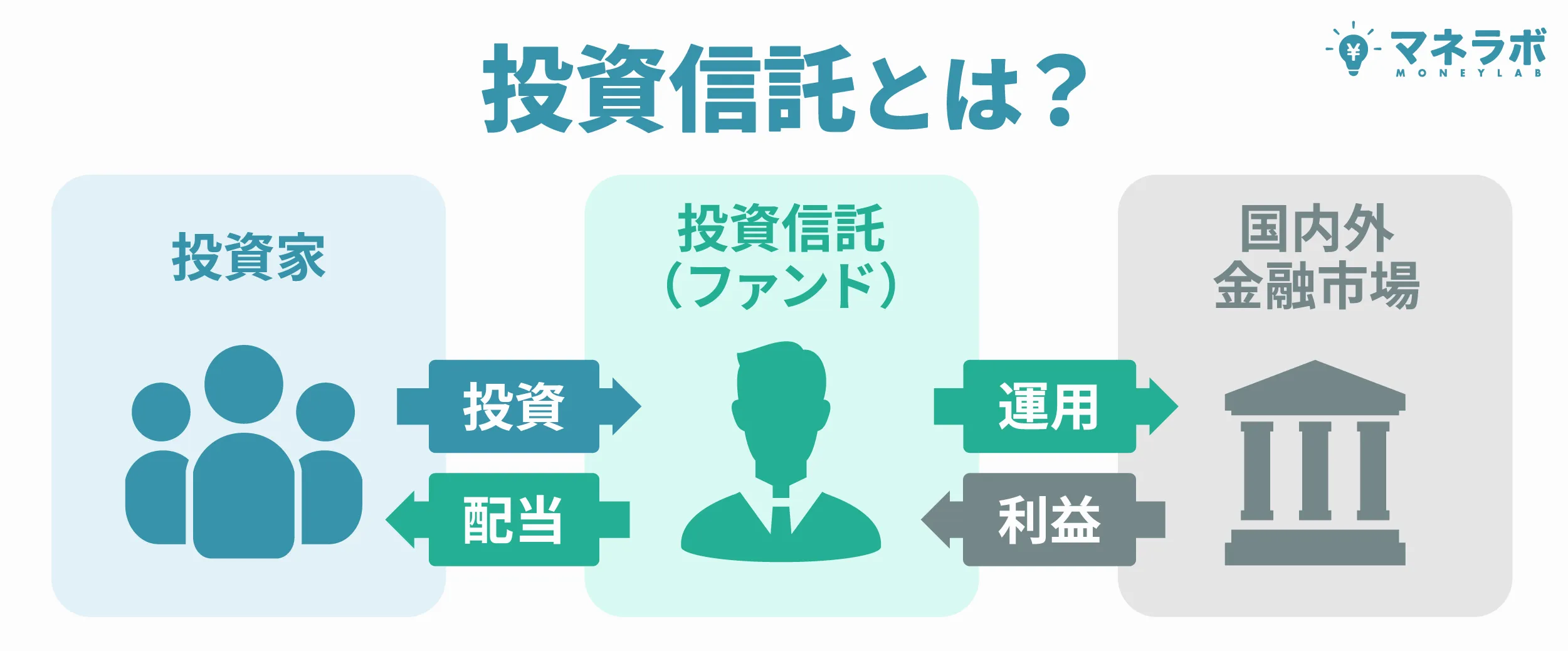

投資信託

セミリタイア資金の運用で、投資信託も選択肢の一つです。投資信託は、投資家から集めた資金を使ってプロが運用するため、初心者の方にも人気があります。

投資信託の主な運用対象は、以下の通り。

- 株式:株関連の投資信託ファンド

- 債券:国債や社債などの投資信託ファンド

- 不動産:マンション・ビルなどの不動産投資信託ファンド(REIT)

- ETF:上場している投資信託ファンド

例えば、株式関連の投資信託では、特定の1社の株を買うわけではなく、複数の株を集めた商品(ファンド)に対して投資するイメージです。投資信託は、複数の銘柄に分散投資するのと同じです。運用時のリスクを分散させたい方にも向いているでしょう。

セミリタイア資金を運用する際に、ポートフォリオに組み込みたい金融商品です。ただし、先ほどヘッジファンドで解説したように、投資信託ではロング(買い)が中心。運用手法が限定的となっている点は、投資信託のデメリットでもあります。

ベア型投資信託(下落狙いの商品)など一部を除き、下落相場では運用益をあまり期待できないので注意しましょう。

「下落相場」で利益を狙える商品や、人気の投資信託ファンドの最新ランキングは下記の記事も参考にしてください。

インデックス投資

株式投資や投資信託と被ってしまいますが、インデックス投資もセミリタイア資金の運用におすすめです。インデックス投資は、日経平均やS&P500、ナスダックなどの株価指数に連動する商品に投資することを指します。

株価指数に投資することで、その株式市場に上場しているすべての企業に投資することになるため、リスク分散が効いています。下記はインデックス投資で人気の米国の株価指数S&P500の30年チャートです。

上下はありますが、長期ではかなりパフォーマンスが良くなっていますね。ただ、上図を見てわかる通り、単年〜複数年調子が悪いこともあります。そのため、インデックス投資をするなら長期投資を前提として取り組むべきでしょう。

また、インデックス投資はある程度ディフェンシブな投資のため、セミリタイア資金の運用ポートフォリオの一部か中核にすべき投資先です。5000万円の運用でインデックス投資をするのであれば、半分の2500万円をインデックス投資に回し、もう半分を他の投資に回すポートフォリオが良いでしょう。

ただし、インデックス投資は市場全体の下落時には損失を避けられません。

より積極的にリターンを狙いたい方や、市場環境に左右されにくい運用を求める方には、プロが運用するヘッジファンドが効果的です。

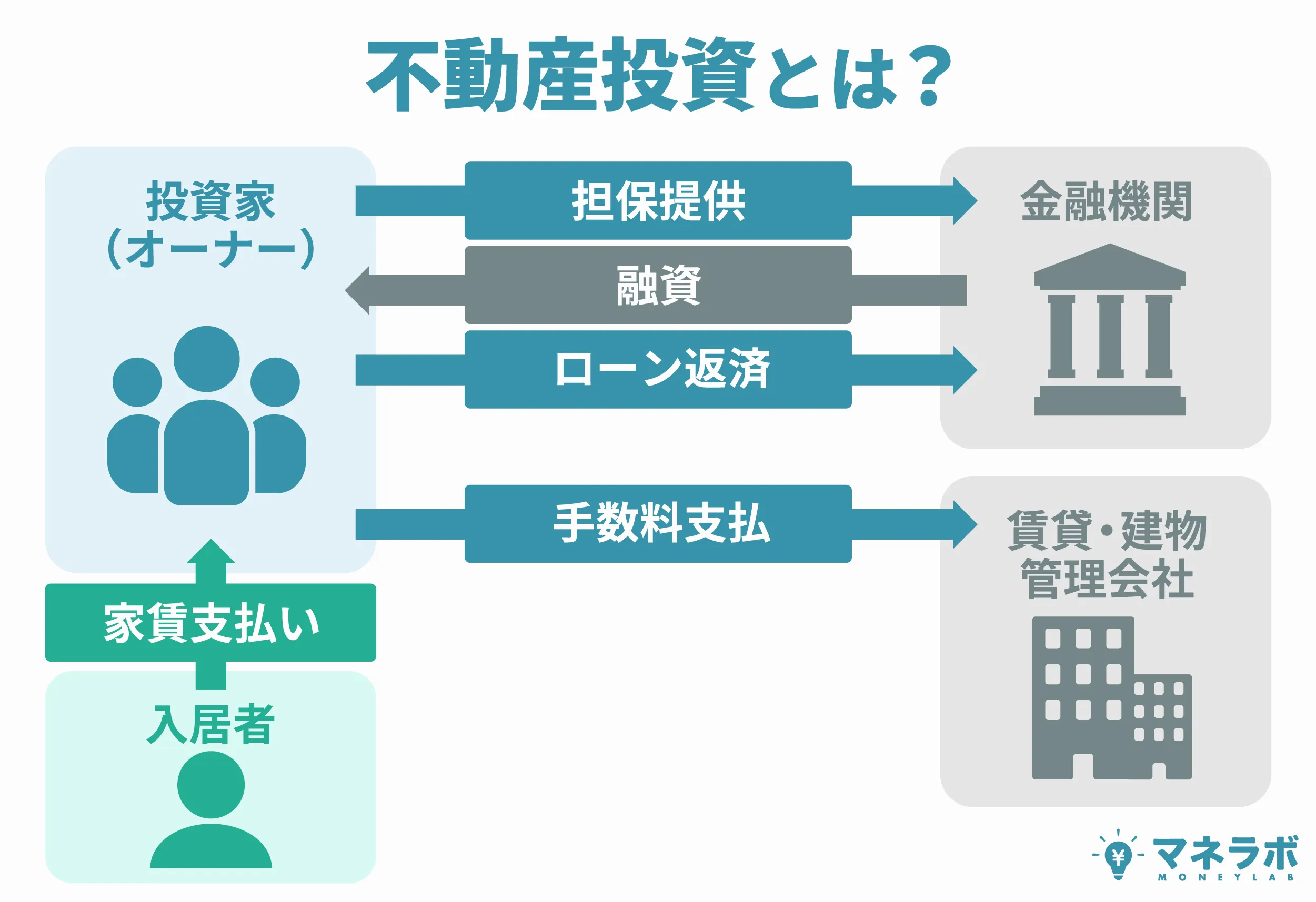

不動産投資

セミリタイア後の安定した不労所得を確保するなら、不動産投資も選択肢です。マンションなどの不動産を購入し、貸し出すことで収入を得る資産運用です。セミリタイア後に向けて不労所得を確保しておきたい方に向いているでしょう。

不動産投資には、おもに4種類の運用方法があります。

- 一棟経営

マンション一棟を買って運用する方法 - 区分マンション経営

マンションの一室を買って運用する方法 - 戸建て投資

一戸建てを購入して運用する方法 - 駐車場投資

土地を買って駐車場として運用する方法

資産5000万円の方におすすめなのは、区分マンション経営か駐車場投資。この2つの方法なら、5000万円の資金があれば十分に始められるでしょう。

不動産投資は、投資信託など他の金融商品と違い、現物で資産を持てる点がメリットです。いざという時には売却すれば、ある程度の現金は残ります。また、借り手さえ確保できれば、長期的・継続的に収入を得られる点も魅力。

セミリタイア後の不労所得を狙いたい方は、資産運用ポートフォリオに不動産投資を加えるのもおすすめですよ。

5000万円で資産運用することのメリット

続いて、5000万円で資産運用することのメリットを見ていきましょう。

セミリタイアを目指す上で、5000万円の資産運用には以下の5つのメリットがあります。

利回り3%でも7年で1000万円以上の運用益

資産が5000万円あれば、リスクを抑えた低利回りの運用方法でも大きな利益を狙えます。これは、資金力を活かしやすくなるためです。

例えば、利回り3%の金融商品に投資するとして、資産1000万円と5000万円で1年間の運用益を比較してみましょう。

- 1000万円×利回り3%=運用益30万円

- 5000万円×利回り3%=運用益150万円

同じ利回り3%でも、運用益には大きな差が出ることが分かりますね。これこそ、5000万円という資金力がもたらすメリットです。

一般的に、資産運用はリスクとリターンが比例します。しかし資産が5000万円あったら、ローリスク・ローリターンの投資でも大きな運用益を狙えるのです。

5000万円から資産運用を始めれば、利回り3%・7年で運用益は1000万円になります。

利回り3%は、ごく一般的な運用条件で、初心者の方でも十分に達成できる水準です。セミリタイア後の生活費の一部として、この運用益が大きな支えになるでしょう。

「低リスクで大きな運用益」を実現したい方へ。初心者の方でもプロに任せて年利10%以上を狙えるヘッジファンドが最もおすすめです。

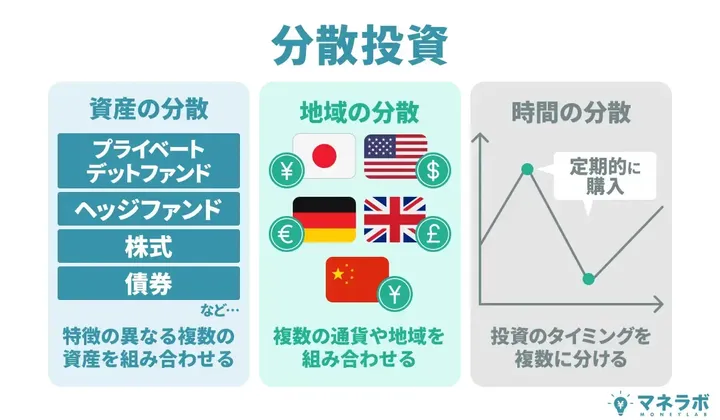

5000万円あれば運用ポートフォリオを組める

資産が5000万円あったら、複数の運用方法でポートフォリオを組める点もメリットです。

資産運用には、ヘッジファンドや債券投資、投資信託、株式投資など多くの種類があります。5000万円も資金があれば、余裕を持って幅広い金融商品に投資できるでしょう。

利回りの低い金融商品を中心に、リスクの低いポートフォリオを組むことも可能です。

一点集中では、その金融商品で失敗すると大きな損失を被ります。しかし複数の運用方法で分散投資すれば、1つ2つで失敗しても、他の金融商品でカバーできることもあるでしょう。

セミリタイア後の安定した生活を支えるには、このようなリスク分散が不可欠です。

余裕ある老後生活を実現できる

5000万円で資産運用すれば、余裕あるセミリタイア生活や老後を送ることも可能になります。

先述のシミュレーションで解説した通り、貯金5000万円だけではセミリタイアや老後はギリギリです。

しかし、資産運用で1000万円~数千万円を上積みすれば、かなり余裕を持ったセミリタイア生活や老後を過ごせるでしょう。

「運用益1000万円」と言っても、資金が5000万円なら、利回り3%という低リスク投資でも7年で達成できます。

資産運用・投資は、早く始めるほど「時間」を武器にできるので有利です。

今のうちに資産運用を始めて、ゆとりあるセミリタイアや老後に備えることをおすすめします。

暴落時にも慌てない投資判断

資産が5000万円あれば、市場暴落時にも冷静な判断ができるという心理的メリットがあります。

これはセミリタイアを目指す上で非常に重要なポイントです。

市場が30%暴落した場合を想定して、資産1000万円と5000万円のケースを比較してみましょう。

| 資産状況 | 暴落前 | 暴落後(-30%) | 残資産 |

|---|---|---|---|

| 資産1000万円 (全額投資) | 1,000万円 | 700万円 | 700万円 |

| 資産5000万円 (2000万円投資) | 5,000万円 (投資2000万円 +現金3000万円) | 投資:1,400万円 現金:3,000万円 | 4,400万円 |

資産が1000万円しかない状態で30%の暴落が起きれば、300万円の損失となり、精神的に大きなダメージを受けるでしょう。

しかし5000万円のうち2000万円を投資していて30%下落しても、まだ3000万円の現金と1400万円の投資資産が残ります。この余裕が、狼狽売りを避け、むしろ追加投資のチャンスと捉える冷静さを生み出します。

少額では難しいヘッジファンドへの分散が可能

5000万円の資産があれば、最低投資金額が高いヘッジファンドにも分散投資できるのが大きなメリットです。

ヘッジファンドは通常、最低投資金額が1000万円以上に設定されており、少額投資家には手が届きません。

しかし5000万円あれば、例えば1000万円〜2000万円をヘッジファンドに、残りを社債や株式投資に振り分けるといった本格的なポートフォリオを組めます。

ヘッジファンドは年利10%〜20%という高い利回りが期待できるため、セミリタイア時期を大幅に早められる可能性があります。

また、プロに運用を任せられるため、セミリタイア後に投資の勉強や運用に時間を取られることもありません。

高利回りと手間のかからなさの両立は、セミリタイア生活を充実させる上で重要な要素です。資産規模が大きいからこそ、このような選択肢を持てるのです。

5000万円を有効活用!セミリタイアを成功させるヘッジファンド3選

セミリタイアを目指すなら、5000万円の資産を効率的に運用することが不可欠です。

その中でも、高い利回りと専門的な運用力を兼ね備えたヘッジファンドは、早期のセミリタイア実現に向けて非常に効果的な選択肢となります。

ヘッジファンドは、プロのファンドマネージャーが市場環境に応じて柔軟な投資戦略を駆使し、年利10〜20%以上のリターンを狙える資産運用です。特に5000万円という資産規模があれば、最低投資金額の高いヘッジファンドにも分散投資が可能となり、資産を大きく増やしながらセミリタイア時期を早めることができます。

ここでは、5000万円のうち1000万円をヘッジファンドに投資した場合のシミュレーションを含め、セミリタイアに向けて資産を効率的に増やせる、おすすめのヘッジファンドを3つご紹介します。まずは各ファンドの特徴を比較してみましょう。

| ハイクア インターナショナル | アクション | GFマネジメント | |

|---|---|---|---|

| 利回り | 年利12% (固定) | 年利17.35% (2024年度) | 年平均29% (過去5年) |

| 最低投資金額 | 500万円 | 500万円 | 1,000万円 |

| 1000万円を 5年運用 | 1,762万円 | 3,053万円 | 3,570万円 |

| 特徴 | 固定利回り 定期配当 | 高リターン 多角的投資 | 日本株特化 長期投資 |

それぞれの特徴や運用シミュレーションを参考に、ご自身の目標に合った投資先を見つけてください。

ハイクアインターナショナル

| 運用会社 | 合同会社 ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM (ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクアインターナショナルは、年間12%(固定)の配当を実現している注目のプライベートデットファンドです。

関連会社のサクコベトナムへの事業融資を通じて、安定した収益を生み出しています。

なお、サクコベトナムは大阪から進出した企業で、ベトナム国内で日本製品販売店、スイーツ店、ホテルを多数展開しています。会長はハイクア社の代表も務める梁秀徹氏です。

ハイクアインターナショナルの特徴

- 年利12%固定の高利回り:市場変動に左右されない安定収益

- 株価変動リスクがない:事業融資型なので株式市場の影響を受けない

- 定期的なキャッシュフロー:3ヶ月ごとに3%ずつ、年4回の分配金

- 高い透明性と信頼性:投資先の事業内容が明確で追跡可能

- 成長市場での運用: ベトナムは年間5~6%の経済成長を継続中

- 最低投資額500万円から:他のヘッジファンドより参入しやすい

企業が売上を出せば利息が得られるため、リターンまでの過程が直接的でわかりやすいのが特徴です。

株式投資のように「いつ売るか」を考える必要がなく、定期的に振り込まれる配当を受け取るか、再投資で資産を増やすか選べるというシンプルさも魅力です。

投資した際の運用シミュレーション

セミリタイアを目指す場合、5000万円すべてを一つの投資先に集中させるのはリスクがあります。そこで、5000万円のうち1000万円をハイクアインターナショナルに投資し、残りを他の資産運用に分散させるポートフォリオを想定してみましょう。

年利12%で1000万円を投資した場合のシミュレーションは以下の通りです。

| 年数 | 利益額 (累計) | 総資産額 | 増加額 |

|---|---|---|---|

| 1年後 | 120万円 | 1,120万円 | +120万円 |

| 2年後 | 254万円 | 1,254万円 | +254万円 |

| 3年後 | 405万円 | 1,405万円 | +405万円 |

| 4年後 | 574万円 | 1,574万円 | +574万円 |

| 5年後 | 762万円 | 1,762万円 | +762万円 |

| 6年後 | 973万円 | 1,973万円 | +973万円 |

| 7年後 | 1,210万円 | 2,210万円 | +1,210万円 |

| 8年後 | 1,475万円 | 2,475万円 | +1,475万円 |

| 9年後 | 1,772万円 | 2,772万円 | +1,772万円 |

| 10年後 | 2,105万円 | 3,105万円 | +2,105万円 |

10年間運用すると、元本1000万円が3,105万円に成長し、利益は2,105万円(税引前)となります。5000万円のうち1000万円だけでこれだけの運用益を得られるため、他の安定資産と組み合わせることで、セミリタイア後の生活費を十分にカバーできる収入源を確保できます。

なお、配当は3ヶ月ごとに3%ずつ、年4回受け取ることも可能です(例:1000万円投資なら年間120万円の配当収入)。この定期的なキャッシュフローは、セミリタイア生活の安定した収入源として非常に心強いでしょう。

ハイクアで投資をはじめる手順

投資を始めるまでの流れも明確で、初めての方でも安心して進められます。

- 資料請求

公式サイトから無料で詳細資料を入手 - 無料面談

オンラインまたは対面で投資内容を確認(代表者が直接説明) - 契約手続き

納得したら投資契約を締結 - 運用開始

3ヶ月ごとに配当を受け取り、定期的に事業報告会にも参加可能

代表者が情報開示に積極的で、出資前の無料面談や出資後の事業報告会など透明性が高いのも安心材料です。

ハイクアインターナショナルは固定利回り12%という安定性と、ベトナムの成長市場を背景とした将来性を兼ね備えており、セミリタイア資金の一部を安定運用したい方に最適な選択肢です。

まずは無料の資料請求で詳細な投資条件をご確認ください。年利12%の安定した固定リターンを実現する投資モデルの仕組みを詳しく知ることができます。

\ フォーム入力1分で無料個別相談を予約 /

ハイクア・インターナショナルについて詳しく知りたい方は、以下の記事をご覧ください。

アクション

| 運用会社 | Action合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 日本株・事業投資・Web3事業・ファクタリングなど |

| 主な投資戦略 | ・株式の成長投資戦略 ・エンゲージメント、アクティビスト投資戦略 ・ポートフォリオ投資戦略 |

| 利回り | 17.35%(2024年度実績) |

| 最低投資金額 | 500万円 |

| 運用の相談 | 面談 |

| 公式サイト | アクション |

アクションは、元トレイダーズホールディングス取締役の古橋弘光氏が2023年に設立したヘッジファンドです。

金融業界で30年以上の経験を持つ古橋氏が、バリュー株投資や事業投資、ファクタリング、Web3事業など幅広い分野で運用を行っています。

アクションの特徴

アクション最大の特徴は、2024年度に年利17.35%という圧倒的な運用実績を達成したことです。

- 圧倒的な運用実績:

2024年度は年利17.35%を達成 - 金融業界経験30年以上

実力ある運用チームによる安心感 - 多角的な投資でリスク分散

株式、事業投資、ファクタリング、Web3事業など - 高い透明性

役員陣や実績を公式サイトで公開、毎月運用レポートを発行 - 最低投資額500万円から

ヘッジファンドとしては参入しやすい

バリュー株投資に加え、事業融資、Web3、ファクタリングなど多様な投資戦略を採用しているため、一つの市場に依存しないリスク分散が効いた運用が特徴です。

毎月運用レポートが発行されるため、資産がどのように増えているか定期的に確認できる点も安心材料です。

投資した際の運用シミュレーション

セミリタイアを目指す場合、5000万円のポートフォリオの中で、高いリターンを狙える部分にアクションを組み込むのが効果的です。ここでは、5000万円のうち1000万円をアクションに投資し、残りを他の資産運用に分散させるケースを想定してみましょう。

年利17%で1000万円を投資した場合のシミュレーションは以下の通りです。

| 年数 | 利益額 (累計) | 総資産額 |

|---|---|---|

| 1年後 | 170万円 | 1,170万円 |

| 2年後 | 198万円 | 1,368万円 |

| 3年後 | 232万円 | 1,601万円 |

| 4年後 | 272万円 | 1,873万円 |

| 5年後 | 318万円 | 2,192万円 |

2024年度の実績(年利17%)で運用した場合、5年間で元本1000万円が2,192万円に成長し、利益は1,192万円(税引前)となります。これだけの運用益があれば、セミリタイア後の生活費を大きくカバーし、さらに資産を増やし続けることも可能です。

5000万円のポートフォリオ全体で考えると、残り4000万円を社債や株式投資などの安定資産に振り分けることで、攻めと守りのバランスが取れた運用が実現できます。アクションの高リターンが、セミリタイア時期を大幅に早める原動力となるでしょう。

アクションで投資をはじめる手順

投資を始めるまでの流れも明確で、初めての方でも安心して進められます。

- 無料面談申込

公式サイトから面談を申し込み - 面談実施

オンラインまたは対面で投資内容や運用戦略を確認 - 契約手続き

納得したら投資契約を締結 - 運用開始

毎月運用レポートを受け取り、資産状況を定期的に確認

なお、出資した資金は1年間のロックアップ期間があるため、余剰資金での投資が推奨されます。

多角的な投資戦略でリスクを分散しながら高いリターンを狙うアクション合同会社は、積極的に資産を増やしたい投資家におすすめです。

まずは無料面談で詳しい運用戦略や実績をご確認ください。

アクション合同会社について詳しく知りたい方は、以下の記事をご覧ください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(東京) |

| 主な投資対象 | 日本大型株(J-Prime戦略) |

| 主な投資戦略 | 企業の本質的価値を見極める長期投資 |

| 利回り | 過去平均29% ※設立前のファンドマネージャーの運用成績 |

| 最低投資金額 | 1000万円(500万円~相談可) |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | GFマネジメント合同会社 |

GFマネジメントは、日本株を中心に高いリターンを実現している国内ヘッジファンドです。

運用の舵を取るファンドマネージャーは、過去5年間で年平均29%の成長を実現し、累計で277%を超えるリターンを上げています。

GFマネジメントの特徴

GFマネジメント最大の特徴は、過去5年間で年平均29%、累計277%という圧倒的なリターンを実現していることです。

- 圧倒的な運用実績:

過去5年間で年平均29%、累計277%のリターン - 本質的価値に基づく投資

J-Prime戦略で企業の成長性・競合優位性を見極め - 日本の大型株に特化

20〜30銘柄を厳選した集中投資 - 長期投資で実績

一時的な下落を経ても5年でプラス277% - 毎月レポート発行

運用状況を定期的に確認できる透明性 - 500万円から相談可

最低投資額1000万円だが、500万円から相談可能

同社の採用する「J-Prime戦略」では、「ビジネスの収益力と成長性」「競合優位性」「市場の成長性」など企業の本質的な価値を見極める長期投資を軸とし、日本の大型株や指数連動型ETFなどから20〜30銘柄程度を厳選して投資を行います。

運用期間中には一時的にマイナスとなる年もあり、直近5年間では2度の下落局面を経験しているものの、トータルでは累計+277%という優れた実績を残しており、長期投資先としての信頼性の高さがうかがえます。

企業の持続的な成長性や市場拡大の波を見極めながら、企業価値の向上に伴うリターンの最大化を目指す戦略です。毎月運用レポートが発行されるため、投資家は運用状況を定期的に確認することができます。

投資した際の運用シミュレーション

セミリタイアを目指す場合、5000万円のポートフォリオの中で、日本株の長期成長に賭ける部分にGFマネジメントを組み込むのが効果的です。

ここでは、5000万円のうち1000万円をGFマネジメントに投資し、残りを他の資産運用に分散させるケースを想定してみましょう。

年利29%で1000万円を投資した場合のシミュレーションは以下の通りです。

| 年数 | 利益額 (累計) | 総資産額 | 増加額 |

|---|---|---|---|

| 1年後 | 290万円 | 1,290万円 | +290万円 |

| 2年後 | 664万円 | 1,664万円 | +664万円 |

| 3年後 | 1,146万円 | 2,146万円 | +1,146万円 |

| 4年後 | 1,769万円 | 2,769万円 | +1,769万円 |

| 5年後 | 2,570万円 | 3,570万円 | +2,570万円 |

※過去実績(年平均29%)をもとに算出

過去実績(年平均29%)で運用した場合、5年間で元本1000万円が3,570万円に成長し、利益は2,570万円(税引前)となります。この運用益だけで、セミリタイア後の生活費を数年分カバーできるレベルです。

5000万円のポートフォリオ全体で考えると、残り4000万円を社債やヘッジファンド、不動産投資などに分散させることで、長期的な成長と安定収入の両立が可能になります。GFマネジメントの高いリターンが、余裕あるセミリタイア生活の実現を後押ししてくれるでしょう。

GFマネジメントは日本株の本質的価値に着目した長期投資戦略で安定した高リターンを狙うため、じっくり資産を育てながらセミリタイアを目指したい方におすすめです。

GFマネジメントで投資をはじめる手順

投資を始めるまでの流れも明確で、初めての方でも安心して進められます。

- 問い合わせ

公式サイトからお問い合わせ - 無料面談

オンラインまたは対面でJ-Prime戦略や運用実績を確認 - 契約手続き

納得したら投資契約を締結 - 運用開始

毎月運用レポートを受け取り、資産状況を定期的に確認

最低投資額は1000万円が基本ですが、500万円からの投資も相談可能です。まずは気軽に問い合わせてみることをおすすめします。

日本株の本質的価値に着目した長期投資戦略で安定した高リターンを狙うGFマネジメントは、じっくり資産を育てたい長期投資家におすすめです。

まずは無料の個別面談を通じて、自分の投資方針と合致するかを確かめてみましょう。

GFマネジメントについて詳しく知りたい方は、以下の記事をご覧ください。

5000万円でセミリタイアするためのコツ・注意点

最後に、5000万円でセミリタイアを実現するための資産運用のコツや注意点を解説します。

セミリタイア資金の運用は長期投資が基本

セミリタイア資金の運用は、短期取引の「投機」とは違い、長期的に運用するものです。

5000万円の資産は、長期投資でじっくり増やすことをおすすめします。

投資・運用のコツとしては、短期的な値動きは気にしないこと。上図は、人気の投資信託商品「中欧株式ファンド」のチャートですが、コロナショック時には下落。

しかし、長期的には上昇を続けており、安定した運用益を出せていることが分かります。

本当に価値のある投資商品であれば、局所的に下落することはあっても、長期運用すれば良い結果につながる可能性が高いでしょう。セミリタイア後の安定した生活を支えるには、このような長期視点での資産形成が重要です。

運用ポートフォリオを組んで分散投資する

セミリタイア資金の運用では、ポートフォリオを組んで分散投資することが大切です。1つの投資商品だけに集中すると、失敗した時のリスクも大きくなります。

せっかく5000万円という資金力があるので、多くの投資商品を手広く買ったほうがリスクを分散しやすくなるでしょう。

ただし、何も考えずに多くの投資商品を買うのは禁物です。リスク・リターンのバランスを意識して資産運用のポートフォリオを組むことをおすすめします。

| 投資先 | ポートフォリオ1 | ポートフォリオ2 |

|---|---|---|

| 個人向け社債 | 0% | 25% |

| 外国社債 | 50% | 25% |

| 投資信託 | 30% | 0% |

| 株式投資 | 0% | 25% |

| ヘッジファンド | 20% | 0% |

| 不動産投資 | 0% | 25% |

では、上図をもとにセミリタイア向けポートフォリオの具体例を見ておきましょう。

- 例①:外国社債で安定収入を確保しつつ、投資信託・ヘッジファンドで資産増加も狙う方法

- 例②:社債で守りを固めつつ、株式投資の配当金と不動産投資の家賃収入で複数の収入源を確保する方法

セミリタイア向けポートフォリオの組み方のコツは、配当金や家賃収入など定期的なキャッシュフローが得られる投資を組み込むことです。特に外国社債は、比較的ローリスクでありながらミドルリターンも狙えるので、ぜひポートフォリオに組み込みたい所。

5000万円のうち半分はローリスクで資産を守りながら、残り半分でリスクをとりつつ大きな利回りを狙うのも1つの方法です。また、同じ「投資信託」でも、株式・債券・不動産の各商品を混ぜることで、リスク分散させる投資方法もあります。

「株式関連の投資信託+株式投資」では、株式市場が下落すると損失を被るリスクがありますが、「債券関連の投資信託+株式投資」ならある程度のリスクヘッジができるでしょう。「日本・欧米・新興国」のように、複数地域の投資信託商品を買い、リスク分散する方法もおすすめです。

ポートフォリオの組み方は、いつセミリタイアしたいか、どの程度の生活水準を維持したいかによって変わってきます。ご自身の目標と照らし合わせて検討してみましょう。

「複雑なポートフォリオを組むのが不安」な方へ。プロに一任し、守りと攻めの両立を実現できるヘッジファンドが最も効率的です。

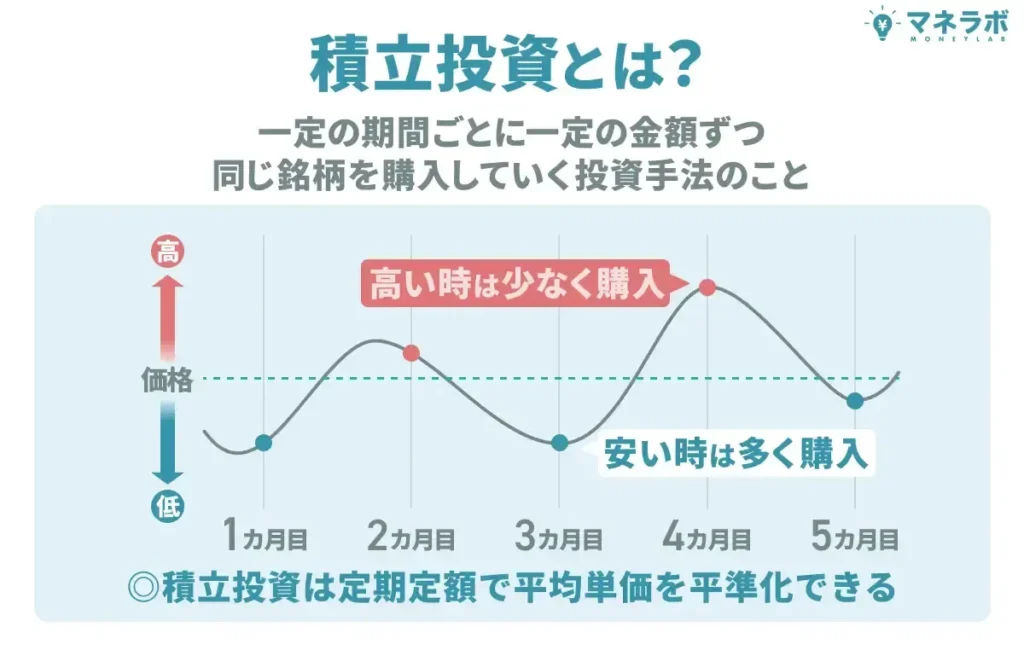

毎月積立で投資する方法もおすすめ

セミリタイア資金の運用では、5000万円すべてをいきなり投資に回すのはリスクもあります。そこでおすすめしたいのが、積立で投資する方法です。

毎月一定額を積立すれば、運用実績も見ながら投資額を調整することもできます。「株式市場が堅調なので株投資を少し増やそう」といった感じで、ポートフォリオや金融商品の見直しもやりやすくなるでしょう。

また、5000万円を使って積立投資する際には、NISAを活用するのもおすすめ。NISAは、投資で得た運用益が非課税になる制度です。NISAの主な対象は投資信託で、証券会社や銀行で「つみたてNISA」口座を開設して投資を始めれば、積立で投資信託ができて、運用益にも税金がかかりません(投資額の上限あり)。

セミリタイア資金の運用で投資信託を始めるなら、節税対策としてぜひNISAを活用しましょう。セミリタイア後の生活では、税金を抑えることも重要な戦略の一つです。

完全リタイアせず副業収入も確保する

先述のシミュレーションで解説したように、資産5000万円だけでの完全リタイアは難しいケースが多いです。セミリタイアという形で、副業や軽めの仕事を続けながら資産運用に取り組むのがおすすめです。

例えば、週3日だけ働く、フリーランスとして好きな仕事だけ受ける、在宅ワークで月10万円程度稼ぐなど、働き方は自由です。月10万円の副業収入があれば、年間120万円。これだけでも資産の減少ペースを大幅に緩和できます。

資産運用・投資は、短期売買ではないので、チャートに張りつく必要はありません。週末や空いた時間を活用すれば、副業をしながらでも十分に運用できるはずです。完全リタイアは、資産が1億円を超えてから考えても遅くはないでしょう。

セミリタイア成功後は相続も検討できる

「資産を子どもに残したい」とお考えの方も多いかと思います。5000万円でのセミリタイアに成功し、資産運用で「セミリタイア生活費+余裕資金」を十分に確保できたら、子どもへの資産相続も検討できるようになるでしょう。

セミリタイア後の生活が安定し、資産の相続を考え始めたら、税理士やIFAなどのプロに相談するのも1つの方法です。早めに相続対策を行うことで、税負担を軽減し、より多くの資産を次世代に残すことができます。

まとめ

5000万円あっても、貯金だけでセミリタイアを実現するのは困難です。

インフレによる資産価値の目減り、年金受給額の減少、医療・介護費用など、多くのリスクが存在するためです。

しかし、適切な資産運用を行えば、余裕あるセミリタイア生活は十分に実現可能です。

ヘッジファンドや外国社債、株式投資などでバランスの取れたポートフォリオを組み、長期的な視点で運用することで、安定した収入源を確保できます。

重要なのは、早めに資産運用を始めることです。時間を味方につけることで、複利効果も期待でき、より確実にセミリタイアの目標に近づけるでしょう。今日から一歩を踏み出して、理想のセミリタイア生活を実現しましょう。