「THE5Gの今後の見通しや売り時は?」

「掲示板での評判を知りたい!」

「年利10%以上で資産を増やしたい」

次世代通信関連世界株式戦略ファンド(THE5G)は、2020年代にトレンドを迎える全世界の主要な5G関連銘柄に投資するテーマ型投資信託です。

2023年には+45.93%、2024年は7月末までのデータで+27.21%の高利回りを記録するなど、今後もトレンドが続く限りハイリターンが見込めます。

本記事では次世代通信関連世界株式戦略ファンド(THE5G)のリアルな評判や運用チャート、今後の見通しについて徹底解説します。

次世代通信関連世界株式戦略ファンド(THE5G)に興味がある方は、ぜひ最後までご覧ください。

次世代通信関連世界株式戦略ファンド(THE5G)の概要

次世代通信関連世界株式戦略ファンド(THE5G)とは、通信技術(5G)の発展への貢献が期待される全世界の次世代通信関連企業に投資する投資信託です。

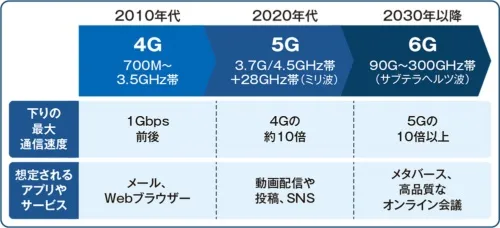

5Gとは「第5世代移動通信システム」のことで、「高速大容量」、「多数同時接続」、「超低遅延」の3つの特徴があります。

次世代通信関連世界株式戦略ファンドは、将来性が期待される5G関連のテーマ株に集中投資するため、株価上昇時には高いリターンが見込める銘柄です。

次世代通信関連世界株式戦略ファンドの基本情報や投資対象、構成銘柄について解説します。

①ファンド(投資信託)の基本情報

| 銘柄名 | 次世代通信関連世界株式戦略ファンド |

|---|---|

| 愛称 | THE 5G |

| 投資対象地域 | グローバル(日本を含む) |

| 設定日 | 2017年 |

| 基準価額 | 28,611円 |

| 運用会社 | 三井住友トラスト・アセットマネジメント株式会社 |

| 購入時手数料 | 0~3.3%(販売会社によって異なる) |

| 新NISA | 成長投資枠対象 |

| 信託報酬 | 1.848% |

| 信託財産留保額 | なし |

| 設定来利回り | +15.11% |

次世代通信関連世界株式戦略ファンドは運用開始から8年間で+15.11%の実績がある投資信託です。

2024年にスタートした新NISAの成長投資枠に採用されたこともあり、注目度の高い投資信託のひとつです。

②投資対象と構成銘柄

次世代通信関連世界株式戦略ファンドは、名前の通り全世界の次世代通信関連企業を投資対象としています。

次世代通信関連世界株式戦略ファンドの投資対象の国や地域の上位は次の通りです。

| 順位 | 国・地域 | 比率 |

|---|---|---|

| 1位 | 米国 | 63.49% |

| 2位 | 台湾 | 9.71% |

| 3位 | 日本 | 8.89% |

| 4位 | ドイツ | 3.58% |

| 5位 | 韓国 | 3.23% |

投資対象の約64%を米国が占めており、台湾が2番手、日本は3番手になっている点が特徴です。

一見、米国への投資比重が高過ぎるように思えるかもしれません。

しかし、eMAXIS Slim全世界株式(オール・カントリー)のような「全世界」を謳う人気銘柄も実は米国株が6割程度を占めています。

このことから、米国株の割合が高いことは現代の投資の世界ではスタンダードといえます。

続いて、主な構成銘柄は次の通りです。

| 銘柄 | 業種 | 構成比(%) |

|---|---|---|

| エヌビディア | 情報技術 | 5.73% |

| アマゾン ドットコム | 一般消費財・サービス | 5.21% |

| 台湾セミコンダクター | 情報技術 | 4.22% |

| メタプラットフォームズ | コミュニケーション・サービス | 4.16% |

| フジクラ | 資本財・サービス | 3.60% |

| SKハイニックス | 情報技術 | 3.23% |

次世代通信関連世界株式戦略ファンドは、5G関連銘柄の中でも特に将来性が高い銘柄の構成比が高くなっています。

銘柄によって構成比を調整することで、より高い利回りを目指している点が特徴です。

たとえば、構成比5.73%を占めるエヌビディアは2024年2月に米国企業で史上3社目となる時価総額2兆ドル(約300兆円)を達成するなど急成長を遂げています。

このように、5G関連銘柄の中でも特に成長が著しい企業の構成比を高くすることで、高い利回りを実現しているのです。

(参考:日本経済新聞「NVIDIA、時価総額一時2兆ドル超え 米企業で3社目」)

次世代通信関連世界株式戦略ファンド(THE5G)の良い評判とメリット

ここでは、次世代通信関連世界株式戦略ファンド(THE5G)の良い評判とメリットについて解説します。

良い評判①大きなリターンが狙える

次世代通信関連世界株式戦略ファンドは、今後急速に普及することが予想されている5G関連銘柄に集中投資している投資信託なので、大きなリターンが狙える点がメリットです。

2023年には+45.93%、2024年は7月末までのデータでは+27.21%の利回りを記録するなど、ハイリターンを目指す投資家の中でも注目されています。

ただし、テーマ株はブームが過ぎると株価が急落しやすいので注意が必要です。

安定的に10%以上の大きなリターンを狙いたい人は「ヘッジファンド」への投資をおすすめします。

ヘッジファンドは、市場状況に合わせて投資戦略を変えるので、どのような経済局面においてもプラスの利回りが期待できる点が大きな特徴です。

ヘッジファンドについてはこちらで解説しています。

良い評判②市場拡大が期待できる

2025年1月時点で実用化には課題も多い5Gですが、今後は更なる発展が期待できます。

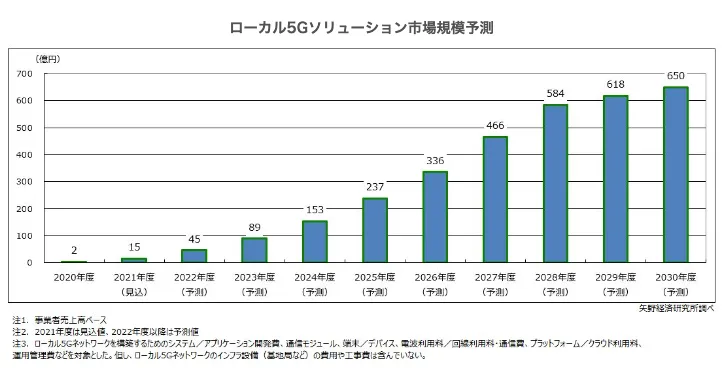

矢野経済研究所の調査結果によると、5Gの市場規模は2030年まで右肩上がりで伸び続ける見込みです。

次世代通信関連世界株式戦略ファンドは2023年には+45.93%、2024年は7月末までのデータでは+27.21%の利回りを記録したことから、今からでは遅いと思っている人もいるかもしれません。

しかし、5Gの市場規模から判断すると今後も次世代通信関連世界株式戦略ファンドの価格は上昇し続けることが予想できます。

良い評判③新NISA(積立・成長枠)を利用できる

次世代通信関連世界株式戦略ファンドは新NISAの成長投資枠を利用できます。

新NISAの成長投資枠を利用すれば、年間240万円まで次世代通信関連世界株式戦略ファンドを非課税で運用できる点が大きなメリットです。

新NISAの投資枠が空いている場合は、課税口座ではなく新NISAの成長投資枠で次世代通信関連世界株式戦略ファンドを購入することをおすすめします。

次世代通信関連世界株式戦略ファンド(THE5G)の悪い評判とデメリット

ここまで、次世代通信関連世界株式戦略ファンド(THE5G)の良い評判を紹介しましたが、悪い評判とデメリットもあります。

悪い評判①手数料が高すぎる(最大3.3%)

次世代通信関連世界株式戦略ファンドには、購入時手数料が高過ぎるという悪い評判があります。

販売会社によっては最大3.3%の購入時手数料がかかるので、購入した時点で3.3%の含み損を抱えてしまう点が大きなデメリットです。

高い利回りが見込めるとはいえ、手数料によって利益が目減りするのは投資家にとって痛手になります。

楽天証券など購入手数料無料で次世代通信関連世界株式戦略ファンドを購入できる証券会社もあるので、購入前に証券会社を比較しておきましょう。

悪い評判②集中投資によりリスクが大きい

次世代通信関連世界株式戦略ファンドは5G関連銘柄に集中投資するため、ブームに乗って高い利回りが期待できる反面、リスクも大きくなります。

5Gブームにかげりが見えてきたら、関連銘柄が同時に急落する可能性があるためです。

ハイリスクハイリターンではなく、ハイリターンを求めつつリスクを抑えたい場合は、ヘッジファンドへの投資を検討しましょう。

ヘッジファンドはいかなる局面でも「絶対収益」を目指しているため、安定して10%以上の利回りが見込めます。

ヘッジファンドについてはこちらでも解説しています。

悪い評判③パフォーマンスが悪い

次世代通信関連世界株式戦略ファンドは高利回りな投資信託として知られていますが、「パフォーマンスが悪い」との評価もあります。

パフォーマンスが悪いと言われる原因の1つは、手数料の高さです。

販売会社によっては購入時手数料が最大3.3%かかる上に、信託報酬1.848%も別途必要になります。

このことが原因で、利回りが良い割に実際の利益は低くなり、パフォーマンスが悪化してしまうのです。

投資信託を購入する際は、利回りだけでなく手数料も考慮した上で銘柄を選ぶようにしましょう。

次世代通信関連世界株式戦略ファンド(THE5G)がおすすめな人

次世代通信関連世界株式戦略ファンドは次のようなタイプの人におすすめです。

おすすめな人①大きな利回りを狙いたい

次世代通信関連世界株式戦略ファンドは大きな利回りを狙いたい人におすすめです。

2023年には+45.93%、2024年は7月末までのデータでは+27.21%の利回りを記録するなど、時流に乗れば大きなリターンが得られます。

インデックスファンドのように、ジャンルに偏らず広く浅く投資する銘柄は平均5%前後の安定した利回りが期待できますが、高い利回りは目指せません。

5Gに将来性を感じて、チャート分析をしながら大きな利回りを狙いたい人には次世代通信関連世界株式戦略ファンドをおすすめします。

おすすめな人②全世界株式に投資している

すでに全世界株式に投資している人には、ポートフォリオの一部に次世代通信関連世界株式戦略ファンドを組み込むことをおすすめします。

特に全世界株のインデックスファンドに投資をしていて、もう少し高いリターンを目指したい人にはおすすめです。

全世界株式のインデックスファンドに次世代通信関連世界株式戦略ファンドを付け足すことで、リスクを抑えつつインデックスファンド1本に投資するよりも高い利回りが期待できます。

おすすめな人③新NISAで節税したい

次世代通信関連世界株式戦略ファンドは新NISAの成長投資枠に採用されているので、節税したい人におすすめです。

通常、株式投資では利益に対して20.315%の税金がかかりますが、新NISAを利用すれば利益に対して税金がかかりません。

たとえば、課税口座で100万円の利益が出た場合、約20万円は税金として納める必要があります。

新NISAであれば、100万円の利益がすべて手元に残るので税制面で有利です。

次世代通信関連世界株式戦略ファンドは高利回りが狙える投資信託なので、利益が増えるほど節税効果のある新NISAが効果的といえます。

次世代通信関連世界株式戦略ファンド(THE5G)をおすすめしない人

次世代通信関連世界株式戦略ファンドは、将来性の高い5G関連銘柄に集中投資するので高い利回りが期待できますが、次のような人にはおすすめしません。

おすすめしない人①投資初心者

次世代通信関連世界株式戦略ファンドは初心者向けの銘柄ではありません。

テーマ型投資信託の場合、期待感が高まっている間は高い利回りが期待できますが、ブームが去れば株価が急落するリスクが高いためです。

たとえば、テーマ型投資信託「日興BRICs株式ファンド」は下記チャートのように価格が乱高下しています。

このように、テーマ型投資信託は価格変動が激しく、売却するタイミングが難しいのでチャート分析が苦手な初心者にはおすすめしません。

おすすめしない人②運用コストをかけたくない

次世代通信関連世界株式戦略ファンドはインデックスファンドと比べて購入時手数料や信託報酬が高いので、運用コストをかけたくない人にはおすすめしません。

運用コストが高いと利回りがプラスになっていても、手数料負けして利益が出ないリスクがあります。

5G関連銘柄に興味があるものの運用コストをかけたくない人は、運用コストが安い投資信託を選ぶか個別株を購入するようにしましょう。

おすすめしない人③500~1000万円以上の投資資金がある

500~1000万円以上の投資資金がある人は、次世代通信関連世界株式戦略ファンドのような投資信託ではなくヘッジファンドへの投資を検討するとよいでしょう。

次世代通信関連世界株式戦略ファンドの場合、高い利回りが狙える一方でリスクも高い点がデメリットです。

ヘッジファンドであれば、リスクを抑えつつ10%前後の高利回りが期待できます。

5G関連に投資することが目的ではなく、高い利回りを狙うことが目的であれば、ヘッジファンドの方が安定性があるのでおすすめです。

次世代通信関連世界株式戦略ファンド(THE5G)の運用実績【チャート比較】

次世代通信関連世界株式戦略ファンドの運用実績が良いか悪いか判断するには、他のチャートとの比較が必要です。

今回は代表的な指数「日経平均株価」と「S&P500(米国の代表的な指数)」と比較してみます。

上記過去5年間のチャートの通り、次世代通信関連世界株式戦略ファンドは日経平均株価やS&P500よりも高いパフォーマンスを出しています。

一方で、下落相場になると他の指数よりも下げ幅が大きい点が特徴です。

次世代通信関連世界株式戦略ファンドは、有名な指数に連動するインデックスファンドと比べてハイリスク・ハイリターンな投資であることを理解しておきましょう。

次世代通信関連世界株式戦略ファンド(THE5G)の今後の見通し・売り時はいつ?

次世代通信関連世界株式戦略ファンドは5G関連銘柄なので、基本的には5Gが普及しはじめたら売り時と考えていいでしょう。

上記、図のように5Gは2020年代のトレンドになる予想ですが、2030年以降になると6Gの時代が訪れます。

このことからTHE5Gのトレンドが続くのは、今後2〜3年程度といえるでしょう。

「ということは売り時は近いのか」と思われるかもしれませんが、実際の組み入れ銘柄を見ると実際の5Gより上流の半導体銘柄が多くの組み入れ比率を占めていることがわかります。

| 銘柄 | 業種 | 構成比(%) |

|---|---|---|

| エヌビディア | 情報技術 | 5.73% |

| アマゾン ドットコム | 一般消費財・サービス | 5.21% |

| 台湾セミコンダクター | 情報技術 | 4.22% |

| メタプラットフォームズ | コミュニケーション・サービス | 4.16% |

| フジクラ | 資本財・サービス | 3.60% |

| SKハイニックス | 情報技術 | 3.23% |

これらの銘柄は5Gに関連していますが、5Gのブーム終焉と同時に廃れるようなものではありません。

そのため、5Gが普及したからと言ってすぐ売らなくても大きな問題にはならないでしょう。

しかし、半導体の銘柄を買いたいのであれば半導体がテーマになっている投資信託がありますので、THE 5Gは売ってそちらを買い直すという選択をするのも悪くはありません。

いずれにせよ次世代通信関連世界株式戦略ファンドはトレンド型の投資信託なので、安定的に長期投資したい人にはヘッジファンド投資が最適です。

安定したリターンならTHE5Gよりヘッジファンドがおすすめ

THE5Gも魅力的な投資先ですが、「安定的に10%以上のリターンを得たい」「投資資金が500万〜1000万円程度ある」このような方には、ヘッジファンド投資もおすすめです。

| 運用先 | ヘッジファンド |

|---|---|

| 期待年利 | 10-20パーセント |

| 特徴 | ・プロに運用を任せられる ・下落相場にも強い ・状況によって分散投資をしてくれる ・投資家の人数制限があり最低投資額が500~1000万円からと高額 ・手数料が高額 |

| 向いている人 | ・投資初心者 ・500~1000万円以上のまとまった資金がある ・長期的に運用ができる ・安定的に利益を得たい |

ヘッジファンドは「お金持ちだけが参加できる投資信託」のようなもの。最低投資額は500万〜1000万円ですが、投資信託のように投資手法に縛りがないため、さまざまな戦略を駆使して運用可能です。

投資信託との違いは以下の通り。

| 比較項目 | ヘッジファンド | 投資信託 |

|---|---|---|

| 募集方法 | 私募 | 公募 |

| 人数制限 | 最大499人まで | なし |

| 購入先 | 投資会社・ヘッジファンド | 銀行・証券会社・郵便局 |

| 投資対象 | 株式・債券・金・先物など様々 | 株式が中心 |

| 投資手法 | あらゆる手法 | ロング(買い)中心 |

| 利益目標 | 絶対利益 | 相対利益 |

| 想定利回り | 10~20% | 3~8% |

| 手数料 | 投資信託より高い | ヘッジファンドより安い |

ヘッジファンドの最大のメリットは、10%以上という高い利回り。利回りが高い理由は次の通りです。

- 私募のため金融庁の規制を受けず、投資手法の自由度が高い

- アクティビスト・アービトラージなどあらゆる手法で利益追求する

- 下落相場でも空売りなどで利益を目指す

- 株式以外にも債券や金など投資対象が多くリスク分散できる

- 投資のプロ中のプロが運用している

下落相場でも利益を狙えるのは大きいですよね。

国内には多くのヘッジファンドが存在しますが、中でも特におすすめのヘッジファンドは次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

おすすめヘッジファンド①ハイクア・インターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

おすすめヘッジファンド②アクション

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、Web3事業・事業投資・ファイナンスなど複数領域へ分散投資することで高リターンを狙うヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 前年度 年利17.35%の実績:運用開始からわずか1年で驚異的なリターンを達成。

- 下落相場にも強い多角的戦略:2024年8月の日経平均12%急落時も月間成績はプラスを維持。特定領域に依存しない分散投資がリスクを低減しています。

- 金融畑出身の代表:代表の古橋 弘光氏は金融業界30年以上の経歴。顧問も外資の投資銀行での経歴があり信頼できるチームで運用されています。

- 500万円から投資可能:海外ヘッジファンドでは億単位が当たり前の中、個人投資家でも手が届く金額設定です。

- 運用状況が見える透明性:四半期レポートで実績を報告。代表自らYouTubeで運用方針を発信するなど、情報開示に積極的です。

なぜ高リターンを実現できるのか

アクション合同会社では、金融業界30年以上のキャリアを持つ代表・古橋弘光氏が、市場環境を見極めながら3つの投資領域への配分を柔軟に調整しています。

- ① 事業投資

-

成長が期待できる企業や事業に直接投資。経営への関与や株主としての権利行使を通じて、企業価値の向上を積極的に働きかけます。

- ② Web3事業

-

ETH/BTCマイニングやデジタルアセットローンなど、次世代のテクノロジー領域に投資。成長市場への早期参入で高いリターンを狙います。

- ③ ファイナンス

-

短期与信やファクタリングなど、金融サービス領域への投資。比較的安定したキャッシュフローを生み出し、ポートフォリオ全体のリスクを分散します。

代表の古橋氏の経験と専門知識に基づいた機動的な資金配分がアクションの強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

前年度の実績である年利17%をベースにシミュレーションしてみましょう。

\ 出資額別の年間リターン /

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

※年利17%で計算。実際の配当は運用成績により変動します。

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

まずは無料面談で詳細を確認

アクション合同会社では、出資を検討している方向けに無料の個別面談を実施しています。

- 過去の四半期レポートの閲覧

- 具体的な投資先・運用戦略の説明

- リスクと注意点の詳細

- 自分の資産状況に合った出資プランの相談

まずは面談で詳しい話を聞き、納得した上で投資判断をしてみてはいかがでしょうか。

おすすめヘッジファンド③GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

ヘッジファンドへの投資には500万〜1000万円以上のまとまった資金が必要になります。

大切な資金を預けるわけですからじっくり検討してから出資したいですよね。

資料請求や運用の相談は無料ですので、複数のヘッジファンドに問い合わせてから比較検討することをおすすめします。

ぜひ公式サイトから問い合わせてみてください。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

上記以外のヘッジファンドは以下の記事で紹介しています。

次世代通信関連世界株式戦略ファンド(THE5G)の掲示板での評判と口コミ

次世代通信関連世界株式戦略ファンドは投資家からどのような評価を受けているのでしょうか?

リアルな評判・口コミについてまとめました。

久しぶりに実家帰ったら、おかんが投資信託開始していた しかも、運用益がうまいこといっているし流石です。

銀行員さんがとっても良い人だったので「おまかせ」で言ったところ、

・次世代通信関連 世界株式戦略ファンド THE 5G

・日経225連動型ファンド

ケイ@30代 技術職 転職し異世界転生物語(@kei_hokusetsu)

次世代通信関連 世界株式戦略ファンドは

償還日(2028-01-07)が値下がりした時期に

売却する可能性があって注意が必要かもです!

kawauso(@kawauso99991)

テーマ型ファンドはダメすぎるよね

「次世代通信関連 世界株式 戦略F<THE5G>」って言ういかにもな投資信託が人気みたい。販売手数料3.3%,手数料1.84%/年

。。。正気か?

長期間投資しようって言ってるのに、5Gなんて何年持つんや。せいぜい5年くらいやろ?

これはあかん奴。こんなんヤバすぎや

たくやたくや@投資がメインの人(@takuytakuy_give)

実際に運用していてうまくいっているという口コミがある一方で、手数料が高過ぎる、長期投資には向いていないという意見もありました。

次世代通信関連世界株式戦略ファンドはテーマ型投資信託なので、10年後、20年後も現在のような高利回りが続く可能性は低いと思われます。

売却のタイミングを見計らう必要があるので、初心者にはおすすめしません。

次世代通信関連世界株式戦略ファンド(THE5G)の評判に関連してよくある質問

次世代通信関連世界株式戦略ファンドの購入を検討するにあたって、よくある質問をまとめました。

20年後のシミュレーションは?

次世代通信関連世界株式戦略ファンドの設定来利回りは13.10%です。

仮に20年間、平均利回り13.10%で運用し続けた場合、20年後には資産が11.7倍になります。

たとえば、10万円で次世代通信関連世界株式戦略ファンドを購入し、20年間運用し続けた場合、117万円になる計算です。

ただし、これはあくまでシミュレーションなので20年後の平均利回りが13.10%になるとは限りません。

参考程度にとどめておきましょう。

どこで購入できますか?

次世代通信関連世界株式戦略ファンドは証券会社や銀行など投資信託を販売している94社で購入できます。

おすすめは楽天証券とSBI証券です。

証券会社によっては最大3.3%の購入手数料がかかりますが、楽天証券とSBI証券であれば購入手数料なしで次世代通信関連世界株式戦略ファンドを購入できます。

まとめ:次世代通信関連世界株式戦略ファンド(THE5G)は乗り換え先を検討しよう!

次世代通信関連世界株式戦略ファンドは2023年には+45.93%、2024年は7月末までのデータでは+27.21%の高利回りを記録を記録したハイリスク・ハイリターンな投資信託です。

ただし、トレンド性が強い銘柄なので、長期投資には向いていません。

次世代通信関連世界株式戦略ファンドで利益を出した後は、それを元手にヘッジファンドへの乗り換えを検討すると良いでしょう。

ヘッジファンドは500~1000万円の資金が必要ですが、安定して10%前後の利回りが狙える点がメリットです。

以下の記事では今回ご紹介した「ハイクア・インターナショナル」「アクション」の他にも国内おすすめヘッジファンドをランキング形式でご紹介していますので、是非ご参考ください。