円高時におすすめな投資信託はあるのでしょうか?

結論から言うと、どのタイミングで購入するかによっておすすめの銘柄は異なります。

この記事では、「円高時に買うべき投資信託」「円安から円高移行時の投資のポイント」を紹介していきます。

まずは円の上昇がそれぞれの金融商品がどのような影響を及ぼすのか確認していきましょう。

円高の金融商品への影響とは

円高は、金融商品や日本人に下記のような影響があります。

- 円高時は日本株が株安傾向になる

- 外貨建ての金融商品は買いやすくなる

それぞれ解説していきます。

円高時は日本株が株安傾向になる

円高による影響で最も知られているのは、日本株が株安傾向になることではないでしょうか。

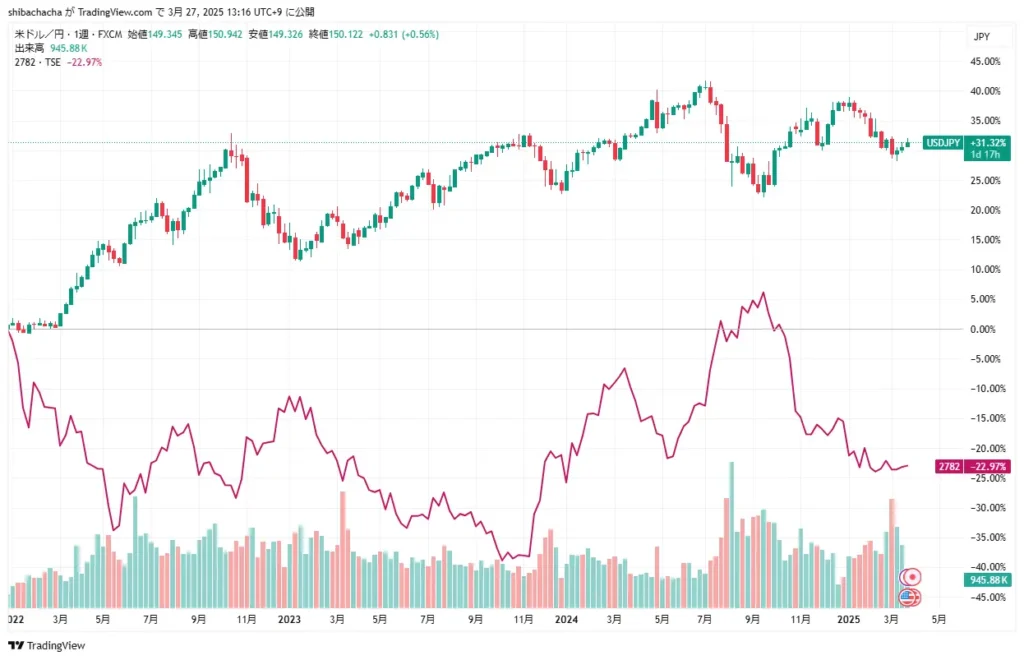

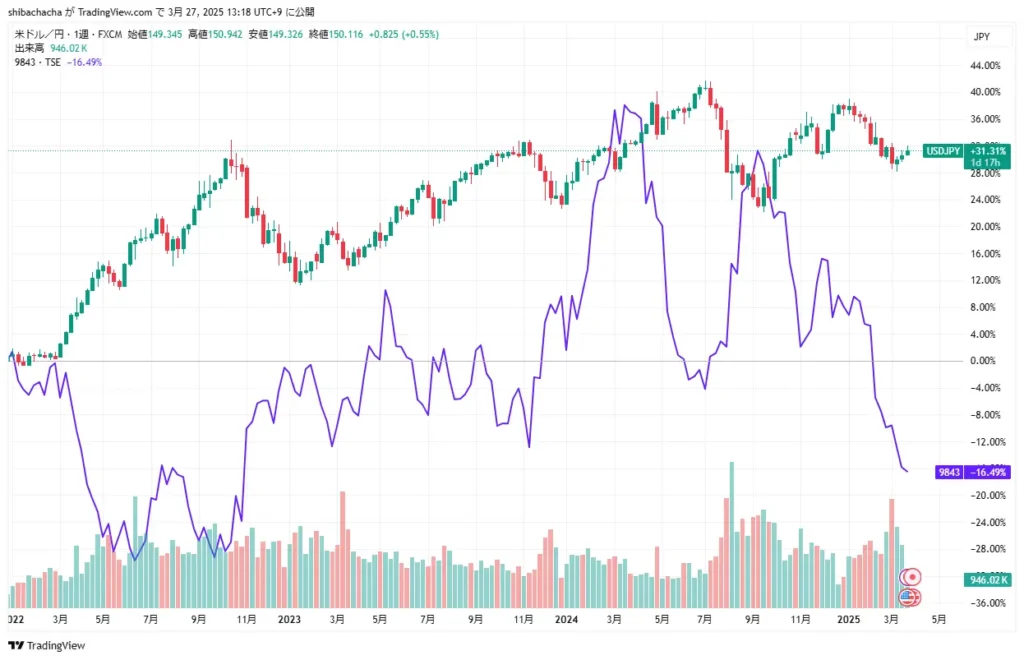

下の図は、1990年からのドル円のチャートと日本の代表的な株価指数であるTOPIXの相関を表したものです。

90年代後半と2000年代前半は逆相関になっているものの、それ以外は基本的に連動していることが見て分かりますね。

これは、日本のトップ企業の売上に占める海外比率が高まっているためです。

日本企業が海外で稼いだ外貨は円高時に価値が下がってしまうため、円高になると株安を招きます。

このような傾向があるため、円安から円高に移行する際や円高期に日本株はあまりおすすめできません。

外貨建ての金融商品は買いやすくなる

円高になると、外貨建ての金融商品が買いやすくなります。

例えば、米国株やETFなど。

1株100ドルの銘柄を買う時、ドル円が150円だったら15,000円ですが、ドル円が100円なら10,000円で購入可能です。

これと同じように外貨建てで外国株式などに投資している投資信託も買いやすくなります。

外貨建ての投資信託も円高になると基準価額が下がるためです。

ドル資産を持っていると円安で評価損益がプラスになり、円高でマイナスになるため円高は嫌われがちですが、長期投資においては良い仕込み時になるでしょう。

これらの情報を踏まえて円高時におすすめできる投資信託ランキングを紹介していきます。

円高で儲かる投資信託のおすすめ銘柄ランキングTOP5

円高時におすすめの投資信託は以下の通りです。

円高と言っても投資するタイミングでおすすめの銘柄は異なります。

こちらで紹介するのは、基本的には円高真っ只中の時におすすめできる投資信託です。

それでは、それぞれおすすめの理由を解説していきます。

おすすめ投資信託1位:S&P500系

S&P500(エス・アンド・ピー500)は、アメリカを代表する株価指数の一つです。アメリカの大手企業約500社の株価を組み合わせて算出され、世界で最も注目される株式市場の指標として知られています。

例えば、アップル、マイクロソフト、アマゾンといった誰もが知る大企業から、製薬、金融、エネルギーなど、様々な業界の優良企業が含まれています。

S&P500に投資することは、アメリカ経済全体に投資するようなものです。特に投資初心者の方には、個別の企業を選ぶリスクを避けられる利点があります。

長期的に見ると、S&P500は年平均10%程度のリターンを記録してきました。短期的には上下の変動がありますが、円高時に投資すると為替差益と値上がり益の両方を狙うことができるためおすすめです。

S&P500系の具体的な投資信託銘柄は以下の通りです。

| 銘柄名 | 基準価額 | 信託報酬 |

|---|---|---|

| eMAXIS Slim S&P500 | 31,484円 | 0.09372% |

| SBI・V・S&P500 | 28,810円 | 0.0938% |

| iFree S&P500インデックス | 25,992円 | 0.198% |

| SMBC・DCインデックスファンド | 25,992円 | 0.0968% |

※2025年3月時点

おすすめ投資信託2位:全米株式系

全米株式とは、アメリカの株式市場に上場している全ての企業の株式を指します。S&P500が大企業500社のみを対象としているのに対し、大企業から中小企業まで約3,500社以上の企業が含まれていて、アメリカの株式市場全体を網羅的に反映しています。

初心者の投資家にとって、全米株式への投資は分散投資という意味で魅力的です。大企業だけでなく、成長期待の高い中小企業にも投資できるため、より幅広い投資機会を得られます。

米国の株価は長期で成長が期待できるため、円高時に投資すると為替差益と値上がり益どちらも狙える投資信託です。

全米株式の具体的な投資信託銘柄は以下の通り。

| 銘柄名 | 基準価額 | 信託報酬 |

|---|---|---|

| 楽天VTI | 31,821円 | 0.162% |

| SBI-VTI | 18,045円 | 0.0938% |

※2025年3月時点

おすすめ投資信託3位:全世界株式系

全世界株式とは、世界中の株式市場に上場している企業の株式を指します。先進国から新興国まで、約50カ国以上の国々の企業が含まれており、文字通り世界中の経済活動に投資できる手段として注目されています。

代表的な指標としては「MSCI All Country World Index(ACWI)」があり、約3,000社以上の企業が含まれています。米国企業が約60%を占めるものの、日本、イギリス、中国など、世界各国の優良企業にも投資することができます。

初心者の投資家にとって、全世界株式への投資は「国際分散投資」を実現できる点が大きな魅力です。ある国の経済が低迷しても、他の国の好調さでカバーできる可能性があり、リスクを分散させることができます。

外貨建ての投資信託であり、中長期で値上がりが期待できるため円高時におすすめです。

| 銘柄名 | 基準価額 | 信託報酬 |

|---|---|---|

| eMAXIS Slim 全世界株式 | 26,446円 | 0.05775% |

| eMAXIS Slim 全世界株式(除く日本) | 26,739円 | 0.05775% |

| SBI・全世界株式インデックス・ファンド | 24,654円 | 0.1022% |

| 楽天全世界株式インデックス・ファンド | 25,242円 | 0.191% |

※2025年3月時点

おすすめ投資信託4位:先進国債券

先進国債券とは、アメリカ、日本、ヨーロッパなど、経済的に発展した国々が発行する国債を中心とした債券のことです。国債は国が発行する借用証書のようなもので、比較的安全性の高い投資対象として知られています。

代表的な指標としては「FTSE世界国債インデックス」があり、約20カ国以上の先進国の国債が含まれています。米国債が最も大きな割合を占めていますが、日本国債やドイツ国債なども重要な構成要素となっています。

初心者の投資家にとって、先進国債券は株式と比べて価格変動が小さく、定期的な利子収入が期待できる点が魅力です。また、株式市場が下落した際の「リスク分散」としての役割も期待できます。

実際の投資は、先進国債券に連動するETFや投資信託を通じて行えます。ただし、金利の変動や為替の影響を受けるため、これらのリスクを理解した上で投資することが重要です。

そのため、為替変動のリスクを軽減するために円高時に購入しておくと良いでしょう。

| 銘柄名 | 基準価額 | 信託報酬 |

|---|---|---|

| eMAXIS Slim 先進国債券インデックス | 13,691円 | 0.154% |

| Smart-i先進国債券インデックス (為替ヘッジあり) | 8,407円 | 0.187% |

| たわらノーロード先進国債券 | 12,617円 | 0.187% |

※2025年3月時点

おすすめ投資信託5位:トヨタ株式グループファンド

トヨタグループ株式ファンドは、トヨタ自動車を中心としたトヨタグループ企業の株式に投資するファンドです。トヨタ自動車をはじめ、デンソー、豊田自動織機、アイシン、豊田通商などのグループ企業が主な投資対象となります。

このファンドの特徴は、世界的な自動車産業のリーダーであるトヨタグループの成長性に着目した投資ができる点です。トヨタグループは自動車製造だけでなく、部品、技術開発、商社機能など、幅広い事業を展開しており、それらの企業の成長機会を包括的に捉えることができます。

そして、トヨタ株式グループファンドはドル円の影響を強く受けるファンドでもあります。

特に円安の時に大きく基準価額が伸びる特徴があるので、円高時に仕込むという意味でおすすめできる投資信託です。

以上が円高時におすすめの投資信託銘柄です。

続いて、円安から円高への移行期におすすめできる日本の個別株を紹介していきます。

円高時に注目すべき国内株・ETF

なぜ円高時に個別株がおすすめできるのかというと、投資信託には円安テーマのものはあっても円高テーマのものはあまりないためです。

日本株自体が円安で不調になるというイメージから、投資信託も円高テーマのものは投資家に売れないのか組成されません。

しかし、実際に円高が業績に好影響をもたらす企業は存在します。

中でも円高により株価の上昇が顕著に表れるのが海外から輸入品を国内で販売している小売系の企業です。

代表的なものは下記の4つの銘柄です。

セリア

キャンドゥ

ニトリ

ABCマート

引用元:Tradingview

上記のチャートを見ると、ドル円が下落した時に株価が上がっている、逆相関の関係にあることがわかるかと思います。

もちろん今後円高になったときに100%これらの企業の業績が伸びて株価が伸びるとは言えません。

しかし、円高で大多数の企業の財務が圧迫される中でも、これらの企業が好業績を出しやすいのは間違いないのです。

そのため円安から円高に移行するタイミングでは、投資信託ではなくこれらのような円高メリットがある個別株も検討すると良いでしょう。

円高移行期の投資ポイントと注意点

円安から円高に移行する時期の投資は下記のポイントを意識して行いましょう。

なるべく円安末期に外貨建て商品を買わない

円安末期に外貨建て商品を購入することは、投資のタイミングとして適切でない可能性が高いです。その主な理由は為替差損のリスクにあります。

円安が進んだ後は、いずれ円高方向への反転が予想されます。例えば、1ドル150円で外貨建て商品を購入した後に円高が進み、1ドル120円になった場合、たとえ商品自体の価値が変わらなくても、約20%の為替差損が発生することになります。

また、円安の進行は日本の輸入コストを上昇させ、インフレ圧力となるため、いずれ金融政策の転換などをきっかけに、円高方向への動きが起こりやすくなります。

そのため、円安が進んだ時期は、むしろ円建て資産の購入や、既に保有している外貨建て資産の円転のタイミングとして検討する方が賢明かもしれません。

円安末期に外貨建て商品を買うなら「為替ヘッジあり」を選ぶ

円安末期に為替ヘッジありの外貨建て商品がおすすめな理由は、将来的な円高リスクから投資を守れるからです。

為替ヘッジとは、為替変動による損失を防ぐための仕組みです。例えば、1ドル150円で購入した商品が、将来円高で1ドル120円になった場合でも、為替ヘッジによって為替差損を回避できます。つまり、投資対象である外貨建て商品の本来の値動きだけに注目した投資ができます。

特に円安末期は、将来の円高への反転リスクが高まっている状況です。このような時期に為替ヘッジなしの商品に投資すると、たとえ投資先の資産価値が上がっても、円高による為替差損で利益が相殺されてしまう可能性があります。

ただし、為替ヘッジにはコストがかかるため、信託報酬が高くなる傾向があります。その分リターンは低くなることがあることも理解しておく必要があるでしょう。

円高になったら外貨建ての商品がおすすめ

円高時期に外貨建て商品への投資がおすすめできる理由は、為替面で有利な投資機会が得られるからです。

例えば、1ドル120円で米ドル建て商品を購入し、その後円安が進んで1ドル140円になった場合、為替差益として約17%のリターンが期待できます。つまり、投資対象自体の値上がり益に加えて、為替変動による利益も狙うことができます。

また、円高時期は外貨が割安な状態にあると言えます。この時期に長期投資の視点で外貨建て商品を購入することで、将来的な円安局面での為替差益も期待できます。特に、米国株式やグローバル株式などの成長性が期待できる商品との組み合わせは、魅力的な投資機会となります。

ただし、為替変動リスクは常に存在するため、一度に全ての資金を投資するのではなく、時期を分散して投資する「ドルコスト平均法」なども検討する価値があります。

積立投資は為替変動を気にしなくてもよい

積立投資では為替変動を過度に気にする必要がない理由は、ドルコスト平均法の効果によって為替変動のリスクが平準化されるためです。

例えば、毎月同じ金額で外貨建て商品を購入する場合、円高時には同じ金額でより多くの外貨建て商品を購入でき、円安時には購入できる量が少なくなります。この仕組みにより、自然と「円高の時により多く買い、円安の時により少なく買う」という理想的な投資行動が実現できます。

また、長期の積立投資では、為替レートの上下変動が平均化されていく効果も期待できます。過去のデータを見ても、為替レートは長期的には一定の範囲内で変動する傾向があります。

このため、積立投資では、むしろ投資を継続することで為替変動のリスクを抑制でき、長期的な資産形成に専念できます。

積立NISAは売る必要なし

円安から円高への移行期でも、積立NISAを解約する必要はありません。

まず、米国株式市場は長期的に見ると着実な成長を続けています。S&P500は過去100年以上にわたり、大恐慌や金融危機などを乗り越えながら、年平均約10%のリターンを実現してきました。この上昇トレンドは、米国企業の競争力や技術革新による生産性の向上に支えられています。

為替変動は確かに短期的なリターンに影響を与えますが、長期投資においてはその影響は限定的です。たとえば、1ドル150円から120円に円高が進んだ場合、一時的に為替差損が発生しますが、その間も投資先企業は事業を拡大し、収益を伸ばし続けています。

また、積立投資では「ドルコスト平均法」の効果により、円高局面ではより多くの米国株を購入できることになります。これは実質的な「バーゲン購入」の機会です。

さらに、積立NISAには非課税メリットがあり、20年間の非課税期間を最大限活用することで、複利効果をより大きく享受できます。この税制優遇は、一度解約してしまうと取り戻せない貴重な投資機会です。

したがって、短期的な為替変動に一喜一憂せず、長期的な資産形成の視点で積立投資を継続することが、より賢明な投資戦略といえます。

以上が円安から円高に移行する時期の投資のポイントです。

また、円安円高などの為替相場に関係なく利益を狙いたいなら、プロに投資を任せることができるヘッジファンドもおすすめです。

為替変動関係なく利益を出すならヘッジファンド

ヘッジファンドはプロに投資を一任することができる資産運用方法です。

欧米の富裕層には馴染み深い投資先ですが、日本でも富裕層を筆頭に徐々にヘッジファンド投資の機運が高まりつつあります。

おすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、Web3事業・事業投資・ファイナンスなど複数領域へ分散投資することで高リターンを狙うヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 前年度 年利17.35%の実績:運用開始からわずか1年で驚異的なリターンを達成。

- 下落相場にも強い多角的戦略:2024年8月の日経平均12%急落時も月間成績はプラスを維持。特定領域に依存しない分散投資がリスクを低減しています。

- 金融畑出身の代表:代表の古橋 弘光氏は金融業界30年以上の経歴。顧問も外資の投資銀行での経歴があり信頼できるチームで運用されています。

- 500万円から投資可能:海外ヘッジファンドでは億単位が当たり前の中、個人投資家でも手が届く金額設定です。

- 運用状況が見える透明性:四半期レポートで実績を報告。代表自らYouTubeで運用方針を発信するなど、情報開示に積極的です。

なぜ高リターンを実現できるのか

アクション合同会社では、金融業界30年以上のキャリアを持つ代表・古橋弘光氏が、市場環境を見極めながら3つの投資領域への配分を柔軟に調整しています。

- ① 事業投資

-

成長が期待できる企業や事業に直接投資。経営への関与や株主としての権利行使を通じて、企業価値の向上を積極的に働きかけます。

- ② Web3事業

-

ETH/BTCマイニングやデジタルアセットローンなど、次世代のテクノロジー領域に投資。成長市場への早期参入で高いリターンを狙います。

- ③ ファイナンス

-

短期与信やファクタリングなど、金融サービス領域への投資。比較的安定したキャッシュフローを生み出し、ポートフォリオ全体のリスクを分散します。

代表の古橋氏の経験と専門知識に基づいた機動的な資金配分がアクションの強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

前年度の実績である年利17%をベースにシミュレーションしてみましょう。

\ 出資額別の年間リターン /

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

※年利17%で計算。実際の配当は運用成績により変動します。

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

まずは無料面談で詳細を確認

アクション合同会社では、出資を検討している方向けに無料の個別面談を実施しています。

- 過去の四半期レポートの閲覧

- 具体的な投資先・運用戦略の説明

- リスクと注意点の詳細

- 自分の資産状況に合った出資プランの相談

まずは面談で詳しい話を聞き、納得した上で投資判断をしてみてはいかがでしょうか。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

円高時の投資信託に関するよくある質問

円高時に投信への積立投資をはじめても大丈夫?

円高時期は、むしろ投資信託の積立を始めるのに適したタイミングと言えます。

例えば、1ドル120円の円高時期に投資を始めれば、外貨建ての商品を割安に購入できるチャンスです。将来的に円安に振れた場合、為替差益も期待できます。

また、積立投資は長期的な資産形成が目的です。短期的な為替変動に一喜一憂せず、コツコツと投資を続けることが重要です。特に円高時は、同じ投資金額でより多くの外貨建て資産を購入できるため、長期的に見ると有利なスタートが切れます。

リート系の投資信託はおすすめですか?

リート系の投資信託は、一見安定した分配金が魅力的に見えますが、実は投資家にとって必ずしも有利ではありません。

多くのリート投信で見られる現象として、分配金は受け取れるものの、基準価額が徐々に下がり続けていきます。これは実質的に、投資家自身の元本を分配金という形で受け取っているだけと言えます。

つまり、高い分配金は見かけ上の収益であり、実際には投資資産を少しずつ取り崩しているような状態なのです。そのため、長期的な資産形成を目指す投資家には、配当や値上がり益が期待できる株式投資信託などの方が適していると考えられます。

米ドルを買うのはどうですか?

円高時の米ドル購入は、為替差益を狙う観点からは理にかなった選択です。

しかし、米ドルを現金で持っているだけでは、為替差益しか得られません。

一方、外貨建ての投資信託であれば、将来の円安による為替差益に加えて、投資先の値上がり益も期待できます。

そのため、為替差益だけを狙いたい方には米ドル購入をおすすめしますが、より効率的な資産運用を目指すなら、米国株式などの外貨建て投資信託の購入がおすすめです。

そうすることで為替と投資先の双方での収益機会を得ることができるでしょう。

まとめ

円高時の投資について考える際、外貨建て商品は特に魅力的な選択肢となります。なぜなら、外貨建て商品を割安に購入できるチャンスであり、将来の円安局面での為替差益に加えて、投資先の値上がり益も期待できる点が大きな魅力だからです。

一方、円安から円高へ移行する時期については、為替差損のリスクに注意が必要です。このような局面では、為替ヘッジ付きの商品を選択するなど、リスク管理を意識した投資判断が求められます。

ただし、長期投資や積立投資の場合は、為替変動を過度に気にする必要はありません。定期的に一定額を投資するドルコスト平均法では、円高時により多くの投資信託を購入でき、円安時は少なく購入することになるため、為替変動リスクが自然と平準化されていきます。

結果として、長期的な資産形成を目指す投資家にとっては、短期的な為替変動に一喜一憂せず、投資を継続することが最も重要な戦略となります。

また、円安時におすすめの投資信託は以下で解説していますので、参考にしてみてください。