個人向け社債の投資を検討していても、利回りのランキングや初心者におすすめの銘柄がわからず迷っている人は少なくありません。

個人向け社債は、銀行預金や国債よりも高い金利で定期的な利息収入が得られるため、上手に活用すれば順当な資産形成が可能です。

本記事では、最新の「個人向け社債利回りランキング」と、個人向け社債のメリットや注意点、米ドル建ての個人向け社債も紹介。

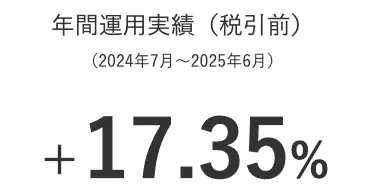

前年度17.35%の実績を持つ「アクション」など、社債よりお得に資産を増やせる今注目のヘッジファンドも詳しく解説します。

国内の個人向け社債利回りランキング

日本国内で発行された円建ての個人向け社債は、為替リスクがなく安定した利息収入を得られる点が魅力です。

2025年1月以降に発行された国内の個人向け社債(新発債)から、特に金利(利回り)が高い銘柄をランキング形式で10位までご紹介します。

個人向け社債利回りランキング (円建て) TOP10

※2026年最新

| 順位 | 銘柄名 | 利率 (% / 年) | 払込期日 | 償還日 | 債券の 金額(円) | (発行時の) 取得格付 |

|---|---|---|---|---|---|---|

| 1 | ソフトバンクグル-プ株式会社 第65回無担保社債 | 3.34% | 2025/5/2 | 2030/5/2 | 100万 | A(JCR) |

| 2 | 株式会社プレミアムウォーターホールディングス 第10回無担保社債 (社債間限定同順位特約付) | 2.62% | 2025/9/8 | 2028/9/8 | 10万 | BBB+(R&I) BBB+(JCR) |

| 3 | 株式会社光通信 第51回無担保社債 (社債間限定同順位特約付) | 2.6% | 2025/03/12 | 2032/03/12 | 100万 | A(R&I) A+(JCR) |

| 4 | 株式会社三菱UFJフィナンシャル・グループ 第40回無担保社債 (実質破綻時免除特約および劣後特約付) | 2.389% | 2025/07/29 | 2035/07/27 | 100万 | AA-(R&I) AA-(JCR) |

| 5 | 楽天グループ株式会社 第25回無担保社債 (社債間限定同順位特約付) | 2.336% | 2025/08/04 | 2028/08/04 | 100万 | A-(JCR) |

| 6 | 株式会社ちゅうぎんフィナンシャルグループ 第4回期限前償還条項付無担保社債 (実質破綻時免除特約及び劣後特約付) | 2.061% 当初5年間の利率 以降は5年国債金利+0.9% | 2025/9/18 | 2035/9/18 | 100万 | A(R&I) |

| 7 | 株式会社三菱UFJフィナンシャル・グループ 第38回無担保社債 (実質破綻時免除特約および劣後特約付) | 2.051% | 2025/01/22 | 2035/07/20 | 100万 | AA-(R&I) AA-(JCR) |

| 8 | イオン株式会社第28回無担保社債 (社債間限定同順位特約付) | 2.025% | 2025/09/17 | 2032/09/17 | 100万 | A-(R&I) |

| 9 | 野村ホールディングス株式会社 第3回期限前償還条項付無担保社債 (実質破綻時債務免除特約及び劣後特約付) | 1.983% 当初5年間の利率 以降は5年国債金利+0.97% | 2025/06/20 | 2035/06/20 | 100万 | A(R&I) A+(JCR) |

| 10 | SBIホールディングス株式会社 第43回無担保社債 (社債間限定同順位特約付) | 1.885% | 2025/06/17 | 2029/06/15 | 10万 | A-(R&I) |

※2026年最新

- CAPITAL EYE・日本証券業協会に掲載の個人向け社債より利率の高い順に10銘柄を選定

- 起債日:2025年1月~現在

※こちらの個人向け社債利回りランキングには、返済順位やリスクに特徴のある劣後債 (劣後特約付・実質破綻時免除特約付など) も含まれます。

※表内に示した「格付け」は、債券の信用リスク (返済能力) を評価したもので、JCRやR&I、Moody’sなどの格付機関が、アルファベットの等級で評価を行います。

JCR (日本格付研究所) の格付け基準

| 格付け | JCRの格付け定義 |

|---|---|

| AAA | 債務履行の確実性が最も高い。 |

| AA | 債務履行の確実性は非常に高い。 |

| A | 債務履行の確実性は高い。 |

| BBB | 債務履行の確実性は認められるが、上位等級に比べて、将来債務履行の確実性 が低下する可能性がある。 |

| BB | 債務履行に当面問題はないが、将来まで確実であるとは言えない。 |

| B | 債務履行の確実性に乏しく、懸念される要素がある。 |

| CCC | 現在においても不安な要素があり、債務不履行に陥る危険性がある。 |

| CC | 債務不履行に陥る危険性が高い。 |

| C | 債務不履行に陥る危険性が極めて高い。 |

| LD | 一部の債務について約定どおりの債務履行を行っていないが、その他の債務に ついては約定どおりの債務履行を行っているとJCRが判断している。 |

| D | 実質的にすべての金融債務が債務不履行に陥っているとJCRが判断してい る。 |

R&Iの格付け定義

| 格付け | R&Iの格付け定義 |

|---|---|

| AAA | 信用力は最も高く、多くの優れた要素がある。 |

| AA | 信用力は極めて高く、優れた要素がある。 |

| A | 信用力は高く、部分的に優れた要素がある。 |

| BBB | R&I |

| BB | 信用力は当面問題ないが、将来環境が変化する場合、十分注意すべき要素がある。 |

| B | 信用力に問題があり、絶えず注意すべき要素がある。 |

| CCC | 信用力に重大な問題があり、金融債務が不履行に陥る懸念が強い。 |

| CC | 発行体のすべての金融債務が不履行に陥る懸念が強い。 |

| D | 発行体のすべての金融債務が不履行に陥っているとR&Iが判断する格付。 |

Moody’sの格付け定義

| 格付け | Moody’sの格付け定義 |

|---|---|

| Aaa | 信用力が最も高いと判断され、信用リスクが最低水準にある債務に対する格付。 |

| Aa | 信用力が高いと判断され、信用リスクが極めて低い債務に対する格付。 |

| A | 中級の上位と判断され、信用リスクが低い債務に対する格付。 |

| Baa | 中級と判断され、信用リスクが中程度であるがゆえ、一定の投機的な要素を含みうる債務に対する格付。 |

| Ba | 投機的と判断され、相当の信用リスクがある債務に対する格付。 |

| B | 投機的とみなされ、信用リスクが高いと判断される債務に対する格付。 |

| Caa | 投機的で安全性が低いとみなされ、信用リスクが極めて高い債務に対する格付。 |

| Ca | 非常に投機的であり、デフォルトに陥っているか、あるいはそれに近い状態にあるが、一定の元利の回収が見込める債務に対する格付。 |

| C | 最も格付が低く、通常、デフォルトに陥っており、元利の回収の見込みも極めて薄い債務に対する格付。 |

それでは、ランキングに登場した各社債の概要や特徴を順に見ていきましょう。

ランキング1位: ソフトバンクグル-プ株式会社 第65回無担保社債 (3.34%)

| 銘柄 | ソフトバンクグル-プ株式会社第65回無担保社債 |

|---|---|

| 利率 | 年3.34% |

| 債券価格 | 100万円以上、100万円単位 |

| 格付け | A (JCR) |

| 払込期日 | 2025年5月2日 |

| 償還期限 (満期) | 2030年5月2日 (5年) |

| 担保 | 完全無担保 |

| 主幹事証券 | 野村/大和/SBI/みずほ/三菱UFJモルガン・スタンレー/SMBC日興 |

ソフトバンクグループは、情報通信、投資事業やAI関連領域にも注力する世界有数の投資持株会社で、2025年3月期に4年ぶりの黒字(純利益1.15兆円)を達成し、2026年3月期第1四半期も堅調に推移。

第65回無担保社債は、同時期に発行された光通信(年2.6%)やメガバンク系社債(年約2%)を上回る利回りで、2025年5月発行の個人向け国債(固定5年・年0.95%)と比べて3倍超の水準です。

(参考:ソフトバンクグループ株式会社|2026年3月期 第1四半期決算投資家向け説明会資料)

国内社債でも利回りが高く投資適格水準のA格付けを維持していて、個人投資家にとって高利回りかつ信用力のあるおすすめ債券と評価できます。

ソフトバンクの社債は人気が高く、第65回も募集開始から数時間で完売するなど発行直後の売り切れも多いため、次回購入するなら証券会社の募集スケジュールのこまめなチェックが欠かせません。

ソフトバンク社債は国内社債ではトップクラスの利回りで、人気も高いので発行直後に売り切れてしまうことがほとんどです。

そのような場合には、前年度17.35%の実績を持つヘッジファンド「アクション」を検討してみてください。

| ソフトバンク社債 | アクション | |

|---|---|---|

| 年間利率 | 3.34% | 17.35% (前年度実績) |

| 配当頻度 | 年2回 | 年1回 (決算時) |

| 最低 投資額 | 100万円 | 500万円 |

| 年間 リターン※ | 約16.7万円 | 約86.8万円 |

ランキング2位:株式会社プレミアムウォーターホールディングス第10回無担保社債 (2.62%)

| 銘柄 | 株式会社プレミアムウォーターホールディングス 第10回無担保社債(社債間限定同順位特約付) |

|---|---|

| 利率 | 年2.62% |

| 債券価格 | 10万円以上、10万円単位 |

| 格付け | BBB+ (R&I) BBB+ (JCR) |

| 払込期日 | 2025年9月8日 |

| 償還期限 (満期) | 2028年9月8日 (3年) |

| 担保 | 完全無担保 |

| 主幹事証券 | SBI証券 |

株式会社プレミアムウォーターホールディングスは、ミネラルウォーターの製造や宅配型の販売、浄水型ウォーターサーバーのレンタルなどを行うグループの持株会社です(発行体および連結子会社12社、持分法適用関連会社7社)。

財務面は有利子負債比率と借入依存度の高さが課題ですが、サブスクリプション型の宅配水サービスを軸に収益基盤は安定、一定の業績成長を維持しながら2026年3月期も増収増益予想を掲げています。

第10回無担保社債(年2.62%)は、同時期発行の個人向け国債(固定3年・年0.79%)の3倍以上と利回りは高水準で、信用格付「BBB+」の投資適格債に位置づけられ信用力は十分。

本社債は「社債間限定同順位特約付」で、同社が今後発行する他の無担保社債と弁済順位が同等に扱われる仕組みです。

格付けや財務体質を踏まえると、ややリスクを取ってでも高利回りを狙いたい投資家に適した銘柄でしょう。

ランキング3位: 株式会社光通信第51回無担保社債 (2.6%)

| 銘柄 | 株式会社光通信第51回無担保社債 (社債間限定同順位特約付) |

|---|---|

| 利率 | 2.6% |

| 債券価格 | 100万円以上、100万円単位 |

| 格付け | A(R&I)/A+(JCR) |

| 払込期日 | 2025年03月12日 |

| 償還期限 (満期) | 2032年3月12日 (7年) |

| 担保 | 完全無担保 |

| 主幹事証券 | みずほ/日興/SBI/楽天/東海東京 |

株式会社光通信は、携帯電話販売などの通信サービス分野で基盤を築き、保険代理店事業・オフィス向けソリューション・投資事業へも展開しています。

2025年2月発行の第51回無担保社債(利率2.6%、償還期間7年)は、メガバンク系社債(約2%)を上回る高利回りで、JCR格付「A+(債務履行の確実性は高い)」を維持するなど信用力は抜群。

光通信の2026年3月期の業績予想では、売上が前年比10.7%増、営業利益9.49%増と堅調な成長の中、為替差損の拡大により純利益は減益の見通しです。

財務面では、2025年3月期の株主資本比率が約38%、有利子負債比率は102.1%でしたが、翌四半期にはそれぞれ40.9%・92.5%へと改善、自己資本は厚みを増しています。

7年と長めの償還期間ですが、信用力と利回りのバランスが取れた中期債として、安定運用を志向する個人投資家に適した商品といえるでしょう。

ランキング4位: 株式会社三菱UFJフィナンシャルグループ第40回無担保社債 (2.389%)

| 銘柄 | 株式会社三菱UFJフィナンシャル・グループ 第40回無担保社債 (実質破綻時免除特約および劣後特約付) |

|---|---|

| 利率 | 2.389% |

| 債券価格 | 100万円以上、100万円単位 |

| 格付け | AA-(R&I)/AA-(JCR) |

| 払込期日 | 2025年7月29日 |

| 償還期限(満期) | 2035年7月27日 (10年) |

| 担保 | 完全無担保 |

| 主幹事証券 | 三菱UFJモルガン・スタンレー証券 |

三菱UFJフィナンシャル・グループ(MUFG)は、銀行・信託・証券などを傘下に持つ国内最大級の金融グループで、グローバルにも安定した収益基盤を築いています。

第40回無担保社債(利率2.389%、償還期間10年)は、R&IおよびJCRから「AA-」の高格付けで、国内社債の中でも信用力の高さは断トツ。

2026年3月期第1四半期(2025年4~6月)では、親会社株主帰属純利益は5,461億円と前年同期比1.8%減、一過性の決算期変更の影響を除けば2.2%の増益と高い収益性は継続的です。

MUFGは通期純利益2兆円の見通しを据え置き業績目標の信頼性も維持、総自己資本比率も十分に確保され財務は健全ですが、本社債には破綻時免除特約と劣後特約が付与され破綻時には元本・利息が免除される可能性は否めません。

同時期の個人向け国債(変動10年)の年1.00%前後の適用利率を踏まえると、本社債の利回り2.389%はリスクを抑えながら高水準の収益を期待できる魅力ある選択肢といえます。

ランキング5位: 楽天グループ株式会社第25回無担保社債 (2.336%)

| 銘柄 | 楽天グループ株式会社第25回無担保社債 (社債間限定同順位特約付) |

|---|---|

| 利率 | 2.336% |

| 債券価格 | 100万円以上、100万円単位 |

| 格付け | A-(JCR) |

| 払込期日 | 2025年8月4日 |

| 償還期限(満期) | 2028年8月4日(3年) |

| 担保 | 完全無担保 |

| 主幹事証券 | みずほ証/大和/楽天/SMBC 日興野村/三菱UFJモルガン・スタンレー |

楽天グループは、EC・フィンテック・通信など多岐にわたるサービスを展開する、革新的なビジネスエコシステムを持つ投資持株会社です。

第25回無担保社債(利率2.336%、償還期間3年)は、利回りは控えめですが企業の成長期待や収益基盤への信頼度もあり投資バランスが良く、格付けもA-(JCR)と信用リスクは低く抑えられています。

2025年12月期中間決算(1〜6月)では、売上収益が1兆1,590億円で前年同期比10.3%増の一方、利益面は営業段階で赤字(損失66億円)、最終的に親会社帰属の純損失1,244億円と赤字は拡大。

ただし、企業の稼ぐ力を示すEBITDAは1兆8,309億円と前年から53.1%増加しており、本業が生み出す現金収入には一定の強さが残っています。

楽天グループ社債は低利回りを凌ぐグループ事業の安定性と稼ぐ力、短期満期による返済の安心感から、投資家は検討する価値があるでしょう。

楽天社債は、EC・金融・通信といった複数事業を展開する楽天グループの収益基盤と将来の成長性に注目が集まり、投資家からの人気が高い社債です。

その結果、発行直後に募集が終了することも少なくありません。

そのような場合には、前年度17.35%の実績を持つヘッジファンド「アクション」を検討してみてください。

| 楽天社債 | アクション | |

|---|---|---|

| 年間利率 | 2.336% | 17.35% (前年度実績) |

| 配当頻度 | 年2回 | 年1回 (決算時) |

| 最低 投資額 | 100万円 | 500万円 |

| 年間 リターン※ | 約11.7万円 | 約86.8万円 |

ランキング6~10位

ランキング6位: 株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債 (2.061%)

| 銘柄 | 株式会社ちゅうぎんフィナンシャルグループ 第4回期限前償還条項付無担保社債 (実質破綻時免除特約及び劣後特約付) |

|---|---|

| 利率 | 2.061% ※利率は当初5年間2.061% 以降は5年国債金利+0.9% |

| 債券価格 | 100万円以上、100万円単位 |

| 格付け | A (R&I) |

| 払込期日 | 2025年9月18日 |

| 償還期限(満期) | 2035年9月19日 (10年) |

| 担保 | 完全無担保 |

| 主幹事証券 | 野村/SMBC日興/三菱UFJモルガン・スタンレー |

株式会社ちゅうぎんフィナンシャルグループは、中国銀行を中心とする地域金融グループで、岡山県を基盤に中四国エリアで幅広い法人・個人取引を展開しています。

第4回無担保社債(利率2.061%、償還期間10年)は、地方銀行グループでは高水準の利回りで、R&I格付「A(信用力は高く、部分的に優れた要素がある)」を取得。

ただし、適用利率は最初の5年間が年2.061%、その後は「5年国債金利+0.900%」の仕組みで、5年経過後(2030年9月18日以降)は発行企業の裁量で早期償還される可能性も。

一般的に、市場金利が低下すれば(低利での再調達が可能になるため)発行体は早期償還を選びやすく、上昇すれば10年満期まで継続する傾向で、投資家には「5年で償還されれば高利回り確定、満期まで保有しても国債よりは高い利息収入を得られる」設計です。

直近の決算(2025年3月期 第1四半期)では、貸出金利の上昇と与信コストの抑制が寄与し、純利益は前年同期比で増加、自己資本比率も12%台と健全な水準を維持しています。

総じて本社債は、信用力と利回りのバランスが取れた長期債であり、5年程度の中期安定運用を志向する個人投資家にとって魅力的な選択肢でしょう。

7年と長めの償還期間ですが、信用力と利回りのバランスが取れた中期債として、安定運用を志向する個人投資家に適した商品といえるでしょう。

ランキング7位: 株式会社三菱UFJフィナンシャルグループ第38回無担保社債 (2.051%)

| 銘柄 | 株式会社三菱UFJフィナンシャル・グループ 第38回無担保社債 (実質破綻時免除特約および劣後特約付) |

|---|---|

| 利率 | 2.051% |

| 債券価格 | 100万円以上、10万円単位 |

| 格付け | AA-(R&I)/AA-(JCR) |

| 払込期日 | 2025年1月22日 |

| 償還期限(満期) | 2035年7月20日 (10年6か月) |

| 担保 | 完全無担保 |

| 主幹事証券 | 三菱UFJモルガン・スタンレー証券 |

三菱UFJフィナンシャル・グループ(MUFG)の2025年1月発行の第38回無担保社債は、利率が2.051%と第40回(ランキング4位)に比べ低め。

すでに市場で流通しているため、購入価格次第で利回りが変動する点が投資妙味につながります。

特に、2025年1月24日に日銀が政策金利を0.25%から0.5%に追加利上げを実施し金利上昇局面に入っている現在、市場価格の水準によっては相対的に魅力的な利回りを得られる可能性もあるでしょう。

ただし、「実質破綻時免除特約」や「劣後特約」が付与されているため、元本や利息の返済が不履行・制限されるリスクを理解した上での投資は大前提。

信用力の高い金融グループの社債に分散投資したい投資家には有力な候補です。

ランキング8位: イオン株式会社第28回無担保社債 (2.025%)

| 銘柄 | イオン株式会社第28回無担保社債 (社債間限定同順位特約付) |

|---|---|

| 利率 | 2.025% |

| 債券価格 | 100万円以上、100万円単位 |

| 格付け | A- (R&I) |

| 払込期日 | 2025年9月17日 |

| 償還期限(満期) | 2032年9月/17日 (7年) |

| 担保 | 完全無担保 |

| 主幹事証券 | みずほ証/野村/SMBC日興 大和/三菱UFJモルガン・スタンレー |

イオン株式会社は、全国でスーパーマーケットやショッピングモールを展開する国内最大級の流通グループで、金融・サービス・デジタル分野にも事業を拡げ、キャッシュフローと地域密着型の堅実な経営基盤を維持。

第28回無担保社債(利率2.025%、償還期間7年)はR&I格付「A-」を取得し、メガバンク系社債より高利回りの信用力と利回りのバランスが取れた中期債です。

2026年2月期第2四半期決算では、営業収益5兆1,899億円(前年同期比103.8%)、1,181億円(同119.8%)と増収増益を達成し、中間期として過去最高を更新するなど安定しています。

「社債間限定同順位特約」により、同社が発行する他の無担保社債と弁済順位が同等に扱われる仕組みで、安定運用を重視する個人投資家には適した商品でしょう。

ランキング9位: 野村ホールディングス株式会社 第3回期限前償還条項付無担保社債 (1.983%)

| 銘柄 | 野村ホールディングス株式会社 第3回期限前償還条項付無担保社債 (実質破綻時債務免除特約及び劣後特約付) |

|---|---|

| 利率 | 1.983% ※当初5年間1.983% ※以降は5年国債金利+0.97% |

| 債券価格 | 100万円以上、100万円単位 |

| 格付け | A(R&I)/A+(JCR) |

| 払込期日 | 2025年6月20日 |

| 償還期限(満期) | 2035年6月20日 (10年) |

| 担保 | 完全無担保 |

| 主幹事証券 | 野村証券 |

野村ホールディングスは、証券・投資銀行・アセットマネジメントなどを展開する日本屈指の金融持株会社です。

第3回期限前償還条件付無担保社債(当初利率1.983%、償還期間10年)は、最初の5年間は年率1.983%、5年経過後に「5年国債金利+0.97%」が適用される仕組み。

発行体が早期償還すれば5年で終了しますが10年継続でも高い利回りは維持され、格付けも高く、破綻時債務免除特約や劣後特約はあれど、安定した収益力で中長期運用先として検討できる銘柄です。

2026年3月期第1四半期(2025年4〜6月)の純利益は1,045億円と前年同期比51.7%増で2021年来の水準、グローバル市場の投資銀行部門の好調と東京不動産売却益(約560億円)が寄与しています。

富裕層向け資産運用残高は過去最高の94.3兆円に達し、家計資金の投資シフトを背景にウェルスマネジメントが安定収益を支えているのでしょう。

ランキング10位: SBIホールディングス株式会社第43回無担保社債 (1.885%)

| 銘柄 | SBIホールディングス株式会社 第43回無担保社債 (社債間限定同順位特約付) |

|---|---|

| 利率 | 1.885% |

| 債券価格 | 10万円以上、10万円単位 |

| 格付け | A-(R&I) |

| 払込期日 | 2025年6月17日 |

| 償還期限(満期) | 2029年6月15日 (4年) |

| 担保 | 完全無担保 |

| 主幹事証券 | SMBC日興、大和、SBI、野村、みずほ証、岡三 |

SBIホールディングスは、インターネット金融で有名な証券・銀行・資産運用を手がける大手金融持株会社です。

第43回無担保社債(利率1.885%、償還4年)は、10万円から購入できるため個人投資家にも手が届きやすく、格付けもA(R&I)で、一定の信用力を備えた社債と言えます。

2025年3月期第1四半期(2025年4〜6月)の連結営業収益は前年同期比34.1%増の4,431億円、親会社株主に帰属する当期利益は同295.9%の842億円と、大幅な増益を記録。

SBIは市況依存度が高いため、通期の業績予想は合理的な見通しが可能な場合のみ開示する方針で、投資家は「短期的には好調でも外部環境で変動しやすい」点を理解しておかなければなりません。

利回りは低めながら、高格付け・買いやすさ・収益基盤の強さを評価する投資家にとって、バランスの取れた社債といえるでしょう。

ランキング上位の個人向け社債は、利率2〜3%台前半と定期預金や個人向け国債を大きく上回る水準で、格付はA〜AAクラスの信用力を持つ銘柄が中心です。

人気が高くほとんどが募集開始から短時間で完売するため、本ランキングを参考に今後も高利回りで社債を発行するであろう企業の動向をチェックし、発行スケジュールを定期的に確認しておくのが◎。

もし購入の機会を逃してしまったら、外貨建て個人向け社債やヘッジファンドを代替投資先に検討してみましょう。

米ドル建て個人向け社債の利回り動向

近年は円安基調と海外金利の高止まりを背景に、米ドル建て個人向け社債の人気が急上昇しています。

円建て社債より利回りが高く、発行体によっては年5〜6%前後の銘柄もありますが、為替相場で最終的な受取額が変動するため、円安局面では有利に、円高時には元本割れリスクも否めません。

ここでは、外貨建て債券の中でも流通量が多く安定性の高い米ドル建てに焦点を当て、2025年11月時点の利回り動向と個人投資家におすすめの既発債銘柄を紹介します。

米国ドル建ての個人向け社債利回り目安

(既発債)

| 償還期間 | 利率水準 (%/年) | 利回り水準 (%/年) | 主な発行体例 | 銘柄数 |

|---|---|---|---|---|

| ~2030年 (5年以内) | 1.6~6.8%程 | 3.4~4.6%程 | MUFG、SMFG、みずほFG オリックス、コカコーラ、エヌビディア アップル、ディズニー等 | 160銘柄程度 |

| ~2035年 (6〜10年) | 2.9~10%程 | 3.9~6.8%程 | MUFG、SMFG、みずほFG 中国電力、三菱商事、住友商事 丸紅、オラクル、オリックス等 | 30銘柄程度 |

| ~2040年 (11〜15年) | 2.3~4.6%程 | 4.4~5.0%程 | MUFG、SMFG、ナイキ アップル、ディズニー | 8銘柄程度 |

| ~2045年 (16〜20年) | 4.6~6.1%程 | 5.0~5.3%程 | SMFG、武田薬品 JPモルガン、バンクオブアメリカ等 | 6銘柄程度 |

| ~2065年 (20年以上) | 2.0~7.6%程 | 4.9~8.1%程 | スターバックス、ペプシコ、 ディズニー、ナイキ、アルファベット等 | 9銘柄程度 |

※2025年11月4日時点

1〜2%台にとどまる日本円建ての個人向け社債に対し、米ドル建てでは3〜6%台が主流で、為替リスクを取る代わりに高い利回りを狙えます。

特に円安局面では、為替差益によって円換算ベースの実質リターンが上昇するため、円建て資産より有利になりやすい点も人気の理由。

米ドル建て社債の中でも、信用力・利回り・流動性のバランスが取れた「おすすめ銘柄」は、次の発行体です。

| 発行体 | 特徴・おすすめポイント |

|---|---|

| 三井住友フィナンシャルグループ (SMFG) | 日本を代表するメガバンクグループ。TLAC債の発行が多く、4%前後の安定した利回り。高格付け(Moody’s:A1 / S&P:A-) |

| 三菱UFJフィナンシャル・グループ (MUFG) | 国内最大手金融グループ。信用力はトップクラスで、3~4%台の利回りを提供。高格付け(Moody’s:A1 / S&P:A-) |

| トヨタモータークレジット | トヨタグループの金融部門。自動車ローンを主軸とし、3~4%台の堅実な利回りで人気。高格付け(Moody’s:Aa3 / S&P:AA-) |

| コカ・コーラ | 消費安定型のディフェンシブ銘柄。利回りは3%半ばだが、景気変動に強く長期保有にも◎高格付け(Moody’s:A1 / S&P:A+) |

| ウォルト・ディズニー・カンパニー | 世界的ブランド力を持ち、長期債で3.5〜5%前後の利回り。格付けも良好(Moody’s:A2 / S&P:A) |

| アップル | 世界最大級の時価総額を誇る企業。安全性が極めて高く、個人投資家にも人気。高格付け(Moody’s:Aaa / S&P:AA+) |

SBI証券・楽天証券・マネックス証券などのオンライン証券は、米ドル建て社債の取扱銘柄数が多く、情報提供も充実しているのでおすすめです。

米ドル建て社債は為替リスクを伴う一方で既発債を中心に流通量も多く、日本の円建て社債より高利回りかつ国内債券ほど購入しづらくありません。

人気銘柄や高利回りの社債は早期に完売する傾向があるため、タイミングを逃さずに投資先を確保しましょう。

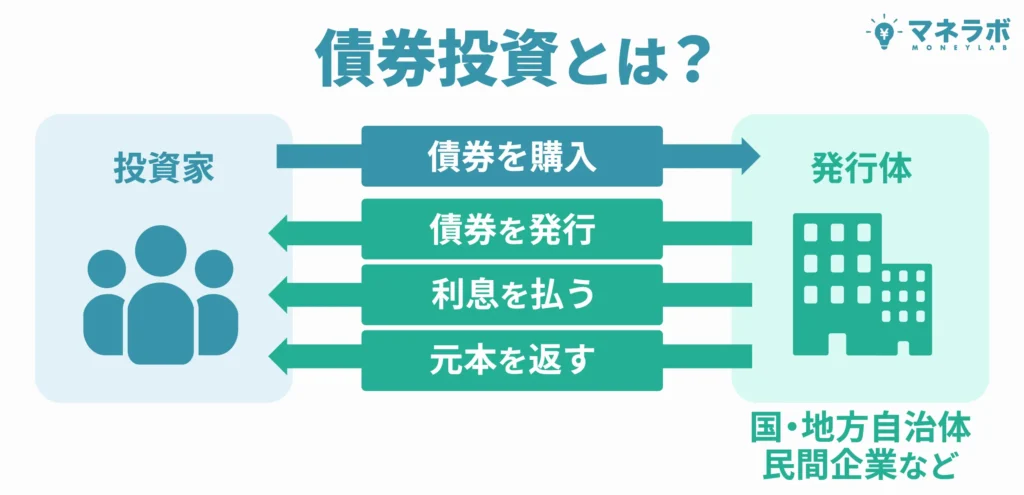

個人向け社債の仕組みと特徴

では、改めて個人向け社債の基本的な仕組みや、資産運用先としての特徴を整理していきます。

個人向け社債は企業が発行する債券

そもそも社債とは、企業が設備投資などの資金調達を目的に発行する債券です。

投資家は社債を購入して企業にお金を貸し、企業側は定期的な利息(利子)を支払い、満期時には元本を返済する仕組みになっています。

通常、社債の最低購入金額は1,000万円や1億円など高額に設定されていて、主に機関投資家向けの資産運用手段とされてきました。

個人向け社債は10万~100万円など少額から購入可能で、大抵は銀行預金よりも利回りが高く、手軽に始められる資産運用先として中長期で安定した収益を目指す個人投資家に支持されています。

社債の発行企業の信用力によってリスクの大きさは異なりますが、あらかじめ決まった利率で安定的な収益が期待できるのが特徴です。

社債の種類と特徴

社債の種類は「発行時期」と「性質」によって分けられます。

発行時期による社債の分類は、「新発債」と「既発債」です。

| 新発債 | 既発債 | |

|---|---|---|

| 発行時期 | 条件設定の上新たに発行される債券 | すでに発行済みで流通市場で取引されている債券 |

| 債券価格 | 発行価格 (額面金額) | 市場価格 (変動) |

| 購入時期 | 募集期間中に購入 | いつでも購入可能 |

人気の高い新発の個人向け社債は募集開始後すぐに売り切れやすく、円建ての既発債は市場に出回らず、購入できる機会が限られているのが現状。

社債の性質による分類では、以下のように分けられます。

| 社債の種類 | 特徴 |

|---|---|

| 普通社債(SB) | 定期的に利息を受け取り、満期に元本が返済される基本的な社債。固定金利が多く、市場で売却も可能。 |

| 転換社債(CB債) | 一定条件下で、発行企業の株式に転換できる権利がついた社債。 |

| ワラント債 (新株予約権付社債) | 新株予約権が付いた社債。株式を購入できる権利を持ち、満期には元本が返済される。 |

| 劣後債 | 弁済 (利息や元本返済) 順位が他の社債よりも低い社債。リスクは高い分利回りも高く設定される傾向がある。 |

| 割引債 (ゼロクーポン債) | 利息の支払いがない代わりに、額面より低い価格で発行され、満期時に額面で償還される。 |

| 仕組債 | デリバティブ(金融派生商品)組み合わせた高リスク商品。仕組みが複雑で、初心者には不向き。 |

円建ての個人向け社債では、普通社債や劣後債などが主流で、安定した利回りを求める投資家に広く利用されています。

個人向け社債の利回りと利率の違い

資産運用において、「利回り」と「利率」は混同されやすいですが、意味は明確に異なります。

「利率」は、社債の額面金額に対して支払われる年間の利息の割合で、通常は固定されており、定期的に受け取り可能です。

「利回り」は、投資した金額に対する総合的な利益の割合を指し、利息だけでなく購入価格と償還価格の差(償還差益)も含めて計算されます。

【事例】額面100万円の社債を95万円で購入、年2万円の利息を5年間受けとる場合。

満期時に100万円が償還されると、

受取総額は利息10万円 (2万円×5年)+差益5万円 (額面100万円-95万円)=15万円。

年平均の利回りは約3.16%です。

新発債のように額面価格で購入し、額面で償還される社債では、利率と利回りはほぼ同じになります。

既発債のように市場価格で取引される社債では、購入価格によって利回りが上下するため要注意。

利率=「額面に対する年利息」、利回り=「投資額に対するトータルリターン」です。

個人向け社債のメリット・デメリット

資産運用の手段で個人向け社債を利用するなら、以下のメリット・デメリットがあります。

| メリット | デメリット |

|---|---|

| 預金よりも高い利回りが期待できる 定期的な利息収入が得られる 元本が満期に償還(企業が破綻しない限り) 信用力の高い企業を選択できる | 信用リスク(デフォルト)がある 購入機会が限られている 途中売却が難しく、流動性に制約がある 金利変動による価格の下落リスク インフレで実質利回りの目減りリスク |

個人向け社債のメリット

まずは、個人向け社債のメリットから簡単に確認しましょう。

預金よりも高い利回りが期待できる

個人向け社債は、銀行預金や国債と比べて相対的に高い利回りが期待できます。

2025年11月現在、個人向け社債の利率は年0.8〜3.4%あたりで、高ければソフトバンクグループ第65回社債(3.34%)や株式会社光通信第51回無担保社債(2.6%)のような水準。

銀行定期預金の年利は大手行で0.275~0.4%程度、ネット銀行でも〜1.5%程度にとどまります。

個人向け国債の適用利率も1%強で推移しており、社債は安全資産と比較しても利回り面で優位です。

- 固定3年:1.01%ほど

- 固定5年:1.22%ほど

- 変動10年:1.08%ほど

定期的な利息収入が得られる

個人向け社債への投資では、社債は半年ごとや年1回の頻度で安定的に利息収入を受け取れるため、将来の収支計画を立てやすい特徴があります。

支払日と利率が事前に決まっているため、配当変動のある株式投資と比べると収益予測が立てやすい点も投資家の安心材料となるでしょう。

元本が満期に償還 (企業が破綻しない限り)

個人向け社債は、発行時に定められた償還期限(満期日)になると、投資家が投資した元本が全額返還される仕組みになっています。

例えば、100万円で購入した社債は、満期時に100万円として戻ってくる仕組みです。

株式投資などでは市場価格の変動で元本割れのリスクがありますが、社債は満期まで保有すれば途中の価格変動に関係なく額面金額で償還されます。

信用力の高い企業を選択できる

社債を発行できるのは、一定の信用力を備えた企業に限られるため、投資対象としては比較的信頼性の高い企業が多い傾向です。

格付け機関による評価や発行企業の財務状況を事前に調査すれば、信用リスクを見極めた上での選択が可能となり、投資判断の精度を高められます。

個人向け社債のデメリットおよびリスク

個人向け社債には魅力的なメリットが多くありますが、投資商品である以上、当然ながらリスクや注意点があるのは避けられません。

信用リスク(デフォルトリスク)がある

「定期的な利息収入が得られる」「満期まで保有すれば元本が返ってくる」などの個人向け社債のメリットは、あくまで発行企業が安定した経営を続けているのが前提です。

現実には、企業の業績が悪化したり、最悪倒産してしまうリスクもゼロではなく、利息の支払い停止や元本の毀損が発生する可能性もあるでしょう。

過去にはJALやウィルコム、武富士などが経営破綻し、社債の元本が戻らなかった事例もあり、個人向け社債は銀行預金や個人向け国債よりも利率は高い一方で相対的にリスクも高めになっています。

銀行預金には預金保険制度(ペイオフ)、個人向け国債には国による元本保証があるのに対し、社債には公的な保証制度が存在しません。

社債に投資するなら利率の高さだけで判断せず、発行体の信用格付けや財務状況を確認し、自らリスクを見極めましょう。

購入機会が限られている

個人向け社債は発行数自体が少なく、一般に市場での流通量も限られているため、購入のチャンスが限られているのが実情です。

特に利回りが高い人気銘柄は、募集開始後すぐの完売も珍しくないため、購入を検討しているなら証券会社やネット証券、企業のIR情報などをこまめにチェックしておきましょう。

途中売却が難しく、流動性に制約がある

個人向け社債は、株式や投資信託のように市場で自由に売買できる商品ではなく、途中で現金化するなら売却先が限られます。

流通市場が狭いため、すぐに売却できない・希望の価格で売れない流動性のリスクは否めません。

社債を満期前に中途売却すると、金利変動や信用リスクの影響で購入時よりも価格が下がっていれば元本を割り込みます。

金利変動による価格の下落リスク

市場金利が上昇すると、新たに発行される社債の利率も高くなり、既に保有している低利回りの社債の価格は相対的に下がりやすいです。

満期前の売却には時価が下落し元本割れのリスクがありますが、満期まで保有すれば額面金額で償還。

金利変動による影響を受けるのはあくまで途中売却時に限られます。

インフレによる実質利回りの目減りリスク

インフレが進むと、物価の上昇により社債で得られる利息の実質的な価値が目減りします。

例えば、年2%の物価上昇が続いていて、投資した100万円を2%以上の利回りで運用できていなければ、実質的な資産価値は下降。

満期まで保有するなら途中で利回りを見直せないため、個人向け社債はインフレに強い資産ではありません。

個人向け社債を購入する注意点

次に、個人向け社債を購入する際に気をつけたいポイントを簡単に確認しておきましょう。

発行企業の財務状況や格付けを確認する

社債は発行企業の信用力に依存するため、購入前に財務状況や信用格付けの確認は不可欠です。

業績が不安定な企業の社債は、元本や利息が支払われないリスクが高くなります。

ランキングや利率だけで投資判断しない

個人向け社債の利回りランキングは参考になりますが、利率の高さだけでの投資判断は危険でしょう。

利率が高い銘柄には、劣後特約付きや仕組債など複雑な商品も含まれ、利率以外にも発行条件や商品の仕組みは見逃せません。

そもそも人気銘柄は発行額が少なく募集期間も短いため、ランキングを見てからじっくり選べないのが実情です。

過去に高利回りだった銘柄を把握しておけば次回の発行時に備えられます。

償還期間と資金計画を照らし合わせる

個人向け社債は、満期が1年〜10年以上の比較的長期の運用が基本で、すぐに現金化したい資金には向いていません。

満期までの保有が前提なので、「使う予定のないお金」で投資するのが原則です。

銘柄によって償還期間は異なるため、自分の資金計画や投資スタイルに応じて短期での回収を目指すか、長期でじっくり運用するかを判断しましょう。

他の資産運用方法と組み合わせる

社債は比較的安定した収益が期待できますが、社債は途中売却が難しい、購入のタイミングやチャンスが限られるなど不便さも少なくありません。

個人向け社債を購入するなら、リスク分散と運用効率の向上を目的に、株式・投資信託など流動性が高くいつでも売買できる資産と組み合わせるのが◎。

市場環境に応じていつでも購入や乗り換え可能なため、急な資金需要にも柔軟に対応できて投資機会を逃しにくいです。

近年は株式や債券と値動きが異なるヘッジファンドも人気で、一定のリターンを狙いながらポートフォリオ全体の安定性を高める効果が期待できます。

500万円あるなら社債<ヘッジファンド

国内の個人向け社債は、預金や国債よりも高利回りではあるものの、多くは年利1〜2%台、高くても3%台にとどまります。

米ドル建てなどの外国債券では3~6%程度の利回りが期待できる反面、為替変動リスクの不確実性は避けられません。

より高リターンや市場に左右されない安定収益を目指すなら柔軟な運用戦略を持つヘッジファンドがおすすめで、最近では500万円から出資できるなど個人投資家がアクセスしやすい状況です。

ここからは、人気のヘッジファンドの中でも高い収益性が期待できる3社を厳選して紹介します。

アクション合同会社

アクション合同会社は、トレイダーズインベストメント元代表取締役の古橋弘光氏が運用を手がける国内ヘッジファンドです。

| 運用会社 | アクション合同会社 |

|---|---|

| 代表社員 | 古橋弘光 |

| 設立 | 2023年 |

| 投資対象 | ・事業への直接投資 ・バリュー株投資 |

| 利回り | 年間利回り17.35% (前年度) |

| 利益の受取り | 決算時に配当として受領、または再投資 |

| 最低投資額 | 500万円 |

| 投資方法 | 公式HPより問い合わせののち、オンラインか対面で相談 (無料) |

| 公式サイト | アクション |

アクションは、株式や債券だけでなく、成長性の高い分野への事業投資、ファクタリング、暗号資産関連事業への投資など、多角的な投資戦略を採用しています。

複数の資産クラスや事業分野への投資で景気変動リスクを分散し、中長期的に安定したパフォーマンスを維持しやすい運用体制が功を奏し、前年度には年率17.35%のパフォーマンスを記録。

運用実績を毎月公開するなど透明性の高い情報開示も行っており、初心者でもファンド運営状況を把握しやすいです。

500万円の投資で始められて参入障壁も低く、個人投資家でもアクセスしやすいファンドで相談は無料、オンラインにも対応しています。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁榮徹 |

| 設立 | 2023年 |

| 投資対象 | ベトナム企業「SAKUO VIETNAM」への事業投資 |

| 利回り | 年間目標利回り12% |

| 配当 | 3ヶ月ごとに4%ずつ受け取り、または再投資も選択可能 |

| 最低投資額 | 500万円 |

| 投資方法 | 公式HPより問い合わせののち、オンラインか対面で相談 (無料) |

| 公式サイト | ハイクアインターナショナル |

ハイクア・インターナショナルは、ベトナムの日系企業「SAKUKO VIETNAM」への事業融資型ファンドです。

年利12%の固定配当を年4回(1・4・7・10月)に分けて受け取れる仕組みで、仮に500万円を出資していると、3カ月ごとに15万円、年間で合計60万円 (税引前) の配当を受け取れます。

ハイクア投資の仕組み

同社の投資スキームは比較的シンプルです。

- 投資家がハイクア社に出資する

- ハイクア社がサクコ社に融資する

- サクコ社が事業収益からハイクア社に返済

- ハイクア社が投資家に配当金を支払う

融資先のサクコ社は、2026年にはベトナムのUPCOM市場へ上場予定と成長を続けています。

金融資産への投資ではないので、元本が減少するリスクが少ないという点で安心もできるでしょう。

万が一、元本割れのリスクがありそうな場合でも、いつでも解約可能なのですぐに対応することができますよ。

最低投資額は500万円で手数料なし

ハイクアインターナショナルは、最低投資額が500万円からと個人でも始めやすいファンドです。

一般的なヘッジファンドは数千万円から1億円以上の投資額が必要なので、ハイクアの投資ハードルはかなり低いといえるでしょう。

また、手数料も投資期間が5年未満であれば5%、5年以上の投資期間があれば手数料がなしと投資する人にとって好条件となっています。

個人向け社債のように安定収入を確保しながら、年12%のリターンを狙いたい投資家に魅力的な選択肢といえますね。

\ フォーム入力1分で無料個別相談を予約 /

購入前にチェック!個人向け社債FAQ

最後に、個人向け社債に関してよくある質問と回答を紹介します。

個人向け社債の選び方は?

個人向け社債は、発行体の信用力 (格付け) と利回りのバランスを確認して選ぶのが基本です。

個人向け社債の銘柄選びで迷ったら、以下の観点を判断基準にしてみましょう。

- 利回り:最低でも1%以上(3%以上の高利回り銘柄を選ぶ場合は信用リスクをしっかり調査)。

- 満期日:短期なら1~3年、長期運用を希望なら5年以上を検討。

- 信頼性:A格以上の企業を中心に検討。財務健全性や業績の安定性が高い銘柄を優先。

- 換金性:途中売却を想定するなら、発行額が大きく流通性の高い銘柄を。

※外国通貨建て社債を選ぶなら為替変動リスクに注意

特に、トルコリラやブラジルレアルなどの新興国通貨建ては、通貨価値の変動が大きく、為替差損によっては利回りを上回る損失が発生します。

初心者におすすめの個人向け社債は?

初心者には、信用力が高く安定した利回りを提供する国内大手企業の社債がおすすめです。

2025年11月時点では、ソフトバンクグループ・楽天グループ・メガバンク系などの銘柄は、財務基盤が安定しており信頼性も高いため、初心者にも比較的選びやすい投資先。

利回りはおおむね年2〜3%台と安定しており、預金より高い利回りを期待できます。

外国通貨建ての社債では、流通量が多く安定性の高い米ドル建て社債を選びましょう。

個人向け社債の購入方法は?

個人向け社債は、証券会社を通じて購入します。SBI証券や楽天証券などのネット証券や、主要な店舗型証券で取り扱われており、証券口座の開設が必要です。

- 証券会社に口座を開設する

- 取扱銘柄を確認する(現在販売中の新発債や既発債を検索)

- 銘柄ごとに利率、満期、格付け、最低購入金額(多くは10万円または100万円単位)を確認

- 新発債は募集期間中に購入申し込み、既発債は市場で価格を確認し購入

- 購入後は証券口座で管理

人気の高い銘柄は募集開始から短期間で完売するため、気になる銘柄があれば早めに準備しましょう。

個人向け社債はNISAで買えますか?

個人向け社債は基本的にNISA(少額投資非課税制度)の対象外です。

個人向け社債・債券投資信託・債券ETFどれがおすすめ?

それぞれに特徴があり、目的や投資スタイルによっておすすめは異なります。

| 種類 | 特徴 |

|---|---|

| 個人向け社債 | 満期まで保有すれば元本が返済され、利息を定期的に受け取れる。途中売却はしにくいが、安定性が高い。 元本重視・中長期の安定運用をしたい人向け。 |

| 債券投資信託 | プロが複数の債券に分散投資。少額から投資できるが、信託報酬などのコストがかかる。 手間をかけずに分散投資したい人向け。 |

| 債券ETF | 市場でリアルタイムに売買でき、流動性が高い。値動きがあり、短期でも取引可能。 タイミングを見ながら柔軟に売買したい人向け。 |

NISA口座では個人向け社債は購入できませんが、債券投資信託や債券ETFの一部はNISA対象。

安定した利息収入を重視するなら個人向け社債、少額から手軽に始めたい・NISAを活用したいなら債券投資信託やETFが向いています。

個人向け国債と社債はどちらが良い?

安全性を重視するなら個人向け国債、利回りを重視するなら社債です。

| 比較項目 | 個人向け国債 | 個人向け社債 |

|---|---|---|

| 発行体 | 日本国政府 (信用力が非常に高い) | 企業 (信用力は企業による) |

| 利回り | 年1%強 (固定・変動タイプあり) | 年1〜3%台 (外国債券なら5%超も) |

| リスク | 元本割れしにくい (1年経過後は中途換金可・最低保証金利あり) | 元本保証なし (発行体の信用リスクあり) |

| 購入単位 | 1万円から | 多くは10万円または100万円単位 |

| おすすめ層 | 安全重視・初心者 | 利回り重視・やや積極的な投資家 |

資産の一部を国債で安定運用し、残りを社債で利回り向上を狙うなど、リスクとリターンのバランスをとる戦略もおすすめです。

2026年最新!個人向け社債利回りランキング【まとめ】

最後にもう一度、2025年11月4日時点での最新個人向け社債利回りランキングを確認しましょう。

| 順位 | 銘柄名 | 利率 (% / 年) | 払込期日 | 償還日 | 債券の 金額(円) | (発行時の) 取得格付 |

|---|---|---|---|---|---|---|

| 1 | ソフトバンクグル-プ株式会社 第65回無担保社債 | 3.34% | 2025/5/2 | 2030/5/2 | 100万 | A(JCR) |

| 2 | 株式会社プレミアムウォーターホールディングス 第10回無担保社債 (社債間限定同順位特約付) | 2.62% | 2025/9/8 | 2028/9/8 | 10万 | BBB+(R&I) BBB+(JCR) |

| 3 | 株式会社光通信 第51回無担保社債 (社債間限定同順位特約付) | 2.6% | 2025/03/12 | 2032/03/12 | 100万 | A(R&I) A+(JCR) |

| 4 | 株式会社三菱UFJフィナンシャル・グループ 第40回無担保社債 (実質破綻時免除特約および劣後特約付) | 2.389% | 2025/07/29 | 2035/07/27 | 100万 | AA-(R&I) AA-(JCR) |

| 5 | 楽天グループ株式会社 第25回無担保社債 (社債間限定同順位特約付) | 2.336% | 2025/08/04 | 2028/08/04 | 100万 | A-(JCR) |

| 6 | 株式会社ちゅうぎんフィナンシャルグループ 第4回期限前償還条項付無担保社債 (実質破綻時免除特約及び劣後特約付) | 2.061% 当初5年間の利率 以降は5年国債金利+0.9% | 2025/9/18 | 2035/9/18 | 100万 | A(R&I) |

| 7 | 株式会社三菱UFJフィナンシャル・グループ 第38回無担保社債 (実質破綻時免除特約および劣後特約付) | 2.051% | 2025/01/22 | 2035/07/20 | 100万 | AA-(R&I) AA-(JCR) |

| 8 | イオン株式会社第28回無担保社債 (社債間限定同順位特約付) | 2.025% | 2025/09/17 | 2032/09/17 | 100万 | A-(R&I) |

| 9 | 野村ホールディングス株式会社 第3回期限前償還条項付無担保社債 (実質破綻時債務免除特約及び劣後特約付) | 1.983% 当初5年間の利率 以降は5年国債金利+0.97% | 2025/06/20 | 2035/06/20 | 100万 | A(R&I) A+(JCR) |

| 10 | SBIホールディングス株式会社 第43回無担保社債 (社債間限定同順位特約付) | 1.885% | 2025/06/17 | 2029/06/15 | 10万 | A-(R&I) |

※2025年11月4日最新

年に複数回社債を発行する企業もあるため、気になる企業があれば定期的に発行情報をチェックするのが賢明です。

資産運用先には、個人向け社債以外にも株式投資信託、REIT(不動産投資信託)、外国債券、ヘッジファンドなど様々な投資商品が存在します。

安定性を重視したい方は社債を中心に、より高い利回りを狙いたい方は投資信託やヘッジファンドなどの運用商品を組み合わせて。

自身の運用方針に応じた分散投資を意識して、堅実に確実に資産を増やしましょう。