「投資信託で1000万円を10年・20年運用したらいくらになる?」

「1000万円が投資信託で2000万〜5000万円になるスピードは??」

投資信託で1000万円の資産運用を検討している方の中には、複利運用で10年後・20年後いくらになるのか、気になる方も多いでしょう。

本記事では1000万円を投資信託で運用する上でおさえておきたい下記のポイントについて解説していきます。

- 1000万円の運用シミュレーション

- おすすめの投資信託の特徴

- 投資信託で1000万円を運用するメリットとリスク

- 1000万円の運用なら検討するべき他の投資先

1000万円の投資信託運用シミュレーション

投資信託で1000万円を20年間複利運用した場合、資産はいくらに増えるのかシミュレーションします。

投資信託の利回り目安は3-8%程度ですので、ここでは4%の利回りが継続することを仮定してシミュレーションします。

投資信託で1000万円を複利運用したら10年後・20年後いくらになる?

それでは、4%の利回りが期待できる投資信託で1000万円を複利で運用した場合の資金の増え方を見ていきます。

| 運用収益 | 元本+運用収益 | |

|---|---|---|

| 5年後 | 216万円 | 1216万円 |

| 10年後 | 480万円 | 1480万円 |

| 15年後 | 800万円 | 1800万円 |

| 20年後 | 1191万円 | 2191万円 |

その結果、10年後には1480万円に、20年後には2191万円にまで増えることが分かりました。

投資信託での運用で1000万円が2000万円・5000万円になるにはどのくらいかかる?

では、4%の利回りが期待できる投資信託で1000万円を運用した場合、元利合計が2000万円・5000万円になるにはどのくらいかかるのかを検証していきます。

元利合計が2000万円になる期間

| 運用収益 | 元本+運用収益 | |

|---|---|---|

| 5年後 | 216万円 | 1216万円 |

| 10年後 | 480万円 | 1480万円 |

| 15年後 | 800万円 | 1800万円 |

| 16年後 | 872万円 | 1872万円 |

| 17年後 | 947万円 | 1947万円 |

| 18年後 | 1025万円 | 2025万円 |

元利合計が5000万円になる期間

| 運用収益 | 元本+運用収益 | |

|---|---|---|

| 10年後 | 480万円 | 1480万円 |

| 20年後 | 1191万円 | 2191万円 |

| 30年後 | 2243万円 | 3243万円 |

| 40年後 | 3801万円 | 4801万円 |

| 41年後 | 3993万円 | 4993万円 |

その結果、元利合計が2000万円になるまでにかかる期間は約18年、元利合計が5000万円になる期間は約41年かかることが分かりました。

投資信託での運用は長期運用を前提としています。多くの方が「長期運用」というと10年程度を思い浮かべるかもしれませんが、投資の世界では20年、30年の運用が当たり前です。

後ほど詳しく解説しますが、資産運用では長期・分散・積立を意識してコツコツと運用をするようにしましょうね。

次の章では1000万円の資産運用におすすめな投資信託の特徴を紹介します。

1000万円の運用におすすめな投資信託の特徴8選

1000万円の運用におすすめの投資信託の特徴8つを紹介します。

投資信託での運用をする際には、以下の特徴に当てはまるファンドを探してみてくださいね。

おすすめ投資信託の特徴1|「ノーロードファンド」

投資信託では主に「購入手数料」「信託報酬」「信託財産留保額」の3つの手数料がかかりますが、「ノーロードファンド」とは購入手数料がかからない投資信託のことを指します。

近年ではSBI証券、楽天証券、auカブコム証券、松井証券、マネックス証券などのネット証券でノーロードファンドが多く購入できるため人気です。

おすすめ投資信託の特徴2|「信託報酬」が1%程度

「信託報酬」とは投資信託の運用や管理に対して徴収される手数料です。信託報酬は年率0.1-3%と低めですが、信託財産から日割りで毎日徴収される点には注意が必要です。

投資信託は長期運用が基本だとお伝えしていますが、長期での運用をした結果、最終的に高額な信託報酬が徴収されていたというパターンも少なくありません。

信託報酬が高ければ高いほど成績が良いということもありませんので、信託報酬率は1%程度のものを選ぶと良いでしょう。

おすすめ投資信託の特徴3|信託期間が「無期限」

投資信託の中には信託期間が5年、10年のものがあります。また、AIや5G、電気自動車などの世間で話題になっているテーマに関連した銘柄に投資をする「テーマ型投資信託」というものもあります。

しかしこれまでに何度もお伝えしているように、投資信託は長期運用を基本としている運用先です。

投資の世界で長期運用とは20年・30年以上を指しており、信託期間が5年、10年のもの、また流行が過ぎたら人気の無くなる傾向にある「テーマ型投資信託」は投資信託が得意とする長期運用からはかけ離れているため、信託期間は「無期限」のものを選ぶことが推奨されるのです。

おすすめ投資信託の特徴4|投資先が偏りすぎていない

投資信託は長期運用だけでなく分散投資にも向いている運用先です。

例えば日本株式であれば日本株式に関連する銘柄、新興国債券なら新興国債券に関連する銘柄と、一つのファンドで運用するだけでファンドマネージャーが分散投資を行ってくれます。

しかしながら、先ほども紹介した「テーマ型投資信託」では、AIや5G、電気自動車などの今世間で話題になっているものだけに関連した銘柄にしか分散投資を行えません。

また「全世界株式」をテーマとしている投資信託の中で、例えば「国内株式50%・外国株式50%」に分散投資をしていた場合は、外国株式では新興国や先進国、アジアやヨーロッパなどに50%分散させているのに対し、日本国内の株式だけで50%もの割合があるのは投資先に偏りがあると言えるのです。

せっかく低額出資が可能な投資信託ですから、「テーマ型投資信託」や全世界株式の中でも特定の地域や国などに偏っているファンドは避けた方が良いでしょう。

おすすめ投資信託の特徴5|純資産残高が50億円以上

投資信託ではまれに「繰越償還」と言って、信託期間が満了になる前、または無期限ファンドであるにも関わらず運用を中止してしまう場合があります。

この理由の一つとしては、純資産残高が30億円以下を下回ると適正な運用ができないと判断されて繰越償還となることが挙げられるそうです。

投資信託では20・30年以上の長期運用をしたいので、純資産額が少なくとも30億円以上、できれば50億円以上はあるファンドを選ぶと安心ですね。

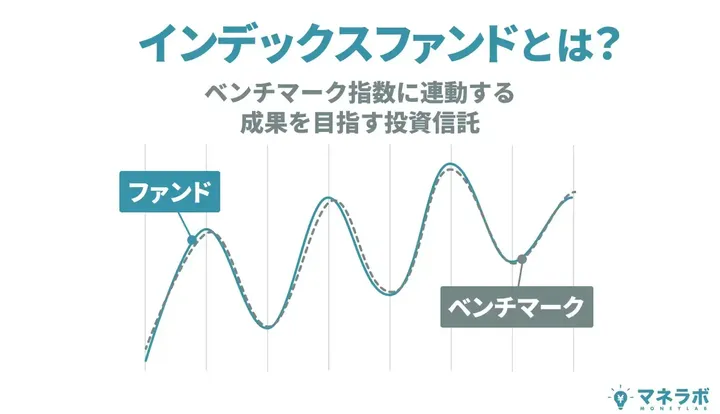

おすすめ投資信託の特徴6|インデックスファンド

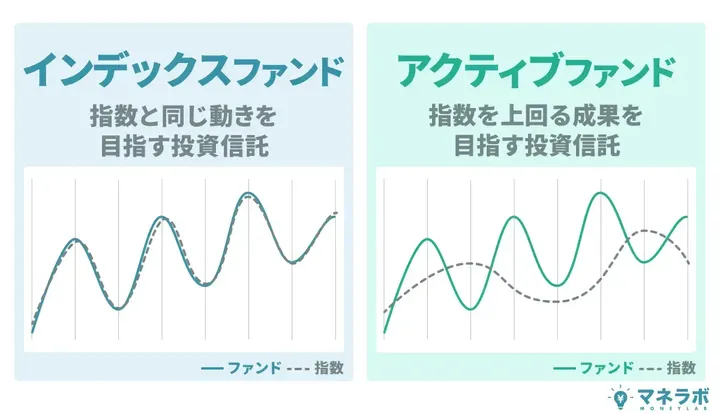

投資信託には「インデックスファンド」と「アクティブファンド」の2つの運用方法があります。

| インデックス型 | アクティブ型 | |

|---|---|---|

| 概要 | 日経株価やTOPIXなどの指標(インデックス)に連動することを目標に運用 | 日経株価やTOPIXなどの指標(インデックス)を上回ることを目標に運用 |

| メリット | 手数料が低め | インデックスを上回る利益を期待できる |

| デメリット(注意点) | インデックスが下がれば運用成績もマイナスになる傾向に | 手数料が高め |

どちらの方が良い・悪いというのはありませんが、様々なデータから、長期的な目で見たときにはインデックスファンドの方が勝率が高いという論が多いです。

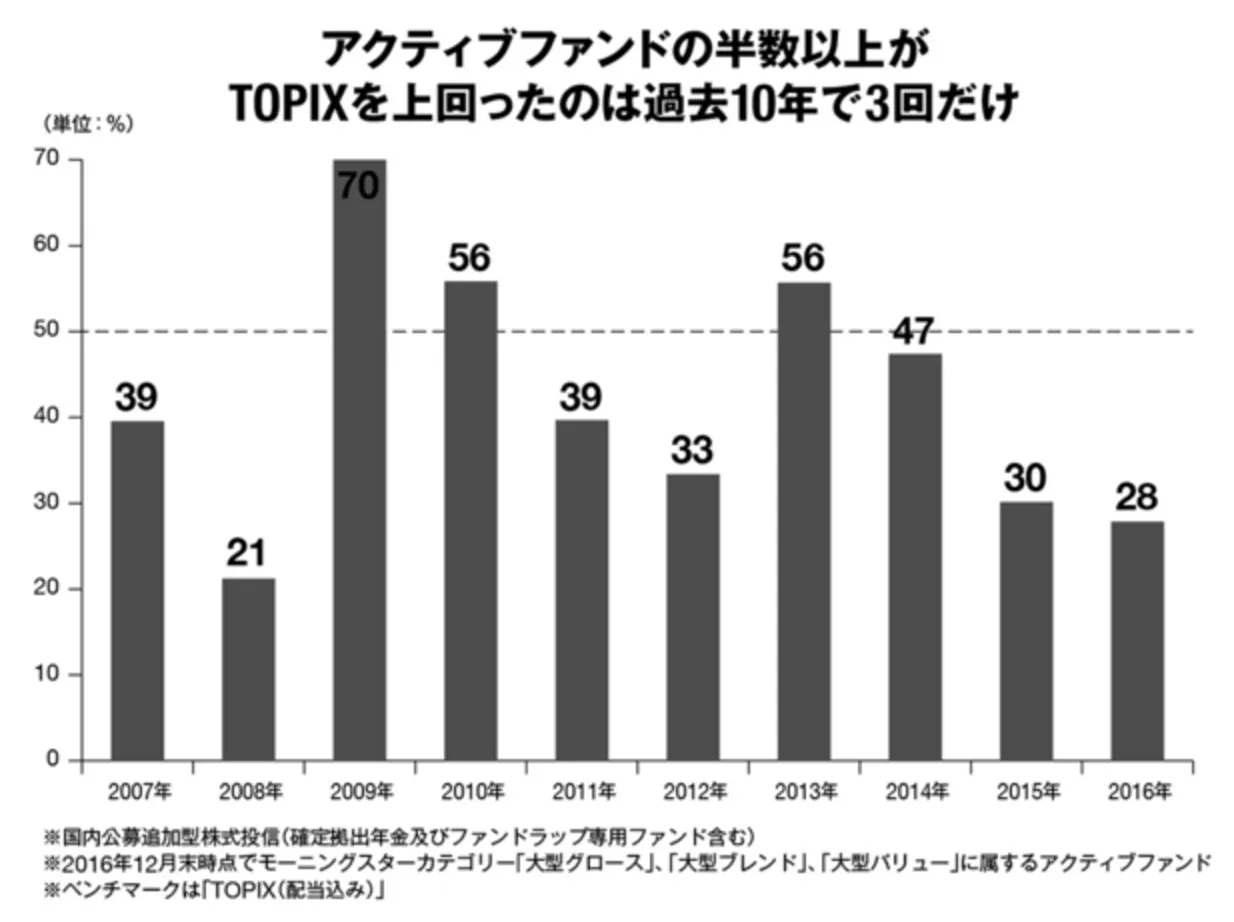

例えば、以下の図は日本株で運用されているアクティブファンドがTOPIXのパフォーマンスを上回った年が何回あったかを調査したデータを見てみます。

これを見ると、2007年~2016年の間で過半数のアクティブファンドがTOPIXのパフォーマンスを超えたのは2009年、2010年、2013年の3回しかないということが分かりますね。

アクティブファンドでは手数料が高い割に成績がいまいちパッとしないため、そのリスクを考えるとインデックスファンドでコツコツと運用をした方が勝率が上がる可能性が高いのです。

おすすめ投資信託の特徴7|自動積み立てが可能

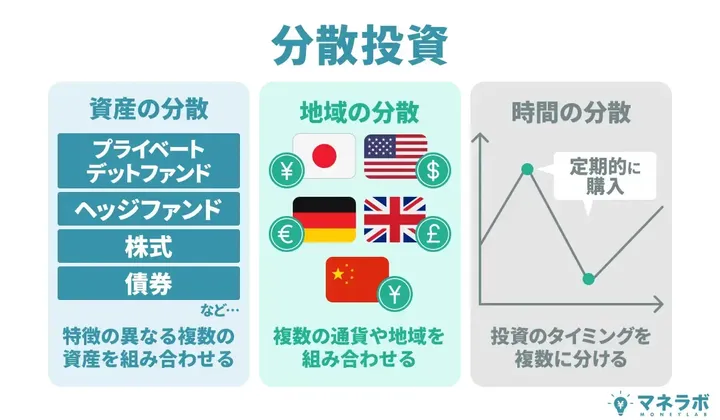

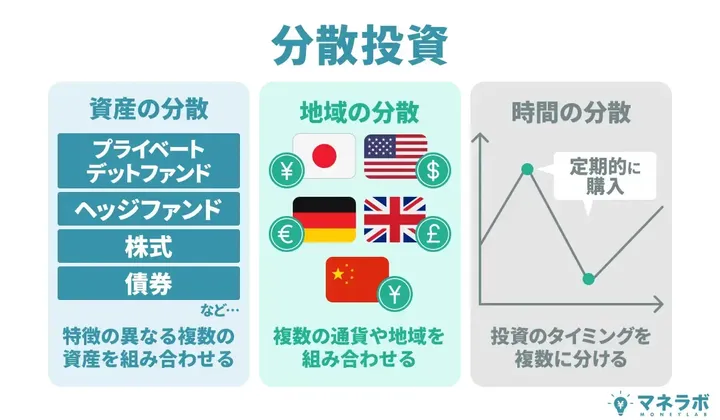

投資では資産・地域・時間を分散させてリスクの軽減化を図ります。

ここでいう資産とは、株式・債券・不動産などの資産クラスを指し、地域とは日本やアメリカなどの国、アジアやヨーロッパなどの地域、円やドルなどの通貨、そして時間とは買付をするタイミングのことを指します。

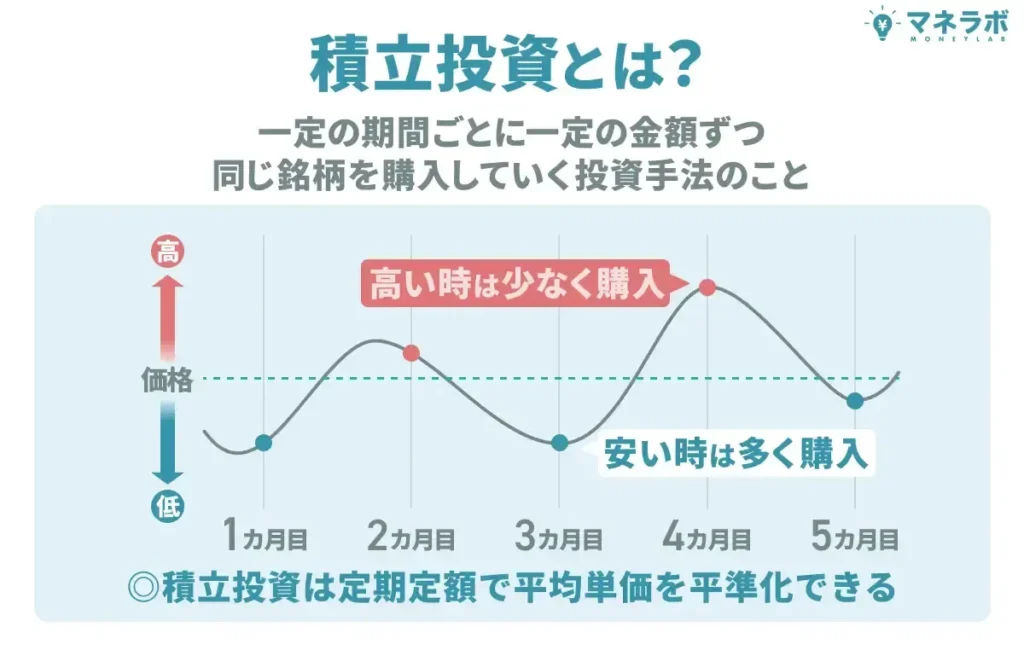

買付をするタイミングとは具体的に、資金を一度に出資をするのではなく、毎月一定額を積み立てるという意味。毎月一定額を積み立てていくことで平均購入単価を平準化させる効果を期待できます。

投資信託では自動で積立が可能なファンドを選ぶようにしましょう。

おすすめ投資信託の特徴8|分配金を再投資して複利運用ができる

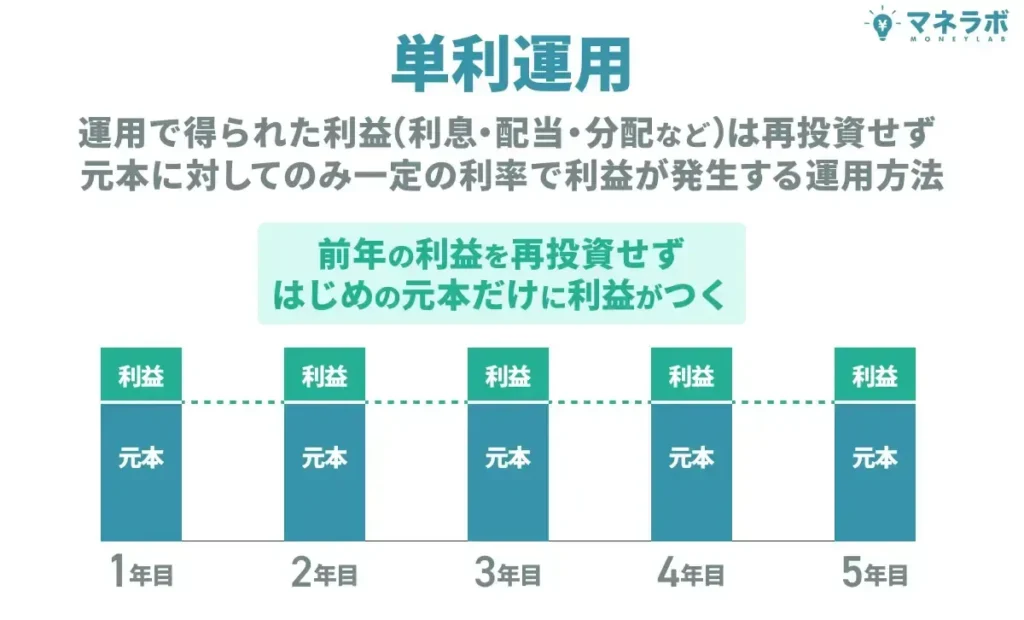

投資信託では、運用で得た利益を毎月分配金を受けとる方法を「単利運用」と言います。

単利運用では元本額が変わらないので運用年数を重ねても毎年受け取れる利益は同額です。

| 元本額 | 年利5%の利益 | |

|---|---|---|

| 1年目 | 1000万円 | 50万円 |

| 2年目 | 1000万円 | 50万円 |

| 3年目 | 1000万円 | 50万円 |

| 4年目 | 1000万円 | 50万円 |

| 5年目 | 1000万円 | 50万円 |

| 利益総額 | ー | 250万円 |

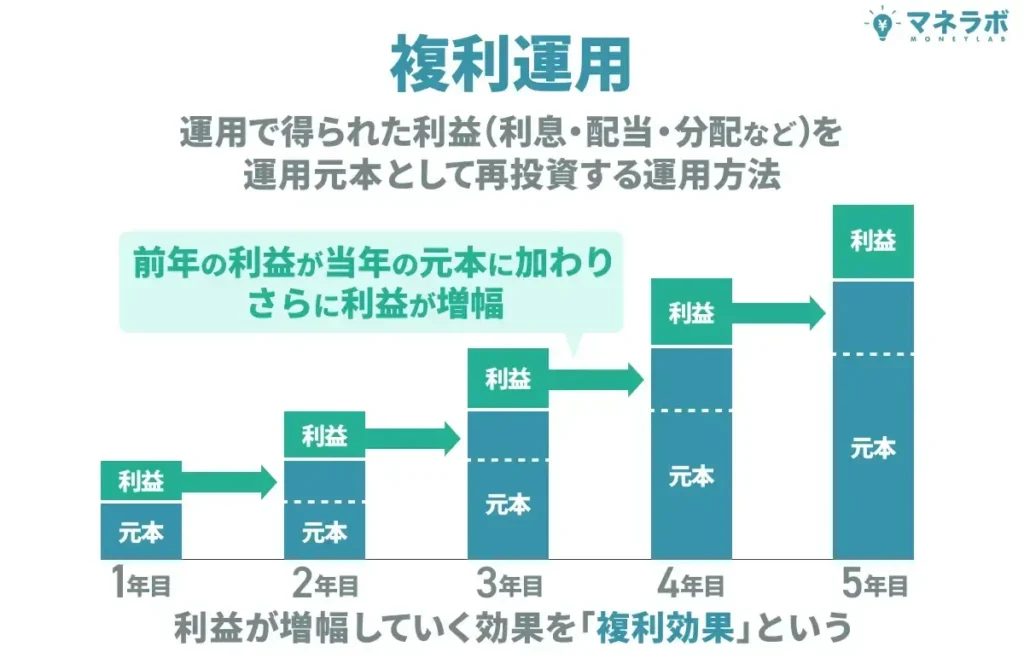

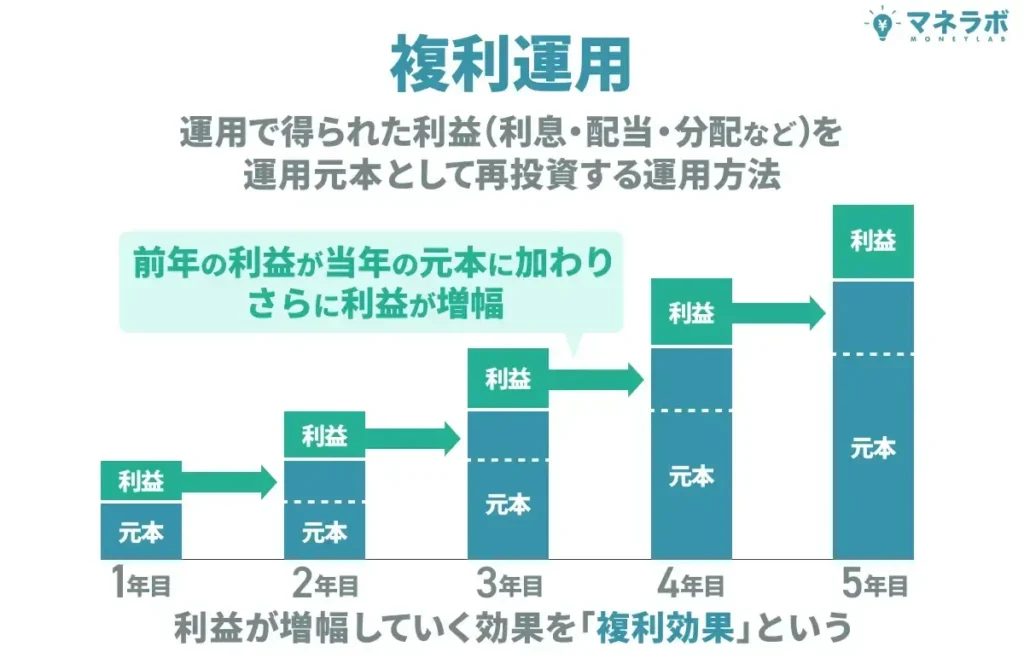

一方、運用で得た利益は受け取らずに元本に追加をして運用する方法を「複利運用」と言います。

複利運用では元本額が増えていくため雪だるま方式に利益が利益を生み、長期運用になればなるほど利益が増えるスピードが増加をして効率的に資産形成を行うことができるのです。

| 元本額 | 年利5%の利益 | |

|---|---|---|

| 1年目 | 1050万円 | 50万円 |

| 2年目 | 1102万円 | 102万円 |

| 3年目 | 1157万円 | 157万円 |

| 4年目 | 1215万円 | 215万円 |

| 5年目 | 1276万円 | 276万円 |

| 利益総額 | ー | 276万円 |

(計算:マネーシミュレーターみらい電卓)

複利運用では運用を終えるまで利益を受け取ることができず、運用成績を実感しづらいというデメリットはあるものの、最終的に受け取れる利益の総額を比べると複利運用の方が断然お得。

そのため投資信託での運用も分配金を再投資して複利運用ができるファンドを選ぶようにしましょう。

1000万円を投資信託で運用するメリット

ではここで、投資信託で1000万円を運用するメリットを見てみましょう。

様々なファンドに分散投資できる

投資信託の最低投資額100円~と、手軽に始められるのが特徴の運用先です。

また投資信託では日本株式、外国株式、全世界株式、日本債券、外国債券、REIT、ETFなど様々な投資先から選択が可能。そのため、資金が1000万円あったら多様なファンドに少しずつ分散投資ができるのです。

選択肢が増えることでより効果的にリスクの軽減化を図ることができるでしょう。

新NISAやiDeCoの非課税枠を十分に利用できる

NISAとは、投資信託や株式投資の運用で得た利益が非課税になる制度です。

一方のiDeCoとは個人型確定拠出年金のことで、定期預金、保険、投資信託の運用で得た利益が非課税になる制度のこと。

通常、投資信託で得られた利益に対しては約20%の税金がかるため、1000万円などのまとまった資金で得られた利益に対する税金額は高額になります。

例)1000万円の資金を年利5%が期待できる投資信託で運用をした場合、利益50万円に対して10万円の税金が引かれてしまう。

1000万円 × 5% = 50万円(利回り5%で得た利益)

50万円 × 20% = 10万円(税金)

しかし2024年からのNISAでは、非課税額が積立投資枠120万円、成長投資枠240万円で、また生涯で投資できる額は1800万円(うち成長投資枠は1200万円)までなので、1000万円というまとまった資金を運用する方にもかなりお得な制度なのです。

またiDeCoの掛金の拠出額の上限は最大で自営業者の年間81.6万円。1000万円があれば約12年間積み立てていけますが、その間に得られた運用益は非課税となるので、こちらもお得な制度ですね。

投資信託で1000万円を運用する際にはNISAやiDeCoの活用がおすすめですよ。

次の章では投資信託で1000万円を運用するリスクや注意点も見ていきます。

1000万円を投資信託で運用するリスク・注意点

ここでは投資信託で1000万円を運用するリスクや注意点についても見ていきましょう。

元本保証ではない

投資信託のみならず、資産運用をしようと考えている方の中には、元本保証の金融商品で運用をしたいと考えている方も多いはずです。

しかし実は、運用するすべての期間で元本が保証されている「元本保証」の金融商品は原則、銀行預金しか存在しません。

また発行元の破綻または途中解約をしない限りは元本が保証されている「元本確保型」と言われる金融商品は債券や保険などの商品のみです。

つまり投資信託は元本保証ではないのです。

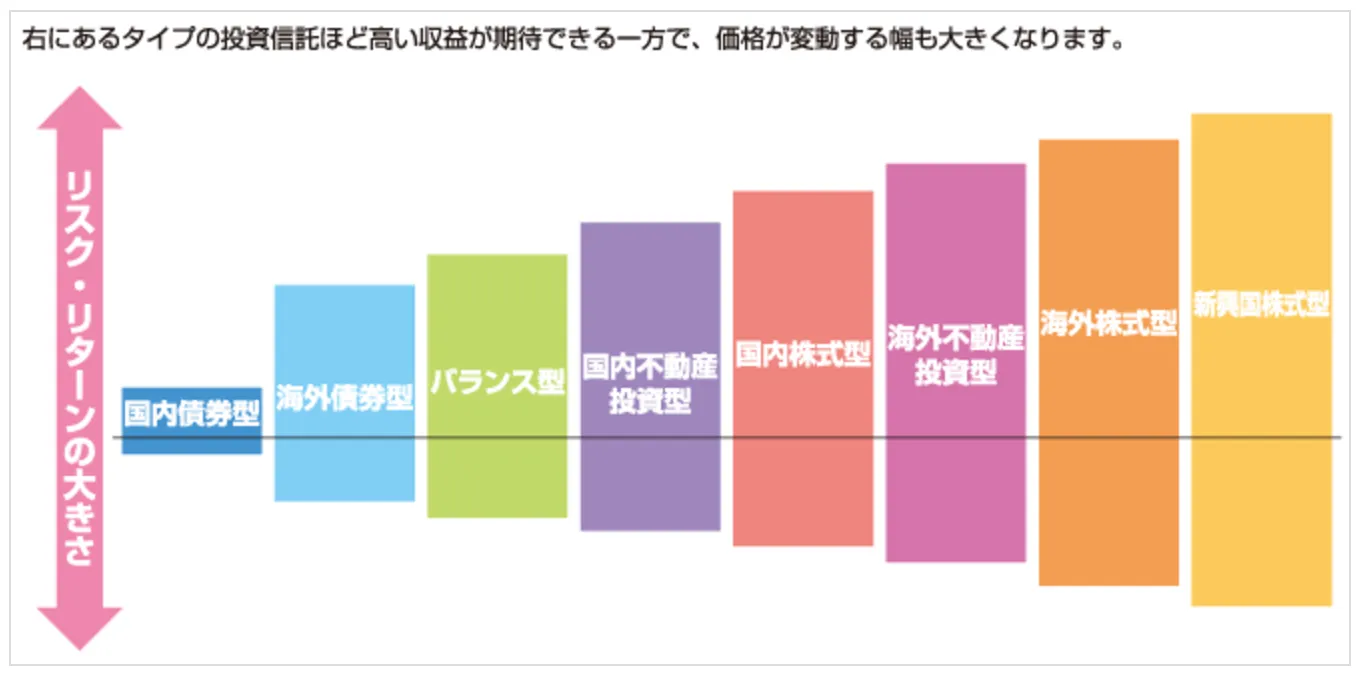

ただし、投資ではリスクとリターンは比例するといわれています。

上記グラフでは投資信託のリスクとリターンはちょうど中間程度ですが、投資信託の中でもファンドの方針、投資先などによってそれぞれリスクとリターンの度合いが異なります。

運用を始める前にはご自身のリスクの許容範囲に合った金融商品で資産運用をすることが重要になってくるのです。

インデックスファンドは指標以上の利益は期待できない

先ほど1000万円の運用におすすめな投資信託の特徴8選の章では、投資信託の運用方法には「アクティブファンド」と「インデックスファンド」の2種類があり、インデックスファンドでの運用がおすすめだとお伝えしましたね。

しかしインデックスファンドではTOPIXや日経平均株価などの指標に連動することを目標としているため、指標を上回る大きな利益は期待できません。

あくまでも手数料が高額な割に勝率が低いアクティブファンドに比べて長期的な目で見たときに勝率が高くいと言うだけで、飛躍して大きな利益が期待できるというわけではないという点には留意が必要。

投資信託の利回りは3-8%程度となるため、運用をしていて成績がプラスであったとしても、インフレの影響でお金がなかなか増えていかない、もしくは減ってしまう可能性もあるのです。

指標以上の利益を目指すのであれば、空売りをはじめとしたさまざまな投資手法を活用できるヘッジファンドなどに投資するのも1つの手かもれません。

インフレに負けてお金の価値が下がってしまう可能性がある

投資信託の期待利回りは年3-8%程度。

例えば実際の運用成績が年2-3%以下だった場合は、インフレに負けてお金の価値が下がってしまう可能性がある点には注意が必要です。

最近は鎮静化に向かっていると見られていますが、近年はコロナショックやロシアによるウクライナ侵攻などの影響からインフレが加速し、昨年の日本の物価上昇率は前年度比3%上昇。また今年に入ってからの物価上昇率も前年度比3%台が9月まで続いていました。

さらに日銀では2013年から物価上昇率の目標を年比上昇率2%と定めており、現在の状況下でもこれは変わっていません。

一般的にインフレにより物価が1%上昇するとお金の価値は1%下がります。

つまり、近年の物価上昇率や日銀の定める物価上昇率を加味すると、最低でも2-3%程度の利回りが期待できる運用先で資産運用をして初めてお金の価値が維持され、4%以上の利回りが期待できる運用先での資産運用でやっとインフレに負けずにお金を増やしていけるということになるのです。

| 物価上昇率 (前年度比) | 3% | 3% | 3% |

|---|---|---|---|

| 運用先の期待利回り | 2% | 4% | 5% |

| 実質利回り | 2-2=0% | 4-3=1% | 5-3=2% |

| 1年後の利益 | 0円 | 10万円 | 20万 |

| 1年後の元利合計 | 1000万円 | 1010万円 | 1020万円 |

ファンドによっては低リスクで運用して3%の利回りも期待できないファンド、反対に積極的な運用をして10%の利回りが期待できる代わりにリスクも高いファンドなど、それぞれファンドの方針によって期待できる利回りが異なります。

投資信託での運用は、インフレに負けない利回りが期待できるかどうか、またその運用先はご自身のリスクの許容範囲から超えないかなどじっくりと見極めることが大切です。

インフレ負けが怖い場合はヘッジファンドなど、世界中の金融商品に投資して絶対収益を目指す運用先を検討してみましょう。

アクティブファンドは手数料が高くインデックスファンドに勝てていない

また指標以上の利益が期待できるアクティブファンドでの運用もおすすめできません。

先ほどもお伝えしたように、アクティブファンドはTOPIXや日経平均株価などの指標よりも上回ることを目標に運用をしています。

しかし実際の運用成績では指標よりも上回る成績だった回数が少なく、また手数料が高いため長期の運用をする場合には運用成績よりも手数料の方が高くなってしまうケースも多々あるようです。

そのため、時間はかかるもののコツコツと収益を得られるインデックスファンドでの運用をすると良いでしょう。

長期運用が前提

投資信託での運用で利益が得られるようになるには、長期運用が前提となります。

一般的に長期運用と聞くと3年や5年程度だと考える方も多いですが、投資の世界での長期運用とは少なくとも10年、20年や30年を指し、それくらいの期間を運用してやっと潤沢な利益を得られると考えられています。

参考までに、資金が2倍になる期間の目安を知れる「72の法則」と3倍になる期間の目安を知れる「115の法則」で1000万円を3%、5%、7%、10%の利回りが期待できる運用先で運用した場合に2000万円、3000万円になるまでの期間を計算してみましょう。

72の法則:72 ÷ 金利 ≒ 資金が2倍になる期間

115の法則:115 ÷ 金利 ≒ 資金が3倍になる期間

| 利回り | 2倍になる期間 (72の法則) | 3倍になる期間 (115の法則) |

|---|---|---|

| 3% | 24年 | 38.3年 |

| 5% | 14.4年 | 23年 |

| 7% | 10.2年 | 16.4年 |

| 10% | 7.2年 | 11.5年 |

このように、資金1000万円が2倍、3倍になるには大体10年以上程度はかかることがわかりますね。

補足として、投資ではリスクとリターンが比例しますから、期待利回りが高くなればなるほどリスクも上がるという点にも注意してファンドを選ぶようにしましょうね。

1000万円を投資信託で運用する際のポイント

ではここで、投資信託で1000万円を運用する際のポイントについてもおさえていきます。

余裕資金で出資する

資産運用は「余裕資金」で出資をしましょう。

余裕資金 = 全体の資金 ー 生活費 + 生活防衛費

余裕資金:

使い道が決まっておらず、万が一マイナスとなっても生活に支障が出ない資金

生活費:

普段の生活で使う資金

生活防衛費:

・事故や病気、けが、災害など万が一の時のために準備しておく資金

・車の購入や結婚、出産など、近い将来使い道が決まっている資金

1000万円の資金がある方も資産運用の前には資金を余裕資金・生活費・生活防衛費の3つに分け、出資は余裕資金で行いましょう。

分散投資でリスク軽減を図る

投資信託では1つのファンドを購入するだけで、そのテーマに関連した銘柄に分散投資ができるとお伝えしましたが、これは言い方を変えればテーマ内でしか分散投資ができないということ。

例えば日本株式であれば日本株式のテーマ内、新興国株式なら新興国株式のテーマ内と言ったように、分散投資ができる範囲が限られてしまうのです。

しかし、投資信託の最低投資額の目安は100円~なので、1000万円の資金がある方であれば様々なテーマのファンドへの分散投資が可能。

分散投資では資産・地域・時間を分散させると良いとお伝えしてきましたが、具体的には日本株式と日本債券、先進国株式と新興国株式、円貨預金と外貨預金など、特性の異なる資産クラス同士を組み合わせることで、より効果的にリスクの軽減化が図れるとされています。

投資信託の中でも特性の異なるいくつかのファンドに分散投資をすると良いでしょう。

加えて、投資信託にプラスしてのちほど詳しく紹介するヘッジファンドで分散投資する方法もより効果的にリスクの軽減と利益獲得が狙えるので、是非検討してくださいね。

積立・追加投資する

繰り返しにはなりますが、投資では分散投資をするとリスクの軽減化を図ることが可能です。具体的には資産・地域・時間の分散投資を行うと良いとされていますが、積立・追加投資はここでいう時間の分散にあたります。

積立投資を行うことで「ドルコスト平均法」と言って、購入単価を平準化させる効果を享受することが可能。投資信託では一括投資か積み立て投資かを選択することが可能ですが、積立投資を選択すると良いでしょう。

またボーナスや宝くじなどで一時金を受け取る機会があれば普段より少し多く追加投資をすると元本額が増えるのでより早く目標としている額に達成できますよ。

複利運用する

複利運用については1000万円の運用におすすめな投資信託の特徴8選の章で解説しましたね。

複利運用は単利運用に比べ、運用期間が長ければ長いほど資金が増えていくスピードが速くなります。

投資信託の運用では複利運用ができるファンドを選ぶようにしましょう。

1000万円あれば検討したい資産運用先6選

ではここで、これまでとは少し趣向を変えて、1000万円の資金があったら是非検討したいその他の資産運用先6選を紹介します。

特に1つ目のヘッジファンドは投資信託との相性も良いので是非ご検討ください。

ヘッジファンド:市場環境に左右されずにプロが利益を狙う

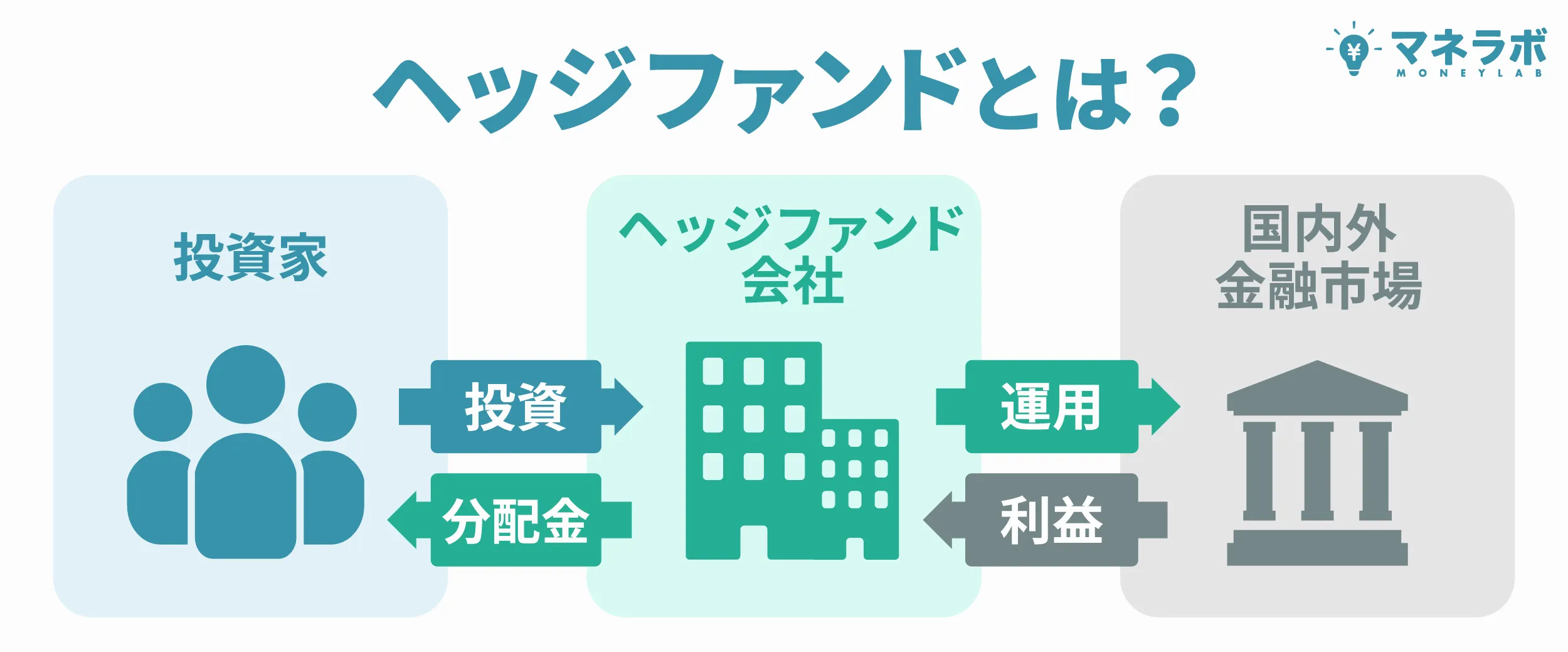

ヘッジファンドも投資信託と同様に、投資家から集めた資金を投資のプロであるファンドマネージャーが運用し、得られた利益を投資家に還元する仕組みの資産運用先です。

投資信託と大きく異なる点は主に以下の4点。

- 10%以上の高利回りが期待できる

- ヘッジファンド1本でさまざまな資産に分散投資できる

- 下落相場でも利益を狙える

- 日本のヘッジファンドの最低投資額の目安は500~1000万円~

投資信託でも分散投資は可能ですが、分散できる範囲はあくまでもファンドのテーマに関連する銘柄に限られます。しかしヘッジファンドの場合、ファンドマネージャーが相場の状況を見て国内外のさまざまな金融資産に分散投資してくれるのです。

またヘッジファンドでは、投資信託では使用できない空売りなど、下落相場でも利益が狙える投資手法も駆使できます。分散投資できることでリスクの軽減化を、そして高度な投資戦略の駆使で積極的な利益獲得を狙えるので、ヘッジファンドでは10%以上もの高利回りを期待することができるのです。

そんなヘッジファンドでは募集できる投資家の数に限りがあるため、投資家一人ひとりが負担するべき出資額が高額になる傾向にあります。海外の有名ヘッジファンドの場合は機関投資家のみの受付で最低投資額も億越えは当たり前と、個人投資家には到底手を出すことができないような存在。

しかし日本のヘッジファンドの場合、最低投資額の目安は500~1000万円~と比較的出資をしやすい点は嬉しいところ。

海外の有名ヘッジファンドに比べるとパフォーマンスの派手さは劣るものの、高利回りが期待できる割にリスクの管理も徹底しているので、資金1000万円がある方は是非ヘッジファンドをご検討いただきたいのです。

一番良い方法としては、資金が1000万円ある方は最低投資額が500~1000万円の日本のヘッジファンドへ出資をし、ある程度利益を得ることが出来たらヘッジファンドが運用先としていない資産クラスに投資信託を通じて分散投資を行うこと。

そうすることでより効果的にリスクの軽減化を図ることが可能となるはずです。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

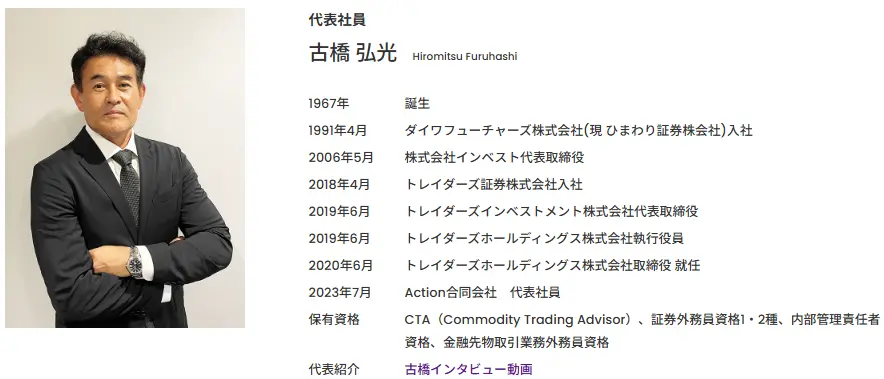

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは2023年設立の日本の新興ヘッジファンドです。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

- 平均年利29%の実績(設立前の実績)

- 直近5年の成長率は277%(設立前の実績)

- 500万円~投資相談可能

- 運用レポートは月1回発行

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

単純計算で1,000万円が3,770万円になる成長率です。

GFマネジメントのファンドマネージャーの経歴はまさに金融エリートです。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

経歴にもあるようにGFマネジメントのファンドマネージャーは、付加価値の高い産業であるテクノロジーやヘルスケアの専門家です。

GFマネジメントのファンドマネージャーの専門的な知識や分析力を活かして、日本の大型株でポートフォリオを組む戦略を採用し、上記のような実績を残してきました。

GFマネジメントは、「株式投資が難しくて失敗した経験があり、ハードルを感じている」「運用を優秀なファンドマネージャーに任せたい」という方におすすめできる投資先です。

具体的な投資事例や詳しい戦略、今後の方針は無料の面談で聞くことができますので、まずは問い合わせてみてください。

不動産:家賃収入・売却益から利益を獲得を目指す

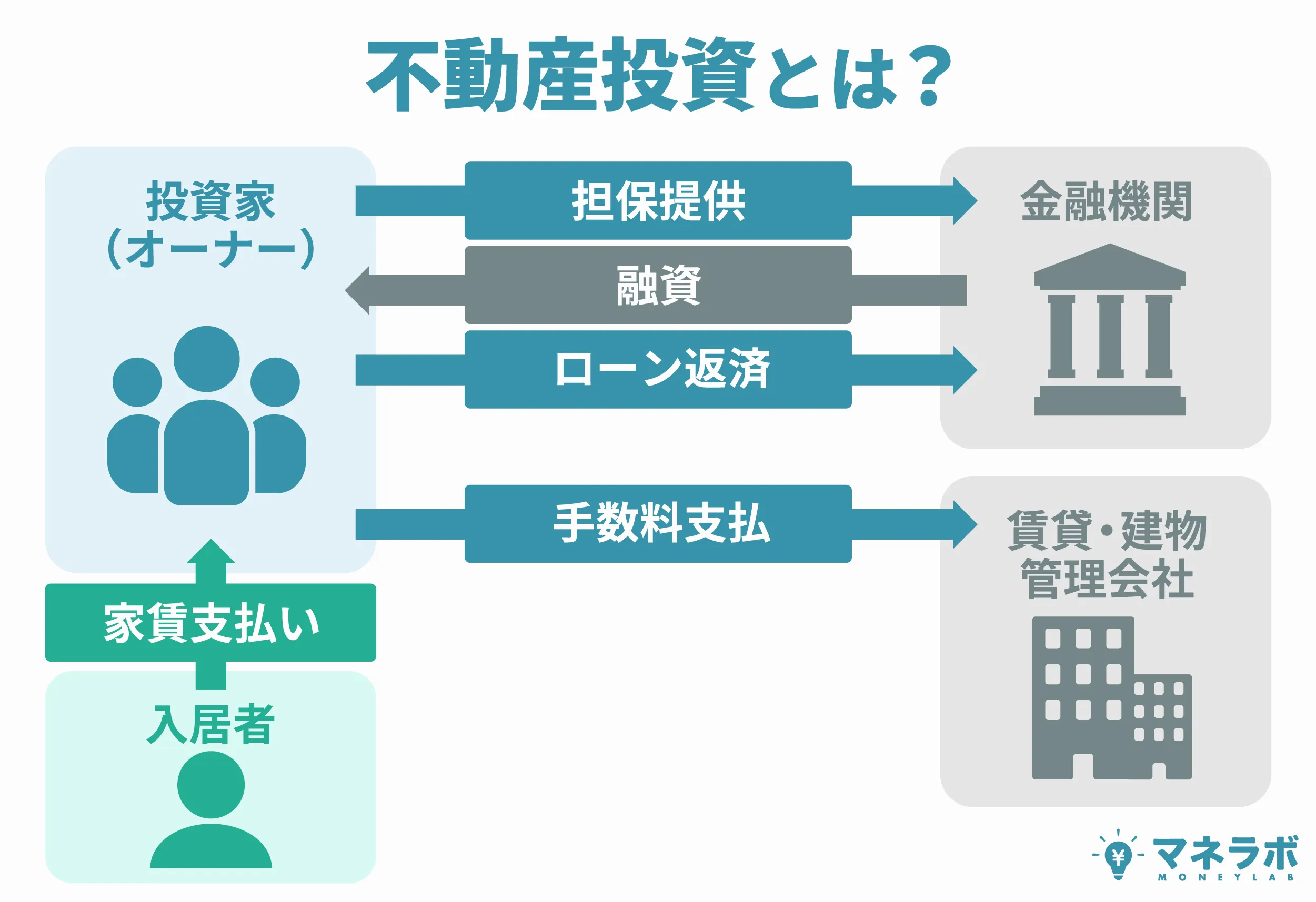

不動産投資では、家賃収入と売却益から利益の獲得を目指します。

資金が1000万円あれば、ローンを組んでマンションやアパートを一棟購入することもできるでしょう。もしくは交通の便の良い広めのマンションやアパートの1部屋のみを購入するのもアリですよね。

賃貸として人気が出れば安定した家賃収入が期待できますし、もし物件の価値が購入時よりも上がっていれば売却して大きな利益を得ることも可能です。

ただし、現在日本では少子化が進んでおり、将来、賃貸物件の需要が低下すると言われています。賃貸物件の需要が低下すると空室リスクが高まってローンが返済できないリスクや、少子化によって町の過疎化が進み、今は人が住んでいる所でも将来町自体の需要が低下して売却しようにも物件が売れないといったリスクもあるでしょう。

そういったリスクもある中ローンを組むのは怖い、またはもう少し手軽な形で不動産投資の経験を積みたいという方には、次で紹介するREITがおすすめです。

REIT:現物管理はプロに任せて手軽に不動産投資ができる

REITでは投資家から集めた資金で不動産投資を代行し、運用で得た賃貸収入や売却益を投資家に還元するという仕組みです。

投資家は現物管理は行わずに不動産のオーナーになることが可能。

物件を購入してからリフォームや修繕などの管理費用を一切負担することなく不動産投資による利益を間接的に受けることができるのです。

ただしREITではローンを組むことができないため、利益は出資した額の範囲内にとどまります。また複利運用ができず、利益はその都度配当される単利運用であるため、複利運用と同じような効果を得たい場合にはご自身で配当金を再投資するしか方法が無いという点はデメリットと言えます。

REITでの運用は、ローンを組んでまで不動産投資をするのは空室リスクが怖い、人口減少で需要が下がるリスクのある不動産物件は怖い、経験がないまま不動産投資をするのは怖いという方におすすめです。

コモディティ:インフレに強い資産

コモディティとは、商品先物市場を通して取引をする原油やガソリン、金、穀物などの日用品に投資をすることを言います。

デフレの局面では現金の価値が上がりますが、コモディティはインフレによる物価の上昇に連動して価格も上昇する傾向にあるため、インフレに強い運用先です。

ちなみに近年ではインフレが加速した影響もあり、2023年9月に金の価格が過去最高値を記録したことが話題になりましたね。

最新情報

金の過去最高値は2024年にさらに更新しました。

| 最高価格 | 最低価格 | 平均価格 | |

|---|---|---|---|

| 2024年 | 15,025円 | 10,310円 | 12,693円 |

| 2023年 | 10,544円 | 8,579円 | 9,489円 |

| 2022年 | 8,860円 | 7,244円 | 8,301円 |

| 2021年 | 7,483円 | 6,413円 | 6,934円 |

| 2020年 | 7,676円 | 5,648円 | 6,608円 |

| 2019年 | 5,748円 | 4,797円 | 5,244円 |

| 2018年 | 5,127円 | 4,487円 | 4,824円 |

| 2017年 | 5,045円 | 4,677円 | 4,852円 |

| 2016年 | 4,941円 | 4,365円 | 4,657円 |

| 2015年 | 5,298円 | 4,428円 | 4,841円 |

| 2014年 | 5,039円 | 4,252円 | 4,571円 |

| 2013年 | 4,335円 | 4,171円 | 4,249円 |

ただしコモディティは現物資産であるため、配当金や利子などを得ることはできません。

最近は鎮静化に向かっているとの見方も強いですが、近年見受けられたようにインフレが加速しているような状況では、インフレ対策としてコモディティにも投資をしたいところ。

1000万円すべてをコモディティに出資するのではなく、一部の資金を出資して分散投資を行うようにしましょうね。

外貨預金:円以外の通貨で預金をして高金利を狙う

外貨預金とは、日本円以外の通貨で銀行預金を行い、金利差や金利変動による為替差益から利益を得る方法です。

現在日本では低金利が続いていますが、日本以外の国の通貨の金利は5%以上と高金利の通貨が多く存在します。

日本銀行は2024年に16年間続いたマイナス金利を解除。さらに利上げを実施しました。

それに対し、アメリカやカナダ、欧州などでは利下げを実施。それでも日本の金利は世界と比べて低いことが分かりますね。

| 国 | 政策金利 |

|---|---|

| 日本 | 0.25% |

| アメリカ | 4.50%~4.75% |

| ユーロ | 3.00% 3.15% 3.40% |

| イギリス | 4.75% |

| オーストラリア | 4.35% |

| ニュージーランド | 4.25% |

| カナダ | 3.25% |

| スイス | 1.00% |

| 南アフリカ | 7.75% |

| 香港 | 5.00% |

| トルコ | 50.00% |

| 中国 | 3.10% |

| メキシコ | 10.25% |

| ブラジル | 12.25% |

また、金利変動によって預け入れた時よりも払い戻すときに円安になっていた場合は為替差益を得ることが可能です。

現在は円安が続いていますが、近い将来円高になるとの見方が濃厚。そのため、外貨預金はどうしても今やるべき運用先ということではありませんが、例えば特定の国に頻繁に行く方はその国の通貨で外貨預金をしておけば金利でお金が増えますし、空港で両替をしなくても現地のATMで引き出すことも可能。

また分散投資先の一つとして円に対して別の通貨を持っておくと、さらなるリスクの軽減化も期待ができるのです。

外貨預金のリスクとしては、金利変動により預け入れた時よりも円高になっていた場合は為替差損を被ること、金利は高くても国の信用度が低い国もあること(トルコ、メキシコ、ブラジル など)、銀行預金ではあるものの元本保証ではないこと、ペイオフの対象外であることなどが挙げられます。

外貨預金は日本を含めその国ごとの社会情勢をチェックしてから臨むと良いですね。

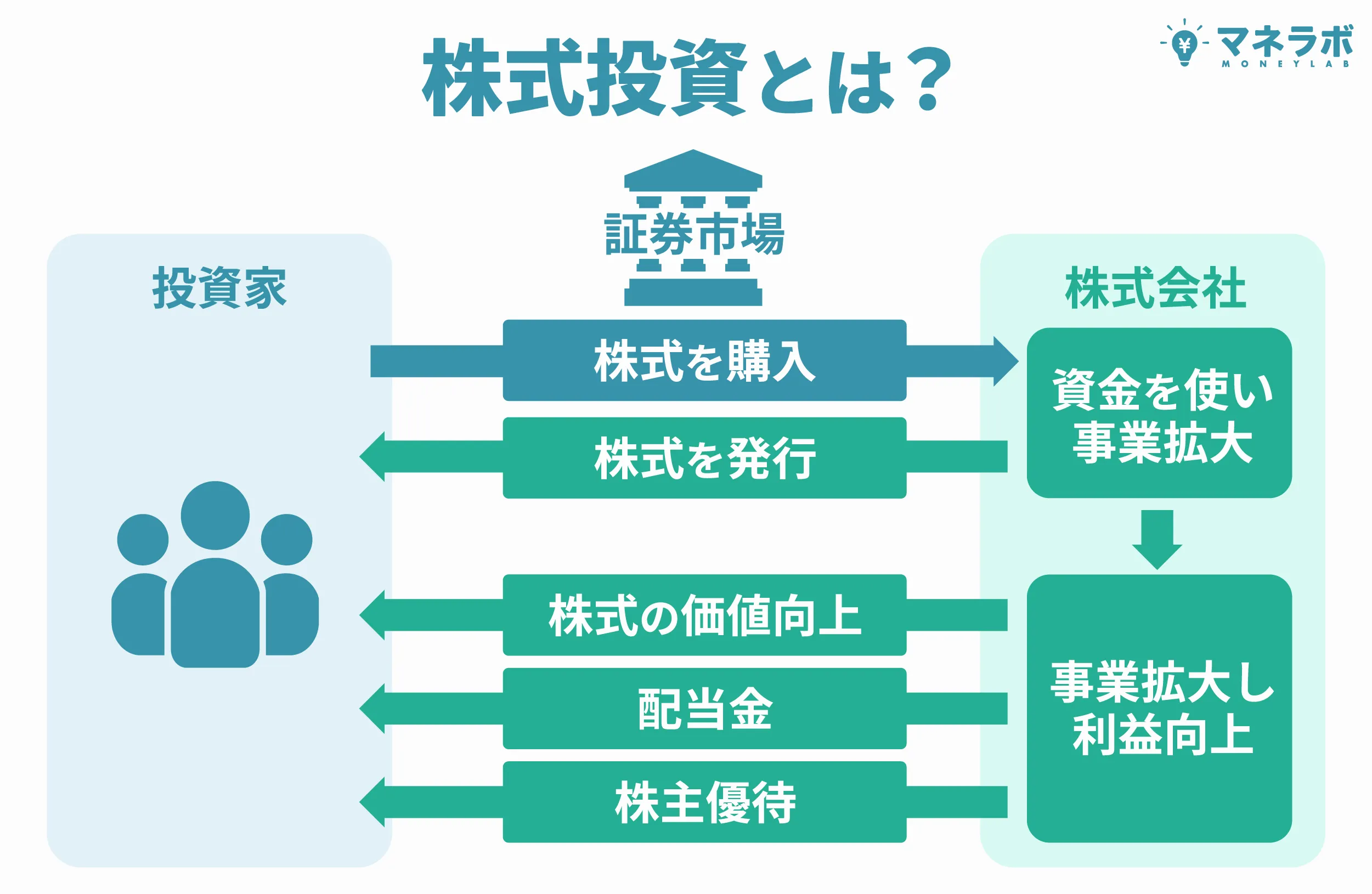

株式投資:投資の王道で知識と経験を積む

株式投資では売却益、配当金、株主優待の3つから利益獲得を狙えます。

売却益とは、株式を購入した時よりも高く売ったときに発生する差益のことを指します。(キャピタルゲイン)

また配当金は持っている株数に比例した額の現金を得ることを指し、そして株主優待は保有している企業の自社製品やQUOカード、金券などを受け取れることを指します。(インカムゲイン)

株式投資では、銘柄の選択から購入・売却までの全ての運用を自分で行う必要があるため、投資初心者の方には難易度が高めです。

しかし、投資信託やヘッジファンドのようなプロに運用を任せられる運用先があるとは言え、最終的な投資判断は私たち投資家自身に任されるため、投資に関する知識が少しでもあるのとないのでは将来的な運用成績に大きな差が生じてしまうのも事実。

投資初心者の方は最初の運用こそ安定しない可能性があるものの、株式投資では企業や業界についての知識はもちろん、投資や経済、社会情勢まで幅広い知識を身につけて投資の経験を積むことが可能ですので、是非とも取り組んでいただきたい運用先なのです。

投資初心者の方が株式投資に取り組む場合は、配当金や株主優待が受け取れる銘柄を購入し、安定的にインカムゲインを狙える運用をしましょう。特に高利回りが期待できる銘柄は、株価が多少下落してもまた人気が上昇(株価が上がる)可能性が高いので、株価の回復を待つ間も配当金や株主優待を受け取ることで株価下落の損失をカバーできる可能性もあるのでおすすめです。

また株式には、購入時よりも株価が上昇した時に売却することでキャピタルゲインを狙う「グロース株投資」と「バリュー株投資」という運用方法があります。

- グロース株

将来、企業の成長が見込まれている銘柄。人気が上昇して購入時よりも株価が上がった局面で売却をすることで売却益を得る方法。「成長株」ともいわれる。 - バリュー株

何らかの理由で本来の企業価値よりも株価が過小評価されていて、かつ今後値上がりすることが期待される銘柄。適正な株価が反映されたところで売却をすることで売却益を得る方法。「格安株」ともいわれる。

グロース株投資もバリュー株投資も、出資の前に株価収益率 (PER)、株価純資産倍率 (PBR)、株主資本利益率 (ROE)、自己資本比率、PEGレシオ(PEG)などといった指標を駆使して、適切なグロース株(本当に企業成長が見込める銘柄)なのか、またはバリュー株(本来の価値よりも株式が過小評価されていて、かつ今後株価が値上がりする銘柄)なのかを見極める必要があるため投資初心者には難易度が高めです。

投資初心者の方には基本的に配当金・株主優待で利益を得ることを推奨しますが、運用に少し慣れてきてキャピタルゲインを狙う運用がしてみたいということであればグロース株投資で運用を始めてみることをおすすめします。

先述の通り、適切なグロース株・バリュー株を見極めるためには様々な指標を駆使しなくてはいけません。しかしグロース株は、少し雑に言ってしまえば世間で話題になっていて企業成長が期待されている銘柄です。グロース株かどうかの精査をしなくても話題の企業の銘柄を購入してみるだけでも値上がり益を期待できる場合もあるため、キャピタルゲイン狙いの場合はまずはグロース株に挑戦してみるのも良いかもしれませんね。

投資初心者の方は基本的には配当金や株主優待で安定的にインカムゲインを得ることを目標とし、少し慣れてきたらグロース株にも挑戦、また運が良ければ値が上がった局面で株式を売却をすることで、売却益も受け取ることができるでしょう。

株式投資は5万円程度から始めることができますので、資金が1000万円ある方は10万円、100万円、500万円からでも結構ですので積極的にポートフォリオに取り入れると良いですね。

「投資信託で1000万円を10年運用」に関するよくある質問

最後に、投資信託で1000万円を運用する時によくある質問を見ていきましょう。

1000万円は銀行預金で管理していれば安全じゃないの?

A. 銀行預金での運用はお金の価値が下がってしまう可能性があるため安全ではありません。

現在日本は「超低金利時代」真っただ中。

普通預金では年利0.1%、定期預金でも0.125-0.3%程度の利息しか付かず、先ほども投資信託で1000万円を運用するリスク・注意点の章で解説しましたが、物価上昇率や日銀の物価上昇率の目標を加味して2-3%にも満たない利回りしか期待できない銀行預金などの運用先に置いておくと、インフレによる物価上昇率に負けてしまいお金価値が下がってしまうことになるのです。

銀行預金は運用するすべての期間で元本が保証されており、また万が一銀行が破綻となっても「ペイオフ制度」で1000万円までと破綻した日までの利息が保証されているため「お金が保護される」という意味では安全ではあるものの、インフレにより「お金の価値が下がる」と言う意味では安全ではありません。

銀行預金は「お金の保護」という目的で資金の一部(1銀行あたり1000万円までを推奨)のみを預けると良いでしょう。

※日本銀行は’2024年に16年間続いたマイナス金利を解除し、さらに利上げを実施しました。それでも世界の政策金利と比べると、日本の政策金利は0.25%とまだまだ低金利と言えるでしょう。

投資信託で1000万円を運用した利益に対する税金はいくら?

A. 投資信託の利益に対する税率は20.315%です。

投資信託の利益には大きく分けて「分配金」と「譲渡益」の2種類あります。

分配金とは運用によって得られた利益を投資家に分配するお金のことを指し、譲渡益とは投資信託を売却(解約)する際に、購入した時よりも高く売却した時に得られた差益のことを言います。

分配金と譲渡益に対する税率は20.315%。

分配金の例)

投資信託で1000万円を運用して1万円の分配金を受け取った。その際に徴収される税金額は?

→1万円 × 20.315% = 2031円

譲渡益の例)

投資信託で1000万円を運用していたが解約をした。1万円の譲渡益を得ると同時に、解約手数料が200円かかった。その際に徴収される税金額は?

→(1万円 – 200円)× 20.315% = 1990円

となります。

まとめ:投資信託で1000万円を10年運用したら約1480万円に

本記事では年4%の利回りが期待できる投資信託で1000万円を運用した場合、10年後には1480万円、20年後には2191万円に増えることが分かりました。

また1000万円の資金が2000万円になるには約18年、5000万円になるには約41年かかることも分かりましたね。

投資信託で1000万円を運用するには様々なメリット、リスクや注意点がありましたが、それらをしっかりとおさえた上でご自身に合った運用先で運用ができると良いでしょう。