「グローバル・エクスポネンシャル・イノベーション・ファンドの掲示板の評判は悪い?」

グローバル・エクスポネンシャル・イノベーション・ファンドは、日興アセットマネジメントが運用する投資信託で、米国のアーク社が銘柄選定をしています。

同ファンドは、2021年以降暴落したことから、掲示板には批判的な口コミや評判が集まっています。

本記事では、グローバル・エクスポネンシャル・イノベーション・ファンドの掲示板の評判や口コミから今後の見通しまで解説します。

グローバル・エクスポネンシャル・イノベーション・ファンドはどんな投資信託か?

グローバル・エクスポネンシャル・イノベーション・ファンドは、日興アセットマネジメントが運用する国際株式型の投資信託です。

主に世界の上場株式の中から、持続可能な未来に向けた社会課題の解決に関連し、破壊的イノベーションを起こし得る企業の株式に投資します。

こちらでは、そんなグローバル・エクスポネンシャル・イノベーション・ファンドについて下記の内容を解説していきます。

グローバル・エクスポネンシャル・イノベーション・ファンド|運用方針

グローバル・エクスポネンシャル・イノベーション・ファンドは、既存の技術やビジネスモデルを根本から覆す可能性のある「破壊的イノベーション」を起こし得る企業に投資します。

破壊的イノベーションとは、今後既存の出来上がったビジネスや市場を破壊してしまうような新しい価値や仕組みを提供する技術革新性のこと。

例えば組み入れ銘柄の1つであるテスラは、電気自動車の技術で既存のガソリン車や自動車向け燃料の市場を、そして自動運転の技術でタクシーや長距離輸送の市場を破壊できるポテンシャルを秘めています。

また、グローバル・エクスポネンシャル・イノベーション・ファンドはESG投信です。

銘柄選定にあたって、SDGs(持続可能な開発目標)を社会課題としてとらえ、その解決に寄与する企業を重視しています。

グローバル・エクスポネンシャル・イノベーション・ファンド|主な組み入れ銘柄

グローバル・エクスポネンシャル・イノベーション・ファンドの組み入れ銘柄は、米国のアーク・インベストメント・マネジメント・エルエルシー (アーク社)の助言をもとに選ばれています。

上位10銘柄は以下の通りです。

| 銘柄名 | 国・地域 | 業種 | 比率 |

|---|---|---|---|

| ロビンフッド・マーケッツ | アメリカ | 金融 | 8.2% |

| テスラ | アメリカ | 一般消費財・サービス | 8.0% |

| コインベース・グローバル | アメリカ | 金融 | 7.8% |

| ブロック | アメリカ | 金融 | 6.4% |

| ショッピファイ | カナダ | 情報技術 | 4.7% |

| ロク | アメリカ | コミュニケーション・サービス | 3.9% |

| テンパスAI | アメリカ | ヘルスケア | 3.8% |

| テラダイン | スイス | 情報技術 | 2.8% |

| トリンブル | アメリカ | 情報技術 | 2.6% |

| ナテラ | アメリカ | ヘルスケア | 2.6% |

上位10銘柄のうち9銘柄がアメリカの会社になっています。

また、組み入れ銘柄の業種比率は以下の通りです。

| 業種 | 比率 |

|---|---|

| ヘルスケア | 28.4% |

| 金融 | 26.6% |

| 情報技術 | 20.7% |

| 一般消費財サービス | 12.5% |

| コミュニケーションサービス | 7.1% |

| 資本財サービス | 1.8% |

| エネルギー | 1.0% |

| 素材 | 0.9% |

やはり破壊的イノベーションが起きやすい分野である、情報技術がトップに来ていますね。

グローバル・エクスポネンシャル・イノベーション・ファンド|最新基準価額とチャート推移

グローバル・エクスポネンシャル・イノベーション・ファンドの最新の基準価額は2025年3月時点で6,674円です。

青:グローバル・エクスポネンシャル・イノベーション・ファンド

ピンク:eMAXIS Slim米国株式(S&P500)

引用:Yahooファイナンス

2024年は6000円〜7000円のレンジで推移してきましたが、「令和のブラックマンデー(24年8月に発生した日本株の大暴落)」の際に大幅下落。

その後は再び上昇をするものの、2025年2月より再び下落の一途をたどっています。

引用:Yahooファイナンス

下落の理由については主に、トランプ関税の具体化によるインフレ懸念が高まったことや、FRBが2025年1月に利下げを見送りインフレ再燃への警戒感が高まったことなどが要因として挙げられます。

またインデックスファンドであるeMAXIS Slim米国株式(S&P500)と比較してもかなりアンダーパフォームしていることも見て取れます。

アクティブファンドとしても物足りない成績と言わざるを得ないでしょう。

グローバル・エクスポネンシャル・イノベーション・ファンド|純資産残高推移

純資産残高は、投資信託ファンドが持っている資産から運用コストや負債を引いた額のことです。

グローバル・エクスポネンシャル・イノベーション・ファンドの純資産残高は、設定来以下のように推移しています。

2021年〜2022年の暴落によって多くの資金を流失してしまい、未だ回復できていない状態という具合です。

直近では再び多くの資金が流出していることが見て取れます。

グローバル・エクスポネンシャル・イノベーション・ファンド|掲示板の評判・口コミは?

こちらでは、グローバル・エクスポネンシャル・イノベーション・ファンドのYahoo!ファイナンス掲示板に寄せられた最新の評判や口コミを紹介していきます。

値上がり待つより、インドやS&P500、NASDAQに乗り換えた方がよっぽど精神的に楽かと…

Yahoo!ファイナンス掲示板

キャシーをはじめ、アーク社のアナリストは相当腕が悪いのしか居ない。

Yahoo!ファイナンス掲示板

こちら、今日売却しました

Yahoo!ファイナンス掲示板

他に投資したい銘柄もうあるし、イライラしたくないからです

本当にスッキリしました

ESGも売却しました

2度とみずほの投信は買いません

着々と移管手続きを進めます

キャシーBBAが、火曜日、水曜日に、テスラ株の一部を売却したみたいだね。

テスラ株はどうなるかな。

Yahoo!ファイナンス掲示板

7000で手放すのは早いよ

Yahoo!ファイナンス掲示板

10000まで待とう

上記の通り掲示板は、全体的にネガティブなコメントで溢れています。

それでは、なぜ掲示板にこのような悪い口コミが寄せられているのでしょうか。

続いて、グローバル・エクスポネンシャル・イノベーション・ファンドの掲示板に悪い評判が書き込まれる理由を解説していきます。

グローバル・エクスポネンシャル・イノベーション・ファンド|掲示板の評判・評価はなぜ悪いのか?

グローバル・エクスポネンシャル・イノベーション・ファンドはお世辞にも評判が良いとは言えない投資信託です。

その理由は以下の通り。

評判が悪い理由① 売り出し後すぐに暴落しているから

グローバル・エクスポネンシャル・イノベーション・ファンドは、コロナ相場で米国株の市場が上昇していた2021年の4月に登場しました。

そして同年の11月1日にピークを付けて、基準価額10,597円から約1年ほどで4,067円まで暴落しています。

2024年8月に発生した「令和のブラックマンデー」の際に大暴落をしたのち、基準価額は右肩上がりに上昇し、少し前に8,080円にまで回復したものの、下落し始めてから購入した人が少ないと仮定すると、2025年2月には再び下落していることも打撃となり、より多くの人が半値以下になってしまっているということに。

さらに、グローバル・エクスポネンシャル・イノベーション・ファンドは、アクティブファンドであり指数を上回る成績を目指す投資信託です。

しかしながら、売り出し時からS&P500などの主要指数や人気のインデックスファンド(eMAXIS Slim米国株式(S&P500))に劣後しています。

青:グローバル・エクスポネンシャル・イノベーション・ファンド

ピンク:S&P500

緑:eMAXIS Slim米国株式(S&P500)

投資家からすると、「ただ指数やインデックスファンドを買っておけば良いだけだったのに」という印象でしかなく、掲示板にもその通りのコメントが寄せられているということです。

評判が悪い理由② 売り出し時の価格より低い状況が続いているから

グローバル・エクスポネンシャル・イノベーション・ファンドの評判が悪い理由の2つ目も基準価額についてです。

こちらのファンドは、売り出し時の価格よりも低い価格で現在も推移しています。

売り出し時や好調時よりも低い状態が続いているということは、多くの人が含み損を抱えているということです。

この状態が続く期間が長ければ長いほど投資家に不満が溜まっていきます。

したがって、売り出し時の価格よりも低いグローバル・エクスポネンシャル・イノベーション・ファンドは掲示板などに悪い評判が書き込まれることが多くなるということです。

2025年1月には基準価額は8000円台に回復していましたが、市場の不安感が反映されて再び下落。3月中旬時点で6700円程度と値下がりは止まりません。

評判が悪い理由③ 株式のマーケットが好調でも上がってこないから

青:グローバル・エクスポネンシャル・イノベーション・ファンド

ピンク:S&P500

緑:eMAXIS Slim米国株式(S&P500)

2024年に入り、米国株の市場が上向いていることや円安などもあり基本的に米国株関連の投資信託は上昇傾向にありました。

そんな中グローバル・エクスポネンシャル・イノベーション・ファンドは、比較的S&P500に沿って推移していますがそのボラティリティは高く、「令和のブラックマンデー」で大幅に暴落した後は右肩上がりで上昇傾向にありましたが、再び下落。マイナスを未だ取り返せていないような印象です。

市場全体の調子が悪い時はグローバル・エクスポネンシャル・イノベーション・ファンドに対する不満もあまり溜まりません。

しかし、他の投資信託が上がっているのにグローバル・エクスポネンシャル・イノベーション・ファンドだけ上がらないという状況や、下落するときに他ファンドに比べて暴落するなどといった状況がより不満を招く要因になっているのです。

評判が悪い理由④ テーマ性の強い銘柄の比率が多いから

テーマ性が強い銘柄とは、一時期の流行りでもてはやされる銘柄のことです。

2023年〜2024年にかけてはAIが市場の中心テーマになり、半導体関連のエヌビディアのような銘柄がもてはやされていました。

グローバル・エクスポネンシャル・イノベーション・ファンドの組み入れ銘柄もテーマ性が強い銘柄が多くなっています。

特に組み入れ比率上位のコインベースやテスラは仮想通貨、電気自動車・自動運転といったテーマで2021年に特に流行しました。

このようなテーマ性のある銘柄は、成長を先食いして株価が伸びていく(バブル)ため流行が過ぎ去ると一気に暴落する可能性があります。

グローバル・エクスポネンシャル・イノベーション・ファンドは、テーマ性が強い銘柄が多いため下落後になかなか株価が上がってこないのです。

これらの銘柄を選んでいるのはキャシー・ウッドが率いるアーク社です。そのため掲示板にはキャシーに対する批判も多く書き込まれています。

グローバル・エクスポネンシャル・イノベーション・ファンドの株価は?今後の見通しを徹底解説

ここでは、グローバル・エクスポネンシャル・イノベーション・ファンドの今後の見通しを解説していきます。

まず結論からお伝えすると、グローバル・エクスポネンシャル・イノベーション・ファンドの今後については「短期的には厳しい環境が続く」ことが予想されています。

現在の米国株式市場はトランプ関税の具体化によるインフレ懸念や、1月に利下げを見送ったことから高金利での停滞が観測され、金融市場の不確実性による不安感が高まっています。

金利上昇局面では金融セクターが恩恵を受ける可能性がある一方で、テクノロジー関連も含まれるグロース株は逆風となることが予想されています。

含み損の銘柄を切ることはメンタル的に非常に難しいです。

しかし、長い間含み損を抱えているだけでは機会損失にもなってしまいます。

また、100万円で投資したものが含み損になってしまい、100万円に戻ってきた段階で売る投資行動を個人投資家はしがち。

これは損をしていないと捉えることもできますが、その間に投資できたであろう機会を失っていることや、インフレで現金価値はその分低くなっていることを考えるとプラスは一切ありません。

損切りは早めにしてしまうのが良いでしょう。

損切りをした後に、どこに投資すれば元本が取り戻せるのか。

そして、より利益を得ることができるのでしょうか。

筆者はそんな悩みに対してはヘッジファンドを推奨しています。

ローリスクハイリターンを狙うなら「ヘッジファンド」がおすすめ

ヘッジファンドは、資産の運用を投資銀行などで経験を積んだプロに任せられるサービスです。

運用方針を決めるファンドマネージャーの意向に沿って、投資やリスクヘッジが行われます。

日本では今まであまり馴染みのなかった投資方法ですが、近年徐々に注目を集めてきています。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当:株式市場の変動に左右されず、安定した利回りを実現。銀行預金(金利0.1%)の120倍のリターンが期待できます。

- 3ヶ月ごとに届く配当金:1月・4月・7月・10月の年4回、定期的にキャッシュを受け取れます。500万円の出資なら、3ヶ月ごとに15万円(年間60万円)の収入に。

- 融資先の事業が「見える」安心感:投資先のSAKUKO Vietnamは店舗数48、会員数37万人、年商25億円の実在企業。検索すれば情報が出てくる、現地に行けば店舗がある——自分の目で確認できる透明性があります。

- 500万円から始められ、いつでも解約可能:ヘッジファンドとしては低めの最低投資額。ロックアップ期間がないため、急な資金需要にも対応できます。

- 手数料ゼロで配当をそのまま受け取れる:運用手数料・成功報酬は一切なし。年利12%の配当が目減りせず、そのまま手元に届きます。

具体的にいくら受け取れるのか

3ヶ月ごとに届く配当金をシミュレーションしました。

| 出資額 | 1月 | 4月 | 7月 | 10月 | 年間合計 |

|---|---|---|---|---|---|

| 500万円 | 15万円 | 15万円 | 15万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 30万円 | 30万円 | 30万円 | 120万円 |

| 1,500万円 | 45万円 | 45万円 | 45万円 | 45万円 | 180万円 |

| 2,000万円 | 60万円 | 60万円 | 60万円 | 60万円 | 240万円 |

※年利12%(3ヶ月ごとに3%)で計算

毎月届く給与とは別に、3ヶ月に一度まとまった現金が入ってくる。旅行資金に、教育費の足しに、老後の備えに。使い道を自分で決められる「第二の収入源」が生まれます。

長期で持つほど資産が育つ

配当を受け取らずに再投資する「複利運用」を選べば、資産は加速度的に成長します。

1,000万円を年利12%で複利運用した場合

| 経過年数 | 資産額 |

|---|---|

| 3年後 | 約1,400万円 |

| 6年後 | 約2,000万円(約2倍) |

| 10年後 | 約3,100万円(約3倍) |

| 20年後 | 約9,600万円(約10倍) |

もちろん、毎回配当を受け取る「単利運用」も選択可能。ライフスタイルに合わせて、収入重視か資産形成重視かを選べます。

始めやすく、やめやすい設計

「まとまったお金を預けるのは不安」という声に応える仕組みがあります。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 500万円〜(ヘッジファンドとしては低めの設定) |

| ロックアップ | なし(いつでも解約可能) |

| 手数料 | 無料(運用手数料・成功報酬なし) |

| 配当サイクル | 年4回(1月・4月・7月・10月) |

「試しに始めてみて、合わなければやめる」という選択ができる柔軟さ。これも長期で付き合える投資先かどうかを見極めるうえで、重要なポイントです。

まずは話を聞いてみませんか

ハイクアインターナショナルでは、出資を検討している方向けに無料の個別相談を実施しています。

相談で確認できること

- 年利12%が実現できる根拠

- SAKUKO Vietnamの最新業績

- リスクと注意点の正直な説明

- 自分の資産状況に合った出資プラン

強引な勧誘はありません。疑問をすべて解消したうえで、「納得できたら始める」——その判断材料を得る場として活用してください。

\ フォーム入力1分で無料個別相談を予約 /

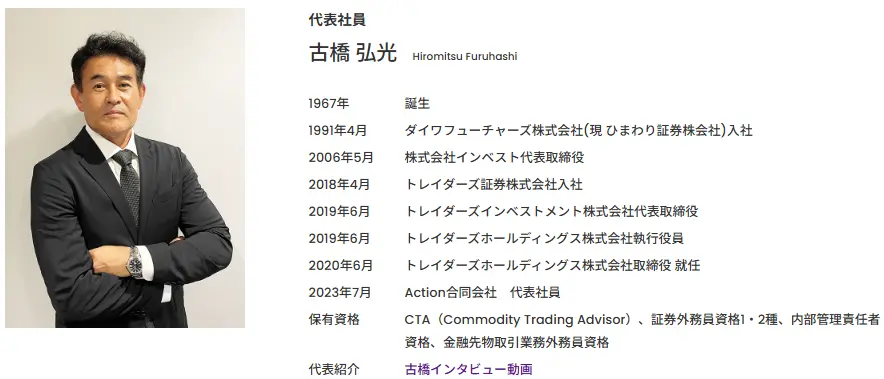

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは2023年設立の日本の新興ヘッジファンドです。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

- 平均年利29%の実績(設立前の実績)

- 直近5年の成長率は277%(設立前の実績)

- 500万円~投資相談可能

- 運用レポートは月1回発行

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

単純計算で1,000万円が3,770万円になる成長率です。

GFマネジメントのファンドマネージャーの経歴はまさに金融エリートです。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

経歴にもあるようにGFマネジメントのファンドマネージャーは、付加価値の高い産業であるテクノロジーやヘルスケアの専門家です。

GFマネジメントのファンドマネージャーの専門的な知識や分析力を活かして、日本の大型株でポートフォリオを組む戦略を採用し、上記のような実績を残してきました。

GFマネジメントは、「株式投資が難しくて失敗した経験があり、ハードルを感じている」「運用を優秀なファンドマネージャーに任せたい」という方におすすめできる投資先です。

具体的な投資事例や詳しい戦略、今後の方針は無料の面談で聞くことができますので、まずは問い合わせてみてください。

グローバル・エクスポネンシャル・イノベーション・ファンド|掲示板での評判・口コミに関するよくある質問

こちらでは、グローバル・エクスポネンシャル・イノベーション・ファンドの掲示板や評判に関するよくある質問に関して解説していきます。

分配金はありますか?分配実績は?

グローバル・エクスポネンシャル・イノベーション・ファンドは年1回の決算の際に、分配金が捻出できれば投資家に配当します。

ただし、分配実績は今まで売り出し時から一切ありません。

日興アセットマネジメントが運用会社?

グローバル・エクスポネンシャル・イノベーション・ファンドの運用会社は日興アセットマネジメントです。

組み込み銘柄は、米国のアーク社の助言を仰いでいます。

みずほ銀行やみずほ証券で購入できる?

グローバル・エクスポネンシャル・イノベーション・ファンドは、みずほ銀行とみずほ証券が販売会社になっています。

みずほ銀行、みずほ証券で購入することができます。

ESG投信とは何?

環境、社会、企業統治の課題に適切に取り組んでいる企業を投資対象として投資することを、ESG投資と言います。

そして、そのような理念の元に銘柄選定を行ってファンドを組成しているものがESG投信(ESG投資信託)です。

掲示板はどこで見られる?

グローバル・エクスポネンシャル・イノベーション・ファンドの掲示板はYahoo!ファイナンスやみんかぶのサイトで見ることができます。

まとめ:グローバル・エクスポネンシャル・イノベーション・ファンドの評判

今回は、投資信託グローバル・エクスポネンシャル・イノベーション・ファンドの掲示板に寄せられた評判や今後の見通しについて解説してきました。

破壊的イノベーションを起こしうる可能性のある銘柄を集めているファンドですが、今のところはかなりパフォーマンスが悪い状態になっています。

アーク社の性格からして、長期投資が前提ではあるもののインデックスファンドにも劣ってしまっているのはいただけないですね。

また、売り出し時の価格よりも低い状態が続いているため現在含み損の方は多いと思われます。

そんな方は、ヘッジファンドのようなより勝率が高く、安定したリターンが見込める投資先に資金を移すことを推奨します。