「個人向け国債を買ってはいけない理由は?」

「個人向け国債のメリット・デメリットを知りたい」

国が積極的に売り出している個人向け国債ですが、どうして買ってはいけないと言われているのでしょうか。

あまり知られていませんが個人向け国債には、メリットだけでなくデメリットもあるのです。

そこで本記事では、個人向け国債を買ってはいけない理由を解説するとともにメリットやおすすめする人・しない人についても解説していきます。

本記事を読めば、個人向け国債が自分に合っている投資先なのか判断することができるでしょう。

なお、個人向け国債の利回りは1%台と低く、インフレに負けるリスクがあります。より高い利回りで安定的に資産を増やしたい方は、年利回り17%以上の実績を持つヘッジファンド「アクション」も選択肢の一つです。

年利回り15%以上のアクションの詳しい解説を見る

個人向け国債とは?

個人向け国債とは、国が個人向けに発行している債券です。

固定金利型の「固定3年」「固定5年」、変動金利型の「変動10年」の3タイプがあります。

国が発行している債券のため、元本割れの可能性がなく安全性が高いのが特徴です。

個人向け国債について、次の2点を解説します。

個人で買える国債一覧

個人向け国債には、3つのタイプがあります。

それぞれの特徴を表にまとめると、次のようになります。

| タイプ | 固定3年 | 固定5年 | 変動10年 |

|---|---|---|---|

| 満期 | 3年 | 5年 | 10年 |

| 金利タイプ | 固定金利 | 変動金利 | |

| 金利設定方法 | 基準金利-0.03% | 基準金利-0.05% | 基準金利×0.66 |

| 下限金利 | 0.05%(年率) | ||

| 利子を受け取る回数 (頻度) | 年2回(半年ごと) | ||

| 購入単価 | 最低1万円から、1万円単位で購入可能 | ||

| 購入限度額 | 上限なし | ||

| 償還金額 | 額面金額100円につき100円 | ||

| 中途換金 | 発行後1年経過すれば、いつでも可能 (元本割れのリスクがない) (直前2回分の利子(税引前)相当額×0.79685」が差し引かれる) | ||

| 発行月 | 毎月(年12回) | ||

参考:個人向け国債窓口サイト(財務省)

個人向け国債は、国が資金調達するために発行する債券であり、これを購入することで個人は国に資金を貸すことになります。

国に資金を貸している期間、年2回(半年ごと)に利子を受け取ることが可能です。

そして国債に設定されている満期を迎えると、元本(額面金額)が返還されます。

このように満期で元本が返還されることから、投資した金額よりも資金が減ってしまうことがない投資先です。

新窓販国債との違いを比較

個人向け国債のように国が発行する国債として、新窓販国債(しんまどはんこくさい)があります。

個人向け国債と新窓販国債の違いをまとめると、次のようになります。

| 個人向け国債 | 新窓販国債 | |

|---|---|---|

| 正式名称 | 個人向け利付国庫債券 | 利付国庫債券 (新窓販) |

| 主な対象者 | 個人 | 個人、法人、機関投資家など幅広い投資家 |

| 販売単位 (最低購入金額) | 1万円から (1万円単位) | 5万円から (5万円単位) |

| 発行時期 | 毎月 | 特定の月 (年数回、銘柄による) |

| 金利タイプ | 変動10年、固定5年、固定3年 | 固定 (主に2年、5年、10年、15年など多様) |

| 金利の決定方法 | 市場金利などを基に計算 (下限金利保証あり) | 発行時の市場実勢金利で決定 |

| 利子の受け取り | 年2回 | 年2回 |

| 満期(償還) | 3年、5年、10年 | 2年、5年、10年、15年など多様 |

| 途中換金 | 発行から1年経過後、いつでも額面で換金可能(ただし直近2回分の利子相当額が差し引かれます) | 市場価格での売却 |

| 価格変動リスク | ほぼなし (途中換金時の利子差引を除く) | あり (市場金利の変動により、売却価格が購入価格を下回ることがあります) |

| 主な購入場所 | 証券会社、銀行、郵便局などの金融機関 | 証券会社、銀行などの金融機関 |

| 商品の特徴 | ・個人にとって購入しやすい ・元本割れのリスクが低い(途中換金時を除く) ・金利タイプの選択肢がある | ・多様な満期年数がある ・市場金利に応じた利子が得られる可能性がある |

新窓販国債は、窓口販売方式によって発行される国債のことを言います。

もともと郵便局のみで販売していた国債を民間金融機関に拡大したことから、新窓販国債と呼ばれています。

新窓販国債は、個人だけでなく法人やマンション管理組合なども購入できる点が、個人向け国債との違いです。

また、個人向け国債が元本割れのリスクがない(1年以上保有する必要あり)のに対し、新窓販国債は元本割れのリスクがあります。

ほかにも、購入単位や購入限度額、中途換金などに違いがあります。

なお、2026年2月募集の新窓販国債10年は表面利率2.1%、応募者利回り2.2%と、個人向け国債変動10年(1.48%)を大きく上回っています。満期まで保有できる方で、より高い利回りを求める場合は新窓販国債も選択肢になります。ただし、途中売却時の元本割れリスクがある点は十分ご注意ください。

新窓販国債は元本割れのリスクがある

個人向け国債と新窓販国債の大きな違いの一つが、元本割れのリスクの有無です。

新窓販国債は市場で売買されるため、金利上昇局面では債券価格が下落し、元本割れするリスクがあります。

具体的には、以下のようなケースで元本割れが発生します。

- 金利上昇時に途中売却した場合:金利が上がると既発債の価格は下落するため、購入時より低い価格での売却となる

- 満期前に資金が必要になった場合:市場価格での売却となり、タイミングによっては損失が発生

一方、個人向け国債は発行後1年経過すれば、国が額面金額で買い取ってくれるため元本割れのリスクがありません(中途換金調整額は差し引かれます)。

2025年12月の日銀利上げ以降、長期金利は上昇傾向にあります。このような金利上昇局面では、新窓販国債の元本割れリスクは特に注意が必要です。

元本割れリスクを避けたい方は、新窓販国債ではなく個人向け国債を選ぶか、満期まで保有することを前提に購入しましょう。

個人向け国債は買ってはいけない?デメリットを解説

個人向け国債を買ってはいけない理由として、次のように8点のデメリットが挙げられます。

それぞれについて、解説します。

個人向け国債を買ってはいけない理由①インフレ率に利回りが負ける

個人向け国債を買ってはいけないと言われている理由の中で、最も広く知られているのはインフレに負けて資産の実質的な価値が減少してしまうことです。

資産運用の利回りがインフレ率を下回ると、将来的な購買力は低下し実質的な資産価値が減少してしまうというもの。

下記は仮に毎年のインフレ率が2%だったと仮定して、年利0.5%の個人向け国債に元本10,000万円を投資した場合の実質的な資産価値を表にしたものです。

| 経過年数 | 名目価値 (利息で増えた金額) | 実質価値 (インフレ考慮後の購買力) |

|---|---|---|

| 0年 | 10,000円 | 10,000円 |

| 3年 | 約10,151円 | 約9,565円 |

| 5年 | 約10,253円 | 約9,286円 |

| 10年 | 約10,511円 | 約8,624円 |

名目価値の欄を見ると投資元本は利息により増えているように見えます。

しかし、個人向け国債の利息よりも毎年のインフレ率の方が高いため、資産価値はどんどん目減りしてしまうのです。

そして昨今日本は2~3%台のインフレ率で推移しています。

日本銀行がインフレを抑えようと金融政策を実施していますが、インフレ率の低下に期待するのは禁物です。

なぜなら日本銀行のインフレ率目標が2%であるため。

つまり、日本銀行は日本経済の成長性や健全性を保つためにインフレ率が2%で安定するように、今後も金融政策を実施していくのです。

上記を踏まえると個人向け国債は、「何もしないよりは良い」程度の投資先であり、買ってはいけないと言われるのも理解できるでしょう。

インフレに負けず資産を守りながら増やしたいなら、個人向け国債と合わせて年利回り17%以上の実績を持つヘッジファンド「アクション」を組み合わせた分散投資がおすすめです。

年利回り17%以上のアクションの詳しい解説を見る

個人向け国債を買ってはいけない理由②株式投資ほど利回りを得られないからやめとけ

個人向け国債には、元本割れしないというメリットがあります。

配当目的の株式投資は、元本割れしないという保証はないものの利回りは個人向け国債よりも断然良いといえます。

基本的に高配当投資で目標とする利回りは3〜4%で、充分に実現可能な水準です。

その一方で個人向け国債の利回りは2026年2月募集分で、下記のようになっています。

| 国債の種類 | 利率(税引き前) |

|---|---|

| 固定3年 | 1.39% |

| 固定5年 | 1.66% |

| 変動10年 | 1.48% |

参考:財務省 個人向け国債 発行条件

金利上昇により以前より利回りは改善していますが、高配当株投資の目標利回り3〜4%と比較するとまだ差があります。

高配当株投資は、自分が株式を購入した時よりも低い株価で売却をしない限り元本割れの損失は確定されません。

保有を続けている間は、年利3%ほどが安定して得られるので個人向け国債よりもリスクリワードが良いと言えるでしょう。

ただし、高配当株式への投資は購入のタイミングを間違えると株価が下落する可能性もあるため、難易度は伴います。

株式投資のタイミングを見極める自信がない方には、プロに運用を任せられるヘッジファンド「アクション」がおすすめです。暦30年以上のプロによる運用で利回り17%以上の実績があります。

アクションの運用実績と詳細を見る

個人向け国債を買ってはいけない理由③購入後1年間は解約や換金ができないからやめとけ

個人向け国債は、余剰資金でなければ買ってはいけない商品です。

理由は、購入後1年間は解約や換金ができないため。

お金が必要になったとしても、購入から1年経たっていなければ解約できません。

そのため、余剰資金で投資していないと、もしもの時に対応することができなくなってしまいます。

急にお金が必要になる可能性がある方は、株や投資信託などの資金の流動性が高い投資先を選びましょう。

個人向け国債を買ってはいけない理由④中途換金をすると得られる利益が減るからやめとけ

中途換金をすると得られる利益が減ることも、個人向け国債を買ってはいけない理由です。

中途換金する場合、次の式のように中途換金調整額として「直前2回分の利子(税引前)相当額×0.79685」が差し引かれてしまいます。

額面金額(元本) + 経過利子相当額 - 中途換金調整額(直前2回分の利子(税引前)相当額×0.79685)

中途換金しなければ、年2回利子を受け取ることができるため、投資するのであれば満期まで保有するのがおすすめです。

また、中途換金する可能性がある場合は他の投資先を検討するべきでしょう。

【補足】中途換金調整額の計算例

中途換金時に差し引かれる金額を具体例で見てみましょう。

例:変動10年(利率1.48%)を100万円購入し、2年後に中途換金した場合

| 項目 | 金額 |

|---|---|

| 元本 | 1,000,000円 |

| 直前2回分の利子(税引前) | 約14,800円(7,400円×2回) |

| 中途換金調整額 | 約11,793円(14,800円×0.79685) |

| 受取額 | 約988,207円+経過利子 |

このように、中途換金すると直前2回分(1年分)の利子相当額が実質的に失われることになります。

そのため、個人向け国債は「最低でも2年以上保有する前提」で購入することをおすすめします。短期間で換金する可能性がある場合は、いつでも売買できる株式や投資信託のほうが適しています。

個人向け国債を買ってはいけない理由⑤金利が変動するリスクがあるからやめとけ

「変動10年」タイプの個人向け国債は、半年ごとに長期金利に連動する形で金利の見直しが行われます。

一般的に、日銀が政策金利を上げていく場合は変動金利はプラスになり、逆に利下げする場合はマイナスになります。

直近の日本経済を見ると、インフレ退治のために日銀は政策金利を上げる傾向にあるため現時点では変動10年は有利と捉えることができるでしょう。

しかし、インフレが収まってからも政策金利を高止まりさせていると今度は景気悪化を引き起こす原因になるため利下げされる可能性もあります。

変動10年タイプには、「0.05%」の下限金利が設定されているため、マイナスになることはありません。

ただ今後10年間の金利変動を予想することは不可能に近く、その分不確実性の高い投資となってしまいます。

これも個人向け国債を買ってはいけないと言われる1つの理由になるでしょう。

個人向け国債を買ってはいけない理由⑥経済破綻によって債権を回収できないリスクがあるからやめとけ

経済破綻によって債権を回収できないリスクがあることも、個人向け国債を買ってはいけない理由です。

日本の借金である普通国債残高は年々増加しており、2025年度末には1,129兆円に達する見込みです。日本の債務残高はGDPの2倍を超えており、主要先進国の中でも突出して高い水準となっています。

この債務残高は、主要先進7ヶ国中圧倒的に多くなっています。

自国通貨建てで発行されているため、国債が返済不能になって経済破綻するリスクは低いと言われています。

しかし、これだけ債務残高が多いと何があるかわからないとも言えます。

そのため、経済破綻によって債権を回収できないリスクがあるのです。

個人向け国債を買ってはいけない理由⑦購入可能な場所やタイミングが限られているからやめとけ

個人向け国債は証券会社や銀行、郵便局などで購入可能ですが、取り扱っていない金融機関もあります。

加えて、金融機関によって国債の種類や募集期間が違うことがあります。

さらに、個人向け国債の購入機会は、年12回と限られているのです。

購入可能な場所やタイミングが限られていることから、個人向け国債を購入する場合は事前に電話して確認したり、インターネットで購入したりすることをおすすめします。

個人向け国債を買ってはいけない理由⑧NISAの税制優遇を受けられないからやめとけ

個人向け国債を買ってはいけない理由として、NISAの税制優遇を受けられないことが挙げられます。

税制優遇を受けられないということは、個人向け国債で発生した利益に税金がかかるということです。

個人向け国債への投資にかかる税金は利益の20.315%。

その税率を引いた個人向け国債の現在の利回りは下記の表の通りになります。

| 国債の種類 | 利率(税引き前) | 税引き後の利率 |

|---|---|---|

| 固定3年 | 1.39% | 約1.11% |

| 固定5年 | 1.66% | 約1.32% |

| 変動10年 | 1.48% | 約1.18% |

ただでさえ低い利回りが、税引きされることによってさらに低くなります。

NISAと違って税金を考慮しなければならない点も「買ってはいけない」と言われる理由と言えるでしょう。

個人向け国債は安全?メリットからわかる特徴

これまで個人向け国債は買ってはいけないと言われる理由を見てきましたが、実際にはメリットもあります。

個人向け国債のメリットとしては、次の8点が挙げられます。

元本割れの心配がないため安心感がある

個人向け国債が元本割れの心配がないのは、国が責任を持って満期時に元本を返還するからです。

投資において、元本割れはリスクになってしまいます。

元本割れが起こらないのであれば、それに越したことはありません。

個人向け国債は投資資金がしっかり償還されることがメリットと言えるでしょう。

ただし、新窓販国債には元本割れのリスクがあるので注意が必要です。

新窓販国債はいつでも売却が可能となっていますが、売却益が発生することがある反面、売却損が発生することもあります。

いずれにせよ、国債を買うのであれば満期まで保有するのが良いでしょう。

普通預金より高い金利を受け取れる

普通預金より高い金利を受け取れるのも、個人向け国債のメリットです。

個人向け国債と銀行の普通預金金利を比較すると、次のようになります。

| 個人向け国債 銀行(普通預金) | 金利(税引前) |

|---|---|

| 個人向け国債(2026年2月募集分) | |

| 固定3年 | 1.39% |

| 固定5年 | 1.66% |

| 変動10年 | 1.48% |

| 銀行(普通預金) | |

| 三菱UFJ銀行 | 0.25% |

| みずほ銀行 | 0.25% |

| 三井住友銀行 | 0.25% |

| SBI新生銀行 | 0.40% |

| 楽天銀行 | 0.28% |

| ゆうちょ銀行 | 0.30% |

主な銀行の普通預金金利よりも、個人向け国債の金利のほうが高いことがわかります。

何もせず普通預金で銀行に貯金しておくよりは、個人向け国債で運用していた方が多少なりとも資産は増えるのです。

最低金利が保証されている

最低金利が保証されていることも、個人向け国債のメリットです。

個人が安心して購入できるようにするため、最低金利0.05%(年率)が保証されています。

機関投資家などが取引する大口の国債は、市場の金利情勢によっては金利がゼロ%やマイナスになることがあります。

個人向け国債は最低でもプラスになることが保証されているのはメリットと言えるでしょう。

小額から購入できるため始めやすい

小額から購入できるため始めやすいことも、個人向け国債のメリットです。

個人向け国債は、最低1万円からと比較的小額から購入できます。

その後は、1万円単位で追加購入できます。

最低5万円から5万円単位で購入可能な新窓販国債と比べると、かなり少額から購入可能です。

購入限度額は個人向け国債が上限なしであるのに対し、新窓販国債は3億円(1申込みあたり)となっています。

手数料がかからない

手数料を抑えられるのも、個人向け国債のメリットです。

購入時、保有中、中途換金時のいずれも手数料がかかりません。

株式投資は売買手数料や信用取引手数料、投資信託は購入時手数料や信託報酬などの手数料がかかるのと比べると、手数料を抑えられるのは個人向け国債の大きなメリットです。

安全性が高い

安全性が高いのも、個人向け国債のメリットです。

国が発行しているため、元本割れのリスクがなく最低金利が保証されているなどの特徴があるからです。

さらに日本国債の格付けはAクラスとされているため、安全性は高いといえます。

ただし、政府債務残高の多さや低い潜在成長率、人口減少などの現状から格下げなど今後の見通しには注意が必要です。

金利が上昇した際に恩恵を受けられる

金利が上昇した際に恩恵が受けられるのも、個人向け国債のメリットです。

「変動10年」は、金利が上昇すると受け取る利息も増えます。

そのため、金利が上昇すればするほど、受け取る利息が増えるというメリットがあります。

一方、「固定3年」「固定5年」は金利が上昇しても恩恵が受けられません。

変動金利ではなく、固定金利だからです。

「変動10年」は金利が低下したとしても最低金利が保証されているため、元本割れはしません。

資金が必要になるタイミングを見越した運用ができる

個人向け国債のメリットとして、資金が必要になるタイミングを見越した運用ができることが挙げられます。

「固定3年」「固定5年」「変動10年」の3タイプに合わせて、資金が必要なタイミングで返還されるように調整できるからです。

例えば、3年後にマイホーム購入、5年後に車買い替え、10年後に子供の大学受験など資金が必要なタイミングがあらかじめわかっていれば、その計画に合わせて運用することができます。

運用期間が決まっていて元本割れしない個人向け国債だからこそ、このように計画に合わせた運用ができるのです。

この点はメリットとして大きいと言えるでしょう。

個人向け国債をおすすめする人

個人向け国債をおすすめする人として、次のような人が挙げられます。

リスクの低い投資先を探している人

個人向け国債をおすすめする人として、リスクの低い投資先を探している人が挙げられます。

個人向け国債は、国が発行しており元本割れの心配がないため、非常にリスクの低い投資先です。

ある程度の資産を築き、あとは低リスクで運用したいという方には個人向け国債がお勧めできます。

利息を定期的に受け取りたい人

利息を定期的に受け取りたい人にも、個人向け国債がおすすめです。

個人向け国債を購入した場合、毎年発行月と半年後の15日(年2回)に利息が定期的に受け取れます。

例えば、「固定3年」を3,000万円購入した場合、1回につき約15万5,000円(税引後)の利子を受け取れます。

毎年約31万円の利子を受け取れるということです。

3年間で6回受け取れるため、受取利子総額は約93万円(税引後)になります。

資金が必要なタイミングを把握できている人

資金が必要なタイミングを把握できている人にも、個人向け国債がおすすめです。

「固定3年」「固定5年」「変動10年」の3タイプがあり、資金が必要なタイミングで元本が返還されるようにできるからです。

例えば、子どもの教育費として必要な時期を見越して個人向け国債を購入しておくことができます。

株や投資信託で運用をすると、資金が必要になるタイミングでちょうど下落してしまうこともあるでしょう。

その点、元本が保証されていて、年間2回利息を受け取ることができ、満期できっちり償還される個人向け国債は計画を立てやすい運用先なのです。

多額の資産を運用したい人

個人向け国債をおすすめする人として、多額の資産を運用したい人が挙げられます。

購入限度額の上限がなく安全性が高いほか、半年ごとに利息が受け取れるからです。

例えば、「固定5年」を1億円購入した場合、半年ごとに約63万円(税引後)の利息が受け取れます。

利率は低いですが、高額の投資ができる人ほど受け取れる利益も多くなります。

また、高額資産は増やすことよりも守ることが優先されるため個人向け国債が投資先として適していると言えるでしょう。

銀行が個人向け国債を勧めない理由

銀行の窓口で資産運用の相談をしても、個人向け国債を積極的に勧められることは少ないでしょう。その理由は、銀行側の収益性が低いからです。

- 販売手数料がほぼゼロ

国債の販売では銀行に入る手数料がごくわずか - 継続的な収益が見込めない

投資信託のような信託報酬(運用管理費用)がないため、保有期間中の収益がない - 解約手数料もない

中途換金時も銀行には手数料が入らない

一方で、投資信託や外貨建て保険は販売手数料が高く、銀行にとって収益性の高い商品です。そのため、銀行は個人向け国債よりもこれらの商品を優先的に勧める傾向があります。

ただし、銀行が勧めない=悪い商品というわけではありません。個人向け国債は元本保証で手数料もかからないため、安全性を重視する方には適した選択肢です。

重要なのは、銀行員の勧めではなく、自分の投資目的やリスク許容度に合った商品を選ぶことです。

個人向け国債をおすすめしない人

個人向け国債をおすすめしない人として、次のような人が挙げられます。

高利回りを目指す人

個人向け国債をおすすめしない人として、高利回りを目指す人が挙げられます。

とにかく利回りが低いことが個人向け国債の最大のデメリットです。

インフレ率よりも低いため、利息を受け取っていたとしても資産価値は目減りしていきます。

そのため、資産形成段階などある程度高い利回りを求めている方にはおすすめできません。

高利回りで本格的に資産を増やしたい方には、前年度に利回り17%以上の実績を持つヘッジファンド「アクション」がおすすめです。最低投資額500万円から、プロの運用で年利17%以上を目指せます。

アクションの運用実績と詳細を見る

途中で解約する可能性のある人

途中で解約する可能性のある人にも、個人向け国債はおすすめできません。

購入後1年経過しないと解約や中途換金はできず、解約・中途換金する場合も中途換金調整額が差し引かれるからです。

中途換金調整額とは、「直前2回分の利子(税引前)相当額×0.79685」で求めた金額です。

元本割れするリスクはないものの、解約・中途換金する際に中途換金調整額が差し引かれるため、利息が少なくなってしまいます。

個人向け国債に投資する場合は、あくまで余裕資金で満期まで保有するのが理想です。

債務不履行のリスクを許容できない人

債務不履行のリスクを許容できない人にも、個人向け国債はおすすめできません。

日本が経済的に破綻するはずがないと多くの人が思っているものの、日本の債務残高はGDPの2倍を超えています。

そのため、個人向け国債を購入した場合、元本が償還期日に返還されない可能性があるからです。

債務不履行のリスクを許容できない人は、個人向け国債は向いていません。

長期的な資産形成をしたい人

長期的な資産形成をしたい人にも、個人向け国債はおすすめできません。

何回でも購入できるため長期的に運用でき、定期預金よりも利回りが高いものの、株式投資や投資信託より利回りが低いからです。

つまり、長期的に運用したとしても大きく資産形成ができないのです。

そのため、個人向け国債は長期的な資産形成をしたい人にはおすすめできません。

長期的な資産形成を本気で考えるなら、安定して資産を大きく増やせるヘッジファンド「アクション」を検討してみてください。年利17%以上の実績で、国債以上の利回りが期待できます。

長期投資に最適なアクションの詳細を見る

個人向け国債の購入方法を解説

個人向け国債の購入方法について、次の点を解説します。

購入できる時期

個人向け国債は3種類(「固定3年」「固定5年」「変動10年」)とも毎月購入でき、募集期間が設けられています。

具体的な募集期間は、「月初の発行条件の公表日の翌営業日から月末営業日まで」の期間です。

発行条件とは、個人向け国債の「利率」「利払日」「募集期間」「発行日」などのことです。

年12回購入できる時期があるため、ある程度購入したいときに購入できると言えます。

購入方法

個人向け国債の購入方法は、次のとおりです。

- 証券会社や銀行、郵便局をチェック

- 口座開設

- 購入の申込み

個人向け国債は、証券会社をはじめ銀行、信用金庫、農協、ゆうちょ銀行などの金融機関で購入できます。

詳細は、財務省の公式サイト「取扱金融機関一覧」で確認可能です。

購入したい金融機関が決まったら、国債専用の口座開設を申し込みます。

本人確認書類として、マイナンバーカードや運転免許証、印鑑などが必要です。

口座を開設したら、個人向け国債の申込みをします。

購入代金や預金通帳などが必要です。

以上が、個人向け国債の購入方法です。

購入する際の注意点

個人向け国債を購入する際の注意点として、次の3点が挙げられます。

- 預金保険制度の対象外

- クーリング・オフの対象外

- 利子には税金がかかる

個人向け国債は、預金保険制度の対象外である点に注意が必要です。

預金保険制度とは、金融機関が破綻した場合に各預金者の元本1,000万円とその利息が保護される制度のことです。

対象外ということは、個人向け国債の利子や償還金が受け取れないのではないかと動揺する人もいるでしょう。

しかし、金融機関が破綻したとしても、個人向け国債の利子や償還金は受け取れます。

なぜなら、個人向け国債の権利は維持されるからです。

さらに、クーリングオフの対象外でもあります。

クーリングオフとは契約後8日以内であれば、申込みを解除できる制度のことです。

個人向け国債はクーリングオフできないため、購入する際はよく考えてから行いましょう。

加えて、個人向けの国債の利子や売却益には税金がかかるため、要注意です。

具体的には、利子は利子所得、売却益は譲渡所得として20.315%の所得税などがかかります。

購入する際のおすすめ証券会社

個人向け国債を購入する際におすすめの証券会社として、次の2社が挙げられます。

- SBI証券

- 楽天証券

SBI証券、楽天証券ともオンラインで購入手続きができる点がメリットです。

不定期にキャンペーンも実施しています。

ゆうちょ銀行で国債を買うデメリット・注意点

ゆうちょ銀行は全国に窓口があり、個人向け国債を購入しやすい金融機関の一つです。しかし、いくつかのデメリット・注意点があります。

- キャンペーンが少ない:証券会社と比べてキャッシュバックキャンペーンなどが少ない傾向

- ネット購入の利便性:ゆうちょダイレクトでの購入は可能だが、証券会社のアプリと比べると操作性に劣る場合がある

- 他の金融商品との連携:証券会社のように株式や投資信託と一元管理しにくい

ただし、ゆうちょ銀行で購入しても個人向け国債の商品性(金利・元本保証など)は同じです。窓口で対面サポートを受けたい方や、近くに証券会社がない方にはゆうちょ銀行での購入も選択肢となります。

キャンペーンを重視する方は、SBI証券や楽天証券などのネット証券がおすすめです。

個人向け国債キャンペーンの注意点・リスク

多くの証券会社や銀行では、個人向け国債の購入時にキャッシュバックキャンペーンを実施しています。しかし、キャンペーン目当てで購入する際にはいくつかの注意点があります。

- 最低購入金額の条件:キャッシュバックを受けるには50万円以上、100万円以上などの条件がある場合が多い

- 1年間の換金制限:キャンペーン特典を受け取っても、1年間は中途換金できないため資金が拘束される

- キャッシュバック率の実質利回り:例えば100万円購入で1,000円のキャッシュバックは年率換算で0.1%程度。利子と合わせても高利回りとは言えない

- 口座開設が必要:キャンペーン目当てで複数の金融機関で購入すると、口座管理が煩雑になる

キャンペーンは「おまけ」程度に考え、あくまで国債自体の利回りや自分の資金計画に合っているかを優先して判断しましょう。

より高利回りを目指すならオルタナティブ投資を検討しよう

より高利回りの運用を目指すなら、オルタナティブ投資を検討しましょう。

オルタナティブ投資とは、伝統的な投資先である株式や債券に対して非伝統的な資産などへの投資手法のことです。

オルタナティブ投資として、次の2つが挙げられます。

それぞれについて、解説します。

プライベートデットファンド

プライベートデットファンドとは、銀行以外の主体が成長が期待できるものの、銀行融資が難しい企業に対して融資するファンドのことです。

企業に対しては、ローンの形で融資し利子収入を得ることで利益を上げます。

融資した企業が倒産する可能性があるため、高いリスクがあります。

例えば、プライベートデットファンドとして合同会社ハイクア・インターナショナル(ハイクア社)が挙げられます。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

プライベートデットファンドについて詳しく知りたい場合は、以下の記事をご覧ください。

ヘッジファンド

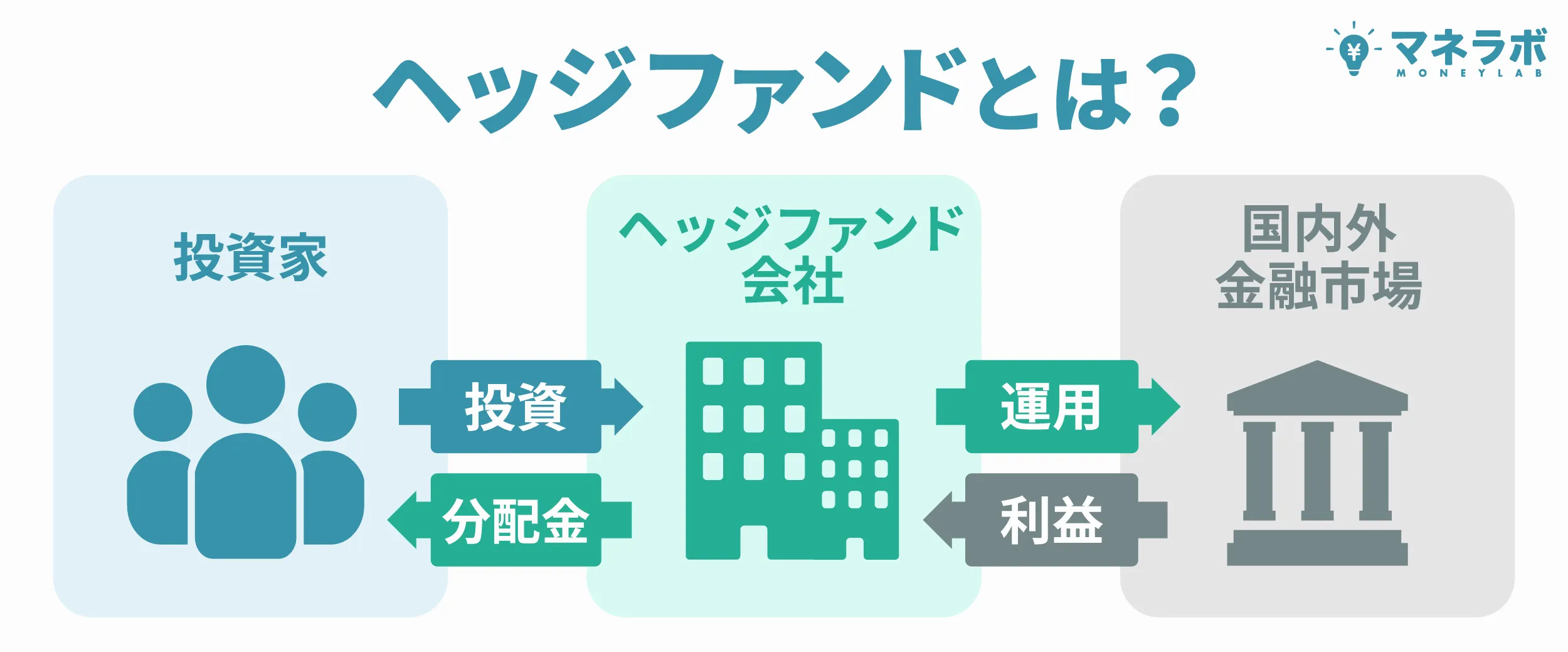

ヘッジファンドとは、市場の変動に関係なく利益を得ることを目的としたファンドのことです。

リスクを避けながら運用することが最も大きな特徴であり、限られた投資家に出資を募る私募形式を取っています。

先物取引などのデリバティブ取引を積極的に活用しながら、株式、債券、為替などの幅広い資産に投資します。

デリバティブ取引を積極的に活用するのは、市場の変動リスクを軽減するためです。

ヘッジファンドとして、アクション合同会社やGFマネジメント合同会社が挙げられます。

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、事業投資やWeb3分野への投資、ファイナンスで利回りを追求しているヘッジファンドです。

投資対象が幅広くポートフォリオに分散性があるため、アクションの運用実績は極めて堅調です。

- 年利17%超の高リターン

-

昨年度は年利17.35%という驚異的な実績を達成。1,000万円の出資で年間170万円以上のリターンが期待できます。

- プロの判断による分散投資

-

金融業界30年以上の経験を持つ代表が、事業投資・Web3・ファイナンスの3領域へ最適な配分で運用。リスクを抑えながら高利回りを実現します。

- 下落相場に強い運用力

-

2024年8月の日経平均12%急落時も月間+2.3%のプラスを維持。市場環境に左右されにくい安定した運用が強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

昨年度の実績である年利17%をベースにシミュレーションしてみましょう。

出資額別の年間リターン

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

優秀な役員陣

アクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

なぜ下落相場に強いのか

2024年8月、日経平均株価は12%もの急落を記録しました。多くの投資家が損失を被る中、アクション合同会社は月間+2.3%のプラスを維持。この下落耐性こそ、アクションの大きな強みです。

一般的な投資信託やヘッジファンドは、株式や債券など金融市場と連動する資産が中心です。そのため、市場全体が下落すれば、運用成績も悪化しやすい構造にあります。

一方、アクションは以下の3領域に分散投資しています。

| 投資領域 | 市場連動性 | 特徴 |

|---|---|---|

| 事業投資 | 中 | 企業価値向上による長期的なリターン |

| Web3事業 | 低〜中 | 株式市場とは異なる値動き |

| ファイナンス | 低 | 短期与信・ファクタリングで安定収益 |

特にファイナンス領域は、株式市場の上下に関係なく貸付利息やファクタリング手数料が収益源となるため、相場急変時のクッション役を果たします。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

その他のヘッジファンドについては、以下の記事で紹介しています。

個人向け国債についてよくある質問

個人向け国債についてよくある質問に回答します。

固定金利と変動金利どちらがいい?

個人向け国債において固定金利と変動金利のどちらがいいかは、金利の変動状況によります。

金利上昇局面では変動金利(「変動10年」)のほうが有利で、金利下落局面では固定金利(「固定3年」「固定5年」)のほうが有利だからです。

例えば、金利が上昇すると「変動10年」の金利も上がるため利息も増えます。

そのため、変動金利のほうが有利です。

一方で、金利が下落すると「変動10年」の金利も下がるため、利息が減ります。

この場合、固定金利のほうが有利になります。

個人向け国債の今後の見通しは?

個人向け国債の金利は、日銀の金融政策正常化により上昇傾向が続いています。

2025年12月に日本銀行が政策金利を0.75%に引き上げたことで、個人向け国債の金利も上昇しています。2026年2月募集分では、変動10年が1.48%、固定5年が1.66%、固定3年が1.39%と、前月からさらに上昇しました。

市場では2026年中にさらなる利上げが予想されており、個人向け国債の金利も引き続き上昇する可能性があります。特に固定5年は1.66%と、個人向け国債の中で最も高い利率となっています。

ただし、金利が上昇してもインフレ率(2〜3%程度)を下回る可能性が高い点には注意が必要です。

買うタイミングはいつがいい?

個人向け国債を買うタイミングはいつがいいのかは、変動金利(「変動10年」)、固定金利(「固定3年」「固定5年」)によって違ってきます。

変動金利(「変動10年」)の場合、金利の低下から上昇に転じたときが買うタイミングです。

というのは、金利が上昇すれば「変動10年」の金利も上がるため、上昇した分利息が増えるからです。

一方、固定金利(「固定3年」「固定5年」)の場合、できるだけ金利が上昇しているときが買うタイミングになります。

できるだけ金利が高いときに購入すれば、満期時に高い金利で元本を受け取れるからです。

銀行が国債を勧めない理由は?

銀行が国債を勧めないのは、銀行側の収益性が低いからです。

国債の販売手数料はほぼゼロで、投資信託のような信託報酬(運用管理費用)もありません。中途換金時も銀行には手数料が入らないため、銀行にとって収益につながりにくい商品なのです。

一方、投資信託や外貨建て保険は販売手数料が高く、銀行にとって収益性の高い商品です。そのため、銀行は個人向け国債よりもこれらの商品を優先的に勧める傾向があります。

また、顧客視点でも以下のようなデメリットがあります。

- 利回りが低い(1%台)

- 1年経過しないと中途換金できない

- インフレ率を下回るため実質的な資産価値が目減りする

ただし、銀行が勧めない=悪い商品というわけではありません。個人向け国債は元本保証で手数料もかからないため、安全性を重視する方には適した選択肢です。

国債で一番安全な国はどこ?

国債で一番安全なのは、米国債です。

- 米ドルは基軸通貨であるため、信用力が高い

- 米国の株式市場は、時価総額で世界最大の市場であるため

- 世界中の投資家が中核資産として保有しているから

S&PとMoody’s(ムーディーズ)において、主な国の格付けは次のとおりです。

| 格付け会社 | S&P | Moody’s (ムーディーズ) |

|---|---|---|

| オーストラリア | AAA | Aaa |

| カナダ | AAA | Aaa |

| 米国 | AA+ | Aaa |

| 欧州連合 | AA | Aaa |

| 日本 | A+ | A1 |

参考:信用格付 – 国のリスト(Trading Economics)

日本は、米国以外の国で最も多く米国債を保有しています。

今、個人向け国債を買うべきか?

金利上昇局面の今、個人向け国債を買うなら「変動10年」か「固定5年」がおすすめです。

2026年2月募集分では、変動10年が1.48%、固定5年が1.66%まで上昇しています。変動10年は半年ごとに金利が見直されるため今後の金利上昇の恩恵を受けられます。一方、固定5年は現時点で最も高い利率が満期まで確定するメリットがあります。

今後さらに金利が上がると予想するなら変動10年、現在の高水準を確定させたいなら固定5年という選び方ができます。

ただし、個人向け国債の金利は1.5%前後であり、インフレ率2〜3%を下回っている点は変わりません。資産を「増やす」目的であれば、より高利回りの投資先も検討すべきでしょう。

個人向け国債「変動10年」のデメリットは?

変動10年の主なデメリットは、金利低下リスクと10年間の資金拘束です。

- 金利低下リスク:将来金利が下がると、受け取る利息も減少する

- 運用期間が長い:満期まで10年間と長く、ライフプランの変化に対応しにくい

- 最初の1年は換金不可:発行後1年間は原則として中途換金できない

- 金利予測が困難:10年間の金利変動を予測することは難しく、不確実性が高い

ただし、変動10年には「下限金利0.05%」が保証されているため、金利がゼロやマイナスになることはありません。また、2026年2月募集分の初回適用利率は1.48%と、過去と比較しても高水準です。発行後1年経過すれば中途換金も可能です(調整額は差し引かれます)。

まとめ

本記事では、個人向け国債を買ってはいけない理由を解説するとともにメリットやおすすめする人・しない人などについても解説しました。

個人向け国債を買ってはいけない理由は、メリットよりもデメリット大きいためです。

最も大きなデメリットは、他の投資対象と比べて利回りが低いことです。

他にも、個人向け国債には次のようなデメリットがあります。

- 1年経過しないと中途換金できない

- 利率がインフレ率に負ける

このようなデメリットがあるため、銀行は顧客に個人向け国債を勧めないと言われています。

顧客にとって、リスクが高い金融商品と考えているからです。

ただし、国が発行している国債のため安全性が高く、元本割れのリスクがないなどのメリットもあります。

そのため、元本割れの心配がなくリスクの低い投資先を探している人にとって、個人向け国債は最適な金融商品です。

本記事が、個人向け国債の購入を検討する際の参考になれば幸いです。