「たわらノーロードS&P500はどんなファンド?」

「利回りや評判は?」

たわらノーロードS&P500は、低コストで米国株式市場に分散投資ができる、評価のインデックス型投資信託です。

とはいえ「たわらノーロード」シリーズの他の投資信託や、eMAXIS Slimシリーズなど、似たような特徴を持つ投資信託が多数あるため、どれを選ぶべきか迷う方も少なくありません。

そこで本記事では、「たわらノーロードS&P500」の利回り・手数料・特徴などを他の類似ファンドと比較しながら紹介し、メリット・デメリットや評判、口コミ評判まで幅広く取り上げていきます。

記事の最後には、近年注目を集めている「ヘッジファンド」についての解説も入れていますので、ご自身に合った投資先を探すヒントとして、ぜひ最後までご覧ください。

たわらノーロードS&P500とは?基本情報と特徴

まずは、「たわらノーロードS&P500」がどのような投資信託なのか、基本情報や特徴をわかりやすく整理してご紹介します。

運用の仕組みや方針、信託報酬、手数料などを知ることで、競合ファンドとの違いも理解しやすくなります。

運用会社は「アセットマネジメントOne」

「たわらノーロードS&P500」は、アセットマネジメントOneが運用する、低コストのインデックス型投資信託シリーズの一つです。

「アセットマネジメントOne」は、2016年にみずほフィナンシャルグループと第一生命ホールディングスなどの共同出資によって設立された日本最大級の資産運用会社で、株式・債券・不動産・オルタナティブ資産まで幅広い金融商品を提供しています。

特に同社の「たわらノーロード」シリーズは、業界最低水準(例:S&P500型で年率0.09372%)の信託報酬や、シンプルな商品設計、商品ラインナップの豊富さなどが高い評判を得ており、長期的な資産形成を目指す個人投資家から高い支持を集めています。

また、低コストで分散投資が可能なことから、つみたてNISA・NISA成長投資枠など非課税制度と組み合わせて利用する投資初心者〜中級者に非常に人気です。

現在は10種類の資産カテゴリーに対応し、全36種類のファンドが展開されています。

| 株式型 | 国内株式‥2ファンド 先進国株式‥6ファンド 新興国株式‥3ファンド 全世界株式‥1ファンド |

|---|---|

| 債券型 | 国内債券‥1ファンド 先進国債券‥2ファンド |

| リート型 (不動産投資信託) | 国内REIT‥1ファンド 先進国REIT‥2ファンド |

| バランス型 | 14ファンド |

| テーマ型 | 4ファンド |

※ファンド名と連動する指標を表示

※アセットマネジメントOneが提供している投資信託には他にも「投資のソムリエ」などがあります。

ファンドの概要(運用方針・手数料)と基準価額の推移

「たわらノーロードS&P500」は、たわらノーロードシリーズの中でも4番目に純資産総額が大きいファンドです。

米国の主要株価指数であるS&P500に連動し、信託報酬年率0.09372%という業界最低水準のコストで運用されるインデックス型投資信託として、投資家から高い支持を集めています。

インデックス型投資信託(インデックスファンド)は、株式や債券などの金融市場の代表的な指数に連動する運用を行い、市場平均のリターンを目指すシンプルな投資信託です。

たわらノーロードS&P500の場合は、米国を代表する株価指数であるS&P500に連動することを目指し、米国の大型優良企業500社に広く分散投資を行っています。

| 投資対象 | 米国株式市場 |

|---|---|

| 連動指数 | S&P500指数 (為替ヘッジなし) |

| 基準価額 (2025/7/16) | 17,653円 |

| 純資産額 (2025/7/16) | 1,364億円 |

| 設定日 | 2023年3月30日 |

| 決算日 | 年1回 (毎年10/12) |

| 分配金 | 2023年:0円 2024年:0円 |

| 信託報酬手数料 | 年率0.09372% (税込) |

以下は、たわらノーロードS&P500の設定~2025/7/16時点までの基準価額の推移チャートです。

S&P500は2022年後半〜2023年前半にかけて、インフレや金利上昇の影響で一時的に下落しましたが、「たわらノーロードS&P500」設定(2023年3月)以降は米国株式市場が回復基調となり、2025年7月時点で基準価額・純資産額ともに過去最高水準に近づいています。

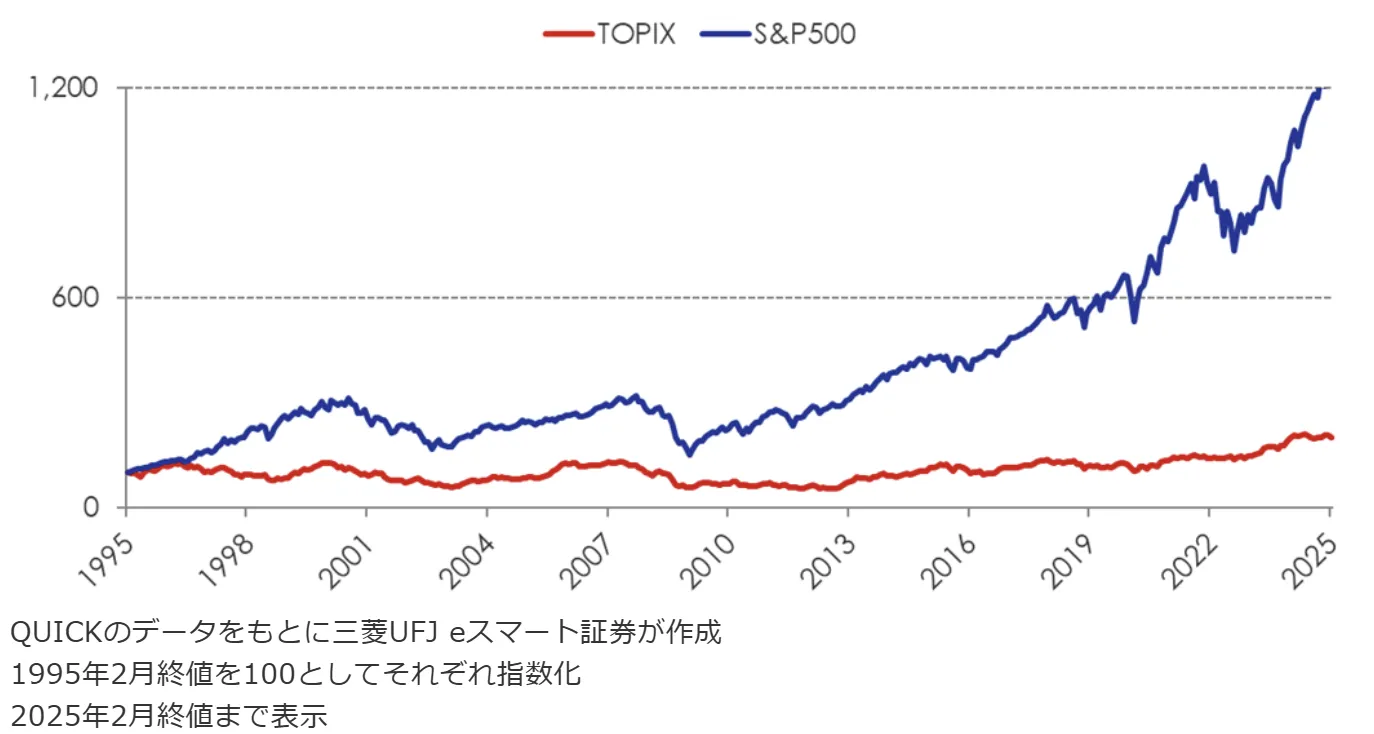

日本株と米国株の代表的な株価指数を長期的に比較すると、両者のパフォーマンスには明確な差が見て取れます。

日本の株式市場(TOPIX)も近年は回復基調にあるものの、長期的に見ると成長率は緩やかで、依然として横ばい傾向が続いています。

一方、米国市場(S&P500)はリーマン・ショック以降も堅調に成長を続け、30年スパンで見た場合のリターンに大きな差が生じています。

どれがいい?競合インデックスファンドとの最新利回り比較

日本で買える投資信託は約6,000本あり、そのうちおよそ30%がインデックスファンドに分類されます。

参考:投資信託協会|統計データ

インデックスファンドは、S&P500やTOPIXといった市場の代表的な指数に連動するシンプルな運用スタイルゆえ、どのファンドを選んだらよいのか決め手に欠ける場合も多いようです。

ここでは、たわらノーロードS&P500のパフォーマンスを、投資信託ランキングなどで上位にランクインする人気インデックスファンドと比較して、投資の優位性があるのかを確認してみましょう。

EMAXIS Slim米国株式(S&P500)と比較

「EMAXIS Slim米国株式(S&P500)」は、三菱UFJアセットマネジメントが運用するインデックスファンドで、「たわらノーロードS&P500」と同様にS&P500指数への連動を目指して運用されています。

| たわらノーロード S&P500 | EMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 基準価額 | 17,653円 | 33,878円 |

| 純資産総額 | 1,364億円 | 78,034億円 |

| 設定日 | 2023年3月30日 | 2018年7月3日 |

| 連動指数 | S&P500 配当込み/円換算ベース | S&P500 配当込み/円換算ベース |

| 為替ヘッジ | なし | なし |

| 決算日 | 年1回 (10/12) | 年1回 (4/25) |

| コスト | 購入時手数料 : なし 信託報酬 : 0.09372% 信託財産留保額 : なし | 購入時手数料 : なし 信託報酬 : 0.0814% 信託財産留保額 : なし |

| 運用実績 (過去1年) | リターン : +2.27% リスク : 20.23% シャープレシオ : 0.16 | リターン : +2.32% リスク : 20.23% シャープレシオ : 0.16 |

※基準価額・純資産総額は2025年7月16日時点

※運用実績は2025年6月末時点

基準価額や純資産総額はEMAXIS Slim米国株式(S&P500)の方が大きいですが、これはEMAXIS Slim米国株式(S&P500)の方が運用期間が長い(設定8年目)ことが主な理由です。

注目して比較すべき点は、表内に赤字で示した投資コストと運用成績です。

まずコスト面ですが、投資信託ではファンドマネージャーに資産運用を任せるため、「信託報酬」などの運用管理費用がかかります。

両者の信託報酬は、S&P500連動型インデックスファンドの中でも最安水準にあり、当初はともに年率0.09372%でしたが、「eMAXIS Slim米国株式(S&P500)」は2024年1月に年0.08140%へ信託報酬を引き下げ、現在は両者の間に0.01232%の差が生じています。(参考:日本経済新聞|国内最大投信「スリムS&P500」手数料下げ)

また、実際の運用では信託報酬以外のコストもかかるため、総経費率の比較がより実態を反映します。

両ファンドの総経費率

たわらノーロードS&P500:年0.13%(2025年7月16日付の最新の交付目論見書より)

EMAXIS Slim米国株式:年0.10%(信託報酬引下げ前 ※値下げ後の総経費率は未公表)

このように、信託報酬を値下げする前でも、総経費率は若干EMAXIS Slimの方が割安です。

次に運用成績についてですが、表に記載のリターンはコストを差し引いた後の数値です。

両ファンドはともにS&P500に連動する設計であるため、リターンもほぼ同等ですが、前述のコストの差などによりEMAXIS Slim米国株式(S&P500)の方が約0.05%リターンが高くなっています。

この0.05%の利回りの差による利益への影響を、簡単にシミュレーションしてみると、

100万円を運用していた場合、

100万円×0.05%=500円

年間ではわずかに感じるかもしれませんが、運用額が増えたり、長期間にわたって投資を続けたりすると、その差は徐々に大きくなっていきます。

結論、これまでの運用から判断する限りでは、EMAXIS Slim米国株式(S&P500)に対し、たわらノーロードS&P500に顕著な優位性があるとは言えないでしょう。

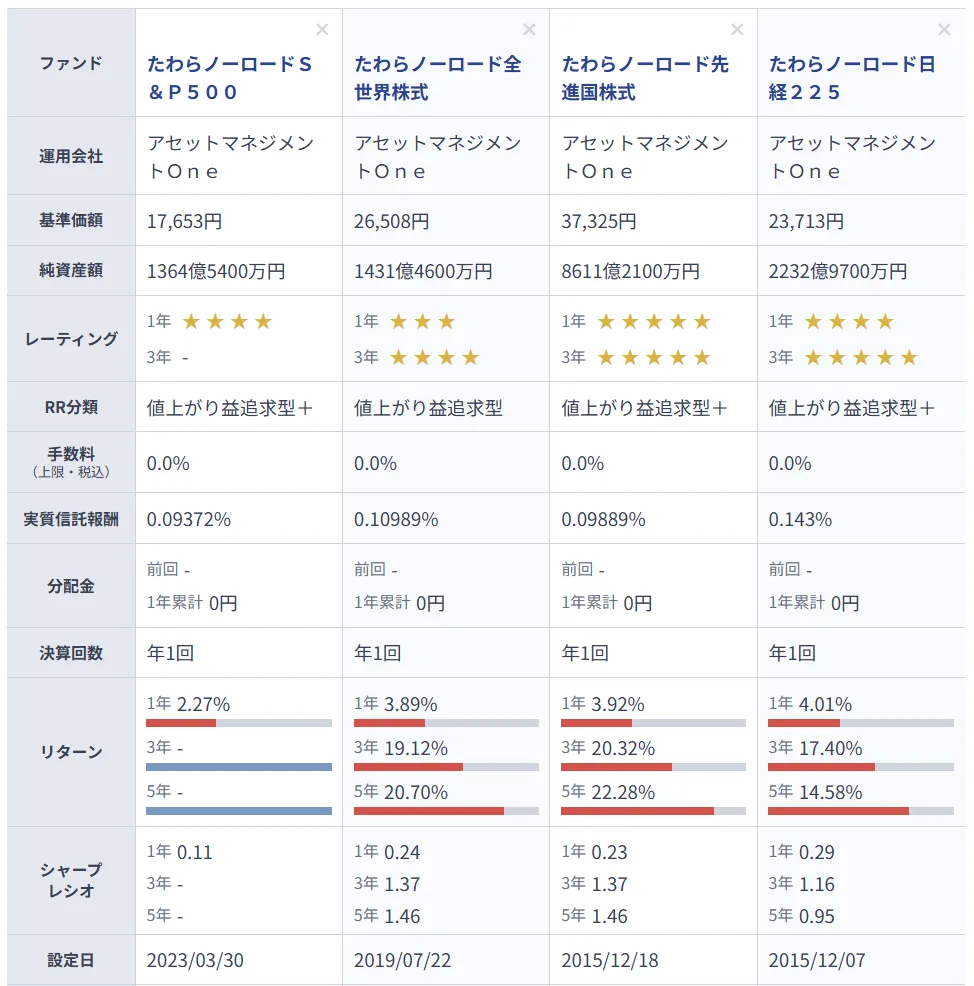

たわらノーロード人気3ファンド (全世界株式 / 先進国株式 / 日経225)と比較

全36本あるたわらノーロードシリーズの中でも、以下の4本は1000億円超の純資産を誇り、投資家からの評判も高い注目ファンドです。

たわらノーロード先進国株式

(MSCIコクサイ・インデックス 配当込み/円ベース/H無)

たわらノーロード全世界株式

(MSCIオール・カントリー・ワールド・インデックス 配当込み/円ベース/H無)

たわらノーロード日経225

(日経平均トータルリターン・インデックス)

たわらノーロードS&P500

(S&P500 配当込み/円ベース)

※括弧内は連動指数

※いずれも為替ヘッジなし

ここでは、たわらノーロード「全世界株式」「先進国株式」「日経225」の人気3ファンドと「S&P500」とパフォーマンスを比較してみましょう。

※基準価額・純資産総額は2025年7月16日時点

※運用実績は2025年6月末時点

ファンド名からも分かる通り、4ファンドの主な違いは投資対象市場の違いです。

「たわらノーロードS&P500」は米国株、「全世界株式」は新興国を含む世界全体、「先進国株式」は日本を除く先進国、「日経225」は日本経済新聞社が選定した東証プライム市場の主要225銘柄にそれぞれ投資します。

いずれも分配金を出さず、長期的な値上がり益を重視する運用スタイルを採用していますが、中でも「先進国株式」は純資産額約8,611億円と際立っており、投資家の先進国市場への成長期待の強さがうかがえます。

信託報酬は、投資対象の広さや指数の構成ルールによって異なり、たわらノーロードでもS&P500のような単一市場型より、「先進国株式」や「全世界株式」の方がやや高く、「日経225」のような特殊指数型が最も高くなっています。

読者の皆さんが特に気にされているリターンについては、たわらノーロードS&P500は設定から日が浅く、過去1年分の運用実績しか比較できないため、ここでは各ファンドが連動する指数のパフォーマンスを比較してご紹介します。

| 連動指数 | 項目 | 過去5年 | 過去10年 | 過去15年 |

|---|---|---|---|---|

| S&P500 (配当込み/円) | リターン | 22.8% | 15.1% | 18.4% |

| リスク | 16.1 | 17.3 | 16.9 | |

| シャープレシオ | 1.4 | 0.9 | 1.1 | |

| MSCI オール・カントリー・ワールド・インデックス(配当込み/円) | リターン | 21.2% | 12.4% | 14.9% |

| リスク | 14.8 | 16.4 | 16.5 | |

| シャープレシオ | 1.4 | 0.8 | 0.9 | |

| MSCI コクサイ・インデックス(配当込み/円) | リターン | 22.6% | 13.5% | 16.2% |

| リスク | 15.7 | 17 | 17.1 | |

| シャープレシオ | 1.4 | 0.8 | 0.9 | |

| 日経平均トータル リターン | リターン | 12% | 6.9% | 10% |

| リスク | 15.6 | 16.6 | 16.7 | |

| シャープレシオ | 0.8 | 0.4 | 0.6 |

表の通り、過去5年・10年・15年の期間では、4つの指標の中でS&P500が最もリターンを上げています。

MSCIオールカントリーやMSCIコクサイは分散性に優れ、米国単体よりリスク軽減が期待できるとされますが、過去のパフォーマンスを見る限り、その効果は限定的のようです。

また、シャープレシオ(リスクあたりのリターン効率)を比較しても、S&P500が全期間で最も高い数値を示しており、効率よく利益を上げられてきたことが分かります。

投資コストの面でも、先進国株式や全世界株式よりS&P500の方が割安であることから、総合的に見て「たわらノーロードS&P500」がコスト対パフォーマンスを重視する投資家にとってはもっともおすすめな選択肢といえるでしょう。

もっとも、過去1年に限ればS&P500のリターンはやや伸び悩み、為替や地域別の株価動向の影響を受けた日経225が好成績を収めていますし、通貨分散や地域分散の観点からは、全世界株式を選ぶという判断も十分に考えられます。

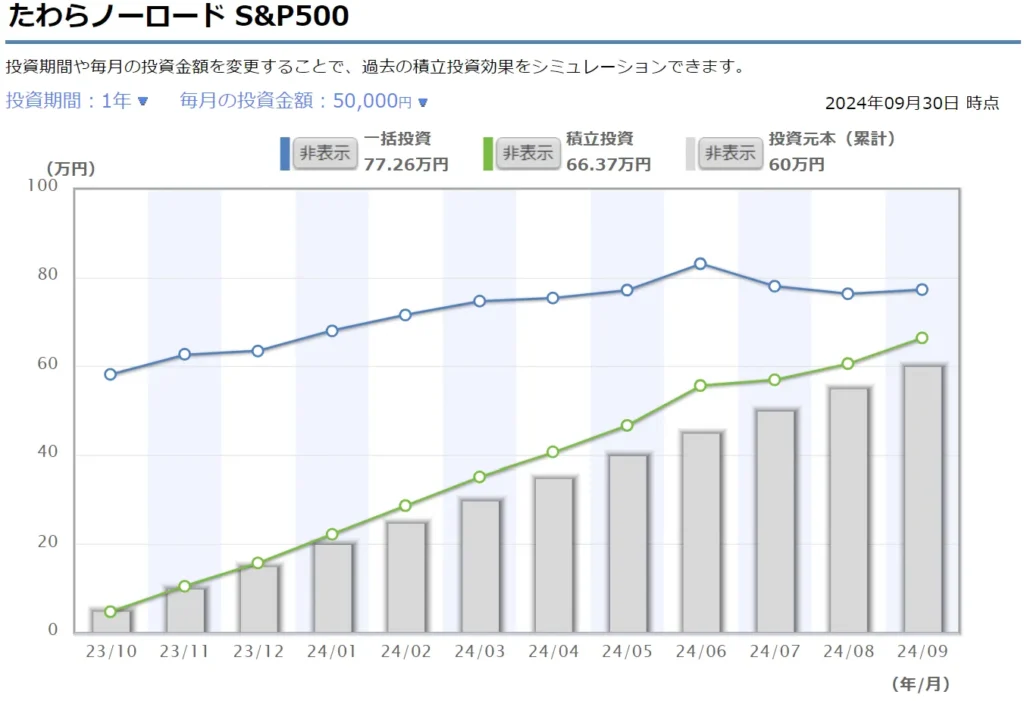

NISAやつみたてNISAを利用した場合の運用成果シミュレーション

たわらノーロードS&P500は、「NISAつみたて投資枠」と「NISA成長投資枠」のいずれでも対象ファンドに指定されています。

NISA口座で投資信託を運用すれば、一定の条件内で運用益が非課税となるため、手元に利益が残りやすくなります。

NISAを利用して、非課税でたわらノーロードS&P500に投資した場合の利益をシミュレーションしてみると、

年間総額60万円を投資する場合

一括投資(60万円を一度に投資)‥

1年の運用利益は約17.26万円

(17.26万円×20.315%=約35,050円の税金が節税できる)

積立投資(月々5万円ずつ)‥

1年の運用利益は約6.37万円

(6.37万円×20.315%=約12,940円の税金が節税できる)

というシミュレーションになります。

※シミュレーションは過去の運用利回りをもとに行っており、今後の利回りを確実に予想するものではありません。

たわらノーロードS&P500に関する掲示板やSNS上での口コミ評判

投資信託を選ぶ際には、実際に投資している人の口コミや評判も重要な判断材料になります。

たわらノーロードS&P500は比較的新しいファンドであるため情報は限られますが、SNSやYahoo!ファイナンス掲示板などでは、少しずつ利用者の声が集まりつつあります。

ここでは、実際の口コミ評判に加え、S&P500指数の特徴に関する意見も併せて紹介しますので、ファンド選びの参考にしてみてください。

ファンド運用に関する口コミ評判

運用報告書見ると実質的な信託報酬費は0.1%超えてませんか?

引用元:Yahoo!JAPANファイナンス|たわらノーロード S&P500【47318233】の掲示板

公表されている信託報酬費と純資産額を見る限り総経費率が0.13%というのは相対的に他投信より高い(楽天0.09%、emaxisやiシェアーズ0.10%)と思って調べたら、純粋な信託報酬費0.0973%の中に売買手数料0.014%を含んでいませんね。実質的には0.113%。来年、どうしようかなぁ。

投稿日:2025年1月20日

上章でも解説した通り、たわらノーロードS&P500の実質コストは競合ファンドである「eMAXIS Slim S&P500」と比較すると若干割高です。

同一の指標に連動し、運用成績に差が出にくいインデックスファンド同士では、信託報酬などのコスト差が乗り換えの判断材料となりやすいことがうかがえます。

オルカンの中身は アメリカ株60%以上で劣化版S&P500ですよ。

引用元:Yahoo!JAPANファイナンス|たわらノーロード S&P500【47318233】の掲示板

オルカンとは名前だけで40か国くらいしか分散してないし

アメリカこければ他の国も連動してこけるから

このままS&P500でイイトオモウ。

どうしても分散したいならインド当たりのがまだマシ。

投稿日:2024年5月8日

この口コミ評判では、「オルカン(MSCIオール・カントリー・ワールド・インデックス)」に連動する投資信託は、結局は米国株に偏っており、分散性には限界があることが指摘されています。

本サイトでもオルカンに連動する投資信託として「たわらノーロード全世界株式」を比較対象として紹介しましたが、たわらノーロード S&P500よりも際立ってリスクが抑えられているとは言えない結果でした。

たわらノーロードS&P500は、eMAXISスリムと比べると半額に近いくらいの価格なので買いやすいと思います。

引用元:Yahoo!JAPANファイナンス|たわらノーロード S&P500【47318233】の掲示板

投稿日:2024年4月26日

この口コミ評判で指摘されている通り、両ファンドの基準価額(2025/7/16時点)は、たわらが17,653円、EMAXIS Slimが33,878円と、設立から短いたわらノーロードS&P500が圧倒的に安いです。

ただ、楽天証券やSBI証券などのネット証券などでは、100円程度の低額から購入できますし、基準価額が安いからといって、実質的な「買いやすさ」や「投資価値」が高まるわけではありません。

新NISAからのご参入のお陰かな😙

引用元:Yahoo!JAPANファイナンス|たわらノーロード S&P500【47318233】の掲示板

ずっと右肩上がり✨✨

押し目買いしたいけど

良い意味で全然来ない😆✨😆✨♥️

投稿日:2024年1月20日

たわらノーロードS&P500は、安定した利回り、分散性、コストの安さなどから、NISA成長枠・つみたてNISAにおすすめなファンドランキングで上位に上がることが多いようです。

特に2024年に新NISA制度が始まって以降は、「新NISAで購入した」「つみたてNISAから継続している」といった声も多く、NISA口座での定番ファンドとして支持されていることがうかがえます。

米国株式の短期的な見通しに関する口コミ評判

JPモルガンはS&P500の半年後の予想額を6600に引き上げた。

引用元:Yahoo!JAPANファイナンス|S&P 500【^GSPC】の掲示板 2025/06/28〜

エヌビディアを中心部に上へ上へと押し上げていく。

投稿日:2025年7月10日

2025年7月時点では、米国の主要金融機関がS&P500の年内上昇を予測する動きが相次いでおり、投資家の間でも「6600ポイント超え」に対する期待感が高まっています。

(参考:Bloomberg|ゴールドマン、S&P500目標値を再び引き上げ-ここ2カ月で2度目)

特にエヌビディアなどAI関連銘柄の好決算が指数を牽引しており、半導体やテックセクターを中心に「アメリカ経済の底堅さ」が再評価されている状況です。

ただし、2025年後半にかけては利下げタイミングやインフレ指標の変動、地政学リスクなどが市場の方向感に影響を与える可能性もあるため、一括投資よりも積立投資を通じてリスクを分散する姿勢が引き続き重要といえるでしょう。

米国株式の長期的な見通しに関する口コミ評判

まあ泣いても笑ってもSP500は10年で4倍くらいとチャートででてるんだから余計な事考える必要もない。10年ならまだ変動あるが20年9倍はガチだろう。

引用元:Yahoo!JAPANファイナンス|S&P 500【^GSPC】の掲示板 2025/06/28〜

投稿日:2025年7月11日

リーマンにも負けず

引用元:Yahoo!JAPANファイナンス|S&P 500【^GSPC】の掲示板 2025/06/28〜

コロナにも負けず

トランプ関税にも負けない最強の指数👍

投稿日:2025年7月12日

2025年7月現在、S&P500の長期的な成長力に対する投資家の信頼感は引き続き強く、多くの個人投資家が「10年で4倍」などの実績に基づいて長期保有の優位性を語る口コミ評判を残しています。

S&P500は、2008年のリーマンショックによる金融危機、2020年のコロナショックによる急落とその後の急回復、さらにはトランプ政権下の大型減税といった激しい経済環境の変動を経ても、長期的には堅調に成長を続けてきた実績があります。

こうした背景を踏まえ、「長期で見ればS&P500は信頼できる」「積立投資なら一時的な下落も気にしなくていい」といった口コミや評判が多く見られました。今後も短期的な値動きに左右されず、インデックス投資をコツコツと継続する投資家が増えていくと予想されます。

結局たわらノーロードS&P500は投資価値あり?投資メリット・デメリット

ここまで、たわらノーロードS&P500の基本的な特徴、競合ファンドとの比較、実際の口コミ評判の紹介などを通じて、総合的に本ファンドの魅力を見てきました。

これらの情報を踏まえて、あらためて「たわらノーロードS&P500」の投資メリットを整理してみましょう。

- 信託報酬が安い:信託報酬コストが非常に低いため、運用コストを抑えリターンを最大化できる

- S&P500指数に連動:世界最大の株式市場である米国市場の成長の恩恵を享受できる

- 分散投資:S&P500指数は500銘柄で構成されており、一銘柄に集中投資するリスクを分散できる

- 税制優遇:NISAを利用すれば非課税で運用できる

- 手軽に始められる:100円程度の少額から投資を始められ、自動積立も可能

- 知識や時間がなくてもできる:実際の運用は専門家が行うため、投資初心者や多忙な方でも取り組みやすい

一方で、実際に投資を検討する際には、メリットだけでなくリスクや注意点も踏まえて判断することが重要です。

たわらノーロードS&P500のデメリットも確認してみましょう。

- 為替リスク:S&P500指数はドル建てのため、円高が進めば、円建てでの評価額が下がる

- 市場リスク:株式市場全体が下落した場合、ファンドの価値も下落する

- 短期的な値動き: 短期的な視点で見ると、値動きが大きく、損失が出る可能性がある

- 下落相場に弱い:投資信託では空売りやレバレッジの利用が制限されるため、下落相場ではマイナス運用になりやすい

S&P500はドル建ての指数であるため、為替相場の影響を大きく受ける点には注意が必要です。円高が進むと、たとえ米国株の値上がり益があっても、円換算した評価額は目減りする可能性があります。

また、米国市場全体が不調に陥った場合には、S&P500に連動するファンドも一括して下落しやすく、分散投資の効果が限定的になるリスクもあります。

さらに、短期的な値動きが大きいため、相場の変動に不慣れな初心者の場合、タイミングによっては損失を被る可能性も否定できません。

加えて、インデックス型の投資信託ではレバレッジや空売りといった戦略が取れないため、下落相場では防御策が限定的になり、資産が目減りしやすい点も認識しておくべきでしょう。

以上のメリット・デメリットを踏まえると、たわらノーロードS&Pに適性のある方は以下のような方々でしょう。

- 低コストで投資信託を利用したい人

- 長期運用を前提としている人

- 手間暇を掛けずに手軽に分散投資したい人

- 投資元本が少なく少額から投資したい人

- 国内資産の利回りでは満足できない人

- 投資知識が十分ではなく、運用をプロに任せたい人

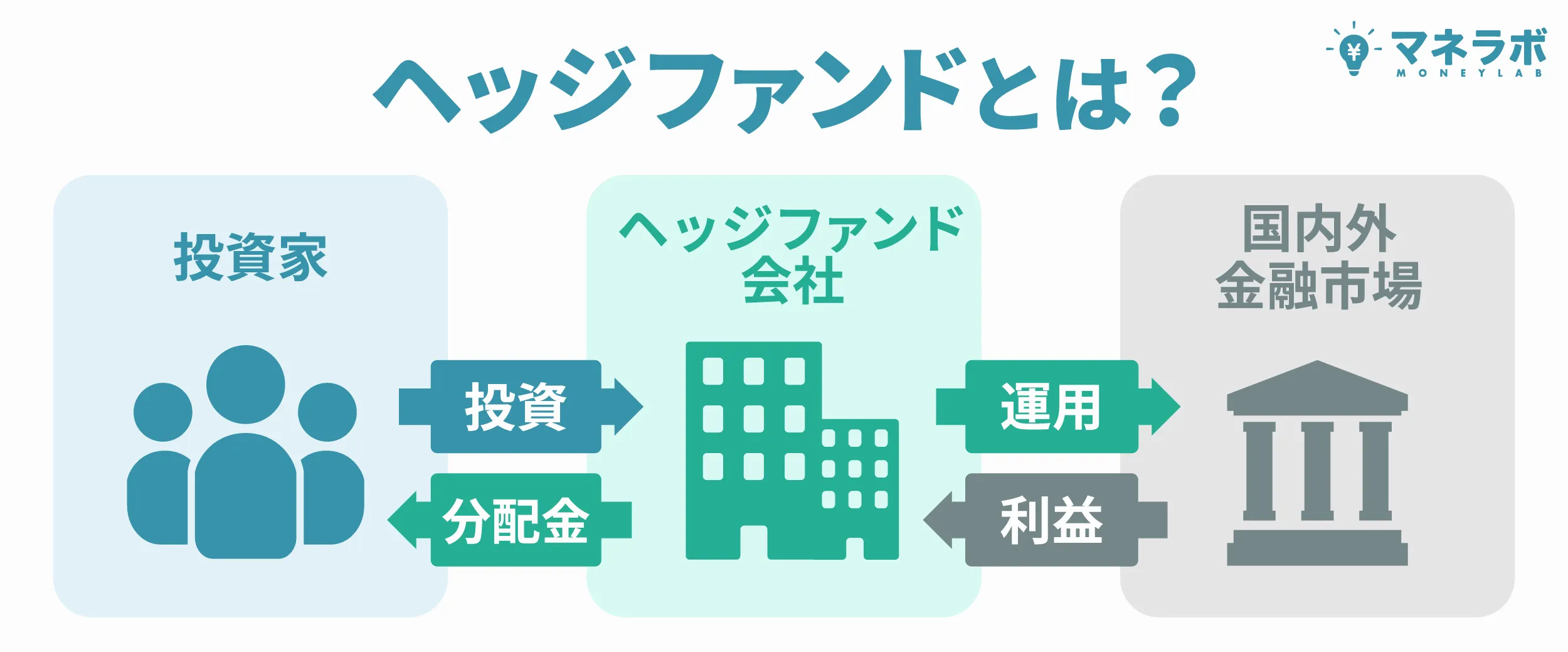

市場環境に左右されない運用を目指すならヘッジファンドもおすすめ

たわらノーロードS&P500は、「低コストで、手間なく成長性の高い米国株式市場に分散投資できる」投資先として、今後さらに利用者が増えると見込まれますが、一つ注意点を上げるとしたら下落相場における「脆弱性」でしょう。

インデックスファンドの多くは市場全体に連動するため、相場が下がれば基準価額も同様に下落します。

市場平均を上回る運用を目指すアクティブファンドもありますが、いずれも金融庁の規制上、運用手法に一定の制約があるため、相場の急変に柔軟に対応するのは難しいのが現実です。

その点、相場下落時にも柔軟な戦略でリスクを抑えやすいのが、近年注目されている「ヘッジファンド」です。

ヘッジファンドも、投資家から集めた資金をファンドマネージャーが一括で運用し、成果を分配する仕組みのため、初心者や多忙なビジネスパーソンでも手軽に取り組める投資手段です。

ヘッジファンドが下落相場に強い理由は、規制が比較的緩く、空売り・先物・オプションなど多様な金融商品を使った柔軟な戦略が可能な点にあります。

この自由度の高さから、年利10%以上の高いリターンを狙えるケースも多く、知識が少ない方でもプロの運用によって成果を期待できるのが魅力です。

以下は国内で投資可能なおすすめヘッジファンドの一例です。

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当 — 市場変動に左右されない安定収益

- 3ヶ月ごとの配当 — 年4回、定期的にキャッシュが手元に届く

- 500万円から投資可能 — ヘッジファンドとしては始めやすい金額設定

- ロックアップ期間なし — 資金が必要になればいつでも解約可能

- 手数料無料 — 運用手数料・成功報酬なしで配当をそのまま受け取れる

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

なぜ年利12%の配当が実現できるのか

ハイクアインターナショナルの配当原資は、融資先「SAKUKO Vietnam」が支払う貸付金利息です。つまり、SAKUKO Vietnamの事業が安定・成長していれば、投資家への配当も安定して継続されます。

SAKUKO Vietnamは2011年の設立以来、ベトナムで着実に事業を拡大してきました。

| 事業 | 店舗数 | 特徴 |

|---|---|---|

| SAKUKO Store (日本製品専門店) | 35店舗 | 会員数37万人、売上の99%がベトナム人顧客 |

| SAKURA Hotel (ビジネスホテル) | 2店舗 | 日本人ビジネスマン向けの安定需要 |

| Beard Papa (シュークリーム専門店) | 11店舗 | 永谷園グループ運営の人気ブランド |

グループ年商は約25億円。ベトナムの経済成長率は年6%前後で推移しており、国民の所得向上に伴い「安心・安全な日本製品」への需要は年々拡大しています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

2026年に株式上場予定

SAKUKO Vietnamは現在、ベトナムのUPCoM市場への上場準備を進めており、国家証券委員会に申請中です。

上場が実現すれば四半期ごとの決算開示が義務付けられ、事業の透明性がさらに向上。

投資家にとっては、融資先の経営状況をより詳しく確認できる安心材料となります。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、Web3事業・事業投資・ファイナンスなど複数領域へ分散投資することで高リターンを狙うヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 前年度 年利17.35%の実績:運用開始からわずか1年で驚異的なリターンを達成。

- 下落相場にも強い多角的戦略:2024年8月の日経平均12%急落時も月間成績はプラスを維持。特定領域に依存しない分散投資がリスクを低減しています。

- 金融畑出身の代表:代表の古橋 弘光氏は金融業界30年以上の経歴。顧問も外資の投資銀行での経歴があり信頼できるチームで運用されています。

- 500万円から投資可能:海外ヘッジファンドでは億単位が当たり前の中、個人投資家でも手が届く金額設定です。

- 運用状況が見える透明性:四半期レポートで実績を報告。代表自らYouTubeで運用方針を発信するなど、情報開示に積極的です。

なぜ高リターンを実現できるのか

アクション合同会社では、金融業界30年以上のキャリアを持つ代表・古橋弘光氏が、市場環境を見極めながら3つの投資領域への配分を柔軟に調整しています。

- ① 事業投資

-

成長が期待できる企業や事業に直接投資。経営への関与や株主としての権利行使を通じて、企業価値の向上を積極的に働きかけます。

- ② Web3事業

-

ETH/BTCマイニングやデジタルアセットローンなど、次世代のテクノロジー領域に投資。成長市場への早期参入で高いリターンを狙います。

- ③ ファイナンス

-

短期与信やファクタリングなど、金融サービス領域への投資。比較的安定したキャッシュフローを生み出し、ポートフォリオ全体のリスクを分散します。

代表の古橋氏の経験と専門知識に基づいた機動的な資金配分がアクションの強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

前年度の実績である年利17%をベースにシミュレーションしてみましょう。

\ 出資額別の年間リターン /

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

※年利17%で計算。実際の配当は運用成績により変動します。

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

まずは無料面談で詳細を確認

アクション合同会社では、出資を検討している方向けに無料の個別面談を実施しています。

- 過去の四半期レポートの閲覧

- 具体的な投資先・運用戦略の説明

- リスクと注意点の詳細

- 自分の資産状況に合った出資プランの相談

まずは面談で詳しい話を聞き、納得した上で投資判断をしてみてはいかがでしょうか。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメント合同会社は、ハイリターンを期待できる新興ヘッジファンドです。

- 平均年利29%の実績

- 直近5年の成長率は277%

- 500万円~投資相談可能

- 運用レポートは月1回発行

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

GFマネジメントの魅力として、高利回りである点が挙げられます。

GFマネジメントの投資家募集は2023年からですが、ファンドマネージャーによる運用はそれ以前から始まっており、平均年利29%、5年で277%という驚異的なパフォーマンスを発揮しています。

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

単純計算で1,000万円が3,770万円になる成長率です。

敏腕営業マンの田尻光太朗氏が設立、モルガンスタンレー出身のエリート金融マンがファンドマネージャーを務めています。

GFマネジメントは日本の大型株に注目したJ-Prime戦略を採用し、上記のような実績を残してきました。

面談では、具体的な投資事例や詳しい戦略、今後の方針を聞くことができます。

面談は無料でできますので、まずは公式サイトの問い合わせ窓口から予約をしてみてはいかがでしょうか。

興味のある方は、お問い合わせや資料請求等で詳しい情報をご確認されてみてください。

たわらノーロードS&P500の評判解説まとめ

たわらノーロードS&P500は、長期での米国市場の成長を期待する投資家にとって、手軽に少額から始められる優れた投資信託です。

信託報酬が低く、コスト面で優位性が高いため、特に長期の積立投資や分散投資を考えている人に向いています。

ただし、円高に進んだ場合の為替リスクや米国市場への依存度が高い点には注意が必要ですので、国内資産や株以外の資産クラスに分散投資するなど、リスク分散を考慮した運用を心掛けましょう。

またある程度資産の余裕のある方は、投資信託と既出のヘッジファンドを併用することで、相場の不調時にも収益性の高い運用が期待できます。

ヘッジファンドの特徴やランキングなどのより詳しい情報をご覧になりたい方は、以下の関連記事もご参考になさってください。

なお、たわらの投資信託と似たようにシリーズもののファンドとしてはセゾン投信などもあります。

セゾン投信は3つのファンドを運営しているので気になる方は参考にしてみてください。