「しんきんJリートオープンの運用実績は?」

「掲示板での口コミや評判を知りたい!」

「基準価額は一体はどこまで下がるの?」

しんきんJリートオープン(毎月決算型)は、Jリートへの分散投資を通じて、安定した分配金の支払いを目指す毎月決算型の投資信託です。

しかし、配当頻度の高い投資信託は、税負担の増加や、資産の成長が制限されるなど、全ての投資家に最適という訳ではありません。

そこで本記事では、Yahoo!掲示板などでの口コミ評判も参考にしながら、以下の内容を解説し、しんきんJリートオープンへの投資の是非を考えます。

- しんきんJリートオープンの特色と運用実績

- 掲示板やSNSでの口コミ評判

- しんきんJリートオープンの今後の見通し

しんきんJリートオープンとは?

まず初めに、しんきんJリートオープンの特色や運用の仕組みを簡単にご紹介します。

しんきんJリートオープンの概要を割愛したい方は、「しんきんJリートオープンの運用実績」または「しんきんJリートオープンの掲示板での口コミ評判」から読み進めて頂いても結構です。

しんきんJリートオープンの基本情報

しんきんJリートオープンは、しんきんアセットマネジメント投信株式会社が運用する投資信託で、日本国内の金融商品取引所に上場している不動産投資信託証券(J-REIT)を主要な投資対象としています。

REIT(Real Estate Investment Trust)は、日本語で「不動産投資信託」と訳される金融商品です。

投資家から集めた資金や金融機関からの借入をもとに、オフィスビル・住宅・商業施設・物流施設等の不動産を購入し、賃料収入や不動産価値の上昇による売買益を投資家に分配します。

リートの本場であるアメリカのUSリートと区別する目的で、日本の証券取引所に上場しているREITは「J-REIT(Jリート)」と呼ばれています。

Jリートは、東京証券取引所のREIT専用のセクションに上場しており、一般的な株式と同じように売買取引が可能です。

Jリート銘柄一例

日本ビルファンド投資法人

日本都市ファンド投資法人など

※全57銘柄(2025年3月時点)

Jリートに投資する「しんきんJリートオープン」を購入することで、投資家は実際に不動産物件を所有することなく、間接的に不動産に投資することができます。

ちなみに、運用会社のしんきんアセットマネジメント投信は、全国の信用金庫の中央金融機関である信金中央金庫が100%出資する子会社で、しんきんJリートオープンも、全国の信用金庫を通じて広く販売されています。

しんきんJリートオープンの運用目標

しんきんJリートオープンは「東証REIT指数(配当込み)」をベンチマークとし、アクティブファンドとして、これを中長期的に上回る運用成果を目指します。

東証REIT指数(配当込み)は、東京証券取引所に上場するすべてのJ-REIT銘柄を対象とし、時価総額の変動を指数化した株価指標です。

Jリート市場全体の動向を示し、不動産市場の景気や投資家の動向を把握するのに利用されます。

「配当込み」は、各Jリートから分配される配当を再投資したと仮定して算出され、実際の投資収益により近い値を示します。

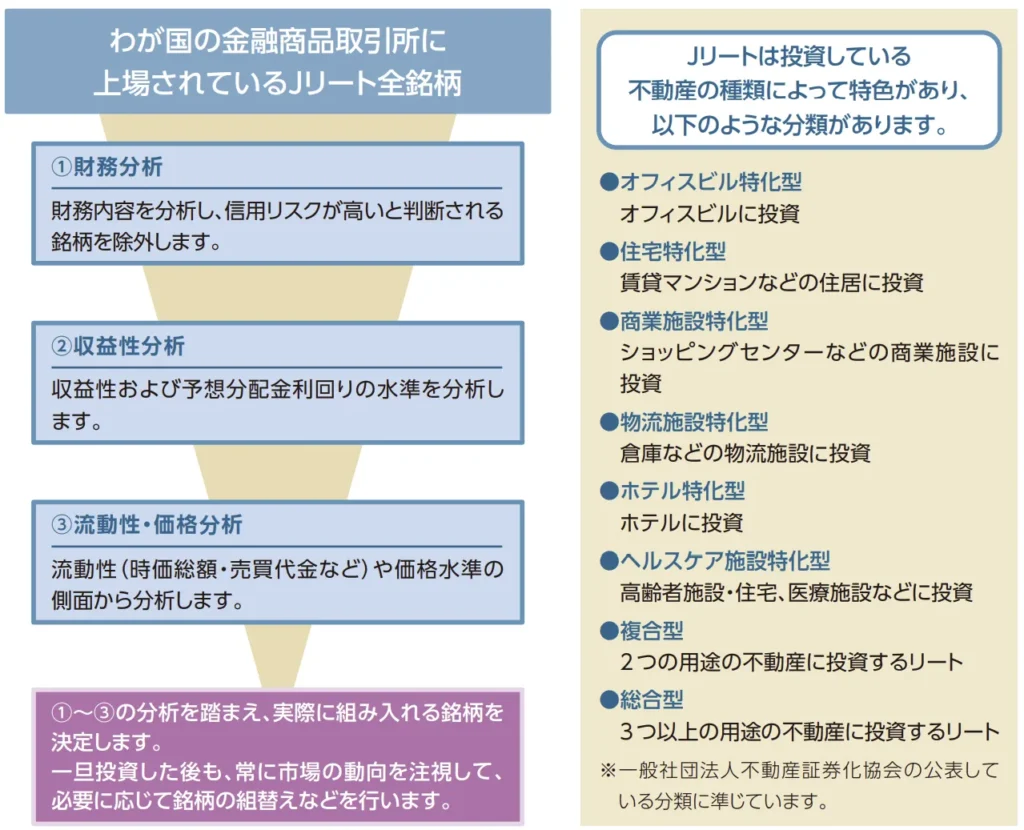

しんきんJリートオープンは、このベンチマークを超えるべく、全47種類(2025年3月現在)のJリート銘柄の中から、財務健全性・収益性・流動性・価格などを分析・評価した上で30~40銘柄を選定し、セクターや地域の分散を考慮しながら運用しています。

Jリート自体、複数の不動産に分散投資を行っていますが、しんきんJリートオープンはさらに複数のJリートに投資することで、より幅広くリスク分散を図ります。

しんきんJリートオープンの運用形態

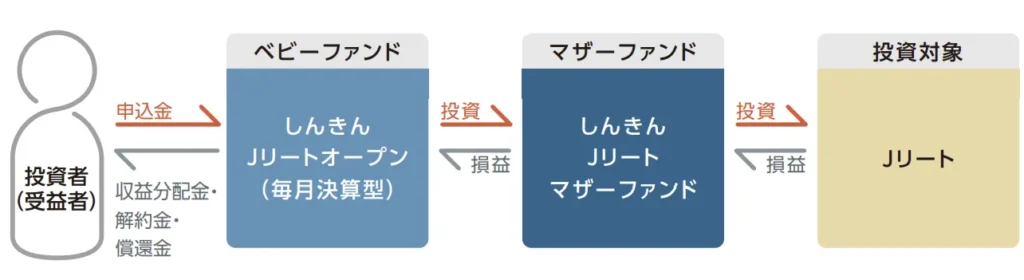

しんきんJリートオープンは、ファミリーファンド方式で運用されています。

ファミリーファンド方式とは、複数の投資信託(ベビーファンド)が共通のマザーファンドに投資し、マザーファンドが実際の運用を行う仕組みです。

※画像は「しんきんJリートオープン(毎月決算型)」の例ですが、その他のコースも全て「しんきんJリートマザーファンド」を通じて投資する 「ファミリーファンド方式」です。

しんきんJリートオープンは決算回数別に3種類

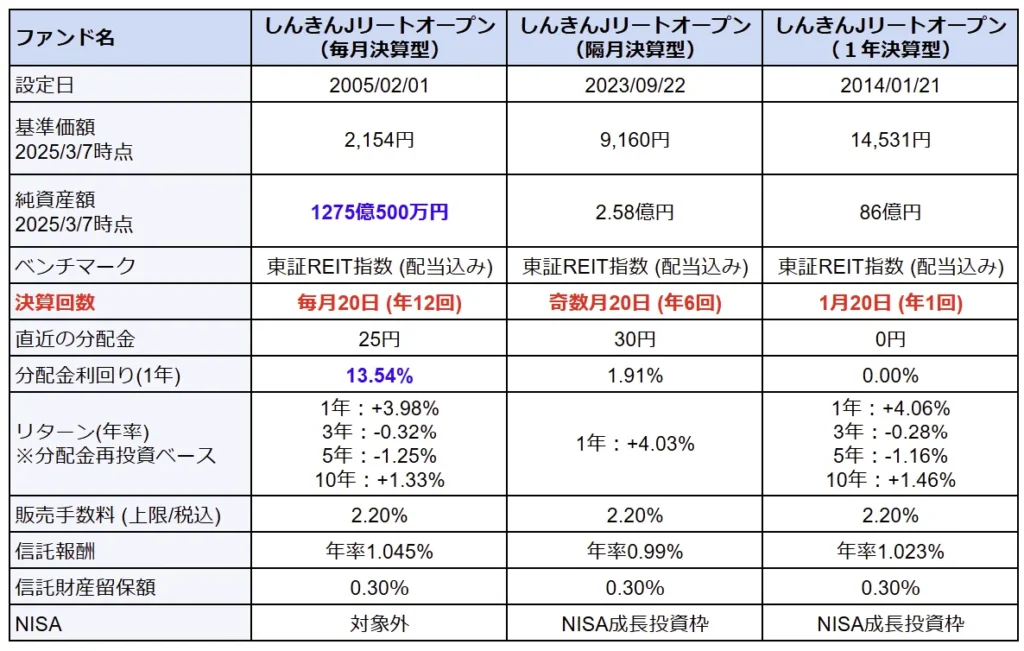

しんきんJリートオープンには、投資家のニーズに応じて、決算の頻度が異なる3つのタイプが用意されています。

- しんきんJリートオープン (毎月決算型)

- しんきんJリートオープン (隔月決算型)

- しんきんJリートオープン (1年決算型)

以下の表で、違いを簡単にCheckしてみましょう。

しんきんJリートオープンの3タイプで最も人気なのは、毎月決算を行い分配金が支払われる「しんきんJリートオープン (毎月決算型)」です。

運用期間が最も長いことも影響していますが、2025年3月7日時点の純資産総額は1275.5億円と、他の2タイプを大きく引き離しています。

このことからも、Jリートファンドを選ぶ人の多くは、定期的な分配金の受け取りを投資動機としていることが分かります。

しんきんJリートオープン(毎月決算型)の運用実績を評価

前述の通り、しんきんJリートオープンの圧倒的人気は「しんきんJリートオープン (毎月決算型)」で、多くの方が本ファンドの情報を求めていると考えられることから、本記事の今後の解説も「毎月決算型」を中心に進めていきます。

基準価額チャートの推移

以下は、しんきんJリートオープン(毎月決算型)の基準価額と分配金込基準価額の推移チャートです。

基準価額:分配金支払い後の価額で、分配金を再投資しない場合の資産価値を示す(分配金を払うと下落)

分配金込基準価額:過去の分配金を全て再投資した場合の基準価額で、長期的なパフォーマンス評価に適す

出典:Yahoo!JAPANファイナンス|しんきんJリートオープン (毎月決算型)

過去20年間の分配金込基準価額の傾向を振り返ると、2008年のリーマン・ショック、2020年のコロナショック時には大きく下落しました。

リーマンショック後、Jリート市場は資金調達環境の悪化や不動産価格の下落により低迷しましたが、2013年以降は日銀の包括的な金融緩和が後押しし、市場が回復しています。

2020年には、コロナショックにより再度急落したものの、その後は、パンデミック収束にともなう経済活動の再開と金融緩和策の影響を受け、分配金込基準価額はコロナショック前の水準まで回復しました。

最近では、金利が上昇に転じたことによる資金調達コストの増加、日銀のJ-REITの買入れ終了などの動きに加え、海外投資家の売り越し増加なども影響し、J-REIT市場は2021年夏頃から緩やかな下落傾向が続いています。

しんきんJリートオープン (毎月決算型)の分配金込基準価額の推移チャートも、おおむねこの流れに沿った動きをしています。

分配金履歴と傾向

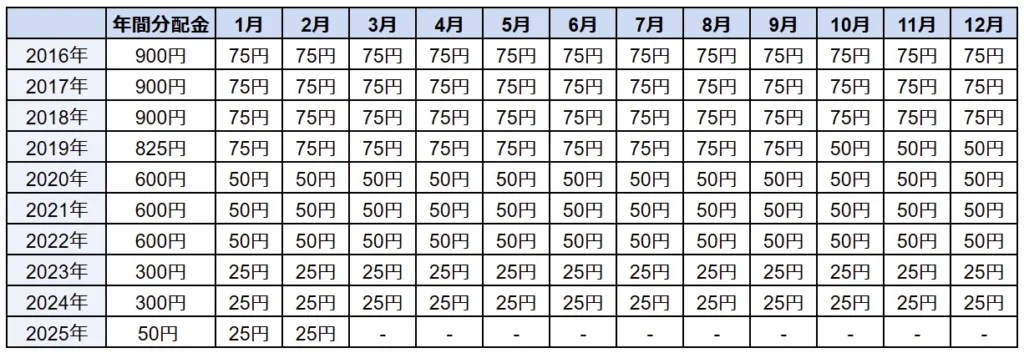

次に、しんきんJリートオープン(毎月決算型)の分配金履歴を見ていきましょう。

分配金履歴の流れを見ると、Jリートの市況の変化(前述)に伴い、分配金の減配が行われてきた様子が確認できます。

ちなみに投資信託では、ファンドの運用利益から分配金を支払うだけでなく、運用利益が不足している場合には元本の一部を取り崩して分配金を支払うことがあります。

このような分配金を「特別分配金(元本払戻金)」と呼び、特に毎月分配型など頻繁に分配金を出すJリートファンドでは、特別分配が発生しやすくなります。

分配金が運用利益から支払われているか、特別分配金(元本払戻金)の割合が高くなっていないかは、分配金の健全度を見ることで判断できます。

| 過去1年 | 40.00% |

|---|---|

| 過去3年 | 23.13% |

| 過去5年 | 5.45% |

| 過去10年 | 16.10% |

2025年3月11日時点

参考:日本経済新聞|しんきんJリートオープン(毎月決算型)

表中の分配金健全度は、分配金総額における普通分配金の割合を示しています。

例えば、過去5年間の運用期間では、分配金額の5.45%のみが純粋な利益から支払われ、残り9割以上は元本の取り崩しなどで賄われたと推測できます。

このように特別分配金の比率が高い状態が続くと、投資元本の減少や基準価額の下落、分配金の維持困難、新規投資家の流入減少といった問題が生じ、持続的なファンド運営が難しくなります。

そこで本ファンドも、分配金を減配することで、分配金水準と基準価額のバランスを回復させようとしているのでしょう。

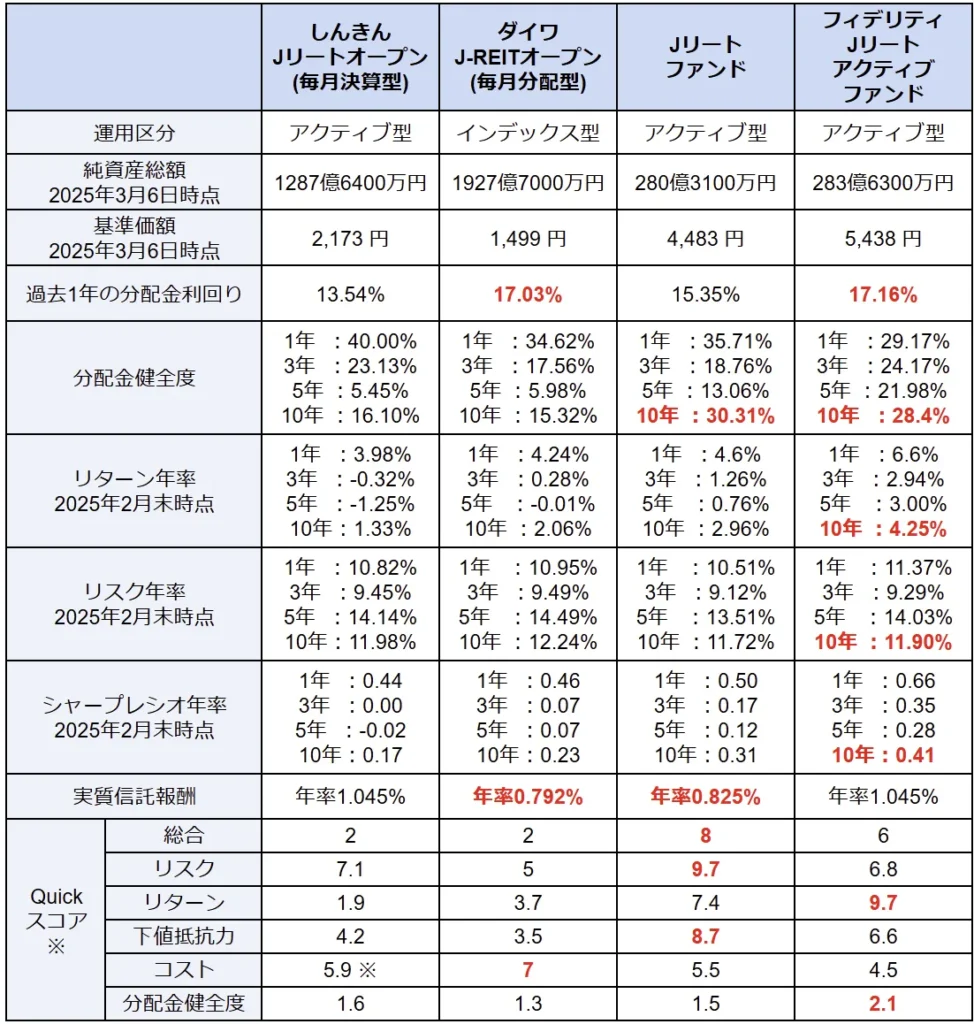

過去の運用実績 (類似ファンドと比較)

投資信託のパフォーマンスを分析・評価するにあたっては、基準価額や分配金額だけでなく、トータルリターン(分配金再投資後のリターン)、リスク、コスト等も考慮することが重要です。

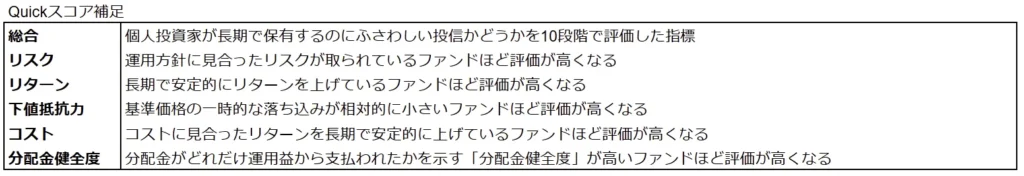

以下の表で、しんきんJリートオープン(毎月決算型)のパフォーマンスを総合的に分析してみましょう。

※表には、しんきんJリートオープン(毎月決算型)と同水準の分配金利回りを提供する、毎月決算型の投資信託を比較対象として表示しています。

※Quickスコアは日本経済新聞よりお借りしています。

表に示したJリートファンドの実績データのうち、他ファンドと比べて優位性が認められるものに「赤字」で色付けをしています。(※長期投資の観点から、直近1年等ではなく、過去10年のパフォーマンスを比較)

結果、しんきんJリートオープン(毎月決算型)は、リターンやリスク、分配金の健全性、コスト競争力のいずれにおいても、提示した類似ファンドに劣後しているということが分かりました。

特に、インデックスファンドである「ダイワJ-REITオープン(毎月分配型)」にもリターンが劣後している点は、非常に残念です。

ただ、人気Jリートファンドとしてしばしば名の挙がる「ダイワJ-REITオープン(毎月分配型)」も、信託報酬の安さを除いては、特筆すべき優位性は見当たりません。

比較した4ファンドでは、コストやパフォーマンスのバランスが良いのは「Jリートファンド」、リターンの高さと運用の安定性の面では「フィデリティ・Jリート・アクティブ・ファンド」が評価できます。

また、しんきんJリートオープン(毎月決算型)以外は、ネット証券でも購入でき、楽天証券やSBI証券なら購入手数料無料で投資することも可能です。

一方、しんきんJリートオープンは国内各地の信用金庫でしか購入できず、購入手数料も掛かってしまうため、費用面でも不利といえます。

しんきんJリートオープン(毎月決算型)の掲示板での口コミ評判

さて、パフォーマンスの総合評価ではイマイチだった「しんきんJリートオープン(毎月決算型)」ですが、実際に投資している投資家からはどのような評判を得ているのでしょうか?

掲示板やSNSでの投資家のクチコミ

投資信託ファンドについて投資家が意見を交換し合う場としては、Yahoo!掲示板やTwitterなどが活発に利用されています。

ここでは、投資関連の掲示板やSNS等に寄せられた口コミ・評判を一部紹介します。

付き合いで300万買って4年で分配金含めてマイナス34万

担当の子も、今の日本じゃ仕組みからして上がるのはかなり厳しいと思うと言ってたので詳しく調べてみたらその理由とリスクがでかすぎるのがわかったのでマイナスですが売りました。絶対はないのでもしかしたら上がるかもしれないけどよい勉強になりました。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

信金でしか扱ってないこと、NISAで買えないのは今の情報があふれてる社会ではかなり厳しいですね。

投稿日2025年2月25日

現状のままだと今年の10月辺りで総分配金でやっとプラマイ0…(。´-д-)ハァ-

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

少しでも評価額上がってくれればいいけど期待感は全く無いよな

投稿日2025年1月16日

配当金に浮かれてjリートを数回追加購入。基準価格が購入時の半分になった今、マイナスが大きすぎて売るに売れません。まさか、ここまで下がるとは思いませんでした。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2025年1月15日

所詮しんきんの手数料稼ぎの商品なんだろう。だまされたわ。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年12月19日

本当にキツイ。どうしたらいいか、誰か専門家教えてくらさい。 身動き出来ない。なんとか春に向けて上がって。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年12月17日

とりあえず分配金受け取りにして、何年かかるかわかりませんがプラマイゼロになったら解約しようと思います。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年12月8日

9月に信金の方から、底を過ぎてこれから上がって行くばかり!と聞いてから2ヶ月。更にマイナス200円でとうとう2200円を切りました。下がりすぎて、抜くに抜けない沼底であがきようもありません。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年12月6日

100万損切りしました。一度もプラスになりませんでした。しんきん自体が違うのに乗り換えて下さいとJリートを勧める気が全くないので、、、。痛い勉強代でした😢反省しかない。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年11月28日

訂正です。分配金受け取りではなく、再投資でした。再投資なのに、マイナスが増えていきます。ちょっとゾッとします。分配金受け取ると、もっとマイナスが加速するのかな⁉︎どちらにしてもおすすめはしません。

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年11月22日

チャートを見たけど、すごい右肩下がり…。どうしたら、下がりっぱなしになるのでしょうか?日本の不動産等はそんなにダメなのでしょうか⁉︎

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年11月20日

西武信金との付き合いでしんきんJリート50万円分買いましたのが三年くらい前今マイナス7万円くらい

引用:x.com

投稿日2024年10月30日

昨今の情報では、都内の不動産空室率減少、家賃の🆙やらJートにとって好条件が整いつつあります。镸トンネルから脱出の兆しあり、まさに今の時期買い時だと思います❗️

引用:しんきん Jリートオープン(毎月決算型)【59311052】の掲示板 2022/12/21〜

投稿日2024年8月28日

YahooファイナンスでさっきしんきんJリートの掲示板見てきたら、損切りする人、責任者出てこいという人、更にナンピン勧められてる人(ダメ💦絶対ダメ😰)で荒れていた…💧 抜けることを勧めてくれた新しい担当者には、ただただ感謝しかない😭

引用:x.com

投稿日2024年3月12日

掲示板やSNSの口コミ・評判まとめ

ここ数年の「しんきん Jリートオープン(毎月決算型)」の掲示板やSNSの口コミ評判は、総じて厳しく、見るにたえない状態です。

特に、基準価額の継続的な下落や、特別分配金の多さから元本が減少していることへの不満が多く、「損失を抱えていて解約できない」「こんなはずでは」「購入を後悔している」「基準価額はどこまで下がるんだ」といったネガティブな評価が目立ちます。

他のJリートファンドと比較して「コストが高めで、ネット証券での購入ができない点が不便」といった指摘もありました。

またクチコミの中には、分配金を再投資しているというコメントもありました。

しかし、毎月決算型の投資信託に投資しながら分配金を再投資するのであれば、そもそも分配金を出さないタイプのファンドに投資した方が、コスト効率や運用効率の点でより優位性がある場合が多いです(下表参考)。

| しんきんJリートオープン (毎月決算型) | しんきんJリートオープン (1年決算型) | eMAXIS Slim国内リートインデックス | |

|---|---|---|---|

| 運用区分 | アクティブ型 | アクティブ型 | インデックス型 |

| 決算回数 | 12回 | 1回 | 1回 |

| 過去1年の分配金利回り 2025年2月20日時点 | 13.54% | 0% | 0% |

| リターン年率 2025年2月末時点 | 1年 :3.98% 3年 :-0.32% 5年 :-1.25% 10年:1.33% | 1年 :4.06% 3年 :-0.28% 5年 :-1.16% 10年:1.46% | 1年 :4.92% 3年 :0.92% 5年 :0.53% |

| 実質信託報酬 | 年率1.045% | 年率1.023% | 年率0.187% |

| NISA | 対象外 | NISA成長投資枠 | NISA成長投資枠 |

また分配金を出さないファンドでは、NISA成長投資枠が利用できる場合が多いため、税制面でも有利です。

毎月分配型のJリートファンドの中では、純資産総額がトップクラスのしんきんJリートオープンですが、残念ながら評価は低迷しており、運用状況の大きな改善がなければ投資家の信頼回復を得るのは難しそうですね。

しんきんJリートの今後の見通し (どこまで下がる?買いはいつ?)

しんきんJリートオープン(毎月決算型)の基準価額は、過去最低の2,100円台まで下落し、設定来で最も低い水準(ファンド設定時の5分の1ほど)となっています。

また、分配金込基準価額も2021年7月以降、緩やかな下落傾向が続いており、2025年3月11日時点で約16.5%も落ち込んでいます。

既に投資された方の中には、含み損に苦しんでいる方もいると思われますが、今後のJリート市場の動向次第では、投資タイミングとして狙い目となる可能性もあります。

ここでは、Jリート市場の見通しを左右する4つの要因について分析・予想してみましょう。

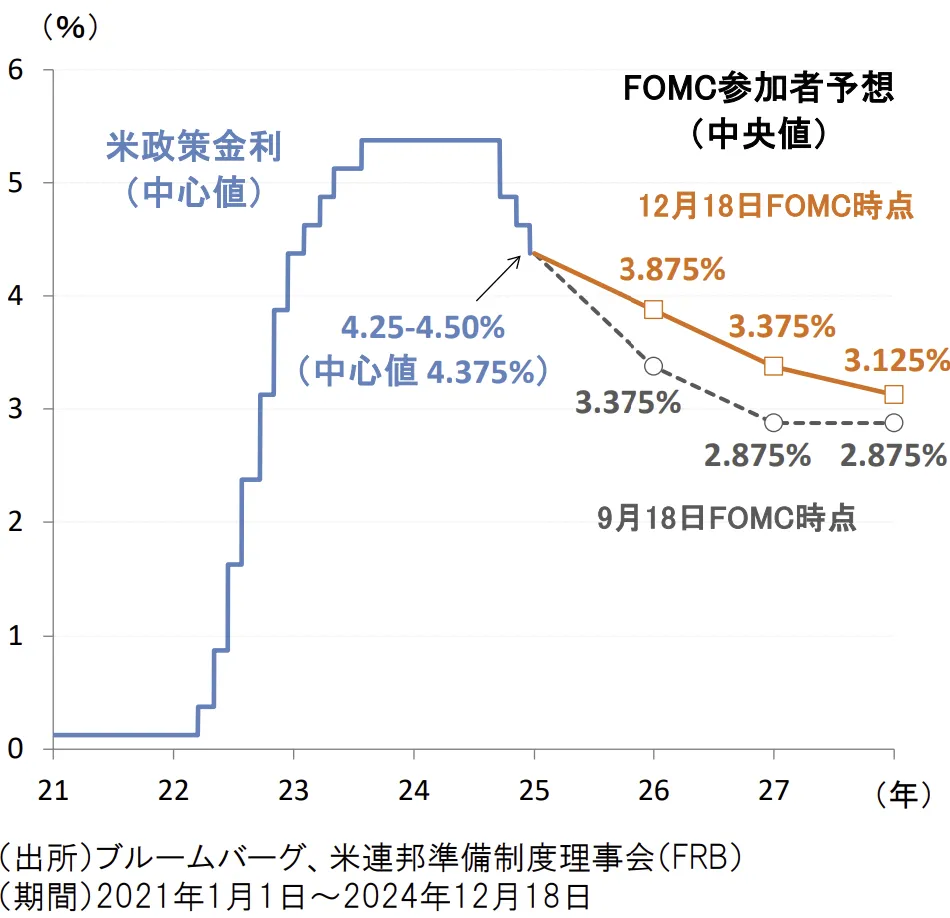

1. 日米の金利動向

米国金利が上昇すると、米ドル建て債券の利回りが魅力的に映り、相対的にJリートの利回りが魅力減少するため、資金がJリートから流出しやすくなります。

また、米国の金利上昇によって、日本の金利にも上昇圧力が掛かるため、Jリートにも借入コストの増加などのマイナスな影響が及び得ます。

そんなJリート市場と密接な関わりのある米国長期金利は、FRBの利下げ開始により昨今一定の落ち着きを見せています。

ただ、今後はFRBが利下げペースを緩める方針を示しているため、短期的には高水準で推移する可能性が考えられます。

また、新トランプ政権の対中国の関税引き上げの方針や程度によっては、米国のインフレに再度上昇圧力がかかる可能性があり、その結果、FRBの利下げペースにマイナスな影響を与えることも考えられます。

このように留意すべき点はあるものの、中期的には金利低下傾向である米国に対し、一方の日本は段階的な利上げを継続する可能性があります。

日銀は2024年3月にゼロ金利政策を解除し、2025年1月には政策金利を0.5%に引き上げました。

ただ、日銀は経済成長を促進しつつ物価安定を図ることを目的として「中立金利」を模索しているため、今後の見通しとしては、緩やかなペースで追加利上げを行っていくのではと予想されます。

前述の通り、理論的には国内の金利上昇はJリート市場には逆風となるものの、Jリートの借入金の大半は固定金利であり、借換え時以外は金利上昇の影響を受けにくいため、Jリートの収益への悪影響は限定的だとの見方もあります。

このような状況を正しく理解し、投資家が過剰な懸念を抱きすぎなければ、Jリート市場の適正な評価の回復も期待できるでしょう。

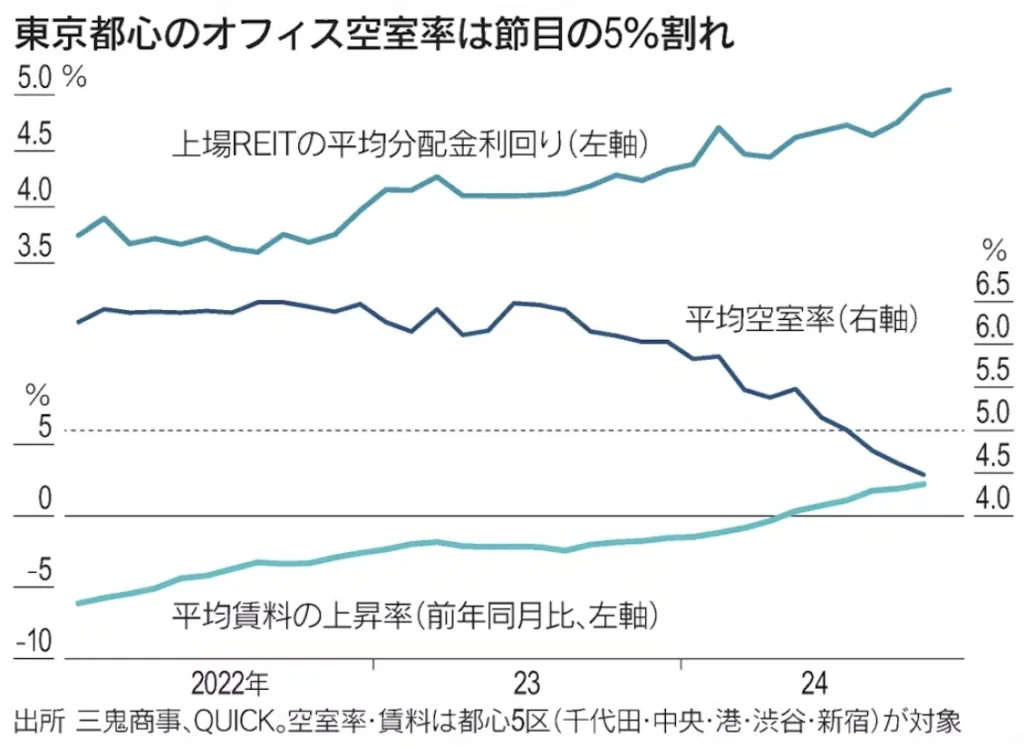

2. 国内不動産の空室率や賃料動向

Jリートの保有不動産の稼働率や賃料動向も、Jリート市場の見通しに影響を与えます。

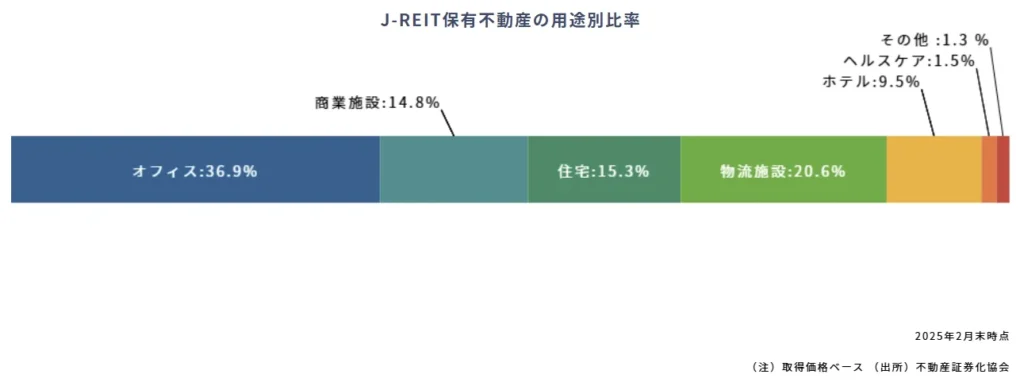

特に、Jリート全体の保有不動産の用途別時価総額では、オフィスが4割近くを占めているため、オフィス市況がリートの価格動向に与える影響が大きくなります。

そんなオフィスの稼働率は、2020年のコロナパンデミックにより下落していましたが、2024年に入り回復傾向にあり、平均賃料単価も改善してきています。

オフィス市況の改善は、Jリート全体の収益安定化にもつながるため、投資家の信頼回復や投資資金の流入を促す要因となることが期待できます。

3. 国内外の投資家動向

続けて、国内外の投資家の動向もJリート市場の見通しを予想する上で重要です。

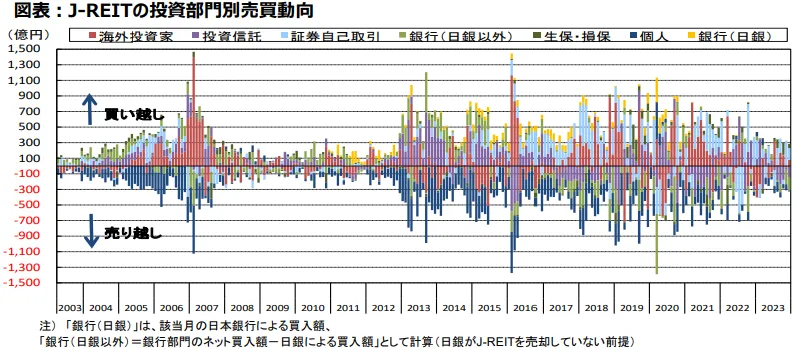

特に、売買金額比率の高い海外投資家の動向には注意が必要です。

以下の図表では、米国長期金利が4%を超えた2022年秋ごろから、海外投資家(グラフ赤色)がJリートを売り越していることが見て取れます。

この海外勢の撤退も、ここ数年のJリート価格の下落に拍車を掛けていると考えられます。

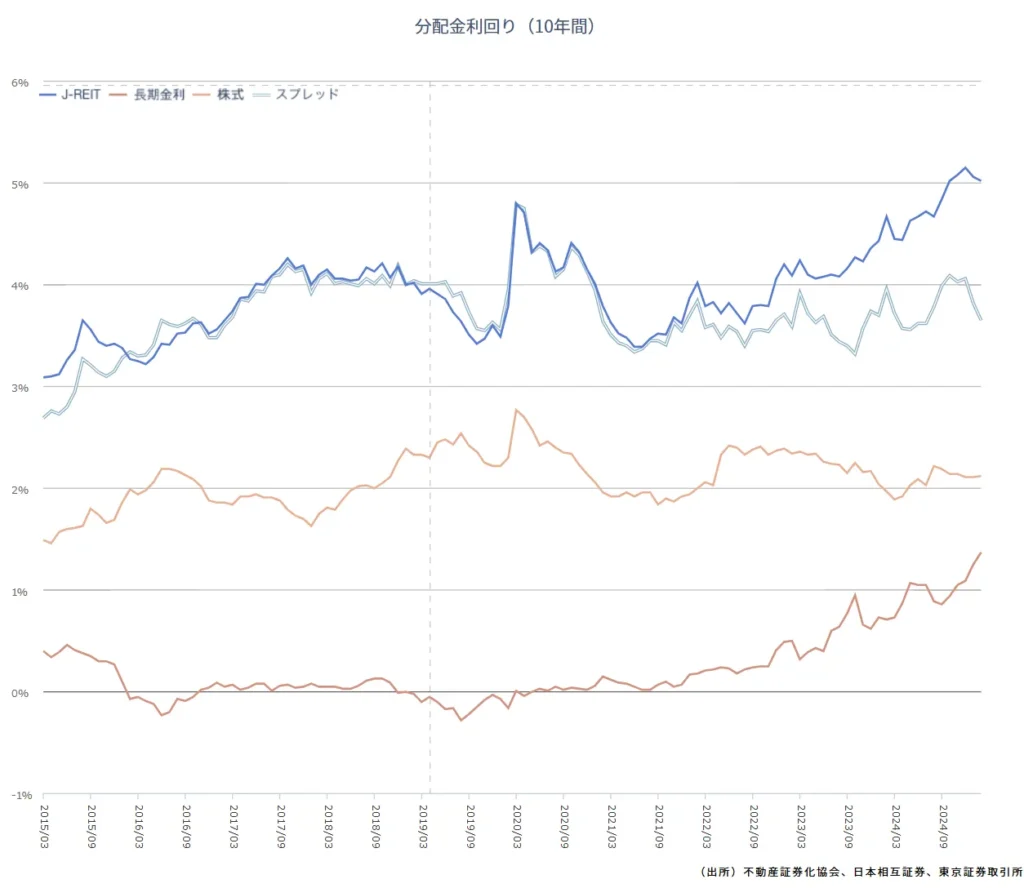

一方、Jリート価格の減少により、Jリート平均予想分配金利回りは上昇しています(下図青線)。

図中の「スプレッド」は、Jリートの平均分配金利回りと国内の10年国債利回りの差ですが、Jリートの平均分配金利回りの上昇によって、米国10年債利回りとのスプレッドも拡大傾向にあります。

米国10年債利回りとのスプレッドは、2025年3月現在で0.8%前後で、今後さらにスプレットが開けば、一定の海外投資家の戻りが期待できるでしょう。

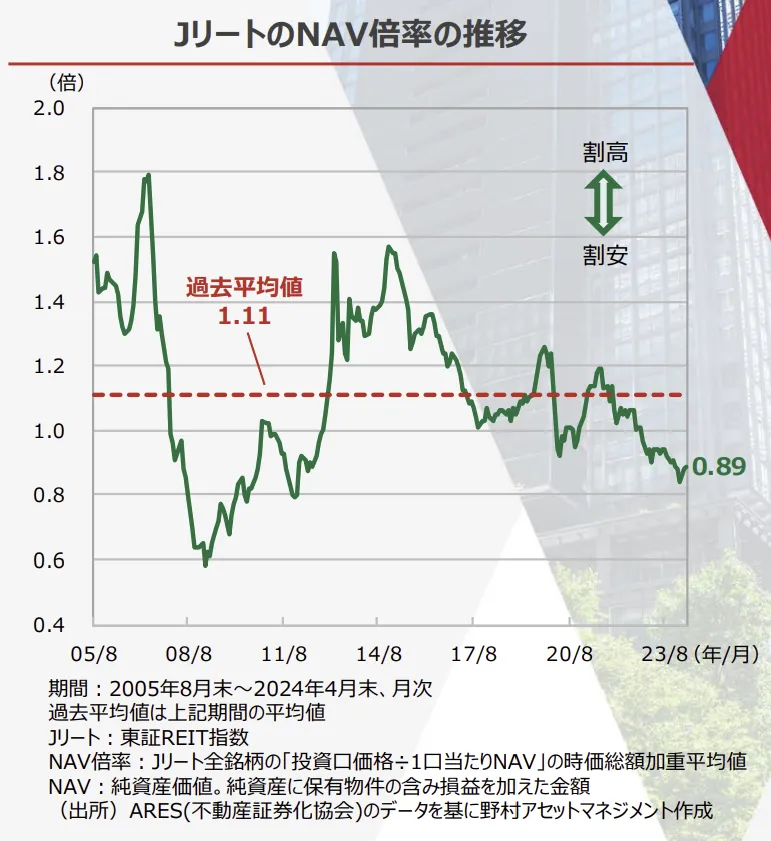

4. Jリートの業績と価格状況

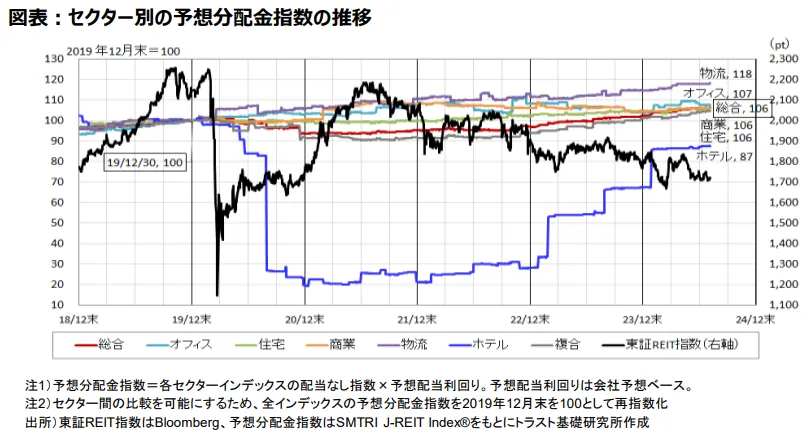

2021年秋ごろから東証REIT指数の下落傾向が続いていますが、実はJリートの分配金水準は上昇を続けており、業績が悪化している訳ではありません。

にも拘わらず、Jリートの市場価格は、金利や株式・債券市場といった外部環境に過敏に反応し下落してしまっています。

Jリートの市場価格を純資産価値(NAV)で割ったNAV倍率(P/NAV)の推移を見ると、目安となる1を大きく下回っており、リーマンショック時を除けば過去最低水準です。

つまり、現在のJリートの市場価格が保有不動産の純資産価値からみて、非常に割安であることを示しています。

Jリート市場の業績や受給状況は良い方向に向かっており、株価も割安な状態にあるため、金利動向次第では、一定の投資チャンスがあると考えられるでしょう。

つまり、このようなJリートの状況下において、米国が利下げを進め、日本が利上げの停止やスローダウンに踏み切るような展開となれば、その時が市場が反発するタイミングになるのではと予想されます。

ただし、Jリートの市場価格や分配金指数がより改善されても、しんきんJリートオープン(毎月決算型)に投資するのは個人的にはおすすめしません。

基準価額の下落が著しく、分配金健全度も低いからです。

毎月分配を重要視する方は、リターンの高さと運用の安定性のバランスが取れた投資信託を選択するか、JリートETFを検討するのがおすすめです。

高い利回りを目指すならヘッジファンドもおすすめ

ここまで、高い分配金利回りで投資家を集める「しんきんJリートオープン(毎月決算型)」について解説してきましたが、リート以外にも、高い利回りを目指す投資先としてヘッジファンドが注目されています。

ヘッジファンドでは、投資家から運用資金を預かり、高度な運用スキルを持つプロフェッショナルが運用を代行します。

具体的には、株式や債券、不動産、コモディティ、オプションなど、多様な資産に分散投資しながら、一般的な投資信託では利用制限の掛かるような高度な投資戦略を用いて、上昇局面でも下落局面でも利益を狙える運用を行います。

個人投資家が直接アクセスしにくい特殊な市場や投資機会にもアクセスするため、二桁を超える高いリターンが期待できるのがヘッジファンド最大の魅力です。

高い分配金利回りや確実性の高い運用を望む方は、一度検討されているのも良いでしょう。

しんきんJリートオープン(毎月決算型)に関するFAQ

最後に、しんきんJリートオープン(毎月決算型)に関するよくある質問をご紹介します。

しんきんJリートオープン(毎月決算型)の手数料はいくらですか?

投資信託への投資にかかる手数料は、大きく、購入手数料・信託報酬・信託財産留保額の3種類です。

| 購入手数料 | 購入時、購入価額に対し上限2.2% (税込み) |

|---|---|

| 信託報酬 | 純資産総額に対し年1.045% (税込み) |

| 信託財産留保額 | 解約時、換金申込日の基準価額に対し0.3% |

しんきんJリートオープン(毎月決算型)への投資に掛かる税金は?

分配金は、配当所得として「普通分配金」に対し20.315%が課税されます。

ファンドの解約時に売却益が発生した場合は、譲渡所得として利益に対し20.315%が課税されます。

しんきんJリートオープン(毎月決算型)は、NISA利用による節税はできません。

Jリート投資信託とJリートETFどちらがおすすめ?

以下の表に記載のJリートETFは、東証REIT指数(配当込み)への連動を目指す、人気の国内ETFです。

| しんきんJリートオープン (毎月決算型) | iシェアーズコアJリートETF | MAXISJリート上場投信 | MAXIS高利回りJリート上場投信 | |

|---|---|---|---|---|

| 商品区分 | アクティブ型 投資信託 | ETF | ETF | ETF |

| 決算回数 | 12回 | 4回 (2,5,8,11月) | 4回 (3,6,9,12月) | 4回 (1,4,7,10月) |

| 過去1年の 分配金利回り | 13.54% | 4.72% | 4.78% | 4.77% |

| 実質信託報酬 | 年率1.045% | 年率0.1650% | 年率0.1595% | 年率0.1595% |

| NISA | 対象外 | NISA成長投資枠 | NISA成長投資枠 | NISA成長投資枠 |

JリートETFの分配頻度は年4回が多いですが、決算月の異なるETFを組み合わせることで、毎月分配金を得ることも可能です。

例えば、表中に挙げた3つのETFすべてに投資した場合、分配金の総利回りは14.27%で、しんきんJリートオープン(毎月決算型)と同水準の分配金利回りが見込めます。

一方、ETFの信託報酬は投資信託よりも割安に設定されることが多く、コスト面ではETFが優位です。

上記3つのETFすべてに投資した場合でも、信託報酬は合計0.484%と、しんきんJリートオープン(毎月決算型)よりも割安です。

本記事の解説まとめ

本記事では、「しんきんJリートオープン(毎月決算型)」の基本情報、運用状況、掲示板やSNSでの口コミ評判、今後の見通しなどを詳細に解説しました。

Jリートは高い分配金利回りが魅力の投資先ですが、本ファンドのように無理な分配を続けると、基準価額の急激な下落・投資資金の流出・運用効率の悪化という負のスパイラルに陥りかねません。

また現在のJリート市場は、需給の改善や投資タイミングとしての魅力の高まりなどはあるものの、日米の金利動向が価格上昇の足かせとなる可能性もあるため、注意が必要です。

Jリート投資信託への投資を検討する際は、ファンド自体の分配金の健全性や基準価額の推移に加え、Jリート市場全体の市場環境や見通しにも注意を払い、長期的な視点で判断することをおすすめします。