銀(シルバー)ETFが気になっていても、特徴やおすすめの銘柄がわからず投資を迷っている人は少なくありません。

銀ETFはシンプルな仕組みと手軽さで人気の投資先ですが、価格変動での損失や長期保有での信託報酬がかかるため、リスクを加味して上手に活用すれば着実に資産形成可能です。

今回は、おすすめの銀ETFの銘柄、銀ETFに投資するメリット・注意点と今後の見通しを詳しく解説。

年利12%の固定配当を実現する「ハイクアインターナショナル」など、金ETFよりお得に資産を増やせる今注目の投資先も紹介します。

銀ETFおすすめ銘柄の前に

銀(シルバー)ETFは投資初心者に最適な金融商品ですが、相場の上下動が激しく金利上昇局面では値下がりしやすいなどデメリットは少なくありません。

市場に左右されにくい安定収益とより高いリターンを目指すなら、柔軟な運用戦略を持つ代替投資先は外せない選択肢です。

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 投資 対象 | 新興国で年商25億円突破、約50店舗を展開する企業への事業融資 | 日本のバリュー株を主軸に、債券、不動産、Web3事業など幅広く分散 |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 配当 | 年4回4%ずつの分配or再投資 | 決算時に受け取りor再投資 |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 投資 方法 | 問い合わせ・資料請求後に面談 | 問い合わせ後に面談 |

| 無料 相談 | 公式サイト | 公式サイト |

余剰資金や目的に合わせて、銀ETFと比較して投資を検討してみましょう。

銀ETFおすすめ銘柄【日本・米国】

まずは、日本で購入可能な国内上場・米国上場の銀関連ETFのおすすめ銘柄を見ていきましょう。

国内上場の銀関連ETF一覧

国内の証券取引所に上場している銀ETFのおすすめ銘柄は下記の通りです。

| 対象指数 | 取引価格 | 純資産総額 | 信託報酬 | |

|---|---|---|---|---|

| 【1542】純銀上場信託 (現物国内保管型) | 「グラム・円」単位の 銀地金の理論価格 | 44,330円 | 1,208.6億 | 0.55% |

| 【1673】WisdomTree 銀上場投資信託 | ロンドン地金市場協会 (LBMA)の銀価格 | 13,500円 ※10口から購入可 | ※46億USD (約7,270億円) | 0.49% |

| 【1676】WisdomTree 貴金属バスケット上場投資信託 | ロンドン白金・パラジウム市場 及びロンドン地金市場協会 に基づく貴金属価格 | 52,900円 | ※3.88億USD (約613億円) | 0.44% |

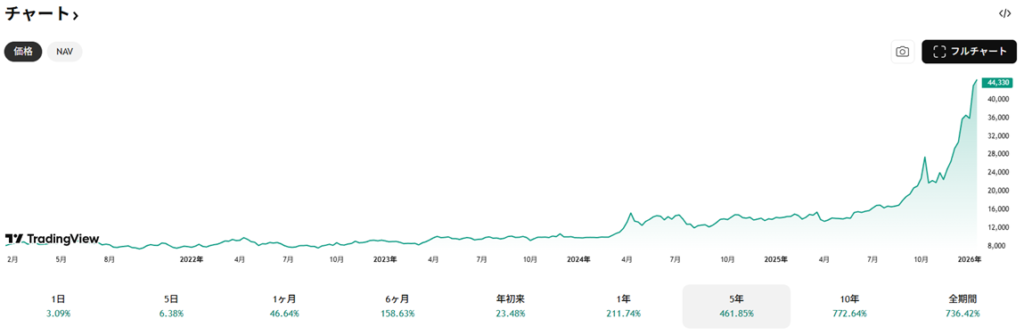

【1542】純銀上場信託(現物国内保管型)

| 【証券コード】銘柄名 | 【1542】純銀上場信託(現物国内保管型) |

| 管理会社 | 三菱UFJ信託銀行 |

| 運用方針 | 「グラム・円」単位の銀地金の理論価格 ※現物との引き換えも可能 |

| 取引価格 | 44,330円 |

|---|---|

| 純資産総額 | 1,208.6億 |

| 信託報酬 | 0.55% |

| 過去5年リターン | 461.85% |

| 分配金利回り | 0.00% |

| 新NISA | 成長投資枠の対象 |

| 設定日 | 2010年7月 |

【1542】純銀上場信託は、大阪取引所の先物価格をベースとして算出した「銀地金100グラムあたりの理論価格」との連動を目指す国内ETFです。

三菱UFJ信託銀行のETF「金の果実シリーズ」の一つで、一定の受益権口数を持っていれば、受益証券と引き換えに現物の銀地金に交換できます。

純銀上場信託(愛称「銀の果実」)

参考:三菱UFJ信託銀行|「金の果実シリーズ」

過去5年間の平均リターンは、円ベースで年率461.85%(2026年1月時点)で、分配金の支払いはありません。

新NISA成長投資枠が利用可能で、楽天証券・SBI証券・マネックス証券などのNISA口座で購入すると、国内ETFの売買手数料が無料に。

SBI証券の「ゼロ革命」、楽天証券の「ゼロコース」の該当者であれば、NISA口座を利用しなくても取引手数料無料で投資できます。

【1673】WisdomTree 銀上場投資信託

| 【証券コード】銘柄名 | 【1673】WisdomTree 銀上場投資信託 |

| 管理会社 | ウィズダムツリー・マネジメント・ジャージー・リミテッド |

| 運用方針 | ロンドン地金市場協会(LBMA)の銀価格 |

| 取引価格 | 13,500円 ※10口から購入可 |

|---|---|

| 純資産総額 | ※46億USD (約7,270億円) |

| 信託報酬 | 0.49% |

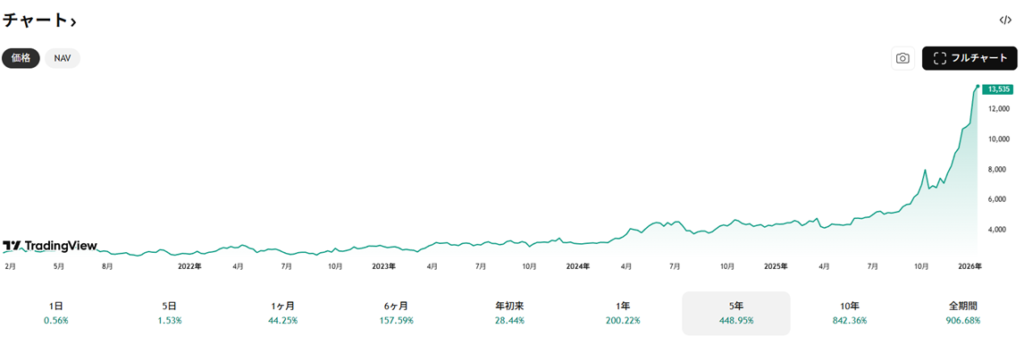

| 過去5年リターン | 448.54% |

| 分配金利回り | 0.00% |

| 新NISA | 不可 |

| 設定日 | 2009年8月 |

【1673】WisdomTree 銀上場投資信託は、ロンドン地金市場協会(LBMA)の銀価格との連動を目指す国内ETFです。

取引価格は13,515円ですが売買単位は10口からなので、最低でも13万以上の投資資金がないと投資できません。

過去5年間の平均リターンは円ベースで年率448.54%(2026年1月時点)で分配金はなし、リターン面では、【1542】純銀上場信託と同等程度となっています。

信託報酬は0.49%で純銀上場信託より低い設定ですが、新NISAの対象銘柄ではないのでNISAの非課税枠内で投資したい人には不向きです。

SBI証券の「ゼロ革命」、楽天証券の「ゼロコース」の該当者はNISA口座を利用しなくても、取引手数料無料で投資できます。

【1676】WisdomTree 貴金属バスケット上場投資信託

| 【証券コード】銘柄名 | 【1676】WisdomTree 貴金属バスケット上場投資信託 |

| 管理会社 | ウィズダムツリー・マネジメント・ジャージー・リミテッド |

| 運用方針 | 金・銀・プラチナ・パラジウムの価格 |

| 取引価格 | 52,900円 |

|---|---|

| 純資産総額 | ※3.88億USD (約613億円) |

| 信託報酬 | 0.44% |

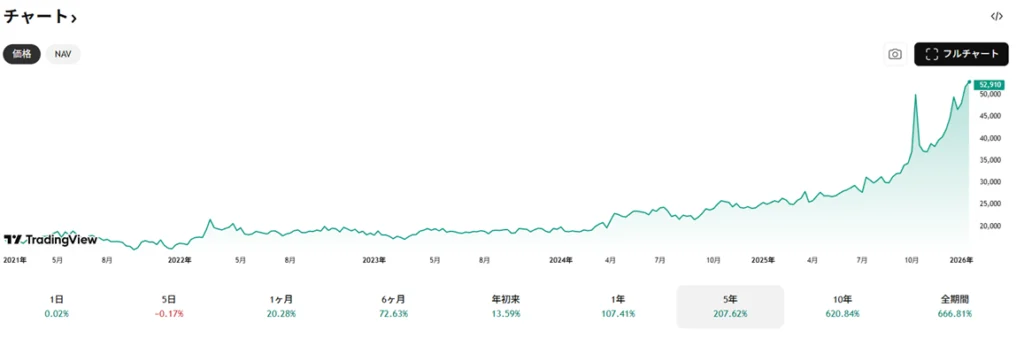

| 過去5年リターン | 207.62% |

| 分配金利回り | 0.00% |

| 新NISA | 不可 |

| 設定日 | 2009年8月 |

【1676】WisdomTree 貴金属バスケット上場投資信託は、銀以外にも、金・白金(プラチナ)・パラジウムなどの貴金属の価格との連動を目指します。

金と銀が中心の構成で価格変動を抑え、パラジウムやプラチナで特定の産業分野での成長可能性もプラス、金属市場全体に幅広く投資できるため、特定の金属価格の変動リスクを軽減可能です。

過去5年間の平均リターンは円ベースで年率207.62%(2026年1月時点)で分配金なし、プラチナとパラジウムの低迷や金の相対的な安定で価格上昇が抑えられ、控えめなリターンとなっています。

新NISAの対象銘柄ではなく、取引量が少ないため、高い流動性を求める短期トレーダーには適さないでしょう。

銀では得られない高いリターンと安定収益を目指すなら、代替投資先の検討をおすすめします。

安定×高リターンのおすすめ優良投資先

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 無料 相談 | 公式サイト | 公式サイト |

米国上場の銀関連ETF一覧

米国の証券取引所に上場している日本で購入可能な銀ETFのおすすめ銘柄は下記の通りです。

銀価格に純粋に連動するのは【SLV】で、【SIL】は銀鉱山株に連動するETF商品になります。

| 対象指数 | 取引価格 | 純資産総額 | 経費率 | |

|---|---|---|---|---|

| 【SLV】iシェアーズ シルバー・トラスト | ロンドン地金市場協会 (LBMA)の銀価格 | $81.02 | 469.1億USD | 0.50% |

| 【SIL】グローバルX 銀ビジネス ETF | ソルアクティブグローバル 銀鉱山指数(SOLGLOSI) | $98.35 | 11.1億USD | 0.65% |

【SLV】iシェアーズ シルバー・トラスト

| 【ティッカーシンボル】銘柄名 | 【SLV】iシェアーズ シルバー・トラスト |

| 管理会社 | (米国)ブラックロックグループ |

| 運用方針 | ロンドン地金市場協会(LBMA)の銀価格に連動 |

| 取引価格 | $81.02 |

| 純資産総額 | 469.1億USD |

| 経費率 | 0.50% |

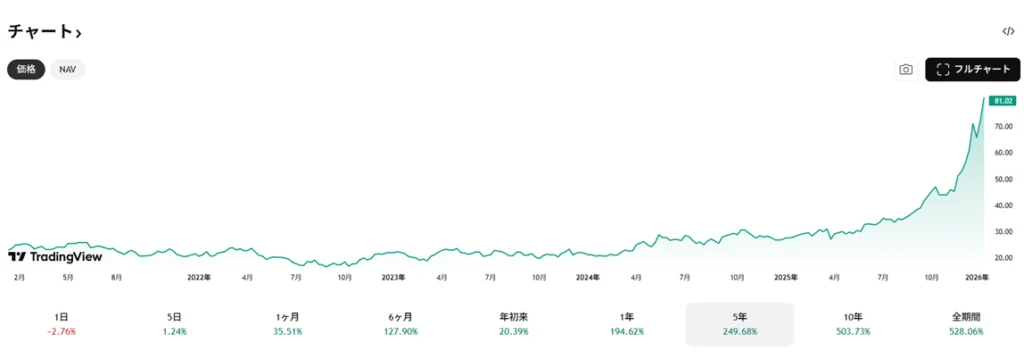

| 過去5年リターン | 249.68% |

| 分配金利回り | 0.00% |

| 新NISA | 成長投資枠の対象 |

| 設定日 | 2006年4月 |

【SLV】iシェアーズ シルバー・トラストは、世界最大級の資産運用会社であるブラックロックが運用する、銀地金価格(LBMA銀価格)との連動を目指す銀ETF。

国内の銀価格連動ETFよりもリターンが低いのは、米ドルベースで計算されるSLVに対し、円ベースで計算される国内ETFは円安の影響でリターンが上振れしているためです。

日本で購入できる銀ETFの中では最も市場での取引量が多く流動性に優れていて売買がスムーズ、新NISA成長投資枠の利用も可能です。

NISA口座でSLVを購入すれば、楽天証券・SBI証券・マネックス証券などで、売買手数料が無料になります。

【SIL】グローバルX 銀ビジネス ETF

| 【ティッカーシンボル】銘柄名 | 【SIL】グローバルX 銀ビジネス ETF |

| 管理会社 | (米国)グローバルX |

| 運用方針 | ソルアクティブグローバル銀鉱山指数(SOLGLOSI)に連動 |

| 取引価格 | $98.35 |

| 純資産総額 | 59.17億USD |

| 経費率 | 0.65% |

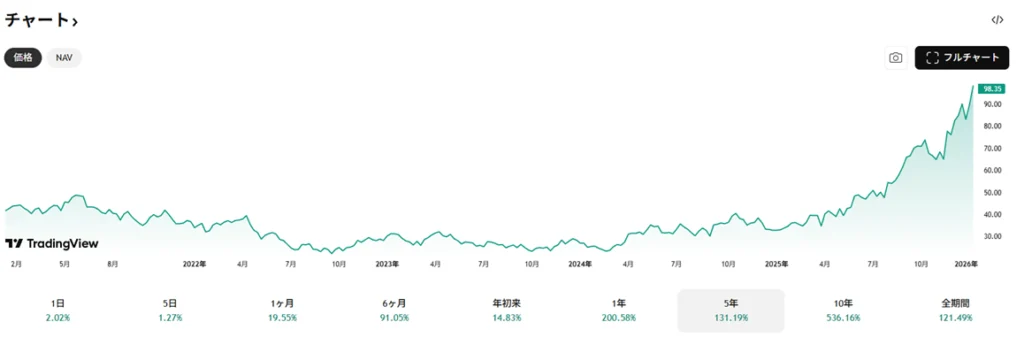

| 過去5年リターン | 131.19% |

| 分配金利回り | 直近1.01%(年2回) |

| 新NISA | 成長投資枠の対象 |

| 設定日 | 2010年4月 |

【SIL】グローバルX 銀ビジネス ETFは、銀鉱山会社の株式に投資するETFで、ソルアクティブ・グローバル銀鉱山指数に連動します。

銀鉱山を運営する企業や、銀の採掘、加工、流通に関与する企業が中心の構成で、銀の価格変動だけでなく銀産業全体の成長性や収益性に投資できるのが魅力です。

銀鉱山企業が運営コストの増加や地政学的リスク、規制強化により利益を圧迫され、パフォーマンスが不調となった時期もあるのは否めません。

銀鉱山株ETFは時に銀価格以上のリターンを狙えますが、市況や銀鉱業分野の動向、企業業績など値動きの予想が複雑で、取引量はSLVより少ないですが流動性は十分。

SILも新NISA成長投資枠の利用が可能で、NISA口座でSILを購入するなら楽天証券・SBI証券・マネックス証券などで売買手数料が無料になります。

タイプ別のおすすめ銀ETF銘柄

NISAを使用するか否か、銀以外の貴金属市場にも投資するか否かで、おすすめの銀ETFの銘柄は異なります。

| 銀ETF | 【1542】 純銀上場信託 (現物国内保管型) | 【SLV】 iシェアーズ シルバー・トラスト |

|---|---|---|

| 上場種別 | 国内ETF | 米国ETF |

| 対象指数 | 「グラム・円」単位の銀地金の理論価格 | ロンドン地金市場協会の銀価格 |

| 通貨 | 日本円ベース | 米国ドルベース |

| 取引価格 (25年1月) | 44,330円 | $81.02 |

| 過去5年 リターン | 461.85% | 249.68% |

| 経費率 | 0.55% | 0.50% |

為替の影響を織り込んだ円ベースでの運用を希望するなら国内ETFを、為替の動向に合わせて自分のタイミングで円転したいなら海外ETFを選びましょう。

投資コストの安さを重視したいならSLVの方が有利です。

※海外ETFには、国内の取引手数料(売買手数料)の他に、円⇔外貨の為替手数料や、現地証券取引所手数料もかかります。ただし、SBI証券や楽天証券などでは、円⇔米ドル間の為替手数料が無料で、現地証券取引手数料も少額です。

▼海外ETF(米国)株売却時のみ、別途現地手数料が発生

現地手数料(目安):

ドルの約定代金×0.0000278米ドル(米セント未満切り上げ)

例:

約定金額が2500ドルなら 0.0695ドル(= 約7セント)

| 銀ETF | 【1673】 WisdomTree 銀上場投資信託 | 【SLV】 iシェアーズ シルバー・トラスト |

|---|---|---|

| 上場種別 | 国内ETF | 米国ETF |

| 対象指数 | ロンドン地金市場協会の銀価格 | ロンドン地金市場協会の銀価格 |

| 通貨 | 日本円ベース | 米国ドルベース |

| 取引価格 (25年1月) | 13,500円 ※10口から購入可 | $81.02 |

| 過去5年 リターン | 448.54% | 249.68% |

| 経費率 | 0.49% | 0.50% |

NISAを利用しないなら、信託報酬の安さで選ぶのが◎。

最低投資額の安さや、ドルベースでの運用を優先したいならSLVを選ぶと良いでしょう。

| 銀ETF | 【1676】WisdomTree 貴金属バスケット上場投資信託 |

|---|---|

| 上場種別 | 国内ETF |

| 対象指数 | ロンドン白金・パラジウム市場およびロンドン地金市場協会 に基づく貴金属価格 |

| 通貨 | 日本円ベース |

| 取引価格 (25年1月) | 52,900円 |

| 過去5年リターン | 207.62% |

| 経費率 | 0.44% |

銀以外に複数の貴金属に分散して投資したい人の選択肢で、運用資産の6割を金が占めているので、金のインフレ耐性やリスク分散効果にもおすすめです。

NISAの成長投資枠も利用できるので、効率的に資産運用を進めたい人に最適なETFと言えます。

銀では得られない高いリターンと安定収益を目指すなら、代替投資先の検討もおすすめです。

安定×高リターンのおすすめ優良投資先

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 無料 相談 | 公式サイト | 公式サイト |

おすすめの銀ETFとは?

次は、おすすめの銀(シルバー)ETFの基本的な仕組みや特徴を見ていきましょう。

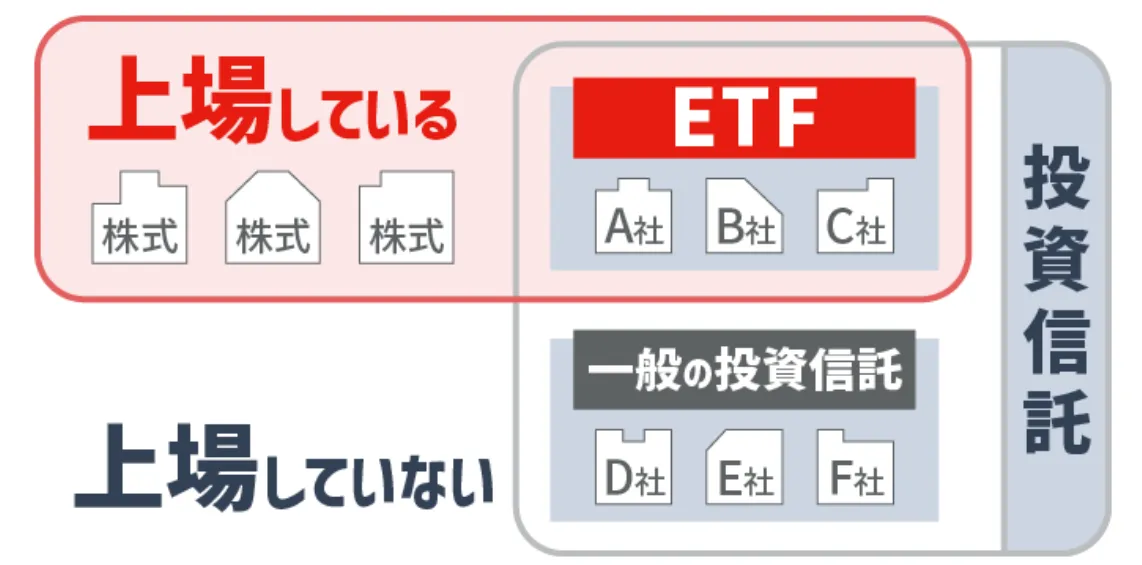

銀ETFは上場している投資信託

ETFとは、Exchange Traded Fundの頭文字の略称で、日本では「上場投資信託」と呼ばれます。

銀(シルバー)ETFは、一般的な投資信託の特徴を備えつつ証券取引所にも上場していて、株式のように取引時間中にリアルタイムで売買可能です。

銀に限らずETFは、対象資産を直接購入するよりも少額から投資できて、一般的な投資信託に比べて運用コスト(信託報酬)が低めなので、初心者でも投資をスタートしやすいでしょう。

銀ETFは銀市場に連動

銀(シルバー)ETFは、銀市場の関連指標の価格変動に連動するように設計されています。

投資家が銀ETFを購入すると、ETFの運用会社が投資家から集めた資金をまとめて銀市場に投資。

投資家自身は、銀の現物を直接購入・保有せずに、銀価格の変動を活用して利益の創出が可能です。

安定×高リターンのおすすめ優良投資先

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 無料 相談 | 公式サイト | 公式サイト |

おすすめの銀ETFに投資するメリット

次は、おすすめの銀(シルバー)ETFに投資するメリットを見ていきましょう。

少額の資金でも始められる

一部の販売業者では100gや500g単位でも購入可能ですが、銀現物(銀地金)を購入するなら1kg単位での販売が一般的です。

銀の1kgあたりの価格は約53万円(2026年1月時点)で、数千円の販売手数料、自宅保管なら送料も発生します。

銀(シルバー)ETFは証券会社や銘柄にもよりますが、国内なら100円から100円単位で、海外なら数千円から10口単位でも数万円程度で購入可能。

現物購入より遥かに少額で投資できるので気軽に始めやすいでしょう。

銀地金(ぎんじがね)とは:

銀を精錬して、保管や流通に適した保存しやすい形(延べ棒、インゴット)に加工した銀の塊。

投資コストが抑えられる

SBI証券や楽天証券など、ETFの取引手数料が無料になる証券会社も多いです。

銀(シルバー)ETFの信託報酬も安く、銀の現物投資と比べるとコスト負担を大幅に抑えられます。

※各1キログラム分の取引想定

※2026年1月時点で概算

【1542】純銀上場信託(現物国内保管型)

- 取引手数料:SBI・楽天証券などで無料

- 売買スプレッド:約50円(変動)

- 信託報酬:300円程度/年

→年間コスト:350円程度

銀地金への投資目安(※業者による)

- 購入手数料:約3300円

- 売買スプレッド:約5000円

- 保管費用:約700円/年

→売買時コスト:約8300円+年間コスト:約700円=約9000円

リアルタイム取引で流動性も高い

銀(シルバー)ETFは証券取引所の取引時間中にリアルタイムで売買可能なので、投資資金を引き出したいなら短期間で簡単に現金化できます。

流動性の低いETF銘柄(出来高が少ない/スプレットが大きいなど)は買い手が見つかりにくく、売却時に自分が売りたい価格で購入したい人がいなければ希望する価格で/すぐには売れません。

銀ETFは比較的市場が活発で取引量も多いため、高い流動性で柔軟に資産形成を進められるでしょう。

リスクの分散効果が期待できる

銀は金と同様に、リスクオフ局面で資本の退避先として注目されやすく、市場全体が不安定・経済危機になれば株式や債券などの代わりに購入が増える傾向です。

銀や金の価格は株式や債券とは異なる値動きになりやすく、様々な資産を組み合わせればポートフォリオ全体のボラティリティの低減効果に期待大。

ETFでは「空売り」もできるので、市場の不調時における下落リスクを軽減できるでしょう。

リスクオフ局面とは:

将来への不安やリスクを鑑みて、株式や新興国通貨などのリスク資産を売却して、国債や金などの安全資産に資金を移動させる市場の状況を指す。

ボラティリティ(価格変動性)とは:

株価や為替などの資産価格の変動の大きさや度合いを示す指標。値動きが激しいほど高い、穏やかなほど低いと表現される。

空売りとは:

手元にない株式を借りて現在の価格で売却し、株価が下がったら買い戻して差額の利益を得る投資手法。「買ってから売る」現物取引に対して「借りてきて売る(売りから入る)」ため、株価が下がる局面でも利益を狙えて下落リスクを防止可能。

インフレに備えられる

株式や債券などの資産はインフレ時には下落する傾向ですが、銀はインフレ時には価格が上昇しやすいです。

インフレ発生→金融引き締め

→金利が上昇し債券価格は下落・金利上昇で事業投資しづらく、モノも売れにくくなるので業績悪化=株価は下がりやすい

| インフレ発生 | 金利 | 株価 | 債券 |

|---|---|---|---|

| ↗ | ↘ | ↘ |

銀の価格に連動する銀ETFに投資しておけば、インフレによる資産価値の目減りリスクをある程度抑えられます。

インフレ局面だけでなく、通常の相場でも市場環境に左右されずに安定して高リターンを狙いたいなら、代替投資先も検討しましょう。

安定×高リターンのおすすめ優良投資先

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 無料 相談 | 公式サイト | 公式サイト |

おすすめの銀ETFに投資するデメリット

次は、おすすめの銀(シルバー)ETFに投資するデメリットを見ていきましょう。

金(ゴールド)に見劣りする

銀市場は金市場より規模が小さく、大口注文や情報の偏りに価格が敏感に反応。

銀は工業需要が全体の半数以上を占めていて、経済や特定産業の動向で銀価格が変動、景気が悪化すると需要が落ち込み大幅な下落もあり得ます。

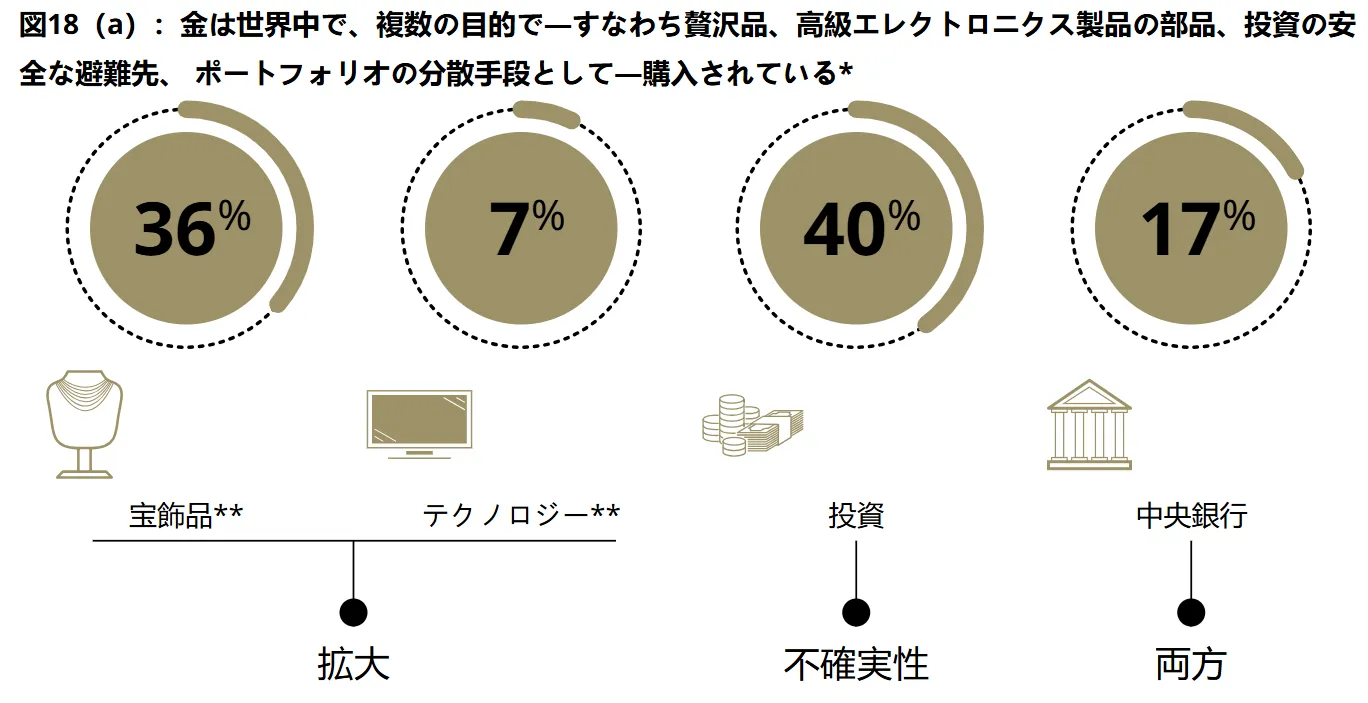

金の工業需要は7%と少なく、主には投資需要・装飾金需要・中央銀行の保有で価格が底支えされているため、銀よりも景気の影響を受けにくいです。

引用:Gold World Counsil

銀は金と同じく「インフレヘッジ資産」とされていますが、工業需要に左右されるため純粋なインフレ対策としての効果は金には及びません。

変動が大きくなりやすい銀は、リスク対策や守りの資産としては金に劣る評価は妥当でしょう。

分配金なし・流動性が低い

多くの銀(シルバー)ETFは配当金を支払わないため、収益は価格の上昇に依存します。

定期的な収益を期待できないため、安定した収入を期待する投資家には向いていません。

他の大規模な株式ETFや金ETFと比較すると銀ETFの流動性は低く、希望の価格で売買できなければ損失が発生。

銀ETFへの投資は出来高やスプレッドの幅などを事前にしっかり確認してから慎重に検討するのが賢明です。

為替リスクと割高な手数料

銀は基本的にドル建てで取引されるため、海外ETFだけでなく国内ETFでも為替の影響は大きいです。

銀の価格が上昇しても、円高になれば投資成果は目減りし、逆に円安になれば利益が増えるなど為替リスクは避けられません。

管理手数料(信託報酬)も他のETFと比較して高めの設定で、特に長期間保有するなら運用コストが総リターンを押し下げます。

日本で購入できる銀(シルバー)ETFの信託報酬は0.5%前後ですが、株式型ETFの信託報酬は0.05%前後の銘柄も多く、銀ETFの10分の1のコストで投資可能です。

銀ETFは他の資産にはない特性でリターンを期待できるものの、リスク対策の効果は銀よりも金の方が高く、金や銀では得られない高利回り安定収益を目指すなら、代替投資先が最適でしょう。

安定×高リターンのおすすめ優良投資先

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 無料 相談 | 公式サイト | 公式サイト |

おすすめの銀ETFの推移と今後の見通し

次は、おすすめの銀(シルバー)ETFの推移と今後の見通しを見ていきます。

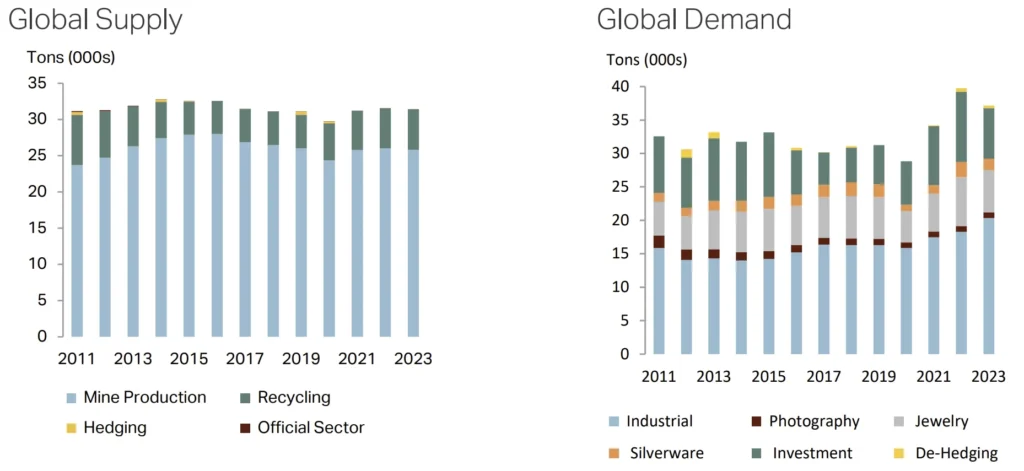

需要の多様性と供給制約で将来性◎

銀は電子機器や太陽光パネル、電気自動車(EV)、医療用具など多岐にわたる産業分野で利用されていて、今後の需要拡大は疑いの余地がありません。

ただし、銀の地球全体の埋蔵量は有限で、可採年数(現在の採掘ペースでどのくらい採掘可能か)は約20年程度と推定されています。

需要の多様性と供給制約が裏付けとなり、銀市場の見通し、将来性は明るいと評価されています。

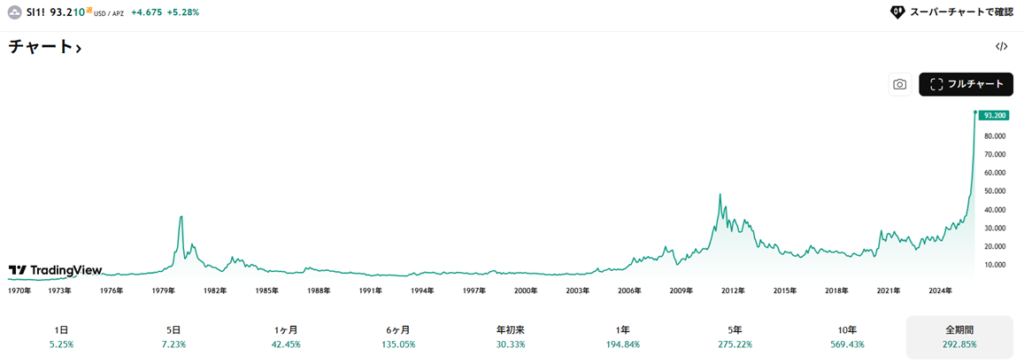

銀先物価格の推移

世界的な銀市場の基準価格として参考にされている、COMEX(ニューヨーク商品取引所)の銀先物価格のチャートは下記の通りです。

銀価格は様々な要因が重なり合い大きな変動を繰り返しています。

- 1980年:一部投資家の投機により、銀価格は1トロイオンス50ドル近くまで急騰。

- ~2008頃:投機熱の沈静化と経済安定により、安全資産としての需要が減少し長らく横ばいが続く。

- 2008~2011年:金融危機を受け、安全資産として再度注目され、2011年に50ドル近くまで上昇。

- 2011年以降:金利上昇やインフレ低下、中国経済の成長鈍化、ドル高の影響で20ドル以下に低迷。

- 2020年:コロナショックやインフレ懸念を背景に、一時30ドル近くまで上昇。

- 2025年:供給制約、地政学的な緊張と戦略産業の需要増などで乱高下

今後の見通しは上昇基調

| 金利動向 | 金利上昇→銀価格下落(安全資産の魅力低下) 金利低下→銀価格上昇(安全資産の需要増加) |

|---|---|

| インフレーション | インフレ進行→銀価格上昇(インフレヘッジ需要増加) インフレ後退→ 銀価格下落(需要減少) |

| 為替動向 | ドル高→銀価格抑制 ドル安→銀価格上昇 |

| 銀の供給量 | 供給過剰→銀価格下落 供給不足→銀価格上昇 |

| 工業需要 | 工業需要増加→銀価格上昇 工業需要減少→銀価格下落 |

| 景気動向 | 好景気→(工業需要増加)→銀価格上昇 不景気→(工業需要減少)→銀価格下落 |

| 地政学リスク | リスク増大→銀価格上昇(安全資産需要増加) 安全時→銀価格下落(リスク回避需要減少) |

銀は短期的にはボラティリティが高くなりますが、工業需要や供給の制約によって中・長期的には大きな成長が見込めます。

特に、再生可能エネルギー分野での太陽光パネル需要や、電気自動車や電子機器の普及は、銀の需要をさらに押し上げていくでしょう。

一方で、銀の採掘コストの上昇や産出量の減少、リサイクル銀の供給不足による価格上昇の懸念は否めません。

出典:The Silver Institute|World Silver Survey 2024

銀価格は中・長期的に緩やかな上昇基調を維持すると考えられますが、代替材料や技術革新による需要抑制のリスクもあり、市場の動向には継続的な注視が必要です。

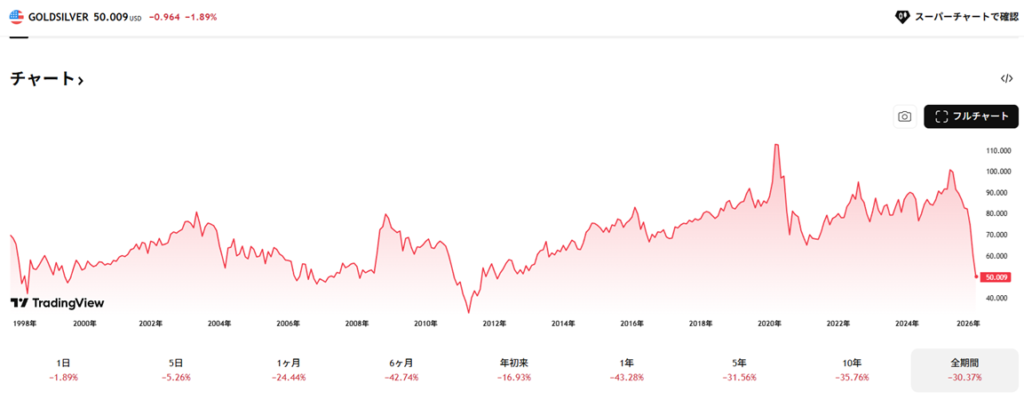

金と銀の価格は長期的に一定の相関関係を持つため、金1オンスの価格を銀1オンスの価格で割った金と銀の相対的な価値を示す指標「金銀比価(GSR)」の分析は効果的。

一般的に、GSRが高いと銀が割安、低いと銀が割高と判断されますが、過去のGSRは30~110あたりで推移していて、現在(2026年1月時点)は50ほどのため、銀は割高と考えて良いでしょう。

銀では得られない高いリターンと安定収益を目指すなら、代替投資先を強くおすすめします。

安定×高リターンのおすすめ優良投資先

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 無料 相談 | 公式サイト | 公式サイト |

銀ETFを購入できるおすすめ証券会社

銀ETFはネット証券で簡単に購入可能

銀(シルバー)ETFは銀行では購入不可ですが、証券会社に取引口座を開設すればオンライン取引画面から数クリックで購入できます。

市場で取引されるため流動性が高くすぐ現金化できるのも魅力で、現物銀のように保管場所や管理の手間もかかりません。

銀ETFの投資方法

1. 証券口座を開設して資金を入金

2. 銀ETFを選んで注文

3. 市場動向を見ながらタイミングを計って売却

銀(シルバー)ETFは、主要なネット証券を中心に幅広く取り扱われていて、取引手数料・取扱銘柄・サービス内容は証券会社によって異なります。

コストの安さ・投資機会の多さ・投資のしやすさ・利便性の高さを考慮して、コスパが良い証券会社を利用しましょう。

SBI証券or楽天証券が◎

・銀スポット取引・銀積立・銀ETF・銀先物・銀CFD取引が可能(銀の現物転換も可)

・NISA口座なら国内外ETFの売買手数料無料(一部の海外ETFは一般口座でも買付手数料が無料)

・インターネットコースなら、海外ETF利用時の米ドル/円(買付時・売却時)の為替手数料も無料

・銀スポット取引・銀積立・銀ETF・銀先物・銀CFD取引が可能

・NISA口座なら国内外ETFの売買手数料無料(一部の海外ETFは一般口座でも買付手数料が無料)

・海外ETF利用時の米ドル/円(買付時・売却時)の為替手数料も無料

SBI証券と楽天証券では、銀ETF以外に下記の銀の取引方法も利用できます。

| 証券会社 | SBI証券 | 楽天証券 |

|---|---|---|

| 銀スポット 取引 | 買付手数料:約定代金の1.65% 売却手数料:無料 | |

| 銀積立(税込) | 買付手数料:買付代金の1.65% 売却手数料:無料 | |

| 銀先物(税込) | 取引手数料片道1枚82.5円 | 取引手数料 片道1枚275円 |

| 銀CFD(税込) | 取引手数料330円/枚 | 取引手数料無料 |

| 銀の現物転換 | 可能 | 不可 |

おすすめの銀ETFの代替投資先

次は、銀(シルバー)ETFのデメリットを加味して検討すべき、高利回りで安定性がある代替投資先をご紹介します。

市況に関わらず常にプラスのリターンを目指す「絶対収益追求型」の運用で、平均利回り10%以上も実現可能です。

※中でもハイクアインターナショナルは、小売り・飲食・ホテルをベトナムで約50店舗営む上場予定の企業への事業融資で、たった500万円で事業や雇用を支えるパートナーになれる!

ハイクアインターナショナル

銀(シルバー)ETFよりおすすめの代替投資先1社目は、2026年にベトナム市場への上場を予定している新進気鋭の運用会社「ハイクアインターナショナル」です。

グループ年商25億円を突破し、従業員数500名の規模に成長したベトナム企業への事業融資から利益を得る新しい投資スタイルが、今多くの個人投資家に注目されています。

| 運用会社 | ハイクアインターナショナル |

|---|---|

| 設立 | 令和4年4月27日 |

| 代表者 | 梁 秀哲(ヤンヒデテツ) |

| 所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 事業内容 | ・海外との輸出入および貿易実務のサポート ・貿易に関する各種事務代行・業務支援 ・国際ビジネス・海外展開に関するコンサルティング ・企業のM&A・事業提携に関する支援・アドバイザリー ・有価証券・事業への投資および資産運用サポート |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 運用手法 | sakuko vietnamへの事業融資 |

| 問い合わせ | 公式サイト |

ハイクアインターナショナルの投資手法は、一般的な投資信託や他の資産運用と比較して相場や市場の影響を受けにくく、リスクを抑えて安定したリターンを実現。

12%固定の利回りで年4回の配当があり、500万円投資すれば年間60万円の収益が見込めるため、定期的な収入を求めるなら最適な投資先です。

運用手数料無料・解約時期も自由と柔軟性も高く、投資初心者に間口が広く開かれています。

Action(アクション)

銀(シルバー)ETFよりおすすめの代替投資先2社目は、設立して間もなく高水準のリターンで多くの投資家から期待を集める「Action(アクション)」です。

数々の外資系証券で30年以上のキャリアがある投資のスペシャリストが代表を務め、分散型投資に大きな強みを持っています。

| 運用会社 | Action(アクション) |

|---|---|

| 設立 | 2023年7月 |

| 代表者 | 古橋弘光 |

| 所在地 | 〒105-0001 東京都港区虎ノ門5-13−1 虎ノ門40MTビル7階 |

| 事業内容 | ・金融商品取引に関する コンサルティング ・各種コンサルティング |

| 利回り | 12~17.35% (過去実績) |

| 最低投資額 | 500万円 |

| 運用手法 | 成長企業への投資、ファイナンス、Web3事業 |

| 問い合わせ | 公式サイト |

Action(アクション)は、日本国内のバリュー株を主軸に、債券、不動産、Web3事業など幅広い分散投資でリスクを徹底的に管理。

運用責任者の確かな経験と知識に基づく投資戦略を駆使し、各分野の専門性を活かした複合的な運用で安定した高水準のリターンを追求しています。

中長期的な投資戦略や方針など運用のロードマップを明示していて信頼性・透明性は高いですが、運用の手数料と解約時期の縛りがデメリットです。

GFマネジメント

銀(シルバー)ETFよりおすすめの代替投資先3社目は、設立以来圧倒的な成長率と高利回りで数多くの投資家から一目置かれる「GFマネジメント」です。

ファンドマネージャーが手掛ける戦略は短期での収益はもちろん、長期で価値を提供するポテンシャルがあります。

| 運用会社 | GF Management |

|---|---|

| 設立 | 2023年3月20日 |

| 代表者 | 椎名光太朗 |

| 所在地 | 〒105-0012 東京都港区芝大門1ー10ー11芝大門センタービル10階 |

| 事業内容 | ・有価証券の保有運用、投資、自己募集 ・各種事業への投資 ・M&Aに関する仲介、斡旋及びアドバイザリー業務 ・経営に関するアドバイザリー業務 ・前各号に附帯又は関連する一切の事業 |

| 利回り | 年間平均リターン29% 2018年開始来の累計277% ※設立前のファンドマネージャー実績 |

| 最低投資額 | 1000万(500万~相談可) |

| 運用手法 | J-prime戦略 |

| 問い合わせ | 公式サイト |

独自の投資戦略「J-prime戦略」では、日本の上場株式から「収益力・成長性」「競合優位性」「巨大な成長産業」のすべてに属する20~25銘柄を厳選して集中投資。

ファンドマネージャーの2018年5月~2023年4月時点での運用実績は+277%(年間平均リターン29%)で、同時期のS&P500や日経平均株価を遥かに上回る成績です。

投資の専門家に運用を任せるため一定の費用が発生するのと、最低投資額が1000万円なので、リスクとリターンを加味して納得した上で出資を検討しましょう。

銀ETFおすすめ銘柄まとめ

日本で購入可能な国内上場・米国上場の銀関連ETFのおすすめ銘柄は下記の通りでした。

【国内上場の銀関連ETF一覧】

| 対象指数 | 取引価格 | 純資産総額 | 信託報酬 | |

|---|---|---|---|---|

| 【1542】純銀上場信託 (現物国内保管型) | 「グラム・円」単位の 銀地金の理論価格 | 44,330円 | 1,208.6億 | 0.55% |

| 【1673】WisdomTree 銀上場投資信託 | ロンドン地金市場協会 (LBMA)の銀価格 | 13,500円 ※10口から購入可 | ※46億USD (約7,270億円) | 0.49% |

| 【1676】WisdomTree 貴金属バスケット上場投資信託 | ロンドン白金・パラジウム市場 及びロンドン地金市場協会 に基づく貴金属価格 | 52,900円 | ※3.88億USD (約613億円) | 0.44% |

【米国上場の銀関連ETF一覧】

| 対象指数 | 取引価格 | 純資産総額 | 経費率 | |

|---|---|---|---|---|

| 【SLV】iシェアーズ シルバー・トラスト | ロンドン地金市場協会 (LBMA)の銀価格 | $81.02 | 469.1億USD | 0.50% |

| 【SIL】グローバルX 銀ビジネス ETF | ソルアクティブグローバル 銀鉱山指数(SOLGLOSI) | $98.35 | 11.1億USD | 0.65% |

銀(シルバー)ETFは、投資コストを抑えて少額から手軽に投資できますが、金(ゴールド)ETFに見劣りする要素も多く、インフレ対策や為替リスクの不安も残ります。

将来性やリスク分散を求めるなら銀ETFを、安定とより高い利回りを目指すなら代替投資先を上手に活用して着実に資産を形成しましょう。

安定×高リターンのおすすめ優良投資先

| 代替 投資先 | ハイクアインターナショナル | アクション |

|---|---|---|

| 運営 会社 |  |  |

| 投資 対象 | 新興国で年商25億円突破、約50店舗を展開する企業への事業融資 | 日本のバリュー株を主軸に、債券、不動産、Web3事業など幅広く分散 |

| 利回り | 年間12%(固定) | 年間17.35% (2024年度) |

| 配当 | 年4回4%ずつの分配or再投資 | 決算時に受け取りor再投資 |

| 最低 投資額 | 500万円 | 500万円 |

| 特徴 | 出資者累計120名、出資額平均750万円、継続率99%超 | 証券業界30年超のベテラン投資家が代表。透明性・信頼性◎ |

| 投資 方法 | 問い合わせ・資料請求後に面談 | 問い合わせ後に面談 |

| 無料 相談 | 公式サイト | 公式サイト |