本記事では「トヨタグループ株式ファンドは儲かるのか」をテーマに、ファンドの概要・運用実績や手数料水準・投資家の口コミ評判・今後の見通しなどを解説します。

「トヨタ自動車/トヨタグループ株式ファンド」は、2000億円近い資産を運用する人気投資信託の一つ。

日本経済を牽引し、世界でもトップクラスの自動車販売台数を誇るトヨタ自動車を中心に投資するファンドということで、多くの投資家から注目されています。

そこで本記事ではリターンの高さだけでなく様々な角度から、トヨタグループ株式ファンドは儲かるのか、投資すべきかを見極めます。

「知人に勧められたけど‥本当にトヨタグループ株式ファンドは儲かるのかな?」

そんな疑問を抱える方はぜひ最後まで読んでみてください。

トヨタグループ株式ファンドは儲かるのか?特性・組入銘柄を解説

トヨタ自動車/トヨタグループ株式ファンドは、三井住友DSアセットマネジメント株式会社が運用する投資信託です。

トヨタ自動車株式会社とそのグループ会社の株式に投資し、グループ全体の成長を通じて信託財産の増加を目指します。

トヨタ自動車/トヨタグループ株式ファンドの概要

| 運用会社 | 三井住友DSアセットマネジメント |

|---|---|

| 投資対象 | 国内株式 (トヨタ自動車株式会社とそのグループ会社の株式) |

| 投資形式 | 「トヨタグループ株式マザーファンド」に投資するファミリーファンド形式 |

| 運用分類 | アクティブ運用 (ベンチマークなし) |

| 設定日 | 2003年11月 |

| 組入銘柄 | トヨタ自動車株式会社とそのグループ会社20銘柄前後 |

| 基準価額 (2025年1月時点) | 37,745円 リアルタイムの基準価額:チャート |

| 純資産総額 (2025年1月時点) | 1,922 億円 |

| 決算頻度 | 年1回 (毎年11月) |

| 新NISA制度 | NISA成長投資枠に適応 |

| 販売会社 | 楽天証券絵/マネックス証券/SBI証券/松井証券/野村証券、ほか多数 |

運用方針と組入銘柄

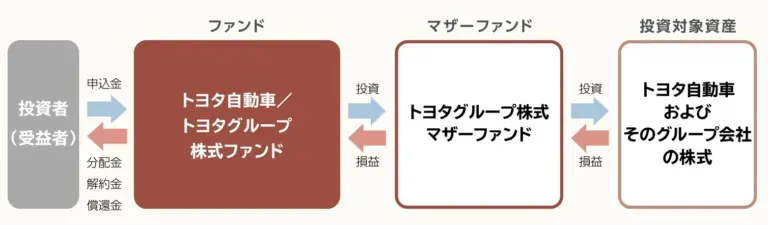

トヨタ自動車/トヨタグループ株式ファンドは、対象銘柄に直接投資するのではなく「トヨタグループ株式マザーファンド」への投資を通じて運用を行います。

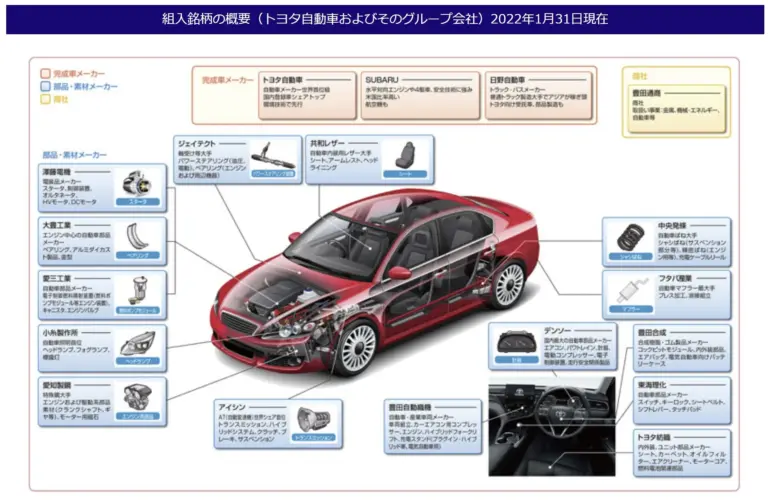

このトヨタグループ株式マザーファンドが組入れる銘柄は、トヨタ自動車株式会社とそのグループ会社を併せた約20銘柄で、グループ会社については東京証券取引所に上場している株式の中から流動性を勘案して銘柄を選択します。

組入銘柄への投資比率は、トヨタ自動車株式会社が50%、残りの50%がグループ会社銘柄で、各銘柄の時価総額に応じて分配します。同ファンドの全組入銘柄は以下の通りです。

| 銘柄名 | 業種 | 比率(%)※2024/9/26時点 | 時価総額 (円) | 分類 | ||

|---|---|---|---|---|---|---|

| 1 | トヨタ自動車 | 自動車 | 50.2 | 97.6 | 46.31兆 | 大型株 |

| 2 | デンソー | 自動車部品 | 16.2 | 6.29兆 | 大型株 | |

| 3 | 豊田自動織機 | 自動車部品 | 10.5 | 4.04兆 | 大型株 | |

| 4 | 豊田通商 | 商社・卸売 | 7.5 | 2.81兆 | 大型株 | |

| 5 | SUBARU | 自動車 | 5.2 | 1.96兆 | 大型株 | |

| 6 | アイシン | 自動車部品 | 3.6 | 1.37兆 | 大型株 | |

| 7 | 小糸製作所 | 電子機器・部品 | 1.5 | 6144億 | 大型株 | |

| 8 | ジェイテクト | 機械 | 1.0 | 3873億 | 大型株 | |

| 9 | トヨタ紡織 | 自動車部品 | 1.0 | 3707億 | 大型株 | |

| 10 | 豊田合成 | 自動車部品 | 0.9 | 3387億 | 大型株 | |

| 11 | 日野自動車 | 自動車 | 0.8 | 2.2 | 2967億 | 中型株 |

| 12 | 東海理化 | 自動車部品 | 0.5 | 2051億 | 中型株 | |

| 13 | 愛三工業 | 自動車部品 | 0.3 | 1072億 | 小型株 | |

| 14 | 愛知製鋼 | 鉄鋼 | 0.3 | 994億 | 小型株 | |

| 15 | フタバ産業 | 自動車部品 | 0.2 | 618億 | 小型株 | |

| 16 | 中央発條 | 金属製品 | 0.1 | 337億 | 小型株 | |

| 17 | 大豊工業 | 機械 | 0.0 | 185億 | 小型株 | |

| 18 | 共和レザー | 化学 | 0.0 | 170億 | 小型株 | |

| 19 | 澤藤電機 | 電子機器・部品 | 0.0 | 39億 | 小型株 | |

ポートフォリオの約50%を占めるトヨタ自動車は、上場する日本株式(約4000社)の時価総額ランキングで1位であり(2025年1月時点)、約16%を占めるデンソーは31位、続く豊田自動織機は46位と、国内有数の大型株で構成されています。(参考:日本経済新聞)

こちらの3銘柄の過去20年間のパフォーマンス推移(下記)を見ると、ピンク色で示したTOPIXを大きく上回っており、高い成長力で日本株式市場を牽引してきたことが分かります。

ピンク:TOPIX

青:トヨタ自動車

緑:デンソー

黄色:豊田自動織機

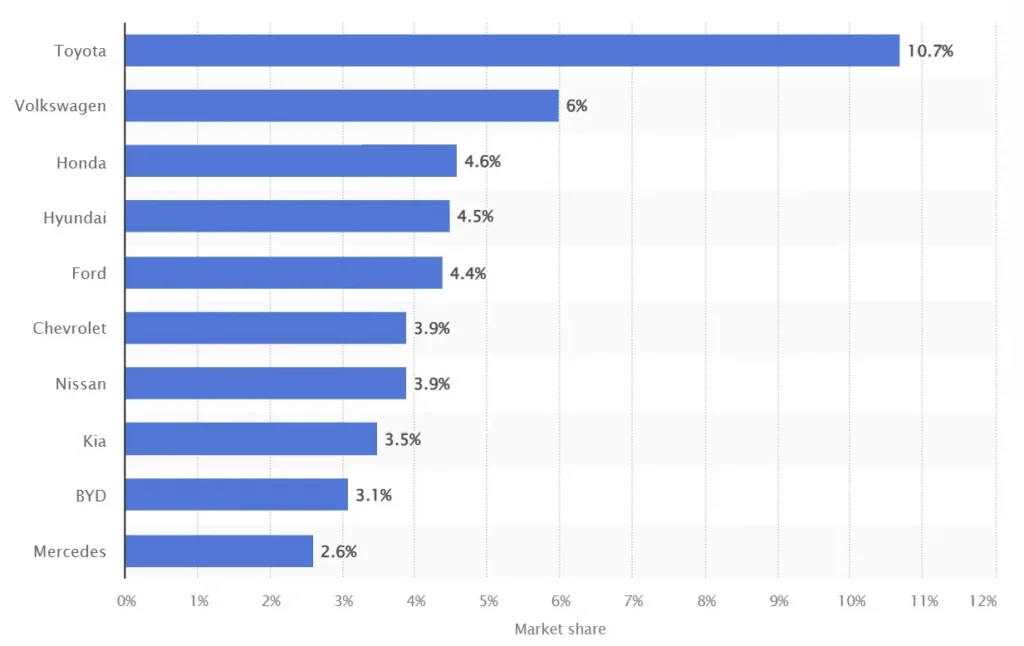

現在もトヨタ自動車は、世界の自動車市場で10%を超えるシェアを持っており、かつ自動車産業分野自体、今後10年間6%を超えるCAGR(年平均成長率)で成長すると予想されているため、「トヨタグループ株式ファンドは儲かるのか」については、長期的にはその可能性が高いのではと予想されます。(参考:SPHERICA INSIGHT)

(引用:statista|Global automotive market share in 2023, by brand)

しかし、前述の通りトヨタ自動車/トヨタグループ株式ファンドは、組入銘柄のほとんどが自動車産業に属しており、グループ会社のトヨタ自動車への売上依存度も高いです。

さらに、投資先は20銘柄と投資信託の中では桁違いに少ないうえ、資産の分配比率は上位6銘柄だけで90%を超えます。つまり同産業分野の限られた少数の銘柄だけに集中投資しているという事です。

いくらトヨタ自動車の業績や将来性が高くても、同社の経営が悪化するようなイベントが起これば、トヨタ自動車/トヨタグループ株式ファンドに投資する投資家は大きな損失を負いかねません。

実際、トヨタ自動車の株価はグループ会社の不正発覚などで2024年3月中旬から2か月で15%近くも下落しており、さらに2024年6月にはトヨタ自動車自体の不正も明らかになったばかり。(参考:日本経済新聞|トヨタ豊田章男会長「認証の根底揺るがす行為」 不正巡り)

このような不正などが発覚した場合、どこまで影響が広がるのかを予想するのは難しいです。

実際にトヨタ自動車/トヨタグループ株式ファンドの過去1年の基準価額チャートを見ても、2024年3月以降短期では上下はするものの、長期では右肩下がりで、2025年1月時点で24年3月の値にはまだまだ届きません。

先ほどのチャート表を改めて見てみると、トヨタ自動車のグループ会社の不正が発覚して以降、TOPIXが上昇しているにも関わらず、本ファンドの上位3銘柄は同時に下落したことがわかりますね。

ピンク:TOPIX

青:トヨタ自動車

緑:デンソー

黄色:豊田自動織機

このように、トヨタ自動車/トヨタグループ株式ファンドの投資先は非常に集中的であるため、投資の基本とも言える分散投資ができない点に注意が必要です。

トヨタグループ株式ファンドは儲かるのか?運用実績 (利回り)と手数料

現在、次々と明るみに出た不正問題でトヨタ自動車やグループ会社の株価が下落していますが、トヨタ自動車/トヨタグループ株式ファンドの運用状況はどうなっているでしょうか。

これまでの運用実績と現在の状況を数字やチャートで追っていきましょう。

過去の運用実績(リターン/リスク/分配金等)

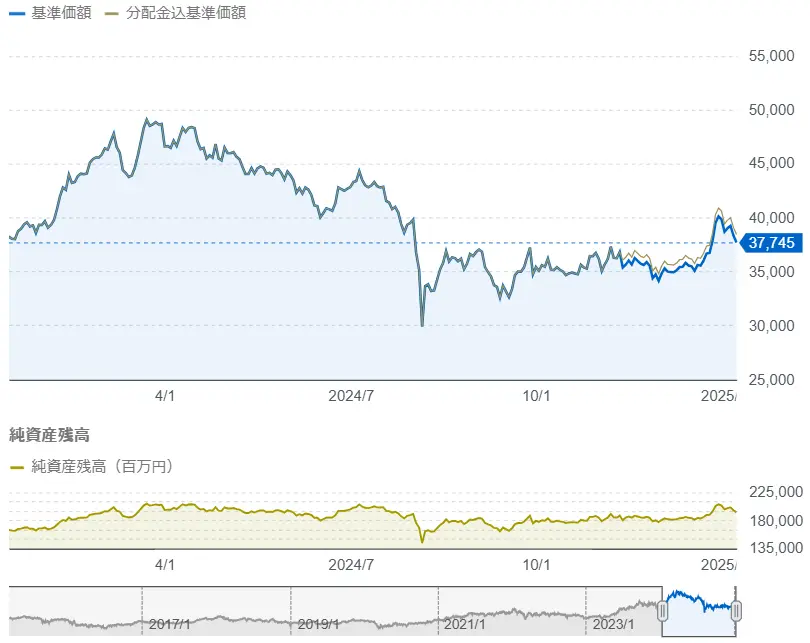

以下は、トヨタ自動車/トヨタグループ株式ファンドの過去20年間の基準価額と純資産総額の推移です。(2025年1月時点)

青色:基準価額

金色:分配金込基準価額

上記チャートの基準価額の推移からは以下のような点が読み取れます。

- 2008年のリーマンショック、2016年のチャイナショック、2020年のコロナショックなどの景気後退時には大きく下落

- 2023年頃から株価が急騰

- 過去20年間では年率約6%程上昇(株価急騰前までの期間では年率約4%弱程度で成長)

トヨタ自動車/トヨタグループ株式ファンドの基準価額は、過去20年の間、急激な景気後退の影響による下落を経験しながらも平均的には年率約4%弱程度で成長してきました。

2023年からは、歴史的な円安に加え、半導体不足の解消による生産台数の回復やEV開発への期待感からトヨタ自動車株が急騰し、これにより本ファンドの過去20年の平均年間リターンも約6%程に上昇しています。

※直近では、2024年上半期に自動車産業界隈の不正問題発覚による下落をした後、下半期から2025年初めにかけてトヨタ自動車関連の好材料(ROE目標倍増に期待、エヌビディアがトヨタへ最新半導体の供給発表、トヨタ「ウ―ブン・シティー」25年秋始動 など)により再び上昇傾向にあります。

では続けて、リターンの他に、リスクや投資効率などの点も併せてファンドの運用成績を見てみましょう。

| 1年 | 3年 | 5年 | 10年 | |

|---|---|---|---|---|

| 分配金累計 | 680円 | 2,000円 | 3,040円 | 5,370円 |

| リターン(年率) 分配金再投資 類似ファンドの平均値 ニッセイ日経225インデックスF | +16.05% (+19.00%) (+21.02%) | +11.24% (+12.10%) (+13.41%) | +13.54% (+11.64%) (+12.83%) | +7.06% (+9.01%) (+10.40%) |

| リスク(年率)※標準偏差 類似ファンドの平均値 ニッセイ日経225インデックスF | 31.85% (18.64%) (22.37%) | 24.73% (11.83%) (15.15%) | 24.03% (13.85%) (16.58%) | 22.75% (14.43%) (16.29%) |

| シャープレシオ(年率) 類似ファンドの平均値 ニッセイ日経225インデックスF | 0.51 (1.00) (0.97) | 0.56 (1.02) (0.90) | 0.67 (0.86) (0.81) | 0.44 (0.67) (0.69) |

直近数年のリターンは、コロナショック後の大規模金融緩和や2023年からの株価高騰の影響が強いため、ここではもう少し長期的に過去10年間の運用成績に注目してみます。

トヨタ自動車/トヨタグループ株式ファンドの過去10年の平均年間リターンは+7.6%、リスクは22.75%、投資効率を表すシャープレシオ(数値が高い程投資効率が良い)は0.44でした。

比較対象として表に記載した、類似投信や日経225に連動する「ニッセイ日経225インデックスファンド」の運用成績と比べると、リターンは劣後しているにも関わらず、集中投資の本ファンドのリスクは比較対象よりも6~8%も高くなっています。

以上の点から「トヨタグループ株式ファンドは儲かるのか」については以下のように言えるでしょう。

・10年前に100万円を投資していたら約200万円程になっていた計算(手数料・税金考慮外)

=トヨタグループ株式ファンドは儲かる

(しかし)

・トヨタグループ株式ファンドの投資リスクは高め

・より低いリスクで相対的に高い利益を得られるファンドも多い

(また)

・トヨタグループ株式ファンドの過去10年リターンは日経平均インデックスファンドに劣後している

=インデックスファンドをアウトパフォームできないなら、信託報酬が高いトヨタグループ株式ファンドに投資するメリットは薄い

確かにトヨタ自動車自体は長期的には成長が期待できますが、やはりトヨタ自動車やトヨタグループのみに集中投資するのはハイリスクです。

上でも紹介した日経平均インデックスファンドには、当然のことながらトヨタ自動車やデンソー、豊田通商などのトヨタグループの銘柄も含まれていますが、2024年は不祥事により先行きが不安定な状態が続きました。

トヨタグループの集中投資は避けてより資産を分散できるインデックスファンドに投資するほうが安全性の面ではおすすめです。

もしトヨタ自動車への投資比率を高めたいなら、インデックスファンド+トヨタ自動車の個別株を購入というのもありです。

トヨタ自動車の個別株への投資であれば、投資信託のような信託報酬も掛かりませんし、NISA口座だって同じく利用できます。トヨタ自動車/トヨタグループ株式ファンドの2024年の分配金利回りは1.71%でしたが、トヨタ自動車の配当金利回りは2.90%とインカムゲインはやや高めです。

手数料水準

運用成績が同水準であれば手数料が安いファンドのようが投資家の手に残る利益は大きくなります。

ここではトヨタグループ株式ファンドの手数料率を他ファンドと比較してみましょう。

| トヨタグループ株式ファンド (アクティブファンド) | ニッセイ日経225インデックスファンド (インデックスファンド) | |

|---|---|---|

| 販売手数料 (購入時) | 0~3.30% | 0% |

| 信託報酬 (毎日) | 年率0.759% | 年率0.275% |

| 信託財産留保額 (解約時) | なし | なし |

投資信託には大きく表中の3種類の手数料が掛かります。

投信の購入時に一度だけ掛かる販売手数料は上限3.3%ですが、SBI証券や楽天証券など販売手数料が掛からない証券会社も多いです。

問題は、投資信託の保有中毎日差し引かれる「信託報酬」で、例えば運用残高が100万円の状態で1年間運用したと仮定すると、信託報酬は年間7590円ほど発生します(年率0.759%の場合)。

もちろん、手数料以上の利益が出ていれば問題ないですが、投資信託では運用がマイナスになっている期間であっても信託報酬は毎日発生してしまうため、信託報酬は安いに越したことはないのです。

トヨタグループ株式ファンドはアクティブファンドではありますが、そもそも組入銘柄や調査対象となる銘柄が極端に少ないこともあり、他のアクティブファンドと比べると信託報酬率は低めです。

しかし、既出の「ニッセイ日経225インデックスファンド」のようなインデックスファンドと比較すると、やはりコストは高めです。

「運用残高が100万円の状態で1年間運用した」と仮定してシミュレーションすると、両ファンドの信託報酬の差は年間4840円。運用資産が1000万円、2000万円と大きくなればなるほど差がより顕著になります。

では、投資コストの観点から見てトヨタグループ株式ファンドは儲かるのか、結論は以下の通りです。

トヨタグループ株式ファンドは儲かるが、市場平均をアウトパフォーム出来ないなら、インデックスファンドのほうが手数料差し引き後に手元に残る利益が多くなる可能性が高い(=より儲かる)。

トヨタグループ株式ファンドは儲かるのか?投資家の口コミ・評判

ここまでトヨタグループ株式ファンドの概要・運用方針・成績・投資コストなどについて解説してきましたが、日本の他の投資家の方々は本ファンドをどう評価しているのでしょうか。

ファンドアワードの受賞歴

投資信託については、「モーニングスター・アワード 」、「R&Iファンド大賞」、「投信ブロガーが選ぶ!Fund of the Year」など、様々な団体が優秀なファンドを選考するアワードを行っています。

その中で、トヨタグループ株式ファンドは、2021年度モーニングスター・アワード ファンド オブ ザ イヤーで最優秀ファンド賞(国内株式型 部門)を受賞しています。

これは当時の本ファンドリターンが年間37.85%(2021年2月~2022年1月)で、国内大型バリュー株ファンド全106ファンド中2位であったことも評価された理由のようです。

ただこの時は、世界的な金融緩和を受けて株式は軒並み上昇しましたし、本ファンドが独自の運用で好成績を出したというよりも、単にトヨタ自動車の株価自体が非常に好調だったという部分が大きいように思います。

投資家の口コミ評判(Yahoo!fファイナンス掲示板より)

また「トヨタグループ株式ファンド」のYahoo掲示板には以下のような口コミ・評判が書き込まれています。

2024年1月(ダイハツ不正発覚)

- 出荷停止かぁ。利確すべきかん~悩む 😔 @

- 下がれば買い。絶対に、将来上がる。

2024年2月

- まさかバブルを超える高値。解約タイミングが分かりません。なんてこったい。

2024年3月(決算期)

- V字急上昇!円安カンフル効いた~。

- トヨタ自動車株が年高です!

2024年4月

- ガクッと下がったところで、平均単価を下げるために追加で購入しました。

2024年5月(決算発表)

- トヨタの業績はいいのに株価には反映されないんですね。プラスになるまで気長に待ちます。。

- 今日もトヨタ株価は下落方向ですね。平均単価下げはもう少し様子を見ても良いかもしれませんね。私は現状維持で、週末に掛けて下落続くようであれば追加購入を検討します。

2024年6月(トヨタ自動車不正発覚)

- 不正トップニュースやめてぇ。ワイドショー取り上げやめてぇ。

- 寄付きにトヨタ株買った。そして~トヨタファンドにスポット追加購入をする。

- どこかで間違ったなら、その誤りをとことん突き止めて改善し良くしていく努力をする。それをしっかりやっているトヨタはやはり素晴らしいと思う。今のトヨタはそこの段階。信用も株も下がるのは仕方がない。でも、ピンチはチャンス!いまある問題をひとつづつ解決していき何年か後にはトヨタは世界一と呼べる企業になる!とおもうんだなぁ~ 😊

2024年8月(「令和のブラックマンデー」)

- 私は、ギリギリバブル崩壊を知っています。そこに似た数字の落ち方ではありますが企業の業績比較では、全く違うのでそう悲観はしていません。当然、意識をしっかり持って、この事態を冷静に見て対応を決めていく必要はありますが。如何せん、新NISAで、最初から含み益スタートした方は、今回の下落に輪を掛けて売りに売りを呼ぶ形になっていると思います。勿体ないと思いますが、それを乗り越えて資産運用し続けるか、無理だと手を引くか真剣に考えてもらえればと思います。

2024年12月(ROE目標を倍の20%に引き上げると日経報道)

- ROEに関する発言を受けて、トヨタ大幅アップしたようですね。今日は輸送機器関連全般に、寄りはアップからスタート。トヨタ系はその中でもかなり上げてますね!

2024年はトヨタ自動車の株価上昇・下落が激しく、Yahoo掲示板の口コミ評判も非常に賑わっていました。

特に多かったのは不正問題による株価下落をチャンスとしてさらに買い増したという内容で、一時的な下落はあっても長期的な目線ではまだまだ上がるだろうという期待が高かったようです。

2024年12月ごろからはトヨタ自動車関連の好材料ニュースについての話題も上がっています。

株価が急落したトヨタ株ですが、日本のみならず世界を代表する企業であるトヨタ自動車への信頼は、簡単には揺るがないようです。

これらの投資家の評価が合理的かどうかは別として、2024年3月末時点でのトヨタ自動車の業績は好調であり、EVなど今後も市場の成長が見込まれていることから、長期的な目線ではトヨタグループ株式ファンドは儲かる見通しが強いと考えられます。

トヨタグループ株式ファンドは儲かるのか?今後の見通しと投資の是非

まず前述のように、自動車産業は今後10年間6%を超えるCAGRで成長するという予想が出ており、トヨタ自動車もHV(ハイブリット)だけでなくEV(電気自動車)やモビリティサービスの拡大にも積極的に取り組んでいますから、今後の成長余地はまだ大きいと言えます。

しかし、トヨタの業績を占う上で最も重要と言っても過言ではないのが為替です。

三井住友DSアセットマネジメントのレポートによると、2025年円ドル為替は緩やかな円高傾向に動く見通しとなっており、トヨタにとっては生産台数が北米と欧州市場で全体の30%を占めるトヨタ自動車によっては悪材料となるでしょう。

ただしレポートでは、ドル円は2025年末に153円で着地をすると予想されており、2025年1月時点で1ドル=157円であるところを見るとトヨタにとってそこまでの大きな影響はなさそうです。

また2025年1月に就任を控えるトランプ政権の政策次第ではドル高円安となる可能性もあり、トヨタにとっては好材料となる可能性もあるでしょう。

現在は上昇に転じている同ファンドですが、不正問題が良い例になったように、一つの産業分野のさらに一つの企業グループに絞って集中投資すると言うのは非常にハイリスクです。リスクを抑えながら高利回り目指したいのであれば、ご自身で他の投資信託やヘッジファンドなどを組み合わせるなどして、分散投資を徹底することをおすすめします。

ローリスクハイリターンを狙うなら「ヘッジファンド」がおすすめ

投資信託を利用する方に同じくおすすめなのが、絶対収益型でミドルリスク・ハイリターンを実現する「ヘッジファンド」。

投資信託と同様に、投資家から集めた資金を運用を投資のプロであるヘッジファンドマネージャーが運用し、運用で得た利益を投資家へ還元します。

一見すると投資信託と似ていますが、投資戦略や手法など運用の中身は大きく異なります。

というのも、ヘッジファンドは運用目標となるベンチマークを持たず、株式・債券・不動産・金・デリバティブ・オプションなど多様な資産に投資するオルタナティブ投資で、幅広く投資チャンスを狙いに行きます。

また、アクティブファンドのように独自の基準で銘柄を分析・選定するだけでなく、投資信託では原則使用できない「空売り(下落相場などで売りから入る取引手法)」や「レバレッジ」を使用した高度な戦略で、投資信託ファンドがマイナスを出すような下落相場でも積極的に利益の獲得に動くのです。

このような理由から、ヘッジファンドは下落相場での耐性が強く、利益獲得の機会が多いため、資産を長期的に安定して増やしていく必要のある厚生年金基金や大学基金、さらには個人の運用先としても選ばれています。

500万円以上の投資資金がある場合は、ヘッジファンドの併用も検討してみましょう。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す企業融資ファンドです。

500万円の出資で、年間60万円の配当収入

ハイクアインターナショナルでは、3ヶ月ごとに出資額の3%が配当として支払われます。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

銀行預金の金利が0.1%程度の時代に、年利12%の固定配当。しかも株式のような価格変動がないため、「毎回いくら受け取れるか」が明確にわかります。

配当を使わずに再投資する「複利運用」を選べば、資産の成長スピードはさらに加速。1,000万円の出資なら、6年で約2倍、10年で約3倍になる計算です。

なぜ12%の高配当が可能なのか

秘密は「成長市場ベトナム×実績ある日系企業」という組み合わせにあります。

- GDP成長率は年6%前後で安定推移

- 2022年に一人当たりGDPが4,000ドルを突破

- 30代人口が最多の「人口ボーナス期」真っ只中

- 銀行融資金利は10%台が当たり前の高金利環境

この環境下で事業を展開すれば、10%以上の成長は決して非現実的な数字ではありません。

そこで気になるのが融資先「SAKUKO Vietnam」の実力ですよね。

SAKUKO Vietnamは2011年創業、ベトナムで14年の実績を持つ日系企業グループです。

- SAKUKO Store(日本製品専門店)— 35店舗、会員数37万人

- SAKURA Hotel(ビジネスホテル)— 2店舗

- Beard Papa(シュークリーム専門店)— 11店舗

グループ年商は約25億円。顧客の99%はベトナム人で、「日本製品=安心・高品質」というブランドイメージを武器に、着実にファンを増やし続けています。

さらに2025年以降は、焼肉店・牛カツ店・牛丼店などの外食事業や、日本の大手小売チェーンとの資本提携による食品スーパー展開も計画中。成長余地はまだまだ残されています。

投資家にとっての5つの安心材料

- 配当の確実性

-

株式市場の変動に左右されない事業融資型。融資先が利息を払う限り配当は継続

- いつでも解約可能

-

ロックアップ期間なし。急な資金需要にも対応できる

- 手数料ゼロ

-

運用手数料・成功報酬なし。配当はそのまま受け取れる

- 上場予定で透明性向上

-

2026年にベトナムUPCoM市場へ上場申請中。上場後は四半期決算の開示義務あり

- 代表が顔出しで情報発信

-

会長のヤン氏がYouTubeで事業状況を公開。投資先を自分の目で確認できる

無料相談で疑問を解消

「年利12%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。ハイクアインターナショナルでは、出資前に無料の個別相談を実施しています。運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、Web3事業・事業投資・ファイナンスなど複数領域へ分散投資することで高リターンを狙うヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 前年度 年利17.35%の実績:運用開始からわずか1年で驚異的なリターンを達成。

- 下落相場にも強い多角的戦略:2024年8月の日経平均12%急落時も月間成績はプラスを維持。特定領域に依存しない分散投資がリスクを低減しています。

- 金融畑出身の代表:代表の古橋 弘光氏は金融業界30年以上の経歴。顧問も外資の投資銀行での経歴があり信頼できるチームで運用されています。

- 500万円から投資可能:海外ヘッジファンドでは億単位が当たり前の中、個人投資家でも手が届く金額設定です。

- 運用状況が見える透明性:四半期レポートで実績を報告。代表自らYouTubeで運用方針を発信するなど、情報開示に積極的です。

なぜ高リターンを実現できるのか

アクション合同会社では、金融業界30年以上のキャリアを持つ代表・古橋弘光氏が、市場環境を見極めながら3つの投資領域への配分を柔軟に調整しています。

- ① 事業投資

-

成長が期待できる企業や事業に直接投資。経営への関与や株主としての権利行使を通じて、企業価値の向上を積極的に働きかけます。

- ② Web3事業

-

ETH/BTCマイニングやデジタルアセットローンなど、次世代のテクノロジー領域に投資。成長市場への早期参入で高いリターンを狙います。

- ③ ファイナンス

-

短期与信やファクタリングなど、金融サービス領域への投資。比較的安定したキャッシュフローを生み出し、ポートフォリオ全体のリスクを分散します。

代表の古橋氏の経験と専門知識に基づいた機動的な資金配分がアクションの強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

前年度の実績である年利17%をベースにシミュレーションしてみましょう。

\ 出資額別の年間リターン /

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

※年利17%で計算。実際の配当は運用成績により変動します。

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

まずは無料面談で詳細を確認

アクション合同会社では、出資を検討している方向けに無料の個別面談を実施しています。

- 過去の四半期レポートの閲覧

- 具体的な投資先・運用戦略の説明

- リスクと注意点の詳細

- 自分の資産状況に合った出資プランの相談

まずは面談で詳しい話を聞き、納得した上で投資判断をしてみてはいかがでしょうか。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

ヘッジファンドへの投資には500万〜1000万円以上のまとまった資金が必要になります。

大切な資金を預けるわけですからしっかり話を聞いて、資料請求や運用の相談(無料)を通して、複数のヘッジファンドに問い合わせて比較検討することをおすすめします。

その他のヘッジファンドは以下の記事で紹介しています。

まとめ:トヨタグループ株式ファンドは儲かるのか?

2024年はグループ会社や自社の不正問題の渦中にあったトヨタ自動車自体ですが、自動車市場やトヨタ自動車のポテンシャルを考えると、短期的な株価の下落があったとしても、長期的には株価はまだ成長できると考えられます。

しかし、筆者はわざわざ信託報酬を払ってトヨタ自動車/トヨタグループ株式ファンドに投資するメリットは多くないと思っています。

投資信託を利用するメリットは、手間を掛けずに広く分散投資できる、市場の状況に合わせて投資先銘柄の組み換えをしてもらえるという部分が大きいかと思いますが、トヨタグループ株式ファンドでは幅広く分散投資はできませんし、投資先の調整だって20社程のグループ内でしかできません。

グループ会社の多くはトヨタ自動車に売上依存していますから、結局トヨタ自動車の株価が下落すれば共倒れの可能性が高く、投資先を入れ替えたところで大した効果はないのではとも思います。

トヨタ自動車の個別株に投資できるほどの資金(2025年1月現在の最低投資金額は30万円程)がある方であれば、「トヨタ自動車の個別株+広く分散投資の出来る投資信託やヘッジファンド」などで、リスクを抑えた運用を目指してみてはいかがでしょうか。

Toyota Finance Australia Ltdが発行する豪ドル建社債「トヨタファイナンス オーストラリアリミテッド」については、次の記事で解説しています。