「仕組債がやばいって本当?」

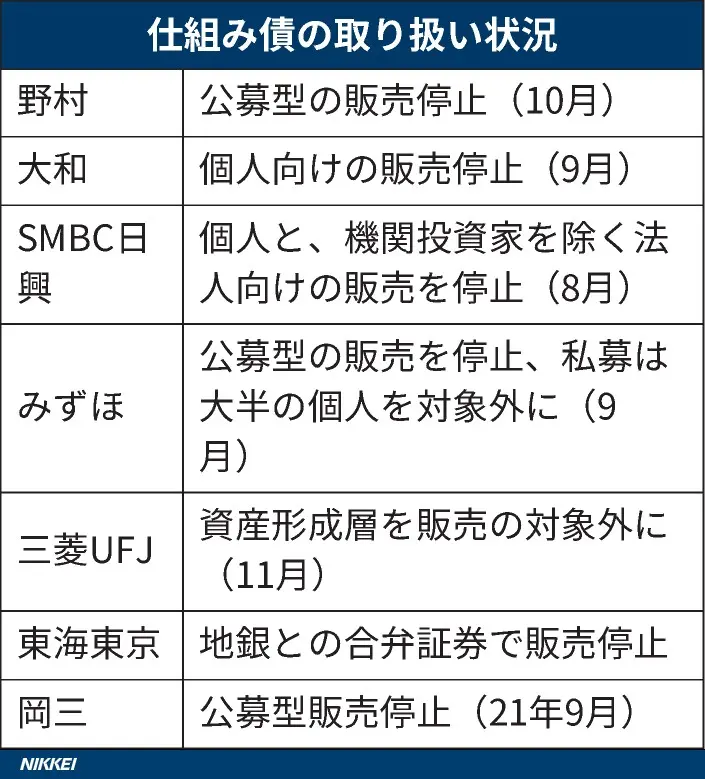

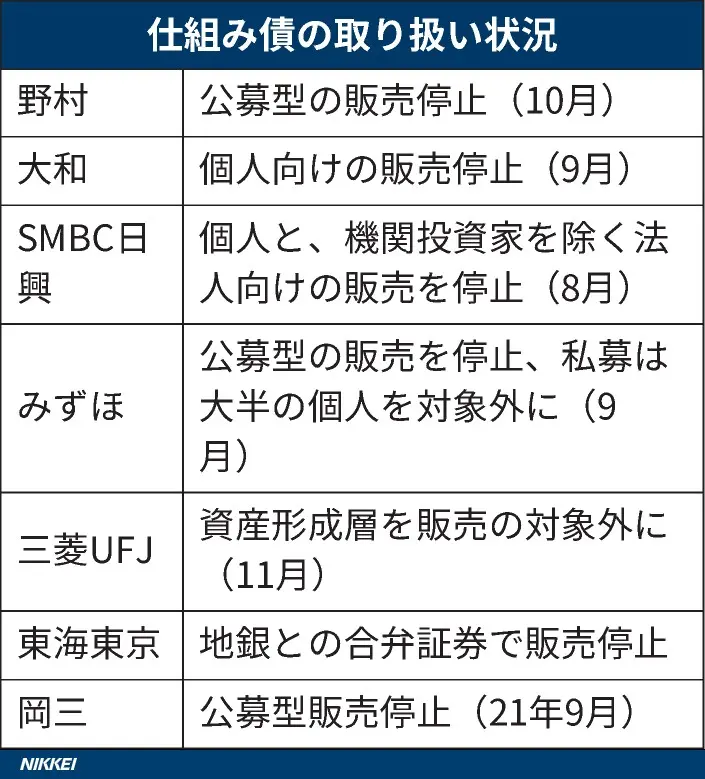

仕組債は、2022年より市場変調による損失拡大を受けて、大手・中堅証券会社や銀行で販売停止や制限が相次いでおり、多くの投資家から「やばい」と言われている金融商品です。

高利回りをうたう仕組債には、EB債や株価指数連動債など様々な銘柄が存在します。

しかし、デリバティブを組み込んだ複雑な商品性により投資リスクの理解が困難で、高額な手数料コストが隠されているケースも多いです。

- 仕組債がやばいと言われる8つの理由

- 仕組債を巡る規制強化の背景

- 銀行・証券会社の取り扱い状況

- 損失を防ぐためのポイント

- 代替運用先「ヘッジファンド」について

この記事では、これらの内容について徹底解説していきます。

投資初心者の方でも仕組債のリスクとからくりがわかりやすく理解できる内容となっていますので、最後までご覧くださいね。

そもそも仕組債とは?わかりやすく解説

仕組債は、一般的な債券にデリバティブを組み込んだ複雑な金融商品です。

以下のポイントから、仕組債の全体像を確認していきましょう。

仕組債の基本的な商品性と特徴

仕組債は、通常の債券より高い利回りが期待できる金融商品です。

一般的な債券とは異なり、様々な条件設定が可能となっています。

仕組債の主な特徴は、以下の通りです。

| 項目 | 内容 |

|---|---|

| 最低投資金額 | 100万円以上が一般的 |

| 取引形態 | 店頭取引(相対取引) |

| 中途換金 | 原則として困難 |

| 利回り | 条件により変動 |

デリバティブ取引が組み込まれる理由

仕組債にデリバティブが組み込まれる理由は、高いリターンを追求するためです。

通常の債券では実現できない投資効果を生み出すことができます。

デリバティブ取引の種類は、以下の通りです。

| 取引種類 | 主な特徴 |

|---|---|

| スワップ取引 | 金利や通貨を交換する取引。 例えば、固定金利と変動金利を交換したり、異なる通貨間で元本を交換したりする。 |

| オプション取引 | 将来の特定の時点で、あらかじめ決めた価格(権利行使価格)で売買する権利を取引するもの。 この権利を得るためには、プレミアム(権利料)を支払う必要がある。 |

| 先物取引 | 将来の特定の日(決済期日)に、現時点で決めた価格で売買することを約束する取引。 価格と期日が取引時点で確定しているのが特徴。 |

これらのデリバティブ取引を組み合わせることで、通常の債券では実現できない投資効果を生み出すことが可能です。

ただし、デリバティブの組み合わせが複雑になればなるほど、リスクの把握が困難になることには注意が必要でしょう。

仕組債のリスク

仕組債には、通常の債券以上に多くのリスクが存在します。

投資判断の際は、これらのリスクを十分に理解する必要があります。

主なリスクは、以下の通りです。

| リスクの種類 | 内容 |

|---|---|

| 元本毀損リスク | 条件次第で元本が返ってこない可能性 |

| 信用リスク | 発行体の倒産による支払い不能 |

| 流動性リスク | 中途売却が困難 |

| 為替リスク | 為替変動による損失可能性 |

仕組債の代表銘柄「EB(他社株転換)債」と「株価指数連動(リンク)債」

仕組債の代表的な銘柄には、EB債と株価指数連動債があります。

各商品の特徴は、以下の通りです。

| EB債(他社株転換債) | 株価指数連動債(リンク債) | |

|---|---|---|

| 主な特徴 | 特定の株式を参照株 価次第で株式償還 通常、高い利率を提供 早期償還条項あり | 日経平均などの指数連動 償還額が指数に連動 デジタルクーポン型あり 複数指数参照型も存在 |

| リスク要因 | ノックインによる元本毀損 株価下落リスク 中途売却困難 発行体の信用リスク | 指数下落による元本毀損 金利変動リスク 流動性リスク 為替リスク(外貨建ての場合) |

| リターン特性 | 年率5-10%の高利回り 株価上昇時の早期償還 株価下落時の株式償還 満期保有時の確定利回り | 指数上昇時の値上がり益 条件付きの高利回り 早期償還時のリターン インカム収入の確保 |

| ノックイン条件 | 個別株価が一定水準を下回る | 指数が一定水準を下回る |

| 早期償還条件 | 株価が当初価格を上回る | 指数が判定水準を上回る |

| 償還方法 | 現金または株式での償還 | 現金での償還(指数連動) |

これら仕組債は販売停止となるまでは証券会社や銀行で人気の投資商品でした。

しかし、商品性の複雑さとリスクの高さから、投資家保護の観点で規制が強化されています。

仕組債がやばいと言われる8つの理由・注意点

仕組債は、2022年より市場変調による損失拡大を受け、大手・中堅証券会社や銀行で販売停止や制限が相次いでいます。

仕組債がやばいと言われる具体的な理由を確認していきましょう。

複雑な商品性により投資リスクの理解が困難

仕組債は、通常の債券とは全く異なる商品性を持っています。

デリバティブを組み込んだ複雑な構造により、リスクの把握が困難です。

理解を妨げる主な要因は、以下の通りです。

| 要因 | 詳細 |

|---|---|

| 商品構造 | デリバティブによる複雑な条件設定 |

| リスク評価 | 損失可能性の計算が困難 |

| 取引条件 | 様々な特約条項の存在 |

不透明な手数料コストの存在

仕組債には、表面的には分かりにくい手数料構造があります。

投資家は気付かないうちに高額なコストを負担している可能性があります。

手数料の種類は、以下の通りです。

| 手数料の種類 | 内容 |

|---|---|

| 組成・販売手数料 | 投資元本の5〜6%程度 |

| 中途売却手数料 | 売却時の価格差 |

元本毀損の可能性

仕組債は、条件次第で投資元本が大きく毀損するリスクがあります。

特にEB債では、株価の下落により投資額を大きく下回る可能性も。

元本毀損が発生するケースは、以下の通りです。

| 条件 | 損失の可能性 |

|---|---|

| ノックイン発生 | 株価下落分の損失 |

| 発行体の破綻 | 投資額の大部分 |

| 早期の売却 | 売却時の価格差 |

| 為替の急落 | 為替変動分の損失 |

リスクに見合わないリターン水準

仕組債は、高い利回りを謳う一方で、実際のリターンは期待を下回ることが多いです。

金融庁の「資産運用業高度化プログレスレポート2022」によると、株式と比較した場合のリスクリターン比が劣ることが指摘されており、特に株式との関連性の高いEB債については株式投資のみの方が投資効率が良い可能性が高いとされています。

仕組債のリターンが低くなる要因は、以下の通りです。

仕組債のリターンが低くなる要因

- 早期償還による利息収入の減少

- 高額な手数料による実質リターンの低下

- 株価下落時の元本毀損

- 為替変動による損失

途中売却の取引条件が厳しい

仕組債は、中途売却が非常に困難な金融商品です。

満期償還までの保有が前提となっています。

中途売却時の問題点は、以下の通りです。

| 項目 | 具体的な問題 |

|---|---|

| 売却価格 | 投資元本を大きく下回る可能性 |

| 取引時間 | 売却機会が限定的 |

| 手数料 | 売却時の追加コスト |

ノックイン条項での株価推移の影響

ノックイン条項とは、株価や指数が一定の水準(ノックイン価格)を下回った場合に、条件が変更される特約のことです。

この条項は、仕組債の中でも特に重要な要素となっています。

ノックイン条項の基本的な仕組みは、以下の通りです。

| 項目 | 内容 |

|---|---|

| ノックイン価格 | 当初価格の60-70%に設定されることが多い |

| 観察期間 | 償還日までの全期間または特定期間 |

| 判定方法 | 一度でも条件抵触で発動(連続/一時的) |

| 影響 | 元本毀損リスクの発生や償還条件の変更 |

株価推移によるノックイン発生時の影響は、以下の通りです。

株価推移によるノックイン発生時の影響

- 株価が更に下落すると元本割れの可能性

- 早期償還条件が無効になるケースも

- 株式での償還となる可能性が増加

- 損失額が予測困難になる

仕組債にはノックイン条項による予期せぬ損失の発生の可能性があります。

投資初心者にとって、このような複雑な条件を理解することは非常に困難でしょう。

早期償還のからくり

早期償還条項は、投資家にとって不利に働くことが多い仕組みです。

多くの仕組債では、株価が5%程度上昇しただけで早期償還となってしまいます。

早期償還が発生する際の問題点は、以下の通りです。

| 問題点 | 影響 |

|---|---|

| 投資機会の喪失 | 高利回り期間の短縮 株価上昇メリットを享受できない 予定していた運用期間の中断 |

| 再投資時の条件悪化 | 市場金利の低下 新規の仕組債の条件が不利に 手数料の追加発生 |

| 証券会社の利益構造 | 償還ごとの手数料収入 回転売買の誘導 新規販売の機会創出 |

特に問題視されたのは、「早期償還→再投資」の回転売買を証券会社が推奨していた点です。

投資家は表面的な高利回りに目を奪われがちですが、早期償還条項は実質的な投資収益を低下させる要因となるでしょう。

為替変動による損失の可能性

外貨建ての仕組債では、為替変動により追加的な損失が発生する可能性があります。

円高になった場合、元本割れのリスクが高まります。

為替変動による影響は、以下の通りです。

| 為替状況 | 影響 | 具体的な損失例(投資額1000万円の場合) |

|---|---|---|

| 円高(例:20%の円高) | 投資元本の目減り 利息収入の減少 償還金額の減少 | 元本損失:200万円 年間利息減少:16万円(金利8%の場合) 為替手数料の追加負担 |

| 円安(例:20%の円安) | 為替差益の発生 利息収入の増加 償還金額の増加 | 元本評価益:200万円 年間利息増加:16万円(金利8%の場合) 為替手数料の追加負担 |

| 為替の急激な変動 | 評価額の大きな変動 中途売却時の損失拡大 ヘッジコストの上昇 | 売却損失の拡大 追加的なコスト発生 流動性の低下 |

為替リスクは投資判断の重要な要素となりますので、十分な注意が必要でしょう。

金融庁が警告する仕組債の問題点

金融庁は仕組債の販売について厳しい姿勢を示しています。

金融庁からの指摘を受け、日本証券業協会は仕組債問題の再発防止に向けて販売ルールの見直しを行っています。

金融庁が指摘する仕組債の問題点を詳しく見ていきましょう。

証券会社の不適切な販売実態

2023年、関東財務局は「千葉銀行」と「ちばぎん証券」、「武蔵野銀行」に対して、リスクを十分に説明せずに顧客に販売したとして業務改善命令を出しました。

また、日本証券業協会は「ちばぎん証券」に対して5000万円の過怠金処分を行っています。

主な不適切販売事例は、以下の通りです。

| 問題点 | 事例 | 投資家への影響 |

|---|---|---|

| リスク説明の不足 | 商品性の説明不足 リスクを十分に説明せず販売 重要事項の説明省略 | 想定外の損失発生 元本毀損 |

| 顧客属性との不適合 | 高齢者への販売 投資経験が乏しい顧客への販売 年金資金での購入勧誘 | 老後資金の毀損 投資資金の損失 |

| 手数料の不透明性 | 実質的なコスト説明不足 投資元本の5〜6%程度の手数料 費用構造の説明不足 | 想定以上の費用負担 期待リターンの低下 |

| 不適切な勧誘行為 | 顧客の投資意向の無視 リスクに見合わない商品提案 預金類似商品との誤認勧誘 | 誤った投資判断 不本意な投資決定 |

これらの問題は、証券会社が自社の利益を優先し、投資家保護の観点を軽視した結果です。

金融庁は今後も厳格な監督を継続する方針を示しており、業界全体での改善が求められています。

回転売買への懸念

回転売買(ロールオーバー)とは、早期償還された資金で再び仕組債を購入する取引を指します。

この取引では、早期償還と新規購入を繰り返すことでその都度手数料が発生します。

回転売買による主な影響は、以下の通りです。

| 問題点 | 具体的な内容 |

|---|---|

| 手数料負担 | 早期償還と新規購入の度に発生する手数料 |

| 販売会社の収益構造 | 販売時点での手数料収入 |

高齢者向け商品販売の停止検討

金融庁は特に高齢者への仕組債販売について、深刻な問題があると指摘しています。

高齢者向け販売の問題点は、以下の通りです。

| 問題点 | 具体的な事例 |

|---|---|

| 商品理解の困難さ | 複雑な商品性の説明不足:想定外の大きな損失の可能性 デリバティブ仕組み理解困難:元本毀損の可能性 ノックイン条項の誤認:運用方針の混乱の可能性 為替リスクの見落とし:誤った投資判断をする可能性 |

| 老後資金への影響 | 年金資金での投資勧誘:老後の生活が困窮する可能性 退職金の大部分での購入:資産が大幅減少する可能性 生活資金の投資:生活水準が低下する可能性 療費準備金での運用:医療費の捻出が困難になる可能性 |

| 不適切な販売手法 | 預金類似商品との誤認勧誘 安全性の過度な強調 家族への説明不足 判断能力低下の無視 誤った投資判断+想定外の大きな損失の可能性 |

これを受けて、銀行・証券会社での対応は以下の通りとなっています。

銀行・証券会社での対応

- 販売対象を富裕層に限定

- 投資経験・知識レベルの確認強化

- 投資可能額の制限

金融庁は高齢者への仕組債販売に強い懸念を示しており、業界全体での取り組みが求められています。

仕組債で損失を防ぐための対策方法

仕組債への投資は、「やばい」リスクを伴う取引となります。

銀行や証券会社で販売停止となった背景には、深刻な問題があります。

損失を防ぐための重要なポイントを確認していきましょう。

投資前の商品性の総合的な理解

仕組債投資で最も重要なのは、商品性を正確に理解することです。

複雑な商品性を持つため、投資経験者でさえ理解が難しい金融商品となっています。

確認すべきポイントは、以下の通りです。

| 確認項目 | 具体的な確認内容 | チェックポイント |

|---|---|---|

| 償還条件 | ノックイン価格の水準 早期償還の条件 満期償還の方法 株式償還の可能性 | 当初価格からの下落率 判定日と判定価格 償還金額の計算方法 最大損失額の試算 |

| 手数料構造 | 販売手数料 組成コスト 為替手数料 中途売却費用 | 実質的な手数料総額 毎年のコスト負担 隠れたコストの有無 解約時の費用 |

| リスク要因 | 株価変動リスク 為替変動リスク 発行体の信用リスク 流動性リスク | 過去の価格変動幅 為替の変動影響 発行体の格付け 中途売却の可否 |

| 運用制限 | 最低投資金額 投資可能期間 換金制限 取引時間 | 資金計画との整合性 投資期間の適切性 緊急時の換金方法 取引可能な時間帯 |

以下の書類は必ず確認しましょう。

書類チェック

- 契約締結前交付書面

- 目論見書

- リスク説明書

- 商品説明資料

不明点があれば各証券会社にも必ず確認してください。

銘柄選択と運用方針の徹底

仕組債の銘柄選択は、投資成果を大きく左右する重要な要素です。

銘柄選択のポイントは、以下の通りとなります。

銘柄選択のポイント

- 発行体の信用力(格付け、財務状況)

- 商品性の理解(ノックイン条件、早期償還条件)

- 償還条件の確認(満期、償還方法)

- リスクの把握(元本毀損、為替変動)

運用方針における重要なポイントは、以下の通りです。

運用方針における重要なポイント

- 目論見書や契約締結前交付書面等の確認

- 投資判断の慎重な検討

- リスク説明内容の理解

仕組債投資は高度な商品性を持つため、投資判断には慎重な検討が必要です。

やばいリスク金融資産として認識する

仕組債は、一般の債券とは全く異なる高リスク商品です。

元本保証のない金融商品として認識し、徹底的なリスク管理が必要となります。

主なリスクは、以下の通りです。

| リスクの種類 | 内容 |

|---|---|

| 元本毀損リスク | 条件次第で元本が返ってこない可能性 |

| 信用リスク | 発行体の倒産による支払い不能 |

| 流動性リスク | 途売却が困難 |

| 為替リスク | 為替変動による損失可能性 |

特に以下の場合は注意が必要です。

- 株価があらかじめ定められた水準を下回る場合

- 為替レートが大きく変動する場合

- 中途売却を検討する場合

- 発行体の信用状況が悪化する場合

仕組債は複雑な金融商品であり、常にやばいリスクがあることを忘れないようにしましょう。

ローリスクハイリターンを狙うならヘッジファンドがおすすめ

ここまでの解説で仕組債がやばいと判断した投資家には、代わりの運用先として「ヘッジファンド」という選択肢があります。

ヘッジファンドとは、投資家から資金を集めて国内外の株式、債券、外貨預金、不動産、REIT、コモディティなど制限なしの様々な金融資産に投資を実施。

得られた利益が投資家に還元されるという仕組みです。

ヘッジファンド投資のメリットは、以下の通りです。

- プロが運用をしてくれる

- リスク分散が徹底されている

- 下落耐性がある

ヘッジファンドでは金融資産の枠を超えて「今利益を得られる市場との組み合わせで」分散投資実施するため、リスク分散が徹底されています。

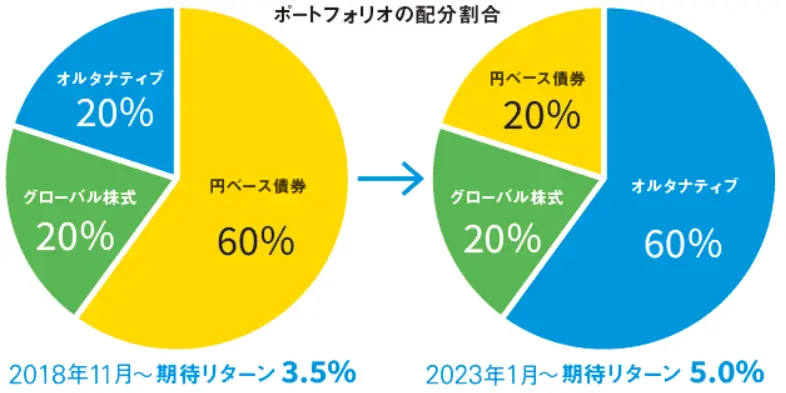

また「空売り」や「先物取引」で下落相場においても利益獲得を目指してくれることから、低中リスクであるにも関わらず年間10%以上もの高リターンを期待することができる運用先として、近年は各名門大学の大学基金のポートフォリオにも採用されているのです。

ハーバード大学基金

【ポートフォリオとリターン】

ハーバード大学基金の平均利回り:11%(参考)

東京大学基金

【ポートフォリオ】

東京大学基金のオルタナティブには、プライベート・エクイティ(非上場株式)、不動産、プライベートデット(私的貸出)、ヘッジファンドが含まれます。

【リターン】

東京大学基金の平均利回り:5.5%(参考)

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す企業融資ファンドです。

500万円の出資で、年間60万円の配当収入

ハイクアインターナショナルでは、3ヶ月ごとに出資額の3%が配当として支払われます。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

銀行預金の金利が0.1%程度の時代に、年利12%の固定配当。しかも株式のような価格変動がないため、「毎回いくら受け取れるか」が明確にわかります。

配当を使わずに再投資する「複利運用」を選べば、資産の成長スピードはさらに加速。1,000万円の出資なら、6年で約2倍、10年で約3倍になる計算です。

なぜ12%の高配当が可能なのか

秘密は「成長市場ベトナム×実績ある日系企業」という組み合わせにあります。

- GDP成長率は年6%前後で安定推移

- 2022年に一人当たりGDPが4,000ドルを突破

- 30代人口が最多の「人口ボーナス期」真っ只中

- 銀行融資金利は10%台が当たり前の高金利環境

この環境下で事業を展開すれば、10%以上の成長は決して非現実的な数字ではありません。

そこで気になるのが融資先「SAKUKO Vietnam」の実力ですよね。

SAKUKO Vietnamは2011年創業、ベトナムで14年の実績を持つ日系企業グループです。

- SAKUKO Store(日本製品専門店)— 35店舗、会員数37万人

- SAKURA Hotel(ビジネスホテル)— 2店舗

- Beard Papa(シュークリーム専門店)— 11店舗

グループ年商は約25億円。顧客の99%はベトナム人で、「日本製品=安心・高品質」というブランドイメージを武器に、着実にファンを増やし続けています。

さらに2025年以降は、焼肉店・牛カツ店・牛丼店などの外食事業や、日本の大手小売チェーンとの資本提携による食品スーパー展開も計画中。成長余地はまだまだ残されています。

投資家にとっての5つの安心材料

- 配当の確実性

-

株式市場の変動に左右されない事業融資型。融資先が利息を払う限り配当は継続

- いつでも解約可能

-

ロックアップ期間なし。急な資金需要にも対応できる

- 手数料ゼロ

-

運用手数料・成功報酬なし。配当はそのまま受け取れる

- 上場予定で透明性向上

-

2026年にベトナムUPCoM市場へ上場申請中。上場後は四半期決算の開示義務あり

- 代表が顔出しで情報発信

-

会長のヤン氏がYouTubeで事業状況を公開。投資先を自分の目で確認できる

無料相談で疑問を解消

「年利12%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。ハイクアインターナショナルでは、出資前に無料の個別相談を実施しています。運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

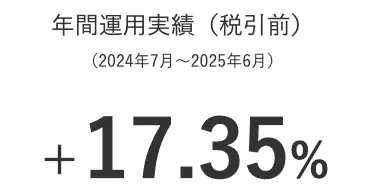

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、2023設立の新興ヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

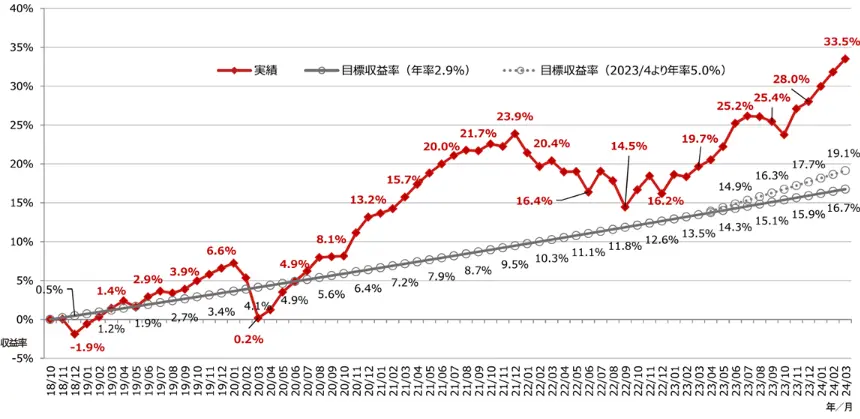

昨年度は年間利回り17.35%で、投資家からの注目も高いファンドです。

- 昨年度の年間利回り17.35%

- 500万円投資で85万円の配当

- 代表は金融畑で30年超の経歴

- 最低投資額は500万円~

アクションの利回りについて

昨年度は年利17.35%(運用期間2024年7月〜2025年6月)という驚異的な実績を残しています。

アクションはWeb3事業や事業投資、ファイナンスなどさまざまな対象に分散投資をすることで、リスクを抑えながら高いリターンを実現しています。

500万円の出資で、年間85万円のリターン

アクション合同会社の2024年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源としても、資産形成の一環としても文句なりの利回りです。

優秀な役員陣

そんなアクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

無料相談で疑問を解消

「年利17%は魅力的だけど、本当に大丈夫?」

そんな不安を持つのは当然のことです。アクションでは、出資前に無料の個別相談を実施しています。

運用の仕組み、リスク、融資先の事業状況まで、納得いくまで質問できます。

まずは話を聞いてみて、ご自身の投資方針に合うかどうか判断してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新しいヘッジファンドです。

ファンドマネージャーはモルガン・スタンレー証券の投資銀行本部での経験がある方。

現在はその時の経験を活かして、日本の大型株をメインに投資戦略を組んでいます。

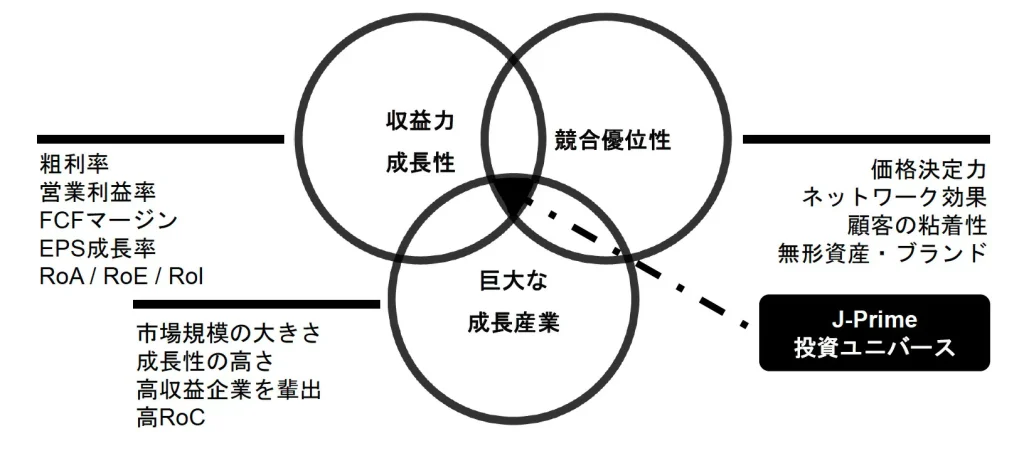

そんなGFマネジメントの投資戦略は「J-Prime戦略」という独自のもの。

具体的には、日本大型株のなかでも「収益力・成長力」「巨大な成長産業」「競合優位性」のどれにも当てはまるごくわずかな銘柄「J-Prime投資ユニバース」に投資を実施するというものです。

以下は運用開始前の実績も含みますが、「J-Prime戦略」のパフォーマンスは日経平均やS&P500をも上回る圧倒的なパフォーマンスを実現しています。

分かりやすく、この期間にGFマネジメント、日経平均、S&P500に500万円と1000万円を預けていた場合、元利合計は以下のようになるということですね。

| リターン | 元本500万円 | 元本1000万円 |

| GFマネジメント | 2383万円 | 4766万円 |

| 日経平均株価 | 1237.5万円 | 2475万円 |

| S&P500 | 1338万円 | 2676万円 |

実際の額で見ると圧倒的な差があることが分かります。

これまでのパフォーマンスについてはもちろん、今後の方針についてや、ポートフォリオについての詳細が気になる方は、是非GFマネジメントへ直接お問い合わせください。

面談にて詳しい資料とともに丁寧に説明してくれますよ。

GFマネジメントの最低投資額は1000万円~ですが、500万円~も相談可能とのことなので、もし「資金は1000万円に達しないけどGFマネジメントで挑戦してみたい!」「ヘッジファンドに挑戦してみたい!」とお考えの方がいればチャンスです。

あわせて相談してみてくださいね。

その他のヘッジファンドは以下の記事で紹介しています。

「仕組債はやばい」に関してよくある質問

それでは最後に、「仕組債はやばい?」に関連してよくある質問をチェックして終わりにしたいと思います。

仕組債はなぜやばいと言われるのですか?

仕組債は、デリバティブを組み込んだ複雑な金融商品です。

現在は多くの証券会社で販売が停止されています。

やばいと言われる8つの理由は、以下の通りです。

仕組債にはどのような銘柄がありますか?

仕組債の主要な銘柄には、様々な種類があります。

代表的な銘柄は、以下の通りです。

- EB債

- 株価指数連動債

- デュアルカレンシー債

- ノックイン型債券

仕組債は販売停止になりましたか?

2022年より市場変調による損失拡大を受けて、大手・中堅証券会社で仕組債の販売停止や制限が相次いでいます。

販売停止の状況は、以下の通りです。

仕組債のからくりを理解するにはどうすればいいですか?

仕組債のからくりを理解するには、専門的な知識が必要です。

仕組債の商品性やリスクを理解するためには、目論見書や契約締結前交付書面等の書類をよく確認することが重要です。

第三者の意見を聞きたい場合は、投資経験の豊富な専門家に相談することもお勧めします。

理解に必要なポイントは、以下の通りです。

- デリバティブの基本知識

- 仕組債の商品性理解

- 為替相場の影響

まとめ:仕組債はやばいのでおすすめしない

仕組債は、2022年より市場変調による損失拡大を受けて、大手・中堅証券会社や銀行で販売停止や制限が相次いでいる金融商品です。

複雑な商品性、不透明な手数料、元本毀損リスクなど、様々な問題を抱えています。

特に留意すべき問題点は、以下の通りです。

- デリバティブによる複雑な仕組み

- ノックイン条項での大きな損失リスク

- 早期償還による期待収益の減少

- 中途売却が実質的に困難

仕組債は複雑な商品性を持つため、投資判断の際は商品性やリスクを十分に理解した上で検討することが重要です。

代替の運用手段として、今回ご紹介した「ヘッジファンド」も一つの選択肢となります。

ヘッジファンドについては、以下の記事で紹介しています。