大和証券のファンドラップは、国内でも利用者の多いラップ口座の一つで、預かり資産残高は4.1兆円・シェア22%と業界トップクラスの規模を誇ります (2024年3月末時点) 。

資産配分から運用・管理までプロが担ってくれるため、投資にかける時間がない人や初心者でも利用しやすく、相続・贈与などの付帯サービスが手厚い点も評判となっています。

とはいえ、実際に利用を検討する人の多くは、

「評判は本当に良いのか?」

「手数料が高いという噂は本当?」」

「利回りはどれくらい期待できる?」

といった点が気になるはずです。

そこで本記事では、大和証券ファンドラップの評判・メリットデメリット・運用実績・手数料・注意点まで、最新データをもとにわかりやすく解説します。

また記事後半では「より高い利回りを狙いたい」「手数料の割に成果が見えづらいのでは?」と感じる方向けに、年利12〜29%を目指せる代替案(ヘッジファンド)も紹介します。

まずは、大和証券ファンドラップの仕組みと種類から分かりやすく見ていきましょう。

大和証券ファンドラップとは?仕組みと種類を分かりやすく解説

大和証券ファンドラップは、2007年にサービスが開始された国内でも歴史あるラップ口座で、目的や資産額に合わせて複数のプランから選べるのが特徴です。

まずは、基本的な仕組みと4つのプランの特徴を簡単に確認しておきましょう。

| プラン名 | 最低投資額 | 運用スタイル | 主な付帯サービス | 有人サポート | 利用対象者 |

|---|---|---|---|---|---|

| ダイワ ファンドラップ | 300万円以上 1万円単位 | 専用投資信託 を用いた 国際分散投資 | 定期受取 | 有り | 日本在住の成人 |

| ダイワ ファンドラップ プレミアム | 3000万円以上 1万円単位 | 定期受取 贈与サポート 相続時受取人指定 | 有り | ||

| ダイワ ファンドラップ オンライン | 1万円以上 1円単位 | 定期積立 | – | ||

| あんしん つながるラップ | 3000万円以上 1万円単位 | 定期受取 贈与サポート 相続時受取人指定 運用情報共有 財産承継サポート | 有り | 満65歳 以上の個人 |

ダイワファンドラップの特徴

ダイワファンドラップは、専門の担当者と相談しながら資産配分を決め、投資一任契約に基づいて運用を任せられるラップサービスです。

- 形式:担当者と相談しながら資産配分を決定 (対面サポート)

- 投資金額:300万円以上1万円単位

- 投資対象:国内外の8資産に分散投資 (計10本の投信)

- リスク水準:安定〜積極の5段階

- 付帯サービス:定期受取・寄付サービス

ダイワファンドラップは、大和証券の担当者と対面で相談しながらポートフォリオを作れるのが最大の特徴です。

「安定型〜積極型」の5段階からリスク水準を選ぶと、方針に沿って複数の投資信託が組み合わせ、国内外8資産へ分散投資できる仕組みになっています。

例えば、将来の住宅購入や教育資金を目的とするなら、安定型を選び債券や債権型投信中心に。長期投資でリターン重視なら株式比率を高めにといった具合に、初心者~中級者まで幅広い層が利用しやすくなっています。

また、市場環境に応じたリバランスも行われるため、資産配分が崩れにくく、長期の資産形成に向いた仕組みです。

最低投資額は300万円からとやや高めですが、オーダーメイド性と対面サポートの充実度は高く、「相談しながら運用したい」「できるだけ失敗しにくい仕組みを選びたい」人に選ばれています。

ダイワファンドラッププレミアムの特徴

ダイワファンドラッププレミアムは、前述のダイワファンドラップと比べて、選べる資産クラスや対象ファンドが多く、より細かく個人のニーズに合わせた分散運用ができる一任型サービスです。

- 形式:担当者と相談しながら資産配分を決定 (対面サポート)

- 投資金額:3000万円以上1万円単位

- 投資対象:国内外の8資産に分散投資 (計42本の投信)

- リスク水準:より安定〜より積極の7段階

- 付帯サービス:定期受取・相続時受取人指定・贈与サポート・寄付

プレミアムも、大和証券の担当者と対面で相談しなが、自身に合う最適な運用ポートフォリオを設計します。

ただし、選べるリスク水準は「より安定・安定・やや安定・バランス・やや積極・積極・より積極」の7段階とより広く、42本の投資信託 (8資産 / 為替ヘッジ有無) から選べるなど、運用スタイルの設計の細かさが最大の強みです。

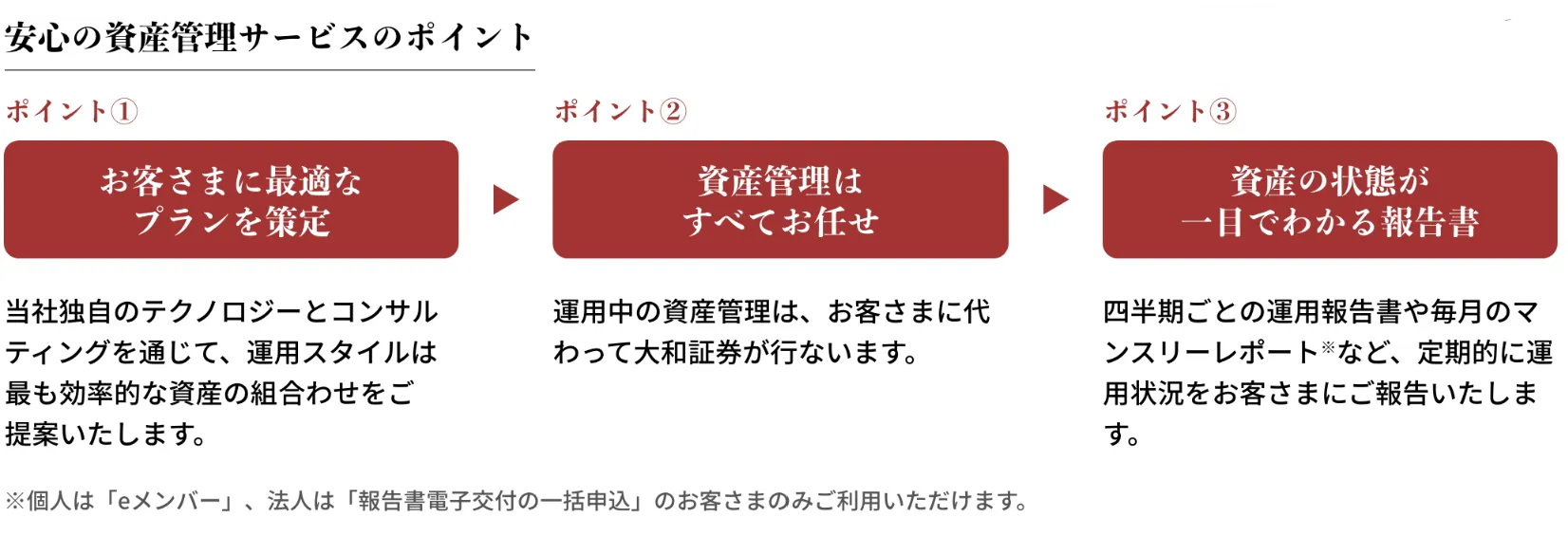

運用そのものは一任契約にもとづき大和証券が実行し、四半期ごとの運用報告書やマンスリーレポートで状況が共有されます(電子交付も可) 。

最低投資額は3000万円と高額ですが、目的別に運用口を分けられるため、「老後資金」「教育資金」「承継資金」など、資金ごとに異なる運用スタイルを使い分けられます。(各運用口の申込みは300万円以上1万円単位)

付帯サービスもより手厚く、資産形成~資産承継まで包括的にサポートする設計になっています。

ダイワファンドラップオンラインの特徴 (ロボアドバイザー 型)

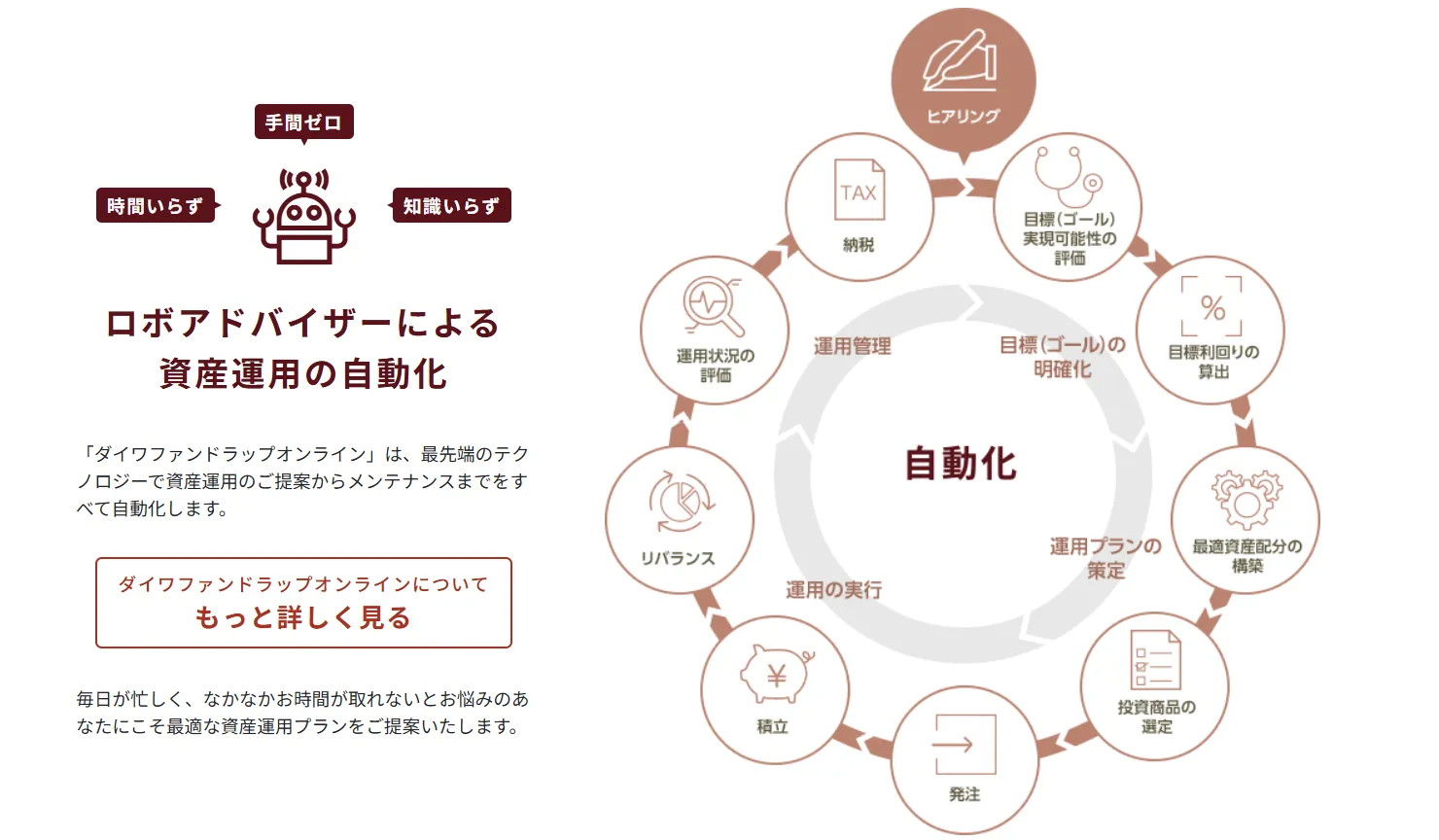

ダイワファンドラップオンラインは、ロボアドバイザーが運用プロセスを自動化してくれるネット完結型のファンドラップです。

- 形式:ロボアドバイザーが資産配分の提案から運用・管理まで自動化

- 投資金額:1万円以上1万円単位

- 投資対象:国内外の6資産に分散投資(計9本のインデックス投信)

- リスク水準:より安定〜より積極の7段階

- 付帯サービス:定期積立

ダイワファンドラップオンラインは、ネット上で質問に答えるだけで投資目的を分析し、最適なポートフォリオを自動で設計してくれるプランです。

運用プロセス(配分決定・投信の選択・購入・管理)をすべてロボアドバイザーが行うため、投資判断が苦手な人でも迷わず始められる点が特徴です。

さらに、最低契約金額が1万円からのため、少額から積立投資でリスク分散したい層にも向いています。

定期積立を組み合わせることで、購入タイミングのばらつきを抑えながら長期の資産形成がしやすい設計です。

ネットで完結するため、店舗に行く必要もありません。「手間をかけずに自動で運用したい」「少額でまず試したい」という投資家に選ばれているコースです。

あんしんつながるラップの特徴

あんしんつながるラップは、満65歳以上の個人を対象とした資産承継サポート型ファンドラップです。

相続・贈与・定期受取など、老後の資産管理や承継に関わる手続きをまとめて支援してくれる点が特徴です。

- 形式:担当者と相談しながら資産配分を決定 (対面サポート)

- 投資金額:3000万円以上1万円単位

- 投資対象:国内外の8資産に分散投資 (計10本の投信)

- リスク水準:資産保全重視〜積極の6段階

- 付帯サービス:定期受取・相続時受取人指定・贈与サポート・寄附

財産承継サポート・家族への運用情報共有

あんしんつながるラップは、これから資産を大きく増やすよりも「家族に安全に引き継ぐ準備を進めたい」人向けの設計です。

運用自体は大和証券が国際分散投資で行い、値動きのブレを抑えながら資産を維持・管理します。

このプラン最大の特徴は、資産承継に関する付帯サービスがまとめて使える点です。

家族を指定すれば運用状況を定期的に共有でき、万一の際には相続時受取人へ資産をスムーズに引き継げます。

また非課税枠を利用して毎年生前贈与を行えるため、「贈与はしたいが手続きが面倒」という高齢層にも向いています。

さらに、相続・承継に詳しい専門スタッフや提携税理士法人への相談(初回無料)も可能で、相続税の考え方や承継の進め方についてアドバイスを受けられます。

「家族に迷惑をかけずに資産を整理したい」「相続・贈与を計画的に進めたい」という人に特に適したコースです。

大和証券ファンドラップの評判|良い口コミ・悪い口コミを紹介

大和証券のファンドラップは、対面サポートの安心感とお任せ運用の手軽さが評価される一方、手数料の高さや市場平均(インデックス)との比較でリターンが物足りないという声もあり、口コミは賛否が分かれています。

ここでは、SNSや口コミの傾向をもとに、利用者の評価を整理しつつ、どんな人に向いている商品なのかをわかりやすく解説します。

大和証券ラップ口座の良い評判・口コミ

大和証券ファンドラップの「良い口コミ」は、以下の点に集中しています。

- 対面でしっかり相談できるため安心感がある

- 投資を丸ごと任せられるので手軽

- オンライン型は1万円から始められる

- 実際に「含み益が出ている」という声が多い

- 長期積立との相性が良い

- あんしんつながるラップなど資産承継サポートが便利

とくに、投資初心者や、自分で判断するのが不安な層からの満足度が高い傾向があります。

大和証券ラップ口座の悪い評判・口コミ

一方で、大和証券ファンドラップの悪い評判は次の理由が中心です。

- 手数料が高いと感じる声が多い(運用管理費+投信の信託報酬)

- 解約タイミングが分かりにくい・ロックアップ期間が気になる

- 自分で運用したほうが良いと感じる層も一定数いる

- パフォーマンスが期待より伸びないという不満

- 市場平均(インデックス)と比べて物足りないという指摘

- 対面サポートが不要な人には割高に映る

- 保守的すぎる運用が「攻めたい層」には合わない

とくに、「手数料に見合う成果が出ていないのでは?」という不安を持つ投資家が多く、積極的に高リターンを狙いたい層ほど満足度が低い傾向があります。

「プロに任せたらもっと増えると思った」という期待値とのギャップが不満につながりやすい印象です。

大和証券ファンドラップの評判から分かるメリット

上で紹介した評判から見えたように、ダイワファンドラップは「投資判断をプロに任せたい」「手間なく安定運用したい」 という層に支持されており、特に以下の3つの点が高く評価されています。

初心者でもプロに任せて安定した長期運用を続けられる

ダイワファンドラップは、どの資産にどれくらい投資するか(資産配分)をプロが設計し、その内容に沿って分散投資してくれる点が大きなメリットです。

CFP®資格を持つ資産コンサルタントが運用方針の確認や将来設計の相談にも対応してくれるため、専門家の視点を取り入れながら安心して任せられる点もメリットです。

売買のタイミングを判断する必要もなく、手間をかけずに運用が進むため、忙しい人や投資初心者でも継続しやすい仕組みです。

また、株式・債券・REITなど複数の資産を組み合わせた分散されたポートフォリオを採用しており、市場の変動に応じて自動的にリバランスが行われることで、資産配分が偏りにくい状態が維持されます。

こうした仕組みにより、長期投資に適した安定した運用が期待できる点が特徴です。

幅広い資産へ分散投資できリスク水準も選べる

大和証券ファンドラップは、国内外の株式・債券・REITなど複数の資産を組み合わせることで、リスクを抑えながらバランスよく運用できる点もメリットです。

また、リスク水準は「安定型〜積極型」など5~7段階から選択できるため、初心者から積極運用を求める方まで、目的に合わせて無理のないリスク設計が可能です。

とくにプレミアムコースでは投資対象がさらに広がり、より個々人のニーズに合った分散投資が可能になります。

| プラン名 | 資産クラス | リスク水準 |

|---|---|---|

| ダイワ ファンドラップ | 日本株式 / 外国株式 日本債券 / 外国債券 J-REIT / 外国REIT コモディティ ヘッジファンド | 計5種類 (安定~積極) |

| ダイワ ファンドラップ プレミアム | 日本株式 / 外国株式 日本債券 / 外国債券 J-REIT / 外国REIT コモディティ ヘッジファンド ※外国資産は為替ヘッジ有無も選択可 | 計7種類 (より安定~より積極) |

| ダイワ ファンドラップ オンライン | 日本株式 / 外国株式 日本債券 / 外国債券 J-REIT / 外国REIT ※外国資産は為替ヘッジ有無も選択可 | 計7種類 (より安定~より積極) |

| あんしん つながるラップ | 日本株式 / 外国株式 日本債券 / 外国債券 J-REIT / 外国REIT コモディティ ヘッジファンド | 計5種類 (安定~積極) |

※表中の「ヘッジファンド」は、私募ヘッジファンドではなく、ヘッジ戦略を用いた投資信託(オルタナティブ投信)を指します。本格的な裁量運用でより高いリターンを目指す純粋な私募ヘッジファンドとは性質の異なる商品です。

対面サポートや相談サービスが充実している

大和証券ならではの強みとして、全国の店舗で担当者に相談できる点が挙げられます。

(ダイワファンドラップオンラインを除く)

目標設定・運用方針・市場環境の変化への対応などを担当者と一緒に整理できるため、自分で判断するのが不安な人でも安心して運用に取り組めます。

また「相続時受取人指定サービス」や「贈与サポート」など、将来の資産承継まで見据えた付帯サービスが利用できるのも特徴です。

これらの手続きは本来手間がかかりますが、担当者がサポートしてくれるため、負担を抑えながらスムーズに進められ、将来の相続トラブル防止にも役立ちます。

| サービス名 | サポート内容 | 対象ラップ口座 |

|---|---|---|

| 定期受取 | 運用資産の一部を 定期的に換金し受取れる | ファンドラップ ファンドラッププレミアム あんしんつながるラップ |

| 贈与サポート | 契約資産の一部を換金し 家族の預金口座に振込 | ファンドラッププレミアム あんしんつながるラップ |

| 相続時 受取人指定 | 相続時に指定したご家族へ 速やかに資産を引き継げる | ファンドラッププレミアム あんしんつながるラップ |

| 運用情報共有 | 家族など指定した人と 運用情報を共有できる | あんしんつながるラップ |

| 財産承継 サポート | 相続・承継プランの 提案が受けられる | あんしんつながるラップ |

| 定期積立 | 毎月一定額を自動積立できる | ファンドラップオンライン |

| 寄附 | 運用成果の一部を 指定した団体へ寄附できる | ファンドラップ ファンドラッププレミアム あんしんつながるラップ |

大和証券ファンドラップの評判から分かるデメリット

大和証券ファンドラップはサポートの手厚さや運用の手間の少なさが評価される一方で、実際の口コミや評判を見ていくと、デメリットとして挙げられやすいポイントも存在します。

手数料が高い (運用管理手数料 / 二重コスト)

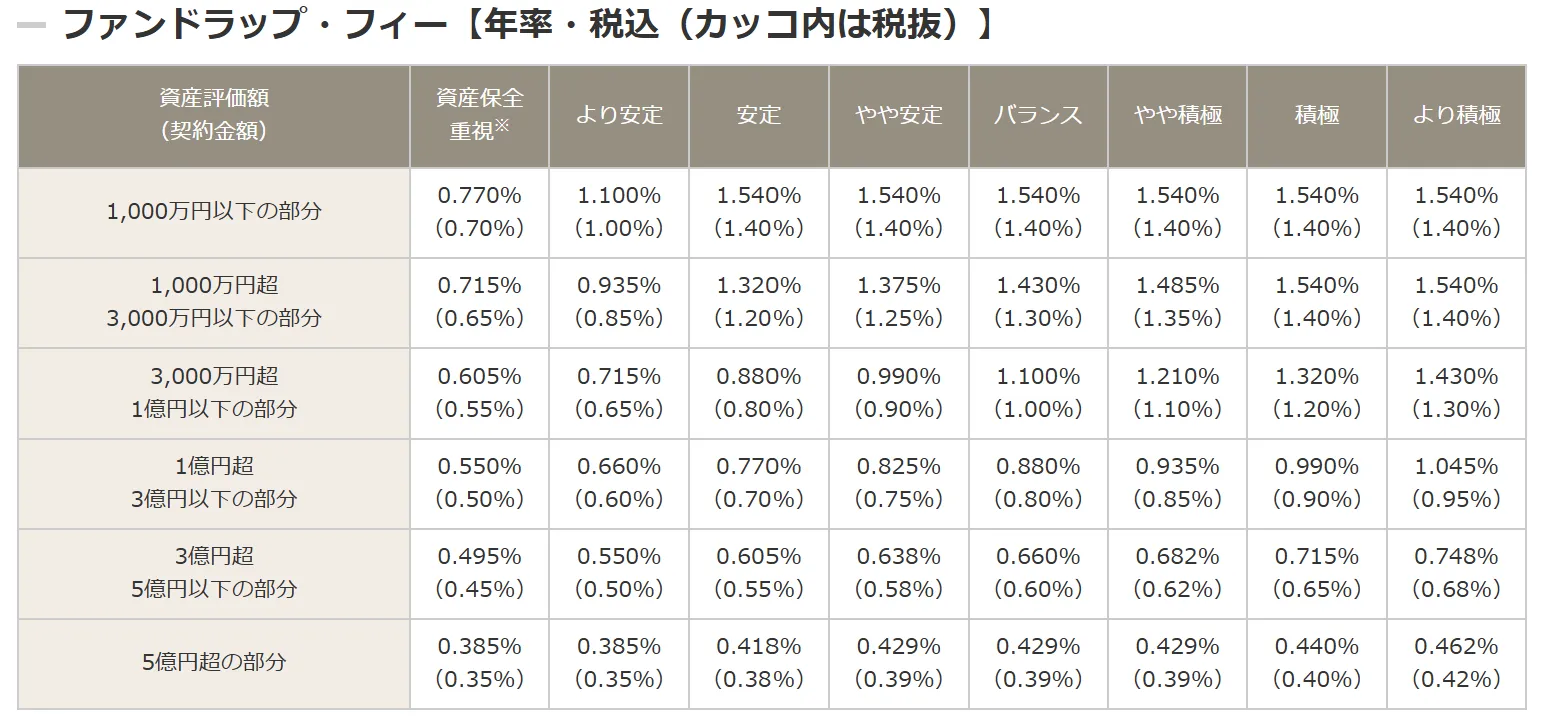

大和証券ファンドラップで最も指摘されやすいのが手数料の高さです。

大和証券のファンドラップでは、

- 大和証券に支払うファンドラップ・フィー(投資顧問料+取引等管理手数料)

- 投資対象となる投資信託の信託報酬など

という二重コストが発生します。

特に、ダイワファンドラップやプレミアムコースのファンドラップ・フィーは最大1.54%と高く、これらの手数料を差し引いた後の期待リターンは2%~5%と控えめです。

そのため、「コストの割にリターンが伸びにくい」「自分でインデックスファンドを買う方が良い」といった声があがりやすく、高い手数料によって実質リターンが圧迫される点がデメリットです。

投資ハードルが高い (解約制限 / 最低投資額)

大和ファンドラップは、最低投資額が比較的高く、さらに解約のタイミングにも制限があるため、気軽に利用しにくい点もデメリットの一つです。

とくに、

- ダイワファンドラップは最低投資額が300万円以上

- プレミアムコースも3000万円以上

- 運用開始から3か月は解約できない

といった点が、投資初心者にとって利用しづらい部分です。

少額から始められ、自身のタイミングでいつでも解約のできる株式や投資信託といった他の運用に慣れている人は不便に感じるかもしれません。

市場平均以上のリターンを狙いにくい

大和証券のファンドラップでは、実際の運用は複数の投資信託を組み合わせて行われるため、基本的に市場平均に近いリターンに収れんしやすい構造となっています。

さらに、

- 長期の安定運用

- 大きな値動きを避けたバランス型の資産配分

といった運用方針が採用されているため、株式比率を大きく高めるような「攻めの運用」ではなく、市場平均に近いリターンを狙う設計になっています。

結果として、インデックスを上回るような成績を期待する層には評判はいまいちです。

大和ファンドラップの運用実績・利回りを徹底解説

「コストの割にリターンが伸びにくい」という指摘がある大和ファンドラップですが、では実際のところ、どれくらいの利回りが出ているのでしょうか。

ダイワファンドラップの運用実績 (主要コース別)

ダイワファンドラップでは、リスク水準を「安定型」「標準型」「積極型」など5〜7段階から選ぶことができ、それぞれで期待利回りや値動きの大きさが変わります。

ここでは、代表的な5つのリスク水準の運用実績を紹介します。

※表内の「期待リターン(年率)」は、2025年4月初め時点の基準配分比率における推計値です。

※過去の収益率は、対象期間内の各年の「1年間のリターン」を集計・比較し、その最大・最小・平均を算出しています。あくまでモデル計算によるもので、実際の運用成績とは異なる場合があります。

表のとおり、各コースの期待リターン (コスト控除後) は、おおむね年率2〜5%台に設定されており、リスク水準が高いコースほどリターンも高くなっています。

これらの設定値に対し実績はというと、過去1年や過去5年の成績は変動が大きく、想定リターンから上下にぶれる場面もありますが、10年やサービス開始以来の長期では、おおむね期待リターンに沿った実績となっています。

バランス型投資信託とのパフォーマンス比較

続けて、ダイワファンドラップの運用実績を、人気のバランス型投資信託「eMAXIS Slim バランス(8資産均等型) 」と比較してみまでょう。

「eMAXIS Slim バランス(8資産均等型)」は、国内外の株式・債券・REITに均等に投資するシンプルな構成で、リスク水準はおおむね年率7~9%程度。

ダイワファンドラップの「安定型」「やや安定型」と同程度のリスク水準です。

両者の過去1年の収益率 (2024年4月~2025年3月) を比較すると、eMAXIS(8資産均等) が+1.5%だったのに対し、ダイワファンドラップ(安定型・やや安定型)は、若干のマイナス〜わずかな成長にとどまり、明確な差が見られます。

| 商品/運用スタイル | 年率収益率 |

|---|---|

| eMAXIS Slim バランス (8資産均等型) | +1.5% (概算値) |

| 大和ファンドラップ 安定型 | -0.6% (モデル計算) |

| 大和ファンドラップ やや安定型 | +0.1% (モデル計算) |

さらに、過去5年間の収益率(2020年4月〜2025年3月)を比較しても、eMAXIS(8資産均等) の平均+12.0%に対し、ダイワファンドラップは安定型で約+5.7%、やや安定型で約+7.7%と、リターンの伸びに一定の開きがあります。

| 商品/運用スタイル | 年率収益率 |

|---|---|

| eMAXIS Slim バランス (8資産均等型) | 平均:+12.0% 最大:+33.4% 最小:-2.6% ※概算値 |

| 大和ファンドラップ安定型 ※平均値 | 平均:+5.7% 最大:+18.4% 最小:-5.4% ※モデル計算 |

| 大和ファンドラップ やや安定型 ※平均値 | 平均:+7.7% 最大:+23.7% 最小:-5.5% ※モデル計算 |

分散投資の対象クラスや商品構造の違いから完全な比較はできませんが、リスク水準は同水準で、かつプロが管理しているにもかかわらず、ダイワファンドラップのリターンは総じて控えめで、物足りない結果になっています。

他社と比べてどう?主要ファンドラップ比較

次に、ダイワファンドラップの位置付けを把握するために、主要ファンドラップの実績と簡単に比較してみます。

以下は、金融庁が公表した2022年時点(現時点で最新)のデータより抜粋した、主要ファンドラップの手数料控除後の年率リターンです。

| 証券会社 | 過去5年のリターン (費用控除後) |

|---|---|

| ダイワファンドラップ | 年率1.8% |

| ダイワファンドラップ プレミアム | 年率1.0% |

| ダイワファンドラップ オンライン ※ロボアドバイザー | 年率1.9% |

| 野村ファンドラップ | 年率0.9% |

| 日興ファンドラップ | 年率1.1% |

| Mizuho Fund Wrap | 年率0.90% |

| 東海東京ファンドラップ | 年率2.80% |

| WealthNavi (コース番号:3) ※ロボアドバイザー | 年率6.70% |

| ON COMPASS (Eコース) ※マネックス証券 ロボアドバイザー | 年率4.50% |

表から分かるように、ダイワファンドラップは大手証券系の対面型の中では平均的な成績で、特段悪いわけではないものの突出して高いわけでもありません。

ロボアドバイザー型(WealthNaviなど)も含めた主要17社のランキングでは、過去5年リターンで6位という結果でした。

より詳しく他社比較を知りたい方は、以下の記事で手数料・成績・最低投資額・特徴をすべて網羅しているので参考にしてください。

大和ファンドラップの手数料は高い?他社と比較して検証

大和証券のファンドラップでは、購入手数料や成功報酬はかからず、主に次の2つの費用が発生します。

- ファンドラップ・フィー (投資顧問料+取引等管理手数料)

- 投資対象となる投資信託の信託報酬など

まずは対面型コースのファンドラップ・フィーを確認してみましょう。

※「やや安定」と「やや積極」はダイワファンドラップ プレミアムのみで選択可能

例えば、500万円を「安定型」で運用した場合、年間のファンドラップ・フィー (税込1.540%) は7万7000円ほどになります。

一方、ロボアドバイザー型の「ダイワファンドラップオンライン」はよりシンプルで、ファンドラップ・フィーは、一律1.10% (年率・税込み) です。

他社ファンドラップと年間費用率を比較してみると、ロボアドバイザーでは、

- ウェルスナビ:年1.1%

- ON COMPASS (マネックス証券):年0.9775%

- 楽ラップ (楽天証券):年0.715%

対面型のファンドラップでは、

- 東海東京ファンドラップ:年1.65%

- 野村ファンドラップ:年1.1605%

- 日興ファンドラップ:年1.32%

- Mizuho Fund Wrap:年1.33%

となっており、ロボアドバイザー型では他社比較で割高なものの、対面型では標準的な位置で、特別割高というわけではありません。

とはいえ、年間で必ず差し引かれる手数料は結果的にリターンの足を引っ張りやすい側面があります。特に成績が振るわない年は、手数料負担がより重く感じられるでしょう。

大和ファンドラップより高利回りを狙うなら?年利12〜29%の代替案

ファンドラップは、手間をかけずに資産運用を任せられる点が魅力ですが、近年はさらに高いリターンや柔軟な戦略を求めて、ヘッジファンドやプライベートデットファンドなどの私募ファンドを検討する投資家も増えています。

| 運用先・商品 | 期待年利 | 特徴 |

|---|---|---|

| ファンドラップ | 年率-1〜6%前後※ | 投資信託やETFを組み合わせて運用。 安定志向の分散投資でプロに任せられるが、コストが高くリターンはやや控えめ。 |

| プライベートデットファンド | 年率10%以上 | 安定収益と高リターンを両立。市場の値動きに左右されにくい戦略。 |

| ヘッジファンド | 年率10%以上 | 市場環境に応じて柔軟に戦略を変更。上昇・下落局面どちらでもリターンを狙う高度な運用。 |

費用控除前パフォーマンスより

これらは同じ「おまかせ運用」でも、運用手法や目標リターンには大きな違いがあります。

まずは、近年注目を集めているプライベートデットファンドから見ていきましょう。

ヘッジファンド|相場下落にも対応できる絶対収益型

次に、ヘッジファンドとは、投資家から集めた資金をもとに国内外の金融市場へ投資し、運用で得た利益を投資家に還元する仕組みの運用方法です。

相場の上昇・下落を問わず利益を狙える柔軟な戦略が特徴で、株式や債券、不動産、為替に加え、デリバティブ(先物・オプション)や未公開株・事業ファンドなど、多様な資産や戦略を組み合わせて分散投資を行います。

近年では、年率10~15%超のリターンを目指すヘッジファンドも登場しており、安定運用の次のステップとして注目を集めています。

ここでは、高いリターンと運用力で急成長を遂げている注目のヘッジファンド2社をご紹介します。

アクション|多角的戦略で年利15%以上を目指す

アクション合同会社は、トレイダーズインベストメント元代表である古橋弘光氏が運用する国内ヘッジファンドです。

株式や債券だけでなく、成長性の高い分野への事業投資、ファクタリング、暗号資産関連事業への投資など、多角的な投資戦略を採用している点が特徴です。

| 運用会社 | アクション合同会社 |

|---|---|

| 代表社員 | 古橋弘光 |

| 設立 | 2023年 |

| 投資対象 | ・バリュー株 ・事業投資 ・ファクタリング ・Web3事業 |

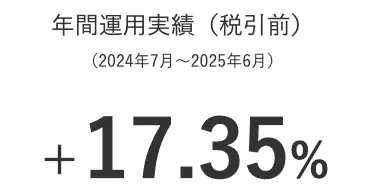

| 利回り | 年間利回り17.35% (2024年度) |

| 利益の受取り | 決算時に配当として受領、または再投資 |

| 最低投資額 | 500万円 |

| 投資方法 | 以下、公式HPより問い合わせののち、オンラインまたは対面で相談 (無料) |

| 公式サイト | アクション合同会社公式サイト |

アクションの投資戦略は、複数の資産クラスや事業領域に投資することでリスクを分散し、景気の影響を受けにくい安定運用を目指す点が特徴です。

こうした分散型戦略により、年利15%超を安定して狙う運用を行っており、2024年には年率17.35%の高パフォーマンスを記録しました。

また、アクションは運用実績を毎月公開するなど透明性の高い情報開示も行っており、初心者でもファンド運営状況を把握しやすい点も魅力です。

同社の手数料体系は管理報酬と成功報酬のみとシンプルです。一方でロックアップ期間は1年と定められているため、出資後1年間は資金を動かせません。

最低出資額は500万円からと参加しやすく、相談は無料&オンライン対応可能です。

ハイクアインターナショナルよりリスクはやや高いものの、より高い収益性を狙いたい人には有力な選択肢と言えるでしょう。

- 圧倒的な運用実績:2024年度は年利17.35%を達成

- 金融業界経験30年以上:実力ある運用チームによる安心感

- 多角的な投資でリスク分散:株式、事業投資、ファクタリング、Web3事業など

- 高い透明性:役員陣や実績を公式サイトで公開、毎月運用レポートを発行

- 最低投資額500万円から:ヘッジファンドとしては参入しやすい

GFマネジメント|年平均29% (2018~2023年)

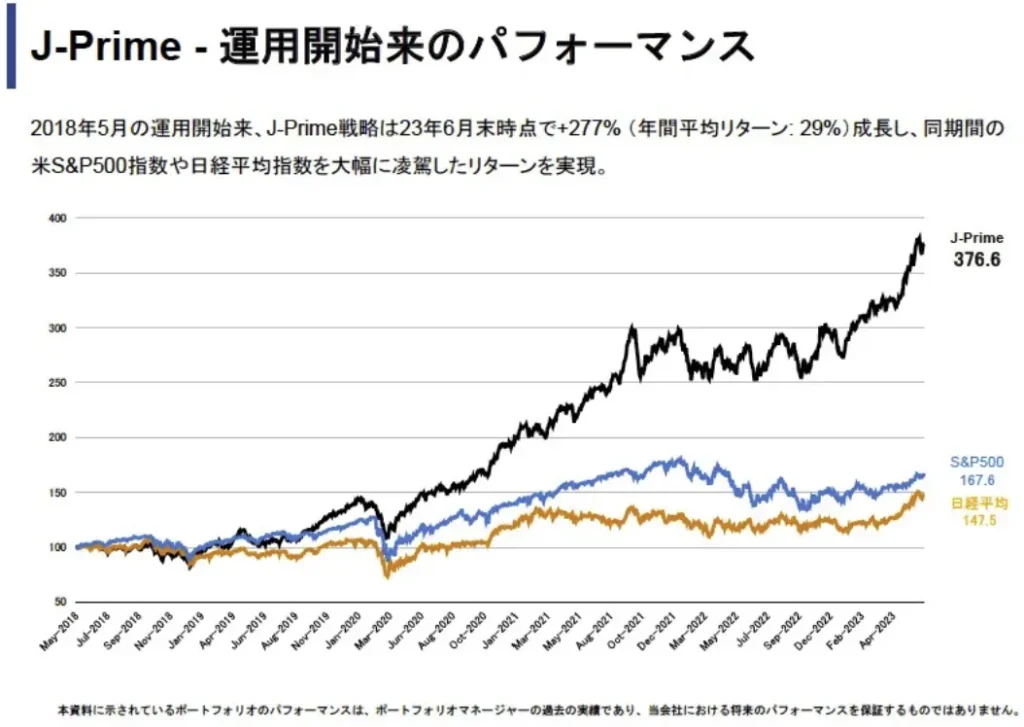

GFマネジメントは、日本株を中心に高いリターンを実現している国内ヘッジファンドです。

運用の舵を取るファンドマネージャーは、過去5年間で年平均29%の成長を実現し、累計で277%を超えるリターンを上げています。

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表社員 | 椎名光太朗 |

| 設立 | 2023年 |

| 投資対象 | 日本大型株(J-Prime戦略) |

| 利回り | 過去平均29% ※設立前のファンドマネージャーの運用成績 |

| 最低投資額 | 1000万 (500万~相談可) |

| 投資方法 | 以下、公式HPより問い合わせののち、オンラインまたは対面で相談 (無料) |

| 公式サイト | GFマネジメント合同会社公式サイト |

GFマネジメントの「J-Prime戦略」は、収益力・競争優位性・ビジネスや市場の成長性を基準に、本質価値の高い企業を厳選し、日本の大型株や指数連動ETFなど20〜30銘柄へ長期投資する方針です。

企業そのものの成長力と、市場全体の伸びを見極めながら企業価値の向上に伴うリターンを狙います。

直近5年では2度の下落局面を経験しつつも、累計+277%(年利29%)の高い実績を残しており、長期投資先としての信頼性が高い点が特徴です。

以下は、同期間に「GFマネジメント」「日経平均株価」「S&P500」へ投資した場合の元利合計をシミュレーションしたものです。

| 元本500万円 | 元本1000万円 | |

|---|---|---|

| GFマネジメント | 約2837万円 | 約4767万円 |

| 日経平均株価 | 約1237万円 | 約2475万円 |

| S&P500 | 約1338万円 | 約2670万円 |

比較すると、GFマネジメントは中長期で大きな差を生み出していることが分かります。

最低出資額は500万円から相談可能で、初心者でも無理なく始められる設定です。運用レポートは毎月発行され、進捗も随時確認できます。

解約は年1回(12月末)のみと長期運用向けの設計で、短期売買ではなく安定した資産形成を前提としています。

- 圧倒的な運用実績

過去5年間で年平均29%、累計277%のリターン - 本質的価値に基づく投資

J-Prime戦略で企業の成長性・競合優位性を見極め - 日本の大型株に特化

20〜30銘柄を厳選した集中投資 - 長期投資で実績

一時的な下落を経ても5年でプラス277% - 毎月レポート発行

運用状況を定期的に確認できる透明性 - 500万円から相談可

最低投資額1000万円だが、500万円から相談可能

プライベートデット|景気に左右されにくい安定収益型

プライベートデットは、非上場企業などへの事業融資を通じて利息収入を得る仕組みで、株式やREITのように市場価格の変動を受けにくい安定運用が特徴です。

インフレや景気変動の影響を抑えながら、比較的高いリターンを狙える点から人気が拡大しています。

ここでは、年利12%の固定配当を実現し、手数料なしで始められる注目のプライベートデットファンド「ハイクアインターナショナル」を紹介します。

ハイクアインターナショナル|年間12%固定配当

ハイクア・インターナショナルは、日本設立の運用会社で、ベトナムの日系企業「SAKUKO VIETNAM Co., Ltd.」への事業融資型ファンドを運営しています。

年間12%の固定配当を年4回(1・4・7・10月)に分けて受け取れる仕組みで、仮に500万円投資すると、3カ月ごとに15万円、年間60万円(税引前)の配当が得られます。

| 運用会社 | ハイクアイインターナショナル合同会社 |

|---|---|

| 代表社員 | 梁榮徹 |

| 設立 | 2023年 |

| 投資対象 | ベトナム企業「SAKUKO VIETNAM」への事業投資 |

| 利回り | 年間目標利回り12% |

| 配当 | 3ヶ月ごとに4%ずつ受け取り、または再投資も選択可能 |

| 最低投資額 | 500万円 |

| 投資方法 | 以下、公式HPより問い合わせののち、オンラインまたは対面で相談 (無料) |

| 公式サイト | ハイクアインターナショナル公式サイト |

同社の投資スキームは比較的シンプルです。

- 投資家がハイクア社に出資する

- ハイクア社がサクコ社に融資する

- サクコ社が事業収益から利息をハイクア社に返済

- ハイクア社が投資家に配当金を支払う

事業融資先のサクコ社が支払う貸付金利が配当原資となるため、年間12%の固定利回りの実現が可能で、株価変動を気にせず、リターンの確実性が高いのも特徴です。

サクコ社はベトナムで日本製品専門店35店舗、スイーツ店11店舗、ホテル2棟を展開し、年商は約25億円。2026年にはベトナムのUPCOM市場への上場を予定しています。

またハイクア社の社長兼サクコ社の会長がYouTubeで発信するなど実体性や透明性の点でも安心感があります。

同社への投資は最低500万円から可能で、ロックアップもなくいつでも解約できます。手数料は購入・管理・成功報酬すべて無料で、5年以上の長期運用では解約手数料も不要です。

安定収入を確保しながら資産を増やしたい方にとっては、魅力的な選択肢となるでしょう。

- 年利12%固定の高利回り:市場変動に左右されない安定収益

- 株価変動リスクがない:事業融資型なので株式市場の影響を受けない

- 定期的なキャッシュフロー:3ヶ月ごとに3%ずつ、年4回の分配金

- 高い透明性と信頼性:投資先の事業内容が明確で追跡可能

- 最低投資額500万円から:他のプライベートデットファンドより参入しやすい

- 成長市場での運用: ベトナムは年間5~6%の経済成長を継続中

\ フォーム入力1分で無料個別相談を予約 /

大和証券ファンドラップに関するよくある質問(FAQ)

最後に、ダイワファンドラップを検討するにあたって、よくある質問をまとめてみました。

大和ラップ口座の解約タイミングは?

解約は契約締結日の3ヶ月後から申し込みが可能です。

- 解約手続きは営業日ベースで数日かかるため、必要資金がある場合は余裕をもって申請しましょう。

- 運用が不調な時期に焦って解約すると損失が確定してしまうため、投資方針を見直した上で判断することが大切です。

- 手数料などのコストに見合う運用がされていないと感じたときも、一つの判断材料となります。

大和証券ファンドラップの運用実績はどのくらい?

大和証券ファンドラップの評判は良い?

対面サポートの安心感や手続きの簡単さに満足する声がある一方で、手数料の高さやリターンの物足りなさを指摘する声も多く、賛否が分かれています。

- 投資に不慣れな人やサポート重視の層には好評

- 高リターンを求める層や経験者からは不満の声も

詳しくはこちらの解説章をご覧ください。

大和SMAって何?

大和SMAは、1億円以上の資産を対象に、プロが一人ひとりに合わせて運用する投資一任サービスです。

ファンドラップのようにコースを選ぶのではなく、客様の資産状況や目的に応じて、個別にカスタマイズされたポートフォリオをプロが設計・運用してくれるのが特徴です。

ファンドラップの利回りランキングはある?

金融庁が委託調査した「国内運用会社の運用パフォーマンスを示す代表的な指標(KPI)」 という公的資料で、ファンドラップ(およびSMAを含む)の運用成績と手数料水準を比較したデータが公開されています。

以下の関連記事では、この公式データをもとにファンドラップの利回りランキングをまとめています。

大和証券ファンドラップの評判まとめ

大和証券のファンドラップは、手厚いサポートと店舗対応を重視した設計が特徴で、投資に不慣れな人や対面サポートを求める層から一定の支持を集めています。

一方で、運用の中身は複数の投資信託の組み合わせであるため、コストが割高になりやすく、市場平均を上回るようなリターンは期待しにくいという声もあります。

口コミや評判を総合すると、以下のような評価ができます。

- サポートの安心感を重視したい人には向いている

- リターンやコスト効率を重視する人にはやや物足りない可能性がある

投資スタイルや運用目標によって向き不向きが分かれるサービスなので、他社ファンドラップとの比較や、その他の選択肢も念頭に置きつつ、慎重に判断するのがよいでしょう。