筆者も投資しているGFマネジメント合同会社は、ハイリターンを期待できる新興のヘッジファンド。

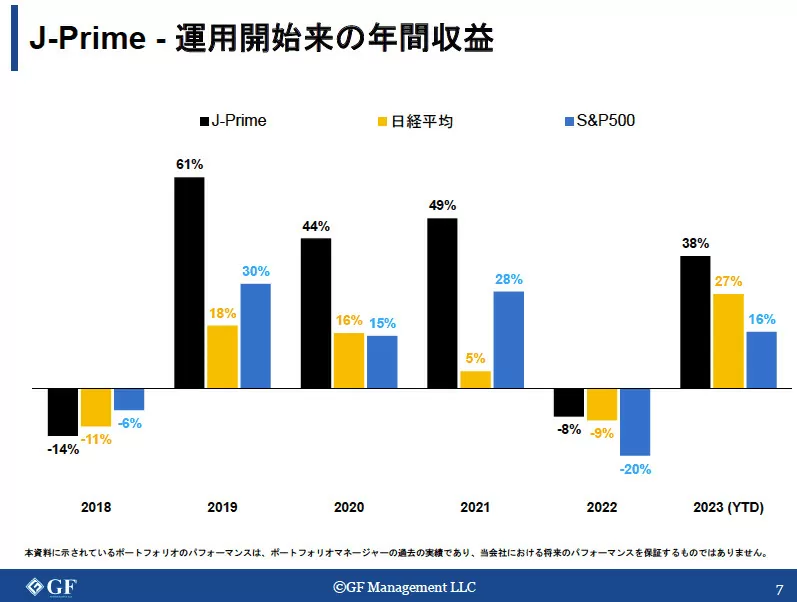

採用している投資戦略の過去5年の平均利回りは29%になっています。

これはS&P500など利回りの良い株式指数を遥かに凌ぐ数字です。

しかし、このような利回りの数字を見ると「ハイリターンのファンドはリスク高いからやめとけ」と言う声が必ず出てきます。

利益のために投資をするのに、ハイリターンだからやめるというのは本末転倒。

実際「やめとけ」と言うべきなのは、中身を確かめずにハイリターンに釣られて投資をすることですね。

したがって、投資をするならそのファンドの実態や投資戦略をしっかり知っておく必要があります。

このページでは、その「GFマネジメントの中身」について、投資をしている私が知り得る範囲の情報を赤裸々に解説していきます。

なぜ私がGFマネジメントに投資することを決めたのか、理解していただけることでしょう。

GFマネジメントは出資前に内容説明のための面談を無料で実施しています。私がこの記事で解説しているよりも詳しい内容が聞けるので、直接話を聞きたい方は公式サイトの問い合わせから面談の予約をしてみてください。

GFマネジメント合同会社の実態

新興のファンドなので当たり前ですが、GFマネジメントを検索してもまだあまり情報が出てきません。

なので、GFマネジメントについて私が知っている情報を紹介していきます。

会社概要

GFマネジメントの会社概要は以下の通りです。

| 法人名 | GF Management合同会社 |

|---|---|

| 英名 | GF Management LLC |

| 所在地 | 〒105-0012 東京都港区芝大門1ー10ー11芝大門センタービル10階 |

| 代表者 | 田尻 光太朗 |

| 事業内容 | 有価証券の保有運用及び投資 各種事業への投資 有価証券の自己募集 M&A仲介・斡旋・アドバイザリー業務 経営に関するアドバイザリー業務 前各号に附帯又は関連する一切の事業 |

| TEL | 03-6867-1630 |

| URL | https://gfmgmt-llc.com/ |

※公式サイトから引用

所在地は日本にあり、代表者も日本人、正真正銘の日本産ヘッジファンドです。

ヘッジファンドと言うと外国籍の会社を思い浮かべる方もいらっしゃるかもしれませんが、GFマネジメントは日本語でやりとりができます。

また、代表者は「田尻光太朗」とありますが、この方はファンドマネージャー(運用担当者)ではありません。

次に田尻氏がどんな人物なのか紹介していきます。

GFマネジメントの代表について

代表の田尻氏は、国内大手エレクトロニクス企業において、大型家電量販店向け営業部門に従事し、営業企画・提案において本社賞を2度受賞しているとか。

まさに腕利きの営業マンです。

田尻氏は、あるプロジェクトにおいて、別企業で参加していた現ファンドマネージャーと知り合い、それがきっかけとなりその後も公私ともに仲を深めていったとのこと。

そして2023年に現ファンドマネージャーを迎え入れて、GF Managementを設立しています。

GFマネジメントに出資する際は面談があるのですが、田尻氏が担当になることが多いようです。

続いて、GFマネジメントの運用担当であるファンドマネージャーについて紹介していきます。

GFマネジメントのファンドマネージャーについて

GFマネジメントのファンドマネージャーの経歴はまさに金融エリート。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

経歴にもあるようにGFマネジメントのファンドマネージャーは、付加価値の高い産業であるテクノロジーやヘルスケアの専門家です。

これらは、近年特に成長している産業のため株価の上昇も期待できるセクター。

しかし、ビジネスの内容が難しく専門的な知識や分析力がないと、根拠を持って投資するのが難しい分野でもあります。

GFマネジメントで運用しているポートフォリオもこのセクターの割合が多くなっていて、ファンドマネージャーが専門性の高さを発揮していることが伺えます。

上記のように素晴らしい経歴のファンドマネージャーがいることはGFマネジメントの強みです。

ただ、私がGFマネジメントに投資を決めた理由はそれだけではありません。

私がGFマネジメントに投資を決めた理由

GFマネジメントのメインの部分である投資戦略やリターンについて、私が出資した理由を交えて解説していきます。

投資戦略や方針に納得感があった

GFマネジメントの投資戦略を見た時に、「当たり前に良い戦略を、当たり前に実行している」と感じました。

当たり前に良い戦略とはどんなものなのか、詳しく解説していきます。

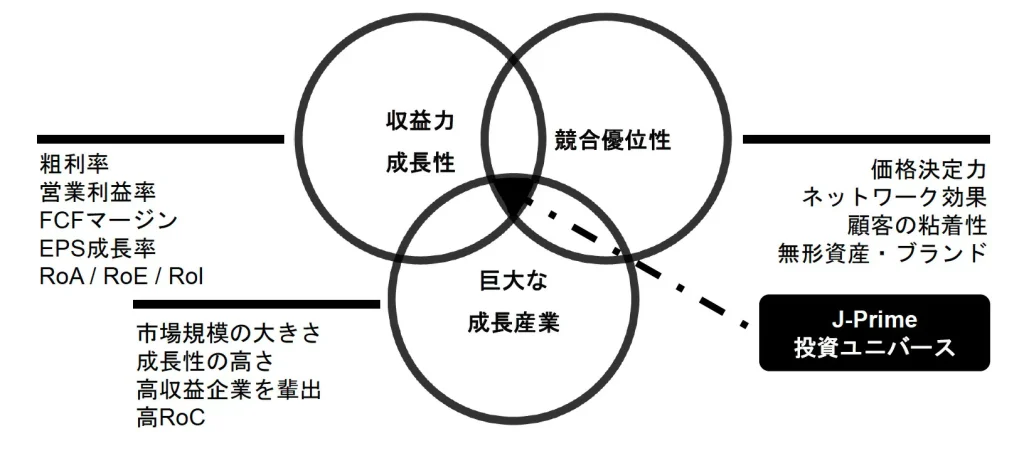

GFマネジメントの投資戦略の名前は、J-Prime戦略。

東証のプライム市場に上場しているような、日本の大型株に分散投資をするポートフォリオを組んでいます。

具体的には、市場規模が大きく、今後の成長も底堅いとされる産業に属している会社であり、その中でも持続的な利益や事業投資のリターン創出に長けている会社に投資をする戦略です。

上記画像の「J-Prime投資ユニバース」の部分に集中投資を行うイメージ。

株式は会社の成長に合わせて上昇していくため、理にかなった戦略です。

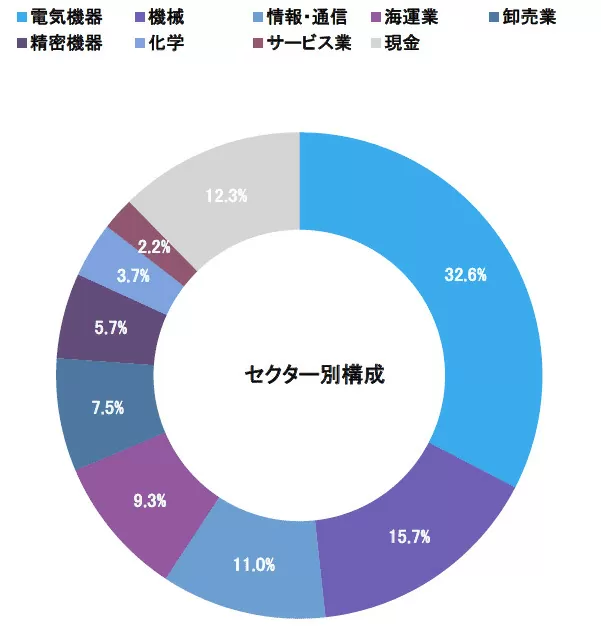

実際にGFマネジメントが投資をしているセクターのイメージは以下の通り。

これらのセクターは付加価値が高く、成長産業と言われているものばかりです。

自分でも上記のような産業の会社に投資をしたいと思っていましたが、実際にどこの会社の技術力が高いのか、具体的に何をやっているのかを調べるのは限界がありました。

GFマネジメントのファンドマネージャーは、モルガン・スタンレー証券の投資銀行本部在籍時に「テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当」していたため、上記セクターのビジネスは専門領域です。

自分より明らかに専門性は高いので、投資を任せてみたいと思う一因になりました。

自分の資産ポートフォリオの中で攻めの投資割合を増やしたかった

GFマネジメントへの投資を決めた2つ目の理由は、自分のポートフォリオの中でより攻めの運用をしたいという思いから。

それまで自分のポートフォリオは、投資信託(インデックス)や債券で構成していました。

投資信託は安定的に利益が出ているのですが、債券はディフェンシブな資産とはいえ本当にただ持っているだけという状態。

この状態が、自分としては機会損失だと感じていたため、GFマネジメントに投資を決めたわけです。

結果自分のポートフォリオは、投資信託とGFマネジメントに変わっています。

管理人の所感としては、以下のように守りと攻めを両立することができたと自負しています。

- インデックス投資信託:長期では安定して利益を出してくれている

- GFマネジメント:マイナスが出る可能性もあるがリターンが大きい

5年〜10年の長期投資を考えていた

自分が新しい投資先を探す中で条件として考えていたのは、5年〜10年の投資でしっかり資産を増やせること。

GFマネジメントは、その点で非常に優れているファンドだと考えています。

GFマネジメントの戦略は、日本の大企業への投資なので金融政策の影響を受けてしまうこともあります。

もちろんその結果年間でマイナスリターンになってしまうこともあるでしょう。

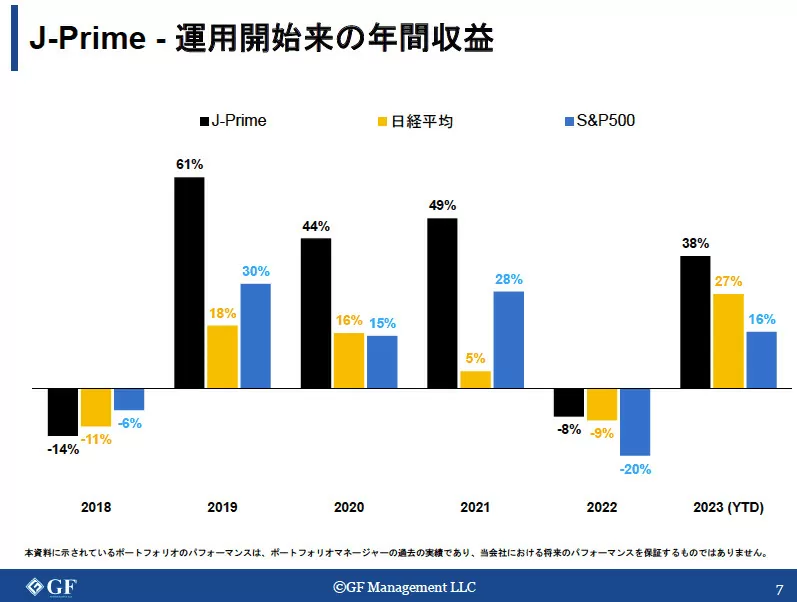

実際にJ-Prime戦略は過去5年で2回、年間のマイナスリターンを出しています。

しかし、5年のうち3回は、そのマイナスリターンを大きく覆すプラスリターンを出しているのです。

このような結果があり、過去5年のリターンは277%。

つまり、1,000万円を投資していたら3,770万円になっている計算です。

あくまで過去の実績ですが、大きく資産を築きたい自分にとってはかなり魅力的でした。

単年ではマイナスリターンもあり得ますが、自分の前提として5年程度は全然我慢できる範囲内だったため投資を決めています。

以上が自分がGFマネジメントへの投資を決めた理由です。

- 投資戦略とファンドマネージャーに納得できた

- 資産を大きく増やす攻めの投資先をポートフォリオに入れたかった

- 5年〜10年で運用を考えていた

自分と状況が似ているのであれば、公式サイトからの問い合わせは無料なので一度話を聞いてみてはいかがでしょうか?

GFマネジメントはまとまった資金の運用におすすめ

相続金や退職金などまとまったお金が手元に入る機会はあると思います。

GFマネジメントは、そのような資金の運用におすすめです。

理由を以下で解説していきます。

最低投資金額は1000万円から

GFマネジメントは、1口100万円で10口から投資が可能です。

つまり、最低投資金額は1000万円から(*500万〜相談可)ということになります。

決して低くない金額が必要になるので、自分の場合もそうでしたが退職金や相続金などのまとまったお金を運用する際におすすめです。

ポートフォリオのリスクヘッジが徹底されている

GFマネジメントのJ-Prime戦略では、以下のリスクヘッジを行なっています。

- 銘柄・セクター・相関性の分散

- 1銘柄の配分を全体の10%以下に制限

- 異なるセクターや業種に分散し、個別株式やセクターがポートフォリオ全体に与えるリスクを軽減

- ポートフォリオと市場指数の相関性を過去データで分析し、相関係数を抑えたポートフォリオを構築

- 緻密な企業財務分析

- 株価が一時的に好調だがファンダメンタルズが伴わないと判断した「テーマ株」は投資候補から除外

- 企業の成長性、収益性、財務の健全性、キャッシュフロー創出能力を四半期ベースで点検

- 競争力、経営の質と投資実績を分析し、中長期的な株価成長が見込めない銘柄を特定し排除

- リスク調整リターン分析

- 過去データの株価指標を考慮して、各銘柄のリスク指数に相対した市場との連動性と株価成長率を評価

→リスクとリターンのバランスがより有利な銘柄を選択 - 同じ要領で、ボラティリティ水準に見合わないリターン実績を持つ銘柄への露出を軽減

- 過去データの株価指標を考慮して、各銘柄のリスク指数に相対した市場との連動性と株価成長率を評価

- ヘッジ戦略

- 過去のポートフォリオ全体の最大下落率に合わせたストップロス注文を実施し、潜在的な損失を制限

- ストップロスは各銘柄のボラティリティ水準に合わせて平均購入単価に対してマイナス20%〜40%で設定

- ポートフォリオを広範な市場の下落から保護するために、市場指数に対するプットオプションの購入や、先物のショート戦略を検討

- 規律あるリバランシング

- 保有銘柄を継続的に評価し、市況の変化や企業の特定の動向などを基にアロケーション調整を実行

- ポートフォリオのリスクを期初の設定から逸脱した状況にしないため、最大6ヶ月に一度は時価でウェイトが変更した銘柄のリバランスを実行

1つの銘柄や相関性のあるセクターの保有率を調整することで、ポートフォリオ全体が下落することに備えています。

また、ポートフォリオの中の1銘柄ごとに損切りラインを設定している他、市場全体の暴落に備えて株価指数のオプションなども利用。

GFマネジメントの成績はプラスリターンが大きく、マイナスリターンは小さい傾向があります。

それは全てこのヘッジの賜物です。まとまった資金を運用するに足る、ヘッジが施されていると言えます。

投資初心者でも分かりやすい月次レポート

まとまった資金を投資した場合に、気になるのが「自分の資金が今どうなっているのか」ということ。

GFマネジメントでは、出資者に対して毎月1回運用レポートを配布。

内容は投資初心者にも分かりやすくなっていて、GFマネジメントのポートフォリオの推移が確認できます。

ヘッジファンドによりますが、運用レポートの配布は四半期に一度という場合もあるので、月に1回だと安心できますね。

以上がGFマネジメントがまとまった資金の出資におすすめできる3つの理由です。

GFマネジメントに出資するためには、そもそもまとまった資金が必要なのですが、それを任せられる安心感があります。

より詳しくGFマネジメントについて知りたい方は公式サイトから無料面談の申し込みをしてみてください。

GFマネジメントに出資する上で知っておくべきことと注意点

GFマネジメントのようなヘッジファンドに限らず、何かに投資をする際は、注意点を洗い出しておくことが重要です。

こちらでは、GFマネジメントに投資する場合の注意点を4つ解説していきます。

GFマネジメントのリターンは波がある

まず1つ目の注意点としては、リターンの波です。

GFマネジメントの投資リターンは、高い時はかなり高いのですが、年によってはマイナスになることもあり得ます。

過去5年を見ると2回年間リターンがマイナスに。

そもそもGFマネジメントがポートフォリオに対して3〜5年中長期の投資でリターンを得ていく戦略のため、これはある程度仕方ないところではあります。

実際に5年間のポートフォリオ成長率は277%(1000万円を投資していた場合3770万円)で、長期ではしっかり結果を出しています。

そのため、投資する際は「単年でマイナスリターンになることがあり得る」ということと、「3〜5年の中長期が望ましい」ということは前もって把握しておくべきです。

解約可能時期は年末11月のみ

GFマネジメントに投資をしたあと、資産額が自分の目標額に達した場合は解約をする必要があります。

解約は、原則として12月末日にのみ可能です。また解約をする場合は、11月末日までに解約の通知をする必要があることも覚えておきましょう。

このように解約が年に1回しかできないのは、GFマネジメントのポートフォリオを守るためです。

解約時期を年に複数回設けていると、GFマネジメントの資金が安定しなくなりポートフォリオの調整を余儀なくされます。

さらに、そもそも3年以上の中長期での投資戦略のため短期ではそこまで結果が出せません。

以上の理由からGFマネジメントは解約可能時期を絞っているのです。

また、解約後の資産の払い戻しについては、株式売却などに時間がかかるため最長3ヶ月かかります。

解約したかと言ってすぐに資金が手元に来るわけではないので、こちらもあらかじめ把握しておきましょう。

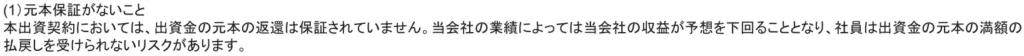

元本保証はない

GFマネジメントに限りませんが、ヘッジファンドへの投資は基本的に元本保証がありません。

ヘッジファンドの戦略次第では、元本が0になることもあります。

ただし、GFマネジメントの場合は戦略が株式への投資である点から、ポートフォリオの株式全てが紙クズにならない限り元本が消えることはないです。

また、ポートフォリオに対しヘッジを行なっているため、全ての株式が紙クズになったとしても元本は0になりません。

このようにGFマネジメントの場合は元本保証がなくても、リスクはそこまで高くないのです。

むしろ、元本保証がないことのリスクとして把握しておくべきは、元本割れです。

GFマネジメントは単年で見るとマイナスリターンもあり得るので、出資したタイミング次第で元本割れは起こります。

元本割れの状態で解約をしてしまうと、損をしただけになってしまうため、プラスになるタイミングまで待つことが望ましいです。

そのため、GFマネジメントに出資をする際は、手元になくても良い資金で行うべきでしょう。

各手数料がかかる

ヘッジファンド投資では、ヘッジファンドがあげた利益から手数料を引いた金額が出資者の取り分になります。

つまり、手数料が高いヘッジファンドではその分取り分が減ってしまうことになるのです。

GFマネジメントでは、以下の手数料が発生します。

※12月末日以外の解約

※契約期間1年未満の出資者

| 振込手数料 | 出資金を振り込む際の手数料 |

|---|---|

| 社員権発行手数料 | 出資金額の3% ※出資時に発生 |

| 年間管理手数料 | 出資金額の2% ※毎年1月に発生 ※途中契約の場合は月割 |

| 中途解約手数料 | 持分価格(出資金+利益)の10% |

| 成功報酬 | ファンドマネージャーへの報酬 |

これは、ヘッジファンドとしてはそこまで高額ではありませんが、このような手数料が発生することはあらかじめ把握しておきましょう。

利益配当は最低70%〜

GFマネジメントでは、会社の利益の最低70%が出資者に配当として還元されます。

また、出資金が1000万円以上の場合は利益の80%、5000万円以上の場合は90%が配当になります。

投資で得た利益全てが手元に来るわけではないので、こちらも把握しておいてください。

以上がGFマネジメントに出資する際に知っておくべき注意点です。

他にも気になる点がある場合は、GFマネジメントの公式サイトから面談の予約ができるのでその際に聞いてみてください。

GFマネジメントに出資するなら面談から

GFマネジメントは新興のヘッジファンドですが、ファンドマネージャーの経歴はピカイチ。

独自のJ-Prime戦略も年平均リターン29%とかなり高水準でワークしています。

自分も裁量トレードの経験がありますが、上手くいっても結局株価指数には勝てていないということが多々ありました。

GFマネジメントは5年のリターンが277%と指数を大きく上回っています。

自分も3〜5年、最長10年スパンで資産を大きく増やしたいと思い、まずは余剰資金をもってGFマネジメントに投資を決めました。

GFマネジメントの詳細については、面談時に私がこのページで書いているよりも詳しく聞くことができます。

面談も無料でできますので、まずは公式サイトの問い合わせ窓口から面談予約をしてみてはいかがでしょうか。