「外国債券の確定申告の税制を知りたい」

「税金はいくらかかるの?還付はある?」

「損失繰越や損益通算ってできるの?」

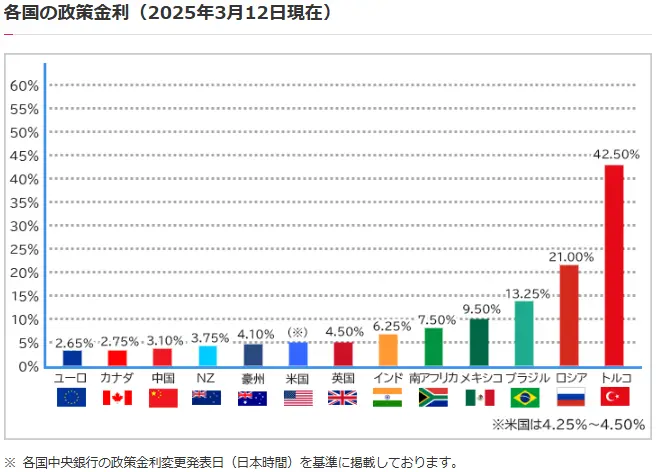

最近、外国債券(外債)への投資が注目を集めています。「金利のある世界」となった日本ですが、それでも各国の金利と比べるとその差は歴然。まだまだ外国債券の人気は高いです。

※日本の政策金利は0.50%

そんな外国債券ですが、難しい用語も多く、特に確定申告・税金に関してよく分からないという声が多いのも事実。

そこで今回は、外国債券の確定申告・税金について徹底解説します。

- 基礎知識・用語

- 外国債券の確定申告の仕組み

- 利子(利金)にかかる税金

- 償還差損益・売却益にかかる税金

- 確定申告の注意点

はじめての方でも、外国債券の確定申告の方法や税制を、バッチリ理解できるようになるでしょう。

初心者の方にも分かるよう用語解説もしているので、税金で迷った時にぜひご活用ください。

利回り3〜5%が見込める外国債券ETFに関しては以下の記事で解説しています。

外国債券と確定申告の基礎知識【用語解説】

外国債券にも確定申告が必要なの?

外国債券の確定申告は難しい言葉が多くて分かりにくい

上記のようにお悩みの方へ、まずは外国債券の確定申告についての基礎知識や用語から解説します。

外国債券の確定申告とは?

外国債券を大別すると、円で発行される「円建て債券」と、ドルやユーロで発行される「外貨建て債券」の2つです。

ざっくり外国債券の内訳は、下記の通り。

- サムライ債:発行体は外国・日本国内市場で円建て発行される債券

- ユーロ円債:発行体は国内か外国・外国で円建て発行される債券

- 各国国内債券:発行体が外国・その国の市場や通貨(米ドルなど)で発行する債券

- ショウグン債:発行体が外国・日本市場で外国の通貨(米ドルなど)で発行する債券

上記の外国債券では、利子などの利益を得ます。この利益に対しては、外貨建ての外国債券であっても日本の税金がかかるため、確定申告が必要です。

詳しくは後述しますが、外国債券では確定申告が不要なケースもあります。

確定申告で必要な外国債券関連の用語

続いて、確定申告で出てくる外国債券関連の用語を見ていきましょう。

外国国債の確定申告をするうえで、最低限覚えておきたい用語です。初心者の方は、ぜひご一読くださいませ。

外国債券の種類

外国債券の種類は大きく分けて「利付債」と「割引債」の2つがあります。

割引なく額面通りに発行されて、一定期間ごとに利子が支払われる債券のこと。償還期日(満期)になると、額面の全額が返還されます。

額面より割引された価格で発行される債券のこと。償還時には額面金額が支払われます。利子のないタイプが主流。ゼロクーポン債・ディスカウント債などが割引債に該当します。

外国債券を取引する口座の種類

外国債券が取引できる口座の種類としては以下の2種類がありますので、それぞれ合ったものを選ぶのがポイントです。

証券会社で開設できるごく普通の口座のこと。利子・配当の計算や譲渡損益などの税金計算を、投資家が自力で行う必要があります。基本的に、一般口座では確定申告が必要です。

証券会社が譲渡損益の計算などを代行してくれる口座のこと。投資家の税金計算の負担を減らしてくれる点がメリット。

ちなみに特定口座には「源泉徴収あり」と「源泉徴収なし」があり、「源泉徴収あり」を選択すれば、証券会社が税金関連の手続きを代行してくれるので、確定申告は不要です。

外国債券で税金がかかる利益の種類

外国債券では、出た利益の種類に応じてかかる税金も変わってきます。ここではそもそも外国債券ではどんな利益の種類があるのかをまとめています。

外国債券を保有中に、定期的に受け取れるお金のこと。利金とも言います。外国債券の中でも、中心的な存在です。株式の配当金のイメージに近いでしょう。

外国債券の取得時と償還時との差額のこと。額面より安い価格で取得して額面で償還されると「償還差益」という利益になります。逆に、額面より高い価格で保有して額面で償還されると「償還差損」として損失になることも。

外国債券を売却・譲渡したときに得られる利益のこと。損失も含めて「譲渡損益」と言うこともあります。

投資金額に対する年間利益の割合のこと。利回りには、利子・償還差損益・売却益(譲渡損益)など、すべての収入を含めます。

外国債券の確定申告の課税方式

外国債券で出た利益について確定申告を行う場合、それぞれの課税方式のことを理解していなければなりません。そんな外国債券における課税方式は「申告分離課税」と「源泉分離課税」の2つありますので、解説します。

株式などの譲渡で所得が発生したときに、他の所得(給与所得や雑所得など)とは分離して税金を計算し、確定申告で個別に納税する方式のこと。

発生した所得に対して源泉徴収(税金の天引き)されることで税金は納付済みとなり、確定申告が不要となる方式のこと。

特定公社債と一般公社債

公社債には特定公社債と一般公社債があります。

国債・地方債・外国国債・公募公社債・上場公社債などの債券(いわば借用証書)の総称。外国国債は、特定公社債の1つとなります。

特定公社債以外の公社債のことで、私募債などが該当します。

外国債券の確定申告の仕組み・税制

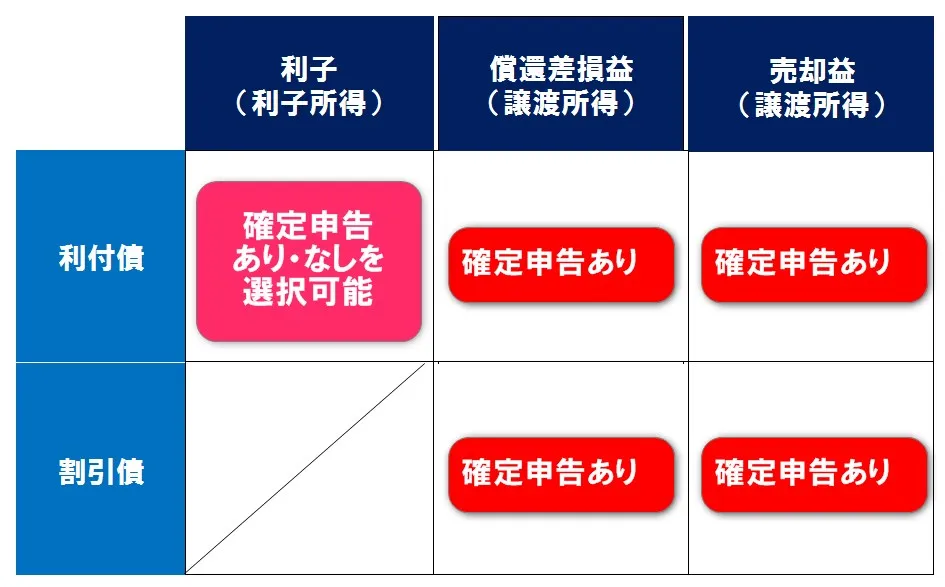

| 外国国債の種類 | 利子 | 償還差損益 | 売却益 |

| 利付債 | ・源泉分離課税20.315% ・確定申告は不要 ・ただし申告分離課税にして 個人で確定申告することも可能 | ・申告分離課税20.315% ・原則、確定申告が必要 ・特定口座が使える ・上場株式等の譲渡損益との通算が可能 ・譲渡損失3年間の繰越控除が可能 | |

| 割引債 | – | ||

上表は、外国債券の確定申告の仕組み・税制をまとめた表です。

外国債券の収益(=課税対象)は、大きく3つあります。確定申告の有無で言うと、下記の通り。

- 利子:確定申告は選択式

- 償還差損益:確定申告が必要

- 売却益:確定申告が必要

利子については、元々は源泉分離課税なので確定申告は不要ですが、申告分離課税に変更して源泉徴収されない形をとり、個人で確定申告することもできます。

ここからは、上記3種類の課税対象について、税金を詳しく見ていきましょう。

外国債券の利子(利金)にかかる税金

まず、外国債券の利子(利金)にかかる税金・税制について解説します。

利子は、主に利付債での話です。割引債は利子が発生しないことが多いので、考慮から外しています。

利子の税額

外国債券の利子の税額は、計20.315%です。内訳は以下の通り。

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%

復興特別所得税は、2037年末まで課税されます。

利子の課税方式

外国債券の利子は、源泉分離課税です。

税金が天引きされているとお考えください。そのため、確定申告は不要です。

ただし、申告分離課税で申告することもできます。この場合は、ご自身での確定申告が必要です。

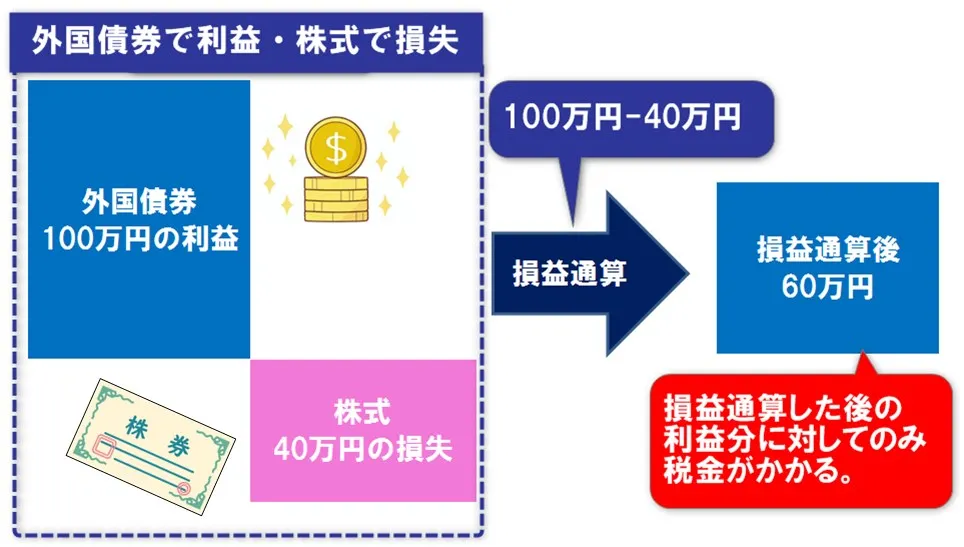

申告分離課税の場合は損益通算が可能

外国債券の利子を申告分離課税で確定申告する場合は、上場株式等の譲渡損を損益通算できます。

損益通算すれば課税所得を減らせるので、節税効果が期待できるでしょう。

上場株式等で損失がある方は、申告分離課税を選択するのもおすすめです。

外国税額控除が適用されることもある

外国で既に源泉徴収(税金の天引き)がされた場合は、「外国税額控除」が適用されて、その税額を所得税・住民税から差し引ける制度もあります。

ただし、外国税額控除には上限があり、全額は差し引かれないこともあるので注意しましょう。

外国債券の償還差損益・売却益にかかる税金

次に、外国債券の償還差損益・売却益にかかる税金・税制を解説します。

こちらは、利付債・割引債に共通の話です。

償還差損益・売却益は、先ほどの利子より節税できる要素がありますよ!

償還差損益・売却益の税額

外国債券の償還差損益・売却益の税額は、利子と同じく20.315%です。

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%

償還差損益・売却益の課税方式

外国債券の償還差損益・売却益の課税方式は、申告分離課税です。

他の所得とは別に、個人で必ず確定申告しなければならないので注意しましょう。

上場株式等と損益通算が可能

利子の解説でもお伝えしたように、申告分離課税の場合は、上場株式等と損益通算が可能です。

上場株式で損失を持っている方は、損益通算することで償還差損益・売却益を減らせるため、節税対策になるでしょう!

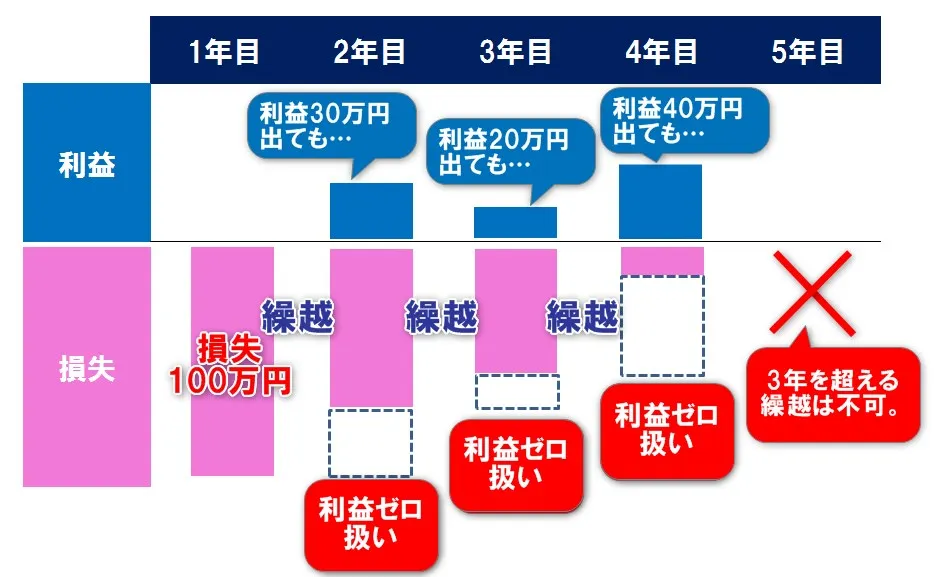

損失を3年間繰越控除して確定申告できる

外国債券では、譲渡損失や売却損失が出た場合、損失を3年間控除できます。

上図のように、初年度で100万円の譲渡損失が出た場合には、1年目の損失を3年間繰り越すことが可能です。こちらも節税対策として活用できるでしょう。

特定口座の利用が可能

2015年まで、外国国債では特定口座の取り扱いがありませんでした。

しかし2016年1月より、外国債券の譲渡損益・売却益について、証券会社で特定口座の取り扱いが開始(SMBC日興証券、日興アセットなど)。

以下のように、証券会社の特定口座で源泉徴収の有無を選択できるようになりました。

- 源泉徴収あり:証券会社が納税代行してくれるため確定申告は不要

- 源泉徴収なし:個人で確定申告が必要(証券会社の代行なし)

源泉徴収ありの場合は、確定申告をしなくても徴収されすぎた金額は、証券会社経由で還付されます。お客様的には楽ですよね。

個人で確定申告したくない方は、証券会社の特定口座で源泉徴収ありを選ぶとよいでしょう。

一般口座での割引債償還時の計算方法

一般口座での割引債償還時の確定申告は、若干注意が必要です。

通常、外国債券の一般口座では、源泉徴収はなく個人で確定申告します。しかし、割引債償還時は、源泉徴収がされた状態から確定申告する流れです。

- 実際の損益に関わらず一律「償還金額×みなし割引率」で差益金額が計算される

- 差益金額に対して20.315%が源泉徴収(先に税金天引き)される

- 最後は確定申告で調整(源泉徴収額が多ければ還付・少なければ納税)

例えば、下記の設定で考えてみましょう。

- 一般口座で発行から1年超えの割引債の償還

- 取得金額:90万円

- 償還金額:100万円

- 償還差益:100万円-90万円=10万円

- ①償還差益に対する課税金額:10万円×20.315%=20,315円

- ②みなし割引率で計算された源泉徴収額:100万円×25%×20.315%=50,787円

上記①が実際の課税金額、②はみなし割引率で暫定的に源泉徴収された税額です(納めすぎの状態)。

つまり、確定申告によって「50,787円-20,315円=30,472円」が還付対象になります。

外国債券の確定申告における注意点

続いて、外国債券の確定申告における注意点を5つ見ておきましょう。

- 確定申告前に為替レートリスクを把握しておく

- 確定申告では4年以上の繰越控除はできない

- 外国債券の利子に配当控除は適用されない

- 一部の債券にはみなし税額控除がある

- 法人の場合は経過利子を支払う必要がある

確定申告前に為替レートリスクを把握しておく

外国債券には、為替レート変動のリスクがあります。

例えば、外国債券を外貨建てで購入して、確定申告前に日本円に換金する場合。

- 為替レートが円高へ:換金できる日本円が想定より少なくなる

- 為替レートが円安へ:換金できる日本円が想定より多くなる

①の場合、利回りが減るのでご注意ください。

②の場合でも、収入が増える分、確定申告の納税額が上がることを認識しておきましょう。

確定申告では4年以上の繰越控除はできない

外国債券の確定申告では、損失の繰越控除は3年までです。

4年以上の前の損失を繰越控除はできないのでご注意ください。

外国債券の利子に配当控除は適用されない

外国債券では、利子に配当控除は適用されません。

株式には配当控除があるので、つい同じように考えがち。

株式の場合は、既に法人税が課された後の利益が、株式会社から株主に分配されており、所得税を課すと二重課税になるため、配当控除があるのです。

個人の外国債券には法人税がなく、配当控除はされないので注意しましょう!

一部の債券にはみなし税額控除がある

円建ての外国債券の一部には、相手国との租税条約の関係上、「みなし外国租税控除」という優遇措置があります。

外国債券の源泉徴収が減免されているにも関わらず、既に課税されたものとみなして、日本の課税対象にしないという仕組みです。

みなし租税控除国と税額控除率は、以下の通り。

- ブラジル:20%

- フィリピン:15%

- 中国:10%

ただし、課税の公平性から、今後縮小が検討されているので、購入の際には証券会社に最新情報を問い合わせるのがおすすめですよ。

法人の場合は経過利子を支払う必要がある

法人が外国債券を保有した場合、経過利子を支払う必要があります。

例えばA社が、6月と12月に利子の発生する外国債券を、B社から10月に買い取った場合。7~9月の3ヶ月分はB社の利子ですよね。

A社は、10月に買い取る時点で、B社に3ヶ月分の利子相当額の「経過利子」を支払います。

法人で外国債券を取得する際には、経過利子を想定しておきましょう。

よくある質問

最後に、外国債券に関してよくある質問をまとめたので、ぜひご活用ください。

- 外国債券で確定申告の税金対象になる利益を知りたい

- 外国債券の確定申告の税額を知りたい

- 償還金は申告分離課税ですか?

- 外国債券の利子には配当控除がある?

- 確定申告では上場株式と損益通算できる?

- 特定口座は証券会社が確定申告してくれるの?

- 外国債券(外債)にリスクはある?

- 米国債は買ってはいけない?

外国債券で確定申告の税金対象になる利益を知りたい

外国債券で確定申告の課税対象となる利益は、下記の通り。

- 利子(利金)

- 償還差損益

- 売却益

外国債券の確定申告の税額を知りたい

外国債券の確定申告の税額は、計20.315%です。

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%

償還金は申告分離課税ですか?

はい、外国債券の償還金は原則、申告分離課税なので確定申告が必要です。

特定口座で「源泉徴収あり」の場合だけ、償還金は源泉分離課税となります。

外国債券の利子には配当控除がある?

いえ、外国債券の利子には配当控除がありません。

確定申告では上場株式と損益通算できる?

はい、確定申告では、上場株式との損益通算が可能です。

特定口座は証券会社が確定申告してくれるの?

特定口座は、証券会社が確定申告すると言うより、「証券会社が源泉徴収(税金の天引き)をしてくれる」と言ったほうが正確かもしれません(証券会社が確定申告を代行してくれるイメージ)。

特定口座で「源泉徴収あり」を選択すれば、証券会社が税金を天引きしてくれるので確定申告は不要です。

外国債券(外債)にリスクはある?

はい、外国債券(外債)には、下記のようなリスクが伴います。

- 為替レート変動リスク

- 信用リスク

- 債券の価格変動リスク

特に外貨建ての場合、為替レートが円高に動くと、日本円での利益が減るリスクに注意しましょう。

米国債は買ってはいけない?

米国債は以下の理由から買ってはいけないと言われています。

- 債券価格の変動リスク

- 為替変動リスク

- 信用リスク

- 利回りの低さ

- インフレリスク

詳細は以下の記事で解説しています。

まとめ

外国債券で税金のかかる利益は、以下の通りです。

- 利子(利金):確定申告は選択できる(源泉分離課税か申告分離課税)

- 譲渡差損益:確定申告が必要

- 売却益:確定申告が必要

各利益に対する税率は、下記の通り。

- 所得税:15%

- 住民税:5%

- 復興特別所得税:0.315%

外国債券には、計20.315%の税金がかかると覚えておいてください。

償還差損益・売却益は、上場株式等との損益通算や、損失の3年間繰越控除ができます。節税対策として活用できるでしょう。

外国債券の確定申告の手間を省きたい方は、特定口座を利用するのも1つの方法です。

正しく確定申告を行い、外国債券の投資を満喫しましょう。