「新NISAを5年で使い切るべきか迷っている」

「非課税枠1800万円を5年で使い切るったらどうなる?」

新NISAの1800万円の非課税枠を最短の5年で使い切るべきかどうかは、多くの投資家が検討する重要なポイントです。

5年で使い切ることで、複利効果を早期に享受し、長期的な資産成長が期待できます。

一方で、市場リスクや短期間での投資負担も考慮しなければなりません。

この記事では、新NISAを5年で使い切るべきか判断するためのメリットとデメリット、シミュレーション結果を紹介します。

- 新NISAを5年で使い切るメリットとリスク

- 1800万円を短期間で投資する際のシミュレーション結果

- 長期的な資産形成のための具体的な運用方法

新NISAを最大限に活用するためのポイントを理解し、投資計画を立てる参考にしてくださいね。

新NISAは5年で使い切るべきか?

新NISAの非課税枠1800万円を5年で使い切るべきか判断する際には、メリットとデメリットを把握しておくことが重要です。

5年で使い切ることで得られる複利効果や、資産成長の可能性を最大化できる一方、短期間での投資によるリスクも考慮しなければなりません。

ここでは新NISAの非課税枠について、基本について解説します。

新NISAの非課税枠の上限1800万円について

新NISAでは、1800万円の非課税枠が設けられています。

この枠を5年間で最大限に活用するためには、年間360万円の投資が必要です。

以下のポイントで、新NISAの非課税枠を活用する利点を確認しましょう。

- 年間最大投資額:360万円(成長投資枠240万円+つみたて投資枠120万円)

- 非課税枠の上限:1800万円

- 非課税期間:無期限

非課税枠を早期に活用することで、税負担を抑えながら長期にわたる資産形成が可能です。

計画的な投資によって、複利効果を最大限に得られますね。

5年で1800万を使い切る意義と背景

5年で新NISAの1800万円を使い切ることで、早期に投資元本を増やし、複利効果を早く得ることができます。

早期に投資することで長期的なリターンが期待できるため、投資家にとっては魅力的な戦略といえるでしょう。

- 元本が増えることで、複利効果が加速する

- 市場が好調な期間に投資を集中させることで、高リターンが狙える

- 非課税枠を早く使い切ることで、早期の資産成長を目指す

この方法を取ることで、新NISAの非課税メリットを最大限に活用できるでしょう。

ただし、市場のリスクや短期間での投資負担も理解しておく必要がありますね。

非課税枠を最大限に活用するための基本とコツ

新NISAの非課税枠を効果的に活用するには、計画的な投資が不可欠です。

年間360万円の投資額をどう分散させるか、また、どの枠を優先的に使うかを考えることが、投資効率を高めるカギになります。

- 成長投資枠とつみたて投資枠を組み合わせてリスク分散を図る

- 毎月、積立投資することで、計画的に資産を増やす

- 非課税運用によって、税負担を最小限に抑える

これらの方法を活用することで、新NISAの1800万円の枠を効果的に使い切ることができます。

長期的な視点を持ちながら、資産形成に取り組みましょう。

新NISAを5年で使い切るメリット

新NISAの非課税枠を5年で使い切ることで、複利効果を最大限に活用し、早期に資産を成長させることが可能です。

このセクションでは、短期間で非課税枠を利用するメリットについて詳しく解説します。

- 早く使い切ることで複利効果を最大限に得られる

- 非課税運用で税金の負担を軽減できる

早く使い切ることで複利効果を最大限に得られる

新NISAの非課税枠を早く使い切ることで、複利効果を最大限に引き出すことができます。

投資元本が増えると、それに応じて利益も増加し、再投資が可能です。

- 短期間での投資により、早い段階での利益が複利効果を増幅させる

- 非課税枠で得た利益を再投資し、資産を早期に成長させる

このように早期に投資を集中させることで、長期的に資産を増やすチャンスが拡大します。

新NISAのメリットを最大限に活用しましょう。

新NISAの非課税枠を5年で使い切ると、長期的な視点での資産成長が期待できます。

投資額が大きいため、将来的な資産の成長がより加速するからです。

- 5年で投資を完了することで、長期的な運用が可能に

- 非課税枠を活用して、資産を早くから増やす計画を立てる

非課税運用により、長期間にわたる資産成長が期待できます。

長期的な目標を立て、新NISAの活用を最大化しましょう。

非課税運用で税金の負担を軽減できる

新NISAの非課税運用は、得られる利益に税金がかからないため、高利回りを目指す上で非常に有利です。

特に1800万円の非課税枠を利用することで通常、利益に対して約20%かかる税金負担を抑えられます。

- 投資による利益に対して税負担はゼロ

- 税負担を抑えることで、リターンがそのまま再投資に回る

税金の負担を軽減できることで、複利効果がさらに高まります。

非課税運用を計画的に行うことで、効果的な資産成長が期待できますね。

よくある誤解に、1800万円が運用で2000万円になった場合に税金がかかるというものがありますが、実際はかかりません。

非課税枠1800万円は投資した金額のことであり、投資後にいくらまで増えようと、税金はかからないので安心して利用しましょう。

新NISAを5年で使い切るデメリット

新NISAの非課税枠を5年で使い切る戦略には、リスクや制約も存在します。

短期間で大量の資金を投資する場合のデメリットを理解し、慎重に計画を立てましょう。

- 市場変動リスクに柔軟に対応できない

- 短期間での投資負担が大きい

- 追加の投資機会が限られる

市場変動リスクに柔軟に対応できない

新NISAの非課税枠を5年で使い切ると、市場の変動リスクに対して柔軟に対応できない可能性があります。

短期間で多額の投資を行うと、市場が不調な際に対応が難しくなるのです。

- 短期間で投資を完了させるため、暴落時のリスクが大きい

- 市場のタイミングを待つ余裕が少なくなるため、分散投資がしづらい

市場のリスクに対処するためには、分散投資を意識した運用が求められます。

適切なリスク管理を行いながら、新NISAを活用しましょう。

短期間での投資負担が大きい

新NISAを5年で使い切るには、毎年360万円の投資が必要です。

この短期間での投資負担は、資金面でのプレッシャーを引き起こす可能性があります。

- 年間360万円の投資が難しい場合、他の生活費や投資計画に影響が出る

- 資金が不足すると、投資プランを修正する必要が生じる

資金負担を軽減するためには、計画的な資金管理が重要です。

無理のない範囲での投資を心がけましょう。

追加の投資機会が限られる

新NISAの非課税枠を5年で使い切ると、その後の追加投資機会が制限される可能性があります。

非課税枠を早期に使い切ることで、将来の新たな非課税投資が難しくなるかもしれません。

- 他の非課税制度が提供されない場合、追加投資の選択肢が狭まる

- 次の投資枠を待つ間、通常の課税口座で運用する必要が出てくる

追加の投資機会を活用するためにも、長期的な投資計画を立てておきましょう。

非課税枠の使い方を工夫し、最適な資産形成を目指しましょう。

新NISAの1800万円を5年で使い切るシミュレーション

新NISAの非課税枠1800万円を5年で使い切ることで、将来的な資産の成長シミュレーションが可能です。

ここでは、短期間で投資を完了した場合の資産成長について解説します。

最速で使い切る場合の資産シミュレーション結果

新NISAの1800万円を5年で使い切ることで、複利効果を早く得ることができます。

年間360万円の投資を5年間続けた場合のシミュレーションを、年利3%、5%、7%に分け以下に示します。

| 年数 | 年利3% | 年利5% | 年利7% |

|---|---|---|---|

| 1年目 | 3,600,000円 | 3,600,000円 | 3,600,000円 |

| 2年目 | 7,308,000円 | 7,380,000円 | 7,452,000円 |

| 3年目 | 11,127,240円 | 11,349,000円 | 11,573,640円 |

| 4年目 | 15,061,057円 | 15,516,450円 | 15,983,795円 |

| 5年目 | 19,112,889円 | 19,892,272円 | 20,702,660円 |

利回りが高いほど、資産の成長も加速しますね。

このシミュレーションを参考に、投資計画を立てましょう。

月30万円の積立で得られる資産成長シナリオ

毎月30万円を積み立てることで、年間360万円の投資が可能です。

5年間で1800万円の非課税枠を使い切る場合、以下のような成長が期待できます。

- 月30万円 × 12ヶ月 × 5年 = 1800万円

- 利回りに応じて、5年後の資産が加速的に成長

計画的に毎月積み立てることで、資産成長を効率的に促進できます。

また、投資タイミングの分散により、リスクを回避することも可能です。

この方法で新NISAの非課税枠を最大限に活用しましょう。

10年後の利回り別資産予測

新NISAを5年で使い切った後は、その後10年の資産成長を考慮することも重要です。

以下の表は、利回り別の10年後の資産予測です。

| 年数 | 年利3% | 年利5% | 年利7% |

|---|---|---|---|

| 6年目 | 19,746,755円 | 20,919,385円 | 22,918,676円 |

| 7年目 | 20,339,158円 | 21,965,354円 | 24,522,963円 |

| 8年目 | 20,949,333円 | 23,063,622円 | 26,239,570円 |

| 9年目 | 21,577,813円 | 24,216,803円 | 28,076,336円 |

| 10年目 | 22,225,148円 | 25,427,643円 | 30,041,679円 |

5年で非課税投資枠を使い切り、6年目からは複利運用のみで資産を増やしていることがわかります。

長期的な資産形成のために、10年後の目標設定も大切です。

30年後はどうなる?長期成長シミュレーション

さらに長期的な視点で、30年後の資産成長もシミュレーションしてみましょう。

以下のデータは、利回り別の30年後の資産予測です。

- 3%利回りの場合:約4371万円

- 5%利回りの場合:約7753万円

- 7%利回りの場合:約1億3572万円

30年後の資産がどのように成長するかを理解し、計画的な投資を続けましょう。

長期にわたる資産成長が期待できますね。

つみたて投資枠と成長投資枠の併用方法

新NISAでは、つみたて投資枠と成長投資枠を組み合わせることが可能です。

以下のポイントを押さえて、両方の投資枠を効果的に活用しましょう。

- つみたて投資枠を利用してリスクを分散

- 成長投資枠で高リターンを狙う

- 両枠を活用することで、リスクとリターンのバランスを最適化

投資の目的に合わせて、つみたて投資枠と成長投資枠を活用してください。

新NISAの非課税枠を最大限に活用するための方法です。

投資資金が500万〜1000万円以上あるならヘッジファンドも検討しよう

新NISAを活用して非課税運用を行いつつ、さらに投資資金を500万〜1000万円以上持っている場合、ヘッジファンドの活用を検討するのも一つの方法です。

ヘッジファンドは、投資信託とは異なり、高度な投資戦略により高リターンを目指せる選択肢として人気を集めています。

以下は最低投資額別のおすすめヘッジファンドです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル:500万円から始めるベトナムへの融資型投資

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

ハイクアインターナショナルは、ベトナムで急成長中のグループ会社「SAKUKO Vietnam」への事業融資により、年利12%の配当を目指す新興国企業融資ファンドです。

- 年利12%の固定配当:株式市場の変動に左右されず、安定した利回りを実現。銀行預金(金利0.1%)の120倍のリターンが期待できます。

- 3ヶ月ごとに届く配当金:1月・4月・7月・10月の年4回、定期的にキャッシュを受け取れます。500万円の出資なら、3ヶ月ごとに15万円(年間60万円)の収入に。

- 融資先の事業が「見える」安心感:投資先のSAKUKO Vietnamは店舗数48、会員数37万人、年商25億円の実在企業。検索すれば情報が出てくる、現地に行けば店舗がある——自分の目で確認できる透明性があります。

- 500万円から始められ、いつでも解約可能:ヘッジファンドとしては低めの最低投資額。ロックアップ期間がないため、急な資金需要にも対応できます。

- 手数料ゼロで配当をそのまま受け取れる:運用手数料・成功報酬は一切なし。年利12%の配当が目減りせず、そのまま手元に届きます。

具体的にいくら受け取れるのか

3ヶ月ごとに届く配当金をシミュレーションしました。

| 出資額 | 1月 | 4月 | 7月 | 10月 | 年間合計 |

|---|---|---|---|---|---|

| 500万円 | 15万円 | 15万円 | 15万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 30万円 | 30万円 | 30万円 | 120万円 |

| 1,500万円 | 45万円 | 45万円 | 45万円 | 45万円 | 180万円 |

| 2,000万円 | 60万円 | 60万円 | 60万円 | 60万円 | 240万円 |

※年利12%(3ヶ月ごとに3%)で計算

毎月届く給与とは別に、3ヶ月に一度まとまった現金が入ってくる。旅行資金に、教育費の足しに、老後の備えに。使い道を自分で決められる「第二の収入源」が生まれます。

長期で持つほど資産が育つ

配当を受け取らずに再投資する「複利運用」を選べば、資産は加速度的に成長します。

1,000万円を年利12%で複利運用した場合

| 経過年数 | 資産額 |

|---|---|

| 3年後 | 約1,400万円 |

| 6年後 | 約2,000万円(約2倍) |

| 10年後 | 約3,100万円(約3倍) |

| 20年後 | 約9,600万円(約10倍) |

もちろん、毎回配当を受け取る「単利運用」も選択可能。ライフスタイルに合わせて、収入重視か資産形成重視かを選べます。

始めやすく、やめやすい設計

「まとまったお金を預けるのは不安」という声に応える仕組みがあります。

| 項目 | 内容 |

|---|---|

| 最低投資額 | 500万円〜(ヘッジファンドとしては低めの設定) |

| ロックアップ | なし(いつでも解約可能) |

| 手数料 | 無料(運用手数料・成功報酬なし) |

| 配当サイクル | 年4回(1月・4月・7月・10月) |

「試しに始めてみて、合わなければやめる」という選択ができる柔軟さ。これも長期で付き合える投資先かどうかを見極めるうえで、重要なポイントです。

まずは話を聞いてみませんか

ハイクアインターナショナルでは、出資を検討している方向けに無料の個別相談を実施しています。

相談で確認できること

- 年利12%が実現できる根拠

- SAKUKO Vietnamの最新業績

- リスクと注意点の正直な説明

- 自分の資産状況に合った出資プラン

強引な勧誘はありません。疑問をすべて解消したうえで、「納得できたら始める」——その判断材料を得る場として活用してください。

\ フォーム入力1分で無料個別相談を予約 /

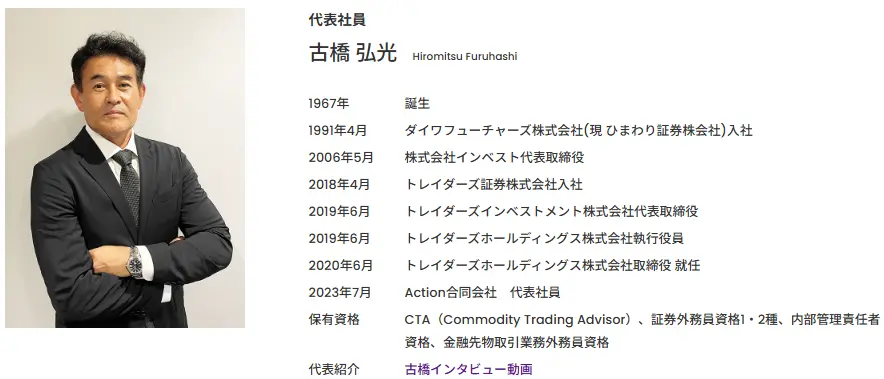

アクション合同会社:500万円からできる本格ヘッジファンド投資

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント:大型日本株で年利29%

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

新NISAを5年で使い切るべきか?に関するよくある質問

新NISAを5年で使い切るべきか?に関するよくある質問に回答します。

新NISAを最短で使い切ったら5年後はどうなりますか?

新NISAを5年で使い切っても、そのまま非課税枠で運用を続けることが可能です。

一旦利益を確定して、非課税投資枠をゼロにして再度投資を開始することもできます。

しかし、投資の基本は長期・複利運用です。

例えば運用利益が出て運用額が3000万円になったとしても、投資元本が1800万円であれば利益に税金がかかりません。

非課税枠を存分に活用するためにも、5年で使い切った後は「ほったらかし」で複利運用するのがよいでしょう。

早く使い切るメリットは?

新NISAを早く使い切ることには、複利効果の恩恵を早期に享受できるというメリットがあります。

非課税運用で利益が得られるため、税負担を軽減しながら資産成長を図れます。

- 早期の複利効果で資産が加速的に成長

- 非課税運用で税金負担が減少

- 非課税枠を効率的に活用してリターンを増加

このように、早く使い切ることで新NISAのメリットを最大化することができます。

積極的な資産形成を目指す方には有効な戦略です。

1800万円を使い切ったその後のリスクは?

新NISAの1800万円を5年で使い切ったその後のリスクとしては、価格変動リスクと、追加の投資機会が制限されるリスクが考えられます。

1800万円が右肩上がりで増えれば問題ありませんが、相場の変動などでマイナスに傾く可能性もなくはありません。

その際は、そのまま保有し続けて再浮上を期待するか、損切りするかを決める必要があります。

また、1800万円を使い切った後は、非課税枠での追加の投資機会が制限されるため、他の銘柄を買ってみたい場合などは一度保有中の銘柄を売却する必要が出てきます。

ほったらかしで運用するとどうなりますか?

新NISAをほったらかし運用する場合、長期間にわたる資産成長が期待できます。

ただし、市場の変動リスクも伴うため、定期的な見直しが必要です。

- 手間をかけずに資産を長期で運用可能

- 市場の変動によりリスクが高まる可能性がある

- リバランスを行うことでリスクを管理

ほったらかし運用は手間を省きたい方に適した方法ですが、リスク管理のための定期チェックも大切です。

状況に応じて見直し、資産を最適な状態で保ちましょう。

10年後に売却する場合のリスクは?

新NISAを利用した資産を10年後に売却する場合、市場の状況に依存するリスクが生じます。

特に、市場が低迷しているタイミングでの売却は、資産の目減りにつながる可能性があります。

- 市場の下落時に売却すると、資産が減少

- 売却タイミングにより、リターンが左右される

- 長期的な視点で売却計画を立てることが重要

売却時期を考慮しながら、資産形成を進めることが大切です。

市場の状況に応じて、柔軟な対応を心がけましょう。

まとめ

新NISAの非課税枠1800万円を5年で使い切るべきかどうかは、投資目標や資金計画によって異なります。

短期間で使い切ることで、複利効果を早く得て資産を成長させることが可能です。

一方で、短期的な市場リスクや追加の投資機会が限られる点も考慮する必要があります。

この記事で紹介したシミュレーションを参考に、新NISAの非課税枠を最大限に活用する戦略を立ててください。

早期に使い切るメリットを最大化するには、つみたて投資枠と成長投資枠を組み合わせることが効果的です。

新NISAを活用して、税負担を抑えながら効率的に資産を増やしましょう。

また、5年後や10年後、そして30年後に向けての運用計画も視野に入れておくと安心です。

長期的な資産形成の目標に合わせて、柔軟な投資プランを立てることが成功のカギとなります。

なお、非課税枠を使い切った方には、ヘッジファンドもおすすめです。

投資信託では取れない運用戦略により下落相場でもプラスを目指す「絶対収益追求型」のファンドのため、新NISAと併用することでさらなるリスク分散が可能です。