投資のソムリエは「コロナショックに勝ったファンド」として評判を集め、2020年にはモーニングスターの「ファンド・オブ・ザ・イヤー」安定資産型部門で最優秀賞を受賞した人気の投資信託です。

その後も、安定運用を志向する投資家から高い評判を得てきましたが、近年「ひどい下落だ」「もう解約すべきでは?」といった声が多く聞かれるようになり、評判は二極化しつつあります。

このように評価が分かれる中、本記事では「投資のソムリエ」の現状をあらためて整理し、今後の投資判断に役立つ情報をわかりやすく解説します。

- 投資のソムリエの下落理由と背景

- 2025年最新のチャートや運用実績

- 投資のソムリエの評判・口コミの傾向

- 今後の見通し(保有継続か解約か)

- 代替投資先としてのヘッジファンドの魅力

投資のソムリエの評判・口コミとその背景(ファンド概要含む)

投資のソムリエに対する評判や口コミは、投資家の注目が集まる中で日々変化しています。

まずは、実際にどのような評価がされているのか、最新の動向を見ていきましょう。

ここでは、評判や口コミの背景を正しく理解するために、まず投資のソムリエの基本情報を簡単におさらいします。

既に詳しくご存じの方は「投資のソムリエの評判【資金流出入額】」からご覧ください。

評判を読み解く前に|投資のソムリエの基本情報と特徴

投資のソムリエは、アセットマネジメントOneが運用するアクティブ型のバランスファンドです。

「大きく増やす」よりも「大きく減らさない」ことを重視し、年率4%程度の変動リスクに抑えながら、安定した資産形成を目指します。

| 運用会社 | アセットマネジメントOne |

|---|---|

| 設定日 | 2012年10月 |

| 純資産 | 2,774.09億円 (2025年4月24日時点) |

| 決算日 | 年2回 (1月・7月) |

| 投資対象例 | 国内外の株式 債券 リート |

| 投資地域 | 日本含むグローバル |

| 投資形態 | ファミリーファンド方式 |

| 為替ヘッジ | 一部あり |

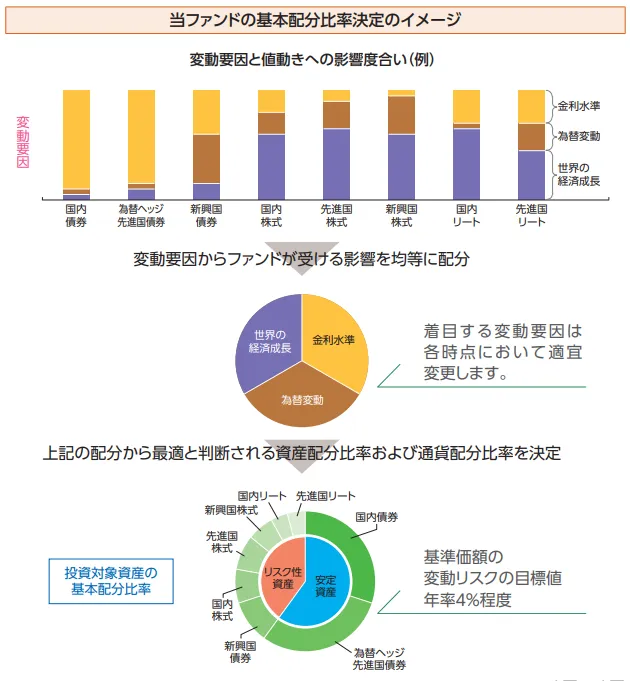

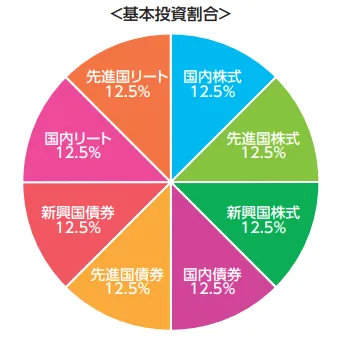

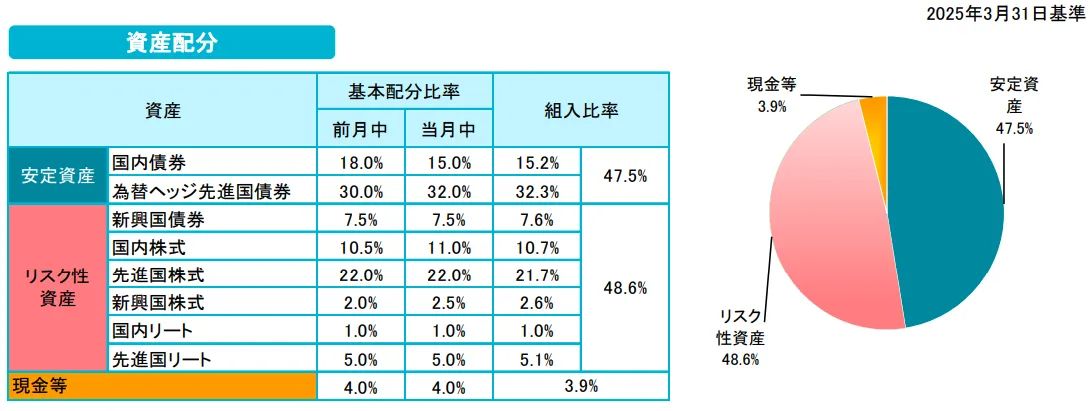

投資のソムリエでは、複数のマザーファンドを通じて、国内債券・為替ヘッジ先進国債券といった安定資産に加え、国内株式・先進国株式・新興国株式・リート(国内・海外)などのリスク資産もバランスよく組み入れています。

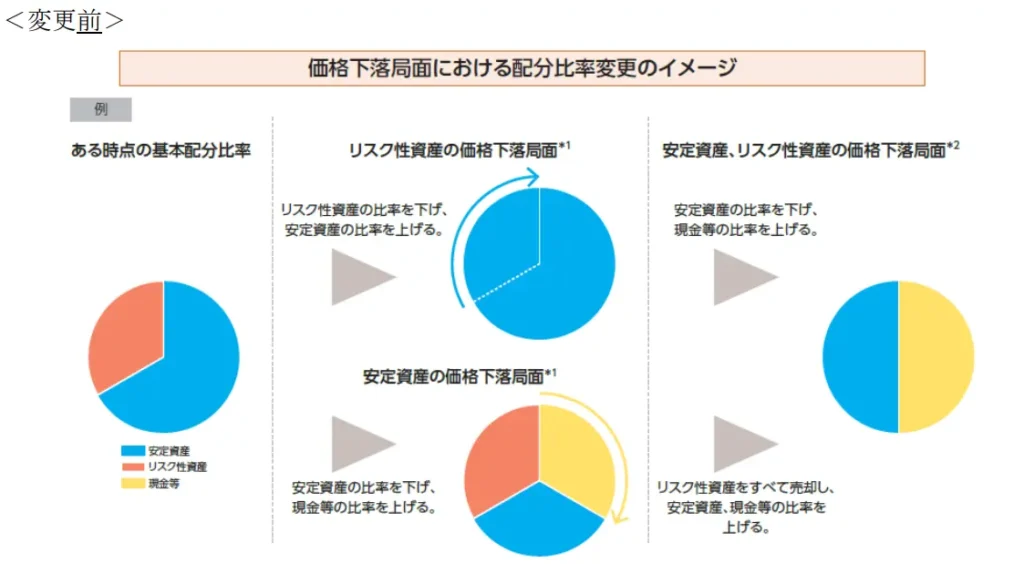

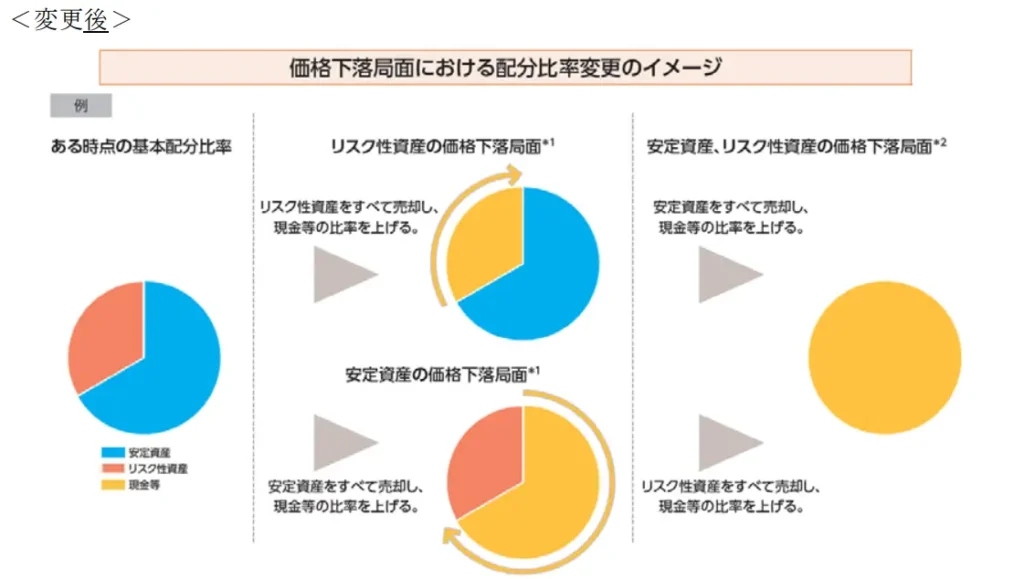

また、本ファンドは、市場の動きに応じて、月次では中長期的な視点で資産配分を見直し、日次では短期的な変動にも機動的に対応する戦略を採用しています。(以下図参照)

こうした二層の調整を通じて、突発的な相場変動にも過度に振り回されないよう、基準価額の安定性を保つ工夫がなされています。

投資のソムリエの概要をチェックしたところで、続けて評判・口コミを見ていきましょう。

投資のソムリエの評判・口コミ【資金流出入額の推移】

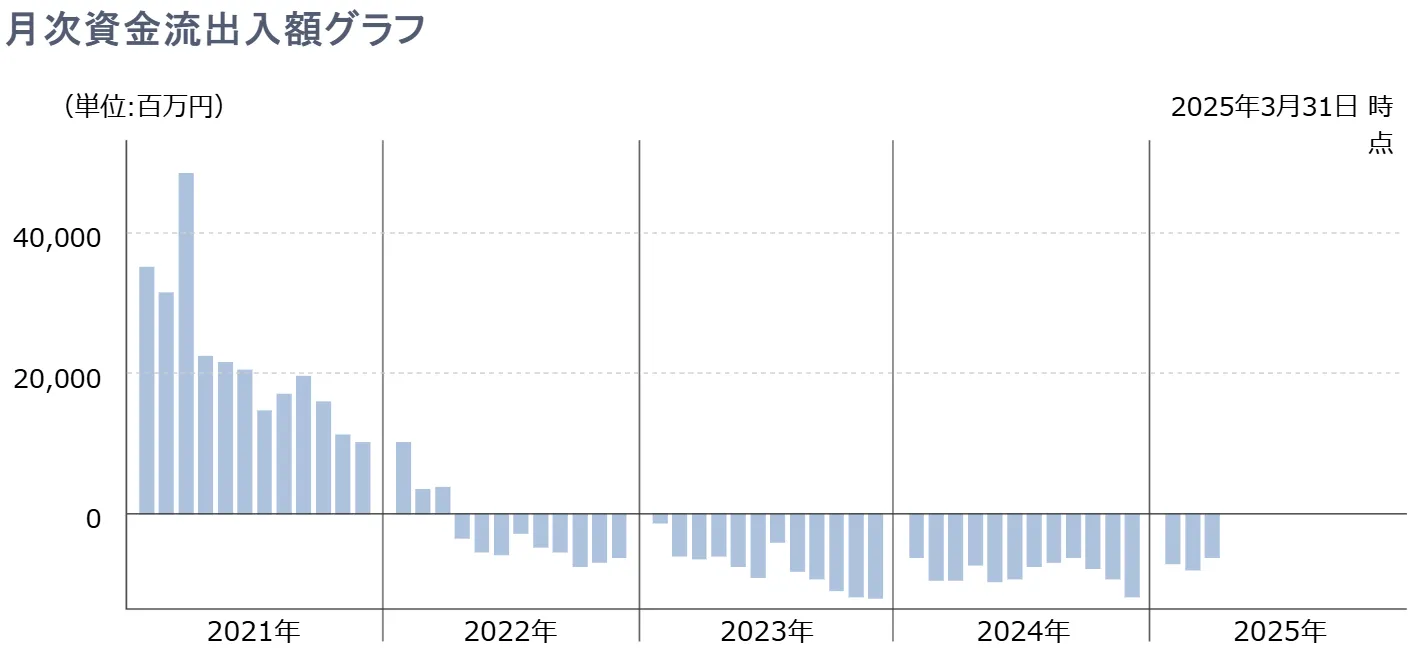

まず、投資信託の評判を見る上で一番参考になるのが「月次資金流出入額」の推移です。

月次資金流出入額とは、投資信託においてその月に新たに流入した資金(購入額)から、解約などで流出した資金(売却額)を差し引いた金額のことです。

この数値を見ることで、そのファンドが投資家にどれだけ支持されているか、人気が高まっているのか下がっているのかといった傾向を読み取ることができます。

2022年3月までは資金流入超過が続いていたものの、4月以降は資金流出超過に転じ、その傾向が継続しています。

これは、ファンドに対する投資家の見方が徐々に変化してきたことを示しており、評判や信頼の揺らぎが数字にも表れている状態だと言えます。

この資金動向の背景には、運用成績の低迷や市場対応の遅れといった要因が考えられますが、詳しくは次章「投資のソムリエがひどいと言われる理由」で解説します。

投資のソムリエの評判・口コミ【YAHOOファイナンス掲示板への投稿】

では、実際に投資のソムリエに出資している投資家の評判・口コミを見ていきましょう。

ここでは、YAHOOファイナンス掲示板に投稿されたコメントを年ごとに要約し、代表的な声を紹介します。

当時の投稿は少ないものの「相場に関係なく安定して上がる」「投信で初めて成功した」といった前向きな口コミが多く、好印象で受け止められていました。

「相場に関係なく上がる!5星で4評価!」

「3年前からどんどん上がています。初めて投信で成功しました。」

コロナによる大幅下落があったにもかかわらず、投資のソムリエは基準価額の下落を抑えたことで「安定感がある」「積立に向いている」など高評価が続出しました。

「地味すぎるけど、投資してるのを忘れるくらい精神的にラク」

「安定感がすごい。不穏なマーケットの時に資金を逃す場所としては良いと思う。」

投稿数が急増し、「マイナスが続く」「伸びしろがない」「信託報酬が高い」といった批判的な声が多く見られるようになりました。一方で、「変動が少ないのが魅力」という肯定的な意見も散見されます。

「ずっとマイナスのままという珍しいファンド」

「大きな変動がないのが魅力。地味で良い」

この年は「ぼったくりファンド」「信託報酬が高すぎる」といった厳しい意見が目立ちました。下落相場が続く中での運用実績に不満を持つ投稿が多く、信頼低下と資金流出の兆しが見られました。

「損失が大きくて売却した。高コストの割にパフォーマンスが悪すぎる」

2023年に入っても、「基準価額が回復しない」「長期で持っても報われない」といった失望の声が中心となりました。

特に、米国の金利動向やインフレ懸念に十分対応できなかったとの批判が多く、運用方針そのものに対する不信感が広がった年でした。

「もはやリスク回避にもなっていない。積立を続ける意味があるのか疑問」

「2020年の栄光はどこへ…。DC年金で保有しているけど解約したい」

2024年も引き続き厳しい評判が目立ちましたが、「相場が荒れている中ではマシ」「長期なら悪くないかも」という比較的前向きな意見も少しずつ見られるようになりました。

ただし、依然として全体的な評価は低調であり、資金流出超過の状態は続いています。

「リバランス機能には期待しているが、正直、リターンが物足りない」

「じわじわ減っていく感じ。もっと攻めた配分にしてほしい」

投資のソムリエは、2020年頃までは安定運用型ファンドとして高く評価されていましたが、2021年以降、運用実績の伸び悩みや信託報酬に対する不満が強まり、口コミ・評判も二極化しました。

後ほど詳しく解説しますが、投資のソムリエの10年間のリターン(年率)は-0.34%(2025年4月25日時点)。

もはや銀行の普通預金の方が収益が高いといった状況です。

さらに、銀行預金であれば手数料なしで利息が得られるのに対し、投資のソムリエでは年1.54%の信託報酬が発生するため、コスト面でもひどい評価を受けています。

現在でも、投資のソムリエの安定性を評価する評判は一部で残るものの、総じて厳しい目が向けられている状況と言えます。

投資のソムリエの評判・口コミ【みんかぶ掲示板への投稿】

次に、みんかぶの掲示板に寄せられた評判・口コミを見てみましょう。

みんかぶ上での口コミ評判は件数自体は多くありませんが、傾向としては手数料や運用成績に対する厳しい声が目立つ状況です。

一方で、相場全体が不安定な局面でも安定的な運用を志向している点を評価する意見も一部見られます。

「3年以上保有しているが、いつまでたっても利益が出ない。運用手数料が高すぎる。」

「損失のほとんどは為替ヘッジコストと債券価格の下落。これからも基準価額は下がり続けるだろう。

「銀行に勧められて買ったが大損。銀行経由のファンドはもう信用しない。」

「3年間保有しても全くプラスにならず、今マイナス15%。損切りを検討中。」

みんかぶ上では、保有歴が長い投資家ほど失望感を強めている傾向が見られます。

特に、高い信託報酬に見合うリターンが得られていないことや、損切りを勧める声が多く、投資家からの信頼が大きく損なわれている様子がうかがえます。

投資のソムリエの評判・口コミを総括

投資のソムリエは、コロナショックに耐えた実績から、2020年後半ごろに「コロナショックに勝ったファンド」としてメディアで注目されました。

その影響もあり、2021年3月には資金流入額がピークに達しています。

しかし、2022年2月のロシアによるウクライナ侵攻をきっかけに、世界経済は再び混乱。インフレが加速し、アメリカや欧州では金融引き締め(利上げ)政策が進められました。

通常、株式と債券は逆相関の関係にありますが、インフレ局面では両方が同時に下落することも珍しくありません。

【インフレ下における債券価格と株式価格の関係】

- インフレ発生→金融引き締め

- 金利上昇→債券価格下落、株価も下落(金利上昇で事業投資がしづらく、モノも売れにくくなるため)

| インフレ発生 | 金利 | 株価 | 債券 |

|---|---|---|---|

| ↗ | ↘ | ↘ |

投資のソムリエは、安定資産とする債券、リスク資産である株式の両方が下落した影響を受け、運用成績が悪化しました。

YAHOOファイナンスやみんかぶの掲示板でも、2020年前半までは好意的な評判が多かった一方、2020年後半以降は批判が目立ち、2023年以降は損切りを勧める声が増加しています。

ここまでの内容からも、現在の投資のソムリエに対する評判・口コミは非常に厳しい状況が読み取れます。

次章では、なぜここまで評価が悪化してしまったのか、その理由を詳しく解説していきます。

投資のソムリエがひどいと言われる理由

それでは、投資のソムリエが「ひどい」と言われるに至った背景を、具体的なポイントから解説していきます。

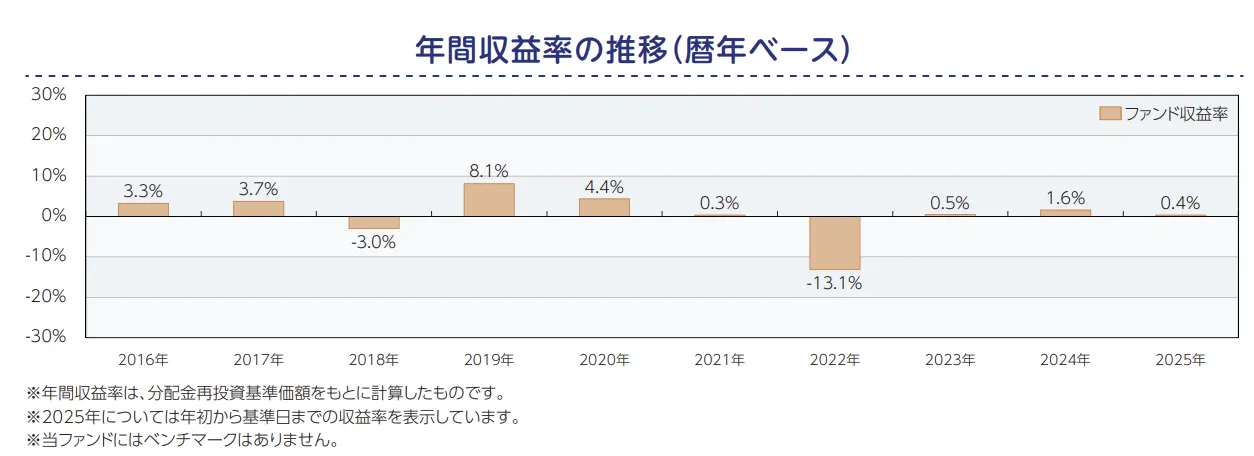

ひどいと言われる理由1|2021年末以降運用実績は右肩下がりで下落

投資のソムリエは、2021年末を境に基準価額が右肩下がりとなり、下落基調が続いています。

ファンド設定から約13年が経過した2025年4月25日現在、基準価額は9,864円と設定時(10,000円)を下回っています。

また、最新の運用実績は以下のとおりです。(2025年3月末時点)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

|---|---|---|---|---|---|

| リターン(年率) | -3.78% | -2.96% | -2.16% | -0.34% | +0.83% |

| シャープレシオ | -0.79 | -0.67 | -0.53 | -0.09 | 0.23 |

| リスク(年率) | 4.16% | 4.46% | 4.03% | 3.59% | 3.55% |

リスク水準は目論見書通り年率4%台に抑えられているものの、運用成績は1年~10年のすべてでマイナス、運用の効率性を示すシャープレシオも低い状態です。

直近1年(2025年3月末時点)のリターンは-3.78%となり、同期間にインデックスファンド「eMAXIS Slim バランス(8資産均等型)」が+2.44%**のリターンを記録したのと比較すると、パフォーマンスの差は歴然です。

また、2024年に日本銀行がマイナス金利を解除した後、市中金利は上昇傾向にあり、現在では、普通預金や定期預金の利率の方がむしろ優位な状況となっています。

銀行の普通預金・定期預金の金利

| 普通預金 | 年0.2%~0.5% |

|---|---|

| 定期預金 | 年0.3%~0.6% (1年もの中心) |

つまり、安全資産である銀行預金に預けた方が、投資のソムリエより高い利息を得られたうえ、投資のソムリエでは年1.54%もの信託報酬が発生するため、「ひどい」と評されても仕方のない状況と言えるでしょう。

ひどいと言われる理由2|ファンドマネージャーの判断ミス?

投資のソムリエは、2021年以降の下落を「株安」「債券安」などの外的要因によるものとしていますが、これに十分対応できなかったファンドマネージャーの判断に疑問を抱く声もあります。

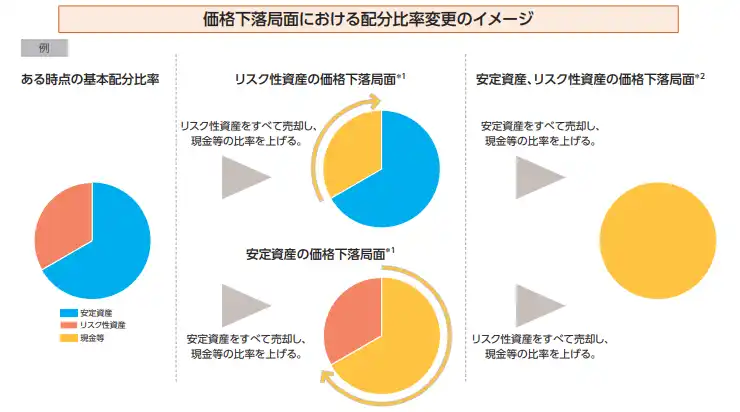

一般的に、安定資産・リスク資産がともに下落する局面では、資産を現金化してリスク回避を図るのが常識的な対応です。

特に「減らさない・大損しにくい」ことを特徴としていた投資のソムリエに対しては、早期の現金化を期待していた投資家が多かったと考えられます。

しかし、2022年7月に「機動的配分戦略(日次戦略)の一部変更について」というお知らせが発表され、これまでの資産配分方針に大きな見直しが加えられました。

- リスク資産下落局面

→ リスク資産を減らし、安定資産を増やす - 安定資産下落局面

→ 安定資産を減らし、現金比率を上げる - 資産全体下落局面

→ リスク資産・安定資産を売却し、現金比率を高める

いずれの下落局面でも、リスク資産・安定資産をすべて売却して現金化する方針へ統一。

この運用変更により、2021年以降の下落局面では現金化という選択肢がありながら、実際には静観していた可能性が示唆され、投資家の不信感を招きました。

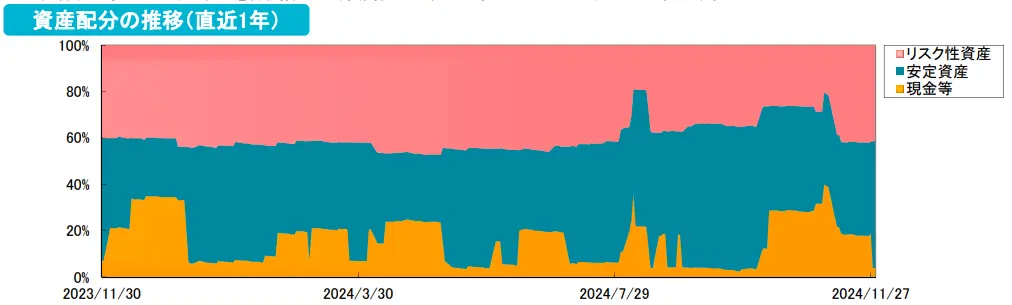

さらに、直近の運用状況を見ても慎重すぎる姿勢が目立ちます。

2024年下半期、米FRBの政策金利引き下げ開始(9月)やトランプ氏の大統領選勝利(11月)など好材料で株式・REIT市場が上昇したにもかかわらず、投資のソムリエは10月時点でリスク資産・安定資産・現金の比率を均等に保つ保守的な配分を維持していました。

米国の利下げは予測可能なイベントだっただけに、リスクを取らず機会損失を招いた運用判断には厳しい批判が集まっています。

ひどいと言われる理由3|インデックスファンドに負ける

投資のソムリエは、アセットマネジメントOneが運用するアクティブ型バランスファンドです。

アクティブファンドとは、割高な手数料を支払う代わりに、インデックスを上回るリターンを目指す運用スタイルを指します。

しかし、投資のソムリエでは年率1.54%の信託報酬がかかるにもかかわらず、直近の運用成績は、インデックス型のeMAXIS Slim バランス(信託報酬0.143%)に大きく劣後しています。

国内外の株式・債券・リートに均等に分散投資する低コストのインデックスファンド。

投資のソムリエと同様に8つの資産クラスに幅広く投資するスタイルを取っているため、運用対象やリスク水準が近く、比較対象としてよく取り上げられます。

投資のソムリエ

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

|---|---|---|---|---|---|

| リターン(年率) | -3.78% | -2.96% | -2.16% | -0.34% | +0.83% |

| シャープレシオ | -0.79 | -0.67 | -0.53 | -0.09 | 0.23 |

| リスク(年率) | 4.16% | 4.46% | 4.03% | 3.59% | 3.55% |

※2025年3月末時点

eMAXIS Slim バランス(8資産均等型)

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

|---|---|---|---|---|---|

| リターン(年率) | +2.44% | +6.55% | +11.22% | –% | +6.73% |

| シャープレシオ | 0.45 | 0.85 | 1.35 | –% | 0.75 |

| リスク(年率) | 9.05% | 7.69% | 8.10% | –% | 9.30% |

※2025年3月末時点

この結果、高い手数料に見合ったリターンが得られていないという厳しい評価につながっています。

より合理的に手数料を支払い、高いリスク管理と資産成長の両立を目指したい方には、同じくプロに運用を任せる選択肢としてヘッジファンドを検討するのも一つの方法です。

ヘッジファンドについてはこちらの章で詳しく解説していますので、ぜひ参考にしてください。

ひどいと言われる理由4|分配金が支払われる

投資のソムリエでは、半年ごとに分配金が支払われる運用方針が続いており、この点も評判が悪化している理由の一つです。

最近では、分配金を支払うファンドは資産成長の観点からおすすめしないという考え方が広がっています。

分配金は信託財産から支払われるため、支払い後は基準価額が理論的に下落し、再投資による複利効果も得られにくくなるためです。

一方投資のソムリエでは、過去の分配金実績を見てもお分かりの通り、2015年から半年に1回のペースで分配金を出し続けています。

| 年 | 1月分配金 | 7月分配金 |

|---|---|---|

| 2013年 | 0円 | 0円 |

| 2014年 | 0円 | 0円 |

| 2015年 | 30円 | 30円 |

| 2016年 | 30円 | 30円 |

| 2017年 | 30円 | 30円 |

| 2018年 | 30円 | 30円 |

| 2019年 | 30円 | 30円 |

| 2020年 | 30円 | 80円 |

| 2021年 | 80円 | 80円 |

| 2022年 | 80円 | 80円 |

| 2023年 | 80円 | 80円 |

| 2024年 | 80円 | 80円 |

| 2025円 | 80円 | – |

| 累積分配金 (税引前) | 1,130円 | |

※ 分配金は1万口当たり

さらに問題となるのが、分配金の健全度です。

日本経済新聞のデータによれば、投資のソムリエは「分配金の原資に占める収益部分の比率(=分配金の健全度)」が低水準となっています。

つまり、運用収益だけでは十分な分配金を賄えておらず、元本を取り崩して分配金を支払っている可能性が高いということです。

このような構図になっていると、長期の資産形成には明らかにマイナスに働きます。

このため、単に「分配金を出しているから」という理由だけでなく、分配金の健全度が低いという点からも、投資のソムリエは慎重に見極める必要があるファンドといえるでしょう。

投資のソムリエは保有すべきか?今後の見通しを解説

ここまでの内容をふまえ、投資のソムリエを今後も保有すべきか、あるいは見直すべきかについて整理します。

投資のソムリエの「強み」はもはや期待できない

改めて、投資のソムリエの特徴を整理します。

投資のソムリエの強み

- リスクを抑えながら資産形成を目指す運用設計(リスク基準は年率4%程度)

- 8資産に分散投資し、柔軟な資産配分でリスク管理

- 年2回の分配金支払いにより、一定の現金収入が得られる

確かにリスク水準は目論見書通り守られていますが、資産形成という観点では厳しい結果となっています。

| 1年 | 3年 | 5年 | 10年 | 設定来 | |

|---|---|---|---|---|---|

| リターン(年率) | -3.78% | -2.96% | -2.16% | -0.34% | +0.83% |

| シャープレシオ | -0.79 | -0.67 | -0.53 | -0.09 | 0.23 |

| リスク(年率) | 4.16% | 4.46% | 4.03% | 3.59% | 3.55% |

※2025年3月末時点

一般的に投資初心者でも年間4%程度のリターンを目指せると言われる中、投資のソムリエではこの目標すら達成できていません。

さらに、信託報酬は年1.54%と高水準で、分配金による運用原資の減少リスクも続いていることから、「低リターン・高コスト・分配型」という構造的な課題を抱え、投資のソムリエの強みも十分に発揮されていない状況にあります。

リターンの低迷と高いコスト負担、運用原資の減少リスクを抱えている以上、資産を着実に増やしたいと考える方には、より効率的な選択肢を検討することも重要でしょう。

その一つが、プロに運用を任せながら、より自由度の高い投資戦略を採れるヘッジファンドです。

ヘッジファンドは、投資信託と同様にプロのファンドマネージャーが資産運用を担当しますが、投資信託と比べて以下の点で異なります。

● 運用対象に制限が少ない(株式・債券だけでなく、不動産やヘッジ取引など幅広い資産に投資可能)

●下落相場でも利益を狙える戦略が取れる(空売り、デリバティブ活用など)

● 市場環境に応じて資産配分を大胆に変える柔軟な運用ができる

このため、上昇相場だけでなく、下落局面でも資産を守りながら成長を目指せるという点で、資産形成を重視する方に適した選択肢となり得ます。

特に「お金はあるが、運用に割ける時間や専門知識がない」という富裕層層に人気があり、日本国内でも500〜1000万円程度から投資できるヘッジファンドも存在します。

おすすめのヘッジファンドについては「こちら」で詳しく紹介していますので、参考にしてみてください。

2025年の世界経済と投資のソムリエの今後の見通し

2024年下半期は、米国FRBが高水準の政策金利を引き下げに転じたこと、さらに次期米国大統領選でトランプ氏が当選したことを受け、減税や規制緩和への期待感が高まり、市場全体に追い風が吹きました。

この流れは短期的に、投資のソムリエにとっても一定の支援材料となりました。

しかし、2025年1月にトランプ新政権が正式に発足して以降、減税・規制緩和による株価押し上げ期待が広がる一方で、関税引き上げや移民制限策によるインフレ再燃リスクも指摘されており、マーケットの期待と警戒が交錯している状況です。

仮に米国でインフレが再燃すれば、再び金利上昇局面に転じ、結果として「株安」「債券安」のダブルパンチに陥る可能性も否定できません。

この場合、投資のソムリエは現金比率を高める対応を取ることが想定されますが、それならば信託報酬を支払わずに済む銀行預金で資産を保有する方が合理的、という見方も成り立ちます。

投資のソムリエの現在の資産配分は、安全資産とリスク資産がほぼ半々となっており、比較的保守的なポジションが維持されている状況です。

市場動向を慎重に見極めるため、保守的な資産配分を意識しているものと推察しますが、2025年4月現在、米国株が「独り勝ち」とも言われる強い局面が続いている中で、それでもなお安全資産を厚めに配分している点には、やや消極的な印象を受ける部分も否めません。

投資のソムリエは損切り or ホールド?

ここまでを踏まえると、投資のソムリエは損切りをするべきでしょうか、それともホールドをするべきなのでしょうか。

2024年下半期、米国FRBによる利下げ開始やトランプ氏の大統領選勝利を受け、米国株は堅調に推移しました。

しかし、投資のソムリエのポートフォリオに占める米国株比率は20%未満にとどまっており、この恩恵を十分に享受できたとは言えません。

また現在の市場は、「減税・規制緩和による株高持続」と「インフレ再燃懸念による株価・債券価格の下落リスク」が交錯しており、今後の展開は非常に読みづらい状況です。

仮に米国株がさらに上昇しても、投資のソムリエではリターンが限定的にとどまる可能性があります。

逆に、インフレ再燃で「株安・債券安」が進めば、基準価額の下押しリスクが一段と高まります。

結論としては、今の米国株好調局面を活かし、

- 未だに含み益が出ていない方

- 一時的にプラスになっている方

- 長期保有で損切りを迷っている方

は、売却を検討すべきタイミングといえるでしょう。

また、今後の資産形成をより柔軟かつ効率的に進めたい方には、前章で紹介したヘッジファンドへの乗り換えも検討してみると良いでしょう。

リスクを抑えながらリターンを狙うならヘッジファンドもおすすめ

投資のソムリエは、「増えにくいけれど減らさない」運用方針に魅力を感じて購入した方が多いファンドです。

しかし、2021年末以降は運用成績が右肩下がりとなり、中には損切りをして他の運用先に乗り換える方も増えています。

その乗り換え先の選択肢として注目したいのがヘッジファンドです。

上図のように、ヘッジファンドでは、運用のプロに資産を託し、その成果に応じたリターンを投資家が受け取る仕組みとなっています。

ヘッジファンドの大きな特徴は、リスク分散に加えて、下落相場でも利益を狙える柔軟な運用戦略が取れる点にあります。

- 株式・債券・不動産・為替・デリバティブなど多様な資産に分散投資できる

- 「空売り」など下落局面に対応できる戦略も活用できる

- 市場環境に応じて素早くポートフォリオを調整できる

- 高度な投資戦略を駆使し、中・低リスクに抑えながらも10%以上の利回りを狙える

といった、一般的な投資信託にはない強みも備えています。

以下は、国内のおすすめヘッジファンドの一例です。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

国内ヘッジファンドの年間利回りはおおむね10%前後が目安ですが、なかにはリスクを多めに取ることで、年15~20%超のリターンを狙うファンドも存在します。

投資のソムリエに出資していた方はリスク回避志向が強いと考えられるため、いきなり高リスク型ヘッジファンドへの投資はおすすめできません。

そんな方に特におすすめなのが、固定利回りによる安定収益が魅力の「ハイクアインターナショナル」です。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

固定利回りで堅実な資産形成を目指す方にはハイクアインターナショナルがおすすめですが、より高いリターンを重視したい方には、次にご紹介するアクションやGFマネジメントも選択肢となるでしょう。

アクション

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは、事業投資やWeb3分野への投資、ファイナンスで利回りを追求しているヘッジファンドです。

投資対象が幅広くポートフォリオに分散性があるため、アクションの運用実績は極めて堅調です。

- 年利17%超の高リターン

-

昨年度は年利17.35%という驚異的な実績を達成。1,000万円の出資で年間170万円以上のリターンが期待できます。

- プロの判断による分散投資

-

金融業界30年以上の経験を持つ代表が、事業投資・Web3・ファイナンスの3領域へ最適な配分で運用。リスクを抑えながら高利回りを実現します。

- 下落相場に強い運用力

-

2024年8月の日経平均12%急落時も月間+2.3%のプラスを維持。市場環境に左右されにくい安定した運用が強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

昨年度の実績である年利17%をベースにシミュレーションしてみましょう。

出資額別の年間リターン

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

優秀な役員陣

アクション合同会社の運営を支えるのは、金融業界の第一線で活躍してきたプロフェッショナルたちです。

代表・顧問ともに顔と経歴を公開し、透明性の高い運営を行っている点がアクションの特徴です。

「誰が運用しているのかわからない」ファンドが多い中、これだけの実績を持つプロフェッショナルが表に立って責任を持つ体制は、大切な資産を預ける上での大きな安心材料といえるでしょう。

なぜ下落相場に強いのか

2024年8月、日経平均株価は12%もの急落を記録しました。多くの投資家が損失を被る中、アクション合同会社は月間+2.3%のプラスを維持。この下落耐性こそ、アクションの大きな強みです。

一般的な投資信託やヘッジファンドは、株式や債券など金融市場と連動する資産が中心です。そのため、市場全体が下落すれば、運用成績も悪化しやすい構造にあります。

一方、アクションは以下の3領域に分散投資しています。

| 投資領域 | 市場連動性 | 特徴 |

|---|---|---|

| 事業投資 | 中 | 企業価値向上による長期的なリターン |

| Web3事業 | 低〜中 | 株式市場とは異なる値動き |

| ファイナンス | 低 | 短期与信・ファクタリングで安定収益 |

特にファイナンス領域は、株式市場の上下に関係なく貸付利息やファクタリング手数料が収益源となるため、相場急変時のクッション役を果たします。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

国内ヘッジファンドへの投資には、一般的に500〜1000万円以上のまとまった資金が必要となるため、事前にしっかりと説明を受け、内容を十分に理解した上で出資を判断することが大切です。

資料請求や運用相談は無料で受けられるため、複数のヘッジファンドに問い合わせて比較検討することをおすすめします。気になるファンドがあれば、ぜひ公式サイトから問い合わせてみてください。

なお、この記事で紹介したファンド以外にも、国内ヘッジファンドについて詳しくまとめた記事をご用意していますので、あわせてご覧ください。

投資のソムリエに関するQ&A

最後に、投資のソムリエに関するよくある質問をまとめました。

購入や解約方法、手数料など、気になるポイントを確認しておきましょう。

投資のソムリエの購入・解約方法は?

投資のソムリエ解約方法

投資のソムリエを解約する際は、購入した金融機関(ネット証券・銀行)で手続きします。

ネット証券を利用した場合の一般的な流れ(イーデス掲載)は次の通りです。

- ネット証券のログイン画面でIDとPWを入力し、ログイン

- マイページから保有商品一覧を開く

- 「投資のソムリエ」の「売却」「解除」等をタップし、注文画面に進む

- 注文画面で「金額」「口数」などの必要事項を入力し、売却

投資のソムリエ購入方法

投資のソムリエはSBI証券、楽天証券、マネックス証券、auカブコム証券、松井証券などのネット証券や、みずほ銀行、イオン銀行などの銀行にて購入が可能です。

ネット証券の多くは購入手数料を0円としているので、購入の際にはネット証券を利用しましょう。

- ネット証券のログイン画面でIDとPWを入力し、ログイン

- 投資信託検索画面で「投資のソムリエ」を入力し、検索

- 商品詳細画面で最新情報を確認後、注文画面に進む

- 注文画面で「金額」「頻度」「口数」などの必要事項を入力し、発注

投資のソムリエの手数料は?

| 手数料名 | 手数料率 | 備考 |

|---|---|---|

| 購入手数料 | 最大3.3% | 販売会社により異なるため、購入前に販売会社にて確認してください。 ネット証券での購入は購入手数料が無料の場合が多いです。 |

| 信託報酬 | 年率1.54% | アクティブファンドの平均(1.56%)よりやや低めですが、近年の成績を考えると割高に感じられます。「運用に見合った手数料率」とは言い難いです。 |

| 信託財産留保額(解約手数料) | なし | ー |

【まとめ】投資のソムリエの評判はひどい?

近年、投資のソムリエの評判・口コミには損切りを促す声も目立ち、投資家から高く評価されているとは言い難い状況でしたね。

投資のソムリエが「ひどい」と言われる主な理由を再度まとめると次の通りです。

もちろん、経済の先行きを完璧に読むことは誰にもできず、長期的な運用で巻き返せる可能性もゼロではありません。

しかし、投資のソムリエは「増えにくいが減らしにくい」設計のため、これまでのマイナスを取り返すには10年程度の長い期間かかるのではとの声もあります。

損切りかホールドかの判断は投資家自身に委ねられますが、10%前後のマイナスであれば、ヘッジファンドなど他の運用先で数年以内に挽回できる可能性もあるため、損切りも冷静な選択肢の一つとなるでしょう。