「貯金7000万円あるけど、リタイアできる?」

「貯金7000万円あるけど、運用方法が分からない…」

「貯金7000万円あるけど、リスク管理方法が知りたい」

7000万円の貯金があるからといって、無計画に過ごしていてはいけません。

正しい資産運用・リスク管理を知っておくことで、安全かつ確実に資産を増やすことができますよ。

この記事では、「貯金7000万円あるけど、資産運用の方法が分からない…」といった方に向けて、記事をまとめました。

また、シミュレーション・リスク管理方法についても紹介しているので、ぜひ参考にしてください。

貯金7000万円あるけど、リスク管理方法や注意点が知りたい

貯金7000万円あるけど、リスク管理は必要ないのでしょうか?

貯金7000万円のリスク管理・注意点は以下のとおり。

7000万円を減らさないこと

まず、7000万円の貯金を減らさないことを第一に考えましょう。

ハイリスクの投資をした結果、元本割れしてしまっては元も子もありません。

7000万円あれば堅実に資産運用することで、確実に利益を得ることが可能です。

一か八かの投資をするのではなく、資産を守りながら少しずつ増やすことを心掛けてください。

金融機関の営業に注意

貯金7000万円で資産運用する際は、金融機関の営業に注意しましょう。

銀行・証券会社から紹介される金融商品は手数料が高いケースが多くあります。

例えば、販売手数料が3%を超える金融商品の場合、3%以上の利益を出さないと元本割れしてしまいます。

このように、金融機関が勧める金融商品に投資してしまうと、運用益を出すまで時間がかかるので気をつけてください。

また、投資先の良し悪しが判断できる知識を身に着けておくと良いでしょう。

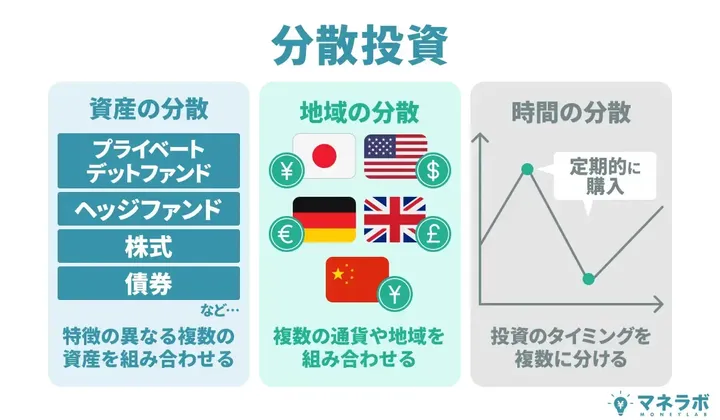

分散投資する

貯金7000万円で資産運用する上で、分散投資することも重要となります。

分散投資とは、複数の金融商品に投資先を分けること。

1つの金融商品にまとめて投資した際、価格が下落してしまうと資産が大きく減ってしまい元本割れするリスクも。

一方で、分散投資している場合、1つの金融商品の価格が下落したとしても、他の商品の利益でカバーすることが可能となります。

このように、分散投資をしておくことで、資産運用のリスクヘッジとなります。

金融資産が7000万円あることを周囲に言いふらさない

貯金が7000万円あることを、周囲に言いふらさないことも大切です。

貯金額を言いふらしてしまうことで、メリットが少ない投資話を持ちかけられるケースもあるので注意しましょう。

また、友人からお金を当てにされたり、疎まれることも。

基本的に貯金額は内緒にしておき、資産運用することをオススメします。

貯金7000万円あるけど資産運用は必要?運用のメリット

貯金7000万円で資産運用するメリットは以下のとおり。

「貯金7000万円あるけど、資産運用するメリットを知りたい…」といった方に向けて、分かりやすくまとめました。

正しく資産運用することで、大きな利益を得ることができ、最終的にはリタイアも可能ですよ。

利益が大きい

貯金7000万円があると、投資金額が大きいのでその分利益額が大きくなります。

例えば、貯金7000万円を5%の利回りで資産運用する場合、20年後には18,573万円となり、元の金額から2倍以上になります。

一方で、銀行の普通預金に預けていると利回りが0.01程度しかないので、20年経ったとしても、14万円程度の利益しか発生しません。

このように、投資金額が多ければ多いほど、資産運用に向いているといえるでしょう。

独身・世帯ありでも将来的にリタイア可能

貯金7000万円で資産運用することで、将来的にはリタイアも可能です。

例えば、利回りが5%の場合、1年目から350万円/年の利息が発生します。

さらに、複利運用することで、10年目には540万円/年が受け取れますよ。

このように、貯金が7000万円あれば資産運用に回すことで、仕事を辞めてリタイアすることも十分可能だといえるでしょう。

また、好きな仕事をしたり、新しい趣味を始めるなど、人生の選択肢を増やすことができます。

7000万円の資産運用をシミュレーション

実際に、7000万円の貯蓄で資産運用した際についてシミュレーションしてみましょう。

経過年数・利回りごとにまとめているので参考にしてみてください。

| 利回り | 1年後 | 3年後 | 5年後 | 10年後 | 20年後 |

|---|---|---|---|---|---|

| 1% | 7,070万円 | 7,212万円 | 7,357万円 | 7,732万円 | 8,541万円 |

| 3% | 7,210万円 | 7,649万円 | 8,115万円 | 9,407万円 | 12,643万円 |

| 5% | 7,350万円 | 8,103万円 | 8,934万円 | 11,402万円 | 18,573万円 |

| 10% | 7,700万円 | 9,317万円 | 11,274万円 | 18,156万円 | 47,093万円 |

このように、利回りによって、数年後の資産に大きく違いがあることが分かりますね。

例えば、7000万円を1%で運用した場合、20年後には8,541万円となります。

一方で、利回りが5%だった場合は、20年たつと18,573万円となり、元本と比べると2倍以上に増額しています。

したがって、資産運用する上で、利回りの高さは非常に重要な指標の1つだといえるでしょう。

ただし、高い利回りを期待できる投資は、その分リスクが大きくなります。

そのため、資産運用をする際は、利回りの高い投資だけではなく、利回りが低くても安全性が高い投資と組み合わせて運用することがオススメですよ。

貯蓄7000万円のおすすめ資産運用方法

貯蓄7000万円の資産運用方法は以下のとおり。

- ヘッジファンド

- 株式投資

- 投資信託

- FX

- 不動産投資

貯金7000万円あるけど、資産運用方法が分からない…といった方に向けて分かりやすく解説しています。

ヘッジファンド

ヘッジファンドは投資信託に似た投資先で、私募投資信託とも呼ばれています。

主に富裕層・機関投資家を対象としており、最低投資額が500万円〜1,000万円と高額に設定されていることが特徴となっています。

そんなヘッジファンドの大きなメリットは、下落相場でも利益が出るようにプロが資産を運用すること。

自分で運用するより高い水準が期待できるため、貯金7000万円をフル活用したいのであればプロに運用を任せられるヘッジファンドが最適です。

特におすすめのヘッジファンドは、次のとおりです。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクアインターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

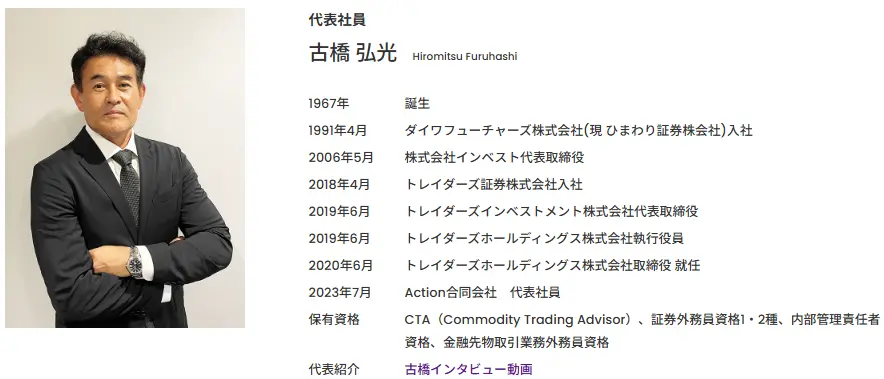

アクション合同会社

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクションは2023年に設立された新進気鋭のヘッジファンドです。

代表 兼 運用責任者はトレイダーズホールディングス株式会社の元 取締役・古橋 弘光氏。

30年以上も金融業界に携わってきた古橋氏が開設したこともあり信用できるファンドです。

アクションの運用方法

そんなアクションの投資先は日本の事業投資、ファイナンス、Web3事業など多岐におよびます。

アクションが公式サイトで公表しているポートフォリオは以下の通りです。

状況に応じて機動的に分散投資を行い、リスクを抑えながらリターンを最大化させているため、17%の利回りが出せたのでしょう。

500万円の出資で、年間85万円のリターン

アクション合同会社の昨年度実績は年利17%。

つまり、500万円を預けるだけで年間85万円のリターンが期待できます。

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

1,000万円なら年間170万円——月換算で約14万円の不労所得が生まれる計算です。

給与とは別の収入源として、アクションに預ければまとまった資産を「働かせる」ことができます。

まずは無料相談から

アクションでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- アクションの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

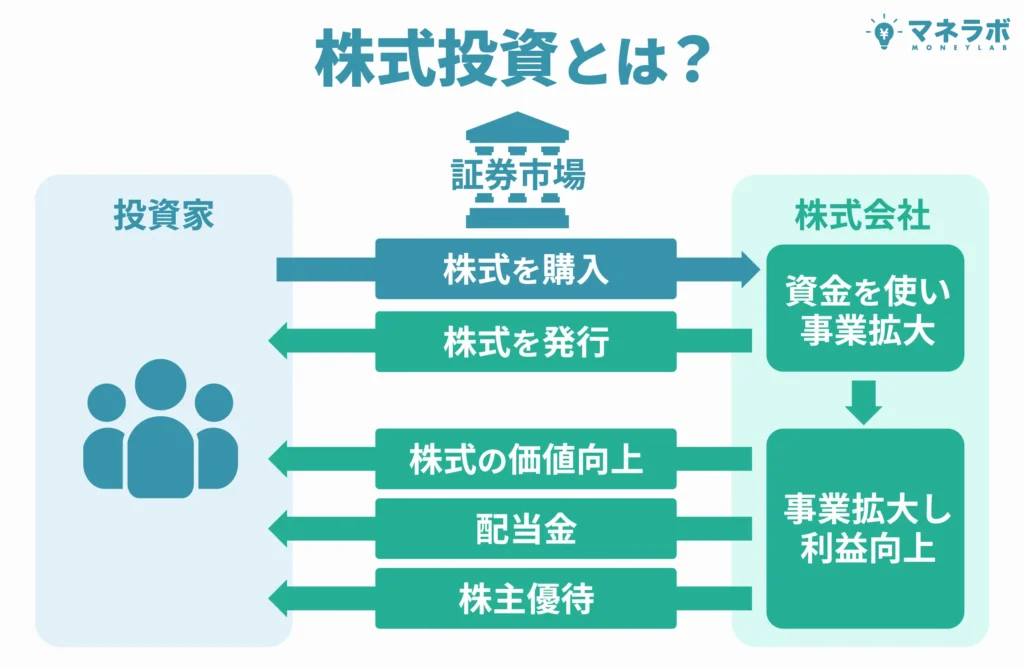

株式投資

最も認知度の高い資産運用方法として、「株式投資」が挙げられます。

成長株に投資できれば、数10%〜数100%の利益を生み出せるのが、株式投資の醍醐味だといえるでしょう。

ただし、株式投資は購入単位が100株からとなっています。

そのため、1企業に投資するのに数万円〜数十万円が必要になるので注意してください。

また、銘柄によって、値動きや利回りなどが異なるため、事前にそれぞれの特徴を明確に理解しておくと良いでしょう。

業種によってもリスク・リターンの違いがあるので、まずは複数の銘柄に投資して、リスク分散しておくことをオススメしますよ。

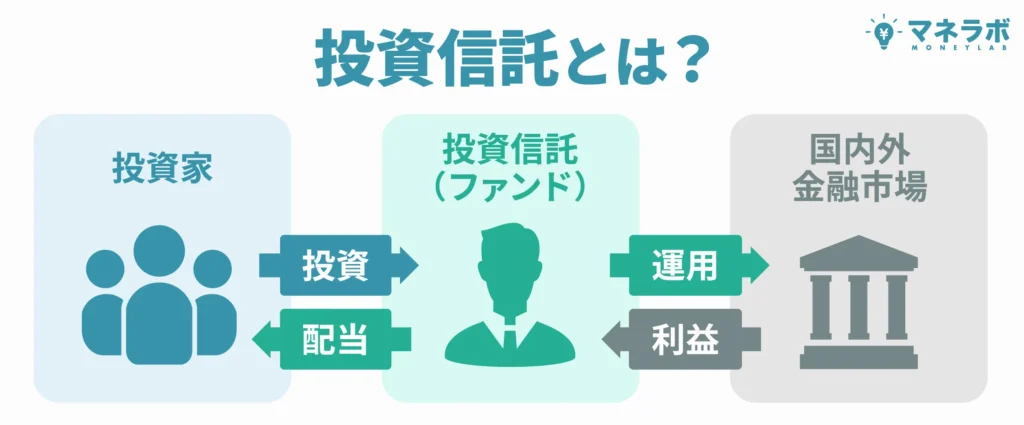

投資信託

「投資信託」は、資産運用初心者に最もオススメしたい投資方法です。

投資信託の大きな特徴は、手間を欠けずに分散投資が可能であること。

ヘッジファンドと同様に、運用会社(ファンド)が複数の金融商品を代わりに運用してくれるので、自分で分散投資する必要がありません。

また、投資信託は月々100円から始められるので、「いきなり大きな金額で投資するのは不安…」といった方にもオススメの資産運用方法となっています。

ただし、投資信託はヘッジファンドに比べて利回りが4~5%と低め。

一方で、ヘッジファンドの利回りは10%以上に設定されていることも。

そのため、「7000万円の貯金を使って資産を増やしたい…」という方には投資信託ではなく、ヘッジファンドがおすすめだといえるでしょう。

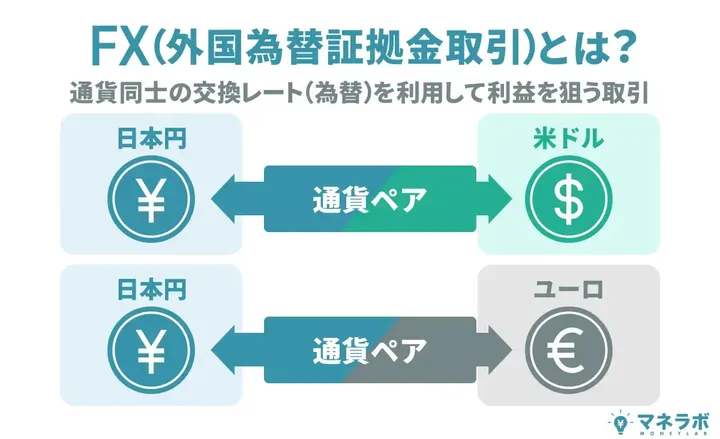

FX

資産運用の方法として「FX」もオススメとなっています。

FXと聞くと危険なイメージがありますが、日本のFX業者ではなく、海外のFX業者を利用することで、借金の心配なく資産運用が可能です。

- 入金額以上の損失が発生しないため借金を負うリスクがない

- キャンペーンの活用で自己資金ゼロから資産運用が可能

海外FX業者の大きな特徴は、豪華なボーナスキャンペーンを提供していること。

口座開設しただけで受け取れる口座開設ボーナスを活用することで、自己資金なしでも資産運用が始められますよ。

「いきなり自己資金を使うは怖い…」といった方はボーナスを使って海外FXでの取引を試してみてください。

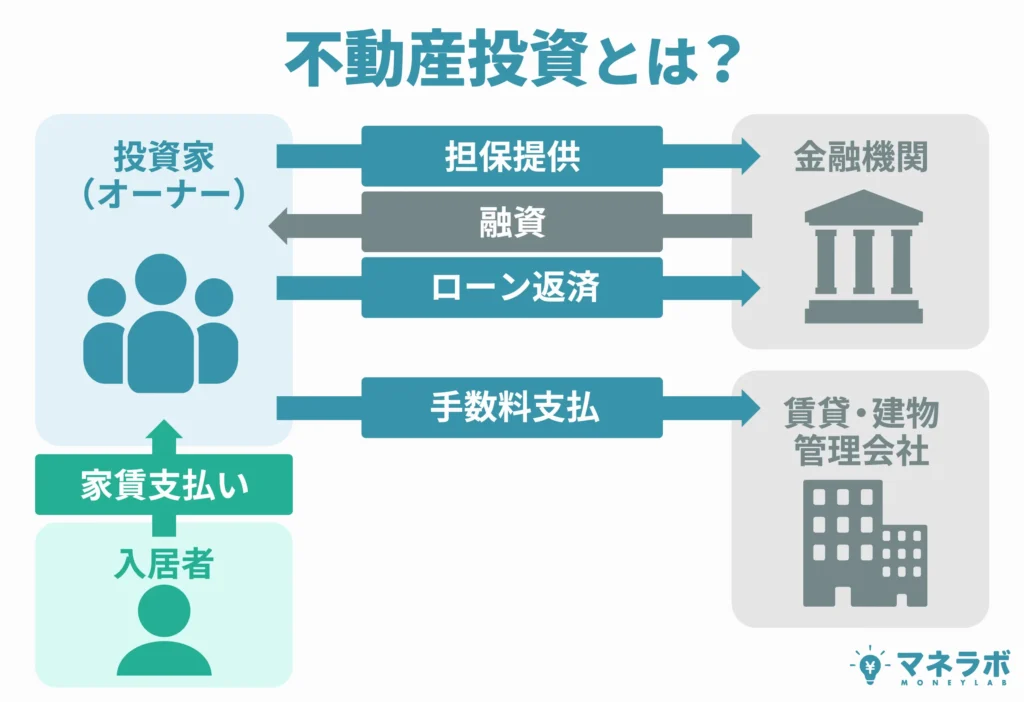

不動産投資

不動産投資とは、購入した土地・建物などを第三者に貸し出して賃料を受け取る投資方法のこと。

不動産投資は、初期費用が数千万単位でかかってしまうので、基本的にはローンを組む必要がありますが、貯金が7000万円あれば、融資なしで始められます。

7000万円の貯蓄を活用することにより、ローン分のコストを削減できるので、5%〜8%といった高水準の利回りが期待できますよ。

また、不動産投資にはインフレリスクを回避しやすいといったメリットもあります。

そのため、「景気に左右されず、長期的に投資したい…」といった方には不動産投資が最適だといえるでしょう。

「貯金7000万円あるけど」に関してよくある質問

「貯金7000万円あるけど」に関するよくある質問を以下にまとめました。

貯金7000万円あるけど何年暮らせる?

7000万円の貯金で生活費が30万円/月の場合、19. 4年暮らせます。

ただし、7000万円の貯金を切り崩すのではなく、資産運用することをオススメします。

例えば、7000万円を5%の利回りで資産運用することで、350万円/年の利益が発生します。

さらに、複利運用することで10年目には540万円/年が受け取れますよ。

貯金7000万円あるけどリタイアできる?独身・夫婦世帯別に教えて!

7000万円の貯金があれば十分リタイア可能です。

生活費・利回りによって前後しますが、7000万円の貯金を資産運用することによって、独身であれば1年程度でリタイアできますよ。

また、夫婦世帯の場合は、5年〜10年程度 資産運用するとリタイアすることも十分可能だといえるでしょう。

金融資産7000万円を超えている割合は?

7000万円の貯金を持つ人は全体の6%程度です。

日本では、5413.4万世帯中325.4万世帯いて、準富裕層と呼ばれています。

セミリタイアするにはいくら貯金が必要?

セミリタイアするのに必要な貯金は3,000万円です。

さらに、貯金が7000万円あると、利息でリタイアすることも可能です。

ヘッジファンドなど高い利回りが狙える方法で資産運用することによって、利息だけで生活できますよ。

いち早くリタイア・セミリタイアしたい方は、資産運用の知識を深めておくと良いでしょう。

貯金1億円で何年暮らせる?

貯金が1億円あれば、独身の場合は約54年間暮らすことができます。

また、夫婦世帯の場合は、約33年暮らすことが可能です。

30代・40代のセミリタイアは厳しい?

30代・40代のセミリタイアは可能です。

貯金が7000万円あれば、貯金を切り崩すのではなく、資産運用によって得られる利息でセミリタイアできますよ。

特に利回りが10%以上と高いヘッジファンドで資産運用することをおすすめします。

60歳・65歳で貯金7000万円を超えている割合は?年代別に知りたい

貯蓄割合についてまとめた表については、以下のとおりです。

| ~34歳 | 35歳~44歳 | 45歳~54歳 | 55歳~64歳 | 65歳〜74歳 | 75歳以上 | |

|---|---|---|---|---|---|---|

| 〜900万円 | 85% | 59% | 44% | 28% | 20% | 20% |

| 900~1200万円 | 3% | 6% | 6% | 6% | 6% | 6% |

| 1200~1500万円 | 2% | 5% | 5% | 5% | 6% | 6% |

| 1500~2000万円 | 2% | 8% | 8% | 8% | 9% | 9% |

| 2000~3000万円 | 4% | 8% | 11% | 13% | 14% | 14% |

| 3000~4000万円 | 1% | 4% | 7% | 10% | 11% | 11% |

| 4000~5000万円 | 1% | 4% | 5% | 7% | 8% | 8% |

| 5000~7500万円 | 1% | 3% | 7% | 12% | 13% | 12% |

| 7500万円以上 | 1% | 3% | 6% | 11% | 14% | 14% |

老後資金として貯金が7000万円あれば足りる?

貯金が7000万円あれば、老後資金の心配はないでしょう。

なお、7000万円を使ってヘッジファンドなどの資産運用を始めることをおすすめします。

例えば、7000万円を利回り10%で運用した場合、得られる利息は1年間で700万円です。

このように、資産運用を始めることで、7000万円を切り崩すことなく、生活していくことが可能ですよ。

7000万円の使い道は?

7000万円の内の余剰資金で資産運用を始めることをおすすめします。

ヘッジファンドなどの利回りが高い(10%以上)の資産運用をすることで、資産を大きく増やすことが可能です。

まとめ:貯金7000万あるなら資産運用しよう

この記事では、7000万円の資産運用方法・シミュレーションについて解説しました。

7000万円を資産運用する場合、資産を減らさないことが重要となります。

そのため、利回りが高いものに投資するだけではなく、低リスクな商品も組み込むといった分散投資を心掛けましょう。

とはいえ、具体的にどのように資産運用すれば良いのか悩む方も多いと思います。

そんな方にオススメな投資方法がヘッジファンド。

ヘッジファンドでは、下落相場でも利益が出るようにプロが資産を運用してくれます。

10%といった高水準の利回りを出し続けているヘッジファンドもあるため、自分で運用するより高い水準が期待できますよ。

貯金7000万円をフル活用したいのであれば、プロに運用を任せられるヘッジファンドを利用してみましょう。