「光通信の社債は買うべき?」

「安全性やリスクは大丈夫?」

光通信の社債は、個人向け社債の中でも比較的高い利回りが設定されることが多く、投資先として注目されています

一方で、年2%台の利回りではインフレに負ける可能性があり、代替先を検討する投資家も増えています。

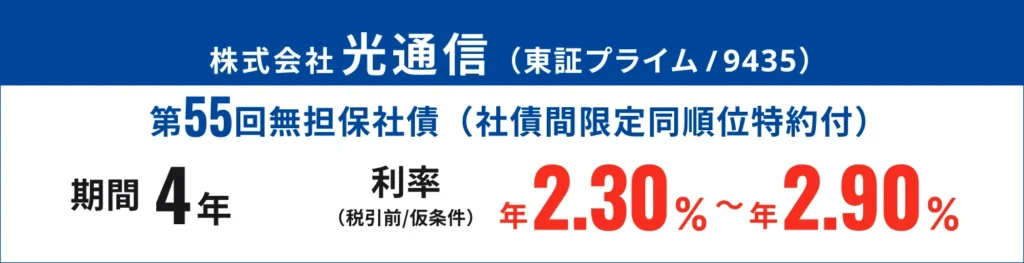

本記事では、2026年3月発行予定の株式会社光通信 第55回無担保社債の発行条件・利回り・格付け・リスク・評判を整理し、買うべきかどうかの判断材料を提供します。

結論|光通信の社債は買うべきか?向いている人・向かない人

光通信の社債は、個人向け社債の中では比較的利率が高く、インカム収入を重視する人や、預金や国債よりも一段高い利回りを求める投資家にとって、検討する価値のある投資先といえます。

発行時点で利率や償還日が決まっており、満期まで保有すれば安定した利息収入が見込めます。加えて、継続的な発行・償還実績があるため、一定の信用力を評価する声があるのも事実です。

一方で、光通信の社債は固定利率であるため、インフレが進む局面では、利息を受け取っていても実質的なリターンがほとんど残らない可能性があります。

また、足元では金利が上昇傾向にあるため、利回り水準だけでなく、購入するタイミングと金利の方向性を含めて購入を判断すべき商品です。

- 預金より高い利回りで安定的に運用したい人

- 4年程度の中期で資金を固定できる人

- 株式のような価格変動リスクを避けたい人

- 投資適格級(A格)の信用力を重視する人

- 短期間で資金を使う予定がある人

- インフレ率を大きく上回るリターンを求める人

- 積極的に資産を増やしたい人

- 元本保証を求める人

※上記に該当する方は、記事後半の代替出資先も併せてご検討ください。年利12〜17%の実績を持つ選択肢を紹介しています。

以下では、この結論を前提に、第55回社債の発行条件や光通信の発行体としての信頼性、評判・リスクについて順に確認していきます。

光通信 第55回無担保社債の発行条件・利回り・格付け【2026年3月発行】

2026年3月12日に発行予定の「株式会社光通信 第55回無担保社債」の発行条件を確認していきましょう。

| 項目 | 内容 |

|---|---|

| 正式名称 | 株式会社光通信 第55回無担保社債 (社債間限定同順位特約付) |

| 期間 | 4年 |

| 利率 (税引前) | 年2.30%~2.90%(仮条件) ※2026年2月27日に条件決定予定 |

| 格付け | A(R&I)、A+(JCR) |

| 申込期間 | 2026年3月2日(月)~3月11日(水) |

| 発行日 | 2026年3月12日(木) |

| 償還日 | 2030年3月12日(火) |

| 利払日 | 毎年3月12日および9月12日(年2回) 初回:2026年9月12日 |

| 購入単位 | 50万円以上、50万円単位 |

| 発行総額 | 910億円 |

第55回社債の特徴として、購入単位が50万円からと従来の100万円より引き下げられた点が挙げられます。これにより、より多くの個人投資家が参加しやすくなっています。

利率は年2.30%~2.90%の仮条件で、2026年2月27日に正式に決定される予定です。仮に中間値の2.6%で決定された場合でも、現在のメガバンクの1年物定期預金金利(0.40%程度)と比較すると約6.5倍の水準となります。

格付けは、R&IでA、JCRでA+と投資適格級の中でも上位に位置しており、「債務履行の確実性は高い」と評価される水準です。

過去の光通信 個人向け社債の発行実績

光通信は2022年以降、毎年個人向け社債を発行しています。過去の発行銘柄と条件は以下の通りです。

| 銘柄名称 | 発行日 | 利率 | 格付け | 償還日 満期 | 購入単位 |

|---|---|---|---|---|---|

| 第40回無担保社債 | 2022/8/9 | 年1.00% | A(R&I) A(JCR) | 2029/8/9 7年 | 100万円 |

| 第42回無担保社債 | 2023/6/9 | 年1.11% | A(R&I) A+(JCR) | 2028/6/9 5年 | 100万円 |

| 第48回無担保社債 | 2024/4/25 | 年2.05% | A(R&I) A+(JCR) | 2031/4/26 7年 | 100万円 |

| 第51回無担保社債 | 2025/3/12 | 年2.60% | A(R&I) A+(JCR) | 2032/3/12 7年 | 100万円 |

| 第52回無担保社債 | 2025/10/23 | 年1.654% | A(R&I) A+(JCR) | 2028/10/23 3年 | 100万円 |

| 第53回無担保社債 | 2025/10/23 | 年2.271% | A(R&I) A+(JCR) | 2030/10/23 5年 | 100万円 |

| 第54回無担保社債 | 2025/11/6 | 年2.656% | A(R&I) A+(JCR) | 2031/11/6 6年 | 100万円 |

| 第55回無担保社債 【今回】 | 2026/3/12 | 年2.30%~2.90% (仮条件) | A(R&I) A+(JCR) | 2030/3/12 4年 | 50万円 |

この発行実績を見ると、光通信は継続的に個人向け社債を発行しており、年限や利率にバリエーションを持たせていることがわかります。

また、2023年にはJCRの格付けがAからA+へ格上げされており、信用力の向上が評価されています。

ただし、年2%台の利回りは安定性重視の運用には適していますが、インフレ率を大きく上回るリターンを求める方には物足りない可能性があります。

光通信はどんな会社?発行体としての信頼性

社債の安全性を判断するうえで、発行体である光通信がどのような会社なのかを理解することは重要です。ここでは、事業内容や財務状況を確認していきます。

光通信の事業内容と収益モデル

光通信は、通信回線や電力、保険などのライフライン関連を中心に、多種多様な商材・サービスを法人向けに提供する事業持株会社です。

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社光通信 |

| 設立 | 1988年2月5日 |

| 所在地 | 東京都豊島区西池袋1-4-10 光ウエストゲートビル |

| 主な事業 | 電気・ガス、通信、飲料、保険、金融、ソリューション、取次販売 |

| 連結売上高 | 約6865.5億円(2025年3月期実績) |

| 事業グループ | 連結子会社146社 持分法適用関連会社97社 |

| 公式HP | https://www.hikari.co.jp/ |

かつては携帯電話販売のイメージが強かった光通信ですが、現在は通信・電力・保険などのライフライン関連サービスを中小法人や個人向けに提供し、ストック収益を積み上げるビジネスモデルへとシフトしています。

単発の販売収益に依存せず、サービスの継続利用から安定したストック収益を得る構造となっているため、売上やキャッシュフローの見通しを立てやすい点が特徴です。

光通信の財務体質と安定性

社債の安全性は、事業内容に加え、財務体質が安定しているかも重要な判断ポイントです。光通信の最新の連結決算をもとに確認してみましょう。

| 項目 | 内容 |

|---|---|

| 連結売上高 | 約6865億円(2025年3月期実績) 約7600億円(2026年3月期予想) |

| 営業利益 | 約1050億円(2025年3月期実績) 約1150億円(2026年3月期予想) |

| 親会社株主帰属 当期純利益 | 約1175億円(2025年3月期実績) 約1200億円(2026年3月期予想) |

| 自己資本比率 | 約38.6% |

| 有利子負債残高 | 約9343億円 |

| 現金・預金残高 | 約4702億円 |

2025年3月期の連結売上高は約6865億円、営業利益は約1050億円と過去最高を更新し、初めて1000億円を超えました。2026年3月期も引き続き約10%の成長を見込んでいます。

有利子負債は約9343億円と大きいものの、安定的な資金創出力を背景に、負債を成長・投資に活用する財務戦略を取っています。

総合すると、光通信は「極めて保守的な財務の会社」ではないものの、安定した収益力を土台に負債をコントロールしており、社債の発行体として一定の安定性を評価できるといえるでしょう。

光通信の格付け情報

光通信は複数の格付機関から評価を受けています。

| 格付機関 | 長期格付 | 短期格付 |

|---|---|---|

| 日本格付研究所(JCR) | A+(安定的) | J-1 |

| 格付投資情報センター(R&I) | A(安定的) | - |

| S&Pグローバル・レーティング | BBB(安定的) | - |

JCRのA+、R&IのAは、いずれも「債務履行の確実性は高い」とされる投資適格級の格付けです。短期的な業績変動があっても利払いや償還に支障が出る可能性は低いと評価されており、個人向け社債として一定の安心感を持って判断しやすい格付け水準といえます。

光通信社債の評判・口コミは?投資家のリアルな評価

では、実際に投資している人は光通信発行の社債について、どのように評価しているのでしょうか。良い評判・悪い評判の両面から見ていきます。

光通信社債の良い評判・口コミ

- 利回りが比較的高く、定期預金より魅力的

- 償還実績が多く、実績面での安心感がある

- 裏付けのある事業基盤が評価されている

利回り面の評価:光通信の社債は、同程度の格付けを持つ他社の社債と比べても利回りが高めに設定されることが多く、「定期預金に置いておくよりはるかにマシ」という声が多く見られます。

実績面の評価:光通信は2010年頃から継続的に社債を発行しており、過去の社債がすべて予定通り償還されてきた実績があります。「実際に返ってきている」という事実を重視する投資家からは高評価を得ています。

事業基盤の評価:通信回線や電力販売など、契約を積み重ねることで収益が継続するストック型ビジネスが中心であり、収益構造が比較的わかりやすい点を評価する声もあります。

光通信社債の悪い評判・口コミ

- 投資会社的な側面を不安視する声がある

- 過去の企業イメージから不安を感じる声もある

- 他の社債と比べて利回りが物足りないと感じる声もある

投資活動への不安:光通信は事業会社である一方、上場株式など1兆円規模の投資有価証券を保有しており、「投資会社」に近い側面も持っています。市場環境の悪化時にどの程度影響を受けるかを慎重に見たいという声があります。

企業イメージ:過去に強引な営業スタイルで成長した経緯があり、当時の印象から「なんとなく不安」「少し怖い会社」という感覚を持つ人も一定数存在します。

利回りへの不満:ソフトバンクグループや楽天グループなど、より高利回りの社債と比較すると「思ったほど高くない」と感じる投資家もいます。

光通信社債の投資メリット・デメリット

投資判断のために、光通信社債のメリット・デメリットを整理しておきましょう。

メリット

- 発行時点で利率・利払い条件が確定している

- 定期預金・国債より利回りが高い(年2%台)

- 満期まで保有すれば原則として額面償還される

- 上場企業で財務情報が開示されており確認しやすい

- 第55回は50万円から購入可能で始めやすい

特に今回の第55回社債は、購入単位が50万円からと従来より引き下げられたことで、社債投資を始めやすくなっています。また、4年という期間は中期投資として取り組みやすい年限といえます。

デメリット

- 元本保証ではない(信用リスクがある)

- 途中売却すると価格変動の影響を受ける

- 流動性が低く、売りたい時に売れない場合がある

- 固定金利のため金利上昇・インフレ局面では不利

- 株式のような大きな値上がり益は期待できない

- 人気が高く、買いたくても買えない場合がある

特に注意すべきはインフレリスクです。日本のCPI(消費者物価指数)は足元で3%前後の上昇が続いており、社債の利回りがインフレ率を下回る場合、実質的な資産価値は目減りしていきます。

また、途中売却する場合は市場価格での取引となり、金利上昇局面では購入価格を下回る可能性があります。基本的には満期まで保有する前提で投資判断することが重要です。

※これらのデメリットが気になる方は、年利12〜17%の代替出資先も併せてご検討ください。

光通信社債の購入方法・取り扱い証券会社と注意点

光通信 第55回無担保社債は、証券会社を通じて購入します。

取扱証券会社一覧

第55回社債の取扱証券会社は以下の通りです。

- SBI証券

- 楽天証券

- みずほ証券

- 大和証券

- SMBC日興証券

- 東海東京証券

- 野村證券

購入の流れ

- 証券会社に口座を開設する

- 申込期間前に買付資金を入金しておく

- 2026年3月2日~3月11日の申込期間中に購入申込

- 2026年3月12日の発行日に受渡し

購入時の注意点

光通信社債は人気が高く、申込開始後数日以内に完売するケースもあります。購入を検討している場合は、以下の点に注意しましょう。

- 事前予約はできない

- 申込時点で買付代金相当額の入金が必要

- 販売額には限りがあり、売り切れの場合は購入できない

- 申込期間前に口座開設を済ませておくことが重要

より高い利回りを求める方へ|代替出資先の選択肢

光通信の社債は投資適格級の信用力を持つ安定的な運用先ですが、年2%台の利回りではインフレ率を下回る可能性があります。

「社債の安定性は魅力だが、もう少し高い利回りを狙いたい」「債券ETFや金ETF、ファンドラップも検討したが決め手に欠ける」——そうした方に向けて、比較検討の参考として2つの出資先をご紹介します。

- アクション

直近実績 年利17.35%・国内株式中心の運用 - ハイクア・インターナショナル

年利12%固定・四半期ごとの配当

いずれも最低投資額は500万円からで、元本保証はありませんが、社債とは異なる収益構造を持つ選択肢として参考にしてください。

アクション|直近実績 年利17.35%の国内株式運用

「社債の利回りでは物足りない」「金ETFやファンドラップも検討したが、手数料や値動きが気になる」——そうした方に、もうひとつの選択肢としてご紹介します。

アクション合同会社は、国内の上場株式を中心に運用を行う合同会社スキームの出資先です。トレイダーズインベストメント株式会社の元代表である古橋弘光氏が代表を務め、バリュー株やアクティビスト投資を組み合わせた運用を行っています。運用状況は毎月公開されており、透明性の高さが特徴です。

| 項目 | 内容 |

|---|---|

| 運用会社 | アクション合同会社 |

| 代表 | 古橋 弘光 |

| 設立 | 2023年 |

| 利回り(実績) | 直近実績 年利17.35%(税引前・単利) |

| 配当頻度 | 年1回(決算時) |

| 最低投資額 | 500万円 |

| 主な投資対象 | 国内上場株式(バリュー株・アクティビスト投資) |

配当は年1回、決算時に受け取る形式です。複利運用には対応しておらず、単利での運用となります。

出資イメージ|500万円で年86万円超のリターンも(税引前・概算)

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 約86.8万円 |

| 1,000万円 | 約173.5万円 |

| 3,000万円 | 約520.5万円 |

※直近実績(年利17.35%)をもとにした概算です。運用成果は市場環境により変動するため、将来の利回りを保証するものではありません。

アクションが向いている方・他の選択肢が向いている方

- 社債より高い利回りを求めたい方

- 運用状況の透明性を重視する方

- 国内株式市場に投資したい方

- 年1回の配当で問題ない方

- 元本保証を求める方 → 預金・国債向き

- 毎月・四半期で配当を受けたい方

→ ハイクア向き - 500万円未満で始めたい方 → 投資信託向き

- 株式の値動きリスクを避けたい方 → 社債向き

アクションの強みは、直近実績で年利17%超という高い利回りと、毎月の運用状況公開による透明性です。一方、株式市場の変動リスクを受けるため、社債のような元本安定性は期待できません。また、配当が年1回のため、定期的なキャッシュフローを重視する方は他の選択肢も併せて検討することをおすすめします。

詳細は無料のオンライン個別相談で確認できます。

ハイクア・インターナショナル|年利12%固定・四半期配当

「社債の利回りでは物足りないが、株式のような価格変動も避けたい」「債券ETFの利回りと手間が気になる」——そうした方に、もうひとつの選択肢としてご紹介します。

ハイクア・インターナショナル合同会社は、ベトナムで日本製品の販売事業を展開する「SAKUKO VIETNAM」への融資を通じて、年利12%の固定配当を目指す出資スキームを提供しています。代表の梁秀徹氏はSAKUKO VIETNAMの会長も兼任しており、事業の成長性と経営の一体性が特徴です。

| 項目 | 内容 |

|---|---|

| 運用会社 | ハイクア・インターナショナル合同会社 |

| 代表 | 梁 秀徹 |

| 設立 | 2023年 |

| 利回り(目標) | 年利12%(固定配当) |

| 配当頻度 | 3ヶ月ごと(1・4・7・10月に3%ずつ) |

| 最低投資額 | 500万円 |

| 主な融資先 | SAKUKO VIETNAM(ベトナム事業) |

| 解約条件 | 5年未満:解約手数料5% 5年以上:手数料なし |

配当は3ヶ月ごとに3%ずつ、年間で計12%を受け取る設計です。1月・4月・7月・10月の年4回、定期的にキャッシュフローを得られます。

\ フォーム入力1分で無料個別相談を予約 /

出資イメージ|500万円で年60万円のリターン(税引前)

| 出資額 | 四半期ごと | 年間リターン(税引前) |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 3,000万円 | 90万円 | 360万円 |

※年利12%固定配当の設計に基づく金額です。融資先の事業状況により、配当が変動または停止する可能性があります。元本保証ではありません。

ハイクアが向いている方・他の選択肢が向いている方

- 四半期ごとの定期収入を得たい方

- 固定利回りで計画的に運用したい方

- 新興国の成長に投資したい方

- 5年以上の長期運用を想定している方

- 元本保証を求める方 → 預金・国債向き

- 5年以内に解約する可能性がある方 → 社債向き

- 国内資産のみで運用したい方

→ アクション向き - 500万円未満で始めたい方 → 投資信託向き

ハイクアの強みは、年利12%の固定配当と四半期ごとの受取によるキャッシュフローの安定性です。一方、融資先がベトナムの単一企業であるため、事業集中リスクや為替リスクを考慮する必要があります。また、5年未満の解約には5%の手数料がかかる点も事前に確認しておきましょう。

詳細は無料のオンライン個別相談で確認できます。

\ フォーム入力1分で無料個別相談を予約 /

よくある質問

光通信社債についてよくある質問をまとめました。

まとめ|光通信 第55回社債は買うべきか?

光通信 第55回無担保社債は、以下のような特徴を持つ個人向け社債です。

- 期間4年、利率年2.30%~2.90%(仮条件)

- 格付けはA(R&I)、A+(JCR)と投資適格級

- 購入単位は50万円からと従来より引き下げ

- 発行総額910億円の大型起債

光通信の社債は、投資適格級の信用格付けを取得しており、同水準の格付を持つ他社の社債と比べて利回りも高めです。安全性と利回りのバランスを重視する投資家にとって、検討しやすい銘柄といえるでしょう。

一方で、投資商品全体で見ると光通信の利回り水準は控えめで、資産を大きく増やすための投資先ではなく、安定性を重視した資産配分の一部として位置づけるのが現実的です。

また、利率が固定されているため、インフレ局面では実質的な価値が目減りしやすい点には注意が必要です。

申込期間は2026年3月2日~3月11日です。購入を検討されている方は、早めに証券会社の口座開設と資金準備を済ませておくことをおすすめします。