「ファミリーオフィスとは?」

「日本国内の有名事業者を知りたい」

ファミリーオフィスは、富裕層一族の継続的な繁栄と円滑な資産承継をサポートするために幅広いサービスを提供しています。

欧米を中心にサービスを展開してきたファミリーオフィスですが、昨今では日本の超富裕層の間で注目を集めています。

本記事では、ファミリーオフィスについて次の内容に沿って解説します。

- 日本でファミリーオフィスの需要が高まっている理由

- 実態とサービス内容

- 利用適性

- 日本国内で活躍する有名事業者やその特徴

※一部「日本の有名なファミリーオフィスのランキング情報が知りたい」というニーズもあるようです。

本記事は、日本のファミリーオフィスを具体的にご紹介しますが、基本的にファミリーオフィスは非公開で運営されるほか、サービス内容や顧客層も多岐に渡るため、単純なランキング化は困難です。

この点について、あらかじめご了承ください。

本記事では、高額資産の資産運用に特化したヘッジファンドについても紹介します。

投資のプロに運用を任せたい方は、以下の記事も参考にしてください。

今注目を集めるファミリーオフィスとは?

「ファミリーオフィス」は、富裕層の一族に対して、資産管理やライフサポートを包括的に提供する企業または組織です。

ファミリーオフィス設立の背景

ファミリーオフィス事業の仕組みは、19世紀のヨーロッパやアメリカで生まれたと言われています。

1882年、石油産業を通じて莫大な富を築いたロックフェラー家が、自らの財産を効率的に管理し、慈善活動や家族の運営を支えるために「ロックフェラー・ファミリーオフィス」を設立。

この取り組みが、ファミリーオフィス誕生のきっかけの一つとなりました。

現在、ファミリーオフィスは世界中に普及し、特にアジア、中東、アフリカといった、近年新たに富を築いた富裕層一族の間でも注目が高まっています。

There are an estimated 8,030 single family offices in the world today, up from roughly 6,130 in 2019.

This number is projected to grow to more than 10,720 by 2030, a remarkable 75% increase.引用:Deloitte

訳:現在、世界には約8,030のシングルファミリーオフィスが存在し、2019年の約6,130から増加しています。この数は2030年までに10,720以上に達し、約75%の増加が予測されています。

ファミリーオフィスは「究極のPB」

ファミリーオフィスの役割は、顧客である富裕層一族の継続的な繁栄、次世代への事業や資産の円滑な継承、さらには一族の日常生活や家族運営を支えることです。

具体的には、資産運用・事業支援・相続対策・ライフスタイル支援といった幅広い分野にわたる支援を行います。

このように、ファミリーオフィスは単なる金融サービスの枠を超え、特定の富裕層一族の繁栄と存続を支える包括的かつなサービスを提供するため「究極のPB(プライベートバンク)」とも称されています。

プライベートバンクや資産管理会社との違い

「究極のPB(プライベートバンク)」とも呼ばれるファミリーオフィス。

類似サービスを提供するプライベートバンクや資産管理会社との違いは以下の通りです。

- ファミリーオフィス

富裕層の家族全体の繁栄を重視し、非金融分野を含む包括的なサポートを提供。 - プライベートバンク

資産運用を中心に富裕層の個人をサポートし、金融サービスに特化。 - 資産管理会社

幅広い資産家を対象に、投資商品の販売や運用サポートを行う。

| ファミリーオフィス | プライベートバンク | 資産管理会社 | |

|---|---|---|---|

| 顧客対象 | 富裕層の家族全体 | 富裕層の個人 (主に超富裕層) | 幅広い投資家 (富裕層から一般投資家まで) |

| 役割 | 家族の長期的な繁栄と資産継承のサポート | 資産運用を通じた顧客の資産成長 | 投資リターンの最大化 |

| 提供サービス範囲 | 資産運用 相続対策 ガバナンス 慈善活動支援 ライフスタイル支援(不動産、医療、教育、旅行など幅広い対応) | 資産運用 投資戦略 ローン提供 相続対策 | 資産運用 ポートフォリオ管理 |

| サービスの個別対応 | 非常に高い (オーダーメイド型) | 高い (個別対応が中心) | 中程度 (汎用型のサービスが多い) |

このように、ファミリーオフィスは単なる資産管理にとどまらず、アセットマネージャー、弁護士、会計士、さらには教育の専門家やライフスタイルマネジメントの専門家が連携し、家族の長期的な繁栄や豊かで快適な生活を支えるための幅広いサポートを提供します。

大規模な資産を抱える一族は、多様な資産の管理や複雑な法務・税務、リスク管理、相続問題など、多岐にわたる課題を抱えることが少なくありません。

こうしたニーズに対し、包括的に対応できるファミリーオフィスは、不可欠な存在となっています。

ファミリーオフィスの種類

ファミリーオフィスは、主に以下の3つのタイプに分類されます。

| ファミリーオフィスの種類 | 対象顧客 | 顧客の資産規模目安 |

|---|---|---|

| シングル・ファミリーオフィス | 特定の富裕層一族 | 100億円以上 |

| マルチクライアント・ファミリーオフィス | 複数の富裕層一族 | 50億円~100億円程度 |

| コマーシャル・ファミリーオフィス (金融機関系の類似サービス等) | 資産規模の小さい富裕層 | 10億円~50億円程度 |

日本では、シングル・ファミリーオフィスよりも、複数の一族を対象とするマルチクライアント・ファミリーオフィスやコマーシャル・ファミリーオフィスが主流です。

コマーシャル・ファミリーオフィスは、資産規模の比較的小さいファミリーを対象としており、金融機関がプライベートバンクやウェルスマネジメントサービスの一環として提供する場合が多いですが、独立系事業者による提供も見られます。

これは、日本には比較的売上の小規模な企業が多いため、ファミリーオフィスの規模も欧米と比べて小さい傾向があるからです。

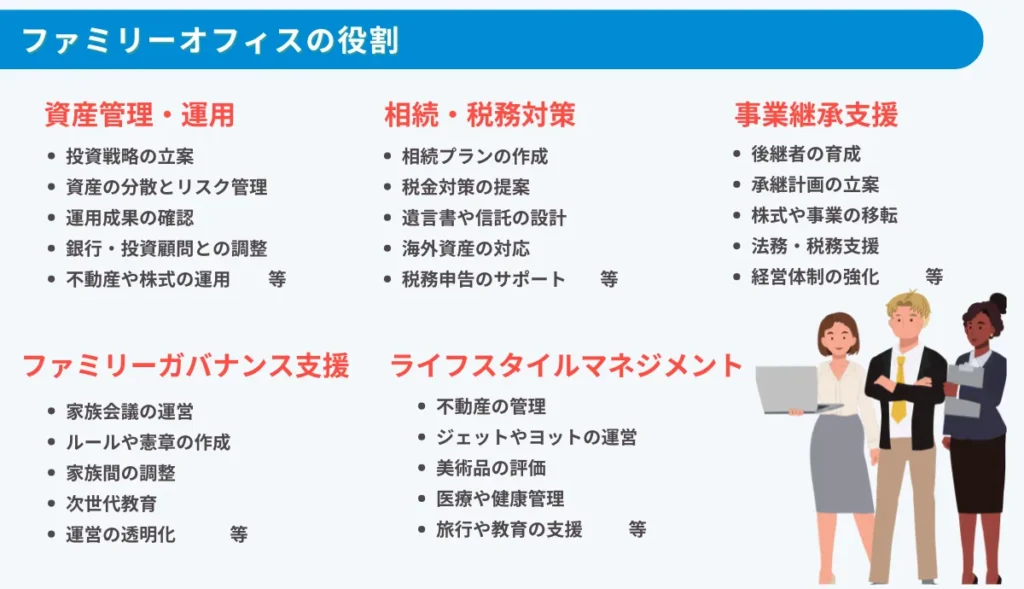

ファミリーオフィスの主な提供サービス

ファミリーオフィスは、富裕層一族の複雑で多様なニーズに応じ、それぞれの一族に最適化された支援を提供します。

各一族の資産規模、これからの目標、ライフスタイル、家族構成、地理的条件、さらには文化的背景などによって、求められるサービス内容も大きく異なるため、ファミリーオフィスのサポートは多岐にわたります。

こうした背景を踏まえた上で、ここではファミリーオフィスが一般的に提供する主要なサービスについて具体的に解説します。

資産管理・運用

一族の多岐にわたる資産を効率的かつ安全に管理・運用することは、ファミリーオフィスの中核的な役割です。

ファミリーオフィスは、一族の資産を保全し増やすため、専門家や投資アドバイザーと連携し、株式、債券、不動産、プライベートエクイティ、ヘッジファンドなど多様な資産クラスへの分散投資を行い、リスクを抑えつつリターンの最大化を目指します。

また、ポートフォリオのパフォーマンスを定期的に監視し、市場環境や一族の目標の変化に応じて調整を実施します。

さらに、資産管理に伴う会計・経理・税務・法務の代行を通じて顧客の負担を軽減し、効率的で透明性の高い財務管理を提供します。

相続・税務対策

多額の資産を保有する富裕層一族にとって、税の負担は非常に大きく、適切な税制対策を怠ると資産が大幅に減少するリスクがあります。

さらに、複数の国にまたがる資産を保有している場合、国際税務や法的な複雑性が加わり、専門的なサポートが必要です。

ファミリーオフィスでは、富裕層一族の高額な税負担を軽減するための戦略を立案し、税務リスクを適切に管理します。

事業継承に関する計画や助言

ファミリーオフィスは、家族経営企業の次世代への事業継承を支えるため、包括的な計画や専門的な助言も提供します。

具体的には、後継者選定や育成プログラムの策定、経営権や株式の分配計画、信託の設立や生命保険の活用、遺産分割などを通じた税務リスクを軽減する承継プランの立案などを行います。

ファミリーガバナンス支援

ファミリーガバナンスとは、富裕層一族が長期にわたり資産や事業を適切に管理し、次世代に引き継ぐためのルールや仕組みを整備し、一族全体の意思決定プロセスを円滑に進めるための取り組みのことです。

ファミリーオフィスは、家族の価値観やビジョンを守りながら、次世代に継承するためのルール作りや意思決定の助言を行います。

例えば、家族憲章や運営規則を策定し、資産や事業運営における透明性を高めたり、定期的な家族会議をサポートし、世代間の対話を促進するなどの支援を行います。

ライフスタイルマネジメント

ファミリーオフィスは、金融関連や財務管理の支援や助言だけでなく、顧客一族の日常生活やライフスタイルもサポートします。

例えば、子女の留学支援や教育コンサルティング、高品質な医療サービスの手配、プライベートジェットや不動産の管理、文化活動や趣味のサポートなどがあります。

- 不動産管理: 別荘や投資物件の運用、購入・売却のサポート

- 医療・健康管理: VIP医療や定期健診の手配

- 文化活動や趣味のサポート: 美術品やワインなどの購入、旅行の計画、プライベートジェットの利用手配など

慈善活動・フィランソロピー

多くの富裕層は、社会的責任を果たすための慈善活動(フィランソロピー)に関心を寄せています。

ファミリーオフィスは、慈善基金の設立や寄付プログラムの運営支援、インパクト投資の推進などを通じて、富裕層一族が社会的な影響力を発揮しできるように支援します。

以上が、ファミリーオフィスの一般的なサービスです。

では続いて、日本国内におけるファミリーオフィスの現状や普及状況に目を向けてみましょう。

日本のファミリーオフィスの実態

海外でファミリーオフィスの概念が広がる一方、日本ではその実態は長らく知られていませんでした。

日本でファミリーオフィスが注目を集めることになったのは、皮肉にも、2021年アメリカのファミリーオフィス「アルケゴス・キャピタル・マネジメント」が、投資で多額の損失を出したアルケゴスショックがきっかけです。

2021年「アルケゴス・キャピタル・マネジメント」が、大量の持ち株を信用取引で保有する高リスク運用で失敗し破綻。クレディ・スイスや野村ホールディングスなどの大手金融機関も関連取引で数十億ドル規模の損失を出した。

関連記事:日本経済新聞|世界の金融機関で損失1兆円 アルケゴス問題まとめ読み

日本におけるファミリーオフィスの状況と特徴

国内でも徐々に知られつつあるとはいえ、日本におけるファミリーオフィスの普及や規模は欧米に比べてまだ限定的で、その利用はごく一部の富裕層に限られています。

ファミリーオフィスが日本で根づくことができなかった背景には、日本には資産規10億円未満の企業が多いこと、預金志向が強く資産運用に消極的であること、スチュワードシップの意識不足、ファミリーガバナンスに関する意識の低さなどが考えられます。

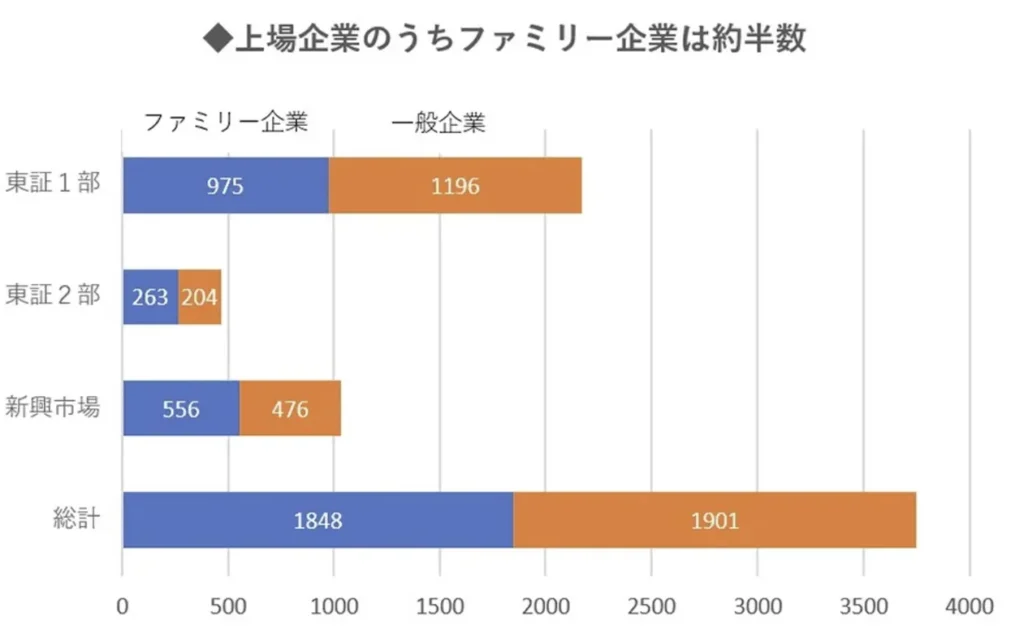

しかし、日本国内のファミリービジネス(同族経営)の割合は上場企業の約半数と高く、近年の経済環境の変化や事業承継の課題などを背景に、大規模資産を抱える日系企業一族の間でもファミリーオフィスへの関心が高まりつつあります。

日本の有名なファミリーオフィス一覧

続いて、日本でファミリーオフィス機能を提供する企業や事業部門の一例と主なサービス内容を見てみましょう。

日本のファミリーオフィスの特徴は、多くの場合、資産管理や相続対策に重点を置いてるという点です。

日本では、土地資産の割合が高い(土地評価額に基づく相続税が高額)、相続税が高い(最高税率55%)、遺産分割が複雑であるなどの特有の事情があるため、不動産管理や相続・税務対策は特に重要です。

外資系ファミリーオフィス及び類似サービス

| 企業 / 部門 / サービス名 | サービス例 |

|---|---|

| 太陽グラントソントングループ | 事業承継 資産管理 税務対策 グローバル対応 |

| PwC Japanグループ | 資産管理 事業承継 相続 信託の活用 資本政策などに関する助言 |

| デロイト トーマツ ファミリーオフィスサービス合同会社 | ファミリーガバナンス 資産承継 投資戦略 慈善活動支援など包括的なサービス |

| FAMOS Family Office Services GmbH | ファミリーオフィスの設立支援 資産管理・運用 次世代教育 相続対策 ライフスタイル支援 |

| EY(アーンスト・アンド・ヤング) | 富裕層一族向けの資産運用 承継 事業戦略 慈善活動支援 |

日系金融機関系のファミリーオフィス類似サービス

| 企業 / 部門 / サービス名 | サービス例 |

|---|---|

| 三井住友信託銀行の「資産管理・承継」サービス | 資産承継 相続 信託業務に特化したオーダーメイドのサービス |

| 三菱UFJモルガン・スタンレー証券のウェルスマネジメント | 資産運用 相続 事業承継支援を提供する富裕層向け専任部門 |

| 三菱UFJ銀行 ウェルスマネジメント | 資産管理・運用 事業承継 相続対策の包括的なサポート |

| 三菱UFJウェルスアドバイザーズ株式会社 | 資産管理 事業承継 資本政策のアドバイザリーを提供する富裕層向けサービス |

| みずほ信託銀行の「ファミリービジネストラスト」 | 事業承継支援 資産管理 ガバナンス体制の構築をサポート |

独立系ファミリーオフィス及び類似サービス

| 企業 / 部門 / サービス名 | サービス例 |

|---|---|

| 株式会社青山ファミリーオフィスサービス | 資産管理 事業承継 ファミリーガバナンス支援 |

| Yamauchi-No.10 Family Office ※任天堂のファミリーオフィス | 任天堂創業家の資産管理や事業支援を行う独自ファミリーオフィス |

| ビジネス・ストラテジック・パートナーズ・グループ (BSP GROUP) | 相続・事業承継 資産管理 経営コンサルティング |

| ファミリーオフィスドットコム株式会社 | 富裕層の資産承継 ガバナンス支援 ライフスタイルマネジメント |

| ファミリーオフィス・ジャパン株式会社 | 富裕層向け資産運用 事業承継 資産承継のサポート |

| 株式会社M&Tファミリーオフィスサービス | 資産運用 承継 ガバナンスをオーダーメイド |

| Family Office Design | ファミリーオフィスの設立支援・運営 家族憲章の策定 社会貢献活動支援 |

| 株式会社アレース・ファミリーオフィス | 資産運用 承継 ガバナンス支援を中心 |

| Pragmaworks株式会社 | 資産運用 事業承継 ライフスタイル支援 |

| ファミリーオフィス鈴木一正公認会計士税理士事務所 | 資産運用 事業承継 税務アドバイス |

| 株式会社日本トラストコンサルティング | 資産承継 事業承継 ガバナンス支援 |

| 株式会社クオリス | 相続対策 財産管理 資産承継の専門サービス 税務・経理サポート |

いずれの事業者も、ファミリーオフィスサービスの利用条件となる資産額を明確には公表していません。

一般的には、数十億円以上の資産を有する富裕層が対象とされていますが、具体的な資産額条件は各事業者や提供するサービス内容によって異なるため、詳細は各ファミリーオフィスに直接ご相談いただくことをおすすめします。

日本のファミリーオフィスの課題と展望

日本におけるファミリーオフィスについては、普及の遅れ、資産規模が小さくサービス対象が狭い、専門人材の不足、厳格な法制化で柔軟なサービスが提供できない、プライバシーや信頼性の確保などの課題があるようです。

徐々にではありますが、海外のファミリーオフィスが日本市場に進出する事例も増加しており、国内の独立系ファミリーオフィスも出現していることから、長期的には同サービスに関する認識の拡大や、法制の適用や改正などにより、発展が期待される分野ではあるでしょう。

ファミリーオフィスの利用適性

ファミリーオフィスを利用するには、資産規模やサービスのニーズ、コストに見合った目的があるかなどを検討する必要があります。

ファミリーオフィスの利用適性が高い方や一族の特徴としては、

・資産を保全・成長させたいファミリー

・相続・事業承継の課題を抱えるファミリー

・次世代教育を重要視するファミリー

・多国籍の資産を持つファミリー

・慈善活動や社会貢献に取り組みたいファミリー

・総資産額が10億円以上あるファミリー

などが挙げられます。

ファミリーオフィスの利用は、主に資産規模が大きく、多様な財産構成や相続ニーズを抱える富裕層に向いています。

一方で、資産規模が小さい場合や、ニーズが資産運用や相続対策などに限定される場合は、他の資産運用サービスや特化型のサービスを活用する方がコスト面で効率的です。

資産運用に特化したサービスなら「ヘッジファンド」も選択肢に

資産運用に特化したサービスをお探しなら、ファミリーオフィスだけでなく、ヘッジファンドなども併せて検討してみてもよいでしょう。

ヘッジファンドは、多様な投資戦略を用いて、市場の変動に左右されにくい安定した収益を目指す投資ファンドです。

主に富裕層や機関投資家を対象としており、資産を効率的に増やしたい富裕層にとって有力な選択肢となっています。

具体的には、株式や債券、不動産、デリバティブなど多様な資産クラスに分散投資し、高い柔軟性と専門性を武器に、リスクを抑えながらリターンを最大化します。

特におすすめのヘッジファンドは、次のとおりです。

資産運用に特化したサービスを探している方はぜひご検討ください。

| ハイクア インターナショナル | アクション | |

|---|---|---|

| 年利 | 12%(固定) | 17.35% |

| 安定性 信頼性 | 運営歴10年以上 値動きの影響なし 安定した事業基盤 透明性の高さ | 2023年設立 金融畑出身のメンバー |

| 最低投資額 | 500万 | 500万 |

| 資料請求 | 可能 | 不可 |

| 投資手法 対象 | 新興国企業融資 | 事業投資 ファイナンス Web3事業 |

※アクションは運営年数が少ないため、記載なし。現時点での年利は、17.35%(運用期間2024年7月〜2025年6月)。

ハイクア・インターナショナル

| 運用会社 | ハイクアインターナショナル 合同会社 |

|---|---|

| 代表社員 | 梁秀徹 |

| 本社所在地 | 〒581-0016 大阪府八尾市八尾木北1-44 |

| 設立 | 2023年 |

| 利回り | 年間12%(固定) |

| 最低投資額 | 500万円 |

| 実際の利益 | 500万円投資した場合 ・3ヶ月に1度15万円の配当 ・年間で60万円の配当 |

| 利益の受取方法 | ・3ヶ月に1回配当金として受け取る ・配当金を再投資して元本を増やす |

| 資料請求・相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 運用手法 | SAKUKO VIETNAMへの事業融資 ※設立:2011年 |

| 公式サイト | ハイクアインターナショナル |

合同会社ハイクア・インターナショナル(以下、ハイクア社)は、2023年に設立された日本の運用会社です。

会長の梁 秀徹(ヤンヒデテツ)氏が会長を兼任しているベトナム企業「SAKUKO Vietnam co ltd」(以下、サクコ社)への事業融資から利益を得るという、新しいスタイルの投資手法を採用しています。

- 年利12%の安定リターン:市場の上げ下げに振り回されない固定配当型。銀行に預けるより120倍効率的に資産を増やせます。

- 年4回届く定期収入:1月・4月・7月・10月の3ヶ月サイクルで配当金を受け取れます。500万円の出資で、毎回15万円・年間60万円のキャッシュフローが生まれます。

- 投資先が目に見える透明性:融資先のSAKUKO Vietnamは48店舗展開、会員37万人、年商25億円を誇る実在の企業グループ。ネットで検索しても、現地を訪れても、事業の実態を自分で確かめられます。

- 始めやすく、縛りがない:最低500万円からスタート可能。解約制限(ロックアップ)がないので、お金が必要になったときもすぐに引き出せます。

- 配当がまるごと手元に届く:運用手数料も成功報酬もゼロ。12%の利回りがコストで削られることなく、全額があなたのものになります。

運用の仕組み

ハイクアインターナショナルの運用はシンプルです。

- 投資家がハイクア社に出資(社員権を購入)

- ハイクア社がSAKUKO Vietnamに事業融資

- SAKUKO Vietnamが貸付金利息をハイクア社に支払い

- ハイクア社が投資家に配当を還元

株式や債券のような金融商品への投資ではなく、実業への融資から生まれる利息が配当原資となるため、市場の価格変動リスクを受けにくい構造になっています。

配当シミュレーション

年利12%(3ヶ月ごとに3%)で運用した場合の配当イメージです。

| 出資額 | 3ヶ月ごとの配当 | 年間配当 |

|---|---|---|

| 500万円 | 15万円 | 60万円 |

| 1,000万円 | 30万円 | 120万円 |

| 2,000万円 | 60万円 | 240万円 |

さらに配当を再投資する「複利運用」を選択すれば、1,000万円の出資が6年後には約2倍、10年後には約3倍に成長する計算になります。

「顔が見える投資」という安心感

ハイクアインターナショナルの会長・梁秀徹(ヤン ヒデテツ)氏は、融資先SAKUKO Vietnamの会長も兼任しています。

情報発信の取り組みとして下記を実施しています。

- YouTubeチャンネル「海外ビジネスのヤン会長」で事業状況を定期発信

- 出資者向け年次報告会で業績・計画を直接説明

- メディア出演や講演活動で経歴・ビジョンを公開

「誰が」「どこで」「何をしているのか」がすべてオープン。運用の中身がブラックボックスになりがちな一般的なファンドとは一線を画す透明性です。

まずは無料相談から

ハイクアインターナショナルでは、出資前に無料の個別相談を受け付けています。

- 運用の仕組みについて詳しく聞きたい

- SAKUKO Vietnamの事業状況を確認したい

- 自分の資産状況に合っているか相談したい

こうした疑問や不安を解消した上で、投資判断ができる体制が整っています。まずは説明を聞いて、ご自身の状況と照らし合わせて検討してみてください。

\ フォーム入力1分で無料個別相談を予約 /

アクション

| 運用会社 | アクション合同会社 |

|---|---|

| 代表者 | 古橋弘光 |

| 本社所在地 | 〒105-0001 東京都港区虎ノ門5丁目13−1 虎ノ門40MTビル 7階 |

| 設立 | 2023年 |

| 利回り | 17.35%(前年度実績) |

| 最低投資額 | 500万円 |

| 運用手法・対象 | ・事業への直接投資 ・Web3 ・ファイナンス |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | アクション |

アクション合同会社は、Web3事業・事業投資・ファイナンスなど複数領域へ分散投資することで高リターンを狙うヘッジファンドです。

トレイダーズインベストメント株式会社の元代表取締役である古橋 弘光氏が代表を務めます。

- 前年度 年利17.35%の実績:運用開始からわずか1年で驚異的なリターンを達成。

- 下落相場にも強い多角的戦略:2024年8月の日経平均12%急落時も月間成績はプラスを維持。特定領域に依存しない分散投資がリスクを低減しています。

- 金融畑出身の代表:代表の古橋 弘光氏は金融業界30年以上の経歴。顧問も外資の投資銀行での経歴があり信頼できるチームで運用されています。

- 500万円から投資可能:海外ヘッジファンドでは億単位が当たり前の中、個人投資家でも手が届く金額設定です。

- 運用状況が見える透明性:四半期レポートで実績を報告。代表自らYouTubeで運用方針を発信するなど、情報開示に積極的です。

なぜ高リターンを実現できるのか

アクション合同会社では、金融業界30年以上のキャリアを持つ代表・古橋弘光氏が、市場環境を見極めながら3つの投資領域への配分を柔軟に調整しています。

- ① 事業投資

-

成長が期待できる企業や事業に直接投資。経営への関与や株主としての権利行使を通じて、企業価値の向上を積極的に働きかけます。

- ② Web3事業

-

ETH/BTCマイニングやデジタルアセットローンなど、次世代のテクノロジー領域に投資。成長市場への早期参入で高いリターンを狙います。

- ③ ファイナンス

-

短期与信やファクタリングなど、金融サービス領域への投資。比較的安定したキャッシュフローを生み出し、ポートフォリオ全体のリスクを分散します。

代表の古橋氏の経験と専門知識に基づいた機動的な資金配分がアクションの強みです。

具体的にいくら受け取れるのか

アクション合同会社の配当は、事業年度末(7月〜翌6月)に決算を行い、運用成績に応じて分配されます。

前年度の実績である年利17%をベースにシミュレーションしてみましょう。

\ 出資額別の年間リターン /

| 出資額 | 年間リターン(税引前) |

|---|---|

| 500万円 | 85万円 |

| 1,000万円 | 170万円 |

| 1,500万円 | 255万円 |

| 2,000万円 | 340万円 |

※年利17%で計算。実際の配当は運用成績により変動します。

1,000万円の出資で年間170万円のリターン。一般的な投資信託の平均利回り(3〜5%程度)と比較しても、3倍以上の高水準です。

まずは無料面談で詳細を確認

アクション合同会社では、出資を検討している方向けに無料の個別面談を実施しています。

- 過去の四半期レポートの閲覧

- 具体的な投資先・運用戦略の説明

- リスクと注意点の詳細

- 自分の資産状況に合った出資プランの相談

まずは面談で詳しい話を聞き、納得した上で投資判断をしてみてはいかがでしょうか。

GFマネジメント

| 運用会社 | GF Management合同会社 |

|---|---|

| 代表者 | 田尻 光太朗 |

| 本社所在地 | 東京都千代田区麹町4丁目5-20 |

| 設立 | 2023年 |

| 平均利回り | 年平均29% ※ファンドマネージャーの運用成績 |

| 最低投資額 | 1,000万円 ※500万円から相談可能 |

| 運用手法 | 大型日本株でポートフォリオを形成 |

| 主な投資先 | 大型日本株 |

| 相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | GFマネジメント |

GFマネジメントは、2023年に設立された新進気鋭のヘッジファンド。社名のGFは「Greed(貪欲)」と「Fear(恐怖)」の頭文字で、ウォーレン・バフェットの投資哲学に基づいています。

運用を担当するファンドマネージャーは、ロンドン・スクール・オブ・エコノミクスで修士号を取得後、UBS証券やモルガン・スタンレー証券の投資銀行部門で経験を積んだ実力者です。モルガン・スタンレー時代にはテクノロジーやヘルスケア領域のM&A案件等を担当し、その経験を活かした独自の投資戦略を展開しています。

同社が採用するJ-Prime戦略は、日本の大型株や指数ETFを20~30銘柄組み込んだポートフォリオ運用です。銘柄選定では、市場成長性、持続的な収益力、競争優位性という3つの基準を重視。この戦略により、運用開始から277%(資産約3.8倍)という驚異的なリターンを実現しています。

リスク管理面では、1銘柄あたりの投資配分を10%以下に制限するなど、慎重な運用姿勢も特徴です。ただし、運用期間中に一時的なマイナスを記録することもあるため、3〜5年の中長期での投資が推奨されます。投資開始額は500万円からで、月次での運用レポート提供など、情報開示にも積極的です。

GFマネジメントは日本株の優良企業ポートフォリオで中長期で大きなリターンを狙いたい方におすすめです。

日本のファミリーオフィスに関する解説まとめ

富裕層の家族の資産管理を中心に、相続対策、投資運用、ファミリーガバナンス支援など、多岐にわたるサービスを提供するファミリーオフィスは、時代とともに進化し、複雑になった資産管理や家族のサポートに対応する、頼れる存在となっています。

サービス内容や必要とする資産条件などはファミリーオフィスによって様々ですが、いずれの詳細な情報は非公開ですので、利用を希望される方は直接事業者に相談するのが第一歩です。

自身や一族の資産状況やニーズを明確にし、ファミリーオフィス、資産運用会社、プライベートバンク、信託銀行などから最適なサービスを選択すると良いでしょう。